- Субъекты налогообложения, не привлекающие к бизнесу наемных работников, могут вычитать из вмененного налога сумму оплаченных на свое имя страховых взносов. Ранее схожим правом обладали лишь ИП с работниками, вычитать они могли сумму взносов, оплаченную за сотрудников.

- Вышеуказанное нововведение повлекло за собой второе – изменение формы декларации.

- Коэффициент К1 остался прежним. Таким, как в 2021.

- Еще один вопрос, волнующий предпринимателей, может ли ИП на ЕНВД работать по безналу с юр. лицами в 2021 году. Как указано в статье НК под номером 346.27 налогоплательщик вправе работать с любыми клиентами – и физ., и юр. лицами. По наличному расчету либо безналу. Этот пункт изменений не претерпел.

2021 должен был стать годом отмены ЕНВД. Однако 2 июня 2021 вышел законопроект, согласно которому действие вмененного дохода продлено до конца 2021. Правда с рядом изменений, которые коснулись и порядка расчетов.

Ознакомимся с нововведениями по вмененке, а заодно рассмотрим расчет вмененного налога по ЕНВД в 2021 году для ИП без наемных работников.

- Какие налоги платит ИП в 2021 году и как их рассчитать

- Енвд в 2021 году: последние изменения и новости

- Какой вид налогообложения выбрать ИП для розничной торговли в 2021 году

- Налог на торговую площадь

- Определение торговой площади при ЕНВД в 2021-2021 годах

- Нужна ли онлайн касса для ИП на ЕНВД в 2021-2021 годах?

- Виды деятельности на ЕНВД

- Когда на ЕНВД стали применять кассы

- Кто может получить вычет за кассу

- Когда на ЕНВД можно работать без кассы

- Как подтверждать факт оплаты при освобождении от ККТ

- Торговый сбор в Москве в 2021 году: ставки, таблица

- Что такое торговый сбор?

- Что изменилось по торговому сбору в 2021 году?

- Где применяется?

- Что облагается?

- Кто платит торговый сбор?

- Кто освобожден от уплаты торгового сбора? Льготы!

- Как рассчитать торговый сбор в Москве? Ставки в таблице!

- Пример расчета

- Уплата сбора: сроки, место и КБК

- Кто платит торговый сбор

- Кто должен платить торговый сбор

- Как встать на учет в качестве плательщика торгового сбора

- Что изменилось в 2021 году

- Кто не платит торговый сбор?

- Что будет, если не платить торговый сбор

- Платит ли интернет-магазин торговый сбор?

- Платят ли торговый сбор ИП на патенте?

- Платят ли торговый сбор кафе и рестораны?

- Как платят торговый сбор оптовые организации?

- Я торгую через помещение, которое снимаю. кто платит торговый сбор, арендатор или арендодатель?

- Как определить площадь торгового зала в целях расчета торгового сбора?

- В каких еще регионах действует торговый сбор?

- Торговый сбор: кто платит, где применяется в 2021 году, сроки уплаты

- Плательщики, объект и период обложения

- Льготы по торговому сбору

- Постановка и снятие с учета плательщиков торгового сбора

- Ответственность плательщиков торгового сбора

- Порядок расчета и уплаты торгового сбора

- Ставки торгового сбора

- Уменьшение суммы налогов на сумму торгового сбора

- 🔍 Видео

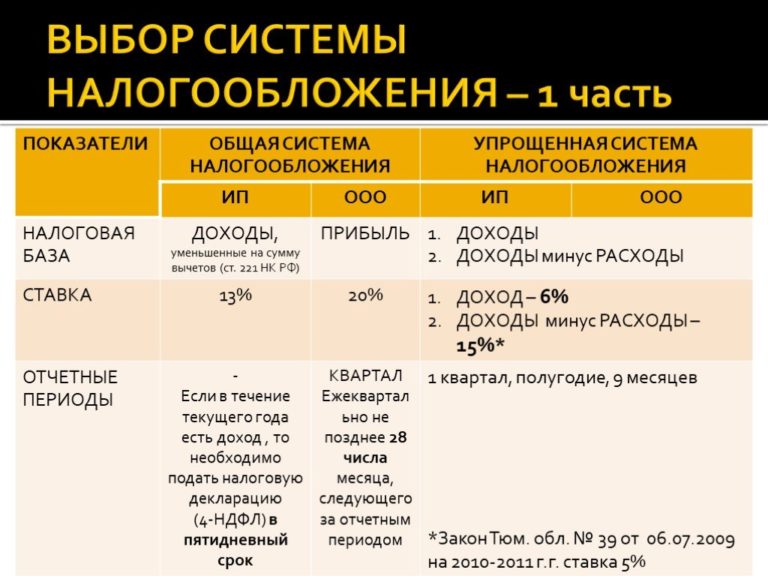

Какие налоги платит ИП в 2021 году и как их рассчитать

- Доходы со ставкой 6 процентов.

- Прибыль со ставкой 15 процентов.

Оплата составляет 15 процентов от дохода;

Организация выплачивает в казну 6 процентов от прибыли.

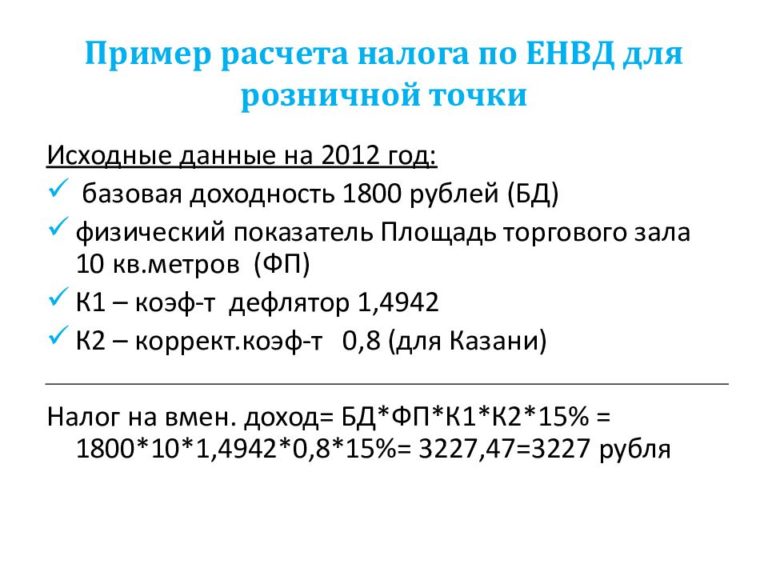

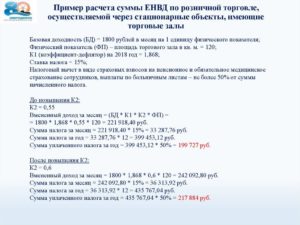

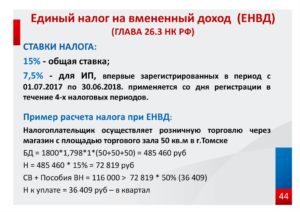

- К1 – коэффициент-дефлятор. Минэкономразвития РФ устанавливает этот показатель ежегодно.

- К2 – коэффициент понижения, устанавливается ежегодно региональными структурами ( составляет от 0,005 до 1).

- БД – базовый доход за месяц на единицу физ. показателя.

- ФП – физический показатель, Который бывает количеством трудящихся, торговых объектов или площадью зало для торговли и многие другие варианты.

Енвд в 2021 году: последние изменения и новости

Не так давно стало известно, что Единый налог на вмененный доход продолжит свое существование вплоть до 2021 года.

Напомним, что бизнес-среда некоторое время находилась в состоянии близком к паническому, ведь правительство всерьез задумалось об отмене ЕНВД в 2021 году.

Благо в 2021 году президент России Владимир Путин подписал закон о сохранении данной системы налогообложения, кроме того, ИП опять могут уменьшать налог на произведенные фиксированные взносы.

Начиная с 2021 года государственные чиновники планируют внести некоторые коррективы в данную систему налогообложения. Уже даже были представлены наработки и мероприятия, связанные с реализацией этих планов, которые в конечном итоге должны позитивно повлиять на развитие социально-экономической сферы страны.

Какой вид налогообложения выбрать ИП для розничной торговли в 2021 году

Регистрации ИП осуществляется на протяжении пяти дней, по истечению еще пяти дней после получения свидетельства необходимо подать заявление на переход к ЕНВД. Перед тем, как подать заявление, убедитесь в том, что в вашем регионе данный вид деятельности попадает под систему ЕНВД, чтобы получить разрешение. К преимуществам данной методики можно отнести:

Нововведения в государственном законодательстве часто ставят под вопрос выбор налогообложения. Молодые предприниматели часто задаются вопросом о том, какое налогообложение выбрать для ИП розничная торговля? Налогообложение является принципиально важным вопросом для любого ИП, ведь от правильности этого выбора зависит рациональность всей работы и общая доходность предприятия.

Налог на торговую площадь

Торговый сбор – это дополнительный муниципальный сбор, который уплачивается организациями, занимающимися мелокооптовой, крупнооптовой и розничной куплей-продажей товаров, которая осуществляется с использованием стационарных или нестационарных объектов недвижимости, а также товарных складских помещений. Этот сбор предприниматели платят за право на ведение торговой деятельности.

https://www.youtube.com/watch?v=M2jv3OnoWcc

Законодательство РФ определяет конкретный перечень субъектов бизнеса, которые не обязаны вносить в бюджет платежи по ТС. В соответствии с п. 2 ст. 411 НК РФ от уплаты ТС освобождаются предприниматели, работающие по патенту, а также ИП и юрлица, осуществляющие фермерскую деятельность и использующие режим ЕСХН.

Интересное: В какое время можно слушать громко музыку в квартире

Определение торговой площади при ЕНВД в 2021-2021 годах

Видео:Какие налоги платит ИП на общей системе налогообложения в 2021 году? НДС и НДФЛ.Скачать

Нужна ли онлайн касса для ИП на ЕНВД в 2021-2021 годах?

ЕНВД – это льготный налоговый режим, на котором долгое время не применялась контрольно-кассовая техника.

Дело в том, что для расчета налога на этом режиме реальный доход не учитывается, поэтому ФНС не вела контроль выручки вмененщиков.

Однако сейчас онлайн кассы для ИП на ЕНВД стали обязательны, за некоторым исключением. Что касается организаций на вмененке, то они уже обязаны применять ККТ в полном объеме.

Виды деятельности на ЕНВД

Перед тем, как разобраться в вопросе, когда нужны кассовые аппараты для ИП в 2021 году на вмененке, расскажем про виды деятельности этого режима. Применяется ЕНВД только для некоторых направлений бизнеса. Это розничная торговля и общепит, а также разные услуги: бытовые, ветеринарные, перевозки и др.

Полный перечень разрешенных видов деятельности для ЕНВД прописан в статье 346.29 Налогового кодекса. Кроме того, на этом режиме действуют ограничения по площади торгового зала или зала обслуживания посетителей общепита – не более 150 кв. метров в обоих случаях. Ограничена также численность работников – не более 100 человек.

В такие лимиты вписывается большинство торговых точек и заведений общественного питания. Поэтому неудивительно, что применяют ЕНВД больше половины предприятий розничной торговли и общепита.

Часто выбирают вмененку ИП без работников на автоперевозках и для оказания бытовых услуг. Исчисленный налог в этом случае уменьшается на всю сумму страховых взносов, которые предприниматель платит за себя. В результате часто оказывается, что платить налог вообще не надо, потому что он уменьшается до нуля.

А дополнительным преимуществом ЕНВД, как мы уже отметили, была возможность работать без кассы. Вместо кассового чека при продаже товаров выдавался товарный чек, и только по просьбе покупателя. Для подтверждения оплаты услуг выписывался бланк строгой отчетности – БСО. Но теперь эту льготу по кассам отменили, да и сам режим ЕНВД будет действовать только до 2021 года.

Бесплатная консультация по налогам

Когда на ЕНВД стали применять кассы

Онлайн кассы для ИП на ЕНВД вводили поэтапно, в зависимости от вида деятельности. Сначала обязанность применять кассовые аппараты установили для розничной торговли и общественного питания. Имело значение и наличие работников на ЕНВД.

Если предприниматель торговал или оказывал услуги общепита с помощью наемного персонала, то онлайн касса требовалась уже с 1 июля 2021 года. Если же эти виды деятельности осуществлялись самостоятельно, то крайний срок установки ККТ истекал 1 июля 2021 года.

Предполагалось, что с этой же даты установить кассовые аппараты обяжут и всех остальных плательщиков ЕНВД, которые занимались услугами и перевозками. Однако в последний момент депутаты решили продлить действие отсрочки от ККТ для ИП без работников на всех системах налогообложения, если они:

- оказывают услуги;

- выполняют работы;

- продают товары собственного изготовления.

Обратите внимание, что речь идет только об отсрочке до 1 июля 2021 года, поэтому нельзя говорить, что кассы для этой категории бизнесменов отменили.

Кто может получить вычет за кассу

Когда сфера применения ККТ только начала расширяться, Правительство РФ пообещало, что касса для малого бизнеса обойдется практически даром, потому что расходы за нее компенсируют.

https://www.youtube.com/watch?v=T04qFOTFY6U

Но на практике все оказалось несколько иначе. Во-первых, право на вычет получили только индивидуальные предприниматели на ЕНВД и ПСН.

Во-вторых, вычет — это не возврат денег, потраченных на ККТ, а только возможность уменьшить налог на вмененный доход или стоимость патента.

Но если исчисленный налог небольшой, то и компенсировать полностью затраты (максимум 18 000 рублей за одну кассу) не получится.

А самое главное, что право на вычет истекает в этом году, последний раз его можно заявить в декларации за 4 квартал 2021 года. Перенести неиспользованный остаток вычета на 2021 год уже нельзя. Получается, что многие ИП на ЕНВД своей льготой в полной мере не воспользовались.

Когда на ЕНВД можно работать без кассы

Тем не менее, закон «О ККТ» предусматривает ряд ситуаций, когда кассовые аппараты можно вообще не применять. Причем эти послабления не зависят от налогового режима ИП или организации.

Эти исключения перечислены в статье 2 закона 22.05.2003 N 54-ФЗ и не относятся к популярным видам деятельности:

- разносная торговля с рук или ручных тележек, кроме товаров, которые требуют определенных условий хранения и продажи или подлежат обязательной маркировке;

- продажа газет и журналов, а также сопутствующих товаров в газетных киосках;

- торговля в киосках мороженым, а также безалкогольными напитками, молоком и питьевой водой в розлив;

- торговля квасом, молоком, растительным маслом, живой рыбой, керосином из автоцистерн;

- сезонная торговля вразвал овощами;

- торговля на розничных рынках, ярмарках, в выставочных комплексах, если торговое место не обеспечивает сохранность товаров (за исключением товаров, перечисленных в распоряжении Правительства от 14 апреля 2021 г. N 698-р);

- реализация изделий народных художественных промыслов их изготовителями;

- некоторые бытовые услуги (вспашка огородов, ремонт и окраска обуви, уход за детьми, больными, престарелыми и инвалидами, распиловка дров, услуги носильщиков).

Кому еще можно работать без кассы? Если ваш покупатель (клиент) – юридическое лицо или ИП, то при расчетах с ним можно не выдавать кассовый чек, но только при условии, что оплата перечисляется с одного расчетного счета на другой. А при оплате наличными или картой ККТ нужна даже при расчетах с такими партнерами.

Проблема в том, что виды деятельности на ЕНВД ориентированы в основном на потребителей-физлиц. То есть в рамках розницы вы ничего не можете продать покупателю-юрлицу или ИП, потому что такая реализация относится уже к оптовой торговле. То же самое относится к большинству услуг на ЕНВД, ведь бытовые услуги оказываются населению, а не бизнесу.

Воспользоваться возможностью провести платеж через расчетный счет без кассы можно только для перевозок, размещения рекламы, СТО, аренды торговых мест и земельных участков для торговых объектов.

Как подтверждать факт оплаты при освобождении от ККТ

Итак, мы выяснили, что в большинстве случае касса для ЕНВД нужна. В этом случае для подтверждения оплаты покупателю или клиенту выдают кассовый чек. А что делать тем ИП без работников, которые получили отсрочку от ККТ? Какой документ должны выдавать они?

Видео:ИП ОСВОБОДИЛИ ОТ УПЛАТЫ НАЛОГА НА КОММЕРЧЕСКУЮ НЕДВИЖИМОСТЬСкачать

Торговый сбор в Москве в 2021 году: ставки, таблица

Одним из местных налогов в Москве является торговый сбор, устанавливаемый для предприятий торговли и индивидуальных предпринимателей, занимающихся розничными продажами. Порядок исчисления, уплаты, тарифы и категории плательщиков определяются властями регионального уровня и Налоговым кодексом.

Что такое торговый сбор?

Обязательный платеж в виде торгового сбора введен главой 33 Налогового кодекса с 1 июля 2015 года. Это ежеквартальный платеж, перечисляемый организациями и предпринимателями, чья деятельность связана с торговлей, устанавливается в городах федерального значения. К ним относятся:

- Москва;

- Санкт-Петербург;

- Севастополь.

На сегодняшний день торговый сбор введен только в Москве на основании правового акта от 17.12.2014 № 62. Поэтому при осуществлении торговли на территории столицы вы обязаны его платить, независимо от места регистрации в ИФНС.

Что изменилось по торговому сбору в 2021 году?

- При закрытии торговли с 1 января 2021 года плательщики торгового сбора обязаны уведомить ИФНС (ч. 4 ст. 416 НК ) в течении 5 дней.

- Регламентировали порядок уплаты и расчета торгового сбора по некоторым видам деятельности в соответствии с договором (ст. 417.1 НК).

- Изменился коэффициент-дефлятор для корректировки ставки торгового сбора. В 2021 году он составил — 1,382.

Где применяется?

В настоящее время применяется только в столице – г. Москва.

https://www.youtube.com/watch?v=zb7CXkVG1Rk

Обложению торговым сбором подлежат объекты движимого и недвижимого имущества, принадлежащего юридическим лицам и индивидуальным предпринимателям. При этом плательщики обязаны перечислять его за имущество в собственности или аренде, используемое для осуществления торговой деятельности в течение квартала.

Что облагается?

Объектами обложения торговым сбором являются:

- машины, прицепы к ним и иные объекты, с которых осуществлялась торговля нестационарным способом;

- стационарные объекты торговли: торговые помещения, павильоны и т.д., а также объекты, не имеющие зала: киоски, ларьки и т.д.;

- помещения, используемые под хранение товара и отпуск его;

- рынки розничной торговли, облагаемые сбором в зависимости от площади.

Торговому сбору подвергается объект торговли, находящийся на территории Москвы даже, если он зарегистрирован в другом регионе. Это значит, что предприниматель может быть зарегистрирован в соседней области, но привезти товар в Москву и осуществлять торговлю с передвижного лотка. Он будет обязан заплатить торговый сбор, установленный в определенном округе столице.

Расчет сбора не зависит от фактического оборота и дохода ИП, значит даже при нулевом доходе, вам придется уплатить торговый сбор.

Кто платит торговый сбор?

- Плательщиком торгового сбора является юридическое лицо или предприниматель, осуществляющий продажи в торговом зале, с автолавки и даже раскладного прилавка. Значит, любой торговец обязан внести в бюджет города соответствующий налог.

- Если говорить о рынке розничной торговли, то сбор уплачивает управляющая рынком компания.

- Обязательно платят торговый сбор организации и ИП на ОСНО и УСН.

- Если системой налогообложения выбрана «вмененка», то нельзя совмещать ее и торговый сбор.

Потребуется осуществить переход с ЕНВД на другую систему.

Не платят плательщики на:

Плательщик торгового сбора обязан оформить и подать в налоговый орган уведомление по форме ТС-1. Для этого отведен срок, исчисляемый от даты начала торговли, он составляет 5 дней.

Скачать форму ТС-1 торгового сбора о постановке на учет и образец заполнения

Уведомление передается в налоговую инспекцию по месту нахождения торгового объекта либо по месту регистрации юридического лица, осуществляющего нестационарные продажи. Заполняется уведомление по всем объектам с указанием сведений по каждому на отдельном листе. Подается документ в ту ИФНС, к которой относится первый из указанных в уведомлении объектов, следующим способом:

- лично или через представителя по доверенности – в двух экземплярах;

- направить по почте в конверте с уведомлением и описью вложений;

- заполнить форму на официальном сайте налогового органа.

Все изменения вносятся также в пятидневный срок.

Снятие с учета необходимо при отказе юридического лица или предпринимателя от какого-либо из торговых объектов или прекращении деятельности. Для этого в ИНФС подается уведомление по форме ТС-2, указав дату прекращения торговли. Уведомить необходимо в срок до пяти дней.

Кто освобожден от уплаты торгового сбора? Льготы!

Налоговый кодекс ст. 411 освободил от уплаты торгового сбора плательщиков ЕСХН, а также предпринимателей на патентной системе налогообложения (ПСН).

Закон Москвы № 62 в статье 3 устанавливает перечень лиц, освобождаемых от торгового сбора. Его не требуется платить, если вы:

- продавец на ярмарке выходного дня, а также региональных и специализированных;

- оказываете населению следующие бытовые услуги: парикмахерские, химчистки, ремонта техники, если это мелкая мастерская;

- торгуете на территории овощебазы;

- владелец палаток под вывеской Печать при условии соблюдения установленных в столице правил;

- владелец торговых автоматов;

- торгуете в объектах, расположенных на территории розничных рынков;

- религиозная организация, продающая товар в культовых зданиях или земельных участках в их ведении;

- продаете товар в центрах досуга населения, таких как театры, музеи и кинотеатры, если доход от продажи билетов окажется не менее 50% в квартал;

- учреждение почтовой связи;

- учреждение автономное бюджетное или казенное.

Не платят торговый сбор также:

- предприятия общественного питания;

- автозаправки, не имеющие торгового зала;

- при осуществлении торговли со склада через интернет или по телефону;

- ломбарды;

- магазины и иные торговые объекты, которые не работали весь квартал.

Как рассчитать торговый сбор в Москве? Ставки в таблице!

Налоговым кодексом устанавливается поквартальный расчет сбора. Но размер его устанавливается в зависимости от:

- площади торгового объекта;

- района, где осуществляется торговля.

При этом размер сбора за квартал фиксированный и не меняется от размера выручки или дней фактической торговли. Это значит, что при открытии торгового зала в середине квартала, сбор должен быть уплачен в полном объеме. Освобождаются только те, кто не осуществлял торговлю весь квартал.

https://www.youtube.com/watch?v=1wcDzk7Ale8

Тарифы разделены на три группы в зависимости от местоположения торгового объекта:

- Центральный округ столицы.

- Районы, расположенные за МКАД.

- Районы в пределах МКАД, но не отнесенные к первой группе.

Приведем действующие в 2021 году размер ставок торгового сбора в таблице (закон г. Москвы от 17.12.2014 № 62):

| Стационарные объекты при наличии зала площадью не более 50 кв.м. | Объект | 60000 | 21000 | 30000 |

| Стационарные объекты при наличии зала площадью более 50 кв.м. | Объект в пределах 50 кв.м. за каждый метр | 1200 | 420 | 600 |

| Площадь, превышающая 50 кв.м. (за каждый кв.метр) | 50 | 50 | 50 | |

| Нестационарные объекты и торговля без наличия зала | Объект | 81000 | 28350 | 40500 |

| Торговля разносного и развозного характера | Объект | 40500 | 40500 | 40500 |

| Розничные рынки | За каждый кв.метр площади | 50 | 50 | 50 |

Более подробную таблицу ставок торгового сбора в Москве в 2021 году по округам можете скачать здесь.

Пример расчета

Организация имеет на территории юго-западного округа Москвы (группа 3) несколько объектов розничной торговли. Из них киоск, не имеющий торгового зала, и магазин площадью 90 кв.м.

Для киоска (без зала) установлен торговый сбор в размере 40500 рублей в квартал, а для магазина размер ставки рассчитывается в зависимости от площади:

- 50 кв.метров облагаются 600 руб. за единицу площади;

- каждый последующий кв.метр прибавляет по 50 руб.

Таким образом, магазин обойдется хозяину в сумму 600 × 50 + 50 × 40 = 32000 рублей.

Прибавим сбор за киоск, и итоговая сумма за квартал станет: 32000 + 40500 = 72500 рублей.

Уплата сбора: сроки, место и КБК

Представлять отчетность по торговому сбору не требуется, налоговый орган будет сверять правильность исчисления и сумму на основании уведомления ТС-1. Уплата осуществляется в налоговый орган по месту представления уведомления, указав в платежном документе следующие КБК:

- сбор — 182 1 05 05010 02 1000 110;

- пени — 182 1 05 05010 02 2100 110;

- штрафы — 182 1 05 05010 02 3000 110.

Сроки уплаты установлены статьей 417 Налогового кодекса поквартально:

- 4 квартал 2021 — 27.01.2021

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Кто платит торговый сбор

С 1 января 2021 года изменились условия для тех, кто платит торговый сбор в Москве. В два раза снизилась ставка для нестационарных торговых объектов в центре города. А в 2021 она менялась в зависимости от площади помещения.

Торговый сбор — это ежеквартальный фиксированный платеж, зависящий от площади торгового помещения и места расположения объекта. Уплачивать его нужно до 25 числа месяца, который идет за кварталом.

Кто должен платить торговый сбор

Торговый сбор ввели в 2015 году, его обязаны платить все организации и индивидуальные предприниматели, которые занимаются:

- торговлей через объекты стационарной сети с торговыми залами и без них (магазины и киоски, за исключением автозаправочных станций);

- торговлей через объекты нестационарной сети (палатки, столы-прилавки, тележки, развозная торговля);

- организацией розничных рынков;

- торговлей товарами со склада.

Надо ли платить торговый сбор при продажах через интернет — читайте здесь >>

Платеж обязателен для компаний и ИП на общей системе налогообложения и на УСН. ЕНВД по той деятельности, для которой установлена уплата торгового сбора, в Москве применять нельзя. Тогда придется перейти на другую систему налогообложения.

https://www.youtube.com/watch?v=oNz2ODOlmYM

Если вы попали в список тех, кто платит торговый сбор в 2021 году, необходимо подать в налоговую уведомление по форме ТС-1. У нас вы можете бесплатно скачать уведомление о торговом сборе и образец заполнения.

Как встать на учет в качестве плательщика торгового сбора

Встать на учет нужно в налоговой инспекции по месту регистрации объекта недвижимости или по месту регистрации организации или ИП, если при торговле не используются помещения.

Если торговая точка зарегистрирована в Москве, а юрлицо — в другом регионе, то обращаться нужно в московскую ИФНС по месту регистрации недвижимости. Это правило действует и для движимого имущества.

Подать документы нужно не позднее пяти дней с момента начала торговли.

Налоговая инспекция в течение пяти рабочих дней после подачи уведомления направит свидетельство о постановке на учет в качестве плательщика торгового сбора.

Что изменилось в 2021 году

С 1 января 2021 года установлена новая ставка торгового сбора в Москве для нестационарных торговых объектов в Центральном административном округе города. Теперь она составляет 40 500, а не 81 000 рублей, как раньше. Для стационарных она осталась прежней.

С 1 июля 2021 года ставка торгового сбора для объектов с торговыми залами до 50 кв.м. уменьшена на 10%, для торговых залов площадью до 300 кв. м — на 2-10% (в зависимости от площади объекта). А для объектов площадью больше 300 кв. м. ставку подняли до 75 рублей за кв. м.

Размер налога в Москве зависит от вида торговли, местоположения объекта и площади зала. Для расчета используйте наш онлайн-калькулятор торгового сбора >>

Кто не платит торговый сбор?

Освобождены от уплаты предприниматели на патентной системе и плательщики единого сельскохозяйственного налога. Кроме того, торговый сбор не платят юрлица, которые при регистрации указали следующие основные виды деятельности:

- парикмахерские и салоны красоты, услуги стирки, химчистка и окрашивание текстильных и меховых изделий;

- ремонт одежды и текстильных изделий бытового назначения, ремонт обуви, изделий из кожи и часов, а также ювелирных изделий;

- изготовление и ремонт металлической галантереи и ключей.

Льгота действует только на объекты площадью менее 100 кв. м, в которых площадь, занимаемая оборудованием для выкладки и демонстрации товаров, составляет не более 10% от общей.

Услуги общепита, в том числе продажа покупной продукции, если она является составной частью этих услуг, не признаются торговой деятельностью (письмо Минфина № 03-11-11/40960 от 5 июня 2021). Поэтому организации общепита платить торговый сбор не должны.

Что будет, если не платить торговый сбор

Если вы не уведомили налоговую, это приравнивается к ведению деятельности без постановки на учет. Вам грозит штраф в размере 10% от доходов, полученных за тот период, в течение которого вы торговали без уведомления ИФНС, но не менее 40 000 рублей. Кроме того, сумму торгового сбора нельзя будет поставить в вычет по единому налогу по УСН.

Хотя торговый сбор ввели еще в 2015 году, многим предпринимателям еще не все понятно. Мы подготовили ответы на главные вопросы.

Частые вопросы и ответы о торговом сборе

Платит ли интернет-магазин торговый сбор?

— Если у вас интернет-магазин, и вы доставляете товар на автомобиле или курьером, торговый сбор не уплачивается. Если вы торгуете через склад или пункт самовывоза, где клиент может расплатиться за товар, как в обычном магазине, то придется встать на учет и платить налог.

У меня торговля со склада в Москве. Надо ли мне платить торговый сбор?

— Согласно закону № 62 ОТ 17.12.2014 «О торговом сборе», торговля со склада сбором не облагается.

Платят ли торговый сбор ИП на патенте?

— Нет. Освобождены от уплаты предприниматели на патентной системе и плательщики единого сельскохозяйственного налога. Если вы не попадаете в эту категорию, то обязаны платить торговый сбор и уведомить об этом налоговую инспекцию. Скачайте уведомление по форме ТС-1 здесь >>

Платят ли торговый сбор кафе и рестораны?

— Нет. Предприятия общепита торговый сбор не платят. Но если вы торгуете товарами на вынос, которые нельзя употребить на месте, уплачивать придется в полном объеме.

Как платят торговый сбор оптовые организации?

— Если оптовая торговля ведется на стационарных торговых объектах (не со склада), она облагается сбором.

Я торгую через помещение, которое снимаю. кто платит торговый сбор, арендатор или арендодатель?

— Платит тот, кто осуществляет торговую деятельность. Если вы арендуете объект торговли, то плательщиком являетесь вы, а не арендодатель.

Как уплачивать налог, если я совмещаю УСН и патент?

— Предпринимателям, совмещающим УСН и патент, нужно понимать, в рамках какой деятельности осуществляется торговля. Торговый сбор для ИП на УСН в Москве обязателен. Если же торговля идет в рамках патентной деятельности — платить налог не надо.

Если вы через один и тот же магазин торгуете одновременно по патенту и УСН, то должны встать на учет как плательщик торгового сбора и платить только по тем квадратным метрам, которые задействованы в торговой деятельности по упрощенке.

Если разделить площадь по видам деятельности физически невозможно — придется платить за все квадратные метры магазина.

Как определить площадь торгового зала в целях расчета торгового сбора?

— Общая площадь рассчитывается на основании инвентаризационных и правоустанавливающих документов. В них должны быть данные о назначении, конструктивных особенностях и планировке помещений, а также информация, подтверждающая право пользования точкой. Рассчитать ставку сбора с помощью калькулятора онлайн >>

Если я торгую на розничном рынке, надо ли уплачивать торговый сбор?

— Нет. Торговый сбор в отношении деятельности по организации розничных рынков платят только управляющие компании.

Если я попадаю под льготы и освобожден от торгового сбора, нужно ли мне подавать уведомление в налоговую?

— Да, нужно. При этом вместе с уведомлением необходимо представить документы, подтверждающие право на получение льготы. А в уведомлении указать код льготы. Скачать уведомление о постановке на учет в качестве плательщика торгового сбора >>

В каких еще регионах действует торговый сбор?

Торговый сбор с 2015 года введен в городах федерального значения: в Москве, Санкт-Петербурге и Севастополе. Это прописано в Законе № 382-ФЗ. Но действует торговый сбор пока только в Москве, в том числе при торговле на территории Новой Москвы (ТиНАО). Правила уплаты и ставки торгового сбора установлены Законом г. Москвы № 62 «О торговом сборе».

Смотрите запись вебинара, где мы ответили на все вопросы и разобрали, кто сколько будет платить, как и кому отчитываться. Вебинар записывался в 2015 году, но актуален и в 2021.

Видео:Какие Налоги при Продаже Имущества ИП? Как ИП не платить НДФЛСкачать

Торговый сбор: кто платит, где применяется в 2021 году, сроки уплаты

Кто может воспользоваться льготами, как встать на учет, насколько изменились ставки торгового сбора и какие сведения необходимо подать в налоговый орган? Статья ответит на все вопросы и поможет избежать рисков и штрафов в работе.

Начнем с хорошей новости: если действовать по правилам, уплата торгового сбора не приводит к значительному росту налоговой нагрузки для большинства плательщиков.

Главное — разобраться в нюансах расчета и уплаты.

Плательщики, объект и период обложения

В соответствии с главой 33 Налогового кодекса Российской Федерации (НК РФ) и Законом города Москвы от 17.12.2014 № 62 «О торговом сборе», с 2015 года на территории Москвы введен торговый сбор.

https://www.youtube.com/watch?v=4FUZBslDRQk

Сбор обязаны платить все организации и индивидуальные предприниматели, осуществляющие розничную, мелкооптовую и оптовую куплю-продажу товаров при использовании объектов стационарных и нестационарных торговых сетей, а также товарных складов (п. 1 ст. 411 НК РФ).

Индивидуальные предприниматели, применяющие патентную систему налогообложения, и налогоплательщики, применяющие ЕСХН, от уплаты сбора освобождены (п. 2 ст. 411 НК РФ).

Объект обложения торговым сбором — это использование объекта движимого или недвижимого имущества для предпринимательской деятельности, в отношении которой установлен сбор хотя бы один раз в течение квартала. Периодом обложения сбором признается квартал (ст. 414 НК РФ).

Льготы по торговому сбору

Статья 3 Закона города Москвы № 62 устанавливает ряд льгот.

1. Торговым сбором не облагается использование объектов движимого или недвижимого имущества для следующих видов торговли:

- с использованием торговых автоматов;

- на ярмарках;

- на розничных рынках при наличии соответствующего разрешения;

- разносной розничной торговли в автономных, бюджетных и казенных учреждениях;

- торговли на территории имущественного комплекса управляющей организации агропродовольственного кластера;

- в кинотеатрах, театрах, музеях, планетариях, цирках (в случае если доля доходов от продажи билетов составляет не менее 50%);

- через объекты нестационарной торговой сети со специализацией «Печать».

2. Торговый сбор не уплачивают:

- организации федеральной почтовой связи;

- автономные, бюджетные и казенные учреждения;

- религиозные организации, осуществляющие торговлю в культовых зданиях, сооружениях и на относящихся к ним земельных участках.

3.Организации и индивидуальные предприниматели освобождаются от уплаты торгового сбора, если они осуществляют торговлю через объекты площадью менее 100 кв. метров, при одновременном соблюдении следующих условий:

- основной вид деятельности, указанный при государственной регистрации, относится к предоставлению услуг парикмахерскими и салонами красоты, услуг стирки, химической чистки и окрашивания текстильных и меховых изделий, по ремонту одежды и текстильных изделий бытового назначения, по ремонту обуви и прочих изделий из кожи, по ремонту часов и ювелирных изделий, по изготовлению и ремонту металлической галантереи и ключей;

- площадь, занятая оборудованием, предназначенным для выкладки и демонстрации товаров, составляет не более 10% от общей площади объекта, используемого для осуществления деятельности.

4.Организации и индивидуальные предприниматели освобождаются от уплаты торгового сбора при одновременном соблюдении следующих условий:

- основной вид деятельности, указанный при государственной регистрации, относится к розничной торговле книгами, газетами и журналами, букинистическими книгами;

- по итогам периода обложения доля доходов нарастающим итогом с начала календарного года от продажи книг, газет и журналов в общем объеме доходов составила не менее 60%;

- площадь, занятая оборудованием, предназначенным для выкладки и демонстрации книг, газет и журналов, составляет не менее 60% от общей площади объекта, используемого для осуществления деятельности;

- все наличные денежные расчеты и расчеты с платежными картами на объектах осуществляются исключительно с использованием контрольно-кассовой техники с передачей фискальных документов оператору фискальных данных.

5.

Организации и индивидуальные предприниматели освобождаются от уплаты торгового сбора, если они осуществляют торговлю через объекты стационарной торговой сети за период обложения торговым сбором, в котором данные объекты изъяты в соответствии со ст. 7.4 Закона РФ от 15.04.1993 № 4802-1 «О статусе столицы Российской Федерации» или в отношении данных объектов прекращено право аренды в связи с реализацией программы реновации жилищного фонда в Москве.

https://www.youtube.com/watch?v=2WC2CDsl4BQ

Правило действует только в том случае, если в указанный период организации или ИП начали использовать для осуществления торговли другие объекты, которые ранее в указанном периоде ими не использовались.

Постановка и снятие с учета плательщиков торгового сбора

Постановка на учет и снятие с учета в качестве плательщика сбора осуществляется на основании соответствующего уведомления плательщика сбора, предоставляемого им в налоговый орган, либо на основании информации, предоставленной уполномоченным органом в налоговый орган (п.1 ст. 416 НК РФ).

Организации и индивидуальные предприниматели обязаны представить в налоговый орган уведомление по форме ТС-1 (либо по форме ТС-2) не позднее 5 дней с даты возникновения объекта обложения торговым сбором.

Уведомление необходимо направить:

- в налоговый орган по месту регистрации объекта недвижимого имущества;

- в случае ведения торговой деятельности с использованием объектов движимого имущества — по месту регистрации организации или индивидуального предпринимателя.

При наличии нескольких объектов, в отношении которых установлен торговый сбор и которые находятся на территориях, подведомственных разным налоговым органам, постановка на учет осуществляется налоговым органом по месту нахождения того объекта, сведения о котором поступили от плательщика сбора ранее, чем о других объектах (п. 7 ст. 416 НК РФ).

Важно: о каждом изменении показателей объекта осуществления торговли, которое влечет за собой изменение суммы сбора, необходимо сообщать в налоговый орган не позднее 5 дней со дня соответствующего изменения (пп. 1, 2, 5 ст. 416 НК РФ).

Датой снятия с учета считается дата прекращения торговой деятельности, указанная в уведомлении.

Ответственность плательщиков торгового сбора

Обратите внимание, что законодательством для плательщиков торгового сбора предусмотрена налоговая, административная и уголовная ответственность за нарушения в вопросах постановки на учет:

Финансовая отчетность организации. ОСНО

Пройдите программу повышения квалификации на соответствие профстандарту «Бухгалтер»

Записаться

- при нарушении порядка постановки на учет в налоговом органе — штраф не менее 40 000 руб. (ст. 116 НК РФ).

- за каждый день просрочки — пеня, а также соответствующий штраф за неуплату сбора (ст. 75, 122 НК РФ).

- за ведение деятельности без государственной регистрации — штраф (часть 1 ст. 1 4.1 КоАП).

- за осуществление незаконной предпринимательской деятельности — арест до 6 месяцев (ст. 171 УК РФ).

Важно: если плательщик торгового сбора самостоятельно не подал уведомление о постановке на учет, то он не сможет воспользоваться правом на вычет сумм торгового сбора из налога на прибыль, налога на доходы физических лиц или налога по упрощенной системе налогообложения (с объектом обложения «доходы»).

Порядок расчета и уплаты торгового сбора

Величина торгового сбора зависит от площади торгового объекта, вида торговой деятельности и места размещения. Сумму торгового сбора, подлежащую уплате в бюджет, индивидуальные предприниматели и организации рассчитывают самостоятельно и уплачивают не позднее 25-го числа месяца, следующего за периодом обложения.

Например: срок уплаты торгового сбора за I квартал 2021 года — не позднее 25 апреля 2021 года.

Ставки торгового сбора

Ставки торгового сбора установлены статьей 2 Закона города Москвы № 62.

Налогообложение при УСН

Узнайте об особенностях и правилах уплаты региональных и местных налогов в рамках курса профессиональной переподготовки

Записаться

С 1 июля 2021 года снижен размер торгового сбора для объектов стационарной торговой сети с торговыми залами площадью менее 300 кв. метров. Мера принята депутатами Мосгордумы в целях поддержки малого и среднего бизнеса (Закон города Москвы от 26.12.2021 № 36).

Так, торговля через объекты стационарной торговой сети с залами до 50 кв. метров теперь облагается по ставке:

• 54 000 руб. за объект в квартал — в районах ЦАО г. Москвы;

• 27 000 руб. за объект в квартал — в районах САО (кроме р-на Молжаниновский), СВАО (кроме р-на Северный), ВАО (кроме р-нов Восточный, Новокосино и Косино-Ухтомский), ЮВАО (кроме р-на Некрасовка), ЮАО, ЮЗАО (кроме р-нов Северное Бутово и Южное Бутово), ЗАО (кроме р-нов Солнцево, Ново-Переделкино и Внуково), СЗАО (кроме р-нов Митино и Куркино) г. Москвы;

• 18 900 руб. за объект в квартал — в районах и поселениях Зеленоградского, Троицкого и Новомосковского АО г. Москвы, а также в районах Молжаниновский, Северный, Восточный, Новокосино и Косино-Ухтомский, Некрасовка, Северное Бутово, Южное Бутово, Солнцево, Ново-Переделкино, Внуково, Митино, Куркино.

https://www.youtube.com/watch?v=Q0X2ZHDp_n8

Кроме того, понижены ставки для торговых залов от 50 до 150 кв. метров и от 150 до 300 кв. метров. А также введены отдельные ставки для торговли на площадях свыше 300 кв. метров.

Актуальные ставки торгового сбора опубликованы на сайте Департамента экономической политики и развития города Москвы в разделе «Торговый сбор. Ставки торгового сбора на территории города Москвы».

Важно: в случае изменения ставок сбора нормативными правовыми актами муниципальных образований уплата торгового сбора осуществляется плательщиками сбора исходя из размера действующих в соответствующем периоде обложения ставок.

Обязанность плательщиков в уведомлении налогового органа при изменении ставок в данном случае отсутствует.

Уменьшение суммы налогов на сумму торгового сбора

Уплаченный торговый сбор можно вычесть из суммы налогов:

- налога на прибыль;

- единого налога по упрощенной системе налогообложения (если выбран объект обложения «доходы»);

- налога на доходы физических лиц за периоды обложения, совпадающие с налоговым периодом.

Наталья Бокова, ведущий преподаватель-эксперт Контур.Школы по налоговому учету:

«Торговый сбор — местный налог, который действует только в Москве. В Санкт-Петербурге и Севастополе он так и не был введен, несмотря на первоначальные планы.

Предполагалось, что торговый сбор выведет мелкие компании и ИП из тени. До введения торгового сбора предприятия могли иметь неучтенную выручку, что позволяло им иметь минимальную прибыль, или фиктивный убыток, или «выходить в ноль».

С введением торгового сбора и применением контрольно-кассовой техники стало сложно работать по старинке, поскольку к убытку нельзя применить вычет по ТС.

Право на вычет из налоговой базы сумм уплаченного ТС или уменьшение суммы налога возможно только при наличии прибыли.

Да, это более цивилизованная торговля, но она косвенно увеличивает налоговую нагрузку».

🔍 Видео

Патент для ИП на розничную торговлюСкачать

🟣 Что если ИП на УСН 6 и нет ДОХОДА ? / Как платить взносы и налог по УСН в 2021 г. Когда платить?Скачать

Какие налоги платит ИП: УСН, Пенсионные страховые взносыСкачать

Что будет, если не платить налоги? / Неуплата налогов ИП и физического лицаСкачать

Самые выгодные системы налогообложения для ИП.Скачать

НАЛОГ ПРИ ПРОДАЖЕ ИП НЕДВИЖИМОСТИ / АВТО , КОТОРЫЕ ИСПОЛЬЗОВАЛИСЬ В БИЗНЕСЕСкачать

Что выбрать ИП - патент или УСН? Как платить меньше налогов? Бизнес и налоги.Скачать

Как ИП на ОСНО сэкономить на НДФЛ при оптовой и розничной торговле. Бизнес и налогиСкачать

Как ИП вносить деньги на расчетный счет, что бы не переплатить налоги? НДС и НДФЛ. Бизнес и налоги.Скачать

КАК ИП НА УСН ПЛАТИТЬ НАЛОГИ И КАКИЕ ПОДАВАТЬ УВЕДОМЛЕНИЯ В 2023 ГОДУСкачать

Как ИП продать имущество и сэкономить налоги? НДФЛ и УСН или патент. Бизнес и налоги.Скачать

Как уменьшить торговую площадь на ЕНВД? Сокращаем налоги. Лайфхаки бизнеса.Скачать

Отмена ЕНВД с 2021 года: как правильно действовать компаниям и ИПСкачать

Какой налог платить ИП на УСН при продаже имущества? Упрощенный налог и НДФЛ. Бизнес и налоги.Скачать

Разъяснены особенности освобождения от уплаты налога на имущество ИП на УСН.Скачать

Какие налоги платит ИП на ОСНО?Скачать