Сведений для остальных граф авансового счета-фактуры, по всей вероятности, у поставщика на момент составления документа не будет. Собственно, указание таковых и не требуется, если следовать положениям, содержащимся в п. 5.1. ст. 169 НК РФ.

В свою очередь, при заполнении отгрузочного счета-фактуры они вполне могут иметься в наличии — как информация о грузоотправителе и грузополучателе, фиксируемая в 3-й и 4-й строках.

Их обязательно нужно указывать в соответствующем документе так же, как и другие сведения, требуемые в соответствии с п. 5 ст. 169 НК РФ.

- в менее строгих требованиях законодателя к заполнению (что объяснимо тем, что некоторых сведений, предусмотренных структурой формы, которая утверждена постановлением № 1137, у налогоплательщика может не быть в наличии);

- необходимости указания в документе ставки НДС как расчетной — в формате 20/120 или 10/110.

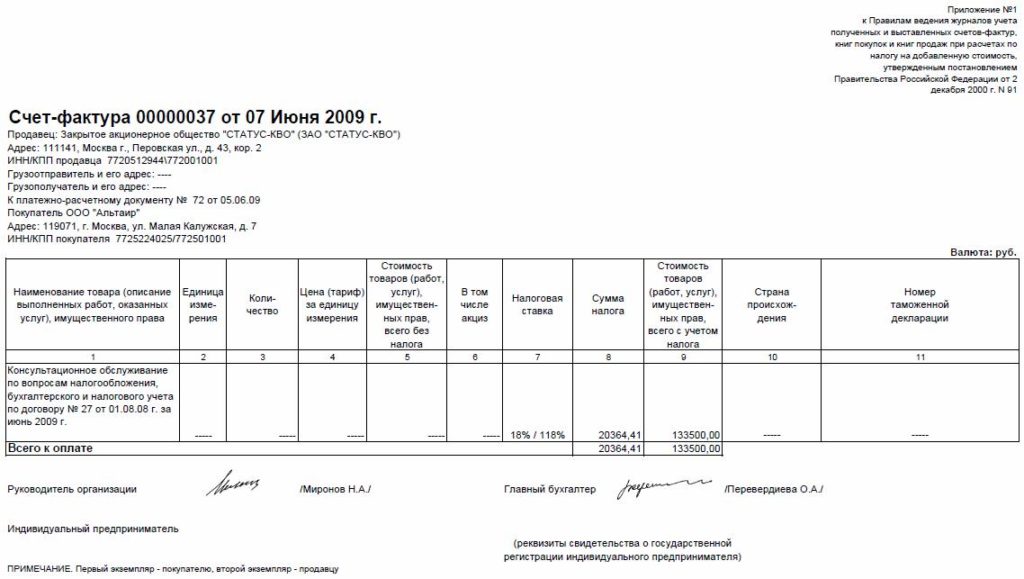

При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем либо иным лицом, уполномоченным доверенностью от имени индивидуального предпринимателя, с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

В книге продаж заполняются все графы, кроме 14, 16 и 19. В момент отгрузки в счет полученной оплаты сумму НДС можно предъявить к вычету полностью, если аванс уже отработан, или только часть с предоплаты.

При отгрузке товаров счет на сумму реализации вписывается в книгу продаж. Но товар может отгружаться несколькими партиями. Для каждой может быть предусмотрен счет-фактура и аванс.

Два счета-фактуры выписываются по общим правилам, то есть если отгрузка и оплата осуществлялись в разных налоговых периодах.

В какой срок выставляется счета-фактуры на аванс в году и какие правила оформления? А значит — нужно и выставить счет-фактуру на аванс. При этом если последний день срока приходится на выходной или нерабочий праздничный день, выставить счет-фактуру нужно не позднее рабочего дня, следующего за таким днем п.

Счет-фактура на предоплату не выставляется, если аванс получен в счет предстоящих поставок товаров выполнения работ, оказания услуг , которые:. Также не нужно выставлять счет-фактуру на предоплату не требуется, если отгрузка произошла в течение 5 календарных дней со дня получения аванса в счет этой отгрузки.

Рекомендуем прочесть: Военный Санаторий 2021г Прием Заявок Когда

Отсчет ведут с даты отгрузки. Если последний день срока приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день.

Пример определения срока выставления счет-фактуры продавцом. Срок выставления счет-фактуры — 5 дней — считают в календарных или рабочих? Счет-фактуру нужно выставить не позднее чем через пять календарных дней.

Чиновники невыгодно посчитали пятидневный срок, который отводится компаниям, чтобы выставить счет-фактуру.

- Срок Выставления Счетфактуры 2021

- Счет фактура на аванс в 2021 году

- Счет фактуры на аванс обязательно выставлять 2021

- Когда нужно выписывать счет фактура на аванс

- Выписываем счет-фактуру на полученный аванс в 2021 году

- Счет фактура на аванс сроки выставления 2021

- Порядок заполнения АСФ: обязательно ли выставлять счет-фактуру на аванс и другие важные вопросы

- Счета фактуры на аванс в 2021 году

- Счет-фактура на аванс: правила составления

- Авансовая счет фактура, заполнение и выставление поставщику счет-фактуры, как проводить вычет и регистрацию в книге покупок

- Авансовые счета фактуры в книге покупок

- Выставление авансовых счетов фактур

- Вычет по авансовым счетам фактурам

- Как выставить авансовый счёт фактуру

- Как проводить авансовые счета фактуры

- Срок выставления счет фактуры на аванс

- Как осуществляется выставление счетов-фактур в 2021 году

- Сроки выставления счетов-фактур

- Срок выставление счет-фактуры на аванс

- Счет-фактура на аванс: когда выписывается

- Срок выставления счета-фактуры

- Когда выставляется счет-фактура на аванс

- Срок для выставления счета-фактуры на аванс считают в календарных днях

- Когда выписываются счета-фактуры на аванс? Требования, правила и особенности

- Суть

- Порядок

- Графа 1

- Пример

- Непрерывные поставки

- Исключения

- Документооборот

- Возврат средств

- Как продавец зарегистрирует фактуру?

- Как покупатель регистрирует фактуру?

- Пример 1

- Пример 2

- Вывод

- Выставление счета-фактуры на аванс в 2021 году

- Когда необходимо оформлять счёт-фактуру?

- Для чего необходим счёт-фактура?

- В чём особенность авансового счета-фактуры?

- Для чего необходим авансовый счёт-фактура?

- Как заполняется счет-фактура на аванс?

- Вопросы и ответы

- 💥 Видео

Срок Выставления Счетфактуры 2021

Важно понимать, что данный документ обязательно оформляется не в одном, а в двух экземплярах. Обе копии подписываются поставщиком: одна остается у него, а вторая отдается клиенту. Если организация использует УСН или ЕНВД, то она не обязана заполнять счет-фактуру (поскольку она не платит НДС).

Пятидневный срок начинайте отсчитывать со дня, следующего за днем отгрузки товара (оказания услуг, выполнения работ, передачи имущественных прав), получения предоплаты.

Если последний деньсрока приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день. Такие правила установлены в статье 6.1 Налогового кодекса РФ.

При этом счет-фактура может быть выставлен непосредственно в день отгрузки.

Счет фактура на аванс в 2021 году

Здесь существует нюанс, касающийся оформления договора: если в нем не прописан размер налога, например, имеется фраза «стоимость товара 100 руб. без учета НДС», то продавцу достаточно выставить к стоимости товара начисленный НДС 20% и не вносить изменения в текст и условия имеющегося договора.

https://www.youtube.com/watch?v=y8b-7Jfhbko

В дальнейшем, по факту отгрузки, продавец оформит СФ на реализацию. Все эти операции проведены в 2021 году с начислением НДС 20/120, поэтому осложнений при оформлении документов по авансу и последующей продаже возникнуть не должно.

Счет фактуры на аванс обязательно выставлять 2021

164 НК РФ) облагается реализация конкретных товаров, выполнение работ или оказание услуг, в счет которых продавец (поставщик) получил аванс. Также см. «». А вот когда выписывается счет-фактура на аванс по срокам?

При определении налоговой базы по НДС выручка от реализации определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате товаров (работ, услуг), полученных им в денежной или натуральной формах ().

Когда нужно выписывать счет фактура на аванс

Если с организацией, поставляющей услуги, заключен долгосрочный договор, например на предоставление интернета, тогда счет-фактура может быть предъявлен заказчику не за каждую совершенную оплату, а за целый период. В таком случае суммируются все совершенные платежи, и высчитывается размер НДС.

Кроме занесения данных в книги покупок и продаж, они также автоматически регистрируются в программе 1С, при выставлении необходимых настроек. Это позволяет без проблем просмотреть полученные и выставленные другим организациям счета-фактуры, установив ограничения по датам, суммам или наименованию контрагентов.

Рекомендуем прочесть: Единовременная Выплата Материнского Капитала В 2021

Выписываем счет-фактуру на полученный аванс в 2021 году

Если последний день, из отведённого в ст. 168 НК РФ, 5-ти дневного срока выпадает на выходной или нерабочий праздничный день, то выставить счёт-фактуру можно в первый рабочий день после отдыха. Это не будет являться нарушением.

- Цикл производства предоплаченной продукции превышает полгода.

- Предоплаченные товары облагаются НДС по ставке 0%, согласно нормам НК РФ.

- Продавец не применяет основной режим налогообложения, а применяет специальный. То есть, он не исчисляет НДС и не уплачивает его в бюджет.

Счет фактура на аванс сроки выставления 2021

Строки 3 («Грузоотправитель»), 4 («Грузополучатель»), графы 2–6, 10, 11 должны остаться пустыми. Один зарегистрировал в книге продаж, второй отправил покупателю. В день отгрузки бухгалтер зарегистрировал новый счет в книге продаж, а предыдущий – в книге покупок.

Конечно, есть разъяснения Минфина и постановления федеральных арбитражных судов о том, что можно не выставлять авансовые счета — фактуры при отгрузке и предоплате в одном периоде. Но я все — таки придерживаюсь норм Налогового кодекса РФ, чтобы избежать споров с налоговиками.

Реализация товара произошла 23 апреля на сумму выписанного счета 12,9 тыс. В случае получения продавцом предварительной оплаты налоговая база по НДС должна быть определена дважды: на день получения предоплаты и на день отгрузки товаров (п. Тем более что письма носят частный разъяснительный характер.

Я больше времени потрачу на суды, чем на выставление счетов — фактур.

Законодательно этот документ становится основанием для постановки на учет материальных ценностей.Вместе с тем использование этой формы выходит за пределы, учрежденные нормативом.

Счет-фактура применяется налоговыми агентами и иными участниками хозяйственных отношений.Правилами бухучета счет причисляется к формам основной отчетности по НДС.

Разрешенной считается как традиционная форма документа, так и его электронный вариант.

Порядок заполнения АСФ: обязательно ли выставлять счет-фактуру на аванс и другие важные вопросы

Однако стоит помнить, что подобная возможность даётся только организациям, которые трудятся в сферах, производящих поставки регулярно и без перебоев одному контрагенту. Предприятиям, не выполняющим подобные условия, придётся придерживаться стандартных правил.

- Происходит получение расчёта частично или в полном объёме. Таким образом, оплачиваются выполненные работы, оказанные услуги, приобретение партии продукции или наделение покупателя правами на определённое имущество.

- Реализуется выдача партии товара, оказание услуг в полном объёме, наделение человека, заплатившего деньги, правами на имущество, участвующее в сделке.

Счета фактуры на аванс в 2021 году

Рассмотрим подробнее, в каких целях может быть использован авансовый счет-фактура.

Счет-фактура — это источник, который служит юридическим основанием для принятия компанией — приобретателем товара (работы, услуги) суммы НДС, входящего в структуру отпускной цены, к , предусмотренному законодательством. Законодатель в п. 3 ст.

168 НК РФ прямо предписывает продавцу направить данный документ покупателю по факту получения предоплаты за поставленный товар (работу или услугу), равно как и при фактическом выполнении поставщиком своих обязательств.

- в графе 7: строка А (до изменения) – 18/118, строка Б (после изменения) – 20/120;

- в графе 8: строка А (до изменения) – 27 000,00; строка Б (после изменения) – 29 000,00; строка В (увеличение) – 2 000,00;

- в графе 9: строка А (до изменения) – 177 000,00; строка Б (после изменения) – 179 000,00; строка В (увеличение) – 2 000,00.

Рекомендуем прочесть: Молодая Семья Субсидия На Жилье В Спб 2021

Счет-фактура на аванс: правила составления

В соответствии с п. 3 ст. 168 НК РФ , если продавец получил оплату в счет будущей поставки товаров (выполнения работ, оказания услуг), он обязан в течение 5 дней со дня ее получения составить счет-фактуру. С полученной предоплаты следует начислить НДС и уплатить его в бюджет. Таковы стандартные сроки, когда авансовая счет-фактура выставляется. Но есть исключения.

https://www.youtube.com/watch?v=CqB-zMmsJNA

Право на вычет, как правило, возникает у покупателя товаров (работ, услуг) и только если полученный счет-фактура соответствует требованиям, перечисленным в п. 5, п. 5.1 и п. 6 ст. 169 НК РФ . Однако и продавец имеет право на вычет, но только по авансовым счетам-фактурам.

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Авансовая счет фактура, заполнение и выставление поставщику счет-фактуры, как проводить вычет и регистрацию в книге покупок

Авансовая счёт-фактура — распространённый бухгалтерский документ, который служит для предварительной оплаты готовящихся к поставке товаров или услуг, которые будут оказаны в краткосрочной перспективе.

Авансовые счета фактуры в книге покупок

Сравнительно недавно отечественные покупатели получили возможность проводить регистрацию авансовых счёт-фактур в книге покупок, которые получены от продавцов по факту перечисленных авансов. Благодаря такой практике значительно упрощается процесс предъявления к вычету НДС. Продавцы, в свою очередь, фиксируют выписанные документы в книге продаж.

Если фиксируется отгрузка товара, а также оказание услуг или выполнение работ на основании авансовой счёт-фактуры и предоплаты по ней, продавцы регистрируют документ в книге покупок. При безденежной форме оплаты поступают аналогичным образом.

При этом счета-фактуры, которые поступают на основании безденежных авансов, не подлежат регистрации в книге покупок.

Со стороны чиновников поступило разрешение на использование авансовых счёт-фактур для выполнения работ, оказания услуг и поставки товаров, а также передачи прав на имущество с целью использования в не облагаемых и облагаемых НДС операциях. Регистрацию в книге покупок таких документов требуется проводить на всю сумму, которая указана в счет-фактуре.

Выставление авансовых счетов фактур

Многих интересует вопрос, в каких случаях предусмотрено выставление счет-фактуры на аванс. Основанием для формирования документа считается любой факт предоплаты за услуги, работы или товары, которые облагаются НДС. Но их общего правила существуют три исключения:

- Аванс перечисляют за поставку товаров, которые включены в специальный перечень Правительства РФ, как товары длительного цикла производства.

- Авансы, которые относятся в категорию экспортных отгрузок.

- Аванс поступает в пользу компании, которую освободили от обязанностей плательщика налогов. Освобождение получают компании, по деятельности которых три месяца подряд фиксируется выручка, не превышающая 2 млн рублей.

Вычет по авансовым счетам фактурам

Вычет НДС на основании выданных авансов представляется возможным только в случае единовременного выполнения условий, которые прописаны в ст. 172 п. 9 и ст. 171 НК РФ, а именно:

Авансовый платёж отправляется в счёт готовящихся поставок товара, передачи прав, оказания услуг и выполнения работ, которые засчитываются в категорию операций, формирующих базу для начисления НДС.

Все предоплаты, которые относятся к категории операций, не облагаемых НДС, не подлежат регистрации в книге покупок, несмотря на выписанные авансовые счета-фактуры.

В описанной ситуации вычет оформляться не будет.

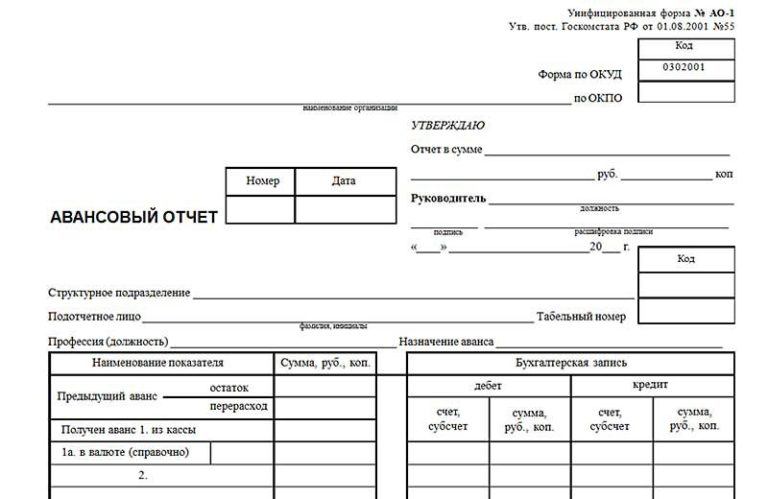

Принцип заполнения документа аналогичен оформлению стандартного счета на отгрузку. Статья 169 налогового кодекса затрагивает все обязательные для внесения реквизиты, подробнее о которых говориться в пункте 5.1. В частности, обязательному заполнению подлежат:

Дата выписки и порядковый номер документа. Последний реквизит проставляется с соблюдением принципа хронологии вместе с другими документами, которые выписываются по факту отгрузки.

Налоговые номера покупателя и продавца.

https://www.youtube.com/watch?v=9GjcU47Ict8

Дата и номер платёжного документа. В этом случае имеется в виду платёжка, которая послужила основанием для получения авансового платежа. При не денежной форме расчёта в описываемой строке ставится прочерк.

Код валюты (название), в которой перечислен авансовый платёж.

Как выставить авансовый счёт фактуру

В момент фиксации факта оплаты от покупателя продавец обязан оформить надлежащим образом и передать контрагенту документ в виде авансовой счёт фактуры на основании поступивших средств.

Именно такая норма прописана в третьем пункте 168 статьи НК РФ. На основании проведенного в книге покупок документа покупатель получает право занести соответствующую сумму в группу НДС, подлежащего к вычету. Упомянутое право предоставляется пунктом 12 статьи 171 НК РФ.

Как проводить авансовые счета фактуры

Подлежащий проведению документ подписывается главным бухгалтером и руководителем предприятия по аналогии с другими налоговыми документами. При отсутствии руководителя или главбуха подписи ставятся лицами, уполномоченными соответствующими приказами или доверенностями.

Заполнение бумажной формы разрешается частично от руки либо полностью на компьютере. В современной бухгалтерии разрешается использование типографских и компьютерных бланков, на которых могут проставляться соответствующие данные.

Совет от Сравни.ру: В последнее время авансовая счёт-фактура стала важным документом, влияющим на финансовый результат в налоговом учете предприятия. По этой причине бухгалтерам и другим работникам финансовых департаментов рекомендуется проявлять предельно высокое внимание и сосредоточенность при работе со счёт-фактурами, выписанными на поступившие авансы.

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Срок выставления счет фактуры на аванс

— для покупателя — увеличение количества документов и операций, подлежащих отражению в бухгалтерском учете и налоговых регистрах.

Поскольку предъявление НДС к вычету — это право, а не обязанность покупателя, то, учитывая сложный механизм вычета «авансового» НДС, он при желании может его не применять.

А как и ранее — предъявлять НДС к вычету только по фактически полученным товарам (работам, услугам). Никаких негативных последствий для него в этом случае не будет.

Ранее не был установлен срок для выставления счета-фактуры на аванс. Теперь он появился — 5 дней со дня получения аванса. И несоблюдение этого срока продавцом может привести к тому, что налоговики откажут покупателю в вычете НДС . Конечно, суды с таким подходом не соглашаются .

Но чтобы претензий со стороны налоговых органов вообще не было, покупателю нужно внимательно следить за датами выставления «авансовых» счетов- фактур и при необходимости просить продавца исправить в них дату.

Но не забудьте, что деньги к продавцу могут прийти позже, чем вы их перечислили.

Как осуществляется выставление счетов-фактур в 2021 году

При покупке товара у комиссионера, счет-фактуру выставляет посредник. Продавцом в бланке отражается комиссионер. Но такая продукция принадлежит комитентам, поэтому регистрировать счет комиссионер не будет, как и начислять НДС.

Счет-фактура, который выставляется компанией, покупающей продукцию, должен отражать сведения агента, а после учета будет перевыставлен принципалам. После этого посредник выступает покупателем, а принципал – в качестве продавца.

Сроки выставления счетов-фактур

«За присвоение счетам-фактурам и корректировочным счетам-фактурам порядковых номеров не в хронологическом порядке нормами действующего законодательства о налоге на добавленную стоимость ответственности не предусмотрено».

Добрый день.

Вне зависимости от того, что в течение 5 календарных дней после получения предоплаты под предстоящую поставку товаров, приходящихся как на один так и на разные налоговые периоды, производится отгрузка, счета-фактуры оформляются в двух экземплярах как на сумму полученной предоплаты, так и на сумму отгрузки в счет указанной предоплаты.

Срок выставление счет-фактуры на аванс

Пунктом 3 ст. 168 НК РФ установлено, что при получении сумм предоплаты не позднее 5 календарных дней начиная со дня получения аванса продавец обязан выставить покупателю счет-фактуру. (данная норма действует с 01.01.09).

В то же время в НК не указаны последствия несвоевременного выставления счетов-фактур как при получении аванса, так и при отгрузке товаров (выполнении работ, оказании услуг).

Ответственность предусмотрена за грубое нарушение правил учета доходов, расходов и (или) объектов налогообложения (ст. 120 НК РФ). Таковым является отсутствие счетов-фактур.

Величина штрафа при этом может варьироваться от 10 до 30 тыс. руб

Счет-фактура на аванс: когда выписывается

При определении налоговой базы по НДС выручка от реализации определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате товаров (работ, услуг), полученных им в денежной или натуральной формах (п. 2 ст. 153 НК РФ).

Рекомендуем прочесть: Двери Косгу 344 Или 346

Сказанное означает, что, получив аванс в счет поставки товаров, выполнения работ или оказания услуг, продавец должен исчислить НДС к уплате в бюджет по расчетной ставке 20 /120 или 10/110 (п. 4 ст. 164 НК РФ). Какую налоговую ставку применять, зависит от того, по какой ставке облагается реализация товаров, выполнение работ или оказание услуг, в счет которых был получен аванс.

Срок выставления счета-фактуры

Как видим, возможны ситуации, когда покупателю позволительно нарушить срок выписки счета.

Возникает вопрос: какая ответственность предусмотрена для исполнителя (продавца) в случае, когда срок выставления счета-фактуры нарушен? Согласно законодательству, какую-либо ответственность Вы в данном случае не несете. Но возможны варианты.

К примеру, если Вы нарушили срок и выписали документ в последующем налоговом периоде, то ФНС вправе Вас оштрафовать за отсутствие выписанного счета. Сумма штрафа – 10.000 руб.

Если налоговая обнаружит просрочку в нескольких налоговых периодах, то сумма штрафа возрастает до 30.000 руб. В случае, если просрочка (невыставление) счета привела к занижению налоговой базы, то Вам грозит взыскание в сумме 20% от невыплаченного налога или минимум 40.000 руб. штрафа.

- если Вами от заказчика (покупателя) получен авансовый платеж (полный или частичный), но услуги Вами не оказаны (товар) не отгружен, то Вы обязаны выставить счет в срок до 5 дней с момента зачисления средств на расчетный счет. День оплаты аванса определяется датой зачисления предоплаты от покупателя согласно банковской выписки;

- в случае, когда товар Вами отгружен , то 5 дней необходимо рассчитать исходя из даты отгрузки, которая указана в транспортной накладной. Если Вы оказали услуги заказчику (выполнили работы), то срок определяется исходя из даты, указанной в акте выполненных работ.

Когда выставляется счет-фактура на аванс

Если за фактом получения предоплаты сразу (в срок до 5 дней) следует поставка товара, то разъяснения Минфина разрешают не выставлять счет-фактуру на аванс, но налоговые органы все равно требуют этого от предприятия, так как обязательства по оплате НДС в данном случае возникают быстрее.

- получение предоплаты от компании, которая не является плательщиком НДС;

- продажа товаров/услуг со ставкой НДС 0%;

- получение предоплаты на поставку товаров с длительным сроком производства (больше 6 месяцев).

Срок для выставления счета-фактуры на аванс считают в календарных днях

Видео:Счета-фактуры на аванс - регистрация и ошибки в 1С: БухгалтерииСкачать

Когда выписываются счета-фактуры на аванс? Требования, правила и особенности

Продавец, получив предоплату, должен сформировать счет и зарегистрировать его в книге продаж. Иначе организации будет начислен штраф в сумме от 10 до 40 тыс. руб. Чтобы не нарушать налоговое законодательство, нужно четко знать, когда выставляется счет-фактура на аванс, как заполнить, каковы требования к оформлению документа.

Суть

Счет-фактура — это документ, на основании которого покупатель может предъявить входящий НДС к вычету. Продавец должен формировать фактуру и отправлять ее контрагенту по факту оплаты и отгрузки товаров. Кроме разных моментов составления, эти два документа отличаются также количеством отображаемой информации.

Порядок

Когда выписываются счета-фактуры на аванс? В течение 5 дней с момента получения денег. Счет составляется в двух экземплярах. Если при выпуске документа были допущены ошибки, то ФНС может отказать в вычете НДС покупателю. Но на продавца такие санкции не распространяются. Он должен дважды начислить налог: при получении средств и в момент реализации.

Счета можно выставлять в электронном и бумажном виде. Во втором случае у обоих участников сделки должно быть техническое оборудование.

Счет-фактура выписывается, только если аванс и реализация прошли в разных налоговых периодах. Сумма НДС, подлежащего уплате, рассчитывается по итогам месяца. Если оплата и отгрузки произошли в одном периоде, то налогооблагаемая база не будет искажена.

https://www.youtube.com/watch?v=qOpWGSpYGfQ

Их не так уж и мало:

- номер и дата счета (стр. 1);

- наименование, ИНН, КПП участников сделки (стр. 2, 6);

- реквизиты платежки (стр. 5).

- наименование валюты (строка 7);

- названия товаров (графа 1);

- сумма предоплаты (графа 9);

- ставка налога (графа 7);

- сумма НДС (графа 8).

Авансовый счет-фактура по частичной оплате счета составляется таким же образом. В строке 5 указываются реквизиты каждой из платежек. Если средства были получены в безденежной форме (бартером или взаимозачетом), то ставится прочерк. Строки 3 («Грузоотправитель»), 4 («Грузополучатель»), графы 2–6, 10, 11 должны остаться пустыми.

Нюансы заполнения счетов:

- вносить номера счетов нужно в единый реестр;

- если оплата поступила до момента заключения договора, то в фактуре следует указать общее название товаров (например, «бытовая химия») и максимальную ставку НДС;

- наличие на документе дополнительных пометок (например, «от Газпрома») не делает его недействительным;

- документ подписывается директором и бухгалтером.

Графа 1

Этот пункт содержит наименование товаров, на которые выписывается счет-фактура на аванс. Когда выписывается документ, очень важно, чтобы название продукции совпадало с тем, которое указано в спецификации.

Покупатель может перечислить средства в счет товаров, на которые предусмотрены разные ставки НДС.

Как в таком случае составляется счет-фактура на аванс? Когда выписывается документ, нужно соблюдать условия договора.

Если данные позволяют разделить объемы товаров по разным ставкам, их нужно выделить в счете отдельными позициями. Или выписать фактуру с обобщенным наименованием и указать большую ставку.

Договором могут быть предусмотрены разные сроки поставки. Когда выписываются счета-фактуры на аванс, не нужно разбивать сумму на несколько позиций.

Пример

АО 2 марта получило аванс в сумме 12.9 тыс. руб. Через два дня бухгалтер выписал счет в двух экземплярах. Один зарегистрировал в книге продаж, второй отправил покупателю. Реализация товара произошла 23 апреля на сумму выписанного счета 12,9 тыс. руб. (НДС – 196,80 руб.). В день отгрузки бухгалтер зарегистрировал новый счет в книге продаж, а предыдущий – в книге покупок.

Непрерывные поставки

Некоторые предприятия, например, телекоммуникационные, работают на условиях предоплаты. Когда выписываются счета-фактуры на аванс такими организациями? В конце расчетного периода на сумму поступивших оплат за вычетом стоимости предоставленных услуг. Если отгрузка осуществляется в течение 5 дней после оплаты, то фактура выставляется на реализацию.

Исключения

Обязательно ли выставлять счет-фактуру на аванс? Нет. Счет не выставляется, если:

- период изготовления товаров превышает полгода;

- товары не облагаются НДС или ставка нулевая.

Счет-фактура на аванс выписывается в течение какого времени? Не позднее 5 дней с момента получения аванса. Если оплата и отгрузка осуществляются в один и тот же квартал, то фактуру можно не выписывать, так как оплата не признается авансом.

Эта трактовка ФАС вызывает противоречия у ФНС. Согласно ст. 168 НК РФ, счет-фактура на аванс выписывается независимо от срока отгрузки товаров. Поскольку трактовка решений не одинакова, то споры по этому вопросу чаще всего решаются через суд.

Документооборот

Если аванс и отгрузка имели место в одном квартале, то в декларации нужно указать:

- дважды налоговую базу: на сумму предоплаты и стоимости реализации;

- один раз налоговый вычет с поступивших денег.

Возврат средств

Выписывается ли счет-фактура на аванс, если часть средств нужно вернуть покупателю? Да. Но в случае изменения условий поставки продавец должен принять к вычету НДС, перечисленный в бюджет, и отразить в БУ все корректировки.

На сумму возвращаемой части средств новый счет не оформляется. Но чтобы обосновать вычет, на ранее выставленном документе в книге покупок нужно сделать пометку «Возврат» и указать реквизиты платежки.

Срок регистрации ограничен одним годом.

https://www.youtube.com/watch?v=it6IIesGtzk

Может возникнуть ситуация, когда после изменения условий сумма предоплаты будет превышать новую стоимость услуг. Например, если покупатель отказался от части товаров или поменял их на более дешевые. Неотработанную часть оплаты можно зачислить в счет будущих поставок или вернуть покупателю. При этом к вычету предъявляется сумма в виде разницы между авансом и договорной стоимостью.

Как продавец зарегистрирует фактуру?

В книге продаж заполняются все графы, кроме 14, 16 и 19. В момент отгрузки в счет полученной оплаты сумму НДС можно предъявить к вычету полностью, если аванс уже отработан, или только часть с предоплаты.

При отгрузке товаров счет на сумму реализации вписывается в книгу продаж. Но товар может отгружаться несколькими партиями. Для каждой может быть предусмотрен счет-фактура и аванс.

Два счета-фактуры выписываются по общим правилам, то есть если отгрузка и оплата осуществлялись в разных налоговых периодах.

При заполнении книги покупок стоимость товара в графе 15 должна соответствовать той, которая указана в пункте 9, независимо от того, на какую сумму товар по факту отгружен.

Графа 7 книги покупок заполняется, если:

- ввозится импортный товаров, налог взимается на таможне;

- оплачиваются командировочные расходы;

- возвращается неотработанный аванс.

Право принимать налог к вычету не зависит от оплаты. Поэтому реквизиты платежки на аванс в графу 7 переносить не нужно.

Как покупатель регистрирует фактуру?

Получив счет на перечисленный аванс, покупатель может принять НДС к вычету. Это право возникает также после оприходования ценностей. Но на этот раз сумма НДС должна соответствовать той, что указана в счете.

Сам документ должен быть внесен в книгу покупок. Чтобы избежать двойного уменьшения базы, вычет по авансу нужно восстановить в полном объеме, если стоимость полученных товаров равна сумме предоплаты, или частично.

Чтобы восстановить принятый НДС, нужно счет зарегистрировать в книге продаж в таком же порядке, как и фактуры на отгрузку. Но код вида операции должен быть 21. Стоимость товаров из графы 13б книги должна соответствовать цифре, указанной в пункте 9 фактуры.

Пример 1

Когда выписываются счета фактуры на аванс, покупатель регистрирует операцию на 59 тыс. руб. Первая отгрузка прошла на 50 тыс. руб. Эта же сумма указывается в фактуре на реализацию и в книге покупок.

Сразу восстанавливается часть НДС, принятая к вычету с аванса: в графе 13б – 50 тыс. руб., в графе 17 – 7627,12 руб. После получения второй партии в книге продаж указывается, соответственно, 9 тыс. руб.

и 1372,88 руб.

Пример 2

ООО перечислило аванс АО 2 марта в сумме 100 тыс. руб. (НДС 18 %) и в тот же день получило фактуру на аналогичную сумму. Счет был зарегистрирован в книге покупок. Затем 23 марта были оказаны услуги в счет аванса на сумму 50 тыс. руб.

(НДС 18 %). На эту операцию также был выставлен и зарегистрирован счет. После этого фактуру на аванс продавец регистрирует с указанием суммы НДС (7627,12 руб.) в книге продаж. Так восстанавливается часть налога, принятая к вычету по авансу.

Вывод

В НК сказано, что счет выставляется в течение 5 дней с момента получения денег. Но если поступление средств и отгрузка прошли в одном налоговом периоде, то база для расчета НДС искажена не будет. То есть документ можно не выписывать. Плюс такой схемы в том, что покупатель может принять НДС к вычету и закрыть квартал.

Но такая схема вызывает массу споров с налоговой. И отстаивать свои права приходится в суде. Чтобы избежать проблем, можно выставлять счет на каждую поставку, а распечатывать его по требованию контрагента. Так и налоговая не будет предъявлять претензий, и покупатели смогут всегда принять НДС к вычету.

Но такая схема добавит много бумажной работы бухгалтеру.

Видео:Счета фактуры на авансСкачать

Выставление счета-фактуры на аванс в 2021 году

> Без рубрики > Выставление счета-фактуры на аванс в 2021 году

В данной статье будет рассмотрен такой важный аспект, как выставление счета-фактуры на аванс в 2021 году. В чём особенность авансового счета-фактуры? На что обратить внимание? Как избежать замечаний со стороны налоговых органов?

Когда необходимо оформлять счёт-фактуру?

При реализации товаров, услуг, работ и т.д. необходимо оформление первичной документации.

Так, согласно п. 3 ст. 168 НК РФ счета-фактуры выставляются при определённых условиях:

| Условия выставления счёта-фактуры | Срок выставления счёта-фактуры |

| Не позднее пяти календарных дней, считая со дня:

|

Для чего необходим счёт-фактура?

В соответствии со ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету.

https://www.youtube.com/watch?v=kVlA0A3itWc

Иначе говоря, принять НДС к вычету можно лишь на основании счёт-фактуры. Ни счёт, ни товарная накладная, ни кассовый чек, ни иные документы не служат основанием для оформления налогового вычета.

Форма предоставления счёт-фактуры может быть:

- в бумажном виде;

- в электронной форме (по взаимному согласию сторон сделки и при наличии у указанных сторон совместимых технических средств и возможностей для приема и обработки этих счетов-фактур).

В случае допущения ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать:

- продавца;

- покупателя товаров (работ, услуг);

- имущественных прав;

- наименование товаров (работ, услуг);

- стоимость;

- налоговую ставку;

- сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

В счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны:

- порядковый номер и дата составления счета-фактуры;

- наименование, адрес и идентификационные номера налогоплательщика (налогового агента) и покупателя;

- наименование и адрес грузоотправителя и грузополучателя;

- номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

- наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

- количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг) исходя из принятых по нему единиц измерения (при возможности их указания);

- наименование валюты;

- идентификатор государственного контракта, договора (соглашения) (при наличии);

- цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога;

- стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок;

- стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза.

Счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем либо иным лицом, уполномоченным доверенностью от имени индивидуального предпринимателя, с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

Счет-фактура, составленный в электронной форме, подписывается усиленной квалифицированной электронной подписью руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) по организации или доверенностью от имени организации, индивидуального предпринимателя.

Согласно п. 5 ст. 168 НК РФ при реализации товаров (работ, услуг) налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, счета-фактуры составляются без выделения соответствующих сумм налога. При этом на указанных документах делается соответствующая надпись или ставится штамп “Без налога (НДС)”.

При оформлении счёта-фактуры продавец осуществляет следующую бухгалтерскую проводку:

| Дебет | Кредит | Разъяснение |

| 90.3 | 68/НДС | Начисление НДС |

Покупатель, осуществляющий уплату НДС, на основании полученного счёта-фактуры оформляет следующие бухгалтерские проводки:

| Дебет | Кредит | Разъяснение |

| 19 | 60.1 | Входящий НДС |

| 68/НДС | 19 | Заявление налога к вычету |

Читайте так же ⇒ “Формула расчёта НДС по ставке 20% от суммы”

В чём особенность авансового счета-фактуры?

Согласно ст. 169 НК РФ счета-фактуры бывают следующих видов:

| Вид счета-фактуры | Когда выдаётся | Нормативный акт |

| Счёт-фактура | при реализации товаров (работ, услуг), передаче имущественных прав | п. 5 ст. 169 НК РФ |

| Корректировочный счёт-фактура | при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, | п. 1 ст. 169 НК РФ |

| Счёт-фактура при предоплате (авансовый) | при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав | п. 5.1 ст. 169 НК РФ |

Таким образом, авансовый счёт-фактура оформляется в случае получения оплаты в счёт предстоящих поставок товаров, работ, услуг или передачи имущественных прав.

https://www.youtube.com/watch?v=mRfZKiZXkyA

Читайте так же ⇒ “Обязательно ли открывать расчетный счет ИП”

Для чего необходим авансовый счёт-фактура?

Как известно, счёт-фактура – это документ, на основании которого покупатель (юридическое лицо) может принимать НДС к вычету, в соответствии с налоговым законодательством.

Согласно п. 3 ст. 168 НК РФ счёт-фактура в обязательном порядке выдаётся в следующих случаях:

- при реализации товаров (работ, услуг), передаче имущественных прав;

- при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав

Во всех случаях счёт-фактура выдаётся покупателю не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Для оформления налогового вычета важен факт наличия счёта-фактуры, а не условия, при которых его выдали.

Форма счёта-фактуры утверждена Постановлением Правительства РФ от 26 декабря 2011 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

Скачать бланк счёта-фактуры можно по ссылке.

Скачать бланк корректировочного счёта-фактура можно по ссылке.

Читайте так же ⇒ “Уведомление об открытии расчетного счета”

Согласно ст. 154 НК РФ в налоговую базу не включается оплата, частичная оплата, полученная налогоплательщиком в счет предстоящих поставок товаров (выполнения работ, оказания услуг):

- длительность производственного цикла изготовления которых составляет свыше шести месяцев, при определении налогоплательщиком налоговой базы по мере отгрузки (передачи) таких товаров (выполнения работ, оказания услуг);

- которые облагаются по налоговой ставке 0 процентов;

- которые не подлежат налогообложению (освобождаются от налогообложения).

В указанных случаях продавец освобождается от оформления счёта-фактуры.

При оформлении счетов-фактур один экземпляр остаётся у продавца, второй передаётся покупателю. Согласно п. 2 приложения 5 к Постановлению Правительства РФ от 26 декабря 2011 г.

№ 1137 обязанностью продавца является регистрация счетов-фактур в книге продаж в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство.

При этом единой регистрации подлежат счета-фактуры (в том числе корректировочные), составленные как на бумажном носителе, так и в электронном виде.

Как заполняется счет-фактура на аванс?

Согласно п. 5.1 ст. 169 НК РФ в счете-фактуре, выставляемом при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, должны быть указаны:

- порядковый номер и дата составления счета-фактуры;

- наименование, адрес и идентификационные номера налогоплательщика (налогового агента) и покупателя;

- номер платежно-расчетного документа;

- наименование поставляемых товаров (описание работ, услуг), имущественных прав;

- наименование валюты;

- идентификатор государственного контракта, договора (соглашения) (при наличии);

- сумма оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

- налоговая ставка;

- сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок.

Вопросы и ответы

- В какие сроки необходимо выставить авансовый счёт-фактуру, если окончательная отгрузка товара будет произведена только через 14 дней?

Ответ: В соответствии со ст.

168 НК РФ передача счета-фактуры должна быть осуществлена не позднее пяти календарных дней, считая со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

- Что делать, если покупатель вносит предоплату, покупая товар, который облагается разными ставками НДС?

Ответ: Оформляете счёт-фактуру, но уделяете особое внимание графам, где указан размер НДС. Никаких дополнительных документов оформлять не требуется.

https://www.youtube.com/watch?v=zY_Ukq_sK2w

Оцените качество статьи. Мы хотим стать лучше для вас:

Без рубрики, бухучет, кассовые и денежные документы, налоговая отчетность

💥 Видео

Ошибка №10 Ошибка при формировании счета фактуры на аванс Правильное заполнение счета фактуры на аСкачать

Обучение 1С. Видеоуроки. Как зарегистрировать счет фактуру на аванс от поставщикаСкачать

Cрок выставления счета-фактурыСкачать

Как провести счет-фактуру на выданные авансы в 1С 8.3 I Крысанова АнастасияСкачать

НДС с авансов от покупателей. Разбор ошибок в 1С:Бухгалтерии 3.0Скачать

НДС с авансов выданных. Когда выгодно учесть? I Крысанова АнастасияСкачать

Проверка НДС с авансов в 1ССкачать

Начисление НДС с авансов полученных. Примеры расчета НДС с авансовСкачать

Зачет авансов полученных в 1С 8.3 БухгалтерияСкачать

Регистрация «забытого» счета-фактуры на аванс в 1С:Бухгалтерии 8Скачать

Счет фактура на аванс в 1С 8.2Скачать

Как в 1С оформить счет - фактуру на аванс?Скачать

Авансы полученные и выданные. Вычет и восстановление НДС.Скачать

Как выставляются электронные счета-фактуры?Скачать

Счет-фактура выданный на полученный авансСкачать

Как в 1С сделать вычет НДС с авансовСкачать