Отчет по форме РСВ подается ежеквартально не позднее 30-го числа месяца, следующего за отчетным периодом. Следовательно, расчет по страховым взносам за первый квартал необходимо подать до 30.04.2021.

- Кто должен подавать

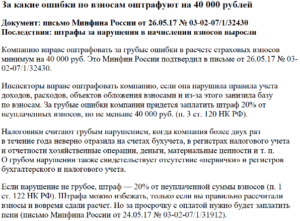

- За что могут оштрафовать

- Штраф за несдачу РСВ

- Штраф за ошибки в расчетах и персональных данных

- Как заплатить штраф

- Штраф за непредоставление отчетности в ПФР

- Расчет по — страховым взносам

- Штрафы и ответственность за несвоевременную сдачу РСВ-1 в 2021 году

- Штраф за несвоевременную сдачу расчета по страховым взносам

- Калькулятор штрафа за непредставление налоговой декларации (расчета по взносам)

- Как заполнить РСВ за 1 квартал 2021

- Штраф за несданный рсв в 2021 году

- Сроки сдачи отчетности по страховым взносам в 2021 году: таблица, штрафы за просрочку

- Как правильно заполнить форму РСВ-1

- Рсв за 2021 не принят опоздание 1 день

- Какой штраф выпишут за опоздание со сдачей РСВ

- Тема: РСВ 1 — не принят, уведомление об уточнении- по всем сотрудникам

- Когда не будет штрафа, если нарушен срок сдачи РСВ-1

- Будет ли штраф за опоздание с РСВ-1 на один день

- Порядок подачи отчета РСВ-2 за 1 квартал 2021 года

- штраф за несвоевременную сдачу рсв за 2021 год

- Форма РСВ за 3 квартал 2021 года: новый или старый бланк

- Расчет по страховым взносам за 1 квартал 2021 года: форма и образец заполнения

- Штраф 2021 за рсв-1

- Почему нет ответа от ИФНС при отправке РСВ за 4-й квартал 2021 года

- Кто и как накажет за не вовремя сданный рсв-1 за 2021 год — Главбух Знание

- Кто подает документ

- Правила заполнения

- Сроки сдачи отчета

- Ответственность за нарушения

- Штрафы за несвоевременную сдачу РСВ-1 в 2021 году

- Штрафы за несдачу отчетности в налоговую в 2021 году

- Штраф за несданный рсв в 2021 году

- Штраф за несданный рсв в 2021 году

- Когда штраф за несданный расчет РСВ-1 точно не взыщут

- Штраф за несвоевременное представление расчета по страховым взносам в 2021 году

- Штраф за несдачу отчетности в ПФР в 2021 году

- Штраф за несдачу РСВ-1 2014

- С 30 августа налоговая будет блокировать счета за несданный рсв

- Штраф за РСВ-1 в 2021 году

- Штрафы Пенсионного фонда России в 2021 году

- Штрафы за несдачу РСВ и отчетов в Пенсионный фонд

- Несдача отчетности в налоговую в 2021 году: какое наказание предусмотрено для руководителей и главных бухгалтеров

- Штраф за несвоевременную сдачу декларации в налоговые органы

- 📽️ Видео

Кто должен подавать

Расчет по страховым взносам обязаны подавать все страхователи, то есть юридические лица и предприниматели, у которых числятся сотрудники. При этом расчет необходимо подавать, даже если компания в отчетном периоде не вела деятельность и выплаты физическим лицам не производились.

Подать документ можно в электронном или бумажном виде. Если в компании числится более 25 сотрудников, форма отправляется в электронном виде, если сотрудников меньше чем 25, отчет можно подготовить на бумаге.

За что могут оштрафовать

Существующее законодательство предусматривает несколько видов нарушений в подготовке и подаче РСВ, за которые может быть вменено материальное наказание:

- нарушение сроков подачи;

- неверное указание персональных данных застрахованных лиц;

- неправильные расчеты сумм страховых отчислений.

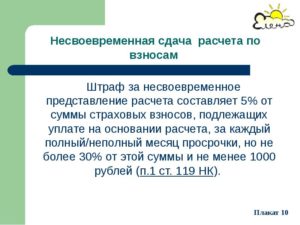

Штраф за несдачу РСВ

Согласно статье 119 НК РФ, штраф за несдачу РСВ 1 составляет 5 % от неуплаченной в срок суммы взносов, подлежащей уплате на основании расчета за каждый полный или неполный месяц просрочки.

Существует верхняя планка, ограничивающая размер санкций, — 30 % от указанной суммы. Нижняя планка — 1000 руб. Если все взносы были перечислены вовремя, нарушитель отделается штрафом в размере 1000 руб. Кроме того, согласно статье 15.

5 КоАП РФ, для должностных лиц предусмотрен штраф в размере от 300 до 500 руб.

Штраф за ошибки в расчетах и персональных данных

Если в отчете указаны недостоверные персональные данные сотрудников, такая отчетность считается непредоставленной. Поэтому стоит особо внимательно заполнять поля Ф.И.О., СНИЛС и ИНН.

Отметим, что существует возможность избежать штрафных санкций. Ведь после получения отчета налоговики проводят проверку.

Если во время нее выявлены какие-либо ошибки, страхователю отправляется соответствующее уведомление.

Если отчет подавался в электронном виде, нарушителю дается 5 дней с момента получения уведомления на исправление ошибок. Если документ подавался на бумаге, то отводится 10 дней с момента отправки уведомления.

Как заплатить штраф

Если избежать материального наказания все же не удалось, рекомендуется в кратчайшие сроки заплатить полагающуюся сумму. При перечислении средств указываются разные КБК в зависимости от типа страховых взносов:

- 182 1 02 02010 06 3010 160 — на ОПС;

- 182 1 02 02090 07 3010 160 — на ВНиМ;

- 182 1 02 02101 08 3013 160 — на ОМС.

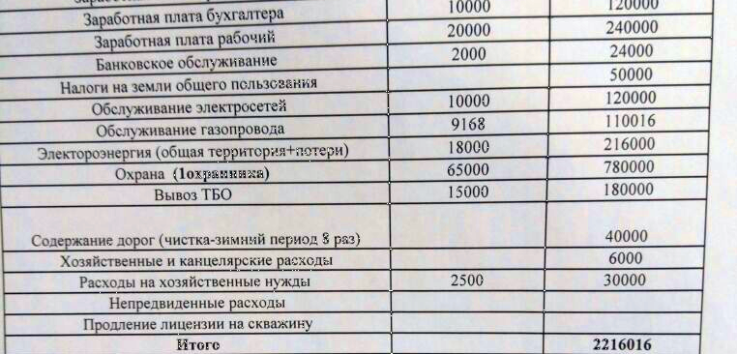

Сумма штрафа разбивается в соответствии с процентными ставками каждого конкретного взноса. Например, если нарушитель не предоставил вовремя отчет, но своевременно сделал все отчисления, ему вменяются санкции в размере 1000 руб. Эта сумма разбивается на отдельные виды страхования:

В сумме эти взносы составляют 30 %, следовательно, расчет производится по следующей схеме:

ОПС = ( 22 % / 30 %) × 1000 руб. = 733, 33 руб.;

ОМС = ( 5,1 % / 30 % ) × 1000 руб. = 170 руб.;

ВНиМ = ( 2,9 % / 30 %) × 1000 руб. = 96, 67 руб.

Штраф за непредоставление отчетности в ПФР

Кроме наказаний со стороны ФНС за просрочки и ошибки, предусмотрен штраф за несвоевременную сдачу отчетности в ПФР — СЗВ-М и СЗВ-СТАЖ.

Штраф Пенсионного фонда за несвоевременную сдачу отчета СЗВ-СТАЖ составляет 500 руб. за каждого застрахованного. Ошибки в документе или внесение не всех сотрудников также будет стоить по 500 руб. за каждого работника.

Предоставление документа в бумажном виде вместо электронного обойдется в 1000 руб.

https://www.youtube.com/watch?v=zvwHCjzZB4Y

Что касается СЗВ-М, то штраф за несвоевременную сдачу отчета в ПФР составляет 500 руб. за каждого сотрудника. Штраф за несданный отчет в ПФР также составляет 500 руб. за каждого работника. Непредоставление сведений о застрахованном лице или подача недостоверных данных карается такой же суммой. Об этом говорит статья 17 Федерального закона 01.04.1996 № 27-ФЗ.

Расчет по — страховым взносам

Отчет сдают все организации и предприниматели, которые являются страхователями и регулярно уплачивают взносы за своих сотрудников. Тип договора при этом не важен: за сотрудников на договоре подряда отчитываются так же, как и за работников по трудовому договору.

Даже если в отчетном периоде вы не делали отчислений за сотрудников, все равно сдайте расчет в налоговую. Это нужно, чтобы вас не посчитали опоздавшим и не начислили штраф. Для этого заполните обязательные разделы расчета и сдайте в налоговую нулевую форму.

Штрафы и ответственность за несвоевременную сдачу РСВ-1 в 2021 году

Предприниматели или организации в случае допущения пропуска установленных сроков подачи документа могут быть подвержены финансовым штрафам.

Его актуальный размер напрямую зависит от суммы осуществленных взносов за последний отчетный квартал.

Например, для тех, кто опоздал со сдачей расчет за третий квартал прошлого года штраф был сформирован в прямой зависимости от взносов, осуществленных во втором квартале.

Если предприятие оформляет нулевую отчетность, то нужно проставить прочерк в графе со сведениями о числе застрахованных лиц. Зачастую рассматриваемый отчет подается только теми компаниями, у которых в штате числится только директор. В разделе о среднесписочном числе работников нужно проставить единицу. Если это не будет сделано, то инспекторы также наложат административный штраф.

Штраф за несвоевременную сдачу расчета по страховым взносам

Такой порядок подачи расчета установлен для всех налогоплательщиков, независимо от вида деятельности и формы предоставления документа. Отчеты на бумажных и электронных носителях сдаются в эти же сроки.

Расчет на бумаге представляется, если в организации работает не более 25 работников. Если среднесписочная численность превышает 25 человек, то отчетность нужно сдать только путем электронного документооборота.

Такое правило установлено п. 10 ст. 431 НК РФ.

Калькулятор штрафа за непредставление налоговой декларации (расчета по взносам)

По общему правилу несвоевременная сдача отчетности в ИФНС (деклараций/расчета по страховым взносам) наказывается штрафом в размере 5% от суммы налога, отраженной к уплате в «просроченной» декларации и не перечисленной в бюджет в установленный срок, за каждый полный/неполный месяц просрочки, но не более 30% от суммы налога и не менее 1000 руб. (п. 1 ст. 119 НК РФ). Однако из любого правила есть исключение. Так, за нарушение срока сдачи 6-НДФЛ с работодателя взыщут штраф в размере 1000 руб. за каждый полный/неполный месяц просрочки (п. 1.2 ст. 126 НК РФ).

Стоит отметить, что в целях определения размера штрафа за несвоевременное представление расчета по страховым взносам налоговики будут ориентироваться на наличие недоимки по взносам по состоянию на 30 число месяца, следующего за отчетным/расчетным периодом, т.е.

на день, который является крайним сроком для подачи расчета (Письмо ФНС от 09.11.2021 № ГД-4-11/22730@).

Пока Налоговая служба дала такие разъяснения только в отношении штрафа за «запоздалый» расчет по взносам, но, возможно, данный подход налоговики будут применять и при расчете штрафа за просрочку сдачи деклараций по налогам, по которым срок уплаты не совпадает со сроком сдачи отчетности, например, по ЕНВД.

: Штраф за знак шипы в 2021 году

Как заполнить РСВ за 1 квартал 2021

- «08» — плательщики страховых взносов, применяющие УСН, и основной вид экономической деятельности которых указан в подпункте 5 пункта 1 статьи 427 НК;

- «09» — плательщики страховых взносов, уплачивающие ЕНВД и имеющие лицензию на фармацевтическую деятельность — в отношении выплат и вознаграждений, производимых физлицам, которые имеют право на занятие фармацевтической деятельностью или допущены к ее осуществлению;

- «12» — плательщики страховых взносов — ИП на ПСН в отношении выплат и вознаграждений, начисленных в пользу физлиц, занятых в виде экономической деятельности, указанном в патенте, за исключением ИП, осуществляющих виды предпринимательской деятельности, указанные в подпунктах 19, 45 — 47 пункта 2 статьи 346.43 НК.

При определении размера дополнительных тарифов страховых взносов в ПФР, установленных пунктом 3 статьи 428 НК, применяются результаты проведенной аттестации рабочих мест по условиям труда, действительные до окончания срока их действия, но не более чем до 31 декабря 2021 года включительно.

Штраф за несданный рсв в 2021 году

Нужно учесть, что если организация не ведет деятельность, у нее нет движения денежных средств по расчетному счету и кассе организации, она может представлять единую упрощенную декларацию, снизив таким образом количество «нулевых» отчетов и размеры возможных санкций в случаях, когда отчетность по каким-либо причинам не будет сдана.

Сроки сдачи отчетности по страховым взносам в 2021 году: таблица, штрафы за просрочку

- Расчет по страховым взносам РСВ. Документ содержит обобщенную информацию о суммах страховых взносов, начисленных и уплаченных в течение отчетного периода (квартала). Законом предусмотрено предоставление нулевой формы отчета.

Это значит, что работодатель, которые в течение отчетного периода не выплачивал зарплаты работникам (к примеру, все сотрудники находились в отпуске без содержания), и соответственно не начислял и не выплачивал страховые взносы, подает в ФНС нулевой отчет РСВ.

- 4-ФСС. Форма 4-ФСС консолидирует данные о суммах страховых взносов, начисленных и уплаченных на обязательное страхование от несчастных случаев на производстве, профзаболеваний. В тексте документа работодатель рассчитывает базу для начисления взносов, после чего указывает сумму страховых взносов, подлежащих начислению и уплате.

Отчетными периодам 4-ФСС являются 1 квартал, полугодие, 9 месяцев и календарный год. Отчет подается ежеквартально нарастающим итогом.

- СЗВ-М. Отчет СЗВ-М составляется с целью соблюдения требований относительно предоставления работодателем сведений индивидуального (персонифицированного) учета сотрудников.

В документе работодатель приводит перечень сотрудников, трудовые отношения с которыми оформлены на основании трудовых договоров либо договоров ГПХ. Сведения персонифицированного учета состоят из ФИО, ИНН и СНИЛС сотрудников. Данные о доходах, выплаченных работникам, а также о начисленных и выплаченных страховых взносах, в отчете СЗВ-М не отражаются.

Отчетным периодом СЗВ-М является календарный месяц.

- СЗВ-Стаж. По итогам календарного года работодатель подает в ПФР сведения о страховом страже работников, оформленные в виде отчета СЗВ-Стаж.

Документ представляет собой перечень сотрудников (ФИО, СНИЛС), которые работали на предприятии в течение года (в том числе уволенные и принятые на работу в течение года), а также период их работы с указанием оснований для исчисления стажа.

Суммы взносов, начисленные и уплаченные работодателем по обязательному социальному, медицинскому, пенсионному страхованию, в отчете СЗВ-М не отражаются.

Работодатели, выполняющие функции страхователей и выплачивающие страховые взносы за сотрудников, в 2021 году подают отчетность по формам СЗВ-М, СЗВ-Стаж, 4-ФСС, РСВ. В статье разберем сроки сдачи отчетности по страховым взносам в 2021 году, а также выясним, какие штрафы предусмотрены для организаций и ИП, нарушивших порядок подачи отчетности.

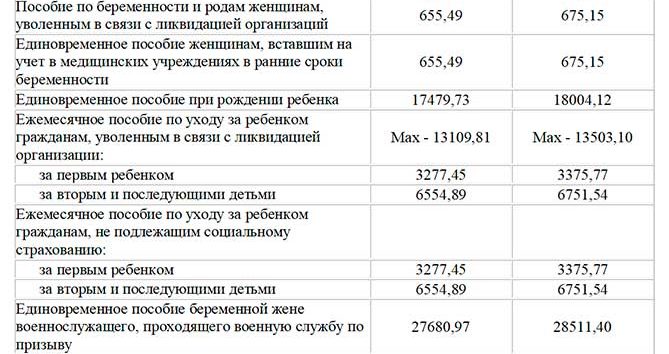

Как правильно заполнить форму РСВ-1

- государственные пособия федерального, регионального и местного уровней;

- компенсации и возмещения, установленные государством, в пределах нормативов;

- единовременные денежные выплаты в виде материальной помощи (при смерти близкого родственника, при стихийных бедствиях и ЧС);

- материальную помощь при рождении ребенка в пределах до 50 000,00 рублей; суммы сверх указанного лимита облагаются налогами;

- материальную помощь в размере 4000 рублей; сумма, превышающая лимит, облагается в установленном порядке;

- размеры страховых отчислений, в том числе на дополнительное страхование;

- прочие выплаты.

Видео:рсв заполнениеСкачать

Рсв за 2021 не принят опоздание 1 день

Сдавайте расчет не позднее 30 числа месяца, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это 1 квартал, полугодие, девять месяцев и календарный год.

Расчет, который мы сдаем, включает показатели с начала года по конец отчетного квартала. То есть РСВ за второй квартал включает данные за полгода, а за третий квартал — данные за 9 месяцев 2021.

Сроки сдачи расчета следующие:

Индивидуальные предприниматели сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Какой штраф выпишут за опоздание со сдачей РСВ

За непредставление в установленный срок расчета по страховым взносам установлена ответственность в виде штрафа в размере 5% не уплаченной в установленный срок суммы взносов, подлежащей уплате на основании РСВ, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1000 рублей.

https://www.youtube.com/watch?v=1uYjp-MxhY0

При этом в случае несвоевременного РСВ неуплаченная сумма страховых взносов определяется на 30-е число месяца, следующего за расчетным или отчетным периодом, и к указанной сумме применяется штраф в размере 5%.

В случае если на указанную дату страховые взносы уплачены в полном объеме (в том числе в случае нарушения срока их уплаты до указанной даты), сумма штрафа за несвоевременное представление расчета по страховым взносам определяется в размере 1000 рублей.

Тема: РСВ 1 — не принят, уведомление об уточнении- по всем сотрудникам

Из ФНС в ответ на РСВ могут поступать «Уведомления об уточнении» с текстом «0400500003 Сведения по указанным лицам не соответствуют (отсутствуют) сведениям, имеющимся в налоговом органе. Неизвестный тип ошибки».

Здравствуйте! На РСВ за 1 кв.2021 пришел ответ с кодом ошибки 0400500003. По всем сотрудникам у них сведения не соответствуют. «Неизвестный тип ошибки».

Сотрудники все у нас давно работающие, отчеты по ним неоднократно сдавались. Что с этим делать?

Когда не будет штрафа, если нарушен срок сдачи РСВ-1

Компания дописала в сведениях о стаже код ВРНЕТРУД и отправили расчет еще раз. Но снова получили отрицательный протокол, на этот раз с другими ошибками, которых раньше не было.

Программа требовала сдать расчет за третий квартал, хотя отчитывались за первый. Бухгалтер снова и снова направлял РСВ-1 за 1 квартал 2021 года, но программа не пропускала его.

Главбух компании не раз устно обращалась в фонд, чтобы ей объяснили причины ошибок, но специалисты отказывались что-либо разъяснять.

Компания семь раз пытались сдать через интернет РСВ-1 за 1 квартал 2021 года, но программа фонда постоянно находила в нем ошибки и не пропускала. В итоге расчет фонд принял на пять дней позже срока.

За опоздание ПФР оштрафовал компанию почти на 7 млн рублей и списал сумму по инкассо. Организация обжаловала решение в региональное отделение, но там компанию не поддержали.

Остался лишь один выход — обратиться в суд, чтобы доказать, что РСВ-1 за 1 квартал 2021 года был сдан вовремя.

Будет ли штраф за опоздание с РСВ-1 на один день

— Штраф возможен, но есть аргументы обжаловать его. В течение четырех рабочих дней с даты отправки расчета фонд должен направить отрицательный или положительный протокол.

Это следует из пункта 7 Технологии обмена документами, утв. распоряжением Правления ПФР от 11.10.07 № 190р. Фонд нарушил этот срок. Если бы он вовремя выслал протокол, компания успела бы подать исправленный расчет до 15 мая.

А значит, страхователь не виноват в просрочке.

Рекомендуем прочесть: Вступить в наследство у нотариуса цена

— У фонда есть все основания применять штраф по статье 46 закона № 212-ФЗ в размере 5 процентов от суммы взносов, но не менее 1000 рублей.

Фактически компания опоздала со сдачей расчета, так как правильный вариант выслала только 16-го числа. А по закону это надо было сделать не позднее 15 мая. РСВ-1 теперь единый и включает в себя не только индивидуальные сведения, но и расчет взносов.

А значит, в отношении него не действует двухнедельный срок на исправление ошибок, определенный в приказе Минздравсоцразвития России от 14.12.09 № 987н.

Порядок подачи отчета РСВ-2 за 1 квартал 2021 года

Страхователи — организации и индивидуальные предприниматели должны представить в налоговую расчет по страховым взносам за 1 квартал 2021 года в срок, установленный НК РФ.

По правилам — не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Но в 2021 году срок другой из-за майских праздников. За опоздание с отчетом налоговики будут штрафовать. Так, все без исключения фирмы должны представлять титульник.

А также еще 8 листов. К ним относится, во-первых, раздел 1. В него входят два листа.

Для отчетности в ПФР сроки представления зависят от формы отчета, то есть от вашей среднесписочной численности. Довод в пользу электронной отчетности по форме РСВ-1 – ее можно готовить на 5 дней дольше, по сравнению с бумажной.

Отчитаться перед фондом на бумаге за соответствующий квартал нужно до 15 числа второго месяца следующего квартала, а в электронном виде – до 20 числа.

Если день отчета попадает на выходной или общегосударственный праздник, срок сдачи формы РСВ-1 сдвигается на первый после этого рабочий день.

штраф за несвоевременную сдачу рсв за 2021 год

Что касается остальных разделов, то в их строках проставляются прочерки за исключением тех случаев, когда в отчетном периоде имели место выплаты в пользу сотрудников и начисление взносов страхового характера. С начала января 2021 года все страховые и пенсионные взносы перешли под контроль территориальных налоговых служб.

Для отчетности, начиная с первого квартала текущего года, предусматривается новый единый бланк, разработанный ФНС. В данном случае форма РСВ-1 перестает действовать. Но стоит отметить, что за расчет по 2021 году отчитываться нужно по старой установленной форме.

Бланк формы РСВ-1 Правила заполнения В рассматриваемой форме заполнению подлежат исключительно те разделы, в которых может быть указана какая-либо информация. Другими словами, если у плательщика один из разделов формы остается пустым, то соответствующие взносы не должны начисляться.

Кто подает документ Рассматриваемый расчет по страховым взносам должен предоставляться в контролирующие службы должен предоставляться всеми страхователями, в качестве которых могут выступать компании или предприниматели, имеющие постоянный штат сотрудников.

В тех случаях, когда в течение отчётного года страхователь не ведет активную деятельность и не начисляет финансовые вознаграждения в пользу работников, то он все равно должен осуществлять подачу отчета.

Для тех предпринимателей, которые не нанимали новых сотрудников в течение года и не платили вознаграждения, сдача расчета по форме РСВ-1 не предусматривается.

Соответствующая форма отчетности была утверждена 16 января 2014 года постановлением №2. В течение 2021 года бланк не изменялся. Стоит напомнить, что в состав отчета в обязательном порядке включается титульный лист, а также разделы 1 и 2.1.

Данные правила, основанные на общеправовых принципах справедливости, гуманизма и соразмерности ответственности за совершенное деяние его реальной общественной опасности, имеют универсальное для всех видов юридической ответственности значение и являются обязательными и для законодателя, и для правоприменительных органов, в том числе судов… Исходя из конституционно обусловленной обязанности распространения действия такого рода законов на ранее совершенные деяния — механизм придания им обратной силы, а уполномоченные органы не вправе уклоняться от вынесения юрисдикционных решений об освобождении конкретных лиц от ответственности и наказания или о смягчении ответственности и наказания, оформляющих изменение статуса этих лиц. Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter».

Форма РСВ за 3 квартал 2021 года: новый или старый бланк

- работники, с которыми заключены трудовые договора (срочные или без указания срока);

- физические лица, с которыми ИП или ООО заключили договора подряда или договора оказания услуг;

- директор организации, если он является единственным учредителем предприятия.

Приказом ФНС № ММВ-7-11/551 от 10.10.2021 года утверждена форма расчета по страховым взносам, которую должны сдавать индивидуальные предприниматели, а также организации, которые являются страхователями. Данный бланк применяется, начиная со сдачи РСВ за 1 квартал 2021 года.

Рекомендуем прочесть: Кто может получить расширенную выписку из егрп

Расчет по страховым взносам за 1 квартал 2021 года: форма и образец заполнения

Расчет по страховым взносам (РСВ) — отчет, содержащий сведения о начисленных страховых взносах на обязательное пенсионное (ОПС), медицинское (ОМС) и социальное (ОСС) страхование. Он заполняется сводно за определенный налоговый период, а также на каждого работника индивидуально.

https://www.youtube.com/watch?v=RY3FjujprPA

Отчет сдают в ФНС по итогам каждого квартала не позднее 30 дней по его окончании. Если крайний срок приходится на нерабочую дату, он смещается на следующий ближайший рабочий день. Но в 2021 году таких переносов нет. Крайний срок представления отчета в 2021 году смотрите на схеме.

Штраф 2021 за рсв-1

Кроме штрафа за просрочку сдачи отчета суд может привлечь должностное лицо компании к административной ответственности, оштрафовав на сумму от 300 до 500 рублей (ч. 2 ст. 15.33 КоАП РФ, п. 1.3 Методических рекомендаций, утв. распоряжением Правления Пенсионного фонда РФ от 05.05.2010 №120р).

Штраф за несвоевременную сдачу РСВ или не представление его в налоговые органы начисляется в размере 5% от суммы взносов за каждый просроченный месяц, начиная со дня, который установлен для сдачи отчета. Штраф не должен превышать 30% от расчетной суммы, но не менее 1000 руб. Такое правило установлено п. 1 ст. 119 НК России.

Почему нет ответа от ИФНС при отправке РСВ за 4-й квартал 2021 года

В последняя время по каналам ТКС приходят письма от органов о том, что наблюдается задержка сроков ввода.

И что все предоставленные расчеты будут приняты без нарушения сроков, согласно дате отправке отчета

Видео:175 000 рублей штрафа за полчаса дороги! Как водят в Петербурге и как надо наказыватьСкачать

Кто и как накажет за не вовремя сданный рсв-1 за 2021 год — Главбух Знание

По итогам отчётного года каждая организация или индивидуальный предприниматель должны предоставить в территориальное подразделение ПФР соответствующую документацию по форме РСВ-1. Стоит отметить, что с начала 2021 года все бланки по взносам передаются в налоговые инспекции и по другой форме. Однако, данное правило не распространяется на отчётность за 2021 год.

Рассматриваемый бланк не претерпел никаких изменений. Каждое заинтересованное лицо может загрузить образец оформления с официального сайта Пенсионного Фонда РФ. Для этого требуется перейти в справочно-правовой раздел.

Кто подает документ

Рассматриваемый расчет по страховым взносам должен предоставляться в контролирующие службы должен предоставляться всеми страхователями, в качестве которых могут выступать компании или предприниматели, имеющие постоянный штат сотрудников. В тех случаях, когда в течение отчётного года страхователь не ведет активную деятельность и не начисляет финансовые вознаграждения в пользу работников, то он все равно должен осуществлять подачу отчета.

Стоит напомнить, что в состав отчета в обязательном порядке включается титульный лист, а также разделы 1 и 2.1. Что касается остальных разделов, то в их строках проставляются прочерки за исключением тех случаев, когда в отчетном периоде имели место выплаты в пользу сотрудников и начисление взносов страхового характера.

С начала января 2021 года все страховые и пенсионные взносы перешли под контроль территориальных налоговых служб. Для отчетности, начиная с первого квартала текущего года, предусматривается новый единый бланк, разработанный ФНС. В данном случае форма РСВ-1 перестает действовать. Но стоит отметить, что за расчет по 2021 году отчитываться нужно по старой установленной форме.

Бланк формы РСВ-1

Правила заполнения

В рассматриваемой форме заполнению подлежат исключительно те разделы, в которых может быть указана какая-либо информация. Другими словами, если у плательщика один из разделов формы остается пустым, то соответствующие взносы не должны начисляться. В соответствии с этим такие разделы расчета не должны предоставляться.

В соответствии с вышеуказанной информации страхователь должен в первую очередь оформить обязательные разделы и только после этого проставить на каждой конкретной странице документа нумерацию сквозного характера.

Стоит отметить, что годовую отчетность за 2021 года не должны были подавать те индивидуальные предприниматели, которые не нанимали работников и не выплачивали зарплату с прочими финансовыми вознаграждениями физлицам.

Что касается тех работодателей, которые осуществляли выплаты в течение прошлого года финансовых вознаграждений в полном размере и начислявших все страховые взносы по ОМС, то они должны заполнить все без исключения разделы расчета по форме РСВ-1.

В титульном листе должна быть обязательно прописана следующая информация:

- регистрационный номер организации или индивидуального предпринимателя в Пенсионном Фонде;

- сквозная нумерация страницы;

- кодификация для первичной или исправленной документации;

- код отчетного периода – для второго квартала указывается код 6;

- дата оформления;

- полное наименование организации;

- индивидуальный налоговый номер;

- КПП и так далее.

Если предприятие оформляет нулевую отчетность, то нужно проставить прочерк в графе со сведениями о числе застрахованных лиц. Зачастую рассматриваемый отчет подается только теми компаниями, у которых в штате числится только директор. В разделе о среднесписочном числе работников нужно проставить единицу. Если это не будет сделано, то инспекторы также наложат административный штраф.

https://www.youtube.com/watch?v=X9eeipl7muM

Если компания в течение отчетного периода не увольняла и не принимала на работу новых сотрудников, то количество человек будет соответствовать среднесписочной численности.

Важно помнить о факте того, что каждое заинтересованное лицо может загрузить пример заполнения расчета с официального сайта ПФР или обратиться за консультацией к сотрудникам ближайшего отделения Фонда. Кроме того, с того же сайта может быть загружен специализированный модуль для самостоятельной проверки правильности составления документа.

Образец заполнения формы РСВ-1

Сроки сдачи отчета

Срок сдачи отчётности по форме РСВ-1 напрямую зависит от того, в каком виде он подается. По состоянию на 2021 год предусматривается два варианта оформления – в бумажном или электронном формате. Важно учитывать то, что отчётность в электронном виде подается только теми организациями, штат сотрудников которых включает в себя более 25 человек.

В тех случаях, когда последний день сдачи отчета приходится на выходной или праздничный день, то актуальный срок в автоматическом порядке переносится на ближайший рабочий день. Такое требование в полной мере регламентируется статьей №4 Федерального Закона, вступившего в силу 24 июля 2009 года. Номер документа — 212.

Ответственность за нарушения

Страхователя, в качестве которого может выступать как организация, так и частный предприниматель, могут привлечь к определенной ответственности контролирующие инстанции. В таких случаях могут быть начислены штрафы, если отчётность не была предоставлена вовсе или, если документ был передан со значительным пропуском установленных сроков.

Что касается административных протоколов по соответствующим нарушениям, то они должны составляться исключительно уполномоченными представителями Пенсионного Фонда. Основания для такого требования содержатся в статье №28 действующего КоАП РФ.

Стоит отметить, что у бухгалтеров могут возникнуть определенные трудности при оформлении новой формы отчета. Не могут быть исключены и те ситуации, когда информация будет включаться в устаревшую форму. Если это случится, то налоговые службы не примут отчетность к рассмотрению и предоставят его компании или предпринимателю для исправления недочетов.

Может произойти также и ситуация, в рамках которой уполномоченные службы откажутся принимать новую форму, утвержденную приказом ФНС. Если это случится. То каждой компании важно позаботится об оформлении старой формы РСВ-1. Стоит отметить, что в 2021 году отчетность данного типа продолжает подаваться в ПФР даже несмотря на то, что контроль за страховыми взносами перешел к ИФНС РФ.

Штрафы за несвоевременную сдачу РСВ-1 в 2021 году

Предприниматели или организации в случае допущения пропуска установленных сроков подачи документа могут быть подвержены финансовым штрафам.

Его актуальный размер напрямую зависит от суммы осуществленных взносов за последний отчетный квартал.

Например, для тех, кто опоздал со сдачей расчет за третий квартал прошлого года штраф был сформирован в прямой зависимости от взносов, осуществленных во втором квартале.

Размер санкций в данном случае может составлять до 5% от суммы тех страховых взносов, которые были начислены за последние 3 месяца отчетного периода. В данные рамки попадают и неполные месяца. Максимальный размер санкции составляет 30 процентов от суммы взносов и не может составлять меньше 1 000 рублей.

Для минимизации определенных рисков, связанных с возможными штрафами, компаниям нужно воспользоваться специальным сервисом проверки бланка. При подаче уточненной документации в каждом конкретном случае нужно использовать это особенно актуально. Предоставление устаревшего бланка несет за собой отказ контролирующих органов в принятии соответствующего документа.

Штрафы за несдачу отчетности в налоговую в 2021 году

Случаи не сдачи отчетности в ИФНС не так уж редки. Они могут быть обусловлены разными причинами. Возможно, просто забыли, либо не отследили изменения в законодательстве, а быть может, начали заниматься новым видом деятельности.

Например, вновь созданные организации зачастую забывают сдать Сведения о среднесписочной численности.

https://www.youtube.com/watch?v=7u2oK0jbebU

Для вновь созданных организаций срок сдачи таких сведений – не позднее 20 числа месяца, следующего за месяцем регистрации (создания) организации.

В дальнейшем такая организация обязана представлять Сведения о среднесписочной численности раз в год (не позднее 20 января), как и все давно действующие организации.

Видео:Штраф за несдачу РСВСкачать

Штраф за несданный рсв в 2021 году

2 квартал — в ПФР перечисленно 2940руб. Штраф рассчитали от суммы 2940руб+2940руб=5880руб. (сказали, штраф «по нарастающему итогу»)просрочка 219 дней (8 полных/не полных месяцев)30% — первые 180 дней = 1764руб30% (3 полных/не полных месяца после 181 дня *10%) = 1764рубИтого: штраф за не предоставление отчета — 3528руб.60% по нарастающему итогу

120% от суммы квартальных

Штраф за несданный рсв в 2021 году

Налоговики разъяснили, что если для одного вида внебюджетного фонда действуют сразу несколько КБК, их нужно объединить в один. Как мы выяснили в службе, оговорка касается пенсионных взносов.

Компании платят их по общему тарифу 22 % и дополнительному — за сотрудников, которые вправе досрочно выйти на пенсию.

Штрафы за просрочку из дополнительных и общих пенсионных взносов нужно объединить в один и перечислить по КБК 182 1 02 02010 06 3010 160.

Если предприятие оформляет нулевую отчетность, то нужно проставить прочерк в графе со сведениями о числе застрахованных лиц. Зачастую рассматриваемый отчет подается только теми компаниями, у которых в штате числится только директор. В разделе о среднесписочном числе работников нужно проставить единицу. Если это не будет сделано, то инспекторы также наложат административный штраф.

Когда штраф за несданный расчет РСВ-1 точно не взыщут

Если расчет РСВ-1 в электронной форме представлен вовремя, но электронное подтверждение о приеме формы РСВ-1 не получено, штрафа за опоздание с отчетностью можно не бояться. Ошибки при проведении форматно-логического контроля документа не могут стать основанием для санкций (письмо ПФР от 18 августа 2014 г. № 14-20/10448).

Законодательство меняется чаще, чем вы заходите на сайт! Чтобы не пропустить ничего важного, подпишитесь на рассылку новостей и Совета дня. Это бесплатно. Мы будем держать вас в курсе всех новостей и событий.

Штраф за несвоевременное представление расчета по страховым взносам в 2021 году

В расчете по страховым взносам плательщики отдельно указывают сумму на обязательное пенсионное страхование, взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и взносы на обязательное медицинское страхование.

В Письме ФНС России от 05.05.17 № ПА-4-11/8641 разъясняется, что сумму штрафа за непредставление расчета по страховым взносам в 2021 году необходимо рассчитывать отдельно по каждому перечисленному виду обязательного социального страхования.

Соответственно, и платить исчисленные суммы штрафа нужно на три различных КБК:

С 2021 года расчет и уплату страховых взносов контролируют налоговые инспекции (гл. 34 НК РФ). Поэтому с отчетности за I квартал 2021 года расчет по страховым взносам на обязательное пенсионное (социальное, медицинское) страхование сдается в ИФНС. См. «Сроки сдачи расчета по страховым взносам в 2021 году».

Штраф за несдачу отчетности в ПФР в 2021 году

Для данных способов сроки сдачи разнятся. Так последней датой подачи бумажной РСВ-1 будет каждое 15-ое число месяца, следующего за окончанием отчетного периода.

Для электронной формы крайним сроком станет каждое 20-ое число месяца, идущего за окончанием отчетного периода.

Когда крайняя дата отчетности выпадает на выходной, дата сдачи автоматически переносится на следующий за ним рабочий день.

- С 2014 года выплата стразовых отчислений предъявляется в ПФР единым документом. Отдельные указания накопительной, а также страховой частей не потребуется.

- Объем выплаченных взносов для обязательного страхования в индивидуальной отчетности не потребуется.

- Накопительная и страховая доли будут высчитываться по персонифицированной для физического лица системе.

- Введен раздел для отчетности по задолженностям за 2010-2013 годы. Если имеется недоплата, ее придется компенсировать в новых отчислениях.

- Также добавлен подпункт, отвечающий за дополнительные отчисления относительно учитываемых условий, в которых физическое лицо ведет трудовую деятельность.

Рекомендуем прочесть: Какие налоги платить по гражданско правовому договору

Штраф за несдачу РСВ-1 2014

Кроме такого штрафа за несвоевременное представление РСВ-1 ПФР руководителя организации могут привлечь к административной ответственности. По заявлению территориального отделения ПФР суд может оштрафовать руководителя на сумму от 300 до 500 руб. (ч. 2 ст. 15.33 КоАП РФ).

Также Минтруд в своем письме указал, что подобный штраф может быть взыскан, если страхователь представит неполные или недостоверные сведения. Таким образом можно сделать вывод, что за непредставление расчета штраф взимается без учета штрафа за непредставление персотчетности.

С 30 августа налоговая будет блокировать счета за несданный рсв

Президент подписал Федеральный закон №232-ФЗ от 29.07.2021 согласно которому налоговики наделяются правом блокировать движения по расчетному счету налогоплательщика, если он не предоставит в течение 10 дней после установленного срока сдачи отчет по форме РСВ в ФНС. Ранее налоговая инспекция не была наделена таким правом. Подписанный закон вступает в силу начиная с 30 августа 2021 года.

https://www.youtube.com/watch?v=VLZ6IN9USXU

Решение о приостановление операций по расчетным счетам налогоплательщика, который не предоставил декларацию в указанные сроки, принимает либо начальник Налоговой инспекции, либо его заместитель. Поэтому необходимо вовремя сдавать отчетность, чтобы не пришлось потом разблокировать счета.

Штраф за РСВ-1 в 2021 году

В Курганской области приняли закон, стимулирующий создание новых производств. В частности, значительно расширены перечень категорий налогоплательщиков, применяющих пониженные ставки по упрощенной системе налогообложения (УСН). Правда, некоторые виды предпринимательской деятельности, включенные в перечень получателей льготы, вызвали недоумение у экспертов.

Унитарное предприятие, работающее в сфере ЖКХ, в мае 2021 года скорректировало выручку от реализации прошлого года в сторону увеличения, покупателям выставлены корректировочные счета-фактуры.

Нужно ли в такой ситуации сдать в налоговый орган уточненные декларации по налогу на прибыль за 2021 год? Как объяснить, почему данные деклараций по налогу на прибыль и НДС за I квартал 2021 года не совпадают?

Штрафы Пенсионного фонда России в 2021 году

При несвоевременной сдаче отчета РСВ-2 главе крестьянского (фермерского) хозяйства также грозит привлечение к ответственности с выплатой штрафа. В таком случае разница будет выражаться в том, что РСВ-2 предоставляется ежегодно, поэтому и штраф может начисляться только за 4 квартал предыдущего периода.

Положения законодательства, касающиеся налогообложения предпринимателей и перечисления средств в ПФР, периодически претерпевают некоторые изменения.

Одним из таких нововведений стал переход функции контроля перевода средств в ПФР – на данный момент ее осуществляет налоговая инспекция и, как следствие, Пенсионный фонд непосредственно не имеет возможности привлекать к ответственности и начислять штрафы за такое нарушение.

Несмотря на это субъекты предпринимательской деятельности не лишились подобного обязательства и при задержках в оплате необходимой суммы или их отсутствии ИП и юр. лиц ожидают пени и штраф, размер которых будет зависеть от суммы недоимки и периода, что прошел с последнего срока перечисления средств.

Рекомендуем прочесть: Возмещение Покупки Бытовой Техники Детям Инвалидам

Штрафы за несдачу РСВ и отчетов в Пенсионный фонд

Что касается СЗВ-М, то штраф за несвоевременную сдачу отчета в ПФР составляет 500 рублей за каждого сотрудника. Штраф за несданный отчет в ПФР также составляет 500 рублей за каждого работника. Непредоставление сведений о застрахованном лице или подача недостоверных данных карается такой же суммой. Об этом говорит статья 17 Федерального закона 01.04.1996 № 27-ФЗ.

Отметим, что существует возможность избежать штрафных санкций. Ведь после получения отчета налоговики проводят проверку.

Если во время нее выявлены какие-либо ошибки, страхователю отправляется соответствующее уведомление.

Если отчет подавался в электронном виде, нарушителю дается 5 дней с момента получения уведомления на исправление ошибок. Если документ подавался на бумаге, то отводится 10 дней с момента отправки уведомления.

Несдача отчетности в налоговую в 2021 году: какое наказание предусмотрено для руководителей и главных бухгалтеров

Годовые нулевые отчеты следует отправить в ФНС до 31 марта 2021 года.

Если предприниматель в положенный срок не сдал декларацию, ему надо будет уплатить штраф за несдачу бухгалтерской отчетности за 2021 год в ФНС в размере 1000 рублей.

За предоставление неполного пакета документов к нарушителям применяются административные санкции. В 2021 году штрафы за несданную нулевую отчетность будут такими:

Все бизнесмены должны предоставлять достоверную информацию о результатах предпринимательской деятельности, несдача отчетности в налоговую в 2021 году станет причиной наложения штрафных санкций на организацию.

Отчетность подается в ФНС, ФСС и другие ведомства.

Владельцы компаний должны помнить, что они несут административную и уголовную ответственность за несдачу в 2021 году бухгалтерской отчетности, неправильное начисление суммы платежей в ФНС, ПФР и ФСС.

Штраф за несвоевременную сдачу декларации в налоговые органы

За непредставление отчетности или ее подачи позже прописанного налоговым законодательством срока судебные органы на основании заявления, поданного ИФНС, имеют право привлечь руководящих лиц, работающих в компании, к ответственности через вынесение предупреждения или применения штрафных санкций в размере от 300 до 500 рублей. За правонарушения, сроком давности от 3 лет, санкции не предусмотрены.

https://www.youtube.com/watch?v=5Oj06xOu9U8

Если фирма не предоставила налоговую декларацию по истечению 10 рабочих дней после установленного законодательством срока, происходит блокировка счета. Ограничений, касающихся суммы, подлежащей блокировке, законодательством не прописано.

Вам также может понравиться

📽️ Видео

Изменение в заполнении РСВ с 2021 года по «вредникам»Скачать

Ужесточение наказания за повторное вождение в нетрезвом виде в 2021 годуСкачать

На что обратить внимание в РСВ за 9 месяцев 2021Скачать

Все НОВЫЕ ШТРАФЫ для водителей в 2021 годуСкачать

заполнение РСВ за 1 квартал 2023 годаСкачать

Объезд препятствия через сплошную разметку. Какой будет штраф?Скачать

РСВ расхождения на копейки в 1С ЗУП 3.1. Самая частая причина? КС: Ошибочная сумма страховых взносовСкачать

Не было выплат работникам? Сдайте нулевой расчет по страховым взносам!Скачать

Расчет по страховым взносам — новая форма с 2023 годаСкачать

Штрафы за нарушения сроков или несдачу отчетности | Платформа ОФДСкачать

Как сформировать корректировочный отчет РСВ при изменении персональных данных сотрудникаСкачать

В Инте проводится оперативно-профилактическое мероприятие «Штраф».Скачать

Как заполнить форму РСВ - 1 ПФР за 1 квартал 2022 год.Скачать

Штраф за ОСАГО 2023: последние новости [апрель, 2023]Скачать

![Штраф за ОСАГО 2023: последние новости [апрель, 2023]](https://i.ytimg.com/vi/BAq2Tb4pg9Y/0.jpg)

Отчетность за 1 полугодие 2021 года по НДФЛ и страховым взносамСкачать

Штрафы за ОСАГО 2024: последние новости [январь]Скачать

![Штрафы за ОСАГО 2024: последние новости [январь]](https://i.ytimg.com/vi/DVXaiFRN410/0.jpg)

Страховые взносы ИПСкачать