Ипотечные кредиты выдаются гражданам, имеющим официальное трудоустройство. Стаж работы для ипотеки в Сбербанке должен составлять не менее 6 месяцев. Трудовая деятельность заёмщика должна быть подтверждена документально. Кредитные специалисты Сбербанка не доверяют соискателям, постоянно меняющим работодателей.

- Ипотека в Сбербанке: чёрный список профессий

- Предприниматели

- Фрилансеры

- Профессиональные юристы и адвокаты

- Риелторы

- Пожарные, полицейские, монтажники-высотники и спасатели

- Высокопоставленные чиновники

- Топ-менеджеры крупных компаний

- Ипотека в Сбербанке: какой должна быть трудовая биография клиента?

- Как оформить ипотеку в Сбербанке, если стаж работы отсутствует?

- Может ли рантье оформить ипотеку?

- Кому дают ипотеку и какие требования к заемщикам?

- Сколько нужно отработать, чтобы взять ипотеку на квартиру?

- Требования банка

- Кредитная история заемщика

- Какие документы нужны?

- После декрета

- Где взять ипотеку с минимальным стажем?

- Сколько нужно проработать и получать, чтобы взять ипотеку?

- Какой требуется стаж?

- Платеж в месяц

- Что еще принимают во внимание?

- Рубрика «вопрос-ответ»

- В сбербанке сколько должен быть стаж работы на одном месте для ипотеки

- Самый полный ответ на вопрос: «Как узнать, дадут ли мне ипотеку в Сбербанке? » здесь и сейчас

- Какие документы нужны для ипотеки в Сбербанке

- Сколько нужно отработать, чтобы дали ипотеку

- Ипотека Сбербанка

- Ипотека в Сбербанке: зарплата и все, что с ней связано

- Кому и на каких условиях дают ипотеку в Сбербанке

- Сбербанка какой должен быть стаж работы для ипотеки

- Что нужно, чтобы взять ипотеку на квартиру — общие условия

- Что нужно для оформления ипотеки?

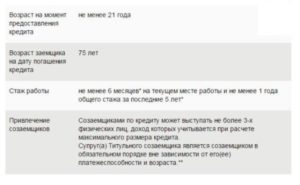

- Требования к заемщику по ипотеке в Сбербанке 2021: стаж, возраст

- Гражданство

- Возраст

- Стаж

- Созаемщики

- Платежеспособность

- Кредитная история

- 🎦 Видео

Ипотека в Сбербанке: чёрный список профессий

Многие потенциальные заёмщики, имеющие большой трудовой стаж и приличную зарплату, не понимают, почему кредитная организация отклоняет их заявки. Всё дело в том, что в каждом банке существует негласный список профессий, представителям которых ипотечный заём выдавать не рекомендуется. Сбербанк в этом смысле не является исключением. К нежелательным профессиям относятся:

Предприниматели

Финансисты не очень доверяют представителям малого бизнеса, ведущим «серую» бухгалтерию и не соблюдающим российское законодательство.

Банкиры хорошо знают печальную статистику, свидетельствующую о том, что большая часть малых предприятий в России становится банкротами в течение первых трёх лет своего существования.

Собственник компании, желающий получить ипотеку, должен убедить Сбербанк в том, что его предприятие ведёт успешную коммерческую деятельность.

Бизнесмен должен предоставить:

- Документы, дающие право вести предпринимательскую деятельность (сертификаты, лицензии, разрешения и др.);

- Бухгалтерскую отчётность, подтверждающую высокую прибыль;

- Договоры с контрагентами фирмы (клиентами, поставщиками, подрядчиками и партнёрами);

- Бумаги, подтверждающие высокие обороты по расчётным счетам;

- Поручительство физических лиц;

- Ликвидное залоговое имущество (земельный участок, коттедж, дом, квартира и др.).

Представитель малого бизнеса должен озвучить членам кредитного комитета план развития компании на краткосрочную и долгосрочную перспективу. В этом случае у него может появиться шанс на одобрение ипотечной заявки.

Фрилансеры

У людей свободных профессий практически нет шансов на получение ипотеки. Даже если удалённые сотрудники имеют солидный стаж работы, то оформить заём им не удастся. Многие фрилансеры используют электронные кошельки для получения гонораров и не платят налоги. Они не могут предоставить банкирам справку о доходах по форме 2-НДФЛ, поэтому формально их можно считать безработными.

Фрилансер сам формирует клиентскую базу и работает с заказчиками. У многих удалённых сотрудников работы носят сезонный характер. Нестабильное финансовое положение не позволяет удалённому работнику вовремя вносить взносы по ипотеке. Заявку на заём можно подавать только тем фрилансерам, которые зарегистрированы в качестве индивидуальных предпринимателей.

Профессиональные юристы и адвокаты

Представители этих профессий отлично знают все тонкости действующего законодательства. Они могут отказаться от страхования жизни или взыскать излишне уплаченные комиссионные сборы. В некоторых случаях юристы проводят различные манипуляции с залоговым имуществом и требуют отсрочки платежа по ипотеке, причиняя материальный ущерб банковским структурам.

Судиться с юристами и адвокатами сложно, так как они заранее продумывают все свои действия и просчитывают наперёд шаги банковских работников. Недобросовестные юристы могут предоставить подложные документы, в которых указан высокий уровень заработной платы и «липовый» стаж работы для ипотеки в Сбербанке.

Риелторы

Доход многих специалистов по недвижимости не отличается стабильностью. Неустойчивое финансовое положение не позволяет отнести риелторов к категории надёжных заёмщиков.

Часть риелторов склонны к мошенническим действиям.

В качестве залога по ипотечному кредиту они могут предложить недвижимость, не соответствующую требованиям Сбербанка (по бумагам квартира или дом будут в идеальном состоянии).

Пожарные, полицейские, монтажники-высотники и спасатели

Если работа гражданина связана с постоянным риском для жизни и здоровья, то заявка на ипотеку будет отклонена с большой долей вероятности.

Компания «Сбербанк страхование жизни» не заинтересована в том, чтобы выплачивать материальное возмещение родственникам граждан, получившим травмы или погибшим в связи с исполнением служебных обязанностей. Стаж работы соискателя в этом случае не важен.

https://www.youtube.com/watch?v=Ixnwdldqq-k

В случае смерти заёмщика вся тяжесть финансового бремени ляжет на плечи созаёмщиков. Они могут не справиться с возросшей долговой нагрузкой и допустить просрочку по займу. Задержка платежей приведёт к тому, что банку придётся забирать залоговое имущество и помещать его к себе на баланс. После этого банкиры будут вынуждены реализовывать залог в ходе специальных торгов.

Высокопоставленные чиновники

Работники городских администраций и иных государственных структур могут использовать пресловутый «властный ресурс» для того, чтобы затягивать выплаты по ипотеке и использовать залоговое имущество в корыстных целях.

Некоторые «слуги народа» используют бюджетные средства нецелевым образом, предоставляя своим родственника льготы и субсидии на покупку жилья.

У многих чиновников есть личные адвокаты и целый штат юристов, которые могут сильно затянуть любой судебный процесс.

Топ-менеджеры крупных компаний

Руководящие работники крупных фирм могут испытывать трудности при получении ипотеки. Их работа связана с повседневным риском и чрезмерными стрессовыми нагрузками, которые могут сильно отразиться на состоянии здоровья.

Многие топ-менеджеры российских компаний владеют бизнесом и используют инсайдерскую информацию в собственных интересах. Директора и совладельцы коммерческих организаций часто становятся фигурантами уголовных дел.

Именно поэтому банки обходят стороной данную категорию заёмщиков.

Ипотека в Сбербанке: какой должна быть трудовая биография клиента?

Банкиры хотят видеть в рядах ипотечных заёмщиков людей, удовлетворяющих следующим требованиям:

- Длительный стаж работы для ипотеки в Сбербанке;

- Отсутствие нареканий со стороны руководства фирмы;

- Неукоснительное соблюдение трудовой дисциплины;

- Наличие поощрений, почётных грамот и полезных изобретений, внедрённых в производственный процесс;

- Высокая официальная зарплата;

- Клиент получает заработную плату на пластиковую карту Сбербанка (в этом случае очередной ипотечный платёж может быть автоматически списан со счёта);

- Наличие отчислений в ПФР, ФОМС и внебюджетные фонды;

- Официальное трудоустройство (требуется предъявить подлинник трудового договора);

- Стабильный карьерный рост.

Ветераны труда имеют право на получение государственных субсидий, которые могут быть направлены на улучшение жилищных условий (внесение первоначального взноса по ипотеке и оплата процентов по жилищной ссуде).

Как оформить ипотеку в Сбербанке, если стаж работы отсутствует?

Если вы работаете неофициально, то можно воспользоваться программой Сбербанка «Ипотека по двум документам». Данное кредитное предложение имеет следующие особенности:

- Минимальная сумма займа составляет 300000 рублей;

- Максимальный объём ссуды равен 15 миллионам рублей (для заёмщиков, проживающих в Москве и Санкт-Петербурге);

- Первоначальный взнос равен 50% от размера предоставляемой ссуды;

- Займы не выдаются лицам, не достигшим возраста 21 года;

- Предоставление залоговой недвижимости, которая должна быть оценена компанией, аккредитованной Сбербанком;

- Залоговое имущество страхуется в обязательном порядке;

- Стаж работы для ипотеки в Сбербанке может быть меньше 6 месяцев;

- Процентная ставка по займу от 9,5% годовых;

- Срок кредитного договора имеет длительность до 30 лет.

Для увеличения суммы кредита соискатель может привлечь созаёмщиков, соответствующих требованиям Сбербанка. Заёмщик, получивший ипотечный кредит, может оформить налоговый вычет (до 260 тысяч рублей). Для получения ссуды необходимо последовательно выполнить ряд шагов.

Алгоритм получения займа:

- Проанализируйте свои финансовые возможности и задайте вопросы специалисту кредитного отдела;

- Соберите пакет документов и обратитесь с ним в отделение Сбербанка;

- После одобрения заявки найдите объект недвижимости и соберите всю документацию по нему;

- Подпишите кредитное соглашение и застрахуйте залог;

- Получите ссуду и расплатитесь с продавцом недвижимости.

Заёмщик может погасить ипотеку досрочно. В этом случае он сэкономит значительную сумму на процентных выплатах и страховых премиях. После того как ссуда будет погашена, клиенту Сбербанка предстоит снять обременение с квартиры и стать её полноправным владельцем.

Может ли рантье оформить ипотеку?

Если у человека нет постоянного места работы, но есть иные источники дохода, то он может оформить ипотеку после предоставления необходимой документации. Банк охотно выдаёт деньги рантье, которые живут на проценты с капитала. Кредитный комитет принимает в расчёт следующие источники дополнительного дохода:

- Арендные платежи, поступающие на счёт собственника жилой или коммерческой недвижимости;

- Дивиденды по акциям (обыкновенным и привилегированным);

- Авторские гонорары, отчисляемые на основании соответствующих договоров;

- Купонные выплаты по облигациям;

- Прибыль, полученная по сделкам гражданско-правового характера;

- Проценты по банковским вкладам.

Стаж работы для ипотеки в Сбербанке не важен, если человек получает стабильный денежный поток от своих активов. Рантье должен подтвердить свои доходы официальными справками и выписками по банковским счетам.

Если физлицо получает прибыль, не подтверждённую финансовой документацией, то ипотечная заявка будет отклонена.

Нужно отметить, что доля в капитале общества с ограниченной ответственностью не рассматривается банком в качестве актива.

Кому дают ипотеку и какие требования к заемщикам?

Видео:Сбербанк одобрил ипотеку, а потом отказал перед сделкой. Причины и что делать?Скачать

Сколько нужно отработать, чтобы взять ипотеку на квартиру?

Ипотека на сегодняшний день является доступным и удобным способом получения желанной квартиры. Для того чтобы её оформить человеку нужно обладать стабильным доходом, иметь положительную кредитную историю, а так же немаловажным требованием банков, является определенный трудовой стаж.

Разберемся более подробно в том сколько нужно официально отработать, чтобы получить ипотеку.

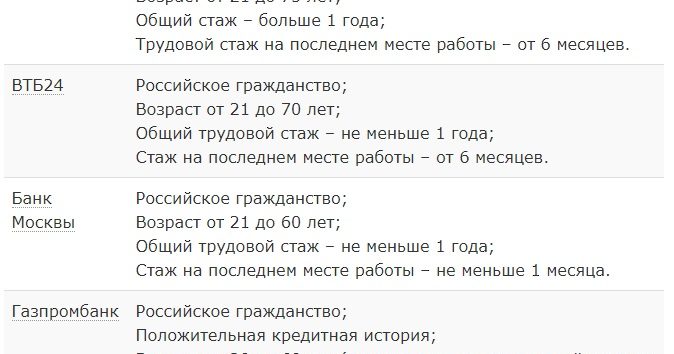

Требования банка

У каждого отдельного банка имеются свои обязательные правила при выдаче ипотеки, и стаж работы является первостепенным фактором. Какой именно стаж нужен для ипотеки? Обычно это минимум три месяца стажа на последнем месте работы и год непрерывного общетрудового стажа.

Условия некоторых банков РФ (за 2021 год).

| Банк | Минимальный стаж | Общетрудовой (минимум) |

| Сбербанк | Полгода | Больше года |

| Газпромбанк | 6 месяцев | |

| Райффайзенбанк | 3 месяца (если сфера деятельности не менялась более двух лет);6 месяцев (при условии, что общий непрерывный стаж 1 год). | |

| ВТБ | месяц | |

| Россельхозбанк | От полугода | |

| Банк Возрождение | От полугода | 2 года |

| Уралсиб | От 3 месяцев | Свыше 1 года |

| Банк открытие | 3 месяца | |

| Связь банк | 4 месяца | |

| СКБ-банк | 3 месяца | |

| Бинбанк | От 1 месяца | |

| ЮниКредит | 3 месяца | 2 года |

Как видно из таблицы непрерывная трудовая деятельность должна осуществляться минимум один год.

Кредитная история заемщика

Если отказали в оформлении ипотеки или не дают кредит, нужно заглянуть в свою кредитную историю. Кредитная история существует для того, чтобы фиксировать количество взятых вами кредитов, так же отображает заявки, финансовые платежи, закрытие счетов, передачу долга коллекторам, решения банков.

https://www.youtube.com/watch?v=mWb9YgA8zjI

С её помощью оцениваются шансы получения нового кредита. Формируют кредитные истории сами банки или микрокредитные организации, а хранится вся информация в БКИ. Для того чтобы узнать где именно, нужно заказать справку ЦККИ. В справке указывается, в какие бюро следует обратиться для уточнения своей кредитной истории, её стоимость в 2021г. составляет 300р.

Для банка весьма важно, чтобы кредитная история заемщика была положительной. Пример довольно неплохой кредитной истории: «На данный момент жизни заемщик имеет два небольших кредита, которые выплачиваются своевременно, без задержек, имеются уже закрытые кредиты, так же оплаченные вовремя. Такая ситуация может характеризовать заемщика как состоятельного, надежного человека».

Пример плохой кредитной истории: «У вас имеется кредит, выплаты по которому вы просрочили на целый месяц». Для того чтобы исправить ситуацию потребуется выплатить просрочку и погасить полностью этот кредит, только после этого следует обращаться в банк за новым.

Меры, при помощи которых, можно улучшить либо исправить плохую кредитную историю:

- Вовремя погашать задолженности.

- Выплачивать кредит без просрочек.

- Взять подряд небольшие по сумме кредиты с целью восстановления репутации.

Какие документы нужны?

Чтобы подтвердить рабочий стаж заемщик должен предоставить трудовую книжку (именно она является основным документом, который подтверждает трудовой стаж), но банковская организация может потребовать и дополнительные документы. Периодом стажа считается срок действия трудового договора. Сведения фиксируются порталом Госуслуг.

При неточностях данных трудовой книжки, подтверждение возможно, если человек предоставит:

- архивные справки;

- выписку из финансово — лицевого счета;

- ведомости и приказы о назначении на должность.

Для подтверждения стажа требуется:

- паспорт;

- справка 2-НДФЛ (за последние полгода рабочей деятельности);

- копия трудовой книжки установленного образца;

- трудовое соглашение по месту работы.

Банковская организация часто интересуется квалификацией работника и занимаемой им должностью, а так же обращает внимание на компанию или фирму, в которой работает заемщик.

Вся процедура подтверждения должна быть осуществлена с учетом требования Трудового кодекса России.

После декрета

Многих заемщиков интересует вопрос сколько нужно официально отработать, чтобы получить ипотеку после выхода из декрета. Если рассматривать с точки зрения законов РФ, то декретный отпуск вписывается в общетрудовой стаж, равным образом не является перерывом рабочей деятельности человека.

Практически банк рассматривает ипотечную заявку, если в течение 4 месяцев начисляется доход на вашу зарплатную карту. Для более широкого круга банков на рассмотрение заявки потребуется 6 месяцев начислений. Если вам нужно быстрее, то существуют банки с гибкой политикой, они примут у вас заявку незамедлительно после выхода из декрета.

Немаловажную роль играет возраст ребенка. К примеру, если ему исполнилось уже 3-4 года, то условия банка предоставляющего ипотечный кредит становятся более выигрышными и количество отработанных месяцев, так же стаж на последнем рабочем месте не повлияет при получении ипотеки.

Где взять ипотеку с минимальным стажем?

Как поступить людям, если их общий стаж составляет меньше года, но они хотят приобрести квартиру в ипотеку? Для них существует много вариантов решения данной проблемы. К примеру, они могут стать участниками зарплатного проекта (это такая услуга банков для компаний, по которой банк перечисляет зарплату сотрудникам, на выпущенные им же дебетовые карты).

Еще одним вариантом может являться лояльное отношение банка к заемщику. Допустим, человек отработал 10 либо 11 месяцев, но условия банка минимум год рабочей деятельности, в таком случае банк идет на встречу при выдаче ипотеки и может принять положительное решение в отношении заемщика.

Заемщик, даже в начале своего карьерного пути, обладает неплохими шансами получить ипотеку. На этот случай ему потребуется оформить её по двум документам, то есть предоставить гражданский паспорт и какой-либо другой личный документ (ИИН, СНИЛС, загранпаспорт или водительское удостоверение).

Это делается с целью заключения договора комплексного страхования. Такой вид страхования оформляется с целью помочь заемщику исполнить свои обязательств в случае непредвиденных обстоятельств (к примеру, человек потеряет работу).

В случае если человек все время работал по гражданско-правовому договору, то ему, для получения ипотеки, потребуется предоставить его копию и если уровень дохода клиента устроит банк, то можно рассчитывать на положительное решение. Такое соглашение рассматривается в качестве вспомогательного источника дохода. Данными заявками занимается банковская организация Глобэкс. У этого банка много выгодных программ для ипотечного кредитования.

https://www.youtube.com/watch?v=X5adXAmsPZg

У предпринимателей и фрилансерам есть реальная возможность взять ипотеку под залог уже имеющейся собственности. Для этого они представляют документ на недвижимое имущество.

Выданный банковской организацией заем денег пойдет на покупку нового жилья.

Если у людей нет недвижимого имущества, то они могут оформить ипотеку с существенной оплатой первоначального взноса, чтобы доказать банку свою платежеспособность.

После того как вы получили ответ на вопрос сколько нужно отработать, чтобы получить ипотеку, следует не забывать и о других моментах оказывающих влияние на решение банка. Сотрудники банка помимо рабочего стажа принимают во внимание семейное положение заемщика, уровень его образования, гражданство и регистрацию, особенности кредитной истории.

Видео:Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Сколько нужно проработать и получать, чтобы взять ипотеку?

Ипотека – один из самых быстрых и реальных способов заполучить личные квадратные метры в России. Размер достатка в этом случае играет не последнюю роль. Заработной платы должно хватать на погашение ежемесячного платежа и обеспечение человека всем самым необходимым.

Важно также и официальное трудоустройство, число отработанных лет на предприятии. Рассмотрим основные требования к уровню стажа и доходов при ипотечной ссуде, чтобы понимать, пройдет анкета одобрение в банке или нет.

Кредиторы рассматривают два основных заработка. Это белая прибыль (исходит их размера официального заработка) и серый профит – та сумма, которая не показывается в справке 2-НДФЛ. Это так называемые необлагаемые доходом средства.

Часто получается в странах СНГ, что серая прибыль превышает официальные начисления. Если присовокупить весть приход, то банкиры рассматривают:

- Цифры из заработной справки по месту работы.

- Сумму от работы по совместительству.

- Неофициальные начисления.

- Пассивные поступления от сдачи в аренду машины или квартиры (дома, офиса).

Стоит отметить, что большинство крупных государственных организаций, такие как Сбербанк России и ВТБ 24 принимают во внимание только официальные денежные поступления, которые вы можете подтвердить документально. Могут быть учтены справки о доходах, в том числе по форме банка, выписки с банковского счета, официальные договора об аренде, доходы от интеллектуальной собственности и т.д.

Какой требуется стаж?

Этот вопрос очень важен, так как трудовой стаж потенциального заемщика является косвенным подтверждением его платежеспособности и надежности в глазах банка. Если вы часто меняете место трудоустройство, не проработав там и пары месяцев, то вы будете рассматриваться как ненадежный клиент, которому лучше отказать в заявке.

Чаще всего финансовые организации требуют наличия не менее 6 полных месяцев, проработанных на одном месте. Подтверждением этому должна являться заверенная работодателям копия вашей трудовой книжки или же трудового договора.

При этом учитывается стаж не только на последнем месте работы. Общая ваша трудовая деятельность за последние 5 лет должна составлять не менее 1 года.

Однако, есть и исключения из правил. Если вы являетесь зарплатным клиентом данного банка, т.е. вы в одном месте и зарплату получаете на счет, и ипотеку хотите оформить, то требования будут снижены – достаточно будет иметь 3 месяца в своем списке.

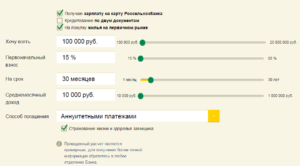

Платеж в месяц

Уровень ежемесячного платежа по графику зависит от оценочной стоимости недвижимости, срока погашения и, конечно, годового процента. Чем меньше период кредитования, тем больше приходится человеку вносить рублей в кассу. Большинство учреждений работают по правилу, где платежи по займам не должны превышать 40% достатка семьи.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

https://www.youtube.com/watch?v=Td68tp76Boc

Наглядно все выглядит следующим образом. Допустим, для того чтобы платить ипотеку в размере 8 тыс. рублей нужно зарабатывать не менее 20 000. Расчеты просты.

Платеж в 8 тыс. необходимо разделить на коэффициент 0,4. Тогда получим необходимый уровень заработка, приемлемый для кредитора. Иногда банкиры дают кредиты, где этот показатель превышает отметку в 60%.

Такого показателя нет, так как законодательство не установило рамки для плательщиков. Да и учреждения сами решают, кому давать деньги, а кому отказать. В любом случае заработная плата клиента должны быть адекватной при сопоставлении с суммой задолженности.

На примере все выглядит так. Лимит кредитования – 1 млн. рублей. Средний процент в России по банкам – 12,5%. К примеру, молодая семья решила получить деньги на 5 лет. При использовании ипотечного калькулятора можно быстро выяснить, что выплата в месяц будет на уровне 22 498.

Далее нужно понять для себя, а какой совокупный семейный запработок будет считаться приемлемым. Для этого выполним простую операцию из предыдущего примера:

22 498р. / 0,4 = 56 245 руб.

Выходит, что семья должна получать не менее 56,2 тысячи в месяц, чтобы организация смогла согласовать заем, а лучше выше, тогда кредитные риски будут меньше.

Что еще принимают во внимание?

Важно понимать, что банкиры рассматривают не только стаж и финансовые поступления. Дополнительно на положительный исход дела в банке влияет:

- состав семьи,

- наличие движимого и недвижимого имущества,

- постоянная прописка,

- характер занятости человека (наемный рабочий или ИП),

- качество кредитной истории,

- наличие других обязательств,

- уровень образования.

Если заёмщик не может доказать размер заработка и рабочий стаж при получении жилищного кредита, то ПАО «ВТБ 24» и ПАО «Сбербанк России» готовы сегодня дать деньги по 2-м документам. Есть один минус – это большой первоначальный взнос в размере 35%-40%, что под силу не всем россиянам.

Выгодные предложения по ипотеке от Сбербанка России ⇒

Возможно, эти статьи также будут вам интересны:

Рубрика «вопрос-ответ»

Скрыть ответ

Консультант

Кристина, вам желательно дождаться стада на текущем месте хотя бы 4 месяца, чтобы подавать заявку. Сумму рассчитывают индивидуально в каждом случае после обращения в банк

Скрыть ответ

Консультант

Ольга, с таким трудовым стажем могут дать кредит в самом Почта банке. Во всех остальных требуется от 1 года общего стажа, исключение делают лишь зарплатным клиентам

Скрыть ответ

Консультант

Александр, 4 месяца — это минимальный трудовой стаж для зарплатных клиентов Сбербанка, если вы в другом банке получаете зарплату, то нужно минимум 6 месяцев. С таким заработком вы сможете взять ипотеку не более 1 млн. руб.

Скрыть ответ

Консультант

Неля, с таким доходом вам одобрят 300-500 тысяч рублей, и только при учете наличия у вас материнского капитала. С таким доходом ипотеку не получить

Скрыть ответ

Консультант

Видео:В какой день выгодно вносить досрочный платеж по ипотеке в Сбербанке?Скачать

В сбербанке сколько должен быть стаж работы на одном месте для ипотеки

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Самый полный ответ на вопрос: «Как узнать, дадут ли мне ипотеку в Сбербанке? » здесь и сейчас

Далеко не каждый человек может самостоятельно накопить деньги на квартиру. Поэтому многие задаются вопросами: «Могу ли я взять ипотечный кредит?

Как узнать, дадут ли мне ипотеку и что для этого требуется?».

Сделать это можно в большинстве банков.

https://www.youtube.com/watch?v=FxwaDU90mvg

В большинстве банков ипотечный кредит предоставляется только гражданам РФ. Большое значение имеет возраст.

Банку обязательно нужно будет предоставить не только оригиналы вышеуказанных документов, но и их копии. Кроме обязательных документов, банк может потребовать у вас и дополнительные сведения, к которым относятся: Чтобы взять ипотеку, необходимо соответствовать набору требований, выставляемых кредиторами к заемщикам.

Одним из таких требований является минимальный трудовой стаж на последнем рабочем месте и общий трудовой стаж.

В основной массе кредиторы требуют, чтобы у заемщика был, как минимум, полугодовой стаж работы на последнем месте, а общий трудовой стаж – не менее 1 года.

Если вы уже 4 месяца работаете на последнем рабочем месте, то обратиться

Какие документы нужны для ипотеки в Сбербанке

Основное условие – стабильный ежемесячный доход, который позволит погашать ссуду и проценты по ней.

Ипотечный кредит в Сбербанке выдается не каждому гражданину РФ.

Банк предъявляет к потенциальным клиентам жесткие требования: Сбербанк предоставляет ссуду не только на квартиру в новостройке или вторичное жилье.

Сколько нужно отработать, чтобы дали ипотеку

Наличие трудовой книжки среди документов на рассмотрение заявки на займ может рассказать многое о характере заемщика, в том числе, есть несколько факторов, которые негативно влияют на принятие решения о выдаче кредита:

- увольнение не по собственному желанию;

- частая смена места работы;

- работа у индивидуального предпринимателя.

- понижение в должности;

- перерывы в трудовом стаже на срок более одного месяца;

Ответ на вопрос, сколько нужно отработать, чтобы дали ипотеку на квартиру невероятно сложный у каждой кредитно-финансовой организации свои определенные требования к соискателям.

Ипотека Сбербанка

В российском Сбербанке действуют три основные программы ипотеки:

- на покупку строящегося жилья;

- на строительство жилого дома.

- на покупку готового жилья;

Помимо этого, он предоставляет ссуду на гаражи и земельные участки, производит рефинансирование ипотек, уже полученных в других учреждениях страны.

Самая минимальная проценты по займу — от 9,5% годовых, однако взять ипотеку под такой

Ипотека в Сбербанке: зарплата и все, что с ней связано

Каждая организация охотнее всего сотрудничает с тем лицом, которое подходит под определенные критерии.

В глазах Сбербанка «идеальный заемщик» выглядит следующим образом: Теперь стоит конкретно разобрать виды заработка.

Так называемый «белый» представляет собой законную выручку, подтверждаемую справкой (2НДФЛ), которую можно взять у бухгалтера. «Серая» является лишь частично официальной.

- основная зарплата с места работы;

- арендная плата.

- выручка от владения акций;

- заработок по совместительству;

- страховые выплаты;

Конкретно Сбербанк достаточно лоялен к заемщикам.

Банк выставляет следующие требования:

- наличие официального заработка;

- сумма – от 300 000 до 3 миллионов рублей.

- присутствие созаемщиков или поручителей;

- срок ипотеки – до 30 лет;

- увольнение не по собственному желанию;

- перерывы в трудовом стаже на срок более одного месяца;

- работа у индивидуального предпринимателя.

- понижение в должности;

- частая смена места работы;

Соответственно, из всего вышесказанного можно составить портрет идеального в глазах банка заемщика. Положительная кредитная история значительно увеличивает шансы заемщика на получение кредита, что нельзя сказать об отрицательной оценке.

Кроме того, банк может отказать в выдаче кредита тем лицам, у которых кредитная история отсутствует. Региональные сертификаты на получение денег по материнскому капиталу также следует приложить к остальным документам. У претендента на ипотеку должна быть постоянная регистрация в РФ – временная прописка в счет не идет.

- Достаточный уровень заработной платы.

Кому и на каких условиях дают ипотеку в Сбербанке

Прежде, чем принять решение об использовании кредитных средств банка, необходимо выяснить, есть ли шансы на получение ипотеки и каковы требования к заемщику того или иного банка.

https://www.youtube.com/watch?v=UGjiLl1V2Uc

Каждый банк выдвигает ряд своих особых требований, которым должен соответствовать клиент: Условия кредитования постоянно меняются с учетом изменения социальной и экономической ситуации.

В Сбербанке на 2021 год изменились условия предоставления ипотеки: Отдельное внимание уделяют поддержке новостроек. По некоторым застройщикам акционное предложение ипотеки включает 8,4%-ую ставку.

Получить ипотеку может широкий круг потенциальных заемщиков, к которым Сбербанк выдвигает следующие требования: На видео об ипотеке от Сбербанка

Сбербанка какой должен быть стаж работы для ипотеки

При этом стаж работы на текущем месте работы не должен быть менее 6 месяцев и не менее одного года общего стажа за последние 5 лет.

Исключение составляют клиенты, у которых открыт зарплатный счет в Банке. Условия для молодых семей несколько отличаются от условий для остальных клиентов банка, приобретающих жилье в ипотеку, в более выгодную сторону.

Однако для уже оформленного в Сбербанке кредита смена условий не предполагается. Сейчас ипотечные программы банка предлагают расчеты только в рублях.

Что нужно, чтобы взять ипотеку на квартиру — общие условия

Для получения ипотечного кредита надо подготовить: При оформлении кредита банковские сотрудники учитывают трудовой стаж заемщика.

Желательно, чтобы будущий владелец ипотечного кредита отработал на одном месте хотя бы 6 месяцев . Некоторые банки выдают кредиты лицам, имеющим трудовой стаж не меньше года. Так же банки интересуются характером выполняемой работы заемщика, его должностью и в какой именно компании он трудится.

Если в трудовой книжке есть пропуски в стаже, оформления в сомнительных фирмах, то банк обязательно задаст вопросы на эту тему, и заемщик должен иметь ответ на все эти вопросы.

Если с квартирой все законно выполнено, то второе, что нужно сделать, так это найти подходящий банк и программу, по которой берется ипотека.

Какие справки нужны по требованию банка: Для индивидуального предпринимателя Оформить ипотечный кредит индивидуальному предпринимателю несколько труднее, чем физическому лицу. Условия ипотеки в Сбербанке на покупку квартиры в новостройке следующие: По такому заимствованию кредитополучателю предлагается базовая процентная ставка 9,5%.

При отсутствии подтверждения официального дохода основные условия ипотеки Сбербанка не изменяются.

Что нужно для оформления ипотеки?

Такие действия не являются правомерными. Последний этап – оформление договора залога по форме банка.

Договор регистрируется на государственном уровне, в силу вступает только после проведения регистрации.

Росреестр делает отметку в базе данных об обременении квартиры или частного дома залогом. Какие документы нужны для ипотеки – далее мы рассмотрим особенности подачи официальных бумаг для физического лица, частного предпринимателя, а также лиц, которые имеют право воспользоваться специальными программами ипотечного кредитования.

Чтобы взять ипотеку, необходимо соответствовать набору требований, выставляемых кредиторами к заемщикам. Одним из таких требований является минимальный трудовой стаж на последнем рабочем месте и общий трудовой стаж.

В основной массе кредиторы требуют, чтобы у заемщика был, как минимум, полугодовой стаж работы на последнем месте, а общий трудовой стаж – не менее 1 года. Но есть и исключения.

Кредиторы, выдающие ипотеку по стандартам АИЖК, требуют наличие 6-тимесячного стажа работы на последнем месте, зато требований к общему трудовому стажу нет.

Если вы уже 4 месяца работаете на последнем рабочем месте, то обратиться за ипотекой можно в Альфа-Банк, банк СОЮЗ или Промсвязьбанк, но только общий трудовой стаж должен быть не менее 1 года.

Если вы только что сменили работу и имеете общий трудовой стаж более 1 года, вы сможете оформить ипотеку в Красноярске, подав заявку в банк ОТКРЫТИЕ, который готов рассматривать заявки клиентов, проработавших на последнем рабочем месте 1 месяц.

Даже, если вы совсем недавно сменили место работы, вы можете взять ипотеку, а выбрать выгодную ипотечную программу в Красноярске.

Видео:Что делать после погашения ипотеки в Сбербанке?Скачать

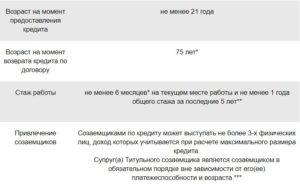

Требования к заемщику по ипотеке в Сбербанке 2021: стаж, возраст

Так как ипотечные кредиты характеризуются длительным сроком погашения и серьезными суммами заемных средств, то к потенциальному заемщику предъявляется ряд строгих требований и ограничений. Требования к заемщику по ипотеке в Сбербанке касаются гражданства, возраста, стажа, платежеспособности и финансовой репутации. Подробнее о них – читайте далее.

Гражданство

Сбербанк принимает заявки на ипотеку исключительно от российских граждан. Нерезидент РФ получить жилищный займ здесь не сможет.

При этом существует нюанс, касающийся ситуации, когда супруг/супруга заемщика не является гражданином/гражданкой России. Для стандартных ипотечных программ супруги, состоящие в официальном браке, автоматически становятся созаемщиками. Если же один из супругов не имеет российского гражданства, то в состав созаемщиков он включен не будет.

В случае, если доход одного титульного заемщика является достаточным для безболезненного погашения долга перед Сбербанком, то никаких трудностей с одобрением заявки не возникнет. Если же заявка проходит только по совокупному доходу обоих супругов, то в случае отсутствия гражданства у одного из них существует высокая вероятность того, что банк откажет в выдаче.

https://www.youtube.com/watch?v=f4uORdLBuOE

ОБРАТИТЕ ВНИМАНИЕ! Обязательным условием участия в программе ипотеки для молодых семей является гражданство РФ у обоих супругов. Исключений здесь не допускается. Подробнее про ипотеку для иностранцев в России вы можете узнать из специального поста на нашем сайте.

Возраст

Абсолютное большинство действующих продуктов ипотеки Сбербанка может быть оформлено клиентом с ограничением по возрасту от 21 до 75 лет.

При этом, если заявка подается с минимальным пакетом бумаг (по двум документам – без подтверждения занятости и кредитоспособности), то предельный возраст потенциального заемщика не может превышать 65-ти лет.

Также действует обособленный возрастной ценз для программы военной ипотеки, по которому максимальный возраст клиента-военнослужащего не может превышать 50 лет, что обуславливает выдачу ипотеки на срок до 20 лет.

Оптимальный возраст для подачи ипотечной заявки в Сбербанк – 25-30 лет. Именно в этом интервале многие люди отличаются ответственностью, стремлением обзавестись жильем и сделать успешную карьеру в своей профессии.

Стаж

Стандартные заемщики, претендующие на получение ипотечного займа, должны проработать на текущем месте не менее полугода. При этом общая продолжительность стажа клиента не может быть менее года.

В случае если заемщиком выступает женщина после декрета, требования по ипотеке к стажу остаются стандартными. После декрета женщина должна отработать минимум шесть месяцев, если она не берету ипотеку как зарплатный клиент Сбербанка.

К заемщикам, получающим зарплату на карты Сбербанка, предъявляются лояльные требования по стажу. Для получения ипотеки им достаточно 3-х месяцев на действующей работе, а ограничения по общему стажу снимаются вовсе.

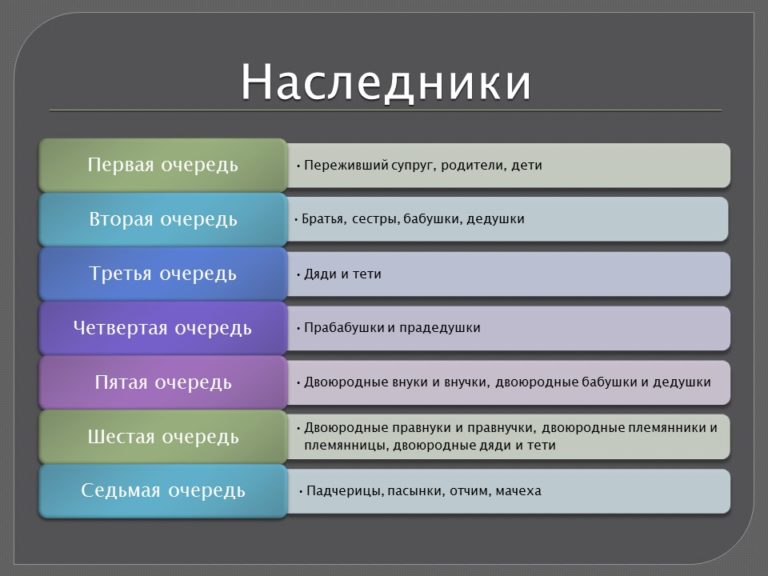

Созаемщики

В случае недостаточности дохода у основного заемщика по ипотеке Сбербанк может предложить привлечь по кредитному договору дополнительное ответственное лицо – созаемщика, который будет нести с ним равную ответственность по оформленным обязательствам перед кредитором.

К заемщику и созаемщику по ипотеке Сбербанка предъявляются одинаковые требования в отношении гражданства, стажа, возраста, кредитной репутации и платежеспособности.

ВАЖНО! Если созаемщик не отвечает даже по одному из пунктов перечисленных требований, то банк имеет право отказать в предложенной кандидатуре.

Как уже говорилось, супруги обязательно оформляются созаемщиками, даже если доход и платежеспособность супруга не соответствует требованиям. Исключение составляют случаи:

- когда имеется брачный договор, в котором есть особое условие о недвижимости;

- когда супруг не имеет гражданства РФ.

Политика Сбербанка разрешает привлекать до 3-х созаемщиков в рамках одного кредитного договора. Ими могут быть не только родственники основного ответственного лица, но и сторонние лица, согласные на предложенные условия и подходящие под требования ипотеки.

Идеальный созаемщик для Сбербанка – гражданин России в трудоспособном возрасте, не имеющий оформленных кредитов в крупном размере с высоким уровнем дохода и стабильной занятостью.

Платежеспособность

Ежемесячные доходы обратившегося за ипотекой заемщика должны обеспечивать клиенту и его семье достойный уровень жизни при утвержденном размере кредитных платежей. На погашение всех оформленных на конкретного клиента обязательств должно выделяться не более 60% от семейного бюджета.

Для того чтобы оценить свои финансовые возможности по выплате будущего займа на соответствие требованиям, заемщику рекомендуется воспользоваться нашим ипотечным калькулятором. В специальной форме необходимо будет указать следующие данные:

- размер кредитных средств;

- срок погашения;

- тип оплаты;

- дату выдачи займа;

- уровень процентной ставки.

Итогами расчетов станет получение таких важнейших показателей, как сумма переплаты за весь период кредитования, размер ежемесячных платежей с разбивкой на основной долг и проценты, а также уровень минимального дохода, которого будет достаточно для постепенного расчета со Сбербанком.

https://www.youtube.com/watch?v=7PSj9CNbn2s

Конечный результат интерпретируется в двух вариантах: в виде сводной таблицы с помесячной разбивкой платежей и в виде наглядного графика для удобства пользователя.

Также имеется возможность корректировки результата с учетом использования материнского капитала и досрочных погашений.

Важный момент! Сбербанк, пусть и не в полной мере, учитывает дополнительный доход, который можно не подтверждать документами, поэтому обязательно указывайте его в анкете.

Кредитная история

Сбербанк крайне внимательно относится к качеству кредитной истории каждого обращающегося за ипотечным займом клиента. Заявка может быть одобрена при соответствии всем остальным параметрам только заемщикам с положительной кредитной историей, и в крайнем случае, при ее отсутствии (нейтральной).

Лица с плохой финансовой репутацией не смогут рассчитывать на сотрудничество с банком, так как никто не захочет связываться с неблагонадежным партнером.

Важный момент! В Сбербанке учитывается внутренняя кредитная история и внешняя. Если вы брали ранее кредиты в Сбербанке и хорошо их платили, а по кредитам в других банках были небольшие просрочки, то банк учтет этот и может принять положительное решение по ипотеке.

При этом в рамках положительной кредитной истории могут быть допущены просрочки, но их продолжительность не может превышать 5-7 дней после установленной даты платежа, при условии полного погашения задолженности по всем прошлым кредитам. Если же имели место быть более длительные просрочки и иные нарушения условий договора, то такая кредитная история будет признана испорченной.

Общие требования Сбербанка к кредитной истории следующие:

- Не было просрочки свыше 90 дней;

- Не больше одной просрочки свыше 60 дней;

- Не больше двух просрочек от 30-60 дней;

- Не больше трех просрочек до 30 дней.

- Нет текущей просрочки.

Важный момент! Сбербанк причисляет к плохой кредитной истории штрафы ГИБДД и другие иски, которые висят на вас на сайте судебных приставов, поэтому, прежде чем подавать заявку обязательно проверьте себя там. Может быть вы даже не знаете, что у вас есть проблемы. Подробнее о том, как взять ипотеку с плохой кредитной историей вы узнаете из прошлого поста.

Поэтому каждому заемщику еще на этапе принятия решения о подаче заявки на ипотеку рекомендуется проверить себя в известных БКИ и выявить возможные негативные факторы, включая нахождение в черных списках российских банков.

Требования к заемщикам, отправляющим заявку на ипотечное кредитование в Сбербанке, отличаются стандартным подходом в области рисков и допустимых ограничений.

В обобщенном виде, клиентом может стать российский гражданин в возрасте 21-75 лет с достаточным уровнем дохода и неиспорченной кредитной репутацией.

В случае если собственного дохода заемщика не хватает для одобрения заявки, Сбербанк может затребовать привлечения до трех созаемщиков, к которым предъявляются аналогичные с основным должником требования.

Подробнее условия ипотеки Сбербанка, как подать заявку онлайн и основные причина отказа по ипотеке, вы узнаете из следующих постов на нашем сайте.

Ждем ваши вопросы и будем благодарны за оценку поста, лайк и репост.

Если у вас остались вопросы, то ждем вас на бесплатную консультацию со специалистом. Запись у онлайн-консультанта.

🎦 Видео

Как ПОГАСИТЬ ипотеку за 2 года? / Лайфхак для ДОСРОЧНОГО ПОГАШЕНИЯ ИПОТЕКИСкачать

Ипотека ДОСРОЧНО. Как выгодно гасить ипотеку в 2023Скачать

Реальный способ снизить ставку по ипотеке 2023! Господдержка, семейная ипотека, субсидии.Скачать

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Сколько длится сделка по ипотеке в Сбербанке?Скачать

⚡️ЛУЧШИЙ ДЕНЬ ДЛЯ ДОСРОЧНОГО ПОГАШЕНИЯ ИПОТЕКИ В СБЕРБАНКЕ❗️ #ипотека#деньги#капитал#сбербанк#shortsСкачать

Как выгодно гасить ИПОТЕКУ? ОБ ЭТОМ должен знать каждыйСкачать

Одобрили ипотеку в Сбербанке. Что делать дальше?Скачать

Сколько действует одобрение ипотеки в СбербанкеСкачать

Не выплачивай ипотеку досрочно #мышлениемиллионера #деньги #бизнес #игорьрыбаков #ипотека #успехСкачать

Как разводит Сбербанк, когда Вы берёте ИПОТЕКУ! | Ипотека 2020 - 2021 | Страхование жизниСкачать

Сколько нужно отработать чтобы взять ипотеку? Трудовой стаж заемщикаСкачать

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

ИПОТЕКА: Как правильно взять ипотеку? Основные ошибки и правила при выборе ипотекиСкачать

Идеальный день для досрочного погашения // Всегда ли выгодна досрочка? // Подводные камни ипотекиСкачать

ИПОТЕКА БЕЗ ПОДТВЕРЖДЕНИЯ ДОХОДА - как получить? Вся правда!Скачать