Какую систему налогообложения выбрать, чтобы не платить лишнего? Инструкция для тех, кто не разберется без словаря, что такое ОСНО, УСН, ЕСХН, ЕНВД и ПСН.

Чтобы выбрать оптимальную систему, нужно четко понимать, каким будет ваш бизнес: доходы и расходы, количество сотрудников, будете ли вы работать с бизнесом или с конечными потребителями, собираетесь ли вести проекты в России или за рубежом.

От системы налогообложения зависит размер не только налога, но и страховых и пенсионных взносов.

- Какие бывают системы налогообложения?

- 1. Общая система налогообложения (ОСНО)

- 2. Упрощенная система налогообложения (УСН)

- 3. Патентная система налогообложения (ПСН)

- 4. Единый налог на вмененный доход (ЕНВД)

- 5. Единый сельскохозяйственный налог (ЕСХН)

- Что еще надо знать о налогах?

- Какие налоги платит ИП в 2021 году

- Страховые взносы для ИП без сотрудников

- Когда вносить?

- Как уменьшить налоги ИП без сотрудников

- Страховые взносы для ИП-работодателей

- Налоги ИП на УСН

- Когда платить?

- Налоги ИП на ОСНО

- Налог для ИП на ПСН

- Налог для ИП на ЕСХН

- Налоги ИП на ЕНВД

- Все слишком сложно?

- Страховые взносы ИП за себя: сколько платить в 2021 году

- Размер страховых взносов ИП за себя

- Что такое «доход», с которого надо заплатить налог

- Порядок и сроки уплаты страховых взносов ИП за себя

- Как рассчитать взносы, если ИП зарегистрировано или снято с учета не с начала года

- Реквизиты платежного поручения и КБК для уплаты страховых взносов ИП за себя

- Сколько предприниматель платит за ИП: налоги и взносы в 2021 году

- Обязательные взносы

- Добровольные взносы

- Налог на доход

- Оплата налогов для ИП: сколько нужно отчислять в ИФНС, как правильно платить

- Сколько налогов платит ИП

- Когда их нужно оплачивать

- Какие есть способы платить налоги

- Как предпринимателю внести выплату

- Особенности оплаты на разных спецрежимах

- УСН

- ПСН

- ЕНВД

- Отличия в уплате налогов без работников и с ними

- Дополнительные платежи

- Что предусмотрено за задержку

- 💥 Видео

Какие бывают системы налогообложения?

Вы можете выбрать из пяти систем налогообложения: одна общая система налогообложения (ОСНО) и четыре специальных — УСН, ЕСХН, ЕНВД, ПСН.

1. Общая система налогообложения (ОСНО)

ОСНО — общая система налогообложения. Она действует «по умолчанию», если при регистрации ИП вы не заявите, что хотите перейти на один из специальных режимов.

ОСНО подходит для всех видов бизнеса. При ОСНО нужно платить налог на добавочную стоимость (НДС) — рассчитать и заплатить его сложнее, чем налоги других систем. ОСНО подойдет тем, кому обязательно нужно платить НДС, и тем, у кого есть льготы по налогу на прибыль (например, образовательной или медицинской организации).

Нужно ли платить НДС вам? Да, если вы планируете сотрудничать с организациями, которые платят НДС (бюджетные организации или производственные предприятия). Зачастую для них гораздо выгоднее покупать товары/услуги только у тех, кто тоже работает по ОСНО и платит НДС — поэтому наличие у вас НДС может быть критично для таких партнеров.

По ОСНО платят:

- налог на прибыль (20%);

- НДС (до 20% );

- налог на имущество (до 2,2%);

- фиксированные страховые взносы за себя (31,1% от минимального размера оплаты труда при доходе до 300 тысяч рублей и 1% от доходов сверх этой суммы);

- страховые взносы за сотрудников в пределах суммы, установленной налоговым кодексом (от 15 до 30% — зависит от зарплаты сотрудника);

- НДФЛ за сотрудников и за себя (13%).

2. Упрощенная система налогообложения (УСН)

Она же «упрощенка». Самая распространенная среди индивидуальных предпринимателей. Название отвечает содержанию: вести учет и отчетность по ней проще, чем по остальным системам.

Но подходит УСН не всем: доход ИП должен быть не выше 112,5 млн рублей, а число сотрудников компании — не более 100.

Выбрать УСН нельзя, если вы производите товары с акцизными марками (например, табак или алкоголь), занимаетесь страхованием/банковскими услугами или у вашей компании есть филиал.

УСН регулируется ст. 346.12 НК РФ.

УСН бывает двух видов:

- налогообложение доходов;

- налогообложение разницы между доходом и расходом.

По УСН платят:

- налог (от 6% на доход и 5–15% на разницу между доходом и расходом, либо 1% от дохода в случае убытка — ставка зависит от региона, в котором вы зарегистрировали ИП);

- фиксированные страховые взносы за себя (31,1% от минимального размера оплаты труда при доходе до 300 тысяч рублей и 1% от доходов сверх этой суммы);

- страховые взносы за сотрудников в пределах суммы, установленной налоговым кодексом (от 15 до 30% — зависит от зарплаты сотрудника);

- НДФЛ за сотрудников (13%). Для отчета нужно сдавать до 30 апреля годовую декларацию и платить авансы по налогу по УСН каждый квартал.

3. Патентная система налогообложения (ПСН)

Единственная система, которая не требует заполнения и сдачи налоговой декларации — легче документооборот, меньше бюрократии. При оформлении ИП придется приобрести патент. Патент дает право на конкретный вид деятельности на ограниченное время — от 1 до 12 месяцев.

По сути, вы платите налог, когда покупаете патент. Покупать сразу на год не обязательно, можно купить патент на месяц.

Сумма налога зависит не от вашего дохода, а от потенциально возможного годового дохода бизнеса — в разных регионах он разный. Цена патента за год (то есть размер годового налога) — 6 % от этой суммы.

Фиксированные страховые взносы ее не уменьшают (как в случае с ОСН, УСН и ЕНВД).

Рассчитать налог при покупке патента можно на сайте ФНС.

Например, годовой налог за парикмахерскую в Москве — 59 400 рублей на год. Налог за парикмахерскую в Барнауле — 43 920 рублей на год. Разница справедлива, ведь прибыль компании в Москве ожидаемо выше.

https://www.youtube.com/watch?v=gbyB3S-i8Is

Предпринимателям из сферы товаров и услуг с годовым доходом не выше 60 млн рублей и небольшим штатом— не более 15 человек. Также такую систему можно выбрать для нового небольшого бизнеса — если вы хотите понять, будет ли спрос, можно купить патент на 1–2 месяца и понять перспективы.

ПСН регулируется ст. 346.43 НК РФ.

По ПСН платят:

- 6 % от потенциально возможного дохода;

- фиксированные страховые взносы за себя (31,1% от минимального размера оплаты труда при доходе до 300 тысяч рублей и 1% от доходов сверх этой суммы);

- страховые взносы в ПФ за работников — 20% от их зарплаты (в исключительных случаях, например, небольшие магазины и кафе – 30%);

- НДФЛ за сотрудников (13%).

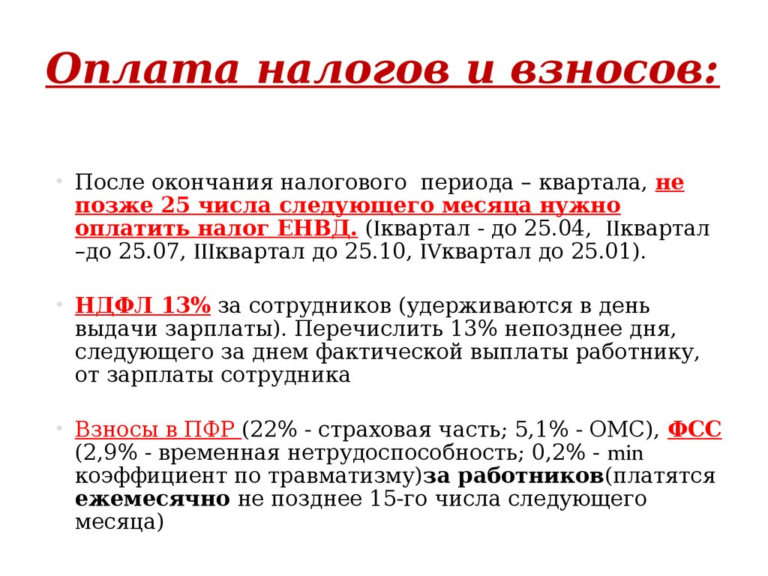

4. Единый налог на вмененный доход (ЕНВД)

Так называемая «вмененка». Платят этот налог не с реального дохода, а с вмененного — потенциально возможного дохода. Ставка — от 7 до 15% — зависит от региона, в котором зарегистрирован бизнес.

Потенциально возможный доход рассчитывается по определенным показателям: если у вас есть дело, то вы должны получить доход. То есть вы будете платить фиксированную сумму налога, вне зависимости от того, как обстоят ваши дела в действительности.

ЕНВД регулируется ст. 346.26 НК РФ.

ЕНВД перестанет действовать в 2021 году (уже не действует в некоторых регионах, например, в Москве). Список видов деятельности для ЕНВД ограничен. В частности, ЕНВД подходит для сферы услуг и торговли — небольших магазинов и торговых точек площадью меньше 150 кв.м и со штатом сотрудников не больше 100.

По ЕНВД платят:

- ЕНВД от 7 до 15% — зависит от региона, в котором зарегистрирован бизнес;

- фиксированные страховые взносы за себя (31,1% от минимального размера оплаты труда при доходе до 300 тысяч рублей и 1% от доходов сверх этой суммы.);

- страховые взносы за сотрудников в пределах суммы, установленной налоговым кодексом (от 15 до 30% — зависит от зарплаты сотрудника);

- НДФЛ за сотрудников (13%).

Для отчета по такой схеме декларацию ЕНВД необходимо подавать каждый квартал — не позднее 20-го числа каждого месяца, следующего за отчетным кварталом.

5. Единый сельскохозяйственный налог (ЕСХН)

По этой системе низкая налоговая ставка выгоднее, чем налог по ОСНО и даже УСН, однако подходит она далеко не всем. Важно, чтобы ваше предприятие не просто перерабатывало или продавало сельхозпродукты, но производило их.

ЕСХН подходит для ИП, которые:

- получают не менее 70% от общего дохода за счет продажи сельскохозяйственных продуктов, которые они сами же и произвели;

- не производят продукты, на которые нужен акциз (если вы выращиваете превосходный табак или производите сидр из собственных яблок, ЕСХН вам не подойдет).

ЕСХН регулируется ст. 346.3 НК РФ.

По ЕСХН платят:

- ЕСХН 6% на прибыль (разницу между доходом и расходом);

- фиксированные страховые взносы за себя (31,1% от минимального размера оплаты труда при доходе до 300 тысяч рублей и 1% от доходов сверх этой суммы);

- страховые взносы за сотрудников в пределах суммы, установленной налоговым кодексом (от 15 до 30% — зависит от зарплаты сотрудника);

- НДФЛ за сотрудников (13%).

Для отчета достаточно годовой декларации по специальной форме. Авансы по налогам нужно платить каждый квартал.

Что еще надо знать о налогах?

Если вы только что зарегистрировали ИП и планируете работать в производстве, научной или социальной сфере, то в течение двух лет вы можете не платить налоги в системах ПСН и УСН — если в вашем регионе приняли соответствующий региональный закон.

Видео:Как и когда платить налоги ИП? Процесс оплаты всех платежей в 2021 без бухгалтераСкачать

Какие налоги платит ИП в 2021 году

При относительной неизменности списка налогов, конкретные суммы взносов, даты, особенности меняются едва ли не ежегодно. Эксперты Financer.com составили подробную инструкцию по тому, какие налоги платит ИП в 2021 году в зависимости от формы налогообложения, наличия/отсутствия сотрудников и других параметров.

Существуют два ключевых нюанса, от которых зависят особенности налогов:

- Форма налогообложения – ОСНО (основная), УСН (упрощенка), ЕСНХ (для сельхоз.предприятий), ЕНВД (вмененная доходность) и патент

- Наличие/отсутствие сотрудников

- страховые платежи за себя

- отчисления за сотрудников

Данные платежи являются обязательными при любой доходности. В том числе, если предприниматель в текущем году не вел деятельность, но по каким-то причинам не закрыл ИП. Начисление обязательных платежей прекращается только после того, как налоговая примет заявление о закрытии компании.

Страховые взносы для ИП без сотрудников

Взносы обязаны ежегодно отчислять все индивидуальные предприниматели, при любой доходности (даже нулевой), размере фирмы и форме налогообложения.

В 2021 году в страховые платежи входят:

- Отчисления в ПФР – 29354 р.

- Отчисления в ФОМС – 6884 р.

При годовом доходе свыше 300.000 рублей предприниматель также оплачивает в ПФР 1% от финансовых поступлений свыше указанных трехсот тысяч.

Когда вносить?

Установленные платежи в ПФР и ФОМС переводятся до 31 декабря 2021 г.

https://www.youtube.com/watch?v=lf2YGs3oD04

Платежи по финансовым поступлениям свыше трехсот тысяч рублей вносятся до 1 июля следующего года (можно перечислить их и в текущем– тогда получится снизить размер налогов).

Пример! Годовой заработок Иванова И.И. составил 1.000.000 рублей. До 31 декабря 2021 г. он должен перечислить 29.354 р. в ПФР и 6.884 р. в ФОМС.

И с 700.000 р. (1000000 – 300000 = 700000) он должен отчислить 1% — то есть, 7000 р.

Как уменьшить налоги ИП без сотрудников

Размер налогов можно серьезно уменьшить, учитывая внесенные страховые взносы:

- ОСНО, ЕСНХ и УСН 15% (налогоблагаемая база — «доход минус расход») – взносы декларируются как расходы, в результате налоговые отчисления идут с меньшей суммы.

- ЕНВД и УСН 6% (налогооблагаемая база – все финансовые поступления фирмы) – взносы, выплаченные за текущий год, минусуются из суммы налогообложения.

Пример №1! Петров П.П. является предпринимателем и отчитывается по УСН 6%. Должен заплатить в ФНС 70000 руб. Если страховые суммы были переведены вовремя, в текущем году, из этих 70000 он вычитает 36238 и должен выплатить в ФНС только 33762 руб.

Важный момент! Если взнос с поступлений свыше 300 тысяч также уплачен в текущем году, данную сумму также можно сминусовать.

Пример №2! Смирнов С.С. является предпринимателем на УСН 15%. Доход минус расход в текущем году составляет 1 миллион. Соответственно в ФНС нужно перечислить 150000. Внесенные 36238 учитываются как расходы и вычитаются из 1 миллиона. Остается 963762. И перечисление в ФНС уменьшается до 144654.

Важный момент! Если взнос с дохода свыше 300 тысяч также уплачен в текущем году, данная сумма тоже включается в расходы.

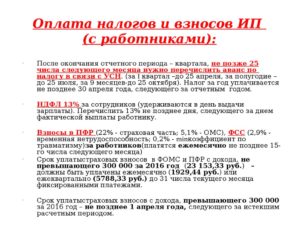

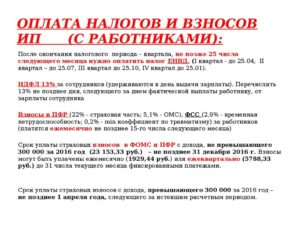

Страховые взносы для ИП-работодателей

Включают в себя:

- страховые перечисления на мед./соц./пенсионную страховку – составляют 30% от зарплаты, перечисляются до 15 числа следующего за расчетом месяца (то есть, взносы с зарплаты в сентябре платятся до 15 октября);

- взносы в ФСС – также перечисляются до 15 числа следующего за расчетом месяца,; размер устанавливается при постановке ИП на учет;

- НДФЛ – составляет 13% от зарплаты сотрудника, вносится не позднее следующего дня после выдачи зп.

Важный момент! Если НДФЛ вычитается из зарплаты работника, страховое перечисление предприниматель делает из собственных средств.

Также возможно уменьшение взносов, согласно статье 427 Налогового Кодекса РФ.

Налоги ИП на УСН

«Упрощенка» – действительно самый простой вариант налоговых отчислений. Не требует сдачи деклараци и уплаты налога на добавочную стоимость (НДС) и на имущество фирмы.

В соответствии с выбранной формой налогообложения рассчитывается:

- УСН «доход» – вы отчисляете 6% от заработанных средств при любых расходах.

- УСН «доход минус расход» – вы отчисляете 15% от суммы, которая получится, если из доходов вычесть расходы.

Второй вариант обычно выбирают при размере расходов более 60% от общей выручки предприятия.

Когда платить?

Возможно внесение авансовых или итоговых платежей.

- Авансовые – рассчитываются и перечисляются до 25 числа месяца, который следует за окончанием квартала (до 25.04 – за I квартал, до 25.07 – за II квартал, до 25.10 – за III квартал и до 25.01 – за четвертый).

- Итоговые – вносятся до 30.04 следующего отчетного периода.

Взносовые суммы вычитают поквартально, даже при сдаче итоговой декларации и внесении налоговой суммы полностью единым платежом.

Пример! За первый квартал 2021 г. заработано 450000 руб. За второй – 300000. За третий – 500000. За четвертый – 450000. Страховые взносы за весь год внесены в декабре 2021-го. Итоговый платеж в ФНС должен составлять 102.000. При этом взносовая часть может быть вычтена только из налоговых платежей за четвертый квартал, поскольку вносилась в декабре. Платеж в ФНС только за четвертый квартал составляет 27.000. Общая взносовая сумма (как вы помните) – 33762. Полностью ее вычесть не получится. Остаток «выгоды» просто сгорит.

Именно поэтому выгоднее вносить страховую взносовую часть поквартально, чтобы учесть ее целиком.

Налоги ИП на ОСНО

Данный режим налогообложения удобен при сотрудничестве с крупными фирмами, которые заинтересованы в работе с НДС. Обратите внимание на то, что ОСНО присваивается после регистрации автоматически.

https://www.youtube.com/watch?v=dNmtuaeTo78

Переход на другую систему возможен только после отправки соответствующего уведомления в налоговую. Причем новая система налогообложения начнет действовать только для следующего отчетного периода. То есть, если подать заявление сейчас – по другой системе вы будете отчитываться за 2021-й годовой период, а не за 2021-й.

Система налогообложения ОСНО предполагает:

- Налог на имущество – рассчитывается так, как и у физических лиц.

- НДФЛ – 13%, которые отчисляются с разницы доходов и расходов. Расходы необходимо подтверждать документально. Если вы не можете это сделать, закон позволяет уменьшить доход на 20% и заплатить 13% с оставшейся суммы.

- НДС – с 2021 г. равен 20%. Существуют отдельные случаи, когда данный показатель снижается до 10% или даже 0%. Все эти ситуации прописаны в Налоговом Кодексе.

Налог для ИП на ПСН

Патент имеет так называемую «базовую доходность», регулируемую властями для каждой конкретной сферы.

Налоговых платежей нет. Вместо этого предприниматель «выкупает» патент на необходимый период – до 12 месяцев и платит за него 6% от этой самой установленной базовой доходности. Отчитываться по прибыли, подавать декларации, оплачивать НДФЛ, НДС и прочее не нужно.

Налог для ИП на ЕСХН

ЕСНХ могут ввести на предприятии только сельхозпроизводители или их партнеры.

Налоговые отчисления включают в себя:

- НДС – по схеме ОСНО

- 6% от разницы между финансовыми поступлениями и расходами – вносятся два раза, до 25 июля за первые 6 месяцев и до 31 марта в году, следующим за отчетным, за весь годовой период.

НДС может быть исключен, если компания в 2021 г. заработала менее 90 миллионов руб. В 2021-ом данный лимит уменьшается до 80 миллионов. В 2021-м – до 70-и.

Налоги ИП на ЕНВД

Сам по себе, данный режим доступен только для предприятий, осуществляющих деятельность, установленную Налоговым кодексом РФ (со списком можно ознакомиться по ссылке ниже).

Обязательств по отчетности/платежам за НДС и НДФЛ, как и на «упрощенке», не имеется. Но расчет платежей в данном случае более хитрый. Поэтому многие владельцы подобных компаний предпочитают пользоваться банковскими или аналогичными калькуляторами.

- Собственная прибыль компании на налогооблагаемую базу не влияет.

- Существует «вмененный доход», который высчитывается, исходя из различных параметров деятельности – например, числа сотрудников, единиц используемого транспорта, площади помещений.

- Данный показатель умножается на ряд коэффициентов, установленных законодательно, и от получившегося итога предприниматель платит 15%. Размер заработанных средств/расходов в данном случае никак не влияет.

Все слишком сложно?

Невыполнение налоговых правил ведет к серьезным последствиям:

- штрафам

- блокировке счета

- судебным искам в сторону предпринимателя

Основными поводами в 99% случаев становятся просрочки в подаче декларации или несвоевременное внесение платежей. Причем вторая ситуация может произойти даже из-за неправильно введенных КБК (которые тоже эпизодически меняются).

Упростить налогообложение можно с помощью специальных сервисов или банков, которые полностью возьмут на себя оформление бухгалтерии и отправку документов в налоговую.

Вам останется только подписать и оплатить. Причем прикрепленный к вам сотрудник, если вы пожелаете, отдельно напомнит вам о сроках. Также возможна настройка специального бухгалтерского календаря – в соответствии с особенностями вашей компании.

Консультант-эксперт с 8-летним опытом работы в области кредитования, финансов, бизнеса и инвестиций. За 2021 год провел анализ более 500 предложений банковских и страховых учреждений.

Видео:Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Страховые взносы ИП за себя: сколько платить в 2021 году

Все предприниматели должны заплатить страховые взносы за себя до 31 декабря. Кажется, что впереди еще достаточно времени, поэтому многие ИП откладывают уплату на последний день года.

Если в работе банка произойдет сбой и платеж не уйдет, то ИП получит штраф.

В статье мы рассказываем, какие суммы нужно перечислить в этом году, а встроенный калькулятор поможет правильно рассчитать сумму налога.

Все предприниматели, независимо от системы налогообложения и наличия или отсутствия наемных работников, должны уплачивать страховые взносы за себя:

- на обязательное пенсионное страхование (ОПС);

- на обязательное медицинское страхование (ОМС) (пп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ).

Даже если предприниматель временно не работает или не получает прибыль, он все равно должен уплатить страховые взносы за себя (письмо Минфина РФ от 21.09.2021 № 03-15-05/61112).

Размер страховых взносов ИП за себя

Размер страховых взносов ИП зависит от величины его годового дохода (письмо Минфина РФ от 06.02.2021 № 03-15-05/6911):

- до 300 000 рублей — платится фиксированная сумма, установленная законодательно;

- свыше 300 000 рублей — платится фиксированная сумма, установленная законодательно, плюс 1 % с дохода, превышающего 300 000 рублей.

Правительство установило следующие размеры страховых взносов, руб.:

| Взнос | 2021 год | 2021 год | 2021 год |

| ОПС | 26 545 | 29 354 | 32 446 |

| ОМС | 5 840 | 6 884 | 8 426 |

| Всего | 32 385 | 36 238 | 40 872 |

Как видно из таблицы, минимальная сумма страховых взносов за два года ощутимо вырастет и к 2021 году предприниматели будут платить на 8 487 рублей больше по сравнению с 2021 годом.

https://www.youtube.com/watch?v=4xgYdleD03k

Минфин РФ разработал законопроект, и если его примут, то размеры страховых взносов на 2021–2024 годы будут следующие, руб.:

| Взнос | 2021 год | 2022 год | 2023 год | 2024 год |

| ОПС | 36 455 | 40 433 | 43 057 | 45 907 |

| ОМС | 8 763 | 9 114 | 9 479 | 9 858 |

| Всего | 45 218 | 49 547 | 52 536 | 55 765 |

То есть к 2024 году страховые взносы вырастут на 19 527 рублей по сравнению с 2021 годом.

Дополнительный страховой взнос в размере 1 % с дохода свыше 300 000 рублей рассчитывается по формуле:

(Сумма годового дохода — 300 000 рублей) × 1 %

Сумма взносов на ОПС не может быть выше:

- в 2021 году 234 832 рублей,

- в 2021 году — 259 584 рублей.

Что такое «доход», с которого надо заплатить налог

УСН «Доходы» и «Доходы минус расходы» — все учитываемые доходы без уменьшения на расходы — графа 4 раздела 1 книги учета доходов и расходов (письма Минфина РФ от 14.01.2021 № 03-15-05/578, ФНС РФ от 19.02.2021 № БС-19-11/47@).

ЕНВД — вмененный доход — сумма показателей строк 100 раздела 2 деклараций по ЕНВД за каждый квартал (пп. 4 п. 9 ст. 430 НК РФ, письмо ФНС РФ от 07.03.2021 № БС-4-11/4091@).

ПСН — потенциально возможный годовой доход, указанный в патенте, — строка 010. Если патент выдан на срок менее 12 месяцев, доход делится на 12 и умножается на количество месяцев, на которые выдан патент, — строка 020 (ст. 346.47, 346.51 НК РФ).

ОСНО — доходы, облагаемые НДФЛ, уменьшенные на профессиональные вычеты (письма Минфина РФ от 29.03.2021 № 03-15-05/18274, ФНС РФ от 25.10.2021 № ГД-4-11/21642@).

Если ИП совмещает несколько режимов налогообложения, то доходы суммируются (пп. 6 п. 9 ст. 430 НК РФ).

Порядок и сроки уплаты страховых взносов ИП за себя

Сроки уплаты страховых взносов ИП за себя установлены п. 2 ст. 432 НК РФ.

Фиксированную часть страховых взносов предприниматель может уплачивать любыми суммами — помесячно, поквартально или единовременно.

Главное, чтобы страховые взносы были уплачены полностью до 31 декабря отчетного года. Мы советуем платить каждый квартал равными платежами, тогда налоговая нагрузка будет распределена в течение года.

Дополнительный страховой взнос в размере 1 % также может уплачиваться в любом порядке. Главное — полностью уплатить его до 1 июля года, следующего за отчетным. Например, за 2021 год — до 1 июля 2021 года.

Как рассчитать взносы, если ИП зарегистрировано или снято с учета не с начала года

Если ИП проработал не весь год полностью, то считать фиксированную часть страховых взносов нужно так:

Фиксированный платеж / количество полных календарных месяцев / число дней в неполном месяце

День регистрации ИП и день снятия с регистрации ИП входят в расчет (п. 5 ст. 430 НК РФ).

Пример 1

Предприниматель встал на учет в ФНС 1 марта 2021 года и проработал до конца года. В расчетном интервале присутствуют только полные месяцы. Фиксированный платеж по взносам надо рассчитать за 10 месяцев 2021 года:

- На пенсионное страхование. Величина взноса за один календарный месяц — 2446,17 руб. (29 354 / 12). За отработанные месяцы нужно будет заплатить 24 461,70 руб. (2212,08 × 10).

- На медстрахование. Месячный размер взноса равен 573,67 руб. (6 884 / 12), за не полностью отработанный 2021 год заплатить надо 5 736,70 руб. (573,67 × 10).

Пример 2

ИП зарегистрировался 12 марта 2021 года. Полных месяцев отработано 9, и 1 неполный месяц (март).

- На пенсионное страхование. За 9 месяцев надо заплатить 22 015,5 руб. (29 354 / 12 × 9). За март нужно заплатить 1 578,17 руб. (29 354 / 12 / 31 × (31 — 11)). Итоговый размер пенсионных взносов равен 23 593,67 руб. (1 578,17 + 22 015, 50).

- На медстрахование. За 9 месяцев — 5 163 руб. (6 884 / 12 × 9). Мартовские обязательства по взносам составляют 370,11 руб. (6 884 / 12 / 31 × (31 — 11)). Итоговая сумма равна 5 533,11 руб. (5 163 + 370,11).

Рассчитать полную сумму страховых взносов поможет наш калькулятор:

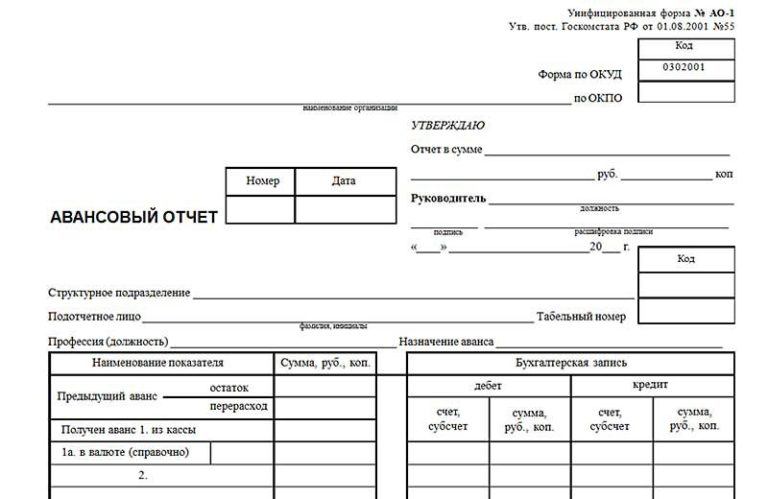

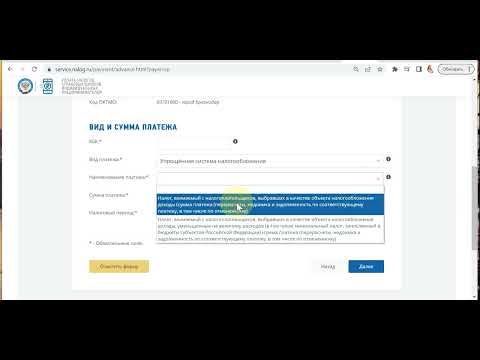

Реквизиты платежного поручения и КБК для уплаты страховых взносов ИП за себя

Страховые взносы на ОПС и ОМС перечисляются в налоговую инспекцию по месту регистрации ИП двумя отдельными платежными поручениями (ст. 83 НК РФ). Правила заполнения реквизитов платежного поручения установлены Положением Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств».

Заполнить платежное поручение можно на официальном сайте ФНС РФ.

https://www.youtube.com/watch?v=wmCSKCxdVd8

КБК страховых взносов на ОПС (в фиксированном размере и 1% дополнительного взноса) — 182 1 02 02140 06 1110 160

КБК страховых взносов на ОМС (в фиксированном размере) — 182 1 02 02103 08 1013 160

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Сколько предприниматель платит за ИП: налоги и взносы в 2021 году

Чтобы бюджетники получали зарплату а пенсионеры — пенсию, нужно платить налоги. Также ИП платят страховые взносы за себя и сотрудников. Во сколько им это обходится?

Вместе со статусом ИП бизнесмен получает новые обязанности: сдавать отчетность, платить налоги и страховые взносы. Предприниматель Сергей поможет нам подсчитать, во сколько обходится содержание ИП в 2021 году.

Обязательные взносы

Каждый ИП должен уплачивать за себя взносы на обязательное пенсионное и медицинское страхование в соответствии со ст. 419 НК РФ, чтобы получать пенсию и медицинские услуги. Кроме этого, можно уплачивать добровольные взносы на социальное страхование, чтобы уйти в декрет или получить оплачиваемый больничный.

Обязательные страховые взносы ИП состоят из фиксированной суммы и дополнительного взноса 1% на доход свыше 300 000 рублей. Взносы нужно уплачивать в ФНС до 31 декабря разово или частями – ежеквартально, ежемесячно.

Важно: фиксированную часть страховых взносов ИП платит при любых обстоятельствах — даже если бизнес работает в убыток или деятельность компании приостановлена и прибыли нет.

В 2021 году Сергей, как и всякий индивидуальный предприниматель, должен заплатить за себя 36 238 рублей фиксированных взносов. Эта сумма ежегодно повышается, а распределяется она так:

- на пенсионное страхование – 29 354 рубля,

- на медицинское страхование – 6 884 рубля.

В 2021 году сергей заплатил ровно половину суммы взносов, потому что зарегистрировал ИП в июле. При регистрации или ликвидации ИП в течение года размер фиксированных взносов пересчитывается с учетом реального периода существования в статусе ИП. С 2021 года в НК могут появится поправки, согласно которым взносы будут пересчитывать пропорционально дням, а не месяцам.

Когда годовой доход Сергея превысит лимит в 300 000 рублей, он должен будет помимо фиксированного взноса перечислять в ФНС 1% от сверхлимитного дохода. Эти деньги идут на пенсионное страхование предпринимателя, а перечислить их можно до 1 июля года, следующего за отчетным.

Если Сергей получит от ИП доход в размере 1 млн рублей, взносы составят:

36 238 + (1 млн – 300 000) х 1% = 43 238 рублей

Однако есть и лимит для платежей на пенсионное страхование. Если в текущем году выплаты составили 234 832 рубля, больше платить не нужно.

Добровольные взносы

Взносы на социальное страхование — это необязательный платеж. Предприниматели могут платить его, если хотят получать выплаты на больничном и во время декрета. Размер добровольных взносов равен 2,9% от МРОТ, который на 2021 год составляет 11 280 рублей.

Взносы в ФСС нужно делать наперед. То есть, если Сергею назначают плановую операцию на 2021 год и он хочет получить компенсацию за больничный, то сделать взнос нужно в 2021 году.

Чтобы получить оплачиваемый больничный в 2021 году, Сергею нужно заплатить в ФСС:

11 280 руб. х 12 мес х 2,9% = 3 925 рублей

Для получения компенсации ИП представляет в ФСС больничный лист и копию квитанции об уплате добровольных взносов за прошлый год.

Налог на доход

Эта статья расходов зависит от того, на каком режиме налогообложения работает предприниматель. Помимо общей системы налогообложения (ОСНО) ИП может применять УСН, ЕНВД, ЕСХН или ПСН. Подходящий режим позволяет ощутимо снизить налоговую нагрузку.

ЕНВД, ЕСХН, УСН «Доходы»

При УСН «Доходы» и ЕНВД бизнесмен может уменьшить налог на всю сумму страховых взносов, уплаченных ИП за себя. Благодаря этому некоторые компании совсем не платят налог. Однако, если в компании есть сотрудники, то налог удастся уменьшить максимум на 50%.

У Сергея пока нет штата. Он работает на УСН «Доходы» и за год заработал 1 млн рублей. Заплатил страховые взносы: 36 238 рублей. Затем рассчитал взносы на доход свыше 300 тысяч рублей: (1 млн – 300 000) х 1% = 7 000 рублей. Итого он заплатил 43 238 рублей взносов.

https://www.youtube.com/watch?v=rG_RTNuFfyY

Налог на доход на упрощенке по схеме «Доходы»: 1 млн х 6% = 60 000 рублей. Сергей может уменьшить эту сумму на весь размер уплаченных за себя взносов: 60 000 — 43 238 = 16 762 рубля.

У Сергея есть партнер, который нанял сотрудника. Он тоже работает на УСН «Доходы», а значит, может уменьшить сумму налога на сумму взносов. Но максимум на 50%. Зато ему можно учесть взносы и за себя, и за сотрудника, что становится плюсом при значительной выручке бизнеса.

Предприниматели на ЕНВД или ЕСХН также могут вычесть из налога всю сумму взносов за себя. При наличии сотрудников можно вычесть сумму в размере не более половины рассчитанного налога.

ОСНО и УСН «Доходы минус расходы»

Предприниматели на ОСНО или УСН «Доходы минус расходы» могут уменьшить не сам налог, а налоговую базу на размер страховых взносов за себя и за сотрудников.

Допустим, Сергей расширил бизнес. У него теперь много расходов и выгоднее платить налог с разницы между доходами и расходами. Он перешел на УСН «Доходы минус расходы» и должен платить налог по ставке 15% от налоговой базы.

Его доход равен 1,3 млн рублей. Мы не знаем всех расходов бизнесмена, но знаем, что он уплатил 46 238 рублей взносов за себя. Эту сумму можно вычесть из доходов, что позволит сделать налогооблагаемую базу меньше на 6 936 рублей (15% х 46 238).

Предприниматели на ОСНО платят налог на доходы по ставке 13% от выручки с учетом профессиональных вычетов. Налоговую базу для НДФЛ при этом можно уменьшить на размер уплаченных страховых взносов. При выручке в 1 млн экономия составит 5 620 рублей (13% х 43 238).

Важно: вычет применяют, если страховые взносы уплачивались в те периоды, когда был получен доход. Это относится к любой системе налогообложения.

Если заплатить взносы вперед, они уменьшат только доход за первый квартал. А если исполнить это обязательство в конце года, взносы можно учесть только в расходах за последний квартал.

ПСН

А вот ИП на патентной системе налогообложения не может уменьшить налог на размер страховых взносов. Бизнесмен должен оплатить патент, а затем платить всю сумму страховых взносов за себя и сотрудников. Однако некоторым предпринимателям подходит именно этот налоговый режим.

***

Итак, нужно выбирать подходящий налоговый режим и помнить — страховые взносы уменьшают сумму, которую нужно заплатить в бюджет.

Видео:Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

Оплата налогов для ИП: сколько нужно отчислять в ИФНС, как правильно платить

Деятельность индивидуального предпринимателя осложняется тем, что он необязательно имеет своего бухгалтера и разбираться с налоговыми платежами ему приходится самостоятельно.

Сколько налогов платит ИП

Как платить налоги ИП? Относительно юридических лиц, у индивидуального предпринимателя гораздо легче нагрузка перед налоговой службой. Перечень налогов будет зависеть от вида применяемой налоговой системы, но существуют и выплаты, обязательные для всех.

Налоги ИП

Обязательные выплаты предприниматель платит за своих работников (если они есть, конечно) и за себя. Итак, сколько налогов платит ИП за своих работников:

- Выплаты на пенсионное страхование 22 %, но размер может и отличаться;

- Выплаты по социальному страхованию 2,9 %;

- Выплаты по медицинскому страхованию от 5,1 %.

Обратите внимание! Буквально в последние годы изменилось налоговое законодательство, и теперь взносы уплачиваются в ИФНС, а не в разные инстанции и фонды.

Существуют льготы, связанные с обязательными выплатами. Например, если предприниматель получил тюремный срок или служит обязательную военную службу. За добросовестную выплату налогов предпринимателю полагается налоговый вычет.

https://www.youtube.com/watch?v=QFPwT_j0i1Y

Если предприниматель занимается деятельностью, связанной с использованием земельных и природных ресурсов, он обязан также уплачивать обязательные сборы. Также, обязательными к уплате являются такие налоги как НДФЛ, НДС, налог на прибыль, налог на имущество.

Когда их нужно оплачивать

Налог на самозанятых граждан — сколько нужно платить в ФНС

Для каждого вида выплат существуют свои сроки. На каждый налог действует 2 срока:

- Крайний день выплаты;

- Крайний день предоставления декларации.

При этом, некоторые выплачиваются раз в год, а другие – каждый квартал или даже месяц. Окончательная сумма всегда взносится в конце года. Один из ежемесячных налогов – НДПИ и акцизы. Уплачиваются строго до 25 числа того месяца, который следует за отчетным.

Ежеквартально необходимо уплачивать водный и торговый сбор. Крайние даты – до 20 и 25 числа соответственно после отчетного квартала. Налог на доходы физических лиц (зарплату работников, например), нужно оплатить в первый рабочий день сразу после перечисления дохода физическому лицу.

Оплата вовремя

Также, ежемесячно уплачиваются и страховые взносы. Их сумму рассчитывают работники инспекции федеральной налоговой службы и присылают предпринимателю. В следующий месяц после начисления ИП должен произвести оплату до 15 числа включительно.

Обратите внимание! Узнать сроки можно при уточнении перечня всех налогов и сборов. Они меняются каждый год и за этой информацией необходимо следить.

Как правило, если крайний срок сдачи выпадает на выходной или официальный праздник, то последний день уплаты/предоставления декларации переносится на первый рабочий день, следующий за выходным.

Какие есть способы платить налоги

Постепенно законодательство делает систему оплаты налогов более прозрачной и простой для налогоплательщиков. На данный момент насчитывается 5 способов.

- С помощью декларации. Физическое лицо, осуществляющее коммерческую деятельность, должно предоставить заявление о своей деятельности. Тогда налоговые органы подсчитывают сумму налога и направляют плательщику декларацию, согласно которой он оплачивает сумму взыскания. В последнее время от данного способа стараются уходить, так как он позволяет уклоняться от налогов, а проверка добросовестности плательщиков занимает много времени.

- Удержание суммы перед непосредственным получением дохода. Например, сумма НДС при получении средств от покупателей или заказчиков.

- Кадастровый – самый неудобный способ, когда исходя из вида деятельности и результатов коммерческой деятельности за прошлые отчетные периоды, рассчитывается приблизительный размер прибыли. Этот способ неудобен, так как рассчитать точную сумму практически нереально, а налог платить все равно нужно.

- Ежегодное удержание с общей суммы дохода. Простой способ уплаты, так как сумма взымается с уже точного размера, уклониться от уплаты практически нереально.

- Когда на полученный доход происходят покупки товаров, сырья, материалов, основных средств, либо оплата услуг и работ. Пример – тот же НДС.

Как предпринимателю внести выплату

ИП на патенте — какие налоги платить, обязательные взносы

Оплата в режиме оффлайн. Самый первый способ – через кассу банка или другого финансового учреждения.

Передается декларация или квитанция по оплате. Далее, с помощью наличных денег или банковской карты необходимо внести нужную сумму.

Выплачивать обязательства по бизнесу таким способом неудобно, так как это требует больших затрат времени.

Обратите внимание! Декларацию не присылают налогоплательщику, если он имеет кабинет на сайте налоговой службы. Не стоит ждать извещений, если долг составляет менее 100 рублей.

Система «Город», но доступна далеко не во всех населенных пунктах. Оплачивается картой или наличными в отделении Форбанка. Также, существуют терминалы и устройства самообслуживания, когда оплата производится с помощью квитанций. У современного оборудования есть специальные считыватели штрихокодов, которые автоматически заполняют данные о плательщике и виде налога.

https://www.youtube.com/watch?v=H2saLbx-Vxs

Как оплатить налоги ИП онлайн? Производится без использования наличных средств. Для оплаты нужно воспользоваться банковской картой или онлайн кошельком по пошаговой инструкции. Иногда за такие способы оплаты взымается комиссия. Для осуществления взносов нужно зайти в свой личный кабинет на сайте Налоговой службы.

Кабинет на сайте ФНС

Сайты и приложения «Госуслуги» и «Заплати налог», которые направлены на оперативное выполнение государственных операций без посещения банков, ИФНС и других мест. Для этого тоже нужно заводить личный кабинет и пароль.

Мобильные приложения банков и сайты, которые позволяют своему клиенту платить собственные налоги. Лучше всего это делать в том банке, в котором происходило открытие счета. Также, приложения электронных кошельков вроде «Киви» и «Яндекс.

Кошелек», которые выдают платежную информацию, помогая уплачивать налоги правильно и вовремя. Кошельки дают нужную информацию ИП: сколько платить в год, месяц и квартал, из чего складывается сумма – все это можно узнать в приложениях.

Обратите внимание! Еще один, довольно непривычный способ – оплата со счета мобильного номера. Нужно открыть личный кабинет, в нем нужно ввести номер своего мобильного и оператора. При наличии нужной суммы, она спишется в счет погашения налога.

Особенности оплаты на разных спецрежимах

Упрощенная система налогообложения для ИП — какие налоги нужно платить

Для разных режимов применяются индивидуальные системы взысканий.

УСН

Для «упрощенки» нет НДС или НДФЛ, а также налога на имущество. Вместо них предприниматель будет уплачивать один взнос либо в размере 6 % (система «УСН. Доходы»), либо от 5 до 15 % (система «УСН.

Доходы минус расходы»). Если расходов у предпринимателя мало, ему выгоднее выбирать первую систему, а вторую – если более 50 % доходов идут на расходы предприятия.

Тогда он сможет производить налоговый вычет.

Запрещается применять данную систему крупным ИП. Например, если в штате находится более 100 сотрудников, ИП имеет филиалы и годовой доход превышает 60 миллионов рублей.

Виды систем налогообложения

ПСН

Самая простая система, она наиболее выгодна для небольших ИП. У них отсутствует какая-либо годовая, квартальная, ежемесячная отчетность, нет обязанности приобретения и ведения контрольно-кассовой техники.

Единственный обязательный взнос – плата за патент. Приобретать его необходимо на каждый вид деятельности не реже, чем раз в год. Взнос производится не чаще 1 раза в 30 дней и не реже одного раза в год.

Частоту выплат предприниматель определяет сам, ставка для патентщиков в 2021 году – 6 %.

Обратите внимание! Чаще всего встречается для небольших палаток, общепита, небольших торговых залов и для перечня услуг, которые может оказывать физическое лицо.

ЕНВД

По-другому называется «вмененка». Особенность в том, что налогом облагается не фактическая цифра дохода ИП, а приблизительный доход, оптимальный размер которого определяет государство. Для ИП есть преимущество, если его деятельность приносит доход больше, чем установило государство. То есть, часть суммы не будет облагаться доходом.

15 % уплачивается с потенциального размера прибыли, установленного для данного вида деятельности. Помимо ставки и размера налога учитывается физический показатель и коэффициент, устанавливаемый правительством. От страховых взносов за своих работников ИП не освобождаются.

Главный недостаток в том, что не все ведут эффективную деятельность и получают доход. И если в случае, когда реальный доход превысил номинальный, индивидуальное предприятие получает выгоду, то в обратной ситуации ИП может «уйти в минус». От налога он не освобождается даже в том случае, если получает убыток.

Фиксированную сумму налога заплатить все равно придется.

Отличия в уплате налогов без работников и с ними

Перечень обязательств перед ИФНС с работниками и без них отличается, но разобраться достаточно просто. Как правило, все дополнительные налоги у ИП с наемными работниками связаны с их доходом.

https://www.youtube.com/watch?v=r4GYlplzfO4

Среди них:

- Пенсионные взносы;

- Страховые и прочие взносы;

- Налоги на доходы физических лиц/подоходный налог.

Стоит отметить, что при выплате НДФЛ предприниматель является лишь посредником, так как средства уплачиваются с дохода, который еще не получен работникам, а зарплата начисляется уже за вычетом.

Пенсионный взнос

Дополнительные платежи

Помимо общих обязательств и у предпринимателя могут быть еще и дополнительные. Они делятся на 2 группы:

- Связанные с природопользованием;

- Выпуск подакцизной продукции.

В первом случае: НДПИ, налог за пользование недрами, водными ресурсами, объекты животных и биологических ресурсов. Во втором – акцизы. Обратите внимание, что избежать их не получится ни на какой системе налогообложения, а платиться они чаще всего будут – на ПСН.

Примечание! Акцизы уплачиваются за реализацию спиртных напитков, сигарет и сигар, спирта и других продуктов, которые наносят вред здоровью человека. Перечень акцизов очень большой, он индивидуален для разных товаров. Например, для спиртных напитков с крепостью 14 градусов и 40 градусов размер акциза будет разным.

Что предусмотрено за задержку

За задержку оплаты налога предусмотрены штрафы и взыскания. Сумма взыскания складывается из законодательно установленного штрафа и от установленного процента. В отдельных ситуациях (при умышленном уклонении от уплаты) инспекторы имеют право прекратить на определенное время деятельность предпринимателя и закрыть ИП совсем.

Обратите внимание! Если налог уплачен вовремя, но декларация не была предоставлена, штрафа не избежать.

Отчетность у ИП может вызывать трудности из-за постоянно меняющихся условий налогового законодательства. Для упрощения ведения бухгалтерской и налоговой отчетности для чайников ИП может нанять постоянного бухгалтера или заказать временной услугу ведения отчетности в аудиторской организации.

💥 Видео

Как ИП платить налоги и подавать уведомления в 2024 годуСкачать

Какие налоги платит ИП: УСН, Пенсионные страховые взносыСкачать

Страховые взносы ИП в 2024 году 👀Скачать

Как ПРАВИЛЬНО платить налоги за ИП в 2024 году? Для тех ИП кто работает через E-Salyq businessСкачать

ПРОСТО О НАЛОГАХ. Всё, что нужно знать предпринимателюСкачать

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Как платить налоги если не было дохода? Если ИП не работал как сдать отчётСкачать

Какие налоги платит ИП в 2022 году на УСН, АУСН, ОСНО, патенте? Как платить меньше?Скачать

ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

OZON налогообложение! Как посчитать правильно, как платить налог в рамках площадки по УСН! ОЗОНСкачать

Как уменьшать налоги на страховые взносы ИПСкачать

🟣 Что если ИП на УСН 6 и нет ДОХОДА ? / Как платить взносы и налог по УСН в 2021 г. Когда платить?Скачать

Пенсионные взносы ИП и налог по УСН: Тинькофф онлайн бухгалтерияСкачать

Как ИП платить налоги 0 ? А ЧТО ТАК МОЖНО БЫЛО?Скачать

Как открыть ИП онлайн? Какой РЕЖИМ ЛУЧШЕ для ИП и сколько нужно платить налогов?Скачать

КАК ОПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ ИП В 2023 ГОДУ ОНЛАЙН на сайте налоговой nalog.gov.ruСкачать