Здравствуйте, уважаемые читатели!

Как только индивидуальный предприниматель заключил гражданско-правовой или же трудовой договор с нанятым сотрудником и стал начислять ему заработную плату, он переходит из категории «работающего на себя» в категорию «работодатель», становясь налоговым агентом.

При этом неважно, будет ли этот договор краткосрочным, рассчитанным на выполнение определенного вида работ, или долгосрочным. В любом случае предприниматель берёт на себя обязанность уплачивать дополнительные платежи. А вот какие налоги платит ИП с зарплаты работников и как их правильно рассчитать – этот вопрос требует подробного рассмотрения.

- НДФЛ

- Платежи во внебюджетные организации

- Какие налоги платит ИП за работника в 2021 году

- Взносы ИП за работников

- Учёт в расходах

- Налоги на сотрудников

- Сроки уплаты налогов

- Ответственность

- Сколько налогов платит работодатель за работника в 2021 году?

- Роль налоговых агентов

- Уменьшение налога

- Взносы в фонды

- Налоги с ФОТ сотрудников

- Обязательные отчисления ИП в 2021 году

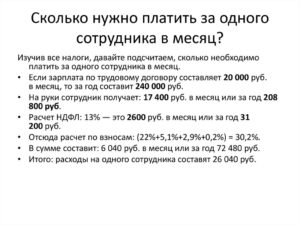

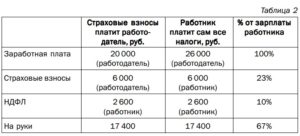

- Сколько нужно платить за одного сотрудника в месяц?

- Опасная экономия

- Заключение договоров ГПХ

- Оформление сотрудников как ИП

- «Перевод» сотрудников в самозанятые

- Страховые взносы ИП за работников в 2021 году

- Взносы, которые платит ИП за работников в 2021 году

- Оплата взносов и сдача отчетности

- Ип с работниками – какие налоги? полный перечень

- Какие налоги платит ИП на УСН в 2021 году с работников – полный перечень

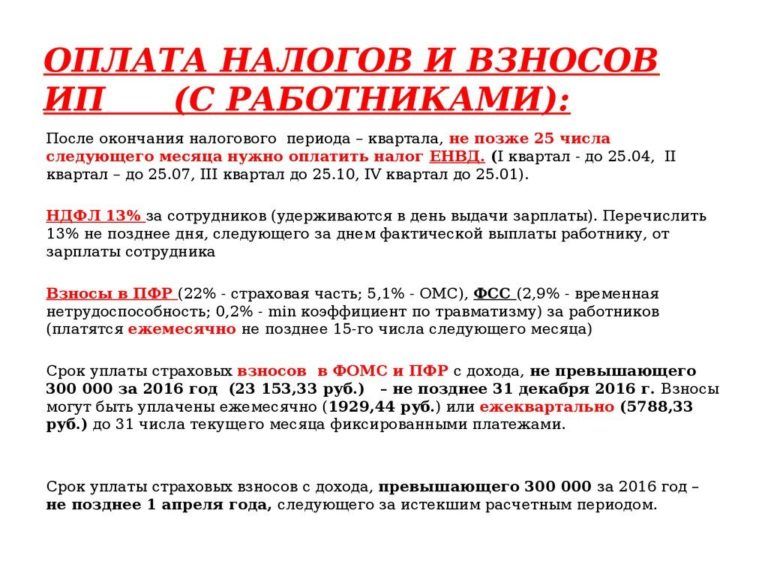

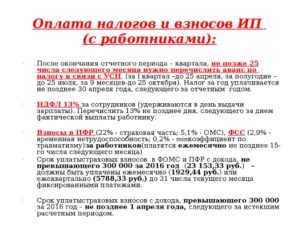

- Самые точные сроки уплаты налогов

- Особенности уплаты НДФЛ от экспертов

- Страховые взносы за работников в 2021 году для ИП на УСН

- Личная история налогоплательщика

- 🌟 Видео

НДФЛ

Индивидуальный предприниматель, после того как принял на работу персонал, по-прежнему должен осуществлять платежи по выбранной им системе налогообложения, а также обязательные страховые взносы за себя.

Напомним, что в 2021 году сумма обязательных страховых платежей для ИП составляет 36 238 руб.

Дополнительно за наёмных сотрудников придётся платить налог на доходы физических лиц – НДФЛ. Он исчисляется по ставке 13%, а налогооблагаемой базой является начисленная заработная плата.

Порядок расчёта таков. ИП устанавливает размер заработной платы (к примеру, 25 тысяч рублей). С неё высчитывается 13% (в нашем примере получается 3 250). Это и есть НДФЛ, который перечисляется в бюджет. В итоге сотрудник получает на руки сумму начисленной заработной платы за вычетом 13% (то есть 21 750 руб.).

По сути, данный налог удерживается с наёмного работника и не ударяет по кошельку работодателя. На предпринимателя возлагается лишь обязанность высчитывать и оплачивать НДФЛ.

Если у наёмного работника есть право на использование вычета (имущественного, по расходам на обучение или лечение, стандартный вычет за ребёнка), то он в дальнейшем может вернуть часть уплаченного подоходного налога. Но это — тема уже отдельной статьи.

Должен ли ИП платить НДФЛ за себя, если работает на УСН? Ответ читайте в ЭТОЙ статье.

Платежи во внебюджетные организации

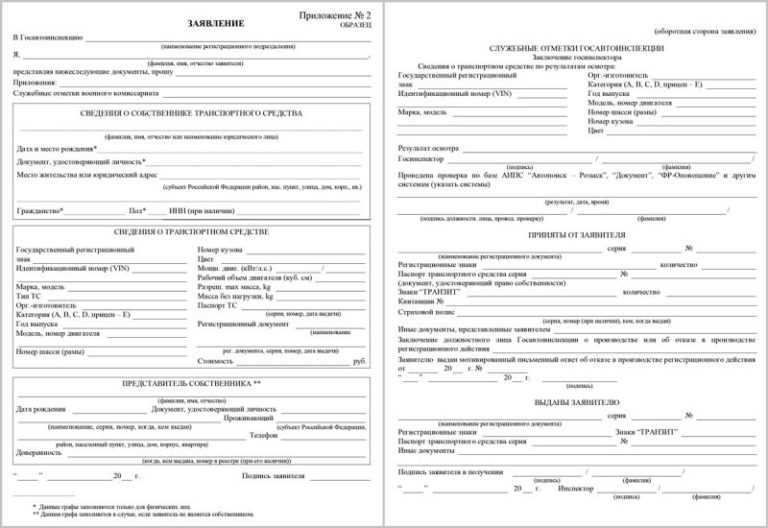

После того, как ИП принимает на работу персонал, он обязан в указанные законом сроки уведомить об этом:

- Фонд социального страхования– в течение 30 дней (если работник нанят по трудовому договору или гражданско-правовому договору, в котором прописаны взносы на травматизм).

Также предприниматель должен начислить и заплатить за работника следующие суммы взносов (ставки приведены по состоянию на 2021 год):

- на обязательное пенсионное страхование (ОПС) — 22% от размера заработной платы (ЗП),

- на обязательное медицинское страхование (ОМС) — 5,1% от ЗП,

- на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности или материнства — 2,9%.

Всего — 30% от зарплаты. Если размер оклада составляет 25 000, то дополнительные расходы ИП составят 7500 руб. каждый месяц.

Внимание! С 2021 года все страховые взносы необходимо уплачивать в ИФНС!

Дополнительно также уплачиваются взносы в ФСС за травматизм (по трудовому договору — всегда, по гражданско-правовому договору — если это прописано). Ставка колеблется от 0,2 до 8,5% в зависимости от класса профессионального риска (всего их 32).

Максимальная величина налогооблагаемой базы (размера заработной платы на одного сотрудника) за год установлена в пределах:

- 1 150 000 рублей — на ОПС,

- 865 000 рублей — на ОСС (на случай временной нетрудоспособности и по материнству).

- На ОМС лимита нет.

Эти данные актуальны на 2021 год.

В случае, если зарплата работника по итогам года окажется больше указанных значений, то с суммы превышения платится всего лишь 10% на обязательное пенсионное страхование (ОПС).

Таким образом, налоги за работника — это дополнительная финансовая нагрузка на индивидуального предпринимателя. Чем больше наёмного персонала — тем выше расходы. Этот факт необходимо учитывать при разработке бизнес-плана, расчёте затрат и прибыли.

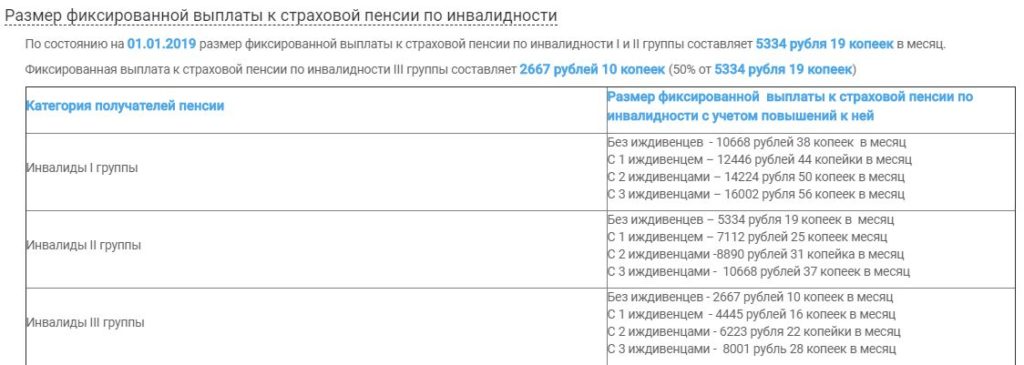

https://www.youtube.com/watch?v=wmCSKCxdVd8

Именно из-за этой нагрузки многие работодатели специально снижают размер официальной зарплаты сотрудника, выплачивая ему деньги в так называемых «конвертах». Ведь в этом случае они заплатят за него меньше налогов. Вот только для самого работника это не всегда хорошо — небольшой размер пенсионных отчислений в итоге повлияет на его будущую пенсию…

Нужно также сказать о том, что за счёт обязательных страховых платежей за работников ИП может уменьшать сумму налога по УСН или ЕНВД, но не более чем на 50%. Подробнее об этом вы можете прочитать ЗДЕСЬ.

Также не забывайте, что при найме сотрудников возрастает и количество подаваемой отчётности не только в налоговую службу (отчёт о среднесписочной численности), но и в ПФР и ФСС.

Видео:Взносы ИП за работников (ИП/РФ)Скачать

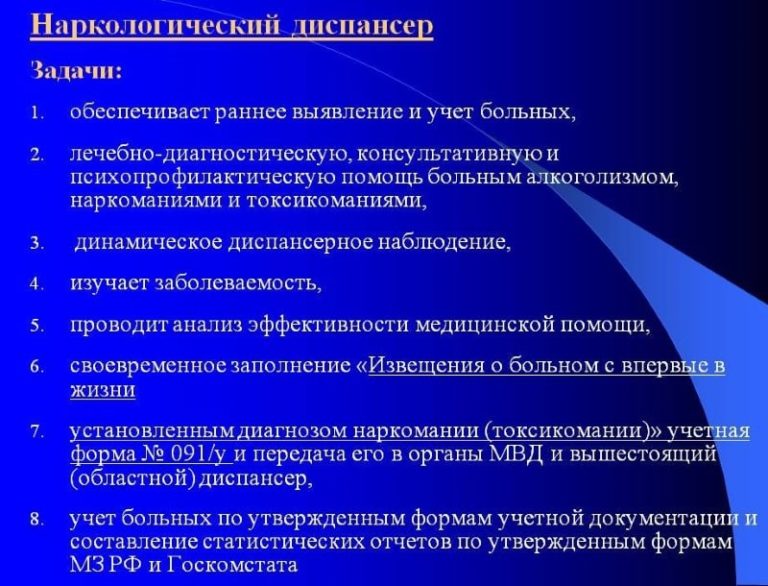

Какие налоги платит ИП за работника в 2021 году

Владелец предприятия, если он зарегистрирован в качестве индивидуального предпринимателя, должен хорошо знать какие налоги платит ИП за работника в 2021 году.

Правильно организованный процесс начисления и уплаты – это не только залог успешной работы бизнеса, но и социальное обеспечение сотрудников, а также размер их будущих пенсий.

Для каждого взимаемого налога и начисляемого сбора законодательством предусмотрены конкретные процентные ставки, льготы, сроки перечисления в бюджет или фонды и ответственность за нарушения.

Взносы ИП за работников

В 2021 году ФНС приняла у Пенсионного фонда Российской Федерации бремя администрирования страховых взносов, перечисляющихся в соответствующие фонды.

Правила в РФ таковы, что организация или ИП, использующие наёмный труд, с момента принятия гражданина на работу обязаны начислять и делать отчисления в уполномоченные учреждения.

В настоящее время существует три обязательных вида страхования сотрудников предприятий:

- пенсионное (ОПС);

- социальное (ОСС);

- медицинское (ОМС).

Базой для начисления страховых сборов является вознаграждение за работу, выплачиваемое индивидуальным предпринимателем своему сотруднику.

Сумма взносов, которые платит ИП с работниками, не удерживается из зарплаты сотрудника, а начисляется к доходу из денег работодателя. В этом отличие принципа расчёта от подоходного налога, который изымается из вознаграждения при его выплате.

Законодательством установлены общие ставки, по которым начисляются обязательные страховые взносы для ИП с работниками. Однако для ОПС и ОСС они действуют лишь до определённого порога заработка.

Как только доход сотрудника достигнет установленного предела, ставка, или снижается, или вовсе принимается равной нулю.

Причём снижение начнёт действовать с месяца, следующего за тем, когда произошло событие.

Величина порога такова:

- Для ОПС – 1 021 тыс. руб.

- Для ОСС – 815 тыс. руб.

- По ОМС предел не установлен.

Сколько сборов платить надо ИП в 2021 году за работника в обоих случаях показано в таблице:

| Вид страхования | По какой ставке рассчитываются взносы, % | |

| В общем случае | При превышении порога | |

| Пенсионное | 22 | 10 |

| Социальное | 2,9 | начисления не делаются |

| Медицинское | 5,1 | 5,1 |

Приведём пример для того чтобы наглядно показать, сколько ИП платит за работника в 2021 году и какие ставки применяются после преодоления порога.

Итак, доход высокооплачиваемого менеджера, работающего у предпринимателя, составлял в месяц 93 000 р. Для простоты расчёта взята одинаковая заплата по месяцам, в обычных условиях бухгалтер подсчитывает её накопительным итогом.

Заработок перевалил за приведённые пределы в следующие моменты:

Для пенсионного страхования в ноябре:

93 000 * 11 = 1 023 000 р. (превышение 2 000 р.)

Включая этот месяц, сборы по ОПС равнялись –

93 000 * 22% = 20 460 р.

https://www.youtube.com/watch?v=AnO0rlOmV4E

После преодоления планки (только за декабрь) –

93 000 * 10% = 9 300 р.

Для соцстраха в сентябре:

93 000 * 9 = 837 000 р. (превышение 22 000 р.)

Взносы по ОСС платились ежемесячно по сентябрь включительно в объёме, равном:

93 000 * 2,9% = 2 697 р.

С октября в связи с преодолением порога начисление сбора прекращается.

Для медстрахования начисления как делались, так и будут проводиться в размере:

93 000 * 5,1% = 4743 р.

Иногда работники в целях получения дополнительного заработка трудятся на нескольких предприятиях. Тогда надо следовать следующему правилу.

При работе по совместительству у разных нанимателей пороговая сумма подсчитывается только по одному работодателю. Если совмещение происходит на одном предприятии, все доходы суммируются.

Законодательством установлен ещё ряд льгот, при которых начисления могут быть в отличие от страховых взносов за себя существенно снижены или вообще отменены.

Так, предусмотрена 20-процентная ставка сбора для ПСН и нулевые для ОСС и ОМС для индивидуальных предпринимателей, которые занимаются бизнесом в сферах из списка в статье 427 НК РФ, фармацевтикой на «вменёнке», а также для всех «патентщиков». У таких работодателей, если сотрудник превысит планку дохода, пенсионные сборы на его заработок вообще не начисляются.

Может так случиться, что льготные виды деятельности занимают только часть сфер деятельности. Тогда сниженные ставки применяются к сборам тех работников, которые заняты на соответствующих участках.

Однако льготы, если и действуют, то для облегчённых систем налогообложения. Как только ИП перейдёт на ОСНО, действие преференций прекращается.

Наконец, изначально нельзя начислять взносы на декретные средства, пособия при рождении ребёнка, компенсационные выплаты и тому подобное.

Вознаграждение, получаемое работником в рамках гражданско-правовых договоров, облагаются по тем же правилам, что и для трудовых соглашений, заключаемых на постоянной основе.

Перечисления оформляются отдельными платёжными поручениями, в которых указаны КБК по каждому виду взносов и получатели.

Учёт в расходах

За счёт страховых сборов, уплачиваемых за сотрудников, разрешено снижать налоговую базу или даже сам налог. Кроме того их можно учитывать в расчёте авансового платежа.

Для разных режимов налогообложения действуют особенные правила, а именно:

- ИП на общей системе налогообложения могут уменьшать налоговую базу на всю сумму перечисленных сборов;

- упрощенцы с «доходным» объектом вправе за счёт перечисленных в фонды сборов уменьшать сам единый налог не более чем на 50%;

- если используется объект, при котором налог исчисляется с разницы между выручкой и затратами (ставка 15%), разрешается уменьшать только сумму, полученную от вычитания (налоговую базу), но на весь объём направленных сборов;

- для ПСН разрешение на работу приобретается (патент), и для него не предусмотрены какие-либо вычеты за счёт страховых взносов;

- при ЕНВД действует то же правило, что и для упрощенцев с объектом «доходы», то есть предприниматели должны платить налог с вменённого дохода, который снижен за счёт сборов только наполовину.

Если предприниматель совмещает режимы, ему придётся вести раздельный учёт, чтобы при вычетах не допустить ошибок в размере налога. Помимо этого отдельно учитываются «свои» фиксированные суммы сборов и 1-процентный взнос с превышения над 300-тысячным годовым лимитом.

Налоги на сотрудников

Индивидуальный предприниматель, принявший в штат работников, с момента оформления сразу становится налоговым агентом по уплате НДФЛ.

А как только он выдаст первый доход, у него возникают обязанности (как и у организаций) по удержанию подоходного налога, своевременного перевода его в бюджет и предоставления достоверных отчётов по проведённой в этой сфере работе.

Ответственность здесь большая, и предприниматель должен чётко представлять, какие налоги за работников платит ИП и в каком объёме их требуется оплачивать.

https://www.youtube.com/watch?v=dNmtuaeTo78

В России для заработных плат и вознаграждений, связанных с выполнением трудовых обязанностей в 2021 году действует единая ставка НДФЛ – 13%. Рассчитанные индивидуальным предпринимателем налоги по этому тарифу, удерживают из заработной платы работника, а не начисляют к ней в отличие от страховых сборов.

Поскольку налоговую нагрузку по этому налогу несут сами работники, государство предусмотрело ряд вычетов, позволяющих уменьшить сумму бюджетного платежа или вернуть уже перечисленные за сотрудника средства.

Коротко перечислим их:

- Стандартный. Предоставляется, если работник имеет детей, является ветераном ВОВ, инвалидом, чернобыльцем и т. д. По каждой категории установлен свой размер вычета и предусмотрены обособленные условия предоставления.

- Социальный. Предоставляется, если работник отчисляет деньги на благотворительность, своё образование, учёбу детей, находящихся на его попечении, медицинские услуги, перечисленные в правительственном списке, на дополнительные страховые сборы.

- Имущественный. Работник вправе получить часть уплаченного подоходного налога, если тратился на приобретение земли под жилье, покупку или постройку недвижимости. Вернуть разрешается уплаченные проценты по ссудам, выданным на определённые цели.

Помимо НДФЛ, иные налоги на работника ИП не удерживает и не платит. Например, имущественный, земельный или транспортный бюджетный платёж – это прерогатива собственника.

ИП, использующие облегчённые режимы налогообложения, вправе не вести бухучёт. Однако это послабление не касается сферы учёта выдаваемой зарплаты, а также удержаний (НДФЛ) и начислений (страховые сборы). Здесь должны присутствовать все положенные трудовые соглашения, приказы, регистры из которых было бы видно, сколько выдано заработанных средств и уплачено подоходного налога.

Сроки уплаты налогов

НК РФ содержит не только описание, какие налоги платит ИП за работника, но и устанавливает временные рамки для перечисления их в бюджет.

Для внесения в бюджет НДФЛ, удержанного из оплаты труда, закон устанавливает одно правило – налоги ИП с работниками должен перечислять или в день выдачи такого дохода, или день спустя. Заплатил позже – начнёт начисляться пеня, а если такой факт будет обнаружен проверкой налоговиков – то и штраф. Приведённые принципы действительны и для 2021 года.

Для средств, выдаваемых ИП работникам в качестве отпускных и больничных, временные рамки для налогообложения иные. Их надо внести до окончания того месяца, в котором получены соответствующие деньги.

Страховые взносы ИП, начисленные на доход сотрудника должен уплатить до 15 числа того месяца, который следует за месяцем выдачи дохода.

Если контрольный срок попадает на выходной либо праздничный день, перечислить сбор или налог разрешается в первый рабочий день, идущий за отдыхом. Например, для страховых сборов такая ситуация сложится в апреле 2021 года, где можно будет заплатить их 16 числа.

Ответственность

Как только появляется штат работников, отчётность у ИП увеличивается кратно. Возрастает и мера ответственности за некачественное исполнение обязанностей налогового агента – задержку с оплатой сборов и налогов и несвоевременную сдачу отчётности.

В связи с этим у некоторых предпринимателей, испытывающих экономические трудности, и намеревающихся сократить издержки возникает вопрос, как ИП не платить налоги за сотрудников. Ответ содержится в Налоговом законодательстве.

За нарушение правил начисления на доход работников налогов и сборов, несвоевременный их перевод в бюджет или фонды, а также задержку с отчётностью индивидуальному предпринимателю грозят санкции следующего характера:

- за несвоевременное перечисление подоходного налога за работника для ИП предусмотрен штраф в 20-процентном объёме от неуплаченной вовремя суммы, а также идёт пеня за каждые сутки задержки;

- если страховые взносы не уплачены вовремя, но начислены верно, идёт только пеня;

- если задержка платежей произошла не умышленно, ИП заплатит 20-процентный штраф, рассчитываемый от задержанной суммы сбора;

- если налоговики усмотрят умысел в занижении базы, штраф возрастает до 40-процентного объёма;

- несданный отчёт позволит налоговикам наложить штраф по 5-процентному тарифу, рассчитываемому от суммы, которую должен платить ИП (указана в декларации или справке);

- за несданный вовремя расчёт нельзя штрафовать меньше, чем на 1000 р. и больше, чем на 30% от начисленного платежа;

- есть ещё один штраф, сумма которого зависит от того, сколько документов надо было представить; здесь взимается по 200 рублей за каждую запрошенную, но так и не поданную в ИФНС бумагу.

Все перечисленные меры воздействия на недисциплинированных предпринимателей имеют одну цель: предотвратить срыв перечислений. В первом случае страдает бюджет, во втором – работник, который в будущем может получать пенсию в меньшем, чем хотелось бы, размере.

Видео:Как ИП нанять работника в 2022 году: трудовой договор или ГПХ, налоги, взносы, штрафы.Скачать

Сколько налогов платит работодатель за работника в 2021 году?

Налог на доходы рассчитывается от фактических доходов сотрудников за месяц и составляет 13 % для резидентов РФ и 30 % для нерезидентов РФ. Доходы физического лица для расчета налога на доходы могут выражаться в любом виде: в денежном, материальном и нематериальном.

Роль налоговых агентов

Налоговые агенты — это любые организации или предприниматели, которые производят выплату заработной платы и иные вознаграждения физическим лицам. Налоговый агент, выплачивая заработную плату сотрудникам, обязан рассчитать сумму налога, удержать его и перечислить в бюджет.

Необходимо помнить, что согласно п. 4 ст. 226 НК РФ, налоговый агент должен удержать НДФЛ из доходов работников при их фактической выплате. Но в момент выплаты аванса налог на доходы не уплачивается.

Уменьшение налога

Для этой цели в Налоговом кодексе прописаны специально применяемые вычеты:

- стандартный (применяется при наличии детей определенного возраста);

- социальный (применяется в случае предоставления документов на лечение или образование);

- имущественный (применяется при приобретении жилья).

Вышеуказанные вычеты оформляются в ИФНС или у работодателя на основании уведомления, выданного налоговым органом. Вычет на детей предоставляется по заявлению работодателя с приложением необходимых документов.

https://www.youtube.com/watch?v=r4GYlplzfO4

По истечении года сдаются отчеты 2-НДФЛ, 3-НДФЛ.

Взносы в фонды

Страховые агенты ежемесячно начисляют на ФОТ своих сотрудников взносы во внебюджетные фонды. Это обеспечивает застрахованным лицам права на получение пенсий, медобслуживания, пособия по листку нетрудоспособности, декретные.

Компании и предприниматели уплачивают взносы из собственных средств, не за счет средств работников. Отчетность по взносам во внебюджетные фонды сдается поквартально и за год.

Налоги с ФОТ сотрудников

НДФЛ по тарифу 13 % уплачивают налогоплательщики-резиденты, 30 % – нерезиденты.

Страховые взносы во внебюджетные фонды начисляются и перечисляются по следующим тарифам:

- в ПФР — 22 %

- в ФСС — 2,9 %

- в ФФОМС — 5,1 %

- на травматизм — от 0,2 до 8,5 %

На работах с тяжелыми условиями труда, на подземных работах, в горячих цехах женщинам трактористкам-машинисткам, водителям локомотивных бригад предусмотрены дополнительные тарифы по страховым взносам.

Тарифы взносов закреплены в гл. 34 НК РФ.

Основная часть взносов отчисляется в ФНС. В ФСС направляются только взносы на травматизм. Нужно использовать новые КБК по страховым взносам во внебюджетные фонды РФ.

Обязательные отчисления ИП в 2021 году

При любом режиме налогообложения ИП обязан производить систематические отчисления за самого себя. Зачастую у ИП не бывает работодателя и не производится начисление заработной платы, в таком случае фиксированные платежи рассчитываются от доходов. Именно от величины полученного дохода и зависит сумма взносов в фонды.

С 2021 года страховую нагрузку ИП отвязали от величины МРОТ, и размер взносов стал фиксированным. В Федеральном законе от 27.11.2021 № 335-ФЗ указаны размеры страховых взносов на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС) вплоть до 2021 года.

По общему правилу, ИП обязаны уплачивать страховые взносы во внебюджетные фонды:

- на собственное ОПС и ОМС;

- на обязательное социальное страхование (ОСС) работников, если они есть у предпринимателя.

Также ИП могут добровольно уплачивать страховые взносы на ОСС за себя, если хотят получать пособия из средств ФСС (например, пособие по беременности и родам, детские пособия, пособие по временной нетрудоспособности).

Для этого нужно самостоятельно встать на учет в ФСС. Как это сделать, описано в статье «Больничный для ИП без работников».

Сумма страховых взносов, которую ИП нужно перечислить в ФСС, если он вступает с ним в добровольные правоотношения по ОСС, в 2021 году составляет 3 925,44 руб.

В соответствии с п. 1 ст. 430 Налогового кодекса страховые взносы на ОПС рассчитываются следующим образом:

- если доход ИП укладывается в пределы 300 000 руб., то фиксированный размер составляет 29 354 руб.;

- если доход ИП превышает 300 000 руб., то фиксированный размер составляет 29 354 руб. + 1 % от суммы дохода, превышающей лимит в 300 000 руб., но не более восьмикратного увеличения фиксированного платежа — 8 х 29 354 руб. Таким образом, предельный размер взносов на ОПС в 2021 году — 234 832 руб.

Страховые взносы на ОМС для ИП в 2021 году составляют 6 884 руб.

Сколько нужно платить за одного сотрудника в месяц?

Изучив все налоги, давайте подсчитаем, сколько необходимо платить за одного сотрудника в месяц.

Если зарплата по трудовому договору составляет 20 000 руб. в месяц, то за год составит 240 000 руб.

Рассчитаем НДФЛ: 20 000 х 13 % = 2 600 руб.

На руки сотрудник получает 17 400 руб. (20 000 — 2 600).

Каждый месяц при неизменных условиях нужно будет платить взносы:

- на ОМС: 20 000 х 5,1 % = 1 020 руб.

- на ОПС: 20 000 х 22 % = 4 400 руб.

- на ОСС: 20 000 х 2,9 % = 580 руб.

- «на травматизм»: 20 000 х 0,2 % = 40 руб.

В общей сумме получается 6 040 руб. в месяц и 72 480 руб. в год.

Итого: расходы на одного сотрудника составят 26 040 руб. в месяц или 312 480 руб. в год.

https://www.youtube.com/watch?v=Dr1N3SJW8DY

Помимо зарплаты нужно также учитывать затраты работодателя на оборудование рабочего места каждого сотрудника. И в этом случае значительно экономят те, кто переводит сотрудников на удаленку.

Опасная экономия

Многие предприниматели ищут различные возможности минимизации расходов на сотрудников. И на смену зарплатам в конвертах приходят новые варианты сокращения величины выплат с ФОТ. Но каждый из них несет определенные риски.

Заключение договоров ГПХ

Такой вариант минимизации расходов работодателю интересен прежде всего тем, что не нужно предоставлять сотруднику гарантии и компенсации, предусмотренные ТК РФ. Работодатель не обязан выплачивать социальные пособия, страховые взносы в ФСС, он не тратится на создание условий труда.

Однако эксперты предупреждают: в большинстве случаев выплаты по договорам ГПХ все же облагаются страховыми взносами. При этом НДФЛ платится в любом случае, поскольку компания выступает в роли налогового агента при выплате доходов в пользу физлиц.

В п. 4 ст. 420 НК РФ указаны случаи, когда выплаты по договорам ГПХ не облагаются взносами. Речь идет о случаях, когда предмет договоров — переход права собственности или иных вещных прав на имущество (имущественные права).

Сюда же относятся договоры, связанные с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на результаты интеллектуальной деятельности, указанные в пп. 1-12 п. 1 ст.

1225 ГК РФ, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования результатов интеллектуальной деятельности, указанных в пп. 1-12 п. 1 ст. 1225 ГК РФ.

Суть риска состоит в том, что договоры ГПХ, фактически регулирующие трудовые отношения, могут быть переквалифицированы в трудовые (ст. 19.1 ТК РФ). Существует ряд признаков, на которые обращают внимание суды, признавая отношения трудовыми.

Следствие переквалификации договора — это начисление недоимки, штрафы, пени, ответственность за нарушение законодательства о труде и об охране труда и т.д.

Оформление сотрудников как ИП

Это еще один вариант минимизации расходов на сотрудников. Например, если взять ИП на УСН «доходы», то сумма выплаты фактической зарплаты составит 6 %, также нужно учитывать взносы на ОПС — 29 354 руб. и взносы на ОМС — 6 884 руб. Если доходы ИП превысят

300 000 руб. в год, то уплачивается плюс 1 % от суммы превышения.

С целью экономии работодатели даже компенсируют необходимые суммы в рамках 6 %, что для ИП тоже выгодно — по факту предприниматель получает полную сумму. При этом сотрудник-ИП лишается всех гарантий, предусмотренных Трудовым кодексом.

Договор с ИП, так же как и в предыдущем случае, могут признать трудовым, если он содержит признаки того, что ИП по факту задействован в производственном процессе, ежедневно выполняет одни и те же обязанности наравне со штатными работниками, а также работает по месту нахождения компании и пользуется ее оборудованием. Налоговая учитывает совокупность признаков и показания свидетелей. Если окажется, что компания действительно «спрятала» трудовые отношения в договорах с ИП, то налоговая обратится в суд, а далее последует доначисление налогов.

«Перевод» сотрудников в самозанятые

Об этой схеме стало известно сразу же, как только начал действовать налог на профессиональный доход, который позволил людям, работающим на себя, стать самозанятыми официально.

С 1 января 2021 года те, кто зарегистрировался в качестве самозанятого, уплачивает налог в размере 4 % с дохода от сделок с физлицами и 6 % с дохода от сделок с ИП и юрлицами. Некоторые работодатели решили перевести часть сотрудников в плательщиков налога на профессиональный доход, то есть уволить их и переоформить с ними отношения, используя договоры ГПХ.

Работодатели поняли, что выгода от этого довольна большая: они перестают быть налоговыми агента по НДФЛ в отношении работника, который стал самозанятым, и избавляются от обязанности уплачивать страховые взносы.

Соответственно, никаких гарантий по Трудовому кодексу они тоже не обязаны соблюдать. Самозанятые сотрудники остаются без выходных пособий, оплачиваемого отпуска и пособий на случай временной нетрудоспособности.

Однако стоит учесть, что помимо явных признаков, которые могут свидетельствовать о реальном статусе «самозанятого» (например, ежедневное присутствие в офисе бывшего работника и использование им конкретного рабочего места), существуют еще положения самого закона о самозанятых. Они указывают на то, что освобождение от налогов и использование спецрежима в виде налога на профессиональный доход возможно не ранее, чем спустя два года.

https://www.youtube.com/watch?v=cZ6C8l9b31g

Подпишитесь на наш канал в Telegram @konturjournal, чтобы вовремя узнавать о самых важных изменениях для бизнеса.

Видео:Какие налоги и взносы платит ИП за своих наемных работниковСкачать

Страховые взносы ИП за работников в 2021 году

Индивидуальные предприниматели и организации, которые являются работодателями, обязаны перечислять страховые взносы (с выплат сотрудников по трудовым договорам). Ежемесячные страховые взносы ИП перечисляют:

- в ИФНС (на обязательное пенсионное страхование);

- в ИФНС (на обязательное медицинское страхование);

- в ИФНС ( на страхование по временной нетрудоспособности и в связи с материнством);

- в ФСС (на обязательное социальное страхование от несчастного случая на производстве и от профессиональных заболеваний, коротко говоря, страхование от травматизма).

В нашей сегодняшней публикации выясним, в каком размере установлены взносы ИП за работников в 2021 году для перечисления в фонды, а также какую отчетность сдают ИП-работодатели в данные фонды.

Отметим, что с выплат физ. лицам (на основании договоров гражданско-правового характера) предприниматели должны перечислять взносы только в ПФР И ФФОМС. В ФСС взносы перечисляются при условии, что этот пункт предусмотрен договором ИП с работником.

Обратите внимание, что в соответствии с действующим законодательством, некоторые выплаты работникам освобождены от уплаты страховых взносов (ст.217 НК РФ).

Обязательным для всех ИП является:

- постановка на учет в ФСС в качестве работодателя;

- кроме взносов за работников уплачивать страховые взносы «за себя».

Взносы, которые платит ИП за работников в 2021 году

Тарифы для уплаты страховых взносов в фонды в 2021 году следующие:

- Пенсионное страхование — 22%. От суммы превышения установленной предельной величины базы — 10%;

- Страхование в связи с временной нетрудоспособностью и материнством — 2,9% (без учета взносов от несчастных случаев), и 1,8% с выплат временно пребывающим иностранцам;

- Медицинское страхование — 5,1%.

Некоторые индивидуальные предприниматели имеют право оплачивать страховые взносы по пониженным (льготным) тарифам. Данные об этих ИП представлены в таблицы в конце статьи.

Основой для расчета страховых взносов являются все выплаты и вознаграждения, полученные физлицом, и подлежащие обложению взносами на медицинское пенсионное страхование, страхование на травматизм, на случай временной нетрудоспособности и в связи с материнством. Как только годовой доход физического лица достигнет утвержденного Правительством РФ предела, то вступает в действие регрессивная шкала. Такой доход будет облагаться по заниженной тарифной ставке или вообще освобождается от обложения.

С 1 января 2021 года размеры предельных величин базы для начисления страховых взносов установлены в следующих размерах:

- для взносов на пенсионное страхование — 1 150 000 рублей (при превышении взносы рассчитываются по ставке 10%);

- для взносов на страхование в связи с временной нетрудоспособностью и материнством – 865 000 рублей;

- для взносов на медицинское страхование лимит отсутствует.

На 2021 год размеры предельных величин базы для начисления страховых взносов установлены в следующих размерах:

- для взносов на пенсионное страхование — 1 292 000 рублей (при превышении взносы рассчитываются по ставке 10%);

- для взносов на страхование в связи с временной нетрудоспособностью и материнством – 912 000 рублей;

- для взносов на медицинское страхование лимит отсутствует.

Страховые взносы ИП за работников в 2021 году на все виды обязательного страхования (пенсионное, медицинское, травматизм, нетрудоспособность, материнство) ИП необходимо оплачивать не позднее 15-го числа (следующего месяца). Не забудьте, если последний день уплаты взносов выпадает на выходной (праздник), то окончательный срок уплаты взносов переносится на самый ближайший рабочий день.

Оплата взносов и сдача отчетности

С 1 января 2014 года уже нет необходимости в распределении взносов на пенсионное страхование между накопительной и страховой частями пенсии сотрудника. Работники теперь самостоятельно выбирают страховой тариф для оплаты взносов, которые идут на накопительную часть их пенсии.

https://www.youtube.com/watch?v=_qdKO9r_ip8

Индивидуальный предприниматель, который является работодателем, перечисляет взносы только на страховую часть. ПФР сам распределяет взносы страховой и накопительной частей (по выбору сотрудника).

В 2021 году ИП, производящие выплаты физическим лицам, оплачивают страховые взносы на пенсионное страхование в ИФНС платежным поручением, в котором указывают КБК: 182 1 02 02010 06 2110 160.

В 2021 году ИП, производящие выплаты физическим лицам, оплачивают страховые взносы на медицинское страхование в ИФНС платежным поручением, в котором указывают КБК: 182 1 02 02101 08 2013 160.

В 2021 году размер фиксированных страховых пенсионных взносов составляет 26 545 рублей в год, размер фиксированных взносов на медстрахование — 5 840 рублей.

Определены размеры фиксированных взносов на 2021 и 2021 годы. Они так же как и в 2021 году не будут зависеть от МРОТ, а установлены Правительством РФ в конкретных величинах:

- в 2021 г. – на пенсионное страхование – 29 354 руб.; на медицинское страхование – 6884 руб.;

- в 2021 г.- на пенсионное страхование – 32 448 руб.; на медицинское страхование – 8426 руб.

Начиная с 2021 года, расчет фиксированных взносов не производится, исходя из МРОТ. Правительство будет устанавливать конкретный ежегодный размер взносов, для целей уплаты фиксированных взносов для ИП.

Также остается в 2021 году и дополнительный взнос в ПФР 1% при превышении годового дохода 300 000 рублей.

Этот взнос не может быть более 212 360 рублей в 2021 году и не может быть более 234 832 рублей в 2021 году. В 2021 году взнос на пенсионное страхование не будет выше, чем 259 584 рубля.

Причем в эту сумму входит не только 1% от превышения дохода в 300 000 рублей, но и уплаченный размер фиксированных страховых взносов.

КБК для уплаты страховых взносов в фиксированном размере на обязательное пенсионное страхование для уплаты в 2021 году:

182 1 02 02140 06 1110 160

КБК для уплаты страховых взносов на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода – 1 %):

182 1 02 02140 06 1110 160

Обратите внимание, что КБК перечисленных выше двух взносов совпадают.

КБК для уплаты страховых взносов на обязательное медицинское страхование в фиксированном размере в 2021 году:

182 1 02 02103 08 1013 160

Начиная с 1 января 2015 года (это правило верно и для периодов 2021 и 2021 годов), при перечислении страховых взносов в ИФНС, указывается сумма к уплате в рублях и копейках.

В 2021 году индивидуальный предприниматель сдает отчетность по начисленным и уплаченным взносам:

- ежеквартально в ИФНС в виде Расчета по начисленным и уплаченным страховым взносам на пенсионное и медицинское страхование, а также на страхование по временной нетрудоспособности и в связи с материнством (форма РСВ);

- ежемесячно в Пенсионный фонд отчет Сведения о застрахованных лицах (форма СЗВ-М);

- ежеквартально в Фонд социального страхования Расчет по начисленным и уплаченным страховым взносам на травматизм (форма 4-ФСС);

Видео:СКОЛЬКО НУЖНО ПЛАТИТЬ ЗА СОТРУДНИКОВ И КАК СНИЗИТЬ ЭТИ РАСХОДЫ?Скачать

Ип с работниками – какие налоги? полный перечень

16.01.2021

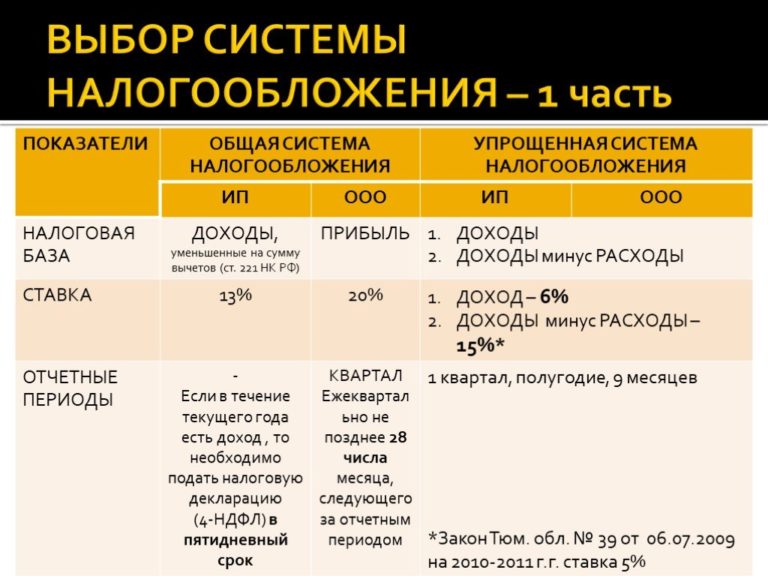

Предприниматели оплачивают разный перечень налогов в зависимости от своего налогового режима. Для упрощенной системы предусмотрен свой перечень отчислений. Причем в зависимости от типа «упрощенки» («Доходы» или «Прибыль») размер налогов будет разный.

Какие налоги платит ИП на УСН в 2021 году с работников? В какие сроки нужно уложиться, чтобы избежать убытков? Какие изменения претерпело налогообложение в нынешнем году?

Какие налоги платит ИП на УСН в 2021 году с работников – полный перечень

Помимо основного налога – 15% для УСН «Прибыль» и 6% для УСН «Доходы» – ИП с сотрудниками в 2021 году платит следующие налоги за сотрудников:

- НДФЛ – 13% с зарплаты резидентов и 30% — с нерезидентов РФ;

- Социальные взносы:

- ОПС (22%);

- ОМС (5,1%);

- Соцстрах (2,9%);

- Взносы по случаю травматизма и по заболеваниям, полученным на производстве (0,2-8,5%).

Указанные налоги уплачиваются все время, пока предприниматель находится на учете, независимо от того, ведет он деятельность или нет, есть доход или отсутствует.

https://www.youtube.com/watch?v=qgFIXqcI9H4

Однако есть и послабления для некоторых ИП. Так, сэкономить по выплатам могут предприниматели, занятые в сфере производства продуктов питания и детских игрушек.

В ряде регионов ставка 6% снижена до 1%, а ставка 15% – до 5%.

Среди нововведений года – увеличение налоговых каникул для ряда ИП на УСН. Условиями являются: научная, производственная или социальная область деятельности предпринимателя, а также факт открытия ИП на УСН впервые. Возможность воспользоваться налоговыми каникулами зависит в том числе и от численности работников, выбранного кода ОКВЭД и уровня годовой прибыли ИП.

Также если годовая зарплата ваших сотрудников превысит 711 000 руб., то за остаток в ПФР отчисляется только 10%.

Что касается ИП с сотрудниками на УСН (Доходы): какие налоги платить в 2021? Порядок и суммы исчислений для обоих типов УСН одинаковые. А вот возможность снижения ставки за счет страховых отчислений разная.

Так, ИП на УСН 6% может вычесть из основного налога страховые выплаты за сотрудников. Налоговую базу можно снизить за счет взносов лишь в периоде проведения выплат.

Для примера возьмем ИП с доходом 500 000 руб. в год. За двух имеющихся сотрудников он перечислил в ФНС взносы в размере 60 000 руб. Начисленный единый налог составит 30 000 руб. (500 тыс. х 6%). Поскольку ИП имеет работников по найму, он может уменьшить этот налог наполовину. Т.е. в бюджет он перечислит всего 15 000 руб.

ИП на УСН 15% могут внести взносы за сотрудников в расходы. Это плюс. Но итоговый размер налога уменьшить нельзя, поэтому экономия в данном случае меньше, чем на УСН 6%.

К примеру, доход за 1-й квартал у ИП 15% составил 250 000 руб., а расход — 180 000 руб. Налоговый платеж нельзя снизить за счет страховых отчислений. Они уже подсчитаны в расходах. Платеж за квартал составит 250 000 – 180 000 = 70 000 руб. 70 000 * 15% = 10 500 руб.

Правильно рассчитав размер налогов, важно вовремя их уплатить. О сроках расскажем далее.

Самые точные сроки уплаты налогов

Законодательством РФ установлен следующий график платежей для ИП на УСН с работниками на 2021 год.

Для авансовых платежей отчетными являются 1-й квартал, полугодие и 9 месяцев года. Получив доход в любом из этих периодов, уплатить с него 6% или 15% нужно не позже 25 дней после завершения этого периода. Для вычисления берется база (доход или прибыль) за весь текущий год.

Если доходов и прибыли в отчетном периоде нет, выплачивать налоги не требуется. А вот если предприниматель претерпел убытки, то он должен внести минимальный платеж в ИФНС. Для УСН 6% он составит 6%, а для УСН 15% — 1% от всего дохода.

Авансовый платеж берется вперед, но при этом он дает возможность уменьшить итоговую сумму. Укажите эти перечисления в годовой декларации.

Надо отметить, что в 2021 году ужесточились санкции за просрочку уплаты налогов. Ежедневно за просрочку начисляется пеня 1/300 от ставки рефинансирования ЦБ РФ. При злостных нарушениях грозят более серьезные суммы штрафов или уголовная ответственность.

Особой строкой идет НДФЛ – обязательный налог, взимаемый с зарплат работников. Какие особенности нужно учитывать при его расчете и уплате?

Особенности уплаты НДФЛ от экспертов

Работодатель на «упрощенке» удерживает с зарплат своих работников налог на доходы. Сроки выплат НДФЛ в зависимости от типа дохода различны.

Так, зарплатный налог за работника перечисляется, как уже указано выше, на следующий день после выплаты зарплаты. А вот за доход в виде премий и компенсаций – до конца месяца, в котором были сделаны эти выплаты.

Важно! Работодатель должен производить исчисление НДФЛ по каждой выплате отдельно.

Налог рассчитывается по формуле в 3 этапа. Рассмотрим пример для ИП со ставкой 13%

- Расчет налоговой базы (НБ) по НДФЛ:

НБ (нач.года) = Сумма доходов, облагаемых по ставке 13% (с нач. года) – Сумма страховых вычетов

Сумма НДФЛ (с нач. года) = НБ (нач. года) х 13%

- Расчет удерживаемого НДФЛ:

НДФЛ (тек. мес.) = Сумма НДФЛ (с нач. года) – НДФЛ с доходов (с нач. года по предыдущий мес.)

Пример: сотрудница Иванова В.А. получает зарплату в размере 35 000 руб. У нее есть 5-лений сын. Стандартный вычет на него – 1 400 руб./мес. В апреле она получила премию в размере 10 000 руб. Исходя из этих данных, определим сумму удержания:

НБ =35 000 х 4 мес. + 10 000 руб. – (1 400 х 4 мес.) = 144 400 руб.

https://www.youtube.com/watch?v=QFPwT_j0i1Y

Сумма НДФЛ за 1-й квартал = 144 400 руб. х 13% = 18 772 руб.

НДФЛ с доходов первые 3 месяца = (35 000 руб. х 3 мес. – (1 400 руб. х 3 мес.)) х 13% = 13 104 руб.

НДФЛ с доходов за апрель = 18 772 руб. – 13 104 руб. = 5 668 руб.

Надо отметить, что не все виды доходов работников облагаются НДФЛ. Вот перечень выплат, с которых налог не уплачивается:

- Расчет при увольнении (кроме компенсации за неиспользованный отпуск и выплаты, превышающей 3-х месячный оклад);

- Выплата семье по случаю гибели военнослужащего;

- Единовременная выплата при рождении или усыновлении ребенка;

- Выплата за переезд сотрудника в другую местность по служебному долгу;

- Командировочные расходы (не более 700 руб. для поездок по РФ и 2500 руб. для поездок за границу);

- Денежная компенсация в случае стихийного бедствия;

- Помощь семье сотрудника в случае смерти близкого родственника;

- Компенсация на оздоровление работника, включая уволенного или вышедшего на пенсию.

Нарушение процедуры расчета и сроков выплат НДФЛ влечет за собой наложение взысканий и привлечение к уголовной ответственности.

Нарушение сроков уплаты данного налога, отсутствие перечислений в ФНС или их неполный объем влекут за собой налоговую проверку, штраф и пени, а также обращение в органы прокуратуры в случае злостных нарушений.

В 2021 году штраф составляет 20% от величины налога. Если нарушения носят постоянный характер, размер штрафа может достигать 300 000 руб. В некоторых случаях возможно лишение свободы до 3 лет.

Помимо НДФЛ, ИП с сотрудниками в 2021 году платит налоги в виде страховых взносов. Каковы нюансы их выплат в текущем году?

Страховые взносы за работников в 2021 году для ИП на УСН

Социальные отчисления за себя и работников производятся отдельно. В каком размере и в какие сроки они выплачиваются, мы указали выше. В этой части статьи мы опишем нюансы начисления и выплаты этого вида налогов с сотрудников в нынешнем году.

Сразу начнем с приятного. Есть возможность снизить страховые взносы, если соблюдены все 3 условия:

- Вид деятельности ИП принадлежит к льготным (IT-компании; НКО на УСН в сфере соцобслуживания, науки, образования, медицины, культуры, массового спорта; благотворительные фонды и др.);

- Годовая выручка не превышает 70%;

- Годовой оборот не превышает 79 млн. руб.

Также на страховые взносы в нашей стране распространяется максимальное значение сборов. В 2021 году для пенсионного страхования — 1 021 000 руб., а вот по несчастным случаям – 815 000 руб. При достижении доходов работника указанных сумм к страховым взносам на него применяются пониженные тарифы: для ПФР – 10% от суммы превышения и для ФНС – 0%.

При достижении лимита уплата страховых взносов за работников в 2021 году для ИП на УСН прекращается.

Исключение составляет лишь медицинское страхование – сумма сбора на него составляет 5,1% от размера оклада в любом случае.

При работе в опасных условиях труда дополнительно взимаются отчисления за травматизм. Ставка определяется типом ОКВЭД.

По каждому наемному работнику сборы исчисляются индивидуально. А уплата производится общей суммой.

За просрочку уплаты, неверный расчет, неуплату или неполный платеж на предпринимателя накладывается штраф 20 – 40% от суммы положенных взносов, а также пени в размере 1/300 ставки рефинансирования при просрочке уплаты до 30 дней и 1/150 – при просрочке сроком больше 30 дней.

При задолженности свыше 15 000 000 руб. возникает уголовная ответственность.

Чтобы избежать штрафов, нужно:

- Переводить в ФНС НДФЛ в день выплаты зарплаты сотрудникам;

- Переводить страховые платежи до 15 числа, следующего за текущим месяцем;

- Хранить документы, подтверждающие корректность исчисления налогов;

- Рассчитывать платежи в фонды по отдельному типу страхования и работнику индивидуально без округления;

- При переводе средств в фонды внимательно указывать КБК;

- Тщательно заполнять и подавать отчетность.

Эти простые правила помогут не допустить, например, такой ситуации, которая случилась с одним предпринимателем. История ниже.

Личная история налогоплательщика

«В школе иностранных языков без наемных работников не обойтись. Мне как владельцу организации пришлось нанять приходящего бухгалтера. Он вел всю бухгалтерию по сотрудникам, но в офисе не сидел. С ним было неудобно решать срочные вопросы, но это был для меня самый дешевый вариант ведения кадрового учета.

https://www.youtube.com/watch?v=lf2YGs3oD04

Все бухгалтерские документы имели место постоянного хранения в офисе. До поры до времени все было хорошо. Пока мы не переехали в другое здание.

В процессе переезда где-то затерялась часть документов. И как назло нагрянула налоговая с проверкой. Сами понимаете, без бумажек доказать, что мы оплачиваем налоги за сотрудников в полном объеме, оказалось невозможно. Меня хорошо оштрафовали.

Вины моего бухгалтера в этом не было, конечно. Но от сотрудничества с ним мне все-таки пришлось отказаться. Правда, по другой причине. Только спустя год работы с ним, я узнал, что к моему виду деятельности по ОКВЭДу можно применять пониженные страховые взносы. Я бы сэкономил кучу денег.

Теперь я доверяю только профессионалам. Нанял штатного бухгалтера. Пусть это обходится мне дорого, зато я уверен, что моя бухгалтерия всегда в порядке, меня не ждут неприятные сюрпризы, и я не рискую потерять свои деньги».

Теперь вы знаете, какие налоги платит ИП на УСН в 2021 году с работников. Если статья вам понравилась, сохраните ее на своей странице в социальной сети, чтобы не потерять.

Так актуальная информация будет у вас под рукой. Также подписывайтесь на рассылку для владельцев бизнеса и бухгалтеров.

Все наши подписчики получают самые свежие данные с учетом последних изменений в области бухгалтерии и налогообложения.

ОЦЕНИТЕ СТАТЬЮ:

Warning: Invalid argument supplied for foreach() in /home/p317479/www/xn——7kcdkcie1atjeq6bgqdfgqkc6ajh.xn--p1ai/wp-content/themes/my/single.php on line 171

🌟 Видео

Какие налоги платит и какие отчёты сдаёт ИП без сотрудников за 2021 годСкачать

Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

Сколько страховых заплатит ИП в 2021-2023 годахСкачать

Как платить налоги и взносы за сотрудников | Реальный ИПецСкачать

Сколько стоит работник для работодателя? Александр Шоршин: Про налогиСкачать

Про взносы для ИП. Какие взносы платить за 1 сотрудника и сколько?!Скачать

Какие налоги и взносы платит работодатель с 2023Скачать

ВЗНОСЫ ИП за 2021 год на УСН без сотрудниковСкачать

Какие налоги платит ИП: УСН, Пенсионные страховые взносыСкачать

Как ИП платить налоги и подавать уведомления в 2024 годуСкачать

Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

Кто платит налоги: руководитель или работник?Скачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Сколько налогов платит ИП с официальной зарплаты сотрудника? Бизнес и налоги.Скачать

Как оплатить пенсионные, социальные отчисления и ОСМС через Kaspi.kz за ИП и за работника 2021 годСкачать

Сколько налогов платит бизнес | ИП или Самозанятость в 2021 годуСкачать