Тэги: Продажа домов, Дачи, Налоги

Напомним, что в 2014 году в силу вступил закон, согласно которому налог на имущество исчисляется не из инвентаризационной стоимости, из кадастровой, которая равна рыночной, а иногда и превышает ее.

Под новую схему попали 28 регионов, которые в этом году получат уведомления об уплате налога за предыдущий год, для всех остальных субъектов федерации квитанции начнут поступать со следующего года.

Мы уже рассказывали про кадастровую оценку квартир. Теперь мы попросили Александра Вусова, руководителя департамента оценки бизнеса и активов консалтинговой группы «Апхилл», продолжить тему и рассмотреть, как данное нововведение затронет земельные участки и загородные дома.

- Как расчитывается налог

- Ошибки оценки

- Оспаривайте налог на дом

- А на землю?

- Совет эксперта

- Какой налог на частный дом 2021 больше 150 кв м

- Налоги на загородную недвижимость в 2021 году

- Налог на роскошь на квартиры и дома в РФ в 2021 году

- Налог на постройки на земельном участке 2021

- Налог на дома

- Какой налог с дачного домика менее 50м кв

- Площадь дома и расчет налога на недвижимость

- Налог на участки и дома по новым правилам

- Особенности налогообложения дачного дома

- Особенности и перспективы введения налога на роскошь в России в 2021 году

- Налог на недвижимость в 2021 году — существуют ли разъяснения, о которых умалчивают

- Как рассчитать налог на частный дом

- Кто является плательщиком налога на дом

- В каких случаях платить налог не нужно

- От чего зависит размер уплачиваемого налога

- Налоговая база и ставки

- Порядок расчета

- Пример расчета

- Льготы при уплате налога на дом

- Налог на дома больше 100 квадратов 2021

- Налоги на загородную недвижимость в 2021 году

- Налог на частный дом в 2021 году для физических лиц калькулятор

- Какой налог на частный дом 2021 больше 150 кв м

- Налог на частный дом

- Расчет налога на дом с помощью калькулятора

- Налог на имущество 2021 в каком месяце приде

- Как платить налог за квадратные метры

- Налог на дома. Расчет налога на недвижимость физических лиц

- Дом и имущество

- О льготниках

- Изменения в расчетах

- Вычеты

- Ограничения по льготам

- Если молчать

- Не вечные льготы

- Как подсчитать

- Итоги

- 💥 Видео

Как расчитывается налог

Налоговые ставки на земельные участки устанавливают региональные власти, кроме того, они могут зависеть от категории объекта и его использования.

Тем не менее, ставки не могут превышать 0,3% для сельхозземель, жилищно-коммунального хозяйства, для нужд оборонного, таможенного и железнодорожного комплекса, для подсобного хозяйства, садоводства и животноводства, и 1,5% для других категорий.

Помимо этого, итоговая сумма налога зависит от сохраненных возможных скидок для льготных категорий граждан и вычетов. Последнюю привилегию также определяют органы местного самоуправления.

Что касается частного жилого дома, то здесь налоговая ставка составляет 0,1% и может доходить вплоть до 2% для элитных объектов, кадастровой стоимостью больше 300 млн рублей. Вычет в данном случае заключается в том, что налогом может не облагаться 50 кв. м.

от общей площади (в зависимости от субъекта РФ это значение также может меняться). Например, при площади дома 150 кв. м и применении вычета, платить налог нужно будет со 100 кв. м.

Стоит уточнить, что все льготы действуют в отношении только одного объекта по выбору собственника.

К сожалению, пока система кадастровой оценки недвижимости еще недостаточно налажена, что приводит к спорам и разногласиям.

Массовый метод оценки, которым руководствуются оценщики при работе, допускает очень много погрешностей. При такой оценке возможны грубые обобщения, потому что индивидуальные характеристики зданий, такие как расположение участка, соседство с лесными или промышленными зонами, износ и площадь дома, обременения и др. не учитываются.

Ошибки оценки

Помимо этого, данные обо всех объектах в Росреестре не всегда могут быть правильными и отвечающими действительности.

Старые данные на бумажном носителе из БТИ вручную переносились в электронную базу Росреестра, и, конечно, из-за колоссального объема работы было допущено множество ошибок, которые выявлялись только в процессе оценки.

То есть где-то могли не там поставить запятую или ошибиться на пару цифр, и от этого получалась совершенно другая площадь.

Также не было учтено, что по старой методике анализировались все объекты, включая собачьи ямы, бани, гаражи, будки, а сейчас меряют только основной объект оценки. В итоге получится, что владелец получит больший налог из-за того, что подобные помещения оценщики примут за первостепенные.

Главной же сложностью относительно оценки земли является неточное определение вида использования участка.

Нередко бывает так, что находящиеся в одном ТСЖ владения имеют разное назначение — например, один участок располагается на сельхозземле, а владелец соседнего решил изменить его назначение на индивидуальное жилищное строительство, где стоимость сотки выше.

При комплексной оценке оценщик может не учесть эти данные – ведь он не выезжает на объект, не анализирует каждый детально, а, возможно, эта информация попросту еще не внесена в Росреестр.

В итоге оба объекта могут быть оценены как земли населенного пункта, и владелец первого участка получит в налоговой квитанции внушительную сумму.

Оспаривайте налог на дом

Если в случае с жильем в многоквартирных домах оспаривание кадастровой оценки в суде почти бессмысленно (за исключением дорогих элитных объектов) из-за больших стоимостных затрат на тяжбу, то

https://www.youtube.com/watch?v=OwHPYYP_BhE

оспорить налог на дом с земельным участком более реально.

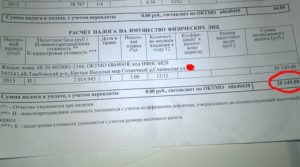

К примеру, дом площадью 307 кв. м расположен на земельном участке в 15 соток в Подольском районе.

Инвентаризационная стоимость дома составляла 580 000 рублей, и сумма налога на имущество получалась 2 900 рублей в год (по старым правилам коэффициент 0,5%, применяемый к помещениям стоимостью свыше 500 000 рублей). Сейчас кадастровая стоимость составляет 32 млн рублей.

В итоге с учетом налогового вычета, то есть, отняв 50 кв. м от общей площади объекта, или 2 000 рублей, и применив ставку в 0,2%, уплатить в 2021 году нужно будет 13 500 рублей.

Однако это коэффициент переходного периода – до 2021 года ставка, а следовательно, налог будет расти и может дорасти примерно до 53 000 рублей. В таком случае, конечно, стоит попробовать оспорить эту стоимость.

А на землю?

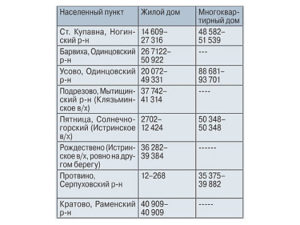

Что касается земли, то в рассматриваемом случае разница в проведенных оценках меньше – на 2012 год кадастровая стоимость этого участка составляла 3,5 млн рублей, сейчас, по данным Росреестра, она повысилась до 3,7 млн рублей. Соответственно, и налог несущественно увеличится. Кстати, здесь рыночная стоимость получилась даже выше кадастровой – 4 млн рублей, хотя обычно бывает наоборот.

А вот другой пример, где рыночная стоимость земли была определена ниже кадастровой. Земельный участок, находящийся на востоке в 25 км от МКАД, площадью также 15 соток, по кадастру в 2015 году оценен в 3,1 млн рублей, а рыночная стоимость была определена в 1,9 млн рублей. В итоге разница в налоге составит 3 600 рублей.

Совет эксперта

Если разница небольшая – в пределах 30%, то это не сильно скажется на сумме налога.

Для тех, у кого налог действительно повысился в несколько раз, безусловно, есть смысл пробовать решить вопрос вначале досудебным способом в межведомственной комиссии при Росреестре или даже начинать судебную тяжбу – шанс выиграть дело совсем не мал. Однако чаще всего затраты на сам процесс превышают стоимость налога за несколько лет.

Мы бы рекомендовали поступить следующим образом. Если дом входит в состав ТСЖ, то для того, чтобы снизить затраты на процедуру оценки, где на каждого владельца в сумме может получиться 70 000–80 000 рублей (отчет, экспертиза СРО и услуги юриста),

жильцам лучше проводить общие собрания и заказывать коллективный отчет об оценке.

Так для собственников выйдет раза в три дешевле, нежели заказывать отчет и экспертизу индивидуально. К тому же возрастут шансы на успешное завершение тяжбы.

О новых правилах налогообложения квартир читайте тут.

Видео:Онлайн-калькулятор: Расчет налога на имущество на жилое здание, сооружение и помещениеСкачать

Какой налог на частный дом 2021 больше 150 кв м

- 3 млн. / 50 кв. м (площадь строения) × 30 кв. м (площадь, облагаемая налогом) = 1,8 млн. рублей (реальная кадастровая стоимость для налогообложения);

- 200 000 (инвентаризационная стоимость) × 0,1 (налоговая ставка) = 200 рублей;

- 1,8 млн. × 0,1 (все та же ставка, которая является одинаковой для обоих способов расчета) = 1 800 рублей;

- (1800 – 200) × 0,4 (понижающий коэффициент на 2021 год) + 200 = 840 рублей.

Собственники индивидуальных жилых домов могут рассчитывать на некоторые послабления, выраженные в форме льготных условий оплаты налога.

К примеру, 50 квадратных метров такого строений налогом не облагаются. Поэтому если вы осуществляете расчет для коттеджа площадью 100 кв. м, платить придется только за половину.

Налоги на загородную недвижимость в 2021 году

Оплата налога проводится на основании уведомления, которое высылается налоговым органом. Однако нужно понимать, что по каким-то причинам уведомление не всегда может быть доставлено. В связи с этим имеет смысл самостоятельно контролировать размер и сроки оплаты.

— лица, имеющие право на получение социальной поддержки, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, вследствие аварии в 1957 году на производственном объединении Маяк, а так же подвергшиеся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне;

Налог на роскошь на квартиры и дома в РФ в 2021 году

- Если кадастровая стоимость недвижимости не больше ограничения, принятого законом, то налоговый коэффициент равен 0,1%;

- Офисные помещения, налоговые центры, производственные здания – ставка будет 0,5%;

- Земли сельхозназначения, участки личных подсобных хозяйств – налоговый коэффициент 0,3%;

- Другие земельные участки – 1,5%.

Многие граждане не согласны с данным законопроектом – рыночная стоимость объектов недвижимости с каждым годом повышается, люди могли приобрести квартиру в эконом-сегменте 10-15 лет назад, сегодня же ее стоимость увеличится. Например, покупка однокомнатной квартиры 10 лет назад за 700 тыс. руб.

– в настоящее время ее рыночная стоимость будет не менее 1 млн. руб.

Налог на постройки на земельном участке 2021

Объекты, находящиеся в собственности пенсионеров, которые не подвергаются налогообложению: Комната; Квартира; Жилой дом; Дача; Сарай; Гараж; Стройка; Участок местности, приспособленный для стоянки авто; Помещения, созданные для осуществления творческой деятельности.

https://www.youtube.com/watch?v=78cKWwuv91s

Согласно разъяснениям Минфина России для исчисления налога на имущество физлиц к хозпостройкам относятся объекты недвижимости на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества и садоводства или индивидуального жилищного строительства.

Налог на дома

Потребуется обратить внимание на один интересный факт: если указать кадастровый номер жилья, то все остальные данные будут введены автоматически. Они прописываются в Росреестре и привязываются к калькулятору налоговой службы РФ. Поэтом чаще всего граждане используют именно такой вариант для подсчета суммы платежа.

Сегодня нам придется понять, что собой представляет налог на дома, а также как он рассчитывается. Данный вопрос крайне важен для всех физических лиц. В частности для тех, у кого в собственности есть дом или его доля. Ведь таких граждан изучаемый вопрос касается в первую очередь. Следует помнить о том, что налоги уплачиваются практически всеми гражданами.

Задолженность приводит к серьезным проблемам. Чтобы избежать их, придется хорошенько разобраться в налоговых правилах, которые имеют место в России. Кроме того, постоянные реформы не позволяют населению спокойно осознать то, что их ждет.

Так на что следует обратить внимание? Как рассчитать налог на дома? И есть ли вообще подобного рода платеж в Российском законодательстве?

Какой налог с дачного домика менее 50м кв

3. При определении подлежащей уплате налогоплательщиком суммы налога налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

1. Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в зависимости от применяемого порядка определения налоговой базы с учетом положений пункта 5 настоящей статьи.

Площадь дома и расчет налога на недвижимость

Неважно, какая площадь дома, 100 квадратных метров, 150 или больше. При исчислении налога исходя из кадастровой стоимости предусмотрено уменьшение кадастровой стоимости на кадастровую стоимость 50 кв. м. в отношении жилых домов, в отношении комнат — на кадастровую стоимость 10 кв.м.,в отношении квартир— 20 кв.м.

Рекомендуем прочесть: Льготы и выплаты в 2021 году в башкирии за 3 ребенка

Все больше субъектов РФ переходят на имущественный налог, исчисляемый по кадастровой стоимости.

Жители еще 15 регионов: республики Адыгея, Карелии, Марий Эл, Якутии, Тывы, Краснодарского, Хабаровского края, Астраханской, Мурманской, Оренбургской, Орловской, Тамбовской области, Еврейской автономной области, Ненецкого и Чукотского автономного округа получат налоговые уведомления, в которых расчеты сделаны с учетом соответствующих изменений.

Налоговая система с будущего года начинает функционировать по новым правилам. Аналитики считают, что некоторая часть собственников жилья в центральных частях крупных агломераций будет вынуждена покинуть свой дом и переехать в менее затратное помещение на городской окраине. Платить за такие квадратные метры экономичнее.

Законодательные органы местного самоуправления с органами власти городов федерального значения имеют право предоставлять по размеру и большие вычеты. После введения к закону поправок в течение четырех первых лет будут учитываться понижающие коэффициенты при расчете налогообложения на недвижимость.

Налог на участки и дома по новым правилам

Также не было учтено, что по старой методике анализировались все объекты, включая собачьи ямы, бани, гаражи, будки, а сейчас меряют только основной объект оценки. В итоге получится, что владелец получит больший налог из-за того, что подобные помещения оценщики примут за первостепенные.

Массовый метод оценки, которым руководствуются оценщики при работе, допускает очень много погрешностей. При такой оценке возможны грубые обобщения, потому что индивидуальные характеристики зданий, такие как расположение участка, соседство с лесными или промышленными зонами, износ и площадь дома, обременения и др. не учитываются.

Особенности налогообложения дачного дома

- Если продавец за полученные деньги приобрел равноценную недвижимость. Например, продав дом, расположенный на территории одного садоводства, он купил такую же дачу на территории другого СНТ.

- Налоговый вычет можно получить, если сумма сделки не превышает 1 млн рублей.

- Вычет могут получить и покупатели, если приобретают участок с жилым строением на сумму не более 2 млн рублей.

Каждый хозяин недвижимости в России обязан платить налоги, и владельцы дачных домов не стали исключением. У некоторых собственников возникают трудности в связи с тем, что последние несколько лет в сфере налогообложения происходят изменения.

В первую очередь они связаны с тем, что платеж рассчитывается на основании кадастровой стоимости, а не инвентаризационной.

Особенности и перспективы введения налога на роскошь в России в 2021 году

Расчет налога на дорогие автомобили и недвижимость в 2021 году Федеральная налоговая служба проводит самостоятельно, а налогоплательщиков извещает о сумме отчислений до 1 августа текущего налогового периода. Декларацию о доходах и список документов на недвижимость и ее владельца следует заполнить до 1 марта следующего года.

https://www.youtube.com/watch?v=t1JQePMfnkg

В чем суть законопроекта, и по какой схеме будет проводиться удержание, эти вопросы возникли у некоторых россиян.

Новое правило вызвало двоякую реакцию у граждан, против нововведения выступали не только состоятельные жители, но и обычные граждане и даже эксперты.

Самостоятельно разобраться в особенностях действующей налоговой системы по правилам 2021 года людям непросто, поэтому выгодным решением станет консультация у профильного юриста, имеющего теоретический и практический опыт работы в данной сфере.

Налог на недвижимость в 2021 году — существуют ли разъяснения, о которых умалчивают

Разберем все это на примере. Продолжим пример с квартирой в 56 квадратных метров. Как мы только что определили, оплачивать налог нужно за 36 “квадратов” или 0,64 площади квартиры. Пусть кадастровая стоимость такой квартиры составляет 1,5 миллиона рублей. Нам нужно умножить 0,64 на 0,8 и на 0,1% от полутора миллионов, то есть, на 1500 рублей. В итоге получается налог 768 рублей за год.

Очень долго мы платили практически копеечный налог на наши квартиры и дома. Он рассчитывался на основе инвентаризационной стоимости имущества, а она в разы, если не десятки раз, ниже рыночной цены.

В какой-то момент государству, столкнувшемуся с кризисом в экономике, это надоело, и оно резко изменило принцип расчета налога с граждан на их квартиры, чтобы дополнительно пополнить бюджет.

08 Фев 2021 juristsib 2944В основу легла кадастровая стоимость, которая теоретически должна быть близка к рыночной цене жилья. А это означает, что и налог резко вырос.

Видео:Какие налоги нужно платить за дом и участок?Скачать

Как рассчитать налог на частный дом

Собственники недвижимого имущества уплачивают налоговые сборы на землю и постройки, расположенные на этом участке. В зависимости от типа недвижимости и площади объекта собственники имеют право на налоговый вычет.

Кто является плательщиком налога на дом

Обязанность вносить налоговые взносы не зависит от гражданства собственника, его возраста и периода владения.

Лица без гражданства либо иностранцы должны уплачивать налог на личное имущество, расположенное на территории Российской Федерации.

Если владельцем жилого дома является несовершеннолетний (до 18 лет) или малолетний (до 14 лет) ребенок, он считается налогоплательщиком и обязан уплачивать сборы на общих основаниях.

Существует ряд признаков для определения субъекта, обязанного уплачивать налог на дом:

- Если недвижимость находится в собственности предприятия, налогоплательщиком является юридического лицо.

- Если у загородного дома более одного собственника, имущество облагается единым сбором. Расчет налогового сбора вычисляют в зависимости от размера долей.

- Лицо, являющееся арендатором помещения, не уплачивает налог, если такой пункт не прописан в соглашении.

ВНИМАНИЕ! Владельцы недвижимого имущества должны оплачивать имущественный налог в срок, чтобы избежать начисления штрафных санкций и пени.

В каких случаях платить налог не нужно

Освобождаются от уплаты налога на дачный дом лица, являющиеся собственниками недвижимости, площадью менее 50 кв. м. При условии, что дача находится на земельном участке, предназначенном для дачного или садового хозяйства.

Если в доме есть цокольный этаж, используемый под гараж, он не учитывается при расчете общей площади недвижимости. Муниципальные власти могут освободить владельцев гаражей от оплаты налоговых взносов.

От чего зависит размер уплачиваемого налога

Размер взноса зависит от ряда параметров:

Размер платежа в ИФНС также зависит от площади и этажности недвижимого имущества и его технических характеристик. Чем больше количество квадратных метров и этажей здания, тем выше налог.

Налоговая база и ставки

В основе налогового сбора лежит ставка, устанавливаемая нормативно-правовыми актами НК РФ, которая зависит от типа постройки:

- 0,1% от кадастровой и инвентаризационной стоимости жилой постройки, парковочного места или гаража;

- 3%, если стоимость жилья по кадастру превышает 300 миллионов рублей, а недвижимость служит офисным или коммерческим помещением;

- 0,5% от цены иных построек, признанных недвижимым имуществом.

Региональные власти имеют право менять налоговые ставки: снижать или повышать их. Уменьшение процентов допускается без ограничений, а увеличить можно максимум в три раза.

Порядок расчета

Расчет налога на частный дом производится следующим образом:

- Кадастровая стоимость жилья умножается на налоговую ставку.

- Инвентаризационная цена умножается на аналогичную налоговую ставку.

- От первого показателя отнимается второй.

- Полученная сумма умножается на понижающий коэффициент.

- К полученному результату прибавляется налоговый взнос по инвентаризационной стоимости.

Итоговая сумма является налогом на недвижимое имущество.

ВНИМАНИЕ! Понижающий коэффициент – это показатель, на который снижается итоговая сумма обязательного платежа в ФНС (0,2, 0,4 или 0,6 в зависимости от региона).

Пример расчета

Например, кадастровая стоимость жилья составляет 1,2 миллиона рублей, инвентаризационная – 200 тыс. рублей. Налоговая ставка – 0,1%. Понижающий коэффициент – 0,4. Для расчета величины налога необходимо произвести следующие вычисления:

- 1,2×0,1=1 200 р.

- 200×0,1=200 р.

- 1 200-200=1 000 р.

- 1 000×0,4=400 р.

- 400+200=600 рублей – размер налогового сбора.

ВНИМАНИЕ! Минусовая кадастровая стоимость недвижимости в соответствии с нормативно-правовыми актами приравнивается к нулю.

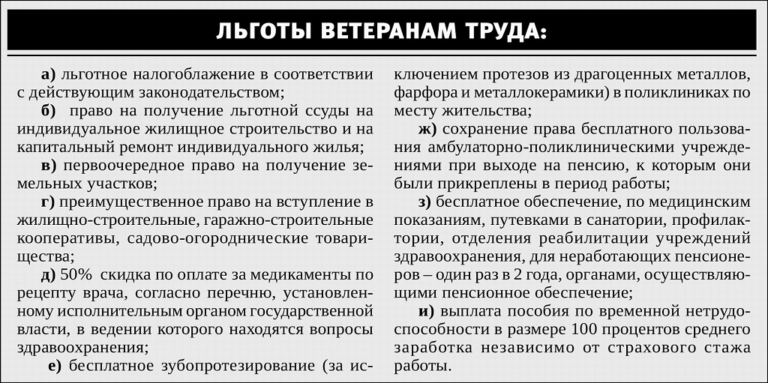

Льготы при уплате налога на дом

Льготы делятся на региональные и федеральные. В первом случае их устанавливает высший орган власти, во втором – органы местного самоуправления. Льгота распространяется на одну единицу недвижимого имущества каждого типа. Собственник имеет право самостоятельно выбирать, на какую постройку будет снижен размер взноса.

ВНИМАНИЕ! Для объектов недвижимости с кадастровой стоимостью выше 300 миллионов рублей льгота не предоставляется.

Лица, которым положена льгота по налогам на имущество, прописаны в статье 407 Налогового кодекса РФ. К ним относятся:

- участники боевых действий в Афганистане;

- пенсионеры и герои ВОВ;

- инвалиды 1 и 2 группы;

- военнослужащие, комиссованные по состоянию здоровью;

- члены семьи военнообязанных, потерявшие кормильца;

- супруги и родители госслужащих, погибших при исполнении должностных обязанностей.

Для получения льготы собственники передают в МФЦ или ИФНС пакет документации:

- удостоверение личности;

- документ, подтверждающий право получения льготы;

- ИНН;

- документы, подтверждающие право владения недвижимостью.

Документы можно передать лично либо отправить по почте. Разрешается предоставление заверенных дубликатов.

Видео:Из-за какого фундамента придется платить налог на дом, баню или гараж, а из-за какого - нетСкачать

Налог на дома больше 100 квадратов 2021

Как уже говорилось ранее, во многих регионах переход на учет кадастровой, а не инвентаризационной стоимости привел к серьезному повышению налоговых выплат. Чтобы несколько снизить финансовую нагрузку на граждан, государство учредило так называемый переходный период, который продлится до 2021 года. В течение этого времени налог будет рассчитываться следующим образом:

Собственники индивидуальных жилых домов могут рассчитывать на некоторые послабления, выраженные в форме льготных условий оплаты налога. К примеру, 50 квадратных метров такого строений налогом не облагаются. Поэтому если вы осуществляете расчет для коттеджа площадью 100 кв. м, платить придется только за половину.

Налоги на загородную недвижимость в 2021 году

Налоговый вычет для определения налоговой базы дома или другого строения равен 50 кв.м. Т.е. перед тем как определять размер налога для дома, дачи или другого строения, используя известную процентную ставку, необходимо вычесть из фактической площади объекта 50 кв.м.

— лица, имеющие право на получение социальной поддержки, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, вследствие аварии в 1957 году на производственном объединении Маяк, а так же подвергшиеся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне;

Налог на частный дом в 2021 году для физических лиц калькулятор

Кадастровая стоимость объекта налогообложения До 10 млн рублей включительно Свыше 10 до 20 млн рублей включительно Свыше 20 до 50 млн рублей включительно Свыше 50 до 300 млн рублей включительно Налогоплательщик самостоятельно может произвести примерные расчеты налога на недвижимость, оперируя кадастровой стоимостью, ставкой и площадью объекта недвижимости.

https://www.youtube.com/watch?v=re-gSyNxfq0

Для тех лиц, которые не являются резидентами, процент составляет уже не 13, а 30 % от налогооблагаемой базы. Звание резидента страны довольно условно, но потерять его очень просто.

Даже если вы отправились в отпуск в другую страну, где пробыли более полугода, и не занимались там предпринимательской или иными видами деятельности, приносящими дополнительный или основной доход, вы теряете статус резидента.

Какой налог на частный дом 2021 больше 150 кв м

— Можно было бы сокрушаться, что это несправедливо. Налог повышен в 125 раз! Но разве это на самом деле несправедливо? Давайте взглянем на абсолютные цифры. Платить 96 рублей за дом — это разве справедливо? Или за квартиру налог был 120 рублей, сейчас будет 3 тысячи в год. А это несправедливо?

При этом, если субъекты РФ сами не сочтут нужным произвести такой выбор, то с 1 января 2021 года их переведут на новую систему автоматически. Среди регионов, которые до сих пор не определились, Архангельская, Волгоградская, Курская, Ульяновская и ряд других областей и краев, а также несколько республик, в том числе, Дагестан и Крым.

Налог на частный дом

Для понимания, следует рассмотреть пример. Кадастровая цена равна 1,2 миллионам рублей, а инвентаризационная – 200 тысяч рублей. Налоговая ставка – 0,1, одинакова для каждого варианта.

1,2 млн рублей * 0,1 = 1 200 рублей и 200 тысяч рублей * 0,1 = 200 рублей. После этого из 1 200 вычитается 200 рублей, что равно 1 000 рублей. Этот показатель умножается на коэффициент, к итогу прибавляется показатель по инвентаризационной цене: 1 тыс.

рублей * 0,4 = 400 + 200 = 600 рублей налога на квартиру.

Налог на дом является одним из вариантов платежей, которые должны осуществлять граждане, выступая собственниками имущества. Необходимо видеть чёткую разницу между таким понятием, как налоги на жилой дом и помещение многоквартирного дома, и налоги за дом при его покупке или продаже. В данном случае это разные варианты действий при налогообложении.

Чтобы избежать проблем, а именно нарушений и штрафов за неуплату налога на частный дом или помещения многоквартирных домов, а также землю, на которой стоит домик, следует понять, что это за имущество, является ли оно объектом незавершённого строительства, имеются ли совладельцы, с земельным участком дом, или нет.

Всё это позволит определиться с порядком налогообложения и возможностью его избежать.

Расчет налога на дом с помощью калькулятора

Налог на частный дом рассчитывается калькулятором, выводя ориентировочные значения обновленного налога на имущество граждан согласно модели из 2015 года.

Стоимость по кадастру недвижимости получается из кадастрового паспорта или на портале Росреестра (также есть возможность через интернет заказать кадастровый паспорт), имеется несколько способов узнать кадастровую стоимость, чаще всего она с рыночной стоимостью совпадает (переоценку кадастровой стоимости производят раз в пять лет, ее проводили в столице последний раз в 2012 году). Есть те, кто не согласен со стоимостью по кадастру, они могут оформить перерасчет.

Для «РБК-Недвижимости» ранее рассчитали риелторы, что в большей мере обновленный налог скажется на владельцах элитной недвижимости. Владельцам квартиры с площадью 206 кв., к примеру, на м Остоженке, придется с учетом налогового вычета выплатить больше 170 тыс. руб. в год.

Налог на имущество 2021 в каком месяце приде

если налог не будет уплачен в течение 60 дней, то начисляется штрафная санкция – 10% от суммы, а если срок превышает 30 дней – 20%.

Как разъясняет Геннадий Дорошенко, в таком случае налог для бывшего собственника будет рассчитан с 1 января до начала того месяца, в котором утрачено право собственности, а для нового собственника – с месяца, в котором ему перешло право собственности.

Касательно имущества, которое находится в общей частичной или общей совместной собственности (поделено в натуре), то налогоплательщиком является каждый из собственников.

https://www.youtube.com/watch?v=Zzoo_62DAmU

Рекомендуем прочесть: Поправки ук рф на 2021

Сейчас в Москве применяется коэффициент 0,2 к сумме налога на 2015 г. по всем объектам, за исключением административно-офисных, торговых зданий и объектов коммерческого назначения.

По Налоговому кодексу ставка налога для жилых домов и помещений, объектов незавершенного жилого строительства, гаражей, хозяйственных построек площадью до 50 кв.

м на личных земельных участках составляет не более 0,1% от кадастровой оценки.

Как платить налог за квадратные метры

Несмотря на вступление в силу с 1 января 2013 г. нормы Налогового Кодекса которая вводит налог на недвижимость, большинство владельцев домов и квартир могут спать спокойно.

Им «письма счастья» от фискального ведомства с рассчитанной суммой налога до 1 июня 2013 г. не принесут. Ведь жилая площадь недвижимости, которая находится в собственности у жителей Украины, не часто превышает 120 кв.

м для квартир и 250 кв.м для домов.

«До 1 июля все плательщики налога на недвижимость, получат сообщение о сумме налога, которую необходимо оплатить в течение 60 дней. Если владелец не согласен с расчетами, он должен обратиться к налоговой для сверки данных», — отметил директора департамента налогообложения физических лиц ГНСУ Вячеслав Бусарев.

Видео:Налог с продажи квартиры в 2024 году: Надо ли платить налог при продаже квартиры, дома в 2024Скачать

Налог на дома. Расчет налога на недвижимость физических лиц

Сегодня нам придется понять, что собой представляет налог на дома, а также как он рассчитывается. Данный вопрос крайне важен для всех физических лиц. В частности для тех, у кого в собственности есть дом или его доля. Ведь таких граждан изучаемый вопрос касается в первую очередь. Следует помнить о том, что налоги уплачиваются практически всеми гражданами.

Задолженность приводит к серьезным проблемам. Чтобы избежать их, придется хорошенько разобраться в налоговых правилах, которые имеют место в России. Кроме того, постоянные реформы не позволяют населению спокойно осознать то, что их ждет.

Так на что следует обратить внимание? Как рассчитать налог на дома? И есть ли вообще подобного рода платеж в Российском законодательстве?

Дом и имущество

Отдельной квитанции для данного налога в России нет. Точно так же, как и понятия «налог на дом». Дело все в том, что существует общее название подобного рода платежей. И оно знакомо многим налогоплательщикам. Речь идет об имущественном налоге.

Что это за платеж? Это денежное взыскание, которое взимается с собственников недвижимости. Как правило, в данном случае рассматривается только жилье. А именно:

- дома частные;

- доли в домах;

- квартиры;

- комнаты.

А вот транспорт и земля не считаются таким имуществом. За них придется платить отдельно. Но что придется понять гражданам в отношении имущественного налога? О каких его особенностях следует узнать?

Кому могут прийти квитанции об оплате имущественного налога? Этот вопрос, как правило, в определенный момент вызывает некоторые затруднения. Почему?

Дело все в том, что налог на частный дом или любое другое имущество взимается со всех налогоплательщиков. То есть, если гражданину есть 18 лет, он полностью дееспособен, в собственности у него имеется или дом, или его часть, или хотя бы комната, то придется платить денежные средства. О расчетах немного позже.

Проблемы возникают у граждан, которые достигли пенсионного возраста. Ведь это — вечные льготники. Должны ли они уплачивать подобного рода взыскание? Или же у данной категории граждан есть свои льготы? Если это так, то плательщиками являются только совершеннолетние трудоспособные лица. И организации (в том числе — индивидуальные предприниматели).

О льготниках

В действительности пенсионеры — это льготники. И у них есть особые права в налоговых обязательствах. Налог на дома — не исключение. На что может рассчитывать каждый пенсионер?

Он имеет право на полное освобождение от налога на имущество. Причем, независимо от своего состояния здоровья или социального положения. В России всех людей, достигших пенсионного возраста, полностью освобождают от уплаты данного взыскания. И не важно, где именно проживает человек. Главное, чтобы он жил на территории РФ.

https://www.youtube.com/watch?v=SGSqPVJmqdk

Из этого следует, что, как уже было подмечено, плательщиками изучаемого платежа являются только трудоспособные совершеннолетние граждане. Дети и пенсионеры данный налог не платят ни в коей мере. Этот факт должен учитывать каждый гражданин.

Изменения в расчетах

Тем не менее многие интересуются, какой налог на дом положен в том или ином случае. Ведь в 2015 году в силу вступили новые изменения в отношении изучаемого платежа. Они доставили собственникам массу проблем. В частности, из-за расчетов.

Раньше, исходя из положений законодательства РФ, налог рассчитывался с учетом инвентаризационной стоимости недвижимости. Как правило, она была не слишком высокая. Поэтому платежи приходили не особенно большими.

Но теперь все изменилось. На данный момент расчет налога на недвижимость физических лиц будет происходить с учетом кадастровой стоимости жилья. Этот показатель оказывается довольно высоким.

А значит, как говорили некоторые новости, можно ждать значительного повышения сумм, положенных к уплате. Иногда такие платежи способны превышать те, что приходили ранее, в 5-6 раз. Точную сумму подсчитать весьма проблематично.

Ведь налоговой базой будет считаться кадастровая стоимость жилища.

Вычеты

Что дальше? Пугаться предстоящих платежей не стоит. Ведь всем гражданам в том или ином случае положен своеобразный вычет. Он позволяет получить «скидку» на налог. Правда, размер ее не так просто подсчитать. Почему? Все зависит от кадастровой стоимости. Именно это считается наиболее важной составляющей налога на имущество.

Вычет будет зависеть еще и от типа недвижимости. Важно понимать, что налог на частный дом будет одним, на квартиру — другим, на комнату — третьим. И вычеты, соответственно, для перечисленных категорий жилья разные.

На что имеет право каждый гражданин? На уменьшение налоговой базы. А точнее, на вычет определенной суммы кадастровой стоимости жилья. Соответственно, изучаемое взыскание окажется меньше. Вычет положен всем гражданам без исключения.

На данный момент установлены следующие ограничения:

- комната — 10 метров квадратных;

- квартира — 20 кв. м.;

- дом — 50 кв. м.

Что это значит? При оценке жилья на указанные размеры будет уменьшена стоимость по кадастру. То есть, если 1 кв. м. дома оценен в 10 000 рублей, то вычет от общей суммы будет составлять 50*10 000 = 50 000. И при доме общей площадью 80 квадратных метров налог учитывается только с 30. Ничего трудного.

Ограничения по льготам

А вот если у гражданина большой дом, то он может так и не получить вычет. Ведь в современных правилах расчета имеются определенные ограничения. Не во всех случаях полагается стандартный вычет квадратных метров.

Огромную роль играет стоимость недвижимости. Если она превышает 300 000 000 рублей, то никаких вычетов не положено. Именно такие правила действуют в России на данный момент. К счастью, даже довольно большой дом не оценивается в подобную сумму. Основная масса населения имеет право на указанные ранее вычеты.

Также следует помнить, что льгота предоставляется только на 1 объект недвижимости каждого типа. Что это значит? Предположим, что у человека есть в собственности 2 квартиры и дом.

Что дальше? Он может получить вычет на 1 из выбранных им квартир и отдельно на дом. О своем выборе придется сообщить заблаговременно в налоговые органы. Соответственно, налог на жилой дом в такой ситуации в любом случае будет уменьшен.

А вот с квартирами, как уже было подмечено, придется определяться.

Если молчать

Немного о тех, у кого в собственности много жилой недвижимости. Следует обратить внимание на то, что им, как уже было сказано, придется определяться, какую квартиру учитывать со всеми льготами. Или на какой дом предоставлять скидку. А что будет, если этого не делать?

В таком случае вычет сохраняется. Но он будет применен на ту недвижимость (в каждой из категорий), у которой выше кадастровая стоимость. Фактически, действует правило: где выше налог, там и вычет.

Об этом следует помнить. Если захочется применить льготу на иной объект недвижимости, можно воспользоваться данным правом. Но только путем подачи заявления установленного образца в налоговую инспекцию.

Огромную, можно сказать, основную, роль на данный момент, играет кадастровая стоимость недвижимости. От нее будет напрямую зависеть взимаемый с человека налог за имущество.

https://www.youtube.com/watch?v=laWkHHZGrfE

Как правило, определяется данная сумма государством. И соответствующие сведения вносятся в Росреестр имущества. Стоимость налога на дом можно подсчитать самостоятельно, зная, сколько составляет кадастровая цена на недвижимость. Где о ней узнать?

Вариантов несколько. Первый способ — обращение в налоговые органы. Правда, там вряд ли все будут говорить о кадастровой стоимости. Скорее, сразу сообщат сумму, которую придется заплатить в будущем.

Второй подход к решению поставленной задачи — это обратиться в Росреестр. Можно по Интернету, можно лично. И заказать кадастровый паспорт недвижимости. В этом документе будет в обязательном порядке прописываться кадастровая стоимость квартиры или дома.

Последний способ — обращение в регистрационную палату. Там тоже можно заказать кадастровый паспорт на тот или иной объект недвижимости. Выдают его в течение 5 рабочих дней. Поэтому можно будет без особых проблем подсчитать, сколько составит в 2021 год налог на дома.

Не вечные льготы

Также придется учесть еще один немаловажный факт. Дело все в том, что налог на имущество (жилой дом или квартиру) граждане, как уже было сказано, с 2021 года платят с учетом налогового вычета. Казалось бы, никаких проблем. Предоставляется подобный бонус почти что всем гражданам. А значит, можно не беспокоиться о повышении налоговых сборов за недвижимость физических лиц.

На самом деле все не так хорошо, как кажется. Налоговые льготы в России в отношении изучаемого платежа будут не постоянными. Полную сумму без вычета придется платить уже в 2021 году.

Поэтому, если на данный момент гражданин получил за дом в 250 кв. м. платежку, которая учитывает кадастровую стоимость недвижимости в 200 «квадратов», то не стоит думать, что так будет всегда.

Спустя несколько лет платить придется по полной программе.

Как подсчитать

Многие интересуются, каким образом сейчас происходит расчет налога на недвижимость физических лиц. На самом деле подсчитать сумму, положенную к уплате, весьма проблематично. Многие просто заранее интересуются данным платежом в налоговых органах.

Тем не менее, если знать кадастровую стоимость жилья, то налог рассчитывается без особых проблем. Почему? Потому что для подсчета предстоящего платежа придуман специальный интерактивный калькулятор.

Находится он по адресу: https://www.nalog.ru/rn74/service/nalog_calc. К слову, требуется rn74 заменять на номер региона проживания.

Например, чтобы подсчитать налог на имущество в Москве, требуется написать rn77.

В появившемся окне придется указать: кадастровый номер недвижимости (не обязательно, но желательно), условный номер, площадь и тип имущества, который будет облагаться налогом. Также придется прописать кадастровую стоимость жилья. И после этого можно щелкнуть на «Продолжить». Несколько минут ожидания — на экране появится сумма, положенная к уплате.

Потребуется обратить внимание на один интересный факт: если указать кадастровый номер жилья, то все остальные данные будут введены автоматически. Они прописываются в Росреестре и привязываются к калькулятору налоговой службы РФ. Поэтом чаще всего граждане используют именно такой вариант для подсчета суммы платежа.

Итоги

Теперь понятно, какой налог на дом придется заплатить в 2021 году в том или ином случае физическим лицам. Данный платеж приносит собственникам недвижимости много проблем. Самостоятельно заниматься подсчетами не рекомендуется — не исключены ошибки. Если не известна точная кадастровая стоимость жилья, можно забыть о расчетах.

Вручную, как показывает практика, заниматься поставленной задачей не рекомендуется. Чтобы узнать о предстоящем платеже, нужно обратиться к официальному «онлайн»-калькулятору. Именно этот способ помогает получить максимально достоверную информацию. Особенно если гражданин-плательщик знает кадастровый номер своего имущества.

Производить оплату требуется до 1 декабря. Именно до этого срока нужно оплатить налоги на имущество физических лиц за 2015 год. На данный момент больше нет никаких особенностей, которые требуется принимать во внимание.

💥 Видео

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Законные способы НЕ ПЛАТИТЬ налог с продажи квартиры в 2023 году / Налог на недвижимость 2023Скачать

Налог на дарение, когда платить налог при дарении квартиры надо даже близким родственникамСкачать

Налог на имущество физических лиц. Подводные камни, о которых важно знать.Скачать

КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

Нужно ли платить налоги со сдачи квартиры???Скачать

НАЛОГ 13 НДФЛ С ПРОДАЖИ ПОСТРОЕННОГО ДОМА и ЗЕМЕЛЬНОГО УЧАСТКАСкачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

НАЛОГИ ПРИ ПРОДАЖЕ КВАРТИРЫ, ПОЛУЧЕННОЙ В НАСЛЕДСТВО | Когда можно не платить налогСкачать

Как сдать квартиру и не платить налог 13Скачать

Как правильно рассчитать налог на недвижимостьСкачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Как заплатить меньше налогов? / Что будет делать налоговая, если нет денег на уплату налога?Скачать

САМОЗАНЯТОСТЬ и доход от аренды. Как платить налоги самозанятому? | Самозанятость и недвижимостьСкачать

С какой суммы платить налог за продажу участка? Какую сумму указать в ДКП?Скачать

Налоги при продаже недвижимости: когда, какие, сколькоСкачать