Индивидуальные предприниматели (ИП) РФ, как и остальные работающие российские граждане, обязаны производить отчисления в пенсионный фонд (ПФ) и фонд обязательного медстрахования (ФОМС). В отличие от нанятого персонала, когда уплату налоговых платежей производит работодатель, ИП осуществляет взносы за себя самостоятельно.

- Размер взносов

- Когда можно не платить

- Сколько заплатит ИП за себя в 2021 году

- С какого дохода уплачивают дополнительный налог

- Сколько платить, если не отработан календарный год

- Фиксированные взносы ИП в 2021 году за себя

- Зачем ИП платит страховые взносы

- Кто может не платить взносы за себя

- Сколько взносов надо платить

- Порядок уплаты взносов

- Страховые взносы ИП в 2021, 2021, 2021 и 2021 году

- Размер взносов в 2021, 2021, 2021 и 2021 гг:

- Страховые взносы 2021:

- Страховые взносы 2021:

- Взносы в 2021 г:

- Взносы в 2021 г:

- Доход для расчета 1% с превышения

- Льготные периоды

- Оплата страховых взносов

- Если ИП работает неполный год

- Добровольное страхование

- Отчетность за себя

- Ставки взносов

- Надо ли регистрироваться в фондах

- Кто может сэкономить

- Если выплачивали пособия

- Оплата взносов за работников

- Если вовремя не уплатили

- Отчётность за работников

- Штрафы

- Бонус в виде уменьшения налогов

- Фиксированные взносы ИП на 2021 и 2021 годы уже известны. Закон опубликован

- На странице № 109 этого закона написано следующее:

- Фиксированные взносы ИП за “себя” в 2021 году:

- Как платить 1% в 2021 году, если доход превысит 300 000 рублей?

- Как быстро посчитать в зависимости от даты открытия ИП и от суммы годового дохода?

- Фиксированные взносы ИП за “себя” в 2021 году:

- А на 2021 год есть калькулятор?

- Что с 2021 годом? Какие взносы?

- Не забудьте подписаться на новые статьи для ИП!

- «Как открыть ИП в 2021 году? Пошаговая Инструкция для начинающих»

- «Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2021 году?»

- «ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2021 году?»

- Сколько платить за ИП в 2021 году? — Программы 93

- Какие взносы нужно будет платить в 2021 году?

- Добровольные взносы

- Обязательные взносы ИП в 2021 году

- Сроки уплаты взносов «за себя» в 2021

- Какую сумму платить за неполный год?

- Страховые взносы при превышении дохода в 300 000 рублей

- Как гарантированно разобраться с налогами и отчетностью?

- Почему нам доверяют?

- Взносы в ПФР для ИП в 2021 году: размеры взносов за себя и сотрудников

- Сколько ИП должен платить страховых взносов за себя в 2021 году

- Изменения в уплате страховых взносов в 2021 году

- Как рассчитать страховые взносы ИП за неполный календарный год?

- Страховые взносы ИП при превышении дохода в 300 000 в 2021 году

- Страховые взносы ИП за наемных работников в 2021 году

- Реквизиты для уплаты страховых взносов ИП и КБК на 2021 год

- Калькулятор для расчета страховых взносов

- Заключение

- 💡 Видео

Размер взносов

В 2021 году суммы зафиксированы, не зависят от уровня МРОТ, и составят:

- в ПФ 29 354 рубля;

- в ФОМС 6 884 рублей.

Итоговый взнос 36 238 рублей обязан оплатить каждый ИП до 31 декабря 2021 г. вне зависимости от полученной прибыли или понесенного убытка. Кроме фиксированного, есть дополнительный налог при получении прибыли сверх 300 тысяч рублей.

Когда можно не платить

Поводом для отсрочки уплаты взносов ИП могут послужить такие причины, прописанные статьей 430 Налогового Кодекса РФ:

- в случае несения срочной воинской службы;

- в период ухода за ребенком, до достижения им 1 года и 6 месяцев, при использовании этой льготы несколько раз, общий период не должен превышать 6 лет;

- уход за ребенком-инвалидом, пожилым человеком или инвалидом 1 группы;

- нахождение рядом с супругом-военнообязанным в местах проживания, где запрещено заниматься выбранным видом предпринимательской деятельности, но суммарный период не должен превышать 5 лет;

- нахождение за пределами РФ рядом с супругом дипломатом, представителем консульства, торгпреда России, общим сроком не более 5 лет.

При наступлении одного из указанных условий, предприниматель заполняет форму, в которой информирует ту налоговую службу, где он зарегистрирован.

Исключений при рождении ребенка, ухода за ним или других пунктов, но с продолжением предпринимательской деятельности, не допускается. Если бизнес работает, то налоги платить необходимо.

Ни наступление пенсионного возраста, ни многодетность, ни дополнительная работа по найму не являются послаблением для взноса в ПФ и фонд медицинского страхования.

Сколько заплатит ИП за себя в 2021 году

При получении прибыли от предпринимательской деятельности до 300 000 рублей, ИП платит только фиксированный налог в размере 36 238 рублей.

В случае получения дохода предпринимателем сверх 300 тысяч, необходимо самостоятельно уплачивать дополнительный налог, составляющий 1% от суммы. Например, если ИП в 2021 за весь календарный год получил прибыль 4 593 000 рублей, взносы составят:

- фиксированный налог 36 238 руб.;

- дополнительный (4 593 280 – 300 000) * 1% = 42 932,80 руб.

Общая сумма взносов для уплаты налогов 79 170,80 рублей. Следует знать, что максимальная сумма дополнительного налога, не должна превышать восмикратно фиксированный налог в пенсионный фонд.

Значит, общие платежи при доходе свыше 300 тысяч, вне зависимости от прибыльности бизнеса не могут превысить сумму 29 354*8 = 234 832 рубля.

Оплата взносов разрешена единоразово или поквартально, равными долями по месту регистрации ИП, даже если деятельность осуществляется в другом регионе.

С какого дохода уплачивают дополнительный налог

Для расчета дохода, с которого будет уплачен дополнительный налог, учитывают схему выбранного налогообложения, исходя из статьи 430 НК РФ:

- Общая схема налогообложения (ОСНО) – доходы за вычетом предпринимательских вычетов.

- Упрощенная налоговая система (УПН) и единый сельхозналог (ЕСХН) – реализационные и внереализационные доходы вообще без учета расходов.

- Единый налог на вмененный доход (ЕНВД) – вмененный доход рассчитывается по заданной формуле.

- Патентная система налогообложения (ПСН) – потенциально ожидаемый годовой доход, прописанный перечнем нормативно-правовых актов (НПА).

В наиболее выгодном положении находятся предприниматели, выбравшие ЕНВД и ПСН. Например, если НПА на грузоперевозки потенциальный годовой доход указан 6000 руб, то и дополнительный налог будет рассчитан исходя из этой цифры.

Хотя ясно, что доходность сферы грузоперевозок приносит прибыли другого порядка.

При ОСНО предпринимательские расходы не учитываются вообще, а при УСН и ЕСХН доход считается чистым, без каких-либо понесенных затрат, что кажется несправедливым очень многим предпринимателям.

https://www.youtube.com/watch?v=zKS7v335AGQ

Дополнительный налог для предпринимателей с прибылью свыше 300 тысяч, уплачивается до 01.07.2021 года.

Сколько платить, если не отработан календарный год

Для новых ИП или тех, которые заканчивают свою деятельность на протяжении отчетного года, есть специальная возможность расчета суммы, необходимой к оплате. Например, предприниматель начинает работать с 15 февраля 2021 года, за полные 10 месяцев взнос составит:

- в пенсионный фонд 29354/12*10 = 24461,67 руб.;

- в ФОМС 6884/12*10 = 5736,67 руб.

За вторую половину февраля 28-15 = 13 дней (в 2021 в феврале 28 дней):

- в ПФ 29354/12 * 13/28 = 1135,72 руб.;

- в ФОМС 6884/12*13/28 = 266,35 руб.

Итого ИП за неполный 2021 год, осуществляя взносы налоговой службе за себя, необходимо оплатить:

- в ПФ 25597,39 руб.;

- в ФОМС 6003,02 руб.;

- общий фиксированный налог при любой системе налогообложения и получении дохода до 300 тысяч рублей составит 31600,41 рублей.

В случае прекращения работы, процедура расчета такая же, но следует учесть, что оплатить фиксированный налог необходимо в течение 15 дней с момента подачи заявления о закрытии ИП, а не дожидаться 31 декабря.

Фиксированные взносы ИП за себя в 2021 году: видео

Видео:🟣 Что если ИП на УСН 6 и нет ДОХОДА ? / Как платить взносы и налог по УСН в 2021 г. Когда платить?Скачать

Фиксированные взносы ИП в 2021 году за себя

О том, что с доходов от бизнеса надо платить налоги, знают все начинающие предприниматели. Но не все знают, что кроме налогов, надо перечислять фиксированные взносы ИП в 2021 году за себя.

Справедливость взимания этих платежей часто вызывает споры, которые доходят до высших судебных инстанций. Мы решили подробно разобраться в том, кто обязан платить фиксированные взносы за себя, и можно ли освободиться от этой обязанности.

Зачем ИП платит страховые взносы

До сих пор существует заблуждение, что страховые взносы ИП – это то же самое, что налоги. Ведь и те, и другие платежи поступают в бюджет, а дальше ими распоряжается государство на своё усмотрение. Это не совсем так.

Система пенсионного обеспечения в России предусматривает отдельные страховые счета для каждого физического лица. Деньги на этот счёт поступают в основном от работодателей.

Но если человек нигде легально не работает, то его страховой счёт никто не пополняет. И когда настанет пенсионный возраст, рассчитывать он сможет только на социальную, а не на страховую пенсию.

Это совсем небольшие суммы, например, в 2021 году — 5 180 рублей.

К лицам, обязанным платить страховые взносы, относятся не только работодатели, но и индивидуальные предприниматели. А вот учредители организаций взносы за себя не платят. Исключение – если они оформлены в штат своей компании, тогда взносы за них платят так же, как за других работников.

Есть ещё один важный нюанс — не вся сумма перечисленных взносов поступает на личный страховой счёт индивидуального предпринимателя. Часть из них идёт на солидарное пенсионное обеспечение, т.е. на выплату пенсии нынешним пенсионерам.

Кто может не платить взносы за себя

Итак, взносы – это не налоги, и платить их надо независимо от того, занимается ИП бизнесом или нет. Отсутствие доходов или полученный убыток тоже не влияет на эту обязанность. Каких-либо льгот при уплате взносов для пенсионеров, инвалидов, многодетных и других социальных категорий нет.

И даже предприниматели, которые параллельно с бизнесом работают по найму, взносы за себя платят на общих основаниях. В этом случае на их страховой счёт поступают не только взносы, уплаченные самостоятельно, но и те суммы, которые за них платит работодатель.

Временно не платить взносы за себя можно только в следующих ситуациях:

- уход за ребенком до 1,5 лет, пожилым старше 80 лет, инвалидом 1-ой группы или ребёнком-инвалидом;

- военная служба по призыву;

- проживание с супругом-дипломатом или военнослужащим по контракту в местности, где нет возможности заниматься бизнесом.

Обязательное условие для освобождения от уплаты взносов – это приостановление бизнеса. Если же в один из указанных периодов ИП продолжает вести деятельность, то платежи за себя надо перечислять.

Рекомендуем: Льготы для малого бизнеса в 2021 году

https://www.youtube.com/watch?v=wTtvtDcICJI

Но с 2021 года у предпринимателей появилась новая возможность легально не платить взносы, даже если бизнесом они занимаются и получают от него доходы.

Правда, воспользоваться ею могут только те ИП, которые перешли на уплату налога на профессиональный доход.

Пока этот экспериментальный режим действует на территории четырёх российских регионов (Москва, Московская и Калужская области, Татарстан).

Однако отказываться от уплаты взносов от себя надо взвешенно. Во-первых, в этом случае ИП не будет иметь страхового стажа для пенсии.

Во-вторых, уплаченные взносы на большинстве режимов уменьшают рассчитанный налог, иногда до нуля.

В-третьих, для плательщиков налога на профдоход установлено немало ограничений: годовой доход не более 2,4 млн рублей; запрет на наём работников; ограниченные виды деятельности и др.

Сколько взносов надо платить

Фиксированные взносы ИП в 2021 году за себя устанавливает статья 430 НК РФ. За себя предприниматели платят только на два вида страхования:

- обязательное пенсионное (ОПС) — 29 354 рубля;

- обязательное медицинское (ОМС) — 6 884 рубля.

Социальное страхование (декретные и больничные выплаты) для ИП действует на добровольной основе. От профзаболеваний и травматизма на производстве предпринимателей не страхуют. При желании страхование жизни и здоровья можно оформить, как обычному физическому лицу.

Таким образом, общая сумма обязательных платежей ИП за себя в 2021 году составляет 36 238 рублей. Эти взносы называют фиксированными, потому что они одинаковы для предпринимателей на всех режимах и не зависят от дохода.

Но если бизнес приносит ИП больше 300 000 рублей в год, то надо заплатить дополнительный взнос на пенсионное страхование. Он рассчитывается, как 1% с суммы годового дохода свыше установленного лимита.

Легко подсчитать, что если предприниматель получает по 100 000 рублей каждый месяц, то дополнительный взнос составит (1 200 000 – 300 000) * 1% = 9 000 рублей. А общая сумма взносов при таком доходе – 45 238 рублей.

Обратите внимание: фиксированные взносы в размере 36 238 рублей – это сумма за полный 2021 год. Если же предприниматель зарегистрирован не с начала года или закрыл ИП до его окончания, то взносы соответственно пересчитывают.

Рассчитать точную сумму взносов для неполного года можно на нашем бесплатном калькуляторе. Например, предприниматель зарегистрировался 11 февраля 2021 года. Сколько надо заплатить за своё пенсионное и медицинское страхование, если будет получено 550 000 рублей дохода?

Введём в калькулятор дату регистрации ИП и размер доходов.

Получаем такие цифры:

- фиксированные взносы на обязательное пенсионное страхование — 25883,72 руб.;

- дополнительные взносы на обязательное пенсионное страхование — 2500 руб.;

- фиксированные взносы на обязательное медицинское страхование — 6105,46 руб.

Мы разобрались, какие суммы фиксированных взносов должен перечислять каждый индивидуальный предприниматель. Осталось только узнать, как и куда платить взносы за себя.

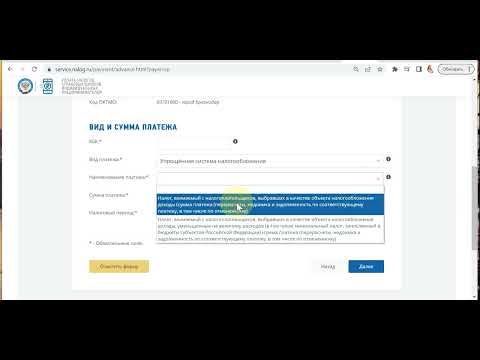

Порядок уплаты взносов

До 2021 года взносы поступали напрямую во внебюджетные фонды: ФОМС, ПФР и ФСС. Но после того, как работа фондов по сбору платежей была признана неудовлетворительной, администрирование взносов передали в ФНС.

И хотя Пенсионный фонд по-прежнему занимается учётом платежей на ОПС, но сами взносы платить надо на реквизиты своей налоговой инспекции. Причём, не имеет значения, где ИП в реальности ведёт свою деятельность.

Совет: если вы занимаетесь бизнесом далеко от региона, где прописаны, фиксированные взносы ИП удобнее перечислять через расчётный счёт. Тогда и ездить никуда не придётся.

Для фиксированных и дополнительных платежей установлены разные сроки уплаты:

- фиксированные взносы ИП за 2021 год – не позднее 31 декабря 2021 года;

- дополнительный взнос за 2021 год (только при получении дохода свыше 300 000 рублей) – не позднее 1 июля 2021 года.

Общую сумму взносов можно разбить на части и платить в течение года. Это даже выгоднее, потому что за счёт этого можно сразу уменьшать налоговые платежи на УСН Доходы и ЕНВД.

https://www.youtube.com/watch?v=dNmtuaeTo78

Подготовить квитанцию или платёжку на уплату взносов удобно с помощью сервиса ФНС. Для этого надо знать свои данные (номер ИФНС, код ОКТМО, ИНН) и КБК на перечисление платежей:

- на обязательное пенсионное страхование (в том числе, дополнительный взнос) — 182 1 02 02140 06 1110 160;

- на обязательное медицинское страхование — 182 1 02 02103 08 1013 160.

Образцы платёжных документов можно также запросить в своей налоговой инспекции по месту прописки предпринимателя.

Подробнее: Страховые взносы ИП 2021

Какой-либо специальной отчётности по взносам ИП не сдают, но эти суммы отражаются в отдельных строках деклараций по ЕНВД и УСН Доходы. Документы об уплате обязательно сохраняйте! Из практики известно, что сведения о перечисленных суммах не всегда вовремя и в полном объёме поступают из налоговой инспекции в ПФР, что может сказаться на размере пенсионных выплат.

Видео:Как и когда платить налоги ИП? Процесс оплаты всех платежей в 2021 без бухгалтераСкачать

Страховые взносы ИП в 2021, 2021, 2021 и 2021 году

Редакция Профдело

10.11.2021

Индивидуальные предприниматели обязаны платить страховые взносы за себя. Даже если нет дохода, взносы тем не менее нужно уплатить, однако есть и исключения. А если наняли сотрудников — взносы нужно платить как за себя, так и за сотрудников.

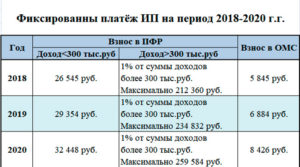

Размер взносов в 2021, 2021, 2021 и 2021 гг:

Взносы состоят из двух частей:

- фиксированные страховые взносы ИП — платят подавляющее большинство предпринимателей.

- 1% в ПФР — платят только с доходов свыше 300 000 р. в год.

Страховые взносы 2021:

МРОТ: 7 500 р.Тарифы страховых взносов ИП: ПФР — 26 %; ФОМС — 5,1 %Стоимость страхового года: 7 500 х Тариф страховых взносов х 12Фиксированный страховой взнос: 27 990 р. (в том числе в ПФР — 23 400 р., в ФОМС — 4 590 р.).

Максимальный страховой взнос в ПФР ИП за год составляет 187 200 рублей.

Страховые взносы 2021:

В 2021 году страховые взносы «отвязали» от МРОТ. Теперь суммы фиксированные.

Фиксированный страховой взнос всего: 32 385 р.в том числе в ПФР — 26 545 р.

в ФОМС — 5840 р.

Максимальный страховой взнос в ПФР для ИП за год составляет 212 360 р.

Взносы в 2021 г:

Страховой взнос: 36 238 руб. (в том числе в ПФР – 29 354 р., в ФОМС – 6 884 р.).

Максимальный страховой взнос в ПФР за год не может превышать 234 832 р.

Взносы в 2021 г:

Страховой взнос: 40 874 р. (в том числе в ПФР – 32 448 р., в ФОМС – 8 426 р.).

Максимальный страховой взнос в ПФР за год не может превышать 259 584 р.

Пример: В 2021 году ИП заработал 2 млн рублей. Рассчитаем страховые взносы. Фиксированная часть: 27 990 р. 1% с превышения: (2 000 000 р. — 300 000) x 1 % = 17 000 р.

Сумма страховых взносов всего: 44 990 р.

Доход для расчета 1% с превышения

Расчет дохода напрямую зависит от применяемой системы налогообложения:

- УСН 6% — облагается полностью полученный доход (с учетом максимальной суммы взноса).

- УСН 15% — облагается полученный доход.

- ЕНВД — облагается только вмененный доход.

- Патент — облагается только потенциально возможный доход.

- ОСНО — берутся доходы за минусом расходов как для НДФЛ.

- ЕСХН — берете реальный доход без учета расходов.

Совмещаете несколько налоговых режимов — указанные доходы придется сложить.

Льготные периоды

ИП, который не ведет деятельность, может уменьшить или не платить взносы, если:

- служил в армии по призыву;

- был в декретном отпуске до 1,5 лет;

- ухаживал за инвалидом (период ухода устанавливается решением ПФР);

- уехал с супругом военнослужащим или с супругом, работающим в определенной организации ( консульства, ООН, ЮНЕСКО и т.д.) и там нет возможности работать.

Чтобы подтвердить льготу, требуется собрать подтверждающие документы, такие как: справка о получении пособия по уходу за ребенком, военный билет, письменное подтверждение инвалида об уходе за ним, выписка из акта освидетельствования инвалида, справка из воинской части, справка из службы занятости и им подобные.

https://www.youtube.com/watch?v=mCHTjTw7PS0

Льгота для уменьшения страховых взносов ИП действует только в случае, если за льготный период деятельность не ведется и сдается «нулевая» декларация.

Оплата страховых взносов

Взносы за 2021 год для ИП без работников платятся в налоговую инспекцию:

- фиксированные — не позже 9 января 2021;

- 1% — не позже 2 июля 2021.

Взносы за 2021 год уплачиваются также в налоговую инспекцию:

- фиксированные — не позже 9 января 2021;

- 1% — не позже 1 июля 2021.

Вы вправе заплатить взносы в течение года частями, или разово.

Актуальные КБК можно посмотреть на сайте налоговой инспекции. Платежное поручение на уплату налогов также можно заполнить через сайт ФНС.

Если ИП работает неполный год

Если человек в середине года зарегистрировался как ИП или, наоборот, снялись с регистрации, либо присутствовали льготные периоды — взносы рассчитываются только за время фактической деятельности. За полные месяцы — в размере МРОТ * ставку. В неполных месяцах — пропорционально отработанному количеству календарных дней.

Пример: Дата регистрации ИП — 23 октября 2021.

Доходы — 400 000 р.

Фиксированный платеж на пенсионное страхование:

(7 500 х 2 мес. + 7 500 х 9 дн. / 31 дн.) х 26 % = 4 466,13

Фиксированный платеж на медстрахование:

(7 500 х 2 мес. + 7 500 х 9 дн. / 31 дн.) х 5,1 % = 876,05

1%: (400 000 — 300 000) x 1% = 1 000

Итого за 2021: 4 466,13 + 876,05 + 1 000 = 6 342,18

Добровольное страхование

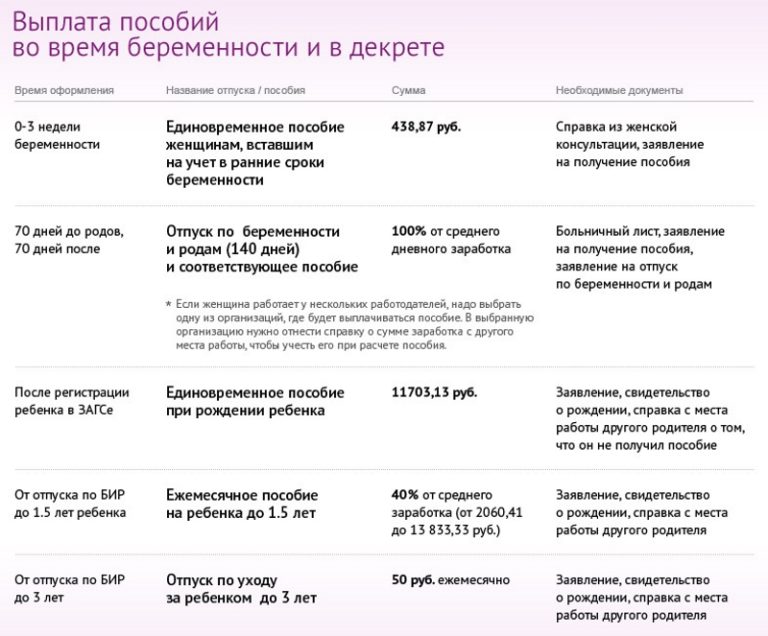

Предприниматель может застраховаться добровольно в фонде социального страхования. Тогда у него появится право на больничные выплаты и материнские пособия.

Если кто-то в 2021 году планирует уйти в декрет, то для получения пособий срочно зарегистрируйтесь в фонде и уплатите до 31 декабря 2021 годовой взнос 2 610 р.

Если в декрет идти в 2021 году, то добровольный взнос платят в 2021 в размере 2 714,40 р.

Размеры больничных и декретных пособий будут считаться по минимальной ставке исходя из МРОТ на день наступления страхового случая.

Отчетность за себя

По обязательным личным взносам никакой отчетности не существует. Не отчитывается ИП и по добровольным взносам в ФСС.

Ставки взносов

Если у ИП трудятся наемные работники, то с зарплаты начисляются страховые взносы по ставкам:

- пенсионные — 22 %;

- медицинские — 5,1 %;

- социальные (больничные и материнство) — 2,9 %;

- социальные (от несчастных случаев) — тариф зависит от вида деятельности. Обычно 0.2%.

Такие же тарифы взносов будут в 2021 — 2021 гг.

Надо ли регистрироваться в фондах

В ПФР и ФОМС регистрироваться не надо.

В ФСС регистрируются в течение 30 дней со дня:

- либо заключения трудового договора с первым работником;

- либо заключения ГПД, в котором прописаны взносы «на травматизм»

Кто может сэкономить

Некоторые предприниматели могут законно сэкономить на взносах работников за счет пониженных тарифов.

В 2021–2021 гг. льготные ставки страховых взносов могут применять такие ИП:

- на упрощенке, если занимаются видом деятельности, перечисленным в пп. 5 п. 1 ст. 427 Налогового кодекса (производство, строительство, управление недвижимым имуществом и т.д.);

- на патенте (за исключением арендодателей, розницы и общепита);

- на вмененке в фармацевтике;

Тарифы ниже обычных: пенсионный — 20 %, медицина и соцстрах (травматизм) — 0%.

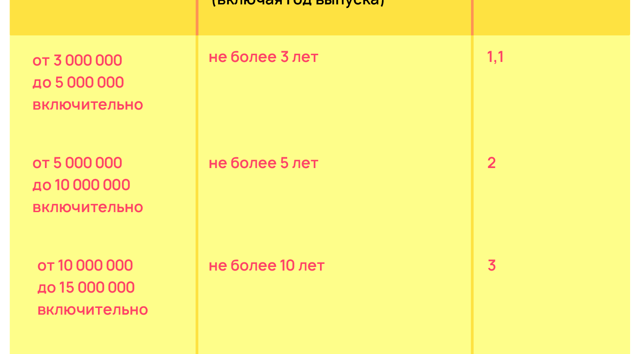

Есть также льготы ИП, имеющим статус резидента технико-внедренческой особой экономической зоны, например:

- «Ступино Квадрат» на территории Ступинского муниципального района Московской области;

- «Исток» на территории городского округа Фрязино Московской области;

- “ОЭЗ Зеленоград” — в Зеленограде г. Москвы.

- «СЭЗ Янтарь» — ОЭЗ в Калининградской области;

- и др.

Для резидентов ОЭЗ ставки взносов на 2021 г. — 14%, на 2021 г. — 21 %.

Если выплачивали пособия

Страховые взносы можно уменьшить на сумму расходов, потраченных на больничные выплаты (платеж за первые 3 дня больничного делается за счет средств самого ИП) и пособия (платятся полностью за счет ФСС) .

Если размер пособий превысил взносы, обратитесь в Соцстрах за возмещением получившейся разницы (п. 9 ст. 431 НК РФ, ч. 2 ст. 4.6 Федерального закона от 29.12.2006 N 255-ФЗ) . Также налоговики могут зачесть указанную разницу в счет предстоящих платежей (п. 9 ст. 431 НК РФ).

Зачет производится только после подтверждения расходов Соцстрахом (фонд проводит камеральную проверку).

Оплата взносов за работников

Взносы перечисляют в налоговую инспекцию до 15 числа следующего месяца. Если дата совпадает с выходным днем, то срок уплаты сдвигается на первый рабочий день. Информацию по КБК ищите на сайте ФНС России, там же можно сделать платежку. Взносы по соцстрахованию от несчастных случаев перечисляют в те же сроки только в ФСС.

Если вовремя не уплатили

Несвоевременная оплата взносов грозит пенями за каждый день просрочки: 1/300 ключевой ставки Банка России (с 30.10.2021 г. — 8,25 %).

Если задержка с оплатой связана с неправильным расчетом взносов (в отчете в налоговую занижен размер зарплаты) , то будете оштрафованы на 20 % от неуплаченной суммы А если неуплата умышленная — штраф 40 % причитающейся к уплате взносов. Обычно недоимку обнаруживают во время выездной или камеральной проверки.

Отчётность за работников

ИП-работодатели заполняют формы:

- СЗВ-М — подают в ПФР не позднее 15 числа сл.месяца, следующего за отчетным;

- Расчет по страховым взносам (КНД 1151111 ) — сдается в налоговую инспекцию не позже 30 сл.мес.;

- 4-ФСС — предоставляют в ФСС до 20 сл.мес.включительно, в электронном виде — до 25 включительно;

- СЗВ-СТАЖ — предоставляют в ПФР до 1 марта следующего года.

Штрафы

Штраф за опоздание со сдачей Расчета по страховым взносам или отчетности 4-ФСС составляет 5% (за каждый месяц просрочки) от неуплаченных в срок взносов, которые надо перечислить за последний квартал. Максимум — 30% от суммы взносов, минимум — 1 000 р.

По СЗВ-М и СЗВ-СТАЖ штраф составляет 500 р. за каждого работника своевременно не отраженного в форме.

https://www.youtube.com/watch?v=r4GYlplzfO4

Клиентам Профдело штрафы не грозят: мы берем на обслуживание ИП и полностью ведем всю бухгалтерию ИП. Подробности по ссылке: https://www.profdelo.com/accounting/ipreport.html

Бонус в виде уменьшения налогов

Ваш налог (УСН, ОСНО и другие) можно существенно уменьшить на сумму уплаченных страховых взносов. Конкретная сумма зависит от применяемой системы налогообложения и наличия или отсутствия работников. Подробнее расскажем об этом в другой статье.

Марина Косульникова

Видео:Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

Фиксированные взносы ИП на 2021 и 2021 годы уже известны. Закон опубликован

Обновление статьи. Добавил еще подробные видео по теме статьи на 2021 и 2021 годы + сделал простые онлайн-калькулятор для расчета взносов ИП «за себя». Советую посмотреть видео ниже, в них все очень подробно рассказываю. К калькуляторам тоже есть подробные видеоинструкции.

И, помните, что все суммы по страховым взносам теперь явно указаны в статье 430 Налогового Кодекса РФ.

Добрый день, уважаемые ИП!

Удивительно, но факт. Я специально придержал эту информацию по фиксированным взносам ИП на 2021 и 2021 годы, пока соответствующий закон не опубликуют. Но вот, закон одобрили, а значит, можно написать на блоге.

Да, я уже давно не пишу про всевозможные законопроекты-однодневки, которые забываются через пару дней.

Так вот. Федеральный закон от 27.11.2021 № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» уже принят и опубликован:

http://sozd.parlament.gov.ru/bill/274631-7

На странице № 109 этого закона написано следующее:

Страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

- в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2021 года, 29 354 рублей за расчетный период 2021 года, 32 448 рублей за расчетный период 2021 года;

- в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2021 года (29 354 рублей за расчетный период 2021 года, 32 448 рублей за расчетный период 2021 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

- При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2021 года, 6 884 рублей за расчетный период 2021 года и 8 426 рублей за расчетный период 2021 года.»;

Таким образом, имеем следующие значения на 2021 и 2021 годы:

Фиксированные взносы ИП за “себя” в 2021 году:

- Взносы в ПФР за себя (на пенсионное страхование): 29354 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 6884 руб.

- Итого за 2021 год = 36238 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 29354*8=234832 руб.

Напоминаю, что на мой видеоканал на можно подписаться по этой ссылке:

https://www..com/c/DmitryRobionek

Как платить 1% в 2021 году, если доход превысит 300 000 рублей?

И снова я предпочел записать небольшое видео, чем портянку текста =)

Как быстро посчитать в зависимости от даты открытия ИП и от суммы годового дохода?

Калькулятор взносов на 2021 год уже готов. Смотрите его вот здесь: https://dmitry-robionek.ru/kalkuljator-fiksirovannyh-vznosov-ip-2021

Фиксированные взносы ИП за “себя” в 2021 году:

Тоже советую посмотреть видео, так будет быстрее и понятнее.

- Взносы в ПФР за себя (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 8426 руб.

- Итого за 2021 год = 40874 руб.

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 32448*8=259584 руб.

А на 2021 год есть калькулятор?

Да, и на 2021 год тоже готов калькулятор: https://dmitry-robionek.ru/kalkuljator-vznosov-ip-na-2021-god

Как видите, они будут повышаться. Но знаете, что скажу? Все может измениться еще много раз. На моем блоге хватает примеров принятых и одобренных законов, которые впоследствии не раз менялись или дополнялись. За три предстоящих года очень многое может измениться. Так что, следите за новостями =)

Тем не менее, данный закон есть, и он уже опубликован (см. ссылку в начале этой статьи).

Что с 2021 годом? Какие взносы?

Про 2021 год писал отдельную статью:

Госдума одобрила новую схему взносов ИП “за себя” и новый МРОТ на 2021 год

https://www.youtube.com/watch?v=4tvYtu-cBaM

Также у меня уже готов калькулятор взносов ИП “за себя” на 2021 год: https://dmitry-robionek.ru/kalkuljator-vznosov-ip-2021

С уважением, Дмитрий.

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Уважаемые читатели!

Готово подробное пошаговое руководство по открытию ИП в 2021 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2021 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2021 год

- И многое другое!

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2021 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2021 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2021 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2021 год:

«ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2021 году?»

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2021 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Видео:Сколько страховых заплатит ИП в 2021-2023 годахСкачать

Сколько платить за ИП в 2021 году? — Программы 93

Какую сумму страховых взносов потребуется уплатить ИП «за себя» в 2021 году? Что изменилось в расчете суммы? Какие особенности уплаты фиксированных страховых взносов ИП без работников? Отвечаем на эти и многие другие вопросы, рассматриваем примеры.

Какие взносы нужно будет платить в 2021 году?

Индивидуальные предприниматели обязаны платить страховые взносы на пенсионное и медицинское страхование за самих себя, а также выплачивать взносы за сотрудников в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг.

При этом взносы «за себя» необходимо выплачивать вне зависимости от того, ведется ли на настоящий момент деятельность. То есть, даже если вы открыли ИП, но еще не начинали работ или, наоборот, прекратили деятельность, но все еще находитесь в статусе ИП, взносы платить все-таки придется.

Добровольные взносы

Добровольные взносы — это те, что предприниматели выплачивают на добровольных началах. Например, страховые взносы на случай временной нетрудоспособности и в связи с материнством. Для чего платить эти взносы добровольно? Это делается для того, чтобы в случае, например, болезни, ИП мог бы получить соответствующее пособие по болезни за счет средств ФСС.

При этом страховые взносы «на травматизм» не предусмотрены даже на добровольной основе!

Обязательные взносы ИП в 2021 году

Взносы индивидуальных предпринимателей на 2021 год никак не привязаны к МРОТ. Они являются фиксированными:

- в ПФР — 29 354 руб. + 1% с доходов ИП свыше 300 000 руб. (совокупный платеж ограничен лимитом 234 832 руб.);

- В ФОМС — 6 884 руб.

Вы можете ориентироваться относительно сумм и сроков по следующей информации:

Сроки уплаты взносов «за себя» в 2021

Страховые и медицинские взносы за себя индивидуальный предприниматель должен выплатить не позднее 31 декабря текущего года, т.е. 31 декабря 2021 года, если мы говорим об отчетном периоде 2021 г.

https://www.youtube.com/watch?v=AEnowBdZrFk

Дополнительные взносы при превышении дохода в 300 000 руб. необходимо оплачивать не позднее 1 июля года, следующим за отчетным, то есть это будет 1 июля 2021-го года.

Какую сумму платить за неполный год?

Если вы зарегистрировались как индивидуальный предприниматель не с начала года или закончили деятельность в текущем году, вы можете заплатить неполную сумму страховых взносов. В таком случае взносы будут считаются пропорционально количеству месяцев, в течение которых он был зарегистрирован как ИП.

Пример:

Страховые взносы при превышении дохода в 300 000 рублей

Если за 2021 год год доходы ИП будут больше 300 тыс. руб., то сверх взносов, указанных выше, вам необходимо будет заплатить пенсионные страховые взносы в размере 1% от суммы дохода, превысившего 300 000 руб. В 2021 году максимальная величина таких взносов составляет 234 832 руб. = 8 x 29 354 руб.

Сумма дополнительных взносов в ПФР = Сумма доходов – 300 000 х 1%

Дополнительный взнос на ОПС – 1% с доходов, превышающих 300 000 руб. (Письмо ФНСот 18.04.2021 N БС-2-11/808@) за год. Доходами считаются:

- при УСН – все учитываемые доходы без учета ваших расходов. Объект налогообложения – “доходы” или “доходы минус расходы” значения не имеет;

- при ЕНВД – вмененный доход (пп. 4 п. 9 ст. 430 НК РФ). Чтобы посчитать его, сложите показатели строк 100 разд. 2 деклараций по ЕНВД за все четыре квартала года;

- при уплате НДФЛ – доходы, уменьшенные на профессиональные вычеты.

Пример расчета взносов ИП с доходов 1%

С 1 января по 31 декабря 2021 года ИП вел предпринимательскую деятельность на УСН. Доходы предпринимателя составили 16 млн. руб. Так как предприниматель отработал расчетный период полностью, за 2021 год он не позднее 31 декабря 2021 года заплатил фиксированные суммы. Не позднее 31 декабря 2021 года ИП перечислил:

- на пенсионное страхование ОПС – 29 354 руб.;

- на медстрахование — ОМС – 6 884 руб.

Расчет исходя из доходов равен 157 000 руб. ((16 млн. руб. – 300 000 руб.)) x 1%. Эта сумма не превышает 234 832 руб. ИП уплатил 157 000 руб. в ПФР не позднее 1 июля 2021 года.

Как гарантированно разобраться с налогами и отчетностью?

Эффективнее всего обратиться в компанию, профессионально оказывающую услуги по ведению налоговой и бухгалтерской отчетности. Вы можете заказать консультации, формирование конкретного отчета или полное сопровождение. Мы приглашаем к нам, в компанию «ПРОГРАММЫ 93»!

Почему нам доверяют?

- Многолетний опыт. Он помогает нам заранее знать все подводные камни налогообложения и отчетности, а также избежать множества распространенных ошибок.

- Многопрофильность. У нас работают не только бухгалтера, но и юристы.

- Услуги от команды специалистов. Вы не зависите от одного человека и получаете многоуровневую проверку работ.

Позвоните нам по номеру телефона, указанному на сайте или заполните форму обратной связи, чтобы сотрудники компании сориентировали по точной стоимости и рассказали, как начать сотрудничество.

(1 5,00 из 5)

Загрузка…

Видео:Как ПРАВИЛЬНО платить налоги за ИП в 2024 году? Для тех ИП кто работает через E-Salyq businessСкачать

Взносы в ПФР для ИП в 2021 году: размеры взносов за себя и сотрудников

С недавних пор государство обязало вносить выплат всех предпринимателей, несмотря на то, работают ли они исключительно на себя или же непосредственно на начальника.

Вне зависимости от того, какую именно вы ведете предпринимательскую деятельность, и является ли она до сих прибыльной и рабочей, вы, как индивидуальный предприниматель, обязаны вносить обязательные взносы в налоговую службу.

Существует несколько обязательных выплат, которые должны быть оплачены ежемесячно. О том, что это за взносы ПФР в 2021, каков их размер и как часто требуется их оплачивать, мы расскажем в данной статье.

Сколько ИП должен платить страховых взносов за себя в 2021 году

Для начала стоит детально рассмотреть, что же такое страховые взносы. Итак, страховые выплаты – это внесение фиксированной суммы в налоговую службу за определенные виды страхования.

https://www.youtube.com/watch?v=QFPwT_j0i1Y

Существует всего лишь три обязательных страховых выплат, а именно:

- Пенсионный взнос – является обязательным страхованием в 2021 году для всех видов предпринимателей. Данное страхование составляет 26%, так же, как и в прошлом году.

- Медицинский взнос – также считается обязательным страхованием в текущем году для всех предпринимателей. Платеж составляет 5,1%, как и в 2021 году.

- Социальный взнос – данный вид выплат является добровольным, и уплачивается по желанию предпринимателя. Для данного страхования процентное соотношение составляет 2.9%

Важно! Следует также отметить, что данные тарифы распространяются только в том случае, если доход не превышает 300 тысяч рублей. Если он больше 300 тысяч, то и тарифы будут отличаться.

Изменения в уплате страховых взносов в 2021 году

К счастью для всех существующих и будущих предпринимателей, никаких изменений не было внесено в установленные ранее страховые выплаты. Какими они были в 2021 году, такими они и остались в наступившем году.

Но все-таки небольшие положительные изменения затронули данные выплаты. К примеру, внесенные платежи больше не будут зависеть от размера МРОТ.

Ведь по последним данным прошлой весной он достиг прожиточного минимума, а, следовательно, и размер выплат для предпринимателей вырос бы на 1%.

А теперь давайте рассмотрим, каковы суммы обязательных страховых взносов для ИП в текущем году:

- Установленные размеры выплат для обязательного пенсионного страхования составляют 29 354 рублей. Данная сумма действительна только при условии, что ваш доход не превышает сумму в 300 тысяч рублей. Если он больше указанного размера, то вы обязаны выплачивать дополнительно к назначенному размеру еще 1%.

- Установленные размеры выплат для обязательного медицинского страхования составляют 6 884 рублей.

Новые установленные фиксированные размеры платежей стали намного удобней и выгодней для предпринимателей, ведь теперь они не зависят от постоянно изменяющегося МРОТ. И теперь они будут платить государству намного меньше, чем раньше. Но не стоит забывать и про тех, чей доход составляет больше 300 тысяч рублей. На них распространяются отдельные внесенные изменения.

Как рассчитать страховые взносы ИП за неполный календарный год?

Для того чтобы рассчитать стоимость страховых выплат для тех предпринимателей, чья трудовая деятельность продлилась не полный год, необходимо посчитать то количество месяцев, которое оно было зарегистрировано и проводило свою трудовую деятельность. И неважно, если вы закончили свою трудовую деятельность раньше конца года, или же ваше ИП перестало функционировать, вы заплатите ровно за то количество месяцев, которое были официально рабочими.

Чтобы рассчитать данную стоимость, потребуется воспользоваться специальной формулой. Рассмотрим пример — ИП было зарегистрировано в первых числах января, и проработало 10 месяцев.

Чтобы рассчитать за полные 10 месяцев нужно: за пенсионное страхование он заплатит 24 461 рублей (29 354:12*10), а за медицинское страхование 5 736 рублей (6 884:12*10).

Другими словами, мы делим фиксированную сумму на 12 месяц и умножаем на количество отработанных месяцев и получаем наш результат.

Страховые взносы ИП при превышении дохода в 300 000 в 2021 году

Для индивидуальных предпринимателей были установлены ограничения в размере дохода. Теперь размер дохода напрямую влияет на сумму страховых взносов, и чем больше доход, тем больше эти самые выплаты.

Если вы имеете ИП, и сумма вашего дохода составляет больше 300 000 рублей за год, то вы не платите установленную стоимость для обязательных страхований.

Вы должны будете еще заплатить 1% от полученного дохода, который превысил 300 000 рублей.

Страховые взносы ИП за наемных работников в 2021 году

В случае наличия собственного дела, приходится нанимать также работников. В таком случае теперь вы будете вынуждены вносить страховые выплаты не только за себя, но и за своих работников.

Исходя из трудового договора, она составляет 30% от всех выплат в их пользу.

Стоит также отметить, что данные выплаты за сотрудников необходимо вносить ежемесячно, не позднее 15 числа каждого месяца.

Реквизиты для уплаты страховых взносов ИП и КБК на 2021 год

Чтобы внести плату за обязательные страхования, требуется заполнить специальную форму, где у вас потребуют указать реквизиты кодов бюджетной классификации, а именно коды того взноса, который вы будете оплачивать.

У каждого он свой уникальный, и с 2021 года данные коды не поменялись и остались такими же. Как индивидуальный предприниматель, вы обязаны знать их наизусть или всегда иметь при себе.

Для ознакомления с данными кодами, вы можете воспользоваться официальными страницами и узнать их.

https://www.youtube.com/watch?v=Q8T4BHFCKP8

Смотреть реквизиты на сайте налоговой

Калькулятор для расчета страховых взносов

Если для вас процедура подсчета страховых выплат представляет проблему, вы всегда можете воспользоваться услугой калькулятора. Он автоматически посчитает ваши платежи и выдаст вам результат, которую вам нужно будет только пойти и оплатить. Вы с легкостью можете найти его на официальной странице государственных порталов.

Открыть калькулятор для расчете

Заключение

В конце хотелось бы сказать, что внесение платы за обязательные страховые выплаты является серьезной процедурой, и подходить к ней нужно со всей ответственностью, а главное вносить плату своевременно во избежание проблем с государственными органами управления.

💡 Видео

Какие налоги платит ИП: УСН, Пенсионные страховые взносыСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Как ИП платить налоги и подавать уведомления в 2024 годуСкачать

Взносы ИП в 2021 году (ИП/РФ)Скачать

Как ИП нанять работника в 2022 году: трудовой договор или ГПХ, налоги, взносы, штрафы.Скачать

Какие налоги платит ИП на общей системе налогообложения в 2021 году? НДС и НДФЛ.Скачать

Страховые взносы ИП в 2024 году 👀Скачать

СКОЛЬКО НУЖНО ПЛАТИТЬ ЗА СОТРУДНИКОВ И КАК СНИЗИТЬ ЭТИ РАСХОДЫ?Скачать

Взносы ИП в 2024Скачать

Какие налоги платит и какие отчёты сдаёт ИП без сотрудников за 2021 годСкачать

Сколько налогов платит бизнес | ИП или Самозанятость в 2021 годуСкачать

Страховые взносы ИПСкачать

КАК ОПЛАТИТЬ СТРАХОВЫЕ ВЗНОСЫ ИП В 2023 ГОДУ ОНЛАЙН на сайте налоговой nalog.gov.ruСкачать

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Какие налоги платит ИП в 2022 году на УСН, АУСН, ОСНО, патенте? Как платить меньше?Скачать