Пошаговая инструкция по выплате дивидендов учредителям ООО в 2021 году есть в статье, ее можно сохранить или скачать. Сразу скажем, что дивиденды утверждают после определения чистой прибыли, а уже потом удерживают НДФЛ и отражают суммы дивидендов в отчетности.

Таблица изменений в учете и налогах с 2021 года >>>

Порядок выдачи дивидендов учредителям в ООО регламентирует Федеральный закон от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью».

- Шаг 1. Определите, какую сумму прибыли можно потратить на дивиденды

- Шаг 2. Проведите собрание участников и утвердите сумму дивидендов

- Шаг 3. Начислите дивиденды учредителям ООО

- Шаг 4. Выплатите дивиденды

- Налоги с выплат дивидендов в 2021 году

- Ставки НДФЛ при выплате дивидендов в 2021 году

- Как рассчитать налог с дивидендов

- Когда уплатить налог с дивидендов

- Страховые взносы с дивидендов

- Выплата дивидендов учредителям ООО: основания в 2021 году, ставка по налогу, пошаговая инструкция

- Что такое дивиденды и их источник

- Основания для выплаты

- Как часто можно делать выплаты

- Ставка по налогу в 2021 году

- Шаг 3. Оформить приказ на выплату дивидендов

- Шаг 4. Удержат налоги и произвести выплату

- Отчетность при выплате дивидендов

- Бухгалтерские проводки

- Выплата дивидендов в ООО в 2021 году

- Налоги

- Отчетность

- Выплата дивидендов учредителям ООО в 2021: пошаговая инструкция — Evle

- Какие существуют виды дивидендов

- Происхождение прибыли для начислений

- Как выплачиваются дивиденды в ООО — принятие решения

- Как оформить решение

- Порядок выплаты дивидендов в ООО в 2021 году: инструкция

- В каком случае решение не может быть принятым

- Когда необходимо произвести выплаты

- Как получить долю — кто имеет на нее право

- Как начисляют дивиденды

- Заключение

- 💡 Видео

Шаг 1. Определите, какую сумму прибыли можно потратить на дивиденды

Дивиденды – это доход участника организации, полученный при распределении бухгалтерской прибыли, оставшейся после налогообложения (п. 1 ст. 43 НК).

Данные о нераспределенной прибыли содержатся на счете 84 «Нераспределенная прибыль (непокрытый убыток)». Так что перед тем, как начислять дивиденды, узнайте сумму нераспределенной прибыли, которую можно потратить. Сведения об этом содержит бухгалтерская отчетность организации, подробнее читайте в Системе Главбух.

Шаг 2. Проведите собрание участников и утвердите сумму дивидендов

В случае, если у организации есть нераспределенная прибыль, организуйте собрание участников. Участники должны решить, какую сумму прибыли потратить на выплату дивидендов. Дивиденды можно начислять ежеквартально, раз в полгода, единожды в год.

Прибыль фирмы можно распределять, в том числе на выплату дивидендов, после того, как на общем собрании утвержден годовой отчет. Такое собрание проводят не ранее 1 марта.

Редакция журнала «Главбух» рекомендует

Компании посчитали прибыль и отразили ее в отчетности. Теперь учредители хотят получить дивиденды. Узнайте, какие условия надо выполнить для выплаты дивидендов >>>

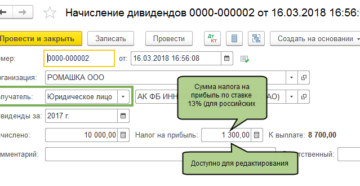

Шаг 3. Начислите дивиденды учредителям ООО

Сумму дивидендов каждому участнику вычислите самостоятельно. Для этого общую сумму прибыли, которую ООО планирует потратить на дивиденды, умножьте на долю каждого учредителя в уставном капитале организации. Расчет суммы дивидендов оформите в виде бухгалтерской справки.

Шаг 4. Выплатите дивиденды

Перечислите дивиденды участникам в срок, указанный в уставе, протоколе или решении о распределении прибыли. При этом срок не может превышать 60 календарных дней с момента принятия решения о дивидендах (п. 3 ст. 28 Закона № 14-ФЗ). ООО вправе выплатить дивиденды в безналичной форме наличными и имуществом.

Налоги с выплат дивидендов в 2021 году

В случае, если выплачиваете дивиденды физическому лицу, нужно удержать из дохода и перечислить в бюджет НДФЛ (ст. 226 НК РФ). Перечисляя дивиденды организации, удержите и уплатите в бюджет налог на прибыль (п. 3 ст. 275, подп. 1 п. 5 ст. 286 НК РФ).

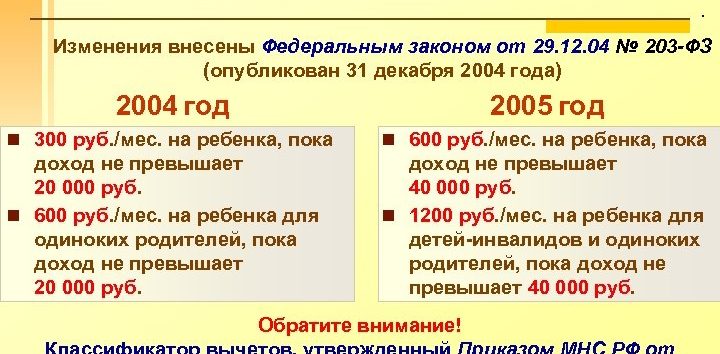

Ставки НДФЛ при выплате дивидендов в 2021 году

По общему правилу, если выплачиваете доход физлицу — налоговому резиденту РФ, удержите с дивидендов НДФЛ по ставке 13% (п. 1 ст. 224 НК). Такая же ставка будет и в случае выплаты дивидендов для российской организации. Для участников — нерезидентов ставка другая, подробности смотрите в Системе Главбух.

Редакция журнала «Главбух» предупреждает

ФНС разъяснила, как отразить в 6-НДФЛ вычет по дивидендам. Речь идет о вычете, на который можно уменьшить доходы для НДФЛ при условии, что компания сама получала дивиденды от другой организации. Узнайте, как отразить дивиденды в отчете >>

Как рассчитать налог с дивидендов

Если ООО не получало дивиденды и облагает доход по ставке 13%, применяйте формулу:

| НДФЛ или налог на прибыль с дивидендов | = | Сумма дивидендов, полагающихся участнику | х | 13% |

Если фирма получала дивиденды, сумму НДФЛ или налога на прибыль с дивидендов, причитающихся резиденту или российской фирме, вычислите по формуле:

| НДФЛ или налог на прибыль с дивидендов | = | Дивиденды, начисленные резиденту или российской фирме | : | Дивиденды к распределению всем получателям | х | Дивиденды к распределению всем получателям | — | Дивиденды, полученные налоговым агентом (вашей фирмой) | х | 13% |

Если выплачиваете дивиденды нерезидентам или иностранной компании, сумму налога вычислите так:

| НДФЛ или налог на прибыль с дивидендов | = | Сумма дивидендов, полагающихся участнику | х | 15% (или более низкая ставка) |

Когда уплатить налог с дивидендов

НДФЛ с дивидендов перечислите не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ). Налог на прибыль с дивидендов также перечислите в бюджет не позднее чем на следующий день после выплаты дохода (п. 4 ст. 287 НК).

Страховые взносы с дивидендов

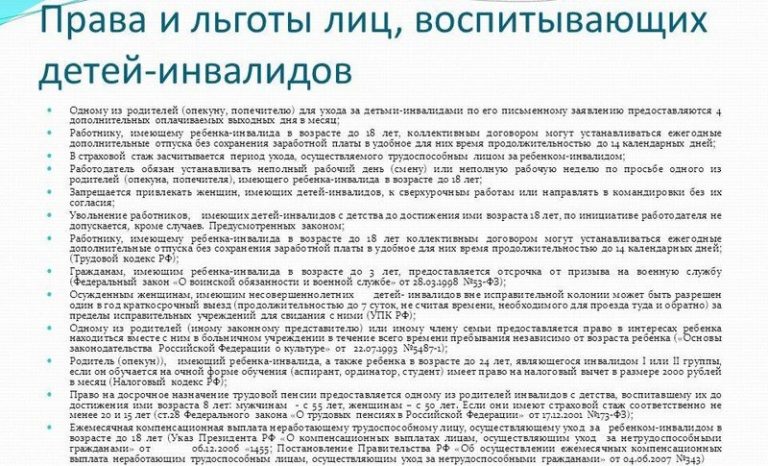

При выплате дивидендов не начисляйте:

- взносы на обязательное пенсионное, социальное или медицинское страхование (ст. 420 НК);

- взносы на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 20.1 Закона от 24.07.1998 № 125-ФЗ).

Дивиденды – это не вознаграждение за выполненные обязанности по трудовым или гражданско-правовым договорам. Значит, и страховые взносы на них начислять не нужно.

Видео:Дивиденды в ООО как утвердить и оформитьСкачать

Выплата дивидендов учредителям ООО: основания в 2021 году, ставка по налогу, пошаговая инструкция

Когда субъект бизнеса принимает решение осуществлять свою хозяйственную деятельность в качестве юрлица, то его собственники могут получать свой доход от участия в деятельности фирмы через процедуру выплаты дивидендов, которая регулируется законодательно. Как происходит выплата дивидендов учредителям ООО в 2021 году, рассмотрим пошаговую инструкцию.

Что такое дивиденды и их источник

Дивидендами принято называть часть полученной компанией чистой прибыли, которая по решению участников юрлица, направляется на выплату им пропорционально доли их вклада в уставный капитал или иным способом распределения, установленном в уставе компании.

Чистой прибылью является прибыль, которая осталась в распоряжении компании после осуществления всех обязательных платежей в бюджет.

Выплата дивидендов учредителям ООО возможна при определенных условиях из чистой прибыли, которые определены в соответствующих нормах законодательства.

https://www.youtube.com/watch?v=hQ1ypFQwhS8

Поэтому источником осуществления учредителям дивидендов является прибыль. Она исчисляется на основании сведений бухгалтерского учета. Чтобы принять решение о выплате дивидендов ООО, собственники сначала должны утвердить бухгалтерскую отчетность, в которой отражено наличие чистой прибыли.

Законодательством предусматривается возможность выплаты промежуточных дивидендов. Источником их выступает не распределенная прибыль текущего года. Однако, такая возможность существует, если за выбранный промежуток времени (квартал, полугодие) предприятие ее получило.

Внимание! Так как действующий алгоритм расчета прибыли определяет необходимость ее определения нарастающим итогом за год, окончательный ее размер может быть определен только по результатам прошедшего года. Тогда, если учредители решат производить выплату дивидендов, необходимо будет учесть суммы, полученные ими промежуточно в течение года.

Не считаются дивидендами следующие выплаты, производимые собственниками:

- Выплаты в ликвидируемой организации, по размеру не превышающие взноса собственника в уставный капитал.

- Если производятся выплаты учредителям в виде выкупа организацией их доли в компании в собственность.

- Выплаты некоммерческой организации на ведение ею деятельности, предусмотренной ее уставом, если она является одним из собственником фирмы.

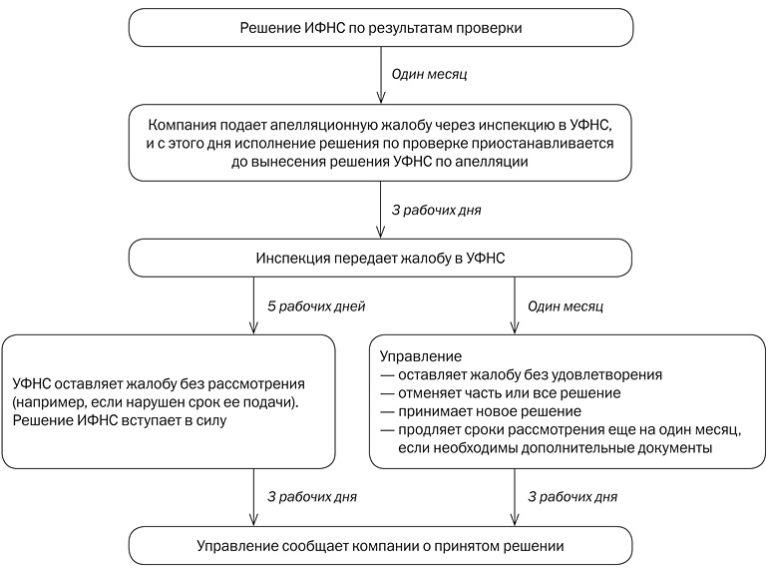

Основания для выплаты

Основанием для выплаты дивидендов является либо решение собственника компании или протокол собрания участников его. Поэтому, для принятия этих документов необходимо собрать собственников компании. К самому собранию также нужно подготовить бухгалтерскую отчетность за соответствующий период, в которой будет установлен факт получения хозяйствующим субъектом прибыли.

Нужно помнить, что решение о выплате дивидендов принимается не руководством фирмы, а ее собственниками, которых к тому же может быть более одного человека.

Так как годовая отчетность представляется в контролирующие органы не позднее 31 марта, то собрание проводится в период с 01 марта по 30 апреля следующего после отчетного года.

Решение или протокол, в которых отражается воля собственников по вопросу выплаты таких доходов, должно обязательно содержать:

- Год, за который будет осуществляться такая выплата.

- Часть прибыли, которую собственники направили на выплату дивидендов.

- В какой форме будут осуществляться выплаты, а также их график с указанием окончательного срока осуществления таких выплат.

Внимание! При этом в решении или протоколе достаточно указать только общую сумму дивидендов к выплате. Связано это с тем, что порядок распределения их определяется в уставе компании или пропорционально доли участия каждого собственника.

Законодательством определены условия, при которых организация имеет право осуществлять своим собственникам выплаты дивидендов:

- Сумма чистых активов превышают его собственный капитал и резервный капитал. – Данное условие необходимо соблюдать как до осуществления выплаты, так и после ее осуществления.

- Задолженность учредителей по формированию уставного капитала должна быть полностью погашена, то есть он должен быть оплачен в полном объеме.

- Прошла выплата полной стоимости доли участия выбывшему участнику.

- Если у компании отсутствуют признаки банкротства или в отношении нее не ведется уже данная процедура.

Важно! Выплату дивидендов можно осуществлять, если все условия соблюдены. В противном случае руководство компании должно отказать своим собственникам в выплате дивидендов.

Как часто можно делать выплаты

Компания может производить выплаты своим учредителям при осуществлении деятельности, в результате которой был получен положительный финансовый результат. Он может определяться промежуточно на основании данных промежуточной бухгалтерской отчетности, то есть за 1 квартал, полугодие, 9 месяцев.

Производить выплаты за более короткий промежуток времени запрещено. Главное, чтобы данный порядок был предусмотрен уставом фирмы. Окончательный же финансовый результат за год может быть определен после его окончания.

https://www.youtube.com/watch?v=tXKcHbKNapQ

Так как к концу года может быть получен убыток, то рекомендуется проводить выплаты учредителям в течение года, только при уверенности, что в итоге за год будет получена прибыль. Чаще всего промежуточные выплаты дивидендов наблюдаются у небольших предприятий.

Внимание! Как только принято решение о произведении выплаты дивидендов, в соответствии с нормами права, их нужно провести в течение 60 дней. Однако, иные сроки выплаты могут быть установлены в уставе организации.

Собственниками компании могут быть как одно лицо так и несколько участников. В первом случае необходимость распределения дивидендов не возникает. Однако, если учредителей несколько, то тогда приходится определять порядок распределения дивидендов.

Протокол собрания участников компании может содержать только общую сумму чистой прибыли, которую учредители направили на выплату дивидендов. Метод распределения дивидендов определяется в уставе.

Чаще всего этим документом предусмотрено осуществление распределения пропорционально доли участия собственника в уставном капитале. То есть у каждого учредителя существует процентное отношение (например, 50%).

Общую сумму дивидендов умножают на данный процент, в результате чего определяется в денежном выражении причитающиеся к выплате суммы собственникам.

Внимание! Уставом может быть предусмотрен и иной порядок распределения дивидендов. Если производить выплаты собственникам без соблюдения процедуры распределения, данные суммы нельзя будет считать дивидендами.

Для компании это может привести к тому, что ей придется осуществлять обложение выплаченных сумм страховыми взносами. Так как в этом случае выплаты будут рассматриваться ни как дивиденды, а доходы, выплаченные физлицу (если собственник физлицо).

Ставка по налогу в 2021 году

Налог при выплате дивидендов взимается как с физических, так и юридических лиц.

Расчет налога с физических лиц зависит от того, считаются ли они резидентами страны либо нет:

- НДФЛ для резидентов — 13%;

- НДФЛ для нерезидентов — 15%.

Статус определяется исходя из того, какое число дней за последний год лицо находилось на территории России (не обязательно дни должны идти подряд). Если ней наберется не меньше 183, то лицо считается резидентом.

Кроме этого, получателем дивидендов могут быть и юридические лица. Порядок расчета налога для них устанавливает НК.

Размер налога установлен в следующих размерах:

- Для российской компании — 13%;

- Для российской компании, если она не меньше 365 дней до даты принятия решения о выплате дивидендов, владела не меньше 50% количества акций – 0%;

- Иностранная компания — 15% либо иная ставка, когда она устанавливается иностранным налоговым законодательством в целях избежания двойного обложения.

Для подтверждения российской компанией права на льготу, она обязана один из бланков, входящих в следующий перечень документов:

- Соглашение о купле-продаже;

- Решение о разделении, преобразовании и т. д.

- Решения суда;

- Учредительный договор;

- Акт передачи

- И т. д.

Внимание! Налог на дивиденды должны платить не только лица, находящиеся на ОСНО, но также и использующие спецрежимы (при УСН, ЕНВД, ЕСХН). Это указано в соответствующих главах НК.

Организация может производить выплату дивидендов в случае, если ее чистые активы больше уставного капитала. Размер капитала известен, необходимо выполнить расчет чистых активов.

Этот показатель можно рассчитать согласно данным из бухгалтерского баланса.

Производится расчет по формуле:

Чистые активы=(стр. 1600- Задолженность учредителей)-(стр. 1400+стр. 1500-Доходы буд. периодов).

Важно! Если полученный итог окажется меньше, чем размер уставного капитала (а такое может быть, если в балансе отражен убыток прошлых лет), то выплату дивидендов производить нельзя.

Если условия для выплаты соблюдаются, то необходимо собрать всех учредителей, и принять решение — выплачивать дивиденды или нет. В последнем случае их можно отправить на развитие фирмы.

https://www.youtube.com/watch?v=7-PbdMp34Z0

Кроме этого собственники должны решить, в качестве дивидендов выплачивать всю чистую прибыль, либо какую-либо ее часть. Еще один вопрос, который необходимо решить на собрании — как распределять прибыль между участниками. Это можно сделать пропорционально имеющимся долям, либо по какому-либо алгоритму (его необходимо зафиксировать в Уставе).

Решение о выплате должно быть принято большинством. Если, например, собственник у фирмы один, то он принимает решение единолично.

По итогам собрания оформляется протокол. Он должен содержать название компании, список собственником общества и размера из долей, повестку дня, принятое решение, сумма, сроки, формат выплаты.

В протоколе можно указать срок выплаты. Если он не обозначен, то это необходимо сделать в течение 60 дней с даты принятия решения.

Шаг 3. Оформить приказ на выплату дивидендов

Делопроизводитель, секретарь либо иное ответственное лицо оформляет приказ на выплату дивидендов. В нем руководитель дает поручение главному бухгалтеру либо иному лицу обеспечить выполнение решения, принятого на собрании и оформленного в виде протокола. Последний идет в качестве приложения к распоряжению.

Шаг 4. Удержат налоги и произвести выплату

Расчет дивидендов производится согласно выбранному алгоритму. Одновременно определяется размер налога, который удерживается с каждой суммы.

Выплата дивидендов может выполняться как из кассы, так и с расчетного счета. После этого не позднее следующего дня хозяйствующий субъект выполняет перечисление налога в бюджет.

Пример расчета дивидендов:

ООО по итогам года имеет чистую прибыль в размере 313440 руб. Уставный капитал сформирован тремя участниками: Ивановым с долей 20%, Петровым с долей 35% и Сидоровым с долей 45%.

Все необходимые условия для выплаты дивидендов выполнены.

Рассчитаем размер дивидендов по каждому участнику пропорционально его доле в капитале:

- Иванов — сумма дивидендов 313440х20% = 62688 руб.;

- Петров — сумма дивидендов 313440х35% = 109704 руб.;

- Сидоров — сумма дивидендов 313440х45% = 141048 руб.

Определим сумму налога, которую необходимо удержать с выплаты:

- Иванов — налог 62688х13% = 8149 руб.

- Петров — налог 109704х13%=14262 руб.

- Сидоров — налог 141048х13%=18336 руб.

Итого к выплате на руки:

- Иванов — 62688-8149=54539 руб.

- Петров — 109704-14262=95442 руб.

- Сидоров — 141048-18336=122712 руб.

Отчетность при выплате дивидендов

Порядок оформления отчетности зависит от того, компания с какой организационной формой выдает дивиденды — ООО либо АО.

В каждой из ситуаций необходимо оформить и подать на каждого получателя дивидендов справки 2-НДФЛ и отчеты 6-НДФЛ. В них проставляются суммы, которые получил каждый из учредителей.

Отчет 2-НДФЛ сдается до 1 апреля года, идущего за отчетным. Отчет 6-НДФЛ необходимо подавать не позднее последнего для месяца, который идет за отчетным кварталом.

Кроме этого, закон обязывает подать декларацию по налогу на прибыль. Однако делать это необходимо только акционерным обществам. Минфин в своем письме уточнил, что ООО этот отчет не оформляют.

Внимание! Декларация по НП оформляется таким образом: заполняется титульный лист, на листу 03 заполняется раздел А, после чего по каждому получателю дивидендов заполняется приложение 2. Отчет отправляется до 28 марта года, идущего за годом перечисления дивидендов.

Если получателем дивидендов выступает иностранная фирма, то необходимо подать налоговый расчет (информацию) о суммах выплаченных доходов и удержанных налогов.

Бухгалтерские проводки

Рассмотрим, как бухгалтер должен оформить проводками выплату дивидендов, согласно действующего плана счетов.

| Дебет | Кредит | Операция |

| 84 | 75 | Произведено начисление дивидендов лицам, которые не работают в организации |

| 84 | 70 | Произведено начисление дивидендов работникам компании |

| 75 | 68 | Произведено удержание налога из дивидендов у лиц, не работающих в компании |

| 70 | 68 | Произведено удержание налога из дивидендов у работников компании |

| 75 | 50, 51 | Произведена выплата дивидендов лицам, которые не работают в организации |

| 70 | 50, 51 | Произведена выплата дивидендов работникам компании |

| 68 | 51 | Выполнена оплата налога НДФЛ с дивидендов |

| 75 | 84 | Списаны на нераспределенную прибыль невыплаченные дивиденды лицам, не являющимся работниками |

| 70 | 84 | Списаны на нераспределенную прибыль невыплаченные дивиденды, начисленные работникам компании |

Видео:Как вывести деньги ООО с расчетного счета? Дивиденды и компенсационные выплаты. Бизнес и налоги.Скачать

Выплата дивидендов в ООО в 2021 году

Согласно п. 1 ст. 270 НК РФ в целях налогообложения прибыли не учитываются расходы общества в виде сумм начисленных дивидендов.

Кроме того, сумма распределенной прибыли (например, невостребованные дивиденды), восстановленная в составе нераспределенной прибыли, не учитывается в составе доходов (пп. 3.4 п. 1 ст. 251 НК РФ).

Таким образом, операции по начислению и выплате дивидендов не учитываются в целях исчисления налога на прибыль.

В рассматриваемой ситуации суммы выплаченных учредителю (физическому лицу) дивидендов не должны отражаться в декларации по налогу на прибыль организаций.

https://www.youtube.com/watch?v=y7DG5CQL7bc

При наличии единственного учредителя вопрос распределения не встает. Он получает всю выделенную на цели выплат сумму.

Если участников несколько, распределение чаще всего будет пропорциональным доле вклада в УК. Величину дивидендов, приходящуюся на каждого, определяют умножением общей выделенной для распределения суммы на процент, отражающий долю участия.

Если распределение не будет соответствовать пропорции или алгоритму, установленному уставом, то в отношении выплат физлицам это может привести к спорам с внебюджетными фондами, в которые не производятся начисления на суммы законно выплаченных дивидендов. А суммы превышений будут сочтены обычным доходом, для которого эти начисления обязательны.

На что обратить внимание при распределении чистой прибыли предприятия, читайте в статье «Какой порядок распределения чистой прибыли (нюансы)?».

ООО являются коммерческими организациями. Их основная цель это прибыль. Именно ее хотят получать владельцы компании по итогам работы.

По итогам деятельности организации часть полученной ей прибыли может направляться на выплату дивидендов ее участникам. Но эта простая процедура нередко вызывает огромное число вопросов.

Нужно обязательно соблюсти целый ряд нюансов, чтобы она прошла в рамках установленных законодательством норм.

Дивидендами принято называть часть полученной организацией чистой прибыли по итогам установленного периода, которая направляется на выплаты ее участникам (собственникам) пропорционально долям их вклада в уставной капитал или ином порядке, предусмотренном действующим законодательством.

Замечание. Чистой прибылью называют прибыль, оставшуюся в распоряжении компании после оплаты налогов и других обязательных платежей в бюджет.

Основным законодательным актом, регулирующим выплаты ООО дивидендов своим учредителям, является Федеральный закон «Об обществах с ограниченной ответственностью» от 8.02.1998 г.

Надо учитывать, что налогообложение данных выплат регулируется Налоговым Кодексом РФ.

Если обществом владеет только один учредитель, то основанием для выплаты дивидендов будет служить его единоличное решение.

При наличии нескольких собственников для проведения распределения и выплаты их потребуется созвать общее собрание и основанием для выплаты станет уже его протокол.

Законодательство строго указывает, что выплата возможна только при наличии у организации чистой прибыли.

Если же ее нет, то ни о каких выплатах учредителям речи идти соответственно также не может.

| Чистые активы не превышают собственный капитал и резервы | Причем это условие должно проверяться как до принятия решения, так и перед фактическим проведением выплат, из-за возможных изменений показателей |

| Имеется непогашенная задолженность учредителей по взносам в уставной капитал | Пока все участники общества не внесут все согласованные взносы в УК выплат дивидендов не может быть |

| Не выплачена доля выбывающему из общества участнику | Сначала необходимо рассчитаться с выбывающим учредителем за выкупаемую ООО долю, а только потом делать выплаты дивидендов остальным |

| Имеются признаки банкротства | Просроченные долги перед партнерами, по налогам на сумму свыше 300 000 р. и другие признаки банкротства организации являются серьезным препятствием получения учредителями прибыли даже в материальном виде (например, продукцией) |

| В отношении организации | Проводится одна из процедур, связанных с банкротством |

Даже если есть уверенность, что ничего плохого с компанией не произойдет до отмены данных процедур никакие дивиденды не выплачиваются, согласно нормам закона «Об ООО».

Законодательство РФ и в частности ФЗ «Об ООО» указывает, что общества могут производить выплату дивидендов 1 раз в 3, 6 или 12 месяцев.

Точный период указывается в Уставе организации. Надо учитывать, что расчет чистой прибыли осуществляется нарастающим итогом за год.

https://www.youtube.com/watch?v=ckgGqAkP0D0

Только после завершения налогового периода можно посчитать ее окончательный объем.

Многие специалисты рекомендуют закреплять в учредительных документах выплату дивидендов 1 раз в год, чтобы не возникла ситуация, когда участникам выплачено больше допустимой суммы по итогам года.

Подобная ситуация особенно опасна, если у компании несколько не аффилированных владельцев, т. к. часто между ними и руководством организации на этой почве могут возникнуть споры и разногласии.

Впрочем, избежать подобной ситуации можно и направляя в течении налогового периода на выплату лишь определенную часть прибыли.

Важно! Независимо от указанной в учредительных документах периодичности выплат дивидендов, их допускается выплачивать только при наличии решения общего собрания учредителей (или единственного собственника).

При этом директор самостоятельно принимать подобные решения не вправе. Он может их только внести на повестку дня общего собрания.

Довольно часто небольшие ООО вовсе не платят учредителям дивиденды или используют для этого различные серые схемы.

Причем нередко причиной для таких действий становится не попытка уйти от налогов (хотя это тоже распространенное явление), а простое незнание порядка осуществления выплат.

Но один раз хорошо разобравшись в процедуре можно убедится, что сложного в ней ничего нет.

Выплата дивидендов возможна только при наличии у общества чистой прибыли, которая превышает размер уставного капитала.

Только при ее наличии и при условии, что у общества нет ограничивающих возможность выплаты дивидендов принимается соответствующий протокол общего собрания.

Обычно общество распределяет прибыль между участниками пропорционально долям (процентам) в уставном капитале каждого из них.

Хотя учредительными документами может быть предусмотрен и иной порядок, но подобные ситуации встречаются довольно редко.

Многие организации не направляют на дивиденды всю чистую прибыль. Они устанавливают так называемый коэффициент выплат дивидендов.

Выплаты же в реальности могут производиться и в ином размере с учетом изменений на рынке, в политической и/или экономической жизни, необходимость предотвращения выхода из бизнеса некоторых из участников и т. д.

Окончательный размер прибыли определяется на общем собрании собственников организации на основании предложения руководителя фирмы или одного (нескольких) ее учредителей.

Замечание. Часто общее собрание отказывается от выплаты дивидендов, если прослеживается необходимость вложения средств в развитие бизнеса.

Эти деньги могут быть направлены в т. ч. на увеличение уставного капитала с внесением соответствующих корректировок в документы компании.

Налоги

Дивиденды облагаются налогами независимо от того, кем является учредитель. Если им выступает физическое лицо, то оно должно уплатить НДФЛ.

Для налогоплательщиков физ. лиц, являющихся резидентами РФ в данной ситуации будет применяться стандартная ставка в 13%, а нерезидентами налог должен быть уплачен в размере 15%.

Налоговым агентом выступает для данных налогоплательщиков само ООО распределяющее дивиденды.

Именно оно должно удержать с учредителей физ. лиц НДФЛ и отправить его в бюджет. Сроки на уплату налога при этом будут очень небольшими – не позднее дня, следующего за выплатой.

Организации должны заплатить налог на прибыль по ставке 13% (для российских организаций) или 15% (для иностранных компаний).

Если другая организация более 1 года (365 дней) владеет в выплачивающем ООО долей в 50% или более, то она будет освобождена от налога на прибыль по дивидендам (точнее будет применятся нулевая ставка).

Важно! Налог на прибыль по дивидендам нужно платить не только организациям, применяющим общую систему налогообложения, но и всем остальным, в т. ч. находящимся на «упрощенке», «вмененки» и т. д.

Применение специальных систем налогообложения не освобождает от налога на прибыль по данному виду доходов.

Эти правила указаны в НК РФ и их несоблюдение может стать причиной для штрафа, пени и других негативных последствий.

Отчетность

Очень важным моментом, который часто вызывает вопросы, является сдача отчетности при выплате дивидендов ООО.

| Справка 2 НДФЛ | Она должна быть подана не позднее 1 апреля года, следующего за датой выплат |

| Отчет 6 НДФЛ.xls | Он подается ежеквартально до конца месяца, следующего за отчетным кварталом и по году (до 1 апреля следующего года). |

Закон указывает, что общество должно также подать декларацию по налогу на прибыль.

https://www.youtube.com/watch?v=VK8wPIVMcU8

По мнению Минфина, которое он приводил в своих письмах, подобная обязанность есть только у АО, а ООО делать этого не обязаны.

Но все же лучше уточнить этот момент в ИФНС по месту регистрации фирмы, т. к. часто мнение налоговиков на местах существенно отличается от приведенной в письмах Минфина позиции.

: зачем это делать

Если внимательно подойти к оформлению и проведению процедуры выплаты дивидендов участникам ООО, то она не будет сложной.

Главное, правильно все оформить и своевременно произвести перевод налоговых платежей в бюджет.

| Формирование резервного капитала | В обязательном порядке резервный капитал формируют только АО (п. 1 ст. 35 Закона № 208-ФЗ). ООО могут создавать его по своему желанию (ст. 30 Закона № 14-ФЗ) | ДЕБЕТ 84 субсчет «Нераспределенная прибыль отчетного года» КРЕДИТ 82 — направлена чистая прибыль на формирование резервного капитала |

| Погашение убытков | Погашать убытки за счет прибыли целесообразно, если вы ведете аналитический учет по счету 84. Если нет, то прибыль у вас должна автоматически гасить убытки | ДЕБЕТ 84 субсчет «Нераспределенная прибыль отчетного года» КРЕДИТ 84 субсчет «Непокрытый убыток прошлых лет» — направлена чистая прибыль на погашение убытков прошлых лет |

| Премия сотрудникам за счет чистой прибыли | Такая премия — это решение учредителей. То есть она не является частью оплаты труда и выдается спонтанно. Поэтому и проводится за счет чистой прибыли | ДЕБЕТ 84 субсчет «Нераспределенная прибыль отчетного года» КРЕДИТ 84 «Использование прибыли» — направлена прибыль на осуществление выплат работникам; ДЕБЕТ 84 «Использование прибыли» КРЕДИТ 70 — начислена премия за счет прибыли |

| Увеличение уставного капитала | Увеличение капитала может понадобиться, если вы планируете осуществлять некоторые виды деятельности. Например, охранный бизнес, для которого уставный капитал должен быть не менее 100 000 руб. (абз. 1 ст. 15.1 Федерального закона от 11.03.92 № 2487-1). Тогда как для ООО минимальный капитал — 10 000 руб. | ДЕБЕТ 84 субсчет «Нераспределенная прибыль отчетного года» КРЕДИТ 80 — отражено увеличение уставного капитала за счет чистой прибыли. Обратите внимание: такую проводку можно сделать только после того, как учредители примут решение об увеличении уставного капитала. И соответствующие изменения будут внесены в ЕГРЮЛ |

| Приобретение имущества | Все крупные затраты, например, на покупку зданий, сооружений обычно согласовывают с собственниками. В качестве источника обеспечения капвложений можно отражать движение прибыли | ДЕБЕТ 84 субсчет «Нераспределенная прибыль отчетного года» КРЕДИТ 84 субсчет «Нераспределенная прибыль отчетного года, подлежащая распределению» — направлена чистая прибыль (ее часть) на приобретение имущества. Кроме того, на дату отражения объекта в учете формируйте запись: ДЕБЕТ 84 субсчет «Нераспределенная прибыль отчетного года, подлежащая распределению» КРЕДИТ 84 субсчет «Использование нераспределенной прибыли отчетного года» — отражено использование чистой прибыли (ее части). Остальные проводки по покупке имущества формируйте в обычном порядке |

Видео:Как правильно выводить прибыль из ОООСкачать

Выплата дивидендов учредителям ООО в 2021: пошаговая инструкция — Evle

Юридические лица с регистрацией ООО способны часть дохода, полученного от деятельности компании, направлять всем участникам и учредителям общества с ограниченной ответственностью. Это право предоставляет закон Российской Федерации.

Решение о выплате дивидендов принимается во время проведения общего собрания участников и учредителей, подобное мероприятие проводится с периодичностью раз в квартал, полгода или год.

Подобные решения являются добровольными, то есть, полученную от деятельности учреждения выручку можно направить на другие нужды, к примеру, на модернизацию самого предприятия.

Дивиденд — это любой доход, полученный благодаря деятельности организации, но уже когда оплачены налоги, то есть, это чистая прибыль.

Согласно с тем, как распределены доли участников общества в уставном капитале, происходит распределение прибыли.

К дивидендам относят даже доход, который был получен компанией за пределами государства, но только в том случае, если законы этого иностранного государства также относят прибыль к дивидендам.

https://www.youtube.com/watch?v=i2Bj1vPzacM

Возникают некоторые вопросы по поводу суммы дивидендов, о сроке выплаты, когда это происходит, кто может распоряжаться этими денежными средствами.

Есть ли какие-либо документы или акты, регламентирующие порядок выплаты дивидендов участникам и учредителям. Когда можно рассчитывать на выплаты, как часто можно выплачивать дивиденды в ООО и другие вопросы.

В этой статье можно найти пошаговую инструкцию по выплате дивидендов учредителям ООО в 2021 году и ответы на перечисленные выше вопросы.

Какие существуют виды дивидендов

Как уже было сказано, согласно с бухгалтерским учетом — это законный доход, который имеют право получать те, кто вложил капитал в предприятие. После выплат сумм налогов, в том числе и налога на прибыль, следует выделить некоторую часть чистого дохода для того, чтобы выплатить дивиденды. Распределяется согласно с тем, сколько было вложено денежных средств в уставной фонд.

Существует не одна классификация подобного термина. Есть по формату акций, на которые они начисляются:

Стандартные.

Или привилегированные.

Согласно с периодом (порядком), с которым они начисляются:

Месячный — очень редкий случай.

Квартальный — за три месяца.

Полугодовой — по итогам шести месяцев.

Выплата дивидендов по итогам года.

Есть даже классификация согласно с формой начисления:

В денежном формате.

В имущественном эквиваленте (к примеру, недвижимое имущество) или натуральном.

По размерам начислений:

Частичные платежи.

Полные.

Даже по ожидаемости:

По итогам функционирования организации — основные.

Внеочередные или особые — дополнительные.

Описанные выше варианты обязаны быть закреплены в уставной документации, так как с их помощью можно регулировать как начислить и выплатить дивиденды.

Происхождение прибыли для начислений

Прежде чем начислить и выплатить положенные доли каждому участнику, надо вычесть сумму налога. То есть, источник — чистый доход, который остался у фирмы.

Проблема в том, что в законодательстве РФ нет четкого термина для определения чистого дохода и оно практически не регламентирует это понятие.

Чтобы распределить прибыль, берется во внимание бухгалтерский учет компании, его подкрепляют балансом и другими необходимыми бумагами.

Именно в подобной документации находится информация о нераспределенных денежных средствах общества с ограниченной ответственностью. В понятие нераспределенных денежных средств входят те деньги, которые остались после уплаты всех необходимых расходов и налогов, а также штрафных санкций, если такие были назначены.

Так из какой прибыли выплачиваются дивиденды? Сумму, которую указывают в балансе, и воспринимают как капитал для разделения между учредителями. Если в уставной фонд вошли средства коммунальных или государственных учреждений, то им требуется выдать не меньше тридцати процентов от чистого годового дохода.

Как выплачиваются дивиденды в ООО — принятие решения

Необходимо понимать, что это не требование законодательства, это всего лишь право, которым можно воспользоваться на свое усмотрение. Решение принимают участники и учредители, собираясь на общем собрании.

Если единолично было принято решение о начислять дивиденды, то в уставных документах закрепляется постановление и там же оформляется срок и порядок уплаты.

Как распределять доходность, чаще это делать или по итогам года, а также другие вопросы регулируются уставом.

Существуют общепринятые нормы, согласно с которыми распределение дивидендов в ООО происходит пропорционально с тем, какой объем денежных средств был вложен конкретным лицом.

Можно воспользоваться такими документами для того, чтобы понять, как рассчитать и начислять чистый итог деятельности организации:

Положениями устава.

Договором корпоративным между учредителями и участниками.

Внутренний договор с положениями, в которых указана очередность распределения выручки.

Законодательство не запрещает вносить правки в документацию с целью изменения пропорции по выплатам. Не единожды на предприятиях происходят ситуации, когда надо оформить новые лица, как участников предприятия, которые также имеют право получать часть от общей выручки.

Хотя такую практику и не запрещают, есть одно условие, которое обязательно должно быть соблюдено, чтобы законно оформить таких людей. Необходимо созвать общее собрание, на котором принимается постановление, согласно с результатами единоличного принятия решения.

В таком случае не обязательно вносить изменения в устав, можно только изменить корпоративный договор.

https://www.youtube.com/watch?v=tJsQuTPavVU

По поводу даты собраний — каждый участник должен быть уведомлен за тридцать календарных дней до даты собрания. Если кто-то не сможет присутствовать, выплата автоматически будет начислена этому человеку, невзирая на его отсутствие.

Любые проблемы или вопросы по поводу дивидендной оплаты могут быть разрешены во время общего собрания вместе с учредителями. Другое предприятие не имеет права вмешиваться в этот процесс, ни для того, чтобы помочь, ни тем более для того, чтобы оказать какое-либо давление.

Как оформить решение

На основании сведений бухгалтерской отчетности и отчетного периода, принимается единственное решение по поводу распределения дивидендов. Как было сказано выше, для этого необходимо созвать общее собрание и задокументировать его. Необходимо указать следующие данные в официальных бумагах:

Местоположение проведения собрания.

Дата, когда оно произошло.

Кто был председателем и секретарем.

Список всех лиц, принявших в процессе участие.

В обязательном порядке указывают долю каждого участника, которую он внес в уставной капитал.

Повестка собрания.

Принятые постановления.

Документ позволено составить в произвольной форме, для его оформления можно скачать бланк в Интернете на любом сайте. Оформляет его ответственный за эту задачу человек. Отдельно составляется решение, принятое на общем собрании, которое и становится причиной для получения дивидендов.

Выплачивают их за шестьдесят дней после принятого постановления, если плата не произошла, то в течении трех лет лица, которые не получили дивиденды, имеют право обращаться с требованием рассчитаться.

Порядок выплаты дивидендов в ООО в 2021 году: инструкция

Для осуществления расчета и выдачи доли от выручки, необходимо осуществить следующие действия:

Определите чистый доход предприятия, для этого рассчитываются и выплачиваются все налоги, в том числе НДФЛ, а также осуществляются необходимые расходы для успешного функционирования организации с ограниченной ответственностью.

Как уже было написано выше, четкого определения для чистой прибыли в законе РФ нет, поэтому берется за основу бухгалтерскую отчетность с балансом.

? Чтобы избежать несостыковок, связанных с разделением выручки, надо изготовить и предоставить справку, которая подтвердит, что нет никаких ограничений чтобы выдавать дивиденды. Справка оформляется в тот же день, когда будет проведено собрание.

Нужно определится с решением по поводу того, как часто выдавать дивиденды. Определить это момент можно раз в квартал, полгода или год. Окончательный расчет чистой выручки проводится только по окончанию финансового года. Исход активности фирмы может быть утвержден во время собрания, тогда же решаются такие моменты:

Какая сумма будет направлена для оплаты.

Каким образом ее распределить между членами ООО.

Период, в который выдаются дивиденды.

Понадобится также список документов, чтобы платить дивиденды:

Постановление про выплату, принятое учредителем (или несколькими учредителями).

Протокол, составленный во время собрания и решение.

Указ о выдаче дивидендов.

Особого документа, согласно с которым выдаются начисления, нет, такой бланк либо разрабатывают самостоятельно в компании, либо используют стандартные формы при перечислении средств с одного счета на другой. Также начисления могут быть выданы с кассы, воспользовавшись платежным поручением.

Распределение лучше производить пропорционально доли, вложенной в предприятие. Если сделать это каким-либо другим способом, налоговому инспектору это покажется подозрительным. Дело в том, что налоговая служба непропорциональное распределение считает не дивидендом, а иным доходом, который, к тому же, высчитывается согласно с более высокой ставкой.

Необходимо выплатить все налоги или штрафы (если такие накладывались на предприятие), тогда организация получает чистый доход и откладывает ту часть суммы, которая будет выдана в качестве дивидендов. Налог на прибыль перечисляют в бюджет на следующий же день после начисления дивидендов и ни днем позже.

Происходит выплата доли участникам и учредителям.

Свою долю можно использовать для личных нужд, или накапливать ее.

В каком случае решение не может быть принятым

Учредители могут по собственному усмотрению решать, как распорядится прибылью. К примеру, на ранних этапах развития вместо выплаты каждому его доли есть возможность направить средства на модернизацию предприятия. Но также встречаются случаи, когда решение просто воспринимается, как незаконное. Это происходит в таких случаях:

До даты, когда будут скуплены все акции, согласно с требованиями акционеров.

Если руководители не соблюли правила о чистых активах — когда из-за начисления дивидендов уменьшается сумма чистых активов.

Если еще не полностью выплачены взносы в уставной фонд.

Если существует риск обанкротиться.

Эти четыре ситуации могут стать поводом для любого члена организации с ограниченной ответственностью обратиться в суд и оспорить принятое постановление. В суде его признают незаконным.

Когда необходимо произвести выплаты

Так как это не обязательная мера, то нет закона, регулирующего сроки выплат. Для этого в уставных документах и внутренних положениях компании прописываются подобные пункты.

Чаще принимается решение о сроках и сумме выплат по окончанию финансового года, но не запрещено созывать собрания раз в квартал или полгода.

Если дивиденды выплачиваются раз в квартал или полгода, то они называются промежуточными.

https://www.youtube.com/watch?v=OnGmflP0oQg

Говоря о сроках и их регламентировании, то еще на этапе формирования компании решается этот вопрос. Однако необходимо помнить, что после принятия решения о выплате надо уложится в срок не более чем шестьдесят дней. За это время необходимо осуществить уплату.

Встречаются ситуации, когда в индивидуальном порядке учредители способны отсрочить оплату на три года. Но в таком случае любой участник, чьи выплаты отсрочили на столь длительный период времени, имеет полное право подать в суд, чтобы отсудить положенную уставом долю.

Как получить долю — кто имеет на нее право

Все члены организации с ограниченной ответственностью, внесенные в специальный реестр, должны получать дивиденды. То же правило распространяется и на учредителей предприятия, однако в этой ситуации могут понадобится дополнительные документы.

Если акции фирмы держат акционеры, то им также положена доля от чистой прибыли, однако в этой ситуации есть несколько дополнительных правил. К примеру, должен существовать отдельный реестр с датой его оформления, в нем должен находится список всех акционеров.

Также имеет большое значение вид акции, если это привилегированная акция, то по ней оплачивают долю в первую очередь и только потом по стандартным акциям.

Как начисляют дивиденды

Есть несколько формул для расчета. Когда было принято решение о пропорциональных начислениях, используют такую:

Чистая прибыль (ЧС) умножается на процентную долю члена ООО — ЧС * доля члена (%).

Если нужно рассчитать дивиденды по акции, применяют следующую:

(Сумма годовых дивидендов * рыночная стоимость) * 100%.

Любые вычисления надо успеть провести до того, как закроется реестр. После расчета удерживается НДФЛ, это тринадцать процентов.

Заключение

Можно подвести итог и сделать заключение, что прежде, чем выплачивать дивиденды, надо перепроверить, все ли условия выполнены. Выше в статье были описаны случаи, когда этот процесс нельзя запустить или когда он может быть принят, как незаконный или недействительный.

Если все условия исполнены и было принято решение как часто и в какой очередности участники, учредители и акционеры будут получать свою долю, то можно приступать к выплатам.

💡 Видео

Как выплачивают дивиденды. Как обналичить деньги легально.Скачать

Как обналичить деньги. Легальный способ - дивиденды.Скачать

Начисление и выплата дивидендов в 1ССкачать

Как снять деньги с расчетного счета ООО? 6 легальных способовСкачать

Правила выплаты дивидендов (ИП/РФ)Скачать

Как выплачиваются дивиденды по акциям?Скачать

Выплата дивидендов#дивиденды #акции #инвестиции #тинкьоффинвестиции #сбербанк #выплатадивидендовСкачать

Как вытащить наличку из своей фирмы/Скачать

Выплата дивидендов имуществом. Как правильно оформить и исчислить налоги?Скачать

Как отчитаться в налоговую по дивидендам и сделкам? Пошаговая инструкцияСкачать

Дивиденды. Как заработать на дивидендах по акциям? ТрейдингСкачать

Дивиденды: когда выплачивать нельзяСкачать

Как изменится порядок налогообложения дивидендов в 2023 году?Скачать

Учет выплаты дивидендов и долей от прибылиСкачать

Как законно снять деньги с расчетного счета? 6 способов вытащить наличку из своей фирмыСкачать

Как жить на дивиденды от акций. Сколько денег инвестировать, чтобы жить на дивиденды от акцийСкачать

Налогообложение и выплата дивидендовСкачать