Руководитель, принявший на работу персонал, обязан удерживать с зарплаты налог, выплачивать за каждого сотрудника взносы в ПФР, ФСС. Удержания производятся с дохода, их размер определен законодательством. Страховые взносы по работникам инвалидам в 2021 году выплачивают индивидуально, по льготам.

- Понятие «Инвалидность»

- Трудоустройство инвалида

- Прием

- Увольнение

- Взносы по несчастным случаям по инвалидам

- Взносы на травматизм

- Как платить взносы по работающему инвалиду

- Пенсионные взносы

- Заключение

- Сотрудник инвалид: страховые взносы – 2021

- Если сотрудник – инвалид: страховые взносы

- Взносы в ФСС по профтравматизму, начисляемые с выплат инвалидам

- Пример:

- Пример

- Сотрудник инвалид 3 группы страховые взносы. Сотрудник-инвалид: все, что бухгалтеру и кадровику нужно знать про гарантии и компенсации

- Понятие инвалидности и группы

- Как принять инвалида на работу

- Трудовые отношения с сотрудниками-инвалидами

- Пенсионные взносы и отчисления в ФСС

- Взносы на страхование от несчастных случаев

- Законодательные акты по теме

- Сотрудник-инвалид страховые взносы

- Определение понятия инвалидности

- Порядок приема на работу

- Требования к рабочему месту

- Трудовые отношения

- Особенности уплаты страховых взносов

- В организации работает инвалид: порядок заполнения форм отчётности по страховым взносам во внебюджетные фонды

- Сотрудники — инвалиды: как рассчитать страховые взносы

- Как принять на работу сотрудника-инвалида

- Страховые взносы с заработной платы сотрудников-инвалидов

- Страховые взносы в 2021 году ставки таблица

- Страховые взносы ИП за себя в 2021 году

- Страховые взносы за работников в 2021 году

- Льготные тарифы страховых взносов в 2021 году

- 🎥 Видео

Понятие «Инвалидность»

Инвалид – человек, у которого обнаружены серьезные нарушения здоровья, появившиеся в результате расстройств некоторых функций организма, поражения систем.

Причины, ставшие основанием для признания гражданина инвалидом, не принимаются во внимание. Они могут заключаться в хронических патологиях, последствий после болезни, травм, врожденных отклонениях.

Такой человек нуждается в защите и заботе со стороны государства.

Установленная группа должна иметь подтверждение в виде документа о присвоении гражданина категории. Бумагу выдает медико-социальная комиссия. Ограниченную трудоспособность подтверждают через определенные периоды времени.

Трудоустройство инвалида

При устройстве на работу соискатель должен предъявить справку и индивидуальную программу по реабилитации. В документе указывают группу и уровень ограничения трудоспособности.

Прием

Лицо с ограниченной трудоспособностью самостоятельно подыскивает работу или направляется от службы занятости. Если соискателя приняли на работу, он обязан предоставить ряд документов:

- паспорт российского образца;

- трудовая книжка, за исключением первого составления договора или устройства сотрудника по совместительству;

- воинский билет;

- СНИЛС;

- диплом об окончании учебного заведения или аттестат;

- справки о прохождении обучения, повышении квалификации;

- справка об отсутствии судимости.

После вручения пакета документации соискатель пишет заявление, с ним заключают договор, а руководитель создает приказ о приеме на должность. Работника-инвалида знакомят с обязанностями, другими актами фирмы. Затем составляют карточку Т-2, в книжку вносят запись.

Для инвалидов 1 и 2 группы устанавливается неделя до 35 часов труда, для

III категории ограничения не предусмотрены.

Увольнение

Если человеку ставят инвалидность 1 группы, то его увольняют после закрытия больничного листка, оформлении справки ВТЭК. Прекращение трудовой деятельности происходит на основании ст.83 ТК РФ в одностороннем порядке. Причиной становятся медицинские показания.

Увольнение работника-инвалида 2 группы по сокращению происходит по общему правилу. Исключение составляет несчастный случай на производстве, при котором сотрудник получил травму. Работодатель должен предложить ему место, соответствующее его здоровью.

Если сотрудник-инвалид отказался, руководитель осуществляет процедуру увольнения по собственной инициативе работника по инвалидности из-за внесений поправок в трудовой договор.

Третья группа приравнена к простым работникам. Администрация вправе уволить человека, если он не выполняет указанных в контракте обязанностей.

Взносы по несчастным случаям по инвалидам

Платежи, совершаемые организацией от несчастных случаев и заболеваний за сотрудников, рассчитывают каждый месяц. Исчисление величины страхового взноса происходит по проценту, установленному в ФСС конкретно для организации или филиала на текущий год. Во внимание принимается актуальная система налогообложения.

Взносы на травматизм

Процентную ставку можно узнать в отделении ФСС, посмотреть в уведомлении, которое поступило от страхового фонда. Такую бумагу специалисты службы предоставляют ежегодно, выдача происходит в первую декаду года.

По страховым взносам от производственных травм, нс и заболеваний для работодателей предусмотрены льготы. Тарификация регулируется ФЗ №179 от 22 декабря 2005, ее величина зависит от класса профессионального риска. Процент колеблется от 01,2 до 8,5%.

Если в компании работают сотрудники-инвалиды 1,2 и 3 групп, сумму фонд платят в размере 60% от зафиксированного тарифа страховых взносов. Если в организации установлен 3 класс риска, то для нее действует 0,4%. Тогда страховые взносы на травматизм за сотрудника-инвалида будут исчисляться по сниженному тарифу 0,24% (0,4*60% = 0,24).

Если инвалид трудится у частного предпринимателя, то ИП аналогично компаниям перечисляет страховой взнос по сниженному тарифу. Ставка фиксируется ФЗ №419 от 19 декабря 2916 г. и установлена на отметке 60% от обычного тарифа.

https://www.youtube.com/watch?v=R64DyH3VgP0

Льготы в части выплат страховых взносов на травматизм за сотрудника-инвалида для компаний и предпринимателей предусмотрены только для этой статьи. Платежи в другие фонды осуществляются по общей тарификации.

Еще одна категория страхователей, которой положены сниженные проценты, включает следующие организации:

- объединения лиц с ограниченными возможностями, в которых больные люди и их официальные представители занимают не меньше 80% от всех членов организации;

- компании, в которых уставный капитал полностью складывается из депозитов организаций инвалидов, среднесписочная численность инвалидов должна составить не менее 50%, размер их дохода – свыше 25%;

- в организации, деятельность которых связана с предоставлением правовой помощи, консультаций инвалидам, детям-инвалидам и их родителям, сниженная ставка формируется, если имущество компании находится во владении организаций инвалидов;

- компании, которые работают с целью образования, лечения, оздоровления людей с ограниченными возможностями, получат льготу в том случае, если имущество этих организаций является собственностью инвалидов.

Во всех вышеперечисленных компаниях устанавливается ставка по страховым взносам в ФСС по травматизму, равная 60% от тарифа специалистами фонда.

Как платить взносы по работающему инвалиду

Отчисления в фонд социального страхования в 2021 году рассчитывают с разных видов заработка и денежных поступлений:

- заработная плата;

- надбавки;

- премиальные выплаты;

- компенсации за неиспользованные дни отпуска;

- государственные пособия по травматизму;

- материальная помощь;

- средства при ликвидации фирмы или сокращении;

- деньги, доплачиваемые за работу в сложных и опасных условиях.

Работодатель должен каждый месяц исчислять страховые выплаты, принимая во внимание все денежные поступления за последние 30 или 31 дней. Для этого используют формулу:

Платежи = Б* Тариф,

где Б — база для страховых отчислений. Эта величина полученных работником-инвалидом денежных средств, из которой идет расчет процентов. Ограничений на эту сумму нет. База рассчитывается так:

- Б= доходы тд/гпд – выплаты н/о,

- Где доходы тд/гпд – это средства, выплачиваемые сотруднику-инвалиду согласно заключенному контракту.

- Выплаты н/о – доход, который не облагается.

Если поступление на имя инвалида осуществляется в натуральном измерении, то в базу входит сумма, которая указана в договоре.

Пример: туристическая фирма «Альбинос» предоставляет отдыхающим билеты на экскурсии. В мае 2021 года работнику-инвалиду начислили зарплату в размере 15000, в том числе материальная помощь 2000. Класс травматизма организации первый. Установить размер страховых взносов в ФСС за нс. Алгоритм вычисления:

- Сначала рассчитывают базу. 15000-2000=13000.

- Для первого класса травматизма установлен тариф 0,2%.

- Страховые отчисления в ФСС=13000*0,2%= 260 руб.

Пенсионные взносы

Перечисление средств в ПФР в 2021 производятся с заработка инвалида. От суммарной величины платежей складывается размер будущей пенсии. Обязанность по страховым взносам определена Налоговым кодексом, поэтому неуплата или некорректное исчисление размера приравнено к правонарушению. Работодателю грозят штрафы.

Отчисление взносов ОПС осуществляется в ФНС, поскольку он регулирует всех плательщиков. Правила перечисления средств:

- последний день оплаты – 15 числа каждого месяца, если выпадает на выходной или праздник, то платеж переносится на следующий рабочий день;

- страховые взносы оплачивают в полном объеме;

- ИП и самозанятые осуществляют перечисления единожды в год согласно системе налогообложения.

Расчет страховых взносов производится в рублях и копейках. Сумма отчислений в ПФР равна 22% от заработка. По данной статье платежей у работодателя не имеется никаких льгот и скидок.

Заключение

Гражданин с ограниченной трудоспособностью вправе устроиться на работу. Он обладает рядом льгот.

Если здоровый сотрудник получил травму на предприятии, в результате которой ему присвоили группу, он может продолжать трудиться, но уже на месте, которое соответствует его здоровью.

За сотрудника-инвалида работодатель перечисляет сниженный процент в ФСС по травматизму. Обычно положена льгота размером 60% от первоначальной ставки для конкретного предприятия.

Видео:Ваше право - Льготы инвалидам III-группы (25.11.2021)Скачать

Сотрудник инвалид: страховые взносы – 2021

Компании, в штате которых числятся сотрудники, относящиеся к категории работающих инвалидов, имеют некоторые послабления при расчете и уплате страховых взносов. Какие именно из них остаются актуальными в 2021 году, расскажем в данной публикации.

Если сотрудник – инвалид: страховые взносы

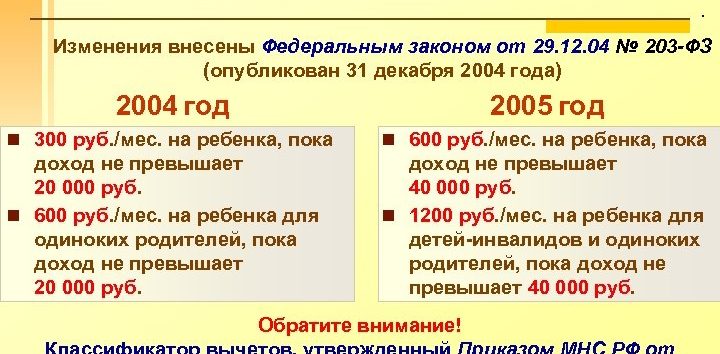

С началом 2021 года кардинальных перемен для работодателей, трудоустроивших инвалидов I, II или III групп, не произошло.

По-прежнему, как и в предыдущий четырехлетний период (с начала 2015 года), страховые отчисления с выплат работникам-инвалидам предприятий всех без исключения организационно-правовых форм производятся в полном размере, т. е. таком же, как и по выплатам остальным сотрудникам.

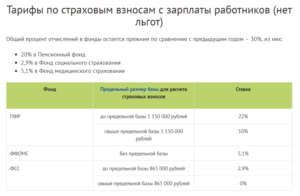

Ст. 425 НК РФ определены тарифы, применяемые для расчета отчислений с выплат персоналу, в т. ч. и трудоустроенным сотрудникам-инвалидам. Страховые взносы 2021 г. составляют:

- В ПФР – 22% до достижения предельной величины дохода (1 150 000 руб.), свыше этого предела – 10%;

- В ФСС – 2,9% до максимального уровня дохода (865 000 руб.). с выплат, превышающих установленный «потолок» взносы не взимаются;

- В ФОМС – 5,1%. Для этих отчислений предельные величины законодателем не предусмотрены.

Таким образом, основная доля взносов с выплат инвалидам начисляется работодателем на общих основаниях. В 2021 году сохраняется только льгота по уплате отчислений на страхование от производственного травматизма и профзаболеваний.

Взносы в ФСС по профтравматизму, начисляемые с выплат инвалидам

В зависимости от степени опасности производства тарифы подразделяются на 32 класса, варьируясь от 0,2% по компаниям с ничтожным уровнем профессионального риска до 8,5%, присваиваемым предприятиям с высокой степенью производственной опасности. Предельных рамок годовых доходов для уплаты «травматических» взносов не установлено.

https://www.youtube.com/watch?v=7rAEfQNVAaQ

На этот вид страхования по-прежнему действуют льготные преференции, если на предприятии работают сотрудники любой из трех действующих категорий инвалидности. Регулирует применение льготы периодически редактируемый закон № 179-ФЗ о тарифах взносов на «травматизм» от 22.

12.2005. Предприятиям любой формы собственности, имеющим сотрудников-инвалидов 1, 2, 3 группы, страховые взносы 2021 на «травматизм» с выплат инвалидам (только инвалидам!) разрешено начислять и уплачивать в размере 60% от присвоенного тарифа (п. 1 ст. 2 закона № 179-ФЗ).

Пример:

В фирме с численностью 100 человек трудится 20 инвалидов. В соответствии со ст. 1 закона 179-ФЗ компании присвоен 5-й класс опасности, т. е. тариф по отчислениям на «травматизм» составляет 0,6%. Общий размер облагаемого ФОТ составил 2500 тыс. руб., из них выплаты инвалидам – 600 тыс. руб. Бухгалтер так рассчитает сумму взносов к уплате:

- С ФОТ 80-ти сотрудников – (2 500 000 – 600 000) х 0,6% = 11 400 руб.;

- С ФОТ 20-ти инвалидов – 600 000 х 0,6% х 60% = 2160 руб.;

- Сумма отчислений к уплате 11 400 + 2160 = 13 560 руб.

Кроме отчислений в ФСС по профзаболеваниям, компания начислит и уплатит на общих основаниях:

- в ПФР – 2 500 000 х 22% = 550 000 руб.;

- в ФСС – 2 500 000 х 2,9% = 72 500 руб.;

- в ФОМС – 2 500 000 х 5,1% = 127 500 руб.

Те же правила расчета действуют и для предпринимателей, осуществляющих выплаты работникам-инвалидам.

Предприятиям с особым статусом законодатель разрешает уменьшать сумму взносов на 60% по выплаченным суммам всем без исключения работникам (п. 2 ст. 2 закона № 179-ФЗ). К таким страхователям относятся:

- общественные организации инвалидов (ООИ), в которых инвалиды и их представители составляют не меньше 80%;

- компании с уставным капиталом, полностью состоящим из вкладов ООИ, среднесписочной численностью, как минимум, наполовину состоящей из инвалидов, а их зарплата составляет не менее 25% в ФОТ;

- учреждения образовательной, лечебно-оздоровительной, информационной или другой социальной направленности, в т.ч. оказывающие правовую помощь инвалидам, если единственными владельцами их имущества являются ООИ.

Рассчитаем сумму отчислений подобной организации на «травматизм» на примере.

Пример

Общественной организации, в которой инвалиды составляют 85% от общего числа сотрудников, присвоен 1-й класс производственного риска (тариф 0,2%). Сумма выплат за месяц составила 400 тыс. руб., в том числе инвалидам – 300 тыс. руб., работникам, не относящимся к этой категории – 100 тыс. руб.

Поскольку предприятие попадает в группу, имеющую право на уменьшение тарифа с выплат всем работникам, а не только инвалидам, расчет взносов к уплате будет следующим: 400 000 х 0,2% х 60% = 480 руб.

Видео:Выплаты инвалидам 3 группы. Льготы инвалидам 3 группы в 2021 годуСкачать

Сотрудник инвалид 3 группы страховые взносы. Сотрудник-инвалид: все, что бухгалтеру и кадровику нужно знать про гарантии и компенсации

Работодатель, который нанял персонал и регулярно выплачивает служащим заработную плату, обязан также и взять на себя роль страхового агента, удерживать определённые суммы с доходов своих сотрудников и делать страховые отчисления. При этом начисление страховых взносов работника, имеющим инвалидность, происходит в особом порядке. В статье расскажем про страховые взносы для инвалидов в 2021 году, рассмотрим порядок уплаты.

Понятие инвалидности и группы

Инвалидом призаётся человек, страдающий от нарушений здоровья организма, возникших в результате определённых расстройств некоторых его функций.

Во внимание не берутся причины, по которым появились основания для признания лица инвалидом – это могут быть последствия заболеваний, полученных ранее травм, врождённых пороков развития.

В любом случае, граждане с ограниченными возможностями нуждаются в дополнительной социальной защите.

Как принять инвалида на работу

Работодатели берут на должность инвалидов на добровольной основе. Но государство должно было каким-либо образом гарантировать таким гражданам возможность трудоустройства, а потому некоторые юридические лица обязаны осуществлять приём в компанию инвалидов в пределах утверждённого законом числа сотрудников.

https://www.youtube.com/watch?v=DuPQPVaYmRs

Такими предприятиями являются те, у которых штат персонала оказывается более ста человек. Для них на законодательном уровне установлена квота по привлечению к работе нетрудоустроенных инвалидов в количестве от 2 работников до 4% от среднесписочной численности служащих. К примеру, квота для принятия в штат инвалидов по г. Москве и МО составляет 2% от ССЧ работников.

Мало принять на работу человека с ограниченными возможностями – требуется также создать условия для выполнения им трудовых обязанностей. Условия могут быть разные – всё зависит от характера заболевания человека и программы реабилитации. Административная ответственность предусмотрена для всех юридических лиц, пренебрегающих данным требованием.

Сумма штрафа за отказ от приёма на работу инвалида или создания необходимых условий труда составляет 5-10 тысяч рублей.

Трудовые отношения с сотрудниками-инвалидами

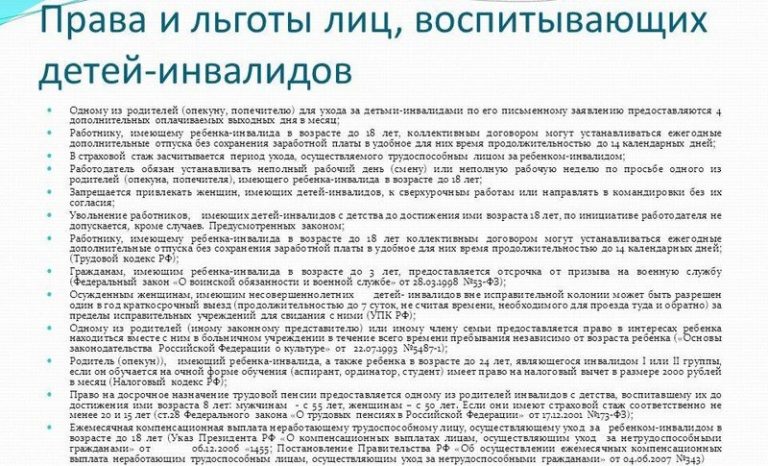

Сотрудники с ограниченными возможностями вправе претендовать на льготы, и работодатель обязан их соблюдать: (нажмите для раскрытия)

- для них не устанавливается испытательный срок;

- трудовой контракт может быть прекращён досрочно по волеизъявлению инвалида;

- сотрудник-инвалид имеет право на уход в неоплачиваемый отпуск (60 дней для инвалидов 1-ой и 2-ой группы, 30 дней – для 3-ей группы);

- если инвалидность сотрудника была приобретена в результате пребывания в опасной зоне во время Чернобыльской катастрофы, ему полагается также дополнительный оплачиваемый отдых (2 недели);

- ежегодный отпуск может быть взят в любое время, вне зависимости от графика отпусков;

- привлечение к работе в ночное и внеурочное время может осуществляться только с согласия служащего;

- инвалиды вправе трудиться неполную смену и неполную неделю.

Пенсионные взносы и отчисления в ФСС

С 2012 до 2014 года тарифы страховых взносов были снижены в отношении работодателей, принявших на предприятие людей с установленной группой инвалидности (с установленной группой инвалидности I-ой, II-ой или III-ей). Но с 2015 года они более не действуют, а потому пенсионные и прочие отчисления осуществляются за таких сотрудников в общем порядке.

| Страховые взносы | Тариф |

| Пенсионные (в ИФНС) | 22% (с суммы начислений в рамках утверждённой максимальной величины базы)10% (с суммы, на которую максимальная база превышена) |

| Медицинские (в ФФОМС) | 5,1% |

| На период нетрудоспособности и материнства | 2,9% (с суммы начислений в рамках максимальной базы)0% (с суммы, на которую максимальная страховая база превышена) |

Взносы на страхование от несчастных случаев

Страховые отчисления на страхование от наступления несчастных случаев в течение рабочего дня и заболеваний, связанных с выполнением должностных обязанностей, совершаются руководителями организаций в отношении работников-инвалидов 1, 2 и 3 групп по ставке:

- 60% от утверждённого законом тарифа для общего случая (и для ООО, и для ИП).

К примеру, если тариф для компании утверждён в размере 0,6%, то за сотрудников-инвалидов фирма будет уплачивать взносы по тарифу, равному 0,36%, то есть 0,6% х 60%.

Законодательные акты по теме

| Закон | Название |

| ст. 2 Федерального закона от 14.12.2015 № 362-ФЗ | О тарифах на уплату страховых взносов от несчастных случаев и профзаболеваний, уплаченных за сотрудников-инвалидов |

Видео:Какие правила и льготы существуют для инвалидов III группы при исчислении налога на недвижимость?Скачать

Сотрудник-инвалид страховые взносы

- 17.06.2021

- Бухгалтерия

- Бухучет

Определение понятия инвалидности

Понятие инвалид охватывает широкую категорию лиц, имеющих нарушения здоровья организма, которые характеризуются расстройством определенных его функций. Причинами таких расстройств могут быть как заболевания, так и последствия перенесенных травм, а также врожденные ограничения жизнедеятельности, которые вызывают необходимость в социальной защите.

Официально инвалидность должна быть установлена решением одного из специальных медико-социальных федеральных учреждений.

Порядок приема на работу

Прием сотрудника-инвалида является преимущественно добровольным. Но в целях обеспечения государственной гарантии трудоустройства для инвалидов ряд организаций Российской Федерации обязаны в рамках установленного для них количества зачислять лиц данной социальной категории в свой штат.

К их числу принадлежат юрлица, количество сотрудников в которых превышает 100. Установленной в законодательном порядке квотой для них является от двух человек до 4% от среднесписочной численности работников. Отказ в приеме лица с инвалидностью на работу для таких работодателей влечет за собой ответственность по КоАП.

Размер штрафа может составить от 5 000 руб. до 10 000 руб. (ст. 5.42 КоАП — с изменениями)

Требования к рабочему месту

Предоставляя рабочие места инвалидам, работодатели принимают на себя обязанность создавать рабочие места, учитывая программу их реабилитации в зависимости от характера заболевания.

Трудовые отношения

Инвалиды имеют право на определенные льготы по сравнению с остальными штатными сотрудниками организации, которые должны строго соблюдаться работодателем. В их числе:

- право на принятие в штат без испытательного срока;

- возможность работать неполный трудовой день или неделю;

- право отказа от сверхурочной работы или работы в ночное время;

- право на отпуск в удобное для инвалида время;

- право на получения отпуска за свой счет (в случае с инвалидами I или II групп продолжительностью до 60 дней и 30 дней для инвалидов III группы);

- право на расторжение трудового соглашения по собственному желанию инвалида.

В случае нарушения прав работника-инвалида работодатель должен понести административное наказание в виде штрафа, который может быть наложен как на саму организацию, так и на отдельных должностных лиц.

Особенности уплаты страховых взносов

В прошлом году в этой сфере произошли достаточно ощутимые изменения. Право на пониженные тарифы потеряли общественные организации и юрлица, которыми используется труд лиц данной социальной категории. Теперь по отношению к ним задействованы общие правила. Это означает, что даже если работник инвалид взносы страховые будут насчитываться следующим образом:

- ставкой для страховых взносов в ПФР (обязательное страхование) с выплат в границах предельной величины базы является 22%;

- в случае с выплатами, превышающими предельную величину – 10%;

- на случай временной утраты трудоспособности или в связи с материнством ставка для взносов в ФСС составит 2,9%;

- ставка для взносов в ФФОМС равна 5,1%.

Напомним, что в 2021 году предельной величиной базы для начисления страховых взносов (в соответствии с Постановлением Правительства РФ №1265 от 26.11.

2015 года) является сумма в 796 000 рублей, а в случае с выплатами на обязательное соцстрахование, связанными с временной нетрудоспособностью и материнством – 718 000 рублей.

Если у вас в штате имеется сотрудник инвалид, страховые взносы должны начисляться исходя из тих предельных величин.

В организации работает инвалид: порядок заполнения форм отчётности по страховым взносам во внебюджетные фонды

В организации работает инвалид. Каков в данной ситуации порядок заполнения форм отчётности по страховым взносам во внебюджетные фонды?

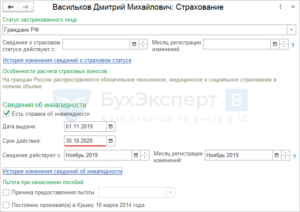

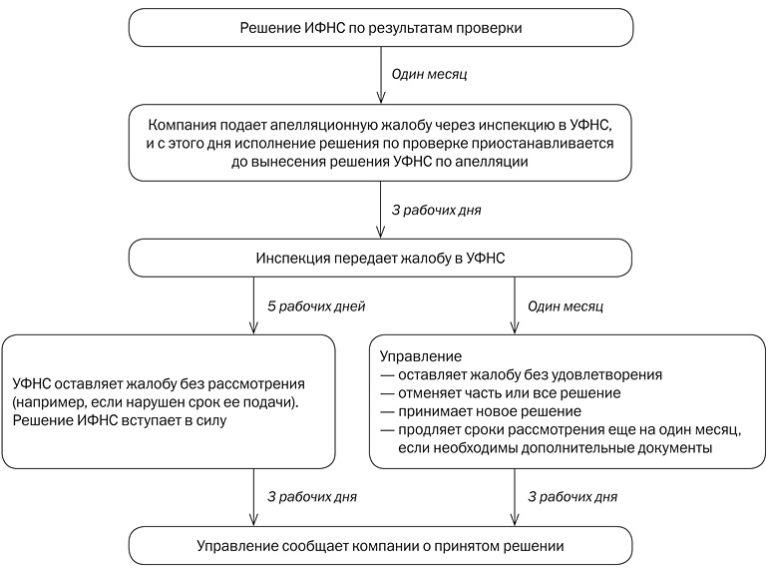

Порядок исчисления и уплаты (перечисления) страховых взносов в Пенсионный фонд Российской Федерации (ПФР) на обязательное пенсионное страхование, Фонд социального страхования Российской Федерации (ФСС РФ) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, Федеральный фонд обязательного медицинского страхования (ФФОМС) на обязательное медицинское страхование регулируется Федеральным законом от 24.07.2009 N 212-ФЗ (далее — Закон N 212-ФЗ).

Частью второй ст. 58 Закона N 212-ФЗ (п. 3 ч. 1 ст. 58 Закона N 212-ФЗ) в отношении выплат сотрудникам, являющимся инвалидами I, II или III групп, предусмотрены следующие тарифы страховых взносов в 2013-2014 годах:

Согласно части 9 ст. 15 Закона N 212-ФЗ плательщики страховых взносов ежеквартально представляют в орган контроля за уплатой страховых взносов по месту своего учета следующую отчетность:

1) не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом, в территориальный орган ПФР — расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФР и на обязательное медицинское страхование в ФФОМС по форме РСВ-1 ПФР;

2) не позднее 15-го числа календарного месяца, следующего за отчетным периодом, в территориальный орган ФСС РФ — расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в ФСС РФ, а также по расходам на выплату обязательного страхового обеспечения по указанному виду обязательного социального страхования, произведенным в счет уплаты этих страховых взносов в ФСС РФ, по форме 4-ФСС.

Форма РСВ-1 ПФР (далее — Расчет) и порядок ее заполнения (далее — Порядок) утверждены приказом Министерства труда и социальной защиты РФ от 28.12.

2012 N 639н «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, и Порядка ее заполнения».

Читайте так же: Вопросы амортизации

https://www.youtube.com/watch?v=x8uCHIVln1Y

Раздел 3 «Расчет соответствия условий на право применения пониженного тарифа для уплаты страховых взносов» Расчета состоит из восьми подразделов.

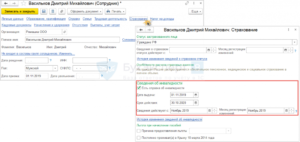

Подраздел 3.1 «Сведения, необходимые для применения пониженного тарифа для уплаты страховых взносов плательщиками страховых взносов, указанными в п. 3 ч. 1 ст. 58 Федерального закона от 24.07.

2009 N 212-ФЗ» Расчета заполняется страхователями, применяющими пониженные тарифы страховых взносов в отношении выплат и иных вознаграждений, начисленных в пользу работников, являющихся инвалидами I, II или III группы (п. 13 Порядка).

Количество заполненных строк в данном подразделе должно соответствовать количеству физических лиц — инвалидов, которым были начислены выплаты и иные вознаграждения в течение отчетного периода (пп. 14.1 п. 14 Порядка).

В графах 3, 4 подраздела 3.1 Расчета указываются дата выдачи и дата окончания действия справки, подтверждающей факт установления инвалидности, выдаваемой федеральными государственными учреждениями медико-социальной экспертизы, справки врачебно-трудовой экспертной комиссии об условиях и характере труда инвалидов.

Видео:3 ая рабочая группа инвалидностиСкачать

Сотрудники — инвалиды: как рассчитать страховые взносы

Рассмотрим особенности труда работников-инвалидов: положены ли им льготы, а также исчисление страховых взносов с их заработка.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Под инвалидом принято понимать лицо, которое имеет нарушение здоровья со стойким расстройством функций организма, обусловленное заболеваниями, последствиями травм или дефектами, приводящее к ограничению жизнедеятельности и вызывающее необходимость его социальной защиты.

Установлением инвалидности занимаются специальные федеральные учреждения — бюро медико-социальной экспертизы.

Как принять на работу сотрудника-инвалида

Компании принимают инвалидов к себе на работу в добровольном порядке, однако для некоторых организаций прием таких лиц к себе в штат обязателен в пределах установленной для них квоты.

Организациям, численность работников которых составляет более 100 человек, законодательством субъекта Российской Федерации устанавливается квота для приема на работу инвалидов в процентах к среднесписочной численности работников (но не менее 2 и не более 4%). Таким образом, государство гарантирует инвалидам право на трудоустройство. Например, в г.

Москве и Московской области квота для приема на работу инвалидов составляет 2 — 4% среднесписочной численности работников. Дифференциация в процентах зависит от средней численности работников.

За отказ в приеме на работу инвалида в пределах установленной квоты работодателя могут привлечь к ответственности по ч. 1 ст. 5.42 КоАП РФ в размере от 5000 до 10 000 руб.

Условия труда инвалидов следующие:

- Для инвалидов I и II групп устанавливается сокращенная продолжительность рабочего времени не более 35 часов в неделю с сохранением полной оплаты труда (ст. 92 ТК РФ). Ограничения по продолжительности ежедневной работы (смены) для инвалидов устанавливается в медицинском заключении, например в индивидуальной программе реабилитации (ст. 94 ТК РФ).

- Работника-инвалида можно привлечь к сверхурочным работам, работе в выходные и праздничные дни и ночное время только с его согласия и при условии, что такие работы ему не запрещены по состоянию здоровья. При этом указанные работники должны быть в письменной форме ознакомлены со своим правом отказаться от работы в неурочное время. Согласие работника необходимо также получить в письменной форме. Никаких особенностей в оплате за сверхурочные работы, работы в выходные и праздничные дни и ночное время не предусмотрено.

- Инвалидам предоставляется удлиненный ежегодный оплачиваемый отпуск, он составляет не менее 30 календарных дней. Лица, ставшие инвалидами вследствие чернобыльской катастрофы, имеют право на дополнительный оплачиваемый отпуск продолжительностью 14 календарных дней в соответствии с п. 5 ч. 1 ст. 14 Закона о социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС.

- Работникам-инвалидам по семейным обстоятельствам или иным уважительным причинам на основании письменного заявления работодатель обязан предоставить отпуск без сохранения заработной платы до 60 календарных дней в году (ст. 128 ТК РФ).

Нарушение прав работников-инвалидов влечет ответственность в виде наложения административного штрафа на должностных лиц в размере от 1000 до 5000 руб.; на юридических лиц — от 30 000 до 50 000 руб. или административное приостановление деятельности на срок до 90 суток (ст. 5.27 КоАП РФ).

Страховые взносы с заработной платы сотрудников-инвалидов

В соответствии со ст. 427 НК РФ в 2021 г. пониженный тариф для организаций, где работают инвалиды, не предусмотрен. Тарифы страховых взносов установлены ст. 426 НК РФ и составляют:

1) в ПФР:

- 22% в пределах установленной предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование;

- 10% свыше установленной предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование.

Предельная величина базы для начисления страховых взносов в ПФР в 2021 г. — 876 000 руб. нарастающим итогом с начала календарного года (Постановление Правительства РФ от 29.11.2021 № 1255, п. 3 ст. 421 НК РФ);

2) в ФСС РФ — 2,9% в пределах установленной предельной величины базы для начисления страховых взносов на обязательное социальное страхование по временной нетрудоспособности и материнству.

Предельная величина базы для начисления страховых взносов в ФСС РФ по нетрудоспособности и материнству составляет 755 000 руб. нарастающим итогом с начала календарного года (Постановление Правительства РФ № 1255). Свыше этой величины страховые взносы в ФСС РФ не уплачиваются (п. 3 ст. 421 НК РФ);

3) в ФФОМС — 5,1%. Данные взносы организация обязана уплачивать со всей суммы вознаграждения, поскольку предельная величина базы для начисления страховых взносов в ФФОМС на 2021 г. не утверждена.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Видео:Отличие страховой от социальной пенсии по инвалидности.Скачать

Страховые взносы в 2021 году ставки таблица

Система обязательного страхования физических лиц работает в России уже давно. За работников взносы перечисляют работодатели, а индивидуальные предприниматели платят за своё страхование сами.

Перечисленные суммы идут на выплату пенсий, формирование накоплений на счетах застрахованных лиц, медицинское и социальное обеспечение граждан.

Государство жестко контролирует своевременную и полную уплату страховых взносов за работников и ИП.

После того, как работа Пенсионного фонда по сбору страховых платежей была признана неудовлетворительной, эта функция перешла к Федеральной налоговой службе.

https://www.youtube.com/watch?v=Qa6zuXlgwEs

Размеры страховых взносов каждый год растут, об изменениях, которые произошли в 2021 году читайте здесь.

Страховые взносы ИП за себя в 2021 году

В 2021 году ИП за себя должны платить минимум 36 238 рублей. Эта сумма складывается из:

- платежей на обязательное пенсионное страхование в размере 29 354 рублей;

- платежей на обязательное медицинское страхование в размере 6 884 рублей.

За неполный год предпринимательской деятельности годовая сумма соответственно пересчитывается. Так, ИП, который зарегистрировался 15 апреля 2021 года, должен перечислить за своё страхование только 25 644 рубля.

Но если годовой доход предпринимателя превысил 300 000 рублей, надо заплатить ещё и дополнительный взнос на своё пенсионное страхование. Он рассчитывается как 1% от суммы годового дохода, превышающей 300 000 рублей. Например, при доходах в 720 000 рублей, полученных в 2021 году, дополнительный взнос составит (720 000 − 300 000) * 1% = 4 200 рублей.

Рассчитать конкретную сумму страховых взносов за себя вы можете на нашем бесплатном калькуляторе.

Страховые взносы за работников в 2021 году

Для работодателей свежие новости по теме взносов нельзя назвать приятными. Страховые взносы в 2021 году за работников выросли за счёт роста предельной базы начислений, а льготные пониженные ставки для многих организаций и предпринимателей отменили. Расскажем об этом подробнее.

Сначала про рост предельной базы по сумме выплат в пользу работника. Новые возросшие лимиты установлены Постановлением Правительства РФ от 28.11.2021 № 1426. С учетом индексирования средней заработной платы в связи с инфляцией предельная величина базы для исчисления страховых взносов составляет:

- на обязательное социальное страхование (по временной нетрудоспособности и материнству) в отношении каждого работника — 865 000 рублей нарастающим итогом с 1 января 2021 года;

- на обязательное пенсионное страхование в отношении каждого физлица 1 150 000 рублей нарастающим итогом с 1 января 2021 года.

Что касается общих тарифов по взносам, то здесь есть положительные изменения. Сейчас совокупный тариф по взносам за работников составляет 30% от выплаченных им сумм. Предполагалось, что он будет действовать только до конца 2021 года, а далее совокупный тариф вырастет на 4% и составит уже 34%.

Но законодатели всё-таки признали, что с учётом новой ставки НДС общая фискальная нагрузка бизнеса и так уже выросла. Поэтому общий тариф взносов за работников решили и дальше сохранить на действующем уровне в 30%.

Итак, страховые взносы в 2021 году работодатели платят по следующим ставкам (статья 425 НК РФ).

На пенсионное страхование | 22% | 10% |

На медицинское страхование | 5,1% | 5,1% (лимит не установлен) |

На соцстрахование по ВНиМ | 2,9% | 0% |

Кроме того, есть ещё одна категория взносов за работников — на страхование по травматизму и профзаболеваниям, уплата которых регулируется законом от 24.07.1998 № 125-ФЗ. Тарифы здесь зависят от класса профессионального риска основного вида деятельности организации или ИП и составляют от 0,2% до 8,5%.

Покажем на условном примере, как выглядит расчёт страховых взносов за работника с учётом установленных лимитов по ОПС и ОСС.

✐Пример ▼

Зарплата коммерческого директора в ООО «Статус» — 100 000 рублей в месяц (предположим, что других облагаемых выплат не было). За 2021 год работнику выплатили 1 200 000 рублей. Какие суммы надо перечислить за его страхование?

- Взносы на обязательное пенсионное страхование с учётом лимита, установленного в 2021 году, состоят из двух частей: (1 150 000 * 22%) плюс (1 200 000 − 1 150 000) * 10%), всего 258 000 рублей.

- Взносы на обязательное социальное страхование по ВНиМ рассчитываются только до достижения лимита в 865 000 рублей (865 000 * 2,9%) = 25 085 рублей.

- Взносы на обязательное медицинское страхование начисляются по ставке 5,1%, лимитов здесь нет — (1 200 000 * 5,1%) = 61 200 рублей.

- Взносы на травматизм и профессиональные заболевания начисляют тоже на всю сумму выплат. Ставка применяется минимальная (0,2%), потому что вид деятельности относится к первому классу профессионального риска (1 200 000 * 0,2%) = 2 400 рублей.

Всего размер страховых выплат за этого работника за полный 2021 год составит 346 685 рублей.

https://www.youtube.com/watch?v=ToPbfBWJWmk

Как видим, экономия на уплате страховых взносов за работника возможно только при достаточно высокой зарплате. Если же зарплата ниже 72 100 рублей в месяц, то не будет достигнут даже лимит по взносам на социальное страхование.

Льготные тарифы страховых взносов в 2021 году

До 2021 года многие работодатели на специальных налоговых режимах платили страховые взносы за работников по сниженным тарифам. Эта мера была направлена на поддержку малого бизнеса и снижению его фискальной нагрузки.

Так, льготными тарифами пользовались многие ИП на патенте, плательщики УСН по некоторым видам деятельности, аптеки на ЕНВД.

Вместо 30% они платили за своих работников только 20% — на обязательное пенсионное страхование. Но сейчас все эти работодатели платят страховые взносы на общих условиях.

Пониженные тарифы взносов в 2021 году оставили только для некоторых организаций и предпринимателей (статья 427 НК РФ).

Пониженные тарифы страховых взносов (таблица)

Хозяйственные общества и партнёрства, внедряющие результаты интеллектуальной деятельности | 20% | 2,9% | 5,1% |

Организации и индивидуальные предприниматели, заключившие соглашения с особыми экономическими зонами на технико-внедренческую и туристско-рекреационную деятельность | 20% | 2,9% | 5,1% |

Российские организации, осуществляющие деятельность в области информационных технологий | 8% | 2% | 4% |

| 0% | 0% | 0% |

Благотворительные организации на УСН, а также некоммерческие организации на УСН, занятые в сфере социального обслуживания, науки и разработок, образования, здравоохранения, культуры, искусства, массового спорта | 20% | 0% | 0% |

Участники проекта «Сколково» в России | 14% | 0% | 0% |

Резиденты территории опережающего социально-экономического развития; участники СЭЗ на территории Республики Крым и Севастополя, Калининградской области; резиденты свободного порта «Владивосток» | 6% | 1,5% | 0,1% |

Российские организации, производящие анимационную аудиовизуальную продукцию | 8% | 2% | 4% |

Что касается страховых взносов индивидуальных предпринимателей за себя, то по ним пониженные тарифы не устанавливались. Для всех ИП, независимо от вида деятельности и социальной категории (пенсионеры, многодетные, инвалиды и др.), действуют общие правила. Минимальный размер страховых взносов в 2021 году, как мы указали выше, составляет 36 238 рублей.

Но страховые взносы за себя можно временно не платить, если предприниматель приостановил бизнес по одной из этих причин:

- военная служба по призыву;

- уход за ребёнком до полутора лет, ребёнком-инвалидом, инвалидом 1 группы, пожилым человеком старше 80 лет;

- проживание с супругом-военнослужащим по контракту или супругом-работником диппредставительства, консульского учреждения, торгового представительства за пределами РФ, не более пяти лет суммарно.

Чтобы сообщить о временной приостановке уплаты страховых взносов за себя, надо обратиться в свою ИФНС с заявлением.

🎥 Видео

Какие выплаты положены инвалидам 3 группы - 2021Скачать

Какие Льготы и Выплаты Положены в 2023 году Инвалидам 3 группыСкачать

Льготы инвалидам 3 группы. Индексация пенсии инвалидамСкачать

Пособия и компенсации инвалидам по зрению 3 группы в 2021 годуСкачать

Страховые взносыСкачать

3 группа инвалидности: оформление, льготы, пенсияСкачать

Пенсии по инвалидности в 2023 году повышаютсяСкачать

Льготы работающим инвалидам 3 группы в 2021 годуСкачать

Пенсия 3 группы инвалидности по зрению в 2021 годуСкачать

Транспортные льготы инвалидам 3 группы в 2021 годуСкачать

Утвержден новый порядок назначения инвалидности с 6 апреля 2022 года.Скачать

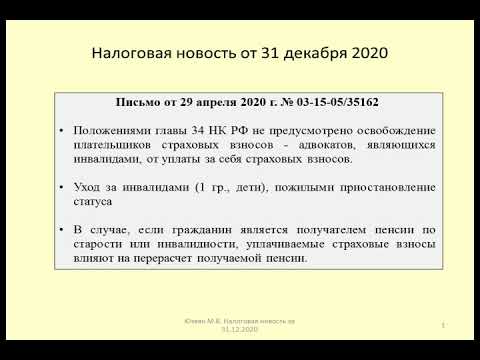

31122020 Налоговая новость об уплате адвокатами-инвалидами страховых взносов / disabled lawyerСкачать

Увольнение инвалида 3 группы по собственному желаниюСкачать

Доплата к пенсии по инвалидности 3 группыСкачать

2 я нерабочая группа инвалидностиСкачать