Каждая компания должна при оформлении взаимоотношений с партнерами осторожно составлять договора с ними, чтобы избегать в будущем сложностей с невыполнением обязательств.

Однако, даже работая с проверенными контрагентами, образуется дебиторская задолженность.

Поэтому может возникнуть ситуация, что по прошествии какого-то времени нужно выполнять списание дебиторской задолженности с истекшим сроком исковой давности.

- Для чего необходимо списывать дебиторской задолженность

- В какие сроки это можно провести списание

- Шаг 2. Оформление акта инвентаризации

- Шаг 4. Подтверждение даты и суммы списания

- Шаг 5. Составление приказа на списание задолженности

- Шаг 6. Отражение в бухучете

- Порядок списания просроченной дебиторской задолженности в налоговом учете

- Шаг 1. Покупатель перечислил аванс, но продукция не пришла

- Шаг 2. Продавец поставил товар, но не получил оплату

- 3. Определение периода списания

- 4. Определить, что делать с НДС

- Основные ошибки при списании дебиторской задолженности

- Корректировка долга в 1С 8.3: списание задолженности и проводки

- Списание дебиторской задолженности в 1С 8.3: пошаговая инструкция

- Формирование акта инвентаризации расчетов

- Списание задолженности

- Списание кредиторской задолженности в 1С 8.3: пошаговая инструкция

- Как оформить и отразить в учете списание безнадежной дебиторской задолженности — НалогОбзор.Инфо

- Случаи возникновения дебиторской задолженности

- Списание задолженности

- Срок исковой давности

- Документальное оформление

- Бухучет

- Задолженность граждан

- ОСНО: налог на прибыль

- Списание дебиторской задолженности (Счет 62). Проводки

- Как избежать споров

- Списываем дебиторку

- Списание дебиторской задолженности: основные проводки

- 📹 Видео

Для чего необходимо списывать дебиторской задолженность

Дебиторская задолженность входит в перечень имущества, какое в ближайшее время станет источником появления на предприятии денег. Но при задержках перечислений от дебиторов долг может принимать статус безнадежного, то есть невозможного к получению.

Существующий порядок ведения бухучета устанавливает, что отражение на балансе предприятия просроченной задолженности с истекшим временем исковой давности искажает данные отчетности.

Ведь на самом деле никаких благ для предприятия этот актив уже не принесет. Значит для соблюдения принципа достоверности, организация должна отслеживать сроки существующих долгов дебиторов и вовремя выявлять просроченные или невозможные к получению.

Внимание! Снятие дебиторской задолженности с учета указано в Положении по ведению бухучета. При этом используются специальные процедуры, которые нужно соблюдать, так как инспекторы ИФНС очень внимательно проверяют эти моменты.

Не все долги дебиторов можно убрать из состава имущества компании. Законодательство устанавливает определенные критерии для подобных ситуаций. Прежде всего по долгу должно завершиться время исковой давности. Снять дебиторку можно, если она получит статус невозможной к получению. Например, должник был ликвидирован и снят с учета в форме юрлица.

В какие сроки это можно провести списание

Чтобы признать дебиторскую задолженность просроченной с завершившимся исковым периодом согласно ГК РФ нужно, чтобы прошло три года. Именно этот промежуток времени отводится кредитору для того, чтобы он принял все доступные меры по получению долга.

Обязательно нужно определиться, с какого момента надо начинать исчисление периода в три года. Закреплено, что если в договоре определен период погашения обязательства, то промежуток исковой давности надо рассчитывать со следующего после него дня.

Когда же, точных дат осуществления выплат в оформленном договоре не предусмотрено, то исковая давность начинает определяться с момента объявления кредитором своих требований должнику.

Нужно помнить также о таком моменте, как прерывание периода исковой давности. Если должник перечислит частично сумму долга, либо проценты по нему, либо составит и подпишет с организацией акт сверки, то исчисление периода исковой давности переносится на следующий день после одного из перечисленных событий.

Таким образом, прерывание данного периода может происходить множество раз. Однако на уровне законов закреплен срок предельной исковой давности, какой равняется 10 лет.

Согласно ему прерывание исковой задолженности возможно, пока с момента появления обязательства не прошло 10 лет, после этого дебиторка в любом случае будет признана с истекшим срокам и ее необходимо будет снимать с баланса организации.

Внимание! Кроме этого, не стоит забывать, что снятие дебиторской задолженности надо проводить в том отчетном периоде, когда завершился срок исковой давности. Исключение ее из состава имущества по времени проведения или издания приказа на списание будет считаться неправильным. Желательно, чтобы все эти даты совпадали, поэтому нужно вести постоянное наблюдение за данной информацией.

Ведение бухучета требует, чтобы указанные сведения были достоверными. Это, в свою очередь, достигается путем периодического проведения инвентаризации. Помимо этого, выполнить эту процедуру необходимо также будет и при издании распоряжения руководителя.

https://www.youtube.com/watch?v=1j8jAUTxfIo

При проведении инвентаризации дебиторки ее проверяют по заключенным договорам и в разрезе оснований.

Предварительно рекомендуется произвести сверку со всеми дебиторами. Однако, с другой стороны, необходимо помнить, что подписание должником акта автоматически обнуляет отсчитываемый срок, и его нужно считать заново.

Каждая сумма анализируется на предмет сомнительности. В этот же момент можно принять решение, формировать ли резерв для обеспечения имеющихся сомнительных и просроченных долгов.

Шаг 2. Оформление акта инвентаризации

Результаты проведенной процедуры оформляются в виде акта. Для него существует стандартная форма ИНВ-17, но его применение не является строго обязательным. Компания может разработать собственную форму бланка для личных нужд.

Однако такой документ должен включать в себя перечень обязательных показателей. В акте ответственное лицо отражает всю проверенную задолженность, а не только с завершившимся сроком давности.

В нем нужно отразить:

- Наименование компании-дебитора;

- Аналитический счет учета;

- Общий размер возникшего долга;

- Размер долга, по какому завершилось время исковой давности.

Внимание! Комиссия, которая выполняла инвентаризацию, должна оформить акт в двух копиях. При этом одна отправляется в бухгалтерию, а вторая остается на руках у членов комиссии.

Ответственному лицу за работу с дебиторами необходимо проанализировать результаты инвентаризации, и на долг с окончившимся сроком подачи исков оформить бухгалтерскую справку о списании кредиторской задолженности.

В этот документ нужно занести:

- Название субъекта бизнеса, с каким выявлен долг;

- В какое время и по какой причине он возник;

- Размер долговых обязательств;

- Дата, когда закончился период исковой давности;

- Действие по задолженности (списание).

Скачать образец бухгалтерской справки

Акт и бухгалтерская справка передаются директору организации для принятия решения по задолженности.

Шаг 4. Подтверждение даты и суммы списания

Для того, чтобы перед контролирующими органами подтвердить дату и сумму возникшей задолженности, недостаточно просто акта.

Необходимо подготовить копии первичных документов:

- Заключенный договор на покупку (оказание услуг);

- Акт выполненных работ;

- Товарная накладная;

- Акт приема-передачи;

- Платежные документы;

- Подписанные акты сверки и т. д.

Шаг 5. Составление приказа на списание задолженности

Для указанного документа нет какой-либо специальной формы. Как правило, для составления приказа о списании задолженности ответственное лицо применяет фирменный бланк компании.

В тексте необходимо отразить следующие моменты:

- Основания для принятия решения о списании (ст. 196 ГК РФ, созданные акт инвентаризации, бухсправка);

- Решение списать задолженность с указанием ее суммы;

- Указание ответственному лицу отметить это действие в налоговом и бухгалтерском учете;

- Назначить лицо, которое будет отвечать за соблюдение документа.

Образец приказа о списании задолженности

Приказ подписывает директор. На основании него бухгалтерия проводит списание.

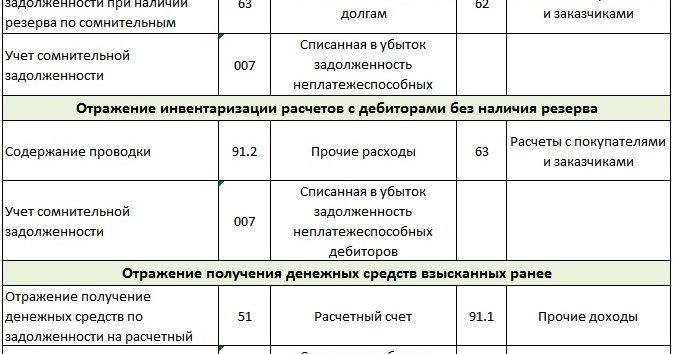

Шаг 6. Отражение в бухучете

Отражение списания на бухсчетах имеет несколько нюансов. Основной — имелся ли или же нет резерв по сомнительным задолженностям.

| Дебет | Кредит | Операция |

| Резерв на долги в компании не был создан: | ||

| 91 | 60, 62, 76 | Списана дебиторская задолженность на расходы |

| Резерв по долгам был сформирован | ||

| 63 | 60, 62, 76 | Списана дебиторская задолженность в пределах сформированного резерва |

| 91 | 60, 62, 76 | Списана сумма задолженности, превышающей размер резерва |

| Независимо от способа списания, задолженность должна на протяжении дальнейших 5 лет находиться на забалансовом счете 007. Это связано с тем, что со временем состояние должника может улучшиться, и он погасит долг. | ||

| 007 | – | Отражена на забалансовом счете снятая задолженность |

| 50, 51 | 60, 62, 76 | Получена оплата долга по ранее списанной задолженности |

| 60, 62, 76 | 91 | В доходы включена сумма долга, какой был ранее списан как просроченный |

| – | 007 | Списана с забалансового счета погашенная сумма долга |

Порядок списания просроченной дебиторской задолженности в налоговом учете

Процесс списания просроченной дебиторки отличается в зависимости от того, каким образом возникла эта задолженность.

Шаг 1. Покупатель перечислил аванс, но продукция не пришла

В такой ситуации сумму долга необходимо списать на прочие расходы. Не имеет значения, сформирован ли резерв для сомнительных долгов в компании, или нет. Такой позиции придерживается МинФин в своем письме.

Шаг 2. Продавец поставил товар, но не получил оплату

В такой ситуации может быть два варианта списания долга:

- Если резерв в компании не создавался, то производить списание долга необходимо на прочие расходы как сказано в НК РФ;

- Если резерв создавался, то при списании долга резерв уменьшается. При этом не нужно проверять, участвовала ли данная сумма в его изначальном создании. Уменьшение базы при определении налога на прибыль не производится.

3. Определение периода списания

Производить снятие задолженности необходимо в том же периоде, когда завершилось время исковой давности. В связи с этим рекомендуется регулярно производить инвентаризацию долгов, чтобы вовремя выявлять истекшую задолженность.

https://www.youtube.com/watch?v=178nl9tYBDE

Иначе возникнет необходимость корректировать налоговые отчеты. Еще одна причина регулярной работы в этом направлении — чтобы данные бухучета и налогового в этой сфере совпадали.

4. Определить, что делать с НДС

При снятии задолженности, работа с НДС по ней зависит от способа ее образования:

- Если продавец поставил товар, но не дождался за него оплаты, то при списании такого долга ничего с НДС делать не нужно. Дело в том, что налог по данной отгрузке был уже начислен и уплачен, а производить его возмещение из бюджета нельзя.

- Если покупатель перечислил аванс, но не дождался товара, ситуация неоднозначная. Так, МинФин считает, что компания должна восстановить сумму НДС, которую ранее поставило на вычет, в период списания долга. Эту позицию ведомство выразило в своем письме. Однако НК содержит перечень случаев, когда необходимо производить восстановление, и списание задолженности в него не входит. Однако вполне возможно, что данную точку зрения придется доказывать через суд.

Основные ошибки при списании дебиторской задолженности

При проведении списания просроченной дебиторки по завершению времени исковой давности, могут быть совершены некоторые ошибки:

- При оформлении списания не были оформлены все необходимые бланки. Так, ответственное лицо должно оформить акт инвентаризации, бухгалтерскую справку, а также приказ на списание задолженности. Кроме этого, факт образования долга необходимо подтвердить оформленным соглашением, бухгалтерскими документами (актом выполненных работ, накладной, счет-фактурой и т. д.).

- Неправильно был рассчитан срок задолженности. Он начинает отсчитываться снова, если была проведена частичная оплата долга либо погашение процентов, подписан акт сверки, либо должник прислал письмо с просьбой отсрочить его погашение и т. д.

- Неверно произведен учет НДС по списанному долгу. В зависимости от того, кем является должник — поставщиком или покупателем, нужно либо оставить все как есть, либо произвести восстановление налога.

Видео:Правила списания дебиторской задолженности, которые нужно знать всемСкачать

Корректировка долга в 1С 8.3: списание задолженности и проводки

страница » Обучение 1С » 1С Бухгалтерия 8.3 » Корректировка долга в 1С 8.3: списание задолженности и проводки

Иногда бывает, что контрагент или ваша организация не могут вернуть долг: например, в случае ликвидации или истек срок исковой давности. И тогда приходится списывать задолженность. Разберемся, как сделать корректировку долга в 1С 8.3 в связи с списанием задолженности.

Списание дебиторской задолженности в 1С 8.3: пошаговая инструкция

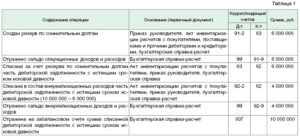

Изучим на примере с проводками как в 1С 8.3 списать дебиторскую задолженность.

В учете числится дебиторская задолженность ООО «Азбука комфорта» от 28.10.2015 в размере 159 300 руб. Под сомнительную задолженность в Организации ранее был создан резерв в БУ и НУ.

30 октября провели инвентаризацию расчетов с контрагентом. Задолженность с истекшим сроком давности списали за счет резерва.

Формирование акта инвентаризации расчетов

Проведите инвентаризацию расчетов с контрагентом и отразите ее результаты в 1С документом Акт инвентаризации расчетов через Продажи — Расчеты с контрагентами — Акты инвентаризации расчетов.

Отразите размер задолженности, по которой истек срок давности, в графе В т.ч. истек срок давности.

Списание задолженности

Спишите задолженность документом Корректировка долга через Продажи — Расчеты с контрагентами — Корректировка долга.

В форме укажите:

- Вид операции — Списание задолженности;

- Списать — Задолженность покупателя;

- Покупатель (дебитор) — контрагент, задолженность по которому списывается.

По кнопке Заполнить в табличной части отразится вся имеющая дебиторская задолженность по контрагенту.

https://www.youtube.com/watch?v=vvqoQntv7EA

Теперь выберем счет списания дебиторской задолженности в корректировке долга: на вкладке Счет списания укажите счет 63 и заполните аналитику (договор и неоплаченный документ реализации), по которой создавался резерв.

Если резерв по задолженности не создавался, то оформите вкладку Счет списания следующим образом:

- Счет — 91.02: счет, где будут отражены доходы;

- Прочие доходы и расходы — статью с Видом статьи — Списание дебиторской (кредиторской) задолженности.

Если резерв создавался только по БУ, то нужно будет откорректировать проводки или воспользоваться документом Операция введенная вручную.

Проводки

Изучить подробнее нормативное регулирование списания дебиторской задолженности

Списание кредиторской задолженности в 1С 8.3: пошаговая инструкция

Теперь изучим на примере с проводками как в 1С 8.3 списать кредиторскую задолженность.

В ходе ежемесячной проверки контрагентов обнаружено, что поставщик ООО «СПЕЦГОСТ-ФИРМА» исключен из ЕГРЮЛ.

В учете числится кредиторская задолженность перед данной организацией в сумме 70 800 руб. (в т. ч. НДС 18%, принят к вычету во 2 квартале).

Видео:Списание дебиторской задолженности в 1С Бухгалтерия 8Скачать

Как оформить и отразить в учете списание безнадежной дебиторской задолженности — НалогОбзор.Инфо

Организация должна своевременно списывать безнадежную задолженность в бухучете и признавать ее в налоговом учете.

Случаи возникновения дебиторской задолженности

Дебиторская задолженность может возникнуть, например, в следующих случаях:

| Покупатель | Поставщик не отгрузил покупателю оплаченные авансом товары |

| Заказчик | Исполнитель не выполнил (не оказал) заказчику оплаченные авансом работы (услуги) |

| Поставщик | Покупатель не оплатил поставщику поставленные им товары |

| Исполнитель | Заказчик не оплатил исполнителю выполненные работы (оказанные услуги) |

| Заимодавец | Заемщик не вернул заимодавцу полученный заем |

| Организация-работодатель | Сотрудник не отчитался по суммам, полученным под отчет |

Списание задолженности

В бухучете дебиторскую задолженность нужно списать:

- после истечения срока исковой давности;

- в других случаях, когда она становится нереальной для взыскания, например при ликвидации организации.

Об этом сказано в пункте 77 Положения по ведению бухгалтерского учета и отчетности.

Списывать дебиторскую задолженность нужно отдельно по каждому обязательству.

Срок исковой давности

Общий срок исковой давности составляет три года. Правильно отсчитать эти три года будет проще по таблице.

| Ситуация | С какого момента отсчитывать срок исковой давности |

| Срок исполнения обязательства определен | По окончании срока исполнения обязательства |

| Срок исполнения обязательства не определен | Со дня, когда кредитор предъявил требования исполнить обязательства (например, прислал письмо) |

| Срок исполнения определен моментом востребования | |

| На исполнение обязательства кредитор дал должнику какое-то время | По окончании последнего дня срока исполнения обязательства |

Это следует из положений статьи 196 и пункта 2 статьи 200 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности не прерывался

ООО «Торговая фирма «Гермес»» 13 января 2021 года отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января 2021 года. Однако в установленный срок оплата от «Альфы» не поступила.

https://www.youtube.com/watch?v=F6b2Zjk6n_8

Срок исковой давности нужно исчислять с 24 января 2021 года по 24 января 2021 года включительно (при условии, что срок исковой давности не прерывался).

Срок исковой давности может прерываться при совершении должником действий, которые свидетельствуют о признании долга.

После перерыва течение срока исковой давности начинается заново. При этом время, истекшее до перерыва, в новый срок исковой давности не засчитывайте. Вместе с тем, есть ограничение: срок исковой давности не может превышать 10 лет со дня нарушения права, даже если срок прерывался. Исключение составляют случаи, установленные Законом от 6 марта 2006 г. № 35-ФЗ о противодействии терроризму.

Об этом сказано в пункте 2 статьи 196, статье 203 Гражданского кодекса РФ.

Должник может признать свой долг и после того, как срок исковой давности закончится. В таком случае с момента признания долга течение исковой давности начинается заново. Такие правила установлены в пункте 2 статьи 206 Гражданского кодекса РФ.

Пример определения срока исковой давности. Срок исковой давности прерывался

ООО «Торговая фирма «Гермес»» 13 января отгрузило ООО «Альфа» товары. По договору оплата должна быть произведена не позднее 10 календарных дней после отгрузки, то есть не позднее 23 января. Однако в установленный срок оплата от «Альфы» не поступила.

https://www.youtube.com/watch?v=F6b2Zjk6n_8

Срок исковой давности начинает отсчитываться с 24 января.

25 января «Гермес» направил в адрес «Альфы» претензионное письмо. 1 февраля стороны составили акт сверки. Это означает, что «Альфа» признала свою задолженность. В этом случае срок исковой давности начинает отсчитываться заново – со 2 февраля.

Ситуация: какие действия должника свидетельствуют о признании долга и являются основанием считать срок исковой давности прерванным?

Законодательство не устанавливает перечень действий должника, которые свидетельствуют о том, что он признал долг. И которые могут служить основанием для прерывания срока исковой давности (ст. 203 ГК РФ).

Однако примерный перечень таких действий назван в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43. В него, в частности, входят:

- признание претензии. При этом ответ на претензию сам по себе не свидетельствует о признании долга. В нем должно быть указано, что дебитор признал долг;

- изменение договора, из которого следует, что дебитор признал наличие долга. Или просьба должника изменить такой договор (например, об отсрочке или о рассрочке платежа);

- подписание акта сверки задолженности.

Например, с даты, когда наступил срок исполнения обязательств, прошло три года. Но в течение этого периода стороны подписали акт сверки задолженности. Данный акт является основанием для прерывания срока исковой давности (письмо Минфина России от 19 июля 2011 г. № 03-03-06/1/426).

Поэтому отсчитывать трехлетний срок нужно со дня, которым датируется последний акт сверки. Из этого правила есть исключения – это события, из-за которых дебиторская задолженность стала нереальной к взысканию. Аналогичная позиция изложена в письме ФНС России от 6 декабря 2010 г.

№ ШС-37-3/16955.

В договоре может быть предусмотрено, что обязательство можно исполнять по частям (в виде периодических платежей).

В этом случае, если дебитор совершил действия, свидетельствующие о признании лишь какой-то части обязательства, они не являются основанием для прерывания срока исковой давности по другим частям обязательства.

Об этом сказано в пункте 20 постановления Пленума Верховного суда РФ от 29 сентября 2015 г. № 43.

Документальное оформление

Факт возникновения дебиторской задолженности должен быть подтвержден документально (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Размер просроченной дебиторской задолженности определите по результатам инвентаризации и отразите в акте, например, по форме № ИНВ-17. Инвентаризацию проводите по приказу руководителя (форма № ИНВ-22).

Чтобы списать дебиторскую задолженность, руководитель должен издать соответствующий приказ. Основанием для этого станут акт инвентаризации и бухгалтерская справка.

https://www.youtube.com/watch?v=PixaJ1dPmWM

Об этом сказано в пункте 77 Положения по ведению бухгалтерского учета и отчетности, письме УФНС России по г. Москве от 13 декабря 2006 г. № 20-12/109630.

К акту инвентаризации дебиторской задолженности приложите документы, подтверждающие ее возникновение, например:

- договоры, в которых указаны сроки погашения обязательств контрагентами;

- акты выполненных работ (оказанных услуг);

- акты инвентаризации дебиторской задолженности на конец отчетного (налогового) периода.

Такой порядок следует из писем Минфина России от 8 апреля 2013 г. № 03-03-06/1/11347 и УФНС России по г. Москве от 13 апреля 2011 г. № 16-15/035618.1.

Бухучет

Сумму задолженности спишите за счет резерва по сомнительным долгам.

В бухучете списание дебиторской задолженности за счет резерва по сомнительным долгам отразите проводкой:

Дебет 63 Кредит 62 (58-3, 71, 73, 76…)

– списана дебиторская задолженность за счет созданного резерва.

Использовать резерв можно только в пределах зарезервированных сумм. Если в течение года сумма расходов на списание задолженности превысит размер созданного резерва, разницу отразите в составе прочих расходов (п. 11 ПБУ 10/99).

При списании разницы сделайте проводку:

Дебет 91-2 Кредит 62 (58-3, 71, 73, 76…)

– списана дебиторская задолженность, не покрытая резервом.

Списание дебиторской задолженности, по которой истек срок исковой давности, или других долгов, нереальных для взыскания, не является аннулированием задолженности. Поэтому в течение пяти лет с момента списания отражайте ее за балансом на счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» (Инструкция к плану счетов):

Дебет 007

– отражена списанная дебиторская задолженность.

В течение этого периода следите за возможностью ее взыскания при изменении имущественного положения должника (п. 77 Положения по ведению бухгалтерского учета и отчетности).

Если списанную с баланса задолженность получится взыскать или должник ее погасит добровольно, в учете сделайте записи:

Дебет 51 Кредит 76

– поступили деньги в погашение ранее списанной дебиторской задолженности;

Дебет 76 Кредит 91-1

– отражен прочий доход в сумме погашенной ранее списанной дебиторской задолженности;

Кредит 007

– погашена списанная дебиторская задолженность.

Пример отражения в бухучете списанной дебиторской задолженности

ООО «Альфа» ежеквартально проводит инвентаризацию дебиторской задолженности и производит отчисления в резерв по сомнительным долгам в бухучете.

Неиспользованный остаток резерва по сомнительным долгам за II квартал составил 45 400 руб.

По результатам инвентаризации на 30 сентября в учете организации числилась:

1) сомнительная дебиторская задолженность организаций:

ООО «Торговая фирма «Гермес»» – 170 700 руб.;

2) задолженность ООО «Производственная фирма «Мастер»» в размере 45 400 руб. В III квартале задолженность «Мастера» была признана нереальной для взыскания в связи с ликвидацией организации-должника (подтверждено выпиской из ЕГРЮЛ). Сумма задолженности была полностью учтена при формировании резерва.

По результатам инвентаризации на 30 сентября бухгалтер «Альфы» включил в резерв по сомнительным долгам долг «Гермеса» в сумме 170 700 руб.

Долг «Мастера» был полностью списан за счет резерва.

В бухучете «Альфы» резерв был сформирован в размере 170 700 руб.

С учетом остатка резерва на 30 июня и списанного долга «Мастера» дополнительная сумма расходов на формирование резерва в III квартале составила:

45 400 руб. + 170 700 руб. – 45 400 руб. = 170 700 руб.

30 сентября бухгалтер «Альфы» сделал следующие проводки:

Дебет 63 Кредит 62

– 45 400 руб. – списана дебиторская задолженность за счет резерва;

Дебет 91-2 Кредит 63

– 170 700 руб. – отражены затраты на формирование резерва по сомнительным долгам.

Задолженность граждан

Списанная безнадежная дебиторская задолженность граждан (например, покупателей, которые не оплатили отгруженные им товары) признается их доходами. В отношении таких доходов организация признается налоговым агентом по НДФЛ. Такие разъяснения приведены в письмах Минфина России от 8 февраля 2012 г. № 03-04-06/4-27, ФНС России от 31 декабря 2014 г. № ПА-4-11/27362.

ОСНО: налог на прибыль

При расчете налога на прибыль безнадежную дебиторскую задолженность можно списать двумя способами. Первый: за счет созданного резерва по сомнительным долгам (п. 5 ст. 266 НК РФ). И второй вариант списания: отразить ее во внереализационных расходах (подп. 2 п. 2 ст. 265 НК РФ).

Если резерв по сомнительным долгам создавали, то включить во внереализационные расходы можно сумму задолженности, не покрытую за счет резерва (подп. 2 п. 2 ст. 265, п. 5 ст. 266 НК РФ).

Ситуация: можно ли учесть при расчете налога на прибыль переплату по налогам, срок возврата (зачета) которой истек?

Нет, нельзя. Такой долг не признается безнадежным.

https://www.youtube.com/watch?v=ipVyQfEE0Ag

По мнению финансового ведомства, если в течение трех лет (срока исковой давности) организация не обратилась в налоговую инспекцию за возвратом переплаты по налогу, то сумму таких излишков нельзя вернуть и нельзя признать безнадежным долгом.

Эта сумма не соответствует признакам безнадежных долгов, которые указаны в пункте 2 статьи 266 Налогового кодекса РФ. Следовательно, включать ее в состав внереализационных расходов на основании подпункта 2 пункта 2 статьи 265 Налогового кодекса РФ организация не вправе.

Такие разъяснения содержатся в письме Минфина России от 8 августа 2011 г. № 03-03-06/1/457.

Совет: сумму переплаты по налогам, срок возврата или зачета которой истек, можно включить в состав внереализационных расходов. А если придется спорить с налоговыми инспекторами, приведите им следующие аргументы.

При переплате право собственности на эту сумму принадлежит организации (п. 2 определения Конституционного суда РФ от 8 февраля 2007 г. № 381-О-П). Но вернуть или зачесть ее организация не может в связи с истечением срока исковой давности. То есть данную сумму уже нереально взыскать. А безнадежным долгом как раз и является любой долг, нереальный к взысканию.

А раз так, то невостребованную переплату по налогам можно включить в состав внереализационных расходов на основании подпункта 2 пункта 2 статьи 265 Налогового кодекса РФ. В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого подхода (см., например, определения ВАС РФ от 24 марта 2014 г. № ВАС-2849/14, от 8 ноября 2012 г.

№ ВАС-12510/12).

Продолжение >>

Видео:Резервы по сомнительным долгам в 1ССкачать

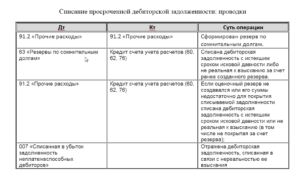

Списание дебиторской задолженности (Счет 62). Проводки

В первом случае проводки будут выглядеть следующим образом:

- Д 91.2 К 63 – созданы резервы по сомнительной дебиторской задолженности,

- Д 63 К 60 (62, 76) – списывается обязательство, у которого истек срок исковой давности, либо долг, который признан безнадежным.

Во 2-ом и в 3-ем случае выполняются следующие проводки:

- Д 91.2 К 60 (62, 76) – списывается долг, у которого истек срок исковой давности, либо безнадежное обязательство (включая разницу, не возмещенную за счет средств резервов),

- Д 007 – Учтено обязательство, признанное безнадежным.

Обязательства, признанные безнадежными списываются вместе с НДС по соответствующему долгу. В налоговом учете суммы обязательств, признанные безнадежными, учитываются как внереализационные расходы, в случаях, когда предприятие создало резерв по сомнительной задолженности, к данной категории относится разница между суммой обязательства и фондом резерва (статья 265 НК РФ).

Таким образом, в налоговом учете, если создавался резерв по сомнительной задолженности, безнадежное обязательство финансируется из этого резерва. В случаях, когда суммы резерва не хватает для возмещения обязательства, то часть долга погашается за счет резерва, недостающая величина подлежит изъятию со счета «Внереализационные расходы».

Узнать, на сколько дней дают больничный при ОРВИ и других заболеваниях, а также по уходу за родственниками, вы можете в этой статье.

Образец приказа о списании задолженности.

В ситуации, когда фирма имеет счет 63, а по конкретному безнадежному обязательству резерва не формировалось, то при учете долга необходимо не забыть о некоторых нюансах.

Налоговым законодательством запрещается погашение конкретного обязательства посредством резерва, созданного под другое обязательство.

После того как задолженность была списана, бухгалтерские проводки оформлены, налог на прибыль уменьшен, компания обязана сохранить каждый документ, который использовался при осуществлении данных процедур.

https://www.youtube.com/watch?v=YVaX8_JCYbw

Как зарегистрировать товарный знак самостоятельно и что для этого необходимо – узнайте здесь.

Когда работник бухгалтерии списывает безнадежное обязательство, как документы, подтверждающие правомерность его действий, он обязан приложить к приказу руководства:

- деловые бумаги, которые свидетельствуют о том, что обязательство действительно существует,

- документы, которые отражают процесс востребования обязательства с дебитора,

- и деловые бумаги, которые подтверждают факт неплатежеспособности должника.

Особенностью бухучета списания ДЗ в БУ является отражение списанной ДЗ за балансом, на счете 04 «Задолженность неплатежеспособных дебиторов». Забалансовые счета для БУ работают так же, как для прочих, то есть поступление отражается только по дебету, а выбытие — только по кредиту, без корреспонденций.

Проводка по счету 04 делается, когда комиссия по списанию ДЗ принимает соответствующее решение.

Суммы на счете 04 отражаются в течение всего времени, пока еще может снова начаться процедура взыскания задолженности или у неплатежеспособного должника могут появиться средства для возврата долга.

Планом счетов для организаций, отличных от кредитных и государственных (утвержден приказом Минфина РФ от 31.10.00 № 94н), например, предусмотрен пятилетний срок для отслеживания возможности возврата ДЗ.

Служба приставов может снова начать действия по взысканию, например, если истец повторно передал им выданный судом исполнительный лист, который уже был на рассмотрении приставов, но по каким-либо причинам исполнительное производство было завершено. В случае возобновления процедуры взыскания или возврата долга неплатежеспособным должником ДЗ списывается со счета 04 и отражается на соответствующих балансовых счетах.

Окончательное списание ДЗ с забалансового счета должно быть одобрено комиссией на основании законодательно установленных причин: смерть должника, ликвидация организации и т. д.

Аналитика по счету 04 ведется в разрезе видов приходов/расходов, по которым учитывалась ДЗ, и дебиторов с указанием всех их данных, необходимых для возврата долга. Ниже указаны основные проводки по отражению списания ДЗ. Больше типовых проводок можно найти в инструкции к плану счетов бухгалтерского учета бюджетных учреждений, утвержденной приказом Минфина РФ от 16.12.2010 № 174н.

Описание проводки | Дт | Кт |

Списание ДЗ, которую нереально взыскать | 040110173 «Чрезвычайные доходы от операций с активами», а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» | 020500000 «Расчеты по доходам» |

Списание безнадежной ДЗ по авансовым платежам | 040120273 «Чрезвычайные расходы по операциям с активами», а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» | 020600000 «Расчеты по выданным авансам» |

Списание безнадежной ДЗ по выданным кредитам | 040110173 «Чрезвычайные доходы от операций с активами», а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» | 020700000 «Расчеты по кредитам, займам (ссудам)» |

Списание безнадежной ДЗ по взаиморасчетам с подотчетными лицами | 040120273 «Чрезвычайные расходы по операциям с активами», а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» | 020800000 «Расчеты с подотчетными лицами» |

Списание ДЗ в связи с тем, что суд не признал вину причинившего ущерб либо виновный признан неплатежеспособным | 040110173 «Чрезвычайные доходы от операций с активами», а также отражается за балансом 04 «Задолженность неплатежеспособных дебиторов» | 020900000 «Расчеты по ущербу и иным доходам» |

Списание ДЗ в связи с невозможностью установить виновного в причинении ущерба, а также если ущерб был возмещен в натуральной форме | 040110172 «Доходы от операций с активами» | 020900000 «Расчеты по ущербу и иным доходам» |

Восстановление ДЗ по ущербам в случае, когда виновное лицо покрыло причиненные расходы, в то время как ДЗ уже была признана безнадежной | 020900000 «Расчеты по ущербу и иным доходам» | 040110173 «Чрезвычайные доходы от операций с активами»,

|

Каждая компания в текущей деятельности должна мониторить состояние расчетов с контрагентами, контролируя сроки и суммы взаимных долгов. Это напрямую сказывается на «чистоте» баланса предприятия.

https://www.youtube.com/watch?v=BUuSZvYdG5Y

Но возникают ситуации, когда долг вернуть невозможно и необходимо списание кредиторской или дебиторской задолженности.

Как поступить бухгалтеру, как провести такие операции, какие формируются проводки, какими документами руководствоваться — все это рассмотрим далее.

Как избежать споров

Для списания любого вида задолженности нужны веские основания, подкрепленные соответствующими документами. Таковыми, согласно НК РФ, являются:

- Окончание срока исковой давности;

- Ликвидация контрагента;

- Нереальность взыскания.

Для «расставания» с задолженностью компании необходимо оформить ряд документов по каждому обязательству:

- Акт инвентаризации взаиморасчетов с контрагентами (форма ИНВ-17);

- Постановление судебного пристава о прекращении исполнительного производства – в случае нереальности взыскания;

- Выписка из госреестра юридических лиц с записью о завершении процедуры ликвидации предприятия (ст.49, ст.63 ГКРФ) – в случае ликвидации контрагента;

- Приказ руководителя о списании, подписанный на основании перечисленных документов.

При этом КЗ учитывают в качестве внереализационных доходов, кроме задолженности перед госорганами и внебюджетными фондами (ст.250 НК РФ п.18; ст. 251 п.21), ДЗ – в составе внереализационных расходов либо относится на сч. 63 «Резервы по сомнительным долгам».

Важно: при списании ДЗ по причине нереальности взыскания по причине отсутствия у должника имущества необходимо учитывать такую задолженность в течение 5 лет за балансом на сч.007 для контроля за вероятностью ее взыскания при улучшении финансового состояния дебитора.

Списываем дебиторку

Оформляем результаты инвентаризации и выявляем ДЗ с истекшим сроком давности. Документами, подтверждающими ее наличие и срок давности, служат:

- Договор и документы об оплате к нему;

- Документы, подтверждающие поставку (оказание услуг) – акты, накладные;

- Акт сверки (при наличии);

- Взаимная официальная переписка, подтверждающая факт истребования долга (претензии). Необходимо подкрепить копии писем документом, подтверждающим факт получения письма контрагентом (например, уведомление о вручении).

Важно учесть, что при наличии акта сверки на определенную дату срок начинает исчисляться сначала.

1) Если резерв создавался (Приказ МинФина РФ от 29.07.1998г №34-н):

- Дт 63 Кт 62 (60,76,71,73,70) – списана дебиторская задолженность;

- Дт 007 – отражаем списанную задолженность за балансом.

2) Если резерв не формировали или его размер не покрывает величину долга:

- Дт 91.2 Кт 62 (60,76,71,73,70) – списана дебиторская задолженность;

- Дт 007 – отражаем списанную задолженность за балансом.

Размер резерва определяется отдельно по каждой сомнительной сумме задолженности. Формирование резерва с 2011г. стало обязанностью предприятий.

В налоговом учете для покрытия убытков от списания ДЗ используют резерв (ст. 266 НК РФ). Если он не создан или недостаточен, то задолженность относят на внереализационные расходы в том периоде, когда закончился срок давности или подтверждена невозможность взыскания (письмо ФНС РФ от 13.04.2011г. №16-15 / 035618.1).

Ежегодно компания перед формированием отчетности обязана провести инвентаризацию, в том числе и кредиторской задолженности.

При выявлении КЗ с истекшим сроком давности ее списывают на основании приказа в состав доходов сч.91 и в целях бухгалтерского, и в целях налогового учета.

Как для налогового, так и для бухгалтерского учета кредиторскую задолженность (КЗ) списывают единообразно, следующими проводками:

- Дт 60 (76,70,71,73) Кт 91.1 – отражена списанная кредиторская задолженность.

- При наличии акта государственного органа.

Сначала разберемся с терминами. Под дебиторской задолженностью понимают суммы денег, которые компании должны контрагенты. Это могут быть, к примеру, долги за поставку товара. Увеличение дебиторки можно расценивать как наращивание темпов роста компании, однако, важно следить за тем, чтобы средства вовремя возвращали, чтобы финансовая состоятельность юрлица не ставилась под угрозу.

Списание дебиторской задолженности: основные проводки

Обратите внимание!

Если между сторонами подписан акт сверки или одна из них направила официальную претензию, срок давности продлевается.

https://www.youtube.com/watch?v=GfG1KV1tN18

Кредиторскую задолженность списывают единообразно как для налогового, так и для бухгалтерского учета. Используются следующие проводки: Дт 60 (76,70,71,73) Кт 91.1 — отражена списанная кредиторская задолженность. Для списания понадобятся:

- договор;

- акты оказанных услуг, накладные;

- акт сверки;

- претензии сторон друг к другу.

Порядок списания дебиторской задолженности в бухучете следующий:

- Дт 63 Кт 62 (60,76,71,73,70) — списана дебиторская задолженность;

- Дт 007 — отражаем списанный долг за балансом.

Если резерв не был сформирован или он не покрывает долг, используются соответственно проводки Дт 91.2 Кт 62 (60,76,71,73,70) и Дт 007.

В налоговом учете списание дебиторской задолженности происходит за счет резерва. Если его нет или денег недостаточно, дебиторку относят на внереализационные расходы в том периоде, когда закончился срок давности или подтверждена невозможность взыскания.

Списание дебиторской задолженности подробнее разберем далее.

📹 Видео

Списание безнадежной дебиторской задолженности в программе "1С"Скачать

Налог на прибыль: проблемные моменты при списании просроченной задолженностиСкачать

Учет резервов по сомнительным долгам. Проводки и расчет резерваСкачать

Учёт дебиторской задолженности (урок 19, часть 1)Скачать

Учет резервов по сомнительным долгамСкачать

1. СПИСАНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ [Консультации эксперта]Скачать

![1. СПИСАНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ [Консультации эксперта]](https://i.ytimg.com/vi/x9MaRSs4V28/0.jpg)

Учет резервов в программах 1С:ERP и 1С:КАСкачать

Отчет по дебиторской и кредиторской задолженности. Сервис: Удобные отчеты и обработки в 1С.Скачать

Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

Все резервы в бухгалтерском и налоговом учете за 20 минутСкачать

БЕЗНАДЕЖНЫЕ ДОЛГИ. СОМНИТЕЛЬНАЯ ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬСкачать

Списание задолженности и взаимозачет в 1С - урок курса "1С: Бухгалтерия для начинающих и не только"Скачать

Дебиторская и кредиторская задолженности в отчётности за 2023 годСкачать

Списание безнадежной дебиторской задолженностиСкачать

Списание дебиторской задолженности в 1ССкачать

Списание дебиторской задолженности в 1С Бухгалтерия 8Скачать

Резервы сомнительных долговСкачать