Безнадежные долги дебиторов и кредиторов, списанные по всем правилам действующего законодательства, влияют на размер облагаемой прибыли компании. Разберемся, каким критериям должен соответствовать безнадежный долг, как оформить его списание и отразить в учете.

- Признаки безнадежной задолженности дебитора или кредитора

- Списание кредиторской задолженности: налог на прибыль

- Списание задолженности по налогам: проводки

- На что стоит обратить внимание при списании кредиторской задолженности

- Как поступить с НДС

- Прерывание срока исковой давности

- Если не было инвентаризации

- Кредиторская задолженность и «вмененка»

- Как быть, если кредитора исключили из ЕГРЮЛ

- Избавление от кредиторской задолженности без налоговых последствий

- Списание кредиторской задолженности НДС и прибыль

- Как без потерь списать кредиторскую задолженность

- Тюменские налоги

- Списание долга дебиторов, кредиторов: налоговые последствия

- Все про процедуру списания кредиторской задолженности

- Кейс: Как «списать» кредиторскую задолженность без возникновения налоговой базы по налогу на прибыль

- Списание просроченной кредиторской задолженности: НДС, налог на прибыль

- Списание дебиторской задолженности и налог на прибыль

- Как списать кредиторскую задолженность без налоговых последствий

- Порядок списания кредиторской задолженности

- 1 этап. Сначала посмотрим на ситуацию со стороны кредитора (Компании B)

- 3 этап. Новый учредитель прощает долг компании А

- Как списать кредиторскую задолженность без налоговых последствий

- Почему налоговиков интересует кредиторская задолженность

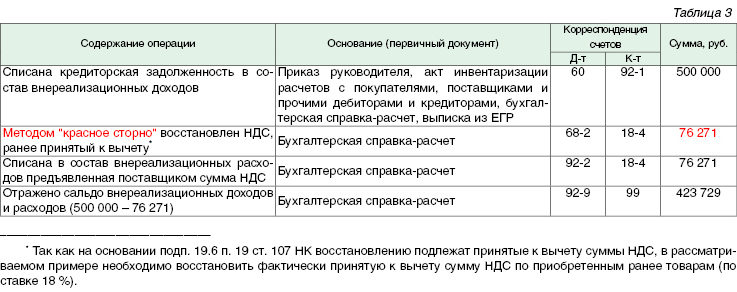

- Отражение в учете

- Законные основания для осуществления процедуры списания

- Как списать кредиторскую задолженность: порядок действий

- Шаг первый: Смена кредиторов на физических лиц

- Шаг второй: Увеличение уставного капитала

- Шаг третий: Устраняем налоговые риски учредителя

- Списание кредиторской задолженности с истекшим сроком исковой давности

- Списание кредиторской задолженности — порядок и сроки

- Особенности

- Существующие основания для списания

- Сроки списания

- Порядок списания

- Инвентаризация

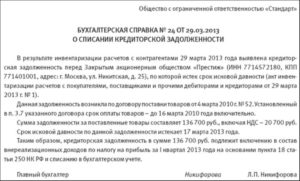

- Бухгалтерская справка

- Приказ о списании

- Внесение записей в бухгалтерскую отчетность

- Бухгалтерские проводки

- Списание без налоговых последствий

- 💥 Видео

Признаки безнадежной задолженности дебитора или кредитора

Списать нереальную к взысканию задолженность можно, если она характеризуется такими признаками (п.2 ст. 266 НК РФ):

- закончился срок исковой давности;

- фирма-должник ликвидирована;

- судебный исполнитель подтвердил несостоятельность должника своим постановлением.

Заметим, что исключение фирмы-должника из ЕГРЮЛ может быть произведено как в связи с ликвидацией, так и при реорганизации, т. е. существование правопреемника должника не дает оснований считать задолженность безнадежной, если срок истребования по ней не закончился.

Обращают внимание и на срок давности, который по общим правилам продолжается 3 года, но существуют и специфические. Например, по договорам транспортно-экспедиционных услуг, исковой срок составляет 1 год. Кроме того, при подтверждении должником сумм задолженности, заключения дополнительных соглашений или оплаты части долга, срок начинает новый отсчет.

Общая продолжительность его с момента возникновения – не более 10 лет (п. 2 ст. 196 ГК РФ).

Факт наличия безнадежной задолженности контрагента фиксируется по итогам инвентаризации обязательств, на основе которой руководителем издается распоряжение о списании задолженности дебитора или кредитора с указанием ее размера и обоснования возникновения.

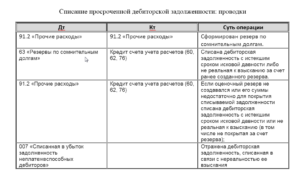

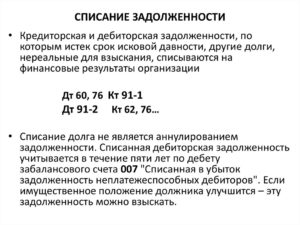

Сумма долга в бухучете списывается за счет резерва по сомнительным долгам (РСД) и отражается проводкой:

Д/т 63 К/т 60, 62, 76.

Если РСД не создавался, то сумма долга фиксируется в составе прочих расходов:

Д/т 91/2 К/т 60, 62, 76.

Этой же записью отражается списание суммы, превышающей размер созданного по должнику резерва. Одновременно сумму долга отражают в забалансовом учете (Д/т 007), поскольку списать долг окончательно можно лишь через 5 лет.

В налоговом учете необеспеченная задолженность списывается:

- за счет РСД (п. 5 ст. 266 НК РФ);

- во внереализационные затраты (п/п. 2 п. 2 ст. 265 НК РФ).

Уточним, что, в отличие от бухучета, в налоговом учете резерв может быть образован лишь по задолженности, непосредственно связанной с реализацией.

Кроме того, для целей налогообложения компания вправе не создавать резерв, при этом списание суммы долга напрямую увеличит внереализационные затраты фирмы.

Таким образом, НК РФ дает возможность уменьшить базу на размер реально не полученного долга дебитора.

Списать в расходы необеспеченную «дебиторку» могут только компании, применяющие метод начисления. «Упрощенцы» не вправе учесть долги дебитора в расходах, поскольку в перечне признаваемых расходов при УСН «доходы минус расходы» подобные затраты не поименованы.

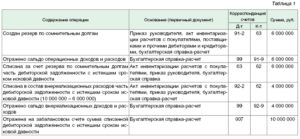

Списание кредиторской задолженности: налог на прибыль

ПБУ 9/99 регулирует списание кредиторской задолженности в бухучете компании и требует включать суммы с окончившимся сроком давности (долги перед уже ликвидированной компанией) в доходы предприятия, увеличивая налоговую базу и отражаясь на сч. 91/1 в корреспонденции со счетами расчетов с кредиторами:

Д/т 60, 62, 76 К/т 91/1.

Опираясь на п. 18 ст. 250 НК РФ, суммы списанных долгов перед кредиторами учитывают в структуре внереализационных доходов. Это требование действует и для «упрощенцев». Датой списания задолженности (п. 4 ст.

271 НК) считают последнюю отчетную дату периода, в котором исковой срок закончился. Т.е.

, если по «кредиторке» срок давности закончился в 3-м квартале, а установлен этот факт в конце года, то показать увеличение дохода следует именно в 3-м квартале, подав уточняющую декларацию с пересчитанным налогом.

https://www.youtube.com/watch?v=EbUmwujimAA

Как и дебиторская, списываемая задолженность перед кредиторами фиксируется во внереализационных доходах на основании акта инвентаризации, документального обоснования и распоряжения руководства фирмы.

Списание задолженности по налогам: проводки

Не входит в расчет базы налога на прибыль списанная задолженность по налогам и сборам (пп. 21. п. 1 ст. 251 НК РФ).

Она может быть уменьшена, например, при внесении поправок в действующее законодательство, или признана безнадежной ИФНС (ст. 59 НК РФ).

Поводом для такого признания может послужить ликвидация фирмы, недостаточность активов для покрытия долгов и др. Признать задолженность по налогу безнадежной может и суд.

Списание задолженности по налогу в бухучете отражается записью:

Д/т 68 (субсчет соответствующего налога, сбора, взноса) К/т 91/1.

Видео:Учет дебиторской и кредиторской задолженности: ошибки с налоговыми претензиямиСкачать

На что стоит обратить внимание при списании кредиторской задолженности

Если на балансе организации долгое время числится кредиторская задолженность перед поставщиком или покупателем, бухгалтеру следует выяснить, не пора ли ее списать. Для этого необходимо установить, истек или нет срок исковой давности, который по общему правилу равен трем годам (ст. 196 ГК РФ).

Суммы с истекшим сроком исковой давности необходимо отразить в акте по результатам инвентаризации, а также издать распоряжение директора об их списании. Кроме того, надо подготовить письменное обоснование, то есть бухгалтерскую справку. В ней должна быть изложена история возникновения долга и причины, по которым он не погашен. Затем безнадежную «кредиторку» можно списать.

В бухучете списание происходит на основании пункта 78 Положения по ведению бухгалтерского учета (утверждено приказом Минфина России от 29.07.98 № 34н). В нем говорится, что такие суммы нужно относить на финансовые результаты. Бухгалтеру следует создать проводку по дебету счета 60 и кредиту счета 91 субсчет «Прочие доходы».

В налоговом учете необходимо сформировать внереализационные доходы, как того требует подпункт 18 статьи 250 НК РФ. Данное правило распространяется и на «упрощенщиков», это следует из пункта 1 статьи 346.15 НК РФ.

Списывать кредиторскую задолженность нужно в последний день отчетного периода, в котором истек срок исковой давности. Отметим, что такого мнения придерживаются и в Минфине России (письмо от 28.01.13 № 03-03-06/1/38; см.

«Минфин напомнил, в какой момент учитываются суммы кредиторской задолженности и безнадежных долгов, по которым истекли сроки исковой давности»).

Другими словами, если срок исковой давности закончился, например, в первом квартале, а обнаружили это во втором квартале, то доходы следует показать в декларации за первый квартал. Соответственно, придется подать «уточненку».

Как поступить с НДС

В большинстве случаев просроченная кредиторская задолженность включает в себя налог на добавленную стоимость. Можно ли отнести его на расходы в налоговом учете? Ответ на данный вопрос зависит от происхождения «кредиторки». Здесь возможны два варианта.

Вариант первый — списанная сумма представляет собой долг перед поставщиком или подрядчиком и числится по кредиту счета 60. Это означает, что компания не оплатила счета за полученные материально-производственные запасы, оказанные услуги или выполненные работы.

В этом случае сумму НДС можно включить во внереализационные расходы на основании подпункта 14 пункта 1 статьи 265 НК РФ.

Вариант второй — списанная сумма является задолженностью перед покупателем и числится по кредиту счета 62. Это указывает на то, что покупатель перечислил аванс в счет предстоящих поставок (работ или услуг), но компания товар не отгрузила (работу не выполнила, услугу не оказала), а предоплату оставила себе.

https://www.youtube.com/watch?v=VRL1XAstD00

В Налоговом кодексе не сказано, как в данной ситуации поступить с налогом при списании кредиторского долга. В Минфине утверждают, что НДС с невозвращенного аванса в расходы включить нельзя (письмо от 07.12.

12 № 03-03-06/1/635; см. «НДС с невозвращенного покупателю аванса учесть в расходах нельзя»). Мы считаем, что отстоять подобные расходы в суде будет весьма сложно, поэтому проще согласиться с чиновниками.

Прерывание срока исковой давности

Обратите внимание: срок исковой давности может быть прерван. В статье 203 ГК РФ говорится: если обязанное лицо признало долг и подтвердило это какими-либо действиями, то срок исковой давности прерывается и начинает исчисляться заново.

Соответственно, в этом случае задолженность в налогооблагаемую базу не включается.

Какими же действия подтверждают, что организация признала свою задолженность перед кредитором? Самое очевидное из них — оформление акта взаимных требований, где будут стоять подписи и печати как поставщика, так и покупателя.

И хотя инспекторы не считают это достаточным аргументом, судьи неизменно встают на сторону компаний (см., например постановления ФАС Северо-Кавказского округа от 06.07.11 № Ф08-3569/11, ФАС Северо-Западного округа от 06.12.11 № Ф07-9689/11).

Подтвердить признание задолженности может и письмо, направленное в адрес кредитора, где говорится о признании долга (для этого кредитор должен иметь статус действующей организации или ИП).

Если не было инвентаризации

Случается, что в нарушение закона о бухучете компании не проводят инвентаризацию кредиторской задолженности.

Как следствие, они не составляют акт, где зафиксировано истечение сроков исковой давности, и не издают распоряжение руководителя о списании.

В итоге долги перед кредиторами не получают официального статуса безнадежных, и организации не включают их в доходы ни в бухгалтерском, ни в налоговом учете.

Инспекторы при проверках расценивают это как нарушение, и начисляют штраф. По их мнению, отсутствие акта инвентаризации не освобождает налогоплательщика от обязанности сформировать доходы.

Арбитражная практика по данному вопросу неоднозначна. Существуют дела, выигранные налоговиками (см., например, постановление ФАС Северо-Кавказского округа от 02.09.11 № Ф08-5147/11). Но есть и немало решений в пользу организаций. Причем, одно из них несколько лет назад принял Высший арбитражный суд (постановление Президиума ВАС РФ от 15.07.

08 № 3596/08; см. «ВАС: «просроченную» кредиторскую задолженность нельзя признать доходом без приказа руководителя о ее списании»). Суды нижестоящих инстанций тоже встают на сторону налогоплательщиков (см., например, постановления Поволжского округа от 18.10.11 № Ф06-8851/11, постановление Девятого арбитражного апелляционного суда от 27.06.

11 № 09АП-11858/2011-АК).

Кредиторская задолженность и «вмененка»

Многие компании на общей или упрощенной системе списывают задолженность, которая возникла в период уплаты ЕНВД. Нужно ли в такой ситуации показывать облагаемые доходы?

Налогоплательщики полагают, что не нужно, ведь списанная сумма связана не с текущей, а с «вмененной» деятельностью, которая под налог на прибыль не подпадает. Но чиновники придерживаются противоположной позиции. Они говорят: раз в подпункте 18 статьи 250 НК РФ не сделано исключение для долгов, образовавшихся при «вмененке», то их полагается включить в доходы на общих основаниях.

Такой вывод сделан в письме Минфина России от 21.02.11 № 03-11-06/2/29 и письме ФНС России от 14.02.11 № КЕ-4-3/2303 (см. «Списанная кредиторская задолженность учитывается в доходах «упрощенца»» и «В доходах по «упрощенке» учитывается кредиторская задолженность, по которой срок исковой давности истек в периоде применения УСН»). Такой подход и нам представляется вполне обоснованным.

Не является редкостью и обратная ситуация, когда задолженность, возникшая при иных системах налогообложения, списывается после перехода на ЕНВД. Тут специалисты Минфина высказывают точку зрения, выгодную для налогоплательщиков. Так, в письме от 26.12.

11 № 03-11-06/3/124 говорится: «если организация осуществляет только предпринимательскую деятельность, подлежащую налогообложению единым налогом на вмененный доход, суммы доходов, относящихся к этой деятельности, в том числе в виде списанной просроченной кредиторской задолженности, налогами в рамках общего режима налогообложения облагаться не должны» (см. ««Вмененщик» не должен платить налог на прибыль при списании кредиторской задолженности»).

Как быть, если кредитора исключили из ЕГРЮЛ

Бывают ситуации, когда срок исковой давности еще не истек, но долги стали безнадежными, потому что кредитора исключили из госреестра юридических лиц.

Такое могло произойти, если он в течение двенадцати месяцев не сдавал налоговую отчетность и не совершал операций по банковским счетам. В подобной ситуации ИФНС может воспользоваться правом, закрепленным за ней в статье 21.

1 Федерального закона от 08.08.11 № 129-ФЗ, и исключить компанию из ЕГРЮЛ.

https://www.youtube.com/watch?v=njeE3qIynKI

Если это произойдет, возникает вопрос: обязан ли должник исключенной организации списать свою задолженность не дожидаясь, пока закончится срок исковой давности? В Минфине России на данный вопрос отвечают положительно: да, обязан (письмо от 25.03.13 № 03-03-06/1/9152).

Заметим, что признавать расходы в виде дебиторской задолженности исключенного должника финансовое ведомство не разрешает. Чиновники ссылаются на пункт 2 статьи 265 НК РФ, где говорится, что долги с незаконченным сроком исковой давности являются безнадежными, если дебитор ликвидирован.

А исключение из госреестра недействующей компании не равноценно ликвидации, поэтому дебиторская задолженность исключенной компании списанию не подлежит (письмо Минфина России от 27.02.13 № 03-03-06/1/5556; см.

«Минфин: дебиторскую задолженность недействующего юридического лица нельзя признать безнадежной»).

От редакции

На нашем сайте вы можете не только читать статьи, но и подписаться на аудиосеминары наших экспертов: ведущего эксперта «Бухгалтерии Онлайн» Елены Маврицкой; главного налогового эксперта форума «Бухгалтерия Онлайн» Александра Погребса, а также менеджера разработки программы «Контур-Зарплата» и консультанта портала «Бухгалтерия Онлайн» Вячеслава Шинкарева.

Стоимость подписки — 300 рублей. За эту сумму подписчик получает доступ на три месяца ко всем записанным и выложенным аудиосеминарам. Это не менее нескольких десятков лекций. Новые аудиосеминары выкладываются каждую неделю. Кроме того, по понедельникам размещается аудиообзор новостей для бухгалтера за минувшую неделю.

Оплатить доступ можно с помощью банковской карты через систему мгновенных платежей ASSIST или по квитанции Сбербанка.

Список доступных аудиосеминаров

Инструкция по оплате

Видео:Списание кредиторской задолженности: налоговые последствияСкачать

Избавление от кредиторской задолженности без налоговых последствий

› Налоги

10.03.2021

Попробовать другим путём?Может, попробовать ограничить срок пользования, на который вам передали право пользования этим нематер.активом? задним числом, ессна… Т.е., сделать доп -срок договора уменьшить, соответственно, обязанность прекратить наичсления платежей в дату окончания «уточнённого» срока действия договора.

Ну, а то, что в бухии проведено…ну и что? глаза не видели, что руки делали, напишете бухсправку. Придумать можно…То же — и в НУ, если принимали в уменьшение прибыли.

Ну… к вопросам-как провести в НУ и БУ нужно обращаться- ИМХО- когда у вас принципиальные политические вопросы «на верхах» решатся- возможно ли изменение договора. То есть избавиться от кредита по причине отсутствия средств не получится. Проценты будут начисляться вместе с пеней, сумма долга будет увеличиваться.

В некоторых случаях заемщики начинают возвращать кредит после длительной просрочки. Но если не удается сразу возместить всю сумму текущей задолженности, то исправить ситуацию непросто.

Списание кредиторской задолженности НДС и прибыль

На рынке все очень быстро меняется. Если вчера вы еще верили в добросовестность клиента и надеялись, что он погасит задолженность, то сегодня она уже стала просроченной.

Такие суммы подлежат списанию по истечении срока исковой давности (ст.

196 ГК). У бухгалтеров вызывает массу вопросов процесс списания кредиторской задолженности: НДС не всегда компенсируется.

Как без потерь списать кредиторскую задолженность

/ / 20.04.2021 438 Views Один из способов не учитывать в доходах компании А сумму прощенного учредителем долга по договору приобретения товаров (работ, услуг, имущественных прав) — одновременно с прощением долга увеличить размер чистых активов общества.

Такое прощение долга, являясь основанием прекращения обязательства (ст.

415 ГК РФ), дает налогоплательщику право в соответствии с пп.

3.4 п. 1 ст. 251 НК РФ не включать возникший доход в налоговую базу. Возможность применения данной статьи в этом случае не зависит от размера доли участника.

Тюменские налоги

. Внимание. Судебная практика по этому вопросу изменилась. Дополнение от 30 августа 2010г.

Дубровин О.Н. В соответствии с пунктом 18 ст.

250 НК РФ внереализационным доходом признается сумма кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям (за исключением случаев, предусмотренных подпунктом 21 пункта 1 статьи 251 Налогового кодекса – но это случай списания задолженности по налогам и сборам, и к рассматриваемому случаю они не относятся) Исходя из вышеприведенной нормы при списании кредиторской задолженности возникает внереализационный доход, с которого платить налог на прибыль, вроде бы, придется, и, вроде бы, без вариантов. Но, как оказалось, варианты есть.

(Текст далее доступен только для зарегистрированных пользователей.

https://www.youtube.com/watch?v=r64hUuDPjCg

После регистрации выполните вход , а затем после входа нажмите на ссылку “Просмотр сайта” или заново наберите адрес в адресной строке браузера) 15 июля 2008г.

Списание долга дебиторов, кредиторов: налоговые последствия

Частью финансово – хозяйственной деятельности любой организации являются расчеты с различными дебиторами и кредиторами. На практике у бухгалтера часто вызывает затруднение порядок отнесения просроченной дебиторской или кредиторской задолженности в расходы или доходы организации.

2 п. 2 ст. 265 НК РФ). В соответствии с п.

Все про процедуру списания кредиторской задолженности

Как правильно происходит списание кредиторской задолженности должен знать каждый бухгалтер.

Но в силу того, что это происходит достаточно редко, возникают различные вопросы при документальном оформлении. Это вполне нормально. Узнать, что именно необходимо и как это оформить для списания дебиторской и кредиторской задолженности, написано в данной статье.

Согласно действующему законодательству, списание просроченной кредиторской задолженности может происходить в ряде случаев, а именно: Истечение срока давности кредиторской задолженности для списания (Ст.

Кейс: Как «списать» кредиторскую задолженность без возникновения налоговой базы по налогу на прибыль

26 декабря 2021 г.

12:27 Гусева Татьяна, налоговый эксперт Задача списания «древней» дебиторской и кредиторской задолженности знакома почти каждому бухгалтеру. Типовая ситуация: Компания А, применяющая общую систему налогообложения, приобретает товары (работы, услуги) у Компании B, применяющей УСН.

Платежи за поставки (услуги) Компания А не осуществляет. Очевидно, такая схема применяется в интересах Компании А, которая получает возможность уменьшить свою базу по налогу на прибыль.

Поскольку Компания В применяет кассовый метод учета (УСН), то она тоже не в проигрыше.

Однако у обеих сторон в учете накапливаются взаимные задолженности, и через некоторое время может возникнуть вопрос: как от этих задолженностей избавиться? При этом минимизируя отрицательные налоговые последствия.

Компания В — уступает право требования долга по договорам поставки и договорам оказания услуг физическому лицу.

Списание просроченной кредиторской задолженности: НДС, налог на прибыль

По теме Читайте все материалы (27) по теме . Есть обновление (+10), в том числе: 27 мая 2014 г.

12:42 ИА Кредиторская задолженность возникла в 2010 году — организацией были получены, но не оплачены товары.

Указанным перечнем не предусмотрено восстановление НДС, ранее принятого к вычету по полученным товарам (работам, услугам), при списании с учета кредиторской задолженности по истечении срока исковой давности. Таким образом, оснований для восстановления НДС в рассматриваемой ситуации нет. Налог на прибыль Отметим, что по общему правилу срок исковой давности устанавливается в три года (ст.

Списание дебиторской задолженности и налог на прибыль

Copyright: фотобанк Лори Безнадежные долги дебиторов и кредиторов, списанные по всем правилам действующего законодательства, влияют на размер облагаемой прибыли компании.

Разберемся, каким критериям должен соответствовать безнадежный долг, как оформить его списание и отразить в учете. Списать нереальную к взысканию задолженность можно, если она характеризуется такими признаками (п.2 ст.

- судебный исполнитель подтвердил несостоятельность должника своим постановлением.

- закончился срок исковой давности;

- фирма-должник ликвидирована;

Заметим, что исключение фирмы-должника из ЕГРЮЛ может быть произведено как в связи с ликвидацией, так и при реорганизации, т.

Как списать кредиторскую задолженность без налоговых последствий

Екатерина Гостева

налоговый консультант 1C-WiseAdvice

Часто у компаний накапливается искусственно созданная кредиторская задолженность. Обычно она возникает по расчетам с поставщиками и подрядчиками за оформленные по документам материальные ценности, выполненные работы и оказанные услуги.

https://www.youtube.com/watch?v=CmcxLwE4jkg

Дело в том, что наиболее распространенной проблемой в такой ситуации является проблема нехватки оборотных средств. Ведь такие долги не предполагаются для погашения, а проходят только по документам. Получается замкнутый круг – постоянно растущая кредиторская задолженность.

Как правило, это чревато тем, что такую «накопленную» кредиторку налоговики признают доходом компании и доначислят на нее налог на прибыль. Такое доначисление может произойти, например, в рамках выездной проверки.

В учете кредиторская задолженность продолжает учитываться до даты ее погашения или списания.

Списание кредиторской задолженности необходимо в следующих случаях:

Исключение кредитора из ЕГРЮЛ.

Истечение срока исковой давности (общий срок исковой давности – три года).

В подавляющем большинстве случаев компании не торопятся списывать свои долги, продляя срок исковой давности, ведь, как известно, в налоговом учете списанная «кредиторка» включается во внереализационные доходы (пп.

18 ст. 250 НК РФ) и увеличивает налогооблагаемую прибыль. Подобные действия не решают проблему кардинально, а со временем баланс компании становится все более непривлекательным для банков и потенциальных поставщиков.

Читать также: Сумма налога за вступление в наследство

Конечно, самый простой вариант погасить кредиторскую задолженность – это осуществить платеж кредитору. Но часто эти кредиторы уже ликвидированы и погашение возможно только после оформления переуступки долга (цессии). Однако, этот вариант очень дорогой и является практически непригодным на практике.

Можно ли выйти из подобной ситуации в условиях нехватки оборотных средств? Оказывается, такое возможно. Можно списать кредиторскую задолженность без увеличения своих налоговых обязательств и одновременно повысить финансовую привлекательность компании, т. е. заменить сомнительный вид пассива на более надежный.

Порядок списания кредиторской задолженности

Процедура списания кредиторской задолженности будет выглядеть следующим образом.

- Шаг первый: Смена кредиторов на физических лиц

Учредитель покупает долги своей компании у «дружественных» кредиторов по договору переуступки долга (цессии).

При этом договор цессии может предусматривать для нового кредитора-учредителя отсрочку платежа. Таким образом, учредитель может рассчитываться с «дружественным» кредитором сколь угодно долго.

В конечном итоге, у компании возникнет обязанность по уплате долга уже не кредиторам, а учредителю.

Важно!

Для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором (п. 2 ст. 382 ГК РФ).

- Шаг второй: Увеличение уставного капитала

На втором этапе учредитель принимает решение увеличить уставный капитал за счет дополнительного вклада либо внести вклад в имущество своей компании. Такое решение приведет к возникновению обязанности учредителя по оплате дополнительного вклада. В итоге образуются встречные требования, которые закрываются путем зачета при подписании акта зачета взаимных требований.

Таким образом, компания сможет «закрыть» кредиторскую задолженность и в тоже время увеличить свой уставный капитал либо добавочный капитал, повысив свою привлекательность для банков и поставщиков при получении кредитов или отсрочки платежа при оплате товаров, работ, услуг. И все это – без увеличения своих налоговых обязательств.

Однако стоит иметь в виду, что такой способ несет в себе потенциальные налоговые риски и последствия для учредителя в части НДФЛ.

Дело в том, что в момент проведения процедуры взаимозачета у учредителя возникает налогооблагаемый доход с разницы между дополнительным вкладом и стоимостью приобретения долга. Как правило, эта разница равна нулю и, соответственно, НДФЛ не возникает.

Чтобы подтвердить отсутствие дохода, необходимо иметь подтверждающие документы. Это может быть, например, приходно-кассовый ордер от «дружественного» кредитора.

1 этап. Сначала посмотрим на ситуацию со стороны кредитора (Компании B)

Компания В — уступает право требования долга по договорам поставки и договорам оказания услуг физическому лицу. Согласно ст. 382 ГК РФ юридическое лицо имеет такое право. В договоре уступки стоимость требования может быть оценена ниже, чем величина задолженности.

https://www.youtube.com/watch?v=vNzKAWkQxls

Так как Компания В применяет УСН, то доходы признаются на дату поступления денежных средств на расчетный счет и/или в кассу получения иного имущества (работ, услуг) и/или имущественных прав, а также погашения другим способом задолженности налогоплательщику (п. 1 ст. 346.17 НК РФ). Следовательно, на момент уступки права выручка от реализации товаров (работ, услуг) еще не признана.

Учитывая правила признания доходов, установленные для кассового метода при применении УСН, доходы от реализации товаров (работ, услуг) компанией В не признаются. Такая позиция обусловлена следующим: В п. 1 ст. 346.

17 НК РФ прямо указано на то, что погашение задолженности налогоплательщику иным способом предполагает возникновение дохода, только если такое погашение связано с оплатой.

В результате уступки право требовать оплату по договору переходит к другому лицу, поэтому задолженность по оплате реализованных товаров (работ, услуг) перед первоначальным Кредитором никогда не будет погашена.

Для компании В при переуступке права требования происходит только смена лиц в обязательстве, налоговых последствий нет.

3 этап. Новый учредитель прощает долг компании А

Один из способов не учитывать в доходах компании А сумму прощенного учредителем долга по договору приобретения товаров (работ, услуг, имущественных прав) — одновременно с прощением долга увеличить размер чистых активов общества.

Видео:Списание просроченной кредиторской задолженностиСкачать

Как списать кредиторскую задолженность без налоговых последствий

Искусственное наращивание кредиторской задолженности покупателями – известная практика различных налоговых оптимизаторов. При этом рано или поздно встает вопрос о списании, которое при формальном подходе приводит фактически к восстановлению ранее уменьшенной налоговой нагрузки.

Почему налоговиков интересует кредиторская задолженность

В подавляющем большинстве случаев компании не спешат списывать свои долги и продляют срок исковой давности всеми возможными способами, так как списанная «кредиторка»:

- должна быть включена во внереализационные доходы (пп. 18 ст. 250 НК РФ);

- увеличивает налогооблагаемую прибыль.

Инспекторы прекрасно знают о такой практике, как и о том, что немалая доля кредиторской задолженности у компаний – искусственная. Расчеты по такой задолженности с поставщиками и подрядчиками основаны на по подложных документах, оформленных на якобы:

- приобретенные материальные ценности;

- выполненные работы (оказанные услуги).

Причем такие факты хозяйственной жизни даже не связаны с обналичкой, поскольку у компаний попросту не хватает оборотных средств на перечисление необходимых сумм. В результате возникает постоянно растущая кредиторская задолженность.

Подобные искусственные ситуации чреваты тем, что рано или поздно налоговики:

- признают накопленную кредиторку доходом компании и доначислят на нее налог на прибыль;

- проверят по цепочке НДС и «порекомендуют» компании самостоятельно сдать уточненную декларацию к уплате.

Однако, если по НДС налоговики могут заявить свои требования через камеральный отдел или на многочисленных комиссиях, то налог на прибыль – прерогатива, как правило, исключительно выездной проверки.

Важно!

Требование инспекторов отдела камеральных проверок предоставить расшифровку кредиторской задолженности – незаконно. НО даже если компания не имеет просроченной кредиторской задолженности, то для снижения рисков назначения выездной налоговой проверки, расшифровку подать все же стоит.

Отражение в учете

Кредиторская задолженность «висит» на балансе компании до даты, когда произошло:

- погашение (с искусственной кредиторской задолженностью это невозможно);

- исключение кредитора из ЕГРЮЛ;

- списание просроченной кредиторской задолженности после 3 лет (срок исковой давности согласно (п. 1 ст. 196, п. 1 ст. 192 ГК РФ).

Оба факта хозяйственной жизни многие компании все время откладывают, в том числе благодаря тому, что при определенном подходе срок исковой давности можно переносить до бесконечности. Причем даже если кредитора исключили из ЕГРЮЛ, но есть возможность оформить переуступку долга (договор цессии).

Из-за порочной практики со временем баланс компании становится все более непривлекательным для пользователей бухгалтерской отчетности, включая:

- банки, в которых компания рассчитывают получить кредиты или банковские гарантии;

- потенциальных поставщиков и заказчиков.

Самый очевидный из не имеющих последствий для налога на прибыль вариант – это:

- изыскать оборотные средства;

- погасить кредиторскую задолженность.

Но зачастую этот вариант очень дорогой и непригоден на практике. Необходимо понимать, что компании, на которых оформлена искусственная задолженность (назовем их «дружественные кредиторы»), уже не могут принять оплату – срок их жизни невелик.

https://www.youtube.com/watch?v=FyMVmfoQqjo

Можно ли выйти из подобной ситуации, в том числе в условиях нехватки оборотных средств?

Оказывается, да – вполне возможно.

Для этого необходимо:

- списать кредиторскую задолженность без увеличения своих налоговых обязательств;

- заменить сомнительный вид пассива на более надежный.

При этом компания повысит финансовую привлекательность своего баланса.

Законные основания для осуществления процедуры списания

Помимо истечения срока исковой давности (исключения кредитора из ЕГРЮЛ) существуют и другие законные основания для списания «кредиторки» в случае прекращения действия обязательств. В частности, по следующим основаниям:

- невозможность их исполнения (ст. 416 ГК РФ);

- издание акта государственного органа, прекращающего обязательство (ст. 417 ГК РФ);

- ликвидации компании (ст. 419 ГК РФ); это же тоже самое что и исключение и ЕГРЮЛ

Указанные ситуации пунктом 2 статьи 266 НК РФ отнесены к безнадежным долгам. Под этим термином налоговики понимают финансовые обязательства, основная характеристика которых – невозможность взыскания или возврата долгов, отраженных в пассиве баланса компании-должника.

Такие долги, нереальные ко взысканию, нужно закрыть путем списания.

Отметим, что статья 266 НК РФ – не о кредиторской, а о дебиторской задолженности. Именно ее в конце года налогоплательщики обязаны проверить на безнадежность.

Однако очевидно, что некоторые пункты приведенного перечня безнадежной дебиторской задолженности (издание акта госоргана или процесс ликвидации) не могут не затронуть и кредиторскую задолженность.

По этой причине рекомендуем включить в учетную политику такой текст:

7.3. Критериями отнесения кредиторской задолженности к невостребованной (просроченной) считать:

- истечение срока исковой давности после окончания срока выполнения обязательств;

- прекращение обязательства невозможностью исполнения;

- издание акта органа государственной власти о прекращении обязательства;

- смерть (ликвидация) контрагента.

Списание просроченной задолженности производится при наступлении соответствующих обстоятельств на основании распоряжения генерального директора.

Как списать кредиторскую задолженность: порядок действий

Помимо стандартных оснований из учетной политики, позволяющих списать кредиторскую задолженность досрочно, есть и другая возможность. Например, существует вполне законная процедура, которая, тем не менее, не приводит к налоговым последствиям. Вот ее алгоритм.

Шаг первый: Смена кредиторов на физических лиц

Учредитель покупает долги своей компании у «дружественных кредиторов» по договору переуступки долга (цессии).

При этом договор цессии может предусматривать для нового кредитора-учредителя отсрочку платежа. Таким образом, учредитель может рассчитываться с «дружественным» кредитором сколь угодно долго.

В конечном итоге, у компании возникнет обязанность по уплате долга уже не кредиторам, а учредителю.

Важно!

Для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором (п. 2 ст. 382 ГК РФ).

Шаг второй: Увеличение уставного капитала

На втором этапе учредитель принимает решение увеличить уставный капитал за счет дополнительного вклада либо внести вклад в имущество своей компании. Такое решение приведет к возникновению обязанности учредителя по оплате дополнительного вклада. В итоге образуются встречные требования, которые закрываются путем зачета при подписании акта зачета взаимных требований.

Таким образом, компания сможет «закрыть» кредиторскую задолженность и в тоже время увеличить на свой выбор:

- уставный;

- добавочный капитал.

Увеличение указанных показателей приведет к повышению привлекательности баланса для банков и поставщиков, если компания планирует получить:

- кредит или банковскую гарантию;

- отсрочить платеж при оплате товаров (работ, услуг).

Шаг третий: Устраняем налоговые риски учредителя

Позитивные изменения баланса произойдут без увеличения налоговых обязательств компании. Однако для учредителя в части НДФЛ такой способ несет в себе потенциальные налоговые риски и последствия. Дело в том, что в момент проведения процедуры взаимозачета у учредителя возникает налогооблагаемый доход с разницы между:

- дополнительным вкладом;

- стоимостью приобретения долга.

Как правило, эта разница равна нулю и, соответственно, НДФЛ не возникает. Однако, чтобы подтвердить отсутствие дохода, необходимо иметь соответствующие документы. Это может быть, например, приходно-кассовый ордер от «дружественного» кредитора. При необходимости необходимо восстановить утерянные документы.

Списание кредиторской задолженности с истекшим сроком исковой давности

Если по каким-то причинам компания не списала кредиторскую задолженность до истечения срока исковой давности, то необходимо:

- провести инвентаризацию;

- подготовить письменное обоснование;

- издать приказ руководителя компании.

Такой вывод следует из письма ФНС России от 08.12.2014 № ГД-4-3/25307@, закрепить его в учетной полите можно следующим образом:

…

7.4. Кредиторская задолженность, не востребованная кредиторами, списывается с балансового учета на основании решения специально созданной по распоряжению генерального директора компании комиссии.

7.5. Списание просроченной кредиторской задолженности производится по каждому обязательству.

https://www.youtube.com/watch?v=SIo5katb3uY

Включение кредиторской задолженности с истекшим сроком исковой давности в состав внереализационных доходов необходимо производить последним днем отчетного периода, в котором произошли обстоятельства, обязывающие организацию произвести списание, например, истек срок исковой давности. Об этом сказано в письме Минфина от 28 января 2013 г. № 03-03-06/1/38). Соответственно по этому же сроку внереализационный доход необходимо отразить и в налоговом учете.

В рамках комплексного бухгалтерского обслуживания мы не только правильно рассчитываем налоги и в срок сдаем отчетность, но и уделяем особое внимание экспертно-консультационной поддержке наших клиентов.

Мы не только отслеживаем сроки кредиторской задолженности, но и даем рекомендации, какие меры предпринять, чтобы она не попадала в разряд просроченной, не вызывала вопросов со стороны банков, налоговой и контрагентов. Таким образом наши клиенты, как правило, не имеют проблем с получением кредитов, оформлением исключительно безавансовой постоплаты и уровнем налоговой нагрузки.

Видео:Взыскание налоговой задолженности с физических лицСкачать

Списание кредиторской задолженности — порядок и сроки

Кредиторская задолженность (КЗ) – это неотъемлемая составляющая деятельности любой организации, так как она позволяет на какое-то время отсрочить исполнение долговых обязательств. Таким образом предприниматели пытаются выровнять финансовое положение предприятия. Подобная задолженность в обязательном порядке фиксируется в бухгалтерском учете на соответствующих счетах до ее погашения.

Списание кредиторской задолженности необходимо, когда на нее кредитор не предъявил прав в установленные законом сроки. Тогда она считается просроченной.

Списание кредиторской задолженности

Особенности

По сути, в кредиторскую задолженность входят все долговые обязательства предприятия. Формируется она в двух случаях:

- организация уклонилась от расчета с контрагентами (к примеру, не отдан заем учредителю или не погашен кредит в банке);

- после получения предоплаты предприятие не выполнила свои обязательства по договору (например, средства были получены, а отгрузка товаров покупателю не произошла).

В результате формируется КЗ, которую необходимо впоследствии списать. Затем она переводится в статус «Прочие доходы» в бухучете и во «Внереализационные доходы» в налоговом учете, облагаемых НДФЛ (п. 18 ст. 250 НК РФ). В последнем случае исключением служит задолженность перед бюджетом в плане выплаты налогов (пп. 21 п. 1 ст. 251 НК РФ).

Невостребованная кредиторская задолженность списывается только по истечении срока исковой давности. После данной процедуры кредитор уже не сможет потребовать от должника исполнения своих обязательств. А чтобы полностью оградить организацию от возможных претензий со стороны кредитора, важно правильно рассчитать этот период давности.

Важность кредиторской задолженности в том, что она напрямую влияет на ликвидность и платежеспособность организации. В списании есть свои плюсы и минусы. Выгода в том, что увеличивается доходная часть.

Если же списание КЗ произвести в налоговом периоде, где была получена прибыль, значительно превышающая долг, то на лицо явная неликвидность. Это потому, что все доходы подпадают под налогообложение.

Важно! Чтобы грамотно провести списание КЗ, необходимо знать нормы закона. Данная процедура регламентируется ГК РФ нормой ФЗ № 402 от 6 декабря 2011 «О бухучете» и Постановлением Пленума ВС РФ № 15 от 12 ноября 2001 г.

Существующие основания для списания

Списывать долг организации можно по следующим основаниям:

- истек срок исковой давности (более трех лет с момента наступления просрочки);

- ликвидация кредитора как юридической структуры;

- смерть займодавца (если он является физическим лицом);

- форс-мажорные обстоятельства, в результате которых снимается ответственность как с должника, так и с кредитора;

- составление акта в бюджетной организации, согласно которому должник не в состоянии произвести оплату по своим обязательствам перед кредитором.

Основания для списания долга

Только в этих случаях задолженность считается безнадежной и подлежит списанию.

Справка! Если организация кредитора перестала существовать (по собственной инициативе или в связи с решением налоговой инспекции), включать КЗ в доходы следует в том периоде, когда произошло исключение из ЕГРЮЛ.

Сроки списания

Перед тем как списать кредиторскую задолженность, бухгалтеру важно правильно определиться со сроком исковой давности. Тогда исключается ошибка при исчислении налога на прибыль. Отталкиваться нужно от норм Гражданского Кодекса.

https://www.youtube.com/watch?v=wDWISWXTyD0

Первым делом уточняют, когда компания по договорному соглашению должна была исполнить свои обязательства перед контрагентом. Возможно, что в договор были внесены изменения и первоначальный срок продлили.

Важно! По факту задолженность могла появиться не на дату, которая указана в договоре. К примеру, когда организации были доставлены товары от поставщика. Однако для расчета берут за основу только договорную дату (п. 2 ст. 200 ГК РФ).

Подсчет начинают с дня, следующего за тем, когда закончился срок по договору. Согласно статье 196 ГК РФ – он составляет 3 года.

Наглядный пример:

- Предприятие заключило с другим юридическим лицом договор на оказание определенных услуг. Акт приемки/сдачи между двумя сторонами был подписан 24 августа 2021 года.

- В соглашении имеется пункт, согласно которому заказчик обязан оплатить услуги до 4 октября 2021 года. Поэтому срок давности можно отсчитывать уже с 5 октября 2021 г, а закончится он 5.10.2021 г.

- Если не произойдет взыскания долга на протяжении этих трех лет, то организация может списать образовавшуюся в прошлом КЗ и включить ее в налоговую декларацию за 2021 год в качестве доходов. Если отчетность сдается каждый месяц, то за октябрь 2021 г.

Срок исковой давности прерывается в том случае, когда компания признает свой долг перед контрагентом. Тогда отсчет начинается уже с этого момента (ст. 203 ГК РФ).

Это позволяет организации продлить период неуплаты налога на прибыль еще на какое-то время. Главное, подтвердить наличие долга. Каким способом это сделать, точно не прописано в законе, но представлен примерный перечень в п.

20 Постановления Пленума верховного суда РФ от 12.11.2001 г. № 15 и № 18.

Наиболее распространенные способы подтверждения долга перед кредитором:

- гарантийное письмо, где компания соглашается с наличием задолженности и обозначает срок ее погашения;

- перечисление части суммы долга или пени партнеру в качестве гарантии полной расплаты.

Порядок списания

Алгоритм списания КЗ подразумевает несколько пошаговых этапов:

- инвентаризация;

- составление бухгалтерской справки по установленной сумме долга;

- оформление приказа по поводу списания;

- внесение соответствующих записей в бухгалтерский баланс.

Как списывается кредиторская задолженность

Инвентаризация

По завершении отчетного налогового периода проводят инвентаризацию, в результате которой выявляется размер задолженности (в том числе и просроченной). Данная обязанность возлагается на бухгалтеров предприятия.

В процессе списания КЗ проверяют все счета, на которых учитывается кредиторская и дебиторская задолженность. Также принимают во внимание долги перед бюджетом и разными фондами. По результатам проверки составляют акт, в котором должны содержаться следующие данные:

- информация о кредиторе;

- бухгалтерские счета, где значится долг;

- сумма задолженности, согласованная и несогласованная с контрагентами;

- размер просроченной задолженности.

Лицевая сторона акта инвентаризации

Акт об инвентаризации может быть оформлен в произвольной форме или по унифицированному образцу (N ИНВ-17, утвержденная Постановлением Госкомстата России от 18.08.1998 N 88). Необходимо сделать 2 экземпляра.

Оборотная сторона акта

К акту обязательно составляется сопроводительная справка.

Сопроводительная справка

Бухгалтерская справка

Чтобы начать процедуру инвентаризации, составляется бухгалтерская справка, которая будет служить основанием. Такой документ делают исходя из данных синтетических счетов бухучета.

В справке учитываются сведения из регистров учета, служащие для систематизации и сохранности данных первичной документации. Желательно вписать информацию о каждом контрагенте, обоснование и дату формирования задолженности, сумму долга.

Образец справки можно скачать здесь: https://yadi.sk/i/pMdkI9P93YNFp4

Бухгалтерская справка

Приказ о списании

Приказ издается генеральным директором предприятия и оформляется на фирменном бланке с соответствующими подписями и печатями. В нем должна быть ссылка на внутреннюю документацию (акт и справку), которая является обоснованием правомерности подобных действий.

Важно! Только после выхода такого приказа можно законно ликвидировать имеющуюся на балансе кредиторскую задолженность.

https://www.youtube.com/watch?v=p-dDF0g3XOw

Приказ должен содержать следующее:

- на каком основании организация вынуждена закрыть и списать задолженность перед конкретными кредиторами;

- ссылки на нормативно-правовые акты, согласно которым проводится данная процедура;

- размер утилизированного долга;

- указание должностного лица, ответственного за списание.

Образец приказа можно найти по адресу: https://yadi.sk/i/xpsP0rjX3YNGJ4

Приказ о списании

Внесение записей в бухгалтерскую отчетность

Завершающим этапом станут соответствующие записи по поводу проведенного списания КЗ. Их делают в учетных бухгалтерских регистрах. По итогу с организации снимается вся ответственность по долгам перед кредиторами (каждым в отдельности).

Справка! В бухгалтерском балансе дебиторскую задолженность отображают в активе, кредиторскую – в пассиве. В итоге они не сальдируются.

Бухгалтерские проводки

Закрытие и списание КЗ в балансе будет отражаться следующими проводками: кредит счета 91 «Прочие доходы и расходы», на субсчет «Прочие доходы»/дебет 60 (62, 66, 67, 70, 71, 76).

Такую запись делают в тот же день, когда была проведена инвентаризация. Это регламентируется частью 4 статьи 11 ФЗ от 06.12.2011 № 402-ФЗ «О бухучете», пунктом 10.4 и абзацем 4 п. 16 ПБУ 9-99.

Списание без налоговых последствий

Кроме стандартных обоснований, согласно которым списывается КЗ досрочно при невозможности ее выплаты, существует еще один вариант. Он абсолютно законен и не влечет налоговых последствий.

Действуют по следующей инструкции:

- Меняют кредитора на конкретное физическое лицо. К примеру, учредитель перекупает у контрагента долги своей организации по договору цессии (переуступки). Причем стоимость требований может быть занижена. Тогда у компании будут долговые обязательства перед учредителем. По закону при заключении соглашения цессии не требуется согласия задолжавшего лица, если подобный исход не прописан в договоре или незаконен (п. 2 ст. 382 ГК РФ).

- Увеличивают размер уставного капитала. После этого учредитель прощает долг и решает дополнительно вложиться, тем самым увеличить сумму уставного или добавочного капитала. Только на таких условиях доход не будет учитываться и избежит налогообложения (пп. 3.4 п. 1 ст. 251 НК РФ). По этому поводу собирается учредительное собрание, составляется акт и протокол о взаимовыгодном соглашении.

- Устраняют возможные налоговые риски. Никаких записей по этому поводу в налоговой отчетности делать не надо в связи с тем, что чистые активы увеличиваются за счет финансового результата. Но для учредителя в плане НДФЛ существует некая опасность. Это обусловлено тем, что при взаимозачете у учредителя появляется доход, подлежащий налогообложению – это разница между вкладом и стоимостью приобретенного долга. Обычно разница нулевая, а потому и НДФЛ отсутствует. Но для этого необходимо документальное подтверждение, что прибыли нет (например, приходно-кассовый ордер от кредитора).

Списание кредиторского долга учреждения возможно при условии его невостребованности и истечения официального срока давности. Процедура сопровождается составлением соответствующей документации.

Даже если не была проведена процедура инвентаризации по просроченной КЗ, ее все равно надо включить в налогооблагаемый доход. Иначе неизбежны споры с проверяющими.

Сделать это следует в конце периода, когда закончился исковой срок давности.

💥 Видео

Дебиторская и кредиторская задолженность :когда списание приведет к налоговым претензиям #налогиСкачать

Александр Шоршин: Отвечаю на ваши вопросы. Правильное списание кредиторской задолженности?Скачать

Правила списания дебиторской задолженности, которые нужно знать всемСкачать

Налог на прибыль. Базовый курс. Часть 1Скачать

Списание задолженности и взаимозачет в 1С - урок курса "1С: Бухгалтерия для начинающих и не только"Скачать

Списание задолженности поставщику — проводки в 1С 8.3 БухгалтерияСкачать

Отчет по дебиторской и кредиторской задолженности. Сервис: Удобные отчеты и обработки в 1С.Скачать

Урок 10. Дебиторская и кредиторская задолженностиСкачать

Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

Как избавиться от кредиторской задолженности, по которой истек срок давности?Скачать

Вот Как Быстро и Правильно Закрыть Исполнительное Производство в ФССПСкачать

10 ошибок при расчете налога на прибыльСкачать

Какие расходы налоговики признают неправомерными для целей налога на прибыль?Скачать

Учёт кредиторской задолженности ( урок 20, часть 1)Скачать

Новые типовые операции в документе "Списание кредиторской задолженности" в релизе БГУ 2.0.83.32Скачать

Три пути избавления от кредиторской задолженностиСкачать