Реалии ведения бизнеса в современных экономических условиях диктуют свои требования к взаиморасчётам между контрагентами, а именно отгрузка товара, предоставление услуги только после полной или частичной предоплаты.Документально это оформляется счётом-фактурой на аванс.

Срок на выписку – пять дней с момента получения предоплаты, и иметь два экземпляра, один из которых отдаётся контрагенту, а другой остаётся для отчётности в собственной организации.

Что такое счёт-фактура на аванс, когда выписывается, и как правильно его формировать, будет рассмотрено в этой статье.

- Разновидности авансового счёта-фактуры

- Как формируется счёт-фактура на аванс и когда выписывается?

- Отражение счёта в книгах покупок и продаж

- Особенности заполнения документа

- Ошибки при работе с авансовым счётом-фактурой

- Судебная практика

- Вывод

- Срок выписки счет фактуры на аванс

- Когда выписываются счета-фактуры на аванс? Требования, правила и особенности

- Срок выставления счета-фактуры

- Счет-фактура на аванс: когда выписывается

- Аванс получаем

- Счет-фактура на аванс: как заполнить, каковы требования? Образец

- Сроки выписки счетов-фактур на аванс

- Как выставить счет фактура на аванс в 1С 8

- Обработка Регистрация счетов-фактур на аванс

- Составление счёт-фактуры на аванс

- Порядок и срок выставления счета-фактуры

- Как осуществляется выставление счетов-фактур в 2021 году

- Правила выставления счета-фактуры на аванс в 2021 — 2021 годах

- Тема: авансовая счет-фактура от поставщика

- Что такое счет-фактура на аванс и для чего нужен — сроки выставления

- Что такое

- Отличие от стандартного

- Для чего необходим

- Для ИП и юридических лиц

- Для физических лиц

- Сроки

- Правила выставления

- Как правильно выписать

- Можно ли его не выставлять

- Типичные ошибки при составлении документа

- Как продавцу оформить и выставить счет-фактуру при получении аванса — Правовой мир

- Кто обязан выставлять счет-фактуру

- Когда выставлять счет-фактуру

- Форма счета-фактуры на аванс

- Отображение финансовых документов в 1С

- Счет-фактура на остаток аванса — в конце налогового периода?

- Получение аванса от покупателя за поставку товаров: нюансы оформления счета-фактуры

- Для чего нужен?

- 🔍 Видео

Разновидности авансового счёта-фактуры

Согласно ст.169 НГ РФ счета-фактуры относятся к юридической категории, и разделены на три вида:

- Документ, предоставляемый при реальной отгрузке товаров или предоставлении услуг одного контрагента другому, которые отражены в п. 5.

- Счёт-фактура, выставляемый покупателю после получения предоплаты за поставленный товар, которая называется авансовой.

- Корректировочный документ (основание закон № 245-ФЗ от 19.07.2011), используемый при изменении цены или объёма поставляемого товара, который призван уточнить эти параметры.

Авансовые счёта-фактуры выписываются после получения денег, и могут выражаться не только в денежной форме, но и материальной. Счёт нет необходимости выписывать, если поступивший аванс идёт за отгрузку следующих категорий товаров и услуг:

- Тех, которые не облагаются добавленным налогом по ст. 146 и ст. 149 НК РФ.

- Облагаемых налогом с нулевой ставкой по ст. 164.

- Материалы, которые имеют длительный цикл производства и относятся к Перечню Правительства №468 в новой редакции.

- Товары, которые реализуются за пределами России.

Авансовый счёт-фактура – основание для компании-покупателя аналогично с отгрузочным документом пользоваться налоговым вычетом по НДС согласно ст. 171 НК РФ.

Отсюда следует, что документы на отгрузку и за выплаченный аванс с юридической точки зрения отождествляются.

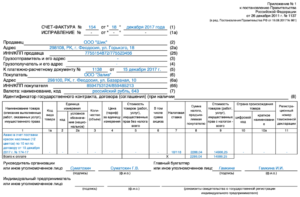

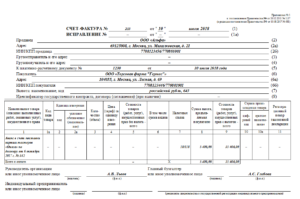

Законодательно утверждена специальная форма заполнения документации на основании Постановления Правительства № 1137 от 26.12.2011.

Счёт-фактура корректировочный имеет тоже утверждённую форму.

Отличительные признаки счетов-фактур за отгрузку и выплаченный авансвыражаются:

- Во времени составления –документ отгрузочный выписывается после реализации товара, а авансовый – с момента получения предоплаты.

- По заполнению – не все параметры могут быть учтены в авансовой документации.

В бухучёте и налоговом законодательстве эти тонкости учитываются в обязательном порядке.

Как формируется счёт-фактура на аванс и когда выписывается?

Продавец товара обязан выставить счёт-фактуру покупателю после полного выполнения всех работ или отгрузке товара, или при получении предоплаты. Так как существует временное различие между отгрузкой и предоплатой, то и соответствующие счета-фактуры будут различными по времени. Главное, чтобы документы были сформированы в строго оговоренный законодательством срок.

Важно знать! Согласно законодательству продавец обязан предоставлять покупателю счёт-фактуру, но реально нет разработанного механизма ответственности если это условие не будет выполнено. Поэтому покупатель может востребовать данный документ в судебном порядке.

Авансовый счёт-фактура заполняется следующим образом:

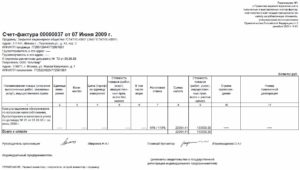

В заполненном виде документ выглядит так:

Все суммы прописываются без округления копеек согласно Распоряжению Минфина РФ № 03-07-07/18585. Обобщая изложенную информацию, можно заметить, что счёт-фактура за внесённый аванс имеет не такие высокие требования по заполнению по сравнению с документами за отгрузку. При заполнении документа обратите внимание, что ставка НДС записывается не в процентном соотношении, а в виде дроби.

Отражение счёта в книгах покупок и продаж

Покупатель, внеся аванс за товар, и получив от продавца счёт-фактуру, регистрирует его в своей книге покупок. Временной период регистрации документа должен совпадать с периодом получения.

Перед оформлением внимательно проверяются все позиции на соответствие нормативам, и только затем документ вносится в книгу покупок. При обнаружении ошибок следует поставить в известность продавца и запросить корректирующую документацию.

Книга покупок заполняется следующим образом:

Авансовый счёт-фактура, оставленный у продавца, должен быть одновременно зарегистрирован в тот же день и в книге продаж, заполнение которой должно соответствовать определённым правилам:

Правила визирования авансового счёта-фактуры идентичны другим финансовым документам, а именно отгрузочным и корректировочным. На бланке должна стоять подпись директора (руководителя) компании и главбуха. Для ИП документ подписывается владельцем бизнеса или доверенным лицом с указанием данных Свидетельства о государственной регистрации.

Особенности заполнения документа

Законодательно рекомендуется порядковые номера счетов за отгрузку и аванс объединить в одном перечне, так как юридически к обеим категориям применяется одно и то же право на вычет НДС. При поступлении аванса до окончательного заключения договора законодательно разрешено в счёте обобщать название товара.

При этом пока нет уточнений по его категории, ставка НДС в счёт еимеет вид – 18/118, а в подписанном документе – 10/110 или 18/118, которая определяется особенностями налогообложения (п.1 Письмо Минфина № 03-07-15/39). Иногда для удобства поиска на некоторых счетах-фактурах бухгалтера используют дополнительные отметки о контрагентах.

Налоговая служба допускает такие дополнения и не считает счёт-фактуру недействительной.

Ошибки при работе с авансовым счётом-фактурой

В законодательстве чётко прописаны порядок оформления и заполнения авансового счёта-фактуры, сроки его выписки. Но бухгалтера некоторых компаний нарушают основные требования и не выписывают документы по каждому внесённому авансовому платежу.

Особенно этот вариант часто встречается, когда предоплата и отгрузка товара или предоставление услуги находятся в одном налоговом периоде. При таком ведении учёта компания сильно рискует, так как при любой проверке эти нарушения будут выявлены в первую очередь.

То есть будет проверяться наличие налоговых документов к каждому поступившему авансу.

Судебная практика

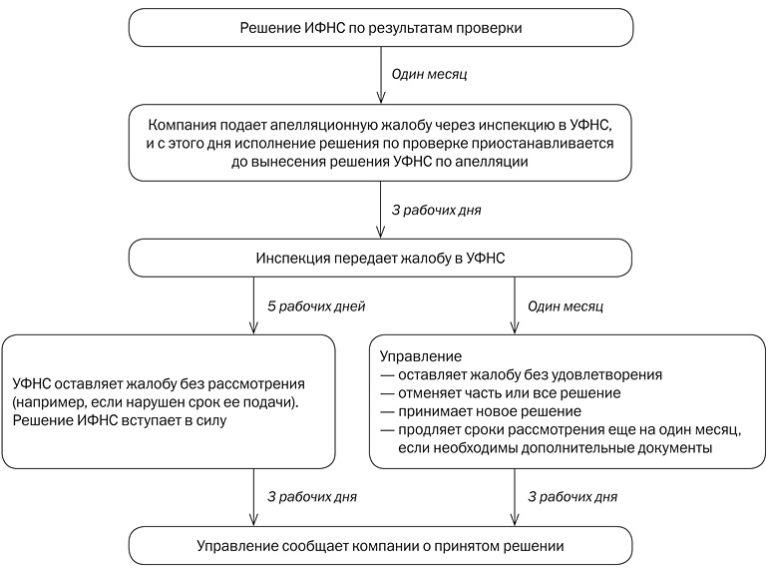

Что происходит, когда налоговая инспекция обнаруживает несоответствие? Изменить декларацию или дополнить её, выписать новый счёт-фактуру– невозможно. Многие бухгалтера считают, что неучтённый аванс будет скорректирован полной отгрузкой в том же налоговом периоде.

Инспектор ФНС, обнаружив такие неточности, начисляет дополнительно НДС на все авансовые поступления. А налогоплательщик сразу теряет право воспользоваться налоговым вычетом, так как не показал во время заявку льготное налогообложение. При обнаружении нарушений на налогоплательщика накладываются штрафные санкции по ст. 120 НК РФ.

При однократном нарушении штраф может составлять 10 тысяч рублей, а при нескольких случаях – до 30 тысяч рублей.

https://www.youtube.com/watch?v=y8b-7Jfhbko

Законодательство указывает на то, что налогоплательщик обязан в декларации заявлять обо всех случаях применения вычета по НДС. Причём само наличие подтверждающих документов на вычет по НДС не исключает их декларирования. В своём Определении № 93-О Конституционный суд РФ обращает внимание на строгое выполнение пунктов 5 и 6 ст.

169 НК по внесению всех реквизитов, которые необходимы для получения налогового вычета, тем самым законодательство старается исключить неоправданное возмещение денег из бюджета. Однако Арбитражным судом было указано, что не заполнение какой-либо строки 5 стандартного бланка счёта-фактуры не является основанием для лишения права получить вычет НДС.

В судебной практике имеются и ещё аналогичные решения по данному вопросу.

Вывод

Как видим, заполнение финансовой документации – дело несложное, но требует аккуратности и полного соответствия законодательству. Если при ведении документооборота сотрудники компании строго следуют законодательству по срокам оформления авансового счёта-фактуры и правильности его заполнения, то нареканий от ФНС и штрафных санкций не последует.

Видео:Счета-фактуры на аванс - регистрация и ошибки в 1С: БухгалтерииСкачать

Срок выписки счет фактуры на аванс

Пунктом 3 ст. 168 НК РФ установлено, что при получении сумм предоплаты не позднее 5 календарных дней начиная со дня получения аванса продавец обязан выставить покупателю счет-фактуру. (данная норма действует с 01.01.09).

В то же время в НК не указаны последствия несвоевременного выставления счетов-фактур как при получении аванса, так и при отгрузке товаров (выполнении работ, оказании услуг).

Ответственность предусмотрена за грубое нарушение правил учета доходов, расходов и (или) объектов налогообложения (ст. 120 НК РФ). Таковым является отсутствие счетов-фактур.

Величина штрафа при этом может варьироваться от 10 до 30 тыс. руб

Когда выписываются счета-фактуры на аванс? Требования, правила и особенности

Может возникнуть ситуация, когда после изменения условий сумма предоплаты будет превышать новую стоимость услуг. Например, если покупатель отказался от части товаров или поменял их на более дешевые. Неотработанную часть оплаты можно зачислить в счет будущих поставок или вернуть покупателю. При этом к вычету предъявляется сумма в виде разницы между авансом и договорной стоимостью.

Счет-фактура на аванс выписывается в течение какого времени? Не позднее 5 дней с момента получения аванса. Если оплата и отгрузка осуществляются в один и тот же квартал, то фактуру можно не выписывать, так как оплата не признается авансом.

Эта трактовка ФАС вызывает противоречия у ФНС. Согласно ст. 168 НК РФ, счет-фактура на аванс выписывается независимо от срока отгрузки товаров. Поскольку трактовка решений не одинакова, то споры по этому вопросу чаще всего решаются через суд.

Срок выставления счета-фактуры

Если Вы сотрудничаете с покупателем и договором предусмотрены постоянные поставки, то счет Вы можете выписать единый сводный счет на весь объем отпущенной продукции.

Выставлять счета на каждую поставку в таком случае нет необходимости. Единые сводные счета, как правило, выставляются поставщиками электроэнергии, услуг связи и т.п.

, так как поставщик оказывает услуги постоянно и непрерывно.

Часто у предпринимателей, ведущих деятельность в сфере торговли, возникает вопрос: с какого момент необходимо отсчитывать 5 дней? Если отгрузка товара осуществлена сегодня, то 5-тидневный срок необходимо отсчитывать с завтрашнего дня. В случае, когда срок выписки счета истекает в субботу или в воскресенье (выходные дни), то выписать счет Вы должны не позже ближайшего понедельника.

Счет-фактура на аванс: когда выписывается

Сказанное означает, что, получив аванс в счет поставки товаров, выполнения работ или оказания услуг, продавец должен исчислить НДС к уплате в бюджет по расчетной ставке 20 /120 или 10/110 (п. 4 ст. 164 НК РФ). Какую налоговую ставку применять, зависит от того, по какой ставке облагается реализация товаров, выполнение работ или оказание услуг, в счет которых был получен аванс.

https://www.youtube.com/watch?v=9GjcU47Ict8

Рекомендуем прочесть: Льготы для чернобыльцев в саранске

При определении налоговой базы по НДС выручка от реализации определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате товаров (работ, услуг), полученных им в денежной или натуральной формах (п. 2 ст. 153 НК РФ).

Аванс получаем

Новая форма счета-фактуры для оформления средств, полученных в качестве предоплаты, в настоящее время не разрабатывается. Дело в том, что та форма, которая применяется при оформлении операций по отгрузке товаров, работ или услуг, утвержденная постановлением Правительства РФ от 2 декабря 2000 года № 914, содержит реквизиты, необходимые для авансового счета-фактуры.

Они перечислены в пункте 5.1 статьи 169 Налогового кодекса. В ней есть графы для указания названия, адреса и ИНН компании, номера платежно-расчетного документа, наименования поставляемых товаров. Что касается суммы полученной предоплаты, то ее можно отразить в графе 9 «Стоимость товаров (работ, услуг), имущественных прав, всего с учетом налога».

Поэтому необходимости утверждать другую форму попросту нет.

При отгрузке товаров, в счет оплаты которых получен аванс, поставщик заполняет также 2 экземпляра счета-фактуры, но уже на отгрузку. Для этого отведен тот же срок, что и для оформления документа на аванс, — 5 дней с момента отгрузки.

Первый экземпляр передают покупателю, второй подшивают в журнал учета выданных счетов-фактур и регистрируют в книге продаж. Одновременно с этим авансовый счет-фактуру регистрируют в книге покупок. По нему сумму налога, ранее начисленную с аванса, принимают к вычету.

Один и тот же авансовый счет-фактура может быть зарегистрирован в книге покупок несколько раз. Например, если товары, по которым перечислена предоплата, отгружаются покупателю отдельными партиями в разные сроки.

Если стоимость отгруженного товара больше суммы поступившего аванса, то авансовый счет-фактуру регистрируют в книге покупок только на сумму поступившей предоплаты.

Счет-фактура на аванс: как заполнить, каковы требования? Образец

- предоплата произведена в счет будущей поставки продукции, если на ее изготовление требуется более полугода;

- сделан авансовый платеж в счет операции, НДС по которой не уплачивается либо ставка налога равна 0%;

- налогоплательщик использует право на освобождение от обязанностей по исчислению и уплате НДС в соответствии со статьей 145 кодекса.

Далее в табличной части формы счета-фактуры следует указать ставку (графа 7) и сумму начисленного налога (графа 8), а также сумму авансового платежа (графа 9). Суммы указываются без округлений, в копейках и рублях.

В иных строках и графах документа, перечисленных в пункте 4 правил заполнения счетов-фактур (приложение к постановлению № 1137), необходимо проставить прочерки.

Сроки выписки счетов-фактур на аванс

Исключения из правил в виде разрешений не выписывать счета-фактура в законодательстве отсутствуют. Этот документ нужен всегда, если поступает аванс, любая другая форма предоплаты. Пятидневный срок тоже соблюдается в любом случае, при этом не играют роли правила отдельной нумерации счетов-фактур на аванс.

- Счет-фактура оформляется той же датой, которой были оформлены отгрузочные документы или получен аванс. 5-дневный срок здесь нужен для того, чтобы его создать и подписать.

- Счет-фактура оформляется любой датой в пределах 5 суток, следующих за днем отгрузки или поступления аванса. Т. е. даты счета-фактуры и документов-оснований, с которыми он связан, не совпадают.

Рекомендуем прочесть: Арест Доли Ооо В Уголовном Деле Последствия

Как выставить счет фактура на аванс в 1С 8

Если в течение периода авансовых платежей много, не всегда удобно создавать их по одному. Для этого в системе 1С 8.3 есть обработка, которая регистрирует счета-фактуры в автоматическом режиме. Она расположена в меню «Банк и касса» — «Счета фактуры на аванс»:

При получении аванса организацией-плательщиком НДС предприятие должно выставить счет-фактуру на эту сумму. Для автоматизации регистрации счетов фактур на аванс в 1С 8.3 (как и в 8.2) Бухгалтерии предусмотрена специальная одноименная обработка. Она позволяет сделать с помощью нажатия нескольких клавиш нужные документы.

Обработка Регистрация счетов-фактур на аванс

Ошибки могут возникнуть из-за неправильной последовательности проведения документов. Например, когда сначала проводится поступление оплаты от покупателя, и программа 1С квалифицирует ее как аванс, а потом «задним числом» оформляется реализация этому покупателю. Перепроведение исправит ошибку и поступившая оплата квалифицироваться как аванс уже не будет.

https://www.youtube.com/watch?v=it6IIesGtzk

Обработка Регистрация счетов-фактур на аванс применяется для групповой выписки авансовых счетов-фактур, а также в тех случаях, когда документ Счет-фактура выданный на аванс невозможно создать на основании документа возникновения аванса, например, при:

Составление счёт-фактуры на аванс

Счёт-фактура на аванс представляет собой обычную фактуру, но с определёнными условиями (предоплата). Соответственно вопрос о её нумерации возникает очень часто. Закон (постановление Правительства №1137) утверждает, что хронологический порядок един для всех фактур. Это означает, что счёт-фактура на аванс нумеруется в общем порядке.

Книги продаж обязательно применяются при регистрации счетов-фактур, связанных с продажей товара. Запись ведётся для начисления НДС. Книга продаж является регулятором и учётным регистром при налогообложении. Ведётся в основном фирмами на ОСНО.

Порядок и срок выставления счета-фактуры

Пятидневный период считается со дня, следующего за датой первой отгрузки. Если фактура была оформлена на работы или оказание услуг, срок выставления счет-фактуры насчитывается с момента полного предоставления работ или услуг.

Обратите внимание: здесь речь идет не о начале работы, а именно о полном предоставлении оговоренных услуг или работ. Исключение составляют случаи, когда работа будет выполнена по предоплате и данное обстоятельство прямо указано в хозяйственном договоре. В таком случае контагренту выставляются авансовые счета-фактуры.

Сроки выставления данных документов — пять дней со дня поступления денег на счет.

Если счет-фактуру следует исправить, к нему следует составить новый, исправленный документ.

Вне зависимости от того, когда было выставлено исправление, исправленный счет-фактуру относят к тому же налоговому периоду, в котором была проведена операция и составлен первоначальный счет.

Если же счет-фактура, который был выставлен с ошибкой, не приводит к отказу в возмещении НДС, то его можно не исправлять.

Как осуществляется выставление счетов-фактур в 2021 году

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

В сводном документе вписываются сведения об экспедиторе в качестве продавца, а услуги, купленные у третьего лица, должны отражаться по отдельным позициям. Сведения ля этого стоит брать из счета исполнителя.

Правила выставления счета-фактуры на аванс в 2021 — 2021 годах

Можно отметить, что законодатель обязывает продавцов предоставлять покупателям счета-фактуры, но не предусматривает механизмов ответственности за невыполнение соответствующего предписания. Однако затребовать с недобросовестного контрагента счет-фактуру покупатель вправе через суд.

- в менее строгих требованиях законодателя к заполнению (что объяснимо тем, что некоторых сведений, предусмотренных структурой формы, которая утверждена постановлением № 1137, у налогоплательщика может не быть в наличии);

- необходимости указания в документе ставки НДС как расчетной — в формате 20/120 или 10/110.

Тема: авансовая счет-фактура от поставщика

да, в семерке есть только п/п исходящие, либо банковские выписки. На основе п/п вообще ничего не завести, а на основе выписки у меня не получается искомая проводка 68-76.

Вроде бы вот так у меня получилось: в счет-фактурах полученных самостоятельно создаю новую счет-фактуру полученную от поставщика, галки что это авансовая никакой нет, и просто отключаю проводки, т.е. 19-68 не появляется.

И затем на основе этой счет-фактуры создаю запись книги покупок и там уже можно поставить галку НДС с аванса и получается проводка 68-76 и 1С даже не орет, что где-то какие-то обороты у него не сходятся. Надеюсь это верное решение, другого уже придумать не могу.

А вообще беда прям с этим НДС: на бумаге вручную уже все давно подсчитала сколько надо по итогам квартала заплатить, а в программе полдня мурыжилась с этими счет-фактурами, как бы получить требуемую проводку.

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Что такое счет-фактура на аванс и для чего нужен — сроки выставления

Многие компании работают только по предоплате. Чтобы авансовые деньги были учтены в итоговой сумме, с 2009 года предприниматели обязаны выставлять на такие платежи счет-фактуру. На основании этого документа покупатель может сделать налоговый вычет.

Что такое

Авансом можно назвать любой предварительный платеж, который перечислен на счет организации после заключения договора.

Денежные средства принимаются еще до того, как в силу вступает встречное обязательство. Небольшой пример: клиент заказывает у строительной компании ремонт загородного дома.

В качестве аванса он перечисляет им оговоренную сумму, на которую сотрудники фирмы закупают необходимые материалы.

Аванс

Не следует путать аванс с задатком: в первом случае при расторжении договора денежные средства возвращаются, а во втором нет. Таким образом, предоплата нужна, чтобы доказать, что клиент или покупатель настроен серьезно. Способом обеспечения обязательств платеж до отгрузки не считается.

Счет-фактура на аванс представляет собой документ, подтверждающий переведенные на счет продавца средства до отгрузки заказа. Оформить его обязан бухгалтер в течение первых пяти дней после получения предоплаты.

Отличие от стандартного

Авансовый счет-фактура практически ничем не отличается от стандартного счета. Оба документа составляются по типовой форме, в которой заполняются определенные графы. Но в авансовом счете указывается поступление предоплаты от покупателя, а в обычном — оплата товара полностью.

https://www.youtube.com/watch?v=muJAw3MX8xw

Еще одно отличие заключается в прочерке определенных граф. Так как аванс не имеет конкретного назначения, то опускаются данные, касающиеся количества работ или товара, их цены, а также грузоотправителя и получателя. Также имеют значение и сроки составления: отгрузочный документ оформляется по факту продажи, а авансовый — в течение пяти дней после получения предоплаты.

Важная информация! Бухгалтер может не выставлять авансовый счет, если отгрузка произошла менее чем через 5 дней после внесения предоплаты. Также большинство инстанций не считают платеж авансовым, если он проведен в том же налоговом периоде, что и основная оплата. Впрочем, по этому вопросу нет единого мнения.

Для чего необходим

Ни один человек задавал вопрос, зачем же составлять счет-фактуру на предоплату. В бухгалтерии авансовый платеж служит не только доказательством намерений покупателя, но и правовым подтверждением о принятии суммы к вычету. Проще говоря, именно с помощью этого документа можно уменьшить налоговую базу.

Составление документа

Для ИП и юридических лиц

Сумма к уплате в бюджет обычно составляет 10 или 20 %. Налогоплательщик может вернуть сумму НДС, которую он оплатил при покупке товаров или услуг. К примеру, покупатель приобрел у компании «Мирос» товара на 120 000 рублей.

Аванс составил 100 % от стоимости продукции. Бухгалтер «Мирос» оформил счет-фактуру на указанную сумму и добавил к ней НДС в размере 20 000 рублей.

Так покупатель получил документ, с помощью которого он сможет вернуть с покупки 20 000 рублей.

Обратите внимание! Велик соблазн не считать налог на добавленную стоимость. Но при нарушении закона ФНС доначисляет недостающую сумму и дополнительно выписывает штраф.

На возврат НДС имеют право следующие граждане:

- юридические лица;

- ИП (кроме компаний, которые работают на спецрежиме).

В остальных случаях счет-фактура на аванс может служить основанием для вычета, если были соблюдены следующие условия:

- есть платежный документ (чек);

- в договоре есть пункт об авансе;

- платеж зарегистрирован в книге продаж у продавца и у покупателя в книге покупок.

Важно! Если сделка по каким-то причинам расторгается, то аванс возвращается, а покупателю необходимо восстановить вычет, вернув НДС в бюджет.

Для физических лиц

Для обычных покупателей счет-фактура на аванс указывает на то, что перечисленные деньги получены второй стороной. Это косвенно говорит о надежности и ответственности компании, поскольку та исправно и своевременно ведет бухгалтерию.

Счет-фактура

Сроки

Многих интересует, когда выписывается счет-фактура на аванс. Он предназначен для фиксации сделки и ее налогового оформления. Чтобы не получить штраф за несвоевременное оформление документа, компания должна предоставить покупателю счет в течение 5 дней.

Сделать это можно и в день получения платежа. Например, если клиент ООО «Гармония» внес аванс за организацию свадьбы в размере 20 000 рублей 1 мая, то компания должна выслать ему счет-фактуру в период с 1 по 5 число. Чем раньше это сделать, тем больше доверия будет у клиента.

Однако в некоторых случаях можно обойтись без счета-фактуры:

- если речь идет о производстве товаров сроком больше полугода;

- на товары и услуги не начисляется налог на добавленную стоимость (в эту категорию входят некоторые услуги по перевозке, построенные суда и др.);

- продукция освобождена от налогообложения.

Также образец авансового счета можно не составлять в том случае, если услуга или товар были реализованы в течение пяти суток после первого платежа. Таким образом, если компания быстро отгружает заказы, это может избавить ее от лишней бумажной волокиты.

Правила выставления

При выставлении авансового счета стоит избегать следующих заблуждений:

- Составление счета-фактуры на аванс и на отгрузку по отдельности. Объединить документы можно в том случае, если предоплата и завершение сделки приходятся на один квартал или же разница между ними составляет менее пяти дней.

- Составление документа раз в месяц. Продавец должен выслать счет клиенту в течение определенного промежутка времени. Выставлять документ в последний день месяца или только с определенной периодичностью чревато штрафами. А раз в месяц можно выставлять только обычные счета-фактуры.

- Нумеровать документы или подписывать их буквой «а». Организация вправе выбрать любой удобный для нее способ обозначения, главное, чтобы он был прописан в учетной политике. А если есть сомнения, то счета лучше пронумеровать в хронологическом порядке.

Счет-фактура на аванс

- Обязательное указание «предоплата» в наименовании счета. Это требование не прописано в официальных документах. В качестве назначения платежа можно указать товары или услуги, в счет которых продавец получил предоплату.

- Номер платежного документа не обязателен. В НК четко сказано, что дату и номер счета нужно указать в 5-й строке. Это не может стать поводом для отказа в вычете по НДС, но затруднит процесс оформления документов.

Обратите внимание! После получения или перечисления предоплаты ее нужно отразить в книге продаж или покупок в том отчетном периоде, когда выставлен документ.

Как правильно выписать

В счете-фактуре должны содержаться следующие обязательные данные:

- Дата составления документа и номер. Если нумерация слишком длинная, то можно указать только последние три цифры.

- Во второй и шестой строках нужно отметить данные покупателя и продавца: адрес, ИНН, КПП, наименование компании или ФИО, если речь идет о физическом лице.

- В пятой строке прописывается номер и дата платежного документа предстоящей поставки. Но если покупатель рассчитался с организацией не деньгами, а иными материальными ценностями, этот пункт можно опустить.

- Седьмая строка должна отражать название и код валюты платежа. К примеру, российский рубль обозначается числом 643.

- Восьмую строку нужно заполнять только в том случае, если компания участвует в государственных тендерах или аукционах и получила платеж по заключенному контракту.

Бухгалтерия

Также в счете на аванс содержатся графы, в которых указывают следующее:

- Название и артикул товара или рабочих услуг, за которые внесена предоплата.

- Ставка НДС. Она рассчитывается в зависимости от категории товара или услуг. Существуют ставки 0, 10 и 20 %.

Авансовая фактура может выглядеть следующим образом:

| Счет-фактура, номер | 23 |

| Дата | От 13 февраля 2021 года |

| Продавец ( поставщик ) | ООО «Гитисбург», Москва, ул.Народная,7 ИНН/КПП 77560986789/77854678909 |

| Грузоотправитель | — |

| Грузополучатель | — |

| К платежному док-ту | № 67 от 12 декабря 2021 года |

| Покупатель | ИП Меньшов, Москва, пл.Труда, 10 ИНН/КПП 77560096789/77854988909 |

| Валюта, код | Российский рубль, 643 |

| Идентификатор госконтракта | — |

| Наименование товара | Маты спортивные |

| Налоговая ставка | 20/100 |

| Стоимость | 15 000 |

| Остаток платежа | 78 000 |

Можно ли его не выставлять

Четкого указания, когда можно не выставлять счет-фактуру на аванс, нет. Однако судебная практика показывает, что не составлять документ можно, если реализация происходит в течение пяти дней с момента предоплаты. В тех случаях, когда получение аванса и отгрузка происходят в одном квартале, в декларации по НДС нужно указать:

Платежный документ

- Два раза налоговую базу: для аванса и основного платежа.

- Один раз налоговый вычет.

Обратите внимание! Продавец обязан выставить счет-фактуру даже в том случае, если в договоре предоплата не обговорена. То есть при любом действующем договоре перечисление денежных или иных средств на счет продавца автоматически считается авансом.

Типичные ошибки при составлении документа

Любые нарушения, связанные с составлением бухгалтерской отчетности, могут грозить юридическим и должностным лицам штрафами и другими административными наказаниями. Не исключением является и счет-фактура на аванс. Чтобы избежать этого, лучше соблюдать следующие правила:

Расчет НДС

- Правильно указывать реквизиты. Ведь именно счет-фактура будет использоваться покупателем для получения вычета. При неправильно составленном документе в возвращении средств компании откажут, а это пагубно скажется на репутации продавца. Лучше не рисковать и по несколько раз проверять все реквизиты, адрес, ИНН и КПП.

- Правильно писать номер платежного документа. В строке № 5 обычно указывается номер и дата платежки, по которой получен аванс.

- Заполнять книгу продаж после составления счета. Номер документа должен быть обязательно отражен в книге с кодом 22. Также нужно зафиксировать зачет платежа по коду 02. А если нужно восстановить НДС, ранее принятый к вычету, то его надо отразить с помощью кода 21.

- Не регистрировать аванс в книге продаж. После получения предоплаты продавец должен зафиксировать платеж в вышеназванном документе, а после отгрузки заказа — в книге покупок. При заполнении книги продаж в графах 5а и 6а стоит поставить прочерк. А в книге покупок не нужно трогать 8-ю и 9-ю строки.

Обратите внимание! Сумма НДС подлежит вычету только после того, как товар или услуги будут реализованы. Таким образом, регистрация в книгах продаж и покупок нужна, чтобы определить, какую сумму налога продавец может поставить из бюджета.

https://www.youtube.com/watch?v=L8f58QRFlko

Авансовый счет-фактура является частью кодекса бухгалтерской этики. Это документ, который составляется после того, как покупатель переведет предоплату.

Аванс служит доверительным шагом со стороны клиента, а счет-фактура свидетельствует об ответственности продавца.

Так как именно по этому документу составляется вычет по НДС, важно не допускать в нем ошибок и отсылать его в течение установленного времени.

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Как продавцу оформить и выставить счет-фактуру при получении аванса — Правовой мир

Добавлено в закладки: 0

Как ИП выставляет счет-фактуру на аванс в зависимости от системы налогообложения? Налоговое законодательство предусматривает уплату НДС за выставленные счета даже для тех предпринимателей, которые к этому налогу отношения не имеют. Поэтому нужно разобраться, когда нужен этот документ и как его правильно оформлять?

Кто обязан выставлять счет-фактуру

Счет-фактура – документ, выставляемый продавцом покупателю. На его основании происходит прием товаров и услуг, а также уплата НДС.

Выделяют следующие виды счетов-фактур:

Обязательно ли выставлять счет-фактуру на аванс при любой хозяйственной операции? В 2021 году в налоговое законодательство были внесены некоторые изменения. Можно не выставлять счет-фактуру на аванс, если была совершена сделка в пределах Российской Федерации, не облагаемая налогом.

Необязательно выставлять документ:

Нужно ли выставлять счет-фактуру на аванс тем покупателям, которые зарегистрированы на специальных налоговых режимах? Нет, контрагент вправе не брать этот документ. Письменное соглашение с таким ИП освобождает поставщика от этой обязанности. Любая фирма при сделке с упрощенцем может быть освобождена от составления документа, подтверждающего предоплату.

Нужно ли выставлять счет-фактуру о предоплате физическому лицу?

Продавец может этого не делать при таких условиях:

- оплата происходит наличными;

- физ лицо и ИП имеют соглашение о не выставлении счета.

По окончании операции ИП обязан выдать физ лицу чек установленной формы. Если покупатель требует подтверждения предоплаты, а поставщик выставил счет-фактуру на аванс, не являясь плательщиком НДС, как отразить это в документации, чтобы не платить налог? Для этого делается отметка в документе «Без налога».

При ставке ноль процентов освобождение от налога не предусмотрено, так как это реальная ставка, которая применяется при совершении экспортных операций.

Счета-фактуры на аванс обязательно выставлять при упрощенке в следующих случаях:

- Предприниматель выполняет функцию налогового агента.

- Происходит пересечение товарами таможенной границы РФ (к тому же, условия возмещения НДС требуют предъявления счета-фактуры для возвращения средств).

- ИП участвует в простом товариществе, управляет доверенным имуществом или является стороной сделки по договору концессии.

На видео: Формирование печатных форм счет, накладная, счет фактура

Когда выставлять счет-фактуру

Авансовый счет-фактура отличается от других двух видов моментом выставления и формой. По факту получения предоплаты выставляется подтверждающий документ теми предпринимателями, которые обязаны заплатить НДС. Его предоставление обязательно и производится в течение пяти дней. Далее, осуществляется отгрузка и выставляется счет-фактура на полученный товар.

При этом достаточно много поставщиков игнорирует это положение, утверждая, что нет смысла выставлять лишние документы, если предоплата и отгрузка происходят в одном квартале (в течение налогового периода).

Однако законодатель для таких случаев не делает исключений. Даже если отгрузка произошла на следующий день после внесения авансового платежа, нужно составлять оба документа.

https://www.youtube.com/watch?v=j7UwaNN1B80

Не предоставление положенных документов влечет наложение штрафа.

Надо ли выставлять счет-фактуру на аванс, если отгрузка в этот день будет осуществляться? Нет. Налоговое законодательство определяет предоплатой платеж, внесенный хотя бы днем ранее, чем продукция получена от ИП.

Счет-фактура на аванс не выставляется, если день первого платежа и отгрузка совпадают, так как предоплатой это не считается.

Таким образом, если реализация происходит на следующий день или позже, то обязательно выставлять оба счета-фактуры отдельно (на аванс и на отгрузку).

Как заполнять налоговую декларацию, если не вся сумма уплачена за товар в одном периоде? Декларации заполняются только по факту внесения аванса. В следующем квартале необходимо налог уменьшить на вычет НДС по предоплате.

Форма счета-фактуры на аванс

Допускается использование бумажных и электронных документов.

Обязательные реквизиты:

- номер документа и дата выставления;

- адрес, название, ИНН сторон;

- номер платежного документа;

- указание продукции и услуг;

- цена и налоговая ставка.

ИП должен подписать документ с указанием свидетельства о госрегистрации. Также это может сделать доверенное лицо. Как выставить счет-фактуру на аванс в электронной форме? Электронный документооборот производится по соглашению сторон, при наличии средств обработки таких актов. Для этого нужна усиленная квалифицированная электронная подпись.

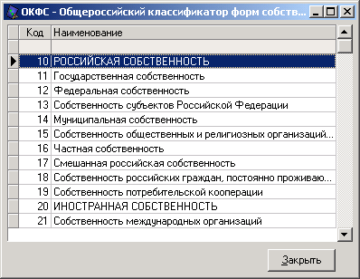

Оформляется документ в двух экземплярах: для поставщика и покупателя. Его регистрирует оба контрагента в книге покупок и продаж. Отсутствие записи может вызвать вопросы со стороны налоговой инспекции. С каким кодом будет в книге отображен счет-фактура? Он записывается с кодом 26. Бланки книги учета, а также счета-фактуры можно найти в Положении от 26.12.2011 года.

Внесение предоплаты нужно правильно отобразить в программе по ведению хозяйственной деятельности предприятия. Сначала нужно произвести списание аванса со счета, код проводки – Дт 60.02 Кт 51.

Далее, отобразить поступление продукции (Дт 60.01 Кт 60.02). Поступление предоплаты оформляется с указанием документа-основания для получения средств. Зачет платежа имеет код Дт 62.02 Кт 62.01.

После чего делается проводка по реализации.

На видео: Ошибки в нумерации счетов-фактур в 1С: Бухгалтерии – фрагмент вебинара

Отображение финансовых документов в 1С

Как отразить в 1С входящие и исходящие документы о предоплате можно увидеть на видео. Ошибочно выставленный счет-фактура на аванс не принимается налоговым органом к учету. Но если эта ошибка не влияет на расчет НДС и на идентификацию ИП, то это не будет препятствием для начисления налога.

Поставщик, который находится на упрощенке, после получения счета с ошибочно указанным НДС, не обязан его оплачивать, если для покупателя налог не был указан.

При изменении стоимости продукции, при возврате товара или при выявленных ошибках оформляется корректировочный счет-фактура. Этот документ обязателен, если покупатель еще не принял на учет поставленные ценности. Пример заполнения:

На образце приведен пример уменьшения стоимости продукции. Продавец акт о корректировке обязан зарегистрировать в книге покупок в периоде, когда появилось право на вычет налога. Покупатель, в свою очередь, должен восстановить НДС.

Если стоимость продукции увеличилась на основании корректировки, то восстанавливает НДС продавец. Отсутствие любой из записи в книгах учета является основанием для привлечения к ответственности.

Кроме того, ИП должен хранить все документы, подтверждающие хозяйственные операции.

Счет-фактура на остаток аванса — в конце налогового периода?

| Может ли организация, отгрузив часть товара в счет полученного авансового платежа (спустя пять дней с момента получения предоплаты), выставить счет-фактуру на оставшуюся сумму аванса в конце налогового периода, если все операции производились в одном налоговом периоде? Отвечают эксперты службы Правового консалтинга ГАРАНТ Надежда Васильева и Ольга Монако. |

- Пунктом 1 статьи 167 НК РФ определено, что моментом определения налоговой базы НДС у продавца является наиболее ранняя из следующих дат (если иное не предусмотрено НК РФ):

- — день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

- — день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Следовательно, при получении предварительной оплаты (аванса) налогоплательщик обязан исчислить с этой суммы НДС и на основании пункта 3 статьи 168 НК РФ не позднее пяти календарных дней со дня ее получения составить соответствующий счет-фактуру. Сумма налога при этом исчисляется в порядке, установленном пунктом 4 статьи 164 НК РФ (п. 1 ст. 168 НК РФ).

Согласно пункту 14 статьи 167 НК РФ, если моментом определения налоговой базы являлся день получения предварительной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав), то на день отгрузки этих товаров (выполнения работ, оказания услуг, передачи имущественных прав) в счет поступившей ранее предоплаты также возникает момент определения налоговой базы.

https://www.youtube.com/watch?v=r8H9dRanWik

Выписанные и (или) выставленные при получении оплаты (частичной оплаты) в счет предстоящих поставок товаров (работ, услуг) или передачи имущественных прав счета-фактуры регистрируются налогоплательщиком в книге продаж в соответствии с пунктами 3 и 17 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением Правительства РФ от 26.12.2011 № 1137.

Исходя из буквального прочтения норм пункта 14 статьи 167 НК РФ каких-либо исключений из общего правила для случаев, когда предоплата и отгрузка имеют место в одном налоговом периоде, не предусмотрено.

Получение аванса от покупателя за поставку товаров: нюансы оформления счета-фактуры

Счет-фактура на аванс должен выписываться в течение 5 суток после поступления предоплаты от потребителя — это общая точка зрения налоговых организаций, утвержденная решениями судов. Если главбух данную норму проигнорирует, выпишет конечный счет-фактуру в завершении отчетного этапа либо же оформит налоговый документ во время отгрузки товара, то это угрожает компании проблемами.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-47-92. Это быстро и бесплатно!

Скрыть содержание

Для чего нужен?

Если же продавец по какой-либо причине осуществил возврат аванса или после отгрузок образовался остаток аванса, то покупателю в обоих случаях выставлять счет-фактуру не надо.

🔍 Видео

НДС с авансов выданных. Когда выгодно учесть? I Крысанова АнастасияСкачать

Ошибка №10 Ошибка при формировании счета фактуры на аванс Правильное заполнение счета фактуры на аСкачать

Обучение 1С. Видеоуроки. Как зарегистрировать счет фактуру на аванс от поставщикаСкачать

Счета фактуры на авансСкачать

Cрок выставления счета-фактурыСкачать

Регистрация «забытого» счета-фактуры на аванс в 1С:Бухгалтерии 8Скачать

Счет фактура на аванс в 1С 8.2Скачать

Счет-фактура выданный на полученный авансСкачать

Авансы полученные и выданные. Вычет и восстановление НДС.Скачать

НДС с авансов от покупателей. Разбор ошибок в 1С:Бухгалтерии 3.0Скачать

Зачет авансов полученных в 1С 8.3 БухгалтерияСкачать

Проверка НДС с авансов в 1ССкачать

Как провести счет-фактуру на выданные авансы в 1С 8.3 I Крысанова АнастасияСкачать

Как в 1С оформить счет - фактуру на аванс?Скачать

Что такое документ «Счет фактура» и для чего он нужен? asistent.kzСкачать

Сколько дней дается на выписку ЭСФ. Сроки выписки ЭСФСкачать

Как в 1С сделать вычет НДС с авансовСкачать