> Без рубрики > Выставление счета-фактуры на аванс в 2021 году

В данной статье будет рассмотрен такой важный аспект, как выставление счета-фактуры на аванс в 2021 году. В чём особенность авансового счета-фактуры? На что обратить внимание? Как избежать замечаний со стороны налоговых органов?

- Когда необходимо оформлять счёт-фактуру?

- Для чего необходим счёт-фактура?

- В чём особенность авансового счета-фактуры?

- Для чего необходим авансовый счёт-фактура?

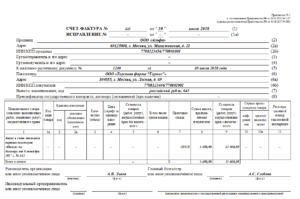

- Как заполняется счет-фактура на аванс?

- Вопросы и ответы

- Счет фактуры на аванс сроки выставления

- Счета фактуры на аванс в 2021 году сроки выставления

- Как осуществляется выставление счетов-фактур в 2021 году

- Срок выставление счет-фактуры на аванс

- Правила выставления счета-фактуры на аванс в 2021 — 2021 годах

- Когда выставляется счет-фактура на аванс

- Счет-фактура на аванс- когда выставляется

- Когда выписываются счета-фактуры на аванс? Требования, правила и особенности

- Срок выставления счета-фактуры

- Когда по закону выписывается счет-фактура в 2021 году

- Интересует срок выставления счета фактуры на аванс

- Порядок оформления счетов-фактур в — 1С: Бухгалтерии 8

- Штраф за невыставление счет фактуры на аванс 2021

- Минфин раскрыл тайны оформления авансовых счетов-фактур

- В москве и области не откажут в вычете без авансового счета-фактуры

- Авансовый счет-фактура

- Ответственность за неправильное составление счета-фактуры, а так же за невыставление счета-фактуры в пятидневный срок со дня получения аванса

- Выставление счёта-фактуры на аванс

- Интересует забыли выставить счет фактуру последствия

- Плательщика могут оштрафовать за невыставление ЭСЧФ с 1 января 2021 года

- Невыставление счетов-фактур

- Счет-фактуру на аванс

- Авансы за «коммуналку» без счета-фактуры

- Счет Фактура На Аванс Сроки Выставления 2021

- Срок Выставления Счетфактуры 2021

- Счет фактура на аванс в 2021 году

- Счет фактуры на аванс обязательно выставлять 2021

- Когда нужно выписывать счет фактура на аванс

- Выписываем счет-фактуру на полученный аванс в 2021 году

- Счет фактура на аванс сроки выставления 2021

- Порядок заполнения АСФ: обязательно ли выставлять счет-фактуру на аванс и другие важные вопросы

- Счета фактуры на аванс в 2021 году

- Счет-фактура на аванс: правила составления

- Авансовая счет фактура, заполнение и выставление поставщику счет-фактуры, как проводить вычет и регистрацию в книге покупок

- Авансовые счета фактуры в книге покупок

- Выставление авансовых счетов фактур

- Вычет по авансовым счетам фактурам

- Как выставить авансовый счёт фактуру

- Как проводить авансовые счета фактуры

- 📸 Видео

Когда необходимо оформлять счёт-фактуру?

При реализации товаров, услуг, работ и т.д. необходимо оформление первичной документации.

Так, согласно п. 3 ст. 168 НК РФ счета-фактуры выставляются при определённых условиях:

| Условия выставления счёта-фактуры | Срок выставления счёта-фактуры |

| Не позднее пяти календарных дней, считая со дня:

|

Для чего необходим счёт-фактура?

В соответствии со ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету.

Иначе говоря, принять НДС к вычету можно лишь на основании счёт-фактуры. Ни счёт, ни товарная накладная, ни кассовый чек, ни иные документы не служат основанием для оформления налогового вычета.

Форма предоставления счёт-фактуры может быть:

- в бумажном виде;

- в электронной форме (по взаимному согласию сторон сделки и при наличии у указанных сторон совместимых технических средств и возможностей для приема и обработки этих счетов-фактур).

В случае допущения ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать:

- продавца;

- покупателя товаров (работ, услуг);

- имущественных прав;

- наименование товаров (работ, услуг);

- стоимость;

- налоговую ставку;

- сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

В счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны:

- порядковый номер и дата составления счета-фактуры;

- наименование, адрес и идентификационные номера налогоплательщика (налогового агента) и покупателя;

- наименование и адрес грузоотправителя и грузополучателя;

- номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

- наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

- количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг) исходя из принятых по нему единиц измерения (при возможности их указания);

- наименование валюты;

- идентификатор государственного контракта, договора (соглашения) (при наличии);

- цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога;

- стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок;

- стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза.

Счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

https://www.youtube.com/watch?v=y8b-7Jfhbko

При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем либо иным лицом, уполномоченным доверенностью от имени индивидуального предпринимателя, с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

Счет-фактура, составленный в электронной форме, подписывается усиленной квалифицированной электронной подписью руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) по организации или доверенностью от имени организации, индивидуального предпринимателя.

Согласно п. 5 ст. 168 НК РФ при реализации товаров (работ, услуг) налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, счета-фактуры составляются без выделения соответствующих сумм налога. При этом на указанных документах делается соответствующая надпись или ставится штамп “Без налога (НДС)”.

При оформлении счёта-фактуры продавец осуществляет следующую бухгалтерскую проводку:

| Дебет | Кредит | Разъяснение |

| 90.3 | 68/НДС | Начисление НДС |

Покупатель, осуществляющий уплату НДС, на основании полученного счёта-фактуры оформляет следующие бухгалтерские проводки:

| Дебет | Кредит | Разъяснение |

| 19 | 60.1 | Входящий НДС |

| 68/НДС | 19 | Заявление налога к вычету |

Читайте так же ⇒ “Формула расчёта НДС по ставке 20% от суммы”

В чём особенность авансового счета-фактуры?

Согласно ст. 169 НК РФ счета-фактуры бывают следующих видов:

| Вид счета-фактуры | Когда выдаётся | Нормативный акт |

| Счёт-фактура | при реализации товаров (работ, услуг), передаче имущественных прав | п. 5 ст. 169 НК РФ |

| Корректировочный счёт-фактура | при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, | п. 1 ст. 169 НК РФ |

| Счёт-фактура при предоплате (авансовый) | при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав | п. 5.1 ст. 169 НК РФ |

Таким образом, авансовый счёт-фактура оформляется в случае получения оплаты в счёт предстоящих поставок товаров, работ, услуг или передачи имущественных прав.

Читайте так же ⇒ “Обязательно ли открывать расчетный счет ИП”

Для чего необходим авансовый счёт-фактура?

Как известно, счёт-фактура – это документ, на основании которого покупатель (юридическое лицо) может принимать НДС к вычету, в соответствии с налоговым законодательством.

Согласно п. 3 ст. 168 НК РФ счёт-фактура в обязательном порядке выдаётся в следующих случаях:

- при реализации товаров (работ, услуг), передаче имущественных прав;

- при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав

Во всех случаях счёт-фактура выдаётся покупателю не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Для оформления налогового вычета важен факт наличия счёта-фактуры, а не условия, при которых его выдали.

Форма счёта-фактуры утверждена Постановлением Правительства РФ от 26 декабря 2011 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

Скачать бланк счёта-фактуры можно по ссылке.

https://www.youtube.com/watch?v=CqB-zMmsJNA

Скачать бланк корректировочного счёта-фактура можно по ссылке.

Читайте так же ⇒ “Уведомление об открытии расчетного счета”

Согласно ст. 154 НК РФ в налоговую базу не включается оплата, частичная оплата, полученная налогоплательщиком в счет предстоящих поставок товаров (выполнения работ, оказания услуг):

- длительность производственного цикла изготовления которых составляет свыше шести месяцев, при определении налогоплательщиком налоговой базы по мере отгрузки (передачи) таких товаров (выполнения работ, оказания услуг);

- которые облагаются по налоговой ставке 0 процентов;

- которые не подлежат налогообложению (освобождаются от налогообложения).

В указанных случаях продавец освобождается от оформления счёта-фактуры.

При оформлении счетов-фактур один экземпляр остаётся у продавца, второй передаётся покупателю. Согласно п. 2 приложения 5 к Постановлению Правительства РФ от 26 декабря 2011 г.

№ 1137 обязанностью продавца является регистрация счетов-фактур в книге продаж в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство.

При этом единой регистрации подлежат счета-фактуры (в том числе корректировочные), составленные как на бумажном носителе, так и в электронном виде.

Как заполняется счет-фактура на аванс?

Согласно п. 5.1 ст. 169 НК РФ в счете-фактуре, выставляемом при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, должны быть указаны:

- порядковый номер и дата составления счета-фактуры;

- наименование, адрес и идентификационные номера налогоплательщика (налогового агента) и покупателя;

- номер платежно-расчетного документа;

- наименование поставляемых товаров (описание работ, услуг), имущественных прав;

- наименование валюты;

- идентификатор государственного контракта, договора (соглашения) (при наличии);

- сумма оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

- налоговая ставка;

- сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок.

Вопросы и ответы

- В какие сроки необходимо выставить авансовый счёт-фактуру, если окончательная отгрузка товара будет произведена только через 14 дней?

Ответ: В соответствии со ст.

168 НК РФ передача счета-фактуры должна быть осуществлена не позднее пяти календарных дней, считая со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

- Что делать, если покупатель вносит предоплату, покупая товар, который облагается разными ставками НДС?

Ответ: Оформляете счёт-фактуру, но уделяете особое внимание графам, где указан размер НДС. Никаких дополнительных документов оформлять не требуется.

Оцените качество статьи. Мы хотим стать лучше для вас:

Без рубрики, бухучет, кассовые и денежные документы, налоговая отчетность

Видео:Счета-фактуры на аванс - регистрация и ошибки в 1С: БухгалтерииСкачать

Счет фактуры на аванс сроки выставления

Когда выписывать счет-фактуру на аванс? Напомним, что при реализации товаров, выполнении работ, оказании услуг счет-фактура выписывается не позднее 5 календарных дней со дня отгрузки товаров (выполнения работ, оказания услуг).

При определении налоговой базы по НДС выручка от реализации определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате товаров (работ, услуг), полученных им в денежной или натуральной формах (п. 2 ст. 153 НК РФ).

Счета фактуры на аванс в 2021 году сроки выставления

Есть все основания утверждать, что заинтересован в предъявлении счета-фактуры заказчик, для которого данный документ составляется. В связи с этим заказчик всегда будет торопить поставщика с его оформлением.

Особенности выставления счета-фактуры 2021 Как и до настоящего времени, в 2021 году предъявляет счет-фактуру исключительно плательщик НДС.

Тем не менее документ получил некоторые изменения в текущем году:

При покупке товара агентами (от имени и за средства принципалов) выставление счетов-фактур осуществляется по общим правилам. Для отчета по НДС агенты хранят полученные документы от поставщиков для принципалов в соответствии с соглашениями.

Отражаются данные таких бланков в Книге по учету реализованного товара.

Агентом составляются счета и передаются покупателям после реализации. Основание для этого – договора агентского типа. Вписываются данные посредника. Но регистрировать такой бланк в Книге продаж не нужно.

Копия счета-фактуры предоставляется принципалам. Принципал представляет посредникам заполненные бланки, но вносятся сведения не агента, а конечного покупателя. Принципалы вписывают информацию таких документов в Книге продаж и Журнале по учету счетов.

Агентом не указываются данные документа в Книгу покупок, но он записывает данные счета в Журнал.

Как осуществляется выставление счетов-фактур в 2021 году

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

Счет-фактура, который выставляется компанией, покупающей продукцию, должен отражать сведения агента, а после учета будет перевыставлен принципалам. После этого посредник выступает покупателем, а принципал – в качестве продавца.

Срок выставление счет-фактуры на аванс

Пунктом 3 ст. 168 НК РФ установлено, что при получении сумм предоплаты не позднее 5 календарных дней начиная со дня получения аванса продавец обязан выставить покупателю счет-фактуру. (данная норма действует с 01.01.09).

В то же время в НК не указаны последствия несвоевременного выставления счетов-фактур как при получении аванса, так и при отгрузке товаров (выполнении работ, оказании услуг).

Ответственность предусмотрена за грубое нарушение правил учета доходов, расходов и (или) объектов налогообложения (ст. 120 НК РФ). Таковым является отсутствие счетов-фактур.

Величина штрафа при этом может варьироваться от 10 до 30 тыс. руб

Правила выставления счета-фактуры на аванс в 2021 — 2021 годах

Таким образом, авансовый и отгрузочный документы обладают одинаковой юридической значимостью. Законодатель установил форму, по которой они должны обязательно составляться — ее структура приведена в приложении 1 к постановлению Правительства РФ от 26.12.2011 № 1137.

Сведений для остальных граф авансового счета-фактуры, по всей вероятности, у поставщика на момент составления документа не будет. Собственно, указание таковых и не требуется, если следовать положениям, содержащимся в п. 5.1. ст. 169 НК РФ.

В свою очередь, при заполнении отгрузочного счета-фактуры они вполне могут иметься в наличии — как информация о грузоотправителе и грузополучателе, фиксируемая в 3-й и 4-й строках.

Их обязательно нужно указывать в соответствующем документе так же, как и другие сведения, требуемые в соответствии с п. 5 ст. 169 НК РФ.

Когда выставляется счет-фактура на аванс

Если за фактом получения предоплаты сразу (в срок до 5 дней) следует поставка товара, то разъяснения Минфина разрешают не выставлять счет-фактуру на аванс, но налоговые органы все равно требуют этого от предприятия, так как обязательства по оплате НДС в данном случае возникают быстрее.

- В счете-фактуре должен быть обязательно выделен НДС отдельной строкой.

- При авансовых платежах базой для начисления НДС является сумма полученной предоплаты. Если предоплата получена за товары, которые облагаются разными ставками НДС, то необходимо составление отдельных счетов-фактур.

- Если сумму предоплаты невозможно разделить на разные товары, то в авансовом счете-фактуре допускается указать обобщенное название и расчетную ставку НДС 18/118.

Счет-фактура на аванс- когда выставляется

правильно ли я понимаю, что этот параграф следует понимать как то, что физически должны эмитировать (выставить) в течение 5ти дней, НО ЭТО НЕ ЗНАЧИТ, ЧТО ДАТА ВЫПУСКА СЧЕТА-ФАКТУРЫ ДОЛЖНА БЫТЬ В ТЕЧЕНИЕ 5ти дней после накладной или акта выполненных работ?

3.

При реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Когда выписываются счета-фактуры на аванс? Требования, правила и особенности

Организация в начале года заключила договор на оказание услуг связи. По условиям сделки покупатель сначала должен перечислить аванс.

Разница между поступившей суммой и стоимостью оказанных услуг засчитывается в счет будущих авансов. По мере реализации НДС с авансом принимается к вычету. В таблице ниже представлено движение средств.

Рассмотрим детальнее, когда выписываются счета-фактуры на аванс.

https://www.youtube.com/watch?v=9GjcU47Ict8

Выписывается ли счет-фактура на аванс, если часть средств нужно вернуть покупателю? Да. Но в случае изменения условий поставки продавец должен принять к вычету НДС, перечисленный в бюджет, и отразить в БУ все корректировки.

На сумму возвращаемой части средств новый счет не оформляется. Но чтобы обосновать вычет, на ранее выставленном документе в книге покупок нужно сделать пометку «Возврат» и указать реквизиты платежки.

Срок регистрации ограничен одним годом.

Срок выставления счета-фактуры

Выставить счет-фактуру Вы можете как в электронном виде, так и на бумажном носителе – все зависит от того, какой формат документооборота принят в Вашей организации.

Если Вы выписываете электронные счета, то Вам необходимо удостовериться, что Ваш покупатель оснащен всеми необходимыми техническими средствами для того, что такие счета принять.

Иными словами, выписка электронных счетов должна быть согласована всеми сторонами сделки.

ООО «Фарфор Люкс» реализует посуду (наборы чайных и кофейных сервизов). В сентябре 2021 «Фарфор Люкс» по одному из заключенных договоров отгрузил партию сервизов, по соглашению с другим покупателем – получил предоплату в счет предстоящей поставки. Обобщенную информацию о сроках отгрузки товара и поступления авансового платежа смотрите в таблице.

Когда по закону выписывается счет-фактура в 2021 году

Необходимость в применении корректировочного документа возникает, когда в периоде меж поставкой и проплатой появляются видоизменения в размере НДС вследствие понижения или повышения стоимости товара, с целью уточнения соответствующих данных.

- порядковая нумерация документа и точная дата его создания;

- данные сторон – названия, адреса, идентификационные номера;

- номер платежного документа при передаче аванса или другого платежа в счет будущей поставки;

- название передаваемых товаров или указанных услуг;

- количество объекта сделки в единицах измерения;

- стоимость одной единицы;

- общая стоимость сделки;

- сумма акциза относительно товаров подакцизных;

- ставка налога;

- налоговая сумма, предъявляемая покупателю и вычисляемая исходя из применяемой ставки;

- страна-производитель товара;

- нумерация таможенной декларации.

Интересует срок выставления счета фактуры на аванс

Унитарное предприятие, работающее в сфере ЖКХ, в мае 2021 года скорректировало выручку от реализации прошлого года в сторону увеличения, покупателям выставлены корректировочные счета-фактуры.

Нужно ли в такой ситуации сдать в налоговый орган уточненные декларации по налогу на прибыль за 2021 год? Как объяснить, почему данные деклараций по налогу на прибыль и НДС за I квартал 2021 года не совпадают?

В Курганской области приняли закон, стимулирующий создание новых производств. В частности, значительно расширены перечень категорий налогоплательщиков, применяющих пониженные ставки по упрощенной системе налогообложения (УСН). Правда, некоторые виды предпринимательской деятельности, включенные в перечень получателей льготы, вызвали недоумение у экспертов.

Порядок оформления счетов-фактур в — 1С: Бухгалтерии 8

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Штраф за невыставление счет фактуры на аванс 2021

На практике чехарда с авансовыми счетами-фактурами причиняет неудобства многим бухгалтерам. Кому доставляет радость дополнительная работа? Зачастую приходится обзванивать поставщиков и убеждать их в том, что они должны представить авансовую счет-фактуру, дабы ваша компания могла воспользоваться своим законным правом на получение вычета по налогу на добавленную стоимость.

В 2005 году Конституционный суд РФ в своем определении № 93-О указал на то, что обязательно заполнение всех обязательных реквизитов, указанных в пунктах 5 и 6 статьи 169 Налогового кодекса.

В этом же определении указывается и на то, что налогоплательщик для подтверждения права на вычет должен представить лишь полноценный счет-фактуру, который содержит все необходимые сведения.

Позиция Конституционного суда основана на желании пресечь ситуации, связанные с незаконным возмещением (зачетом или возвратом) НДС из бюджета.

Минфин раскрыл тайны оформления авансовых счетов-фактур

Кстати, обратим ваше внимание на то, что Минфин разрешил только не выставлять авансовые счета-фактуры покупателям, но не сказал, что продавцы вообще не должны составлять их.

И если продавец не будет составлять счета-фактуры на полученные авансы, то он может быть привлечен к ответственности за отсутствие счетов-фактур в виде штрафа в размере как минимум 5000 руб.

Причем тот факт, что отсутствие авансового счета-фактуры не сказалось на сумме налога, исчисленной к уплате в бюджет, например если получение аванса и отгрузка пришлись на один квартал, значения иметь не будет. Тем более не нужно пользоваться этим разъяснением, если аванс и отгрузка происходят в разных кварталах.

https://www.youtube.com/watch?v=it6IIesGtzk

ПРАВИЛО 2.

Если в договоре на поставку предусмотрено условие о предоплате, но конкретная сумма в договоре не указана, то к вычету принимается сумма НДС, исчисленная продавцом с предоплаты и указанная им в авансовом счете-фактуре. Таким образом, для того чтобы без проблем принять к вычету НДС с аванса, в договоре лучше только установить возможность его перечисления, но не указывать конкретную сумму.

В москве и области не откажут в вычете без авансового счета-фактуры

Мы опросили налоговые инспекции Москвы и Подмосковья с тем, чтобы узнать, как инспекторы на местах решают самые популярные вопросы по авансовым счетам-фактурам.

В территориальных налоговых инспекциях мы выяснили, во-первых, можно ли принять к вычету НДС по счету-фактуре на отгрузку, если продавец не выставлял счет-фактуру на аванс.

И во-вторых, оштрафует ли инспекция продавца, который не выставил авансовый счет-фактуру (например, в том случае, если предоплата и отгрузка произошли в течение пяти дней).

Повезло компаниям, которые состоят на учете в столичных ИФНС № 14, 17 и 21. Здесь не считают нарушением невыставление счета-фактуры на аванс при разнице между отгрузкой и оплатой в пять дней.

Но самые продвинутые инспекторы работают в столичных инспекциях № 1, 5, 13, 21 и в подмосковной ИФНС по г. Дмитрову.

Здесь считают, что авансовые счета-фактуры вообще не нужны, если отгрузка и оплата произошли в течение одного налогового периода и отсутствие документов не повлекло за собой уменьшение налоговой базы.

Рекомендуем прочесть: Отчисления Ооо В Пенсионный Фонд В 2021 Году

Авансовый счет-фактура

Счет-фактура является документом, с помощью которого компания – покупатель товара на законных основаниях предъявляет к вычету сумму НДС, входящую в структуру отпускной цены. Авансовый счет-фактура должен выписываться продавцом не позднее пяти дней после того, как получена предоплата (ст. 168 НК РФ), а затем – по факту выполнения обязательств поставщиком.

Если по выписке счетов-фактур на аванс нарушение выявлено в ходе проверки, поздно подавать уточнения к декларации и исправлять счета-фактуры. К тому же, обнаружив, что не был выписан счет-фактура на аванс, инспектор просто доначислит НДС – за каждый авансовый платеж в налоговом периоде. Но право на вычет на эти суммы не распространяется, так как они не заявлены в декларации.

Ответственность за неправильное составление счета-фактуры, а так же за невыставление счета-фактуры в пятидневный срок со дня получения аванса

Между тем, законодательством не предусмотрена ответственность за неправильное заполнение счетов-фактур. Налоговый орган может привлечь к ответственности по ст.120 НК РФ только при их отсутствии. Отсутствие счетов-фактур Налоговый кодекс относит к грубым нарушениям правил учета доходов, расходов и объектов налогообложения (п.3 ст.120 НК РФ).

Согласно п.3 ст.

168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Выставление счёта-фактуры на аванс

Если какое-то из перечисленных условий не выполнено , НДС с аванса в счет изготовления продукции с длительным производственным циклом начислите на общих основаниях.

Отсрочка для начисления налога , если предоплата получена в одном налоговом периоде , а документ , подтверждающий длительность выполнения работ — в другом , не предоставляется. Такие разъяснения содержатся в письме ФНС России от 12 января 2011 г. № КЕ-4−3/65.

Кроме того , если продавец продукции с длительным циклом изготовления начислил НДС с полученного аванса в одном квартале , а подтвердил право на льготу в другом квартале , он не сможет уменьшить налоговую базу и перевыставить счет-фактуру.

Уточненную налоговую декларацию в такой ситуации организация-продавец подать не вправе. Об этом сказано вписьме ФНС России от 11 октября 2011 г. № ЕД-4−3/16809.

В главе 21 НК РФ не предусмотрено невыставление покупателям счетов-фактур на авансы , в связи с тем что предоплата и отгрузка товаров проходили в одном налоговом периоде ( или приходятся на один месяц).

Исключением является только операции перечисленные в статьях 154 и операции для производителем товаров ( работ , услуг), длительность производственного цикла изготовления которых превышает шесть месяцев ( п. 13 ст. 167 НК РФ).

Перечень таких товаров ( работ , услуг) утвержденпостановлением Правительства Р. Ф. от 28 июля 2006 г. № 468.

Интересует забыли выставить счет фактуру последствия

При этом обращаем Ваше внимание, что согласно п. 2 ст.

169 НК РФ ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя услуг, наименование услуг, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога. Невыполнение требований к счету-фактуре, не предусмотренных пунктами 5 и 6 ст. 169 НК РФ, не может являться основанием для отказа принять к вычету суммы налога, предъявленные продавцом.

https://www.youtube.com/watch?v=mRfZKiZXkyA

Таким образом, в случае, если изменение стоимости оказанных услуг произошло в результате выполнения определенных условий договора, согласно которым изменяется цена и (или) количество (объем) оказанных услуг, то выставляется корректировочный счет-фактура. Такие счета-фактуры выставляются не позднее пяти календарных дней, считая со дня составления документов, указанных в п. 10 ст. 172 НК РФ.

Плательщика могут оштрафовать за невыставление ЭСЧФ с 1 января 2021 года

Игорь Скринников напомнил, что в соответствии с Налоговым кодексом Беларуси с 1 января 2021 года в целях осуществления расчетов по НДС и применения налоговых вычетов будут использоваться только электронные счета-фактуры. К плательщикам, которые не будут выставлять (направлять) ЭСЧФ, могут быть применены меры административного взыскания.

К плательщикам, которые не будут с 1 января 2021 года выставлять (направлять) ЭСЧФ, могут быть применены меры административного взыскания в соответствии со статьей 13.8 КоАП.

Об этом сообщил на пресс-конференции «Налогообложение-2021: важнейшие изменения в законодательстве» в пресс-центре БелТА начальник главного управления методологии налогообложения организаций Министерства по налогам и сборам Беларуси Игорь Скринников, отвечая на вопрос корреспондента GB.BY.

Невыставление счетов-фактур

Согласование с покупателями возможности составления и выставления им счетов-фактур в электронной форме позволит сократить объем бумажного документооборота, но не отменит обязанности налогоплательщика-продавца выставлять такие счета-фактуры покупателям. При этом счета-фактуры должны будут составляться и выставляться в законодательно установленных формате и порядке.

Многие торговые компании стремятся оптимизировать документооборот и работу с покупателями, в том числе путем отказа от составления счетов-фактур, который на самом деле таит в себе немало подводных камней.

Рассмотрим возможность применения трех вариантов оптимизации работы с покупателями, применяющими упрощенную систему налогообложения и, соответственно, не являющимися плательщиками НДС, и упрощения документооборота, а именно: 1) отмена печати счетов-фактур с их сохранением только вpdf-формате на сервере для целей заполнения книги продаж; 2) подписание с каждым дистрибьютором дополнительного соглашения к договорам купли-продажи об отмене счетов-фактур; 3) изменение формата договора купли-продажи на договор личного потребления.

Счет-фактуру на аванс

На практике чехарда с авансовыми счетами-фактурами причиняет неудобства многим бухгалтерам. Кому доставляет радость дополнительная работа? Зачастую приходится обзванивать поставщиков и убеждать их в том, что они должны представить «авансовый» счет-фактуру, дабы ваша компания могла воспользоваться своим законным правом на получение вычета по налогу на добавленную стоимость.

Графа 5: здесь отражаем размер перечисленного аванса, а в графе 7 указываем ставку налога, по которой облагается предстоящая отгрузка. Если планируется поставка товаров, облагаемых НДС по разным ставкам, то при получении предоплаты (в том числе полной) выбираем один из следующих вариантов заполнения счета-фактуры:

Авансы за «коммуналку» без счета-фактуры

Если поставщик после получения предоплаты не выставил в адрес покупателя счет-фактуру, это является нарушением порядка, установленного в п. 1 и 3 ст. 168 НК РФ. Но привлечь поставщика к ответственности по ст. 120 НК РФ налоговая инспекция может, только если он вообще не выписывал счет-фактуру при получении аванса.

Если поставщик руководствовался порядком, действовавшим до 1 января 2009 г. (при получении аванса выписал счет-фактуру в одном экземпляре и учел его в Книге продаж), привлечь его по этой статье не удастся. Ведь у него на руках будет счет-фактура на аванс.

А за то, что он не направил другой экземпляр покупателю, действующее законодательство ответственности не предусматривает.

Организация перечисляет предоплату поставщикам за услуги связи, газ, электроэнергию и т.д. Однако счета-фактуры на предоплату получены не от всех поставщиков. Является ли невыставление счетов-фактур по полученным авансам нарушением? Как отражается такая ситуация в бухгалтерском учете покупателя?

08 Фев 2021 juristsib 1257

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Счет Фактура На Аванс Сроки Выставления 2021

Сведений для остальных граф авансового счета-фактуры, по всей вероятности, у поставщика на момент составления документа не будет. Собственно, указание таковых и не требуется, если следовать положениям, содержащимся в п. 5.1. ст. 169 НК РФ.

В свою очередь, при заполнении отгрузочного счета-фактуры они вполне могут иметься в наличии — как информация о грузоотправителе и грузополучателе, фиксируемая в 3-й и 4-й строках.

Их обязательно нужно указывать в соответствующем документе так же, как и другие сведения, требуемые в соответствии с п. 5 ст. 169 НК РФ.

- в менее строгих требованиях законодателя к заполнению (что объяснимо тем, что некоторых сведений, предусмотренных структурой формы, которая утверждена постановлением № 1137, у налогоплательщика может не быть в наличии);

- необходимости указания в документе ставки НДС как расчетной — в формате 20/120 или 10/110.

При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем либо иным лицом, уполномоченным доверенностью от имени индивидуального предпринимателя, с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

https://www.youtube.com/watch?v=j7UwaNN1B80

В книге продаж заполняются все графы, кроме 14, 16 и 19. В момент отгрузки в счет полученной оплаты сумму НДС можно предъявить к вычету полностью, если аванс уже отработан, или только часть с предоплаты.

При отгрузке товаров счет на сумму реализации вписывается в книгу продаж. Но товар может отгружаться несколькими партиями. Для каждой может быть предусмотрен счет-фактура и аванс.

Два счета-фактуры выписываются по общим правилам, то есть если отгрузка и оплата осуществлялись в разных налоговых периодах.

В какой срок выставляется счета-фактуры на аванс в году и какие правила оформления? А значит — нужно и выставить счет-фактуру на аванс. При этом если последний день срока приходится на выходной или нерабочий праздничный день, выставить счет-фактуру нужно не позднее рабочего дня, следующего за таким днем п.

Счет-фактура на предоплату не выставляется, если аванс получен в счет предстоящих поставок товаров выполнения работ, оказания услуг , которые:. Также не нужно выставлять счет-фактуру на предоплату не требуется, если отгрузка произошла в течение 5 календарных дней со дня получения аванса в счет этой отгрузки.

Рекомендуем прочесть: Сделка У Нотариуса При Продаже Квартиры 2021

Отсчет ведут с даты отгрузки. Если последний день срока приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день.

Пример определения срока выставления счет-фактуры продавцом. Срок выставления счет-фактуры — 5 дней — считают в календарных или рабочих? Счет-фактуру нужно выставить не позднее чем через пять календарных дней.

Чиновники невыгодно посчитали пятидневный срок, который отводится компаниям, чтобы выставить счет-фактуру.

Срок Выставления Счетфактуры 2021

Важно понимать, что данный документ обязательно оформляется не в одном, а в двух экземплярах. Обе копии подписываются поставщиком: одна остается у него, а вторая отдается клиенту. Если организация использует УСН или ЕНВД, то она не обязана заполнять счет-фактуру (поскольку она не платит НДС).

Пятидневный срок начинайте отсчитывать со дня, следующего за днем отгрузки товара (оказания услуг, выполнения работ, передачи имущественных прав), получения предоплаты.

Если последний деньсрока приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день. Такие правила установлены в статье 6.1 Налогового кодекса РФ.

При этом счет-фактура может быть выставлен непосредственно в день отгрузки.

Счет фактура на аванс в 2021 году

Здесь существует нюанс, касающийся оформления договора: если в нем не прописан размер налога, например, имеется фраза «стоимость товара 100 руб. без учета НДС», то продавцу достаточно выставить к стоимости товара начисленный НДС 20% и не вносить изменения в текст и условия имеющегося договора.

В дальнейшем, по факту отгрузки, продавец оформит СФ на реализацию. Все эти операции проведены в 2021 году с начислением НДС 20/120, поэтому осложнений при оформлении документов по авансу и последующей продаже возникнуть не должно.

Счет фактуры на аванс обязательно выставлять 2021

164 НК РФ) облагается реализация конкретных товаров, выполнение работ или оказание услуг, в счет которых продавец (поставщик) получил аванс. Также см. «». А вот когда выписывается счет-фактура на аванс по срокам?

При определении налоговой базы по НДС выручка от реализации определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате товаров (работ, услуг), полученных им в денежной или натуральной формах ().

Когда нужно выписывать счет фактура на аванс

Если с организацией, поставляющей услуги, заключен долгосрочный договор, например на предоставление интернета, тогда счет-фактура может быть предъявлен заказчику не за каждую совершенную оплату, а за целый период. В таком случае суммируются все совершенные платежи, и высчитывается размер НДС.

Кроме занесения данных в книги покупок и продаж, они также автоматически регистрируются в программе 1С, при выставлении необходимых настроек. Это позволяет без проблем просмотреть полученные и выставленные другим организациям счета-фактуры, установив ограничения по датам, суммам или наименованию контрагентов.

https://www.youtube.com/watch?v=L8f58QRFlko

Рекомендуем прочесть: Курсы на бирже труда москва 2021

Выписываем счет-фактуру на полученный аванс в 2021 году

Если последний день, из отведённого в ст. 168 НК РФ, 5-ти дневного срока выпадает на выходной или нерабочий праздничный день, то выставить счёт-фактуру можно в первый рабочий день после отдыха. Это не будет являться нарушением.

- Цикл производства предоплаченной продукции превышает полгода.

- Предоплаченные товары облагаются НДС по ставке 0%, согласно нормам НК РФ.

- Продавец не применяет основной режим налогообложения, а применяет специальный. То есть, он не исчисляет НДС и не уплачивает его в бюджет.

Счет фактура на аванс сроки выставления 2021

Строки 3 («Грузоотправитель»), 4 («Грузополучатель»), графы 2–6, 10, 11 должны остаться пустыми. Один зарегистрировал в книге продаж, второй отправил покупателю. В день отгрузки бухгалтер зарегистрировал новый счет в книге продаж, а предыдущий – в книге покупок.

Конечно, есть разъяснения Минфина и постановления федеральных арбитражных судов о том, что можно не выставлять авансовые счета — фактуры при отгрузке и предоплате в одном периоде. Но я все — таки придерживаюсь норм Налогового кодекса РФ, чтобы избежать споров с налоговиками.

Реализация товара произошла 23 апреля на сумму выписанного счета 12,9 тыс. В случае получения продавцом предварительной оплаты налоговая база по НДС должна быть определена дважды: на день получения предоплаты и на день отгрузки товаров (п. Тем более что письма носят частный разъяснительный характер.

Я больше времени потрачу на суды, чем на выставление счетов — фактур.

Законодательно этот документ становится основанием для постановки на учет материальных ценностей.Вместе с тем использование этой формы выходит за пределы, учрежденные нормативом.

Счет-фактура применяется налоговыми агентами и иными участниками хозяйственных отношений.Правилами бухучета счет причисляется к формам основной отчетности по НДС.

Разрешенной считается как традиционная форма документа, так и его электронный вариант.

Порядок заполнения АСФ: обязательно ли выставлять счет-фактуру на аванс и другие важные вопросы

Однако стоит помнить, что подобная возможность даётся только организациям, которые трудятся в сферах, производящих поставки регулярно и без перебоев одному контрагенту. Предприятиям, не выполняющим подобные условия, придётся придерживаться стандартных правил.

- Происходит получение расчёта частично или в полном объёме. Таким образом, оплачиваются выполненные работы, оказанные услуги, приобретение партии продукции или наделение покупателя правами на определённое имущество.

- Реализуется выдача партии товара, оказание услуг в полном объёме, наделение человека, заплатившего деньги, правами на имущество, участвующее в сделке.

Счета фактуры на аванс в 2021 году

Рассмотрим подробнее, в каких целях может быть использован авансовый счет-фактура.

Счет-фактура — это источник, который служит юридическим основанием для принятия компанией — приобретателем товара (работы, услуги) суммы НДС, входящего в структуру отпускной цены, к , предусмотренному законодательством. Законодатель в п. 3 ст.

168 НК РФ прямо предписывает продавцу направить данный документ покупателю по факту получения предоплаты за поставленный товар (работу или услугу), равно как и при фактическом выполнении поставщиком своих обязательств.

- в графе 7: строка А (до изменения) – 18/118, строка Б (после изменения) – 20/120;

- в графе 8: строка А (до изменения) – 27 000,00; строка Б (после изменения) – 29 000,00; строка В (увеличение) – 2 000,00;

- в графе 9: строка А (до изменения) – 177 000,00; строка Б (после изменения) – 179 000,00; строка В (увеличение) – 2 000,00.

Рекомендуем прочесть: Единая Выплата При Рождении Ребенка 2021

Счет-фактура на аванс: правила составления

В соответствии с п. 3 ст. 168 НК РФ , если продавец получил оплату в счет будущей поставки товаров (выполнения работ, оказания услуг), он обязан в течение 5 дней со дня ее получения составить счет-фактуру. С полученной предоплаты следует начислить НДС и уплатить его в бюджет. Таковы стандартные сроки, когда авансовая счет-фактура выставляется. Но есть исключения.

https://www.youtube.com/watch?v=muJAw3MX8xw

Право на вычет, как правило, возникает у покупателя товаров (работ, услуг) и только если полученный счет-фактура соответствует требованиям, перечисленным в п. 5, п. 5.1 и п. 6 ст. 169 НК РФ . Однако и продавец имеет право на вычет, но только по авансовым счетам-фактурам.

Видео:Cрок выставления счета-фактурыСкачать

Авансовая счет фактура, заполнение и выставление поставщику счет-фактуры, как проводить вычет и регистрацию в книге покупок

Авансовая счёт-фактура — распространённый бухгалтерский документ, который служит для предварительной оплаты готовящихся к поставке товаров или услуг, которые будут оказаны в краткосрочной перспективе.

Авансовые счета фактуры в книге покупок

Сравнительно недавно отечественные покупатели получили возможность проводить регистрацию авансовых счёт-фактур в книге покупок, которые получены от продавцов по факту перечисленных авансов. Благодаря такой практике значительно упрощается процесс предъявления к вычету НДС. Продавцы, в свою очередь, фиксируют выписанные документы в книге продаж.

Если фиксируется отгрузка товара, а также оказание услуг или выполнение работ на основании авансовой счёт-фактуры и предоплаты по ней, продавцы регистрируют документ в книге покупок. При безденежной форме оплаты поступают аналогичным образом.

При этом счета-фактуры, которые поступают на основании безденежных авансов, не подлежат регистрации в книге покупок.

Со стороны чиновников поступило разрешение на использование авансовых счёт-фактур для выполнения работ, оказания услуг и поставки товаров, а также передачи прав на имущество с целью использования в не облагаемых и облагаемых НДС операциях. Регистрацию в книге покупок таких документов требуется проводить на всю сумму, которая указана в счет-фактуре.

Выставление авансовых счетов фактур

Многих интересует вопрос, в каких случаях предусмотрено выставление счет-фактуры на аванс. Основанием для формирования документа считается любой факт предоплаты за услуги, работы или товары, которые облагаются НДС. Но их общего правила существуют три исключения:

- Аванс перечисляют за поставку товаров, которые включены в специальный перечень Правительства РФ, как товары длительного цикла производства.

- Авансы, которые относятся в категорию экспортных отгрузок.

- Аванс поступает в пользу компании, которую освободили от обязанностей плательщика налогов. Освобождение получают компании, по деятельности которых три месяца подряд фиксируется выручка, не превышающая 2 млн рублей.

Вычет по авансовым счетам фактурам

Вычет НДС на основании выданных авансов представляется возможным только в случае единовременного выполнения условий, которые прописаны в ст. 172 п. 9 и ст. 171 НК РФ, а именно:

Авансовый платёж отправляется в счёт готовящихся поставок товара, передачи прав, оказания услуг и выполнения работ, которые засчитываются в категорию операций, формирующих базу для начисления НДС.

Все предоплаты, которые относятся к категории операций, не облагаемых НДС, не подлежат регистрации в книге покупок, несмотря на выписанные авансовые счета-фактуры.

В описанной ситуации вычет оформляться не будет.

Принцип заполнения документа аналогичен оформлению стандартного счета на отгрузку. Статья 169 налогового кодекса затрагивает все обязательные для внесения реквизиты, подробнее о которых говориться в пункте 5.1. В частности, обязательному заполнению подлежат:

Дата выписки и порядковый номер документа. Последний реквизит проставляется с соблюдением принципа хронологии вместе с другими документами, которые выписываются по факту отгрузки.

Налоговые номера покупателя и продавца.

https://www.youtube.com/watch?v=iCc9kLOpUUs

Дата и номер платёжного документа. В этом случае имеется в виду платёжка, которая послужила основанием для получения авансового платежа. При не денежной форме расчёта в описываемой строке ставится прочерк.

Код валюты (название), в которой перечислен авансовый платёж.

Как выставить авансовый счёт фактуру

В момент фиксации факта оплаты от покупателя продавец обязан оформить надлежащим образом и передать контрагенту документ в виде авансовой счёт фактуры на основании поступивших средств.

Именно такая норма прописана в третьем пункте 168 статьи НК РФ. На основании проведенного в книге покупок документа покупатель получает право занести соответствующую сумму в группу НДС, подлежащего к вычету. Упомянутое право предоставляется пунктом 12 статьи 171 НК РФ.

Как проводить авансовые счета фактуры

Подлежащий проведению документ подписывается главным бухгалтером и руководителем предприятия по аналогии с другими налоговыми документами. При отсутствии руководителя или главбуха подписи ставятся лицами, уполномоченными соответствующими приказами или доверенностями.

Заполнение бумажной формы разрешается частично от руки либо полностью на компьютере. В современной бухгалтерии разрешается использование типографских и компьютерных бланков, на которых могут проставляться соответствующие данные.

Совет от Сравни.ру: В последнее время авансовая счёт-фактура стала важным документом, влияющим на финансовый результат в налоговом учете предприятия. По этой причине бухгалтерам и другим работникам финансовых департаментов рекомендуется проявлять предельно высокое внимание и сосредоточенность при работе со счёт-фактурами, выписанными на поступившие авансы.

📸 Видео

Обучение 1С. Видеоуроки. Как зарегистрировать счет фактуру на аванс от поставщикаСкачать

Регистрация «забытого» счета-фактуры на аванс в 1С:Бухгалтерии 8Скачать

Счета фактуры на авансСкачать

Ошибка №10 Ошибка при формировании счета фактуры на аванс Правильное заполнение счета фактуры на аСкачать

НДС с авансов от покупателей. Разбор ошибок в 1С:Бухгалтерии 3.0Скачать

Счет фактура на аванс в 1С 8.2Скачать

Как в 1С оформить счет - фактуру на аванс?Скачать

Как выставить счет в 1С 8.3 и напечатать договорСкачать

НДС с авансов выданных. Когда выгодно учесть? I Крысанова АнастасияСкачать

Как выставляются электронные счета-фактуры?Скачать

Как в 1С сделать вычет НДС с авансовСкачать

Как провести счет-фактуру на выданные авансы в 1С 8.3 I Крысанова АнастасияСкачать

Урок № 28 Регистрация счетов фактур на авансСкачать

Авансы полученные и выданные. Вычет и восстановление НДС.Скачать

Начисление НДС с авансов полученных. Примеры расчета НДС с авансовСкачать

Регистрация счетов-фактур на авансСкачать