К авансовому отчету могут прилагаться документы, которые удостоверяют расходы подотчетного лица в условиях неприменения ККМ. К ним относятся товарные чеки с рынков и бланки строгой отчетности. При каких условиях такие расходы можно принять в целях налогообложения?

Расходы подотчетного лица, понесенные в интересах компании-работодателя, можно разделить на три группы:

совершенные от имени компании — при платежах контрагентам на основании доверенности, выданной компанией;

обезличенные — в розничной торговле или в сфере оказания потребительских услуг населению;

совершенные от имени подотчетного лица — при оказании гражданину услуг, удостоверенных бланком строгой отчетности, а также при его личных расчетах с представителями населения.

«Подотчетнику», полномочия которого установлены доверенностью, будет выдана квитанция к приходному кассовому ордеру с наименованием компании-плательщика.

Нас будут интересовать платежи второй и третьей групп, в связи с которыми компания не упоминается и плательщик не получает кассового чека. Действительно, торговля, скажем, на строительных рынках не требует применения кассовых аппаратов. Продавцы выдают товарные чеки.

- Пример заполнения авансового отчета по командировке и хозяйственным расходам в 2021 году

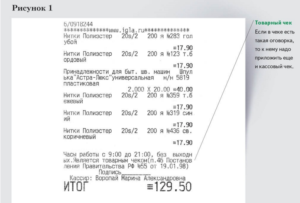

- Товарный чек — самостоятельный первичный документ

- Обязательные реквизиты товарного чека

- Покупки у населения

- Бсо при оказании услуг

- Требования к оформлению БСО

- Документы к авансовому отчету – на каждый расход своя бумажка

- Кассовые чеки

- Бланки строгой отчетности

- Товарный чек

- 📺 Видео

Пример заполнения авансового отчета по командировке и хозяйственным расходам в 2021 году

Что касается бланка строгой отчетности, то он заменяет кассовый чек. Разберемся, можно ли принимать авансовые отчеты с такими оправдательными документами. Какие требования предъявляет законодательство к их оформлению?

Товарный чек — самостоятельный первичный документ

Товарными чеками чаще всего удостоверяют покупки стройматериалов, хозяйственного инвентаря, автомобильных запчастей. Бухгалтеры опасаются принимать их в качестве самостоятельных оправдательных документов без чеков ККМ.

Между тем со стороны продавцов нарушений в виде неприменения контрольно-кассовой техники могло и не быть. Ведь в п. 3 ст. 2 Федерального закона от 22 мая 2003 г.

N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» (далее — Закон N 54-ФЗ) перечислены виды деятельности, при осуществлении которых ККМ разрешено не использовать.

В частности, кассовые аппараты не требуются:

- при продаже газет и журналов, а также сопутствующих товаров в газетно-журнальных киосках;

- при торговле вне помещений на открытых прилавках рынков и ярмарок в условиях, не обеспечивающих сохранность товара торговых мест.

Видео:Авансовый отчет в 1С 8.3 - образец заполненияСкачать

В этих случаях товарный чек имеет самостоятельное значение и не должен расцениваться как приложение к кассовому чеку. Эту позицию подтверждает ст. 493 Гражданского кодекса.

В ней сказано, что договор розничной купли-продажи считается заключенным с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара.

Значит, товарный чек может выступать полноправным оправдательным документом, удостоверяющим наличный расчет. Эту точку зрения подтверждает Минфин России в Письме от 11 февраля 2009 г. N 03-11-06/3/28.

Обязательные реквизиты товарного чека

Товарный чек является первичным документом, если он отвечает требованиям п. 2 ст. 9 Федерального закона от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете» (далее — Закон N 129-ФЗ). Правда, сведений о розничном покупателе в таком чеке не приводят (Постановление ФАС Поволжского округа от 15 мая 2008 г. по делу N А55-17915/06).

Форма товарного чека не содержится в альбомах унифицированных форм первичной учетной документации. Поэтому продавцы вправе утверждать форму этого документа самостоятельно (п. 4 ПБУ 1/2008 «Учетная политика организации», утв. Приказом Минфина России от 6 октября 2008 г. N 106н).

Однако, отражая содержание операции, нужно раскрыть условия продажи, допускающие неприменение кассового аппарата. В частности, будет убедительным адрес открытого рынка, номер прилавка.

Тогда не останется сомнений, что документ, подтверждающий затраты, оформлен в соответствии с законодательством Российской Федерации (п. 1 ст. 252 НК РФ).

Разумеется, товарный чек должен однозначно идентифицировать продавца. Для организации достаточно указать ее наименование и ИНН. А вот для индивидуального предпринимателя указывают:

- фамилию, имя, отчество;

- основной государственный регистрационный номер записи о государственной регистрации индивидуального предпринимателя (ОГРНИП), дату внесения записи в ЕГРИП, наименование органа, внесшего эту запись (на основании Свидетельства о государственной регистрации физического лица в качестве индивидуального предпринимателя или Свидетельства о внесении в Единый государственный реестр индивидуальных предпринимателей записи об индивидуальном предпринимателе, зарегистрированном до 1 января 2004 г.);

- ИНН.

Поясним: ИНН позволяет однозначно идентифицировать организацию, поэтому для юридического лица указывать основной государственный регистрационный номер не требуется.

https://www.youtube.com/watch?v=75P176l7KKA

А вот физическому лицу ИНН присваивается вне связи с осуществлением им предпринимательской деятельности.

Физлицо вправе прекратить деятельность в качестве предпринимателя и тем самым утратить свой ОГРНИП, а затем вновь зарегистрироваться в этом качестве — с присвоением нового ОГРНИП.

То есть регистрационный номер предпринимателя может неоднократно меняться, но именно он характеризует его специальный статус как участника гражданского оборота.

Наконец, нужна ли на товарном чеке печать? Если продавцом выступает организация, то подпись должностного лица должна быть заверена оттиском печати. Ведь обязанность юридических лиц иметь печать установлена на законодательном уровне (п. 5 ст.

2 Федерального закона от 8 февраля 1998 г. N 14-ФЗ «Об обществах с ограниченной ответственностью», п. 7 ст. 2 Федерального закона от 26 декабря 1995 г. N 208-ФЗ «Об акционерных обществах», п. 4 ст. 3 Федерального закона от 12 января 1996 г.

N 7-ФЗ «О некоммерческих организациях»). А вот на товарном чеке индивидуального предпринимателя печать не требуется. Предприниматель иметь личную печать не обязан. Это подтверждает и п. 2.8 Приложения 2 к Инструкции Центрального банка Российской Федерации от 14 сентября 2006 г.

Видео:Авансовые отчеты - чекиСкачать

«Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)».

Покупки у населения

Подотчетными деньгами можно расплатиться с физическим лицом, не зарегистрированным в качестве предпринимателя.

Приведем примеры: закупка сельхозпродукции у населения, автомобильные перевозки, проживание в частном секторе во время командировки.

В таких случаях расходы подотчетного лица удостоверит расписка гражданина в получении денег. Юридическое лицо в ней упоминается, если только «подотчетник» действует на основании доверенности.

Расписка составляется по правилам, установленным Законом N 129-ФЗ для первичных учетных документов. В отношении гражданина, получившего оплату, указывают: фамилию, имя, отчество, наименование и данные документа, удостоверяющего личность, адрес места жительства и ИНН (при наличии).

Если «подотчетник» расплачивается за работы или услуги от своего имени, то НДФЛ из дохода гражданина он удерживать не вправе. Ведь налоговым агентом могут выступать только организации или индивидуальные предприниматели (п. 1 ст. 226 НК РФ).

Но представляется возможным, что утверждение авансового отчета равносильно признанию, что гражданин получил доходы в результате отношений с компанией. В таком случае у компании возникает обязанность исчислить налог и сообщить в налоговый орган о том, что его невозможно удержать (п. 5 ст. 226 НК РФ).

Например, командированный может расплатиться за ночлег с местным жителем. С точки зрения первоначального документального оформления это будет «в чистом виде» сделка граждан между собой.

Бсо при оказании услуг

Бланки строгой отчетности (БСО) разрешено применять исключительно в сфере оказания услуг населению (п. 2 ст. 2 Закона N 54-ФЗ).

По этой причине в бланке недопустимо указывать, что услуга оказана юридическому лицу или индивидуальному предпринимателю. Заказчиком услуги может выступать только гражданин, не осуществляющий предпринимательскую деятельность.

В противном случае БСО не является документом, отвечающим требованиям российского законодательства (п. 1 ст. 252 НК РФ).

Но гражданин, указанный в качестве заказчика и потребителя услуги, может быть подотчетным лицом организации. Тогда ему нужно позаботиться, чтобы из БСО было ясно, что услуга оказана в интересах работодателя.

Например, при ремонте ноутбука, принадлежащего организации, в БСО необходимо указать данные, позволяющие однозначно идентифицировать данный объект.

Самый главный для бухгалтера вопрос — в связи с какими услугами разрешено применять БСО? Минфин России в Письме от 27 января 2009 г.

N 03-01-15/1-29 разъяснил, что право применения БСО распространяется на все услуги согласно Общероссийскому классификатору услуг населению ОК 002-93 (ОКУН), утвержденному Постановлением Госстандарта России от 28 июня 1993 г. N 163.

При этом бланк строгой отчетности должен относиться к конкретной, определенной услуге, поименованной в Классификаторе.

Требования к оформлению БСО

Предположим, что расходы «подотчетника» удостоверены БСО.

Видео:Автоматическая загрузка данных из чека для авансового отчета в 1ССкачать

https://www.youtube.com/watch?v=BcyLrKr7LEI

На что должен обратить внимание бухгалтер?

Требования к БСО установлены Положением об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники, утвержденным Постановлением Правительства РФ от 6 мая 2008 г. N 359 (далее — Положение N 359).

Прежде всего бланки строгой отчетности должны быть изготовлены исключительно типографским способом. Отпечатанный в типографии бланк должен содержать следующие сведения об изготовителе: сокращенное наименование, ИНН, место нахождения, номер заказа и год его выполнения, тираж.

Простой компьютер для тиражирования бланков использован быть не может (Письмо Минфина России от 3 февраля 2009 г. N 03-01-15/1-43).

Формы БСО организации и индивидуальные предприниматели вправе разрабатывать самостоятельно. Однако из этого правила есть немногочисленные исключения, перечисленные в п. п. 5 — 6 Положения N 359. Так, не подлежат изменению формы бланков:

- перевозочных документов на перевозки пассажиров, багажа, грузобагажа, используемых при оказании услуг населению железнодорожным транспортом (утв. Приказом Минтранса России от 5 августа 2008 г. N 120);

- услуг учреждений культуры, физической культуры и спорта (утв. Приказом Минкультуры России от 17 декабря 2008 г. N 257).

Подчеркнем: постоянные реквизиты, а также шестизначный номер и серия должны быть внесены в бланк исключительно типографским способом. Заполнение этих сведений вручную недопустимо. Это требование сближает БСО с чеками ККМ.

Обратите внимание на наличие оттиска печати в БСО индивидуального предпринимателя. Правда, выше говорилось о том, что предприниматель применять печать не обязан. Но ситуацию с БСО нужно воспринимать как специальную норму, в силу которой предприниматель не вправе применять БСО без печати. Эту позицию подтверждает Письмо Минфина России от 2 марта 2009 г. N 03-01-15/2-69.

Пример. В.К. Прохоров нанимает жилое помещение у индивидуального предпринимателя. Ниже приведен вариант БСО для данного случая. Хотя это не услуги гостиницы (код ОКУН 041201), такой бланк подтверждает расходы на проживание в командировке. Одновременно бланк выступает договором найма жилого помещения (ст. 674 ГК РФ).

Документы к авансовому отчету – на каждый расход своя бумажка

Выдавая денежные средства работнику в подотчет, вы конечно рассчитываете, что он сможет не только потратить их на те цели, которые были указаны в его заявлении, но и представить оправдательные документы.

Однако не стоит рассчитывать на то, что работник точно знает, что вы хотите от него получить.

Хотите уменьшить вероятность проблем с признанием расходов? Проведите с подотчетными лицами краткий «документальный» ликбез.

Какие же документы к авансовому отчету могут стать подтверждением произведенных расходов? В первую очередь сам факт оплаты подтверждается кассовым чеком. Но если в чеке покупки не расшифровываются, то не обойтись без другого сопутствующего документа, который будет подтверждать наименование, количество и стоимость приобретенных ценностей, например, товарный чек, накладная, акт.

Кассовые чеки

Видео:Как сделать Авансовый отчётСкачать

Кассовый чек первичным документом не является, однако налоговые инспекторы при проверке просят их предъявлять, т.к. они подтверждают факт оплаты. Подотчетному лицу обычно не составляет проблемы приложить к авансовому отчету кассовый чек. Однако неприятности могут возникнуть не из-за недобросовестности подотчетника, а из-за качеств самого чека.

https://www.youtube.com/watch?v=3pxwHi6k4O8

Так чек может иметь плохое качество печати, из-за чего становятся не читаемы отдельные реквизиты. Однако вины подотчетного лица тут нет, и расходы могут быть приняты, если имеются другие документы, их подтверждающие.

Одна из часто встречающихся проблем с кассовыми чеками – их выцветание. Представьте, пришла к вам проверка и требует предъявить подтверждающие документы, чеки и т.п. Вы с полной уверенностью в себе достаете заветную папочку, а там… Чистые листочки бумаги, в которых от текста осталось только воспоминание.

Бороться с выцветанием чеков сложно. В первую очередь лучше хранить их подальше от нагревательных приборов и неплотно сжатыми другими документами. Пока чеки еще читаемы, можно сделать их ксерокопии и заверить печатью и подписью продавца или у нотариуса, если суммы существенные. Или хотя бы заверить ксерокопии у руководителя вашего предприятия.

Отметим также, что предприятия розничной торговли на ЕНВД могут не использовать ККТ и не выдавать кассовые чеки. Вместо них вам по требованию могут выдать товарный чек, его будет достаточно для признания расходов.

Бланки строгой отчетности

Одним из подтверждающих документов является бланк строгой отчетности. Он сам по себе подтверждает затраты, других документов не требуется. Главное, чтобы были соблюдены требования по его форме и составлению. На бланке должны быть следующие обязательные реквизиты:

– название, серия и номер (шестизначный) документа;

– наименование организации или Ф.И.О. индивидуального предпринимателя;

– адрес, местонахождение юридического лица;

– ИНН;

– вид услуги;

– стоимость услуги;

– размер оплаты;

– дата оплаты;

– должность и Ф.И.О. ответственного лица;

– иные реквизиты, которые характеризуют специфику оказываемой услуги.

Видео:Как работает Сканер чеков в 1С для автоматического заполнения авансового отчета или путевого листа?Скачать

Если какой-то реквизит отсутствует, бланк может быть признан недействительным. Кроме того, бланк должен быть напечатан в типографии, а не создан с помощью принтера.

Если БСО нет, его могут заменить кассовый чек вместе с накладной, актом или товарным чеком.

Товарный чек

Товарные чеки особенно любят проверять налоговые инспекторы, поскольку унифицированной формы у них нет. Товарный чек должен обязательно содержать все реквизиты первичных документов, среди которых:

– наименование документа;

– дата составления документа;

– наименование организации, от имени которой составлен документ;

– содержание хозяйственной операции;

– измерители хозяйственной операции в натуральном и денежном выражении;

– наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

– личные подписи указанных лиц.

Если на чеке какого-то реквизита не будет, то расходы по нему признавать нельзя. Номер и печать на товарном чеке не обязательны (постановление ФАС Московского округа от 19.06.2006 г. №КА-А40/5456-06), хотя налоговые инспекторы часто их ищут.

Обратите внимание: суммы и даты у товарного и кассового чеков должны совпадать, иначе расходы могут быть сняты.

В некоторых кассовых чеках указываются наименования приобретенных товаров и их стоимость. Однако и в этом случае чек еще не становится первичным документом. А вот в некоторых чеках предусмотрено специальное поле для подписи того, кто его выдает. Если есть подпись – можно обойтись без товарного чека.

Если товарного чека по каким-то причинам нет, то можно самостоятельно оформить документ, подтверждающий поступление ценностей, например, акт по форме № М-7.

Если материалы приобретены за наличный расчет у организации-изготовителя, заготовительной, снабженческо-сбытовой, оптовой организации, то подтверждающими документами могут быть накладная (по форме ТОРГ-12), счет-фактура, чек ККТ, квитанция к приходному кассовому ордеру. Данные, указанные в накладной, должны совпадать с данными остальных документов, а все обязательные реквизиты должны быть заполнены.

О том, как составить авансовый отчет, читайте здесь. О том, чем может помочь вам Положение о выдаче денежных средств подотчет, смотрите тут.

📺 Видео

Авансовый отчет: от правил заполнения — до сроков предоставления #FactorAcademy#БухгалтерскиесоветыСкачать

Авансовый отчет в 1С 8.3 Бухгалтерия: как сделать и заполнитьСкачать

Как правильно принять авансовый отчёт?Скачать

Списание ГСМ в 1С 8.3: пошаговая инструкцияСкачать

Что такое авансовый отчет?Скачать

Авансовый отчет по командировке в 1С Бухгалтерия 8Скачать

Как составить авансовый отчетСкачать

Авансовый отчёт по командировке - 1CСкачать

Командировочные расходы. Заполнение авансового отчета в 1С:Бухгалтерия 8.3Скачать

Заполнение авансового отчета в 1С:Бухгалтерия 8.3Скачать

Как учесть в авансовом отчете чек на предоплату в 1С:Бухгалтерии 8Скачать

Авансовый отчет за 2 минуты: Как заполнить авансовый отчет по кассовому чеку? 1С:РПДСкачать

нюансы авансовых отчетовСкачать

Загрузка чеков в 1С:Бухгалтерия,1С:Управление нашей фирмой, 1С:Розница, 1С:Управление торговлей,прочСкачать

Упрощенка в 1С 8.3 самостоятельно. Авансовый отчет в 1ССкачать