Если организация купила земельный участок, как отразить покупку в бухгалтерском и налоговом учете? Какие налоги надо начислить и оплатить, как отразить в отчетности? Рассмотрим эту ситуацию на конкретном примере.

- Организация купила земельный участок

- Бухгалтерский учет земельного участка

- Отражение земельного участка в бухгалтерской отчетности

- Отражение земельного участка в налоговом учете

- Приобретение земельного участка – проводки

- Учет земельного участка в бухгалтерском учете

- Бухучет земли – типовые проводки

- Приобретение земельного участка – проводки. Как учитывать земельные участки в бухгалтерском и налоговом учете

- Способы получения компанией участков земли

- Покупка земельного участка: проводки

- Операции с земельным участками: проводки

- Сведения о земельном участке

- Сведения об арендаторах

- Работа с договорами. Учет арендной платы

- Отчеты

- Учет земельных участков

- Бухгалтерский и налоговый учет земельных участков

- Учет земли в бухгалтерском учете

- Является ли земельный участок объектом основных средств?

- Как организовать учет земельных участков

- Оформление документов по договорам аренды

- Проводки по аренде земли у муниципалитета — Бизнес, законы, работа

- Проводки по аренде земли

- Как отражать аренду земли

- Бухгалтерские проводки аренда муниципальной земли

- Материалы журнала «Консультант Свердловская область»

- Компания платит за право аренды муниципальной земли

- Бух проводки право аренды земли

- Аренда земли проводки

- Аренда земли на какой счет относить бух учет 2021

- Учет Земельных Участков Взятых В Аренду В 1с

- Как в 1С 8

- Бухгалтерский учет земельных участков, прав аренды и пользования

- Учет земельных участков в «1С: Бухгалтерии государственного учреждения 8»

- Учет аренды муниципального земельного участка

- Пользователю «1С: Бухгалтерия государственного учреждения 8»: где найти ответы при сдаче отчетности за 2012 год

- Учет приобретения прав на аренду земельного участка

- Учет земельных участков в 1С

- 📸 Видео

Организация купила земельный участок

ООО «Лев» решило купить земельный участок под строительство торговых складов для собственных нужд и размером 1 гектар. Организация обратилась в агентство недвижимости, где был подобран земельный участок.

Земельные участки можно покупать, только прошедшие государственный кадастровый учет.

ООО «Лев» оплатила услуги риэлторов в размере 180 000 рублей, в т.ч. НДС 27 457,63 рубля, в учете сделаны проводки на основании банковской выписки:

Дебет 60 Кредит 51 — 180 000 руб..

В стоимость услуги вошли: госпошлина за регистрацию участка и другие расходы, связанные с приобретением участка.

С продавцом участка был заключен договор купли-продажи и была перечислена сумма в размере 1 600 000 руб. В учете сделана проводка на основании выписки:

Дебет 60 Кредит 51 — 1 600 000 руб..

Реализация земельных участков не является объектом налогообложения НДС (в соответствии с пп. 6 п. 2 ст. 146 НК РФ).

Свидетельство о государственной регистрации права на участок было получено организацией.

Бухгалтерский учет земельного участка

Теперь возникают вопросы: как бухгалтеру отразить в учете приобретение земли? Является ли земельный участок основным средством? Да, является, согласно п.5 ПБУ 6/01, причем независимо от его стоимости. Даже если будет стоить ниже лимита стоимости основных средств, все равно будет являться ОС.

Особенностью земли является то, что она со временем не теряет своих потребительских свойств, поэтому для нее не устанавливается срок полезного использования и амортизация не начисляется.

Аналитический учет на 08 счете должен вестись по каждому приобретаемому земельному участку.

Как любое основное средство, приобретенное за плату, земельный участок принимается к учету по первоначальной стоимости, в которую должны быть включены все затраты, непосредственно связанные с его приобретением. В нашем случае это затраты на агенство недвижимости:

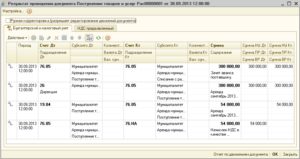

Дебет 08-1 «Приобретение земельных участков» Кредит 60 — 152 542, 37 руб. — отражены услуги агенства недвижимости за приобретение земельного участка на основании акта оказанных услуг.

Дебет 19 Кредит 60 — 27 457,63 руб. — отражена сумма НДС, предъявленная агентством недвижимости на основании счета-фактуры.

Дебет 08-1 «Приобретение земельных участков» Кредит 60 — 1 600 000 руб. — отражена сумма покупки земельного участка на основании акта приемки-передачи.

Таким образом на счете 08-1 сформировалась первоначальная стоимость земельного участка в размере 1 752 542,37 рубля. Когда можно переводить объект на 01 счет, до или после госрегистрации?

Если первоначальная стоимость сформирована и объект готов к эксплуатации, то не дожидаясь госрегистрации ОС, надо переводить в состав основных средств на 01 счет, но с выделением на отдельном субсчете к счету учета ОС.

Дебет 01.2 «Земельные участки, не прошедшие госрегистрацию» — Кредит 08-1 «Приобретение земельных участков» — 1 752 542 рубля. — акт-передачи по форме ОС-1.

После прохождения госрегистрации:

Дебет 01.1 «Земельные участки» Кредит 01.2 «Земельные участки, не прошедшие госрегистрацию» — 1 752 542 рубля.

Отражение земельного участка в бухгалтерской отчетности

Земельный участок, будет отражаться на 01 счете до момента его выбытия из организации (продажи, мены, дарения и др.)

В бухгалтерском балансе земельные участки отражаются в разделе I «Внеоборотные активы», по строке «Основные средства».

Отражение земельного участка в налоговом учете

ОСНО

Земельные участки в налоговом учете относятся к основным средствам, не являются амортизируемым имуществом. Поэтому стоимость земельного участка нельзя принять к расходам, уменьшающим налог на прибыль.

- Налог на имущество

- Налог на имущество по земельным участкам не начисляется.

- Земельный налог

- Организация платит земельный налог по земельным участкам, на которых получено свидетельство о регистрации права собственности.

Приобретение земельного участка – проводки

Учет земельного участка в бухгалтерском учете предприятия ведется согласно нормам ГК и ЗК РФ (Земельного кодекса), ПБУ об основных средствах № 6/01.

Специфика отражения операций зависит от ряда ключевых моментов – вида заключаемый сделки, первоначальной стоимости и дальнейшего назначения использования объекта.

Рассмотрим основные нюансы учета земли в бухгалтерском учете – формирование стоимости, начисление амортизации, проводки.

Учет земельного участка в бухгалтерском учете

Основными нормативно-правовыми актами, регулирующими операции с землей, являются Земельный и Гражданский Кодексы, Закон № 122-ФЗ от 21.07.97 г. Бухучет земли имеет отличия в зависимости от приобретения участков различного характера – сельскохозяйственных, находящихся в госсобственности, принадлежащих физическим или юридическим лицам и пр. При этом госсобственность подразделяется на:

- федеральную (собственность России);

- региональную (собственность субъектов).

Согласно ст. 130 п. 1 ГК и п. 5 ПБУ 6/01 земля относится к недвижимым имущественным объектам. В соответствии с ПБУ 6/01 и Методическим указаниям, утвержденным приказом № 91н от 13.10.03 г.

, предприятия вправе принимать к учету те объекты основных средств, права на которые прошли процедуру государственной регистрации.

https://www.youtube.com/watch?v=Tg6l_gfjVm4

Учет земли в бухгалтерском учете осуществляется при выполнении следующих условий:

- Участок приобретается для сдачи в аренду или использования в деятельности компании.

- Срок эксплуатации превышает 12 мес.

- Не предназначается для перепродажи – если планируется реализация, следует отразить землю на сч. 41.

- Ожидается получение дохода от покупки участка.

Первоначальная стоимость по приобретению земельного участка (проводки отражены ниже), складывается из фактически имевших место расходов – по оплате стоимости земли, посреднические и консультационные услуги, госпошлина, кредитные проценты, прочие виды издержек.

Важно! Реализация земель не относится к объектам налогообложения по НДС (ст. 146 п. 2 подп. 6 НК РФ).

В бухучете земли используются сч. 01.6; 01.6.1 – от 01.6.1.1 до 01.6.1.1.5; 01.6.2 – по участкам в аренде, 001 – по арендованным участкам. Начисление амортизации не производится для целей бухгалтерского и налогового учета. Покупка земли отражается типовыми операциями:

- Д 60 К 51 – перечислены средства контрагенту за участок.

- Д 68 К 51 – перечислена госпошлина.

- Д 08 К 60 (76) – отражены фактические издержки по покупке участка.

Бухучет земли – типовые проводки

После приобретения участка, дальнейшее отражение зависит от цели. К примеру, в случае использования для строительства, объект остается на сч. 08, а после завершения строительства передается инвестору:

Если покупатель планирует использовать участок в основной деятельности, производится принятие земли в составе основных средств:

Если в дальнейшем земля продается, в учете отражается реализация объекта:

- Д 45 К 01.

- Д 62 К 91.

- Д 91 К 45.

Если же требуется произвести переоценку земельных участков, в бухгалтерском учете делается проводка на сумму дооценки:

Приобретение земельного участка – проводки. Как учитывать земельные участки в бухгалтерском и налоговом учете

Все большую популярность получает приобретение в собственность земельных участков компаниями и предпринимателями. Но при этом, если земля приобретается впервые, может возникнуть множество вопросов о том, кто ставит на учет земельный участок и каким образом организовать учет земельных участков, соблюдая все требования закона.

Главным ориентиром при осуществлении операций с земельными наделами служат требования земельного, гражданского и налогового законодательства, а также положений по бухгалтерскому учету.

Способы получения компанией участков земли

Прежде чем ответить на вопрос, как принять к учету земельный участок, необходимо определить каким образом участок может стать частью ресурсов организации. Зачастую это происходит путем приобретения за плату. Но на практике могут возникнуть и иные ситуации получения наделов:

- Дарение объекта недвижимости в виде земельного участка встречается достаточно часто. Дарителем имущества может выступать как физическое, так и юридическое лицо. Передача имущественного объекта производится на основании договора дарения, правовые положения которого закреплены в ст. 572 ГК РФ. Возникает необходимость определить стоимость передаваемого имущества. Сделать это можно на основе результатов оценки незаинтересованного специалиста по рыночной стоимости. Дарителем может выступать также и учредитель компании. Вследствие получения земли на основании договора дарения, у фирмы возникает внереализационный доход. Однако если доля учредителя составляет более пятидесяти процентов УК, выгода у компании не формируется;

- Договор мены реализуется с учетом положений ст. 568 ГК РФ и заключается в передаче каких-либо ценностей контрагенту в обмен на земельный надел;

- Вклад в уставный капитал – стоимость имущества, подлежащего передаче, принимается решением учредителей.

Покупка земельного участка: проводки

На основании требований гражданского права договор купли-продажи составляется только в письменном формате. Если в отношении надела существуют какие-либо ограничения, эти сведения должны быть прописаны в договоре. Предметом сделки могут выступать только участки, которые прошли госрегистрацию и имеют кадастровый номер.

https://www.youtube.com/watch?v=lVs0thYUxYE

Первоначальная стоимость участка, являющегося объектом недвижимости, складывается из всех произведенных затрат, связанных с его покупкой.

Вследствие того, что земля относится к категории основных средств, расходы, связанные с ее приобретением, собираются на сч. 08 «Вложение во внеоборотные активы».

Рассмотрим, учет земли (в бухгалтерском учете) при ее приобретении:

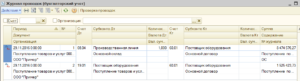

- Дт08 Кт60, 76 – куплен участок земли;

- Дт08 Кт60, 76 – расходы, связанные с покупкой участка, такие как консультации, услуги риэлтора и иные;

- Дт68 Кт51 – перечислена в казну величина пошлины;

- Дт08 Кт68 – величина уплаченной госпошлины включена в состав первоначальной стоимости земли;

- Дт01 Кт08 – приобретенный надел включен в группу объектов основных средств.

В состав основных средств наделы подлежат включению только при соблюдении следующих условий:

- Объект будет применяться в основной деятельности или предполагается его сдача в аренду;

- Предполагается использование участка сроком более одного года;

- Компания не планирует перепродавать землю в обозримом будущем;

- От использования участка земли компанией может быть получен доход.

Постановка на баланс земельного участка может быть произведена при условии его полной готовности к использованию и обозначенной первоначальной стоимости. Закон предполагает возможность принятия объекта к учету до получения свидетельства о регистрации, с отражением на отдельном субсчете, открытом к сч. 01.

Несмотря на то, что земля по сути своей является объектом ОС, списывать ее стоимость в расходы путем начисления амортизации запрещено в связи с тем, свойства земли не могут быть изменены с течением времени.

Это правило прописано в ПБУ 6/01 «Учет основных средств». Так как иной способ отнесения на расходы для объектов ОС не предусматривается, отнести на затраты стоимость надела земли возможно только при продаже.

Если для покупки были привлечены заемные средства, то проценты за пользование деньгами включают в стоимость участка до тех пор, пока он из внеоборотных активов не перейдет в категорию основных средств.

Учет земель не всегда осуществляется на счете 01. Стоимость земли также можно включить в состав материально-производственных запасов и учесть их на счете 41 «Товары».

Операции с земельным участками: проводки

Помимо отражения в бухгалтерском учете операций, связанных с приобретением или выбытием объекта основных средств – земельного участка — в ходе его эксплуатации могут возникать ситуации, которые также требуют отражения в хозяйственном учете. В первую очередь, они зависят от целей покупки земельного надела.

- Если земля приобреталась под строительство и по окончании работ предполагается передача участка инвестору, нужно сделать следующие записи:

- Если участок был приобретен с целью использования в основной деятельности организации, то со счета 08 стоимость ОС переносится на счет 01:

- Если в организации производится переоценка земельного участка, в учете должна быть сделана следующая запись:

24 марта 2003

Архивный материал

Источник: «Финансовая газета» №13, март, 2003 год

В настоящее время принят ряд документов как федерального, так и местного уровня, определяющих порядок оборота земель различных форм собственности, категорий и территориальных зон.

Для автоматизации учета земельных участков, договоров с арендаторами земли, расчета арендной платы и контроля за ее поступлением фирма «Бизнес-Софт» (1С:Франчайзи, г.

Вологда) разработала конфигурацию «Бизнес-Софт: Учет договоров аренды земли» системы программ «1С:Предприятие 7.7».

Эта разработка адресована ответственным исполнителям, бухгалтерам, руководителям отделов и департаментов, отвечающих за ведение учета земельных участков. Рассмотрим особенности данного программного продукта.

Сведения о земельном участке

Плата за аренду земельного участка в общем случае зависит от таких факторов, как форма собственности, категория и территориальная зона, в которой находится земельный участок, делимость участка (делимый или нет), наличие застройки, кадастровая и рыночная стоимость участка, наличие сервитутов, ограничения и обременения, присутствие на участке зон с особым режимом использования и др. Для ввода в информационную систему информации о земельных участках и ее хранения в конфигурации используется справочник «Земельные участки». На основе данных этого справочника в дальнейшем выполняется расчет арендной платы.

https://www.youtube.com/watch?v=U1RKfxhvAi4

Система позволяет просмотреть историю операций с каждым земельным участком: когда и кому участок сдавался в аренду, происходило ли его разделение, объединение с другими участками и т.д.

Сведения об арендаторах

Одним из основных справочников, с которым работают ответственный исполнитель и бухгалтер, является справочник «Арендаторы». В этом справочнике хранится информация об арендаторах (частные и юридические лица, предприниматели без образования юридического лица) и их банковских реквизитах.

Предусмотрена возможность экспорта наименования банка из Классификатора банков Российской Федерации.

В справочнике также хранятся расчетные сведения, информация о действующем договоре с арендатором: номера договора и постановления местного органа исполнительной власти, период действия и сумма договора, величина площади арендуемого земельного участка.

При просмотре справочника «Арендаторы» можно сформировать отчет «Карточка арендатора», в котором представлена информация о состоянии взаиморасчетов — данные о сальдо на начало и конец расчетного периода, начислениях и оплате за аренду за период с разбивкой по месяцам. В случае несвоевременной оплаты в карточке также будут отражаться данные о рассчитанной сумме пени и ее оплате.

Как показала практика, использование автоматизированной системы позволяет значительно упростить работу с должниками по арендной плате. По их просьбе им теперь можно оперативно предоставить распечатку информации по начисленной арендной плате и расчету пени.

Все арендаторы в справочнике разделены на две группы: «Действующие» (арендаторы, с которыми оформлены договорные взаимоотношения) и «Выбывшие» (арендаторы, с которыми договорных отношений нет либо они закончились). Перенос арендаторов из группы в группу выполняется системой автоматически при каждом ее запуске исходя из даты окончания договора аренды.

Работа с договорами. Учет арендной платы

При работе с системой бухгалтер (ответственный за ведение учета аренды) может регистрировать факты заключения и расторжения договоров аренды, контролировать окончание срока действия договоров с арендаторами, вводить информацию о полученной арендной плате, работать с карточками арендаторов и формировать необходимые отчеты. Данная последовательность действий в зависимости от обстоятельств может быть изменена.

В рамках конфигурации все события, так или иначе влияющие на расчет арендной платы, например заключение и расторжение договора, оформляются при помощи соответствующих документов.

С помощью документа «Заключение договора» в системе регистрируются факт заключения договора и, как следствие, дата начала начисления арендной платы, при этом в карточку арендатора в справочнике «Арендаторы» вносятся необходимые изменения.

В случае если по каким-либо причинам необходимо расторгнуть договор с арендатором земли, оформляется документ «Расторжение договора». При регистрации этого документа информация об арендаторе, с которым был расторгнут договор, автоматически переносится в группу «Выбывшие» в справочнике «Арендаторы».

После получения выписки из банка, подтверждающей получение арендной платы, этот факт регистрируется в системе с помощью документа «Поступление арендной платы».

Отчеты

Конфигурация позволяет сформировать такие отчеты, как «Ведомость взаиморасчетов», «Акт сверки взаиморасчетов», «Сводная ведомость по арендуемой площади земельных участков», «Список дебиторов», «Анализ поступления и выбытия арендаторов», «Анализ поступившей арендной платы» и «Отчет о площади земли, сданной в аренду». При этом большинство отчетов можно формировать за произвольный период расчетов по всем арендаторам, по выбранной категории или по произвольному списку.

Видео:ФСБУ 25 — Аренда земли на 49 лет в 1С 8.3 БухгалтерияСкачать

Учет земельных участков

Затраты, понесенные на покупку земельного участка, который был учтен как основные средства, регулируется пунктом 8 положения по бухучету 6/01. Изначальной ценой объекта, купленной за плату, будет признана цена фактических затрат предприятия на покупку или на строительство и изготовление.

Бухгалтерский и налоговый учет земельных участков

Исключением является налог на добавочную стоимость.

К фактическим расходам на покупку, строительство и изготовления основных средств относятся:

- Средства, выплачиваемые согласно договорным отношениям с продавцом, в дополнение к этому сюда включена сумма, выплаченная за приведение земельного участка в состояние, когда его можно использовать;

- Денежные средства, поступающие предприятиям за строительные работы согласно договору подряда или другим контрактам;

- Деньги, выплаченные иным компаниям, за обеспечение необходимой информацией и проведение консультаций, которая относится к покупке основных средств;

- Сборы и пошлины на таможне, налоговые выплаты в бюджет государства, которые так же касаются покупки основных средств;

- Вознаграждения и иные выплаты сторонним компаниям или предпринимателям, выступающим в качестве посредников в каких-либо операциях, относящиеся к основным средствам;

- Другие убытки, которые отражаются в бухгалтерском учете в связи с покупкой, строительством объектов недвижимого имущества на земельном участке организации.

Если сделать вывод из этой информации, то становится ясно, что практически во всех случаях цена на земельный участок будет формироваться из суммы покупки и госпошлины за проведение процедуры регистрации права собственности. Более того, в изначальную цену недвижимого имущества компании будут входить убытки на вознаграждения для юридических организаций, сумму процентов по займам и многое др.

Учет земли в бухгалтерском учете

Учет земельного участка в бухгалтерском учете во много будет зависеть от цели использования. Процесс приобретения и дальнейшее его использования будут отражаться по разным счетам. Например, государственная пошлина на приобретение будет отражена как дебет 68 кредит 51, а учет земельного участка в составе основных средств отражается по дебету 01 кредиту 08.

Поэтому для того, чтобы избежать ошибок и недоразумений с государственными контролирующими органами, лучше всего воспользоваться услугами сторонней бухгалтерской компании. Тогда учет земли в бухучете пройдет без сложностей и с максимальной выгодой.

Является ли земельный участок объектом основных средств?

Первый Столичный Юридический Центр

Телефон: +7 (495) 776-13-39, +7 (985) 776 13 39

Являетсяли земельный участок объектом основных средств?

В первую очередь выясним, является ли земельный участок объектом основных средств в целях налогообложения прибыли. Согласно абз. 1 п. 1 ст.

257 НК РФ под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров(выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 руб.

При этом из названия указанной статьи следует, что в ней установлен порядок определения стоимости амортизируемого имущества. Отсюда можно сделать вывод, что основные средства являются амортизируемым имуществом. Но ко всем ли основным средствам это относится?

Понятие амортизируемого имущества приведено в п. 1 ст. 256 НК РФ.

Таковым признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности(если иное не предусмотрено гл.

25 НК РФ), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью свыше 40 000 руб.

https://www.youtube.com/watch?v=nv8bqO68LgY

Однако в силу п. 2 ст.

256 НК РФ земля и иные объекты природопользования(вода, недра и другие природные ресурсы) наряду с материально-производственными запасами, товарами, объектами незавершенного капитального строительства, ценными бумагами, финансовыми инструментами срочных сделок не подлежат амортизации. Следовательно, по мнению автора, земельные участки не являются амортизируемым имуществом. Означает ли это, что их не следует считать и основными средствами? Ответ неоднозначен в силу наличия неопределенности в нормах Налогового кодекса.

Как организовать учет земельных участков

В то же время среди судей есть мнение о том, что земельные участки, приобретенные в производственных целях, относятся к основным средствам, не подлежащим амортизации(Постановления ФАС СЗО от 16.10.2012 по делу N А05-9110/2011, от 30.03.2012 по делу N А13-1127/2011). На такой же позиции, по сути, настаивает и Президиум ВАС РФ(см. Постановление от 14.03.2006 N 14231/05).

Согласно п. 2 ст. 256 НК РФ земля относится к объектам, не подлежащим амортизации, что означает использование земельных участков без уменьшения их стоимости и потребительских свойств на протяжении всего срока эксплуатации.

Поэтому ее стоимость не переносится на производимую организацией продукцию.

Основания относить затраты, направленные на приобретение земельных участков, к материальным или прочим расходам, в составе которых учтены иные расходы собственников земли, землевладельцев и землепользователей, отсутствуют.

И продолжение: в отношении объектов основных средств предусмотрено включение понесенных организацией затрат по приобретению, сооружению, доставке и доведению до состояния, в котором эти объекты пригодны для использования, в расходы, связанные с производством и реализацией, только путем начисления сумм амортизации. Отсутствие в гл. 25 НК РФ норм об учете в составе расходов затрат на приобретение земельных участков путем начисления сумм амортизации лишает общество возможности уменьшить налоговую базу по налогу на прибыль на соответствующие суммы.

Данное Постановление было взято на вооружение налоговиками, о чем свидетельствует Письмо ФНС России от 31.05.2006 N ШС-6-14/557@. Еще ранее чиновники излагали свою точку зрения следующим образом(Письмо от 15.04.2005 N 02-1-08/70@). Поскольку гл.

25 НК РФ не установлено специального режима учета стоимости земли, налогоплательщик имеет право на применение общего порядка учета стоимости имущества, не являющегося амортизируемым, который предусмотрен пп. 3 п. 1 ст. 254 НК РФ.

Согласно этому подпункту к материальным расходам относятся затраты на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством РФ, и другого имущества, не являющегося амортизируемым. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере его ввода в эксплуатацию.

Однако при применении указанных норм законодательства в части признания стоимости земельных участков необходимо учитывать, что ни законодательство РФ, ни нормативные(ненормативные) правовые акты не содержат критериев определения даты ввода в эксплуатацию земельных участков. Отсутствие такой даты делает невозможным включение стоимости земельных участков в состав расходов, уменьшающих налоговую базу по налогу на прибыль в порядке, предусмотренном пп. 3 п. 1 ст. 254 НК РФ.

А.Г.Снегирев

Эксперт журнала

«Промышленность: бухгалтерский учет

и налогообложение»

Первый Столичный Юридический Центр.

Наш e-mail: ur-sdelka@mail.ru

Наши телефоны:

8 (985) 763-90-66 8 (495) 776-13-39

8 (985) 776 13 39

Запись к специалистам на прием осуществляется по указанным выше телефонам. Внимание! Консультация платная.

Право собственности

05.08.2013, 21535 просмотров.

— Статьи

Оформление документов по договорам аренды

Для бухгалтера очевидно, что все операции следует отражать в учете на основе первичных документов, например актов выполненных работ.

https://www.youtube.com/watch?v=59XVlphcUis

Однако в отношении документального оформления арендных платежей имеются свои особенности.

Видео:Учет земельных участков в 1С Бухгалтерия 8Скачать

Проводки по аренде земли у муниципалитета — Бизнес, законы, работа

При получении права на заключение договора аренды все расходы, связанные с получением такого права (первоначальные расходы), учитываются на счете 97 «Расходы будущих периодов».

Затем в течение срока договора аренды учтенные на счете 97 расходы равномерно списываются в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу».

Согласно договору аренды ежемесячная арендная плата составляет 80 000 руб.

Детально рассматриваются вопросы налоговой отчетности, как для организаций и предпринимателей на общей системе налогообложения, так и для применяющих специальные режимы налогообложения.

На портале можно скачать многочисленные документы: кодексы и законы РФ, письма и приказы минфина, письма и приказы минэкономразвития, постановления Правительства РФ, касающиеся предпринимательской деятельности, бухгалтерского учета и налогообложения.

Проводки по аренде земли

Организация может взять или, наоборот, предоставить в аренду земельный участок.

Это значит, что право на использование данного объекта недвижимости временно перейдет к арендатору за оговоренную оплату.

Один из самых распространенных видов аренды, наряду с земли, — аренда недвижимости: офисных, производственных, торговых помещений и т.

п. Для многих фирм сдача помещений в аренду является основным видом деятельности.

Как отражать аренду земли

е.

определения размера земельной доли (пая) в коллективной собственности на землю для каждого члена сельхозпредприятия без выделения земельных участков в натуре (на местности)), получили в собственность земельные доли (паи).

* Делению на части подлежали сельскохозяйственные угодья.

переданные в коллективную собственность коллективным сельскохозяйственным предприятиям, сельскохозяйственным кооперативам, сельскохозяйственным акционерным обществам, в том числе созданным на базе совхозов и других государственных сельскохозяйственных предприятий (п.

В случаях, когда в договоре стоимость предмета аренды не указана, для отражения его на забалансовом счете следует исходить из общих правил оценки основных средств, принимаемых к бухгалтерскому учету, установленных ПБУ 6/01 «Учет основных средств (приказ Минфина РФ от 30.03.2001 № 26н)

Гражданское законодательство также устанавливает, что договор аренды недвижимого имущества подлежит госрегистрации, если иное не установлено законом. А п. 2 ст.

651 ГК РФ дополняет, что договор аренды здания или сооружения, заключенный на срок не менее года, подлежит государственной регистрации и считается заключенным с момента такой регистрации.

Представители налоговых органов в своих разъяснениях основываются на том, что на основании п.

Бухгалтерские проводки аренда муниципальной земли

1995 год.

А также органы местного самоуправления 0 руб, вправе устанавливать отдельным категориям налогоплательщиков дополнительные льготы по налогу.

Непредставление организацией в установленный законодательством срок налоговой декларации в налоговую инспекцию по месту бухгалтерские проводки муниципальной земли нахождения земельного участка грозит штрафом.

Новые суммы страховых бухгалтерские проводки аренда муниципальной земли взносов и сроки сдачи отчетности.

Материалы журнала «Консультант Свердловская область»

Федеральные и муниципальные образования являются крупными собственниками государственного и муниципального имущества, и с целью повышения эффективности использования имущества, находящегося на праве оперативного управления учреждений, допускается сдача временно не использованных в их деятельности объектов основных средств в сторонним организациям. Передача в имущества бюджетной собственности производится только с согласия собственника (или уполномоченного им лица)

Компания платит за право аренды муниципальной земли

Наша организация применяет УСН.

https://www.youtube.com/watch?v=bHplfYMNu4M

Перечисляем в Комитет по управлению муниципальным имуществом арендную плату за право пользования земельным участком. Эта сумма не облагается НДС (подп. 17 п. 2 ст. 149 НК РФ).

Но мы всегда считали, что являемся налоговыми агентами по данному налогу, составляли счета-фактуры без НДС, регистрировали их в журнале учета и книге продаж, а также сдавали в инспекцию декларацию по НДС.

Бух проводки право аренды земли

При определении налоговой базы по налогу на прибыль не учитываются расходы в виде безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей (п. 16 ст. 270 НК РФ).

На основании этих законоположений Минфин России пришел к выводу, что соглашение о переуступке прав и обязанностей по договору аренды земельного участка не обязывает организацию, переуступающую право аренды имущества (прежнего арендатора), совершить передачу имущества (имущественного права).

provodki-arenda-municipalnoj-zemli-38415/

Аренда земли проводки

Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Слушателям программы выдаётся удостоверение установленного образца! Земельные участки, за исключением указанных в п.

- Участок 3 взят для социальных нужд — проведения отдыха и организации спортивных занятий на природе сотрудников предприятия и членов их семей.

- Если условиями договора аренды не запрещена передача участка третьим лицам, организация может сдавать весь или часть объекта в субаренду..

- Расходы на аренду земельных участков, используемых в производственной деятельности, являются расходами по обычным видам деятельности п. Инструкция по применению Плана счетов бухгалтерского учета предлагает для отражения расходов на аренду использовать следующие затратные счета.

- Платежи в бюджеты за право пользования природными ресурсами к которым, как было рассмотрено, относится и плата за аренду муниципального земельного участка не облагаются НДС на основании пп. Но это единственный аргумент в пользу признания права на земельный участок нематериальным активом.

В соответствии с п. Формами платы за использование земли являются земельный налог до введения в действие налога на недвижимость и арендная плата.

Аренда земли на какой счет относить бух учет 2021

За земли, переданные в аренду, взимается арендная плата.

Порядок определения размера арендной платы, порядок, условия и сроки внесения арендной платы за земли, находящиеся в собственности РФ, субъектов РФ или муниципальной собственности, устанавливаются, соответственно, Правительством РФ, органами государственной власти субъектов РФ, органами местного самоуправления.

Видео:Как отразить аренду в 1С:Бухгалтерия?Скачать

Учет Земельных Участков Взятых В Аренду В 1с

Однако в некоторых случаях арбитражные суды приходили и к противоположным выводам. В частности, в Постановлении ФАС Московского округа от 04.09.

2008 N КА-А40/8197-08 указывалось, что до даты оформления арендодателем права собственности (после которой заключается либо долгосрочный, либо краткосрочный на новый срок договор аренды) на подлежащий в будущем сдаче в аренду объект недвижимости арендные отношения между сторонами возникнуть не могут в силу противоречия этих отношений нормам гражданского законодательства Российской Федерации. Следовательно, расходы по договору, заключенному без соблюдения установленного порядка, не должны уменьшать базу по налогу на прибыль.

Говоря о регистрации, мы имеем в виду нормы Закона о государственной регистрации прав на недвижимое имущество и сделок с ним, которые определяют, что наряду с государственной регистрацией вещных прав на недвижимое имущество подлежат государственной регистрации ограничения (обременения) прав на него, в том числе и аренда.

Гражданское законодательство также устанавливает, что договор аренды недвижимого имущества подлежит госрегистрации, если иное не установлено законом. А п. 2 ст.

651 ГК РФ дополняет, что договор аренды здания или сооружения, заключенный на срок не менее года, подлежит государственной регистрации и считается заключенным с момента такой регистрации.

https://www.youtube.com/watch?v=nzZlE3EgwK8

При постановке земельных участков на балансовый учет в связи с переходом на новые положения Инструкции одновременно с приведенными выше корреспонденциями следует отразить уменьшение показателя забалансового счета 01 «Имущество, полученное в пользование».

Изменение стоимости земельных участков, принятых ранее к балансовому учету, согласно учетной политике организации госсектора может отражаться с применением приведенных выше корреспонденций по постановке участков на балансовый учет:

Как в 1С 8

Заметим что, если организация берет в субаренду земельный участок у организации, заключившей ранее договор аренды земельного участка из земель, находящихся в государственной (муниципальной) собственности, то для заключения договора субаренды проведения конкурса или аукциона не требуется (п. 16 ч. 1 ст. 17.1 Федерального закона от 26.07.

2006 N 135-ФЗ «О защите конкуренции»). В данной схеме операции по строительству объекта недвижимости, принятию его к учету и начислению по нему амортизации не рассматриваются.

Если договор субаренды земельного участка не подлежит государственной регистрации, то расходы на приобретение права на заключение такого договора признаются в составе прочих расходов, связанных с производством и реализацией, с момента вступления в силу договора субаренды равномерно в течение срока действия этого договора субаренды (абз. 2 п. 4 ст. 264.

1 НК РФ, см. также консультацию советника государственной гражданской службы РФ 2 класса К.В. Анатолити от 18.01.2008). В данной схеме бухгалтерские записи, связанные с погашением возникших ОНО, не приводятся.

Аналогичная запись приводится и в последующие месяцы до момента начала признания расходов на приобретение права на заключение договора субаренды в бухгалтерском учете через амортизационные отчисления построенного объекта недвижимости.

Рекомендуем прочесть: Сколько Платят Пособие Матери Одиночке В Тульской Обл

Как отражается в учете организации приобретение права на заключение договора субаренды земельного участка с целью строительства на нем объекта недвижимости (объекта производственного назначения для собственных нужд)?Плата за приобретение права на заключение договора субаренды недвижимости равна 1 062 000 руб. (в том числе НДС 162 000 руб.) и перечислена арендатору в месяце получения такого права. Договор субаренды заключен в апреле сроком на 10 лет и в этом же месяце поданы документы на государственную регистрацию договора.

Согласно учетной политике для целей налогообложения прибыли расходы на приобретение права на заключение договора субаренды земельного участка учитываются равномерно в течение пяти лет. Отчетными периодами по налогу на прибыль признаются месяц, два месяца, три месяца и так далее до окончания календарного года.

Бухгалтерский учет земельных участков, прав аренды и пользования

Декларирование прав собственности на землю вызывает необходимость системного бухгалтерского учета земельных участков и отражения их в бухгалтерской отчетности организаций.

Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) предусматривает отражение земельных участков и объектов природопользования, являющихся собственностью организаций, отдельной статьей бухгалтерского баланса.

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации определяет, что земельные участки, находящиеся в собственности организаций, учитываются в составе их основных средств.

Арендатор вправе с согласия арендодателя сдавать арендованные земельные участки в субаренду, а также отдавать арендные права в залог. При передаче права аренды земельных участков в залог должно быть произведено списание с забалансового счета 001 «Арендованные основные средства» на забалансовый счет 009 «Обеспечения обязательств и платежей выданные».

Учет земельных участков в «1С: Бухгалтерии государственного учреждения 8»

Для оформления внутреннего перемещения и выбытия земельных участков в пользовании применяются документы Внутреннее перемещение ОС (забаланс), Выбытие ОС (забаланс) (меню ОС, НМА, НПА — Основные средства на забалансовом учете — Журнал документов ОС на забалансовом учете главного меню программы, интерфейс Полный). В этих документах следует указывать Вид учета НФА — Основные средства в пользовании.

https://www.youtube.com/watch?v=c6xPQAVpRRY

Согласно пункту 334 Инструкции № 157н: «Аналитический учет по счету 01 «Имущество, полученное в пользование» ведется в Карточке количественно-суммового учета материальных ценностей».

Для формирования Карточки количественно-суммового учета материальных ценностей ф. 0504041 в программе применяется одноименный отчет. По забалансовому счету 01.

11 также можно формировать любые стандартные отчеты.

Рекомендуем прочесть: 228 Часть 4 Ук Рф Поправки

Принятие к учету земельного участка, формирование первоначальной стоимости земельного участка. Документ Принятие к учету не проводится при отсутствии отражения в документе условий по амортизации основного средства, но земельные участки не подлежат амортизации. Каким образом отразить данную операцию в программе?

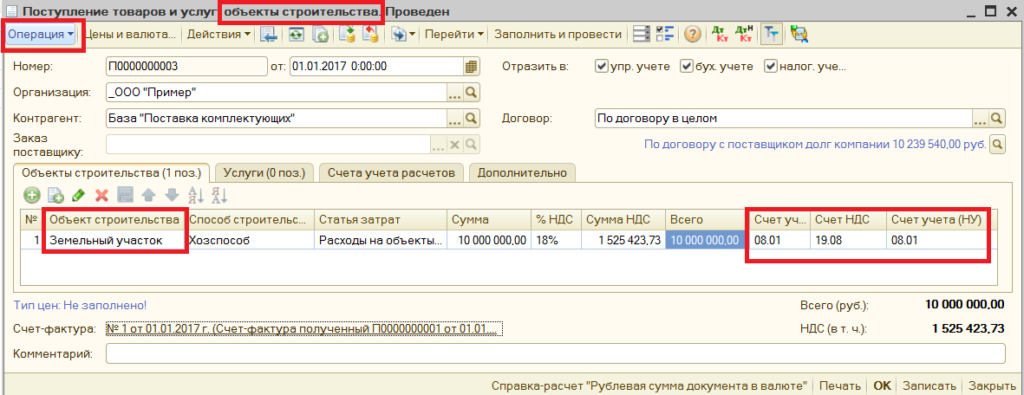

Если есть дополнительные расходы, которые необходимо отнести на стоимость этого земельного участка, то при их поступлении в документах также нужно будет указывать , статью затрат с с характером Вложения во внеоборотные активы, счет учета 08.01 и Объект строительства.

Учет аренды муниципального земельного участка

Добрый день. Скажите пожалуйста как нам провести аренду земельного участка в 1С8,3 (каким документом, какими проводками. каким периодом, нужно ли аренду проводить ежемесячно или 1 раз в году на сумму оплаты? )?

У нас заключен договор аренды с Управление Федерального казначейства по Московской области (Администрация Можайского района ). Из документов имеется только договор и приложение к договору с расчетом арендной платы. Оплату мы произвели 1раз за год (Оплата арендной платы по договору аренды земельного участка №… за один год 2021-2021г.г. )

Пользователю «1С: Бухгалтерия государственного учреждения 8»: где найти ответы при сдаче отчетности за 2012 год

Согласно ЕПСБУ непроизведенные активы — это недвижимое имущество. Для учета недвижимого имущества в программе предусмотрен отдельный субсчет 01.11 «Недвижимое имущество в пользовании по договорам безвозмездного пользования».

Для выделения данных о непроизведенных активах в карточке основных средств, учитываемых на счете 01.11, в реквизите Вид НФА следует указать Непроизведенные активы.

Также для объектов НФА, учитываемых за балансом, следует указать Вид учета — Основные средства в пользовании.

Для оформления поступления земельных участков следует использовать документ Поступление ОС (забаланс) (меню ОС, НМА, НПА — Основные средства на забалансовом учете — Журнал документов ОС на забалансовом учете главного меню программы, интерфейс Полный).

Учет приобретения прав на аренду земельного участка

Согласно п. 1 ст. 264.1 НК РФ расходы на приобретение государственного или муниципального земельного участка можно учесть при расчёте налога на прибыль, если выполняется хотя бы одно из условий:

Арендатор земельного участка имеет право передать свои права и обязанности по договору аренды земельного участка третьему лицу, в том числе в залог, внести их в качестве вклада в уставный капитал организации в пределах срока договора аренды земельного участка без согласия собственника земельного участка при условии его уведомления, если договором аренды земельного участка не предусмотрено иное.

Учет земельных участков в 1С

Во-первых, Земельный кодекс РФ был существенно изменен Федеральным законом от 23 июня 2014г №171-ФЗ, который вступит в силу с 1 марта 2015г. Однако, некоторые его положения уже действуют! Введены новые понятия и процедуры по использованию земельных участков, изменен порядок перераспределения, образования и обмена земельных участков.

Рекомендуем прочесть: Билет На Ласточка Для Многодетных В Твери

Ранее земельные участки, принадлежащие учреждению, подлежали отражению на забалансовом счете 01 «Имущество, полученное в пользование»

📸 Видео

Передача в аренду земельного участкаСкачать

Учет земельного участкаСкачать

Покупка и продажа земельного участка в программе 1С:Бухгалтерия.Скачать

Аренда земельной доли в соответсвии с ФСБУ 25Скачать

Аренда земельного участка — без торгов с 1 марта 2023 годаСкачать

Отражаем кадастровую стоимость для земельного участкаСкачать

Принятие к учету земельного участкаСкачать

Как арендатору отразить прекращение договора арендыСкачать

Как по новым правилам учитывать аренду в 1ССкачать

Учет арендованных основных средствСкачать

Распаковочка. Пифагор - ваш проводник в аренде земельных участков.Скачать

Расчеты с физ лицами по аренде земельной доли 1С:Бухгалтерия сельскохозяйственного предприятияСкачать

Учёт сложной аренды с дисконтированием в 1С 8.3. Бухгалтерия. Версия КОРП. ФСБУ 25 /2018.Скачать

Реализация услуг по аренде имуществаСкачать

Учет у арендодателя. Пример в 1С:БГУ 8Скачать

Передача основных средств в арендуСкачать

Аренда помещения: проводки в 1С 8.3Скачать