При создании фирмы формируется уставной капитал, он может быть собственный или заёмный. Уставной капитал (далее по тексту УК) – это резерв фирмы, который создают учредители, путём внесения в него денежных средств, материальных ценностей, имущества, невещественных прав выраженных в денежном эквиваленте.

Он необходим для начала функционирования компании. Законодательными актами Российской Федерации регламентируется величина (размер) уставного капитала.

Давайте, в данной статье рассмотрим, на каком счёте учитывается уставной капитал, как оформить взнос учредителя в кассу, остановимся на бухгалтерских проводках при оформлении данной операции.

- Счёт учёта уставного капитала

- Как оформляется внесение уставного капитала в кассу фирмы

- Проводки по внесению уставного капитала в кассу фирмы

- Учредитель внес деньги в кассу проводки

- Бухгалтерские проводки по взносу в уставный капитал в 2021 году

- Займ от учредителя: проводки

- Проводки при внесении в кассу директором денежных средств безвозмездно

- Безвозмездная финансовая помощь учредителя (при УСН, проводки)

- Как учредителю внести деньги на расчетный счет ООО

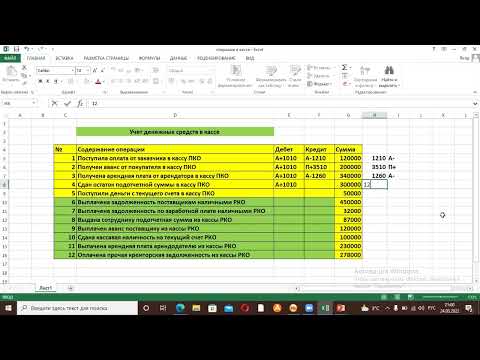

- Проводки по кассе

- Как правильно оформить взнос учредителя в кассу

- Проводки займа от учредителя

- Учредитель внес сумму в кассу организации, как отразить в бухучете

- Взнос от учредителя

- Как внести наличные на расчетный счет ООО: 5 законных способов и пошаговая инструкция

- Взнос учредителя проводки

- Проводки по безвозмездной финансовой помощи от учредителя или директора

- Счет 50 Касса

- Беспроцентный займ от учредителя — проводки

- Беспроцентный заем от учредителя ООО

- Налогообложение займа

- Бухгалтерский учет займа

- Бухгалтерский учет займов выданных и процентов по ним — проводки, начисление процентов

- Бухгалтерский учет займов выданных

- Учет процентов по займам выданным

- Выдача займа сотруднику

- Оформление проводок по договору займа и начисленным процентам

- Безвозмездная помощь учредителя проводки

- Пример проводок для безвозмездной финансовой помощи от учредителя

- Безвозмездная помощь от учредителей: бухгалтерский учет и налогообложение

- Финансовая помощь от учредителя

- Проводки «безвозмездная финансовая помощь от учредителя»

- Отражение безвозмездной финансовой помощи для целей налогового учета

- Безвозмездная помощь учредителя: проводки

- Помощь учредителя

- Как оформить безвозмездную финансовую помощь от учредителя

- Безвозмездная финансовая помощь от учредителя: налогообложение

- Финансовая помощь учредителя на возвратной основе: проводки

- 🎦 Видео

Счёт учёта уставного капитала

Для учёта расчетов с учредителями применяется счёт 75 «Расчёты с учредителями», на котором применяется два субсчёта:

- Первый – «Расчеты по вкладам в уставный (складочный) капитал», на нём учитывается задолженность по формированию уставного капитала;

- Второй – «Расчеты по выплате доходов», в виде дивидендов.

Законодательством Российской Федерации предоставлена рассрочка собственникам (акционерам) Акционерных обществ на внесение уставного капитала, она установлена таким образом:

- 50% величины уставного капитала обязаны оплатить в течение 3-х месяцев после государственной регистрации фирмы;

- Задолженность по оставшейся сумме в размере 50% уставного капитала должна быть оплачена (погашена) в течение года после государственной регистрации компании.

Что относится в части погашения (внесения) уставного капитала другими обществами, к ним относятся:

- ООО (общество с ограниченной ответственностью);

- ГП (государственные предприятия);

- МУП (муниципальные унитарные предприятия).

то, учредители (собственники) должны внести, каждый свою долю, в уставной капитал не позднее 4-х месяцев, с даты государственной регистрации компании.

Если один (несколько) учредитель (учредителей) не вносят свою долю в уставной капитал, то принимается решение остальными участниками общества о переходе этой доли в пользу компании.

Уставной капитал общества, внесённый на расчётный счёт фирмы или в кассу можно тратить на нужды компании:

- Выплату заработной платы сотрудникам;

- Арендную плату, например офисного или складского помещения, аренда автотранспорта;

- Приобретение объектов ОС, использующих в дальнейшем для работы, например компьютерная техника, объекты в производственных цех и другое;

- Оплата закупок, перечисление денежных средств поставщикам;

- Прочее.

Задолженность учредителей по уставному капиталу является дебиторской, она отражается в активе баланса во II разделе по строке «Дебиторская задолженность».

Как оформляется внесение уставного капитала в кассу фирмы

Уставной капитал, может вноситься учредителем в виде:

- Материальных ценностей (канцелярские товары, мебель, хозяйственные принадлежности и другое);

- Имущества (офисные здания, склады, автотранспорт и другое);

- Денежных средств;

- Невещественных прав (программное обеспечение, лицензии, патенты)

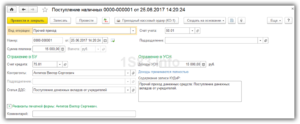

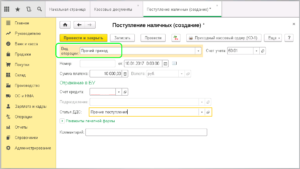

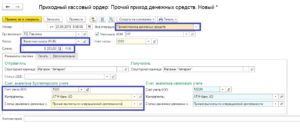

Денежные средства можно внести в кассу предприятия или на расчётный счёт. При внесении в кассу предприятия кассир оформляется приходный кассовый ордер, а учредителю выдаётся квитанция к приходному кассовому ордеру, что служит основанием оприходования внесённых денежных средств в кассу предприятия.

При внесении денежных средств в кассу предприятия, помните, что при этой операции также необходимо соблюдать кассовую дисциплину. При внесении уставного капитала в кассу контрольно-кассовая техника не нужна (ККТ), пробивать кассовый чек не надо, так как это не является выручкой предприятия.

https://www.youtube.com/watch?v=8xXWF87ezhE

Уставной капитал фирмы не требуется поддерживать на расчётном счёте или в кассе предприятия в том сумме, которую внести учредители (собственниками).

О внесенной сумме уставного капитала не надо уведомлять контролирующие (налоговые инспекции) или другие органы. Уведомление (оповещение) требуется в случае изменения размера уставного капитала. При этом вносятся изменения в устав фирмы и изменённая редакцию устава предоставляется в Федеральные налоговые службы (налоговые инспекции).

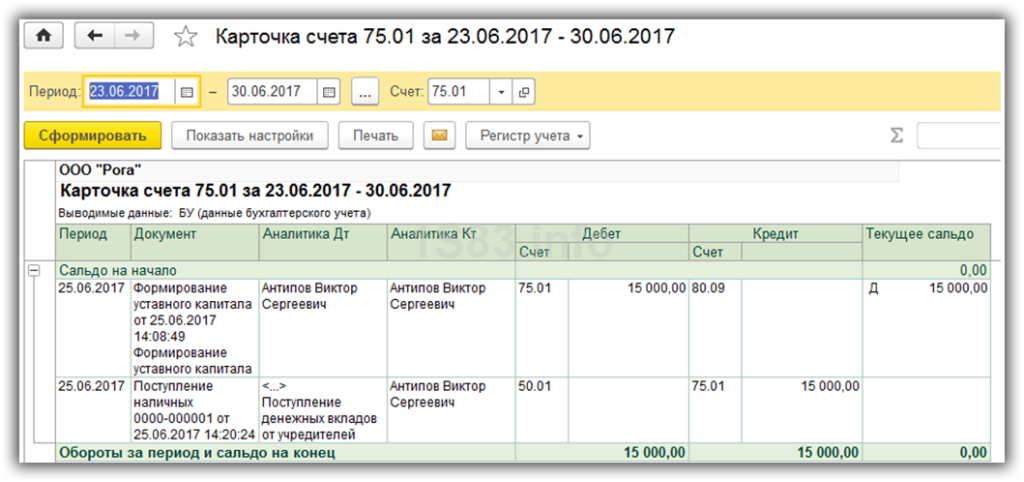

Проводки по внесению уставного капитала в кассу фирмы

В случае внесения учредителем (акционером) в кассу денежных средств в качестве УК, формируются бухгалтерские проводки:

- Д-т 50 «Касса» и К-т 75.01 «Расчёты по вкладам в уставной капитал».

После внесения в кассу, поступившими денежными средствами можно пополнить расчётный счёт или использовать их на нужды организации.

При внесении денежный средств на расчётный счет фирмы, формируются бухгалтерские записи на счетах:

- Д-т 51 «Расчётный счёт» и К-т 50 «Касса».

Видео:Как внести беспроцентный займ от учредителя и / или безвозмездную помощь от учредителя в 1С ?Скачать

Учредитель внес деньги в кассу проводки

- Привлечение заёмных денежных средств путём оформления кредита, микрозайма или иного продукта финансового рынка.

- Сокращение расходов с целью реструктуризации финансовых средств и их направление на решение вопросов первичной необходимости.

- Оформление займа от учредителя.

Именно на дату зачисления денег (20.10.2021) бухгалтер ЗАО «Приз» должен показать операцию по получению денежных средств. С этой целью используется запись ДТ 50 (51), КТ 91-1. С внесенной денежной помощи С. Н.

Сафоновой налог на прибыль не исчисляется, т.

Бухгалтерские проводки по взносу в уставный капитал в 2021 году

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

И тогда проводка будет выглядеть так – ДТ 58 Кт 76. Кредитовые остатки по субсчету счета 76 отразит размер неоплаченной суммы уставного капитала. Учредители вправе делать взнос не только в денежном выражении.

Займ от учредителя: проводки

Для того чтобы понять, на каком счете учитывать заем от учредителя, необходимо ответить на вопрос о сроке предоставления займа. Ведь если заем предоставляется на срок до 12 месяцев включительно, то учитывать его нужно на счете 66 «Расчеты по краткосрочным кредитам и займам». А если срок займа превышает 12 месяцев, — на счете 67 «Расчеты по долгосрочным кредитам и займам».

Может возникнуть ситуация, когда собственных средств организации оказалось недостаточно для осуществления капвложений или финансирования текущих расходов. Один из вариантов изыскания средств – обратиться за помощью к учредителю. Его помощь может носить как безвозмездный характер, так и предоставляться с возвратом. Как учитывать заем от учредителя, расскажем в нашей консультации.

Проводки при внесении в кассу директором денежных средств безвозмездно

Организация использует кассовый аппарат при расчетах с покупателями. Учредитель оказывает безвозмездную финансовую помощь путем внесения наличных денежных средств в кассу организации. Как оприходовать полученные денежные средства от учредителя, нужно ли использовать ККТ? Вправе ли организация выдать часть денежных средств, полученных от учредителя, под отчет?

При получении наличных от учредителя организация обязана оформить приходный кассовый ордер и оприходовать денежные средства в кассу, при этом пробивать кассовый чек не требуется.

Денежные средства, полученные от учредителя в качестве безвозмездной помощи и оприходованные в кассе, должны быть сданы в банк и впоследствии при необходимости могут быть сняты со счета для выдачи подотчетной суммы из кассы организации.

https://www.youtube.com/watch?v=jRMrooi3Z0U

Рекомендуем прочесть: Льготы Вдовам Военных Пенсионеров В 2021 Году

Безвозмездная финансовая помощь учредителя (при УСН, проводки)

Особенности определения налоговой базы по части НДС регламентирует ст. 162, п. 1. НК РФ. Для получателя денежной помощи объект налога по части НДС не определяется, т. к. получаемая финансовая поддержка не связана с оплатой работ, услуг, товаров.

Именно на дату зачисления денег (20.10.2021) бухгалтер ЗАО «Приз» должен показать операцию по получению денежных средств. С этой целью используется запись ДТ 50 (51), КТ 91-1. С внесенной денежной помощи С. Н. Сафоновой налог на прибыль не исчисляется, т. к. долевое участие в уставном капитале этого учредителя составляет более 50%.

Как учредителю внести деньги на расчетный счет ООО

Для общей системы налогообложения: НК РФ, статья 251, пункт 1, подпункт 11

Статья 251. Доходы, не учитываемые при определении налоговой базы1.

При определении налоговой базы не учитываются следующие доходы:11) в виде имущества, полученного российской организацией безвозмездно:

от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) этого физического лица.

Для упрощенной системы налогообложения: статья 346.15, пункт 1, подпункт 1 .1 , абзац 1

Статья 346.15. Порядок определения доходов 1.1. При определении объекта налогообложения не учитываются:

1) доходы, указанные в статье 251 настоящего Кодекса;

Для общей системы налогообложения: НК РФ, статья 251, пункт 1, подпункт 3.7

Статья 251. Доходы, не учитываемые при определении налоговой базы

1. При определении налоговой базы не учитываются следующие доходы:

3.

7) в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством Российской Федерации;

Для упрощенной системы налогообложения: статья 346.15, пункт 1, подпункт 1 .1 , абзац 1

Статья 346.15. Порядок определения доходов 1.1. При определении объекта налогообложения не учитываются:

1) доходы, указанные в статье 251 настоящего Кодекса;

Проводки по кассе

При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам;

ОПУ отражает результат деятельности орг-ции, в случае безвозмездной помощи учредителя нет деятельности, а есть суммы на покрытие понесенных убытков, развитие деятельности, т.е. вклады для компенсации нехватки капитала. Т.о., должно отражаться в капитале.

Как правильно оформить взнос учредителя в кассу

При создании фирмы формируется уставной капитал, он может быть собственный или заёмный. Уставной капитал (далее по тексту УК) – это резерв фирмы, который создают учредители, путём внесения в него денежных средств, материальных ценностей, имущества, невещественных прав выраженных в денежном эквиваленте.

Он необходим для начала функционирования компании. Законодательными актами Российской Федерации регламентируется величина (размер) уставного капитала.

Давайте, в данной статье рассмотрим, на каком счёте учитывается уставной капитал, как оформить взнос учредителя в кассу, остановимся на бухгалтерских проводках при оформлении данной операции.

- Выплату заработной платы сотрудникам;

- Арендную плату, например офисного или складского помещения, аренда автотранспорта;

- Приобретение объектов ОС, использующих в дальнейшем для работы, например компьютерная техника, объекты в производственных цех и другое;

- Оплата закупок, перечисление денежных средств поставщикам;

- Прочее.

Рекомендуем прочесть: Доплата Ветирану Труда Федиральному С Саратове

Проводки займа от учредителя

Выдавать ссуду такого вида вправе как физические, так и юридические лица, которым позволено по закону осуществлять деятельность. Учредители часто помогают компании при возникновении финансовых трудностей или при открытии бизнеса. Часто помощь осуществляется и при проведении крупной сделки, когда собственных оборотных средств не хватает.

https://www.youtube.com/watch?v=6K3St2d7RIk

Учредители или собственники своей компании предоставляют займ без обеспечения. Иногда даже не требуют возврата. Законодательство же оговаривает возможность предоставления поручителей и обеспечения. Учредитель вправе ограничить целевое назначение денежных средств. например, чтобы деньги были потрачены на покупку оборудования.

Учредитель внес сумму в кассу организации, как отразить в бухучете

С позиций бухучета и налогообложения между договором займа в натуральной форме и договором товарного кредита нет никаких различий. В зависимости от того, какое имущество является предметом займа, в бухучете сделайте проводку:

31 января в связи с нехваткой денег на выдачу зарплаты единственный учредитель (он же – генеральный директор) ООО «Торговая фирма «Гермес»» А.В. Львов предоставил организации процентный заем в сумме 200 000 руб.

Заем предоставлен наличными под 20 процентов годовых. Изменение процентной ставки по займу не предусмотрено. Других займов в I квартале «Гермес» не получал.

По договору организация обязана вернуть заем наличными 31 марта и одновременно выплатить Львову всю сумму начисленных процентов.

Взнос от учредителя

Для того, чтобы данный вариант пополнения оборотных средств был оформлен в соответствии с действующим сегодня законодательством, достаточно заключить соглашение о безвозмездной помощи между участником ООО и самим предприятием. Подобные сделки внимательно рассматриваются надзирающими органами и часто вызывают вопросы.

Оказание финансовой либо неденежной помощи (далее по тексту — внесение взноса) учредителем собственной компании на безмездной основе — правомерная хозяйственная операция.

Она подразумевает передачу от лица учредителя компании денег, имущества, имущественных прав, ценных бумаг, материалов, основных средств и пр.

В статье расскажем, как оформляется безвозмездная помощь учредителя в 2021 году для различных режимов налогообложения, какие проводки, рассмотрим примеры.

Особенности предоставления безмездной помощи учредителем своей компании Денежная помощь может быть временной (беспроцентный заем). Учредитель также вправе передать своей компании деньги и имущество в собственность. Так он может пополнить либо поднять капитал компании.

Полученную безмездную помощь обязательно нужно отображать в бухучете.

Как внести наличные на расчетный счет ООО: 5 законных способов и пошаговая инструкция

Заём под проценты подразумевает обслуживание долга, что должно отражаться в бух. учёте (начисление процентов, просрочка и т. п.). Беспроцентный заём гораздо проще, однако, он всё равно накладывает обязательство юр. лица вернуть деньги с р/с заимодавцу.

Данный путь должен быть предусмотрен Уставом юр. лица. Это не самый простой и быстрый способ. Если вклад в имущество не прописан в Уставе, придётся по всем правилам сначала внести изменения в него, что обязывает снова контактировать с регистрирующими органами. А это и большие временные затраты.

Рекомендуем прочесть: Какими льготами может пользоваться вдова чернобыльца

Однако одна из первых операций: взнос в уставный капитал, зачастую оформляется не совсем корректно. Такая же ошибка может быть допущена по операциям займа от учредителя.

И обнаружена эта ошибка может быть в день получения уведомления из банка, который в соответствии с п. 2.14. Положения Банка России от 5 января 1998г.

№14-П «О правилах организации наличного денежного обращения на территории Российской Федерации» в целях проверки соблюдения предприятиями порядка ведения кассовых операций и работы с денежной наличностью, установленных нормативными актами Банка России, просит Вас предоставить первичные кассовые документы. Бухгалтер не предоставляет или звонит в банк и говорит, что по счету 50 «касса» проводок не было. И тут получается, что организация нарушила порядок ведения кассовых операций.

Многие предприятия, относящиеся к малым, зачастую стараются в своей деятельности обойтись без «кассы» и облегчить работу бухгалтерии отсутствием первичных учетных документов по кассовым операциям. Чем при этом рискует компания, выясняла Светлана Щепетильникова.

Взнос учредителя проводки

В подобной ситуации требуется грамотно оформить договор беспроцентного займа между организацией и учредителем. Помимо подписанного обеими сторонами сделки контракта следует также подготовить необходимые первичные документы, которые подтверждают реальное предоставление денежных средств. Формально только после подписания всех указанных документов сделка становится легальной.

https://www.youtube.com/watch?v=FGMyjiXuCXo

Достаточно часто возникает ситуация, когда организации требуется пополнить оборотные средства. Одним из наиболее распространенных способов решения подобной проблемы выступает внесение денег учредителем.

Однако, эта процедура всегда тщательно рассматривается контролирующими органами, поэтому должна выполняться в строгом соответствии с сегодняшним законодательством.

При этом финансовая операция сопровождается оформлением необходимых документов, а также соблюдением кассовой дисциплины и выполнением правил внутреннего распорядка, установленных на предприятии.

Проводки по безвозмездной финансовой помощи от учредителя или директора

По итогам 2014 года Фирма «А» получила убыток в 1 000 000 рублей. В связи с этим, учредители Фирмы Иванов А.А. и Петров Б.В., до утверждения годовой отчетности, приняли решение покрыть за счет собственных средств образовавшийся убыток. Таким образом, 05.02.2015 Иванов А.А. внес на расчетный счет Фирмы «А» 520 000 руб., Петров Б.В. — 480 000 руб.

В случае необходимости покрытия убытков и предотвращения банкротства, учредители вправе предоставить финансовую помощь своей организации. Это можно осуществить в форме займа, вклада в имущество организации (только для ООО) или передать безвозмездно денежные средства (имущество).

Счет 50 Касса

На субсчете 50-2 «Операционная касса» учитывается наличие и движение денежных средств в кассах товарных контор (пристаней) и эксплуатационных участков, остановочных пунктов, речных переправ, судов, билетных и багажных кассах портов (пристаней), вокзалов, кассах хранения билетов, кассах отделений связи и т.п. Он открывается организациями (в частности, организациями транспорта и связи) при необходимости.

Если на предприятии нет наличной выручки, счет 50 Касса также используется при взаиморасчетах наличными. Например, зарплата сотрудникам перечисляется не на карты, а выдается наличными, подотчетные средства выдаются на руки, наличными выдаются займы, дивиденды и прочее.

Видео:Поступление денежных средств в кассу от учредителя в программе 1С Бухгалтерия.Скачать

Беспроцентный займ от учредителя — проводки

Добрый день, уважаемые читатели блога! Сегодня рассмотрим с вами тему — бухгалтерские проводки по займам.

Очень часто учредители делают займы для компании из личных средств, чаще всего это бывает в начале открытия фирмы, так как оборот еще небольшой, а платить зарплату сотрудникам надо.

Займы бывают разных типов, например, беспроцентный и под определенный процент. Сегодня рассмотрим несколько вариантов проводок и как их правильно оформить.

Беспроцентный заем от учредителя ООО

В соответствии с действующим законодательством в течение 4-х месяцев учредитель (ли) общества с ограниченной ответственностью должен внести на расчетный счет общества Уставный капитал в том размере, в котором он прописан в учредительных документах общества.

Деньги, внесенные на расчетный счет учредитель может использовать при осуществлении расчетно-платежных операций по банковскому счету.

Однако этих денег часто не хватает, особенно в момент становления общества, так как первоначальные платежи превышают размер уставного капитала, например оплата аренды офиса, выплата первой зарплаты и оплаты налогов по сотрудникам общества, закупка товара для последующей перепродажи и т.д.

Выходом в данной ситуации будет являться внесение беспроцентного займа от учредителя общества на расчетный счет или в кассу компании. Для этого необходимо учредителю явиться в банк с договором займа и внести через кассу займ или внести сумму займа в кассу компании. В последствии, когда финансовая ситуация общества стабилизируется, учредитель имеет право забрать сумму займа.

Налогообложение займа

Займ, который учредитель прощает своей фирме (а он может не просить его вернуть) признается внереализационным доходом. И с этой суммы вам придется исчислить и уплатить налог на прибыль. Однако, если доля учредителя, простившего сумму займа своей компании, превышает 50% от общего размера уставного капитала, дохода при прощении займа в этом случае у компании не возникает.

Бухгалтерский учет займа

Займ отражается на 66 счете бухгалтерского учета «Краткосрочный займ» (займ на срок не более 12 месяцев) и на 67 счете бухгалтерского учета «Долгосрочный займ» (займ на срок более 12 месяцев).

Займ формирует кредиторскую задолженность в пассиве баланса, в связи с этим если вы даете займ, то кредиторская задолженность в пассиве баланса будет увеличиваться, если вы забираете свой займ или прощаете его, то кредиторская задолженность сразу уменьшиться.

- Бухгалтерские проводки при внесении займа учредителем на расчетный счет: Дт 51 Кт 66,67

- Бухгалтерские проводки при внесении займа учредителем в кассу: Дт 50 Кт 66,67

- Далее деньги из кассы передаются на расчетный счет компании: Дт 51 Кт 50

information/besprocentnyj-zaem-ot-uchreditelja-OOO

Бухгалтерский учет займов выданных и процентов по ним — проводки, начисление процентов

Как вести бухгалтерский учет займов выданных и процентов по ним? Если заем процентный, то он относится к финансовым вложениям. Согласно ПБУ 19/02 к финансовым вложениям относится актив, у которого правильно оформлены документы, есть риск неплатежа, способен приносить доход (проценты). Поэтому беспроцентные займы не относятся к финансовым вложениям.

Бухгалтерский учет займов выданных

Выдача займа отражается проводкой: Дебет 58-3 Кредит 10,41,50,51…

Выдача беспроцентного займа отражается на счете 76 «Расчеты с разными дебиторами и кредиторами»: Дебет 76 Кредит 10,41,50,51…

Возврат займа отражается зеркальными проводками: Дебет 10,41,50,51 Кредит 58-3.

Возврат беспроцентного займа: 10,41,50,51… Кредит 76.

Учет процентов по займам выданным

Проценты, начисленные по займам выданным — это доход организации. Фирма сама определяет — это доход от обычных видов деятельности или прочие поступления.

https://www.youtube.com/watch?v=IVGa9znYj3U

Если проценты по займам — это постоянный источник дохода, можно отнести их к доходам от обычных видов деятельности. Свой выбор надо закрепить в учетной политике. Проценты по выданным займам начисляют по формуле:

| Основная сумма займа (ОСЗ) х годовую ставку : 365 (366) х количество календарных дней периода (например, месяца) |

Проценты могут быть и фиксированной суммой, размер процентов надо прописать в договоре.

Начислять проценты надо ежемесячно, в бухучете делать проводку: Дебет 76 Кредит 91-1 «Прочие доходы».

Если проценты оплачены, в учете делается проводка: Дебет 50,51 — Кредит 76.

Выдача займа сотруднику

Организация имеет право выдавать займы своим сотрудникам. Учет таких займов ведется на счете 73-1 «Расчеты по предоставленным займам». По дебету счета 73.1 — выдача займа, по кредиту — возврат. Учет начисленных процентов ведется на этом же счете.

Аналитический учет ведется по каждому работнику организации.

- Дебет 73.1 Кредит 50,51 — предоставлен заем сотруднику.

- Дебет 73.1 Кредит 91.1 — начислены проценты по займу.

Если сотруднику выдан беспроцентный заем или по ставке ниже, чем 2/3 ставки рефинансирования, то у сотрудника образуется материальная выгода в виде экономии на процентах (подп. 1 п. 2 ст. 212 НК РФ). Организация, как налоговый агент, должна будет удержать НДФЛ и перечислить в бюджет (ставка 35%).

buhgalterskiy-uchet-zaymov-vyidannyih-i-protsentov-po-nim-provodki-nachislenie-protsentov/

Оформление проводок по договору займа и начисленным процентам

Переданные и возвращенные заемщиком ресурсы на базе договорного соглашения не признают при учете заимодавца расходными операциями.

Условия перечисления заемных средств работнику, трудящемуся на предприятии предполагают использование счета 73 («Расчеты с персоналом по прочим операциям»). Применительно к типу денежных средств присутствуют счета 50 (Касса) и 51 (Расчетный счет). Так, сочетание заемной суммы с процентами предполагает выполнение проводок:

- выдача: Д 58 (73), субсчет «Предоставленные займы», Кр 51 (50);

- возврат: Д 51 (50), Кр 58 (73).

Если предполагается, что компания будет удерживать заемные ресурсы из зарплаты работника, то используется счет 70.

Проводка для этих операций имеет вид: Возврат суммы служащим: Д 70, Кр 73.

Процентную выгоду можно распределить к доходам от целевого функционирования или к иным поступлениям. Такой выбор прописывается в уставных документах об учете компании. Получение процентов удовлетворяет таким проводкам:

- начисление: Д 76, Кр 91-1 «Прочие доходы»;

- получение процентных средств: Д 50 (51), Кр 76.

Получение процентов в форме натуры отразится на балансе, только когда они будут образованы:

- начисленные проценты в натуральной форме: Д 76, Кр 91-1;

- оплата процентов в виде пришедшей собственности: Д 41 (09, 10), Кр 76;

- учет налога на дивиденды в виде пришедшей собственности: Д 19, Кр 76.

Беспроцентный займ не следует относить к финансовым вложениям, так как оно должно приносить выгоду. Выдача простого займа вернет потом только фиксированную сумму, поэтому проводка ведется на счете учета расчетов.

Для проведения операций, расшифровывающих отдачу финансов без дивидендов, требуется счет 76 «Расчеты с разными дебиторами и кредиторами». Проводки при предоставлении заемных денег без расчета процентов выглядят:

- выдача: Деб-т 76, Кред-т 50 (51);

- возврат: Деб-т 51 (50), Кред-т 76.

Отдача ресурсов может происходить в натуральной форме. Капвложения в представленной ситуации равняются стоимости активов, отданных предприятием на определенный срок. Общая стоимость отдаваемых активов высчитывается на основе подобных активов на подобных условиях.

Если в качестве долговых ресурсов передается имущество, то в расходы такая передача не идет. Натуральная форма при передаче имущества от платящей компании подразумевает начисление НДС. Операции при таких обстоятельствах отразятся:

- исчисление налога на ДС с величины ресурсов: Деб-т 91-2, Кред-т 68, субсчет «Расчеты по НДС»;

- возврат: Деб-т 51 (50), Кред-т 58-3 (76).

При возвращении ресурсов натуральной формы значение НДС, вновь поступаемой собственности, обуславливают проводящие операции:

- учет НДС при возврате (поступающее имущество): Деб-т 19, Кред-т 58-3;

- вычитание входного налога: Деб-т 68, субрасчет «Расчеты по НДС», Кред-т 19.

В последней проводке входной НДС вычитается при событиях, когда функционирование предприятия подлежит обложению НДС. Предприятие предоставило два кредита на сумму 100000 рублей на период 6 месяцев. Следует отобразить проведенные операции.

| Д | К | Описание | Сумма |

| 76 | 51 | Предоставление кредита | 100000 рублей |

| 51 | 76 | Погашение краткосрочного кредита спустя 6 месяцев | 100000 рублей |

Видео:Оформление уставного капитала в 1С:Бухгалтерия 8.3Скачать

Безвозмездная помощь учредителя проводки

Это, в свою очередь, значит, что решения о передаче вкладов приводит к увеличению размеров чистых активов фирмы. Порядок их определения законом не установлен. В этой связи ООО могут применять правила, действующие для акционерных обществ.

За стоимость чистых активов следует принимать величину, которая получается при вычете пассивов из оборотных средств, принимаемых к расчету. По существу сумма показывает размер собственного капитала компании. При этом по подп. 3.4, п.

1, статьи 251 НК доходы, в качестве которых выступает имущество, переданное обществу для увеличения оборотных средств, формированием добавочного капитала в том числе, не учитываются при налогообложении прибыли.

Заем Участник может оказать фирме временную денежную помощь, подписав договор займа с ней. Данное положение предусмотрено в ст. 808, п. 1 ГК.

Пример проводок для безвозмездной финансовой помощи от учредителя

- Договор дарения (исключительно на безмездной основе). При передаче имущества к договору прилагается акт о его безмездной передаче (основание для последующей постановки на учет).

- Договор займа (с обязательным указанием величины займа, отсутствия процентов).

Договор вступает в действие после передачи денег либо имущества.

https://www.youtube.com/watch?v=fg7tGlmusZk

Договор ссуды (без оплаты, когда имущество передается в пользование).

Коммерческие структуры не вправе заключать договор дарения между собой.

Безвозмездная помощь от учредителей: бухгалтерский учет и налогообложение

Проводки по бухучету С точки зрения бухучета, деньги учредителя, переданные в организацию безвозмездно, считаются «прочими доходами» (в соответствии с абзацем 10 п. 7 ПБУ 9/99). Их нужно признавать на дату их поступления на счет, от этого зависит способ отражения их в учете.

- Деньги для любых целей можно зачислять в течение всего отчетного периода. Проводка должна быть сформулирована так: дебет 51(51), кредит 91-1, «Безвозмездное получение средств от участника ООО (акционера, учредителя)».

ОБРАТИТЕ ВНИМАНИЕ! Счет 98-2 «Безвозмездные поступления денежных средств» здесь не подходит, он предназначен для регистрации передачи материальных активов, а не денежных средств. ПРИМЕР. Учредитель ООО «Кантата» Л. В. Контрабасов владеет 50% уставного капитала фирмы. В феврале 2021 года он перечислил компании финансовую помощь на пополнение оборотных средств, которая составила 300 000 руб.

Финансовая помощь от учредителя

В соответствии с общим правилом участник, выступая в качестве заимодавца, имеет возможность не только вернуть сумму, но и получить проценты. Их размер и порядок начисления устанавливаются в договоре. Однако этим же соглашением может быть предусмотрена финансовая помощь безвозмездно.

Условия такого предоставления займа должны быть прописаны в договоре прямо. Это предписывает ст. 809, п. 1 ГК. Финансовая безвозмездная помощь в виде займа не будет выступать в качестве дохода компании. При этом погашение кредита не признается как расход.

Таким же образом полученный заем не входит в доходы, облагаемые налогом на прибыль по НК. При этом расходы, направленные на его погашение, снижают по нему базу. Вместе с этим при безвозмездном использовании средств доходом компании по ст.

41 НК будет экономия на процентах. В гл.

Проводки «безвозмездная финансовая помощь от учредителя»

При такой форме финансовой поддержки важно учитывать такие факторы:

- передаваемые средства никак не влияют на размер уставного капитала;

- данные финансы не увеличивают и не уменьшают долю ни одного участника юрлица;

- организация получает деньги без дополнительных условий.

Оформление безвозмездной помощи Решение об оказании денежной помощи на безвозмездной основе требует договорного оформления.

ВАЖНАЯ ИНОФРМАЦИЯ! Налоговый Кодекс РФ не облагает переданные средства налогом на прибыль, если оказавший помощь участник юридического лица владеет половиной и более уставного капитала организации. В других случаях эта сумма станет частью внереализационных доходов и подлежит налогу на прибыль.

Необходимым документом является учредительское решение об оказании безвозмездной помощи фирме, где нужно четко указать цели, на которые планируется направить полученные финансы.

Гражданское процессуальное правоPermalink

Подскажите какие нужно проводки сделать (dt).Внесены ден.средства на расч.счет как финансовая помощь единст.учредителя.для оплаты аренды .Предприятие деятельность не ведет.

Д50-К86 или 76.5 = поступили ден.

средства от учредителя для оплаты аренды (ПКО)

Д51-К50 = сача наличных в банк (выписка + РКО)

так деньги перечислены сразу на расчетный счет.Что тогда :-(? В выписке Дт 51 Кт 76.5

Дт76.5 Кт51 — оплата аренды

Тоже сейчас ищу правильные проводки по безвозм помощи от единственного учредителя.

Много чего прочитала, по-моему проводки такие, но я в них не очень уверена.

Д50(51) К 98-2 (безвозмездные поступления)

98.2 91.1 (внереал доход и в бух ПБУ 9/99 и в налог. учете ст250п8 НК )

А вот как сделать чтоб налогом на прибыль программа «не обложила» не знаю.

И в декаларации по прибыли надо по строке 103 (безв получ имущ-во как-то отразить).

Кто реально с ситуацией сталкивался -напишите пожалуйста. У меня программа 1С7.7.

А не лучше было бы сделать, вместо фин. помощи -безпроцентный займ от учредителя.

Д50 К 66 получили займ от учредителя

Д51 К 50 внесли на р/сч

Д60,76.5 К51оплатили аренду с р/сч.

Налогом на прибыль займы не облагаются

https://www.youtube.com/watch?v=imCiInK6xmw

Варианты уже не обсуждаются. Учредитель решил внести и забыть про них. Не хочет он эти деньги себе возвращать. Тем более,что фирма на ближайшие примерно пару лет переводится на нулевку. Она просто =чистейшая= без долгов и только что после проверки, для оборотов есть еще одна, похуже.

Галине Буймистер: я сталкивалась с ситуацией. В программе автоматически тоже не получилось сделать, пришлось корректировать в ручную.

Когда составляете декларацию в программе, в строке где отражаются внереализационные доходы вычтете сумму безвозмездного поступления и сами рассчитайте налог в декларации.

Кога будете делать операцию закрытие месяца, в строке «расчет налога на прибыль» снимите галочку, тогда программа не расчитает налог, а остальные счета закроет. Начисление налога сделайте проводкой в журнале операций.

А если попробовать провести через 76-5

д-т 50(51) к-т 76-5(учредитель)поступили ден.средства от учред.в кассу(на расч.сч.)

д-т 76-5(учред) к-т 98-2 безвозмездно получено от учред.

Читайте так же: Прожиточный минимум и мрот — в чем разница

Все это бухгалтерской справкой и 98-2 в программе отнести к доходам,не учитываемым при налогообложении.Я сама настроила программу 7-ку и она не считает мне в налоговом учете такие данные.

Сч.86 в этой ситуации не применяется,это не финансирование,т.к. оплата аренды-это типичная операция хозяйственной деятельности,а не целевое мероприятие.Я уже объясняла это автору темы через личку.

Безвозмездная помощь от учредителя не является доход только при условии,что его доли более 51%.Во всех остальных случаях безвозмездная посощь является доходом и обязательно проводится через сч.91/1.Если учредителей двое и более,то лучше показать займ.

И обязательно процентный,иначе будете долго бодаться с ИФНС,Но, у автора темы учредитель один.

Варианты уже не обсуждаются. Учредитель решил внести и забыть про них. Не хочет он эти деньги себе возвращать. Тем более,что фирма на ближайшие примерно пару лет переводится на нулевку. Она просто =чистейшая= без долгов и только что после проверки, для оборотов есть еще одна, похуже. — то расценивайте как доход компании ст.250 НК РФ Гл.25

Людмила согласна, что если средства безвозмезно полученные от учредителя оставить на сч. 98, то программа не будет их учитывать при расчете налога на прибыль. Но как говорила автор вопроса, фирма читая, после проверки и готовиться здавать пару лет чистую отчетность, нужни ли им в таком случае незакрытые пассивы.

На практике эти суммы вносятся при отсутствии ден.средств в фирме и необходимых для оплаты чего-либо,поэтому 98 закроется при использовании ден.средств.

Если же учредителем организации является физическое лицо, то запрета на внос безвозмездной помощи этим учредителем нет.

Полученная от учредителя безвозмездная помощь не учитывается при определении налоговой базы по налогу на прибыль, если доля учредителя в уставном капитале организации составляет более 50% (пп. 11 п. 1 ст. 251 НК РФ).

Если это денежные средства, то ваша организация сразу может ими распоряжаться.

От вида безвозмездной помощи зависит и возникновение объекта обложения НДС.В случае же передачи денежных средств объекта налогообложения не будет.

В Справочник хозяйственных операций.

1С:Бухгалтерия 8 добавлена практическая статья «Получение безвозмездной денежной помощи от учредителя (доля более 50%)», в которой рассматривается поступление безвозмездной финансовой денежной помощи от учредителя организации, доля которого в уставном капитале общества составляет 77%. Учредитель данной организации – физическое лицо (резидент РФ) – сотрудником не является. Целевое назначение финансовой помощи — пополнение оборотных активов.

Основной целью создания коммерческой организации является получение прибыли (п. 1 ст. 50 ГК РФ).

Учредителями (участниками, акционерами) обществ различных форм собственности могут быть как физические лица (резиденты и нерезиденты РФ, в том числе работники организаций), так и юридические лица (российские и иностранные организации).

Учредители вправе оказать финансовую помощь обществу путем безвозмездной передачи денежных средств, ценных бумаг или иного другого имущества. Целями безвозмездной помощи могут быть: ведение уставной деятельности; расчеты по заработной плате; перечисление налогов; платежи за аренду, связь и содержание офиса; оплата командировочных расходов; погашение заемных обязательств и т. д.

Документом, на основании которого может быть получена безвозмездная финансовая помощь, является, как правило, соглашение о предоставлении финансовой помощи.

https://www.youtube.com/watch?v=_5PHhw0xPOs

В бухгалтерском учете денежные средства, полученные российской организацией от учредителя безвозмездно, являются прочими доходами и признаются на дату их поступления (п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н).

В налоговом учете в соответствии с пп. 11 п. 1 ст. 251 НК РФ доходом безвозмездно полученное имущество (работы, услуги, имущественные права) не является для исчисления налога на прибыль.

Денежные средства, безвозмездно переданные учредителем российской организации, не связанные с оплатой подлежащих обложению налогом на добавленную стоимость товаров (работ, услуг), у получающей стороны в налоговую базу по НДС не включаются (пп. 1 п. 1 ст. 146, пп. 2 п. 1 ст. 162 НК РФ).

Кроме того, в связи с выходом новых релизов в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» актуализированы следующие статьи:

Обратите внимание, начиная с релиза 3.0.33 программы «1С:Бухгалтерия 8» используется новый интерфейс «Такси». Подробнее см. здесь.

Наряду с интерфейсом «Такси» сохраняется и прежний интерфейс «1С:Предприятия 8». Пользователь может выбирать вид интерфейса в настройках программы (см. здесь).

Отражение безвозмездной финансовой помощи для целей налогового учета

В НК РФ предусмотрены два варианта учета безвозмездной финансовой помощи.

В первом случае доходы в виде безвозмездно полученного имущества независимо от того, юридическим или физическим лицом оно было передано согласно п. 8 ст.

250 НК РФ, за исключением случаев, указанных в ст. 251 НК РФ, относятся к внереализационным доходам, формирующим налоговую базу для исчисления налога на прибыль.

На основании пп. 11 п. 1 ст. 251 НК РФ при определении налоговой базы по налогу на прибыль организаций не учитываются доходы в виде имущества, полученного российской организацией безвозмездно:

от организации, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50% состоит из вклада (доли) передающей организации;

При этом полученное имущество не признается доходом для целей налогообложения прибыли только тогда, когда в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам.

Таким образом, отражение данной операции в налоговом учете зависит от источника помощи.

https://www.youtube.com/watch?v=_5PHhw0xPOs

В первом случае в налоговой декларации по налогу на прибыль безвозмездная финансовая помощь должна быть отражена следующим образом: по строке 100 указывается общая сумма внереализационных доходов предприятия. По строке 103 показывается стоимость безвозмездно полученного имущества, работ, услуг или имущественных прав, за исключением указанных в ст. 251 НК РФ.

Видео:Бухгалтерские проводки по учету денежных средств в кассе.Скачать

Безвозмездная помощь учредителя: проводки

В жизни предприятия случаются всевозможные коллизии, поэтому в случае необходимости погашения срочных платежей или покрытия убытка учредители могут финансово помочь компании. Это осуществляют предоставлением займа, имущественным вкладом (исключительно для ООО), безвозмездной передачей денежных средств или имущества. Разберемся, как учитываются эти поступления в учете компании.

Помощь учредителя

Законодатель не препятствует учредителю, давая ему право помогать компании. Одним из видов денежной помощи является заем, т. е. временная финансовая помощь, передаваемая на возвратной основе.

А можно профинансировать компанию или внести имущество безвозмездно, пополнив тем самым капитал фирмы. В любом случае, проведенные операции обязательно отражают в учете.

Лишь после этого полученные средства можно расходовать на нужды фирмы или по назначению, если есть специальные указания учредителя.

Как оформить безвозмездную финансовую помощь от учредителя

Началом процесса документального оформления передачи безвозмездной помощи является проведение собрания участников фирмы, на котором согласовываются детали ее предоставления. Вынесенные решения фиксируются в протоколе.

Затем, в зависимости от вида безвозмездной помощи учредителя, оформляют соответствующие соглашения: договоры дарения, безвозмездной передачи активов, ссуды, займов и т. п. Соглашения вступают в действие после передачи активов.

https://www.youtube.com/watch?v=QqdMGvkNk7s

Безвозмездная помощь учредителя – распространенный способ помощи фирме. Ее оформляют письменным решением, где указывают цели, на которые переданные активы должны быть направлены. Зачисление денег от учредителя производится с применением счета прочих доходов/расходов – 91.

Счет безвозмездных поступлений 98/2 при операциях с денежными средствами не применяется, поскольку он предназначен для учета доходов от приходования имущества. Основные проводки при безвозмездной помощи учредителя:

Операции | Д/т | К/т |

Безвозвратная финансовая помощь от учредителя на расчетный счет | 51 | 91/1 |

Поступление ОС | ||

В счет безвозмездного поступления передан объект ОС | 08 | 98/2 |

Передача ОС в эксплуатацию | 01 | 08 |

Начисление износа на ОС | 20 | 02 |

Отражена стоимость ОС в составе прочих доходов | 98/2 | 91/1 |

Передача материалов | ||

Переданы ТМЦ от учредителя | 10 | 98/2 |

Материалы списаны на производство | 20 | 10 |

Стоимость ТМЦ отражена в составе прочих доходов | 98/2 | 91/1 |

Помощь для погашения убытка | ||

Принято решение о погашении убытка | 75 | 84 |

Зачисление средств для покрытия убытка | 51 | 75 |

Внесение денег учредителем в уставный капитал | ||

Внесены средства в УК | 75,50,51 | 80 |

Произведен взнос: | ||

— денежными средствами в кассу | 50 | 75 |

— товарами | 41 | 75 |

— ТМЦ | 10 | 75 |

— ОС | 08 | 75 |

Передача учредителем ОС на увеличение чистых активов | 08 | 83 |

Пополнение резервного фонда | ||

Внесены средства учредителем на прибавление резервного капитала | 50,51 | 91/1 |

Определен доход компании за год | 91/1 | 99 |

Рассчитан чистый годовой доход | 99 | 84 |

Произведено отчисление в резервный фонд в соответствии с уставом | 84 | 82 |

Безвозмездная финансовая помощь от учредителя: налогообложение

В налоговом учете прибыль в виде безвозмездной финансовой помощи, полученной от юридического или физического лица, относят в состав внереализационных доходов, облагаемых налогом.

Но, в отличие от бухучета, в налоговом безвозмездные поступления от учредителя фиксируются не всегда. Это зависит от размера доли в уставном капитале, которой владеет учредитель. Ст.

38, 250, 251 НК РФ перечисляют случаи, когда взносы, переданные на безмездной основе, не подлежат налогообложению:

Вид безвозмездной помощи | Когда ее не облагают налогом |

Имущество, деньги | Если доля помогающего в уставном капитале фирмы более 50%. В этом случае помощь от учредителя не считается налогооблагаемым доходом. Однако если помощь оказана не финансовая, а имущественная, и активы эти реализованы в течения года с момента принятия к учету, то доход придется отразить. https://www.youtube.com/watch?v=QT2C8nzzAb0 Если же доля учредителя в УК не более 50%, отразить полученный доход следует обязательно, датируя его днем получения помощи. Оценить имущество необходимо по рыночной стоимости, как и в бухучете. Кстати, списать полученное в виде помощи на затраты «упрощенцам» нельзя, поскольку в расходы им можно относить только оплаченные суммы. |

Компания-получатель помощи – владелец более 50% УК фирмы-помощника | |

Деньги, имущество, имущественные и неимущественные права | Передаются для увеличения чистых активов компании при зафиксированном в учредительных документах целевом направлении денежной помощи |

Подобный порядок приемлем для предприятий всех форм собственности. К льготной категории безвозмездной финансовой помощи от учредителя в части налогообложения относят договор беспроцентного займа, поскольку на деньги по нему проценты не начисляются, а по окончании срока предоставления заем возвращают. Как таковой прибыли у предприятия не было, а, значит, налог на сумму займа не начисляют.

Финансовая помощь учредителя на возвратной основе: проводки

Денежный заем – это возвратная финансовая помощь от учредителя, возвращаемая учредителю по прошествии установленного срока. Денежные средства передаются на основании договора займа. Он может быть процентным или беспроцентным.

Условия предоставления займа указываются в договоре:

- Если заем выдается под проценты, то в договоре прописывается процентная ставка;

- Беспроцентный заем предполагает полное отсутствие процентов.

Помимо этого в соглашениях часто прописывают, на какие цели должны быть израсходованы средства.

В бухучете займов применяют счет 66 (для краткосрочных, до 1 года), либо счет 67 (для долгосрочных, свыше 1 года). Исходя из этих обстоятельств, проводки будут следующими:

Операции | Д/т | К/т |

Получены средства по договору займа | 51 | 66,67 |

Отражены проценты за пользование займом | 91 | 66,67 |

Возвращены учредителю заемные средства | 66,67 | 51 |

Перечислены проценты по займу | 66,67 | 51 |

🎦 Видео

Учет займа от учредителя в 1ССкачать

Оформление поступления денежных средств в кассу от учредителяСкачать

КАК ВНЕСТИ ДЕНЬГИ НА РАСЧЕТНЫЙ СЧЕТ? ВНЕСЕНИЕ ДЕНЕГ В ДЕЯТЕЛЬНОСТЬ ООО ИЛИ ИПСкачать

Касса в 1С Бухгалтерия 8.3 (видео)Скачать

Как внести средства в уставный капитал Внесение средств из кассы на расчетный счет НюансыСкачать

Бухгалтерский учет. Счет 50 "Касса": проводки, типовые примерыСкачать

Проверяем проводки по КАССЕ счет 50Скачать

ООО берет деньги в долг у учредителя / оформляем займ между ООО и собственникомСкачать

Упрощенка в 1С 8.3 самостоятельно. Займ от учредителяСкачать

Безвозмездное пополнение расчетного счета Компании от Директора в 1С ПрограммеСкачать

Урок 3. Как за 4 минуты выучить счета и бухгалтерские проводки. Учет для начинающих.Скачать

БУХГАЛТЕРСКИЕ ПРОВОДКИ | Бухучет для чайников | Бухгалтерия для начинающих | Двойная запись | СчетСкачать

Часть 2 - Банк и касса - учет денежных средств в 1С: БухгалтерииСкачать

Как оформить пополнение средств в кассу директоромСкачать

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Как правильно выводить прибыль из ОООСкачать