Наиболее часто бухгалтеры сталкиваются с необходимостью произвести расчет налога и правильно внести проводки в нескольких случаях. К таким доходам физических лиц (резидентов и нерезидентов, получающих доход от источников в РФ), с которых подлежит удержать НДФЛ, относятся (п. 1 ст. 208 НК РФ):

- Заработная плата и другие доходы, установленные трудовым договором, а также вознаграждение за выполнение иных обязанностей, оказание услуг, выполнение работ по договорам ГПХ с физлицами.

- Материальная выгода в виде процентной экономии, благодаря получению беспроцентного кредита от работодателя.

- Дивиденды и проценты, выплачиваемые предприятием физлицам.

- Прочие доходы, перечисленные в указанной статье НК.

- Заработная плата: НДФЛ-проводки

- Удержан НДФЛ: проводка с материальной выгоды

- Удержан НДФЛ: проводка по уплате налога с дивидендов

- Проводки по НДФЛ

- Проводки по удержанию и уплате НДФЛ

- Пример начисления НДФЛ с дивидендов

- Проводки по удержанию НДФЛ с дивидендов

- Пример начисления НДФЛ с полученных процентов по кредиту

- Проводки по удержанию НДФЛ с процентов по кредиту

- Пример расчета НДФЛ с заработной платы

- Проводки по начислению НДФЛ с зарплаты

- Ставки НДФЛ

- Бесплатные юридические консультации

- Что такое «налог на доходы физических лиц»

- Когда удерживается НДФЛ

- НДФЛ: основные корреспонденции счетов

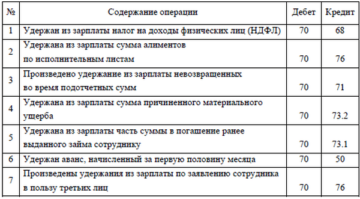

- Удержание из заработной платы: проводки и примеры

- Проводки по заработной плате

- Удержан НДФЛ: проводка

- По заявлению сотрудника

- Удержан ндфл из заработной платы – проводка

- Бухгалтерские проводки по удержанию НДФЛ из заработной платы

- Пример начисления НДФЛ с дивидендов

- Пример начисления НДФЛ с полученных процентов по кредиту

- Пример расчёта НДФЛ с заработной платы

- Проводки по начислению и удержанию НДФЛ с зарплаты

- Классификация ставок и доходов, на которые они распространяются

- Начисление ндфл – проводки

- Начисление НДФЛ отражаем в проводках

- Правильно отражаем удержание НДФЛ из заработной платы

- Оформляем проводки по перечислению НДФЛ

- Учет удержаний из заработной платы: проводки и примеры

- Основания и порядок удержания из заработной платы

- Доходы, не подлежащие удержаниям

- Очерёдность удержаний

- Ограничение размера удержаний

- Пример расчета удержания из заработной платы

- Обязательные удержания

- По исполнительным документам

- По инициативе работодателя

- Какой проводкой отразить удержание ндфл из зарплаты

- Ндфл – проводки:

- 💥 Видео

Заработная плата: НДФЛ-проводки

Рассмотрим для начала удержание НДФЛ и его проводки на примере заработной платы. Работодатель обязан самостоятельно высчитать сумму налога на доход к уплате и перечислить его в бюджет. Величина ставки НДФЛ с зарплаты в общем случае составляет: 13% для сотрудника-резидента (п. 1 ст. 224) и 30% от дохода работника-нерезидента (с учетом исключений п. 3 ст. 224 НК РФ).

Удержание НДФЛ с зарплаты отражается проводкой:

- Дт 70 Кт 68/НДФЛ – удержан НДФЛ.

Например, Петрову Ивану Сергеевичу начислена зарплата за январь — 30 000 рублей. Этот сотрудник является резидентом РФ и имеет одного ребенка 5 лет.

Исчисление НДФЛ производится так: разница между доходом сотрудника и вычетом на ребенка умножается на ставку налога.

- (30 000 – 1400) х 13% = 3718. Таким образом, НДФЛ с заработной платы составляет 3718 рублей.

Проводка по удержанию налога будет выглядеть следующим образом:

- Дт 70 Кт 68/НДФЛ – 3718,00 начислен НДФЛ с зарплаты Петрова И.С.

Не позднее следующего дня после выплаты, налог с зарплаты перечисляется агентом в бюджет:

- Дт 68/НДФЛ Кт 51 – 3718,00 налог перечислен в бюджет.

Удержан НДФЛ: проводка с материальной выгоды

Предприятие может предоставить сотруднику малопроцентный, или беспроцентный заем на небольшой период. В этом случае работник имеет своего рода прибыль – материальную выгоду в форме экономии на процентах. Для учета займа используется счет 73/1 «Расчеты по предоставленным займам» в корреспонденции со счетами 50 или 51:

- Дт 73/1 Кт 50(51) – выдан заем работнику

- Дт 73/1 Кт 91/1 – начислены проценты по займу, если заем процентный

- Дт 50 (51, 70) Кт 73/1 – работник вернул сумму займа и проценты.

В день возврата займа удержание НДФЛ производится из дохода, выплачиваемого работнику работодателем по ставке 35% (по беспроцентным займам, и тем, где процентная ставка менее 2/3 от ключевой ставки ЦБ РФ):

- Дт 70 Кт 68/НДФЛ – начислен НДФЛ с материальной выгоды по займу

- Дт 68/НДФЛ Кт 51 – налог перечислен в бюджет

Удержан НДФЛ: проводка по уплате налога с дивидендов

Дивидендами признается прибыль учредителей организации. Размер ставки НДФЛ – 13%, а для нерезидентов — 15%.

В проводках при удержании НДФЛ с дивидендов физлица по Дебету указывается счет 70, если учредитель является сотрудником этой фирмы, либо счет 75, если учредитель не работает в организации. НДФЛ уплачивается в бюджет не позднее следующего дня после выплаты дивидендов учредителю (ст. 226 НК РФ).

- Дт 84 Кт 70 (75) – начислены дивиденды учредителю

- Дт 70 (75) Кт 68/НДФЛ – удержан НДФЛ с дивидендов

- Дт 70 (75) Кт 50(51) – дивиденды выплачены участнику

- Дт 68/НДФЛ Кт 51 – налог перечислен в бюджет.

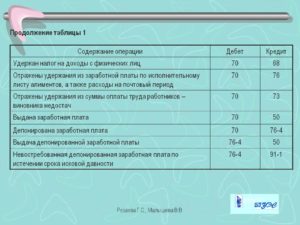

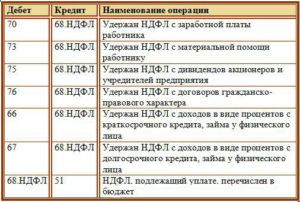

Проводки по НДФЛ

|

Для учета налога на доходы физических лиц используется счет 68 «Расчеты по налогам и сборам», на котором открывается субсчет «НДФЛ». При начислении НДФЛ для уплаты в бюджет, он отражается по кредиту сч. 68 в корреспонденции со счетами учета дохода физического лица. Уплата налога отражается по дебету сч.68.

Проводки по удержанию и уплате НДФЛ

| Дебет | Кредит | Название операции |

| 75 | 68 | Удержан НДФЛ с дивидендов учредителей и акционеров. |

| 70 | 68 | Удержан НДФЛ с заработной платы работников. |

| 73 | 68 | Начислен налог к уплате с материальной помощи работникам. |

| 76 | 68 | Начислен налог к уплате с доходов гражданско-правового характера. |

| 66 | 68 | Удержан налог с доходов в виде процентов к выплате с краткосрочного кредита, займа у физического лица. |

| 67 | 68 | Удержан налог с доходов в виде процентов к выплате с долгосрочного кредита, займа у физического лица. |

| 68 | 51 | Суммарный НДФЛ, подлежащий уплате, перечислен в бюджет |

Пример начисления НДФЛ с дивидендов

Иванову И.А., который является учредителем, начислены дивиденды в размере 50 000 руб. Как считается НДФЛ с дивидендов Иванова в данном примере, и какие выполняются проводки?

Дивиденды учредителей облагаются налоговой ставкой 9%. С 2015 году ставка на дивиденды увеличивается до 13%, о налогообложении дивидендов читайте по .

https://www.youtube.com/watch?v=P3CUIkCYAuE

НДФЛ = 50 000 * 9% / 100% = 4500 руб.

Проводки по удержанию НДФЛ с дивидендов

| Сумма | Дебет | Кредит | Название операции |

| 50000 | 84 | 75 | Начислены дивиденды Иванову |

| 4500 | 75 | 68 | Удержан налог с дивидендов |

| 45500 | 75 | 50 | Выплачены дивиденды Иванову |

| 4500 | 68 | 51 | Налог, подлежащий уплате, перечислен в бюджет |

Пример начисления НДФЛ с полученных процентов по кредиту

Предприятие получило краткосрочный кредит от Иванова И.А. в размере 200 000 руб. Проценты за пользование кредитом составили 10 000 руб. Посчитаем НДФЛ в данном примере и выполним необходимые проводки.

На доход в виде процентов с краткосрочного кредита применяется налоговая ставка НДФЛ 13%.

НДФЛ = 10 000 * 13 / 100 = 1300 руб.

Проводки по удержанию НДФЛ с процентов по кредиту

| Сумма | Дебет | Кредит | Название операции |

| 200 000 | 50 | 66 | Получен краткосрочный кредит от Иванова |

| 10000 | 91 | 66 | Начислены проценты за пользование кредитом |

| 1300 | 66 | 68 | Начислен НДФЛ к уплате с процентов |

| 208 700 | 66 | 50 | Возвращены заемные средства с учетом процентов |

| 1300 | 68 | 51 | Налог, подлежащий уплате, перечислен в бюджет |

Пример расчета НДФЛ с заработной платы

Иванову начислена зарплата с учетом премии в размере 30 000 руб. Иванов имеет право на вычет в размере 500 руб., также он имеет одного ребенка. Посчитаем НДФЛ с этой зарплату и произведем необходимые проводки по его удержанию:

Зарплата за минусом вычетов облагается налоговой ставкой 13%.

НДФЛ = (30 000 — 500 — 1400) * 13 / 100 = 3653 руб.

На руки Иванов получит зарплату = 30000 — 3653 = 26347 руб.

Проводки по начислению НДФЛ с зарплаты

| Сумма | Дебет | Кредит | Название операции |

| 30000 | 44 | 70 | Начислена зарплата Иванову |

| 3653 | 70 | 68 | Удержан налог с зарплаты |

| 26347 | 70 | 50 | Выплачена зарплата Иванову |

| 3653 | 68 | 51 | Налог, подлежащий уплате, перечислен в бюджет |

Также вы можете посмотреть пример по расчету НДФЛ с заработной платы в статье «Пример начисления заработной платы».

Проводка по удержанию НДФЛ с заработной платы производится в последний день месяца, за который начислена зарплата.

НДФЛ по другим доходам считается в день получения работником данного дохода.

На этом мы заканчиваем разбираться с налогом на доходы физических лиц. Мы разобрались с понятием НДФЛ, особенностями исчисления, налоговой базой и налоговыми ставками, также вы можете посмотреть отчетность по НДФЛ и и реестр сведений о доходах физических лиц. Далее познакомимся с еще одним налогом — налогом на прибыль.

Ставки НДФЛ

Расчет НДФЛ производится по ставке 13 % за исключением следующих случаев:

- Доходы, облагаемые по ставке 35 %:

- выигрыш призов (в лотерее, в рекламной акции и т. п.);

- проценты по банковским вкладам;

- проценты по облигациям российских компаний;

- экономия на проценте по кредиту;

- кредитных потребительских и сельскохозяйственных кооперативов от предоставления займов.

- Доходы, облагаемые по ставке 30 %:

- нерезидентов РФ, за исключением дивидендов от российских организаций, заработка высококвалифицированных специалистов, а также вознаграждения, полученные нерезидентами от некоторых видов трудовой деятельности, установленных пунктом 3 статьи 224 НК РФ;

- по ценным бумагам, за исключением перечисленных в п. 5 ст. 224 НК РФ.

- Доходы, облагаемые по ставке 15 %:

- дивиденды от российских компаний, полученные нерезидентами.

- Доходы, облагаемые по ставке 9 %:

Видео:Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Бесплатные юридические консультации

Начисление НДФЛ при командировочных расходах.

Командировочные расходы в части суточных и неподтвержденных затрат по найму жилого помещения, согласно п. 3 ст. 217 НК РФ, для целей налогообложения по НДФЛ нормируются. Суточные сверх нормы и расходы на наем жилого помещения, не подтвержденный документально, облагаются НДФЛ по ставке 13%.

Что такое «налог на доходы физических лиц»

Прежде чем разобраться с порядком удержания подоходного налога и оформлением проводки бухгалтерского учета, необходимо разобраться с тем, что представляет собой и когда бывает начислен НДФЛ. Его законодательная основа прописана в 23 главе НК РФ.

Налог на доходы физических лиц относится к категории прямых налогов. Его должны уплачивать все граждане Российской Федерации, получившие какой-либо доход на её территории, а также отдельные категории иностранных граждан.

https://www.youtube.com/watch?v=2_y-LzxyV-M

Этот налог имеет фиксированную ставку — 13% (для иностранцев — 30%). К основным категориям дохода, для которых предусмотрена уплата НДФЛ относятся:

- трудовые доходы (зарплаты, премии);

- больничные выплаты;

- отпускные выплаты;

- дивиденды;

- материальная помощь;

- доход от сдачи имущества в аренду;

- доход от продажи имущества.

Когда удерживается НДФЛ

Согласно стат. 226 п. 4 НК налоговые агенты (работодатели) обязаны произвести удержание налога при выплате любых видов дохода сотрудникам. Необлагаемые операции приведены в стат. 217 НК и включают пособия по БИР, другие виды государственных пособий, пенсии, компенсационные выплат по причинению вреда здоровью и другие.

- Зарплата работников.

- Отпускные и больничные, кроме исключаемых.

- Суммы по исполнительным листам.

- Суммы командировочных – по российским поездкам от 700 руб., по зарубежным – от 2500 руб. в день.

- Материальная помощь свыше 4000 руб. работнику, 50000 руб. при рождении ребенка.

- Доходы в натуральном эквиваленте.

- Дивиденды.

- Кредитные проценты.

- Выплаты по материальной выгоде (порядок определения в стат. 212 НК).

Удержан НДФЛ – проводка выполняется различными способами, примеры приведены ниже. В кредите счета всегда будет 68, дебет меняется в зависимости от видов удержания. Аналитический учет ведется по ставкам налога, работникам, основаниям выплаты.

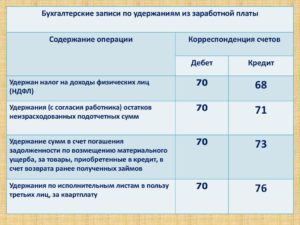

НДФЛ: основные корреспонденции счетов

В зависимости от вида получаемых работником вознаграждений проводки по начислению налога на доходы физических лиц имеют следующие корреспонденции:

- Дт 70 Кт 68.01 — удержан НДФЛ:

- с зарплаты;

- с больничных;

- с отпускных;

- с премий;

- с командировочных сверх норматива;

- с материальной выгоды от экономии на процентах.

- Дт 73 Кт 68.01 — начислен подоходный:

- с материальной помощи свыше 4000 рублей,

- с подарков свыше 4000 рублей.

- Дт 75 Кт 68.01 — начислен НДФЛ с дивидендов учредителям.

- Дт 76 Кт 68.01 — подоходный налог с выплат по договору ГПХ лицам, не состоящим в штате.

Когда удержан НДФЛ, проводка дополнительная не возникает, потому что удержание подоходного налога происходит в момент выплаты дохода физлицу. Поскольку доход выплачивается за вычетом начисленного налога, то это и есть операция по удержанию подоходного налога налоговым агентом. До тех пор, пока доход за вычетом подоходного налога не выплачен, НДФЛ не считается удержанным.

Удержание из заработной платы: проводки и примеры

НДФЛ удерживается у каждого сотрудника с заработной платы в размере ставок:

- 13% — если сотрудник — резидент РФ;

- 30% — если нерезидент РФ;

- 35% — в случае выигрыша, суммы экономии на процентах и прочее;

- 15% — от дивидендов нерезидента РФ;

- 9% — от дивидендов до 2015 года; процентов по облигациям с ипотечным покрытием до 2007 года, от доходов учредителями доверительного управления ипотечным покрытием.

При этом не важно в какой форме получен доход в денежной или натуральной. Рассмотрим пример:

Сотруднику Василькову А.А. начислена заработная плата 30 000,00 руб., из неё удержан НДФЛ по ставке 13%, так как Васильков А.А. является резидентом.

Проводки по заработной плате

- в производстве – счёт 20 (для работников основного производства), счет 23 (для работников вспомогательных производств), 25 (для работников, занятых в управлении и обслуживании цехов и/или участков), 26 (для работников заводоуправления и специалистов), 29 (для работников обслуживающих производств и хозяйств);

- в торговле и сфере обслуживания – счёт 44.

По кредиту в проводках счёта 70 отображаются суммы задолженности предприятия/организации перед работником, по дебету – уменьшение такой задолженности вследствие осуществления выплат заработной платы либо других причитающихся работникам сумм в соответствии с законодательством, или возникновения задолженности работника перед предприятием.

Удержан НДФЛ: проводка

Расчет по форме 6-НДФЛ можно сформировать в программе БухСофт в 3 клика. Он составляется всегда на актуальном бланке с учетом всех изменений закона. Расчет программа заполнит автоматически. Перед отправкой в налоговую инспекцию форма будет протестирована всеми проверочными программами ФНС. Попробуйте бесплатно:

Традиционно самая проблемная форма отчетности для работодателей по подоходному налогу – это расчет на бланке 6-НДФЛ. Его утвердили в 2015 году, но уже с отчетности за 2021 год внесли изменения в титульный лист и порядок заполнения расчета.

Не исключено, что эти правки – не последние, так как налоговое законодательство непрерывно совершенствуется. Чтобы не отслеживать все изменения и сэкономить время на заполнении отчета, удобнее оформлять его автоматически – в программе БухСофт.

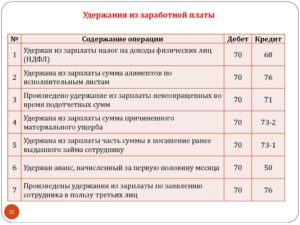

По заявлению сотрудника

По заявлению сотрудника руководитель может удерживать необходимые суммы из заработной платы, но также руководитель может отказать в таких удержаниях. При этом размер удержаний по заявлению сотрудника не ограничивается.

https://www.youtube.com/watch?v=i5tc_yiMBIE

Удержание из заработной платы по заявлению сотрудника проводки:

| Дт | Кт | Описание операции |

| 70 | 76 | Удержана сумма по заявлению сотрудника |

Рассмотрим на примере:

Сотрудник Васильков А.А. написал заявление на удержание профсоюзных взносов в размере 2%. Заработная плата при этом составила 10 000,00 руб. Сумма профсоюзного взноса равна (10 000,00 – 1 300,00) *2% = 174,00 руб.

Удержан ндфл из заработной платы – проводка

Проводки: Счет Дт Счет Кт Описание проводки Сумма проводки Документ-основание 26 70 Начислена зарплата сотруднику 28 000 Ведомость по начислению заработной платы 70 68 НДФЛ Удержан налог НДФЛ 3640 Ведомость по начислению заработной платы 70 73.

1 Удержана сумма займа 5500 Договор займа Бухгалтерская справка Удержания по инициативе работника Работник может сам попросить удерживать ежемесячно определенную сумму из его заработной платы.

Это могут быть суммы на погашение займа от работодателя, на благотворительность, добровольное страхование или членские профсоюзные взносы (Дебет 70 Кредит 76).

Пример: Сотрудник написал заявление с просьбой удерживать из его заработной платы (33 000 руб.) взносы на добровольное медицинское страхование в размере 2% ежемесячно.

Видео:Удержания из заработной платы сотрудников 2014Скачать

Бухгалтерские проводки по удержанию НДФЛ из заработной платы

Налог на доходы физических лиц — это обязательный денежный взнос, который удерживается из заработной платы всех граждан Российской Федерации, а также лиц без гражданства.

Не платят налог пенсионеры, дети и инвалиды. Ставка НДФЛ зависит от вида дохода физического лица и его статуса (резидент или нерезидент). Основная налоговая ставка — это 13 %, но есть и специфические ставки размером 9, 15,30 и 35 %.

Пример начисления НДФЛ с дивидендов

Условие:

Учредитель компании «Феникс» Захаров П.К. получает 55 % от денежного размера чистой прибыли на выплату дивидендов. Чистая прибыль за 2015 год составляет 2 000 000 руб.

Расчёты:

- Вычисляем размер дивидендов, который должен получить Захаров П.К. Для этого чистую прибыль компании умножим на процент доли в капитале:

2 000 000*55/100 = 1 100 000 руб. - Удерживаем и переводим в бюджет сумму НДФЛ Захарова П.К. в форме дивидендов. Для этого множим размер дивидендов на ставку НДФЛ в 2015 году:

1 100 000*13/100 = 143 000 руб.

Примечание: с января 2015 года в РФ перестала действовать ставка налога на доходы в форме дивидендов в размере 9 %. Теперь она составляет 13 % — это общеустановленная ставка НДФЛ. - Рассчитываем денежную сумму дивидендов, которую должен получить Захаров П.К. после удержания налога:

1 100 000 – 143 000 = 957 000 руб.

Пример начисления НДФЛ с полученных процентов по кредиту

Условие:

Физическое лицо-учредитель Петров В.К. выдал предприятию «Луч» кредит на сумму 500 000 руб под 12% годовых.

Расчёты:

- Рассчитываем проценты, которые должно выплатить предприятие «Луч» за пользование кредитом Петрову (заимодавцу) за месяц. Для этого сумму кредита умножаем на годовой процент, поделённый на количество дней в году, и умножаем на количество дней в данном месяце, в котором совершается начисление процентов:

500 000 * 0,12/365 * 30 = 4931,51 руб. - Рассчитываем сумму НДФЛ. Для этого начисленный процент за месяц множим на ставку НДФЛ для данного вида дохода (проценты по кредиту):

4931,51 * 13/100 = 641,1 руб. - Рассчитываем сумму процентов, которые будут выплачены при учёте удержания НДФЛ. Для этого от начисленных процентов по займу за месяц отнимаем сумму НДФЛ:

4931,51 – 641,1 = 4290,41 руб.

Пример расчёта НДФЛ с заработной платы

В отличие от других видов дохода, на размер налога по доходам физических лиц с заработка влияют такие факторы:

- сумма заработной платы, пособий, премий, отпускных и т. д.;

- налоговый вычет;

- статус резидента или нерезидента.

Налоговый вычет разрешается применять сотрудникам, которые соответствуют таким критериям:

- их доходы облагаются ставкой НДФЛ — 13 %;

- относятся к категории нетрудоспособных (инвалидов), «чернобыльцев», ветеранов, родственникам инвалидов и ветеранов, родителям с детьми до 18 лет и другие;

- их доходы, нарастающим результатом с начала года, не превышают 280 000 руб.

Для резидентов ставка НДФЛ составляет 13 %, а для нерезидента — 30 %. Нерезидент, который проживает на территории страны больше, чем 183 дня, становится резидентом.

Налоговый вычет – это сумма, на которую позволяется уменьшить налогооблагаемую сумму или налоговую базу. Есть много видов налоговых вычетов, на примере рассмотрим стандартный вид налогового вычета.

Условие:

Мать троих детей до 18 лет, один из которых – инвалид, получает заработную плату в размере 30 000 руб. Она является гражданкой РФ.

Расчёты:

- Определяем сумму налогового вычета: согласно НК РФ сумма налогового вычета на первого и второго ребёнка составляет 1400 руб., а на третьего ребёнка-инвалида – 3000 руб.:

1400 +1400 +3000 = 5800 руб. - Рассчитываем сумму НДФЛ: от суммы зарплаты отнимаем сумму налогового вычета и разницу умножаем на ставку налога:

(30 000 – 5800)*13/100 = 3 146 руб. - Рассчитываем сумму заработной платы, которую работница получит при вычете НДФЛ:

30 000 – 3 146 = 26 854 руб.

Проводки по начислению и удержанию НДФЛ с зарплаты

По примеру, указанному выше:

- Насчитана заработная плата работнице:

Дт — 44 «Расходы на продажу» Кт — 70 «Расчёты с персоналом по оплате труда» 30 000 руб. - Высчитан НДФЛ с зарплаты:

Дт — 70 Кт — 68-1 3 146 руб. - Зарплата выдана работнице с расчётного счёта предприятия:

Дт — 70 Кт — 51 26 854 руб. - Сумма налога переведена в бюджет:

Дт — 68-1 Кт — 51 – 3 146 руб.

Налог на доходы физических лиц – это самый существенный вид прямого налога. Он подсчитывается в процентах от суммы конкретного вида дохода с использованием налоговых вычетов, которые должны подтверждаться документами и соответствовать законодательству. Любой тип дохода находится в соответствии с определённой ставкой налога. Преобладающая ставка в РФ – это 13 %.

Бывают такие виды налоговых вычетов:

- стандартный – он предоставляется таким категориям граждан, как инвалиды, «чернобыльцы», ветераны, их мужья/жёны, дети и родители, родители детей возрастом до 18 лет, которые имеют доход за год меньше 280 000 руб. и другие;

- социальный – предоставляется гражданам, у которых есть затраты на образование, на спонсорство, на лечение и приобретение медикаментов, на не принудительные пенсионные гарантии и страхование;

- имущественный – предоставляется гражданам, которые совершают такие действия с собственностью:

- o реализация собственности;

- o приобретение жилища (квартира, дом, комната);

- o сооружение дома или покупка земли, на которой будет происходить постройка;

- o выкуп собственности для государственных целей.

- профессиональный – даётся вычет для доходов от собственного бизнеса, приватным адвокатам и нотариусам, для авторских наград за изобретения в области науки, литературы, искусства;

- налоговый вычет — даётся при условии перевода на последующие отчётные периоды убытков от операций с финансовыми инструментами и ценными бумагами.

Классификация ставок и доходов, на которые они распространяются

35 %:

- такие доходы резидентов, как выигрыш, приз свыше 4000 руб.;

- процентные доходы от займа;

- расчёт от сбережений на процентах;

- уплата за расходование финансовых средств кредитных кооперативов.

30%:

- доходы резидентов и нерезидентов по ценным бумагам;

- все остальные доходы нерезидентов, кроме тех, что облагаются ставкой 13 и 15 %.

15 %:

- доходы нерезидентов в форме дивидендов от российских организаций.

13 %:

- для резидентов — все остальные доходы, которые не попадают под ставки 35, 30 и 9%;

- для нерезидентов – доходы иностранцев, которые признаны высококвалифицированными специалистами; доходы от патента; доходы от плаванья на российских суднах и другие.

9 %:

- для резидентов — доходы по облигациям с ипотекой и доходы создателей администрации ипотечного обеспечения.

Видео:Занятие №11 — Учет зарплаты // Проводки по учету зарплаты — часть 3/5Скачать

Начисление ндфл – проводки

Операции с налогом на доходы физического лица в современном бухгалтерском и налоговом учете осуществляются в обязательном порядке при выплате доходов физическим лицам. Рассмотрим более подробно какие проводки формируются при начислении, удержании и перечислении НДФЛ.

Начисление НДФЛ отражаем в проводках

На сегодняшний день базой для НДФЛ являются определенные виды дохода.

Это основная и дополнительная заработная плата, суммы продаж или предоставления в лизинг, арендные платежи за движимое, недвижимое имущество и иные материальные ценности, являющиеся собственностью физ.

лица, выполненные работы и предоставленные услуги, дивиденды от участия в капитале, доход от вкладов и депозитов и другие поступления. Основные моменты учета НДФЛ следует рассмотреть отдельно.

https://www.youtube.com/watch?v=XL3x7Gob2mw

НДФЛ совершенно справедливо называют одним из наиболее специфических удержаний. Его особенности состоят в том, что базой для расчета налога является весь доход физического лица, а плательщиками в качестве налоговых агентов являются юридические лица.

Бухгалтер расчетного отдела заносит в журнал хозяйственных операций следующие проводки по начислению НДФЛ для уплаты в бюджет, в зависимости от специфики формирования сумм доходов:

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

| № | Дт | Кт | Первичный документ | |

| 1 | НДФЛ по договорам ГПХ | 76 | 68 | Договор ГПХ |

| 2 | НДФЛ с процентов по краткосрочным займам у физ.лиц | 66 | 68 | Договор займа |

| 3 | НДФЛ с з/платы | 70 | 68 | Регистр налогового учета |

| 4 | НДФЛ при сдаче в аренду помещения у работника фирмы | 76 | 68 | Договор аренды |

| 5 | НДФЛ с материальной помощи сотруднику | 73 | 68 | Заявление сотрудника |

| 6 | НДФЛ с дивидендов | 75 | 68 | Протокол |

| 7 | НДФЛ с процентов по долгосрочным займам у физ.лиц | 67 | 68 | Договор займа |

Правильно отражаем удержание НДФЛ из заработной платы

Расчет НДФЛ производят в рамках п. 3 ст. 225 НК РФ, где определены все виды начислений, подлежащие налогообложению. Уточнение налоговых ставок проводится в Налоговом Кодексе, ст. 224.

Расчет производится по стандартной формуле, где суммарный налог составляет умножение налоговой базы на налоговую ставку:

- НДФЛ = (ЗП — СВ) * ставка налога

где ЗП — сумма полученного дохода, руб.; СВ — стандартные вычеты, руб.

Например, в октябре 2021 года продавец Анисимов отработал целый месяц и его доход составил 35 000 руб. При этом он имеет право на стандартную льготу (вычет) на пятилетнего сына в сумме 1 400 руб. на основании предоставленного заявления и копии свидетельства о рождении ребенка.

Предприятие в роли налогового агента рассчитывает сумму налога и не позднее дня, следующего за днем выплаты дохода, перечисляет его в бюджет. Расчет налога будет следующим:

- Сумма налога = (35 000 — 1 400) * 0, 13 = 4 368 руб.

Журнал хозяйственных операций будет содержать основные проводки:

| № | Дт | Кт | Сумма, руб. | Первичный документ | |

| 1 | Начислено за октябрь Анисимову | 44 | 70 | 35 000 | Расчетная или расчетно-платежная ведомость |

| 2 | Удержан НДФЛ | 70 | 68 | 4 368 | Расчетная или расчетно-платежная ведомость |

Оформляем проводки по перечислению НДФЛ

В наши дни государство четко устанавливает граничные сроки и способы внесения в бюджет начисленных сумм. В обязательном порядке на бюджетный расчетный счет перечисляется вся сумма начисленного налога в день выплаты заработной платы или не позднее, чем на следующий день после выдачи физическому лицу заработной платы или иных доходов. Проводки выглядят так:

- Дт 68 Кт 51. Документальным основанием является платежное поручение и выписки банка.

- Дт 68 Кт 50. Расходный кассовый ордер, кассовая книга, квитанция банка.

При этом производство оплаты налога может быть комбинированным. Перечисление производится в безналичной форме с расчетного счета или в отдельных ситуациях деньги могут быть внесены на бюджетный счет наличными через кассу банка.

[2]

Образец поручения на уплату налога:

В 2021 году введена новая форма отчета 6 НДФЛ, где предоставлено обобщение данных по юридическому лицу. Компания по этой форме отчитывается в разрезе общей суммы денежных средств, выплаченных сотрудникам, суммарного налогового вычета, размеров ставки и НДФЛ, оплаченного с доходов работников фирмы.

Видео:БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]Скачать

![БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]](https://i.ytimg.com/vi/wEZ1CqCWSXg/0.jpg)

Учет удержаний из заработной платы: проводки и примеры

Согласно законодательству из заработной платы работников могут быть произведены различные удержания. Для правильного удержания необходимо знать нюансы видов удержания и их бухгалтерский учёт.

Рассмотрим пример расчета удержания из заработной платы, а также бухгалтерские проводки, формируемые при удержании НДФЛ, по исполнительным листам, при погашении выданного займа сотруднику и удержании профсоюзных взносов.

Основания и порядок удержания из заработной платы

Виды возможных удержаний из зарплаты работника:

Доходы, не подлежащие удержаниям

Данные виды установлены ст. 101 закона №229-ФЗ. Основные виды таких доходов:

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Очерёдность удержаний

Удержания из заработной платы работника производятся в следующей последовательности:

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

Ограничение размера удержаний

Сумма обязательных удержаний не может превышать 50% заработной платы, причитающейся работнику. В отдельных случаях размер удержаний может быть увеличен. Например, удержания по исполнительным листам. По данным удержаниям установлено ограничение 70%:

- По алиментам на несовершеннолетних детей;

- Возмещения вреда, причинённого здоровью, смерти кормильца;

- Возмещение преступного ущерба.

Также при расчете удержаний следует учесть:

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

Пример расчета удержания из заработной платы

На имя сотрудника Василькова А.А. поступило 2 исполнительных листа: алименты на содержание 3 несовершеннолетних детей – 50% заработка и возмещение вреда нанесённый здоровью в размере 5 000,00 руб. Сумма заработной платы составила 15 000,00 руб. Вычет НДФЛ на 3-х детей составил 5 800,00 руб.

https://www.youtube.com/watch?v=NCmE6VjmwUc

Произведем расчёт удержаний по исполнительным листам:

- Налогооблагаемая база НДФЛ = 15 000,00 – 5 800,00 = 9 200,00 руб.;

- НДФЛ = 1 196,00 руб.;

- Сумма заработка для расчёта удержаний = 15 000,00 – 1 196,00 = 13 804,00 руб.;

- Предельная сумма = 9 662,80 руб.

Получите 267 видеоуроков по 1С бесплатно:

Удержания в размере =11 902,00 руб., из них:

- По алиментам = 6 902,00 руб. (58% от общей суммы удержания);

- Возмещение вреда = 5 000, руб. (42% от общей суммы удержания).

В итоге по исполнительным листам производятся удержания в сумме:

- По алиментам – 9 662,80 *0,58 = 5 604,42 руб.;

- Возмещение вреда – 9 662,80 *0,42 = 4 058,38 руб.

Обязательные удержания

НДФЛ удерживается у каждого сотрудника с заработной платы в размере ставок:

- 13% — если сотрудник — резидент РФ;

- 30% — если нерезидент РФ;

- 35% — в случае выигрыша, суммы экономии на процентах и прочее;

- 15% — от дивидендов нерезидента РФ;

- 9% — от дивидендов до 2015 года; процентов по облигациям с ипотечным покрытием до 2007 года, от доходов учредителями доверительного управления ипотечным покрытием.

При этом не важно в какой форме получен доход в денежной или натуральной. Рассмотрим пример:

Сотруднику Василькову А.А. начислена заработная плата 30 000,00 руб., из неё удержан НДФЛ по ставке 13%, так как Васильков А.А. является резидентом.

Проводки по обязательному удержанию НДФЛ:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 30 000,00 | Начислена заработная плата |

| 70 | 68 | 3 900,00 | Удержан НДФЛ |

По исполнительным документам

Сумма по исполнительному листу удерживается с зарплаты с учётом НДФЛ. Сумма дополнительных расходов по исполнительному листу (например, комиссия за перевод) списывается с сотрудника.

Рассмотрим на примере:

Сотруднику Василькову А.А. начислена заработная плата 20 000,00 руб., из неё удержано 25% по исполнительному листу. Сумма удержания по исполнительному листу = (20 000,00 – 13%) * 25% = 4 350,00 руб.

Удержание из заработной платы Василькова А.А. по исполнительному листу отражается проводкой:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 20 000,00 | Начислена заработная плата |

| 70 | 68 | 2 600,00 | Удержан НДФЛ |

| 70 | 76.41 | 4 350,00 | Удержана сумма по исполнительному листу |

| 76.41 | 50 | 4 350,00 | Перечислена сумма по исполнительному документу из кассы |

По инициативе работодателя

Удержания в целях погашения задолженности регламентируются Трудовым кодексом и прочими федеральными законами. При этом необходимо издать приказ не позднее месяца со дня выплаты и получить письменное разрешение от сотрудника.

Если при увольнении сумма удержаний не полностью списана, то по согласованию с работником сумма может быть погашена:

- В судебном порядке;

- Внесением средств в кассу;

- Подарить работнику (в таком случае, расходы не учитываются при исчислении налога на прибыль);

- По заявлению работника списывать ежемесячно по 20% заработной платы.

Типовые проводки при удержаниях из заработной платы по инициативе работодателя::

| Дт | Кт | Описание операции |

| 26 | 70 | Начислена заработная плата |

| 70 | 68 | Удержан НДФЛ |

| 70 | 73.2 | Удержана сумма возмещения недостачи |

| 70 | 71 | Удержана невозвращённая подотчётная сумма |

| 70 | 73.1 | Погашение выданного займа |

Рассмотрим пример:

У сотрудника Василькова А.А. из заработной платы произведено удержание в счёт погашения займа 1 500,00 руб. Заработная плата при этом составила 10 000,00 руб. Предельная сумма равна = 8 700,00 *0,2 = 1740,00 руб.

https://www.youtube.com/watch?v=bAH7Z4l_hbI

Проводки удержание займа из заработной платы Василькова А.А.:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 73.1 | 1 500,00 | Удержание в счёт погашения займа |

Видео:Урок 3. Как за 4 минуты выучить счета и бухгалтерские проводки. Учет для начинающих.Скачать

Какой проводкой отразить удержание ндфл из зарплаты

Согласно стат. 226 п. 4 НК налоговые агенты (работодатели) обязаны произвести удержание налога при выплате любых видов дохода сотрудникам. Необлагаемые операции приведены в стат. 217 НК и включают пособия по БИР, другие виды государственных пособий, пенсии, компенсационные выплат по причинению вреда здоровью и другие.

- Зарплата работников.

- Отпускные и больничные, кроме исключаемых.

- Суммы по исполнительным листам.

- Суммы командировочных – по российским поездкам от 700 руб., по зарубежным – от 2500 руб. в день.

- Материальная помощь свыше 4000 руб. работнику, 50000 руб. при рождении ребенка.

- Доходы в натуральном эквиваленте.

- Дивиденды.

- Кредитные проценты.

- Выплаты по материальной выгоде (порядок определения в стат. 212 НК).

Удержан НДФЛ – проводка выполняется различными способами, примеры приведены ниже. В кредите счета всегда будет 68, дебет меняется в зависимости от видов удержания. Аналитический учет ведется по ставкам налога, работникам, основаниям выплаты.

Ндфл – проводки:

- Удержан НДФЛ из заработной платы – проводка Д 70 К 68.1 выполняется при расчетах с работниками, занятыми по трудовым договорам. Аналогично отражается удержание по отпускным.

- Удержан НДФЛ по договорам ГПД – проводка Д 60 К 68.1

- По материальной выгоде начислен НДФЛ – проводка Д 73 К 68.1.

- По материальной помощи начислен НДФЛ – Д 73 К 68.1.

- По дивидендам удержан НДФЛ – проводка Д 75 К 68.1, если физлицо не является сотрудником компании.

- По дивидендам удержан НДФЛ – проводка Д 70 К 68.1, если получатель доходов является работником компании.

- По предоставленным займам краткосрочного/долгосрочного характера отражено начисление НДФЛ – Д 66 (67) К 68.1.

- Перечислен НДФЛ в бюджет – проводка Д 68.1 К 51.

Сотруднику Панкратову И.М. начислен заработок за январь в размере 47000 руб.

Физлицу полагается вычет на одного несовершеннолетнего ребенка размером 1400 руб. Рассчитаем сумму налога к удержанию и выполним бухгалтерские проводки.

- Д 44 К 70 на 47000 руб. – начислен заработок за январь.

- Д 70 К 68.1 на 5928 руб. – отражено удержание НДФЛ.

- Д 70 К 50 на 41072 руб. – отражена выплата наличностью заработка из кассы компании.

- Д 68.1 К 51 на 5928 руб. – произведено перечисление налоговой суммы в бюджет.

Дополним условия примера. Предположим, Панкратов И.М. предоставил займ своей организации размером 150000 руб. с выплатой процентов в сумме 8000 руб. Начислим с процентов НДФЛ по расчетной ставке в 13 %.

Сумма НДФЛ = 8000 х 13 % = 1040 руб.

- Д 50 К 66 на 150000 руб. – отражен займ.

- Д 91 К 66 на 8000 руб. – отражены проценты.

- Д 66 К 68.1 на 1040 руб. – начислен налог.

- Д 66 К 50 на 151040 руб. – с учетом полагающихся процентов займ возвращен наличностью.

Вывод – начисление НДФЛ с помощью проводок – это обязательная процедура выплаты любых доходов физлицам, за исключением необлагаемых операций. Налоговые ставки регламентированы на законодательном уровне и варьируются по категориям сотрудников.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Бухучет НДФЛ ведется на счете 68.01 в разрезе аналитик: налог, пени, штрафы за нарушение налогового законодательства по налогу на доходы физических лиц (НДФЛ).

Согласно НК РФ, расчет и удержание подоходного налога должен производить тот, кто выплачивает доход физическому лицу, так называемый источник выплаты.

https://www.youtube.com/watch?v=vfMFacGT9CE

С точки зрения налогового законодательства, источник выплаты доходов физлицам является налоговым агентом. Его обязанностью является перечисление в бюджет НДФЛ с суммы выплаченных вознаграждений не позднее дня, следующего за перечислением денежных средств работнику, за исключением двух случаев:

- оплаты больничного листка;

- выплаты отпускных.

Для указанных случаев сроком уплаты подоходного налога является последний день месяца, в котором были выплачены отпускные или пособие по листку нетрудоспособности.

💥 Видео

НДФЛ 2023 1С Бухгалтерия. ПОЧЕМУ НЕ ПРАВИЛЬНО СЧИТАЕТ. КАК ПОПРАВИТЬСкачать

Бухгалтерские проводки по учету заработной платы работников.Скачать

НАЧИСЛЕНИЕ ЗАРПЛАТЫ И СТРАХОВЫХ ВЗНОСОВ, БУХГАЛТЕРСКИЕ ПРОВОДКИСкачать

БУХГАЛТЕРСКИЕ ПРОВОДКИ | Бухучет для чайников | Бухгалтерия для начинающих | Двойная запись | СчетСкачать

Оформление удержаний из заработной платы в 1С:Бухгалтерия 8Скачать

Начисление зарплаты, взносов. Проводки.Скачать

Удержание алиментов из заработной платыСкачать

Учет расчетов (зарплата, прочие операции) | Типовые бухгалтерские проводки | Тренажер | БухучетСкачать

Секреты проверки НДФЛ от консультанта 1ССкачать

Удержания из заработной платы работникаСкачать

Дата проводки по НДФЛСкачать

Урок 4. Весь бухгалтерский учёт на примере одной задачиСкачать

Новые сроки подачи уведомлений и уплаты НДФЛ в 2024 годуСкачать

#9 Учет НДФЛ: от расчёта до отчета.Скачать

3.День Марафона. Учет расчетов с работниками. Марафон "Стань Главбухом за 5 дней". Бухучет с нуля.Скачать