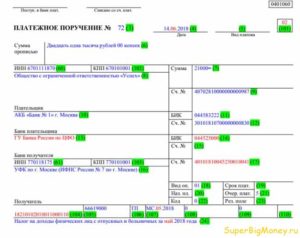

В поле 106 «Основание платежа» погашение задолженности по требованию налоговой инспекции об уплате налогов (сборов, страховых взносов) обозначается кодом ТР (смотрите наш образец заполнения платежки на 2021 год). Это специальный шифр, который применяется при перечислении средств именно по принуждению контролерами.

Когда в поле 106 стоит код ТР, сразу понятно, что перевод средств не есть добровольное погашение старой задолженности или текущих сумм. А ответ на требование налоговиков.

При этом нужно понимать, что недоимка, пени и штрафы погашаются разными платежками. То есть потребуется составить несколько платежных документов.

Ведь КБК (значение приводится в поле 104 п/п) по разным основаниям, как правило, — разные.

Также само за себя говорит поле 22 «Код», отведенное для указания УИН или, как еще говорят в обиходе, УИП (уникальный идентификатор начисления (платежа)). В обычных платежках там проставляется нулевое значение.

А вот при расчетах по требованию налоговой данное поле может быть заполнено особо. Так, значение УИН может быть прямо указано в документе, который выдан вам для проведения соответствующей оплаты (документ – основание платежа).

Тогда перенесите указанное там значение в платежку.

Если в полученном требовании УИН отсутствует, закон не обязывает искать или запрашивать таковой из налоговой инспекции. В подобных случаях в поле 22 ставьте 0. Также поступите, если вы вдруг потеряли письмо из ИФНС.

В поле 24 «Назначение платежа» точно и понятно опишите содержание платежа (за пример берите наш образец).

- Какие данные для заполнения платежного поручения взять из требования ИФНС

- Какова очередность платежа по требованию ИФНС

- Нюансы

- Идентификатор платежа (УИП)

- Платежное поручение по требованию ИФНС: образец заполнения платежки для оплаты недоимки по решению ФНС

- В каких случаях платежка на оплату оформляется по решению ифнс?

- Как заполнить правильно?

- Скачать образец заполнения при недоимке

- Выводы

- Платежное поручение пени по страховым взносам в 2021 году

- Уплата пени по страховым взносам: платежное поручение в 2021 году

- Особенности платежного поручения на пени по страховым взносам — 2021

- КБК для пени по страховым взносам в 2021 году

- Платежное поручение для пени по взносам на травматизм в 2021 году

- Расчет пеней по страховым взносам к уплате в 2021 году

- Случаи, когда пени по страховым взносам платить не надо

- Как заполнить платежку на пени по НДС

- Платежные поручения по налогу НДС

- Ежемесячные платежи

- Задолженность по налогу уплачиваемая добровольно

- Задолженность по НДС по требованию налоговой

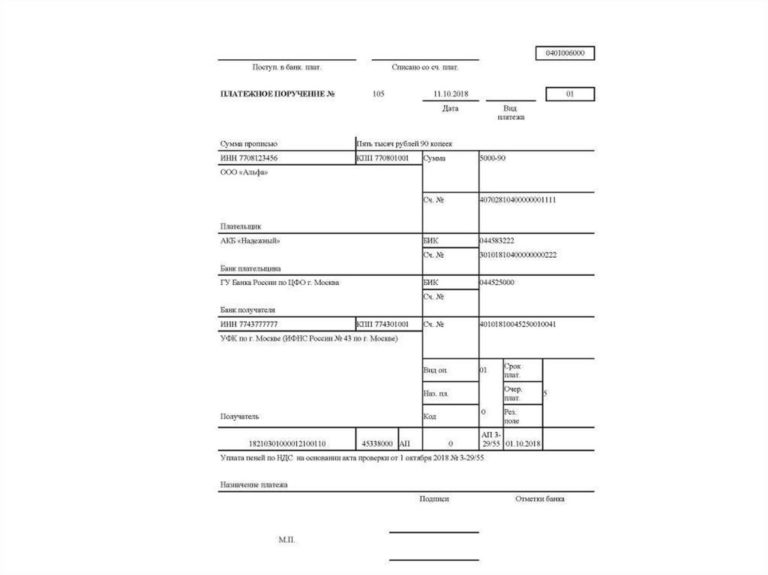

- Образец платежки задолженность по НДС по требованию с УИН

- Добровольное перечисление пени

- Пени по налогу НДС по требованию ИФНС

- Образец платежки пени НДС по требованию с УИН

- Образец платежного поручения на уплату штрафа по налогу НДС

- Штраф по налогу НДС при наличии требования

- Образец платежного поручения с пени по НДС в 2021 году

- Как перечислить

- Как заполнить платежное поручение для оплаты пени по НДС

- Что делать, если платежка заполнена неверно

- Как заполнить платежку на пени по ндс

- Уплата пеней платежным поручением в 2021-2021 годах

- Какой налоговый период указывать при оплате пеней

- Шаг 1: определяем сумму пеней

- Шаг 2: заполняем платежное поручение по пеням

- Общие правила заполнения платежки по налоговым пеням

- Как составить платежное поручение по оплате пени по НДФЛ

- Когда нужно заплатить пени по НДФЛ

- Как заплатить пени

- В два счета: как составить платежное поручение на оплату пеней и штрафов

- Штрафы и пени по налогам и сборам

- Штрафы и пени по взносам во внебюджетные фонды

- Образец заполнения платежного поручения на уплату штрафа в ПФ

- 🎥 Видео

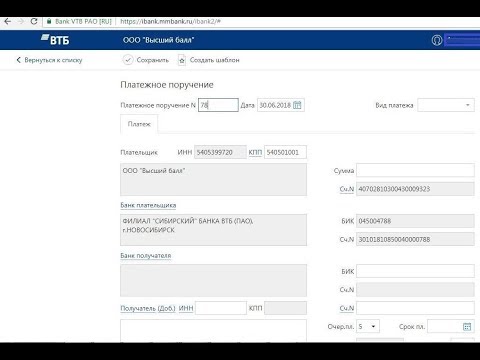

Какие данные для заполнения платежного поручения взять из требования ИФНС

Реквизит 6 «Сумма прописью» заполняется непосредственно на основании полученного из ИФНС требования. Только если вы не согласны с запросом инспекторов и готовы к походу в суд, платеж можно провести частично.

В поле 107 «Налоговый период», если погашается налоговая задолженность по настоянию контролеров (основание платежа в поле 106 — ТР), то в поле 107 вписывается срок уплаты, установленный в требовании. То есть нужна конкретная дата. Это крайний день уплаты, обозначенный в полученном документе. Например, «12.09.2021».

В поле 108 укажите номер документа, на основании которого переводится платеж. То есть в данном случае это будет номер требования об уплате налога (страхового взноса). Имейте в виду: при заполнении поля 108 символ «№» не указывается.

В поле 109 внесите дату документа, на основании которого переводите платеж. То есть дату, которой датировано требование к вашей компании об уплате суммы. Дата в поле 109 всегда будет более ранняя, чем дата из поля 107 (смотрите предложенный нами образец заполнения платежного поручения в 2021 году).

Какова очередность платежа по требованию ИФНС

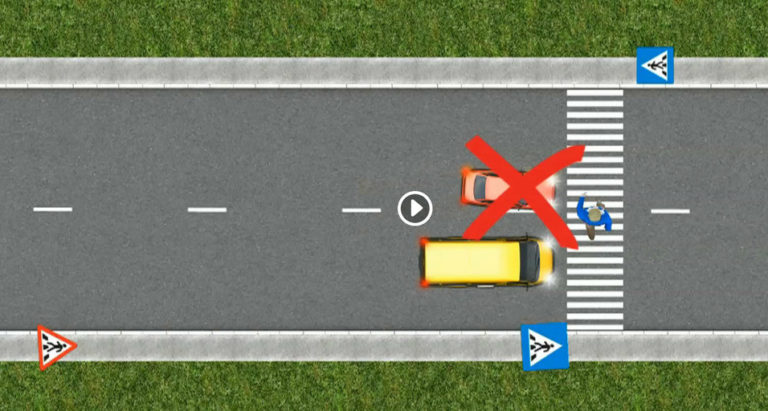

По платежным документам на перечисление текущих налогов и взносов, уплачиваемых в добровольном порядке, в поле 21 ставится 5 (пятая очередь). Данный код некорректен, если речь идет о заполнении платежного поручения по настоянию ИФНС (образец 2021 мы привели).

По платежным документам на оплату налогов (взносов) по требованию ИФНС, то есть когда суммы уплачиваются принудительно, ставится очередь 3.

Если недоимку вы выявили самостоятельно и пока не поступило никакого запроса об ее погашении, указывайте в платежках значение «5».

Указанная очередность означает следующее. В случае нехватки средств на счете требования ИФНС на погашение недоимок (уплату штрафов, пеней) будут в приоритете. А за ними уже последует перечисление текущих обязательных сумм или добровольное погашение долгов.

Для агентского НДФЛ действует выше описанный общий порядок. Очередь 5 выбирается, если «подоходный» переводится добровольно, в том числе и с опозданием. Очередь 3 –когда платеж идет по требованию ревизоров.

https://www.youtube.com/watch?v=HfMVnkcOems

Заполнение платежного поручения по требованию ИФНС — образец 2021 (случай перечисления пеней по НДФЛ по требованию налоговой инспекции)

Нюансы

Свои особенности имеет порядок заполнение платежного поручения по требованию ИФНС в 2021 году. Это касается полей, которые должны быть традиционно заполнены. Основные нюансы рассмотрены ниже в таблице.

| Поле | Что указать |

| 106 «Основание платежа» | Значение должно быть – «ТР». То есть происходит погашение долга на основании полученного от налогового органа требования. |

| 107 «Показатель налогового периода» | Приводят крайний срок уплаты, установленный в пришедшем из ИФНС требовании об уплате налогов, сборов, взносов.Формат заполнения этого поля должен быть строго таким:«ДД.ММ.ГГГГ»К примеру, если речь идет об опоздавшем авансовом платеже по налогу за 2-й квартал 2021 года, то поле 107 должно быть таким:КВ.02.2021 |

| 108 «Номер документа» | Номер требования об уплате налога, страхового взноса, сбора (без промежуточных знаков). В остальных случаях данное поле вообще не заполняют. |

| 109 «Дата документа» | В это поле переносят дату требования налогового органа об уплате налога, страхового взноса, сбора. Она размещена рядом с номером требования.В остальных случаях при добровольном отчислении текущих платежей указывают дату подписания налоговой отчётности (декларации). |

В поле 106 «Основание платежа» проставьте именно «ЗД» если по своей воле погашаете задолженности по истекшим налоговым периодам, но при этом требования от ИФНС на уплату налога (сбора, страхового взноса) не поступали.

Идентификатор платежа (УИП)

Также особое внимание надо проявлять к полю 22 – «Уникальный идентификатор платежа» (УИП). Это состоит из 20 или 25 знаков. По общему правилу УИП нужно отражать в платёжке только в том случае, если он установлен получателем средств. Кроме того, последний должен довести его значение до плательщика (п. 1.1 указания ЦБ РФ от 15.07.2013 № 3025-У).

При перечислении сумм текущих налогов, сборов, страховых взносов, рассчитанных плательщиком самостоятельно, дополнительная идентификация таких платежей не нужна. В этом случае идентификаторами служат КБК, ИНН, КПП и другие реквизиты платежных поручений. В поле 22 «Код» достаточно указать «0». При этом банк:

- не может отказать в исполнении такого поручения;

Видео:Что такое документ «Платежное поручение» и для чего он нужен? asistent.kzСкачать

Платежное поручение по требованию ИФНС: образец заполнения платежки для оплаты недоимки по решению ФНС

Требование налогового органа об уплате недоимки по налогу (штрафа, пени) является своего рода извещением об имеющейся задолженности для ее погашения в установленный срок (п. 1 статья 69 НК РФ). Оно составлено в виде таблицы с разбивкой сумм долга.

Оплатить требование следует не позднее 8 рабочих дней со дня его получения (если иной срок не обозначен в требовании). Для этого заполняется платежное поручение.

В каких случаях платежка на оплату оформляется по решению ифнс?

Если юридическими лицами не соблюдаются нормы Налогового Кодекса, бухгалтером предприятия совершаются ошибки (оплата взноса, налога позже обозначенного в законодательстве срока, отсутствие оплаты по налоговым обязательствам), то в адрес компании вскоре будет направлено требование от налоговой инспекции для перечисления недостающих сумм, в том числе пени и штрафы.

Получив требование о погашении недоимки от надзорного органа, добросовестные налогоплательщики оформляют платежное поручение для уплаты обязательств.

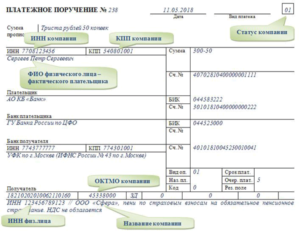

Как заполнить правильно?

При внесении сведений в платежный документ используются тот же бланк, что и при перечислении текущих обязательств по налогам.

https://www.youtube.com/watch?v=X4kg-28HXqk

Форма платежки закреплена положением Центробанка РФ (№383-П) и обозначена индексом 0401060.

Для своевременного исполнения требования необходимо оформить платежное поручение с указанием всех необходимых данных. Обозначенные суммы задолженности перечисляются по тем же реквизитам, которые вносятся при оплате налога, сбора.

Получателем в платежном поручении будет являться подразделение налоговой инспекции, территориально закрепленное за организацией.

Заполнение строк платежного поручения при получении требования об оплате недоимки:

- очередность платежа — проставляется значение 3;

- код — при получении документа о взыскан пени, штрафа в нем может быть прописан уникальный идентификатор начислений (УИН), состоящий из 20, 25 символов, который необходимо указать в поручении, при его отсутствии ставится цифра «0»;

- ОКТМО — комбинация цифр в зависимости от места регистрации юридического лица, частного предпринимателя;

- основание платежа — ставятся заглавные буквы ТР, что свидетельствует о получении требования от налоговой инспекции;

- поле 104 — КБК, указывается в соответствии с данными требования ИФНС;

- показатель налогового периода (поле 107) — предельный срок оплаты недоимки, обозначенный в документе, формат строго определен (к примеру, КВ.03.2021 — третий квартал 2021 года);

- поля 108 и 109 — вписывается номер и дата оповещения об имеющейся задолженности перед бюджетом.

Налогоплательщик вправе самостоятельно оплатить задолженность, в этом случае, в основании платежа проставляется ЗД (самостоятельная оплата задолженности предприятием, не дожидаясь уведомления инспекции), поля 107, 108, 109 содержат значение «0».

Для исполнения обязанности по погашению возникшей недоимки по налогам, сборам в платежке следует внимательно указывать счет Федерального казначейства и наименование банка получателя, а также особое внимание необходимо уделить КБК.

В соответствии с нормами 45 статьи (п.7) НК РФ с 2021 года счет Федерального казначейства допустимо уточнять, что позволяет налогоплательщику при возникновении ошибки в написании счета написать заявление на уточнение платежа, нет необходимости заново погашать задолженность, возвращать неверно перечисленные денежные средства.

Поле «Сумма прописью» заполняется в соответствии с полученным требованием из ИФНС.

Если выставленные суммы некорректны по мнению руководства компании, и существуют доказательства для предоставления их в суд, платеж допускается осуществить частично.

Получив требование, налогоплательщик может выразить несогласие с выставленной суммой задолженности и приступить к обжалованию документа.

Например, в соответствии с ранее подписанным актом сверки с ИФНС у предприятия все обязательства были исполнены. В связи с этим, направленное требование можно посчитать ошибочным и выразить несогласие с предъявленными суммами.

Очередность текущих налогов, оплачивающихся в добровольном порядке, в 21 поле платежки обозначается цифрой 5. Данное значение проставляется до момента получения запроса о погашении недоимки.

Третья очередность при оформлении платежа по требованию налоговых инспекторов подчеркивает приоритетность погашения задолженности, а текущие налоги оплачиваются позднее.

Основанием для направления требования является проведение проверки контролирующим органом и обнаружение у конкретного предприятия долга по обязательным налоговым отчислениям, пропуск, несвоевременная уплата налогов, сборов, взносов.

Если в требовании зафиксирована задолженность по нескольким КБК, то по каждой строке формируется отдельное платежное поручение.

Также разделять нужно задолженность по налогу, пени и штрафам.

Скачать образец заполнения при недоимке

Скачать образец платежного поручения при оплате недоимки – ссылка.

Как правильно заполнить платежное поручение на уплату пеней, можно узнать из данного видео:

Выводы

При невыполнении требования в установленный срок далее последует принудительное взыскание задолженности через инкассовые поручения, исковые заявления, что чревато дополнительными расходами.

Видео:Заполняем платежное поручение на уплату пенейСкачать

Платежное поручение пени по страховым взносам в 2021 году

Платежное поручение для пени по страховым взносам в 2021 году заполняйте с учетом изменений. Если допустить ошибку, пени вырастут. Образец платежки – в статье.

Для перечисления пени по страховым взносам Минфин утвердил отдельные правила заполнения платежек. В 2021 году они изменились. В статье – все особенности оформления платежного поручения и образец документа для уплаты пеней.

Уплата пени по страховым взносам: платежное поручение в 2021 году

Платежка на пени по страховым взносам в 2021 году похожа на поручение на уплату взносов. Но правила оформления документа в этих случаях все же отличаются. Всего таких отличий пять. Подробнее об этом – в следующем разделе.

При уплате пени по страховым взносам в 2021 году используйте типовые бланки платежных поручений. Форма, номера и наименования его полей приведены в приложении 3 к Положению, утвержденному Банком России от 19 июня 2012 г. № 383-П. Это же положение содержит перечень и описание реквизитов платежного поручения (приложение 1 к Положению, утвержденному Банком России от 19 июня 2012 № 383-П).

Особенности платежного поручения на пени по страховым взносам — 2021

Образец платежки на взносы отличается от того, который используют при уплате страховых взносов. Перечислим пять отличий.

https://www.youtube.com/watch?v=pW0qAznAc08

Код бюджетной классификации в поле 104. КБК для страховых взносов и пеней по ним разные. Отличие в том, что в разрядах 14 – 17 кода, который состоит из 20 знаков, должны быть цифры 2110, а не 1010, как при уплате взносов.

Ососбый случай – пени по медицинским взносам. Для них в 14 – 17 разрядах КБК предусмотрены нетипичные значения. Если платите пени, ставьте 2013, если взносы – 1013.

Все КБК для пени по страховым взносам смотрите в таблице. Эти значения указывайте в поле 104 платежного поручения.

КБК для пени по страховым взносам в 2021 году

| Обычные пенсионные взносы | ||

| Взносы | 182 1 02 02010 06 1000 160 | 182 1 02 02010 06 1010 160 |

| Пени | 182 1 02 02010 06 2100 160 | 182 1 02 02010 06 2110 160 |

| Штрафы | 182 1 02 02010 06 3000 160 | 182 1 02 02010 06 3010 160 |

| Взносы в ФФОМС | ||

| Взносы | 182 1 02 02101 08 1011 160 | 182 1 02 02101 08 1013 160 |

| Пени | 182 1 02 02101 08 2011 160 | 182 1 02 02101 08 2013 160 |

| Штрафы | 182 1 02 02101 08 3011 160 | 182 1 02 02101 08 3013 160 |

| Обычные взносы в ФСС РФ | ||

| Взносы | 182 1 02 02090 07 1000 160 | 182 1 02 02090 07 1010 160 |

| Пени | 182 1 02 02090 07 2100 160 | 182 1 02 02090 07 2110 160 |

| Штрафы | 182 1 02 02090 07 3000 160 | 182 1 02 02090 07 3010 160 |

| Взносы на травматизм | ||

| Взносы | 393 1 02 02050 07 1000 160 | 393 1 02 02050 07 1000 160 |

| Пени | 393 1 02 02050 07 2100 160 | 393 1 02 02050 07 2100 160 |

| Штрафы | 393 1 02 02050 07 3000 160 | 393 1 02 02050 07 3000 160 |

| Дополнительные пенсионные взносы по тарифу 1 | ||

| Взносы | 182 1 02 02131 06 1010 160, если тариф не зависит от спецоценки; 182 1 02 02131 06 1020 160, если тариф зависит от спецоценки | 182 1 02 02131 06 1010 160, если тариф не зависит от спецоценки; 182 1 02 02131 06 1020 160, если тариф зависит от спецоценки+ |

| Дополнительные пенсионные взносы по тарифу 2 | ||

| Взносы | 182 1 02 02132 06 1010 160, если тариф не зависит от спецоценки; 182 1 02 02132 06 1020 160, если тариф зависит от спецоценки | 182 1 02 02132 06 1010 160, если тариф не зависит от спецоценки; 182 1 02 02132 06 1020 160, если тариф зависит от спецоценки |

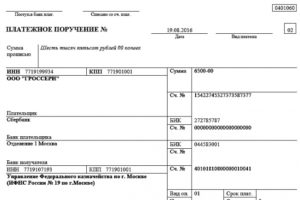

Основание платежа в поле 106. Если поатите обычные взносы, в этом поле платежного поручения ставьте буквенный код ТП. Если поатите пени по страховым взносам, в поле 106 платежки ставьте подходящий код:

- ЗД – при добровольной уплате пеней;

- ТР – при уплате пеней по требованию ИФНС;

- АП – при уплате пеней по акту проверки.

Налоговый период в поле 107. При добровольной уплате пеней, в этом поле платежки поставьте 0. В этом случае в поле 106 должен быть буквенный код ЗД. То же самое значение в поле 107 будет, когда пени платите по по акту проверки.

Но допустим, пени платите по требованию ИФНС. В таклм случае укажите в поле 107 срок, который инспекторы привели в своем требовании. Проверьте, чтобы в поле 106 был код ТР.

Номер и дата документа в полях 108 и 109. Если перечисляете пени по страховым взносам в 2021 году, в этих полях платежного поручения поставьте 0. И только в одном случае в этих полях будут дата и номер, соответственно. А именно когда компания получила требование или решение по результатам проверки и на его основании перечисляет деньги.

Назначение платежа в поле 24. В этой части платежки на пени по страховым взносам обязательно напишите, что платите пени. Если скопировать текст из платежки по взносам, инспекторы могут неправильно понять назначение платежа и перепутать пени со взносами. Тогда придется уточнять платеж.

Платежное поручение для пени по взносам на травматизм в 2021 году

Платежное поручение на уплату взносов в ФСС заполняется с учетом правил из приложений № 1, 4 и 5 к приказу Минфина России от 12 ноября 2013 г. № 107н. И эти правила отличаются от тех, по которым нужно платить пени по пенсионным взносам, медицинским и социальным взносам.

Так, при перечислении взносов на страхование от несчастных случаев и пеней по ним в поле 101 надо указать 08. КБК для пеней по взносам на травматизм свой (см. таблицу).

В назначении платежа при уплате взносов на травматизм можно привести регистрационный номер страхователя в ФСС РФ.

https://www.youtube.com/watch?v=ihOyly8XJ1g

В полях 106 — 109 платежного поручения на перечисление пени по взносам на травматизм должны быть нули (п. п. 5, 6, 10 приложения № 4 к приказу Минфина России от 12 ноября 2013 г. № 107н).

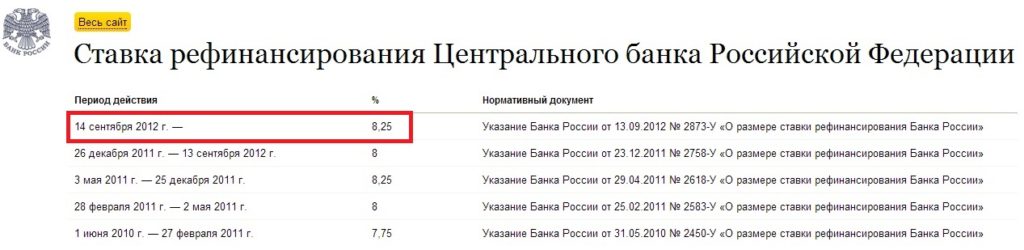

Расчет пеней по страховым взносам к уплате в 2021 году

Если налог, включая авансовые платежи, или страховые взносы перечислили позже установленных сроков, налоговая инспекция начислит организации пени (ст. 75 НК РФ).

Пени рассчитают так:

Узнайте актуальную ставку рефинансирования (ключевую ставку) на сегодня.

Пени начислят за каждый календарный день просрочки платежа. В том числе за выходные и нерабочие праздничные дни. В расчет возьмут весь период – со следующего дня после крайнего срока уплаты до даты, когда недоимку погасят. За день, когда обязательство было исполнено, пени не начисляют.

- Внимание! С 1 октября 2021 года пени вырастут вдвое. Расчет такой:

- за просрочку до 30 календарных дней (включительно) – в размере одной трехсотой ставки рефинансирования, которая действовала в периоде просрочки;

- за просрочку свыше 30 календарных дней – в размере одной трехсотой ставки рефинансирования, действующей в период до 30 календарных дней (включительно) просрочки, и одной стопятидесятой ставки рефинансирования, действующей в период начиная с 31-го календарного дня просрочки.

Пени по страховым взносам взимают только с задолженности. В день, когда в банк предъявили платежное поручение (провели зачет и т. д.), задолженность считают уже погашенной. Вот и получается, что начислять пени не из чего: база для расчета в этот день равна нулю. Это следует из пункта 3 статьи 45, пунктов 3 и 4 статьи 75 Налогового кодекса РФ.

Такой же порядок заложен в алгоритм расчета пеней в разделе VII Требований, утвержденных приказом ФНС России от 18 января 2012 г. № ЯК-7-1/9. Аналогичные разъяснения есть в письме Минфина России от 5 июля 2021 г. № 03-02-07/2/39318.

Пример:

«25 октября организация сдала декларацию по НДС за III квартал 2021 года и перечислила в бюджет 1/3 налога. 16 ноября бухгалтер обнаружил, что неправильно посчитал налоговую базу и занизил сумму НДС к уплате на 360 000 руб.

В этот же день (16 ноября) недоимку организация погасила. Одновременно с недоимкой в бюджет перечислили пени, которые бухгалтер рассчитал с 26 октября по 15 ноября (21 день). В этот период ставка рефинансирования была 10 процентов.

Сумма пеней составила: 360 000 руб. × 10%: 300 × 21 дн. = 2520 руб.».

Рассчитать пени на моих цифрах (онлайн-калькулятор) >>

Случаи, когда пени по страховым взносам платить не надо

Пени не начисляют, если недоимка возникла по следующим причинам:

- имущество организации арестовано по решению налоговой инспекции;

- операции по счетам организации приостановлены, деньги и прочее имущество арестованы по решению суда как обеспечительная мера.

В этих случаях пени не начисляют за весь период, в котором такие решения действуют.

Подав заявление о предоставлении отсрочки (рассрочки) или инвестиционного налогового кредита, организация не приостановит начисление пеней с недоимки. Об этом сказано в абзаце 2 пункта 3 статьи 75 Налогового кодекса РФ.

Кроме того, пени не начисляют, если недоимка возникла из-за того, что при расчете налогов и страховых взносов организация руководствовалась письменными разъяснениями контролирующих ведомств и (или) придерживалась указаний (мотивированного мнения) налоговой инспекции, направленных ей в процессе налогового мониторинга (п. 8 ст. 75 НК РФ).

Видео:Как в 1С отобразить пени, штрафы, которые подлежат уплате за счет ЕНПСкачать

Как заполнить платежку на пени по НДС

Статья акутальна на: Февраль 2021 г.

(С учетом изменений с 2015 года для заполнения полей платежных поручений)

Платежка по НДС в 2014 году. Образец представлен не только по самому налогу, но также приведены примеры заполнения поручений на уплату пени и штрафа. Особенности указания информации в налоговых полях зависят от самостоятельного, добровольного перечисления или уплате по требованию налоговой. Информация актуальна для 2015 года. Будьте внимательны.

Поскольку налоговым периодом по налогу на добавленную стоимость установлен квартал, и иного не может быть, количество фото с образцами заполнения на данной странице удалось сократить. И это не смотря на то, что уплата налога должна осуществляться ежемесячными перечислениями. Однако некоторые отличия всё же есть, в зависимости от основания перечисления.

Платежные поручения по налогу НДС

Не смотря на то, что налоговым периодом по НДС является квартал, перечислять налог требуется ежемесячно равными долями.

То есть необходимо уплачивать по одной трети суммы, указанной в декларации за прошедший квартал каждый месяц в следующем квартале. Если уплачивается задолженность за прошлые налоговые периоды, сумму делить на части не нужно.

В этом блоке мы разместили образцы заполнения и по ежемесячным платежам, и по задолженности.

Ежемесячные платежи

Хотя внизу платежки мы можем указывать за какой месяц перечисляется 1/3 квартальной суммы (но это лишнее), в поле 107″ нужно всегда и обязательно печатать квартал, за который уплачивается текущая сумма. В реквизите «Дата документа» в течение квартала ставим одну и ту же дату, — дату подписи декларации за прошедший налоговый период.

https://www.youtube.com/watch?v=lH3TNUdaZPE

Скачать образец в формате Word или Excel

Задолженность по налогу уплачиваемая добровольно

В том случае, когда вы самостоятельно обнаружили ошибку в налоговом учете, и подали или только собираетесь сдавать уточненную декларацию за какой-либо прошлый налоговый период (квартал), лучше добровольно перечислить рассчитанную задолженность по НДС. В назначении платежа месяц не указываем, так как погашаем недоимку целиком за квартал.

Скачать в формате или

Задолженность по НДС по требованию налоговой

Заполнение налоговых полей при перечислении задолженности по требованию ИФНС отличается от примера, приведенного выше. Не ошибайтесь. Кроме того, обратите внимание на наличие или отсутствие в требовании кода УИН. Мы привели оба примера.

Образец платежки задолженность по НДС по требованию с УИН

Вписываем 20 знаков идентификатора УИН, которые берем из требования. Остальные поля заполняются аналогично показанному выше образцу.

Образец заполнения платежки задолженность по НДС 2014 по требованию с указанием УИН

Скачать в формате или

Добровольное перечисление пени

Поскольку пени считается недоимкой, то текущим платежом такое перечисление быть уже не может. Значит, нужно писать «ЗД» в поле 106. Хотя по добровольным перечислениям текущего года можно писать «ТП». Ошибки не будет.

Скачать в формате или

Пени по налогу НДС по требованию ИФНС

Вся информация в налоговых полях другая, КБК тот же, что и в предыдущем образце. Поэтому приводим таблицу и здесь. Вариантов заполнения поручений два, из-за УИН.

Это важно знать: Как проверить правильность заполнения 6 НДФЛ

Образец платежки пени НДС по требованию с УИН

Добавляются только знаки УИН вместо ноля в реквизите «22» «Код». Остальное всё так же.

Образец платежного поручения пени налог НДС по требованию в 2014 году с УИН

Скачать в формате или

Образец платежного поручения на уплату штрафа по налогу НДС

При уплате штрафа по НДС, логично дождаться требования. Тогда вариантов заполнения платежек всего два, и оба по требованию налогового органа.

Штраф по налогу НДС при наличии требования

Вся необходимая информация для заполнения в налоговых полях имеется на бланке требования. Что и где конкретно писать, вы можете узнать из таблицы ниже. Не забудьте в КБК указать цифру 3 в четырнадцатом разряде слева.

Образец платежного поручения с пени по НДС в 2021 году

Пени – это мера, обеспечивающая своевременное и полное попадание в тот или иной бюджет налогов, сборов и взносов. Если плательщик не перечислит в установленные законом сроки положенные денежные средства, за это автоматически начинают «капать» пени.

Поскольку государство несет ущерб при нарушении плательщиком сроков или размеров оплаты своих обязательств перед казной, к сумме начисленных взносов, сборов и налогов добавляется дополнительный платеж, называемый пеней. По сути, это компенсация материальных потерь государства.

Рассмотрим некоторые особенности платежного поручения с пени по НДС образца 2021 года.

Как перечислить

Пени уплачивают независимо от начисленных/доначисленных сумм налога, сбора или взносов. В соответствии с п. 3 ст.

75 Налогового кодекса РФ пени идут за каждый день просроченной обязанности по оплате со дня, следующего за днем уплаты.

Для расчета пени берут 1/300 действующей ставки рефинансирования, установленной Центробанком на день исчисления пеней. А с 31-го дня просрочки – 1/150 ставки (для юридических лиц).

Организация может самостоятельно вычислить размер пеней по налогу. Такой расчет может быть полезен в следующих случаях:

- чтобы не платить штраф при подаче уточненной декларации и доплате суммы налога;

- чтобы проверить, правильно налоговая начислила пени или нет.

Оплатить пени лучше одновременно с перечислением задолженности по налогу. Ведь чем быстрее произойдет оплата, тем меньше будет размер пеней. Формально налоговое законодательство разрешает уплату пеней после погашения задолженности по налогу.

https://www.youtube.com/watch?v=AnitV22ghPg

Для уплаты недоимки по налогу и пеней, которые начислены на нее, оформляют отдельные платежные поручения. При их заполнении нужно учитывать – оплачивается задолженность самостоятельно или на основании налогового требования.

Как заполнить платежное поручение для оплаты пени по НДС

Некоторые значения реквизитов платежки на оплату пеней по налогу отличаются от тех, которые вносят при перечислении недоимки по налогу (см. таблицу).

Остальные реквизиты заполняют так же, как и в других платежках.

Далее показан образец платежки с пенями по НДС за 2-й квартал 2021 года:

Что делать, если платежка заполнена неверно

При заполнении платежки на уплату пеней нужно учитывать несколько важных моментов:

- Следует уделить внимание правильному заполнению реквизитов ИФНС/МИФНС, в которую идёт платеж. Особенно – счета Казначейства и названия банка-получателя платежа.

- Необходимо знать актуальный КБК для уплаты пеней и верно указать его в документе.

Если эти реквизиты будут указаны неверно, то деньги могут не дойти до получателя. И обязанность по уплате недоимки и пеней будет считаться неисполненной. В этом случае на сумму задолженности продолжится начисление пеней, а плательщику придется заплатить денежные средства еще раз.

Ошибки в других реквизитах платежки – даже такие, как неправильно указанные ИНН и КПП, неверный ОКТМО – не будут считаться основанием для признания неуплаченными недоимки и пеней. При обнаружении банком или самим плательщиком таких «косяков», нужно обратиться в налоговую с заявлением об уточнении платежа в соответствии с п. 7 ст. 45 НК РФ.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как заполнить платежку на пени по ндс

Мы подготовили для вас видеоинструкцию по заполнению платежки на уплату пеней.

Уплата пеней платежным поручением в 2021-2021 годах

Прежде всего, напомним, что посредством пеней обеспечивается своевременность уплаты обязательных платежей. В то же время пеня — это не санкция, а обеспечительная мера.

Подробнее о пенях по налогам читайте в этой статье.

У платежного поручения на пени есть как сходства с платежкой по основному платежу (в нем ставят тот же статус плательщика, указывают те же реквизиты получателя, того же администратора доходов), так и различия. На последних остановимся подробнее.

Ранее при уплате пеней в нем проставляли шифр пеней ПЕ. Теперь мы оставляем это поле пустым, а то, что это именно пени, можно понять как раз из КБК.

Видео:Налоговые пени: все, что нужно знатьСкачать

Какой налоговый период указывать при оплате пеней

Пропустив срок уплаты налога, компании придется уплачивать пени. Для этого потребуется составить платежное поручение по пеням в 2021 году. Образец, который мы привели для вас, поможет сделать это правильно.

Шаг 1: определяем сумму пеней

Прежде чем составлять платежное поручение по пеням в 2021 году, образец которого представлен ниже, организация должна определить размер пеней.

Если недоимка возникла до 1 октября 2021 года сумму пеней можно вычислить по формуле:

СП = Н х Кд х 1/300 х СР,

где СП – сумма пеней;

Н – сумма неуплаченного вовремя налога;

Кд – количество дней просрочки;

СР – ставка рефинансирования, действующая в период просрочки.

При этом количество дней просрочки считается со дня, следующего за днем, когда налог следовало перечислить в бюджет. И заканчивается днем фактической уплаты недоимки.

Если недоимка возникла после 1 октября 2021 года и позднее, в частности, в 2021 году, то за первые 30 дней просрочки пени считаются по выше приведенной формуле. А за последующие (31-й день и далее) вместо коэффициента 1/300 берется повышенный — 1/150.

Например, компания 6 февраля выплатила зарплату за январь 2021 года. А НДФЛ с нее в размере 25 800 руб. уплатила в бюджет только 27 февраля. Просрочка составляет 20 дней. Так как перечислить налог в бюджет надо было на следующий день после выплаты зарплаты (п. 6 ст. 226 НК РФ).

Ставка рефинансирования в эти дни была 10%. Таким образом, размер пеней составит 172 руб. (25 800 руб. х 20 дн. х 1/300 х 10%).

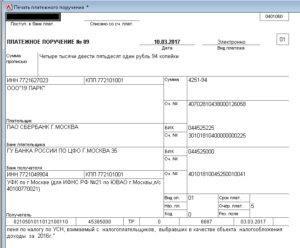

Шаг 2: заполняем платежное поручение по пеням

Чтобы заполнить платежное поручение по пеням в 2021 году, некоторые реквизиты можно взять из платежки на уплату налога. Одинаковыми будут следующие данные:

- статус плательщика (поле 101);

- наименование организации, ее ИНН и КПП (поля 8, 60 и 102);

- банковские реквизиты организации (поля 10, 9, 11 и 12);

- наименование получателя, его ИНН и КПП (поля 16, 61 и 103);

- банковские реквизиты получателя (поля 13, 14, 15 и 17);

- очередность платежа (поле 21);

- ОКТМО (поле 105).

Теперь расскажем о тех реквизитах, которые отличаются.

https://www.youtube.com/watch?v=qea15tm3nWw

КБК (поле 104). КБК для налога и КБК для пеней по этому налогу схожи. Различается только код подвида дохода (14 – 17 разряды КБК). Для налога это 1000, а для пеней – 2100. Например, КБК для уплаты НДФЛ налоговым агентом – 182 101 02010 01 1000 110, а КБК для уплаты пеней по НДФЛ – 182 101 02010 01 2100 110.

Основание платежа (поле 106). Уплачивая налог, фирма поставит в этом поле ТП. При уплате пеней в нем будет одно из следующих значений:

- ЗД – при добровольной уплате пеней;

- ТР – при уплате пеней по требованию ИФНС;

- АП – при уплате пеней по акту проверки.

Налоговый период (поле 107). Уплачивая пени по собственной воле (основание ЗД), в поле 107 указывается 0. Аналогично следует поступить, если пени погашаются по акту проверки (основание АП).

Если же перечисляются пени за какой-то конкретный период, то его следует отразить в поле 107. Так, при уплате пеней за январь 2021 года в поле 107 надо поставить МС.01.2021.

Когда пени перечисляются по требованию ИФНС (основание ТР), в поле 107 вписывается срок из требования.

Номер и дата документа (поля 108 и 109). При самостоятельной уплате пеней в этих полях записываются нули. Если же пени перечисляются в принудительном порядке, то в поле 108 указывается номер требования или решения о привлечении к ответственности. А в поле 109 заносится дата требования или решения о привлечении.

Также имейте в виду, что в 2021 году обновили КБК по пеням (и штрафам) на пенсионные страховые взносы, начисленные по доптарифу. Указанные коды разнятся в зависимости от результатов спецоценки условий труда.

Общие правила заполнения платежки по налоговым пеням

Предназначенные для уплаты в адрес ИФНС пени — это сумма, формирующаяся в результате более поздней уплаты налогов в бюджет по сравнению с установленными для этого сроками (п. 1 ст. 75 НК РФ). Перечисляются они в ту же инспекцию, куда уплачиваются соответствующие налоги.

Документ на уплату пеней оформляется по тем же принципам, что и на сам налоговый платеж, но с рядом нюансов. Так же как и для платежа по налогам, в него вносятся:

- название, ИНН, КПП и банковские реквизиты плательщика;

- название, ИНН, КПП и банковские реквизиты налогового органа;

- очередность платежа, КБК, ОКТМО, основание для уплаты;

- назначение платежа.

Со своими особенностями при уплате пеней отражаются:

- Очередность платежа. Ее выбор будет зависеть от основания, по которому происходит оплата.

- КБК. Основной набор цифр для пеней всегда схож с применяемым для налога, по которому платятся пени, но знаки 14–17 — это обязательно 2100, указываемые только для пеней.

- Основание платежа. Здесь не всегда бывает достаточно основания для уплаты (их для пеней несколько). Могут потребоваться данные о периоде, за который делается платеж, и документе, по которому производится оплата.

- Назначение платежа. Указывается, что уплачиваются пени и по какому именно налогу, также может возникнуть необходимость в иных сведениях.

Правила оформления платежных поручений на уплату пеней по налогам с 2021 года применяются также в отношении страховых взносов, подчиняющихся НК РФ. Но при уплате пеней по взносам на травматизм, оставшимся в ведении ФСС, тоже придется учесть ряд особенностей.

Основание платежа, указываемое в платежном документе по пеням, зависит от того, добровольно или по документу, оформленному в ИФНС, он делается:

- О добровольности платежа будут свидетельствовать буквы ЗД, проставляемые в поле 106. Их наличие позволяет не вносить иные отметки, связанные с основанием платежа (о периоде оплаты, номере и дате документа), и ограничиться проставлением в предназначенных для них полях (107–109) цифры 0. Если же уплачиваемую сумму можно привязать к определенному налоговому периоду, то в поле 107 можно сделать ссылку на него в формате МС.05.2021 или КВ.02.2021.

- Документы, оформляемые ИФНС в отношении пеней, делятся:

- На требование об уплате. По нему в поле 106 следует проставить буквы ТР, а в следующих за ним полях — срок уплаты, указанный в требовании (поле 107), номер требования (поле 108) и его дату (поле 109).

- Акт проверки. В отношении него в поле 106 появятся буквы АП и, так же как для требования, нужно будет проставить срок уплаты, указанный в акте, номер акта и его дату в строках 107–109.

Видео:ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ. ПЕНИ ПО НАЛОГАМ И ВЗНОСАМСкачать

Как составить платежное поручение по оплате пени по НДФЛ

Как заполнить платежное поручение на уплату пеней по НДФЛ в 2021 году? Какой КБК указывать в платежке? Рассмотрим главные особенности и приведем образец поручения.

Когда нужно заплатить пени по НДФЛ

Чтобы в установленный срок перечислить НДФЛ, нужно определить:

- дату получения дохода (ст. 223 НК РФ);

- день, когда нужно удержать НДФЛ (п. 4 ст. 226 НК РФ);

- срок уплаты НДФЛ (в зависимости от способа выплаты дохода) (п. 6 ст. 226 НК РФ).

Чаще всего, перечислять НДФЛ требуется не позднее дня, следующего за днем выплаты дохода. Например, зарплату за май 2021 года работодатель выплатил 8 июня 2021 года. В этом случае датой получения дохода будет 31 мая, датой удержания налога – 8 июня. А последней датой, когда НДФЛ должен быть перечислен в бюджет, – 9 июня 2021 года.

В таблице приведем сроки перечисления НДФЛ по самым распространенным выплатам:

| Зарплата за первую половину месяца (аванс). | В день перечисления НДФЛ с зарплаты за вторую половину месяца (окончательный расчет). |

| Зарплата, в том числе подлежащая выплате при увольнении работника. | Не позднее дня, следующего за днем выплаты заработной платы. |

| Отпускные; Пособие по временной нетрудоспособности. | Не позднее последнего дня месяца, в котором выплачивались отпускные или пособие по временной нетрудоспособности. |

| Доходы, выданные в натуральной форме; Материальная выгода; Суммы прощенного долга. | Не позднее дня, следующего за днем выплаты любых денежных доходов. |

Если НДФЛ уплачен позже установленных сроков, то помимо штрафа ИФНС может начислить организации пени (ст. 75 НК РФ). При этом пени начислят в целом по организации с учетом даты получения дохода каждым сотрудником и фактических сроков удержания НДФЛ налоговым агентом (п. 2 письма ФНС России от 29.12.2012 № АС-4-2/22690).

Как заплатить пени

Предположим, что налоговая инспекция начислила пени за несвоевременную уплату НДФЛ. И направила требование об уплате пеней. Как заполнить платежное поручение на уплату пеней в 2021 году? Приведем образец платежки.

https://www.youtube.com/watch?v=XNCDn1Axo4I

Пени вы можете платить не только по требованию, но и инициативно. Тогда при заполнении платежного поручения на пени нужно учесть некоторые особенности, а именно:

- в поле 106 – указать код «ЗД»;

- в поле 107 – указать «0»;

- в поле 108 – указать «0»;

- в поле 109 – указать «0».

Код УИН при уплате пеней по НДФЛ возьмите из требования ИФНС об уплате. Если в требовании кода нет или если вы платите пени добровольно, в поле 22 поставьте «0». См. «УИН в платежных поручениях».

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

В два счета: как составить платежное поручение на оплату пеней и штрафов

Вы не вовремя сдали налоговую декларацию? Или забыли уплатить налог? Налоговая инспекция прислала требование об уплате пени и штрафов? Мы поможем вам составить платежное поручение на оплату пеней и штрафов в налоговую инспекцию или внебюджетный фонд.

Штрафы и пени по налогам и сборам

Если получено требование на уплату штрафа или пени, оно может содержать УИН (уникальный идентификатор начислений), его надо указать в поле «Код». Если требования с УИН нет, то в этом поле ставится 0.

ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД.

Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании.

Если требования нет, то в этом поле так же ставится 0.

КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

Налоговая инспекция может налагать штрафы как по Налоговому кодексу, так и по Кодексу об административных правонарушениях (КоАП). Принцип заполнения платежного поручения при этом один, разные только КБК.

КБК по пеням и штрафам согласно Налоговому кодексу

* Пени (статья 75 НК) за несвоевременную уплату и штрафы за неуплату налога (статья 122 НК) – КБК налога, по которому нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2100 (пени) или 3000 (штраф).

Пример:КБК транспортного налога 182 1 06 04011 02 1000 110, пени по этому налогу уплачиваются на КБК 182 1 06 04011 02 2100 110, а штраф на КБК 182 1 06 04011 02 3000 110

* Штрафы за непредставление налоговой декларации в установленный срок (статья 119 НК) – КБК указываются по такому же принципу, как и при пенях за несвоевременную уплату налога. Т.е. берется КБК налога, по которому подается декларация и в 14-17 разряде ставится 3000.

Пример: КБК по НДС 182 1 04 01000 01 1000 110, штраф за несвоевременную подачу декларации по НДС уплачивается на КБК 182 1 04 01000 01 3000 110

* Штраф за непредставление справок 2-НДФЛ, сведений о среднесписочной численности, а также иных документов и (или) иных сведений (статьи 119.2, 129.1 и пункт 1 статьи 126 НК) – КБК 182 1 16 03010 01 6000 140

* Штраф за несоблюдение порядка представления налоговой декларации (расчета) в электронной форме (статья 119.1 НК) – КБК 182 1 16 03010 01 6000 140

КБК по штрафам согласно КоАП

* Штрафы за административные правонарушения в области налогов и сборов, предусмотренные КоАП – 182 1 16 03030 01 6000 140

* Штрафы за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт -182 1 16 06000 01 6000 140

* Штрафы за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций 182 1 16 31000 01 6000 140

Штрафы и пени по взносам во внебюджетные фонды

Фонд социального страхования выставляет штрафы по двум федеральным законам [2] , так же, как и Пенсионный фонд [3] . Кроме этого, оба фонда могут оштрафовать должностных лиц организации по ст.15.33 КоАП.

https://www.youtube.com/watch?v=GUeNCXtmaSM

Штрафы и пени по страховым пенсионным взносам

* Пени (статья 25 закона 212-ФЗ) за несвоевременную уплату и штрафы за неуплату взносов (статья 47 закона 212-ФЗ) – КБК взносов, по которым нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносов на выплату страховой части трудовой пенсии – 392 1 02 02010 06 1000 160, пени за несвоевременную уплату следует платить на КБК 392 1 02 02010 06 2000160, а штраф за неуплату на КБК 392 1 02 02010 06 3000 160

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета Пенсионного фонда РФ (за исключением ст.48-51 закона 212-ФЗ) – 392 1 16 20010 06 6000 140;

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФФОМС (за исключением ст.48-51 закона 212-ФЗ) – 392 1 16 20030 08 6000 140;

* Штрафы в соответствии со статьями 48 – 51 Федерального закона 212-ФЗ – 392 1 16 20050 01 6000 140.

Штрафы и пени по страховым взносам в ФСС

* Пени за несвоевременную уплату и штрафы за неуплату взносов – КБК взносов, по которым нарушен срок уплаты, в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносовна обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний – 393 1 02 02050 07 1000 160, пени уплачиваются на КБК 393 1 02 02050 07 2000 160, 393 1 02 02050 07 3000 160.

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФСС – 393 1 16 20020 07 6000 140

Образец заполнения платежного поручения на уплату штрафа в ПФ

[1] Пункт 2 статьи 855 Гражданского кодекса

🎥 Видео

Платёжное поручение!!!!Скачать

Взыскание налоговой задолженности с физических лицСкачать

Платежные поручения в 1С 8.3 БухгалтерияСкачать

Как заполнить платежное поручение на штрафы?Скачать

Как сделать платежное поручение в 1С 8.3 для оплаты поставщикуСкачать

Пени по налогамСкачать

Задолженность по налогам, срок которой превысил 3 года можно списать через судСкачать

Как начислить пени (штрафы) к уплате за нарушение договорных обязательств в 1С 8.3Скачать

КАК ЗАПОЛНИТЬ ПЛАТЕЖНОЕ ПОРУЧЕНИЕ ЕНП И УВЕДОМЛЕНИЕ В НАЛОГОВУЮ 2023 В 1ССкачать

Платежное требованиеСкачать

КАК ОПЛАТИТЬ ПЕНИ ЗА ПРОСРОЧКУ НАЛОГА, КАК ОПРЕДЕЛИТЬ ПЕРВЫЙ НАЛОГОВЫЙ ПЕРИОД И ВОПРОСЫ ЗРИТЕЛЕЙСкачать

Как заполнить платежное поручениеСкачать

Как правильно заполнить платежное поручение на пеерчисление налогов mp4 1Скачать

Как перечислить ЕНП и оформить платежное поручение в 2023 годуСкачать

Что такое платежное поручение?Скачать