Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

- Бюджетному учреждению налоговым органом предъявлены пени за несвоевременную уплату налогов (взносов, сборов) и штрафы за нарушение сроков представления налоговых деклараций (расчетов по страховым взносам). Оплата указанных пеней и штрафов проведена по подстатье 292 КОСГУ за счет субсидии на госзадание. Нарушение сроков произошло по вине сотрудника бухгалтерии, и он согласен добровольно возместить произведенные расходы. Как отразить в бухгалтерском учете операции по уплате пеней и штрафов и их возмещение виновным лицом?

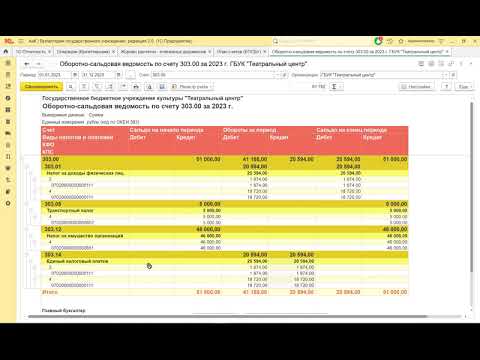

- Бюджетное учреждение ведет приносящую доход деятельность. В соответствии с решением учреждения, принятым в рамках его учетной политики, операции по налогу на прибыль организаций отражаются по статье КОСГУ 130 «Доходы от оказания платных услуг (работ)»; любые пени, штрафы и иные санкции, перечисляемые в бюджеты (внебюджетные фонды), учитываются на счете 303 05 «Расчеты по прочим платежам в бюджет». В учреждение поступило требование об уплате пени по налогу на прибыль. Какими корреспонденциями следует отразить начисление пени по налогу на прибыль?

- Начисление пени по налогам — бухгалтерские проводки: прибыль, НДС, НДФЛ

- Учет штрафов по налогам в бухучете

- Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

- Проводки по начислению пени по страховым взносам

- Из УФНС в казначейство пришло требование на оплату пени по НДФЛ. Пени отражаются по коду вида расхода 853. Виновное лицо вносит в кассу деньги и казенное учреждение — получатель средств бюджета субъекта РФ сдает их в казначейство на лицевой счет учреждения. За учреждением не закреплены полномочия по администрированию кассовых поступлений. По какому коду бюджетной классификации отразить указанные операции? Какие нужно сделать проводки?

- В бюджетном учреждении проводки по пеням на налоги в 2021 году

- Начисление штрафных санкций проводки у бюджетного учреждения в 2021 году

- Квр и косгу в 2021 году для бюджетных учреждений

- Бухгалтерские проводки по начислению пеней по налогам в 2021 году

- Косгу 290 и подстатьи: расшифровка и применение

- Пени по налогам в бюджетном учреждении

- Начисление недоимки по требованию проводки в бюджетном учреждении 2021 г

- Главное о страховых взносах: расчеты, проводки, отчетность

- Типовые проводки по бюджетному учету (примеры)

- Проводки бюджетного бухгалтерского учета с примерами основных операций

- Квр и косгу в 2021 году для бюджетных учреждений

- Порядок уплаты пени по страховым взносам за 2021 год

- Проводки в бюджете неустойка по договору

- Списание кредиторской задолженности проводки в бюджетном учреждении

- Применяем новые КОСГУ в бюджетном учреждении в 2021 году

- Эксперт: На какой бухгалтерский счет начислять пени по страховым взносам в бюджетном учреждении в 2021 | Дом права

- Пени по страховым взносам: образец платежного поручение на 2021 год

- Возврат страховых взносов, пеней и штрафы по решению суда

- Счет Учета Пени По Страховым Взносам В 2021 Году Бюджетное Учреждение

- Пени по страховым взносам в 2021 году

- Кбк пени по страховым взносам в 2021 — 2021 годах

- 🔥 Видео

Бюджетному учреждению налоговым органом предъявлены пени за несвоевременную уплату налогов (взносов, сборов) и штрафы за нарушение сроков представления налоговых деклараций (расчетов по страховым взносам). Оплата указанных пеней и штрафов проведена по подстатье 292 КОСГУ за счет субсидии на госзадание. Нарушение сроков произошло по вине сотрудника бухгалтерии, и он согласен добровольно возместить произведенные расходы. Как отразить в бухгалтерском учете операции по уплате пеней и штрафов и их возмещение виновным лицом?

Рассмотрев вопрос, мы пришли к следующему выводу:Любые пени, штрафы и иные санкции, перечисляемые в бюджеты (внебюджетные фонды), могут учитываться организациями госсектора на счете 0 303 05 000 «Расчеты по прочим платежам в бюджет» с отнесением на счет 0 401 20 200 «Расходы экономического субъекта».

Сумму возмещенных виновным лицом денежных средств следует рассматривать в качестве компенсации затрат учреждения, подлежащих отражению на счете 0 209 34 000 «Расчеты по компенсации затрат».

Рекомендуем также ознакомиться со следующим материалом:

— Энциклопедия решений. Учет расчетов госучреждения по ущербу и иным доходам. Счет 209 00.

Ответ подготовил:Эксперт службы Правового консалтинга ГАРАНТ

Сапетина Ирина

Контроль качества ответа:Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-*(1) Заметим, что в Приложении N 5 к Указаниям N 65н по-прежнему остается увязка КВР 853 с «укрупненной» статьей 290 «Прочие расходы». Соответственно, допустимо применение нового кода КОСГУ 292 «Штрафы за нарушение законодательства о налогах и сборах, законодательства о страховых взносах» одновременно с КВР 853.

*(2) В то же время не будут противоречить применяемой в настоящее время методологии бухгалтерского учета и положения учетной политики учреждения, в соответствии с которыми расчеты по уплате пеней (штрафов) по налогам (взносам) будут учитываться на дополнительных аналитических счетах учета, открываемых к счетам, предназначенным для учета расчетов по соответствующим налогам (взносам) (303 01, 303 02, 303 03 и т.д.).

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

[1]

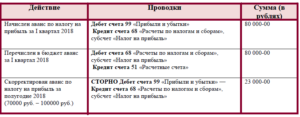

Бюджетное учреждение ведет приносящую доход деятельность. В соответствии с решением учреждения, принятым в рамках его учетной политики, операции по налогу на прибыль организаций отражаются по статье КОСГУ 130 «Доходы от оказания платных услуг (работ)»; любые пени, штрафы и иные санкции, перечисляемые в бюджеты (внебюджетные фонды), учитываются на счете 303 05 «Расчеты по прочим платежам в бюджет». В учреждение поступило требование об уплате пени по налогу на прибыль.

Какими корреспонденциями следует отразить начисление пени по налогу на прибыль?

Рассмотрев вопрос, мы пришли к следующему выводу:

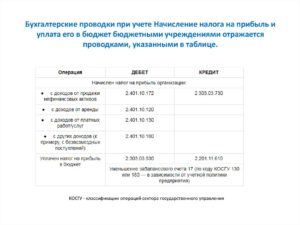

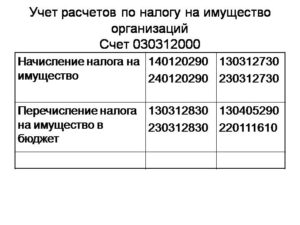

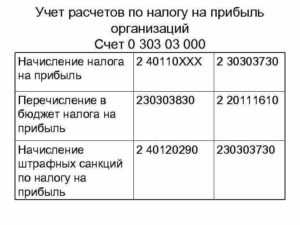

Начисление пени по налогу на прибыль в рассматриваемой ситуации подлежит отражению в бюджетном учреждении по дебету счета 2 401 20 290 «Прочие расходы» в корреспонденции с кредитом счета 2 303 05 730 «Увеличение кредиторской задолженности по прочим платежам в бюджет».

Рекомендуем также ознакомиться со следующими материалами: — Энциклопедия решений. Расчеты госучреждения по платежам в бюджеты. Счет 303 00; — Энциклопедия решений. Финансовый результат госучреждения. Счет 400 00; — Энциклопедия решений. Порядок применения кодов видов расходов;

— Энциклопедия решений. Статья 290 «Прочие расходы» КОСГУ.

https://www.youtube.com/watch?v=f3MYRiXFtLY

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы 1 класса Левина Ольга

Ответ прошел контроль качества

14 сентября 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77,

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145),

Отдел рекламы: +7 (495) 647-62-38 (доб. 3161), Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Начисление пени по налогам — бухгалтерские проводки: прибыль, НДС, НДФЛ

Пеня или, привычнее, пени – денежные средства, которые взыскиваются как штраф с плательщика за просрочку платежа в установленные законодательством сроки. Они могут взиматься по налогам и страховым взносам.

Их начисляют за каждый день, прошедший с даты, когда нужно было перечислить платеж, до дня погашения задолженности. Рассчитываются исходя из ставки рефинансирования.

В этой статье мы рассмотрим нюансы их учета и основные проводки по начислению и выплате пеней по налогам.

Читайте так же: Справка ндфл для возврата подоходного налога

Пеня – это процентное соотношение 1/300 к ставке рефинансирования ЦБ РФ Плательщик перечисляет суммы пеней в добровольном или принудительном порядке (без согласия плательщика деньги списывают с его расчетного счета), одновременно или после погашения задолженности по налогам или страховым сборам.

Учет штрафов по налогам в бухучете

При отражении пени в учете возникает вопрос, можно ли учесть их в составе расходов. Ведь, по сути, при перечислении этих сумм организация несет затраты.

Согласно ПБУ 10/99 они признаются прочими расходами в бухгалтерском учете и отражаются по дебету счета 99 «Прибыли и убытки» и кредиту счетов 68 и 69. В налоговом учете эти расходы не могут быть признаны.

Другими словами, эти штрафы не уменьшают налогооблагаемую прибыль фирмы.

Мнение о том, что суммы перечисленных пеней нужно отражать по дебету счета 91 «Прочие расходы» и кредиту 68 и 69, получило широкое распространение в бухгалтерской практике. Если учитывать пени именно по этому счету, возникает постоянное налоговое обязательство (ПНО), что усложняет учет.

Основным аргументом для отражения пени по 91 счету является определение санкций в Налоговом Кодексе, в котором фигурирует понятие «штраф». А на 99 счете можно отразить именно налоговые санкции. В отчетности по налогу на прибыль такие суммы объединяют в одну категорию.

Еще одно «за» в пользу учета пеней на 99 счете – достоверность отчетности. Если сумма попадает на 91, происходит занижение налогооблагаемой базы прибыли, так как прочие расходы учитываются в затратах.

В то же время суммы санкций на 99 счете не формируют расходы. Это не противоречит основной задаче бухгалтерского учета – представление безусловной и подлинной информации о финансовых показателях организации.

Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

Как говорилось выше, пени не должны уменьшать налог на прибыль. Поэтому лучше использовать проводку Д99 «Налоговые санкции» К 68.4 «Налог на прибыль». Если же организацией принято решение учитывать их на 91 счете, проводка будет выглядеть: Д91 «Прочие расходы» К 68.4.

78540 х (1/300 х 8,25%) х 22 = 475,17 руб.

Проводки по штрафам:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 99.06 | 68.04.1 | Начислены пени по налогу на прибыль | 475,17 | Бухгалтерская справка |

| 68.04.1 | 51 | Штраф перечислен в бюджет | 475,17 | Платежное поручение |

Если учитывать пени на 91 счете нужно будет отразить ПНО в размере 95,03 руб. (475,17 х 20%), проводки по начислению и выплате налоговых штрафов будут выглядеть так:

| Дт | Кт | Описание проводки | Сумма проводки | Документ-основание |

| 91.02 | 68.04.1 | Начислены пени по налогу на прибыль | 475,17 | Бухгалтерская справка |

| 99 | 68.04.1 | Отражено ПНО | 95,03 | Бухгалтерская справка |

| 68.04.1 | 51 | Уплачено в бюджет | 475,17 | Платежное поручение |

Для НДС, НДФЛ и прочих налогов проводки будут идентичны. Меняться будет только субсчет по 68 счету. Для НДС – это 68.2, для НДФЛ – 68.1. Способ расчета пени для всех налогов идентичен.

Проводки по начислению пени по страховым взносам

«Альфа» перечислила страховые взносы в Пенсионный фонд по пенсионному обеспечению за апрель в сумме 39847 руб. 10 июня.

39847 х (1/300 х 8,25%) х 25 = 273,95

При учете штрафа на 99 счете:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 99.06 | 68.04.1 | Начислены пени по страховым взносам по пенсионному обеспечению | 273,95 | Бухгалтерская справка |

| 68.04.1 | 51 | Оплата в бюджет | 273,95 | Платежное поручение |

При учете на 91 счете ПНО равно 54,79 (273,95 х 20%):

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Из УФНС в казначейство пришло требование на оплату пени по НДФЛ. Пени отражаются по коду вида расхода 853. Виновное лицо вносит в кассу деньги и казенное учреждение — получатель средств бюджета субъекта РФ сдает их в казначейство на лицевой счет учреждения. За учреждением не закреплены полномочия по администрированию кассовых поступлений.

По какому коду бюджетной классификации отразить указанные операции? Какие нужно сделать проводки?

Рассмотрев вопрос, мы пришли к следующему выводу: Поступившие от работника суммы являются компенсацией затрат государства и подлежат зачислению в доход соответствующего бюджета.

Доходы в виде компенсации затрат государства относятся к подгруппе доходов бюджета 113 «Доходы от оказания платных услуг (работ) и компенсации затрат государства» и отражаются с применением аналитической группы подвида доходов бюджетов 130 «Доходы от оказания платных услуг (работ) и компенсации затрат».

Расчеты по компенсации затрат учитываются на аналитическом счете учета счета 1 209 30 000 «Расчеты по компенсации затрат» с указанием в 1-17 разрядах номера счета бюджетного учета 4-20 разрядов кода классификации доходов бюджета.

https://www.youtube.com/watch?v=IalTNND0HvU

Рекомендуем также ознакомиться со следующими материалами: — Энциклопедия решений. Учет расчетов госучреждения по ущербу и иным доходам. Счет 209 00;

— Энциклопедия решений. Учет в казенном учреждении, наделенном отдельными полномочиями по начислению платежей в бюджет, доходов, поступающих в кассу.

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ

Киреева Анна

Контроль качества ответа: Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Видео:Учёт в бюджетных и автономных учреждениях в 2023г. 1 Часть - Плавник Р.БСкачать

В бюджетном учреждении проводки по пеням на налоги в 2021 году

Учетом операций по движению бюджетных средств занимается Федеральное казначейство РФ. Данный орган также составляет и утверждает методологию ведения учета в бюджетных учреждениях, а также процедуру составления отчетности.

- Безвозвратность. Организации непроизводственной сферы, которые финансируются за счет бюджетных средств, не имеют собственных доходов, поэтому возврат средств в бюджет невозможен.

- Целевое использование. При утверждении затрат, предусмотренных планом деятельности организации, их сумма должна быть использована строго по целевому назначению.

- Фактическое выполнение. Средства, получаемые бюджетным учреждением, выдаются не в соответствии с планом, а согласно фактическому использованию по мере освоения средств.

Начисление штрафных санкций проводки у бюджетного учреждения в 2021 году

Но данный норматив не определяет порядка отображения налоговых санкций, в том числе и пеней. Отдельные разъяснения представителей Минфина РФ сводятся к тому, что пени надлежит отображать на счете 0.303.05.000, касающемся расчетов с бюджетом по прочим платежам.

Объясняется это тем, что пени нельзя считать налогами или иными обязательными сборами, отнести их следует к прочим платежам, выплачиваемым в бюджет. С целью ведения раздельного учета в отношении налоговых санкций и иных платежей, положенных к выплате в бюджет рационально открытие субсчета к счету 0.

303.05.000. Проводки по начислению пеней по налогам в бюджетном учете выполняются так: Дт 0.401.20.290 Кт 0.303.05.730 субсчет «Пени» Какой бы способ не был выбран организацией, он должен в обязательном порядке закрепляться в учетной политике предприятия.

Как правило, выбор метода определяется квалификацией и опытностью бухгалтера.

Соответственно уплата пени сочетается с исполнением налоговых обязательств, но не является частью налоговых платежей. На основании недостаточно подробного регламента учета пени наличествует два варианта ее отображения в бухучете. Согласно одному мнению, пеню относить к налоговым санкциям за несоблюдение норм о налогообложении нельзя.

Понятие, сущность и отражение неустойки в бухгалтерском учете, проводки Прежле всего разберемся с определением. Неустойка — это разновидность штрафных санкций, которая определяется за невыполнение или ненадлежащее выполнение участниками правоотношений своих обязательств по договорам и иным гражданско-правовым актам. Сюда относятся штрафы и пени.

Такая материальная санкция является прочим доходом для получающего участника (п. 7

Квр и косгу в 2021 году для бюджетных учреждений

Получатели бюджетных средств, такие как главные распорядители бюджетных средств (ГРБС), казенные, бюджетные и автономные учреждения, должны вести учет, составлять планы и отчеты по единым нормам и в соответствии с требованиями законодательства. Перечень требований и правил по применению специальных кодов, определяющих соответствующие значения бюджетного (бухгалтерского) счета, устанавливается Минфином для всех участников процесса.

https://www.youtube.com/watch?v=nNDt34QOsMA

Очень часто возникает вопрос: КВР — что это в бюджете? Это часть классификации КБК, следовательно, часть бухгалтерского счета. Он включает группу, подгруппу и элемент видов расходов. Практически каждый бухгалтер пытается самостоятельно разобраться, что такое КВР в бюджете, расшифровка которого закодирована тремя числами с 18 по 20 разряд в структуре КБК расходов бюджетов.

Бухгалтерские проводки по начислению пеней по налогам в 2021 году

Если организация не уплатила налоги своевременно и при этом на ее расчетном счету отсутствует достаточная сумма средств, то налоговые органы вправе принудительно взыскать налоги и начисленные пени за счет имущества должника.

Кроме того в этой же статье говорится, что упомянутые расходы принимаются во внимание при соответствии их параметрам, приведенным в п.1 ст.252 НК РФ, где сказано о возможности понижения доходов на сумму расходов, кроме перечисляющихся в ст.270 НК РФ.

Косгу 290 и подстатьи: расшифровка и применение

Компенсация за задержку оплаты труда по решению суда не относится к выплатам по отплате труда. Поэтому такие компенсации отнесите на статью КОСГУ 296. Обратите внимание, что с таких компенсаций необходимо уплатить страховые взносы. Их также покажите по коду КОСГУ 296.

- компенсацию за пользование на транспорте постельными принадлежностями;

- сборы при оформлении проездных документов (в том числе комиссионные сборы, сборы за возврат билетов, взносы на обязательное страхование пассажиров и т. д.).

Рассмотрев вопрос, мы пришли к следующему выводу:Любые пени, штрафы и иные санкции, перечисляемые в бюджеты (внебюджетные фонды), могут учитываться организациями госсектора на счете 0 303 05 000 «Расчеты по прочим платежам в бюджет» с отнесением на счет 0 401 20 200 «Расходы экономического субъекта».

Сумму возмещенных виновным лицом денежных средств следует рассматривать в качестве компенсации затрат учреждения, подлежащих отражению на счете 0 209 34 000 «Расчеты по компенсации затрат».

Обоснование вывода:

Видео:Бухгалтерский учет в бюджетных учреждениях для начинающих бухгалтеровСкачать

Пени по налогам в бюджетном учреждении

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Видео:Проводки по бюджетному учету: ТОП 5 сложностей с их составлениемСкачать

Начисление недоимки по требованию проводки в бюджетном учреждении 2021 г

ФКР 1 304 05 290“Расчеты по платежам из бюджета с органами, организующими исполнение бюджетов, по прочим расходам“- уплачена начисленная сумма недоимки и пеней в бюджет.(ППП — код главного распорядителя средств бюджета; ФКР — код по функциональной классификации расходов).по предпринимательской деятельностиДебет ППП.

Выявленная дебиторская задолженность прошлых лет по страховым взносам в ПФР отражена в бухгалтерском учете по дебету счета 2 201 11 510 в корреспонденции с кредитом 2 401 10 180.

Проблема возникла при сдаче бухгалтерской отчетности учредителю, который настаивает на корректировке аналитики счета «Доходы текущего финансового года» на 2 401 10 130.

Как учреждению следует отразить возврат (поступление) данных средств в бюджетном учете?

Главное о страховых взносах: расчеты, проводки, отчетность

Платежи на ВНиМ (обязательное страхование на случай временной нетрудоспособности и в связи с материнством), ОПС (обязательное пенсионное страхование), ОМС (обязательное медицинское страхование) уплачиваются по реквизитам ФНС каждый с указанием своего КБК. Сроки уплаты всех этих платежей для плательщиков, осуществляющих выплаты физлицам, одинаковы. Например, в 2021 году:

Для организаций и ИП, осуществляющих выплаты физлицам, начисление осуществляется по установленным в главе 34 НК РФ тарифам, которые не изменились, по сравнению с тарифами на 2021 год.

Для организаций и ИП, осуществляющих выплаты физическим лицам, изменилась на 2021 год предельная база, подлежащая изменению ежегодно для расчета платежей на ВНИМ и ОПС (п. 6 ст. 421 НК РФ ).

По отчислениям на травматизм и ОМС предельной базы нет, поэтому они начисляются на всю сумму выплат сотруднику в течение года.

Типовые проводки по бюджетному учету (примеры)

1–17 цифры кодируют классификационный признак поступлений и выбытий и формируются из КБК.

Инструкция бюджетного учета № 162н содержит отдельное приложение 2, в котором для каждого счета расписано, какой КБК необходимо указать: код, предназначенный для расходов бюджета (КРБ), доходов бюджета (КДБ) или источников финансирования дефицита бюджета (КИФ). Причем для учреждений берутся разряды 4–20 КБК, а для финансовых органов — разряды 1–17.

18 разряд предназначен для уточнения вида финансового обеспечения. Для бюджетного учета, согласно п. 2 приказа № 162н, на этом месте может стоять только значение 1 (за счет бюджета) или 3 (за счет средств во временном распоряжении). Остальные разряды шифруют непосредственно информацию, связанную с объектом учета, и указаны в плане счетов.

Проводки бюджетного бухгалтерского учета с примерами основных операций

- Безвозвратность. Организации непроизводственной сферы, которые финансируются за счет бюджетных средств, не имеют собственных доходов, поэтому возврат средств в бюджет невозможен.

- Целевое использование.

При утверждении затрат, предусмотренных планом деятельности организации, их сумма должна быть использована строго по целевому назначению.

- Фактическое выполнение.

Средства, получаемые бюджетным учреждением, выдаются не в соответствии с планом, а согласно фактическому использованию по мере освоения средств.

Ведение учета в бюджетных организациях имеет ряд особенностей, отличных от процедуры учета на производственных и коммерческих предприятиях. К ним относят наличие утвержденных смет расходов и контроль их исполнения, а применение бюджетной классификации, которая является основой для организации учета в учреждении.

Квр и косгу в 2021 году для бюджетных учреждений

Так, например, введен новый КОСГУ 266, на который следует относить социальные пособия и компенсации, предоставленные персоналу государственного (муниципального) учреждения в денежной форме.

Что следует относить к данным социальным пособиям? На КОСГУ 266 относите пособие по временной нетрудоспособности за первые три дня болезни. То есть пособие, выплачиваемое за счет средств работодателя.

Также на данный код необходимо относить ежемесячное пособие по уходу за ребенком до трех лет (в размере 50 рублей). Все категории выплат и компенсаций закреплены в ст. 10.6.6 главы 2 Приказа № 209н.

Поскольку КВР более укрупненная группировка, чем КОСГУ, для упрощения применения соответствующих кодов Минфином утверждена таблица соответствия. Сопоставление кодов КВР и кодов КОСГУ на 2021 год для бюджетных учреждений и организаций государственного сектора представлено таблицей. Документ содержит последние изменения, которые следует применять в 2021 году.

Порядок уплаты пени по страховым взносам за 2021 год

- в банковское учреждение, где открыт расчётный счёт плательщика, направляется инкассовое поручение (средства будут списываться по мере поступления, пока задолженность не будет погашена);

- судебные приставы получают постановление о необходимости взыскания задолженности путём изъятия активов плательщика и их продажи;

- если долг числится за физическим лицом (не ИП), на него будет подан иск в суд с целью удержания средств с его активов, после чего изъятием задолженности будет заниматься судебный пристав.

Метод отражения в бухгалтерском учёте затрат по уплате пеней по страховым платежам законом не установлен, а потому фирма вправе утвердить способ отражения на своё усмотрение. Когда выясняется, что необходимо доплатить налоги или взносы, расходы на доплату бухгалтер вправе отнести к предыдущим отчётным периодам.

Проводки в бюджете неустойка по договору

Проводки по операции (без отображения конкретных цифр) будут такими: Дт 76 Кт 91-1 Отображение выручки от реализации здания Дт 91-2 Кт 68 Начислен НДС Дт 91-2 Кт 01 субсчет «Выбытие ОС» Списание стоимости здания по балансу Дт 68 Кт 76 Погашение долга по налогам Дт 91-2 Кт 76 Отображение исполнительского сбора Дт 91-2 Кт 76 Отображение затрат на аукцион и вознаграждение организатора Дт 91-2 Кт 76 Отображение суммы удержанного штрафа Дт 51 Кт 76 Поступление оставшейся от продажи здания суммы Особенности для бюджетных учреждений В бюджетных учреждениях бухучет осуществляется в соответствии с Инструкцией № 174н.

Читайте об особенностях отражения в учете пени по соцвзносам здесь. Итоги Изменения в учете соцвзносов больше связаны с новшествами в порядках исчисления и перечисления этих платежей, чем с изменениями в методике их показа в бухучете.

Вместе с тем своевременное подписание новой редакции приказа об учетной политике по раздельному учету старых и новых взносов поможет вам избежать возможных неприятностей, связанных с неправильным отражением величины взносов в отчетности или уплатой неверных их сумм.

Списание кредиторской задолженности проводки в бюджетном учреждении

При списании дебиторской задолженности -НДС не восстанавливается,так как НДС учитывается по отгрузке.А вот по кредиторской задолженности надо будет восстанавливать,так как вы его принимали если к зачету из бюджета.ПРоводки списана. дальше . Что делать с ндс.

https://www.youtube.com/watch?v=jNWAI0s5fTM

Рекомендуем прочесть: Восстановить скидку по осаго

В соответствии с п.

78 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено Приказом Минфина от 29 июля 1998 г.

№34н) суммы кредиторской задолженности, по которым срок исковой давности истек, списываются с баланса на основании данных проведенной инвентаризации, письменного обоснования и приказа руководителя организации.

Применяем новые КОСГУ в бюджетном учреждении в 2021 году

Видео:Учет принятых обязательств в ПП Бухгалтерия государственного учрежденияСкачать

Эксперт: На какой бухгалтерский счет начислять пени по страховым взносам в бюджетном учреждении в 2021 | Дом права

Принято решение об отнесении штрафа на финансовый результат в рамках приносящей доход деятельности. По итогам проведенного разбирательства возмещение расходов сотрудниками (должностными лицами) учреждения не предусматривается. Как в бухгалтерском учете бюджетного учреждения отразить операции по начислению административного штрафа по акту проверки трудовой инспекции (ст.

Какими бухгалтерскими проводками и на какой код дохода или расхода должны отразить возврат страховых взносов, пеней и штрафы по решению суда. По решению суда нашему Учреждению ПФР РФ возвращает излишне начисленные страховые взносы, пени и штрафы. Данные суммы учитываем на статье дохода КОСГУ 140.

Срок уплаты был 30 октября 2021 года (так как 28 октября – суббота). Фирма погасила задолженность 24 ноября 2021 года. Помимо суммы налога бухгалтер ООО «Альтаир» начислил сумму пеней. Ставка рефинансирования на момент расчёта равна 9,75%.

Пени по страховым взносам: образец платежного поручение на 2021 год

Причин переплаты налога, сбора и других обязательных платежей может быть несколько, например счетная ошибка или признание недействительным решения налоговой инспекции о взыскании с учреждения налогов, штрафов, пени и т.д.

Затем в скобках пишем наименование своей налоговой инспекции или отделения ФСС, например, «УФК по г.Москве (ИФНС России № 43 по г.Москве)», или «УФК по г.

За несвоевременную подачу отчетов или представление учетной информации, например при открытии текущего счета, уплату налогов позже установленного срока предусмотрено наложение штрафных санкций, размер которых регламентируется соответствующими статьями Налогового кодекса.

Возврат страховых взносов, пеней и штрафы по решению суда

Должен ли участвовать при отражении указанной ситуации счет 209 00? Налоговый учет Рекомендуем Вам также ознакомиться со следующими материалами:- Энциклопедия решений.

Бюджетному учреждению налоговым органом предъявлены пени за несвоевременную уплату налогов (взносов, сборов) и штрафы за нарушение сроков представления налоговых деклараций (расчетов по страховым взносам).

Оплата указанных пеней и штрафов проведена по подстатье 292 КОСГУ за счет субсидии на госзадание. Нарушение сроков произошло по вине сотрудника бухгалтерии, и он согласен добровольно возместить произведенные расходы.

Нередко у руководителей бюджетной сферы, финансистов и экономистов, возникают рабочие вопросы, решение которых уже найдено у коллег. Мы открыли для вас единую площадку открытого обсуждения бюджетных вопросов.

Под страховыми взносами понимают отчисления, уплачиваемые в федеральный бюджет работодателем с доходов физлиц. Такие взносы работодатель начисляет ежемесячно и после этого перечисляет на расчетный счет госорганов по соответствующим КБК.

Перечислять взносы компании должны в срок до 15 числа месяца, следующего за месяцем начисления. В том случае если крайний день для уплаты приходится на выходной или праздник, то срок уплаты переносится на ближайший рабочий день.

В случае просрочки уплаты взносов компании будут начислены пени за каждый день просрочки исходя из суммы страховых взносов. В 2021 году произошли изменения в КБК по страховым взносам для юрлиц.

Счет Учета Пени По Страховым Взносам В 2021 Году Бюджетное Учреждение

Принятие решения о взыскании долга через судебных приставов. В таком случае уже пристав занимается поиском денежных средств у плательщика (в том числе и через расчетный счет). В случае нехватки таковых он может изъять и активы с тем, чтобы реализовать их и погасить таким путем имеющуюся задолженность.

https://www.youtube.com/watch?v=IWC1sbopXpc

При заполнении платежных поручений на уплату страховых взносов следует проставлять новые КБК. На 2021 год утверждены 12 новых кодов. Изменения были внесены ФЗ 459-ФЗ и приказом Минфина №198н. Изменения в КБК также произошли относительно страховых взносов по дополнительным отчислениям юрлиц. Данные коды теперь не будут зависеть от специальной оценки труда.

Напомним, что прежде компании должны были выбрать необходимый код для пенсионных отчислений на доптарифы исходя из того, была ли проведена специальная оценка условий труда или нет. Данное правило касается и уплаты пеней.

Размер начисленной пени регламентируется статьей 75 НК России, которая гласит, что ее начисление происходит со дня, следующего за сроком уплаты и заканчивается днем погашения недоимки.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Пени по страховым взносам в 2021 году

Счет 303 00;- Энциклопедия решений. Учет расчетов госучреждения по ущербу и иным доходам. Счет 209 00.

Ответ подготовил:Эксперт службы Правового консалтинга ГАРАНТсоветник государственной гражданской службы 1 класса Левина Ольга Контроль качества ответа:Рецензент службы Правового консалтинга ГАРАНТМиллиард Мария Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Важно при наличии просроченных платежей рассчитать и уплатить сумму пеней самостоятельно (либо вместе с суммой налогов, либо поле). Пени выплачивать придётся в любом случае, поэтому лучше это сделать самостоятельно, иначе налоговая инспекция сделает это за налогоплательщика, и, ко всему прочему, может взыскать в принудительном порядке за счёт денежных средств (путём списания данной суммы с расчётного счёта организации) или за счёт имущества организации-налогоплательщика, согласно пункту 6 статьи 75 НК РФ.

Причем плательщик может рассчитать ее самостоятельно, не дожидаясь налогового требования. В противном случае пеня будет начислена по инициативе ФНС. Пеня не относится к числу налоговых санкций, но связана с налоговыми обязательствами. Потому у бухгалтеров часто возникает вопрос, как правильно отразить в учете пени.

Кбк пени по страховым взносам в 2021 — 2021 годах

КОСГУ применяется участником совместной деятельности по договору простого товарищества (за исключением участника, ведущего общие дела простого товарищества).Пеня – это инструмент обеспечения обязанности по выплате налоговых сборов.

Сумму начисленной пени плательщик обязан заплатить в бюджет, если просрочит уплату положенного налога.При уплате налогов, страховых взносов, формировании отчетности могут возникнуть риски, которые приводят к наложению штрафных санкций и начислению пени.

Как отразить данные операции в учете и сформировать бухгалтерские проводки по начислению пеней по налогам на прибыль, НДС, НДФЛ и страховым взносам рассмотрим далее.

Для уплаты страховых взносов в фонды установлены строгие временные рамки. Если взносы внесены на счета страховых фондов не полностью или вообще не перечислены, образуется задолженность, называемая недоимкой. С этого момента вводится денежное наказание в виде пеней, начисляемых за каждый день задержки.

Пеня же – это нечто иное, нежели штрафные санкции. Она является неким средством обеспечения, которое стимулирует к своевременному исполнению своих обязанностей относительно уплаты соответствующих налогов и сборов.

Помимо пени за просрочку платежей по страховым взносам, компании также могут грозить штрафы. Причем в случае намеренной неуплаты штрафы на компанию будут наложены в двойном размере. Кроме того, штрафы также предусматриваются и за несвоевременно представленную отчетность.

На данную подстатью относятся операции, отражающие финансовый результат от операций по списанию в порядке, установленном бюджетным законодательством, дебиторской задолженности нереальной к взысканию (по доходам, источникам финансирования дефицита бюджета, предоставленным займам, ссудам), а также по списанию с балансового учета задолженности по принятым обязательствам, невостребованной кредиторами.

https://www.youtube.com/watch?v=f52e_e3Jwbg

Каждое государственное (муниципальное) учреждение является плательщиком налогов и сборов в бюджет и внебюджетные фонды. В ряде случаев у учреждений может возникнуть переплата по налогам и сборам, которую можно зачесть в счет других налогов, сборов, пени и штрафов.

При этом уровень бюджета, в который уплачивается налог, значения не имеет. Например, налог на прибыль уплачивается в федеральный и региональный бюджеты, при этом сам налог является федеральным.

Бюджетному учреждению налоговым органом предъявлены пени за несвоевременную уплату налогов (взносов, сборов) и штрафы за нарушение сроков представления налоговых деклараций (расчетов по страховым взносам). Оплата указанных пеней и штрафов проведена по подстатье 292 КОСГУ за счет субсидии на госзадание.

Нарушение сроков произошло по вине сотрудника бухгалтерии, и он согласен добровольно возместить произведенные расходы.

Как отразить в бухгалтерском учете операции по уплате пеней и штрафов и их возмещение виновным лицом? Безвозмездные и безвозвратные трансферты (субсидии) текущего характера на производство предоставляются на возмещение недополученных доходов и (или) финансовое обеспечение (возмещение) затрат, связанных с приобретением материальных запасов, оплатой труда работников, уплатой процентов по кредитам, полученным в российских кредитных организациях, и другими текущими затратами на производство.

При перечислении сумм недоимки и пеней по страховым взносам производится запись по дебету счетов 2 303 10 830 «Уменьшение кредиторской задолженности по страховым взносам на обязательное пенсионное страхование на выплату страховой части трудовой пенсии», 2 303 11 830 «Уменьшение кредиторской задолженности по страховым взносам на обязательное пенсионное страхование на выплату накопительной части трудовой пенсии» и кредиту счета 2 201 11 610 «Выбытия денежных средств учреждения с лицевых счетов в органе казначейства» (абз. 2 п. 133 Инструкции N 174н).

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Несвоевременное представление расчета по страховым взносам грозит штрафом в размере 5% от суммы страховых взносов к уплате согласно расчета за последние 3 месяца, за каждый полный/неполный месяц просрочки.

В некоторых случаях пени не начисляются. Например, когда счет налогоплательщика заблокирован или деньги арестованы по постановлению суда.

Или когда при расчете налогов или взносов бизнесмен руководствовался постановлением суда.

🔥 Видео

"ГОДОВАЯ ОТЧЕТНОСТЬ 2021 ОРГАНИЗАЦИЙ БЮДЖЕТНОЙ СФЕРЫ". КАЗЕННЫЕ, БЮДЖЕТНЫЕ, АВТОНОМНЫЕ УЧРЕЖДЕНИЯСкачать

Правовые основы бухгалтерского учета государственных и муниципальных учрежденийСкачать

Казенные, бюджетные, автономные учреждения: учет, отчетность, налоги за 1 пол. 2021 (демофрагмент)Скачать

Бухгалтерский учет понятно за 10 минутСкачать

Лизинговые платежи в 1С 8.3 — проводки у лизингополучателя, учет расходов, налог на прибыльСкачать

Пени по налогамСкачать

Начисление пени и штрафов: проводки в 1С 8.3Скачать

Налоги в БГУ 2.0 2023 ЕНП и все делаСкачать

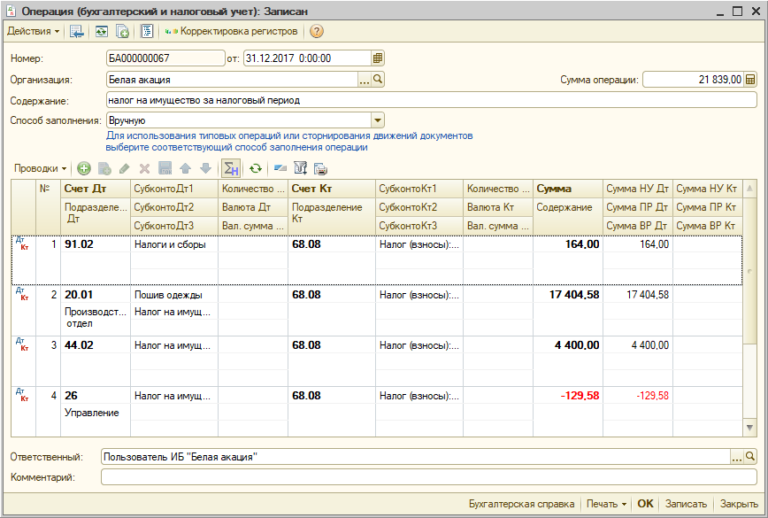

Налог на имущество проводки в 1С Бухгалтерия 8Скачать

Новые и дискуссионные вопросы бухгалтерского учета организаций в бюджетной сфере в 2021 годуСкачать

Транспортный налог в 1С 8.3 Бухгалтерия пошаговоСкачать

Бухгалтерский учет для начинающих | Бухгалтерские проводки | Счета бухучета | Двойная запись | УчетСкачать

Изменения в учете и отчетности государственных и муниципальных учреждений в 2021 годуСкачать

1С:ЗКГУ Как настроить проводки в 1С по отражению зарплатыСкачать

Начисление УСН - проводки в 1С 8.3 БухгалтерияСкачать

налоги в бухгалтерском учете счёт 68 (НДФЛ, НДС, налог на прибыль, прочие налоги)Скачать