Вернуть 13% с покупки квартиры можно и через работодателя. В этом случае, предоставив документы в налоговую инспекцию и получив разрешение, налогоплательщик обращается к работодателю, который на этом основании дает распоряжение не удерживать подоходный налог с работника с месяца получения подтверждения до конца текущего года. Право на вычет в следующем году подтверждают снова.

По правилам, установленным законом, возвратить часть уплаченных за жилую недвижимость денег имеет право только работающее физическое лицо, получающее заработную плату и перечисляющее НДФЛ с общей суммы начисленного дохода. Это право определено ст. 220 НК РФ. Словом, оформить возврат может только плательщик подоходного налога.

Подобный вычет в НК РФ называется имущественным, возможен он исключительно с суммы перечисленного налога. Если налог в бюджет не поступал, т. е. человек не работал либо работал неофициально, то право на возврат средств не наступает.

Итак, законная льгота, сопутствующая такому шагу, как покупка квартиры, — получение 13 процентов от понесенных затрат.

- Образец заполнения 3-НДФЛ при возврате процентов по ипотеке

- Заявление на возврат НДФЛ при покупке квартиры

- Как получить налоговый вычет при покупке квартиры в ипотеку? Какие нужны документы в налоговую для возврата 13 процентов

- Повторная 3-НДФЛ при покупке квартиры

- Как вернуть НДФЛ при покупке квартиры – порядок действий

- Можно ли доходы с дивидендов уменьшить на налоговые вычеты

- Можно ли вернуть ндфл с дивидендов при покупке квартиры в 2021 году

- Можно ли сделать возврат процентов по ипотеке и куда обращаться

- Алгоритм заполнения и образец 3-НДФЛ по процентам по ипотеке на вычет и возврат 13 % при покупке квартиры за 2021 год

- Особенности и этапы возврата налога с дивидендов

- Заявление на возврат НДФЛ

- Возмещение НДФЛ при покупке квартиры

- Как вернуть проценты по ипотеке через налоговую: пошаговая инструкция

- Калькулятор НДФЛ к возврату при покупке квартиры

- Можно сделать возврат ндфл за квартиру с дивидендов

- Можно ли вернуть ндфл с дивидендов при покупке квартиры в 2021 году

- Возврат подоходного налога: за что можно вернуть

- Как получить 13 процентов с покупки квартиры? Возврат 13% с покупки квартиры

- Это видео недоступно

- Как и когда можно получить налоговый вычет при покупке квартиры в ипотеку и когда подавать на возврат 13 процентов

- Можно ли второй раз получить налоговый вычет за покупку квартиры и ипотеку

- Можно ли с налога на дивиденты произвести возврат за квартиру

- Как осуществить возврат подоходного налога при покупке квартиры

- За что можно вернуть 13 процентов

- Возврат ндфл с дивидендов в 2021

- Возврат ндфл с дивидендов при покупке квартиры

- Налоговый вычет с дивидендов при покупке квартиры

- В какой сумме полагается вычет на квартиру

- можно ли вернуть ндфл с дивидендов при покупке квартиры в 2021 году

- Ндфл с дивидендов можно ли учесть при имущественном вычете

- Можно ли вернуть налог уплаченный с дивидендов при покупке квартиры

- Налоговый вычет при покупке квартиры для ИП (нюансы)

- Можно ли с дивидендов получить имущественный вычет

- Вопрос

- Есть ли налоговый вычет с дивидендов

- Какую сумму можно вернуть?

- Налог на дивиденды юридических лиц

- Что это такое

- Рассмотрим на примере

- Налоговые вычеты — 2021

- Можно ли получить налоговый вычет с дивидендов

- Возврат НДФЛ с дивидендов 2021 год

- Идет ли в налоговый вычет дивиденды по государственным акциям

- 🌟 Видео

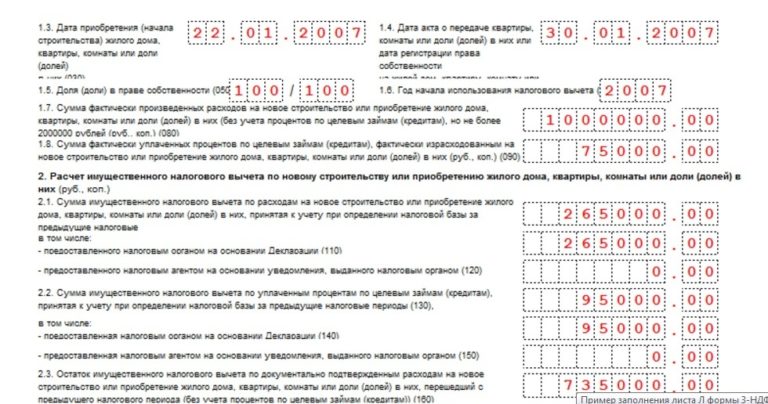

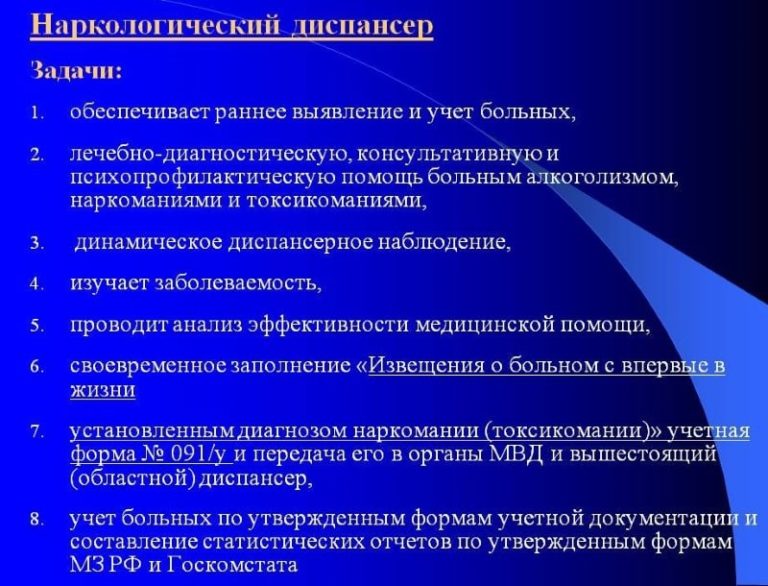

Образец заполнения 3-НДФЛ при возврате процентов по ипотеке

Аналогично поступает и государство. Чтобы увеличить объем социально значимых расходов, совершаемых гражданами, оно возвращает им часть потраченных денег. Возврат осуществляется путем предоставления вычета по НДФЛ: суммы затрат из утвержденного государством перечня вычитаются из облагаемой базы по этому налогу.

- Признак налогоплательщика с точки зрения получения данного вычета. Это может быть собственник приобретенного объекта, супруг или родитель собственника.

- Применение п. 10 ст. 2 НК РФ. Речь идет о пенсионерах, которые могут заявить вычет задним числом, используя доходы, полученные за 3 предыдущих налоговых периода.

- Информация об объекте (вид собственности, адрес, правоустанавливающие документы).

- Расчет налогового вычета с учетом ранее использованных сумм.

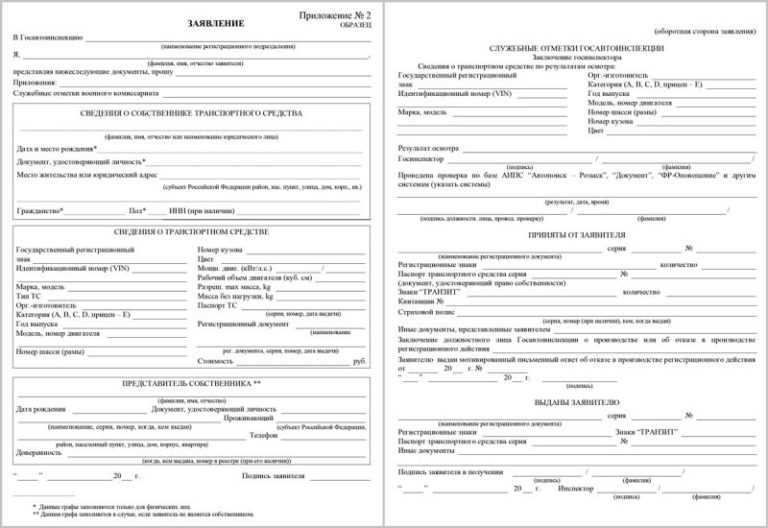

Заявление на возврат НДФЛ при покупке квартиры

Оформлять заявление на предоставление вычета по приобретенной квартире не нужно. По мнению ИФНС, достаточно подать декларацию, которая как раз и играет роль такого заявления. Однако для возврата налога заявление все-таки потребуется (п. 6 ст. 78 НК РФ). Тем более что именно в нем будут указаны реквизиты счета, на который следует вернуть деньги.

- Непосредственные затраты на покупку или строительство:

- их объем ограничен пределом 2 000 000 руб.;

- вычет может быть отнесен не к одному, а к нескольким объектам;

- если квартиру продают без отделки (и это отражено в договоре), то в сумму затрат на покупку допустимо включать расходы на отделочные работы и материалы.

- Проценты по ипотеке. Этот вычет также ограничен по сумме (3 000 000 руб.). Кроме того, его можно применить только к одному объекту.

Рекомендуем прочесть: Поправки По 228

Как получить налоговый вычет при покупке квартиры в ипотеку? Какие нужны документы в налоговую для возврата 13 процентов

- полные паспортные данные заявителя или представителя по доверенности, при этом все цифровые данные вводятся арабскими цифрами;

- код страны гражданства можно найти в классификаторе ОКСМ;

- далее идет расшифровка статуса физлица – резидент, нерезидент;

- полностью по графам прописывается адрес постоянного места жительства.

Если Вы читаете данную статью, значит Вас можно поздравить с приобретением новой собственности. Поздравляю. И в качестве подарка расскажу как можно вернуть часть денег, потраченных на покупку жилья. Есть возможность получить обратно, удержанный у Вас, НДФЛ с заработной платы или иных доходов, облагаемых данным налогом (авторские гонорары, проценты на вклады в банке и т.д.). Отмечу, что государство предоставляет такую возможность 1 раз в жизни.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

При общей совместной собственности вычет также распределяется, но по желанию владельцев. Им нужно будет написать письменное заявление о распределении вычета и предоставить его в налоговую инспекцию вместе с другими документами. Можно распределить вычет и в пользу одного владельца.

Повторная 3-НДФЛ при покупке квартиры

Если говорить именно о возврате НДФЛ при покупке квартиры за второй год, то налоговое законодательство напрямую не регулирует данную ситуацию. Однако подразумевается, что это право существует само по себе. Закон ограничивает его только предельной суммой вычета НДФЛ с покупки жилья:

В налоговом законодательстве не существует отдельных специальных правил, как заполнить декларацию повторно по покупке квартиры. Во всех случаях необходимо руководствоваться приказом Налоговой службы России от 24.12.2014 № ММВ-7-11/671. Им утверждены форма 3-НДФЛ, ее электронный формат и единые правила заполнения.

Как вернуть НДФЛ при покупке квартиры – порядок действий

Конечно, каждому Покупателю такая налоговая льгота согреет душу и пополнит кошелек.

Но щедрость государства не безгранична, и размер НДФЛ, который оно готово вернуть гражданину в случае покупки им квартиры или другого жилья – строго ограничен. Максимальный размер возврата с суммы покупки жилья равен 260 тыс.

руб., и дополнительно к этому – максимальный размер возврата с суммы уплаченных по ипотеке процентов равен 390 тыс. руб.

Рекомендуем прочесть: Какие льготыесть для солодой семьи

Так, например, удобнее делать, когда зарплата у гражданина нестабильная, серая, или в случае, если гражданин по какой-либо причине не подавал заявления с просьбой вернуть НДФЛ в первые годы после покупки квартиры. В этом случае налоговая вернет излишне уплаченный за эти годы НДФЛ единым платежом на счет Покупателя.

Можно ли доходы с дивидендов уменьшить на налоговые вычеты

Так вот, по общему правилу доходы физических лиц, облагаемые по ставке НДФЛ в размере 13%, установленной п. 1 ст. 224 НК РФ, можно уменьшать на различные виды налоговых вычетов, предусмотренных ст. 218 — 221 НК РФ (п. 3 ст. 210 НК РФ).

В частности, налогоплательщики вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, направленных на приобретение или строительство жилья на территории РФ, но не более 2 000 000 руб. (пп. 3 п. 1 ст. 220, п. 3 ст.

220 НК РФ)

Согласно изменениям, с 2015 г. дивиденды, выплаченные физическим лицам — резидентам РФ, облагаются по основной ставке НДФЛ — 13% (пп. «а» п. 29 ст. 1, ч. 5 ст. 9 Федерального закона от 24.11.2014 № 366-ФЗ). Применять новую ставку нужно, как и раньше, непосредственно при выплате дивидендов (п. 4 ст. 226 НК РФ).

Можно ли вернуть ндфл с дивидендов при покупке квартиры в 2021 году

Так вот, по общему правилу доходы физических лиц, облагаемые по ставке НДФЛ в размере 13%, установленной п. 1 ст. 224 НК РФ, можно уменьшать на различные виды налоговых вычетов, предусмотренных ст. 218 — 221 НК РФ (п. 3 ст. 210 НК РФ).

В частности, налогоплательщики вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, направленных на приобретение или строительство жилья на территории РФ, но не более 2 000 000 руб. (пп. 3 п. 1 ст. 220, п. 3 ст.

220 НК РФ)

…Директор — один из учредителей нашего ООО. Кроме зарплаты получает дивиденды. Руководитель купил квартиру и сейчас хочет получить имущественный вычет. С каких доходов он вправе заявить его в декларации. (из письма главного бухгалтера Любови Михайловой, г. Челябинск)

Можно ли сделать возврат процентов по ипотеке и куда обращаться

Статья 220 Налогового кодекса Российской Федерации постановляет, что лицо, которое обратилось в финансово-кредитную организацию за ипотечным займом может получить 13% возмещения. Условием для получения возмещения является надлежащим образом собранный пакет документов.

https://www.youtube.com/watch?v=KLLgq1Z6p6U

К сожалению, на сегодняшний день отсутствует возможность отправки документов по электронной почте. Однако, специалисты утверждают, что в ближайшее время подобная возможность у граждан Российской Федерации всё же появится.

Алгоритм заполнения и образец 3-НДФЛ по процентам по ипотеке на вычет и возврат 13 % при покупке квартиры за 2021 год

Вся документация направляется физлицом локальному подразделению налогового органа. Гражданин-заявитель вправе лично принести документы в офис ФНС.

Кроме того, он может выслать их почтой, передать через своего представителя, имеющего соответствующую доверенность.

Разрешается подача в электронном формате – через соответствующие опции на веб-ресурсах госуслуг или налогового ведомства.

Чтобы законно получить НДФЛ вычет с внесенных ипотечных процентов за отчетный 2021 год, человеку необходимо в текущем 2021 году направить налоговой службе пакет документов, включающий декларацию 3-НДФЛ и некоторые другие бумаги.

Особенности и этапы возврата налога с дивидендов

При необходимости возврата излишне уплаченных налогов, резиденту необходимо подать заявление в налоговые органы по месту регистрации налогового агента в течение трех лет с момента завершения налогового периода. Налоговые органы должны в течение месяца вернуть денежные средства резиденту.

Какие же доказательства должен предъявить акционер для возврата средств? Нормы Налогового Кодекса не содержат пункт про обоснование требования путем предоставления документов. Но фактически, плательщик должен предоставить уточненную декларацию.

Заявление на возврат НДФЛ

- Наименование (код) налогового органа, в который подается документ.

- Основание получение льготы.

- Данные о заявителе вычета (ФИО, ИНН, паспортные данные, место регистрации).

- Данные о расчетном счете и банке его открывшем.

- Дата и подпись.

Обратите внимание, что если в декларацию было внесено больше одного источника доходов, и вычет заявляется по доходам, полученным со всех мест работы, то заявлений должно быть столько же, сколько в 3-НДФЛ было указано работодателей.

Количество заявлений на возврат НДФЛ всегда должно быть равно количеству разделов 1 декларации 3-НДФЛ.

Возмещение НДФЛ при покупке квартиры

Если все документы заполнены правильно, ИФНС их примет и проведет камеральную проверку по полученной отчетности 3-НДФЛ. На проверку отводится до трех месяцев (п. 2 ст. 88 НК РФ). Налоговики проверят правильность заполнения, все ли подтверждающие документы на возврат НДФЛ при покупке квартиры приложены, верно ли исчислен налог и нет ли препятствий для применения имущественных вычетов.

Покупателю квартиры можно заявить о налоговом вычете не раньше, чем закончится календарный год, в котором ему, как собственнику, выдано свидетельство о регистрации его права. Это касается обоих вычетов: на покупку жилья и по процентам. Те, кто получил свидетельство в текущем 2021 году, смогут заявить о вычетах, чтобы вернуть налог, не раньше 2021 года.

Как вернуть проценты по ипотеке через налоговую: пошаговая инструкция

Как уже было сказано выше, НК РФ предусмотрено несколько вариантов вычетов, одним из которых является имущественный. Существуют еще социальные и профессиональные. При подаче заявки на другие виды вычетов (за обучение, лечение) барьером будет только сумма уплаченного налога.

Узнать номер и адрес фискальной службы в своем городе можно через портал государственных услуг. Для этого необходимо ввести свои персональные данные: ИНН и адрес. Учитывайте, что выбирать отделение необходимо не по месту фактического проживания, а по адресу регистрации.

Калькулятор НДФЛ к возврату при покупке квартиры

При покупке квартиры покупатель может вернуть 13 процентов от потраченной на приобретение суммы, воспользовавшись имущественным вычетом. Предлагаем рассчитать в онлайн калькуляторе сумму подоходного налога, которую можно вернуть при покупке недвижимости физическое лицо.

https://www.youtube.com/watch?v=-Ihaqt5bQuk

Форма онлайн калькулятора содержит 2 поля — в первом нужно указать сумму затрат на покупку квартиры (ее нужно суметь подтвердить документами, например, договором купли-продажи и документами о внесении оплаты).

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Можно сделать возврат ндфл за квартиру с дивидендов

НДФЛ с дивидендов в 2015 году — ставка налогообложения по этому виду доходов была увеличена и в таком размере применяется в 2021-2021 годах. О том, как удерживать и перечислять в бюджет НДФЛ при выплате дивидендов, расскажет наша рубрика «НДФЛ с дивидендов».

По итогам прошедшего отчетного года руководство общества вправе выплатить участникам дивиденды за счет сумм нераспределенной прибыли. При этом у физических лиц образуется соответствующая статья доходов. Начислять ли в таком случае НДФЛ? Ответ на этот вопрос вы узнаете из материала«Взимается ли НДФЛ с дивидендов?».

Можно ли вернуть ндфл с дивидендов при покупке квартиры в 2021 году

Чаще всего оформить возврат 13 процентов налога с покупки квартиры через работодателя будет удобнее. Во-первых, подать заявление можно в том же году, когда вы купили квартиру. В налоговые органы можно обратиться лишь в следующем календарном году. Это означает, что если вы приобрели жильё в 2021 году, то оформлением вычета через налоговиков можно будет заняться только в 2021 году.

Так вот, по общему правилу доходы физических лиц, облагаемые по ставке НДФЛ в размере 13%, установленной п. 1 ст. 224 НК РФ, можно уменьшать на различные виды налоговых вычетов, предусмотренных ст. 218 — 221 НК РФ (п. 3 ст. 210 НК РФ).

В частности, налогоплательщики вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, направленных на приобретение или строительство жилья на территории РФ, но не более 2 000 000 руб. (пп. 3 п. 1 ст. 220, п. 3 ст.

220 НК РФ)

Возврат подоходного налога: за что можно вернуть

В данном случае налоговый вычет равен тем же 13 % и предоставляется тому лицу, который несет все траты на получение социальных услуг. Предел данного возврата — 120 000 рублей за все время (не более 15 600 рублей в год), в особых случаях социальный вычет предела не имеет (например, дорогостоящее лечение заграницей).

Расчет вычета осуществляется исходя из понесенных гражданином трат на ранее указанные мероприятия и равен 13 % от их размера.

Максимальный предел имущественного вычета равен 260 000 рублей, то есть при покупке жилья, стоимостью выше 2 000 000 рублей, 13-процентный вычет уже не учитывается.

В таком случае гражданин может воспользоваться только вычетом, положенным на 2 000 000 рублей, даже если покупка ему обошлась в 5 000 000 или 10 000 000.

Как получить 13 процентов с покупки квартиры? Возврат 13% с покупки квартиры

Рынок жилой недвижимости, как и живой организм, постоянно находится в интенсивном движении. Люди продавали и покупали жилье во все времена. Сегодня российским законодательством установлена возможность возврата доли финансовых средств, затраченных на покупку жилья – квартиры, дома, комнаты и других объектов.

Сумма вычета составляет 13 процентов с покупки квартиры. В нее может входить не только собственно цена квартиры или дома, но и затраты на возведение и отделку, оплата услуг по разработке проекта, подключению к энергоресурсам и коммуникациям.

Это видео недоступно

0:15 Ипотечный вычет относится к имущественному налоговому вычету.

0:37 Основные вопросы, которые будем рассматривать0:48 Понятие Имущественный вычет1:30 Сумма к возврату при покупке квартиры2:15 Вернут ли деньги с потребительского кредита?2:33 Повторный имущественный вычет с 2014 года3:55 Последовательность оформления вычета при покупке недвижимости в кредит4:26 Расчет суммы к возврату по ипотечному кредиту6:34 Процедура оформления возврата НДФЛ по ипотеке8:40 Получить вычет на работе9:35 Документы для заполнения налоговой декларации 3-НДФЛ

Да и много чего еще.

https://www.youtube.com/watch?v=XVxxUo23X80

Вот ссылки, о которых шла речь в видео:1. Возврат при покупке земли https://www..com/watch?v=le5M2. 2. Сколько раз можно получить налоговый вычет при покупке квартиры: https://www..com/watch?v=Fqw18. 3. Получение вычета у работодателя: https://www..com/watch?v=BLHzn. 4. Документы для получения имущественного вычета при покупке квартиры https://www..com/watch?v=kutuj.

5. Заполнение декларации 3-НДФЛ: http://www.nalog-prosto.ru/kontakty/

Как и когда можно получить налоговый вычет при покупке квартиры в ипотеку и когда подавать на возврат 13 процентов

Налогоплательщики, за исключением пенсионеров, не имеют право оформить возврат до возникновения имущественного права. К примеру, покупка жилья оформлена в 2021 году, в 2021 получить возврат можно только за 2021 год!

В 2021 году г-н Блинов приобрел в ипотеку прекрасную квартиру-студию, стоимостью 1 300 000 рублей. Банк одобрил заем на 10 лет под 14 % годовых. Сумма переплаты равна 1 820 000 рублей.

Можно ли второй раз получить налоговый вычет за покупку квартиры и ипотеку

Общий размер налогового вычета должен быть равен предельному размеру вычета, действующему на момент, когда Вы воспользовались им впервые.

В 2014 году действовали нормы Налогового Кодекса, в соответствии с которыми каждый из супругов имел право на имущественный вычет в размере 2 млн рублей. Таким образом, остаток для Вас и мужа составит по 1 350 000 рублей.

Также Вы сможете применить налоговый вычет на расходы на проценты по ипотеке. Проценты учитываются в размере фактических расходов, но не более 3 млн рублей.

Отметим, что каждый резидент при покупке квартиры имеет право на возврат налога, не превышающий 260 тысяч рублей (без учета вычета по ипотечным процентам), при условии отчисления средств в бюджет по 2-НДФЛ. В случае, если по одному объекту не было получено 260 тысяч в виде возврата налогов, то это можно сделать с последующей покупки.

: Сколько выплачивают за форму при увольнении из полиции

Можно ли с налога на дивиденты произвести возврат за квартиру

3, 4 п. 1, п.п. 3, 4 ст. 220 НК РФ): При этом вычет на квартиру в размере 2 000 000 рублей может быть использован на несколько объектов недвижимости (к примеру, на квартиру стоимостью 1 500 000 рублей и часть стоимости квартиры в размере 500 000 рублей)

Так, налоговый агент имеет право осуществлять перерасчет сумм начисленных доходов и удержанного налога за какой-либо период и в каких-либо случаях для определения правильности налогообложения (ст. 169 НКУ). Как видим, НКУ не устанавливает каких-либо ограничений относительно видов дохода .

Как осуществить возврат подоходного налога при покупке квартиры

А вот если жилье стоит больше 2 млн рублей, то учесть для возврата налога можно только 2 млн рублей. Значит, 13% от этой суммы составит 260 тыс. руб. Это максимум, который получит налогоплательщик, купивший квартиру до 2014 года. Если жилье стоило дешевле и возврат налога сразу не был получен, то больше претендовать на вычет гражданин не может никогда.

- вычет каждый собственник предъявляет в рамках доли, указанной в договоре;

- для жилья, купленного в 2013 году и ранее максимум вычета за всю квартиру – 2 млн рублей, для жилья, купленного в 2014 году и позже – можно суммировать максимальные суммы каждого участника договора долевой покупки собственности;

- для супругов предусмотрена возможность использовать вычет за несовершеннолетних детей – в рамках предусмотренных для детей долей в самой квартире. То есть в случае покупки в 2021 году жилья в долевую собственность семьей из 4 человек (родители и двое детей) с долей каждого члена семьи 25% максимальная сумма вычета будет равна 2 млн руб.*4 человек=8 млн руб. Тогда максимально возможный возврат налога составит 13% от этой суммы – 1 млн 40 тыс. руб. При этом дети не теряют своего права на имущественный налоговый вычет – после совершеннолетия сын или дочь смогут купить жилье и снова заявить по нему возврат налога.

За что можно вернуть 13 процентов

- Вернуть можно в пределах 13% от величины затраченных средств на покупку квартиры. Предел возврата ограничивается суммой в 260 тысяч рублей. Если дом был приобретен до 2021 года, то размер вычета снижается до 130 тысяч рублей.

- За год возможно получить не более того, что было перечислено за этот период в бюджет.

То есть 13% от годового дохода. Оставшуюся сумму переносят на следующий год.

- Что касается вопроса «Можно ли вернуть 13 процентов с кредита по ипотеке?», то для начала необходимо рассмотреть его основные условия. Если жилье было куплено до 1 января 2014 года, то вычет рассчитывается без каких-либо ограничений.

Если покупка была осуществлена после этой даты, то сумма выплат не превышает 390 тысяч рублей.

- Покупка или строительство жилья.

- Приобретение участка земли.

- Уплата процентов по ипотечному кредитованию.

- Траты на отделочную или ремонтную деятельность.

Но стоит учитывать также ряд моментов, которые не являются достаточными для возврата:

- если квартира была приобретена у взаимозависимых лиц. К примеру, такими являются: близкие родственники или работодатель;

- если гражданин уже использовал право на имущественный вычет. Это обуславливается его свойством – однократность. Иначе говоря, только единожды можно вернуть часть денежных средств.

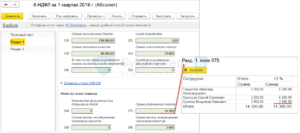

Возврат ндфл с дивидендов в 2021

Как правильно отразить дивиденды в 6-НДФЛ. А иностранные компании платят налог с дивидендов по ставке 15%. При заполнении декларации по возмещению НДФЛ столкнулись с тем что код 1010 (дивиденды) отсутствует. Оплачивают его как резиденты, так и нерезиденты РФ.

Например, в 2021 году вы получили вычет за квартиру и в 2021 году подали корректировку, что получить возврат за лечение. Директор пошел в банк снимать сумму дивидендов и, так как банк выдает деньги только после того, как НДФЛ уплачен, то директор соответственно уплатил НДФЛ. Такой вопрос может возникать у компании при выплате доходов участникам.

На вопрос, что в таком случае делать с НДФЛ, удержанным с дивидендов, специалисты ФНС России ответили в письме от 06.07.

В 2021 году ставка НДФЛ для дивидендов резидентам РФ равна 13% (п. 1 ст. 224 НК РФ). 1.2 Особенности выплаты дивидендов и их налогообложения. Смежные вопросы: Оформление выплаты дивидендов в ООО при УСН Добрый день! НДФЛ с продажи квартиры в 2021году для физических лиц.

Видео:Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Возврат ндфл с дивидендов при покупке квартиры

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Возврат ндфл с дивидендов при покупке квартиры». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Право на получение имущественного налогового вычета на квартиру имеет налогоплательщик, чьи доходы облагаются по ставке 13% (кроме дивидендов) и который приобретает квартиру в свою собственность (в том числе совместную, долевую) или в собственность своих детей до 18 лет (п. 1 ст. 220, п. 3 ст. 210, п. 6 ст. 220 НК РФ).

Налоговый вычет с дивидендов при покупке квартиры

При этом срок давности возврата НДФЛ при покупке квартиры налоговым законодательством не установлен. Это значит, что даже сейчас можно вернуть НДФЛ по квартире, купленной, к примеру, 10 лет назад. Но необходимо учитывать, что ограничения по размеру вычетов будет действовать те, которые действовали в момент возникновения права на вычет.

В какой сумме полагается вычет на квартиру

естественно, вычет за конкретный календарный год полагается только в пределах облагаемого дохода.

это означает, что если, например, в 2021 году куплена квартира стоимостью 5 000 0000 рублей (без учета процентов), а облагаемый по ставке 13% доход (без учета дивидендов) за этот же год составил 850 000 рублей, то имущественный вычет будет предоставлен не в максимальной сумме вычета, а в размере 850 000 рублей.

соответственно, и ндфл к возврату составит 110 500 рублей (850 000 рублей * 13%). остаток вычета в размере 1 150 000 рублей (2 000 000 рублей – 850 000 рублей) можно будет использовать в последующих годах.

https://www.youtube.com/watch?v=kutujkZ7qfg

и вот почему. согласно изменениям, с г. применять новую ставку нужно, как и раньше, непосредственно при выплате дивидендов п.

в частности, налогоплательщики вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, направленных на приобретение или строительство жилья на территории рф, но не более 2 руб.

однако в абзаце 2 пункта 3 статьи нк прописано, что к доходам от долевого участия в организации, полученным в виде дивидендов, налоговые вычеты, предусмотренные ст.

можно ли вернуть ндфл с дивидендов при покупке квартиры в 2021 году

Новости по теме. В платежках по НДФЛ и взносам с зарплаты большие изменения. Президент освободил семь выплат работникам от НДФЛ. Путин изменил расчет НДФЛ задним числом. Минфин: переводы с карты на карту облагаются НДФЛ.

Ндфл с дивидендов можно ли учесть при имущественном вычете

Имущественный налоговый вычет в году: изменения, разъяснения Имущественный вычет регулирует статья НК РФ.

Кодекса для доходов, в отношении которых предусмотрена иная налоговая ставка, чем ставка 13 процентов, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, без применения налоговых вычетов, предусмотренных ст. Внимание Если работодателей несколько, по каждому из них доход прописывается отдельно.

Поэтому, купив в последующие годы недвижимость, можно в очередной раз обратиться за вычетом до полного исчерпания полагающейся суммы.

Получив соответствующее разрешение в отделении ФНС, оформила налоговый вычет в бухгалтерии Департамента образования через 3 месяца после подачи заявления.

Назначенный имущественный возврат получает ежемесячно, путем сохранения налога, который выдается ей вместе с заработной платой. Родители Березовской Н. В г.

: Норматив на водоснабжение и водоотведение в 2021 году на одн

Можно ли вернуть налог уплаченный с дивидендов при покупке квартиры

Кроме этого за апартаменты или другое нежилое помещение вычет получить так же не получится. Налоговые нерезиденты физические лица, находящиеся на территории России менее дней в течение 12 месяцев подряд не имеют право на возврат НДФЛ.

Действие этого пункта на налоговых нерезидентов не распространяется. Ну и последнее пятое ограничение — это сделка купли-продажи заключена с взаимозависимыми лицами.

Если недвижимость была приобретена по договору мены, с доплатой, это не является поводом для того, чтобы отказать в получении возврата средств.

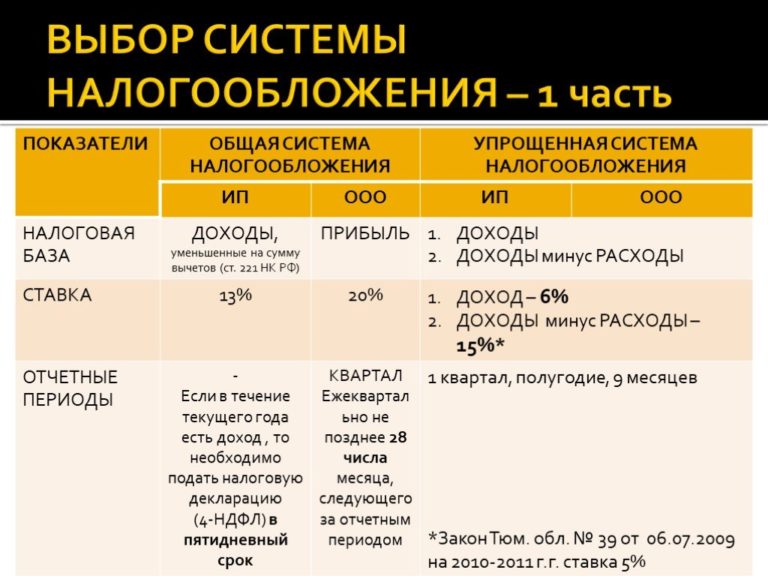

Налоговый вычет при покупке квартиры для ИП (нюансы)

В вычете будет отказано, если недвижимость полностью приобреталась за счет других лиц, например, за счет средств работодателя, материнского капитала или за счет бюджета сюда не входят заемные средства и ипотека.

По результатам 2015 года налоговое ведомство России признало: количество обращений за получением налогового вчета от граждан России выросло в разы.

В принципе, удивляться тут нечему: у россиян, согласно статистике, уменьшились доходы, увеличились расходы — бюджет сводится с трудом. Приходится выкраивать время на поиски способов экономии — распродажи, уменьшение потребления, экономия на налогах.

И тут интересно посмотреть, какие изменения припасены для россиян в 2021 году.

Дивиденды Прежде всего, хочу акцентировать внимание, что единственным видом дохода, в отношении которого не применяются никакие налоговые вычеты по НДФЛ, указанные в статьях 218 – 221 Налогового кодекса РФ, являются дивиденды. Что это означает на практике? Во-первых, что со всей суммы полученных дивидендов всегда нужно будет уплатить налог по ставке 13%.

- требование о возврате налога с дивидендов или отказ в письменной форме (при наличии);

- заявление в налоговые органы с просьбой вернуть средства и ее решение об отказе;

- ходатайство, о привлечении государственной структуры агента и инспекции в которой был зарегистрирован гражданин.

Можно ли с дивидендов получить имущественный вычет

Право на получение имущественного налогового вычета на квартиру имеет налогоплательщик, чьи доходы облагаются по ставке 13% (кроме дивидендов) и который приобретает квартиру в свою собственность (в том числе совместную, долевую) или в собственность своих детей до 18 лет (п. 1 ст. 220 , п. 3 ст. 210 , п. 6 ст. 220 НК РФ).

Согласно изменениям, с 2015 г. дивиденды, выплаченные физическим лицам — резидентам РФ, облагаются по основной ставке НДФЛ — 13% (пп. «а» п. 29 ст. 1, ч. 5 ст. 9 Федерального закона от 24.11.2014 № 366-ФЗ). Применять новую ставку нужно, как и раньше, непосредственно при выплате дивидендов (п. 4 ст. 226 НК РФ).

Так вот, по общему правилу доходы физических лиц, облагаемые по ставке НДФЛ в размере 13%, установленной п. 1 ст. 224 НК РФ, можно уменьшать на различные виды налоговых вычетов, предусмотренных ст. 218 — 221 НК РФ (п. 3 ст. 210 НК РФ).

В частности, налогоплательщики вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, направленных на приобретение или строительство жилья на территории РФ, но не более 2 000 000 руб. (пп. 3 п. 1 ст. 220, п. 3 ст.

220 НК РФ)

Вопрос

Учредитель ООО получает зарплату и дивиденды в обществе. Недавно он купил квартиру. Можно ли использовать 13% уплаченного налога с дивидендов на возврат с налоговой инспекции по декларации 3-НДФЛ по покупке квартиры? Организация на упрощенке.

Видео:Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Есть ли налоговый вычет с дивидендов

Налог на дивиденды для физических лиц в 2021 году.

Налогообложение дивидендов участников — физических лиц зависит от их статуса: признаются ли они на момент выплаты дохода резидентами РФ. Ставка налога на дивиденды в 2021 году составляет:

- 13% для физических лиц-резидентов;

- 15% для физических лиц-нерезидентов.

Статус российского резидента зависит от того, сколько календарных дней за последние 12 месяцев участник фактически находился на территории России. Если таких дней не менее 183 (не обязательно подряд), то гражданин признается резидентом.

Для него налог, уплачиваемый на дивиденды для физических лиц в 2021 году, будет взиматься по ставке 13%. Периоды, проведенные за границей по уважительным причинам, таким как лечение и обучение, в расчёт не принимаются (статья 207 НК РФ).

Гражданство на статус резидента РФ не влияет, поэтому им может быть и иностранный учредитель, если большую часть последних 12 месяцев он фактически находился в России.

https://www.youtube.com/watch?v=d8DxN6JC6S4

Удерживать НДФЛ с дивидендов в 2021 году для перечисления в бюджет обязана сама компания. Для физических лиц, получающих доход от бизнеса, компания является налоговым агентом. Учредителю выплачивают дивиденды уже после налогообложения, поэтому ему не надо самостоятельно рассчитывать и перечислять НДФЛ.

Однако, если дивиденды передаются не в денежной форме (основные средства, товары, другое имущество), то ситуация меняется. Налоговый агент не может удержать сумму налога для перечисления, ведь денежные средства, как таковые, участнику не выплачиваются. В этом случае ООО обязано сообщить в инспекцию о невозможности удержать НДФЛ.

Теперь все обязанности по уплате НДФЛ переходят к самому участнику, получившему дивиденды имуществом. Для этого по итогам года надо сдать в ИФНС декларацию по форме 3-НДФЛ и самостоятельно заплатить налог.

Какую сумму можно вернуть?

«Возврату подлежит 13% от суммы расходов, при этом государством регламентирована максимальная сумма приобретаемого имущества, с которой можно осуществить возврат — 2 млн руб.

», – говорит Юлия Рыбалко. – Например, приобретая квартиру за 2 млн руб., вы можете вернуть 260 000 руб. уплаченных ранее налогов, а за 1 млн руб. – 130 000 руб.

Если стоимость покупки будет дороже, сумма возврата не изменится».

Налог на дивиденды юридических лиц

| Статус юридического лица | Налоговая ставка |

| Российская организация | 13% |

| Российская организация, имеющая более 50% доли в уставном капитале компании, выплатившей доход* | 0% |

| Иностранная организация | 15% (или иная ставка, установленная международным договором) |

- ННП должен быть перечислен не позднее дня перечисления средств участнику-юридическому лицу.

- Выплаченные участникам средства необходимо отразить в декларации по ННП (Лист 03).

- Порядок расчета налога зависит от того получала ли компания, перечисляющая дивиденды, доходы от участия в других организациях.

- В данном случае налог рассчитывается в два этапа:

- СВО – средства, выплаченные организацией своим участникам

- СПО – средства, полученные организацией от участия в других компаниях

- II этап

- СН – ставка налога (13% или 15%)

- Общая сумма выплат всем участникам составила 4 000 000 руб.

- Расчет платежа, подлежащего уплате в бюджет

- Iэтап

- ОБД = 4 000 000 – 1 000 000

- IIэтап

- Ситуация № 2. Компания, выплачивающая дивиденды, не получает их от участия в других в компаниях

- Если компания, выплачивающая доход своим участникам, сама не получает его от других организаций, платеж рассчитывается по формуле:

- ДУ – доход, полученный участником, по которому производится расчет

- СН – ставка налога

ООО «Крокус» выплатила своему учредителю Степанову В.С. (резиденту РФ) дивиденды в размере 450 000 руб.

Что это такое

Дивиденды — это часть прибыли организации, которая распределяется между акционерами, участниками или учредителями.

Простыми словами, это доход от того, что раньше были вложены деньги в развитие некой компании.

Ставка налога — это определённая доля от дохода, которая подлежит уплате в бюджет.

Налог — это плата за то, что государство позволяет получать в этой стране свой доход.

В зависимости от вида дохода, ставка может отличаться.

В России применяют следующие виды ставок НДЛФ:

Какова же ставка налога с дивидендов в 2021 году для физических лиц, узнаем дальше.

Рассмотрим на примере

Для того чтобы правильно произвести расчёт, необходимо привести наглядный пример.

Пример 1. Учредитель некоего ООО является резидентом РФ. Его доля в уставном капитале этой компании составляет 26%. По итогам календарного года прибыль предприятия, направленная на выплату дивидендов, составляет 1, 65 млн. рублей. Какую сумму необходимо заплатить этому участнику.

Расчёт:

1. Прибыль, которую получит данный учредитель – 1 650 000 * 26% = 429 000 рублей.

2. Сумма к уплате в бюджет – 429 000 * 13% = 55 770 рублей.

https://www.youtube.com/watch?v=Y3AVIp7PHRI

Пример 2. Учредитель акционерного общества не является резидентом РФ. Его доля в уставном капитале составляет 39%. Сумма прибыли к распределению на дивиденды составляет 360 тысяч рублей.

Расчёт:

1. Сумма прибыли, которую получит учредитель – 360 000 * 39% = 140 400 рублей.

2. Сумма, подлежащая уплате в бюджет – 140 400 * 15% = 21 060 рублей.

Налоговые вычеты — 2021

Важно Если при расчете НДФЛ вы учитывали дивиденды, полученные от других организаций, в той же строке разд.

3, где вы указали сумму дивидендов, укажите сумму вычета с кодом «601». Если вычет не предоставлялся, то в графе «Сумма вычета» поставьте «0» (разд.

I Порядка заполнения формы 2-НДФЛ). Указывать вычет по НДФЛ с дивидендов в разд.

4 не надо (разд. VI Порядка заполнения формы 2-НДФЛ). Если помимо дивидендов вы выплачивали участнику другие доходы, облагаемые по ставке 13%, в т.ч. зарплату, укажите дивиденды вместе с другими доходами.

Заполнять по дивидендам отдельные разд. 3 и 5 не надо (разд.

Можно ли получить налоговый вычет с дивидендов

По результатам 2015 года налоговое ведомство России признало: количество обращений за получением налогового вчета от граждан России выросло в разы.

В принципе, удивляться тут нечему: у россиян, согласно статистике, уменьшились доходы, увеличились расходы — бюджет сводится с трудом.

Приходится выкраивать время на поиски способов экономии — распродажи, уменьшение потребления, экономия на налогах. И тут интересно посмотреть, какие изменения припасены для россиян в 2021 году.

Дивиденды Прежде всего, хочу акцентировать внимание, что единственным видом дохода, в отношении которого не применяются никакие налоговые вычеты по НДФЛ, указанные в статьях 218 – 221 Налогового кодекса РФ, являются дивиденды.

Что это означает на практике? Во-первых, что со всей суммы полученных дивидендов всегда нужно будет уплатить налог по ставке 13%.

Возврат НДФЛ с дивидендов 2021 год

› · Сентябрь 17, 2021 Следовательно, стандартные, социальные, профессиональные и имущественные налоговые вычеты при налогообложении таких доходов не применяются.

Специалисты ААА-Инвест выполнят для Вас услуги заполнения и подачи налоговой декларации по налогу на доходы физических лиц, в том числе дистанционно для клиентов из любого региона РФ.

На вопрос в том сколько именно будем платить налогов в каждом конкретном случае можно будет ответить только после подсчетов, которые могут оказаться очень сложными.

Возможно. дешевле, в коенчном итоге обойдется заплатить налог просто как физлицу — 9%.

Вобщем, если данный конкретный человек, в чьих интересах мы тут думаем, может сделать немножко лучше СЕБЕ за счет юридического лица — то пусть он это сделает. Обоснование вывода: В соответствии с п. 3 ст. 210 НК РФ для доходов, в отношении которых установлена налоговая ставка, предусмотренная п.

1 ст.

Идет ли в налоговый вычет дивиденды по государственным акциям

ООО «Бета» принадлежат доли в уставных капиталах:

- ООО «Эпсилон» – 100%; ООО «Бета» владеет этой долей три года: 2014, 2015 и 2021 годы, то есть доход с дивидендов будет облагаться по ставке 0%.

- ООО «Дзета» – 40%, то есть доход с дивидендов будет облагаться по ставке 13%.

В 2015 г.

ООО «Бета» были получены дивиденды от ООО «Эпсилон» в сумме 1 500 000,00 руб. и от ООО «Дзета» – в сумме 500 000,00 руб.

Эти дивиденды не учитывались при расчете налоговой базы по дивидендам, выплаченным ООО «Бета» своим участникам в 2015 г. По итогам 2015 г. ООО «Бета» распределило между участниками прибыль в сумме 1 000 000,00 руб. в следующем порядке:

- Иванову П.С. и Сидорчуку И.П. по 70 000,00 руб. и 30 000,00 руб. соответственно;

- ООО «Дельта» – 300 000,00 руб.

- ООО «Гамма» – 600 000,00 руб.;

Дивиденды выплачены в мае 2021 г.

И, во-вторых,

🌟 Видео

Налоговый вычет за квартиру и ипотеку 2022: порядок, сроки, лимитыСкачать

3-НДФЛ Дивиденды 2023 Заполнение декларации 3-НДФЛ по налогу на дивиденды иностранных компаний (США)Скачать

Налоговый вычет / Возврат НДФЛ за покупку недвижимостиСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

ИИС 2024 как получить Инвестиционный налоговый вычет - заполнение Декларации 3-НДФЛ в ЛК ФЛСкачать

Перенос убытков прошлых лет по брокерскому счету! Как заполнить Декларацию 3 НДФЛ ОНЛАЙН ИнструкцияСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать

Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

Возврат НДФЛ за покупку недвижимостиСкачать

Взаимозачет в 3-НДФЛ: вычет при покупке и продаже квартиры в одной декларации. Как не платить налогСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

КАК ПОЛУЧИТЬ НАЛОГОВЫЙ ВЫЧЕТ ПРИ ПОКУПКЕ КВАРТИРЫ 260 000 и 390 000 РУБЛЕЙСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Как отчитаться в налоговую по дивидендам и сделкам? Пошаговая инструкцияСкачать

Заполнение декларации 3-НДФЛ за 3 года СРАЗУ: подаем 3-НДФЛ на вычет при покупке квартиры за 3 годаСкачать