Совершать крупные покупки выгодно по закону: если товар считается необходимым, то на него можно получить налоговый вычет. Это относится к жилплощади, медицинским услугам и прочим дорогим вещам, которые важны для жизни. Автомобиль не относится к этой категории напрямую, но получить компенсацию все-таки можно, если соблюдать условия.

- Основные правила

- Покупка в кредит

- Перспективы в законодательстве

- Продажа с выгодой

- Продажа дороже покупки

- Взаимозачет

- Низкая цена

- Старый автомобиль

- Пример расчёта

- Оформление документов

- Возможные ошибки

- Процедура возврата НДС при покупке авто

- Основания для возврата налога для физ лиц

- Условия и схемы возмещения

- При покупке авто в лизинг

- При покупке авто в кредит

- Возврат НДС при покупке автомобиля пенсионерам

- Пошаговая инструкция: как сделать возврат

- Возмещение Ндс При Покупке Автомобиля Физическим Лицом В 2021

- С какой суммы платится налог с продажи автомобиля

- Особенности продажи автомобиля юридическим лицом физическому в 2021 году

- Можно ли вернуть ндс физическому лицу с покупки автомобиля

- Ндфл с продажи недвижимости в 2021 году для физических лиц

- Как вернуть ндс с покупки автомобиля физ лицу в россии

- Процесс возврата НДС для юридических лиц в России (возмещения) в 2021 году

- Налог с продажи автомобиля в 2021 году

- Продажа транспортного средства организацией

- Как оформить возврат НДС для физических лиц

- Инструкция по возврату НДС при покупке квартиры в 2021 году

- Схема возврата НДС при покупке автомобиля в лизинг

- Возвращение ндс физическим лицам при покупке машины

- Возврат подоходного налога при покупке машины в 2021 году: как вернуть?

- Возможность возвращения 13 процентов

- Основные варианты для экономии

- Продажа без получения прибыли

- Стандартный вычет

- Применение метода взаимозачета

- Общий порядок оформления документов

- Вычет от приобретенного авто в кредит

- Возможности новой редакции закона

- Подводя итоги

- 🔥 Видео

Основные правила

Налоговый вычет — это возврат 13% налога, который мы обычно платим с дохода при официальном трудоустройстве. Это часто делает сам работодатель, главное условие: «белая» зарплата и устройство на работу по всем правилам.

Поскольку добросовестный гражданин платит налоги, он может получить равнозначную по процентам компенсацию если совершает крупные покупки. Чаще всего это распространяется на большие приобретения.

Некоторые налоговые вычеты можно получить только один раз в жизни: например, при покупке жилья.

Получить компенсацию может любой человек, который официально работает и платит налоги, при это в течение одного календарного года совершал ощутимые для бюджета покупки первой необходимости.

К ним относится важное имущество, образование или траты на лечение: например, операции или услуги стоматолога. Несмотря на то, что автомобиль считается имуществом и стоит немало, в списке вещей, за которые можно получить налоговый вычет, он не значится.

То есть напрямую получить компенсацию за покупку машины не выйдет. В законе указана возможность выплаты за:

- покупку и строительство недвижимости;

- благотворительность;

- лечение;

- операции с ценными бумагами;

- инвестиции в пенсионные фонды.

Покупка в кредит

По закону у налогоплательщика есть возможность сократить свои расходы на получение средств в кредит, которые будут направлены на важные расходы.

В статье 220 говорится о погашении процентов за одолженные в банке средства для выплаты или рефинансирования. Правда, касается это только жилищного вопроса. Автомобиль в законе не упоминается.

Следовательно, даже на кредитные средства для покупки автомобиля, получить вычет не получится.

Единственная льгота, которую можно получить официально на покупку машины: государственная программа кредитования. Она направлена на стимулирование спроса на автомобили, которые были произведены и собраны в России.

К ним относится не только отечественный автопром, но и зарубежные машины, которые были произведены в пределах страны. Есть определенные ограничения: например, стоимость машины не должна превышать 1,5 миллиона рублей. А скидка на кредит предоставляется только для срочных процентов. К тому же, машина должна быть новой и приобретаться в официальном салоне.

Получить налоговый вычет в виде 13% нельзя, но можно изучить перспективы и воспользоваться действующими программами кредитования, которые помогут приобрести машину с выгодой. Такие скидки и льготы даже более выгодны, чем вычет, поскольку распространяются на граждан независимо от наличия у них официальной должности и «белой» зарплаты.

Перспективы в законодательстве

Обсуждения о том, чтобы включить автомобиль в список необходимых вещей ведутся регулярно. Все-таки для многих семей это такая же важная покупка, как и жилье. Нужно ездить на работу, отвозить детей в школу: зачастую затраты на общественный транспорт гораздо выше, чем на личный.

Такие предложения регулярно вносятся на обсуждение. Например, депутаты предлагали ввести такую компенсацию для жителей Дальнего востока. По предложению она будет предоставляться только раз в 5 лет и после регистрации машины в автоинспекции.

Лимит предлагается установить в миллион рублей, то есть максимальный размер выплаты составит 130 тысяч, если такое предложение примут.

https://www.youtube.com/watch?v=FBNy7iWaoFI

По другим сведениям, характерным для центральной части страны, предлагается ввести вычет с максимальной суммой 60 тысяч рублей и только для приобретения автомобилей отечественного производства. Сейчас похожая система действует с государственной программой кредитования. И сумма, которую можно сэкономить по ней — больше, так что в подобной инициативе нет острой необходимости.

Продажа с выгодой

Тем не менее, есть шанс получить хоть какую-то компенсацию при операциях с машиной. Если вы собрались продать ее, то должны будете заплатить подоходный налог государству. Он равен 13% от суммы сделки. Но это правило действует только для тех, кто расстается с новым автомобилем, которому меньше трех лет с даты выпуска.

Продажа дороже покупки

Обойти правило о выгоде можно с помощью документально подтвержденных затрат, которые произошли за время эксплуатации автомобиля.

Например, вы полностью меняли какие-то детали, улучшили качество приобретенного авто, тем самым повысив его стоимость, но потратив свои деньги. В таком случае, продавая его дороже начальной цены, вы можете рассчитывать на скидку.

Для этого нужно сохранять квитанции и чеки, подтверждающие факт ваших вложений в машину. Скидка рассчитывается по формуле:

(сумма продажи — сумма покупки) × 0,13

Например, вы купили авто за 1 200 000 рублей. За время работы провели улучшения и ремонт, которые увеличили стоимость машины до 1 500 000 рублей, которые вы и предлагаете заплатить покупателю. Выгода в этом случае составит больше 250 000, потребуется заплатить подоходный налог. Но при наличии чеков можно сэкономить 39 000 рублей.

Взаимозачет

Еще один способ сэкономить на налогах подойдет немногим: он требует, в первую очередь, крупных затрат. Чтобы воспользоваться принципом взаимозачета, нужно за 12 месяцев успеть купить квартиру или дом, одновременно продав автомобиль.

Принцип прост: при продаже автомобиля вы должны будете заплатить 13%, но при покупке квартиры вы сможете получить равнозначную или даже более значительную компенсацию. Но здесь есть несколько нюансов. Во-первых, нужно иметь право на налоговый вычет, а оно есть не у всех.

Во-вторых, такая комбинация возможна только раз в жизни, поскольку каждый гражданин может получить только один налоговый вычет на недвижимость.

Например, вы приобретаете квартиру и авто стоимостью в миллион. В таком случае компенсация равна налогу, который требуется оплатить, таким образом одно засчитывается в счет другого. Если же суммы покупок разные, то высчитать сумму компенсации можно по формуле:

стоимость жилья × 13% – (стоимость авто — 250 000) × 13%

- Например, вы купили машину за 1 200 000. Налог составит (1 200 000 — 250 000) × 13% = 950 000 × 13% = 123 500 рублей.

- Налоговый вычет за квартиру стоимостью в 2 000 000 рублей составит 2 000 000 × 13% = 260 000 рублей.

- Разница между налогом и вычетом: 260 000 — 123 500 = 136 500 рублей.

Покупатель остается в плюсе: ему достанется часть компенсации за квартиру, при этом платить налог за машину не потребуется. Правило действует только для машин, которые в собственности менее трех лет, поскольку на более старые автомобили и без того действует льгота: компенсацию за них платить не нужно.

Низкая цена

Если ваша выгода от покупки автомобиля составляет меньше 250 000 рублей, то платить налог не потребуется. Для подтверждения нужны подтверждающие отсутствие особой выгоды справки, квитанции.

Воспользоваться таким правом можно разово, то есть, если вы продаете 5 машин с выгодой меньше четверти миллиона, получить налоговую льготу можно только на одну из них.

За остальные придется оплатить компенсацию в пользу государства.

Старый автомобиль

В тех случаях, когда автомобиль находится в вашем владении больше 3 лет, налогом не облагается вся сумма: вы можете просто продать его и ничего не платить.

Эта льгота распространяется на любые машины, независимо от цены покупки и продажи, даже если вы продаете с выгодой больше 250 тысяч рублей. Вам не придется заполнять декларацию, заполнять документы или прикладывать чеки.

Так что выгоднее всего продавать подержанные автомобили: за них вам не придется отчислять сумму в государственную казну.

https://www.youtube.com/watch?v=82LSwxFojYQ

Срок отсчитывается с разных точек, в зависимости от способа приобретения. Например, если вы купили авто, то учитывается день покупки. При получении в подарок — день дарения. А в тех случаях, когда автомобиль переходит по наследству, днем отсчета служит ваше вступление в права наследника, даже если до этого машина принадлежала вашей семье несколько лет.

Пример расчёта

Представим, что вы продаете сравнительно новый автомобиль, которым пользовались год. Цена покупки: 500 000 рублей, цена продажи 650 000 рублей. У вас сохранились чеки, договор на приобретение.

Оплатить налог можно по расходам или воспользоваться стандартным вычетом, который действует для разных категорий.

В первом случае сумма налога рассчитывается по формуле: (цена продажи — цена покупки) × 13% , то есть (650 000 — 500 000) × 13% = 150 000 × 13% = 19 500.

Если использовать механизм вычета, то облагаемая налогом сумма будет высчитываться по формуле: (цена продажи — 250 000) × 13%, то есть (650 000 — 250 000) × 13% = 52 000. Это гораздо больше обычного вычета, поэтому разумнее воспользоваться стандартной схемой с уплатой подоходного налога.

Есть более сложные схемы. Например, в вашей семье 2 машины, которые были приобретены в течение двух лет и проданы в один год. Первое авто продано за 200 000 рублей, второе — за 500. Доход от сделки составил 700 000. Поскольку все произошло в течение 12 месяцев, то для них применяется один налоговый вычет: (700 000 — 250 000) × 13% = 450 000× 13% = 58 500 рублей.

Но если эти же машины были проданы с разницей в год, то картина выглядела бы по-другому. За первый автомобиль сумма дохода меньше нижнего порога, облагаемого налогом: (200 000 — 250 000) = – 50 000.

Поэтому платить государству не нужно. А за второй придется заплатить следующую сумму: (500 000 — 250 000) × 13% = 250 000× 13% = 32 500 рублей.

То есть, продать обе машины выгоднее в разное время, чтобы за первую не платить вовсе, а за вторую отдать меньшую сумму.

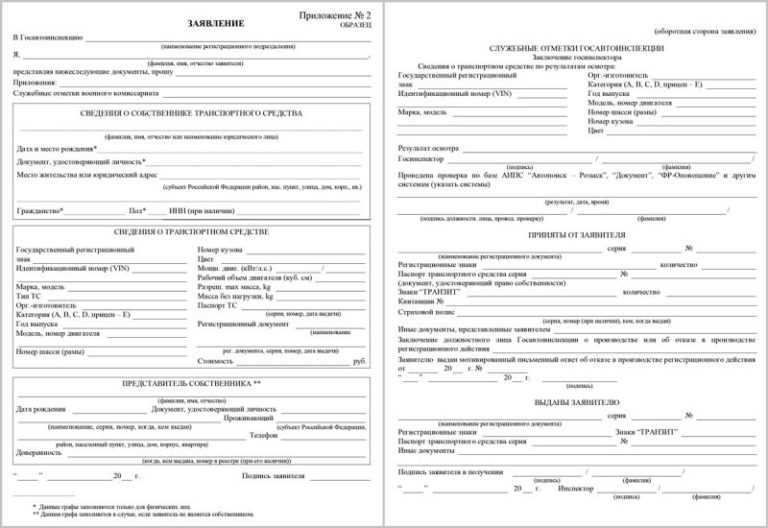

Оформление документов

Для получения вычета, скидки или компенсации при продаже автомобиля нужно оформить документы. Лучше сохранять все чеки и квитанции, а также договор на покупку автомобиля и информацию от предыдущего владельца. Это нужно для того, чтобы были доказательства на случай завышения цены прошлым покупателем. Подавать документы можно в налоговую лично или через МФЦ. В список входят:

- паспорт, индивидуальный номер налогоплательщика;

- декларация по форме;

- документация на автомобиль;

- договор;

- чеки, квитанции, детали соглашения.

Интересно!

Все это нужно подать вместе со справкой о доходов до конца апреля, чтобы не получить штраф за опоздание. Год подачи — следующий за годом продажи. То есть, если вы сбыли автомобиль в январе 2021 подавать нужно до 30 апреля 2021. Оплатить налог потребуется до 15 июля, в год подачи декларации. То есть, как в нашем примере, до 15 июля 2021 года.

Возможные ошибки

Продавая автомобиль многие нарушают установленные правила, что может привести к неприятным последствиям и потере средств. Обычно такие ошибки совершаются или из-за незнания правил, или в стремлении избежать уплаты налогов, что приносит обычно больше проблем, чем выгоды. Распространенных промаха два: отказ от заполнения декларации и занижение цены.

При продаже автомобиля моложе трех лет нужно заполнить декларацию по форме. В ней указывается прибыль, которую вы получили от продажи машины. Если налоговая служба не заметит этот факт, то вам повезет.

А вот если обман раскроется, то потеряете вы больше, чем приобретете. За такое нарушение положен штраф и пеня за сокрытие сделки. И сам подоходный налог в 13%, от которого вы хотели уйти таким образом, все равно придется заплатить.

Так что лучше не рисковать и сделать все по правилам.

Поскольку при получении выгоды меньше 250 000 рублей налог можно не платить, многие сознательно занижают в документах стоимость авто. В результате могут возникнуть сложности с аннулированием сделки.

Обман может вскрыться во время повторной продажи, если новый владелец захочет получить всю рыночную стоимость автомобиля. Благодаря занижению она будет существенно превышать сумму покупки, указанную в документах.

Такой разрыв невозможно будет не заметить.

https://www.youtube.com/watch?v=TKaPY6d7Npc

Получить налоговый вычет за автомобиль напрямую не получится: он не входит в число таких важных расходов как, например, квартира или лечение. Но зато можно воспользоваться льготами при продаже.

Расставаясь с автомобилем, который находится в собственности более трех лет, платить налог вообще не придется. Для более новых машин есть схемы, которые позволяют получить скидку на оплату или компенсацию по взаимозачету при покупке в один год и жилья, и авто.

Перед продажей нескольких автомобилей проводите расчёты: иногда выгоднее сбыть их в разное время, чтобы платить меньше.

Видео:Выгоды лизинга: возмещение НДССкачать

Процедура возврата НДС при покупке авто

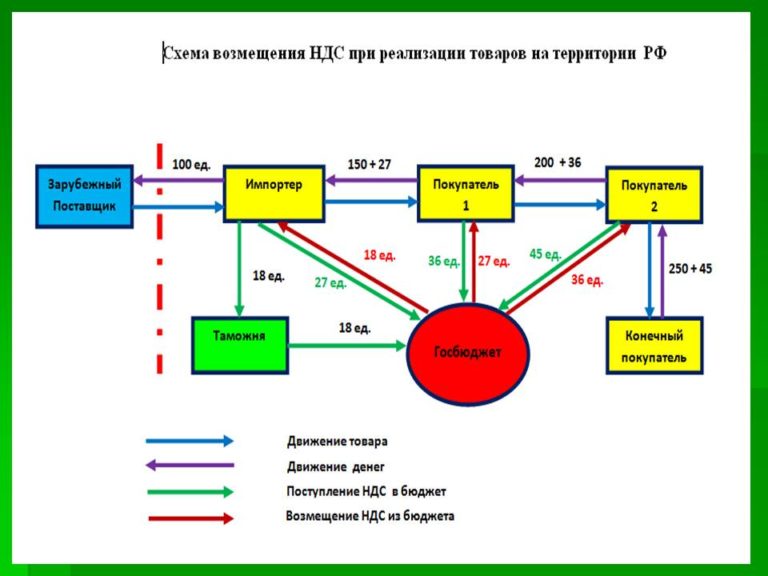

Вопрос о возврате НДС при покупке автомобиля возникает, если по результатам периода размер вычета по налогу на добавленную стоимость получается больше суммы сбора, внесенного в бюджет за период реализации налогооблагаемых операций.

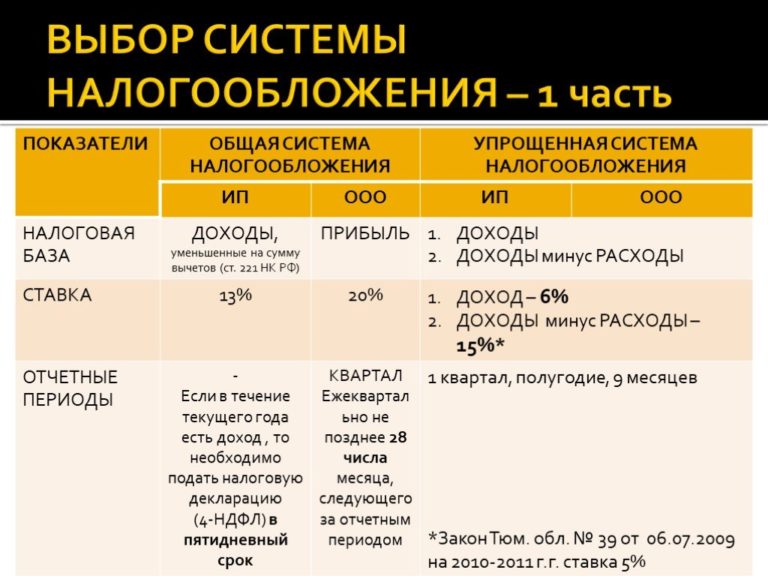

Оформить вычет по НДС могут ИП и организации, которые функционируют на ОСНО, они должны вносить сбор с реализации налогооблагаемых операций, сдавать декларации.

Часто этот косвенный сбор путают с НДФЛ. Вычет подоходного платежа в основном применяется при возмещении части цены покупаемой недвижимости и процентов по сделке.

НДС представляет собой косвенный сбор, который вносится покупателями продукции. Для расчета стоимости налога предварительно рассчитывается размер базы налогообложения, определяется ставка, которая может составлять 0, 10 или 20%. Тариф обязательно должен указываться в счет-фактуре.

Основания для возврата налога для физ лиц

Популярен вопрос, можно ли вернуть часть НДС с покупки автомобиля или другого ТС. Если приобретается недвижимое имущество, возможно покрытие в размере 13% от цены жилья. При этом есть условие – возврат возможен только для плательщика, который вносит налоги в бюджет со своего дохода.

Есть условия, с которыми нужно ознакомиться перед тем, как вернуть вычет:

- Приобреталось или строилось имущество в России.

- Займ на покупку недвижимости целевой.

- Ссуда была взята в финансовых учреждениях РФ.

В России при покупке транспортного средства не действует возврат НДФЛ. Вычет применим только при продаже ТС, он дает возможность не вносить сбор при реализации.

Условия и схемы возмещения

Условия возмещения с покупки машины в России действуют только для организаций и ИП, которые признаются налогоплательщиками. При этом имущество должно приниматься на баланс компании как основное средство. Главное условие оформления части уплаченного налога на добавленную стоимость – ТС должно применяться для осуществления работы предпринимателем.

При этом должны быть необходимые документы на транспорт, наличие оформления в Государственной инспекции безопасности дорожного движения, страхование имущества.

Важно грамотное составление счета-фактуры – все поля должны быть заполнены корректно. На момент отправки документов для возвращения части суммы не должно присутствовать долгов и штрафов по уплате прочих обязательств.

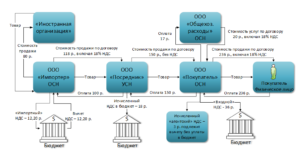

При покупке авто в лизинг

По существующим правилам, покупка автомобиля, или получение ТС вследствие финансовой аренды имеет нюансы. Транспорт, полученный таким способом, должен принадлежать к группе амортизации той стороны, у которой он числится на балансе. Для

этого требуется оценка транспорта.

При покупке ТС в лизинг владельцем машины будет учреждение, продавшее транспорт. Оно занимается поиском ТС, после осуществляется сдача в аренду лицу по предварительно оговоренным условиям.

Из-за того, что по закону, операции компаний лизинга облагаются отчислениями, есть возможность оформления вычета. Чтобы избежать несоответствий при его оформлении, необходимо сохранять доказательную документацию.

При покупке авто в кредит

Согласно действующим законам, физические лица, которые приобрели машину, не могут получить возмещение по налогам. Данное правило действует как при покупке ТС за свои деньги, так и в кредит.

Не имеет значения, где именно был куплен автомобиль – в специализированном магазине или с рук.

Получение налогового возмещения возможно только при реализации ТС, если стоимость превышает четверть миллиона.

https://www.youtube.com/watch?v=tgtIEO4nWh8

Возврат косвенного отчисления возможен только по окончании налогового периода для юрлиц, которые имеют обязанность по переводу НДС в бюджет РФ. Вернуть часть отчислений можно в том случае, если имущество было куплено за собственные средства, с использованием займа или лизинга.

Получение возмещения возможно только при соблюдении нескольких условий – средство должно быть использовано для предпринимательства, чему должны быть подтверждения. Все документы по ТС должны быть правильно составлены.

Возврат НДС при покупке автомобиля пенсионерам

Возмещение НДС за покупку квартиры или другой недвижимости, а также транспортных средств, не предусмотрено законодательством РФ. Вернуть вычет НДФЛ можно только при покупке недвижимого имущества, при выплате ранее процентов по ипотеке.

Возможно получение также социального вычета по внесению средств за обучение и т.д. Вернуть НДФЛ по покупке транспортного средства нельзя, вычет предоставляется только при передаче ТС по сделке купли-продажи.

Пошаговая инструкция: как сделать возврат

Если организация – плательщик НДС приобрела ТС, согласно налоговому законодательству, возможно возмещение сбора при соблюдении всех правил и требований.

Предварительно нужно установить размер взносов, которые подлежат возмещению. Полученные данные отображаются в декларации, которая подается в фискальный орган.

Чтобы определить необходимость и возможность возмещения платежа на добавленную стоимость, осуществляется тщательная экспертиза декларации.

В процессе анализа дополнительно могут запрашиваться сведения для подтверждения законности применения вычетов.

Если при анализе не было выявлено нарушений, после его окончания возмещаются суммы. Иначе могут запрашиваться уточнения и пояснения со стороны налогоплательщика.

После того, как плательщик подал заявление, у него не должно быть недоимок по начисленным санкциям и процентам за неуплату. Тогда сумма возмещения переводится на счет в банке. Средства также могут направляться для закрытия платежей по налогам в будущих периодах.

Чтобы вернуть внесенный платеж НДС, компания или предприниматель обязаны в установленные сроки отправить все требуемые документы. Все бумаги должны содержать полные сведения, все налоги должны быть оплачены, иначе сумма возврата пойдет на погашение долгов.

Видео:КАК ВЕРНУТЬ НДС С ПОКУПКИ АВТОСкачать

Возмещение Ндс При Покупке Автомобиля Физическим Лицом В 2021

Среди них особого внимания заслуживает возможность налогового вычета при продаже авто — это идеальная возможность сэкономить капитал.

Как известно, из средств, вырученных в процессе продажи авто, потребуется заплатить 13% от вырученной прибыли.

Говоря иными словами, продажа авто – это получение определенной прибыли, о чем требуется отчитаться до 30 апреля того года, который последует за датой получения оплаты.

Как правило, работодатель самостоятельно удерживает его в размере 13% от суммы дохода. Удержанная сумма идет в фонды социального, пенсионного и медицинского страхования. Налоговый вычет — это возможность вернуть деньги, уплаченные в счет налога.

Возврат подоходного налога при покупке машины не осуществляется, т. е. налогооблагаемую базу по НДФЛ (полученную налогоплательщиком прибыль течении 12 месяцев) вложенную в приобретение автомобиля уменьшить невозможно.

Возможности новой редакции закона Некоторые депутаты подготовили законопроект относительно внесения транспортного средства в список имущества, после приобретения которого можно будет претендовать на получение вычета.

С какой суммы платится налог с продажи автомобиля

Нарушение срока уплаты налога при продаже автомобиля, влечет за собой наказание для налогоплательщика. Ему предъявят штраф в размере 5% от суммы налога. Эти проценты будут начисляться за каждый просроченный месяц.

https://www.youtube.com/watch?v=rofynG8hNN8

Подоходный налог на продажу машин нельзя путать с транспортным сбором. В соответствии с главой 23 действующего Налогового кодекса Российской Федерации, физическое лицо обязано уплатить взнос при продаже авто, поскольку фактически получает от этого доход.

Особенности продажи автомобиля юридическим лицом физическому в 2021 году

Часто в качестве компаний-продавцов выступают автомобильные салоны, извлекающие прибыль от перепродажи автомобилей. Для того чтобы быть уверенным в законности сделки и ее безопасности, покупатель может предпринять следующие шаги:

- В полях, где указывается продавец, должны быть отражены все реквизиты текущего собственника, включая полное название организации, ее реквизиты (ИНН), юридический адрес и иная контактная информация.

- В отличие от юр. лица, физические лица не ставят никаких печатей под своей подписью на документе, в то время как для организации печать необходима.

- Если документ подписывает не руководитель, должна быть указана информация о документе, дающем право другому сотруднику заключать подобную сделку, а также сведения из гражданского паспорта представителя юр. лица.

- ДКП будет иметь силу, если указана дата его подписания.

Можно ли вернуть ндс физическому лицу с покупки автомобиля

Государственная поддержка граждан, потративших в календарном году крупную сумму денег на лечение, обучение, покупку жилья, выглядит, как имущественный вычет. По сути, это возврат уплаченного налога (13%) или освобождение от уплаты. К сожалению, при покупке машины возврат налога не действует. Он распространяется только на операцию продажи автомобиля.

После этого сотрудники ФНС письменно в пятидневный срок обязаны сообщить налогоплательщику о принятом решении о полном или частичном возмещении или зачёте НДС. В случае отказа в возмещении ФНС посылается мотивированное решение, которое может быть обжаловано плательщиком налога в суде. Это сообщение получает руководитель юридического или его представитель по почте или под роспись.

Ндфл с продажи недвижимости в 2021 году для физических лиц

Например, если налогоплательщик купил квартиру в 2014, а решил продать ее в 2021 г., налог для него будет рассчитан по ставке 13%. Если же он дождется трехлетнего срока владения имуществом, то будет освобожден не только от уплаты НДФЛ с продажи недвижимости, но и от заполнения налоговой декларации 3-НДФЛ.

До 2021 существовала практика, когда при продаже имущества граждане искусственно уменьшали цену недвижимости в документах по купле-продаже, чтобы уменьшить размер начисленного налога.

Вступившие в силу изменения налогового законодательства уже не позволят так поступить.

Если будет обнаружено, что стоимость недвижимости, указанная в договоре купли-продажи, значительно ниже рыночной стоимости, налог будет начислен с кадастровой стоимости реализованного объекта, умноженной на установленный коэффициент 0,7.

Как вернуть ндс с покупки автомобиля физ лицу в россии

Для подтверждения возмещения НДС из бюджета налоговыми органами проводится камеральная проверка поданной декларации. Во время проверки у юридического лица в соответствии со ст. 172 НК РФ могут быть затребованы документы, подтверждающие законность использования налоговых вычетов.

Одно дело не могут, а другое дело — не выгодно. Ведь если есть экономический интерес, то найти юридическое лицо, которое оформит все документы, не проблема.

Давайте посмотрим, стоит ли привлекать к покупке автомобиля постороннюю организацию.

Кстати, в белорусском интернет-пространстве такие предложения в избытке, и это наводит на мысль, что если есть предложение, то, значит, есть и спрос. То есть кто-то такой «схемой» пользуется.

Процесс возврата НДС для юридических лиц в России (возмещения) в 2021 году

Использовать налоговый вычет можно, если оплаченные услуги входят в специальный перечень мед. услуг, по которым предоставляется вычет, лечение проводилось в учреждении, у которого есть лицензия на медицинскую деятельность.

- данная собственность должна использоваться только в рамках перечня возможностей компании (присутствуют чеки в получение горюче-трансмиссионных веществ, дорожные листы, контракты сдачи в аренду и т.д.);

- состоять на учете компании;

- должны присутствовать соответственные документы на имущество.

Налог с продажи автомобиля в 2021 году

- Лично, посетив отделение ИФНС по адресу регистрации, или передав бланк ее представителю, если тот посещает вашу компанию.

- Отправив заказным письмом по почте.

- Заполнив форму онлайн на официальном сайте ФНС.

- Заполнив форму онлайн на портале Госуслуг.

Два субъекта-налогоплательщика договариваются провести сделку на приватном уровне, без фискального чека. В качестве имущества выступает транспортное средство передвижения, цена которого превышает 250 тысяч в национальной валюте.

Если так, то уже речь идет о необходимости составлять декларацию, как того требует соблюдение статьи 220 НК РФ и уплате подоходного налога 13%.

Продажа транспортного средства организацией

Продажа транспортного средства в российском законодательстве признается сделкой, подразумевающей выгоду для бывшего владельца. Порядок исчисления налоговой нагрузки зависит от того, какие стороны принимают участие в процессе передачи авто на возмездной основе.

Автомобиль, который стоит на бухгалтерском учете юридического лица, входит в группу внеоборотных активов (основных средств).

Общий режим налогообложения предусматривается возможность уменьшения финансового результата, полученного с продажи, на разницу после начисленной амортизации и затрат, которые были понесены на организацию продажи.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

На практике часто оказывается так, что налоговая база как разница между вычетами и стоимостью продажи оказывается отрицательной. Это означает, что бухгалтерия предприятия обязана зафиксировать убыток.

Списание суммы отрицательной прибыли будет происходит по нормам Налогового Кодекса (статья 268).

Порядок снятия с учета отрицательной разницы предусматривает уменьшение налогооблагаемой прибыли равными суммами по итогам отчетности.

Как оформить возврат НДС для физических лиц

Из определения понятно, что налог на добавленную стоимость не может иметь прямого отношения к обычному гражданину и обывателю. Имеется, однако, отношение опосредованное.

Несмотря на то, что выплаты налога на добавленную стоимость возложены на плечи продавцов, то есть различных организаций, тяжесть налогового бремени фактически несут покупатели, так как они вынуждены платить за товар, в стоимость которого включена цена его изготовления, доставки, доход продавца и величина налогового отчисления.

- первый и второй ребенок получат по 1 тысяче 400 рублей на каждого;

- третий и последующие отпрыски по 3 тысячи;

- для детей-инвалидов установлена повышенная компенсация, размер которой достигает 12 тысяч рублей.

Инструкция по возврату НДС при покупке квартиры в 2021 году

- если квартира приобретена до 31 декабря 2013 года включительно и возврат на нее уже оформлен – повторно получить возврат нельзя при покупке следующей квартиры;

- если право на жилье зарегистрировано позже (с 1 января 2014 года) – возврат можно оформлять несколько раз до исчерпания максимальной суммы в 2 000 000 рублей.

Если квартира покупается в ипотеку, то к вычету по ДКП добавляется вычет по процентам. Максимальная сумма вычета – 3 000 000 рублей. Это дополнительный вычет, он предоставляется сверх тех максимальных 2 миллионов, о которых мы говорили выше.

- тип двигателя: за дизельный придется заплатить больше, чем за бензиновый;

- оценка стоимости техники в соответствии с экспертным заключением (может проводиться в отдельных случаях);

- утилизационный сбор для экологического контроля, при этом выдается сертификат соответствия;

- пошлина за таможенное оформление.

Рекомендуем прочесть: Сколько Лет Дают По Статье 228 Часть 4

Если же в течение отчётного периода было приобретено имущество, и произведена его оплата с учётом НДС, на сумму оплаченного НДС уменьшаются обязательства предприятия перед государством. То есть организация или предприниматель либо меньше заплатит этого налога за отчётный и последующие периоды, либо получит возмещение.

Схема возврата НДС при покупке автомобиля в лизинг

Каждый раз, оплачивая ежемесячный платеж и получая счет-фактуру от лизинговой компании, сумма НДС, заявленная компанией, принимается к вычету тогда, когда происходит зачисление авансового платежа лизинга.

Внимательно читайте договор с указанным равномерным зачетом аванса в течение всего срока действия договора, расход будет квалифицироваться как расход на будущий период, а учитываться также равномерно в налоговом учете.

В перечень негативных сторон использования лизинга входит и небольшая распространенность по всей территории РФ таких компаний, поэтому покупатели из глубинки не всегда могут найти у себя в регионе подобную организацию с оказанием лизинговых услуг.

Не проработана и система оказания лизинговой аренды, и очень часто организации, предоставляющие услуги лизинга, приходится вступать в банковскую структуру. Покупателю авто через лизинг запрещается сдавать в аренду или использовать данное имущество как средство залога.

Покупатель обязан в любое удобное для сторон время предоставить полную отчетность по наличию, использованию или любую другую информацию о предмете договора.

Возвращение ндс физическим лицам при покупке машины

Стоимость б/у авто идёт в зачёт стоимости нового; Факторинг (беспроцентный кредит): оплачивается 50% стоимости автомобиля, остальное выплачивается в рассрочку; Кредит без первоначального взноса: при кредитовании у автодилера отсутствие первого взноса может являться бонусом. Кредитный брокер – коммерческая организация, являющаяся посредником между заёмщиком и кредитором (банком или автодилером).

Вопрос: Добрый день! Ровно месяц назад я вернулась из Вены, где приобрела ювелирные украшения. В магазинчике мне заполнили бланк Tax free, но не привычной формы (Global Refund), а какой-то другой (на немецком языке).

Видео:НДС при лизинге. Как работает компенсация НДС для юридических лиц в лизинге автомобилей?Скачать

Возврат подоходного налога при покупке машины в 2021 году: как вернуть?

По причине постоянных изменений в современном законодательстве, все более часто возникает вопрос, существует ли возврат налога при покупке автомобиля?

Многие жители России на собственном опыте убедились в приятных возможностях предоставления имущественных налоговых вычетов, положенных после приобретения недвижимости.

Потому вопрос, предусмотрен ли и как осуществляется возврат подоходного налога при покупке машины в 2021 году, является вполне логичным и актуальным.

Автомобили – это достаточно дорогостоящий товар. Ситуация осложняется еще и тем, что приобретения большинства транспортных средств осуществляется на кредитные средства.

https://www.youtube.com/watch?v=aOo2Na-BMZk

Именно по этой причине возможность возврата налога за приобретение авто в виде дополнительных денежных средств стало бы оптимальным подспорьем для оплаты очередных взносов по кредиту.

В данной информационной статье можно разобраться со следующими вопросами – в каких случаях положен возврат 13%-ого налога в процессе приобретения, какие существуют налоговые вычеты, как лучше сэкономить в процессе продажи, а также, как не нужно экономить.

Возможность возвращения 13 процентов

Законом предусмотрены особые льготы для категорий граждан, указанных в законодательных документах.

Одним из самых популярных вариантов является возвращение ранее внесенного налога от полученных доходов, размер которого составляет 13%.

Вернуть данные материальные средства могут люди, которые за время одного календарного года платили государству НДФЛ и совершали те или иные крупные приобретения.

Вернуть 13% могут гарантированно те граждане, которые потратили крупные суммы на следующие цели:

- покупка или возведение недвижимость;

- получение высшего или профильного образования;

- проведение лечебных и диагностических процедур;

- благотворительность.

Это траты, которые относятся к категории необходимых и важных для жизни, именно по этой причине по ним предусмотрены определенные налоговые льготы.

Покупка транспортного средства не входит в перечень предметов первой необходимости, потому ответ на вопрос, можно ли вернуть подоходный налог с покупки автомобиля, является отрицательным.

Несмотря на это, есть несколько вариантов, при помощи которых можно сэкономить свои траты. Среди них особого внимания заслуживает возможность налогового вычета при продаже авто — это идеальная возможность сэкономить капитал.

Основные варианты для экономии

Как известно, из средств, вырученных в процессе продажи авто, потребуется заплатить 13% от вырученной прибыли.

Говоря иными словами, продажа авто – это получение определенной прибыли, о чем требуется отчитаться до 30 апреля того года, который последует за датой получения оплаты.

Заплатить налог нужно будет не позднее 15 июля, на протяжении 2,5 месяцев после составленного и отправленного отчета. Это определенное правило, у которого также есть некоторые исключения.

Например, не потребуется заполнять декларацию и платить налог в случае, если транспортное средство находилось в собственности более 3 лет.

Данный срок обладания авто может быть рассчитан по-разному, все зависит от варианта получения авто в собственность:

- Обычная покупка. В этом случае время обладания авто будет считаться с самого момента приобретения авто.

- Получение транспортного средства в наследство. В данном случае началом владения является день смерти бывшего собственника.

- Получение машины в дар. Срок владения здесь начинается с момента подписания договора.

Если после получения транспортного средства в собственность не прошло три года и появилось желание его продать, по закону придется заплатить 13% от суммы продажи.

Стоит рассмотреть варианты, при которых будет позволено не платить налог 13%.

Продажа без получения прибыли

Это самый оптимальный вариант для экономии средств. Данная возможность открывается при оплате налога, начисленного на разницу стоимости авто на момент его продажи и покупки, причем даже если они совершенно не совпадают.

Данная методика еще называется «стоимость продажи минут цена покупки». В этом случае НДФЛ будет рассчитываться следующим образом – цена от продажи – стоимость первоначального приобретения * 13%.

Данная методика может быть применима только при наличии сохраненных оригиналов документов, а также расходы должны быть отнесены к одному автомобилю.

Если авто было продано за стоимость, ниже приобретения, налог можно будет не оплачивать совсем. Если же авто было в собственности менее трех лет, декларацию все равно придется заполнять.

Стандартный вычет

Это оптимальный вариант для наследства и подарка.

Современным законодательством предусмотрен особый имущественный вычет налога на машины и составляет он 250 000 рублей. Это сумма, с которого не оплачивается налог.

Говоря иными словами, если сумма от продажи авто не больше 250 000 рублей, 13%-ый налог не оплачивается.

Итак, если подаренная или полученная в наследство машина была продана за 240 000 рублей, то в процессе использования стандартного вычета не придется платить никаких налоговых отчислений.

Применение метода взаимозачета

Если в прошлом году человек не только продавал автомобиль, но также приобретал определенное имущество, можно оформить взаимную компенсацию налога одного другим.

Например, если была приобретена квартира за 1,5 млн рублей и продана машина за такую же сумму, потребуется 13% заплатить с продажи авто, а потом вернуть их в качестве налогового вычета от приобретенного жилья.

https://www.youtube.com/watch?v=MelzjC8_EbI

По той причине, что суммы сделок равны, ничего оплачиваться не потребуется.

Для возмещения НДФЛ по особому имущественному вычету потребуется соответствовать одному важному правилу. Человек можно использовать его только один раз, а также допустима ситуация, когда в распоряжении есть остаток от купленного жилья.

Общий порядок оформления документов

Для совершения манипуляций с подоходным налогом, нужно убедиться в том, что все документы в порядке. Многие относятся к автомобильным бумагам не так ответственно, как к тем, что принадлежат квартирам и разных объектам недвижимости.

В налоговой организации скорее всего потребуется предоставить следующие важные бумаги, необходимые для решения вопроса, как получить возврат:

- ПТС со строго фиксированными информационными данными относительно проведенной сделки. Как только данные по новому владельцу вносятся в паспорт, с него лучше сделать копию.

- Официальный договор о сделке, в частности о продаже авто, где четко прописана сумма от продажи автомобиля.

- Документы из финансового учреждения. Сюда можно отнести выписку со счета, куда после продажи были перечислены средства с продажи, потребуются все необходимые платежки, расписки, квитанции и чеки. Говоря иными словами, потребуется подтверждение получения материальных средств.

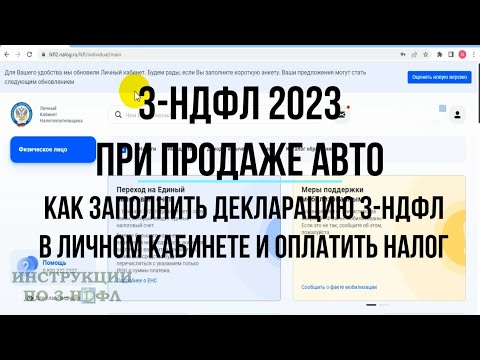

Как только транспортное средство сбывается с рук, собственник должен подать 3-НДФЛ декларацию. Сделать это нужно до 30 апреля, вне зависимости от того, возвращается или начисляется подоходный налог.

До 15 июля года, который следует за отчетным, то есть за тем, в котором была проведена сделка, потребуется уплатить НДФЛ.

Чтобы получить возврат средств, потребуется к пакету документов прикрепить заявление, написанное по особой форме, а также копии ИНН и паспорт.

В процессе составления и подачи декларации о полученных доходах и грамотно с юридической точки зрения написанного заявления нужно делать копии документов, но также быть готовым к тому, что потребуется предъявить оригиналы.

Также категорически не рекомендуется относиться легкомысленно к обозначенным срокам подачи документов.

На вопрос, можно ли подать декларацию позже установленного срока, например, в следующем месяце, можно ответить только отрицательно.

В 2021 году за нарушение временных сроков оформления и подачи документов в налоговую организацию может быть назначена санкционная пеня.

Также от этого зависит последующая более серьезная гражданская ответственность, которая порой может достигать судебных разбирательств.

Вычет от приобретенного авто в кредит

Многих собственников авто интересует вопрос, можно ли вернуть налог с покупки автомобиля в кредит.

В современном списке налоговых льгот, кроме возврата НДФЛ за приобретение того или иного имущества предусмотрена возможность возвращения вычета кредитных средств с суммы процентов, которые были уплачены за приобретение имущества.

Важно! Опираясь на всю вышеизложенную информацию, возврат НДФЛ за авто, которое было приобретено в кредит, по настоящему законодательству, невозможно.

Если такая возможность и появится, то только после принятия специальных поправок в установленные законы и исключительно с разными ограничениями.

В настоящее время у граждан есть возможность получить налоговый вычет только с продажи авто, за приобретение, пока, к сожалению нет.

Возможности новой редакции закона

Некоторые депутаты подготовили законопроект относительно внесения транспортного средства в список имущества, после приобретения которого можно будет претендовать на получение вычета. Если он будет принят, то только с некоторыми ограничениями.

Среди самых вероятных из них можно отметить:

- транспортное средство обязательно должно быть новым;

- возврат касается только отечественных марок авто или относительно бюджетных транспортных средств от иностранных производителей, но только произведенных на территории России;

- общая сумма вычета при этом должна быть не больше 500 000 рублей.

После вычета подобной суммы, воспользоваться данной возможностью нельзя будет вторично, она работает только один раз. Также предполагается составление перечня конкретных марок и моделей транспортных средств.

https://www.youtube.com/watch?v=ScghMD49crs

Если вычет и будет предоставляться, то только тем гражданам, которые покупают свой первый автомобиль.

Данный закон рассматривается и является достаточно привлекательным по той причине, что государственные власти нацелены на стимуляцию потребителей на приобретение авто отечественных авто, то есть помогать развиваться российской автомобильной промышленности.

Если данный закон вступит в силу, с его помощью можно будет вернуть сумму до 65 000 рублей.

Например, если был приобретен соответствующий требованиям автомобиль, стоимость которого составляет 400 тысяч рублей, размер НДФЛ, предназначенный для возвращения будет равен 400 000 × 13% = 52 000 руб. Оставшиеся 13 000 рублей получить уже будет нельзя.

Если же будет куплено авто по 600 000 рублей, где сумма превышена на 100 000 рублей установленной нормы, сумма вычета будет равна 65 000 рублей, то есть 500 000 × 13% = 65 000.

Подводя итоги

На основании всего сказанного выше, можно отметить, что в скором будущем налоговый вычет в процессе приобретения машины будет точно таким же делом, как и все иные налоговые вычеты и льготы.

Если вопрос, как вернуть подоходный налог с покупки автомобиля, будет решаться повсеместно и на законном уровне, данная процедура будет выгодна всем без исключения – государству и собственникам авто.

Как только подобный закон вступит в силу, будут внесены все необходимые изменения и можно будет вернуть законные 13% от приобретения машины. На этом основании покупателям не захочется занижать в договорах реальные суммы.

Соответственно с возвратом налога от приобретенного авто, увеличиться и возврат НДФЛ в процессе продажи транспортного средства. В этом заключается обоюдная выгода.

🔥 Видео

Экономим налоги: покупка автомобиля за счет организации.Скачать

Процедура продажи автомобиля физическим лицомСкачать

Как возместить НДС? Как возмещается налог на добавленную стоимость?Скачать

Покупка авто с НДС 2022-2023Скачать

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

Возврат НДС за покупки: когда действительно можно получить денежную компенсацию, а когда это обманСкачать

Как покупать авто в Китае? ООО с ндс или физ лицо? Что лучше?Скачать

Как получить вычет при покупке и продаже авто/БухСтримСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Лизинг на авто для физлиц. В чем фишка и зачем это нужноСкачать

НАЛОГ 13 С ПРОДАЖИ АВТОМОБИЛЯ, КОТОРЫЙ БЫЛ В СОБСТВЕННОСТИ МЕНЕЕ 3 ЛЕТ.Скачать

Налоговый вычет за покупку автомобиля. Можно ли вернуть деньги за автомобиль?Скачать

Налог с продажи автомобиля в 2023 году, как не платить налог при продаже машины менее 3 летСкачать

Возврат НДС в Гемании. То что нужно знать! От оплаты до получения кауционаСкачать

Автомобиль в лизинге | Чем грозит покупка авто после лизинга?Скачать

Продажа авто без налогаСкачать

НДС и документы при покупке и вывозе авто из ГерманииСкачать