- Граждане, получившие лучевую болезнь по причине взрыва на ЧАЭС. Данная категория включает как обычных граждан, так и тех, кто непосредственно боролся с последствиями аварии.

- Граждане, получившие инвалидность из-за случившейся катастрофы. В данную категорию входят обычные граждане, военнослужащие, военнообязанные. Также сюда включены работники ОВД и сотрудники всех пожарных служб, работавшие в зоне отчуждения. В данную категорию также входят граждане, выступавшие в качестве доноров косного мозга для больных, пострадавших от лучевой болезни. Трансплантационный период и время установления инвалидности во внимание не берется.

- Гражданам, добровольно выехавшим из территории отселения. Дети эвакуированных граждан, которые в период аварии находились в утробе матери, тоже имеют право на ряд привилегий.

- На соцпомощь могут рассчитывать и работники территорий, на которые распространялось право отселения.

- Граждане, проживавшие в четвертой условной области (которая располагает льготным статусом);

- Люди, проживавшие и трудившиеся в зоне, которая относится к территориям отселения.

- Мигранты из области с правом отселения.

- Люди, ставшие жертвами лучевой болезни из-за взрыва на Чернобыльской АЭС. Сюда входят как простые граждане, так и ликвидаторы, непосредственно устранявшие последствия аварии.

- Граждане, получившие инвалидность из-за последствий облучения. К этой категории также относятся гражданские лица, военнослужащие, военнообязанные, сотрудники ОВД и пожарных служб работавшие в зоне отчуждения. К ним приравниваются люди, ставшие донорами костного мозга для больных лучевой болезнью. Время трансплантации и время установления инвалидности во внимание не принимаются.

- Предоставляются льготы чернобыльцам добровольно выехавшим из зоны отселения.

- Граждане, занимавшие вывозом людей, материальных ценностей и скота непосредственно из зоны катастрофы. В эту категорию вместе с военнослужащими вошли и медики.

- Те, кто выехал из зоны отчуждения из-за аварии. Дети эвакуированных, которые в тот момент были ещё эмбрионами, также являются льготниками.

- На социальную помощь имеют право жители и работники территории с правом отселения.

- Жители 4 области (имеющей льготный статус).

- Люди, проживавшие и работавшие в зоне отселения.

- Мигранты из области с правом отселения.

- Кому положены

- Перечень налоговых льгот чернобыльцам

- Процедура оформления

- Какие документы понадобятся

- Оформление дополнительного отпуска людям, пострадавшим в результате аварии на ЧАЭС

- Как получить налоговый вычет «чернобыльцам»

- Кто может получить

- Условия возврата НДФЛ

- В размере 3 000 рублей

- в сумме 500 рублей

- особенности и примеры расчета

- Налоговый Вычет На Чернобыльский Отпуск

- Налоговые льготы для чернобыльцев

- Чернобыльский отпуск

- Что работнику нужно знать о стандартных налоговых вычетах по НДФЛ в 2021 году — документы, размеры, изменения

- Налоговые вычеты при получении компенсации за неиспользованный отпуск

- Стандартные налоговые вычеты

- Налоговый вычет чернобыльцам в 2021 году

- НДФЛ: стандартные налоговые вычеты

- Стандартные налоговые вычеты в 2021 году

- Код вычета 104

- Стандартные налоговые вычеты на ребенка (детей)

- Кому положен чернобыльский отпуск 7 дней

- Отпускные по ЧАЭС облагаются налогами?

- Чернобыльцы Освобождены От Ндфл Или Нет

- Дополнительный Отпуск Чаэс В 2021 Г Ндфл

- Дополнительный отпуск пенсионерам в 2021 году — порядок предоставления

- Дополнительный отпуск чаэс в 2021 г ндфл

- Дополнительный отпуск чернобыльцам: НДФЛ и страховые взносы

- Облагается ли НДФЛ оплата дополнительного отпуска гражданам, подвергшимся воздействию радиации вследствие катастрофы на Чернобыльской АЭС

- 🔍 Видео

Кому положены

В первую очередь дадим полноценное определение понятию «чернобыльцы». Граждане РФ, имеющие право на льготы, должны понимать, как работает закон.

Право граждан на дополнительные меры поддержки от государства, а также важные детали регулируются Федеральным законом №1244-1 от 15 мая 1991 года.

В статье 13 документа указано, что право на льготы имеют:

- инвалиды по причине аварии на Чернобыльской АЭС;

- лица, в момент катастрофы находившиеся в зоне заражения и занимавшиеся различным трудом (эвакуацией, лечением, уходом, обслуживанием и так далее), в том числе и специально командированные лица;

- граждане, перенесшие лучевую болезнь и другие заболевания, связанные с последствиями радиоактивного излучения;

- лица, участвовавшие в ликвидации последствий аварии в периоды 1986 — 1987 годы и 1988 — 1990 годы;

- лица, проживавшие (проживающие) и те, кто проходил воинскую службу на территории зоны отчуждения, зоны отселения;

- дети, подвергшиеся радиации, в том числе и те, кто был в момент аварии в состоянии внутриутробного развития.

Все они являются льготниками и имеют право на преференции в области уплаты налогов. Любой статус должен быть подкреплен документами.

В вопросе льгот также имеет значение принадлежность к определенной зоне заражения, так как после катастрофы Правительство разделило всю территорию на сектора:

- зона отчуждения;

- зона отселения;

- зона права на отселения;

- зона для граждан с социальными льготами.

Основные преференции полагаются всем тем, кто пострадал или принимал участие в ликвидации аварии именно в зоне отчуждения. Также право на налоговые льготы имеют вынужденные переселенцы зоны отселения.

https://www.youtube.com/watch?v=AEUrbPNCkME

Большую работу в процессе эвакуации проводили военные, которых направляли в зону аварии, а также подразделения МЧС. Они также включены в число льготников.

Несмотря на то, что с момента аварии прошло более 30 лет, остро стоит вопрос о сохранении компенсаций и индексации ряда выплат данной категории граждан.

Перечень налоговых льгот чернобыльцам

В вопросе уплаты налогов чернобыльцы имеют различные льготы и преференции. Сразу отметим, что граждане, относящиеся к двум и более льготным категориям, могут претендовать на скидки и компенсации только по одной из них, но максимальной.

Перечень льгот в налоговой сфере:

- по налогу НДФЛ;

- по земельному налогу;

- по имущественному налогу;

- по транспортному налогу.

С началом 2015 года в силу вступил в силу Федеральный закон № 379, изменивший некоторые законодательные акты, а также новый налоговый кодекс.

В связи с этим многие чернобыльцы и другие категории льготников узнали, что теперь они вправе использовать вычеты лишь в отношении одного типа имущества.

Если раньше, имея освобождение от уплаты налогов на имущество, к примеру, можно было воспользоваться им в отношении дачи, дома и квартиры, то сегодня гражданин должен выбрать лишь одну из них, а за остальные оплатить налог в размере 100%.

Также размер льгот может варьироваться в зависимости от прописки чернобыльца. Помимо федеральных мер социальной поддержки предоставляются региональные. Проживание в Московской области дает больше преимуществ.

Отметим, что основная действующая преференция — это та, что устанавливается за счет федерального бюджета.

Власти регионов могут устанавливать дополнительные бонусы:

- Налоговый вычет по НДФЛ составит от 500 до 3000 рублей в зависимости от категории льготника. Уточнить это можно в статье 218 Налогового Кодекса.

- При оплате земельного налога чернобыльцы могут рассчитывать на уменьшение налоговой базы. Сумма понижения в 2021 году составит 10 000 рублей. Обязательное условие: участок должен находиться либо в пожизненном владении, либо в частной собственности.

- Для данной категории граждан предусмотрено освобождение от уплаты налога на недвижимое имущество. При этом, если лицо владеет двумя квартирами, придется выбрать, в отношении которой из них будет применяться налоговое послабление.

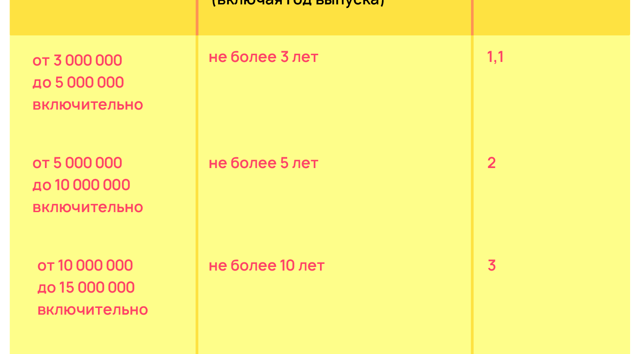

- Существуют скидки и по транспортному налогу, однако, их размер устанавливается региональными властями. Воспользоваться скидкой можно в отношении одного транспортного средства. Часто вводятся ограничения по объему двигателя. Так, в Московской области преференции не распространяются на авто мощностью 200 л.с.

Таковы налоговые послабления для чернобыльцев в России. Расскажем о том, как оформить их правильно.

Процедура оформления

При получении любой скидки из тех, что описаны выше, понадобится предварительно получить статус чернобыльца. Как правило, граждане данной категории подтверждают этот факт наличием соответствующего удостоверения.

Все преференции можно разделить на два класса:

- Вычет.

- Освобождение от налога или скидка.

Способ оформления различается. Вычет оформляется как через налогового агента, так и самостоятельно при личном присутствии в налоговой инспекции.

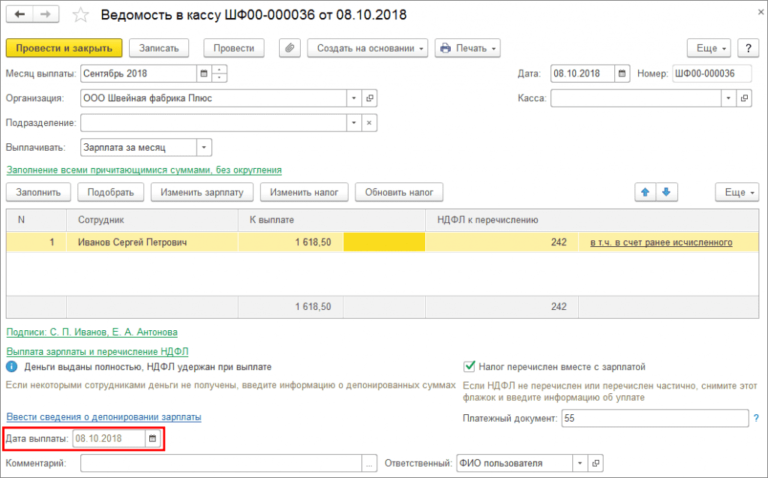

Так как вычет предоставляется на доход с физического лица, при оформлении понадобится предоставить справку по форме 2-НДФЛ. При этом важно подтвердить и свои расходы за налоговый период.

Вычет оформляется после уплаты налога с полученного дохода. Действуя через агента (работодателя), заранее уведомите его о наличии у вас преференций.

Если гражданин оформляет льготу в виде скидки или хочет освободиться от уплаты налога, процедура упрощается. Ему следует лишь подать документы инспектору и дождаться положительного ответа.

Бланк заявления на налоговые льготы можно скачать тут.

Заполненное заявление выглядит следующим образом:

Напоминаем, что адрес налоговой инспекции зависит не от того, где зарегистрирован гражданин, а от места регистрации имущества, которым он владеет. Вот почему иногда требуется обращаться в налоговые органы разных районов.

Какие документы понадобятся

Для получения налогового вычета после уплаты налогов на доходы физических лиц гражданин, имеющий льготу, должен оформить следующие документы:

- общегражданский паспорт или иной документ, удостоверяющий личность;

- справка по форме 2-НДФЛ;

- заполненную декларацию 3-НДФЛ;

- ИНН;

- документ, подтверждающий право на льготы;

- документы, подтверждающие наличие расходов.

Оформление вычета через работодателя упрощает процедуру. Она сводится лишь к заполнению заявления. Нет необходимости ежегодно оформлять бумаги. Этот процесс потребуется, если гражданин решит сменить льготную категорию.

https://www.youtube.com/watch?v=BLHznxpfzuM

Для того, чтобы оформить иные льготы, понадобится обратиться в инспекцию по месту регистрации имущества.

Инспектору подаются следующие бумаги:

- заявление установленной формы;

- документ, удостоверяющий личность;

- документ, подтверждающий право на получение льгот;

- если гражданин имеет инвалидность, потребуется документ о присвоении определенной ее группы.

Каждому, кто оформляет налоговые преференции и вычеты, потребуется знать свой налоговый номер (ИНН). Инспектор проверяет документы, в соответствии с заявлением устанавливает размер скидки. В налоговой службе сегодня все автоматизировано. При получении писем в свой адрес внимательно изучайте их.

Оформление дополнительного отпуска людям, пострадавшим в результате аварии на ЧАЭС

Дополнительный отпуск чернобыльцам, как и трудящимся других категорий, предоставляется как добавка к основному ежегодному отпуску. Заработная плата при этом остается сохранной.

Видео:Права на отпуск - о чем молчит работодатель?Скачать

Как получить налоговый вычет «чернобыльцам»

Авария, произошедшая 26 апреля 1986 года на Чернобыльской АЭС, повлияла на жизнь не одного поколения людей.

Поэтому справедливо, что государство предоставляет разнообразные социальные льготы гражданам, которые пострадали от этой катастрофы. К числу таких льгот относится и налоговый вычет чернобыльцам.

Он устанавливается в фиксированном размере, и на его величину будет снижаться база НДФЛ.

Кто может получить

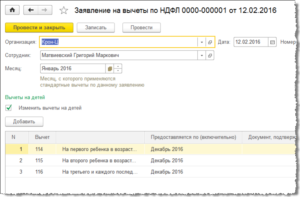

Стандартная налоговая льгота по НДФЛ в 2021 г. предоставляется гражданам в соответствии с положениями ст. 218 НК РФ.

Чтобы иметь возможность воспользоваться ею, гражданину надо соблюсти ряд условий:

- Налогоплательщик должен иметь статус «чернобыльца» и относиться к категориям, перечисленным в пп. 1 и 2 п. 1 ст. 218 НК РФ.

- Он должен получать доходы, облагаемые налогом в размере 13%, в частности быть трудоустроенным.

- Физлицу следует написать заявление на имя работодателя или представить налоговую декларацию в ИФНС.

Условия возврата НДФЛ

В налоговом законодательстве предусмотрена возможность получения одного из двух имеющихся типов стандартного вычета. Выбор определяется статусом чернобыльца.

В размере 3 000 рублей

в пп. 1 п. 1 ст. 218 нк рф указано, что налоговый вычет чернобыльцам в размере 3 000 рублей предоставляется, если граждане являются:

- лицами, которые получили болезнь лучевого или иного типа воздействия, а также перенесли эти недуги из-за аварии на чаэс. к этой же категории отнесены налогоплательщики, получившие данные заболевания в связи с ликвидацией аварии или перенесшие ее.

- ликвидаторами и работниками, имеющими инвалидность из-за аварии. сюда относятся те, кто принимал участие в ликвидации результатов аварии в зоне отчуждения, был занят эксплуатацией объекта или другими работами на аэс, в том числе имевшие статус командированного или временно направленного.

- военнослужащими и военнообязанными, ставшими инвалидами вследствие участия в ликвидации аварии.

- лицами из числа гражданского населения, получившими инвалидность из-за аварии. речь идет о лицах, которых эвакуировали или переселили из зоны отчуждения, а также если они выехали оттуда добровольно.

- участниками работ по ликвидации последствий в 1986-87 гг. в зоне отчуждения или работ по эвакуации мирных граждан, животных, товарно-материальных ценностей. льготу могут получить работники станции и других объектов в зоне отчуждения.

- военнослужащими или военнообязанными на военных сборах, которые участвовали в ликвидации последствий.

- сотрудниками органов вд, государственной противопожарной службы, служившими в зоне отчуждения в 1986-87 гг. или на текущий момент.

- военнослужащими, гражданами, покинувшими службу, военнообязанными на сборах, если они участвовали в 1988-90 гг. в мероприятиях на объекте «укрытие».

- гражданами, пожертвовавшими костный мозг лицам, которые перенесли катастрофу на чаэс.

в сумме 500 рублей

налоговым кодексом предусмотрен и другой размер налогового вычета. по пп. 2 п.1 ст.

218 нк рф налоговая льгота 500 рублей положена отдельным категориям лиц, которые по роду профессиональной занятости участвовали в ликвидации аварии, подверглись облучению, но инвалидность у них не была зафиксирована.

наряду с данными лицами на льготу могут претендовать те, кого эвакуировали из зоны отчуждения (включая детей) или кто выехал сам.

| перечень лиц | основание |

| 1. младший и средний медицинский персонал, врачи и другие работники лечебных учреждений (за исключением лиц, чья профессиональная деятельность связана с работой с любыми видами источников ионизирующих излучений в условиях радиационной обстановки на их рабочем месте, соответствующей профилю проводимой работы), получившие сверхнормативные дозы радиационного облучения при оказании медицинской помощи и обслуживании в период с 26 апреля по 30 июня 1986 года, а также лица, пострадавшие в результате катастрофы на чернобыльской аэс и являющиеся источником ионизирующих излучений. | пп. 2 п.1 ст. 218 нк рф |

| 2. рабочие и служащие, а также бывшие военнослужащие и уволившиеся со службы лица начальствующего и рядового состава органов внутренних дел, государственной противопожарной службы, сотрудники учреждений и органов уголовно-исполнительной системы, получившие профессиональные заболевания, связанные с радиационным воздействием на работах в зоне отчуждения чернобыльской аэс. | |

| 3. лица, эвакуированные (в том числе выехавшие добровольно) в 1986 году из зоны отчуждения чернобыльской аэс, подвергшейся радиоактивному загрязнению вследствие катастрофы на чернобыльской аэс, или переселенные (переселяемые), в том числе выехавшие добровольно, из зоны отселения в 1986 году и в последующие годы, включая детей, которые в момент эвакуации находились в состоянии внутриутробного развития. |

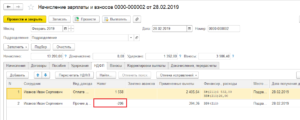

особенности и примеры расчета

Если гражданин попадает под перечень лиц, связанных с аварией на чернобыльской АЭС и указанных в перечне налогоплательщиков с правом на льготу, то ему оформляют вычет.

Налоговая льгота в фиксированном размере уменьшает сумму получаемого налогооблагаемого дохода. В результате размер уплачиваемого в бюджет НДФЛ будет меньше, а работник получает льготу в составе зарплаты.

Пример. Сидорчук П.П. является инвалидом 2-й группы. Инвалидность он получил из-за своего участия в ликвидации последствий аварии на ЧАЭС в качестве военнослужащего.

Гражданин работает и получает зарплату в размере 27 тыс. рублей. В соответствии со своим статусом ему положен вычет 3 000 рублей.

Тогда ежемесячно НДФЛ будет уплачиваться с суммы 27 000 — 3 000 = 24 000 рублей.

| Январь | 27000 | 3000 | 3510 | 3120 | 390 |

| Февраль | 27000 | 3000 | 3510 | 3120 | 390 |

| Март | 27000 | 3000 | 3510 | 3120 | 390 |

| Апрель | 27000 | 3000 | 3510 | 3120 | 390 |

| Май | 27000 | 3000 | 3510 | 3120 | 390 |

| Июнь | 27000 | 3000 | 3510 | 3120 | 390 |

| Июль | 27000 | 3000 | 3510 | 3120 | 390 |

| Август | 27000 | 3000 | 3510 | 3120 | 390 |

| Сентябрь | 27000 | 3000 | 3510 | 3120 | 390 |

| Октябрь | 27000 | 3000 | 3510 | 3120 | 390 |

| Ноябрь | 27000 | 3000 | 3510 | 3120 | 390 |

| Декабрь | 27000 | 3000 | 3510 | 3120 | 390 |

Пример. Овчариной З.В. в 1986 г. было 9 лет. Вместе с родителями ее эвакуировали из зоны ЧАЭС. Сейчас она работает, получая зарплату 30 тыс. рублей. В соответствии со статусом, для нее предусматриваются льготы по налогу в размере 500 рублей. Тогда база налогообложения составит 30 000 — 500 = 29 500 рублей. Уплачиваемый НДФЛ: 29 500 х 0,13 = 3 835 рублей.

https://www.youtube.com/watch?v=Giu-aA3LMtc

В некоторых случаях у налогоплательщика возникают основания по своему статусу получить несколько вычетов из числа указанных выше. Однако закон предусматривает, что выбирается та льгота, которая будет максимальной.

Пример. Овчинин И.П. был эвакуирован в 1986 г. из зоны отчуждения. Ему полагается вычет 500 рублей. Однако в 1989 г. он принимал участие в работах на объекте «Укрытие». Это позволяет ему претендовать на вычет 3 000 рублей. В соответствии с законом, выбирается большая по размеру льгота, т.е. 3 000 рублей.

Видео:Л. КРАВЧЕНКО О КОМПЕНСАЦИИ ЗА ЧЕРНОБЫЛЬСКИЙ ОТПУСКСкачать

Налоговый Вычет На Чернобыльский Отпуск

В случае ухода работника в отпуск исчисление подоходного налога производится исходя из начисленного дохода с начала календарного года и начисленной суммы отпускных вне зависимости, за какой месяц календарного года они причитаются, и не облагаемых налогом размеров доходов.

Вместе с тем при определении облагаемого налогом дохода из начисленного дохода производится вычитание стандартных налоговых вычетов в размерах, действующих на момент исчисления налога, за каждый месяц налогового периода.

В то же время суммы, начисленные за время отпуска, приходящегося на следующий календарный год, включаются в доход нового календарного года.

ОТВЕТ: Согласно ст.13 Закона РБ от 21.12.1991 № 1327-XII «О подоходном налоге с физических лиц» (далее — Закон) при определении налоговой базы плательщики имеют право на получение стандартных налоговых вычетов за каждый месяц налогового периода. Так, согласно подп.1.3 п.1 ст.

13 Закона, физическим лицам, принимавшим в 1986-1987 гг. участие в работах по ликвидации последствий катастрофы на Чернобыльской АЭС в пределах зоны эвакуации, такой вычет предоставляется в размере 10 базовых величин.

При этом право плательщиков на стандартные налоговые вычеты в течение года может быть реализовано только в отношении доходов, получаемых по основному месту работы.

Налоговые льготы для чернобыльцев

Для граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, в г. Москве льгота по земельному налогу предоставляется в виде дополнительного уменьшения (помимо федеральных льгот) налоговой базы на 1 млн руб. (пп. 5 ч. 2 ст. 3.1 Закона г. Москвы от 24.11.2004 N 74).

12) военнослужащие, лица начальствующего и рядового состава органов внутренних дел, Государственной противопожарной службы, проходящие (проходившие) военную службу в зоне отчуждения, зоне отселения, зоне проживания с правом на отселение и зоне проживания с льготным социально-экономическим статусом.

Чернобыльский отпуск

Исходя из изложенного выплаты по вышеуказанным дополнительным отпускам, связанные с возмещением вреда, причиненного гражданам, подвергшимся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, не подлежат обложению налогом на доходы физических лиц.»

В соответствии с пунктом 3 статьи 218 Налогового кодекса Российской Федерации (далее — Кодекса) стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Что работнику нужно знать о стандартных налоговых вычетах по НДФЛ в 2021 году — документы, размеры, изменения

- Герои СССР, РФ;

- имеют Ордена Славы 3-х степеней;

- прошли службу в военных организациях и силовых структурах, созданных в период ВОВ;

- имеют статус ветеранов ВОВ, а также защитников Советского Союза при конфликтах вооруженного типа;

- пережили ленинградскую блокаду, обладают статусом «узник фашизма»;

- являются инвалидами с рождения (при наличии 1-й и 2-й группы);

- были больны лучевой болезнью и другими заболеваниями из-за радиации;

- как медицинские сотрудники устраняли последствия катастрофы на Чернобыле и являются пострадавшими;

- выступали в качестве доноров костного мозга, чтобы спасти жизни другим людям;

- являлись рабочими, служащими и военными, вследствие чего приобрели профессиональные заболевания по причине радиации после аварии на ЧАЭС;

- устраняли аварийные последствия на предприятии «Маяк»;

- подверглись эвакуации в 1986-м году с территорий, которые были заражены радиацией из-за чернобыльской катастрофы;

- являются матерями и отцами, а также супругами военнослужащих, умерших из-за ранений, полученных в момент защиты СССР, Российской Федерации, а также в момент участия в других серьезных конфликтах при прохождении военной службы;

- являются матерями и отцами, а также супругами государственных служащих, умерших в момент выполнения своих трудовых обязанностей;

- являются участниками боевых действий в районе Афганистана, горячих точек на российской территории.

Дополнительно к отказу с места работы второго родителя ежемесячно нужно предоставлять справку 2-НДФЛ, в котором будет указана заработанная сумма, подтверждающая наличие права на стандартную льготу по НДФЛ, от которого работник отказывается в пользу мужа или жены.

Налоговые вычеты при получении компенсации за неиспользованный отпуск

Учитывая изложенное, а также принимая во внимание, что исчисление НДФЛ производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка, установленная п. 1 ст.

224 НК РФ, начисленным налогоплательщику за данный период (п. 3 ст. 226 НК РФ), полагаем, что при исчислении налоговой базы по НДФЛ в августе организация должна предоставить сотруднице стандартный налоговый вычет на детей за 8 месяцев 2014 года (то есть за каждый месяц текущего налогового периода согласно пп. 4 п. 1 ст.

218 НК РФ) при выполнении всех необходимых для этого условий.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

О выплатах при увольнении Налогообложение при начислении компенсации за неиспользованный отпуск Какие страховые взносы удерживаются с компенсации отпуска? Код и вид дохода скомпенсации в отчетности по налогу О выплатах при увольнении В ч. 1 ст. 127 ТК России указывается, что при расторжении трудового договора сотруднику положены компенсационные выплаты за все не использованные им в свое время отпускные дни. Согласно ч. 1 ст. 140 ТК расчет с увольняемым (в т. ч.

Стандартные налоговые вычеты

Предоставление стандартного налогового вычета в размере 310 000 белорусских рублей в месяц вдовам (вдовцам), одиноким родителям прекращается с месяца, следующего за месяцем вступления их в брак.

В случае расторжения ими брака и при отсутствии усыновления ребенка предоставление стандартного налогового вычета в размере 310 000 белорусских рублей в месяц возобновляется с месяца, следующего за месяцем его расторжения.

: 3 ндфл 2021 скачать бланк для заполнения

— справка о нахождении физического лица в отпуске по уходу за ребенком в возрасте до трех лет либо о периоде выплаты пособия на детей, подтверждающая выплату пособия по уходу за ребенком в возрасте до трех лет, – для супруга (супруги), а при его (ее) отсутствии – для физического лица, в установленном порядке признанного родителем ребенка, из доходов которого по решению суда или по распоряжению физического лица удерживаются суммы на содержание данного иждивенца в размере, не меньшем предусмотренного для взыскания алиментов;

Налоговый вычет чернобыльцам в 2021 году

С 2021 года появились важные изменения в законе в отношении обложения налогом доходов граждан от продажи ими объектов недвижимости и правил получения вычетов при их приобретении. Налоговый вычет при продаже квартиры 2021 изменения получил значительные. Многих покупателей жилья заинтересовал вопрос о том, как оформить налоговый вычет за квартиру 2021.

Любой гражданин РФ, который получает зарплату, иные доходы и выплаты, облагаемые НДФЛ по стандартной ставке в размере 13%, имеет право на те или иные налоговые вычеты (н/в).

В чем заключается их важность и необходимость? Применяя эти льготы, налогоплательщик уменьшает сумму полученных доходов при расчете сборов в бюджет, а также может вернуть часть расходов, понесенных при покупке недвижимости или получении образования.

НДФЛ: стандартные налоговые вычеты

Фактически данное правило подтверждает тот факт, что на одного ребенка предполагается две суммы вычета по 1000 рублей (если на ребенка не полагается льготный вычет) и этой суммой семья может распорядиться самостоятельно. Может данный вычет получать каждый из родителей по 1000 рублей, а можно данную сумму объединить.

7. Лица, получившие или перенесшие лучевую болезнь и другие заболевания, связанные с радиационной нагрузкой, вызванные последствиями радиационных аварий на атомных объектах гражданского или военного назначения, а также в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

Стандартные налоговые вычеты в 2021 году

- Вычет на первого ребенка (код 114) в 2021 году составит 1 400 рублей;

- На второго ребенка (код 115) – 1 400 рублей;

- Вычет на третьего ребенка (код 116) в 2021 году составит 3 000 рублей;

- Вычет на ребенка-инвалида (код 117) – 12 000 рублей для родителей и усыновителей и 6 000 рублей для опекунов, попечителей и приемных родителей.

Порядок расчета и выплаты стандартных налоговых вычетов по НДФЛ регулирует статья 218 НК РФ. Стандартные вычеты распространяются на граждан с детьми, инвалидов, военнослужащих. Подробнее о предоставлении стандартных налоговых вычетов в 2021 году, а также: образец заявления, коды и размеры стандартных вычетов на ребенка, вы найдете ниже.

Пример 1. Как можно предоставлять стандартные вычеты по НДФЛ при выплате отпускных. Работник ООО «Звезда» П.И. Переделкин уходит в очередной оплачиваемый отпуск с 25 июня по 8 июля 2012 года. Его ежемесячный оклад составляет 47 000 руб.

Средний дневной заработок для оплаты отпусков равен 1600 руб. Сотрудник в июне отработал 10 дней и получил 23 500 руб. (47 000 руб.: 20 дн. х 10 дн.). П.И. Переделкину положен стандартный «детский» вычет по НДФЛ и размере 1400 руб.

Может ли бухгалтер его предоставить в июне?

Вопрос о том, в доходы какого месяца нужно включать отпускные, особо актуален, если у сотрудника есть право на стандартные налоговые вычеты.

Например, «детский» вычет, который предоставляется, пока доход сотрудника, рассчитанный нарастающим итогом с начала года, не составит 280 ООО руб. (подп. 4 п. 1 ст. 218 НКРФ).

С месяца, в котором эта сумма будет начислена, вычет не применяется, поэтому бухгалтеру важно следить за тем, когда именно произойдет превышение лимита.

Код вычета 104

- подтверждения начисленных сотруднику сумм, а также удержанных налогов;

- подтверждения не начисленного налога на уже выданные сотруднику средства;

- доказательства уплаченного подоходного налога (в случае затребования у лица формы 2-НДФЛ сторонними инстанциями). Например, справка может понадобиться в кредитную структуру или в ФСН.

Несмотря на изменения налогового законодательства в 2021 году, таблицы с кодами вычетов сохранили свою основную структуру. Однако, был введен ряд новых кодов, исключены некоторые имеющиеся до 2021 г.

шифры, а также заменены старые коды и некоторые формулировки в части описания льгот.

Стандартные налоговые вычеты на ребенка (детей)

В ФНС сообщили, что, если потом выяснится, что у «отказника» не было права на вычет, компании ничего не грозит. Ведь у нее нет обязанности и возможности проверить достоверность заявления. Поэтому инспекция самостоятельно взыщет недостающую сумму НДФЛ с сотрудника, который предоставил недостоверные сведения.

Кому положен чернобыльский отпуск 7 дней

Вышеуказанные лица имеют определенные статусы. Перечень таких льгот закреплен в соответствующей статье Закона. В одной из граф удостоверения значится конкретная статья, на льготы в соответствии с которой его предъявитель имеет право. До Право на стандартный вычет в размере руб.

https://www.youtube.com/watch?v=qEOirl_iGJ8

Вышеуказанные лица имеют определенные статусы. Перечень таких льгот закреплен в соответствующей статье Закона. В одной из граф удостоверения значится конкретная статья, на льготы в соответствии с которой его предъявитель имеет право.

Выплата компенсации при увольнении. Законодательство предписывает работодателю по просьбе увольняющегося работника предоставить ему неиспользованный отпуск с последующим увольнением подробнее см. Исключение — увольнение за нарушение трудовой дисциплины. В таком случае об отпуске работник может забыть.

Отпускные по ЧАЭС облагаются налогами?

Новости Инструменты Форум Барометр. Войти Зарегистрироваться. Вход для зарегистрированных:. Забыли пароль? Войти через:. Раньше вы входили через. Восстановление пароля. Отправить Регистрация. Форум Форум. Активные обсуждения Новые вопросы Мои обсуждения.

Чернобыльцы Освобождены От Ндфл Или Нет

Выплата компенсации при увольнении. Законодательство предписывает работодателю по просьбе увольняющегося работника предоставить ему неиспользованный отпуск с последующим увольнением подробнее см. Исключение — увольнение за нарушение трудовой дисциплины. В таком случае об отпуске работник может забыть. Дорогие читатели!

Выбор за вами Вопросы по отпускному резерву Правила расчета резерва на оплату отпусков в бухучете НДФЛ в прошлые годы платили не вовремя: будет ли штраф Новшества главы 25 НК РФ для выбывающих участников Как выдать директору деньги на личные нужды Договор в у. Маркировка товара в кассовых чеках Работодатели должны отпускать работников на диспансеризацию С года вклады малых предприятий застрахованы Аудиторская тайна отменяется?

Напоминаем, что адрес налоговой инспекции зависит не от того, где зарегистрирован гражданин, а от места регистрации имущества, которым он владеет. Вот почему иногда требуется обращаться в налоговые органы разных районов.

Порядок и сроки представления налогоплательщиками документов, подтверждающих право на уменьшение налоговой базы, устанавливаются нормативными правовыми актами представительных органов муниципальных образований законами городов федерального значения.

Новости Инструменты Форум Барометр. Войти Зарегистрироваться. Вход для зарегистрированных:. Забыли пароль?

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Возврат процентов по ипотеке за несколько лет: как рассчитать налоговый вычет

.

.

Вопрос: Каким образом предоставляются налоговые вычеты с суммы начисленных отпускных участнику ликвидации аварии на Чернобыльской АЭС В.

.

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Л. КРАВЧЕНКО О КОМПЕНСАЦИИ ЗА ЧЕРНОБЫЛЬСКИЙ ОТПУСК

Видео:Дополнительный отпуск Чернобыльцам 1 ч.Скачать

Дополнительный Отпуск Чаэс В 2021 Г Ндфл

Все перечисленные категории граждан, а также те, кто стали донорами костного мозга для пострадавших, имеют право на дополнительный отдых.

Однако для 1 и 2 категорий он может длиться от 7 до 14 дней с сохранением заработной платы, а воспользоваться им можно в любое время года.

Для 3 и 4 категорий дополнительный отдых может длиться до 14 календарных дней, но заработная плата при этом не сохраняется. Иными словами, это положенный отдых за свой счет.

Согласно пункту 2 Постановления Правительства РФ от 03.03.2007 № 136, получатель оплаты за внеочередные каникулы и средств на оздоровление должен обратиться в территориальный орган ФСС.

При себе он должен иметь соответствующее заявление, копию удостоверения, подтверждающего его право на выплаты, справку о размере средней зарплаты. Заявление должно содержать почтовый адрес получателя, а также реквизиты банковского счета.

Справка о среднем размере заработной платы выдается по месту работы после издания приказа на отпуск.

Дополнительный отпуск пенсионерам в 2021 году — порядок предоставления

- Ежегодный оплачиваемый – положен всем трудящимся гражданам в количестве 28 календарных дней ежегодно, если человек проработал больше 6 месяцев на предприятии.

- Дополнительный оплачиваемый – продолжительность зависит от характера трудовой деятельности.

- Без сохранения зарплаты (неоплачиваемый) – по уважительной причине и при согласовании с руководителем. На основании письменного заявления работодатель обязан предоставить пенсионеру такие отпускные дни. В зависимости от вида получаемой пенсии, срок отдыха варьируется от 14 до 60 дней.

Статья 128 ТК РФ разъясняет, что отдых без сохранения зарплаты длительностью в 2 недели положен всем пенсионерам по возрасту, бывшим военнослужащим и иным лицам, кроме инвалидов, ветеранов и приравненных к ним категорий граждан. Работодатель не имеет права отозвать работника из неоплачиваемого отпуска.

Такое возможно лишь в случае форс-мажорных обстоятельств. В страховой стаж засчитываются только 14 дней данного отпускного периода.

Дополнительный отпуск чаэс в 2021 г ндфл

Он, как и прежде, не зависит от того, выплачиваются ли отпускных сотрудникам с расчетного счета, снимаются ли для этого наличные или выдаются из выручки. Платить НДФЛ с отпускных в 2021 году надо не позднее последнего числа месяца, в котором были такие выплаты.

https://www.youtube.com/watch?v=4BjvI-WUwas

Отделом кадров в момент формирования распоряжения может выписываться записка расчет на размер отпускных. Далее, записка-расчет о предоставлении отпуска работнику форма Т-60 передается в бухгалтерию, где бухгалтер с учетом содержащейся в ней информации рассчитывает причитающиеся работнику суммы за отдых.

Дополнительный отпуск чернобыльцам: НДФЛ и страховые взносы

Так вот мой вопрос №1 заключается в следующем: облагается ли данный доход сотрудника взносами в ФСС и ПФ РФ? В соответствии с ФЗ 212 от 24.07.2009г сотрудник ФСС мне ответила, что облагается — не найдя там прямого текста, по всей видимости, указывающего на выплаты пострадавшим в аварии на Чернобыльской АЭС.

По моему мнению, Статья 9.

(Суммы, не подлежащие обложению страховыми взносами для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам) Не подлежат обложению страховыми взносами для плательщиков страховых взносов, указанных в пункте 1 части 1 статьи 5 настоящего Федерального закона: 2) все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных:

В расчете отпускных выделяю НДФЛ или пишу сумму отпускных и в графе НДФЛ стоит прочерк? (Сотрудница отдела соц.защиты сослалась на это письмо и сказала, что НДФЛ раньше платила организация, где работает сотрудник -чернобылец до 2007г.

, теперь это делать не нужно, а в письме сказано: «суммы оплаты вышеуказанных дополнительных отпусков, связанных с возмещением вреда, причиненного гражданам, подвергшимся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, не подлежат налогообложению налогом на доходы физических лиц.

Облагается ли НДФЛ оплата дополнительного отпуска гражданам, подвергшимся воздействию радиации вследствие катастрофы на Чернобыльской АЭС

Правила оплаты дополнительного отпуска указанным гражданам, утвержденные постановлением Правительства РФ от 03.03.2007 № 136 (далее — Правила), содержат указание на то, что возмещению из бюджета подлежит сумма отпускных за вычетом налогов в соответствии с законодательством РФ (подп. «б» п. 2 Правил).

🔍 Видео

Изменения ч.1 НК РФ, учебный отпуск и декрет, имущественный вычет по НДФЛСкачать

Предоставление и оплата учебного отпуска сотрудникуСкачать

Что делать, если руководитель не отпускает в учебный отпуск #юрист #доступноеправоСкачать

Как оформить налоговый вычет через госуслугиСкачать

Отпускные: как посчитать за 1 минуту. Сохраняй, делись! Формула, погрешность незначительна!Скачать

Налоговый вычет на отдых и летний лагерь для ребенкаСкачать

Льготы для ЧернобыльцевСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Вычет по месту работы. Быстро и легко. ВидеоинструкцияСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

Права на отпуск, о которых молчат руководители / Как получить компенсацию за отпуск?Скачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Какой порядок предоставления стандартных налоговых вычетов?Скачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать

ВЛОГ! ПРО ОТПУСК, ИПОТЕКУ И НАЛОГОВЫЙ ВЫЧЕТ! ОТКРОВЕННО!mp4Скачать

Исправление отпускных, если происходит сторно! Как упростить учет НДФЛ в 1С ЗУП (способ 2 доп.)?Скачать

Оценочные обязательства по отпускам в 1С 8.3 ЗУП 3.1Скачать