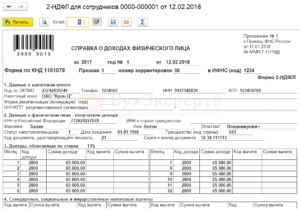

Работники, отношения с которыми оформлены по Трудовому кодексу, часто просят в бухгалтерии справки по форме 2-НДФЛ. Такой документ нужен для подтверждения дохода заемщика при получении кредита. Справка потребуется при переходе на новое место работы, оформлении налогового вычета, для расчета пенсии, оформления документов на усыновление ребенка и так далее.

В 2-НДФЛ указывается размер дохода, полученного работником за отчетный период, и сумма уплаченного налога. Исключение составляют периоды, когда сотрудник не получал заработную плату. Такие периоды должен подтверждать документ, например — заявление на отпуск за свой счет.

- Справка 2-НДФЛ физическому лицу, работающему по договору подряда

- Отражение дохода по договорам ГПХ в 2 НДФЛ

- Справка 2 ндфл по договору гпх

- Выдавать ли справку о доходах физическому лицу, работающему по ГПД

- Справка 2НДФЛ для тех, кто работает только по трудовому договору

- Код вычета в справке 2 НДФЛ по договору ГПХ

- Ндфл с выплат по гражданско-правовому договору

- Особенности договора на выполнение работ (услуг) с физическим лицом

- Если подрядчик-физлицо требует справки о доходах

- Справка 2 ндфл по договору гпх

- Ндфл по договорам гпх

- Будут ли в справке 2 НДФЛ отражены доходы по договору ГПХ

- Ндфл по гражданско правовому договору

- Особенности оформления по договорам ГПХ

- 6-НДФЛ: гражданско-правовой договор

- Введение

- Что это такое

- Ндфл с выплат по гражданско-правовому договору

- статьи:

- 1. Особенности гражданско-правового договора

- 2. Подписание акта приема-передачи выполненных работ

- 3. Обязанность удержать Ндфл с выплат по гражданско-правовому договору

- 4. НДФЛ с компенсации затрат

- 5. Две точки зрения на удержание НДФЛ с компенсации затрат подрядчику

- Отражение дохода по договорам ГПХ в 2 НДФЛ

- Особенности заполнения

- Физическое лицо работает по ГПД. Справка 2-НДФЛ, справка для расчета пособий

- Задайте свой вопрос экспертам «Системы Главбух»

- Как представить справку по форме 2-НДФЛ

- Выдается Ли Справка 2 Ндфл По Гражданско Правовому Договору

- Гражданско-правовой договор в справке 2-НДФЛ

- Код дохода по договору подряда в справке 2 НДФЛ

- Выдают ли справку ндфл при работе по договору подряда

- 🔥 Видео

Справка 2-НДФЛ физическому лицу, работающему по договору подряда

1. Налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Как разработать налоговый регистр по НДФЛ Нужно ли отражать в регистре налогового учета по НДФЛ доходы, которые не облагаются этим налогом

Указанные сведения представляются налоговыми агентами в электронной форме по телекоммуникационным каналам связи или на электронных носителях. При численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять такие сведения на бумажных носителях.

Отражение дохода по договорам ГПХ в 2 НДФЛ

В отличие от обычной зарплаты, вознаграждение по ГПД отражается в документе месяцем выплаты, а не начисления, т.к. согласно налоговому законодательству датой получения дохода считается день перечисления денег. В этот же день удерживается НДФЛ, в бюджет он должен быть перечислен не позднее следующего дня.

Тем не менее работники, оформленные по договору подряда так же, как и обычные сотрудники должны платить налоги. Ставка налога – 13%. Поскольку налоговым агентом является заказчик, на нем и лежит ответственность по удержанию и уплате НДФЛ.

Справка 2 ндфл по договору гпх

10. Работала в 2021 году по договору ГПХ. В 2021 году устроилась в другую организацию с официальным оформлением. Летом этого года ухожу в декрет. Запросила с предыдущего места работы справки 182 н и 2 НДФЛ.

Выдали только 2 ндфл, в 182 н отказали (для оформленных по договору ГПХ не предоставляют).

Получается, что декретные мне будут считать как безработной за тот год? Что можно сделать, ведь доход у меня был приличный (много теряю в деньгах)? По справке 2 ндфл нельзя начислять декретные? Что можно предпринять?

Рекомендуем прочесть: Льготы В Университете По Потере Кормильца

6.3. Здравствуйте! Вам безбожно врут. Согласно ГК РФ Статья 420. Понятие договора

1. Договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей.

В данном случае это соглашение между двумя равноправными сторонами и должно быть 2 экземпляра договора по одному у каждой стороны, никакой регламент не имеет значения, когда есть федеральный закон. Требуйте свой экземпляр договора. Вы вообще при желании можете обратиться в суд и признать Ваши отношения трудовыми и заставить заключить с Вами трудовой договор.

2-ндфл Вам конечно не выдадут, если они не являются Вашим налоговым агентом и не платят за Вас НДФЛ. Это уже Ваша забота-уплата налога на доход.

Выдавать ли справку о доходах физическому лицу, работающему по ГПД

Несмотря на то что работа по гражданско-правовым договорам трудовым законодательством не регулируется, по нашему мнению, налоговый агент по договору подряда может ориентироваться на срок выдачи справки по форме 2-НДФЛ, установленный ст. 62 ТК РФ.

https://www.youtube.com/watch?v=OwkvfNFxibk

Но в соответствии с пунктом 3 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые агенты выдают физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Справка 2НДФЛ для тех, кто работает только по трудовому договору

Мне сказали, что такая справка, в данном случае, не выдается фирмой. И, есть какой-то другой вариант оформления взаимоотношений работника и компании, при котором работник сам платит налоги со своего заработка и, в этом случае, может иметь официальное подтверждение своего дохода.

Вопрос такой, как называется такой договор и есть ли вообще смысл его оформлять при зарплате чуть выше 10-ти тысяч рублей? Разорюсь же на налогах.. Да, справка мне нужна для получения кредита/ипотеки, чтобы совокупный, с основной работой, доход был выше.

6. Определяя содержание гражданско-правового договора, руководствуйтесь главами 37 и 39 Гражданского кодекса РФ, а не статьей 57 Трудового кодекса РФ. Поэтому в текст договора не включайте термины трудового права.

Вместо слов «работодатель» и «работник» используйте слова «заказчик» и «исполнитель» или «подрядчик». Слово «зарплата» следует заменить понятием «вознаграждение».

Не используйте такие термины, как «рабочее время», «время отдыха», «отпуск» и т. п.

1. Трудовые отношения предполагают выполнение сотрудником работ по определенной специальности, квалификации или должности ( ст. 15 ТК РФ ). Работы выполняются на протяжении всего срока действия трудового договора.

В отличие от трудового договора для гражданско-правового соглашения важен не процесс работы, а ее результат, который исполнитель обязан сдать организации. Как правило, если работы (услуги) выполнены и приняты, то обязательства человека перед организацией по ним прекращаются ( п. 1 ст. 408 ГК РФ ).

Наличие такого критерия, отличающего трудовой договор от гражданско-правового, подтверждает и арбитражная практика (см., например, п. 2.2 определения Конституционного суда РФ от 19 мая 2009 г. № 597-О-О , апелляционные определения Верховного суда Республики Коми от 6 февраля 2014 г. № 33-515/2014 , Иркутского областного суда от 26 июля 2013 г.

№ 33-6047/13 , постановления ФАС Северо-Западного округа от 24 ноября 2008 г. № А42-7515/2007 , Восточно-Сибирского округа от 27 августа 2008 г. № А19-17965/07-20-Ф02-4147/08 , от 24 апреля 2008 г. № А33-8071/07-Ф02-1640/08 , от 15 ноября 2007 г. № А33-11278/06-Ф02-8537/07 , Уральского округа от 18 августа 2008 г.

№ Ф09-5783/08-С2 , Волго-Вятского округа от 3 марта 2008 г. № А31-1340/2007-15 , Московского округа от 26 ноября 2007 г. № КА-А40/11940-07 , от 28 сентября 2006 г. № КА-А40/7292-06 , Западно-Сибирского округа от 7 мая 2007 г. № Ф04-2632/2007(33808-А70-25) .

Рекомендуем прочесть: Третий Ребенок У Матери Одиночки

Код вычета в справке 2 НДФЛ по договору ГПХ

Как же высчитывается налоговый вычет? Например, сумма ГПХ составила 30 000 рублей, а сумма дохода физического лица составляет 70 000 рублей. В данном случае, та сумма, которая была уплачена по ГПХ, не облагается налогом. То есть, получается, что из суммы 30 000 рублей, налог не исчисляется. Соответственно, налогообложению подлежит исключительно сумма в размере 40 000 рублей.

Вычеты по гражданско-правовым договорам определяются кодом 401. В данном случае, предусматривается определенная сумма средств, которая была выплачена на проведение ряда услуг, необходимых для ведения профессиональной деятельности.

Ндфл с выплат по гражданско-правовому договору

- по итогам года не позднее 1 апреля следующего года в налоговую инспекцию подается справка по форме 2-НДФЛ;

- по итогам квартала, в котором физическое лицо (ваш подрядчик или исполнитель) получило доход, и по итогам каждого из последующих кварталов до конца года вы будете показывать доходы и НДФЛ в форме 6-НДФЛ.

Окончив работу, подрядчик обязан сдать ее результат заказчику, а заказчик — принять его. Сдача-приемка результата работ оформляется актом сдачи-приемки, который должны подписать подрядчик и заказчик (или их уполномоченные представители). На основе этого акта заказчик производит расчет с подрядчиком.

Составляя акт, не забудьте включить в него все обязательные реквизиты, предусмотренные ст.9 закона №402-ФЗ «О бухгалтерском учете».

Особенности договора на выполнение работ (услуг) с физическим лицом

Итак, сравнив условия гражданско-правового договора на выполнение работ (услуг) с физлицом и трудового договора, очевидно, что первый вариант имеет ряд существенных преимуществ с точки зрения заказчика:

При заключении договора на выполнение работ (услуг) важно проконтролировать, чтобы в него случайно не «перетекли» положения и формулировки трудового договора.

Более того, гражданско-правовой договор с физически лицом должен быть таковым не только по форме, но и по сути.

Поэтому необходимо четко понимать разницу между трудовым договором и договором гражданско-правового характера с физическим лицом. Принципиальные отличия этих двух видов договоров представлены в таблице:

Если подрядчик-физлицо требует справки о доходах

Если ваша компания заключила договор подряда с физическим лицом, то положения трудового законодательства на эти взаимоотношения не распространяются.

Дело в том, что нормы ТК РФ действуют только на трудовые отношения, то есть когда оформляется трудовой договор (п. 5 ст. ТК РФ). А значит, в рассматриваемой ситуации требование ст.

62 ТК РФ о предоставлении по запросу работника копий документов, связанных с его работой, не применяются.

Видео:Договор ГПХ. Как платить налоги, взносы и сдавать отчетность в 23 годуСкачать

Справка 2 ндфл по договору гпх

Вместе с тем, все больше российских компаний нанимают сотрудников по договорам подряда, и у бухгалтеров возникает вопрос об оформлении справки 2-НДФЛ таким внештатным работникам.

Чтобы разобраться в сути этой проблемы, необходимо ясно понять в чем схожи, и чем различаются договор гпх и трудовой договор. Большинство отличий связаны с отношениями между работником и работодателем.

Главный момент, который интересует бухгалтерию, связан с тем, что «подрядчики» освобождены от уплаты взносов в Фонд социального страхования. Работодатель платит за них только в ПФР и ФОМС.

Работники, отношения с которыми оформлены по Трудовому кодексу, часто просят в бухгалтерии справки по форме 2-НДФЛ. Такой документ нужен для подтверждения дохода заемщика при получении кредита. Справка потребуется при переходе на новое место работы, оформлении налогового вычета, для расчета пенсии, оформления документов на усыновление ребенка и так далее.

Ндфл по договорам гпх

При исчислении НДФЛ на доходы, выплаченные по договору ГПХ, есть возможность применения стандартных налоговых вычетов. Для того, чтобы воспользоваться вычетом, физическое лицо должно подать заявление с просьбой применить вычеты на детей.

Подтверждающими документами для вычетов будут свидетельства о рождении детей и/или справка с места учебы ребенка (если он достиг 18 лет, но продолжает очное обучение в образовательном учреждении).

Стандартные налоговые вычеты на детей имеют следующие размеры:

Гражданско-правовой договор — довольно распространенное проявление правоотношений в настоящее время. В данной статье мы рассмотри вопросы, касающиеся обложения выплат по договору ГПХ в пользу одной из сторон договора, а также налога, который при этом должен быть начислен и уплачен в бюджет РФ.

Будут ли в справке 2 НДФЛ отражены доходы по договору ГПХ

Если физическое лицо официально трудоустроено, при этом получает дополнительный доход по договору гражданско-правового характера(тоже официально), но у другой организации. Могут ли узнать на основном месте работы о таких доходах? Больше всего волнует справка 2 НДФЛ, ведь там (по моему мнению) отражается информация о всех доходах работника

https://www.youtube.com/watch?v=e411_0ZRhyA

Узнать так или иначе могут — и из справки (хотя эти справки смотрят только при необходимости решения того или иного вопроса) и не из справки — «добрые люди», которые руководствуются одним им ведомой статьёй «о недоносительстве» находятся всегда и везде — могут «доложить по инстанции»…. Другое дело — что ничего противозаконного вы не совершаете. Законодательством не запрещено ни работать по совместительству. ни подрабатывать по гражданско-правовым договорам..

Видео:Ошибки при переносе данных со справки 2 НДФЛ брокера в декларациюСкачать

Ндфл по гражданско правовому договору

Вместе с тем, все больше российских компаний нанимают сотрудников по договорам подряда, и у бухгалтеров возникает вопрос об оформлении справки 2-НДФЛ таким внештатным работникам.

Чтобы разобраться в сути этой проблемы, необходимо ясно понять в чем схожи, и чем различаются договор гпх и трудовой договор. Большинство отличий связаны с отношениями между работником и работодателем.

Главный момент, который интересует бухгалтерию, связан с тем, что «подрядчики» освобождены от уплаты взносов в Фонд социального страхования. Работодатель платит за них только в ПФР и ФОМС.

Работники, отношения с которыми оформлены по Трудовому кодексу, часто просят в бухгалтерии справки по форме 2-НДФЛ. Такой документ нужен для подтверждения дохода заемщика при получении кредита. Справка потребуется при переходе на новое место работы, оформлении налогового вычета, для расчета пенсии, оформления документов на усыновление ребенка и так далее.

Особенности оформления по договорам ГПХ

Организация или ИП признаются налоговыми агентами по выплатам вознаграждения следующим категориям граждан:

- Своим работникам, а также бывшим своим сотрудникам;

- работникам по ГПД;

- иным физическим лицам (например, оплата аренды).

Организация не платит страховые взносы в ФСС за работников, с которыми у нее заключен договор ГПХ. Поэтому, чтобы сэкономить, многие работодатели оформляют своих сотрудников таким образом.

Внимание! Договор ГПХ заключается на определенный срок и на выполнение конкретной работы или оказания определенной услуги. Вознаграждение выплачивается разовой суммой после выполнения работы и подписания акта (допускается получение аванса). Подмена трудовых отношений ГПД может привести к штрафу.

Тем не менее работники, оформленные по договору подряда так же, как и обычные сотрудники должны платить налоги. Ставка налога – 13%. Поскольку налоговым агентом является заказчик, на нем и лежит ответственность по удержанию и уплате НДФЛ.

Организация обязана ежегодно отчитываться по 2 НДФЛ в инспекцию, причем ей необходимо предоставить справки на всех физических лиц, которым был выплачен доход в течение налогового периода, в том числе и по людям, оформленным по ГПД. Соответственно человек, оформленный в организации таким образом, имеет право на получение 2 НДФЛ.

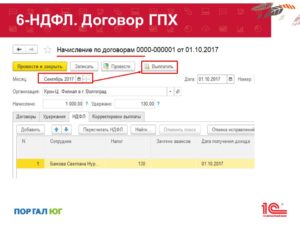

6-НДФЛ: гражданско-правовой договор

Налоговый агент должен исчислить НДФЛ на дату фактического получения физлицом дохода (п. 3 ст. 226 НК РФ). Датой фактического получения дохода по ГПД является день выплаты дохода (перечисления на счет в банке либо выдачи из кассы) (пп. 1 п. 1 ст. 223 НК РФ). Эта дата отражается по строке 100 «Дата фактического получения дохода» формы 6-НДФЛ.

Если договор ГПХ заключен организацией или ИП с физлицом, не являющимся индивидуальным предпринимателем, такие организации и ИП признаются налоговыми агентами (пп. 1, 2 ст. 226 НК РФ). А значит, они должны исчислить, удержать и перечислить НДФЛ с выплачиваемого физлицу вознаграждения по ГПХ.

Введение

Взаимоотношения заказчика (организации) и подрядчика (исполнитель) оформляются договором подряда гражданско-правового характера. В договоре отражены обязанности подрядчика – выполнить объем работ, и заказчика – принять и оплатить работу согласно акту приема – передачи. Кроме того, заказчик обязан отразить в расчете начисленный и удержанный налог.

https://www.youtube.com/watch?v=KRSE6_silHg

Каждый вид прибыли, который получают физ. лица, подлежит налогообложению. С каждого дохода проводится учет начисления НДФЛ. Отличие между ГПХ и трудовым договором только в дате отражения получения прибыли. По трудовому контракту – это последнее число месяца начисления.

Что это такое

Договор гражданско-правового характера (ГПХ) – это соглашение юридического лица с физическим на проведение конкретных работ или решение задач определенного рода. В данном случае юридическое лицо является заказчиком, а физическое – нанятым исполнителем.

Обязательства по договору прекращаются после окончания его срока или по факту сдачи работ. Как правило, оплата производится результатам работы, если договором не предусмотрено иного.

ГПД заключается только при соблюдении определенных условий:

- Работа носит временный характер.

- Юридическое лицо не предоставляет инструменты для проведения работ и не создает условия труда.

- Соглашение устанавливает срок окончания работ и их результат, без согласования трудового процесса.

В отличие от работы по трудовому договору сотрудник по ГПД самостоятельно определяет режим работы и необходимые средства. В то же время он ответственность за результат выполненных работ и соблюдение сроков. Социальные гарантии работодателем не предоставляются.

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Ндфл с выплат по гражданско-правовому договору

Если у индивидуального предпринимателя или в штате организации нет необходимых специалистов или своими силами выполнить работу сложно, заключают гражданско-правовые договоры со сторонними лицами. Например, договор подряда или договор оказания услуг.

Если привлекаемое лицо – ИП, то оформление отношений с ними ничем не отличается от отношений с контрагентами – организациями. Т.е. ИП выставляет счет на свои услуги или заключается договор, работы и услуги выполняются, подписывается акт выполненных работ. Оплата перечисляется на расчетный счет ИП. Налоги с полученных доходов ИП платит за себя сам.

А вот если вы привлекаете просто физическое лицо, не зарегистрированное в качестве ИП, то ситуация будет немного сложнее.

И в таком случае организация-заказчик обязана будет удержать НДФЛ с выплачиваемого дохода, т.к. она выступи в роли налогового агента.

В этой статье мы обсудим, как рассчитать и удержать Ндфл с выплат по гражданско-правовому договору на выполнение работ или оказание услуг.

статьи:

1. Особенности гражданско-правового договора

2. Подписание акта приема-передачи выполненных работ

3. Обязанность удержать Ндфл с выплат по гражданско-правовому договору

4. НДФЛ с компенсации затрат

5. Две точки зрения на удержание НДФЛ с компенсации затрат подрядчику

6. Стандартные налоговые вычеты

7. Профессиональный налоговый вычет

8. Бухгалтерский учет выплат и удержания НДФЛ

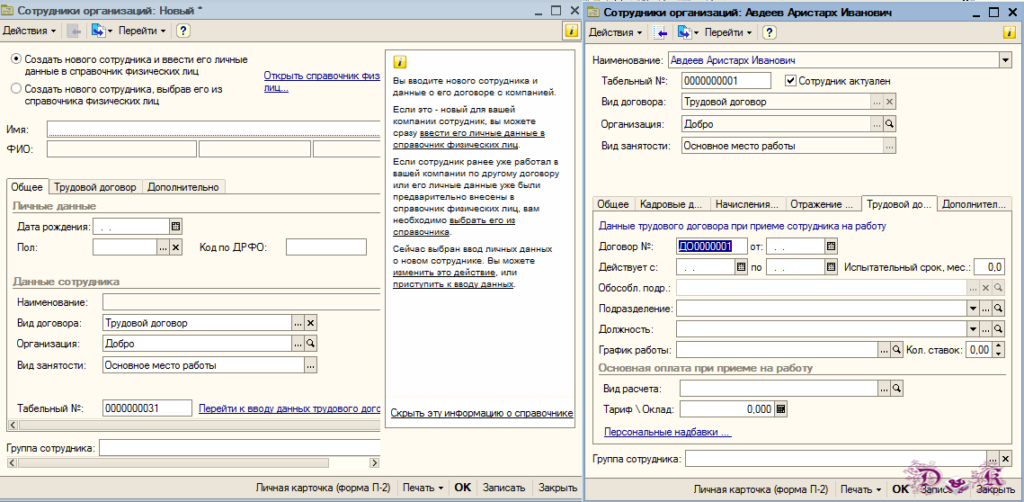

9. Начисление НДФЛ по договору подряда в 1С

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Особенности гражданско-правового договора

Гражданско-правовые договоры на выполнение работ (это договор подряда) и оказание услуг регулируется Гражданским кодексом (ГК) РФ.

Физические лица могут оказать вам услуги (регулируется гл.39 ГК) или выполнить работы (регулируется гл.37 ГК). Важное отличие гражданско-правового договора от трудового – наличие индивидуального конкретного задания. Предметом такого договора всегда служит конечный результат труда. И именно этот результат заказчик оплачивает.

https://www.youtube.com/watch?v=HBCjIyExOHM

Независимо от того, что у вас будет – работы или услуги, договор подряда или договор возмездного оказания услуг, общие правила взаимоотношений между заказчиком и исполнителем будут одинаковыми, поскольку к договору оказания услуг применяются положения о подряде (ст.783 ГК).

Стороны договора подряда — это заказчик и подрядчик. Того, кто дает задание, именуют заказчиком (это организация или ИП), а того, кто его выполняет — подрядчиком. Для договора оказания услуг аналогично – заказчик и исполнитель.

По условиям договора подрядчик (исполнитель) обязан выполнить конкретную работу (оказать услугу), п.1 ст.702 ГК.

В чем именно она состоит, нужно подробно расписать в договоре, который заключается в письменной форме.

Кроме вида выполняемых работ или услуг, в договоре прописываются даты начала и окончания работ, порядок сдачи-приемки, стоимость и порядок оплаты, ответственность сторон за нарушение условий договора.

Конечная цена по договору может включать в себя две части:

- непосредственно вознаграждение за работу (услугу) подрядчика (исполнителя) (п.1, 2 ст.709 ГК);

- стоимость компенсации издержек подрядчика (исполнителя).

Порядок оплаты по договору может предусматривать выплату аванса. Это может быть как фиксированная сумма, так и процент от общей суммы вознаграждения. Не забудьте прописать, что в случае невыполнения обязательств по договору подрядчик обязан вернуть вам полученный аванс!

2. Подписание акта приема-передачи выполненных работ

Окончив работу, подрядчик обязан сдать ее результат заказчику, а заказчик — принять его.

Сдача-приемка результата работ оформляется актом сдачи-приемки, который должны подписать подрядчик и заказчик (или их уполномоченные представители). На основе этого акта заказчик производит расчет с подрядчиком.

Составляя акт, не забудьте включить в него все обязательные реквизиты, предусмотренные ст.9 закона №402-ФЗ «О бухгалтерском учете».

Если подрядчик несет какие-то расходы, связанные с выполнением работ, фирма или предприниматель могут их оплатить. Порядок оплаты таких расходов определяется в договоре. Подробнее об этом – чуть позже. А пока давайте посмотрим, как может выглядеть такой акт.

Акт составляется в двух экземплярах – по одной для каждой из сторон. На основании подписанного акта производится оплата работы и признаются расходы в бухгалтерском и налоговом учете.

3. Обязанность удержать Ндфл с выплат по гражданско-правовому договору

Физическое лицо, выполняющее для организации работы или оказывающее услуги, получает доход. А этот доход облагается НДФЛ (пп.6 п.1 ст.208 НК). Организация является источником выплаты этого дохода, а значит – налоговым агентом (п.1 ст.226 НК). Поэтому организация должна удержать Ндфл с выплат по гражданско-правовому договору и уплатить его в бюджет.

Обсуждая с подрядчиком цену выполняемых работ, во избежание конфликтных ситуаций, обратите его внимание, что свое вознаграждение он получит за минусом удержанного налога.

Переложить обязанность уплаты налога на физическое лицо и освободиться тем самым от исполнения обязанности налогового агента вы не имеете права. Это не предусмотрено законодательством. Независимо от того, что вы прописали в договоре.

Также вы не можете уплатить НДФЛ за счет собственных средств (п.9 ст.226 НК), поэтому в договоре обязательно должна фигурировать сумма включая НДФЛ.

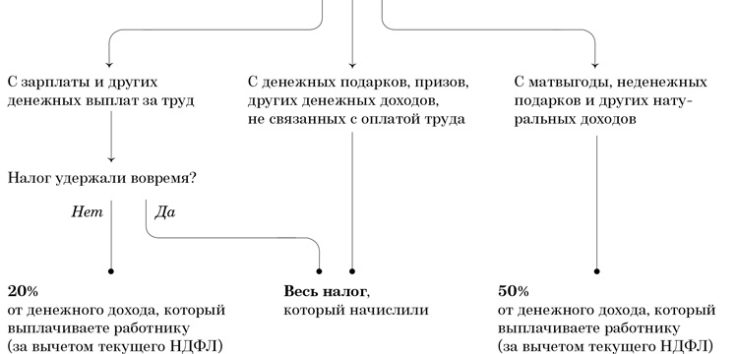

Ставки по НДФЛ:

- для резидентов РФ — 13%;

- для нерезидентов РФ — 30%.

Ниже в табличке смотрите информацию по дате получения дохода, удержания и уплаты налога.

| Наименование выплаты (дохода) | Дата получения дохода | Дата удержания налога | Дата уплаты (перечисления) налога |

| Выплаты по договору гражданско-правового характера (подряда, аренды и пр.) исполнителю — не ИП | День выплаты дохода (пп. 1 п.1.1 ст.223 НК) | В день выплаты дохода (п. 4 ст. 226 НК) | Не позднее дня, следующего за днем выплаты дохода, с которого удержан налог (п. 6 ст. 226 НК) |

Налог удерживается непосредственно из суммы вознаграждения при его фактической выплате (п. 1 ст. 223 и п. 4 ст. 226 НК).

Не забудьте, что выполнение обязанностей налогового агента удержанием и перечислением НДФЛ не ограничивается:

- по итогам года не позднее 1 апреля следующего года в налоговую инспекцию подается справка по форме 2-НДФЛ;

- по итогам квартала, в котором физическое лицо (ваш подрядчик или исполнитель) получило доход, и по итогам каждого из последующих кварталов до конца года вы будете показывать доходы и НДФЛ в форме 6-НДФЛ.

Если организация не сможет удержать налог (например, если вознаграждение выплачивается в натуральной форме), то она должна сообщить об этом в налоговую инспекцию и самому исполнителю (п. 5 ст. 226 НК РФ).

4. НДФЛ с компенсации затрат

В связи с исполнением физическим лицом гражданско-правового договора у него могут возникать издержки, например, расходы на проезд и проживание, приобретение товарно-материальных ценностей, необходимых для выполнения работ или оказания услуг. И договором может предусматриваться компенсация этих фактических издержек заказчиком (ст. 709, 783 ГК).

Компенсация выплачивается при предоставлении физическим лицом первичных документов по произведенным расходам.

Для оплаты расходов можно составить акт в произвольной форме, в котором указать, какие именно расходы произведены, в какой сумме, и перечислить прилагаемые документы.

Также в акте нужно сослаться на договор, в котором прописана обязанность заказчика компенсировать расходы, возникшие в связи с исполнением договора.

https://www.youtube.com/watch?v=KHMGeI9EJdg

Возникает вопрос – нужно ли начислять НДФЛ с сумм такой компенсации? К сожалению, в настоящее время однозначный ответ на этот вопрос отсутствует.

Согласно ст.209 НК объектом обложения НДФЛ признается доход, полученный налогоплательщиком. По ст.41 НК доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить. Экономическая выгода определяется в соответствии с гл.23 НК.

Но и там четкого определения дохода мы не найдем. П.1 ст.210 говорит, что при определении базы по налогу учитываются доходы в денежной и натуральной форме. Все! Никакой конкретики, круг замкнулся.

По общему правилу даже компенсация, полученная в возмещение предшествующих расходов, признается доходом. И лишь в специально оговоренных законодателем ситуациях эти доходы не облагаются НДФЛ. К сожалению, компенсация фактических расходов, произведенных физическому лицу по гражданско-правовому договору, среди этих случаев отсутствует.

5. Две точки зрения на удержание НДФЛ с компенсации затрат подрядчику

Итак, две точки зрения:

- Мнение Минфина

Видео:За какой период выдается справка 2-НДФЛСкачать

Отражение дохода по договорам ГПХ в 2 НДФЛ

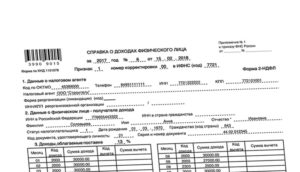

Справка 2 НДФЛ отражает доходы и уплаченные с них налоги. Она подготавливается налоговым агентом на каждого человека отдельно и является основным документом, подтверждающим его заработок.

Поскольку справка необходима при оформлении кредита и получения иных услуг, работники часто обращаются за ней в бухгалтерию по месту работы. Однако не все работники оформляются по трудовому договору, с некоторыми заключается гражданско-правовой договор.

Могут ли такие лица получить справку 2 НДФЛ и есть ли какие-то особенности в ее оформлении?

Особенности заполнения

Все выплаты отражаются в документе согласно числовому обозначению – коду дохода. Так, заработная плата имеет код – 2000, отпускные – 2012, а больничные выплаты – 2300. Код дохода по гражданско-правовому договору в справке 2 НДФЛ – 2010 (за исключением авторских вознаграждений).

В отличие от обычной зарплаты, вознаграждение по ГПД отражается в документе месяцем выплаты, а не начисления, т.к. согласно налоговому законодательству датой получения дохода считается день перечисления денег. В этот же день удерживается НДФЛ, в бюджет он должен быть перечислен не позднее следующего дня.

Например, Иванов С.И. был оформлен по ГПД для оказания юридической консультации, работу он закончил 26 апреля, в этот же день был подписан акт оказания услуг. Оплата стоимости работ была произведена 3 мая. В справке 2 НДФЛ сумма вознаграждения отобразится в мае по коду 2010.

Подрядчик также имеет право на уменьшение налоговой базы за счет вычетов. Для этого он пишет заявление в бухгалтерию заказчика и предоставляет документы, подтверждающие право на вычет для справки 2 НДФЛ, это:

- Свидетельства о рождении детей – стандартные вычеты на детей;

- документы на квартиру – имущественные вычеты, в том числе возврат по договору долевого участия;

- договора с медицинскими учреждениями, образовательными учреждениями, чеки, подтверждающие оплату обучения, покупку лекарств – социальные вычеты.

Стандартные, социальные и имущественные вычеты отражаются в 4 разделе справки. Также подрядчик может рассчитывать и на профессиональный вычет. В него включаются все затраты, понесенные в результате исполнения обязательств по договору. Вычет предоставляется на основании заявления и документов, подтверждающих расходы.

Важно! По документам должна четко прослеживаться связь между выполненными работами и понесенными затратами.

Рассмотрим образец заполнения 2 НДФЛ на примере:

Ветров Н.Л. оказывал услуги по ремонту оборудования по ГПД с 1 по 29 июня. Стоимость работы – 39 000 рублей, деньги были перечислены после подписания актов – 2 июля. У Ветрова есть ребенок, он написал заявление на предоставление вычета.

https://www.youtube.com/watch?v=6BK8IE-kj2c

Также для ремонта требовались расходные материалы общей стоимостью 5000 рублей. 2НДФЛ будет выглядеть следующим образом:

Организация или ИП отчитываются в налоговую инспекцию по НДФЛ не только по сотрудникам, но и по подрядчикам. Также они обязаны выдавать справки по требованию таких работников.

Вознаграждения по ГПД в справке отражаются по коду 2010.

К подрядчику применяется обычная ставка налога на доходы, он может воспользоваться всеми вычетами предусмотренными налоговым законодательством (при наличии оснований).

Видео:Договор ГПХ: что и как оплачивает заказчик (ИП/РФ)Скачать

Физическое лицо работает по ГПД. Справка 2-НДФЛ, справка для расчета пособий

Обязан ли работодатель физическому лицу, работавшему по ГПД, при увольнении выдать справку 2-НДФЛ и справку для расчета пособий — читайте в статье.

Вопрос: Сотрудник работает по договору ГПХ. Нужно ли при его увольнении выдать ему справку 2-НДФЛ, и справку для исчисления пособий?

Ответ: Обязанности выдавать справку 2-НДФЛ нет. Справка выдает только по заявлению налогоплательщика.

Еще читайте: справка 2-НДФЛ: новая форма в 2021 году

Отвечает Александр Сорокин,

заместитель начальника Управления оперативного контроля ФНС России

«ККТ нужно применять только в случаях, если продавец предоставляет покупателю, в том числе своим сотрудникам, отсрочку или рассрочку по оплате своих товаров, работ, услуг.

Именно эти случаи, по мнению ФНС, относятся к предоставлению и погашению займа для оплаты товаров, работ, услуг.

Если организация выдает денежный заем, получает возврат такого займа или сама получает и возвращает заем, кассу не применяйте. Когда именно нужно пробивать чек, смотрите в рекомендации».

Из рекомендации Нужно ли применять ККТ при выдаче, получении и возврате займа

Задайте свой вопрос экспертам «Системы Главбух»

Справка для исчисления пособия не выдается физлицам, работающим по ГПД, так как выплаты по ГПД не подлежат обложению страховыми взносами на случай временной нетрудоспособности и в связи с материнством.

Обоснование

Как представить справку по форме 2-НДФЛ

Выдача справок налогоплательщикам

Помимо налоговой инспекции, справки по форме 2-НДФЛ налоговые агенты обязаны выдавать и налогоплательщикам по их заявлению (п. 3 ст. 230 НК РФ).

* Такие справки нужны, в частности, при переходе сотрудника из одной организации в другую в течение года.

Предоставляя сотруднику стандартные налоговые вычеты, бухгалтерия на новом месте работы обязана учитывать суммы доходов, которые он получил на прежнем месте работы. Размеры доходов должны быть подтверждены справкой по форме 2-НДФЛ.

Как начислить взносы на обязательное пенсионное (социальное, медицинское) страхование на выплаты по гражданско-правовым договорам и авторским договорам

Порядок расчета

Страховые взносы с вознаграждений по гражданско-правовым договорам рассчитывайте так же, как и с выплат по трудовым договорам.

Единственное исключение: на вознаграждения по гражданско-правовым договорам не нужно начислять взносы в ФСС России на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством* (п. 2 ч. 3 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ).

Приказ Минтруда РФ от 30.04.2013 № 182Н Приложение №2

«Порядок выдачи справки о сумме заработной платы, иных выплат и вознаграждений за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой о сумме заработной платы, иных выплат и вознаграждений, и текущий календарный год, на которую были начислены страховые взносы, и о количестве календарных дней, приходящихся в указанном периоде на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской Федерации не начислялись»

2. Выдача Справки осуществляется в день прекращения работы (службы, иной деятельности) у страхователя, в течение времени выполнения которой лицо подлежало обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

* При невозможности вручить Справку непосредственно в день прекращения работы (службы, иной деятельности) страхователь направляет застрахованному лицу по адресу его места жительства, известному страхователю, уведомление о необходимости явиться за Справкой либо о даче согласия на отправление ее по почте.

В случае согласия застрахованного лица на отправление Справки по почте указанное лицо уведомляет об этом страхователя в письменном виде.

https://www.youtube.com/watch?v=py9m4PHlX14

Отвечает Александр Сорокин,

заместитель начальника Управления оперативного контроля ФНС России

«ККТ нужно применять только в случаях, если продавец предоставляет покупателю, в том числе своим сотрудникам, отсрочку или рассрочку по оплате своих товаров, работ, услуг.

Именно эти случаи, по мнению ФНС, относятся к предоставлению и погашению займа для оплаты товаров, работ, услуг.

Если организация выдает денежный заем, получает возврат такого займа или сама получает и возвращает заем, кассу не применяйте. Когда именно нужно пробивать чек, смотрите в рекомендации».

Из рекомендации Нужно ли применять ККТ при выдаче, получении и возврате займа

Видео:Как получить справку 2 НДФЛ через ГосуслугиСкачать

Выдается Ли Справка 2 Ндфл По Гражданско Правовому Договору

Работники, отношения с которыми оформлены по Трудовому кодексу, часто просят в бухгалтерии справки по форме 2-НДФЛ. Такой документ нужен для подтверждения дохода заемщика при получении кредита. Справка потребуется при переходе на новое место работы, оформлении налогового вычета, для расчета пенсии, оформления документов на усыновление ребенка и так далее.

В 2-НДФЛ указывается размер дохода, полученного работником за отчетный период, и сумма уплаченного налога. Исключение составляют периоды, когда сотрудник не получал заработную плату. Такие периоды должен подтверждать документ, например — заявление на отпуск за свой счет.

Гражданско-правовой договор в справке 2-НДФЛ

В целях НДФЛ доход в виде вознаграждения по гражданско-правовому договору считается полученным в день его выплаты физлицу , в вашем случае – 20.01.2021. Поэтому в справке 2-НДФЛ за 2015 год вы его отражать не должны . Его следует отразить в справке 2-НДФЛ за 2021 год, которую вы должны будете сдать в 2021 году.

Вознаграждение по гражданско-правовому договору не относится к доходам в виде оплаты труда. Поэтому на него не распространяется правило о том, что в целях НДФЛ доход в виде зарплаты считается полученным в последний день месяца, за который она начислена .

Код дохода по договору подряда в справке 2 НДФЛ

Тут есть три варианта заполнения:

- Указание кода 2000 – стандартная заработная плата, которая начисляется на основании трудовых договоров;

- Можно указать код 2010, который отображает в себе вид дохода, который получается в результате исполнения гражданско-правовых договоров;

- Можно указать код 4800 – иные доходы.

Все перечисленные коды облагаются налогом в размере 13%.

Вполне очевидно, что все данные о доходах в справке могут быть отображены исключительно в виде кодов. Поэтому, вам нужно систематически обновлять такие справочники, так как в 2012 году были введены новые виды доходов с определенными кодами.

Выдают ли справку ндфл при работе по договору подряда

текст в предыдущей редакции)4. Доверенность на получение заработной платы, пособий по временной нетрудоспособности, по беременности и родам, по уходу за ребенком до 1.

5 лет исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за два календарных года, предшествующих году наступления отпуска по беременности и родам, в том числе за время работы у другого страхователя.

Рекомендуем прочесть: Что нужно чтобы утилизировать машину в гаи

680 юристов сейчас на сайте Добрый вечер!вопрос такой))хочу встать на учет в службу занятости!на последнем месте работы была трудоустроена по ДОГОВОРУ ПОДРЯДА (отработала 6 месяцев), а одним из документов, предоставляемых в службу занятости является ‘справка о средней з/п за последние 3 месяца по последнему месту работы’!дадут ли мне такую справку с последнего места работы.

🔥 Видео

Для чего нужна справка 2 НДФЛ с предыдущего места работыСкачать

ГПХ ИЛИ ТРУДОВОЙ ДОГОВОР? ЧТО ЗНАЧИТ - ОФОРМЛЕНИЕ ПО ДОГОВОРУ | 18+Скачать

Как составить гражданско-правовой договор оказания услуг с физическим лицом?Скачать

Нет трудового договора = аннулирован патентСкачать

Справка 2-НДФЛ-"подделка" и статья 327 УК РФСкачать

Плюсы и минусы работы по ГПХ | Договор гражданско-правового характераСкачать

ЗАЧЕМ СПРАВКИ С ПРЕДЫДУЩЕЙ РАБОТЫСкачать

2-НДФЛ Справка или о СРЕДНЕЙ заработной плате В чем же РАЗНИЦА?Скачать

Важные изменения по договорам ГПХ с 2023 годуСкачать

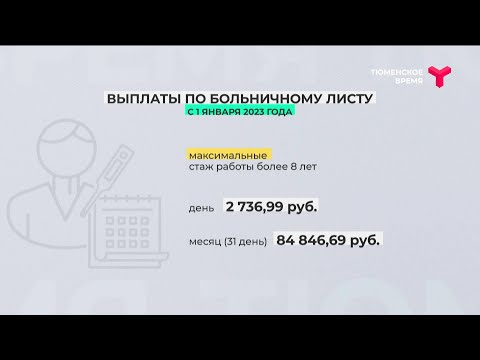

Изменения в выплатах по больничному листуСкачать

Выплаты физическим лицам по договорам гражданско-правового характера в "1С:Бухгалтерия 8.3"Скачать

Изменение в налогах и отчетах по договорам ГПХ с 2023гСкачать

Справка 2-НДФЛ, как получить через Госуслуги в личном кабинете налогоплательщика Сделать 2-НДФЛ 2023Скачать

Гражданско правовой договор НДФЛ: начисление, удержание, вычеты по налогуСкачать