Заем. Запрет на использование наличной выручки из кассы распространяется как на выдачу займов, так и на их возврат и погашение процентов. То есть касается обеих сторон договора — и заимодавца, и заемщика.

Кроме того, запрет на расходование выручки распространяется не только на договоры, заключенные между двумя компаниями или компанией и предпринимателем, но и на контракты, подписанные с физлицом. Это может быть, например, учредитель, который дал своей компании взаймы.

Или директор, который, наоборот, получил от организации заем. Также не важно, какой заем получен или выдан — процентный или беспроцентный.

За превышение этого ограничения предусмотрен штраф в сумме до 50 000 руб. (ст. 15.1 КоАП РФ).

Причем долгое время оставался спорным вопрос о том, кого налоговики вправе привлечь к административной ответственности за данное нарушение: обе стороны договора, только продавца, который получает наличку, или только покупателя, который ею расплачивается.

Инспекторы штрафовали и тех и других. И судьи признавали это правомерным (постановления ФАС Волго-Вятского округа от30 ноября 2010г. поделу №А28-2959/2010 и ФАС Поволжского округа от12 октября 2010г. поделу №А65-6852/2010).

- Ооо является субъектом малого предпринимательства, выплачивает дивиденды своим участникам

- Что грозит АО за выплату дивидендов из кассы

- Можно ли выплатить дивиденды наличными деньгами из кассы

- Выдача дивидендов из кассы

- Что, кому и как теперь можно выдать наличными

- Пособия: выдать из наличной выручки можно, хранить в кассе сверх лимита нельзя

- Выплата дивидендов из кассы

- На какую сумму в 2021 году застрахованы вклады физических лиц

- Как получает прибыль учредитель ООО?

- Образец решения учредителя о распределении чистой прибыли

- Как учредителю вывести прибыль из ООО: дивиденды — Эльба

- Почему нельзя просто взять и потратить деньги

- Деньги компании вы можете брать по трём основаниям:

- Как часто можно выплачивать дивиденды

- Пример

- Когда вы не можете выплачивать дивиденды

- 1. Считаем чистые активы и определяем сумму дивидендов

- 2. Принимаем решение о выплате дивидендов

- 3. Выплачиваем дивиденды и удерживаем НДФЛ

- 📽️ Видео

Ооо является субъектом малого предпринимательства, выплачивает дивиденды своим участникам

Разумеется, при этом должны учитываться соответствующие ограничения, установленные актами Банка России. Пунктом 2 Указания ЦБР от 07.10.

2013 N 3073-У (далее — Указание) установлен исчерпывающий перечень целей, на которые могут расходоваться наличные деньги в валюте РФ, поступившие в кассы юридических лиц (индивидуальных предпринимателей) за проданные ими товары, выполненные ими работы и (или) оказанные ими услуги, а также полученные в качестве страховых премий.

Выплата распределенной части прибыли («дивидендов») участникам ООО в этот перечень не включена. Поэтому осуществление таких выплат из наличной выручки, полученной за проданные товары (выполненные работы и (или) оказанные услуги), является нарушением Указания*(1).

Однако очевидно, что ранее выданные под отчет, не израсходованные и возвращенные в кассу деньги не могут рассматриваться как поступившие в кассу за проданные товары, выполненные работы или оказанные услуги. Следовательно, указанные выше ограничения, установленные п. 2 Указания, на расходование таких средств не распространяются.

Законом об ООО не установлено требования о том, что распределенная между участниками прибыль должна выплачиваться исключительно в безналичном порядке либо путем почтового перевода (как это предусмотрено, например, ст. 42 Федерального закона от 26.12.

1995 N 208-ФЗ «Об акционерных обществах»). Порядок выплаты части распределенной прибыли общества определяется уставом общества или решением общего собрания участников общества (п. 3 ст. 28 Закона об ООО).

Таким образом, принципиальная возможность выплаты указанных в вопросе сумм в наличной форме законодательством не исключена.

Что грозит АО за выплату дивидендов из кассы

Во-вторых, на нарушение способа выплаты дивидендов могут обратить внимание налоговики при проверке кассовой дисциплины, посчитав это нарушением порядка хранения свободных средств в кассе . Ведь деньги из кассы выданы неправомерно (на цели, на которые их выдавать нельзя). Эти суммы должны были находиться в кассе либо быть сданы в банк.

Рекомендуем прочесть: Начисления отведение сточных вод на одн в 2021 году

Во-первых, в выплате дивидендов наличными проверяющие (территориальные органы ЦБ РФ) могут усмотреть воспрепятствование обществом реализации акционером прав, удостоверенных ценными бумагами . То есть его права на получение дивидендов безналичным способом.

Между тем акции удостоверяют само по себе право на получение дивидендов без оговорки на способ их выплаты . Да и раз акционер получил их наличными, значит, такой способ выплаты его устроил. Поэтому его права не нарушаются. И жалобы с его стороны маловероятны. Но лучше все же выплачивать дивиденды в соответствии с буквой закона.

Ведь размер штрафа для организации составляет ни много ни мало 500-700 тыс. руб. А срок давности привлечения к ответственности — 1 год .

Можно ли выплатить дивиденды наличными деньгами из кассы

Дивиденды можно выдать деньгами или в натуральной форме, то есть другим имуществом. Причем акционерам деньгами дивиденды можно выплатить только безналично. Участникам же ООО – как через кассу, так и на банковский счет. Такой порядок следует из статьи 28 Закона от 8 февраля 1998 г. № 14-ФЗ и статьи 42 Закона от 26 декабря 1995 г. № 208-ФЗ.

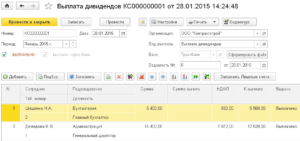

Видео:Начисление и выплата дивидендов в 1ССкачать

Выдача дивидендов из кассы

Добрый день! По нашим традициям, мы не комментируем чужие материалы и, тем более, не полемезируем по их поводу. Какими бы авторитетными не были авторы публикации.Тем более, что анализ проведен достаточно поверхностно и к вопросу темы отношения имеет мало.

Так что, давайте вернемся к основному вопросу темы.

Цитата (Nensy):ООО на УСН (Д-Р). Выдано под отчет 1 млн рублей. Если подотчетник вернет данную сумму в кассу, как неизрасходованную, можно ли с этих средств выплатить наличными из кассы дивиденты учредителю (он же — гендиректор)?Тут сразу цепочка проблем возникает.1. Можно ли выплатить дивиденды из кассы наличными?Читаем первоисточник:Цитата (Указание ЦБ РФ от 07.

10.13 № 3073-У «Об осуществлении наличных расчетов»):2.

Индивидуальные предприниматели и юридические лица (далее — участники наличных расчетов) не вправе расходовать поступившие в их кассы наличные деньги в валюте Российской Федерации за проданные ими товары, выполненные ими работы и (или) оказанные ими услуги, а также полученные в качестве страховых премий, за исключением следующих целей:выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;выплат страховых возмещений (страховых сумм) по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами;выдачи наличных денег на личные (потребительские) нужды индивидуального предпринимателя, не связанные с осуществлением им предпринимательской деятельности;оплаты товаров (кроме ценных бумаг), работ, услуг;выдачи наличных денег работникам под отчет;возврата за оплаченные ранее наличными деньгами и возвращенные товары, невыполненные работы, неоказанные услуги;выдачи наличных денег при осуществлении операций банковским платежным агентом (субагентом) в соответствии с требованиями статьи 14 Федерального закона от 27 июня 2011 года N 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, N 27, ст. 3872; 2012, N 53, ст. 7592; 2013, N 27, ст. 3477; N 30, ст. 4084).Вывод: если деньги в кассу поступили за проданные товары, выполненные ими работы и (или) оказанные ими услуги, или в качестве страховых премий, то выплачивать из них дивиденды нельзя.Если получены в кассу по другим основаниям, то можно.Какие это другие основания?Например, сняты со счета в банке, получен кредит (заём) наличными или возврат кредита (займа) — но не проценты по выданному кредиту (займу)… Так же, это могут быть оплата учредителем доли в уставному капитале или взнос учредителя наличными в имущество ООО…И тут мы плавно подошли ко второй проблеме:2. Можно ли выплачивать дивиденды из возврата неиспользованных подотчетных сумм?Или, по-другому, является ли возврат неиспользованных подотчетных сумму теми самыми «другими основаниями»,о которых шла речь в пункте (проблеме) № 1?Это полностью зависит от того, из каких денег генеральный директор получил деньги под отчет.

https://www.youtube.com/watch?v=i56Wg3XwRSg

Если источником этих подотчетных денег являлась выручка, т.е. оплата товаров (раблот, услуг), то выплачивать эти деньги в качестве дивидендов нельзя.

Если подотчетные суммы предварительно были сняты с расчетного счета или для их выдачи учредитель дал заём наличными, и только потом они были выданы подотчетнику (в чем я, честно говоря, сильно сомневаюсь), тогда их можно направить на выплату дивидендов.3.

Есть ли ограничения по сумме при выплате дивидендов наличными?Ограничений по сумме нет.Читаем первоисточник:Цитата (Указание ЦБ РФ от 07.10.13 № 3073-У «Об осуществлении наличных расчетов»):5.

Наличные расчеты в валюте Российской Федерации и иностранной валюте между участниками наличных расчетов и физическими лицами осуществляются без ограничения суммы.Так что, ограничения в 100 тыс. руб. на выплату дивидендов участникам — физическим лицам не распространяются.

Если участник — юридическое лицо, то наличными не более 100 тыс. руб.Итак, глобальный вывод по всей теме: деньги, которые внесет директор, как остаток неизрасходованных подотчетных сумм, нужно сначала положить в банк, а потом их снять оттуда и выдать ему же в качестве дивидендов.

В заключение я хочу рекомендовать почитать в теме https://www.buhonline.ru/forum/index?g=posts&m=343815#343815 о том, к чему может привести бесконтрольная выдача денег из кассы директору, как бы, под отчет…

Успехов!

Что, кому и как теперь можно выдать наличными

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 4 июля 2014 г.

журнала № 14 за 2014 г.На вопросы отвечала Н.А. Мартынюк, эксперт по налогообложению

Разбираемся, как в разных ситуациях применять новые правила расчетов наличными, недавно утвержденные ЦБУказание ЦБ от 07.10.2013 № 3073-У (далее — Указание) и вступившие в силу 1 июня.

Пособия: выдать из наличной выручки можно, хранить в кассе сверх лимита нельзя

Е. Сердитова, г. Пермь

Видео:Учет выплаты дивидендов и долей от прибылиСкачать

Выплата дивидендов из кассы

Цитата (Nensy):ООО на УСН (Д-Р). Выдано под отчет 1 млн рублей. Если подотчетник вернет данную сумму в кассу, как неизрасходованную, можно ли с этих средств выплатить наличными из кассы дивиденты учредителю (он же — гендиректор)?Тут сразу цепочка проблем возникает.1.

Можно ли выплатить дивиденды из кассы наличными?Читаем первоисточник:Цитата (Указание ЦБ РФ от 07.10.13 № 3073-У «Об осуществлении наличных расчетов»):2.

Индивидуальные предприниматели и юридические лица (далее — участники наличных расчетов) не вправе расходовать поступившие в их кассы наличные деньги в валюте Российской Федерации за проданные ими товары, выполненные ими работы и (или) оказанные ими услуги, а также полученные в качестве страховых премий, за исключением следующих целей:выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;выплат страховых возмещений (страховых сумм) по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами;выдачи наличных денег на личные (потребительские) нужды индивидуального предпринимателя, не связанные с осуществлением им предпринимательской деятельности;оплаты товаров (кроме ценных бумаг), работ, услуг;выдачи наличных денег работникам под отчет;возврата за оплаченные ранее наличными деньгами и возвращенные товары, невыполненные работы, неоказанные услуги;выдачи наличных денег при осуществлении операций банковским платежным агентом (субагентом) в соответствии с требованиями статьи 14 Федерального закона от 27 июня 2011 года N 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, N 27, ст. 3872; 2012, N 53, ст. 7592; 2013, N 27, ст. 3477; N 30, ст. 4084).Вывод: если деньги в кассу поступили за проданные товары, выполненные ими работы и (или) оказанные ими услуги, или в качестве страховых премий, то выплачивать из них дивиденды нельзя.Если получены в кассу по другим основаниям, то можно.Какие это другие основания?Например, сняты со счета в банке, получен кредит (заём) наличными или возврат кредита (займа) — но не проценты по выданному кредиту (займу)… Так же, это могут быть оплата учредителем доли в уставному капитале или взнос учредителя наличными в имущество ООО…И тут мы плавно подошли ко второй проблеме:2. Можно ли выплачивать дивиденды из возврата неиспользованных подотчетных сумм?Или, по-другому, является ли возврат неиспользованных подотчетных сумму теми самыми «другими основаниями»,о которых шла речь в пункте (проблеме) № 1?Это полностью зависит от того, из каких денег генеральный директор получил деньги под отчет.

https://www.youtube.com/watch?v=i56Wg3XwRSg

Если источником этих подотчетных денег являлась выручка, т.е. оплата товаров (раблот, услуг), то выплачивать эти деньги в качестве дивидендов нельзя.

Если подотчетные суммы предварительно были сняты с расчетного счета или для их выдачи учредитель дал заём наличными, и только потом они были выданы подотчетнику (в чем я, честно говоря, сильно сомневаюсь), тогда их можно направить на выплату дивидендов.3.

Есть ли ограничения по сумме при выплате дивидендов наличными?Ограничений по сумме нет.Читаем первоисточник:Цитата (Указание ЦБ РФ от 07.10.13 № 3073-У «Об осуществлении наличных расчетов»):5.

Наличные расчеты в валюте Российской Федерации и иностранной валюте между участниками наличных расчетов и физическими лицами осуществляются без ограничения суммы.Так что, ограничения в 100 тыс. руб. на выплату дивидендов участникам — физическим лицам не распространяются.

Если участник — юридическое лицо, то наличными не более 100 тыс. руб.Итак, глобальный вывод по всей теме: деньги, которые внесет директор, как остаток неизрасходованных подотчетных сумм, нужно сначала положить в банк, а потом их снять оттуда и выдать ему же в качестве дивидендов.

В заключение я хочу рекомендовать почитать в теме https://www.buhonline.ru/forum/index?g=posts&m=343815#343815 о том, к чему может привести бесконтрольная выдача денег из кассы директору, как бы, под отчет…

Успехов!>Выплата дивидендов через кассу в 2021 году

На какую сумму в 2021 году застрахованы вклады физических лиц

В настоящее время в России работают около 500 банков — участников системы страхования вкладов физических лиц. Чтобы проверить, застрахованы ли ваши сбережения государством, надо в первую очередь уточнить, куда вы отнесли деньги: в банк, МФО, кооператив или куда-нибудь еще.

https://www.youtube.com/watch?v=ZF2XdGUIJOE

Создание системы обязательного страхования банковских вкладов физических лиц (ССВ) является специальной государственной программой. Она реализуется в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках РФ» № 177-ФЗ от 23 декабря 2003 года.

Неплохим вариантом вложения считается покупка небольшой квартиры, которую проще всего сдать в аренду. Цена таких объектов только растет, их можно продать быстрее всего в случае необходимости получить наличные. Выгода от двух-трех небольших квартир больше, чем от одного с большой площадью.

Риск, что предмет искусства обесценится небольшой. Но в тоже время есть ряд недостатков. Во-первых, даже на знаменитых аукционах можно встретить подделку. Тем более, от этого никто не застрахован, если покупку совершать частным образом. Во-вторых, такое вложение не приносит никаких промежуточных доходов, а ждать его удорожания можно очень долго.

Проблема получения дохода в обществе с ограниченной ответственностью состоит не только в том, чтобы этот самый доход заработать, но и получить его на руки законным способом, ведь после уплаты учредительского взноса доля уставного капитала переходит во владение общества, ровно, как и прибыль, им получаемая не имеет никакого отношения к основателям. Существуют ли легальные способы получить причитающееся?

Как получает прибыль учредитель ООО?

Существует два способа получения прибыли:

- выплата дивидендов;

- получение заработной платы.

Первый способ является наиболее простым и понятным, однако в случае соблюдения корпоративных процедур, установленных уставом ООО, вопросов со стороны контролирующих органов не возникнет, если такая процедура проводится не чаще, чем раз в три месяца.

Алгоритм по выплате дивидендов выглядит следующим образом:

- Бухгалтер рассчитывает чистые активы общества;

- Созывается собрание учредителей (если таковой один, то он может решить этот вопрос самостоятельно);

- Составляется протокол собрания, в котором указываются доли по распределению средств, и конечная дата их перечисления;

- Выплачиваются оговоренные средства (с соблюдением сроков, указанных в протоколе собрания).

Несмотря на то, что частота уплаты процентов прибыли ограничена поквартально, существует законный способ получения выручки ежемесячно: для этого необходимо поделить сумму активов в равных долях и выплачивать её раз в месяц.

При желании учредителей получать некую денежную сумму ежемесячно, можно также выводить деньги через процедуру оформления заработной платы.

Этот способ сопряжен с большими денежными зарплатами, но в этом случае основатель общества гарантировано получает оклад в конце месяца, при условии, что предприятие не работает в убыток.

Для того, чтобы получать оклад, учредитель должен быть оформлен в штат организации согласно действующему трудовому законодательству.

В случае оформления в штат, учредитель, как правило, назначается директором или управляющим, а организация уплачивает все необходимые взносы: в Пенсионный фонд (22% от заработной платы), оплачивает обязательное медицинское страхование (5,1%) и отчисляет часть зарплаты в Фонд социального страхования (2,9%). В конечном счете, общество может потерять от 30% до 50% оклада учредителя, но последний в свою очередь получает все социальные гарантии.

Образец решения учредителя о распределении чистой прибыли

В Российском законодательстве нет жестких требований к тому, как должен быть оформлен протокол собрания учредителей, тем не менее во избежание возникновения спорных моментов, следует придерживаться общепринятых юридических норм, выдвигаемых к оформлению документов.

Важно обязательно включить следующую информацию:

- Точный адрес, с указанием даты и времени;

- Список участников собрания, с указанием фамилий председателя и секретаря;

- Доли в уставном капитале;

- Агенду;

- Ключевые решения;

- Размер выплат.

После подписания протокола собрания, он передается в бухгалтерию, где составляется приказ о начислении дивидендов.

https://www.youtube.com/watch?v=ckgGqAkP0D0

Образец решения:

Пример решения о распределении прибыли единственному участнику

Уплата оговоренных процентов должна происходить строго в установленный законом срок: 60 дней с момента подписания протокола собрания учредителей, в рамках которого рассматривался вопрос о распределении чистой прибыли.

Иногда возникает путаница и предприятие начинает отсчет с момента издания приказа о выплате дивидендов. Такое исчисление неверно, приказ может быть издан гораздо позже. Для того, чтобы избежать спорных вопросов, можно указать дату перечислений дивидендов в протоколе собрания учредителей.

Видео:Начисление и выплата дивидендов в 1ССкачать

Как учредителю вывести прибыль из ООО: дивиденды — Эльба

Когда нужно вывести прибыль из бизнеса, собственник может прибегнуть к самым разным хитростям, иногда не совсем законным. Но те предприниматели, которые не хотят проблем с законом или не имеют выхода на фирмы, занимающиеся обналом, задают много вопросов про то, как легально можно получить деньги из своего ООО.

Почему нельзя просто взять и потратить деньги

Каждый расход компании должен быть обоснован и подтверждён документами. Вы, как учредитель, не вправе взять деньги организации на личные нужды, т.к. не являетесь их собственником (да-да, даже несмотря на то, что вы — владелец фирмы). Имущество организации обособленно от имущества её учредителя.

Деньги компании вы можете брать по трём основаниям:

- Под отчёт — например, если хотите что-то приобрести для своей фирмы за наличный расчёт;

- Заём — его придётся вернуть фирме;

- Дивиденды — ваш доход от деятельности организации, которым вы можете распоряжаться как угодно.

На дивидендах остановимся поподробнее, а заём и выдачу денег под отчёт рассматривать не будем, т.к. они предполагают возвратность и не рассматриваются как доход.

Эльба подготовит бухотчётность для ООО. Сервис простой: вам не нужно знать проводки и правила учёта. Отчёты по налогам и за сотрудников тоже сформируются сами.

Как часто можно выплачивать дивиденды

Как часто организация может распределять дивиденды, определяется в её уставе. По законодательству это можно делать не чаще, чем один раз в квартал. Безопаснее выплачивать дивиденды по итогам года, т.к. только тогда можно рассчитать окончательную чистую прибыль.

Пример

Допустим, что вы получили хороший доход в течение квартала и с чистой прибыли выплатили дивиденды. Затем, по итогам года прибыль оказалась меньше.

Выплата дивидендов будет переквалифицирована как вознаграждение физ.лицу, а вам придется доплатить все страховые взносы и пересдать связанную с ними отчетность в Фонды.

Поэтому поквартально прибыль можете выплачивать, только если уверены в стабильности своего дохода.

Когда вы не можете выплачивать дивиденды

Прежде чем принять решение о выплате дивидендов, нужно проверить имеется ли чистая прибыль и не нарушены ли ограничения, установленные законом. Дивиденды нельзя выплачивать, если:

- не оплачен полностью уставный капитал;

- общество не выплатило стоимость доли в определённых случаях;

- общество на этот момент отвечает признакам банкротства или после выплаты дивидендов может им стать;

- стоимость чистых активов меньше уставного и резервного капитала или станет меньше после выплаты дивидендов;

- по данным бухучета имеется непокрытый убыток.

Для того чтобы убедиться, что всё в порядке, нужно вести бухучет, закрывать периоды (все документы и циферки на счетах учёта должны быть в порядке — это бухгалтерская фишка) и в конце года составить бухгалтерскую отчётность.

1. Считаем чистые активы и определяем сумму дивидендов

Организация имеет право выплачивать дивиденды, если стоимость чистых активов превышает уставный капитал. Уставный капитал вы знаете, остаётся рассчитать стоимость чистых активов и сравнить эти показатели.

https://www.youtube.com/watch?v=IvaFg0L07LU

Чистые активы определяются по данным бухучета — его с 2013 года обязаны вести все организации. Мы уже рассказывали, как правильно вести бухучет на УСН. Если вы не разбираетесь в бухучёте, то можете обратиться к бухгалтеру или бесплатно получить консультацию экспертов по бухгалтерии в Эльбе. Подтверждением правильности расчёта дивидендов будет бухгалтерская отчётность.

Итак, рассчитаем чистые активы: к строке бухгалтерского баланса «Капитал и резервы» прибавляем безвозмездные поступления и гос.помощь (если такие были, берем сальдо по кредиту счета 98 «Доходы будущих периодов»).

Если полученная стоимость чистых активов окажется меньше вашего уставного капитала, то к выплате дивидендов стоит вернуться позже, когда финансовое положение фирмы улучшится.

Сумма дивидендов, которую вы можете выплатить — это сумма по строке бухгалтерского баланса «Капитал и резервы» за вычетом вашего уставного капитала. Вы можете направить на выплату дивидендов всю эту сумму или только её часть.

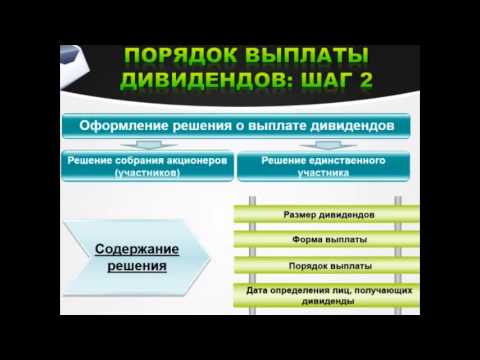

2. Принимаем решение о выплате дивидендов

После того как вы убедились, что по итогам периода фирма получила прибыль и вправе выплатить дивиденды, проводится общее собрание учредителей.

На нём утверждается бухгалтерская отчётность, принимается решение о распределении прибыли и определяется срок выплаты дивидендов. Прибыль распределяется пропорционально долям учредителей в уставном капитале.

Чтобы рассчитать дивиденды каждому учредителю, нужно распределяемую прибыль умножить на его долю в уставном капитале в процентах. Результаты собрания оформляются протоколом. Шаблон протокола

Если вы — единственный учредитель, можете просто вынести решение о распределении прибыли, и на основании этого решения выплатить дивиденды. Шаблон решения о распределении прибыли

Срок выплаты дивидендов не должен превышать 60 дней со дня принятия решения. Срок может быть изменен в меньшую сторону на собрании учредителей или закреплен уставом организации.

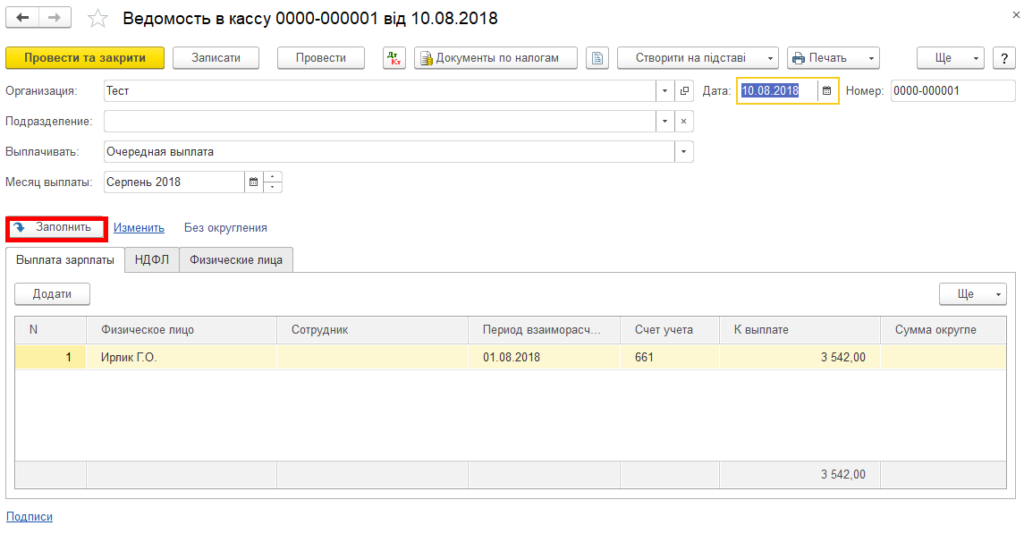

3. Выплачиваем дивиденды и удерживаем НДФЛ

В определённый учредителями срок нужно выплатить дивиденды с расчётного счёта или из кассы ООО и удержать НДФЛ. Для резидентов РФ (те, кто находятся в России дольше 183 дней в течение 12 месяцев) ставка НДФЛ 13%, а для нерезидентов — 15 %.

НДФЛ нужно перечислить в бюджет государства не позднее следующего за выплатой дивидендов дня. Информацию о выплаченных суммах и налоге не забудьте отразить в квартальном отчёте 6-НДФЛ и годовом 2-НДФЛ.

Страховые взносы на сумму дивидендов не начисляются.

Статья актуальна на 15.05.2021

📽️ Видео

Начисление дивидендов в 1С 8.3 БухгалтерияСкачать

Выплата дивидендов имуществом. Как правильно оформить и исчислить налоги?Скачать

Дивиденды в ООО как утвердить и оформитьСкачать

Выплата дивидендов единственному учредителю ОООСкачать

Правила выплаты дивидендов (ИП/РФ)Скачать

Порядок выплаты дивидендов и их учетСкачать

Начисление и выплата дивидендов юрлицу - участнику ООО в 1С:Бухгалтерии 8Скачать

Выплата дивидендов: что важно знать эмитенту и акционеруСкачать

Начисление и выплата дивидендов в 1ССкачать

Как посчитать дивиденды в 1С:УНФ? Часть 1Скачать

Как оформить выплату дивидендов в ООО? Минута с налоговым консультантом.Скачать

45 Документ Выплата дивидендовСкачать

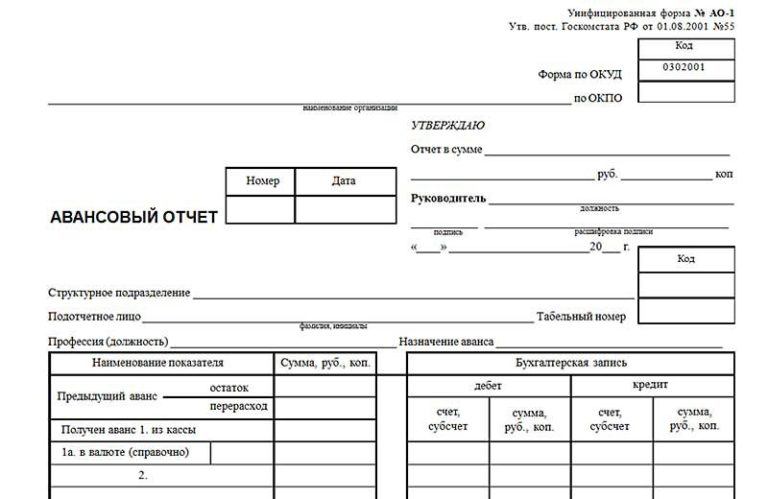

Как оформить выдачу наличных из кассы?Скачать

Налогообложение и выплата дивидендовСкачать

Дивиденды: это что такое и как получать дивиденды по акциям | Дивидендная доходность от акцийСкачать

Как выплатить дивиденды учредителю ООО?Скачать

Налогообложение дивидендов. Особенности выплат дивидендов физическим лицамСкачать