Объектом налогообложения является в том числе безвозмездная передача товаров, работ, услуг (пп. 1 п. 1 ст. 146 НК РФ). Следовательно, при передаче на безвозмездной основе в государственную казну объектов, не перечисленных в пп. 2 п. 2 ст. 146 НК РФ, например социально-культурного назначения, возникал объект обложения НДС.

Начиная с 1 июля 2021 года из объектов налогообложения исключается передача на безвозмездной основе объектов социально-культурного назначения в казну республики в составе РФ, края, области, города федерального значения, автономной области, автономного округа, в муниципальную казну соответствующего городского, сельского поселения или другого муниципального образования.

Соответствующее дополнение внесено в пп. 2 п. 2 ст. 146 НК РФ.

Благодаря новому пп. 19 п. 2 ст. 146 НК РФ передача на безвозмездной основе в государственную казну РФ не признается объектом налогообложения не только по движимому, но и по недвижимому имуществу. Таким образом устранен спорный момент, связанный с уплатой НДС при передаче имущества в казну.

При передаче имущества на безвозмездной основе у передающей стороны появляется обязанность начислить НДС, как при обычной операции реализации. Вместе с тем есть возможность принять входящий НДС к вычету.

Однако в момент безвозмездной передачи недвижимого имущества может возникнуть обязанность восстановить НДС. Законодатель и здесь не забыл внести изменения (в п. 10 ст. 171.

1 НК РФ): восстанавливать НДС, ранее принятый к вычету, при передаче недвижимого имущества в госказну не надо (Федеральный закон от 15.04.2021 № 63-ФЗ).

Вычет НДС при экспорте работ и услуг

С 1 июля вступили в силу изменения, касающиеся вычета НДС при экспорте работ и услуг (Федеральный закон от 15.04.2021 № 63-ФЗ). Рассмотрим эти изменения в сравнении с порядком, действовавшим ранее.

- До 1 июля 2021 года:

- С 1 июля 2021 года:

- Раздельный учет НДС и «правило 5%»

- Вычет НДС при экспорте сырьевых товаров

- Налог Ндс На Покупку Земли 2021 Года

- Налог с продажи земельного участка с 2021 года для физических лиц

- Сумма, с которой платится налог при продаже земельного участка в 2021 году

- Облагается ли продажа земли юридическим лицом налоги 2021 год ндс

- Какой налог платится на продажу дома с земельным участком в 2021 году

- Какой налог на земельный участок придется заплатить в 2021 году

- Как рассчитать налог с продажи земельного участка

- Налог на добавленную стоимость (НДС) в 2021 году

- Налог с продажи земельного участка: что изменилось с 2021 года

- С какой суммы платится налог с продажи автомобиля

- Продажа земли облагается ндс в 2021

- Уплата налога при продаже земельного участка

- Налоговый вычет при покупке земельного участка

- Ндс при приобретении земли

- Изменения в НДС при экспорте с 1 июля 2021 года: учет экспорта товаров, работ и услуг, изменение перечня сырьевых товаров, правило 5%

- Действовавшие до 01 июля 2021 года правила

- Вычет «входного» НДС при экспорте работ и услуг

- Уменьшение перечня сырьевых товаров с возможностью принимать НДС к вычету без подтверждения нулевой ставки

- Правило 5%

- Раздельный учет ндс 5 процентов при реализации земельного участка

- Раздельный учет

- После продажи земельного участка нужен раздельный учет ндс

- Раздельный учет. практика и проблемы

- Земля и раздельный учет по ндс

- Как на практике организовать раздельный учет?

- Правило «5 процентов» по ндс: пример расчета, когда применяется. раздельный учет

- Успеть вовремя

- Ндс при реализации земельного участка

- 📹 Видео

До 1 июля 2021 года:

- Экспорт товаров — ставка НДС 0%, право на вычет входного НДС есть.

- Экспорт работ и услуг, поименованных в ст. 149 НК РФ, не облагается или освобожден от НДС.

- Решить вопрос о том, облагается или нет экспорт работ и услуг, не поименованных в ст. 149 НК РФ, помогает ст. 148 НК РФ. Если место реализации работ, услуг — территория РФ, то операция облагается НДС и есть право на вычет. Если местом реализации не является территория РФ, то НДС не начисляется и не уплачивается, но и вычета входящего НДС нет.

С 1 июля 2021 года:

- Согласно новому пп. 2.1 п. 2 ст. 170 НК РФ, если работы, услуги поименованы в ст. 149 НК РФ, но по ст. 148 НК РФ местом реализации не признается территория РФ, входящий НДС при их экспорте учитывается в стоимости приобретенных (ввезенных) работ, услуг, а не принимается к вычету.

- Значит, справедливо и обратное утверждение: если работы и услуги не поименованы в ст. 149 НК РФ и местом реализации не является территория РФ, вычет входного НДС есть. И эта норма коррелируется с порядком реализации на экспорт товаров, по которому есть право на вычет.

Раздельный учет НДС и «правило 5%»

К операциям, облагаемым НДС, с 1 июля приравниваются операции по реализации работ и услуг при условии, что местом их реализации не признается территория РФ и они не поименованы в ст. 149 НК РФ.

Это значит, что при выполнении работ, оказании услуг, местом реализации которых не признается территория РФ, ведение раздельного учета не требуется, т.к. фактически эти операции приравнены к облагаемым, если они не поименованы в ст. 149 НК РФ (Федеральный закон от 15.04.

2021 № 63-ФЗ). Отсюда изменения в расчете пропорции при применении правила 5%.

По этому правилу весь входящий НДС принимается к вычету, если у налогоплательщика доля необлагаемых операций не превышает 5%. В противном случае НДС подлежит вычету или учитывается в стоимости согласно пропорции. При расчете пропорции реализация работ или услуг за рубежом приравнивается к облагаемым операциям, за исключением тех, которые освобождены по ст. 149 НК РФ.

Вычет НДС при экспорте сырьевых товаров

НДС при экспорте сырьевых товаров принимается к вычету на одну из следующих дат:

- если документы, подтверждающие нулевую ставку, собраны в установленный срок, то вычет входящего НДС осуществляется на последнее число квартала, в котором собраны документы, подтверждающие право на нулевую ставку;

- если документы в установленный срок не собраны, то вычет входящего НДС осуществляется на день отгрузки товаров.

НДС при экспорте несырьевых товаров принимается к вычету на общих основаниях, а именно экспортер является плательщиком НДС, товары приняты к учету, имеются необходимые первичные документы, а также правильно оформленный счет-фактура. Кроме того, еще не прошло три года с даты принятия товаров на учет.

https://www.youtube.com/watch?v=YFcg9sI_OI0

Начиная с 1 июля 2021 года перечень сырьевых товаров сокращен. Таким образом, по большему числу экспортируемых товаров НДС можно принять к вычету, не дожидаясь подтверждения нулевой ставки. Перечень сырьевых товаров приведен в Постановлении Правительства РФ от 18.04.2021 № 466.

Изменение ставки НДС по некоторым товарам

В соответствии с Федеральным законом от 02.08.2021 № 268-ФЗ, с 1 октября 2021 года ставка НДС на пальмовое масло становится 20% вместо 10%, а на фрукты и ягоды — 10% вместо 20%.

Получение товаров, работ, услуг в рамках благотворительности

С 1 декабря 2021 года будет уточнен пп. 12 п. 3 ст. 149 НК РФ (Федеральный закон от 26.07.2021 № 210-ФЗ). Передача товаров, работ, услуг в рамках благотворительности организациям и ИП освобождается от НДС. Но если ранее не было указано, какими документами подтверждается право на освобождение от уплаты НДС, то теперь эти документы прописаны:

- договор или контракт о безвозмездной передаче налогоплательщиком товаров (работ, услуг), имущественных прав;

- акт приема-передачи товаров (работ, услуг), имущественных прав или иной документ, подтверждающий передачу налогоплательщиком.

Важно, что норма прописана в п. 3 ст. 149 К РФ, а это значит, что от льготы можно отказаться.

Льготы для тех, кто реализует услуги по обращению с ТКО

Федеральным законом от 26.07.2021 № 211-ФЗ вводится новый пп. 36 п. 2 ст. 149 НК РФ, согласно которому НДС не облагается реализация услуг по обращению с ТКО, оказываемых региональными операторами. Установлены два условия применения новой нормы:

- к услугам по обращению с ТКО относятся услуги, по которым утвержден предельный единый тариф на услуги регионального оператора по обращению с ТКО без учета НДС;

- срок применения тарифа — пять последовательных календарных лет начиная с года, в котором введен в действие предельный единый тариф на услуги регионального оператора по обращению с ТКО без учета НДС.

Одновременно введена дублирующая поправка в пп. 29 п. 3 ст. 149 НК РФ — включена в необлагаемые НДС операции реализация коммунальных услуг, при условии приобретения их в том числе у региональных операторов по обращению с ТКО. Важным здесь также является ссылка на п. 3 ст. 149 НК РФ, предполагающая возможность отказаться от льготы.

Видео:Декларация 3 НДФЛ при продаже земельного участка и налог при продаже земли: инструкция по заполнениюСкачать

Налог Ндс На Покупку Земли 2021 Года

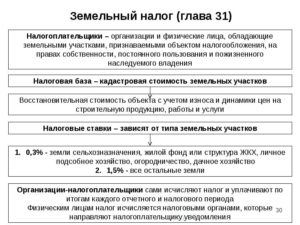

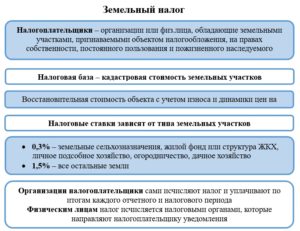

Размер и ставку налога на землю юрлица рассчитывают самостоятельно (гл. 31 НК РФ) и оплачивают по месту нахождения. Налоговый период — календарный год. По окончании его в налоговую следует предоставить декларацию по земельному налогу. Сроки уплаты земельного налога для юридических лиц до 1 февраля.

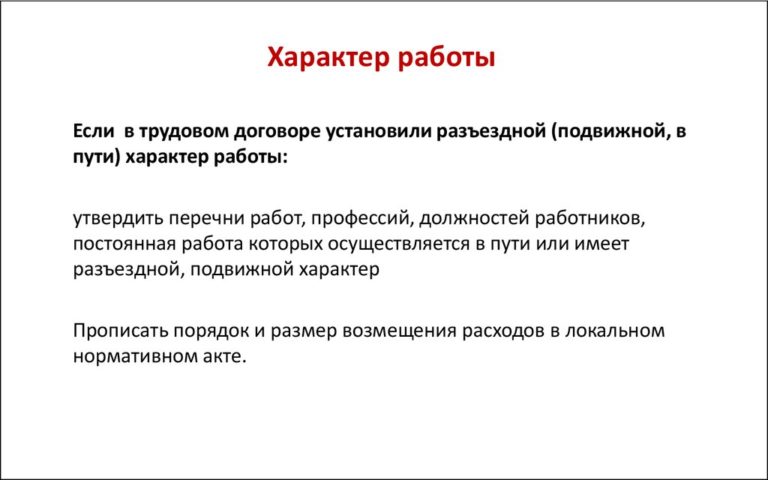

При оплате «детских» больничных придется быть внимательнее Листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет будет оформляться на весь период болезни без каких-либо ограничений по срокам. Но будьте внимательны: порядок оплаты «детского» больничного остался прежним!

Налог с продажи земельного участка с 2021 года для физических лиц

- Расходный вычет. Уменьшив доходы от продажи на ту сумму расходов, которые были затрачены на приобретение этой земли, как объекта недвижимости. Сюда же относятся расходы по процентам по кредиту, взятому на покупку земли, а также услуги риэлтора.

Обязательным условием является документальное доказательство понесенных затрат. Таким правом можно воспользоваться только резидентам РФ.

- Имущественный вычет. Размер его составляет 1 млн. рублей. Используется, не превышая эту сумму в одном налоговом периоде.

Это означает, что продать в одном календарном году можно несколько наделов, которыми владели и оформлены были в собственность меньше 3 лет. Но вычет будет предоставлен не более миллиона рублей. Остальная сумма будет подлежать налогообложению по ставке в 13 % для резидентов (30 % для нерезидентов).

- при продаже долей по одному договору сделки применяется имущественный вычет один раз, т.е. на всю стоимость объекта недвижимости в размере 1 млн.рублей (например, участок находится в совместной собственности у двух лиц в равных долях и продается по одному договору, тогда вычет будет предоставлен каждому по 500 тыс.рублей);

- при продаже долей по разным договорам у каждого собственника возникает право воспользоваться имущественным вычетом относительно своей доли (по каждому договору вычет составит 1 млн.рублей).

Сумма, с которой платится налог при продаже земельного участка в 2021 году

О том, с какой суммы платится налог с продажи земельного участка в 2021 году, задумываются все плательщики. Постоянные изменения налогового законодательства не позволяют самостоятельно уследить за правилами расчета. Но любой продавец должен уметь рассчитать налог со своего дохода, чтобы знать хотя б приблизительную сумму, необходимую для уплаты.

https://www.youtube.com/watch?v=QOO3hWONkKU

Сумма НДФЛ зависит от того, в каком статусе находится плательщик. Если речь идет о резиденте РФ, то ему нужно перечислить 13% от дохода. Нерезиденты РФ, то есть иностранные граждане, обязаны оплачивать 30%. Для ИП и организаций НДФЛ рассчитывается на основании системы налогообложения, которую они используют.

Облагается ли продажа земли юридическим лицом налоги 2021 год ндс

— добычу, производство, реализацию драгоценных металлов и драгоценных камней, в том числе органогенного образования, кроме производства, поставки, продажи (реализации) ювелирных изделий, бытовых изделий из драгоценных и полудрагоценных; — деятельность в сфере финансового посредничества, кроме деятельности в сфере страхования, которая осуществляется страховыми агентами, определенными Законом Украины «О страховании» (N 85/96-ВР от 07.03.96 г.)

лицо — налог на имущество? В соответствии с пп. 22 п. 3 ст. 149 Налогового кодекса РФ операции реализации жилых помещений на территории Российской Федерации не облагаются НДС (освобождаются от налогообложения).

Какой налог платится на продажу дома с земельным участком в 2021 году

- Установить период владения каждым из продаваемых объектов на предмет освобождения от уплаты налога.

- Определить применяемую ставку.

- Проверить возможность получения налогового вычета.

- Рассчитать налог по каждому объекту, исходя из обстоятельств.

- Сложить получившиеся суммы и заплатить в положенный срок.

Но налоговые органы могут прислать ошибочное уведомление с просьбой оплатить налог.

В таком случае нужно предоставить в ФНС по месту жительства документы, подтверждающие освобождение от уплаты подоходного налога.

Какой налог на земельный участок придется заплатить в 2021 году

Отменить составленный и законно зарегистрированный договор купли-продажи через суд можно только на основании не уплаты земельного налога. В своей практике я такого никогда не встречал, да и взыскать с вас необоснованно уплаченный земельный налог тоже вряд ли получится.

В соответствии с новыми правилами, сделка на сумму менее миллиона рублей теряет свою защищённость от налогообложения. Вводится так называемая минимальная сумма налога. Неважно, какая сумма была указана в договоре — хоть 10 000 рублей, платить налог всё равно придется. Налог с продажи земельного участка теперь будет рассчитываться от кадастровой стоимости.

Как рассчитать налог с продажи земельного участка

Подготовка, представление декларации и уплата налога с дохода от продажи земельного участка – процедуры, осуществляемые по общим правилам, предусмотренным для выполнения обязанности налогоплательщика НДФЛ.

Для участков, приобретенных до 01.01.2021 года, как и ранее, действует 3-летний, а не 5-летний период. Федеральное законодательство оставляет за регионами право самостоятельно сократить трех- и пятилетний периоды продолжительности собственности для цели освобождения от уплаты налога.

Налог на добавленную стоимость (НДС) в 2021 году

При этом чиновники, в частности, глава комитета ГД РФ по бюджету и налогам Андрей Макаров отмечает, что в повышении ставки нет ничего удивительно, ведь ранее она достигала 28%, затем 20% (в 2003 году) и с 2004 году была снижена до 18% в связи с экономическим ростом.

Стоит отдельно отметить, что в ближайшее время законодатель обещает принять пакет поправок, упрощающий порядок возмещения НДС, уменьшающий срок камеральной проверки с трех до двух месяцев и расширяющий перечень лиц, имеющих право на заявительный порядок возмещения НДС из бюджета.

Налог с продажи земельного участка: что изменилось с 2021 года

В соответствии с данными нормами облагаемая налогом стоимость земельного участка не может быть ниже, чем кадастровая, умноженная на 0,7. Кадастровую стоимость земельного участка можно посмотреть в его кадастровом паспорте.

Согласно №382-ФЗ, порядок выплат налогов с физических лиц при продаже недвижимости изменился, также в законе были детализированы случаи, при которых физическое лицо может быть освобождено от уплаты налогов.

С какой суммы платится налог с продажи автомобиля

При продаже транспортного средства, продавец может сэкономить свои деньги. Он имеет право вычесть из суммы дохода затраты на обслуживание и содержание автомобиля.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Редко можно встретить владельца, который бы ни разу не менял машину. В основном это осуществляется с целью приобрести более новую модель, для своего комфорта и экономии на обслуживание транспортного средства.

Продажа земли облагается ндс в 2021

Латвийское предприятие от резидента Германии, который имеет номер плательщика налога на добавленную стоимость (НДС), получает транспортные услуги по перевозке груза на территории Европейского Союза (ЕС).

Латвийское предприятие, чтобы правильно применить налоговые нормы, попросило партнера по сделке предоставить пояснение, является ли он юридическим или физическим лицом.

Немецкий перевозчик такую информацию не предоставил, указав, что для осуществления сделки достаточно его номера плательщика НДС, который доступен в базе данных ЕС.

kas jāreģistrē PVN mērķiem un jāapliek ar nodokli pēc standarta likmes. jaunuzcelta ēka vai būve (arī tajā iemontētās stacionārās iekārtas), vai tās daļa, ja to pēc pieņemšanas ekspluatācijā neizmanto, un ar to saistīta zemes vienība vai zemes vienības

Уплата налога при продаже земельного участка

Налог с продажи земельного участка в 2021 году новый закон обозначает к выплате не позже 15 июля. При нарушениях сроков к неплательщику применяются санкции в виде штрафа – за каждый день просрочки высчитывается 20 процентов от доходовой суммы.

Полученная в результате сделки прибыль облагается подоходным налогом НДФЛ. Используется при этом ставка 13% для каждого владельца, если осуществляется продажа земельного участка в собственности менее 3 лет в 2021 году.

Налоговый вычет при покупке земельного участка

Петрова Г.В в феврале 2021 года закончила строительство жилого дома на земельном участке и в этом же месяце оформила регистрацию дома. За вычетом она обратилась к своему работодателю, соответственно, первую сумму вычета она получит в ближайшую выплату заработной платы.

Васильева Р.Ф купила земельный участок с домом и зарегистрировала право собственности на дом в сентябре 2021 года. Вычет она решила получать через налоговую инспекцию. Соответственно заявить о нем она может только с 2021 года.

Ндс при приобретении земли

Обратим внимание, что фирма должна зарегистрировать право собственности на приобретенный земельный участок. Это предусмотрено пунктом 1 статьи 551 Гражданского кодекса. До этого момента расходы на его приобретение следует учитывать на субсчете «Приобретение земельных участков», открытом к счету 08 «Вложения во внеоборотные активы». Для этого нужно сделать проводки:

На земельные участки амортизация не начисляется. Об этом сказано в пункте 2 статьи 256 Налогового кодекса. Поэтому переносить стоимость земли на расходы через амортизационные отчисления нельзя.

Однако в этом пункте к «неамортизируемым» объектам вместе с землей отнесены также товары и материально-производственные запасы. Их стоимость можно учесть при расчете налога на прибыль.

Это можно сделать в том случае, если соблюдаются два условия:

Рекомендуем прочесть: Подмосковья В Москве На Метро В 2021 Году

Видео:НАЛОГ 13 НДФЛ С ПРОДАЖИ ПОСТРОЕННОГО ДОМА и ЗЕМЕЛЬНОГО УЧАСТКАСкачать

Изменения в НДС при экспорте с 1 июля 2021 года: учет экспорта товаров, работ и услуг, изменение перечня сырьевых товаров, правило 5%

Налог на добавленную стоимость – это налог с оборота. Это означает, что для корректного его расчета следует учитывать не только выручку, которую юридическое лицо получает себе на расчетный счет, но также и затраты, сумма налога с которых уменьшает общую величину НДС, которую должен будет заплатить в бюджет налогоплательщик.

Действовавшие до 01 июля 2021 года правила

Вышеуказанное касается как товаров, так и работ и услуг.

Если же осуществляются экспортные операции, то здесь действует правило «нулевой ставки». Это означает, что на поставляемые за границу блага экспортер НДС не начисляет, а иностранный покупатель его не оплачивает (товар продается без НДС).

Вместе с тем экспортер в рамках своей хозяйственной деятельности внутри России несет расходы.

Это создает ситуацию, при которой начисляемый НДС у налогоплательщика по экспортным операциям отсутствует (по-иному – принимается по ставке 0), а вот предъявляемый налог может быть весьма существенным.

В итоге, если доля экспортных операций у налогоплательщика значительна, то у него постоянно будет образовываться отрицательный НДС к уплате в бюджет. То есть у государства перед ним будет возникать постоянная задолженность, которая и будет взыскиваться налогоплательщиком из бюджета.

https://www.youtube.com/watch?v=EtELVw5yJ3o

Такая ситуация касается как экспорта товаров, так и работ и услуг. Однако с 01 июля 2021 года в Налоговый кодекс РФ были внесены изменения, которые изменили правила учета и начисления НДС по экспортным операциям.

Вычет «входного» НДС при экспорте работ и услуг

Данное изменение, внесенное в статью 171 Налогового кодекса РФ, касается начисления НДС по оказываемым работам или предоставляемым услугам, местом реализации которых в соответствии со ст. 147 и 148 НК РФ является не Россия. На основании поправок НДС по таким операциям начисляется по ставке 0.

Для этого совсем необязательно, чтобы хозяйствующий субъект располагался на иностранной территории. Достаточно будет, если покупателем будет юридическое лицо, не имеющее регистрации на территории РФ.

Организация получает право принимать к учету входящий НДС на товары, работы и услуги, приобретаемые для целей экспорта.

Таким образом, данная ситуация приравнивается по своей фактической сути к порядку начисления НДС по экспорту товаров, работ и услуг по налоговой ставке 0, когда на получаемую от реализации выручку юридическое лицо НДС не начисляет (так как реализация происходит за рубеж), а на приобретаемые для целей такого экспорта товары, работы и услуги входящий налог учитывается и предъявляется казне для уплаты.

Это создает выгодную ситуацию для всех российских экспортеров товаров, работ и услуг, которые по большей части представлены малыми и средними предприятиями. Начиная с третьего квартала 2021 года, они приобрели большую конкурентоспособность по сравнению со своими иностранными коллегами, ведь теперь они получают законное право требовать из казны возмещения в рамках образующихся отрицательных величин по НДС.

Уменьшение перечня сырьевых товаров с возможностью принимать НДС к вычету без подтверждения нулевой ставки

Экспортеры сырьевых товаров также начисляют НДС по ставке 0. Однако 27.07.2021 в Государственную думу поступил законопроект №519781-7, содержащий поправки в главу 21 Налогового кодекса РФ.

В нем предлагалось отменить применение нулевой ставки для экспортеров некоторых (особо важных) видов сырья, а именно:

- минерального топлива;

- нефти сырой;

- продуктов нефтепереработки.

Принятие данного законопроекта означало бы, что продающие углеводороды экспортеры должны были стандартным образом исчислять и уплачивать НДС по экспортным продажам, как если бы они осуществлялись внутренним потребителем, и эти углеводороды физически не пересекали бы границу РФ.

Такое предложение было мотивировано недостатком средств в государственном бюджете.

Предложение не прошло второго чтения, однако, стала актуальна практика подтверждения нулевой ставки при экспорте сырьевых товаров (то есть такая ставка будет распространяться не на все сырьевые товары).

Однако перечень экспортируемых сырьевых товаров, где НДС принимается к учету без подтверждения нулевой ставки (п. 10 ст. 165 Налогового кодекса РФ), сократился. В частности, из него были исключены следующие категории товаров:

- минеральное сырье;

- продукция отраслей химической промышленности;

- древесина и продукты ее переработки (в том числе древесный уголь);

- полудрагоценные и драгоценные камни, жемчуг;

- драгоценные металлы;

- металлы недрагоценных групп и изделия из них.

По всем остальным товарам сырьевой группы НДС к вычету по-прежнему принимается без подтверждения нулевой ставки.

Правило 5%

Под правилом 5% понимается порядок обложения НДС хозяйственных операций, при котором налогоплательщик должен вести раздельный учет операций, подлежащих обложению НДС и не подлежащих или же подлежащих обложению по разным ставкам, согласно ст. 170 НК РФ (ч. 2) от 05.08.2000 №117-ФЗ. Вести 2 типа учета весьма обременительно и здесь очень легко запутаться. Но с 01 июля 2021 года данное правило существенно скорректировалось и во многом упростилось. Рассмотрим ситуацию на примере.

Допустим, хозяйствующий субъект осуществляет транзакции как облагаемые НДС, так и необлагаемые. В данном случае субъект в соответствии с п. 4 ст. 170 НК РФ обязан вести раздельный учет по данным операциям. Но некоторые виды общехозяйственных расходов (например, коммерческие или управленческие) сложно разделить между двумя видами осуществляемых транзакций.

Именно для таких расходов и существует «Правило 5%». Его суть в следующем: если фирма «укладывается» в лимит в 5% по общему объему не облагаемых НДС приобретений товаров, работ или услуг, то она имеет право предъявить к вычету вообще весь объем входного налога за отчетный период, включая и ту его часть, которая относится к вышеуказанным товарам, работам или услугам.

Этот вывод содержится в письме ФНС РФ №ШС-6-3/827 от 13.11.2008.

Касательно внешнеторговых операций: в соответствии с п. 2 ст.

170 НК РФ, если территорией реализации производимых товаров, работ или услуг не признается территория Российской Федерации, то фирма-экспортер имеет право учитывать входящий НДС по всем общехозяйственным затратам в объеме 100%, если затраты по не облагаемым НДС операциям составляют не более 5% от общих издержек за отчетный квартал.

Данная норма представляет собой послабление для бизнеса в плане проведения раздельного учета. По сути, это означает, что если операции со льготным режимом налогообложения НДС являются для компании эпизодическими, что выражается в малом уровне расходов по ним (1/20 от общего объема затрат), то усложнять себе задачу и вести раздельный учет операций не нужно. И это уже стало нормой закона.

https://www.youtube.com/watch?v=znJCUwC2JAY

Однако есть здесь и проблемные моменты:

- Будут присутствовать сложности с вычислением этих самых 5% общего объема затрат по необлагаемым (льготным) операциям, осуществляемым экспортером

Видео:Налоговый вычет при продаже земельного участкаСкачать

Раздельный учет ндс 5 процентов при реализации земельного участка

Необл. / Общ.) x 100%. Если полученное соотношение превышает 5%, то следует осуществлять раздельный учет сумм. 3. Рассчитываются суммы налога с и без НДС, затем они суммируются и определяется соотношение: % выч. = (Сумма обл. / Сумма общ.) * 100%.

Далее определяется НДС на ОСН, подлежащий уплате: Налог = НДС предъявленный * % выч. 4. Рассчитывается предельная стоимость: НДС предельная = НДС предъявленный — НДС вычитаемый или Стоимость = (Сумма отгруженных, но не облагаемых товаров / Общий объем реализации) *100%.

Судебная практика Полной трактовки «совокупных расходов» в НК не представлено. Исходя из определений в экономических словарях, под данным термином можно понимать общий объем затрат на производство товаров, понесенных самим налогоплательщиком.

В Минфине разъясняют, что при расчете данной величины учитываются прямые и общие расходы на ведение деятельности.

Раздельный учет

На нем могут отражаться управленческие, общехозяйственные затраты, амортизационные отчисления, арендная плата, затраты на информационные, аудиторские, консультационные услуги.

НДС или ЕНВД для ИП Для начала стоит отметить, что предприниматели, являющиеся плательщиками единого налога, не платят НДС по операциям, которые признаются налогооблагаемыми.

В тоже время в НК сказано, что организации, которые осуществляют сделки, облагаемые НДС и ЕНВД, обязаны вести двойной учет имущества, обязательств и операций.

Для таких ИП порядок учета НДС регулируется налоговым кодексом. В нем же прописан порядок работы экпортеров, находящихся на ЕНВД, для ИП. Раздельный учет позволяет правильно определить сумму вычета налога: в полном объеме или в пропорции.

В кодексе сказано, что порядок распределения таких операций должен быть обязательно прописан в учетной политике организации.

После продажи земельного участка нужен раздельный учет ндс

Займодавец, помимо выдачи денег в долг, как правило, занимается еще какой-то деятельностью (торговля, строительство, производство и т. п.).

А, как мы уже говорили, при совершении облагаемых и необлагаемых операций «входной» НДС по общехозяйственным расходам можно принять к вычету лишь частично.

Размер вычета определяют пропорционально стоимости облагаемых товаров (работ, услуг) в общей стоимости товаров (работ, услуг), отгруженных за квартал.

Так вот, финансисты полагают, что при расчете этой пропорции займодавцы должны учитывать только проценты, а не всю сумму денег, выданную в долг (письмо Минфина России от 28 апреля 2008 г. № 03-07-08/104). И это совершенно справедливо. Ведь выручкой от реализации в данном случае как раз и будут проценты (а не сумма займа) – как плата за предоставленную услугу. Нюанс второй: организации, выдавшей заем, раздельный учет нужен не всегда.

Раздельный учет. практика и проблемы

НК РФ установлена обязанность по ведению раздельного учета сумм НДС по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций. При этом НДС принимается к вычету либо учитывается в стоимости товаров (работ, услуг) в пропорции, определяемой исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период (п. 4.1 ст. 170 НК РФ). Поскольку в п. 4 и 4.1 ст.

Земля и раздельный учет по ндс

Но ведь определенного порядка для распределения затрат, которые невозможно конкретно отнести к реализации подлежащих или не подлежащих освобождению от налога товаров, работ или услуг, нет.

По мнению автора, налогоплательщик вправе самостоятельно установить порядок расчета суммы совокупных расходов, закрепив его в учетной политике Еще один важный нюанс.

Если в бухгалтерском учете компании общехозяйственные расходы не распределяются, а сразу списываются на финансовые результаты, то для целей определения пятипроцентного лимита придется делать специальный расчет по их распределению.

https://www.youtube.com/watch?v=gpCPp3iMQlo

В пункте 4 статьи 170 Налогового кодекса РФ говорится о расходах в налоговом периоде. В настоящее время налоговым периодом по НДС является квартал. |Налоговым периодом по НДС для налоговых агентов также является квартал (ст.

Как на практике организовать раздельный учет?

Что делим? Из положений пункта 4 статьи 149 и пункта 4 статьи 170 Налогового кодекса следует, что можно выделить два основных объекта раздельного учета: – выручка от облагаемых и необлагаемых операций (раздельный учет доходов); – «входной» НДС по приобретенным товарам, работам и услугам (раздельный учет «входного» НДС).

Напомним: по облагаемым и освобожденным от налогообложения операциям «входной» налог нужно учитывать по-разному. «Входной» НДС по товарам (результатам работ, услуг), используемым для облагаемых операций, принимается к вычету (п. 2 ст. 171 НК РФ).

А по ценностям, которые участвуют в необлагаемых операциях, «входной» налог нужно включить в стоимость приобретенного товара (работ, услуг, имущественных прав) (подп.

1 п. 2 ст. 170 НК РФ).

Правило «5 процентов» по ндс: пример расчета, когда применяется. раздельный учет

Для использования льготы (то есть для того, чтобы не вести раздельный учет) компании или предпринимателю необходимо рассчитать пропорцию, чтобы доказать, что они соблюдают указанное пятипроцентное ограничение. А это нелегко.

Дело в том, что абзац 9 пункта 4 статьи 170 Налогового кодекса РФ сформулирован настолько нечетко, что контролирующим органам приходится растолковывать его положения (например, в письме Минфина России от 29 декабря 2008 г. № 03-07-11/387).

Итак, что такое совокупные расходы? Как их определять, каким видом учета руководствоваться? Как следует из пункта 29 постановления Пленума ВАС РФ от 28 февраля 2001 г.

№ 5, регистры бухгалтерского учета и расчеты на их основании принимаются арбитражными судами в качестве доказательств определения расходов для пятипроцентного ограничения.

Успеть вовремя

N 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» указано, что положениями статьи 167 НК РФ не предусмотрены специальные правила в отношении момента определения налоговой базы при реализации товаров (работ, услуг) с привлечением третьих лиц на основании договоров поручения, комиссии, агентских договоров.

Важно У организации в общем объеме реализации очень незначительную долю составляют экспортные операции — от 0,5% до 1,5%. Вправе ли организация использовать правило «5 процентов», установленное в п. 4 ст. 170 НК РФ, и не вести раздельный учет? — Согласно п. 4 ст. 170 НК РФ налогоплательщик вправе не распределять «входной» НДС в тех налоговых периодах, в которых доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению, не превышает 5% общей величины совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав. При этом все суммы налога, предъявленные таким налогоплательщикам продавцами товаров (работ, услуг), имущественных прав в указанном налоговом периоде, подлежат вычету в порядке, предусмотренном ст.

172 НК РФ.

НК РФ идет речь об операциях, не подлежащих налогообложению (освобожденных от налогообложения), то можно предположить, что операции, не признаваемые объектом налогообложения НДС согласно п. 2 ст.

146 НК РФ (в том числе реализация земельных участков), не должны учитываться при определении пропорции распределения «входящего» НДС. Вместе с тем такой подход является ошибочным. В пункте 4 ст. 170 НК РФ содержится отсылочная норма на п. 2 ст.

170 НК РФ, в котором перечислены операции, не подлежащие налогообложению НДС. Среди них — операции, не признаваемые реализацией товаров (работ, услуг) в соответствии с п. 2 ст. 146 НК РФ.

А это значит, что при определении пропорции для распределения входящего НДС должны учитываться все операции реализации за налоговый период, как являющиеся объектами налогообложения НДС, так и не являющиеся таковыми. Этот вывод подтверждают и судебные решения.

Ведем деятельность, которая облагается НДС по ставке 18 процентов. Продализемельный участок вместе со зданием. Землю купили в 2012 году для деятельности,которая облагается налогом. Реализация земли освобождена от НДС. В расходымы списали только стоимость участка, дополнительных затрат в связи с продажейне было.

Надо ли вести раздельный учет? — нужно вести раздельный учет. Если расходы от продажи участка меньше 5 процентов, НДСможно не распределять. Реализация земельных участков освобождена от НДС (подп. 6 п. 2 ст.146 НК РФ). Остальная деятельность компании облагается налогом. А если организацияодновременно совершает операции, которые облагаются и не облагаются НДС, нужно вестираздельный учет (п. 4 ст. 149 НК РФ). Иначе компания не вправе принимать налог к вычетуи учитывать его в расходах. Порядок ведения раздельного учета глава 21НК РФ не устанавливает.

Налогового кодекса РФ).|<

- расходы, связанные с реализацией облагаемого НДС товара, – 8 947 510 руб. (7 356 000 + 750 000 + 841 510);

- расходы, связанные с реализацией не облагаемого НДС товара, – 964 490 руб. (760 000 + 96 000 + 108 490).

В-пятых, надо рассчитать удельный вес совокупных расходов, связанных с реализацией не облагаемых НДС товаров, в общей величине совокупных расходов, связанных с реализацией, за данный налоговый период.

Он составляет 9,73 процента (964 490 руб. / 9 912 000 руб. Ч 100).

То есть доля совокупных расходов на реализацию товаров, не облагаемых НДС, превышает 5 процентов от общей суммы совокупных расходов компании за данный налоговый период.

https://www.youtube.com/watch?v=qg2-v_6UNFg

Поэтому ей придется распределить сумму «входного» НДС между облагаемыми и не облагаемыми налогом операциями.

Видео:Оплата налога при продаже земельного участка после раздела, объединения или перераспределенияСкачать

Ндс при реализации земельного участка

Необл. / Общ.) x 100%. Если полученное соотношение превышает 5%, то следует осуществлять раздельный учет сумм. 3. Рассчитываются суммы налога с и без НДС, затем они суммируются и определяется соотношение: % выч. = (Сумма обл. / Сумма общ.) * 100%.

Далее определяется НДС на ОСН, подлежащий уплате: Налог = НДС предъявленный * % выч. 4. Рассчитывается предельная стоимость: НДС предельная = НДС предъявленный — НДС вычитаемый или Стоимость = (Сумма отгруженных, но не облагаемых товаров / Общий объем реализации) *100%.

Судебная практика Полной трактовки «совокупных расходов» в НК не представлено. Исходя из определений в экономических словарях, под данным термином можно понимать общий объем затрат на производство товаров, понесенных самим налогоплательщиком.

В Минфине разъясняют, что при расчете данной величины учитываются прямые и общие расходы на ведение деятельности.

📹 Видео

С какой суммы платить налог за продажу участка? Какую сумму указать в ДКП?Скачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Как можно переплатить НДФЛ при продаже земельного участкаСкачать

3-НДФЛ 2023 при продаже дома с земельным участком, как заполнить декларацию 3-НДФЛ ОНЛАЙН + ДолиСкачать

Налог с продажи недвижимости. Как грамотно рассчитать НДФЛ?Скачать

Законные способы НЕ ПЛАТИТЬ налог с продажи квартиры в 2023 году / Налог на недвижимость 2023Скачать

Сколько платят налог с продажи земли?Скачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Налог с продажи земельного участкаСкачать

Налог с продажи квартиры в 2022 году - Надо ли платить налог при продаже квартиры, дома, земли 3НДФЛСкачать

С 2022 года Декларацию 3-НДФЛ не нужно подавать при продаже квартиры, дома, земли дешевле 1 миллионаСкачать

Аренда земельного участка — без торгов с 1 марта 2023 годаСкачать

Учет земельного участкаСкачать

Как рассчитать земельный налог на участок ИЖС за 1 минутуСкачать

Налог с продажи квартиры в 2023 году менее 3, 5 лет в собственности: надо ли платить + ЗаконопроектСкачать

Как не платить налог 13 с продажи дома?Скачать