Стремление продавца или исполнителя получить деньги непосредственно в момент заключения договора понятно. Ведь деньги лишний раз подчеркивают серьезность намерений покупателя или заказчика.

Но если согласие о передаче денег при заключении договора достигнуто, то возникает следующий вопрос: как лучше оформить данную сумму — как аванс, или как задаток? Ответ на этот вопрос — в нашей статье.

https://www..com/watch?v=JT6mIpCQLww

С точки зрения Гражданского кодекса аванс и задаток имеют как схожие, так и отличающие их друг от друга черты. Так, обе суммы являются платежом за приобретаемый товар, работу или услугу.

Но при этом аванс становится таковым сразу, а задаток лишь после того, как продавец (исполнитель) выполнил свои обязанности по договору. Проще говоря, до момента передачи товара, результата работы или оказания услуги задаток, согласно Гражданскому кодексу, не является платой за данный товар (работу, услугу).

Он выполняет обеспечительную функцию и в случае неисполнения продавцом своих обязанностей превращается в штраф.

Таким образом, первое и главное отличие задатка от аванса таково: задаток четко позволяет обеспечить исполнение договора. В случае невыполнения обязательств по договору, последствия простые и понятные: задаток превращается в штраф и остается у пострадавшей стороны.

С авансом все несколько сложнее. По своей сути он является платой за еще не поставленный товар, невыполненную работу или неоказанную услугу. В терминах Гражданского кодекса это коммерческий кредит (ст. 823 ГК РФ). А раз речь зашла о кредите, то на него должны начисляться проценты.

Поэтому аванс также имеет некоторые обеспечительные функции, пусть и не такие прозрачные и строгие, как задаток. Ведь при неисполнении продавцом (исполнителем) своих обязанностей по договору, на сумму аванса начнут начисляться проценты за пользование коммерческим кредитом. Более того, стороны вправе зафиксировать в договоре ставку таких процентов.

Проценты на сумму аванса вовсе не единственный способ обеспечить исполнение обязательства с помощью предоплаты. Дело в том, что оплачивая товар, работу или услугу авансом, покупатель фактически выполняет свою обязанность по договору (речь идет о 100-процентной предоплате).

А значит, получает право требовать «в случае чего» исполнения договора и другой стороной. На юридическом языке это называется «требование об исполнении обязательства в натуре» (ст. 12 ГК РФ).

Таким образом, аванс, в отличие от задатка дает возможность принудить (через суд, конечно) продавца выполнить свое обязательство по договору. В некоторых обстоятельствах это может быть гораздо важнее, чем получить сумму задатка в виде штрафа.

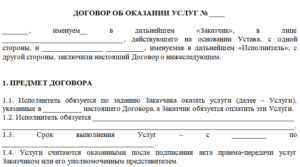

Еще одним важным отличием задатка и аванса является их документальное оформление. Так, аванс, в принципе, вообще не требует какого-либо оформления. Например, достаточно счета и факта оплаты по нему.

С задатком все гораздо строже. Гражданский кодекс четко требует, чтобы соглашение о задатке составлялось обязательно в письменной форме (п. 2 ст. 380 ГК РФ).

Если хотя бы одно из этих условий не выполнено, то переданная покупателем (заказчиком) сумма признается авансом. Это тоже напрямую зафиксировано в ГК РФ (п. 3 ст. 380 ГК РФ).

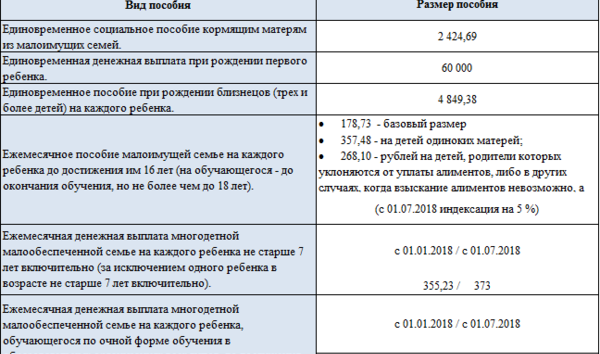

Безусловно, налоговые последствия тоже должны учитываться при решении вопроса о том, каким способом обеспечить исполнение договора. Давайте сравним налоговые последствия выдачи и получения как аванса, так и задатка. Начнем с аванса.

НДС (выдавшая сторона)

Покупатель (заказчик), перечислив продавцу (исполнителю) аванс, предусмотренный договором, должен получить от него счет-фактуру. На основании этого документа НДС с суммы этой предоплаты можно принять к вычету.

https://www.youtube.com/watch?v=fjwZYArN2iE

Помимо счета-фактуры, у покупателя должны быть документы, подтверждающие перечисление аванса, а также договор, предусматривающий авансовый порядок расчетов (п. 12 ст. 171 , п. 9 ст. 172 НК РФ).

НДС (получившая сторона)

С поступившей предоплаты продавец (исполнитель) должен исчислить и уплатить НДС (пп. 2 п. 1 ст. 167 НК РФ). После отгрузки товара эти суммы будут приняты к вычету (п. 8 ст. 171 , п. 6 ст. 172 НК РФ). Получение предоплаты влечет также обязанность выставить покупателю (заказчику) соответствующий счет-фактуру (п. 3 ст. 168 НК РФ).

При использовании метода начисления авансы не признаются расходом в силу прямого указания в пункте 14 статьи 270 НК РФ. При кассовом методе аванс также в расходы не подпадает.

А на дату перечисления аванса встречное обязательство покупателя перед продавцом еще не возникло, т.к. товар еще не отгружен. Эту же логику можно применить и к налогоплательщикам, находящимся на УСН.

При методе начисления аванс в доходы не включается на основании подпункта 1 пункта 1 статьи 251 НК РФ. Налогоплательщики, применяющие кассовый метод, напротив, должны включить эту сумму в доходы на дату получения денег (п. 2 ст. 273 НК РФ, п. 8 Информационного письма Президиума ВАС РФ от 22.12.05 № 98). Аналогичным образом должны поступить те, кто применяет УСН.

Выдача задатка никаких последствий в части НДС не влечет.

В договоре подряда нередко начало работ устанавливают с привязкой к конкретной дате. Однако подрядчику это невыгодно, особенно если в условии об окончательном расчете установили, что его произведут после сдачи всех документов или получения необходимых разрешений. Для подрядчика удобнее договориться, что работы нужно начинать только после предоплаты.

Некоторые работы по договору подряда нужно начинать без промедлений. В такой ситуации подрядчик должен четко согласовать с заказчиком момент оплаты. Например, в договоре пишут, что моментом оплаты считается время списания средств со счета заказчика или зачисления на счет исполнителя. Исполнителю удобнее, чтобы моментом оплаты считалась дата поступления денег на счет.

- 42 полезных документа для юриста компании

- Схемы корреспонденций счетов

- Выплата аванса по ГПД: НДФЛ, страховые взносы

- Как учесть вознаграждение гражданину по ГПД

- Как начислить страховые взносы на выплаты по ГПД и авторским договорам

- Как заказчику отказаться от исполнения договора подряда в одностороннем порядке

- Задайте свой вопрос экспертам «Системы Главбух»

- Выплаты по договору подряда с физическим лицом

- На кого из заказчиков ложится налоговое бремя

- Бухгалтерский учет

- Страховые взносы

- Аванс по договору подряда с физическим лицом

- Тема: НДФЛ с авансов по договору подряда с физическим лицом

- Ндфл и выплаты по договорам подряда

- Авансы по договору подряда с физическим лицом

- Ндфл и взносы с аванса по договорам подряда

- Аванс в договоре подряда с физическим лицом

- С аванса, выданного подрядчику-физлицу, надо удержать ндфл

- Страховые Взносы С Аванса По Договору Гпх 2021

- Необходимо ли начислять страховые взносы и НДФЛ при выплате аванса по договору ГПХ

- Платить ли НДФЛ и страховые взносы с аванса (предоплаты) по договору подряда?

- Взносы и НДФЛ с аванса по ГПД надо считать по-разному

- Срок уплаты взносов с договора ГПХ

- 🎬 Видео

42 полезных документа для юриста компании

На практике бывают ситуации, когда стороны обговорили одни условия, но действуют по-другому. Например, у договоре сказано, что подрядчик приступает к работам после получения предоплаты. Но заказчик в устной форме просит начать работать раньше, а предоплату не перечисляет. В этом случае подрядчик может выбрать один из трех вариантов:

- ждать зачисления предоплаты;

- начать работать, не дожидаясь аванса;

- приступить работе после частичной оплаты.

Если подрядчик приступает к работам без предоплаты, он теряет возможность ссылаться потом на положение договора о начале работ после аванса.

Например, компания обратилась в суд с требованием возместить убытки. Компанию отстранили от работ, но это произошло потому, что заказчик работ вовремя не внес надлежащие суммы. Из-за отсутствия финансов подрядчик не смог выполнить работы. Компания-истец подчеркнула, что у нее было право н начинать работ без получения предоплаты.

Однако суд отказал компании в иске. Поскольку компания начала исполнение обязательств, хотя могла этого не делать, она взяла на себя риск несвоевременного исполнения. Кроме того, компания не уведомляла заказчика о просрочке. Заказчик имел право отстранить исполнителя за срыв сроков по договору (постановление АС Поволжского округа от 17.06.15 № Ф06-24715/2015 по делу № А55-10083/2014).

Схемы корреспонденций счетов

Подборка по материалам информационного банка «Корреспонденция счетов» системы КонсультантПлюс

Гражданско-правовые отношения

По договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его (п. 1 ст. 702 Гражданского кодекса РФ). Договор подряда заключается на изготовление или переработку (обработку) вещи либо на выполнение другой работы с передачей ее результата заказчику (п. 1 ст. 703 ГК РФ).

Если договором подряда не предусмотрена предварительная оплата выполненной работы или отдельных ее этапов, заказчик обязан уплатить подрядчику обусловленную цену после окончательной сдачи результатов работы при условии, что работа выполнена надлежащим образом и в согласованный срок либо с согласия заказчика досрочно (п. 1 ст. 711 ГК РФ).

Если договором не предусмотрено иное, работа выполняется иждивением подрядчика — из его материалов, его силами и средствами (п. 1 ст. 704 ГК РФ).

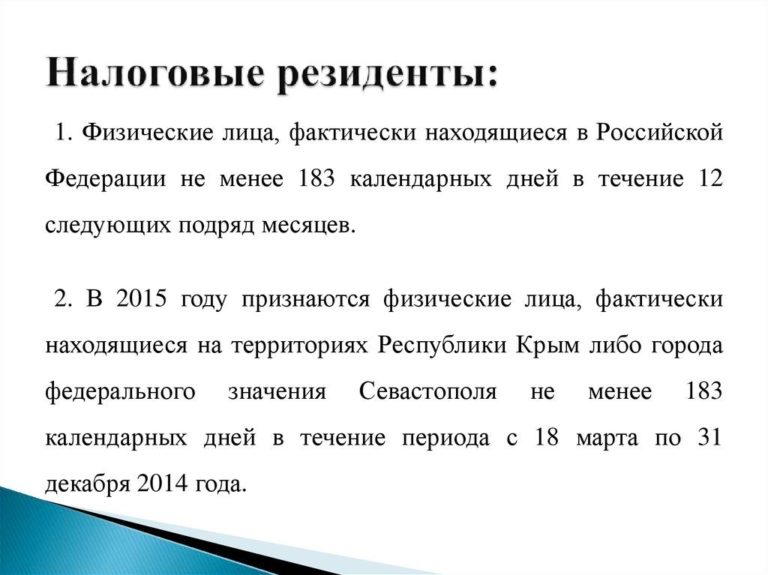

Налог на доходы физических лиц (НДФЛ)

Объектом налогообложения для физических лиц — налоговых резидентов РФ является в том числе доход от источников в РФ, под которым понимается и вознаграждение за выполненную работу (пп. 6 п. 1 ст. 208, п. 1 ст. 209 Налогового кодекса РФ).

Организация, выплачивающая доход физическому лицу, не являющемуся индивидуальным предпринимателем, признается налоговым агентом и обязана исчислить, удержать у налогоплательщика и уплатить в бюджет сумму НДФЛ (п. п. 1, 2 ст. 226 НК РФ). Налог с вознаграждения по договору подряда исчисляется по ставке 13% и удерживается непосредственно при фактической выплате дохода (п. 1 ст. 224, п. 4 ст. 226 НК РФ).

В данном случае вознаграждение по договору подряда выплачивается частично авансом.

На момент выплаты аванса ремонтные работы еще не выполнены, а, как было указано выше, налогооблагаемым доходом является вознаграждение за выполненную работу.

В связи с чем возникает вопрос, возникает ли у подрядчика налогооблагаемый доход при выплате ему аванса по договору и, соответственно, у организации — налогового агента — обязанность удержать с выплачиваемого дохода НДФЛ.

Существует мнение, что, поскольку на момент выплаты аванса работы еще не выполнены, до момента подписания акта приемки-сдачи выполненных работ дохода у физического лица не возникает. Такая позиция поддержана в ряде судебных актов (см., например, Постановления ФАС Уральского округа от 14.11.2011 N Ф09-7355/11 по делу N А71-12013/10, ФАС Московского округа от 23.12.

В то же время согласно пп. 1 п. 1 ст. 223 НК РФ при получении дохода в денежной форме датой его получения является день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

https://www.youtube.com/watch?v=GcjAFb45vqo

Исходя из приведенной нормы доход в виде вознаграждения по договору подряда возникает у физического лица на момент выплаты дохода, в том числе при выплате этого дохода авансом. Следовательно, налоговый агент обязан удержать НДФЛ при фактической выплате дохода налогоплательщику, в том числе при выплате аванса (п. 4 ст. 226 НК РФ).

Видео:Договор подряда. 5 основных ошибок при заключении и исполнении договора. Юрист про договор подрядаСкачать

Выплата аванса по ГПД: НДФЛ, страховые взносы

Как учесть вознаграждение гражданину по ГПД, как начислить страховые взносы на выплаты по ГПД и авторским договорам подробнее читайте в статье.

Вопрос: Организация заключила договор подряда с физическим лицом. Выплачен аванс. Выплата аванса не оформлена (выплата аванса зафиксирована записью в тетрадке). Какие налоги возникают с этим. Далее работа не была выполнена. Как оформляется расторжение договора. И как быть с возвратом аванса?

Ответ: 1. При начислении и перечислении авансового платежа физическому лицу по договору подряда с суммы данного дохода физ. лица необходимо удержать и уплатить в бюджет НДФЛ. Также на сумму аванса нужно начислить и уплатить в бюджет страховые взносы по обязательному пенсионному и медицинскому страхованию.

Еще читайте: величина страховых взносов в 2021 году

Далее, если договор будет расторгнут (работы не выполнены), а сумма авансового платежа возвращена физ. лицом, то у организации возникнет переплата по страховым взносам, которую возможно либо вернуть на счет организации, либо зачесть в счет будущих платежей.

2. Расторгнуть договор подряда возможно либо по взаимной договоренности сторон, либо в одностороннем порядке.

В первом случае между сторонами договора подряда оформляется Соглашение о расторжении договора подряда.

В данном соглашении необходимо указать причину расторжения договора (работы не выполнены) и последствия расторжения договора в виде задолженности подрядчика по неотработанному авансу.

Далее необходимо в Соглашении оговорить порядок и условия возврата подрядчиком суммы неотработанного аванса.

Во втором случае, если подрядчик не согласен на условия о расторжении договора подряда, заказчик вправе требовать его расторжения в одностороннем порядке.

В такой ситуации заказчик направляет подрядчику Уведомление об отказе от исполнения договора подряда.

В нем он отражает причину расторжения договора (работы не выполнены) и последствия расторжения договора в виде задолженности подрядчика по неотработанному авансу. Далее заказчик выставляет требование о возврате подрядчиком суммы неотработанного аванса.

В описанной Вами ситуации, когда факт выдачи подрядчику аванса никаким первичным документом не оформлен, в одностороннем порядке требовать возврата аванса (при отсутствии на то согласия со стороны подрядчика) заказчику будет проблематично.

Как учесть вознаграждение гражданину по ГПД

Организация может заключить с гражданином не только трудовой, но и гражданско-правовой договор на выполнение работ или оказание услуг. Подробнее об этом см. Как заключить гражданско-правовой договор на выполнение работ (оказание услуг) с гражданином.

НДФЛ

С выплат гражданам по гражданско-правовым договорам о выполнении работ (оказании услуг) удерживайте НДФЛ, поскольку в этом случае организация признается налоговым агентом (подп. 6 п. 1 ст. 208, ст. 226 НК РФ, письмо Минфина России от 13 января 2014 № 03-04-06/360).

И даже если в договоре предусмотреть, что НДФЛ платит сам гражданин, от обязанностей налогового агента организация не освобождается. Такие условия договора ничтожны (ст. 168 ГК РФ, письмо Минфина России от 9 марта 2021 № 03-04-05/12891).

Налог удерживайте с выплат как резидентам, так и нерезидентам. При этом НДФЛ с выплат по гражданско-правовому договору исполнителю-резиденту удержите, только если он получил доход из источников в РФ. НДФЛ с доходов от источников за пределами России резиденты платят сами (подп. 3 п. 1 ст. 228 НК РФ, письмо Минфина России от 10 февраля 2021 № 03-04-06/7832).

НДФЛ с выплат нерезидентам за работы или услуги тоже нужно удерживать, только если гражданин получил доход из источников в РФ. Если же доход получил нерезидент из источников за пределами России, НДФЛ не удерживайте. В этом случае доход нерезидента НДФЛ не облагается. Такие правила установлены статьей 209 Налогового кодекса РФ.

https://www.youtube.com/watch?v=AKHxxpK2i7Y

Налог не удерживайте также в случае, если договор заключен с предпринимателем, нотариусом или адвокатом. Предприниматели и нотариусы НДФЛ платят самостоятельно (п. 2 ст. 227 НК РФ).

Адвокаты, учредившие адвокатский кабинет, НДФЛ также платят самостоятельно (п. 2 ст. 227 НК РФ).

В остальных случаях с доходов адвокатов налог удерживают коллегии адвокатов, адвокатские бюро или юридические консультации (п. 1 ст. 226 НК РФ).

Вознаграждение (аванс) по гражданско-правовому договору о выполнении работ или оказании услуг включите в налогооблагаемую базу по НДФЛ в день выплаты вознаграждения (аванса) в денежной или натуральной форме (п. 1 ст. 223 НК РФ).

При этом не имеет значения, в каком налоговом периоде будут выполнены работы (оказаны услуги). То есть налог нужно удержать в день фактической выплаты дохода независимо от того, что собой представляет эта выплата – аванс или окончательный расчет по договору.

Аналогичные выводы следуют из письма Минфина России от 13 января 2014 г. № 03-04-06/360.

Если вознаграждение человек получит в денежной форме, рассчитанный НДФЛ перечислите в бюджет не позднее дня, следующего за днем выплаты дохода. Это предусмотрено пунктом 6 статьи 226 Налогового кодекса РФ.

Страховые взносы

Независимо от того, какую систему налогообложения применяет организация, с вознаграждений людям по определенным гражданско-правовым договорам нужно начислить взносы на обязательное пенсионное (медицинское) страхование (ст. 420 НК РФ).

К таким договорам относятся гражданско-правовые договоры на выполнение работ (оказание услуг), выполнение авторского заказа, передачу авторских прав, предоставление прав использования произведений.

По другим гражданско-правовым договорам (например, по договору аренды) начислять страховые взносы не нужно. Подробнее об этом см.

Как начислить взносы на обязательное пенсионное (социальное, медицинское) страхование на выплаты по гражданско-правовым договорам и договорам о передаче авторских прав. Взносы на обязательное социальное страхование не начисляйте (подп. 2 п. 3 ст. 422 НК РФ).

Как начислить страховые взносы на выплаты по ГПД и авторским договорам

Любой договор, который заключен в соответствии с гражданским законодательством, признается гражданско-правовым. Однако страховые взносы нужно начислять на вознаграждения только по тем гражданско-правовым договорам, предметом которых является:

выполнение работ (оказание услуг);

выполнение авторского заказа, передача авторских прав, предоставление прав использования произведений

Такой порядок следует из пункта 1 статьи 420 Налогового кодекса РФ.

Порядок расчета

Страховые взносы с вознаграждений по гражданско-правовым договорам рассчитывайте так же, как и с выплат по трудовым договорам. Единственное исключение: на вознаграждения по гражданско-правовым договорам не нужно начислять взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (подп. 2 п. 3 ст. 422 НК РФ).

Не начисляйте страховые взносы на вознаграждения, которые выплачиваете предпринимателям (адвокатам, частным нотариусам). Они платят взносы самостоятельно (подп. 2 п. 1 ст. 419, ст. 420 НК РФ).

Страховые взносы с выплат в пользу сотрудников-иностранцев начисляйте в зависимости от их статуса (постоянно проживающий, временно проживающий или временно пребывающий в России). Подробнее об этом см. Как начислить взносы на обязательное пенсионное (социальное, медицинское) страхование на выплаты сотруднику-иностранцу.

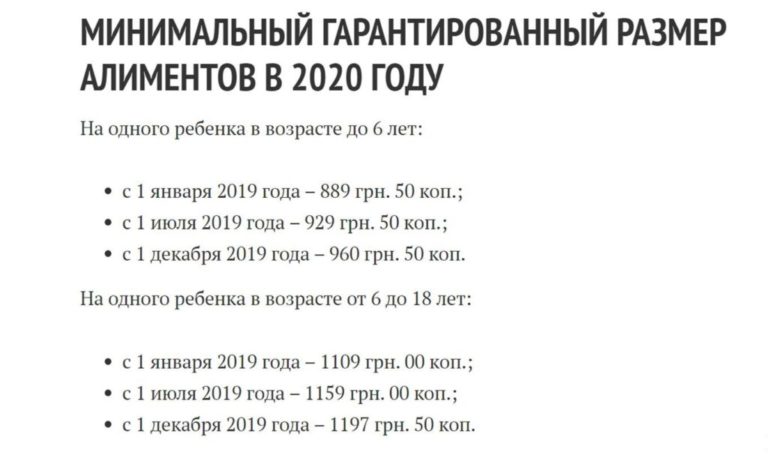

В 2021 году взносы на пенсионное страхование начисляйте:

– с выплат, не превышающих (на каждого сотрудника нарастающим итогом с начала года) 876 000 руб., – по тарифу 22 процента;

– с выплат, превышающих 876 000 руб., – по тарифу 10 процентов.

На медицинское страхование взносы по тарифу 5,1 процента нужно начислить на всю сумму выплаты. Предельная величина для расчета взносов не установлена.

https://www.youtube.com/watch?v=Uk1m-HXlVKc

Это предусмотрено постановлением Правительства РФ от 29 ноября 2021 № 1255.

Взносы на страхование от несчастных случаев на выплаты по гражданско-правовым договорам начисляйте, только если такая обязанность организации непосредственно предусмотрена в договоре (абз. 4 п. 1 ст. 5, п. 1 ст. 20.1 Закона от 24 июля 1998 № 125-ФЗ).

Ситуация: когда начислять взносы на обязательное пенсионное (медицинское) страхование по гражданско-правовому договору – в момент выдачи аванса, в момент выполнения работ (оказания услуг) или в момент окончательных расчетов

Выплаты и вознаграждения по гражданско-правовым договорам включаются в расчетную базу по обязательным страховым взносам на дату их начисления (ст. 424 НК РФ). При этом база для начисления взносов определяется ежемесячно по каждому физическому лицу, в пользу которого были произведены выплаты (п. 1 ст. 421 НК РФ).

Гражданско-правовой договор, предметом которого является выполнение работ (оказание услуг), может предусматривать любые формы расчетов между заказчиком и исполнителем: поэтапную, с выплатой аванса, по окончании работ (срока действия договора) и т. д. (п. 4 ст. 421 ГК РФ).

Однако какой-либо зависимости между способами оплаты работ (услуг), сроками их выполнения (оказания) и датой включения выплат в расчетную базу по страховым взносам глава 34 Налогового кодекса РФ не содержит.

Таким образом, ни авансы в счет предстоящего выполнения работ (оказания услуг), ни поэтапные платежи ничем не отличаются от других выплат и вознаграждений, на которые организация обязана начислить страховые взносы (ст. 420 НК РФ).

Суммы выданных авансов (поэтапных платежей) включите в расчетную базу по страховым взносам в последнее число месяца, в котором эти суммы были начислены.

Если в дальнейшем по каким-либо причинам исполнитель вернет выданный аванс, у организации возникнет переплата по страховым взносам, которую можно будет зачесть в счет предстоящих платежей или вернуть на расчетный (лицевой) счет.

Договоры о выполнении работ

К договорам о выполнении работ (оказании услуг), на вознаграждения по которым нужно начислять взносы на обязательное пенсионное (медицинское) страхование, относятся:

договор подряда (ст. 702 ГК РФ);

договор возмездного оказания услуг (ст. 779 ГК РФ);

договор перевозки (ст. 784 ГК РФ);

договор транспортной экспедиции (ст. 801 ГК РФ);

договор хранения (ст. 886 ГК РФ);

договор поручения (ст. 971 ГК РФ);

договор комиссии (ст. 990 ГК РФ);

агентский договор (ст. 1005 ГК РФ);

другие договоры, предметом которых является выполнение работ (оказание услуг) (п. 2 ст. 421 ГК РФ).

Такой порядок следует из пункта 1 статьи 420 Налогового кодекса РФ.

Как заказчику отказаться от исполнения договора подряда в одностороннем порядке

Особенностью договора подряда является право заказчика на немотивированный односторонний отказ от исполнения договора (ст. 717 ГК РФ). При этом по общему правилу он будет обязан понести определенные неблагоприятные последствия. Однако заказчик может отказаться от исполнения договора без таких последствий при наличии следующих условий (оснований):

увеличилась приблизительная цена работы;

подрядчик исполняет договор медленно или несвоевременно;

во время выполнения работы стало очевидным, что она не будет выполнена надлежащим образом;

подрядчик не устранил недостатки в разумный срок либо допустил наличие существенных и неустранимых недостатков в работе.

Кроме того, заказчик может заявить отказ от договора по основаниям, предусмотренным самим договором подряда, если они есть.

Однако заказчику нужно учитывать, что при одностороннем отказе от исполнения договора могут возникнуть обязательственные отношения вследствие неосновательного обогащения (п. 4 ст. 453 ГК РФ).

При этом они могут возникнуть как на стороне подрядчика (при неосвоенном авансе), так и на стороне заказчика (при получении части выполненных и принятых работ) (п.

6 информационного письма Президиума ВАС РФ от 25 ноября 2008 г. № 127).

Порядок мотивированного одностороннего отказа

https://www.youtube.com/watch?v=MupywUTEQmY

Гражданский кодекс РФ устанавливает различные основания, по которым заказчик может заявить подрядчику об отказе от исполнения договора подряда.

1. Увеличение приблизительной цены работы

Приблизительную цену стороны в договоре устанавливают тогда, когда на момент заключения договора им неясна полная стоимость работ, в том числе стоимость материалов и оборудования, услуг третьих лиц и т. д. Стороны в договоре указывают допустимые пределы отклонений такой цены и тем самым устанавливают критерии несущественности превышения приблизительной цены.

Если возникла необходимость в проведении дополнительных работ и в превышении таких установленных пределов, подрядчик обязан своевременно предупредить об этом заказчика. Если заказчик не согласится на превышение цены работы, то будет вправе отказаться от договора, направив подрядчику соответствующее уведомление.

Однако в таком случае придется оплатить подрядчику выполненную часть работы (п. 5 ст. 709 ГК РФ).

2. Медленное или несвоевременное исполнение договора

Если подрядчик нарушает начальный срок выполнения работ либо выполняет работу настолько медленно, что окончание ее к сроку становится явно невозможным, заказчику стоит отказаться от исполнения договора и потребовать возмещения убытков (п. 2 ст. 715 ГК РФ). Для этого нужно направить подрядчику соответствующее уведомление.

Такое требование заказчик может предъявить подрядчику только до того, как примет результат выполненных работ, даже в том случае, если со стороны подрядчика имела место просрочка исполнения (постановление ФАС Московского округа от 15 мая 2009 г. № КГ-А40/3786-09 по делу № А40-55117/08-54-430).

Подробнее см. Что можно сделать, если подрядчик нарушает сроки выполнения работ.

Отвечает Александр Сорокин,

заместитель начальника Управления оперативного контроля ФНС России

«ККТ нужно применять только в случаях, если продавец предоставляет покупателю, в том числе своим сотрудникам, отсрочку или рассрочку по оплате своих товаров, работ, услуг.

Именно эти случаи, по мнению ФНС, относятся к предоставлению и погашению займа для оплаты товаров, работ, услуг.

Если организация выдает денежный заем, получает возврат такого займа или сама получает и возвращает заем, кассу не применяйте. Когда именно нужно пробивать чек, смотрите в рекомендации».

Из рекомендации Нужно ли применять ККТ при выдаче, получении и возврате займа

Задайте свой вопрос экспертам «Системы Главбух»

Видео:Договор подряда. Заказчик не платит аванс. Остановить работы? Правильно составить договор подрядаСкачать

Выплаты по договору подряда с физическим лицом

По договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его (п. 1

).

В данном случае договором предусмотрена выплата аванса в размере 30% от договорной стоимости работ, т.е. 30 000 руб. (100 000 руб. x 30%), что не противоречит

.

В рассматриваемой ситуации договор подряда расторгнут по соглашению сторон (п. 1

).

При расторжении договора обязательства сторон прекращаются (п. 2

). В данном случае соглашением о расторжении договора предусмотрено, что подрядчик возвращает фактически выплаченный ему аванс за вычетом суммы удержанного НДФЛ (о чем будет сказано ниже). Такие условия соглашения о расторжении договора не противоречат п. 3 ст. 453 ГК РФ.

Дополнительную информацию о порядке расторжения договора по соглашению сторон см. в Путеводителе по договорной работе. Подряд. Рекомендации по заключению договора.

По договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его (п. 1 ст. 702 ГК РФ).

Если договором подряда не предусмотрена предварительная оплата выполненной работы или отдельных ее этапов, заказчик обязан уплатить подрядчику обусловленную цену после окончательной сдачи результатов работы при условии, что работа выполнена надлежащим образом и в согласованный срок либо с согласия заказчика досрочно (п. 1 ст. 711 ГК РФ).

Подрядчик вправе требовать выплаты ему аванса либо задатка только в случаях и в размере, указанных в законе или договоре подряда (п. 2 ст. 711 ГК РФ).

На кого из заказчиков ложится налоговое бремя

Эта ситуация не только самая распространенная, но и одна из самых частых по разбирательству в суде.

Имеется в виду именно физическое лицо, незарегистрированное в качестве индивидуального предпринимателя. Организация выступает в роли налогового агента.

Это лицо, на которое возложена обязанность по перечислению налогов в бюджет. С дохода физического лица, необходимо произвести удержание 13%.

Если «Подрядчик» имеет право на вычет – их необходимо предоставить. Всё это не просто рекомендации, а нормы, за нарушение которых, к предприятию могут применить штрафные санкции. Физическому лицу, нужно учесть при составлении договора, что на руки им будет получена сумма не та, что прописана в документе, а меньше на 13%.

Бухгалтерский учет

Сумма аванса, перечисленная подрядчику по договору, расходом не является и отражается в составе дебиторской задолженности (п. п. 3, 16 Положения по бухгалтерскому учету “Расходы организации” ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Затраты организации на ремонт помещения (в том числе арендованного), используемого в производственной деятельности, относятся к расходам по обычным видам деятельности и принимаются к учету в размере договорной стоимости работ (п. п. 5, 6, 6.1 ПБУ 10/99). Указанные расходы признаются при выполнении условий, предусмотренных п. 16 ПБУ 10/99, в данном случае эти условия выполняются на дату подписания акта приемки-сдачи выполненных работ.

https://www.youtube.com/watch?v=wQhRwFggULg

Страховые взносы, начисленные на сумму вознаграждения подрядчику (о чем сказано в разделе “Страховые взносы”), также относятся к расходам по обычным видам деятельности и признаются на дату их начисления (п. п. 5, 16 ПБУ 10/99).

Бухгалтерские записи по отражению рассматриваемых операций производятся в порядке, установленном Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены ниже в таблице проводок.

Предлагаем ознакомиться: Закон о выплате страховки при погашении кредита

Страховые взносы

Вознаграждение, выплачиваемое физическому лицу (подрядчику) по договору подряда, предметом которого является выполнение работ, признается объектом обложения страховыми взносами на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС) (подрядчик относится к застрахованным лицам по указанным видам страхования).

Указанное вознаграждение включается в базу для исчисления страховых взносов того календарного месяца, в котором начислено вознаграждение.

Напомним, что база для начисления страховых взносов определяется по истечении каждого календарного месяца отдельно в отношении каждого физического лица с начала расчетного периода (календарного года) нарастающим итогом.

Это следует из п. 1 ст. 421, п. 1 ст. 423, п. 1 ст. 424, п. 1 ст. 431 НК РФ.

Видео:Договор подряда с физ.лицом: особенности заключения (Беларусь, 2018)Скачать

Аванс по договору подряда с физическим лицом

Объектом для начисления взносов в Белгосстрах в рассматриваемой ситуации будет начисленное и отраженное в бухгалтерском учете в установленном порядке вознаграждение за выполненную работу по договору подряда в соответствии с подписанным в двустороннем порядке актом выполненных работ. аванс физлицо подоходный налог

До настоящего времени Фонд не выразил официальной позиции по вопросу начисления и уплаты взносов с промежуточных выплат в виде авансов по договору подряда. В связи с этим, учитывая, что аванс можно рассматривать как часть вознаграждения, выплаченного наперед, во избежание применения штрафных санкций Ст. 11.

54 Кодекса Республики Беларусь об административных правонарушениях.

и начисления пеней на суммы недоимки со стороны проверяющих органов рекомендуем организациям перечислить взносы в Фонд при выплате аванса по договору подряда либо в иной день с соблюдением предельного срока уплаты — дня выплаты заработной платы за месяц, в котором был выплачен аванс.

Тема: НДФЛ с авансов по договору подряда с физическим лицом

Следовательно, организация, выплачивающая физическому лицу доход за выполненные работы (оказанные услуги) по договору гражданско-правового характера, в частности по договору подряда, обязана удержать начисленную сумму НДФЛ непосредственно из суммы вознаграждения, предусмотренного таким договором, при его фактической выплате.

Особое внимание нужно обратить на то, что уплата НДФЛ за счет средств предприятия прямо запрещена Налоговым кодексом (п. 9 ст. 226 НК РФ).

НДФЛ с авансов по договору подряда с физическим лицом. Лучше всего выплатить НДФЛ с аванса по договору подряда с физлицом, но платить или нет НДФЛ с авансов, вы решаете сами. Если споры с налоговой вам не нужны, удерживайте НДФЛ при каждой выплате денег, и при выдаче авансов тоже.

НДФЛ по договору подряда при выплате аванса – Согласно ст. 226 НК РФ российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, за исключением отдельных их видов, признаются налоговыми агентами.

Такие организации обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет исчисленную сумму налога.

https://www.youtube.com/watch?v=HBCjIyExOHM

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ).

Ндфл и выплаты по договорам подряда

Следовательно, налог, удержанный с доходов, выплаченных за выполнение работ на стационарном рабочем месте по договору подряда физическому лицу, подлежит перечислению по месту нахождения указанного рабочего места.

На вопросы, которые возникают в связи с исчислением и удержанием НДФЛ с доходов, выплачиваемых в рамках договора подряда, ответил советник отдела налогообложения фи-зических лиц Управления налогообложения ФНС России Кирилл Владимирович Котов.

Авансы по договору подряда с физическим лицом

Исчисление сумм НДФЛ производится по ставке, предусмотренной п. 1 ст. 224 НК РФ (13%), на дату фактического получения дохода, определяемую в данном случае в соответствии с пп. 1 п. 1 ст. 223 НК РФ как день выплаты дохода (п. 3 ст. 226 НК РФ).

Рекомендуем прочесть: Бензиновый Ручной Резчик Косгу

По разъяснениям специалистов Минтруда России и ФСС РФ при выплате аванса датой начисления является дата, на которую начислен аванс физическому лицу (консультация специалиста Фонда социального страхования РФ Е.Г. Егорычевой, ответ заместителя директора Департамента развития социального страхования Минтруда России Л.А. Котовой).

Ндфл и взносы с аванса по договорам подряда

Объектом обложения страховыми взносами для плательщиков страховых взносов, указанных в подпунктах «а» и «б» пункта 1 части 1 статьи 5 настоящего Федерального закона, признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, по договорам авторского заказа, в пользу авторов произведений по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства, в том числе вознаграждения, начисляемые организациями по управлению правами на коллективной основе в пользу авторов произведений по договорам, заключенным с пользователями (за исключением вознаграждений, выплачиваемых лицам, указанным в пункте 2 части 1 статьи 5 настоящего Федерального закона).

1. Для целей настоящей главы к доходам от источников в Российской Федерации относятся:

вознаграждение за выполнение рудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в Российской Федерации.

При этом вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров или иного подобного органа) — налогового резидента Российской Федерации, местом нахождения (управления) которой является Российская Федерация, рассматриваются как доходы, полученные от источников в Российской Федерации, независимо от места, где фактически исполнялись возложенные на этих лиц управленческие обязанности или откуда производились выплаты указанных вознаграждений;

Аванс в договоре подряда с физическим лицом

Организация-заказчик заключила договор подряда с физическим лицом (не являющимся индивидуальным предпринимателем и не состоящим в штате) на выполнение работ в помещении организации и под ее контролем за безопасным ведением работ. В договоре подряда сторонами предусмотрена выплата аванса.

При заключении договоров подряда с физическими лицами организации-заказчики обязаны руководствоваться нормами гражданского законодательства Ст. 656 — 682 Гражданского кодекса Республики Беларусь. и Указом Президента Республики Беларусь от 06.07.

2005 N 314 «О некоторых мерах по защите прав граждан, выполняющих работу по гражданско-правовым и трудовым договорам» (далее — Указ N 314) Абз. 1 — 4 подп. 1.1 Указа N 314., определяющим существенные условия, которые должны содержать такие договоры.

В частности, в договорах подряда должен быть закреплен порядок расчета сторон, включая суммы, подлежащие выплате, обязательства организации-заказчика по уплате за физическое лицо взносов в Фонд социальной защиты населения Министерства труда и социальной защиты Республики Беларусь (далее — Фонд) и обязательства сторон по обеспечению безопасных условий работы, а также ответственность за их невыполнение.

С аванса, выданного подрядчику-физлицу, надо удержать ндфл

Возможна и такая ситуация: при сдаче работ (выполнении услуг) исполнитель подал организации письменное заявление о применении профессиональных вычетов в сумме произведенных им и документально подтвержденных расходов. В этом случае фирме нужно пересчитать налоговую базу, уменьшив ее на заявленные профессиональные вычеты.

Видео:Взыскание неотработанного аванса в подрядеСкачать

Страховые Взносы С Аванса По Договору Гпх 2021

Как всегда, мы постараемся ответить на вопрос «Страховые Взносы С Аванса По Договору Гпх 2021». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Доходом же, в свою очередь, является экономическая выгода в денежной или натуральной форме, которую можно оценить ст. В момент получения аванса физическое лицо получает определенную выгоду, значит, НДФЛ удерживать нужно. К аналогичным выводам приходили и суды. Но есть и противоположные судебные решения. Поэтому ответ на вопрос, нужно удерживать НДФЛ с аванса или нет, неоднозначен.

Необходимо ли начислять страховые взносы и НДФЛ при выплате аванса по договору ГПХ

Удерживать ли НДФЛ с этих выплат? По данному вопросу есть два противоположных мнения. Первое высказано Минфином России в письме И заключается оно в том, что НДФЛ с таких выплат удерживать нужно.

Финансовое ведомство считает, что, когда физическому лицу оплачивают расходы, у него возникает доход в натуральной форме п.

То есть суммы возмещения расходов не являются для подрядчика компенсационными выплатами.

Платить ли НДФЛ и страховые взносы с аванса (предоплаты) по договору подряда?

Иначе получится, что из облагаемого дохода вы исключили одни и те же суммы дважды.

Что касается стандартного налогового вычета по НДФЛ, то его также предоставляют на основании поданного подрядчиком заявления, а также документов, которые подтверждают право на вычет. И здесь бухгалтер опять сталкивается с определенными сложностями.

Поскольку подрядчик — лицо со стороны, у бухгалтера нет точной информации о том, превысил доход подрядчика с начала года лимит для предоставления стандартных вычетов по налогу или нет.

Значит, срок уплаты взносов — не позднее 15 мая. Если срок выпадает на выходной, он переносится на ближайший рабочий день. По условиям договора компания выплачивает вознаграждение в размере 10 рублей в течение 10 дней после окончания работ. Работы были сделаны 15 апреля.

Взносы и НДФЛ с аванса по ГПД надо считать по-разному

Но есть и противоположные судебные решения. Поэтому ответ на вопрос, нужно удерживать НДФЛ с аванса или нет, неоднозначен. Однако если вы хотите избежать спора с проверяющими, безопаснее налог удержать. Например, человек получил вознаграждение в среду.

Значит, срок уплаты НДФЛ — не позднее четверга. Форма выплаты на срок не влияет — наличными или на карту.

Нужно ли удерживать НДФЛ со стоимости расходов подрядчика, возмещаемых заказчиком А как быть с расходами, которые подрядчику по условиям договора возмещает заказчик?

Срок уплаты взносов с договора ГПХ

Если по каким-то причинам НДФЛ при выплате вознаграждения подрядчику удержан не был, об этом нужно сообщить самому подрядчику и в налоговую инспекцию по месту своего учета (п. 5 ст. 226 НК РФ). На это отводится месяц после окончания календарного года, в котором возникли соответствующие обстоятель ства.

https://www.youtube.com/watch?v=fG8pqYRjX0k

По каждой налоговой ставке заполняется первый раздел. Отчетные данные за отчетный период указываются во втором разделе.

Если в одном налоговом периоде НДФЛ уплачивался по разным ставкам, то по каждой ставке информация в 6-НДФЛ вносится отдельно. Для того, чтобы налоговая не начислила штрафные санкции, необходимо тщательно проверять правильность внесенных сведений.

Исходя из указанных требований ГПХ в 6-НДФЛ отражается и сдается по каждому отчетному периоду не позднее последнего дня

Отправили в другой город. При этом компенсируем проживание и жд билеты.

Возможжно ли сделать так: человек платит за все гостиницы со свей банковской карты, потом по завершению работ он делает авансовый отчет, по которому ему компенсируются все суммы?В отношении страховых взносов Минфин сообщил, что вознаграждение, выплачиваемое в рамках указанного ГПД, подлежит обложению страховыми взносами на обязательное пенсионное и медицинское страхование после окончательной сдачи результатов работы или ее отдельных этапов на основании соответствующих актов приемки

🎬 Видео

Заключение договора подряда с физическим лицом.Скачать

Договор подряда | Юридическая консультация RosCoСкачать

Договор подрядаСкачать

Порядок расторжения договора подряда. Досрочное и одностороннееСкачать

Как составить гражданско-правовой договор оказания услуг с физическим лицом?Скачать

Экономия на налогах: договор подряда вместо трудовогоСкачать

Договор подряда – можно ли взыскать деньги, если заказчик не подписывает акты выполненных работ.Скачать

PRO101 - Договор строительного подряда с физическим лицомСкачать

Устный договор между физическими лицами, как вернуть деньги за неоказанную услугуСкачать

ГПХ ИЛИ ТРУДОВОЙ ДОГОВОР? ЧТО ЗНАЧИТ - ОФОРМЛЕНИЕ ПО ДОГОВОРУ | 18+Скачать

6.1. Понятие и условия договора подрядаСкачать

Правильный порядок расторжения договора подрядаСкачать

договор подрядаСкачать

Аванс по договору ГПХСкачать

... по такому ДОГОВОРУ можно РАБОТАТЬ! Рабочий договор подряда. Ремонт квартир.Скачать

Какие существуют налоговые риски по договору оказания услуг с физическим лицом?Скачать