Сходства и различия лизинга и аренды.

Теперь постараемся разъяснить сходства и различия между двумя рассматриваемыми категориями сделок на основе анализа их свойств. И начнем со сходств:

- В обоих случаях получатель дорогостоящего объекта платит за его использования регулярные платежи в течение всего срока пользования им. При этом величина данных платежей не сопоставима со стоимостью объекта.

- В условиях наличия преимущественного права выкупа арендатор, практически, с гарантией со временем становится обладателем ранее арендуемого объекта. Равно как и лизингополучатель в итоге получает полностью самортизировавшийся объект себе в пользование.

- И в том, и в другом случае пользователь объекта основных средств, во-первых, фактурует арендные или лизинговые платежи, а во-вторых, относит их себе на себестоимость. То есть, и уменьшает себе НДС, и налог на прибыль.

- Что такое аренда

- Сходства между понятиями

- Отличия лизинга от аренды

- Аренда

- Преимущества и недостатки лизинга

- Что выгоднее – лизинг или аренда?

- Чем отличается аренда от лизинга

- Чем отличается лизинг от аренды

- Разница между лизингом и арендой

- Лизинг и аренда отличия

- Аренда или лизинг: как выгоднее пользоваться чужим имуществом

- Плюсы лизинга в сравнении с арендой

- Минусы лизинга в сравнении с арендой

- Плюсы и минусы аренды в сравнении с лизингом

- Отличие и сходство лизинга и аренды

- Специфика договора лизинга

- Специфика договора аренды

- Сравнительная характеристика

- Чем отличается лизинг от аренды: сходства и различия

- Чем лизинг отличается от аренды с правом выкупа?

- Сходства и различия лизинга и аренды

- Резюме

- Отличия лизинга от аренды: разница между договорами + таблица

- Что такое лизинг

- Преимущества лизинга

- Недостатки лизинга для лизингополучателя

- Что выгодней: лизинг или аренда

- 📺 Видео

Что такое аренда

Аренда — это процесс, который подразумевает получение вами имущества во временное владение/пользование за определенную сумму. Соответственно, стороны договора — это арендодатель и арендатор. Взять в аренду можно то имущество, которое в процессе использования не утратит своих свойств. К примеру, земельный участок арендовать вы можете, а вот ягодный куст — нет.

Сходства между понятиями

Между двумя понятиями существуют общие черты. Например:

- Имущество остается собственностью лизингодателя/арендодателя, лизингополучатель/арендатор распоряжается им только в зафиксированный соглашением срок.

- За пользование имуществом взимается оплата.

- Основной документ, подтверждающий наличие соглашения — письменный договор.

Далее подробнее проанализируем, чем же отличается лизинг от аренды.

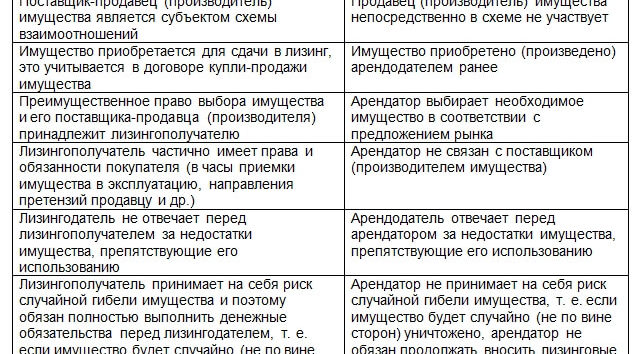

Отличия лизинга от аренды

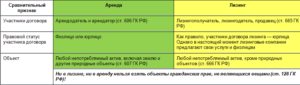

Между процедурами аренды и лизинга есть существенная разница. Обратив внимание на таблицу, вы узнаете, в чем отличие одной сделки от другой.

| Критерий | Аренда | Лизинг |

| Объект сделки | Природные объекты, земельные участки, имущество, которое не теряет свойств при эксплуатации | Природные объекты и участки земли в лизинг оформить невозможно. Допустимые объекты:

|

| Обязанности арендодателя/лизингодателя | Арендодатель предоставляет в пользование объект, которым он владеет | Лизингодатель покупает имущество, а потом передает его в пользование получателю |

| Арендодатель/Лизингодатель | Обычный гражданин или компания | Только лизинговая компания |

| Период действия договора | Ограничения не установлены, может составлять от нескольких часов до десятилетий (это также одно из отличий лизинга от проката). | Минимум — 12 месяцев, но не дольше периода, в который имущество можно применять с пользой |

С помощью схемы выше мы постарались разъяснить вам простыми словами, чем отличается лизинг от аренды.

Подведем небольшой итог. После истечения срока лизинга лизингополучатель должен выкупить имущество либо вернуть его лизингодателю. Это и есть главное различие между лизингом и арендой. Так как при последней владелец имущества с окончанием договора не меняется.

Аренда

Аренда подразумевает передачу собственности во временное пользование за установленную договором плату. И не всегда выгода выражается в денежном довольствии. Это может быть любого рода услуга.

Физические лица или компании заключает специализированный договор, который регулируется 34 главой Налогового Кодекса РФ. В рамках договора стороны делятся на два типа:

- Арендодатель — лицо, которое передает в пользование что-либо. Например, недвижимое имущество (квартиру) или движимое (автомобиль).

- Арендатор — лицо, которое непосредственно становится пользователем имущества.

Арендодатель может передать любое неупотребляемое имущество. Это такое имущество, которое после использования не потеряет своих качеств и свойств. Например, договор аренды не действителен в отношении продуктов питания.

Преимущества и недостатки лизинга

Если говорить простыми словами, то лизинг от аренды отличается возможностью оформить право собственности на выбранную технику.

Такое сравнение выставляет первый вариант сотрудничества в более выгодном свете, чем пользование автомобилем за деньги без последующего его выкупа.

Но на деле далеко не всем это нужно, поэтому по-прежнему остается востребованной и аренда. У лизинга есть свои преимущества и недостатки:

- Большой выбор техники, которую можно купить, в том числе грузовая или спецтранспорт.

- Необходимость сбора минимального пакета документов для оформления, требования лояльны как к предприятиям, так и физическим лицам.

- Сниженные процентные ставки, в отличие от кредитов в банках, что дает дополнительную финансовую выгоду.

- Предмет договора при необходимости можно вернуть лизингодателю досрочно, без негативных последствий.

- Предоставляется ТС или оборудование в пользование сразу после подписания всех бумаг и совершения операционных действий.

- При необходимости можно разработать гибкий, удобный для клиента график платежей.

Важно знать! Лизинг пользуется популярностью в России, так как является отличной альтернативой кредиту и аренде. Но он не лишен недостатков, которые заключаются в необходимости оплачивать комиссию за услуги компании. Хоть она и меньше, чем предлагают банки, но все же ощутима.

Что выгоднее – лизинг или аренда?

Рассматривая преимущества лизинга и аренды, нельзя с точностью сказать, что более выгодно, так как во внимание должны приниматься конкретные обстоятельства компании или гражданина. Если в стране не планируется длительное проживание, целесообразнее брать транспорт в аренду. В этом случае нет необходимости нести все расходы по его обслуживанию.

Чем отличается аренда от лизинга

Арендатор может передавать имущество в субаренду, но только с согласия арендодателя. Содержать сданный в аренду актив должен арендодатель, но он может переложить эту ответственность на арендатора, добавив соответствующие условие в договор аренды.

Если арендатор усовершенствовал полученное в аренду имущество, то такие улучшения — собственность арендатора. Если усовершенствования неотделимы и арендодатель на них согласен, он может получить от собственника имущества возмещение стоимости улучшений.

- Лизингодатель. Тот, кто покупает имущество и передает его в аренду за плату.

- Лизингополучатель. Тот, кто принимает в пользование имущество и платит за это деньги. Как правило, лизингополучатель выбирает имущество, которое он хочет временно эксплуатировать. По окончании договора лизинга лизингополучатель либо возвращает актив лизингодателю, либо выкупает его. Все это оговаривается в договоре.

- Продавец. Продает имущество, признаваемое предметом лизинга.

Чем отличается лизинг от аренды

Лизингодатель приобретает актив у собственника и сдаёт его конечному выгодоприобретателю. Ответственность за объект лежит на том, кто выбирал поставщика. Достаточно часто лизингополучатель выбирает только актив, который его интересует и соответствует требованиям.

Поставщика же выбирает лизингодатель. Но этот тип взаимоотношений разрешает и конечному выгодоприобретателю выбрать компанию, которая поставит необходимый объект.

Такой вариант применяется достаточно часто, так как позволяет лизинговой компании избавиться от ответственности за поставляемый актив.

Лизинговая схема обычно предполагает три стороны: собственник, лизингодатель и лизингополучатель.

Этот тип финансовых взаимоотношений, включающий в себя три стороны, предполагает заключение двух контрактов. Между поставщиком и лизингодателем оформляется контракт на поставку.

Взаимоотношения лизингополучателя и лизингодателя регламентируются лизинговым контрактом. Оплату по нему осуществляет лизингополучатель.

Разница между лизингом и арендой

Аренда заключается в передаче арендодателем в пользование и временное владение определенного имущества, за которое принимающая сторона обязана уплачивать арендные платежи.

Срок аренды может быть самым разнообразным – от года и более, по окончании срока договора он может продлеваться либо нет. Если договор не пролонгируется, то имущество возвращается к арендодателю, и он может распоряжаться им по своему усмотрению.

Что касается объектов аренды, то это может быть как движимое, так и недвижимое имущество, в том числе и земельные участки.

Лизинг представляет собой форму финансовых отношений между юридическими лицами, при которых лизингодатель дает какое-либо имущество лизингополучателю во временное пользование с последующим выкупом.

Это означает, что компания, получившая имущество по лизингу, использует его в течение определенного промежутка времени, внося ежемесячные платежи.

После того, когда этот временной отрезок заканчивается, она имеет право и даже обязана выкупить у лизингодателя это самое имущество по остаточной стоимости.

Необходимо сделать оговорку, что данный вид услуги не распространяется на передачу земельных участков и объектов природы. Как правило, договор лизинга в большинстве случаев заключается на достаточно продолжительное время, которое, однако, не может превышать срок полезного использования данного объекта.

Лизинг и аренда отличия

Что же касается лизинга, то это также арендные отношения, но с небольшой оговоркой. Лизингодатель передает свое имущество Лизингополучателю во временное пользование, но с последующим выкупом. Такая форма отношений представляет собой смесь арендных и финансовых отношений.

https://www.youtube.com/watch?v=ScghMD49crs

Договор лизинга может быть заключен между юридическими лицами. Согласно такому договору, одна компания (Лизингодатель) передает, а другая компания (Лизингополучатель) принимает имущество и пользуется им определенное время, оговоренное в договоре, осуществляя финансовые платежи ежемесячно.

По окончанию оговоренного отрезка времени, Лизингополучатель обязуется выкупить данное имущество по остаточной стоимости. Договор лизинга обычно является долгосрочным, при этом срок действия такого договора не может превышать сроков полезного использования передаваемого в лизинг объекта.

Еще, что важно знать, это то, что в лизинг не могут даваться земельные участки и объекты природы.

Видео:Что такое лизинг? Плюсы и минусы лизингаСкачать

Аренда или лизинг: как выгоднее пользоваться чужим имуществом

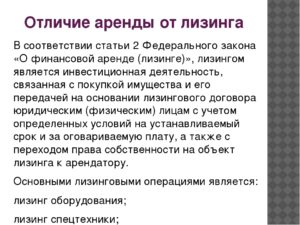

Прежде чем перейти к вопросам налоговых и бухгалтерских «удобств» того или иного договора, стоит напомнить в чем же заключается суть каждого из рассматриваемых договоров.

С договором аренды современные бухгалтеры сталкиваются достаточно часто. Он подразумевает пользование за плату имуществом, принадлежащим другому лицу, в течение определенного времени.

В случае с НДС аренда представляет собой услугу, поскольку об этом прямо сказано в Налоговом кодексе (подп. 1 п. 1 ст. 148, пп. 14 п. 2 ст. 149 НК РФ).

А вот в случаях с налогом на прибыль и УСН аренда услугой уже не признается, поскольку прямого указания на это соответствующие главы НК РФ не содержат.

Что касается лизинга, то этот договор очень близок к аренде, но имеет и некоторые отличия. Связаны они с тем, что по своей юридической сути лизинг сочетает в себе элементы двух договоров — купли-продажи и аренды.

Так, с куплей-продажей лизинг роднит тот факт, что лизингодатель приобретает для передачи в лизинг именно то имущество, которое нужно лизингополучателю. То есть лизингополучатель фактически выступает тут в роли покупателя, оговаривая какое именно имущество ему нужно.

И, в отличие от классической аренды, это имущество всегда оказывается новым.

Но при этом расходы на приобретение данной вещи, так же, как и при аренде, оказываются «растянуты» во времени, поскольку лизингополучатель получает лишь право пользования купленной вещью, уплачивая за это периодические платежи.

Другими словами, по договору лизинга в аренду передается имущество, специально купленное лизингодателем для лизингополучателя.

Тогда как при обычной аренде сдается то имущество, которое было куплено арендодателем по своей инициативе (и, возможно, даже без цели сдавать его в аренду).

Плюсы лизинга в сравнении с арендой

Перейдем непосредственно к вопросам налогового планирования. Тут нужно учитывать, что в отличие от аренды, лизинг является более гибкой схемой взаимодействия между сторонами. Дело в том, что положения о лизинге, закрепленные в Гражданском кодексе и Законе о лизинге (Федеральный закон от 29.10.

98 № 164-ФЗ «О финансовой аренде (лизинге)»), большинство параметров договора оставляют на усмотрение сторон. Так, лизингодатель и лизингополучатель могут сами определить не только как будут решаться вопросы ремонта и страхования имущества, но и на чьем балансе оно будет отражаться.

А это имеет очень большое значение для налогового планирования.

Возможность самостоятельного определения балансодержателя — несомненный плюс договора лизинга. Ведь предмет лизинга, как правило, стоит недешево. И возможность не учитывать его на своем балансе означает уменьшение налоговой нагрузки на лизингополучателя в части налога на имущество.

Для уменьшения суммы налога на имущество выгоднее оставить предмет лизинга на балансе лизингодателя, а сумму налога «зашить» в лизинговые платежи. Дело в том, что у лизингодателя первоначальная стоимость имущества определяется как его покупная стоимость.

А у лизингополучателя — как сумма лизинговых платежей, то есть она определяется с учетом маржи лизингодателя (ведь именно эта сумма составляет расходы лизингополучателя на приобретение имущества). Проще говоря, у лизингополучателя сумма налога на имущество будет больше, чем у лизингодателя.

По сути, мы получаем возможность на законных основаниях не только уменьшить налог на имущество, но и одновременно избавиться от его администрирования. А это можно признать вторым плюсом лизинга.

Наконец, третьим плюсом лизинга является возможность ускоренной амортизации с применением коэффициента 3, что означает, что стоимость имущества будет списана в три раза быстрее, чем при обычной покупке (подробнее об этом см.

«Как применять повышающий коэффициент амортизации по лизинговому имуществу: налоговый учет»). Тут, правда, надо заметить, что данный плюс актуален лишь для тех организаций, которые приняли имущество на свой баланс.

В противном случае эту льготу будет использовать лизингодатель.

Минусы лизинга в сравнении с арендой

К налоговым и бухгалтерским минусам лизинга можно отнести, пожалуй, только два обстоятельства.

https://www.youtube.com/watch?v=xIynREDDV6Y

Первое — если налогоплательщик решает учитывать предмет лизинга на своем балансе, то ему придется совершать дополнительные расчетные действия.

Дело в том, что в этом случае он получает право учитывать в расходах и начисленную амортизацию, и лизинговый платеж. Но при этом лизинговый платеж попадает в расходы за минусом суммы начисленной амортизации (пп. 10 п.

1 ст. 264 НК РФ). А значит, бухгалтерии придется совершать лишние расчеты.

И второе: лизинг — сам по себе достаточно сложная сделка. А это значит, что учет (как налоговый, так и бухгалтерский) по этой сделке тоже будет более сложным и потребует более квалифицированного персонала.

Необходимо отметить и то, что подобные сделки (носящие с одной стороны сложный характер, а с другой — позволяющие экономить на налогах) привлекают повышенное внимание со стороны налоговых органов.

Так что оформлению документов по лизингу нужно будет уделить повышенное внимание.

К минусам неналогового характера можно отнести более сложный механизм заключения договора лизинга. Как правило, лизинговые компании являются частью банковских групп.

И поэтому они проводят достаточно серьезную проверку своих контрагентов (сродни той, что требуется при получении кредита) и требуют предоставления всех документов о лизингополучателе.

Наконец, нельзя забывать, что лизингополучателю, скорее всего, придется потратиться на страховку предмета лизинга.

Плюсы и минусы аренды в сравнении с лизингом

Что касается плюсов и минусов аренды, то они, по существу, являются зеркальным отражением плюсов и минусов лизинга. Так, к плюсам аренды можно отнести тот факт, что этот договор не предусматривает никакой «самодеятельности» в части выбора балансодержателя.

Значит, плательщиком налога на имущество всегда будет арендодатель, он же будет начислять амортизацию по предмету, переданному в аренду. Соответственно, у налоговой инспекции не будет повода упрекнуть арендатора в попытке занизить налог на имущество.

Не будет поводов и для ошибок при учете арендных платежей — они всегда включаются в расходы в полном размере.

Вообще, глобальным плюсом договора аренды является его привычность и относительная простота. Как правило, учет арендных и связанных с ними платежей проходит, что называется, по накатанной, не вызывая вопросов ни у бухгалтеров, ни у налоговиков.

Минусы же аренды связаны в основном с тем, что ни одна из сторон не может применить повышенный коэффициент амортизации. Поэтому вариант аренды оказывается невыгодным, если планируется переход права собственности на арендуемое имущество (выкуп) к арендатору, а также, если арендодатель приобретает имущество специально для сдачи в аренду.

Переведем все вышесказанное в табличный вид:

| 2. Относительная простота бухгалтерского и налогового учета | 1. Возможность законно снизить налог на имущество 2. Возможность выбирать балансодержателя 3. Возможность применить механизм ускоренной амортизации |

| 1. Отсутствие возможности для определения балансодержателя 2. Отсутствие возможности для применения ускоренной амортизации 3. Повышенная налоговая нагрузка при выкупе арендуемого имущества. 4. Повышенная налоговая нагрузка на арендодателя, если имущество приобретено специально «под арендатора» | 1. Более сложный механизм налогового и бухгалтерского учета — повышенные требования к компетентности бухгалтера 2. Повышенные требования к документам со стороны лизингодателя, являющегося в большинстве случаев частью банковских групп. 3. Практически обязательная страховка предмета лизинга за счет лизингополучателя |

| Если имущество находится на балансе лизингополучателя: 4. Повышенное внимание со стороны налоговых органов — необходимость более внимательно следить за оформлением документов. 5. Необходимость проводить дополнительные расчетные действия при учете лизингового платежа, если имущество числится на балансе лизингополучателя |

Как видим, идеального варианта для любого случая нет — в зависимости от конкретной ситуации выгоднее может оказаться как лизинг, так и аренда. Однако теперь бухгалтер, как говорится, вооружен и знает какие ключевые моменты нужно оценить.

Видео:Что такое лизинг? [Простыми словами]Скачать

![Что такое лизинг? [Простыми словами]](https://i.ytimg.com/vi/LLNZpb51694/0.jpg)

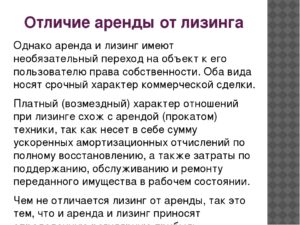

Отличие и сходство лизинга и аренды

Многие люди путают термины лизинг и аренда, считая их родственными понятиями или, по крайней мере, очень схожими. Но на самом деле они в корне отличаются между собой рядом характерных особенностей. Если вы планируете приобретать автомобиль, и стоит выбор, какую финансовую процедуру предпочесть, то с ними следует детально ознакомиться, чтобы не ошибиться.

Специфика договора лизинга

Чем лизинг отличается от аренды – этот вопрос финансовым консультантам задают чаще всего.

По сути, лизинг, это форма отношений, которая предполагает подписание договора, на основании которого во временное пользование предоставляется оборудование или транспорт с возможностью выкупа. Именно в этом и заключается кардинальная разница.

Ведь аренда не предполагает перехода права собственности, даже при желании арендатора внести остаточную стоимость. Основные условия предоставления лизинга:

- Договор подписывается с обычным гражданином, ИП или юридическим лицом.

- Клиент должен быть платежеспособным или вести безубыточную деятельность на рынке в течение нескольких лет.

- Отсутствие задолженностей по кредитам и налоговым платежам.

- Возможность выплаты обязательных платежей без ущерба для деятельности.

- Автомобиль или оборудование должны быть в рабочем, исправном состоянии.

Чаще всего компании приобретают в лизинг автомобили для организации грузоперевозок и служб такси. В этом случае последующий выкуп является преимуществом, которого не дает обычная аренда. То есть со временем транспортное средство будет в собственности, но при этом выплачивать его стоимость и пользоваться можно уже сейчас.

Специфика договора аренды

Отличие аренды от лизинга заключается в том, что вещь или объект предоставляется только на временное пользование. Договорная плата, установленная сторонами – компенсация за такую возможность.

Заключить соглашение можно на любое движимое имущество или здание. Недействительным будет контракт на продукты питания или скоропортящуюся вещь, быстро теряющую свою ценность.

Плата может быть как наличными, так и переводом на карту, а также путем обновления самого объекта. Основные преимущества договора аренды:

- Получение в пользование транспорта без длительного сбора документов и подтверждения платежеспособности.

- Нет необходимости страховать объект, что сокращает финансовые расходы.

- Условия соглашения очень гибкие и могут периодически пересматриваться сторонами, через заключение дополнительных актов.

- Все расходы по обслуживанию имущества возлагаются на собственника, внесение изменений, ремонт, выполненные за счет арендодателя компенсируются или вычитаются из арендной платы.

- Несмотря на период владения, право собственности сохраняется.

Внимание! Отличие договора аренды от договора лизинга заключается в том, что участвуют всего две стороны. Предоставляется услуга на условиях, которые не противоречат гражданскому законодательству и устраивают всех. Соглашение не имеет унифицированной формы, так как его можно легко дополнять нужными пунктами.

Сравнительная характеристика

У аренды и лизинга существуют как сходства, так и кардинальные расхождения. Именно они обеспечивают востребованность этих услуг на рынке. Ведь в каждом конкретном случае клиенту нужны определенные условия.

Далеко не всегда у второй стороны есть необходимость выкупать объект – например, стоит брать автомобиль только во временное пользование, если планируется выезд на ПМЖ в другую страну.

Лучше всего покажет отличия аренды от лизинга сравнительная таблица.

| Стороны | Собственник имущества и арендатор | Владелец вещи, лизингодатель и получатель |

| Статус сторон | Физлица и компании | Граждане, индивидуальные предприниматели, юридические лица |

| Предмет договора | Любые объекты | Преимущественно транспорт, оборудование, спецтехника |

| Мера износа | Новый объект или бывший в использовании | Обычно новые ТС или техника |

| Получение объекта в собственность | Путем заключения договора дарения или покупки | Приобретение путем договора купли-продажи |

Оформление лизинга гораздо сложнее, чем аренаы, так как задействуются сразу три участника. При этом обслуживание имущества, его ремонт и иные необходимые действия для поддержания исправного состояния возлагается на лизингополучателя, если договором стороны не предусмотрели другое.

Видео:Чем отличается лизинг от договора аренды I Ботова Елена Витальевна. РУНОСкачать

Чем отличается лизинг от аренды: сходства и различия

Если кратко, то лизинг – это схема тройственного соглашения, где приобретение некоего имущества, которое представляет собой дорогостоящий предмет длительного пользования (выражаясь бухгалтерским языком – основное средство), производится при участии посредника, который выкупает данный ценный предмет себе в собственность и передает его в аренду с правом выкупа конечному покупателю (который изначально и был заинтересован в его приобретении).

То есть, к примеру, нет у человека всей суммы для покупки автомобиля (есть только процентов 25%), а он ему очень сильно нужен.

Он, вместо того, чтобы идти в банк и брать там кредит, ищет посредника (лизингодателя), который купит этот автомобиль и передаст этот объект ему в пользование.

А за это данный покупатель (лизингополучатель) будет аккуратно и регулярно выплачивать посреднику лизинговые платежи, согласно договору.

Разумеется, что для того, чтобы данная сделка была выгодна лизингодателю, сумма лизинговых платежей должна превышать цену объекта лизинга у поставщика.

Для лизингополучателя важно, чтобы размеры платежей были под стать его бюджету (то есть, не сопоставимыми со стоимостью самого объекта). А для этого процедура выкупа должна быть растянута, хотя бы на год.

Что касается продавца, то он получает всю стоимость объекта лизинга сразу, а его заинтересованность в лизинге заключается в возможности с его помощью существенно увеличить количество покупателей.

Чем лизинг отличается от аренды с правом выкупа?

В лизинге присутствует одна незаметная, но очень важная деталь, а именно: срок лизингового договора совпадает с длительностью амортизационного периода.

Дело в том, что объект основных средств существует на балансе юридического лица (коим и является лизингодатель) до тех пор, пока он чего-то стоит. Ведь такие ценности подлежат износу – амортизации, вследствие чего их стоимость с каждым отчетным периодом снижается.

К концу периода лизинга стоимость объекта равна 0, то есть, он по документам просто перестает числиться, даже если фактически существует и вполне себе функционален.

https://www.youtube.com/watch?v=io6AvPhIrME

Такое расхождение обусловлено тем, что технологии движутся вперед и расчетные сроки службы объектов основных средств регулярно отстают от подтверждаемых на практике.

Но если стоимость объекта лизинга в конце срока действия договора равна 0, то что же тогда выкупает лизингополучатель (раз в определении говорится, что это аренда с правом последующего выкупа)? В данном случае получатель выкупает объект сделки одинаковыми частями во время каждого своего регулярного платежа. То есть, к моменту истечения амортизационного периода объект лизинга оказывается уже полностью выкупленным.

В случае же обычной аренды с правом выкупа, ее срок может быть ничем не ограниченным, да и цена выкупа определяется исключительно на рыночных основаниях (даже если объект уже давно самортизировался).

Сходства и различия лизинга и аренды

Теперь постараемся разъяснить сходства и различия между двумя рассматриваемыми категориями сделок на основе анализа их свойств. И начнем со сходств:

- В обоих случаях получатель дорогостоящего объекта платит за его использования регулярные платежи в течение всего срока пользования им. При этом величина данных платежей не сопоставима со стоимостью объекта.

- В условиях наличия преимущественного права выкупа арендатор, практически, с гарантией со временем становится обладателем ранее арендуемого объекта. Равно как и лизингополучатель в итоге получает полностью самортизировавшийся объект себе в пользование.

- И в том, и в другом случае пользователь объекта основных средств, во-первых, фактурует арендные или лизинговые платежи, а во-вторых, относит их себе на себестоимость. То есть, и уменьшает себе НДС, и налог на прибыль.

А теперь различия:

- Договор аренды с правом последующего выкупа предоставляет арендатору право тянуть с выкупом сколь угодно долгое время (если этот период в документе не оговорен отдельно). Лизинговый договор имеет максимальный срок, равный амортизационному периоду, в течение которого объект должен быть полностью выкуплен.

- В течение действия договора аренды ежемесячные платежи всегда одинаковые (исключения крайне редки, так как тип сделки с плавающей ставкой создает высокие риски для арендаторов). При лизинге же еще имеет значение срок кредита. Лизингодатель может финансировать сделку самостоятельно, а может привлечь банковское финансирование, но в любом случае с точки зрения лизингополучателя (и с позиций логики) средства, на которые выкупается объект лизинга, являются заемными. Так вот, срок займа зачастую не совпадает с амортизационным периодом, благодаря чему лизинговые платежи:

- во-первых, разные по всем месяцам;

- а во-вторых, они сгруппированы, как правило, к началу лизингового срока (и такая перегруппировка обычно кратна 12 месяцам, то есть, привычному сроку банковского кредитования).

При этом 98% всей суммы по лизинговому договору оказывается выплачено именно в этот «сгруппированный» период.

Резюме

Для предпринимателей лизинг, конечно же, объективно предпочтительнее аренды с правом последующего выкупа.

Но если простыми словами, то чем же лизинг отличается от аренды? По своей сути лизинг – это рассрочка при приобретении дорогостоящих предметов основных средств.

То есть, по истечении «сгруппированного» периода за объект лизинга нужно платить символическую сумму. А вот по договору аренды платежи нужно вносить постоянно, пока не соберется вся сумма, необходимая для выкупа объекта.

Видео:Чем лизинг отличается от кредита?Скачать

Отличия лизинга от аренды: разница между договорами + таблица

В статье мы разберем отличия лизинга от аренды. Узнаем, какая существует разница между договорами лизинга и аренды и есть ли сходства между понятиями. Мы подготовили для вас таблицу с основными отличиями, а также разобрали преимущества и недостатки лизинга.

Что такое лизинг

Лизинг — своего рода разновидность арендного договора. Один участник сделки покупает имущество у продавца. Далее этот участник передает его получателю за определенную плату.

Получатель может пользоваться этим имуществом определенное время, а также может затем его выкупить. Такая схема, именуемая лизингом, часто используется при покупке автомобилей.

При этом название сторон становится другим: лизингодатель и лизингополучатель.

https://www.youtube.com/watch?v=QU7VyhmuwOE

Взять имущество в лизинг можно только в специализированной лизинговой компании.

Преимущества лизинга

Кратко рассмотрим преимущества лизинга на примере покупки автомобиля. Итак, если вы представитель бизнеса, то главное преимущество лизинга для вас заключается в возможности оптимизировать налогообложение. Например, вам не нужно платить налог на имущество, так как приобретенное транспортное средство находится в собственности у лизинговой компании.

Следующий плюс: если возникнет необходимость, вы сможете расторгнуть договор в любой момент и вернуть имущество лизинговой компании.

Если авто оформляется в кредит, нужно оформлять дорогую страховку КАСКО, что является существенным недостатком. Если же заключается лизинговый договор, страховка войдет в лизинговый платеж, что позволит распределить расходы равномерно.

Также прочитайте: Лизинг или кредит: что лучше, плюсы и минусы, условия оформления

Лизинг подходит категориям руководителей, которые по разным причинам не хотят, чтобы в их собственности было дорогостоящее имущество. Используя лизинг, можно обновлять автопарк компании и менять машины, если они вас не устраивают. Это возможно благодаря простой процедуре оформления сделки.

Воспользоваться лизинговой схемой могут предприниматели, которым финансовые учреждения по разным причинам отказывают в кредитах. Лизинг доступен для клиентов с плохой кредитной историей.

Также прочитайте: Где взять кредит для ИП с плохой кредитной историей — ТОП-8 банков и инструкция по получению

Недостатки лизинга для лизингополучателя

Кроме всех проанализированных нами плюсов, у лизинга есть и минусы:

- Право на имущество перейдет к вам только после того, как вы выкупите его по остаточной стоимости.

- Если вы прекратите вносить платежи, то потеряете и имущество, и уже выплаченные деньги.

- Если договор имеет привязку к курсу валюты, то все риски в случае резкого скачка курса несете вы.

- Нужно следить за техническим состоянием имущества и производить ремонтные работы, если это прописано в договоре.

- Сдать имущество в субаренду без согласия лизингодателя нельзя.

- Если имущество выйдет из строя раньше срока, платежи все равно придется вносить.

Что выгодней: лизинг или аренда

Аренда автомобиля была довольно популярной услугой в советское время. Затем, по ряду обстоятельств, ее не оказывали. Возродился такой сервис уже в 21 веке и обрел серьезную популярность.

Выгода такой услуги состоит в следующем:

- В любой момент машину можно поменять на новую.

- Не нужно следить за тех. состоянием автомобиля.

- Взять авто в аренду можно на несколько часов либо месяцев.

Лизинг же объединил в себе достоинства автокредита и аренды. Во-первых, вы фактически владелец имущества: какого именно, выбирайте сами. Кроме того, у вас есть выбор: выкупить объект лизинга или пользоваться им определенное время. Для тех, кто ценит свои средства и не бросает их на ветер — лизинг идеальный вариант.

📺 Видео

Чем лизинг отличается от других видов арендыСкачать

Главные различия лизинга от арендыСкачать

5.4. Финансовая аренда (лизинг)Скачать

Лизинг на авто для физлиц. В чем фишка и зачем это нужноСкачать

Что такое лизинг простыми словамиСкачать

Что такое ЛИЗИНГ, Минусы и Плюсы | Что брать: КРЕДИТ или ЛИЗИНГ?Скачать

Что такое лизинг простыми словами Что значит лизинг.Скачать

Что такое лизинг простыми словами — его виды, условия получения и отличия от кредитаСкачать

КАК ЗАРАБОТАТЬ НА ЛИЗИНГЕ | Что такое лизинг? | Как оформить лизинг | Лизинг спецтехникиСкачать

Лизинг | Подводные камни договора лизингаСкачать

Автомобиль в лизинге | Чем грозит покупка авто после лизинга?Скачать

Чем отличается лизинг от кредита?Скачать

Кредит или Лизинг? Как купить авто выгоднееСкачать

Взаимосвязь и отличие лизинга от кредита и арендыСкачать

ЛИЗИНГ ФИНАНСИРОВАНИЕ ИЛИ АРЕНДА? [Лексториум - Андрей Егоров]Скачать

![ЛИЗИНГ ФИНАНСИРОВАНИЕ ИЛИ АРЕНДА? [Лексториум - Андрей Егоров]](https://i.ytimg.com/vi/jm6ti8uJngs/0.jpg)

Лизинг – что это такое + инструкция, как взять лизинг авто для физических и юридических лицСкачать