Так уж вышло, что оплаты налогов не всегда достаточно для того, чтобы спать спокойно. Сотрудники инспекции не дремлют, а ваше неумышленное незнание некоторых нюансов работы этой системы, уж конечно, не освобождает от ответственности. Поэтому, прежде чем открывать бизнес, постарайтесь до мелочей разобраться в вопросах налогообложения.

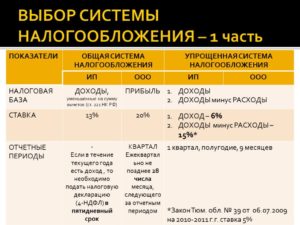

В начале пути перед вами гарантированно встанет выбор между УСН (упрощенной системой налогообложения) и ОСН (основной системой налогообложения). В интернете по такому запросу – тонна статей, заметок и прочих материалов разного качества и калибра.

Так зачем вам еще и моя статья? Поясняю: она содержит в себе идеологию и первопричину сделанных авторами выводов о выборе режима для того или иного рода бизнеса.

А тех, кто осилит статью до конца, ждет приятный бонус – наглядная блок-схема, которая упростит весь этот процесс.

- Подготовительный этап

- Анализ целевой группы

- Разбираемся в нюансах НДС

- УСН «6% с дохода»

- УСН «Доход минус расход»

- Общий режим налогообложения

- Осн или усн – какую систему налогообложения выбрать?

- ОСН (ОСНО) – основная система налогообложения

- Усн – упрощенная система налогообложения

- Определяем ОСН или УСН вам подходит

- Выбрали УСН? Определим 6% или 15%

- Что экономически выгоднее: УСН 6% или15%

- Какую систему налогообложения выбрать в 2021 году

- Упрощенная системы налогообложения

- Общая система налогообложения

- Индивидуальный предприниматель

- Виды налогов

- Осно или усн?

- Условия применения УСН

- Сравнение налога на прибыль и УСН

- Налоговый учет и отчетность

- Бухгалтерский учет и отчетность

- УСН. Как выбрать объект налогообложения?

- Когда выгодно выбирать объект «Доходы»?

- Когда выгодно выбирать объект «Доходы минус расходы»?

- Когда выгоднее применять ОСН?

- Как выбрать систему налогообложения для ООО

- Что учесть при выборе системы

- Вид деятельности организации

- Количество сотрудников и сумма дохода

- Контрагенты и специфика бизнеса

- ОСНО

- Плюсы системы

- Минусы системы

- УСН

- ЕСХН

- ЕНВД

- Формула расчёта ЕНВД

- Подытожим

- 🔥 Видео

Подготовительный этап

Обо всем по порядку.

Что должно быть готово на момент выбора режима? Во-первых, бизнес-идея – описание бизнес-возможностей, содержащее в себе минимум четыре элемента: данные о продукте (услуге), определение целевой группы потребителей, ценностное предложение и каналы распределения. На ее основе должна быть сформирована бизнес-концепция – Rocket Pitch (краткая презентация бизнес-идеи), призванная быстро и ясно донести до возможно будущего компаньона, партнера или инвестора суть: что вы делаете и для кого.

Анализ целевой группы

Как человек с высшим техническим, утверждаю – чтобы что-то сравнивать (в нашем случае УСН и ОСН), нужен некий базис – фундамент, на котором будут основываться рассуждения. За него предлагаю принять целевую группу, описанную в бизнес-концепции.

Именно клиент – самое главное звено в бизнесе, поэтому система налогообложения должна соответствовать его требованиям.

Чтобы унифицировать крупные и мелкие, старые и новые, известные и неизвестные – такие разные целевые группы, предлагаю разделить их на две конкретные категории: «физики» и «юрики».

Поверьте, физлицу точно неважно, какая у вас система налогообложения. Он отчитывается по своему доходу, и его интересует только цена. А она может быть наименьшей без НДС при прочих равных. Вывод: если ваш клиент – «физик», смело выбирайте УСН.

Проверьте только, подходит ли ваш бизнес под требования к этому режиму. В частности, вписывается ли оборот в заданные государством рамки, не превышаете ли вы показатели по штату и проходите ли по размеру основных средств.

Все ясно и доходчиво описано на сайте Федеральной налоговой службы РФ.

А если собираетесь работать преимущественно с юридическими лицами, помогут следующие вопросы:

- Ваш клиент на УСН? Выбирайте «упрощенку».

- Ваш клиент на ОСН? Не торопитесь с выводами и регистрацией бизнеса на этом же режиме.

Разбираемся в нюансах НДС

Почему решение о переходе на ОСН может быть опрометчивым? Для ответа на этот вопрос нужно углубиться в смысл налога на добавленную стоимость.

В России закрепилось абсолютно неправильное мнение, что вся сумма контракта – деньги компании, которые она может и должна заработать.

У собственников нет понимания, что из 1200 рублей организации положена только 1000, а 200 – НДС, по праву принадлежащий государству, и на нем точно не стоит «экономить».

Рассмотрим два примера:

| 1. Видение по налоговому учету | ||

| Цена без НДС | НДС | |

| Контракт (входящий) | 100000 | 20000 |

| Траты без НДС | -5000 | — |

| Траты с НДС (исходящие) | -40000 | -8000 |

| Налоговая база по налогу на прибыль | 55000 | |

| НДС | 12000 |

| 2. Видение предпринимателя | |

| Контракт | 120000 |

| Затраты | -53000 |

| Налоговая база | 67000 |

Итог таблиц – факт получения налоговой базы. Некоторые бизнесмены намеренно или по незнанию хотят ее занизить. Но только в первом случае уменьшение происходит с 55 тыс. рублей, так как НДС в 12 тыс. рублей принадлежит государству, а во втором – с 67 тыс. рублей, так как налоговая база общая (без деления на базу по налогу на прибыль и НДС).

Таблицы демонстрируют, что предприниматели зачастую не считают НДС принадлежащим государству, и у них возникает в корне неверное понятие «НДС без НДСников».

Чем это грозит? Если ваш клиент в силу неосведомленности и недостатка знаний о налогообложении думает об «НДС без НДСников», то вы, при одинаковой стоимости с конкурентами, которые находятся на основном режиме, будете всегда проигрывать в глазах заказчика «на НДС». Спасти вас могут только незначительные потери на НДС.

Вывод: если ваш клиент, или его ЛПР, не сильно разбирается в налогах, то вам надо подумать об основной системе налогообложения. Опираясь на опыт, могу констатировать, что обычно к таковым относится молодой бизнес.

Неважно, строительство это или продажи, товары или услуги, важно, что во главе его стоит молодой по меркам бизнеса человек (30-40 лет). Хотя иногда встречаются предприниматели новой формации, считающие оплату налогов своим долгом. Но, как известно, исключения лишь подтверждают правило.

И есть еще люди старой закалки старше 50 лет. Им просто свойственно экономить на всем, включая налоги, разумеется.

УСН «6% с дохода»

Самый простой режим для начинающего предпринимателя: считать налоги легко, а продвинутые банки предоставляют услугу по ведению и сдаче отчетности. Еще одно преимущество – безопасность для бизнеса: налог начисляется с прихода (кассовым методом), легко отслеживается, система прозрачная.

Это значит, что у контролирующих органов не будет желания проверять бизнес, если только он не подбирается к максимальным показателям. Таким образом, простота расчета налогов дает возможность качественно выполнить планирование.

Неправомерные случаи, когда подобного рода компании участвуют в «схемах», я, конечно, не беру.

https://www.youtube.com/watch?v=DvBsZkftCg4

К недостаткам этой системы можно отнести тот факт, что налоговая база никак не зависит от расходов. Например, если из выручки в 100 рублей 97 тратится на поставщика, компания гарантированно уйдет в минус, ведь ей придется заплатить налог в размере 6%, а это 100*0,06 = 6 рублей.

Таким образом, после уплаты налогов от выручки останется 94 рубля, а поставщику, напомню, нужно отдать 97. Вывод: этот режим возможен только в том случае, если наценка (маржинальный доход) заметно больше 6%.

Совет: принимайте этот тип УСН, если себестоимость продукта или услуги составляет менее половины от выручки.

УСН «Доход минус расход»

Режим, привлекающий тем, что не нужно сдавать НДС. Однако в этом случае налоговая база уменьшается на «расход», и у контролирующих органов может возникнуть вопрос о правомочности отношения расхода к уменьшению налоговой базы.

Некоторые неопытные предприниматели полагают, что все платежи с расчетного счета можно отнести к расходам, а это ошибка, за которую можно потом поплатиться.

Еще один недостаток этой упрощенки – необходимость в обязательном бухгалтерском обслуживании, которое, как известно, не учитывается в расчете себестоимости.

Воспользуемся предыдущим примером, в котором выручка от реализации составляет 100 рублей, а себестоимость – 97. Но на этом режиме налог составит уже (100-97)*15% = 0,45 рубля, что значительно меньше 6 рублей на УСН «6% с дохода».

Но не стоит обольщаться, так как в НК РФ есть соответствующее примечание: «Для организаций, выбравших объект «доходы минус расходы», действует правило минимального налога: если по итогам года сумма исчисленного налога оказалась меньше 1% полученных за год доходов, уплачивается минимальный налог в размере 1% от суммы фактически полученных доходов». Таким образом, для данного примера минимум на этом режиме – 1 рубль. И об этом обязательно нужно помнить.

Общий режим налогообложения

Самый сложный режим, который действительно необходим, если ваш заказчик на НДС, вы сопоставимы с его оборотами (5% и более) и ваши поставщики услуг тоже «с НДС». Факт: этот режим не для новичков.

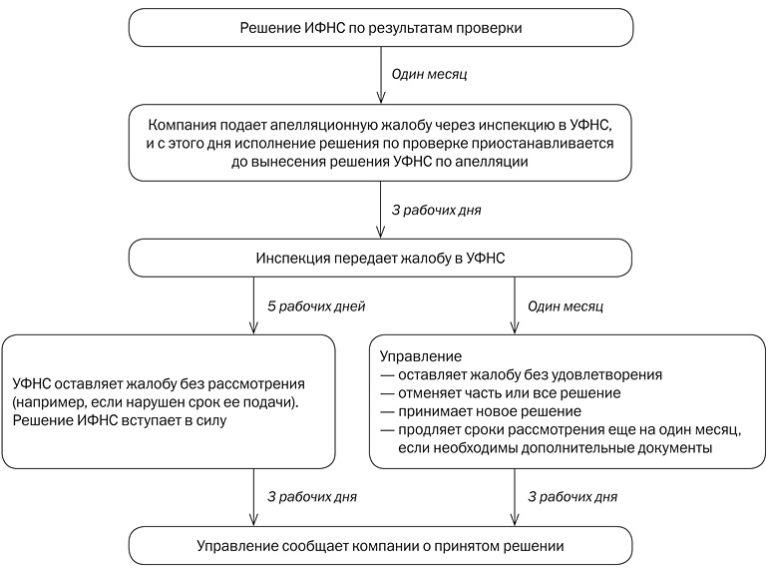

Для организации процессов обязательно нужен бухгалтер, а с участившимися запросами из налоговых органов – еще и налоговый консультант. А запросов из Инспекции Федеральной Налоговой Службы поступает чрезвычайно много.

О видах запроса и вариантах реагирования я уже писал ранее.

На мой взгляд, главная проблема этого режима заключается в том, что даже если вы исправно платите налоги, а ваш «подрядчик» – нет, то в глазах контролирующих органов вы являетесь «выгодоприобретателем», а это значит, что вы уже не можете чувствовать себя в безопасности.

Дочитали? Обещанный бонус – опросник, некий «калькулятор» для выбора системы налогообложения, представлен на рисунке.

Видео:ИП и ООО на УСН в 2023 году: какую УСН выбрать, когда и какие отчёты сдавать на «упрощенке»Скачать

Осн или усн – какую систему налогообложения выбрать?

Для того чтобы Вы могли определить какую система налогообложения лучше выбрать для своей организации и ИП необходимо ответить на несколько вопрос. Но, для начала поясним, что такое ОСН и УСН.

ОСН (ОСНО) – основная система налогообложения

Как видно из названия ОСН это основная система налогообложения предприятий и организаций заложенная в налоговом кодексе РФ (НК РФ). Она была бы и единственной, если бы не было специальных режимов налогообложения (об этом ниже).

Организации на основной системе налогообложения являются плательщиками практически всех налогов прописанных в НК РФ, а именно:

- НДС – налог на добавленную стоимость

- Налог на имущество

- Налог на прибыль

- И другие

Усн – упрощенная система налогообложения

УСН (упрощенка) это специальный налоговый режим, который отменяет вышеуказанные налоги взамен на один другой – налог на доходы.

https://www.youtube.com/watch?v=js0eBruUEno

УСН бывает двух видов: УСН 6% и УСН 15%

- УСН 6% — доходы, т.е. налогооблагаемой базой являются все доходы организации или ИП. Проще говоры Вы платите 6% от всей выручки.

- УСН 15% — доходы, уменьшенные на величину расходов. Т.е., Вы платите 15% от суммы, которая осталась после вычета понесенных расходов из выручки.

Определяем ОСН или УСН вам подходит

Приведенный ниже способ выбора системы налогообложения не является основополагающим и должен рассматриваться Вами только как пример.

1. Кто Ваши будущие клиенты: физические или юридические лица?

Если Ваши клиенты физические лица, то Вам вполне подходит УСН, поскольку физических лицам неважно являетесь ли Вы плательщиком НДС.

Если Ваши клиенты юридические лица:

- а) Какая часть Ваших клиентов также использует ОСН?

Если основанная часть клиентов использует ОСН, то Вас следует также выбрать для себя ОСН. Связано это с налогом на добавленную стоимость, т.е., если Вы на УСН, а клиент на ОСН, то тогда Ваш клиент не сможет снизить свою налоговую базу по НДС при оплате за Ваши товары или услуги. А это 18% от суммы платежа, что многих заставляет отказываться от работы с компаниями на УСН.

- б) Если основная часть клиентов использует УСН, тогда и Вам подходим УСН, поскольку ни они, не Вы не являетесь плательщиком НДС.

2. Что Вы продаете и по какой цене?

- Если Вы продаете товары при их высокой стоимости, то Вам желательно выбрать ОСН.

- Если Вы продаете товары при их низкой стоимости, то Вы вполне можете выбрать УСН.

- Если Вы продаете услуги при их высокой стоимости, то Вам желательно выбрать ОСН.

- Если Вы продаете услуги при их низкой стоимости, то Вы вполне можете выбрать УСН.

3. Какая Ваша сфера деятельности?

- Если у Вас производство, строительство, оптовая торговля, транспортная (крупная) деятельность, то больше подходит ОСН.

- Если Вы оказываете услуги мелкие и средние, то Вам вполне подходит УСН.

Ответив на вышеуказанные вопросы, Вы вполне самостоятельно сможете определиться с будущей системой налогообложения.

Выбрали УСН? Определим 6% или 15%

Если Вам подходит упрощенная система налогообложения, то теперь следует определиться со ставкой.

Пару слов о преимуществе УСН 6%. Эта система налогообложения самая простая, потому что Вы ведете учет только доходов и платите налог только с выручки, т.е., Вам не нужно что-либо высчитывать, учитывать. Получили 100 рублей – заплатите 100 * 6% = 6 рублей в бюджет.

При УСН 15% уже требуется вести учет, как доходов, так и расходов. При этом все расходы должны быть подтвержденными, т.е. иметь все необходимые документы (чеки, ПКО, накладные, акты и т.д.). Налог в этом случает платиться с разницы между доходами и расходами. Например, выручка 100 рублей, а расходы 80 рублей, тогда заплатить в бюджет необходимо: (100 – 80) * 15% = 3 рубля.

Кстати, при УСН 15% есть минимальный налог, который в любом случае необходимо уплачивать в бюджет, и равен он 1% от выручки (дохода).

Что экономически выгоднее: УСН 6% или15%

На этот вопрос проще ответить примером:

Вариант 1.

Доход – 100 000 рублей

Расход – 70 000 рублей

Сумма налога составит:

1. УСН 6% = 100 000 * 6% = 6 000 рублей

2. УСН 15% = (100 000 – 70 000) * 15% = 4 500 рублей

Вывод: УСН 15% выгоднее применять.

Вариант 2.

Доход – 100 000 рублей

Расход – 50 000 рублей

Сумма налога составит:

1. УСН 6% = 100 000 * 6% = 6 000 рублей

2. УСН 15% = (100 000 – 50 000) * 15% = 7 500 рублей

Вывод: УСН 6% выгоднее применять.

Таким образом, если сумма расходов менее 60% от суммы доходов, то выгоднее применять УСН 6%.

Мы рекомендуем, при выборе будущей системы налогообложения, советоваться с бухгалтером. Он уж точно знает, что Вам больше подходит.

Видео:ОСНО или УСНСкачать

Какую систему налогообложения выбрать в 2021 году

При регистрации компании многие задумываются, какую систему налогообложения выбрать.

Всего на территории России существует 4 варианта налогообложения:

- Общая система налогообложения;

- Упрощенная система налогообложения;

- Единый налог на вмененный доход;

- Упрощённая система налогообложения на основе патента

Сегодня мы хотели бы разобрать две самые популярные системы налогообложения:

- Общая система налогообложения;

- Упрощенная система налогообложения.

Упрощенная системы налогообложения

Итак, начнем с упрощенной системы налогообложения (далее УСН).

Налоговый кодекс РФ устанавливаются следующие налоговые ставки по налогу, взимаемому в связи с применением УСН:

- 6 %, если объектом налогообложения являются доходы,

- 15 %, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

Основными требованием к возможности применения УСН являются:

- Доход компании ( с 2014 года 64,02 млн рублей);

- Численность сотрудников компании не превышает 100 человек.

Организации, которые не в праве применять УСН:

- Организации, имеющие филиалы и (или) представительства;

- Организации, осуществляющие определенные виды деятельности:

банки, страховщики, негосударственные пенсионные фонды, инвестиционные фонды, профессиональные участники рынка ценных бумаг, ломбарды, организации, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, организации, занимающиеся игорным бизнесом, организации, являющиеся участниками соглашений о разделе продукции; - Организации, в которых доля участия других организаций составляет более 25%;

- Организации, средняя численность работников которых превышает 100 человек;

- Организации, у которых остаточная стоимость основных средств и нематериальных активов, превышает 100 млн. рублей.

- Микро-финансовые организации.

Какую отчетность необходимо сдавать при УСН Вы можете прочесть по следующим ссылкам:

Общая система налогообложения

Продолжаем. Общая система налогообложения (далее ОСНО).

ОСНО не имеет ограничения по обороту, численности персонала, видам деятельности и стоимости основных средств.

https://www.youtube.com/watch?v=4FUZBslDRQk

Единственное ограничение – это количество учредителей не должно превышать 50 человек.

ОСНО включает в себя такие налоги как:

- Налог на добавленную стоимость (0%,10%,18%);

- Налог на прибыль (20%);

- Налог на имущество (ставка устанавливается местным законодательством, но не более 2.2%).

Индивидуальный предприниматель

Индивидуальный предприниматель , применяющий ОСНО, платит следующие налоги: НДФЛ, НДС, Страховые взносы со своих доходов, а также налог с сумм выплат, производимых в пользу наемных работников и лиц, выполняющих работу на основании договоров гражданско-правового характера, взносы на обязательное социальное страхование от несчастных случаев на производстве, государственную таможенную пошлину, лицензионные и регистрационные сборы и другие необходимые налоги, сборы, платежи.

После того, как Вы вкратце ознакомились с этими системами налогообложения, мы подскажем, в чем подводные камни, когда на первый взгляд видно, что УСН на много выгоднее ОСНО.

- Доход организации/ИП при применении УСН ограничен суммой в 64,02 млн рублей. При применении ОСНО такое ограничение отсутствует.

- Штатная численность сотрудников. На УСН до 100 человек, на ОСНО данное ограничение отсутствует

При выборе системы налогообложения Вы должны учитывать вид деятельности Вашей компании.

Подразумевает большие обороты и, как правило, операции подлежащие обложению НДС.

Пример: вы продаете машину кирпичей, Вы на ОСНО и компания ООО «Вектор» продает аналогичные кирпичи по той же цене, в том же количестве, НО компания «Вектор» применяет УСН.

Покупатель выбирает одного из двух вроде бы одинаковых продавцов, но Ваша цена включает НДС , а цена «Вектор» нет, так как он на УСН. Если покупатель приобретет товар у вас, то НДС, который он вам оплатит, сможет поставить к зачету при расчете своего НДС.

Тем самым ваш товар становится более выгодным для покупателя, чем товар компании «Вектор».

- Сфера услуг имеет свою особенность. Как правило, услуги эксклюзивны и их невозможно сравнить по такому же принципу, как товар. Поэтому, если оборот Вашей компании не превышает 64,02 млн рублей в год, то стоит рассмотреть УСН. НО, здесь есть одно НО. В случае, если Ваши услуги будут иметь относительно высокую стоимость, то стоит задуматься об ОСНО.

Пример: Услуги по обслуживанию компьютеров. В целом не очень дорогая услуга, средняя стоимость месячного абонентского обслуживания колеблется в сумме 20-30 тыс. рублей.

Компании, оказывающие не дорогие услуги, как правило, применяют УСН. А вот рекламные услуги могут иметь достаточно большой бюджет, измеряющийся миллионами.

В этом случае Вашему покупателю было бы выгоднее, если бы у Вас была ОСНО.

Также хотелось бы обратить внимание на то, кто является Вашим покупателем услуги- Физические лица или юридические лица. Физическим лицам без разницы есть у вас НДС или нет.

- Производство. Тут нет однозначной рекомендации, все зависит от того, что вы производите, в каком количестве, по какой цене, и кто является вашим покупателем.

Виды налогов

Если вы выбрали УСН, то стоит задуматься над выбором ставки налога.

Ставка 6% с дохода выгодна тем, у кого низкая себестоимость услуги/товара или она вообще отсутствует.

Пример: Вы занимаетесь дизайном. Все, что Вы зарабатываете, является Вашим доходом, тогда зарабатывая 1000 000 в год, вы платите 6% от этой суммы в бюджет и все, далее если Вы ИП, то просто забираете деньги себе, если Вы ООО, то вы должны будете уплатить НДФЛ с дивидендов в размере 9%.

6% УСН стоит выбирать тогда, когда разница между доходами и расходами превышает 40%.

В случае, если разница между доходами и расходами составляет менее 40 %, то Вам стоит задуматься об 15% УСН.

Стоит отметить, что если Вы выберете не удобную для вас систему налогообложения, вы всегда сможете ее сменить с нового года. Переход на иную систему возможен, но только один раз в год.

Видео:Все налоги ООО на ОСН. Какие налоги на общей системе налогообложения?Скачать

Осно или усн?

Выбор режима налогообложения — ответственный шаг, требующий досконального изучения. Ведь от него зависит величина налоговой нагрузки на предприятие или ИП. Каждая система подразумевает свой перечень, алгоритм исчисления и порядок уплаты налогов. Рассмотрим различия самых популярных систем налогообложения: общей и упрощенной.

Первое отличие — это условия для применения. Общая система налогообложения (ОСНО), как понятно из ее названия, распространяется на всех юридических лиц и индивидуальных предпринимателей (ИП).

Когда бизнесмен начинает свое дело, он регистрирует ООО или ИП в налоговой и по умолчанию считается работающим на ОСНО. Разница тут может быть только между организациями и ИП, т. к. они платят разный набор налогов:

| Юрлица | ИП |

| Налог на прибыль — 20% | НДФЛ — 13% |

| НДС | |

| Налог на имущество | |

| Региональные и местные налоги: транспортный, земельный |

ОСНО предполагает высокую налоговую нагрузку.

https://www.youtube.com/watch?v=MIZOuCXAuoA

Упрощенная система налогообложения (УСН) относится к специальным налоговым режимам. Здесь опять название говорит само за себя. Если режим специальный, следовательно, он может быть применен не ко всем. И это действительно так. Рассмотрим, кто вправе применять УСН.

Условия применения УСН

Ст. 346.12 НК РФ предусматривает ряд ограничений для тех бизнесменов, которые имеют желание перейти на УСН:

- Вид деятельности. Не имеют права перейти на упрощенку хозсубъекты, работающие в следующих областях:

- финансовая сфера (банки, страховщики, микрофинансовые компании и т. п.);

- добыча и реализация полезных ископаемых (кроме общедоступных);

- производители подакцизных товаров;

- предприятия игорного бизнеса;

- агентства по трудоустройству, занимающиеся аутсорсингом персонала;

- нотариусы, адвокаты.

- Юридический статус. Не могут работать на УСН:

- компании, зарегистрированные за пределами РФ;

- бюджетные и казенные учреждения.

- Организационная структура. Не могут работать на упрощенке организации, имеющие филиалы.

- Совмещение с другими спецрежимами. Нельзя применять УСН одновременно с единым сельхозналогом или соглашением о разделе продукции. А вот бизнесмены, работающие на ЕНВД, могут использовать упрощенку для видов деятельности, не подпадающих под единый налог.

- Структура собственности. Использование упрощенки не разрешено для юридических лиц, уставный капитал которых более чем на четверть состоит из вкладов других организаций. Здесь законом предусмотрено исключение для НКО, общественных организаций инвалидов и компаний, работающих в сфере высоких технологий.

- Масштаб бизнеса. НК РФ устанавливает следующие лимиты, при превышении которых переход на УСН невозможен:

- выручка по итогам девяти месяцев не должна превышать 112,5 млн руб. без учета НДС;

- среднесписочная численность работников не должна превышать 100 человек;

- остаточная стоимость основных средств не должна быть более 150 млн руб.

Рассмотрим, чем же УСН отличается от ОСНО по налоговой нагрузке.

Сравнение налога на прибыль и УСН

Сравним УСН 15% с налогом на прибыль как с наиболее близким по правилам исчисления.

- Объект налогообложения. Для налога на прибыль это прибыль, т. е. разница между доходами и расходами. При УСН возможны два варианта — как аналогичный ОСНО объект «доходы минус расходы», так и объект «доходы», когда затраты бизнесмена вообще не учитываются при расчете налога.

- Метод признания доходов и расходов. При ОСНО они в общем случае учитываются «по начислению». Кассовым методом («по оплате») могут пользоваться только небольшие компании с выручкой до 1 млн руб. в квартал (п. 1 ст. 273 НК РФ). При УСН, напротив, выручка и затраты признаются только «по оплате».

- Состав затрат. Перечень затрат для налога на прибыль является открытым. Предприятие может уменьшить налоговую базу практически на любые экономически обоснованные расходы. При упрощенке с объектом «доходы минус расходы» используется закрытый перечень видов затрат (ст. 346.16 НК РФ).

- Налоговые ставки. Для налога на прибыль в общем случае это 20%, а для УСН с объектом «доходы минус расходы» — 15%.

Налоговый учет и отчетность

Для организаций наиболее существенное отличие УСН и ОСНО по налоговому учету связано с освобождением от налога на прибыль. Ведь для исчисления этого налога компании вынуждены вести, по сути, параллельный учет, сопоставимый с бухгалтерским.

Для исчисления УСН ведется книга учета доходов и расходов (КУДиР), что существенно проще, особенно если речь идет об объекте «доходы».

Предприниматели на ОСНО также ведут КУДиР для исчисления НДФЛ. поэтому для них разница между ОСН и УСН в налоговом учете просто означает смену одной формы книги на другую.

Существенно упростит учет для всех бизнесменов, перешедших на УСН, отсутствие необходимости вести книги покупок и продаж для исчисления НДС.

https://www.youtube.com/watch?v=ar71CvcEjh4

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

Налоговая отчетность для упрощенцев тоже уменьшается в объеме. Особенно это касается юридических лиц. Вместо ежеквартальных расчетов по НДС, налогу на прибыль и имущество они сдают декларацию по УСН один раз в год.

Это же относится и к предпринимателям, с той лишь разницей, что ежеквартальной отчетности по налогу на прибыль у них не было, и поэтому годовая декларация по УСН как бы заменяет отчет по НДФЛ.

Бухгалтерский учет и отчетность

АВТОРЫ:

Мария Варкалова, бухгалтер

Упрощенная система налогообложения (УСН) – популярный налоговый режим у малого бизнеса. За что мы выбираем «упрощенку»? Привлекает простота ведения учета, и, как правило, меньшая по сравнению с общей системой налогообложения (ОСН) налоговая нагрузка. Но всем и всегда ли выгодно переходить на «упрощенку»? Как подсчитать, какой налоговый режим будет выгоден именно вам?

Упрощенную систему налогообложения могут использовать юрлица, и ИП, если они соблюдают требования, установленные статьей 346.12 Налогового кодекса. Лимит доходов, при которых можно применять «упрощенку», – 45 млн руб. за 9 месяцев того года, в котором вы подаете уведомление о переходе на УСН. При расчете лимита не учитываются доходы, указанные в п. 1.1 ст. 346.15 НК РФ

Существуют два вида упрощенной системы налогообложения (УСН): уплата 6% налога с объекта «Доходы» (УСН 6%) и уплата 15% налога с объекта «Доходы минус расходы» (УСН 15%). Особняком стоит «упрощенка» на основе патента.

Но предпринимателю, открывшему интернет-магазин, получать патент незачем, ведь розничной торговли в соответствующем списке видов деятельности нет (ст. 346.25.1 НК РФ). Поэтому дальше мы будем говорить об «обычной» УСН.

УСН. Как выбрать объект налогообложения?

В соответствии с Налоговым кодексом, тем, кто хочет перейти на УСН, нужно выбрать объект налогообложения («Доходы» или «Доходы минус расходы») и уведомить о переходе налоговую службу не позднее 31 декабря календарного года, предшествующего тому календарному году, с которого вы хотите перейти на УСН. В течение налогового периода (года) менять объект налогообложения нельзя.

Кстати, с 2013 года для всех «упрощенцев» жизнь усложнилась. У них появилась обязанность вести бухучет (в соответствии с Законом «О бухгалтерском учете» № 402-ФЗ). Исключение сделано для индивидуальных предпринимателей: они вместо бухучета могут вести книгу доходов и расходов.

Об этом Минфин России сказал еще летом, в письме от 26 июля 2012 г. N 03-11-11/221. Процитируем письмо: «Статьей 346.

24 Налогового кодекса Российской Федерации установлено, что налогоплательщики, применяющие упрощенную систему налогообложения, обязаны вести учет доходов и расходов для целей исчисления налоговой базы по налогу в Книге учета доходов и расходов организаций и индивидуальных предпринимателей».

А в законе № 402-ФЗ сказано, что бухучет имеют право не вести налогоплательщики – индивидуальные предприниматели и лица, занимающиеся частной практикой, в случае, если они ведут налоговый учет доходов и расходов.

Когда выгодно выбирать объект «Доходы»?

Как понять, выгодно ли вам платить 6% с доходов? Подсчитайте общую сумму расходов, которые можете подтвердить документально (только задокументированные расходы, перечисленные в статье 346.16 НК РФ) и сравните с суммой доходов.

Применять УСН с объектом «Доходы» выгодно тем фирмам, у кого собственные задокументированные расходы составляют менее 60% от себестоимости конечного продукта. В первую очередь, это фирмы, оказывающие услуги. Можно порекомендовать этот налоговый режим и недавно открывшимся интернет-магазинам.

Минимум бухгалтерии и отсутствие объяснений с налоговой инспекцией по поводу того или иного расхода делают привлекательным этот вид УСН. Тем более что некоторые расходы все-таки можно учесть. Вы сможете уменьшить налоговую базу на сумму уплаченных страховых взносов и пособий по временной нетрудоспособности, но не более чем на 50%.

Таким образом, если вы достаточно много платите своим сотрудникам и при этом не хотите думать над тем, что еще бы отнести в расходы – выбирайте УСН «Доходы». Кроме того, УСН 6% не так сильно привлечет внимание налоговой инспеции. Налоговиков будут интересовать только, все ли доходы зафиксированы и правильно ли посчитан налог.

В отличие от УСН 15%, когда каждый расход вам нужно будет документально подтвердить и обосновать. Но у этого режима есть и большой минус: фиксированный минимальный налог придется платить, даже если вы в убытке.

Когда выгодно выбирать объект «Доходы минус расходы»?

Применять УСН «Доходы минус расходы» выгоднее фирмам, которые имеют солидные расходы и (или) узкую маржу при перепродаже. Обратите внимание: перечень расходов, которые можно учесть является закрытым (ст.346.16 НК РФ). Как бы вы ни старались снизить налог до минимума, некоторые расходы принять к вычету просто не получится.

Допустим, интернет-магазин одежды или обуви с большими затратами на доставку хочет перейти на УСН 15%. Выгодно ли ему это? Да, если расходы на доставку не включены в цену товара.

Если расходы на доставку указаны в договоре отдельно, то после оплаты этих услуг их стоимость можно включить в состав затрат. Это касается как стоимости транспортных услуг сторонних фирм, так и расходов на доставку собственным транспортом.

Такой порядок предусмотрен подпунктом 23 пункта 1 статьи 346.16 и пунктом 2 статьи 346.17 Налогового кодекса РФ.

Интернет-магазину, который продает значительную часть товара в кредит (в первую очередь, это продавцы крупной бытовой техники), также целесообразнее выбирать УСН 15%. Тогда комиссию банка он может списывать в расходы, уменьшая таким образом налогооблагаемую базу.

Когда выгоднее применять ОСН?

Применять УСН не следует, если вы поставляете большие партии товаров юрлицам, которые пользуются общей системой налогообложения (ОСН). Ориентируетесь на корпоративный рынок – сразу выбирайте ОСН.

Партнерам, пользующимся ОСН, будет выгоднее, если вы в стоимость своего товара включите НДС. Они потом смогут вычесть его из своих доходов и сэкономить на налоге.

Если товар продан без НДС, у покупателя вычета не будет.

Бывают и такие ситуации, когда поставщик выставляет счет-фактуру с выделенным НДС, не являясь при этом плательщиком НДС (например, поставщик недавно перешел на УСН). Таких случаев лучше избегать. Пункт 5 статьи 173 НК РФ обязывает таких поставщиков уплатить НДС в бюджет, а покупатель при этом не имеет права принять суммы НДС к вычету.

Еще один нюанс «упрощенки» – это кассовый метод учета доходов и расходов, который применяют в обязательном порядке все организации и ИП, перешедшие на УСН. (ст.346.17 НК РФ).

Пожалуй, главный его недостаток для интернет-магазинов – это необходимость включать авансовые платежи, т.е. предоплату от ваших покупателей в налогооблагаемую базу.

При кассовом методе такие платежи, полученные в счет предстоящих поставок товара (или оказания услуг) учитываются в составе доходов на день их получения. Т.е. может возникнуть ситуация, когда налог с этих денег вы заплатили, а потом пришлось расторгнуть договор или покупатель позже вернул товар.

При УСН 6% вернуть уже уплаченный налог вы не сможете, ведь налоговая база рассчитывается из суммы доходов и не затрагивает расходы. При УСН 15% сумму возврата придется вычесть из доходов уже в том налоговом (отчетном) периоде, когда денежные средства были возвращены покупателю.

Соответственно, если ваш интернет-магазин работает преимущественно под заказ, применяйте хотя бы УСН 15%, а лучше ОСН. Особенно, если заказчики – оптовые клиенты.

Видео:УСН для ИП в 2022 году: 6 или 15? Какая система налогообложения выгоднее в 2022 году для ИП?Скачать

Как выбрать систему налогообложения для ООО

После регистрации компании нужно выбрать систему налогообложения. От неё зависит размер платежей, их график и способ ведения бухгалтерского учёта. Рассказываем, какие системы существуют и как выбрать самую выгодную для конкретного типа бизнеса.

Что учесть при выборе системы

Большинство режимов налогообложения имеют ограничения. Вот от каких параметров собственного бизнеса стоит отталкиваться при выборе:

Вид деятельности организации

Специальные режимы налогообложения (УСН, ЕНВД, ЕСХН) доступны не каждому бизнесу. Подробно разбираем ограничения режимов ниже.

Количество сотрудников и сумма дохода

Некоторые системы устанавливают лимиты по доходу и численности персонала. Если нарушите их, «слетите» с режима на ОСНО.

Контрагенты и специфика бизнеса

Подумайте, хотите ли работать с плательщиками НДС, открывать филиалы или менять поле деятельности. Выбирайте систему налогообложения с учётом планов на будущее.

ОСНО

Общую систему налогообложения (ОСНО) назначают автоматически после регистрации ООО. И если вы не уведомили налоговую службу о выборе специального режима, придётся платить такие налоги:

- Налог на недвижимое имущество организации.Ставка зависит от региона РФ, но не превышает 2,2 % от кадастровой (по оценке государства) или остаточной (с учётом износа) стоимости имущества (ст. 380 НК РФ).

- Налог на прибыль. Ставка налога — 20 %, из которых 3 % идут в федеральный бюджет, а 17 % — в региональный. В некоторых регионах ставка может быть снижена до 12,5 % на усмотрение местных властей. Сумма налога рассчитывается с разницы между доходами и расходами.

- Налог на добавленную стоимость (НДС). Ставка — 20 %. НДС облагается выручка от реализации продукции.

Плюсы системы

На ОСНО нет ограничений по размеру прибыли, количеству сотрудников и арендуемым площадям для ведения бизнеса. Кроме того, это выгодная система для организаций, которые сотрудничают с компаниями — плательщиками НДС. При использовании ОСНО ваши партнёры могут уменьшить сумму выплат в бюджет на сумму НДС от полученных от вас работ, услуг и товаров.

Минусы системы

ОСНО — непростая система налогообложения из-за сложности расчётов, строгости налоговой службы к выплатам НДС, большого количества отчётности (к примеру, нужны отдельные ежеквартальные декларации по прибыли компании, книги учёта всех продаж и покупок) и высокой налоговой нагрузки.

УСН

Упрощённая система налогообложения (УСН) — режим, специально созданный для предприятий малого и среднего бизнеса.

Его ещё называют «упрощёнкой», потому что вместо трёх налогов, как на ОСНО, нужно платить один, а сдавать отчётность по налогу — раз в год.

Налог перечисляется авансовыми платежами за первый квартал, 6 месяцев текущего года, 9 месяцев и итоговым платежом за весь год (за вычетом авансовых).

Для использования УСН есть ряд ограничений:

- По виду деятельности. Банки, страховые организации, нотариусы, инвестиционные фонды и некоторые другие виды бизнеса не могут применять «упрощёнку» (п. 3 ст. 346.12 НК РФ).

- По размеру сети. Если у вашей компании есть филиалы или представительства в других населённых пунктах, УСН тоже не для вас.

- По количеству сотрудников — не более 100 человек.

- По размеру годового дохода — не более 150 млн рублей.

- По остаточной стоимости основных средств — не более 150 млн рублей.

- По доле участия других юрлиц — не более 25 %.

УСН бывает двух видов: «доходы» и «доходы минус расходы». Если объект налогообложения — доходы, ставка будет 6 %. Если объект — доходы, уменьшенные на величину расходов, то ставка — 15 % (все расходы нужно подтверждать документально).

Комбинировать или менять ставку по УСН в течение года нельзя. Изменить тип УСН или перейти на другую систему налогообложения можно один раз в год. Для этого нужно подать уведомление в ФНС до 31 декабря текущего года.

https://www.youtube.com/watch?v=cg0yVpUtEo8

Чтобы выбрать тип УСН, посчитайте, чего в организации меньше: доходов или расходов. Если расходы сложно подтверждать документами или они меньше доходов на 60 %, выгоднее выбрать объектом налогообложения доходы и ставку 6 %. В противном случае выбирайте тип «доходы минус расходы» и 15 %-ю ставку.

ЕСХН

Применять единый сельскохозяйственный налог (ЕСХН) могут только компании, занимающиеся растениеводством, животноводством, выращиванием рыб, сельским и лесным хозяйством, и компании, которые оказывают услуги сельхозтоваропроизводителям.

Ставка налога — 6 %, но в регионах она может быть снижена до 0 %. С 2021 года предприятия на ЕСХН признаются плательщиками НДС (п. 4 ст. 8 335-ФЗ). То есть при реализации продукции и оказании услуг, а также при получении аванса от покупателя и заказчика необходимо начислять НДС 20 %, а затем платить этот налог в бюджет.

Но согласно п. 1 ст. 145 НК РФ от уплаты НДС на ЕСХН можно отказаться.

Право на отказ имеют организации, которые подали в налоговую уведомление о переходе на ЕСХН и уведомление на освобождение от НДС в течение одного календарного года.

При условии, что величина дохода от деятельности компании на ЕСХН без учёта НДС не превысила 90 млн рублей за 2021 год, 80 млн рублей за 2021, 70 млн рублей за 2021, 60 млн рублей за 2022 и последующие годы.

Условие перехода на ЕСХН — доход от сельского хозяйства более 70 %. В бюджет выплачивается авансовый платёж по итогам первого полугодия и сумма налога за год (за вычетом авансового платежа).

ЕНВД

Ещё один специальный режим — единый налог на вменённый доход (ЕНВД). Сумма налога зависит от конкретного вида деятельности организации, размера торговых площадей, количества сотрудников и других физических показателей.

Самыми распространёнными сферами, где можно применять ЕНВД, являются общепит (не относящийся к здравоохранению и соцучреждениям), розничная торговля и бытовые услуги.

Согласно ст. 2 178-ФЗ этот налоговый режим действует до 2021 года, позже он может быть продлён или отменён. Кроме того, в некоторых регионах ЕНВД не применяется. Действует в данном регионе «вменёнка» или нет, нужно уточнять на сайтах местных учреждений. В частности, в Москве ЕНВД применять нельзя.

Для применения «вменёнки» есть ряд ограничений:

- в компании не более 100 сотрудников;

- налогоплательщик не является крупным игроком рынка;

- доля участия других юридических лиц — менее 25 %;

- деятельность компании осуществляется не по договору товарищества или доверительного управления.

Для расчёта вменённого налога используют ряд показателей:

- базовая доходность по виду деятельности (это единый показатель для всей страны);

- фактический показатель (количество работников, размер торговой площади, количество посадочных мест и другие);

- корректирующие коэффициенты (коэффициент-дефлятор и региональный коэффициент, который устанавливают муниципалитеты).

Коэффициент-дефлятор един для всей страны в течение календарного года: в 2021 он составил 1,915.

Формула расчёта ЕНВД

Базовая доходность × Фактический показатель × Коэффициент-дефлятор × Коэффициент региона × Ставка налога — 15 %.

Перейти на «вмёненку» с ОСНО можно в любой день года. Главное — уведомить налоговую службу в течение 5 рабочих дней со дня начала применения ЕНВД (п. 2. ст. 346.28 НК РФ). Переход с УСН возможен только с нового календарного года.

Подытожим

- Абсолютно все организации могут применять ОСНО по умолчанию. Это не самая выгодная и одновременно самая сложная система для малого бизнеса. Зато никаких ограничений на ОСНО нет.

- Компании, занимающиеся розничной (не оптовой!) торговлей и оказанием услуг, могут использовать ЕНВД. Но существуют ограничения, например не более 100 сотрудников в штате. На ЕНВД придётся выплачивать налог и отчитываться по нему раз в квартал.

- Сельхозпроизводители могут работать на ЕСХН и УСН. На ЕСХН доход от сельскохозяйственной деятельности должен превышать 70 % выручки.

- Самый широкий выбор видов деятельности из специальных налоговых режимов в УСН. Годовой доход на УСН не должен превышать 150 млн рублей, а численность сотрудников — 100 человек. Перейти на «упрощёнку» можно, если доход за 9 месяцев текущего года составил менее 112,5 млн рублей.

- Если сотрудничаете с плательщиками НДС или хотите открывать филиалы, выбирайте ОСНО. В первом случае надо хорошо представлять себе, какой будет сумма выплат по НДС и сможете ли вы её стабильно выплачивать.Как выбрать систему налогообложения для ООО.

🔥 Видео

ИП или ООО? НПД, Патент, УСН или ОСНО? НДС - что это? Что лучше для перевозок грузов?Скачать

Что лучше УСН 6 или 15? Снижение налогов на упрощёнке.Скачать

Как выбрать систему налогообложения для бизнеса: разница между ОСНО, УСН и другими режимамиСкачать

Какую систему налогообложения выбрать для ИП и ООО в 2023 годуСкачать

Как ИП и ООО на УСН работать с НДС и без него? Договор простого товарищества. Бизнес и налоги.Скачать

Как поставщику сэкономить на НДС с помощью банковской гарантии. Бизнес и налогиСкачать

Какую СНО (систему налогооблажения) выбрать для интернет-магазина ОСНО или УСНСкачать

Как определить, выгоднее работать с НДС или без него?Скачать

ИП или ООО 2023? Что лучше? РЕАЛЬНЫЙ ОПЫТ. Для грузоперевозок, wildberries, для участия в тендерахСкачать

Упрощённая система налогообложенияСкачать

Что делать с НДС на УСН? Ошибки ИП и ошибки ООО. Налоги и налогообложение. Лайфхаки бизнеса.Скачать

УСН. Упрощёнка 6 и 15. Налоги ООО и ИП на упрощённой системе налогооблСкачать

Какая система налогообложения лучше? УСН? ЕНВД? ОСНО? Патент? ЕСХН? Выбор системы налогообложенияСкачать

Преимущества ООО перед ИПСкачать

👛 УСН Доходы минус Расходы 2023 \ УСН Когда и какие отчеты сдавать \ Как списать расходы УСНСкачать

УСН 2023. Упрощёнка 6 и 15. Налоги ООО и ИП на упрощённой системе налого�Скачать