Время от времени в нашей жизни наступают моменты, когда нам нужна декларация 3-НДФЛ. Как заполнить ее, знают далеко не все налогоплательщики. Да и страх что-то напутать отбивает охоту заниматься этим делом.

Впрочем, все не так страшно. Главное – быть внимательным при заполнении и не нервничать.

А в рамках данной статьи мы постараемся подробно рассказать, когда нужна декларация 3-НДФЛ, как заполнить ее и как упростить этот процесс.

- В каких случаях нужна декларация

- В каком виде можно заполнять и подавать 3-ндфл

- Общие правила заполнения

- Титульный лист

- Продажа имущества

- Социальный вычет

- Покупка жилья

- Что получим после заполнения

- Послесловие

- Декларация 3 Ндфл Нюансы Заполнения От Руки

- Правила заполнения налоговой декларации 3-НДФЛ

- Как заполнить налоговую декларацию 3-НДФЛ: образец и важные нюансы

- Кто заполняет и подает декларацию 3-НДФЛ

- Можно ли заполнять декларацию 3-НДФЛ ручкой (от руки)

- Строка 070 декларации 6-НДФЛ: нюансы заполнения

- Как заполнить декларацию 3-НДФЛ за 2021 год

- Как правильно заполнить декларацию на налоговый вычет: образец формы 3 НДФЛ

- Нюансы заполнения 3-НДФЛ в 2021 году за 2021

- Нюансы заполнения 3-НДФЛ индивидуальным предпринимателем

- Как заполнить НДФЛ-3? Образцы заполнения 3-НДФЛ (бланк 2013-2014)

- Декларация 3-ндфл за 2021 год: нюансы заполнения новой формы

- Заполнение декларации 3-НДФЛ ИП на общем режиме налогообложения

- Декларация 3-НДФЛ — заполняем для декларирования доходов

- Декларация 3-НДФЛ за 2021 год: ссылки, нюансы заполнения, образец

- 3-НДФЛ при продаже автомобиля

- Как заполнять 3-НДФЛ на налоговый вычет за квартиру

- О налоговом вычете за квартиру

- Для чего нужна справка 3-НДФЛ

- Где взять бланк

- Порядок заполнения

- Титульный лист 3-НДФЛ

- Раздел 1

- Раздел 2

- Лист А

- Лист Д1

- Лист Е1

- Образец и пример декларации

- Нюансы заполнения

- Особые ситуации

- Справка 3НДФЛ, правила заполнения — Всё об индивидуальном предпринимательстве

- Ошибки в декларации 3 НДФЛ и их исправление

- Правила декларирования

- Учет в декларации подарков и выигрышей

- Вычеты, указываемые в декларации 3 НДФЛ

- Социальные вычеты в декларации

- Профессиональные вычеты в декларации

- 🎦 Видео

В каких случаях нужна декларация

Основной доход граждан нашей страны – это заработная плата. С нее взимается налог 13 %. Перечисляет в ФНС его работодатель. Поэтому обычным людям ничего заполнять и подавать куда-либо не нужно. Но есть ряд случаев, когда 3-НДФЛ необходима:

- Продажа имущества (машина, квартира, земельный участок и т. п.), находившегося во владении меньше трех лет.

- Получение выигрышей и подарков от людей, не являющихся близкими родственниками.

- Получение дохода от предпринимательской, адвокатской, нотариальной и т.п. деятельности.

- Получение прибыли по гражданско-правовым договорам (например, сдача жилья).

- Получение налогового вычета.

В каком виде можно заполнять и подавать 3-ндфл

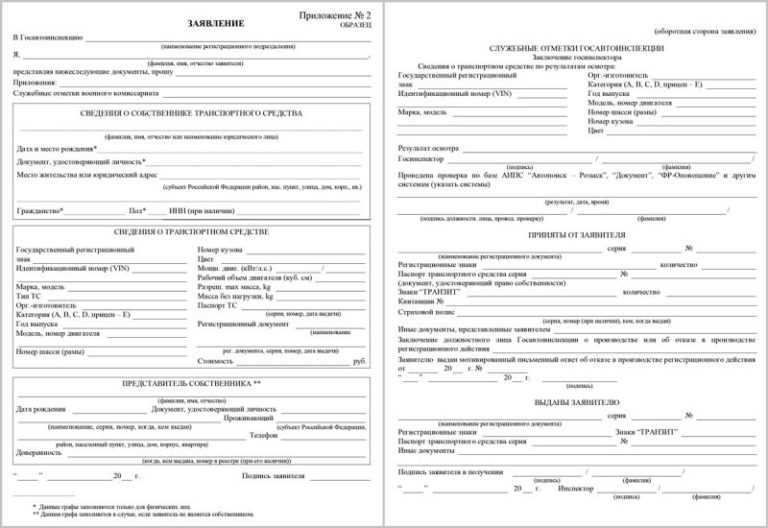

В настоящий момент есть несколько вариантов заполнения документа. Это можно сделать от руки на специальных бланках. Их можно приобрести в ФНС или распечатать на принтере. Можно самостоятельно «набить» на компьютере, а после вывести на печать.

Кроме того, существует специализированное ПО, помогающее в заполнении. В данном случае необходимо внести исходные данные, все подсчеты программа выполнит сама, а у вас на руках появится готовая декларация 3-НДФЛ. Как заполнить – дело вкуса и умений.

Подавать документ можно при личном визите в налоговый орган по месту проживания (прописки), по почте или в электронном виде по ТКС (через интернет). Но стоит учитывать, что каждый случай индивидуален, и какой-либо способ может быть неприемлем.

Например, через телекоммуникационные каналы связи нельзя послать подтверждающие документы к декларации на имущественный вычет.

Общие правила заполнения

- При заполнении используются чернила синего или черного цвета.

- Если декларация выводится на принтер, то возможна только односторонняя печать.

- Не должно быть исправлений и зачеркиваний.

- При скреплении и распечатывании декларации штрихкоды и все данные не должны быть деформированы или утрачены.

- Для каждого показателя отведено свое поле с определенным количеством ячеек.

- Все денежные суммы указываются в рублях и копейках, кроме сумм доходов в иностранной валюте до их пересчета в рублевый эквивалент.

- Сумма налога указывается в рублях, копейки округляются (до 0,5 руб. – в меньшую сторону, 50 копеек и больше – в большую).

- Все поля необходимо начинать заполнять с крайней левой ячейки. Один знак – одна ячейка.

- Если в значении ОКАТО (ОКТМО) меньше 11 цифр, в свободных правых ячейках проставляются нули.

- На каждой странице в отведенном месте проставляется ИНН, а также фамилия и инициалы налогоплательщика.

- На каждой странице внизу ставится дата и подпись физического лица в соответствующих полях.

3-НДФЛ содержит титульный лист, 6 разделов, а также листы А, Б, В, Г (1, 2, 3), Д, Е, Ж (1, 2, 3), З, И. На первый взгляд, их очень много. Но на самом деле далеко не все они нужны.

Количество заполняемых страниц зависит от каждой конкретной ситуации. Обязательно заполняются титульный лист и раздел 6. Остальные страницы – по необходимости. Описывать, в каких случаях нужен тот или иной лист, мы не будем, т.к. каждая страница бланка озаглавлена и дает понять, когда она должна быть предоставлена.

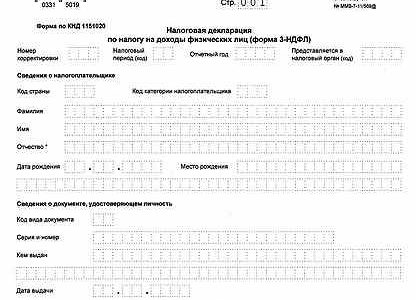

Титульный лист

Рассмотрим по порядку все поля титульного листа, состоящего из двух страниц. Обе обязательны к заполнению.

1. Как уже было написано выше, в верхней части необходимо проставить ИНН.

2. Далее идет номер корректировки. Если декларация за данный период подается впервые, в этом поле ставится ноль. Если в ходе проверки нашлись некоторые неточности, то необходимо повторно заполнять документ.

Номер корректировки в этом случае – порядковый номер уточняющей декларации. Т.е., например, если изменения вносились только один раз, ставим цифру «1», если два раза – соответственно, проставляем двойку и т.д.

3. Следующее поле – «Налоговый период (код)». 3-НДФЛ всегда подается по итогам года, поэтому в этом поле всегда будет стоять код «34».

4. «Отчетный налоговый период». Здесь проставляется год, за который подается декларация. Следует отметить, что при получении какого-либо дохода 3-НДФЛ необходимо оформлять не позднее 30 апреля следующего года. Например, если в 2014 году вы продали машину, то до конца апреля 2015 года вами должна быть предоставлена декларация 3-НДФЛ.

Как заполнить в этом случае данное поле? Здесь проставляется год 2014. Если же вы собираете документы для получения налогового вычета, то подать декларацию можно в любое время в течение года, причем не только за один, но и за три предыдущих периода.

Соответственно, в 2014 году вы можете предоставить в ФНС 3-НДФЛ в трех экземплярах – по одной на каждый отчетный налоговый период: 2011, 2012, 2013 годы.

5. «Налоговый орган» – четырехзначный код ИФНС вашего района. Его можно узнать в любом отделении на стендах информации либо через справочные сервисы.

6. «Код категории налогоплательщика». В основном здесь проставляется число «760», обозначающее иное физическое лицо, декларирующее свои доходы или претендующее на налоговый вычет. Но могут быть и другие варианты:

- 720 – индивидуальный предприниматель.

- 730 – лица, занимающиеся частной практикой, в т.ч. нотариусы.

- 740 – адвокаты, являющиеся учредителями адвокатского кабинета.

- 770 – индивидуальный предприниматель, являющийся главой крестьянского хозяйства.

7. «Код по ОКАТО». О нем мы уже говорили выше. Узнать его тоже довольно легко. Он также размещен на стендах информации в отделении налоговой инспекции.

8. Далее идут поля для внесения персональной информации о налогоплательщике: ФИО, контактный телефон.

9. Затем первая страница титульного листа делится на две колонки. Заполнять нужно только левую часть. Если документы предоставляются лично налогоплательщиком, то вверх колонки проставляем цифру «1». Если же это делает доверенное лицо, то ниже нужно написать ФИО представителя и наименование уполномочивающего документа.

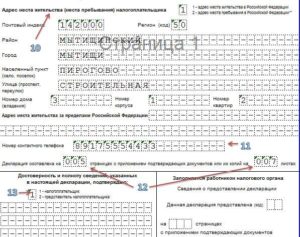

10. Теперь переходим ко 2 странице титульного листа. Здесь также вносятся персональные данные: адрес, серия и номер паспорта, когда выдан и кем выдан. Обратить внимание стоит на несколько кодов:

- Наличие гражданства – граждане РФ ставят цифру «1», лица без гражданства – «2».

- Код страны ставится «643»

- Код документа – «21», т.к. в абсолютном большинстве случаев требуется именно паспорт.

- «Статус налогоплательщика» — резиденты ставят единицу, нерезиденты – двойку.

В век информационных технологий гораздо проще воспользоваться специализированным ПО. Программ существует в данный момент несколько, но наиболее доступным и простым в использовании является ПП «Декларация 20__». Для каждого года необходимо установить отдельную версию.

Официально и бесплатно она распространяется через официальный сайт ФНС, чтобы для граждан не представляла труда декларация 3-НДФЛ. Как заполнить в программе «Декларация 2013», мы сейчас разберем для примера. При открытии программы мы видим окно «Задание условий».

Именно здесь нужно проставить все те значения, о которых говорилось выше.

https://www.youtube.com/watch?v=kEuvC0yVxp4

Чтобы внести персональные данные налогоплательщика, нужно нажать кнопку «Сведения о декларанте». Обратите внимание, что в этом окне есть две вкладки: паспортные данные и сведения о месте жительства. Их иконки расположены над блоком «ФИО». Заполнить нужно обе.

На этом титульный лист считаем заполненным. Далее можно переходить к основным разделам. Рассмотреть все случаи заполнения декларации в рамках одной статьи невозможно, поэтому остановимся на наиболее часто встречающихся.

Продажа имущества

Вписав персональные данные, переходим к кнопке «Доходы, полученные в РФ». Тут мы видим три вкладки: «13», «9», «35». Нас интересует первая, т.к. с дохода от продажи имущества придется заплатить 13%. Это должна отражать декларация 3-НДФЛ.

Как заполнить при продаже машины? Для этого в открытой вкладке «13» в верхнем поле нужно нажать на плюсик. Откроется окно «Источник выплаты». В поле «Наименование источника выплаты» можно так и написать: «Продажа машины». Остальные поля оставляем свободными. Система выдаст предупреждение о незаполненности кода ОКТМО.

В данном случае его можно пропустить. Далее спускаемся в нижнее поле и нажимаем на плюсик уже там. Откроется окно «Сведения о полученном доходе». Для начала нужно выбрать код дохода. Для продажи машины это «1520». Далее вносим сумму продажи. И обратите внимание на пункт «Код вычета». Он нужен для того, чтобы уменьшить сумму налога.

Так, если автомобиль был в собственности меньше трех лет, можно уменьшить налогооблагаемую базу на 250000 рублей или на стоимость авто при покупке. Соответствующую сумму нужно внести в поле «Сумма вычета (расхода)», естественно, она не должна превышать доход от продажи.

Далее нужно посчитать налоговую базу и сам налог и внести данные в раздел итоговых сумм. Таким образом заполняется декларация 3-НДФЛ. Как заполнить при продаже квартиры? Собственно, точно так же. Только код дохода будет «1510» или «1511», в зависимости от того, полностью квартира вам принадлежала или только ее часть.

И вычет, конечно, будет другим. Стоит отметить, что в данный раздел необходимо вносить все доходы, полученные в отчетном году, кроме зарплаты, если целью декларации не является получение социального или имущественного вычета.

Социальный вычет

Часто мы сталкиваемся с тем, что нужно вернуть уплаченный налог в случае обучения, пенсионного страхования или лечения. В этом случае также понадобится декларация 3-НДФЛ. Как заполнить за 2013 год за лечение или обучение? Здесь нам понадобится справка 2-НДФЛ, полученная на работе. Нужно заполнить данные о доходах.

Принцип тот же, что описан выше. Но все коды и суммы берутся именно из справки. Доход прописывается в данной программе за каждый месяц отдельно. Если работодатель применял стандартные вычеты, нужно поставить соответствующую галочку. Далее переходим по кнопке «Вычеты». У нас открывается вкладка стандартных вычетов.

Данные сюда вносятся также из справки 2-НДФЛ. Теперь нам нужна вкладка социальных вычетов, чтобы получилась декларация 3-НДФЛ. Как заполнить за 2013 год за лечение зубов, например? Достаточно вписать общую сумму в поле «Лечение» или «Дорогостоящее лечение» — в зависимости от того, к какой категории относятся оказанные вам услуги.

Аналогично заполняется декларация в случае обучения на платной основе.

Покупка жилья

При покупке жилья также пригодится декларация 3-НДФЛ. Как заполнить на имущественный вычет за 2013 год, сейчас посмотрим. Все, что касается титульного листа, доходов, стандартных вычетов, остается неизменным. Но теперь нужна еще дополнительная вкладка – «Имущественный вычет».

Сюда все данные вносятся из имеющихся документов: договора купли-продажи, свидетельства о регистрации, кредитного договора. Когда сведения о приобретенном имуществе будут заполнены, необходимо нажать на кнопку «Перейти к вводу сумм». Если данный вид декларации подается не впервые, могут понадобиться данные прошлых лет.

Их можно узнать либо у налогового инспектора, либо из предыдущей 3-НДФЛ.

Что получим после заполнения

Когда все данные внесены в программу, нужно нажать кнопку «Сохранить» и выбрать место хранения. После этого можно предварительно просмотреть, что получилось, применив соответствующую кнопку. А после – вывести на печать.

В любой момент можно исправить данные, если нашли ошибку. Программа сама посчитает суммы налога к уплате или возврату и заполнит итоговые разделы. На печать выведутся только те листы, которые необходимы.

Вам останется только подписать, проставить дату и предоставить документы в налоговый орган.

Послесловие

В завершение хочется посоветовать не бояться такого документа, как декларация 3-НДФЛ. Как заполнить за 2013 год, мы рассмотрели для примера. Прочие отчетные периоды не сильно отличаются. В любом случае, обращаться с данным ПО достаточно просто, главное – внимательно отнестись к данному делу. Тогда ваши документы будут заполнены правильно.

Видео:Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Декларация 3 Ндфл Нюансы Заполнения От Руки

Перед сдачей документа инспектору обязательно проверьте его еще один раз на предмет ошибок и несоответствий. Если инспектор найдет неточность, то вам придется заполнять ее снова и ждать в очереди.

В конце ставится дата заполнения декларации, подпись налогоплательщика и печать (при наличии). Скачать образец заполнения документа вы сможете по данной ссылке, а пустую форму для заполнения — по этой.

- Налогоплательщик или его дети обучаются в ВУЗах на платной основе.

- Если в текущем году проводилось лечение налогоплательщика.

- Если человек совершает взносы в ПФ РФ (дополнительно от основных поступлений).

- Если налогоплательщик приобретает жилье или строит его. Сюда же попадает договор о заключении ипотеки.

- Если налогоплательщик имеет детей, то на каждого делается вычет в размере 1,4 тысячи рублей.

- Если человек получает любые наличные/безналичные средства от частных лиц, финансовых или коммерческих фирм.

- При получении гонораров по авторскому праву.

- При получении дарственной на движимое/недвижимое имущество.

Правила заполнения налоговой декларации 3-НДФЛ

Теперь самое время перейти к следующему этапу – рассмотреть правила оформления документа. Настоятельно рекомендуем не пренебрегать ими, поскольку они очень важны и оказывают влияние на сроки рассмотрения декларации. Чем больше ошибок, тем дольше претендент на вычет будет ожидать поступления материальных средств на счет в банке.

https://www.youtube.com/watch?v=_hV3mybfEl4

Налоговым законодательством утверждено два пути оформления декларации 3-НДФЛ – это с помощью специальной программы и собственноручно налогоплательщиком. В последнем случае все листы документа должны быть заполнены ручкой черного либо синего цвета. Другие цвета чернил категорически неприемлемы.

Как заполнить налоговую декларацию 3-НДФЛ: образец и важные нюансы

- платёжные документы;

- документы на продаваемое движимое и недвижимое имущество;

- справки, полученные с основного места трудоустройства (форма 2-НДФЛ);

- договора, на основании которых выполнялись работы, предоставлялись услуги, за которые налогоплательщик получил денежное вознаграждение и т. д.

Многих российских налогоплательщиков интересует вопрос: что собой представляет декларация 3-НДФЛ? Данный документ является главной отчётной формой для индивидуальных предпринимателей и простых граждан, которыми были получены дополнительные доходы за отчётный год.

В этой декларации также предоставляется информация, касающаяся полученных налоговых скидок и льгот за тот же период.

Кто заполняет и подает декларацию 3-НДФЛ

Отчет о доходах за предшествующий год подается не позднее 30 апреля в инспекцию по месту регистрации. Если срок сдачи отчета попадает на выходной день, то дата сдачи переносится на ближайший рабочий день. Но в 2021 году это рабочий день. Поэтому отчитаться за 2021 год нужно строго до 30.04.2021.

Рекомендуем прочесть: Вид На Жительство В Рф 2021 Статистика

Но, кроме случаев, когда подать декларацию обязывает государство, есть также ситуации, когда декларацию 3-НДФЛ физлицо подает, желая получить возмещение от налоговиков уплаченного налога в связи с правом на налоговый вычет или в связи с излишне удержанным налоговым агентом НДФЛ.

Можно ли заполнять декларацию 3-НДФЛ ручкой (от руки)

Заполнить декларацию ручкой удобно при обнаружении ошибки перед сдачей отчета. Вместо того чтобы, возвращаться в офис или искать место, где можно перепечатать отчет, лучше найти бланк декларации и заполнить его, исправив ошибку.

- чернила могут быть только синего или черного цветов;

- не допускаются исправления в декларации;

- текст пишется заглавными печатными буквами;

- каждая ячейка может содержать только один знак;

- значение вносится в поле слева направо с первой ячейки, в незаполненных ячейках ставится прочерк;

- при отсутствии значения во всех ячейках поля ставится прочерк.

Строка 070 декларации 6-НДФЛ: нюансы заполнения

Так как Раздел 1 формы отчетности 6-НДФЛ призван обобщить информацию не только по доходам всех физических лиц, но и по исчисленным, удержанным и перечисленным в бюджет суммам НДФЛ, строка «070» носит сборный характер.

Если заработная плата выдается сотрудникам частями, дата начисления и удержания налога может не совпадать.

Именно поэтому органы ФНС определили несколько критериев, которым должно соответствовать содержание строки «070»: необходимо просуммировать все значения строк «140» Раздела 2 нарастающим итогом с начала отчетного периода. Таким образом:

Округленное по правилам, значение удержанного НДФЛ таким же образом будет отражено в строках «140» Раздела 2 формы 6-НДФЛ «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц». Соответственно, суммы строк «070» и «140» в результате так же дадут целое число.

Как заполнить декларацию 3-НДФЛ за 2021 год

- гражданин имеет право выбрать, получить вычет перечислением на счет или через работодателя путем уменьшения суммы удержанного налога;

- при лечении за рубежом вычет предоставлен не будет;

- медицинское учреждение должно быть лицензированным;

- возместить можно также расходы на медикаменты;

- вычет предоставляется не только за собственное лечение, но и за близкого родственника.

3-НДФЛ – одна из немногих деклараций, знание нюансов заполнения которой пригодится не только бухгалтерам, но и гражданам других профессий. Это объясняется необходимостью оформлять такой отчет в ситуациях, которые могут возникнуть в жизни каждого – возмещение части НДФЛ, получении определенных видов дохода.

Как правильно заполнить декларацию на налоговый вычет: образец формы 3 НДФЛ

Раньше действующее законодательство накладывало ограничения и по количеству объектов, с операций с которыми можно было рассчитывать на получение денежной суммы. Сейчас человек может реализовать любое количество недвижимости и получить компенсацию со стороны государства. Однако общая сумма стоимости объектов все также не должна превышать 2 000 000 рублей.

Первый лист содержит информацию о количестве денежных средств. Сумму нужно указывать в рублях и копейках.

Если для выполнения операции использовалась иностранная валюта, она должна быть переведена в российские рубли, согласно официальному курсу ЦБ. Когда вносится запись в строку Полные рубли, сумма округляется.

Страница 2 используется для расчета размера налога. Для выполнения действия используется текущая налоговая ставка.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Рекомендуем прочесть: Пенсия По Потере Кормильца При Поступлении В Вуз

Нюансы заполнения 3-НДФЛ в 2021 году за 2021

Предельной датой для перечисления налога для данной категории лиц является 17 июля 2021 года. Если же декларация в нарушение требований закона не представлена, а налог не перечислен, неплательщикам грозят штрафные санкции.

Так, не предоставление декларации в установленный срок влечет наложение штрафа в размере 5% от суммы налога, подлежащей уплате, за каждый месяц просрочки, но не больше 30% от этой же суммы и не меньше 1 тысячи рублей.

А вот за неуплату НДФЛ грозит штраф из расчета 20% от суммы неоплаченного налога.

Возвращаясь к изменениям в самой декларации, стоит отметить, что все нюансы заполнения 3-НДФЛ за 2021 год отражены в приказе Федеральной налоговой службы от 25.11.2015 № ММВ-7-11/544@.

Обновленная форма декларации разработана с учетом всех изменений, касающихся тонкостей обложения налогом доходов, получаемых по операциям, проводимым на индивидуальных инвестиционных счетах, а также сумм прибыли подконтрольных иностранных фирм.

Здесь же учтены изменения в порядок предоставления налоговых вычетов, в том числе социальных вычетов, связанных с лечением и обучением, и корректировка ставок налога с доходов, получаемых в форме дивидендов.

Нюансы заполнения 3-НДФЛ индивидуальным предпринимателем

Заполнение 3-НДФЛ индивидуальным предпринимателем сопровождается и подачей формы 4-НДФЛ. В ней отражается предполагаемый доход на следующий календарный год. Если предприниматель решил закрыть бизнес, отчитывается перед ФНС по форме декларации 3-НДФЛ. В то же время форму декларации 4-НДФЛ бизнесмен подаёт в не заполненном виде, то есть «нулевую».

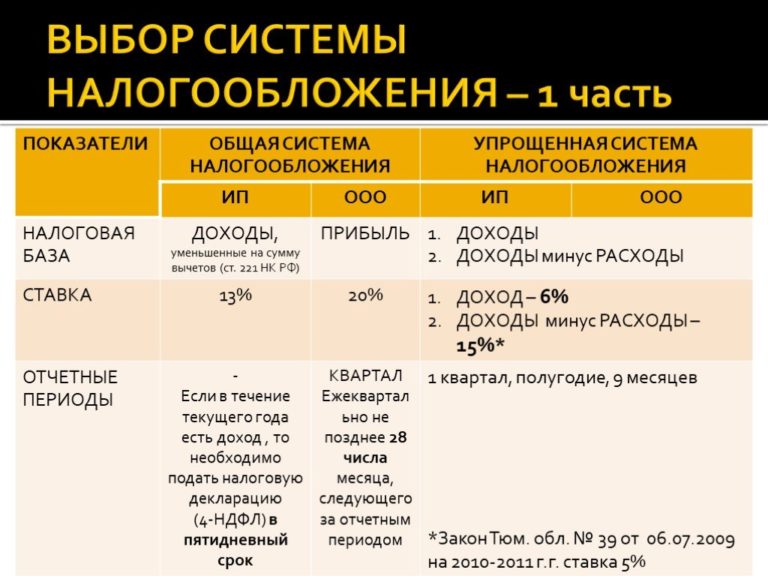

Заполнение 3-НДФЛ индивидуальным предпринимателем применяется в том случае, когда ИП находится на системе налогообложения по общему режиму. При переходе на УСН бизнесмен освобождается от подоходного налога. Заполнение декларации происходит по прошествии и итогам календарного года.

В ней находят отражение доходы ИП, которые являются физическими лицами. Указывается и информация о вычетах. Подача декларации происходит не позднее 30 апреля следующего за календарным года. Если декларация не подана предпринимателем вовремя, начисляется штраф в размер 5 % суммы налога, подлежащего уплате.

Штраф начисляется с положенной даты представления формы 3-НДФЛ в государственную налоговую структуру. Максимально предприниматель может быть оштрафован на 30% налогового платежа, но не менее 1000 рублей.

В ситуации несвоевременной подачи ФНС имеет право самостоятельно заблокировать открытый в банковском учреждении счёт ИП для гарантии перечисления суммы налога.

Как заполнить НДФЛ-3? Образцы заполнения 3-НДФЛ (бланк 2013-2014)

Раздел 1 вы успешно заполнили. Но заполнение декларации 3-НДФЛ для вычета еще не завершено. Вам необходимо поработать над важнейшими ее участками. Отметим: если вам что-то полагается, исходя из того, что бухгалтерия переплатила средства в бюджет, это надо отразить в разделе 6. В целом, все. Те листы, которые не относятся к вашему случаю, распечатывать и заполнять не нужно.

В подпункте 1.10 указываете налоговый год, когда вами впервые осуществлялось заполнение 3-НДФЛ на имущественный вычет. Поскольку мы условились, что вы подаете соответствующий документ в первый раз, указываете, таким образом, прошлый год.

Рекомендуем прочесть: Как Называется Выплата В Киреевске На Лекарства

Декларация 3-ндфл за 2021 год: нюансы заполнения новой формы

Данную программу можно использовать в 2021 году для получения имущественного вычета при продаже квартиры, социального вычета за лечение и обучение, стандартного вычета, который не предоставил работодатель.

Инструкции по заполнению декларации 3-НДФЛ в 2021 году за 2021 год, на имущественный, социальный и стандартный налоговые вычеты (образец и примеры) Сперва заполняем три обязательных пункта в программе согласно примерам И затем переходим непосредственно к налоговым вычетам и образцам заполнения После открытия программы декларация перед вами появится первое поле для заполнения задание условий — тут все довольно просто.

Заполнение декларации 3-НДФЛ ИП на общем режиме налогообложения

По строке 121 ИП отражает сумму налога, подлежащую уплате в бюджет. Значение данной строки составляет разница между сумму исчисленного налога и уплаченных авансов, но без учета суммы патента, приобретенного в налоговом периоде (если он имел место быть).

Если предприниматель одновременно в декларации за отчетный период решает заявить вычет (социальный, имущественный, стандартный) он заполняет листы, соответствующие конкретному виду вычета: Д1 – имущественный вычет при покупке (строительстве) жилья, Е1 – при заявлении социальных и стандартных вычетов.

Декларация 3-НДФЛ — заполняем для декларирования доходов

При подаче декларации 3-НДФЛ в ИФНС, в которой отражаются не только полученные доходы, но и расходы, по которым физлицо вправе заявить вычет и уменьшить налог или вернуть переплату, кроме документов, обосновывающих понесенные расходы для налогового вычета, ему может понадобиться написать заявление:

Если физлицо решило заявить за любой из 3 предыдущих годов налоговый вычет (имущественный, социальный, стандартный), который не был учтен налоговым агентом при удержании НДФЛ, то подать декларацию на возмещение налога можно до конца 2021 года за 2013 год, до конца 2021-го — за 2014 год и до конца 2021-го — за 2015 год.

Декларация 3-НДФЛ за 2021 год: ссылки, нюансы заполнения, образец

Если в течение налогового периода физическое лицо осуществляло операции с ценными бумагами или финансовыми инструментами срочных сделок, ему следует заполнить лист З, а если участвовало в инвестиционных товариществах, то лист И.

https://www.youtube.com/watch?v=mN6xxajC2D8

Этот пример для случая, когда квартира, дом или другая недвижимость была получена в собственность после 1 января 2021 года. Если квартира была куплена или получена в собственность до 1 января 2021 года, то следует использовать другой пример заполнения декларации 3-НДФЛ.

3-НДФЛ при продаже автомобиля

На данный момент актуальным бланком для заполнения 3-НДФЛ при продаже машины считается бланк No ММВ-7-11/671 в последней редакции от 10.10.2021 года.

На нашем портале вы можете бесплатно скачать бланк декларации по форме 3-НДФЛ при продаже машины. Его можно распечатать и заполнить от руки либо внести необходимую информацию через компьютер.

Если вы убедились, что в вашем случае подача 3-НДФЛ обязательна, то при оформлении необходимо: • задекларировать полученный доход – деньги, вырученные от продажи транспортного средства;

• рассчитать подоходный налог с завершенной сделки, необходимый для отражения в бюджете.

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Как заполнять 3-НДФЛ на налоговый вычет за квартиру

Процедура заполнения налоговой декларации для получения вычета может показаться очень сложной. Однако если разобраться в данном вопросе, то вы сможете самостоятельно заполнить 3-НДФЛ без траты денег на консультации специалистов. Рассмотрим в деталях, как заполнять каждый из разделов декларации.

О налоговом вычете за квартиру

Имущественный налоговый вычет – это государственная денежная выплата, которая предоставляется определенным категориям людей в качестве возврата выплаченных ими налогов. Вычет дает возможность при покупке квартиры получить обратно те деньги, которые каждый месяц отчислялись из вашей зарплаты в пользу налогового фонда.

Друзья! Наши статьи несут ознакомительный характер с целью помочь вам решить проблему.

Если решение вы так и не нашли, обратитесь к налоговому консультанту через чат, форму в конце статьи, либо по телефону, указанному ниже!

+7 (499) 703-34-51 — Москва и МО

+7 (812) 627-17-51 — СПБ и ЛО

+7 (800) 555-67-55, доб. 706 — другие города Звонки и заявки принимаются ежедневно и круглосуточно!

Это быстро и бесплатно.

Получить такую субсидию могут только резиденты РФ, при этом даже не нужно быть гражданином страны. Кроме того, обязательным условием является официальное трудоустройство. Если человек работает неофициально или совсем не работает, то он не отдает налоги в бюджет, а значит, возвращать ему попросту нечего.

Что касается имущественного налогового вычета, то тут есть еще ряд условий, выполнение которых обязательно для получения этой льготы:

- Квартира или дом должны покупаться не у заинтересованных лиц.

- На приобретение недвижимости должны тратиться личные деньги, а не социальные выплаты или пособия (например, материнский капитал).

- Претендент на вычет ранее не использовал право на возврат денег при покупке или использовал его не полностью. Если речь идет о продаже недвижимости, то здесь нет ограничений касательно того, сколько раз можно получить возврат.

Особенности вычета есть для тех, кто использовал его до 2014 года, когда были внесены изменения в законодательную базу, регулирующую этот вопрос.

Тогда вычет предоставлялся один на квартиру, а не на каждого его собственника, как сейчас. Также не было возможности позже использовать остаток по вычету.

Если вы тогда получили компенсацию в неполном объеме, то теперь на остаток вы уже не сможете претендовать.

Если жилье покупается со взятием ипотеки, то вычет также предоставляется и на проценты, которые выплачиваются банку. Если вы ранее уже использовали своё право на вычет, однако не использовали право на возврат по процентам, то вы можете оформить эту субсидию на свой кредит.

https://www.youtube.com/watch?v=qEOirl_iGJ8

За год вы можете получить возврат не больше той суммы, которая была уплачена вами в качестве налогов. Если это не покрывает вычет, то тогда его остаток переносится на следующий календарный год.

Это также обязательно нужно учитывать, если кроме имущественного вычета вы также оформляли возвраты по другим категориям.

Такие моменты важны при заполнении декларации, так как если в данных у вас будут несоответствия, то документ будет отправлен на исправление.

Если вам тяжело самостоятельно учитывать все эти нюансы, то вы можете воспользоваться специальным калькулятором или даже скачать официальную программу для заполнения декларации.

Для чего нужна справка 3-НДФЛ

Многие люди, которые ранее не сталкивались с декларацией формы 3-НДФЛ, не имеют представления о том, что это за документ и для чего он нужен. Рассмотрим, когда вам понадобится такая налоговая декларация.

Налоговая декларация является документом, предоставляемым в налоговую инспекцию. Нужна эта бумага для отчетности перед государством о ваших доходах и расходах. Это может потребоваться, если вы имеете дополнительные источники доходов, например, от сдачи под съем квартиры или предоставление частных услуг в качестве индивидуального предпринимателя.

Кроме этого, 3-НДФЛ может понадобиться в тех случаях, когда вы претендуете на получение налогового вычета. Для пакета бумаг, предоставляемых в этом случае, обязательно понадобится декларация.

Где взять бланк

Бланк для заполнения декларации найти несложно. Вы можете скачать файл с официального сайта Федеральной налоговой службы, а потом самостоятельно распечатать его, если хотите заполнить справку от руки. Если вы решите заполнять декларацию в Личном кабинете, то тогда печатать ничего не нужно.

Также есть специальная программа, которая позволяет автоматически заполнить декларацию. Такой формат будет наиболее удобным для тех, кто ранее не сталкивался с данными отчетом. Так будет меньше шансов запутаться и вписать данные не в те разделы. Декларация довольно большая по своему объему, поэтому изначально могут возникнуть сложности, особенно, если вы решили сделать все самостоятельно.

В программе можно не только ввести все необходимые данные, но также и проверить правильность всей внесенной информации. Скачивать такое приложение также нужно на официальном сайте ФНС. Если у вас появятся какие-то вопросы в процессе заполнения, то вы можете посмотреть образцы, чтобы понять, какие данные нужно вносить.

Порядок заполнения

Правила заполнения этого налогового документа выглядят так:

- Скачайте бланк декларации или специальную программу. Все эти бланки и приложения есть в свободном доступе, вы сможете без проблем найти их в любой поисковой системе по соответствующему запросу. Внимательно заполните документ, проверяя, в какие поля вы вводите или вписываете информацию, вдумчиво читайте названия всех разделов.

- Удостоверьтесь, что если вы заполняете декларацию в печатном виде, то в ней нет никаких исправлений, помарок и ошибок. Это недопустимо, при их наличии декларацию просто не примут, и вам придется все переделывать заново. Запрещено исправление при помощи канцелярских корректоров.

- Декларацию можно подавать за 3 года, необязательно делать это каждый год. При этом для каждого календарного года должна быть отдельная форма, вписать всё сразу в один документ не получится.

- Везде, где для этого есть поля, необходимо проставить индивидуальный номер налогоплательщика, дату и вашу личную подпись. Перед отправкой обязательно это проверьте и заполните все пропуски.

- Для подачи должно быть 2 экземпляра этого документа. Каждый набор листов должен быть сложен в правильной последовательности в соответствии с нумерацией.

- Для каждого случая необходим свой набор декларации. В программах комплектация подбирается автоматически, исходя из ваших требований.

Титульный лист 3-НДФЛ

Все пункты титульного листа налоговой декларации должны заполняться заявителем. Отдельно там есть раздел, который должен заполнить госслужащий, он специально помечен.

https://www.youtube.com/watch?v=aTjUz8hXE5M

В этом разделе должны указываться основные данные и специальные кодировки, которые позволят потом сотрудникам пустить вашу декларацию в работу.

Обязательно вписываются ваши паспортные данные, информация о структуре, куда вы будете подавать ваш налоговый отчет. Если у резидента нет постоянного места жительства на территории государства, то кодируется место пребывания.

В разделе страны указывается номер того государства, гражданином которого является налогоплательщик.

Если какие-то данные в данном разделе были указаны неверно, то декларация отправляется на доработку и принимается только в исправленном варианте. При этом в зависимости от кратности доработки на документе устанавливается соответствующий шифр.

Раздел 1

Первый раздел третьей формы Налога на доходы физических лиц заполняется после внесения данных в необходимые пункты второго раздела и произведения нужных расчетов. Здесь должны быть указаны суммы налоговых взносов и возвратов, которые должен оплатить или получить налогоплательщик. Кодировкой проставляются следующие шифры:

- 1 – подсчитана сумма, которая подлежит уплате в бюджет государства.

- 2 – подсчитана сумма, подлежащая возврату резиденту.

- 3 – нет взносов, которые нужно платить или получать.

Далее проставляются шифры организаций, куда должны быть перечислены налоги, а также их размеры.

Все данные нужно вносить предельно внимательно, так как при каких-либо несоответствиях декларацию вернут для уточнения. Сверяйте, чтобы все числа вы проставляли именно в те строки, которые нужно.

Раздел 2

Во втором разделе представлены подсчеты общей суммы дохода резидента, которая подлежит налогообложению. Также просчитывается сумма к уплате в налоговую компанию или к возврату налогоплательщику в качестве налогового вычета. Доходы кодируются по трём категориям:

- 1 – прибыль от дивидендов в результате долевого участия в какой-либо организации.

- 2 – прибыль, полученная от иностранных компаний.

- 3 – другие категории доходов.

Отдельно заполняется раздел для тех, кто получил вычет по затратам на строительство или покупку недвижимости.

Лист А

Изменения данного раздела происходили довольно давно. Сейчас они в очередной раз его не коснулись. Поэтому те, кто уже имел дело с оформлением декларации, могут выполнять заполнение документа, как и ранее.

Данный раздел заполняется физическими лицами, индивидуальными предпринимателями и юридическими лицами по прибыли из российских источников. По НДФЛ лист А заполняют резиденты и нерезиденты государства. Указывается количество источников дохода, а также налоговые ставки для каждого из них.

Этот раздел может быть очень объемным в тех случаях, когда есть несколько источников дохода. Именно поэтому для разных лиц этот пункт налоговой декларации может сильно отличаться.

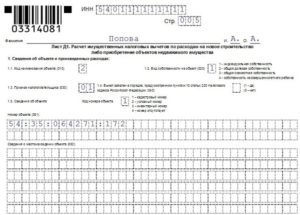

Лист Д1

Лист Д1 обязателен для заполнения резидентами, являющимися физлицами. Здесь должны отображаться подсчеты вычетов, касающихся имущественных операций.

К ним относят как покупку готового жилья, так и его строительство с частичным возмещением затрат. Сюда вносятся данные об объектах финансовых операций и все необходимые сведения, касающиеся этого вопроса.

Важно помнить, что при вычете учитываются только объекты недвижимости, которые расположены в пределах государства.

Лист Е1

В данном разделе декларируется налоговый вычет по подоходному налогу физических лиц. Данный пункт может заполняться только при наличии оснований для получения налогового возврата.

Здесь должны указываться те категории вычетов, которые имеют отношение к налоговой службе. Если вы, к примеру, получаете также вычеты от работодателя, то сюда их вносить не нужно, так как эти данные в конечном итоге никак не повлияют на сумму выплаты.

Образец и пример декларации

Для лучшего понимания рекомендуется рассмотреть пример того, как правильно заполнить налоговую декларацию при наличии имущественного вычета.

https://www.youtube.com/watch?v=mk5A2Jx73lw

Григорьев П.А. в мае 2021 года приобрел жилье стоимостью 3 миллиона рублей. При этом на покупку он потратил личные денежные средства, а не какие-либо государственные выплаты.

Являясь налоговым резидентом Российской Федерации, Григорьев решает воспользоваться своим правом на вычет.

Его доход за 2021 год составил 1,3 миллиона рублей, при этом в качестве налогов было удержано 156 тысяч рублей, что составляет 13% от этой суммы.

В 2021 году Григорьев написал заявление на налоговый вычет и подал в контору полный пакет документов. При этом в декларации резидент РФ должен указывать также сумму налогового вычета. Так как его отчисления в налоговую составили только 156 тысяч, в этом году он сможет получить вычет только из 1,3 миллиона рублей.

Таким образом, по декларации за 2021 год сумма возврата резиденту Григорьеву составит 156 тысяч рублей. Вычет из оставшихся 700 тысяч будет перенесен на следующий календарный год.

Нюансы заполнения

Заполнение налоговой декларации для получения имущественного вычета — это важная и ответственная процедура. Не стоит забывать при этом учитывать ряд нюансов. К примеру, при продаже недвижимости обязательно принимается во внимание срок владения недвижимым имуществом. При покупке квартиры важно учитывать, было ли раньше использовано право на вычет и в каком объеме.

При сборе пакета документов нужно помнить, что все бумаги будут проходить тщательную проверку. Поэтому все данные должны быть достоверными и корректно оформленными.

Вы должны также знать, что заполнять декларацию можно не только в бумажном, но и цифровом виде. Вам требуется выбирать один из вариантов. Заранее продумайте, какой формат будет лучше.

При подаче декларации через интернет-ресурсы вы можете предоставить отсканированные копии, при этом бумажные дубликаты в налоговую нести не нужно. Это очень удобно, если вы хотите сэкономить своё время. Успеть заполнить и подать декларацию вы должны до 30 апреля. Если этого не сделать, то к вам могут быть применены штрафные санкции, как и при задержке оплаты налогов.

Особые ситуации

Особые ситуации при оформлении имущественного вычета могут возникать, если:

- вычет на квартиру делится между супругами;

- возврат оформляется также и на несовершеннолетнего ребенка, указанного в качестве одного из владельцев недвижимости.

Также могут возникать ситуации, когда резидент претендует на получение остатка вычета при покупке нового жилья. Такие вопросы решаются в индивидуальном порядке.

Видео:Как отправить уточненную декларацию 3-НДФЛ через личный кабинет: корректировка декларации с ошибкойСкачать

Справка 3НДФЛ, правила заполнения — Всё об индивидуальном предпринимательстве

В предыдущей статье мы обсудили некоторые аспекты, соблюдение которых требует справка 3 НДФЛ. При заполнении этого документа следует придерживаться правил оформления и параметров, при нарушении которых справка будет признана неверно подготовленной, даже при внесении правильных цифр и данных налогоплательщика.

Справку следует заполнять в электронной форме и затем распечатывать на принтере. Возможен и другой, привычный всем вариант, когда распечатывается бланк и заполняется ручкой. Ручку можно брать обычную, шариковую, но обязательно синего или черного цвета.

Распечатывать декларацию надо только с одной стороны листа, двустороннюю печать у вас не примут. Если вы заполняете декларацию в специализированной программе, к примеру, скачанной с сайта Федеральной Налоговой службы, то на страницах сразу будет выведен соответствующий штрих-код документа. Его присутствие допускается в распечатанном варианте.

Если при печати штрих-код деформировался, то надо поправить закладку бумаги в принтере и распечатать декларацию еще раз на качественной бумаге, без заломов.

https://www.youtube.com/watch?v=c7URI8GHIs4

Все цифры, которые обозначают полученные суммы (доходы), надо указывать в рублях, копейках, кроме тех доходов, которые были получены не на территории Российской Федерации. Иностранные суммы пересчитываются из рублей в валюту, но в декларацию вносятся суммы до конвертации.

Налоги, которые подлежат к уплате, указываются только в полных рублях. Без копеек. Если в первоначальной сумме копеек меньше 50-ти, то происходит округление в меньшую сторону, если же больше 50-ти, то в большую сторону.

Вписывание в декларацию суммы налога с копейками и десятичными дробями не допускается.

Все данные и показатели в декларацию вносятся слева направо, начинают заполнение от крайней левой ячейки или с крайнего левого поля. В показателе «Код по ОКАТО» надо соблюдать следующие правила: в ячейки вписывается код, а все оставшиеся клетки заполняются нулями.

Если же декларация заполняется вручную на бумажном носителе, то надо писать все данные четко, понятно, заглавными буквами, одна буква или цифра в одной клетке. Если ваш почерк будет признан нечитаемым, справка признается недействительной, она будет возвращена, а отчетность останется вашим долгом.

Если в какой либо графе вы не производите надпись, то есть данные отсутствуют, то ставится прочерк в этой графе, чистая строка без прочерка является ошибкой. Если вы вывели декларацию на печать и в ней отсутствуют границы ячеек, то такой вариант допускается.

При заполнении декларации на компьютере, надо иметь в виду, что в этот момент у вас должен быть установлен шрифт Courier New, его размер – 16 или 18, выравнивание в ячейке – по правому краю. Каждый лист пронумеровывается, в электронном образце есть такое поле, которое обозначает номер страницы. Номер этот трехзначный, пишется в таком виде «001», «002» и т.д.

Ошибки в декларации 3 НДФЛ и их исправление

При заполнении декларации надо быть особо внимательным, так как исправления не допускаются. Никаких замазываний «штрихом» также не должно быть, тем более подтираний резинкой или другими средствами.

Ошибка может быть обнаружена отчитывающимся лицом уже после того, как декларация подана. В этом случае законом предусмотрена процедура подачи уточненной исправленной декларации.

То же самое вы можете сделать в том случае, если ваша ошибка привела к уменьшению суммы налога, подлежащего к уплате.

Форма налоговой декларации 3НДФЛ должна быть взята та, которая была актуальна на тот момент, когда предоставлялась ошибочная декларация.

В уточненную декларацию отчитывающееся лицо обязано внести данные, которые были выявлены проведенными налоговыми проверками за тот период, за который происходит отчет.

Не забудьте в случае подачи повторной исправленной декларации ставить номер корректировки в специальной графе. В ней три ячейки, в них номер корректировок ставится следующим образом: «1- -», то есть цифра и два прочерка.

Правила декларирования

Для начала работы над декларацией 3 НДФЛ надо собрать все справки о доходах, надо вникнуть во все отчеты и выписать все показатели доходов и прибыли. Все документы всех видов и форм, в которых содержатся данные о полученных доходах, должны быть в наличии.

В декларацию на основании этих документов должны быть внесены доходы с указанием источников получения, выплаты, вычеты налоговые, суммы удержанных налогов, платежи, перечисленные авансом, а также суммы, которые признаются налогом и подлежат уплате или доплате.

В декларацию можно не вносить те доходы, которые не подлежат налогообложению. Если налогоплательщик продал в отчетном периоде квартиру, которая принадлежала ему более 3 лет, то он может вовсе не подавать декларацию, требования такого из налоговой ему не придет, в соответствии с пунктом 17.

1 статьи 217 Налогового Кодекса РФ.

Учет в декларации подарков и выигрышей

Налогоплательщику необходимо помнить, что подарки, выигрыши и материальная помощь также облагаются налогами и они вносятся в декларацию 3 НДФЛ, если суммы превышают 4 тысячи рублей. Если меньше – то их можно не вносить в декларацию.

https://www.youtube.com/watch?v=rOp7mzJzKfw

Вот основные виды выплат, получение которых обязывает уплачивать налог. Это подарки, полученные от юридических лиц и предприятий, в декларацию вносятся суммы, которыми соответствуют стоимости подарков.

Также в декларацию надо вносить стоимость призов, выигранных в конкурсах, соревнованиях, состязаниях, которые проводились по решениям различных органов исполнительной власти всех уровней.

Облагаются налогом с обязательным внесением в 3 НДФЛ и суммы материальной помощи, которую оказывали предприятия работникам по любым причинам, а также при увольнении, в связи с выходом на пенсию, по инвалидности, по возрасту.

Если предприятие компенсирует работникам и их семьям покупку лекарств или медицинские операции и процедуры, то суммы эти также подлежат налогообложению. Любые лотереи, рекламные акции, промо-конкурсы – выигрыши, полученные в этих мероприятиях также должны декларироваться в 3 НДФЛ, как и материальная помощь инвалидам любой группы, полученная от общественных организаций инвалидов.

Индивидуальные предприниматели в этом случае не признаются налоговыми агентами, то есть ИП не должен платить налог с этих сумм, это дело каждого выигравшего, то есть получателя, частного лица.

Вычеты, указываемые в декларации 3 НДФЛ

В декларации указываются не только доходы, но и все налоговые вычеты. Это стандартные вычеты на работника, детей и пр., а также социальные, имущественные вычеты из суммы дохода, для уменьшения налогооблагаемой базы.

Также в соответствующие графы вносятся вычеты по налогу, которые были перенесены на будущие периоды из-за убытков прошлых лет по операциям с ценными бумагами, по срочным сделкам.

В 3 НДФЛ вносятся и профессиональные налоговые вычеты предприятий.

Стандартными вычетами, которые вносятся в декларацию, являются личные и детские вычеты. Об этом подробно можно узнать в 218 статье Налогового Кодекса.

В ней подробно описано, какой вычет положен обычному сотруднику, а какой — льготной категории граждан. На простого гражданина положен вычет 400 рублей, на льготников – до 3 тысяч рублей.

Этот вычет должен производиться, пока доход плательщика с начала года не превысит 40 тысяч рублей.

На ребенка порог вычета составляет 280 тысяч рублей.

Вычет на ребенка полагается родителю, если ребенок младше 18 лет, и старше только в том случае, если ребенок является студентом или учащимся очной формы обучения, или интерном, аспирантом, ординатором, курсантом, до достижения 24 лет.

Вычет имеет только один родитель, а также опекун, усыновитель и пр. Если предприятие не предоставляло вычеты на ребенка сотруднику, то он вправе подать заявление и получить все вычеты в текущем периоде. Стандартные вычеты должны быть указаны в листе Ж1 декларации.

Социальные вычеты в декларации

Социальные вычеты – это суммы, не облагаемые налогом, который предусмотрен законом на следующие расходы.

Это пожертвования, суммы, потраченные на обучение (свое и детей), на лечение (свое и членов семьи), на уплату страховых взносов накопительной части пенсии, по взносам, уплаченным в негосударственные пенсионные фонды.

Для внесения в 3 НДФЛ необходимо иметь на руках подтверждающие документы, говорящие о конкретной сумме расходов, но не более 120 тысяч рублей за один отчетный период. Для социальных выплат предусмотрен лист Ж2, а для расходов по пенсионному страхованию – Ж3.

Профессиональные вычеты в декларации

Профессиональные вычеты могут вносить в декларацию те предприниматели, которые занимаются определенными видами деятельности, имеющими налоговые индивидуальные условия.

Это предприниматели нотариусы частной практики, это адвокаты, содержащие собственные кабинеты, другие предприниматели, ведущие частную практику.

Налоговый вычет исчисляется от общей суммы доходов предприятия при подтверждении расходов предприятия.

Е.Щугорева

Как заполнить декларацию 3НДФЛ и кому нужно это делать?

Как заполнить налоговую декларацию по форме 3-НДФЛ и получить налоговый вычет за обучение, приобретение недвижимости, лечение и имплантацию зубов:

🎦 Видео

Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

КАК ЗАПОЛНИТЬ КОРРЕКТИРУЮЩУЮ / УТОЧНЕННУЮ ДЕКЛАРАЦИЮ 3-НДФЛ в личном кабинете налогоплательщикаСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

3-НДФЛ 2023 при продаже квартиры Как заполнить декларацию 3-НДФЛ Онлайн при продаже квартирыСкачать

Налоговый вычет на лечение 2024 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете ЛКФЛСкачать

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

ЗАПОЛНЕНИЕ 3-НДФЛ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ЛЕЧЕНИЕ И ПОКУПКУ ЛЕКАРСТВ В ПРОГРАММЕ "ДЕКЛАРАЦИЯ"Скачать

КАК ЗАПОЛНИТЬ УТОЧНЕННУЮ НУЛЕВУЮ 3-НДФЛ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКАСкачать

3-НДФЛ 2023 при продаже дома с земельным участком, как заполнить декларацию 3-НДФЛ ОНЛАЙН + ДолиСкачать

Декларация 3 НДФЛ: инструкция по заполнениюСкачать

Декларация 3-НДФЛ для инвестора в 2023, как подать? Налог, инвестиции, дивиденды, криптовалюта.Скачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

Как подать декларацию 3 НДФЛ в личном кабинете налогоплательщика: отправка 3-НДФЛ через интернетСкачать

Заполнение декларации 3-НДФЛ за 3 года СРАЗУ: подаем 3-НДФЛ на вычет при покупке квартиры за 3 годаСкачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать