Под благотворительной деятельностью понимается добровольная деятельность граждан и юридических лиц по бескорыстной (безвозмездной или на льготных условиях) передаче гражданам или юридическим лицам имущества, в том числе денежных средств, бескорыстному выполнению работ, предоставлению услуг или оказанию иной поддержки.

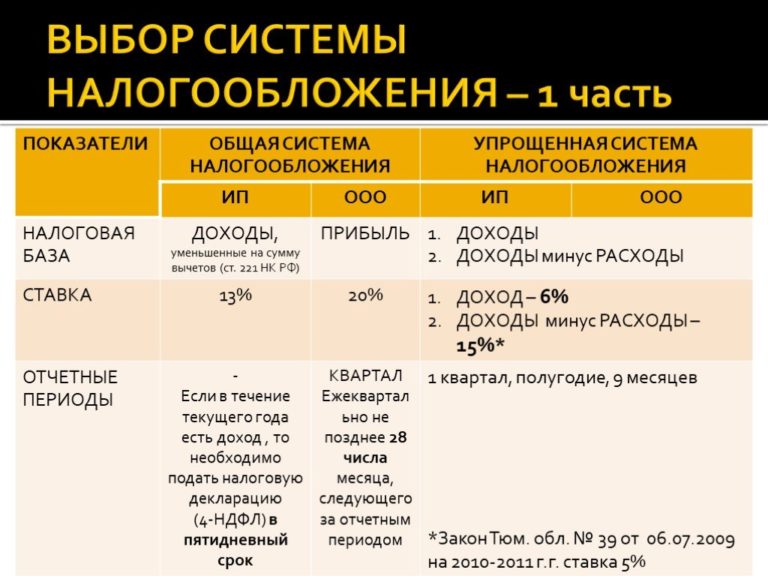

Если с налогом на имущество при этом проблем не возникает, то суммы выплат по НДС и налогу на прибыль будут различаться от способа к способу. На окончательный выбор повлияет не только ожидаемая экономия на платежах в бюджет, но и риски претензий со стороны налоговиков.

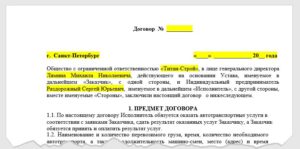

- Договор с учетом ндс

- Продажа основных средств — особенности и процедура

- Как прописать в договоре повышение НДС с 2021 до 20% Дополнительное соглашение к договору 2021 образец

- Дополнительное соглашение к договору об изменении ставки НДС с 2021 года: образец

- Ставка НДС в договорах до 2021 года | Какой НДС указывать в договоре переходящем на 2021 год | Учет НДС в 2021 по договорам 2021

- Неверные формулировки в договоре

- Безопасная формулировка в договоре

- Со стороны покупателя

- Договор без НДС: образец и правила составления

- Образец заполнения договора

- Расчетная сумма НДС

- Ндс сверх цены договора

- Частые вопросы и ответы на них

- Как составить договор с ндс шаблон

- Стоимость товара с ндс прописать в договоре пример

- Ндс в договорах до 2021 года

- Договор с ндс образец

- Образец договора на оказание услуг стороной, применяющей УСН

- alishavalenko.ru

- Договор без ндс: образец для ип для ооо виды

- Договор без НДС: образец для ИП и ООО

- Как отражать НДС в контракте: 4 типичные ошибки заказчика по 44-ФЗ

- Договор с ндс образец

- Ссылки по теме

- Существенные условия договора оказания услуг

- Как правильно учитывать Ндс в закупках по 44-фз, 223-ФЗ

- Формирование начальной (максимальной) цены контракта, предложений участников о цене

- Исключения, предусмотренные Налоговым кодексом

- Оценка и сопоставление заявок, выбор победителя

- Заключение контракта с победителем

- Оплата цены контракта

- Ндс в закупках по 223-фз

- Подходы в порядке оценки заявок участников с различной системой налогообложения и практика их применения

- Рекомендации заказчикам по этапу оценки и сопоставления заявок по 223-ФЗ:

- 💥 Видео

Договор с учетом ндс

Посетители юридической консультации задали более 10000 вопросов по теме «Ндс в договоре».

В среднем ответ на вопрос появляется через 15 минут, а на -вопрос мы даём гарантию минимум двух ответов, которые начнут поступать уже в течение 5 минут! Здравствуйте. Моя компания заключает договор по которому мы получаем ежемесячную плату.

Как правильно прописать условие в договоре чтобы мы получали ту сумму которая прописана в договоре с учетом или 13.10.2011 Я заключил с клиентом договор на оказание услуг.

О нюансах практического применения этих норм – в статье. С учетом внесенных изменений курс иностранной валюты для целей определения налоговой базы по НДС исчисляется исключительно по курсу Банка России на дату отгрузки. В случае, если оплата осуществляется после отгрузки, возникают суммовые разницы, в том числе и приходящиеся на НДС (подп.

Из всего вышесказанного можно сделать вывод, что прежде чем заключить договор, необходимо выяснить его конечную стоимость. Дополнительные несколько минут избавят от неприятных ситуаций, которые могут возникнуть в дальнейшем.

4.7. Если при приемке Товара будет обнаружено повреждение (недостача) Товара вследствие нарушения целостности его тары (упаковки), то Поставщик будет нести самостоятельную ответственность за недопоставку (повреждение) Товара.

Продажа основных средств — особенности и процедура

- документальные основания деятельности представителей сторон (полномочия на основе приказа руководителя либо доверенности);

- предмет (полное наименование конкретного основного средства с указанием стоимости товара с учетом НДС);

- общая стоимость договора (в случае продажи одновременно нескольких основных средств);

- конкретные права и обязанности каждой из сторон договора;

- порядок передачи товара от продавца к покупателю;

- срок передачи;

- валюта оплаты за товар;

- порядок вступления подписанного между сторонами договора в силу;

- устанавливаются правила прекращения действия договора (расторжения). Чаще всего это происходит по обоюдному согласию сторон договора, но может происходить и в судебном порядке. В тексте также важно оговорить порядок дополнения и изменения условий соглашения;

- урегулирование возможных форс-мажорных обстоятельств,;

- обязательные реквизиты документа — номер, дата, подписи сторон. Также должны быть полностью указаны реквизиты сторон.

Реализация основных средств — это процесс продажи (юридически оформленной передачи прав собственности на объект) предприятием (организацией, ИП) устройства (модели, станка, автомобиля), которое использовалось в процессе производства продукции. Опыт показывает, что организации проводят продажу основных средств в таких случаях:

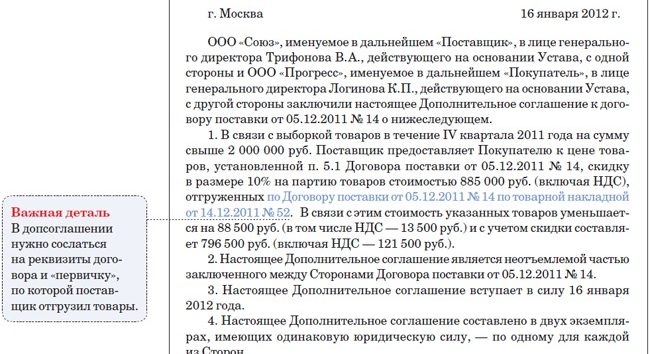

Как прописать в договоре повышение НДС с 2021 до 20% Дополнительное соглашение к договору 2021 образец

В соответствии с Налоговым кодексом поставщик дополнительно к цене реализуемых товаров обязан предъявить к оплате покупателю соответствующую сумму налога (п. 1 ст. 168 НК РФ). Поэтому предлагаем указать в договоре новую ставку НДС и соответственно увеличить сумму НДС, предъявляемую дополнительно к цене товаров.

https://www.youtube.com/watch?v=hRpP3pl3E9Y

Таким образом, цена товаров без НДС останется неизменной — 100 руб. за единицу товара. А сумма НДС по единице товара увеличится с 18 до 20 руб., что позволит Вашей организации увеличить общую сумму вычетов по НДС и уменьшить НДС к уплате в бюджет.

Дополнительное соглашение к договору об изменении ставки НДС с 2021 года: образец

Общество с ограниченной ответственностью «Скрипаль и Ко», именуемое в дальнейшем «Поставщик», в лице генерального директора Александра Сергеевича Пушкина, действующего на основании устава, с одной стороны и Общество с ограниченной ответственностью «Красный Кит», именуемое в дальнейшем «Покупатель», в лице генерального директора Чапыги Валерия Олеговича, действующей на основании устава, с другой стороны заключили настоящее дополнительное соглашение к договору поставки продукции (товаров) от 22.03.2021 № 333 о нижеследующем.

С 2021 года основная ставка НДС повышена с 18 до 20%.

Видео:3.1. Понятие и форма договораСкачать

Ставка НДС в договорах до 2021 года | Какой НДС указывать в договоре переходящем на 2021 год | Учет НДС в 2021 по договорам 2021

С 1 января 2021 года ставка НДС увеличивается до 20%. У компаний на общей системе налогообложения возникает вопрос: какую ставку писать в договорах, если поставка будет после Нового года. Ситуация спорная.

Юрист Андрей Чумаков рассказывает, что писать в договорах, чтобы себя обезопасить и не заплатить лишннего.

Поставщики часто работают по договорам, которые длятся несколько лет. Сначала покупатель платит аванс, поставщик поставляет товары по графику, а через время получает полную оплату. В этом случае с НДС по закону поставщику нужно поступать так:

- начислить НДС на сумму аванса;

- после поставки товара начислить НДС с полной суммы договора вместе с авансом;

- вернуть НДС с аванса от государства.

Давайте на примере. Будет много цифр, но иначе не получается.

ООО «Карл Маркс» в марте 2021 года подписал договор на поставку ООО «Чистая вода» насосы.

Сумма договора 118 000 рублей: 100 000 рублей и НДС 18 000 рублей.

«Чистая вода» заплатила аванс 11 800 рублей.

С аванса «Карл Маркс» должен заплатить НДС: 11 800 * 18/118 = 1800 рублей.

В феврале 2021 года «Чистая вода» расплачивается за насосы, платит оставшиеся 106 200 рублей.

«Карл Маркс» платит НДС с общей суммы договора: 118 000*18/118 = 18 000 рублей.

Из бюджета «Карл Маркс» возмещает 1800 рубля, которые заплатил с аванса.

Получается, он заплатил НДС: 18 000 + 1800 = 19 800 рублей. А потом 2124 рубля вернул.

В итоге компания получает 118 000 — 18 000 = 100 000 рублей. Такая сумма и была в договоре без НДС.

Всё понятно, если ставка НДС не менялась. Но с 1 января 2021 она станет 20%. Картина будет такой:

В марте 2021 «Карл Маркс» подписал договор на 18 000 рублей: 100 000 рублей и НДС 18 000 рублей.

В апреле «Чистая вода» заплатил аванс 11800 рублей.

С аванса «Карл Маркс» платит НДС 1800 рублей.

В феврале 2021 года ставка НДС уже 20%. Но сумма договора осталась прежней — 118 000 рублей. «Чистая вода» платит оставшиеся 106 200 рублей.

«Карл Маркс» платит НДС с общей суммы договора уже с новым НДС: 118 000*20/120 = 19 666 рублей.

Он возмещает от государства 1800 рублей, которые заплатил с аванса.

«Карл Маркс» со сделки получает 118 000 − 19 666 рублей = 98 334 рублей. Это меньше, чем он планировал.

Получается, на изменении ставки компания может потерять деньги, если заключила договор с авансом. С верной формулировкой в договоре этого можно избежать.

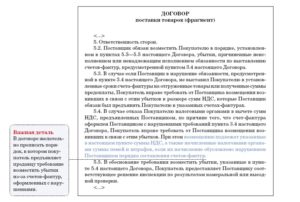

Неверные формулировки в договоре

Компании по-разному прописывают в договоре стоимость с НДС. Я знаю по крайней мере восемь вариантов формулировок. Самая опасная — «стоимость 118 000 рублей, в том числе НДС».

Формулировка означает:

при НДС 18% → «100 000 рублей за товар и 18 000 рублей НДС»;

при НДС 20% → «98 330 рублей + 19 670 рублей НДС». Правда некоторые юристы спорят и говорят, что должно стать «100 000 рублей за товар и 20 000 рублей НДС».

То есть при увеличении ставка компания за товар получит меньше.

https://www.youtube.com/watch?v=GxFHz-fAhG4

В соцсетях руководители говорят, что клиенты стали дописывать в договоры даже такие формулировки:

Но она вряд ли решат проблему, а в суде окажется недействительной.

Безопасная формулировка в договоре

В идеальном мире при изменении ставки НДС сумма в договоре должна автоматически пересчитываться, а покупатели с ней соглашаться и тут же подписывать договор с изменениями. В реальной жизни такого почти не бывает.

Можно прийти к покупателю, объяснить ситуацию и сказать, что сумма в договоре изменится. Было 118 00 рублей, а теперь будет 120 000 рублей. Но не факт, что покупатель с этим согласится. Он может сказать: «В договоре 118 000 рублей, я столько и заплачу». Юристы до сих пор спорят, насколько такие требования будут правомерны.

Мой совет — разделять сумму за товары и НДС в договоре. Подойдет такая формулировка:

«Стоимость 100 000 рублей. Эта стоимость не включает НДС, который дополнительно предъявляет продавец покупателю по требованиям Налогового кодекса РФ по ставке на дату выставления счета-фактуры»

В этом случае нет указания на то, по какой ставке покупатель должен оплатить НДС. Изменится — должен оплатить по той, которая будет действовать в момент оплаты по договору.

Со стороны покупателя

Покупатели на общей системе налогообложения, скорее всего, не пострадают, если сумма НДС в договоре увеличится. Они могут вычесть этот НДС и уменьшить свой.

«Чистая вода» подписал договор на покупку насосов. Сумма по договору 100 000 рублей и НДС. В 2021 году это 118 000 рублей.

Он расплачивается за насосы в 2021, когда ставка по НДС уже 20%. Он должен заплатить 120 000 рубей: 100 000 рублей за насосы и 20 000 рублей НДС.

На 20 000 рублей «Чистая вода» заявляет вычет по НДС и уменьшает налог. Компания ничего не теряет.

Проблема возникает, когда поставщик продает товары клиенту на упрощенке или на ЕНВД.

«Аркадий и сыновья» покупает насосы. По договору это 100 000 рублей за насосы и НДС.

По старой ставке он должен был бы заплатить 118 000 рублей, а по новой — 120 000 рублей.

Он работает на упрощенке. Для него 2000 рублей — просто увеличение себестоимости товара, который он покупае.

В примере суммы маленькие, но контракты могут быть на миллионы. Тогда дополнительные расходы компании тоже будут существенными.

Видео:Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

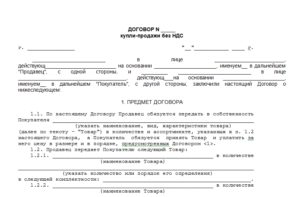

Договор без НДС: образец и правила составления

Согласно ГК РФ, стороны при заключении договора самостоятельно прописывают его условия.

Указание предмета договора, цены сделки, порядка расчетов – все это указывается в соглашении согласно договоренности и на усмотрение сторон.

Возникает вопрос: насколько правомерно указание в соглашении стоимости товара без НДС? Считается ли договор действительным? Какое право на указание/неуказание НДС в договоре имеют ИП и юрлица? Подробнее об этом – ниже.

ГК РФ не предусматривает каких-либо ограничений при составлении договора юрлицами – все условия соглашения организация указывает на свое усмотрение. Но при этом не стоит забывать о налоговых последствиях и перед тем, как составлять договор без НДС, ознакомиться с позицией НК по этому вопросу.

https://www..com/watch?v=https:accounts.google.comServiceLogin

К примеру, Ваша организация как юрлицо реализует товары и предъявляет НДС к оплате покупателю. При этом размер налога должен быть указан отдельно как в счете-фактуре, так и в договоре. Это же правило действует и в обратном случае: если Вы принимаете НДС к вычету, то Вам следует иметь при себе счет-фактуру и договор с выделенным НДС.

В то же время НК предусматривает случаи, в которых Вы можете не указывать сумму НДС в договоре, в частности, если: (нажмите для раскрытия)

- Ваша организация использует спецрежим и не является плательщиком НДС. К примеру, Вы используете «упрощенку» или платите вмененный налог;

- Вы как юрлицо приобретаете товары, которые не являются объектом налогообложения НДС. Аналогичное правило действует при производстве таких товаров;

- Вы являетесь импортером товаров, не облагаемых НДС;

- Вы экспортируете товары за границу. Не облагается НДС как экспорт товаров, ранее приобретенных, так и реализация продукции собственного производства.

Как видим, налоговое законодательство предусматривает для юрлиц широкий перечень условий, в рамках которых отсутствует налогообложение НДС. В случае, если Ваши операции подпадают под критерии, указанные выше, в договоре Вы можете не указывать сумму НДС или указать «без НДС».

|

Все операции, описанные выше, не являются объектами налогообложения НДС. Но кроме этого отдельное внимание стоит уделить операциям, по отношению к которым применяются льготные условия налогообложения. Ниже в таблице приведен перечень операций, освобожденных от налогообложения НДС.

Предлагаем ознакомиться: Пропуск срока на обращение в суд

| Предмет договора | Описание |

| Займы | Если Ваша фирма предоставляет денежные займы, то в договоре на передачу средств в заем сумму НДС можете не указывать. |

| Реализация металлоотходов | Вы можете указать «без НДС» в договоре, согласно которого реализуете металлолом. |

| Услуги образовательных и культурных учреждений | Согласно ст. 149 НК, деятельность театров, концертных залов, музеев НДС не облагается. Поэтому при составлении договора на оказание услуг данными организациями сумму НДС указывать не нужно. Что касается образовательных учреждений, то их услуги льготируются в случае, если услуги оказывает некоммерческая организация. |

| Рекламные товары | Если Ваша организация в целях рекламы передает товары (материалы, услуги), то в договоре сумму НДС можно не указывать. Данное правило действует только при условии: стоимость товара – до 100 руб./ед. |

Пример №1.

В августе 2021 АО «СтройСервис» планирует направить своих сотрудников (бухгалтеров и экономистов) на курс профессиональной подготовки. В связи с этим между АО «СтройСервис» и Национальным экономическим институтом (некоммерческая организация) заключен договор:

- предмет договора – оказание образовательных услуг (прохождение сотрудниками «СтройСервиса» курса «Бухгалтерский учет в строительных организациях»);

- цена договора – 8.741 руб.

При оформлении соглашения Национальным экономическим институтом в графе «Стоимость услуг» указано «8.741 руб. без НДС».

Образец заполнения договора

Как мы говорили выше, Вы имеете право составлять договор в той форме и с теми условиями, которые удобны Вам и второй стороне, и которые соответствуют сути сделки. Если Вы оказываете услуги, не облагаемые НДС или освобожденные от налога, то в графе «Стоимость услуг» Вы можете указать «без НДС». Образец заполнения договора представлен в примере ниже.

https://www.youtube.com/watch?v=n_XSvbLZm1Y

Пример №2.

ИП Сидорчук оказывает услуги по пошиву и ремонту одежды, применяет УСН. 12.09.2021 между Сидорчуком и АО «Чисто Сервис» заключен договор:

- предмет договора – пошив партии халатов для уборщиц (12 штук);

- цена договора – 8.320 руб. за партию халатов.

Так как Сидорчук платит единый налог в рамках «упрощенки», то от уплаты НДС он освобожден. При составлении договора в графе «Стоимость услуг» Сидорчук указал: «Стоимость услуг по пошиву халатов (12 единиц) составляет 8.320 руб. (Восемь тысяч триста двадцать) рублей 00 копеек.

Расчетная сумма НДС

НДС = ЦД (цена договора) * 18 / 118.

Рассчитав сумму налога, Вам необходимо выставить заказчику счет-фактуру, где размер НДС указан отдельной строкой. Для исключения разногласий с покупателем и налоговыми органами, дополните договор дополнительным соглашением, в котором уточните цену договора и размер налога.

Пример №3.

Между АО «Сфера» и ООО «База» заключен договор на поставку бумаги. В договоре указана стоимость поставки – 18.314 руб. Информация об НДС в соглашении отсутствует. АО «Сфера» и ООО «База» – плательщики НДС, операции по договору являются налогооблагаемыми.

18.314 руб. *18 / 118 = 2.794 руб.

| Наименование | Цена | НДС | Стоимость |

| Бумага А4 | 15.520 руб. | 2.794 руб. | 18.314 руб. |

| ИТОГО: | 18.314 (восемнадцать тысяч триста четырнадцать) руб. 00 коп, в т.ч. НДС 2.794 (две тысячи семьсот девяносто четыре) руб. 00 коп. |

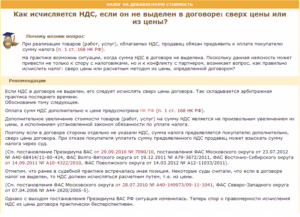

Ндс сверх цены договора

«Стоимость услуг по договору составляет ___ руб. без НДС. Сумму НДС заказчик уплачивает дополнительно».

НДС – ЦД * 18%,

Где ЦД – стоимость услуг (работ, товаров) по договору.

Пример №4.

ООО «Стимул» реализует АО «Сафари» компьютерное оборудование. В разделе «Стоимость товара» в соглашении указано: «Стоимость услуг по договору составляет 802.450 руб. без НДС. Сумму НДС заказчик уплачивает дополнительно».

802.450 руб. * 18% = 144.441 руб.

https://www..com/watch?v=ytaboutru

802.450 руб. 144.441 руб. = 946.891 руб.

Счет-фактура оформлен бухгалтером «Стимула» так: (нажмите для раскрытия)” style=”fancy”]

| Наименование | Цена | НДС | Стоимость |

| Монитор Dell | 802.450 руб. | 144.441 руб. | 946.891 руб. |

| ИТОГО: | 946.891 (девятьсот сорок шесть тысяч восемьсот девяносто один) руб. 00 коп, в т.ч. НДС 144.441 (сто сорок четыре тысячи четыреста сорок один) руб. 00 коп. |

Предлагаем ознакомиться: Как грамотно уволиться из овд

[/su_spoiler]

Частые вопросы и ответы на них

Вопрос №1. 12.08.16 между АО «Фаза» и ООО «Глобал» заключен договор, оплата по которому составляет 12.741 руб., информация об НДС отсутствует. В официальной переписке, предшествовавшей заключению договора, есть информация о том, что цена договора (12.741 руб.) НДС не учитывает и «Глобал» обязуется доплатить налог дополнительно.

«Фаза» вправе обратиться с иском в суд для взыскания суммы НДС с «Глобала». Основанием для этого станет письма или прочие документы, подтверждающие деловую переписку.

Вопрос №2. АО «Магнат» приобрел у ООО «Дельта» партию товаров. Цена партии по договору – 741.300 руб., информация об НДС отсутствует. Сумма НДС дополнительно начислена к цене договора (741.300 руб. * 18% = 133.434 руб.) и оплачена «Дельтой» за счет собственных средств. Может ли «Магнат» принять к вычету НДС?

Так как сумма НДС оплачена продавцом («Магнатом»), то «Дельта» не имеет права принимать налог к вычету. В данном случае «Дельтой» будут признаны расходы на покупку товаров (741.300 руб.).

Вопрос №3. ИП Кожухов оказывает услуги в сфере общепита и применяет ЕНВД. В апреле 2021 Кожухов нарушил условия применения «вмененки», в связи с чем автоматически переведен на ОСНО и признан плательщиком НДС. В августе 2021 Кожухов оформил договор, не указав в нем НДС. Необходимо ли Кожухову начислять НДС?

https://www..com/watch?v=upload

Договор заключен после того, как Кожухов потерял право на ЕНВД и признан плательщиком НДС. Поэтому Кожухов должен начислить НДС, исходя из расчетного показателя, то есть выделить налог из суммы соглашения.

Видео:НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Как составить договор с ндс шаблон

Приведенное положение налогового законодательства является обязательным для сторон договора, следовательно, сам контракт должен ему соответствовать (п. 1 ст. 422 ГК РФ). Поэтому продавец, являющийся плательщиком НДС, обязан указать в договоре на взимание с покупателя суммы НДС наряду с ценой товара (Постановление ФАС СКО от 14.01.2010 N А32-12191/2009).

В этой ситуации никаких разногласий не возникнет: покупатель точно знает, какие суммы ему будут предъявлены к оплате и что цена товара увеличивается на сумму НДС.В некоторых случаях цена в договоре устанавливается с оговоркой «без НДС».

Очевидно, что намеренное включение в договор условия о цене без НДС подкреплено определенными соображениями продавца, например, он освобожден от уплаты НДС по ст.

145 НК РФ либо осуществляет операции, не подлежащие налогообложению на основании ст. 149 НК РФ. Также к указанной формулировке в договоре нередко прибегают поставщики-«упрощенцы».

Предмет договора Заказчик поручает, а Исполнитель принимает на себя обязательства по оказанию консультативных услуг (далее – «Услуги») в сфере бухгалтерского учета в соответствии с действующим Законодательством Российской Федерации на основании первичной информации, предоставленной Заказчиком.

https://www.youtube.com/watch?v=DvfqnLxAb8o

Исполнитель оказывает консультационные услуги в объеме, указанном в Приложение № 1 к настоящему договору. Дополнительные услуги (не указанные в настоящем Договоре), оказываемые Исполнителем Заказчику оплачиваются в соответствии с дополнительными соглашениями.

*18 / 118 = 2.794 руб. «Базе» выставлен счет-фактура: Наименование Цена НДС Стоимость Бумага А4 15.520 руб.

Стоимость товара с ндс прописать в договоре пример

как в сторону увеличения, так и уменьшения. Данное изменение может быть привязано к показателям, обусловливающим цену товара (себестоимость, затраты и т. п.) (п. 3 ст. 485 ГК РФ).

Так, встречаются условия договора об изменении цены в зависимости от уровня инфляции или иных объективных индикативных показателей (см.

, например, постановления ФАС Северо-Кавказского округа от 8 ноября 2006 г.

№ Ф08-5685/2006 по делу № А20-725/2006, Шестнадцатого арбитражного апелляционного суда от 6 июля 2007 г.

Так, стороны могут согласовать, что цена товара будет определена после подписания договора, например:

- в товарных накладных, подтверждающих передачу товара.

- в протоколе согласования цены либо

Внимание! Явное занижение (или завышение) договорной цены товара по отношению к рыночной цене несет существенные риски для сторон договора поставки.

Внимание! Свобода договора в отношении условия о цене товара может быть ограничена.

Ндс в договорах до 2021 года

Из бюджета «Карл Маркс» возмещает 1800 рубля, которые заплатил с аванса.

В феврале 2021 года ставка НДС уже 20%. Но сумма договора осталась прежней — 118 000 рублей. «Чистая вода» платит оставшиеся 106 200 рублей.

«Карл Маркс» платит НДС с общей суммы договора уже с новым НДС: 118 000*20/120 = 19 666 рублей.

Он возмещает от государства 1800 рублей, которые заплатил с аванса.

«Карл Маркс» со сделки получает 118 000 − 19 666 рублей = 98 334 рублей.

Договор с ндс образец

Это поможет избежать споров при изменении ставки налога в момент действия договора.

Пример формулировки условия:

«Цена работы составляет (указывается сумма цифрами и прописью) рублей и включает в себя НДС ( %) в сумме (указывается сумма цифрами и прописью) рублей»

Также стороны могут предусмотреть, что цена не включает в себя НДС. При этом необходимо указать, что сумма НДС подлежит оплате заказчиком сверх цены работы, указанной в договоре.

Образец договора на оказание услуг стороной, применяющей УСН

Оплата услуг по настоящему договору производится в течение 5 (пяти) банковских дней, с момента выставления счета и/или подписания Договора об оказании услуг, безналичным перечислением денежных средств на расчетный счет Исполнителя, либо иным способом. 3. Права и обязанности сторон 3.1. Заказчик обязуется: 3.1.1. Обеспечить беспрепятственный доступ к оборудованию, подлежащему ремонту.

3.1.2. Принять оказанные услуги.

alishavalenko.ru

Если Вы оказываете услуги, не облагаемые НДС или освобожденные от налога, то в графе «Стоимость услуг» Вы можете указать «без НДС». Образец заполнения договора представлен в примере ниже.

https://www.youtube.com/watch?v=n_XSvbLZm1Y

Пример №2. ИП Сидорчук оказывает услуги по пошиву и ремонту одежды, применяет УСН. 12.09.2021 между Сидорчуком и АО «Чисто Сервис» заключен договор:

- предмет договора – пошив партии халатов для уборщиц (12 штук);

- цена договора – 8.320 руб. за партию халатов.

Так как Сидорчук платит единый налог в рамках «упрощенки», то от уплаты НДС он освобожден.

При составлении договора в графе «Стоимость услуг» Сидорчук указал: «Стоимость услуг по пошиву халатов (12 единиц) составляет 8.320 руб.

Для исключения разногласий с покупателем и налоговыми органами, дополните договор дополнительным соглашением, в котором уточните цену договора и размер налога. Пример №3. Между АО «Сфера» и ООО «База» заключен договор на поставку бумаги. В договоре указана стоимость поставки – 18.314 руб.

Договор без ндс: образец для ип для ооо виды

Напомним, что индивидуальные предприниматели (ИП) — не являются юридическими лицами.

1 п. 2 ст. 170 НК РФ); – операций по производству и реализации товаров (работ, услуг), местом реализации которых не признается территория РФ (подп.

2 п. 2 ст. 170 НК РФ); – производства и реализации товаров (работ, услуг), операции по реализации которых не признаются реализацией товаров (работ, услуг) согласно пункту 2 статьи 146 НК РФ (подп.

Договор без НДС: образец для ИП и ООО

Но при этом не стоит забывать о налоговых последствиях и перед тем, как составлять договор без НДС, ознакомиться с позицией НК по этому вопросу.

https://www.youtube.com/watch?v=Do0pjGvFOAc

Налоговое законодательство определяет, что операции с НДС, которые осуществляет организация, должны быть подтверждены документами, в том числе договором.

К примеру, Ваша организация как юрлицо реализует товары и предъявляет НДС к оплате покупателю. При этом размер налога должен быть указан отдельно как в , так и в договоре.

Это же правило действует и в обратном случае: если Вы принимаете НДС к вычету, то Вам следует иметь при себе счет-фактуру и договор с выделенным НДС.

В то же время НК предусматривает случаи, в которых Вы можете не указывать сумму НДС в договоре, в частности, если: (нажмите для раскрытия)Ваша организация использует спецрежим и не является плательщиком НДС.

К примеру, Вы используете «упрощенку» или платите вмененный налог;Вы как юрлицо приобретаете товары, которые не являются объектом налогообложения НДС.

Как отражать НДС в контракте: 4 типичные ошибки заказчика по 44-ФЗ

Разберем четыре типичные ошибки заказчика по применению НДС на этапе заключения и исполнения контракта с такими участниками.

Видео:Суть НДС. Всё, что нужно знать предпринимателюСкачать

Договор с ндс образец

Обязательным пунктом любого договора является его цена. При этом нужно учитывать, по какой именно системе налогообложения работает юридическое лицо или предприниматель. В связи с этим, формулировка цены может быть следующей:

Первую формулировку используют те, чья деятельность или налоговый режим не предусматривает НДС — это могут быть лица, использующие упрощенную систему налогообложения или применяющие ЕНВД, либо те, кто освобожден от уплаты НДС. Перечень организаций и индивидуальных предпринимателей, чья деятельность освобождает их от обязанности уплачивать НДС, предусмотрен статьей 145 Налогового кодекса Российской Федерации.

Те налогоплательщики, которые обязаны платить НДС, должны использовать вторую формулировку и указывать сумму НДС в цене договора. Иначе может сложиться ситуация, когда клиент будет вынужден оплачивать сумму большую, чем указана в договоре.

Увы, недобросовестные предприниматели и юридические лица могут сознательно не указывать в договоре сумму НДС, вводя людей в заблуждение.

И это заблуждение заключается в том, что покупатель будет вынужден оплатить полную стоимость договора и добавочно ту сумму НДС, которая установлена для приобретаемого товара или услуги.

Логично предположить, что если в договоре указана только цена договора, то в случае спора по уплате НДС издержки должен нести продавец, а не покупатель, который добросовестно заплатил указанную в договоре сумму. Но мнение судов на этот счет несколько иное. И продавец вправе взыскивать сумму НДС именно с покупателя.

Связано это с применением судами пункта 1 статьи 168 Налогового кодекса РФ.

который гласит: При реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик (налоговый агент, указанный в пунктах 4 и 5 статьи 161 настоящего Кодекса) дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму налога .

В Информационном письме Высшего Арбитражного Суда Российской Федерации от 10.12.

1996 года № 9 Обзор судебной практики применения законодательства о налоге на добавленную стоимость суд указывает на императивность нормы Налогового кодекса.

Следовательно, если в договоре прямо не указан налог на добавленную стоимость, то цена договора должна быть увеличена на сумму НДС. Поэтому издержки из-за неточного заполнения договора ложатся именно на покупателя.

https://www.youtube.com/watch?v=KExThCUDa3E

Что касается реальных случаев неожиданного увеличения цены договора, то тут можно привести пример с тарифами операторов сотовой связи. На рекламе обычно красуются очень привлекательные цифры.

Но возле них всегда есть практически невидимая звездочка, указывающая на ссылку внизу. И в этой ссылке почти нечитаемым шрифтом написано, что цены указаны без учета НДС.

Что получает в итоге абонент? А то, что он не может предъявить требование о снятии лишних денег со счета, ведь к указанному тарифу необходимо добавлять еще и сумму налога.

Из всего вышесказанного можно сделать вывод, что прежде чем заключить договор, необходимо выяснить его конечную стоимость. Дополнительные несколько минут избавят от неприятных ситуаций, которые могут возникнуть в дальнейшем.

Ссылки по теме

Статью добавил: Сайта Редактор 6020 просмотров

Существенные условия договора оказания услуг

По договору возмездного оказания услуг исполнитель обязуется по заданию заказчика оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги (пункт 1 статьи 779 Гражданского кодекса РФ ).

услуги по обучению (образовательные услуги)

услуги по туристическому обслуживанию

Этот перечень не является исчерпывающим.

Отношения сторон по договору возмездного оказания услуг регулируются главой 39 Гражданского кодекса РФ.

Согласно статье 783 ГК к договору возмездного оказания услуг применяются общие положения о подряде (статьи 702 — 729 ГК) и положения о бытовом подряде (статьи 730 — 739 ГК), если это не противоречит специальным нормам о данном договоре (статьи 779 — 782 ГК), а также особенностям предмета договора возмездного оказания услуг.

При оказании отдельных видов услуг стороны договора помимо ГК обязаны также руководствоваться нормами специального законодательства. Например, оказание услуг связи регулируется Законом О связи и Правилами оказания услуг связи. которыми определены как существенные условия оказания услуг подвижной связи. так и иные обязательные для включения в договор условия оказания этого вида услуг .

В некоторых случаях договор возмездного оказания услуг является публичным. поэтому к отношениям сторон по такому договору применяется Закон РФ О защите прав потребителей .

Ниже размещена типовая форма договора оказания услуг. Конечно же, надо понимать, что каждый договор уникален и его условия зависят от особенностей ряда условий и воли сторон.

Тем не менее есть условия (они называются существенными ) которые должен содержать любой договор оказания услуг и без которых договор считается незаключенным.

К существенным условиям договора оказания услуг относятся условия, определяющие конкретный вид оказываемой услуги (п. 1 ст. 779 ГК РФ), т.е.:

Предмет договора возмездного оказания услуг (согласно ст. ст. 432, 703, 779 Гражданского кодекса РФ ) являются конкретные услуги, поэтому из договора должно быть ясно — какие услуги будут оказываться.

Видео:Форма трудового договораСкачать

Как правильно учитывать Ндс в закупках по 44-фз, 223-ФЗ

Включать НДС в цену контракта? Изменять цену контракта, если исполнитель на УСН? Узнаем позицию экспертов и судов.

В Школе электронных торгов прошел вебинар «НДС в контракте и договоре в закупках по 44-ФЗ и 223-ФЗ». Эксперт по торгам Станислав Грузин рассказал особенности учета налога на добавленную стоимость (НДС) на этапах:

- формирования начальной (максимальной) цены контракта (НМЦК);

- оценки и сопоставления заявок, выбора победителя;

- заключения контракта с победителем;

- оплаты контракта.

В этих ситуациях у заказчиков и поставщиков возникают сложности с учетом НДС. Разберем их в статье на основе рекомендаций вебинара.

Формирование начальной (максимальной) цены контракта, предложений участников о цене

Начальная (максимальная) цена контракта определяется по правилам статьи 22 Федерального закона от 05.04.2013 № 44-ФЗ (Закон № 44-ФЗ). В Законе 44-ФЗ не указано, что заказчик должен включить или не включить НДС в стоимость контракта. Но такая обязанность следует из разъяснений Минфина и сложившейся закупочной практики.

https://www.youtube.com/watch?v=fjwZYArN2iE

Минфин России в письме от 29.08.2014 № 02-02-09/43300 отмечает: «При обосновании НМЦК заказчик может установить условия формирования цены контракта с учетом или без учета расходов на перевозку, страхование, уплату таможенных пошлин, налогов и других обязательных платежей». Цена контракта должна содержать все потенциальные расходы поставщика, в том числе налоги.

Рекомендация заказчикам: включайте НДС в стоимость и выделяйте в цене контракта.

Заказчик тоже устанавливает требования к формированию цены предложения, которая должна содержать обязательные платежи, в том числе налоги.

Совет поставщикам: учитывайте НДС в цене предложения.

Исключения, предусмотренные Налоговым кодексом

Если продукция не облагается НДС, заказчик не включает налог в НМЦК и не выделяет в стоимости, а поставщик предлагает цену без НДС. Например, при закупке программного обеспечения.

Оценка и сопоставление заявок, выбор победителя

В Законе 44-ФЗ нет норм, которые регулируют порядок и процедуру рассмотрения и оценки заявок, определения победителя среди участников, применяющих различные системы налогообложения.

Закон 44-ФЗ предусматривает равные условия участия в закупках вне зависимости от организационно-правовой формы и системы налогообложения участников закупки. Любой участник закупки, в том числе тот, кто освобожден от уплаты НДС и применяет УСН, вправе участвовать в закупках.

Ценовые предложения участников, которые не являются плательщиками НДС, будут отличаться от остальных. Например, НДС не платят компании на упрощенной системе налогообложения. Поэтому их итоговая цена предложения будет ниже. Но это не значит, что заказчик должен прибавить к цене предложения такого участника сумму НДС.

Вне зависимости от системы налогообложения заказчик использует в расчетах при оценке и сопоставлении заявок или выборе победителя ту цену, которая подана.

Заключение контракта с победителем

Эксперт Станислав Грузин, ведущий вебинара «НДС в контракте и договоре в закупках по 44-ФЗ и 223-ФЗ»:

«Если в заявке победителя указано 100 рублей, то и в итоговый контракт попадет 100 рублей. Даже если победитель применяет упрощенную систему налогообложения и не является плательщиком НДС. Никаких 20 рублей НДС дополнительно! Цена контракта является твердой и определяется на весь срок его исполнения.

Случаи, когда цену можно пересмотреть, установлены ст. 95 Закона № 44-ФЗ — там нет ситуации, когда победил неплательщик НДС».

Оплата цены контракта

Рекомендация заказчикам: контракт оплачивается по цене, предусмотренной в контракте. Режим налогообложения участника не может оказывать влияние как на формирование цены контракта, так и на сумму оплаты по нему.

Совет поставщикам: внимательно анализируйте содержание контракта.

Условиями контракта предусмотрено выставление счета-фактуры? Обратите внимание, если «упрощенец» выставит счет-фактуру заказчику с выделенной суммой НДС, то всю сумму налога придется заплатить в бюджет (см. п. 5 ст.

173 НК РФ, письмо Минфина России от 08.12.2021 № 03-11-06/2/73239). Также на указанную сумму представляется декларация по НДС (п. 5 ст. 174 НК РФ).

Важно: по контрактам, которые заключены до 1 января 2021 года и исполняются в текущем году, допускается изменить цену в пределах увеличения ставки НДС. Такое соглашение стороны могут заключить до 1 октября 2021 года.

Ндс в закупках по 223-фз

Разберем этап оценки и сопоставления заявок, где возникает больше всего вопросов участников.

Закон № 223-ФЗ не регламентирует, должен заказчик включать НДС в цену контракта или нет. Заказчик может самостоятельно определить в Положении о закупках, на каком этапе он будет начислять НДС:

- включать в начальную (максимальную) цену договора (Н(М)ЦД) и оценивать заявки только по цене предложения участника;

- включать в Н(М)ЦД, но при оценке сравнивать УПЗ на УСН или нет;

- учитывать НДС только при оплате за поставленный ТРУ.

Подходы в порядке оценки заявок участников с различной системой налогообложения и практика их применения

Позиция судов 1: заказчик не вправе в целях оценки заявок уменьшить (увеличить) предложенную участником цену договора на сумму НДС, даже если участники закупки применяют различные системы налогообложения:

- «…Применение при оценке заявок вычета НДС из ценовых предложений участников закупки, являющихся плательщиками указанного налога, может привести к созданию данным участникам преимущественных условий по сравнению с участниками, применяющими упрощенную систему налогообложения и, соответственно, ограничению конкуренции.

- Установленный порядок закупки допускает уменьшение ценового предложения участника, являющегося плательщиком НДС, на сумму учтенного НДС, а ценовые предложения участников, применяющих иной налоговый режим, остаются неизменными». •

- Постановление Арбитражного суда Дальневосточного округа от 29.07.2015 № Ф03-3011/2015 по делу № А73-14973/2014.

Позиция ФАС:

- «В соответствии с документацией, в случае если претендент не является плательщиком НДС, то цена не должна превышать установленную начальную (максимальную) цену без НДС… На стадии оценки и сопоставления заявок для целей сравнения ценовые предложения других участников также учитываются без НДС».

- Решение Санкт-Петербургского УФАС России от 12.08.2015 по жалобе № Т02-405/15.

Вывод: проводить оценку по ценовым предложениям, указанным в заявках.

Позиция 2: заказчик не вправе в целях оценки заявок уменьшить (увеличить) предложенную участником цену договора на сумму НДС, если это не предусмотрено документацией о закупке:

- «Комиссией… УФАС России установлено, что Закупочной документацией не предусмотрен порядок сравнения цен участников без НДС;

- … Ввиду того что… по итогам Закупки договор заключается по цене, включающей все налоги… наиболее предпочтительным… предложением от участников… будет являться предложение с наиболее низкой окончательной ценой вне зависимости от применяемой участником Закупки системой налогообложения как не оказывающей никакого влияния на качество и полноту оказания услуг по договору;

- Комиссия УФАС России усматривает в действиях закупочной комиссии Организатора закупки по неправомерному сравнению заявок участников Закупки по ценам без НДС… нарушения пп. 2, 3 ч. 1, ч. 6 ст. 3 Закона № 223-ФЗ».

- Решение Санкт-Петербургского УФАС России от 15.04.2021 по жалобе № Т02-226/16.

Позиция 3

Письмо Минэкономразвития России от 17.02.2021 № ОГ-Д28-2554:

- «При проведении оценки по критерию «цена договора, цена единицы продукции» заказчик в положении о закупке вправе предусмотреть порядок сравнения ценовых предложений участников закупки с учетом системы налогообложения, применяемой к таким участникам.

- …Заказчик вправе определить в положении и установить в документации правила применения налогового вычета НДС в отношении приобретаемой продукции. В качестве единого базиса сравнения ценовых предложений могут использоваться цены предложений участников без учета НДС.

- В случаях когда результаты анализа не позволяют однозначно заключить о наличии права заказчика применить налоговый вычет НДС либо если налоговый вычет НДС применяется в отношении части приобретаемой продукции, в качестве единого базиса сравнения ценовых предложений возможно использование цены предложений участников с учетом всех налогов, сборов и прочих расходов…».

Рекомендации заказчикам по этапу оценки и сопоставления заявок по 223-ФЗ:

Обучение по 223-ФЗ

Повышение квалификации, 72 ак.часа

Программа

- Решите, какой подход в оценке заявок участников для вас удобен и оптимален с учетом практики и разъяснений: оценивать по цене без НДС или оценивать «голые» заявки.

- Закрепите принятое решение в положении о закупках и дублируйте в документации о закупках.

- Проводите оценку в строгом соответствии с условиями документации.

💥 Видео

Про работу с НДС в грузоперевозках. Рассказываю по простому.Скачать

Как составить гражданско-правовой договор оказания услуг с физическим лицом?Скачать

НДС по агентскому договору | РУНОСкачать

Как указать сумму и НДС в договоре с контрагентом в 1С:Бухгалтерии 8Скачать

C НДС или без НДС. Всегда ли стоит покупать товар у плательщика НДС.Скачать

Первичные учётные документыСкачать

Освобождение от НДС для застройщиков по ДДУСкачать

Создаём свой Шаблон Договора в 1С 8 с автозаполнением данныхСкачать

Содержание агентского договора. НДС | Ботова Е.В.Скачать

Постановка на учет по НДС ТОО и ИПСкачать

Оказание услуг по посредническому договору в 1С. Учет у агентаСкачать

Как считать НДС и налог на прибыль. ОСН для юрлица 2020. #БелыеНалоги2020Скачать

Экономим НДС с помощью договора комиссии на реализации товаров. Лайфхаки бизнеса. Бизнес и налоги.Скачать

Как в программе 1С бухгалтерия в договоре заполнить сумму и НДССкачать

Раздельный учет НДС в 1С: Бухгалтерии 8Скачать