Любой гражданин или организация, вступающие в какие-либо материальные отношения, всегда должны помнить, что в случае неисполнения своих обязанностей или исполнения не так, как того требует закон, на них может лечь бремя уплаты неустойки в ее различных видах.

Например, может быть предусмотрена уплата пени.

Однако, предъявляя к контрагенту требование о том, чтобы он выплатил неустойку, нужно уметь правильно ее рассчитать, а для этого существует специальная формула расчета неустойки, о чем подробно и пойдет речь в данной статье.

- Что такое неустойка или пени?

- Формула расчета неустойки

- Расчет неустойки по ставке рефинансирования

- Примеры расчета суммы неустойки по ставке рефинансирования

- Формула расчета пени

- Когда на клиента накладывается неустойка

- Чем пени отличается от неустойки

- Как рассчитать пени по рефинансированию

- Формула расчета

- Формула и пример рассчета пени по ставке рефинансирования

- Когда необходимо рассчитать пени по неустойке?

- Что такое ставка рефинансирования ЦБ?

- Формула для расчетов пени по ставке рефинансирования

- Пример расчета пени

- Как рассчитать пени по ставке рефинансирования — примеры

- Что такое пени и неустойка

- Почему необходим расчёт

- Порядок расчета неустойки

- Расчет процентов по ставке рефинансирования

- Расчет пени по ставке рефинансирования

- Формула расчета пени по ставке рефинансирования

- Расчет пени по налогам

- Расчет неустойки по ставке рефинансирования для арбитражного суда

- Формула расчета пени по ставке рефинансирования

- «Ставка рефинансирования»: понятие и значение в финансовой системе

- Другие функции ставки рефинансирования

- Порядок расчёта пени при просрочке взносов по кредитам, налогам и коммунальным платежам

- Где узнать ставку рефинансирования

- Как упростить расчёт пени

- Отдельные нюансы расчётов и выплат неустойки

- Заключение

- Как рассчитать пени по ставке рефинансирования

- Разновидности штрафных санкций

- Как составить расчеты, основанные на ставке рефинансирования

- Как определить пени, используя в расчетах ставку рефинансирования

- Какие формулы используются в расчетах

- Пример составления расчетов

- Как рассчитать пени по налогам

- Неустойка для арбитражного суда

- 🎥 Видео

Что такое неустойка или пени?

Неустойку можно понимать в нескольких смыслах.

В широком смысле под ней понимается в целом штрафная санкция к нарушителю обязательств.

Сюда включаются такие разновидности, как штраф, пени и сама неустойка в узком смысле слова.

Субъекты большинства материальных отношений могут предусмотреть в своем договоре один из этих вариантов как ответственность за недобросовестность.

По факту понятия неустойки и пени имеют одинаковое значение. Однако на практике могут возникать вопросы о том, как их рассчитывать, поэтому нужно все же отграничить одно понятие от другого.

Так, неустойка в узком смысле и пеня – это меры ответственности в виде штрафа, которые предусматриваются в договоре его участниками. Однако неустойка имеет фиксированный размер за неисполнение какой-то обязанности, а пени выражается в процентах от какой-то суммы (например, 0,5% от стоимости работ или поставляемого товара), за каждый день просрочки.

Иными словами, количество пени, которую должен будет уплатить просрочивший контрагент, будет формироваться с первого дня его невыполнения обязанности и до того момента, когда он все же исполнит все, что обязывает его выполнить договор или закон.

Пеня может быть установлена законом и тогда неважно, если ли о ней упоминание в договоре (например, по закону о защите прав потребителей), а потому в суде нужно требовать ее возмещения.

Формула расчета неустойки

Формулу для расчета неустойки по договору нужно знать в любом случае.

Если гражданин не имеет возможности обратиться за помощью к юристу, он должен знать, как правильно сделать расчет неустойки, чтобы предъявить требование о ее выплате нарушившей стороне договора.

Если же лицо само является нарушителем взятых на себя обязательств, знание расчета ему также пригодится, чтобы можно было проверить правильность суммы пени, выдвинутой контрагентом в претензии и не допустить ошибки в виде переплаты.

Стандартная формула для расчета неустойки, размер которой определен договором, имеет следующий вид:

Сумма договора * Ставка в процентах * Период просрочки

- Сумма договора – это показатель, обозначающий число, от которого будет рассчитана неустойка.

В качестве нее может быть либо стоимость договора в целом (к примеру, в отношениях купли-продажи, если покупатель вообще не оплатил стоимость товара), либо какая-то часть от суммы, которую не выплатил контрагент (например, не произведена частичная постоплата после поставки товара или оказания услуги).

- Ставка в процентах – это числовое значение (имеет место быть в договоре), характеризующее сам размер ответственности для просрочившей стороны.

- Период просрочки – это тот период времени, когда одна из сторон просрочила исполнение своего обязательства (не поставлен товар или не произведена оплата).

Считается со следующего дня за последним днем для выполнения предписанного обязательства.

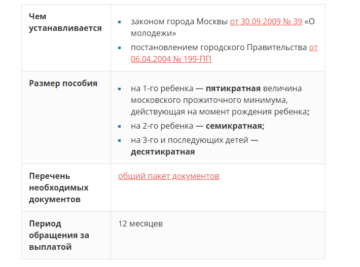

К сведению: договор может и не предусматривать конкретный процент пени. В этом случае неустойка подлежит расчету по ставке рефинансирования ЦБ РФ.

Расчет неустойки по ставке рефинансирования

Формула для расчета неустойки по банковской ставке очень проста, однако, прежде чем приступать к расчету, необходимо проверить актуальное число ставки, так как оно может периодически повышаться.

Посмотреть эти сведения можно в интернете. Также, помимо этого, расчет неустойки по ставке ЦБ РФ, имеет и такие особенности.

- Ее нельзя путать с вышеприведенной формулой для расчета пени.

- В качестве показателя ставки следует пользоваться либо самой ставкой рефинансирования (когда применяется статья 395 ГК РФ, то есть для большинства случаев неисполнения договоров, контрактов и т.п.), либо 1/300 от банковской ставки (применяется для расчета штрафной санкции по налогам и сборам).

- При этом расчете нужно брать такие показатели количества дней: 360 – для обозначения года и 30 – для обозначения месяца.

В качестве примера будет рассмотрена формула для расчета пени по статье 395 ГК РФ, она имеет следующий вид:

Неустойка = (количество просроченных дней * сумма договора * ставка рефинансирования) / 360 дней.

Если договор предусмотрел другое число дней для понимания года или месяца (например, один год – это 350 дней), то нужно при расчете руководствоваться установленным договором показателем.

- Проценты неустойки подлежат начислению до момента исполнения контрагентом просроченного обязательства (несмотря на изменение за это время размера ставки, ко всему периоду просрочки будет применяться изначально взятая ставка, либо ставка по договору, если таковая имеется).

- Нужно уметь отличать неустойку за неисполнение какого-либо обязательства и проценты за пользование чужими денежными средствами. Последний случай имеет место быть в денежных обязательствах, когда, например, заемщик вовремя не возвратил взятую сумму займа. Или это может относиться к кредитному договору.

- Несмотря на множество существующей информации в Интернете, помогающей высчитать неустойку и не перепутать конкретный ее вид, при сложных, особых случаях (например, большое количество платежей от контрагента, часть из которых была погашена уже после обозначенного срока, существенная сумма договора и т.п.) лучше обратиться за помощью к юристу, который в короткие сроки произведет правильный расчет неустойки и существенно сэкономит время.

Примеры расчета суммы неустойки по ставке рефинансирования

В первом случае (когда пени определены в договоре), расчет можно наглядно показать на таком примере.

https://www.youtube.com/watch?v=49KBjSSqIfU

По договору купли-продажи гражданин (покупатель) приобрел стройматериалы общей стоимостью 15 тысяч рублей, с учетом доставки у некой фирмы (поставщик).

Поставщик по договору обязался поставить этот товар в течение 5 дней с момента его оплаты. Свое обязательство фирма не выполнила в срок и, кроме того, просрочила поставку уже на целую неделю.

Стороны предусмотрели, что в случае задержки поставщиком поставки товара, покупатель будет вправе требовать уплаты пени за каждый день просрочки поставки товара в размере 1% от цены договора.

Таким образом, получаются следующие показатели:

- цена договора – 15 тысяч рублей;

- ставка в процентах – 1% (в формуле для упрощения можно использовать сразу 0,01);

- период просрочки – 7 дней.

Из них складывается такой расчет: 15 000 * 0,01 * 7 = 1 050 рублей за неделю просрочки.

Во втором случае, с использованием банковской ставки ЦБ РФ, будет рассмотрен пример со следующими параметрами.

- Необходимо вернуть долг в размере 1 000 000 рублей.

- Просрочка составляет 45 дней.

- Ставка рефинансирования с 1.01.2021г. равна 11% годовых (в формуле для упрощения будет использовано число 0,11).

При использовании указанных параметров получается следующее уравнение:

(1 000 000 * 45 * 0,11) / 360 = 13 750 рублей – неустойка за каждый день просрочки возврата данного долга.

Для справки: при обращении в суд с иском о взыскании неустойки судья всегда проверяет верность суммы, указанной в исковом заявлении и, в случае ошибки в расчетах, укажет на нее.

Тем не менее, нужно всегда пытаться урегулировать спор мирным путем, своевременно обращаясь к контрагенту с претензией об исполнении данного обязательства, чтобы не допустить больших просроченных сумм и в дальнейшем избежать затяжных судебных разбирательств.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 288-73-46, Санкт-Петербург +7 (812) 317-70-86 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Видео:Как происходит расчет пени?Скачать

Формула расчета пени

Кредитование – распространенная и одна из наиболее популярных услуг, предоставляемых банками. Но далеко не все заемщики успешно справляются со взятыми на себя обязательствами и порой допускают просрочки платежей.

Просроченный займ – явлений крайне неприятное как для самой кредитно-финансовой организации, так и для самого клиента. Задолженность в любом случае придется выплачивать недобросовестному заемщику, но уже в большем объеме.

В случае образовавшейся задолженности банковская организация насчитывает на займополучателя штрафы, при этом используется определенная формула расчета пени. Подсчитать величину штрафных санкций может и сам плательщик, вооружившись обычным калькулятором, для этого необходимо знать размер установленной ставки по рефинансированию (СР).

Пени можно рассчитать по специальной формуле

Когда на клиента накладывается неустойка

Прежде чем изучать, как выглядит формула расчета пени по ставке рефинансирования, нужно понимать, при каких ситуациях плательщику придется столкнуться со штрафными санкциями. Понятие пени используют не только банки. Штрафные санкции накладываются на клиента от любого кредитора:

- Государственные органы.

- Юридические лица.

- Кредитно-банковские структуры.

- Клиенты, являющиеся партнерами компании.

- Физические (частные) лица.

Пени – это денежное наказание, штраф, который накладывается на некое лицо, не исполняющее ранее взятые на себя пункты договорных соглашений. Это относится и к срывам по поставкам какой-либо продукции.

https://www.youtube.com/watch?v=pWJwZRREzWo

Денежные санкции могут накладываться по условиям не только заключенных договоров. Данную процедуру регламентирует и законодательная база. В частности, с такой неприятностью лицо сталкивается при следующих обстоятельствах:

- несвоевременного погашения налоговой задолженности;

- срывы установленных договорами сроков поставок товаров/продукции;

- задержка оплаты за полученные услуги/продукцию;

- просрочка при погашении взятых в банке кредитов.

К основной особенности пени относится ее ежесуточное начисление. Обычно ее размер устанавливают в процентном соотношении от суммы просрочки, и указывается в договоре.

Но не всегда размеры штрафов уточняются в договорах, при отсутствии данного пункта формула расчета неустойки будет рассматриваться с использованием ставок ЦБ РФ, принятых на данный момент, согласно ст.395 ГК РФ.

Суть понятия

Чем пени отличается от неустойки

Изучая действующее российское законодательство, можно понять, что юридически пени и неустойка не имеют разницы. Но, текущая практика все же накладывает некоторые различия в данные определения. В частности:

- Пеня. Накладывается при задержках в оплате задолженностей, невыполнение договорных обязательств. Данный термин чаще применяется при образовавшихся долгах по уплате ЖКХ, налогов.

- Неустойка. Данный термин используется как при начислении денежных задолженностей, так за плохое (некачественное) выполнение каких-либо услуг. В отличие от пени, неустойка может исчисляться и в конкретной денежной сумме, а не только иметь процентное соотношение. Это понятие чаще фигурирует в договорных обязательствах коммерческого типа.

- Штраф. Используется понятие при ситуации полном/частичном неисполнении условий по официальному соглашению. Может рассчитываться в определенной сумме и в процентовке. Но чаще всего штраф определяется в конкретной, определенной сумме, размеры которой известны заранее. Штраф взимается единоразово, при произошедшем нарушении.

Пеня является подвидом неустойки, данный термин определен п.1 ст. 75 НК РФ и ст.330 ГК РФ.

Как рассчитать пени по рефинансированию

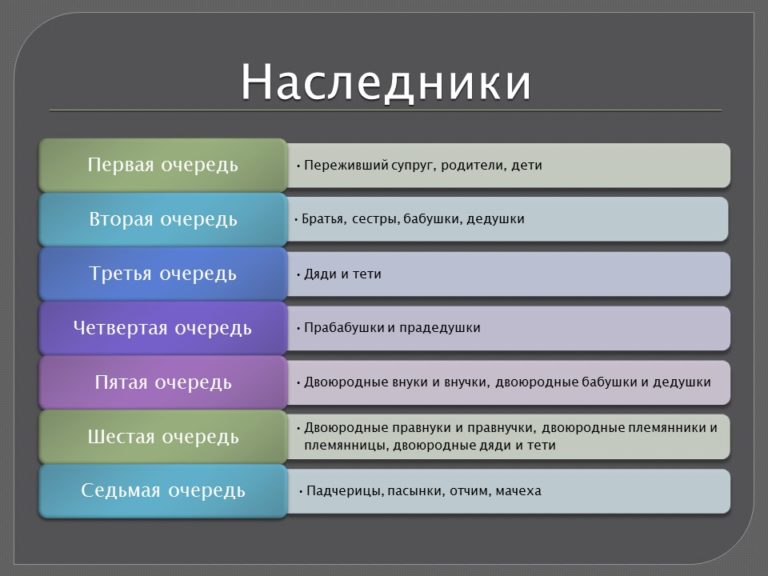

Прежде чем изучать, как считать неустойку, следует понимать, что, если задолженник оплатит полностью всю насчитанную на него неустойку, он не освободит себя от погашения основной части (тела) займа. Денежные средства по ссуде распределены в таком порядке:

- Издержки банка-кредитора из-за образовавшейся задолженности клиента-дебитора.

- Начисленные штрафные санкции.

- Основная часть займа (тело кредита).

Нужно помнить, что если клиент несогласен с начисленными неустойками, он может оспорить размер начисленного штрафа в судебном порядке. Но в этом случае ему не стоит начинать погашать пени вплоть до вынесения решения судом (иначе все ранее выплаченные по неустойке пени возвращены не будут).

Одна из формул расчета пени

Формула расчета

Неустойка рассчитывается по такой формуле: Р = S х D х St, где:

- Р: пеня;

- S: сумма задолженности;

- D: общее количество дней просрочки;

- St: ставка рефинансирования.

Видео:расчет пени по ставке рефинансирования калькулятор онлайнСкачать

Формула и пример рассчета пени по ставке рефинансирования

Просроченный платёж является крайне нежелательным явлением для любого предприятия и учреждения. Во-первых, по счетам рано или поздно платить все равно придётся, а во-вторых, сумма платежа в состоянии вырасти на достаточно серьёзный «хвостик».

Всё потому, что к главному платежу в случае просрочки оплаты прибавляется пеня. Итак, попытаемся разобраться в том, как посчитать пеню по ставке рефинансирования.

В нашей статье вы узнаете, как не платить кредиты законно.

Про рефинансирование кредитов с просрочками читайте здесь.

https://www.youtube.com/watch?v=wD-ewzuZjvU

Кредитная история судебных приставов: http://creditbery.ru/events/russia/kreditnaya-istoriya-sudebnykh-pristavo.html

Когда необходимо рассчитать пени по неустойке?

Для начала стоит разобраться в терминологии. Неустойка является способом обеспечения обязательств, т. е. это деньги, которые будет необходимо заплатить в случае нарушения условий договора. Существует 2 вида неустойки: в виде пени и в фиксированной суме.

Пеня — разновидность неустойки, которая применяется в случаях не исполнения в срок договорных или иных обязательств. Обычно ее применяют в отношении денежных обязательств при возможности исчисления процента от определенной суммы за конкретный период времени (обычно за день).

Пеня бывает договорная и законная. Договорная предполагает, что обе стороны самостоятельно определяют размер, в котором от неуплаченной суммы будет высчитываться пеня.

Законная пеня применяется при отсутствии в договоре положений, которые бы регулировали взыскание неустоек. Правила взыскания и расчета законной неустойки описаны статьей 395 Гражданского кодекса.

Что такое ставка рефинансирования ЦБ?

Она, по сути, в годовом исчислении является размером процентов, подлежащим уплате ЦБ страны за кредиты, которые были предоставлены им кредитным организациям.

В настоящий момент ставка рефинансирования — это главный индикатор кредитной политики Центробанка России. Принимается данная ставка при расчете штрафов и пеней по налогам.

Для большинства людей внедрение данной ставки актуально лишь при кредитовании. Однако у нее есть и прочие области внедрения. Так, например, расчет 1 / 300 части ставки взимается за каждые сутки пропуска платежа после просрочки уплаты любого вида налога.

Также ее размеры учитывают при расчете суммы налогообложения НДФЛ вклада в рублях. Если размер процентов по вкладу больше размера ставки рефинансирования, установленной в течение периода вклада, то он облагается налогом.

Для налоговой основы при применении ссудных средств и получении денег от экономии также используют ставку рефинансирования Банка России.

Применяется она и при выплате с доборной компенсацией в связи с задержкой работодателем заработной платы.

Расчет компенсации производится за каждый день неуплаты, а размер ее, при этом, должен быть более 1/300 доли от установленной ставки рефинансирования, размер которой на сегодняшний день можно отслеживать на сайте Центробанка России — www.cbr.ru. К слову, 14 сентября 2012 года ставка рефинансирования составляла 8,25% и при написании данной статьи не менялась.

Формула для расчетов пени по ставке рефинансирования

Пеня = сумма к оплате x СР x Дн: 100×1 / 300 ставки рефинансирования.

Расшифруем переменные:

сумма к оплате — полный долг за заданный период;

СР — та самая ставка рефинансирования;

Дн — число дней. Их отсчёт начинают со следующего дня после просрочки платежа. Последним днём отсчёта считается назначенный для уплаты пени день. К примеру, при необходимости уплаты учреждением долга до 20 сентября количество дней считают с 21 числа.

Стоит отметить, что при колебаниях ставки рефинансирования на протяжении периода просрочки бухгалтеру понадобится таблица изменений ставки. Пеню придется считать по каждому периоду отдельно, а затем полученные данные суммировать.

Предположим, что долг у предприятия образовался в январе 2010 года, а оно не погасило его до сих пор.

Здесь потребуется учесть восемь показателей ставки рефинансирования за истекший период и основываться именно на этих данных при расчетах.

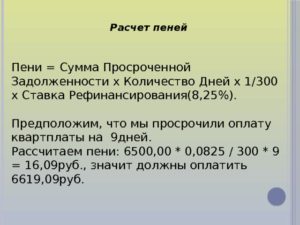

Пример расчета пени

Опишем элементарный случай. Допустим, по текущей ставке рефинансирования в 8,25 процента долг предприятия составляет 100 тысяч российских рублей. Длительность просрочки оплаты составляет 90 дней. Подставляем данные цифры в формулу, приведённую выше, и получаем:

Пеня = 100 000×1 / 300×90 (число дней) x 8,25: 100 = 2475 рублей.

Таким образом, уплате подлежит уже общая сумма долга плюс пеня — 102 475 рублей.

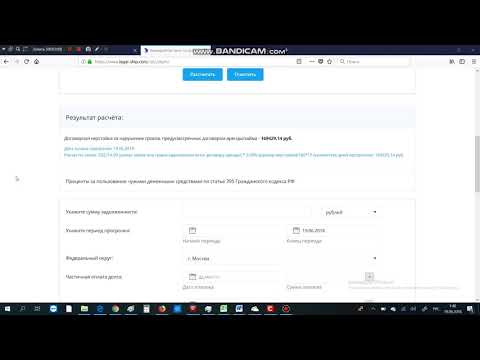

Кстати, сейчас у каждого имеется возможность произвести расчет пени онлайн. Сложный процесс можно существенно упростить, воспользовавшись специализированным калькулятором расчета пени по налогам по ставке рефинансирования, который расположен на сайте Высшего арбитражного суда России по ссылке www.arbitr.ru/vas/calc395/.

Надеемся, эта статья смогла Вам помочь, и теперь Вы легко можете рассчитать пени.

Видео:Как рассчитать пени от ставки рефинансированияСкачать

Как рассчитать пени по ставке рефинансирования — примеры

Каждое предприятие как большое, так и малое должно избегать появления просроченных платежей. Эти счета никуда не денутся, и платить их все равно придется. Вот только сумма будет уже больше, ведь за неуплату в срок начисляется пеня (штрафная санкция). Рассмотрим варианты нахождения размера пени на основании ставки рефинансирования.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

Что такое пени и неустойка

Согласно Гражданскому кодексу, «пеня» и «неустойка» не имеют принципиальных различий. Используется в основном как синонимы. Но принято следующее их определение.

https://www.youtube.com/watch?v=cNarFRhiDYc

Неустойкой называются штрафные санкции, которые возлагаются на предприятие за нарушение договора или невыполнение обязательств перед законом. Размер штрафа фиксированный, чаще всего, это процент от общей суммы. Например, в договоре условия неустоек могут быть указаны так: «В случае несвоевременной поставки расходного материала, на предприятие возлагается штраф в размере 120 тыс. рублей».

Пеня – разновидность неустойки. Возлагается за несвоевременно оплаченные платежи. Ее размер увеличивается с каждым днем задолженности.

Таким образом, к сумме долга ежедневно добавляется штрафная санкция за просрочку платежа. Вычисляется, как процент от общей суммы невыполненных обязательств.

Например, «За несвоевременное внесение платы за услуги, должник обязан уплатить неустойку в размере 1% от полной суммы долга за каждый день просрочки».

Основанием рассматривается статья 346, в которой указано, что налог устанавливается только действующими в стране Кодексами. В нем говорится, что право разрешать налоговые споры имеют такие суды:

- Верховный.

- Арбитражный.

- Конституционный.

Также актами, которые регулируют расчет, считаются:

- Налоговый Кодекс.

- Гражданский Кодекс.

Почему необходим расчёт

Предположим, что в договоре платежные обязательства каких-либо штрафных санкций не оговорены. Таким образом, в случае нарушения финансовых обязательств одной из сторон, потребуется рассчитать законную неустойку. В ее основе лежит ставка рефинансирования.

Порядок расчета неустойки

- Определиться, рассмотрен ли размер неустойки условиями подписанного договора. (Если сумма прописана, то последующие действия выполнять не нужно).

- Расчет неустойки будет вестись на основании ставки рефинансирования. Необходимо узнать размер ставки на время просрочки.

- Использовать формулу для вычисления.

Расчет процентов по ставке рефинансирования

Каждый раз, оформляя денежные средства в долг, необходимо помнить, что за использование чужих денег надо будет платить проценты. В основе расчета таких процентов всегда лежит ставка рефинансирования.

Каждый банк (или другое предприятие, выдающее денежные средства) самостоятельно устанавливает процент переплаты. Он может как приравниваться к ставке рефинансирования, так и намного превышать ее.

Чаще используется второй вариант, в который вкладывается риск банка и его прибыль.

Проценты на депозитах также рассчитываются с учетом этой ставки. Зная ее размер, можно легко вычислить депозитный процент, который подлежит налогообложению. На налог отсчитывают 35% от процентов по депозитному вкладу, размер которых превышает 13,25% (такой лимит берется из ставки рефинансирования 8,25%+5%).

Расчет пени по ставке рефинансирования

Как штраф за нарушение срока оплаты, начисляется пеня. Ее размеры могут быть оговорены при подписании договора. Если же изначально обе стороны не прописали этот пункт, тогда взаимоотношения между ними управляются по статье 395 Гражданского Кодекса.

Пеней называется процент от суммы долга, который начисляется ежедневно. Когда приходит время оплаты счетов, можно заранее рассчитать сумму пени, которая накопилась за период просрочки.

А начинает она начисляться на следующий же день, после окончания срока платежа.

Если правила расчета пени не указаны в договоре, процент считается равным ставке рефинансирования. Она устанавливается для банков страны, которые пользуются деньгами Центрального банка при выдаче кредитов. Последние несколько лет ставка приравнивается 8,25%. Такое значение установили еще в 2012 году.

Тогда для расчета пени необходимо знать:

- Сумму платежа.

- Срок несвоевременной оплаты (стоит обратить внимание, что в финансовом календаре месяц состоит из 30 дней, а год – из 360 дней).

- Ставка рефинансирования в период просрочки.

Формула расчета пени по ставке рефинансирования

Чтоб определить размер пени, используют одну из формул:

Расчет пени по налогам

Если в установленный срок не произведена оплата налоговых платежей, неплательщику могут выставить не только пеню, но и другие меры.

Чтоб рассчитать пеню по налогам, используется следующая формула:

Расчет неустойки по ставке рефинансирования для арбитражного суда

Такие расчеты можно производить:

- По формуле:

- Использовать официальный сайт арбитражного суда. На его страницах есть калькулятор, предназначенный для подобных вычислений.

Исходными данными, необходимыми для расчета, являются:

- Размер долга с учетом НДС (вся сумма не уплаченных денежных средств с налогами).

- Процент налогообложения (существует налог 18, 10 и 0% для неплательщиков налога).

- Дата первого дня просрочки.

- Дата осуществления платежа.

- Ставка рефинансирования (ее устанавливает Центральный банк РФ на своем сайте).

Видео:Расчет неустойки по договору | Как не допустить ошибку?Скачать

Формула расчета пени по ставке рефинансирования

Для грамотного экономического планирования и своевременного исполнения финансовых обязательств необходимо понимать, как происходит расчет пени по ставке рефинансирования.

Рассказываем доступным языком, каким образом происходит вычисление, какие данные для него необходимо знать, а также формулируем тематический понятийный аппарат — раскрываем термины «ставка рефинансирования», «пени», «неустойка» и другие.

«Ставка рефинансирования»: понятие и значение в финансовой системе

Прежде чем разобраться, как рассчитать неустойку по ставке рефинансирования, необходимо понять, что это такое. Для этого придётся немного погрузиться в действующую финансовую систему современной России.

Российский Центральный банк — главное финансовое учреждение федерации — снабжает деньгами коммерческие банки и другие финансовые учреждения, выдавая им средства в особо крупных размерах под процент, который и называется ставкой рефинансирования.

Коммерческие банки в ходе своей работы выдают деньги, в том числе взятые у Центробанка, в кредит юридическим и физическим лицам под процент, превышающий процент Центрального банка.

В конце отчётного периода коммерческий банк возвращает главному банку взятую сумму с процентами.

Разница между процентами от ставки рефинансирования и ставки, установленной банком для клиентов, является его вознаграждением.

Значение данного показателя обычно связано с общей экономической ситуацией в стране. Для Центробанка изменение ставки — инструмент для регулирования инфляции.

Снижение показателя повышает инфляцию, а повышение — наоборот останавливает. Ставка принимается раз в несколько месяцев, хотя может не меняться несколько лет.

В настоящее время она составляет 7,25%, то есть ни один кредит коммерческого банка не может быть ниже этого значения.

https://www.youtube.com/watch?v=E4mTayyJiq4

Разница между процентами от ставки рефинансирования и ставки, установленной банком для клиентов, является его вознаграждением.

Другие функции ставки рефинансирования

Однако помимо описанной выше этот показатель выполняет и другие функции:

- использование при расчёте размера штрафов и пени при просрочке налоговых платежей и других сборов бюджет;

- расчёт пени при просрочке выплаты заработной платы;

- уплаты процентов по займам в рамках кредитных договоров, в которых не указана процентная ставка;

- расчёт выплат по социальным пособиям и в рамках поддержки предпринимателей.

Таким образом, ставка рефинансирования широко используется в разнообразных расчётах и вычислениях. В рамках данной статьи мы рассмотрим порядок, пример расчета пеней и формулу для этого с использованием данного показателя.

Порядок расчёта пени при просрочке взносов по кредитам, налогам и коммунальным платежам

Широко известно, что при несвоевременной уплате взносов по кредитам, заёмщик должен выплатить финансовому учреждению штраф — пени — размер которых связан с несколькими данными. Формула расчета неустойки предполагает знание следующих показателей:

- срока просрочки в днях, начиная со дня, следующего за последней согласованной датой выплаты;

- суммы перечисления, взноса или налога;

- размера ставки Центробанка.

Расчёт пени производится несколькими вариантами, а именно 1:300, 1:150 и 1:130 от ставки рефинансирования. Наиболее распространённой является вариант 1:300 — он используется для штрафов за просроченные платежи по выплатам в бюджет и коммунальным платежам. Формула расчета пени:

- сумма платежа x дни просрочки х размер ставки% х 1:300.

Например, сумма ежемесячного платежа по кредиту составляет 3000 рублей. Платёж должен совершаться 16 числа месяца, но плательщик вносит средства только 23 числа. Дни просрочки считаются со следующего дня после окончания периода законных выплат, то есть в данном случае с 17 числа, их значение равно 7. Считаем по действующей в настоящее время ставке 7,25%.

- 3000 х 7 х 7,25% х 1:300 = 4,56 рублей.

То есть, размер неустойки в таком случае составит около 5 рублей. Теперь вы знаете, как считать пени с использованием ставки рефинансирования. Если требуется использовать другой вариант вместо 1:300, просто подставьте значения 1:150 или 1:130 в формулу. Например:

- 3000 х 7 х 7,25% х 1:150 = 9, 1 рублей;

- 3000 х 7 х 7,25% х 1:130 = 10, 6 рублей.

Расчёт пени производится несколькими вариантами.

Где узнать ставку рефинансирования

Самым надёжным источником о размере ставки рефинансирования является сайт Центрального банка. Также можно воспользоваться проверенными правовыми сервисами и справочными службами, например «Консультант» и «Главбух».

Как упростить расчёт пени

Несмотря на то, что формула расчёта пени достаточно лёгкая, процесс вычисления можно ещё дополнительно упростить и ускорить. Многие сайты в интернете предлагают онлайн-калькуляторы, которые мгновенно рассчитывают размер неустойки после введения необходимых данных.

Большая часть таких программ имеет понятный интерфейс, демонстрирует пользователям формулу расчёта, а также предполагает возможность печати результата вычислений непосредственно с сайта с указанием времени. Это удобно, если порядок расчёта нужно представить руководителю, кредитору или предъявить в рамках судебного заседания.

Отдельные нюансы расчётов и выплат неустойки

Начисление пени происходит автоматически при просрочке любого платежа по кредиту, коммунальной услуге или перечисления налогового сбора. Их уплата обязательна с точки зрения российского законодательства.

Обратите внимание, что в кредитном договоре может быть указан иной порядок начисления пени в виде процента от суммы платежа или фиксированного значения. Если порядок начисления пени в контракте не указан, используется представленная выше формула.

https://www.youtube.com/watch?v=faN-ReF5y3g

Если организация не выплачивала задолженность в течение долгого периода, внутри которого ставка рефинансирования уменьшилась или увеличилась, расчёт пеней придётся провести для всех периодов отдельно. Затем полученные значения нужно сложить и выплатить вместе с суммой долга.

Заключение

Расчёт пени за просроченный платёж с использованием ставки рефинансирования — довольно несложная процедура. Она требует знания периода просрочки и суммы предполагаемого платежа. Источником информации о размере ставки является официальный сайт Центрального банка. Проводить расчёты неустоек надёжнее не вручную, а с помощью онлайн-калькуляторов.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:ПЕНИ ПО КОММУНАЛЬНЫМ УСЛУГАМ.ПОРЯДОК РАСЧЕТАСкачать

Как рассчитать пени по ставке рефинансирования

Каждому лицу, ведущему предпринимательскую деятельность, следует стараться своевременно оплачивать платежи. Просрочка по платежам может стать причиной увеличения их стоимости. Причиной роста задолженности, являются штрафные санкции в виде начисления пени. Ниже мы предлагаем рассмотреть, как рассчитать пени по ставке рефинансирования.

Неустойка (пени) представляет собой определенную сумму, которую нужно уплатить в случае неисполнения или ненадлежащего исполнения обязательства

Разновидности штрафных санкций

В действующем законодательстве термины «неустойка» и «пеня» являются синонимами, не имеющими сильных различий. Для того чтобы уверенно оперировать этими терминами, следует ознакомиться с их значениями. Неустойка является одним из видов штрафных санкций, что возлагаются на организацию при нарушении договорных обязательств.

Следует обратить внимание, что неустойка может быть связана с нарушением обязательств, устанавливаемых законодательством. Штрафные санкции имеют фиксированный размер в виде процентной прибавки ко всему долгу. В некоторых случаях размер неустойки заранее прописывается на страницах договора.

В этой ситуации, участники сделки указывают размер штрафных санкций за невыполнения своих обязательств.

Пеня является одним из видов неустойки и используется только в отношении просроченных платежей.

Важно отметить, что общая сумма задолженности планомерно увеличивается с каждым днем, из-за роста пени. Пеня представляет собой процентную прибавку к общему долгу, связанному с невыполненными обязательствами.

Чаще всего, информационное письмо о начислении пени выглядит следующим образом: «Из-за просроченного платежа за выполненные услуги, на должника накладываются штрафные санкции в виде 1% от общей суммы долговых обязательств за каждый день просрочки».

Следует обратить внимание, что согласно текущему законодательству, такие документы, как Гражданский и Налоговый кодекс являются регламентом, регулирующим правила установки налоговых сборов. Для разрешения возможных конфликтов можно обратиться в Конституционный, Верховный или Арбитражный суд.

Давайте представим ситуацию, в которой договор, заключенный между сторонами, не содержит в себе информацию о штрафных санкциях при нарушении обязательств одной из сторон. В этом случае, сторона, не получившая платеж, имеет законное право обратиться в суд. Величина штрафа зависит от ставки рефинансирования.

Для того чтобы рассчитать сумму процентных отчислений, которые будут прибавляться к общему долгу, следует выполнить следующие действия:

- Тщательно изучить договор, заключенный сторонами с целью выявления сведений о штрафных санкциях, связанных с невыполнением финансовых обязательств. В том случае, когда на страницах договора прописываются определенные суммы, в выполнении следующих действий нет необходимости.

- Ставка рефинансирования является основанием для проведения расчетов. Для того чтобы получить возможность составления расчетов, потребуется узнать величину ставки на тот период, когда был просрочен платеж.

- Расчет задолженности при помощи специальных формул.

пени рассчитывается в процентах от суммы платежа по договору за каждый просроченный день и до того момента, пока обязательство не будет исполнено

Как составить расчеты, основанные на ставке рефинансирования

Начинающим предпринимателям необходимо помнить, что предоставляя кредит, финансовые учреждения накладывают процентную надбавку на общую сумму долговых обязательств. Для составления расчетов процентной надбавки используется ставка рефинансирования.

Следует обратить внимание на то, что каждое кредитное учреждение обладает правом самостоятельно регулировать величину процентных выплат. Это означает, что прибавка к сумме долга может не только равняться ставке рефинансирования, но и значительно превышать данное значение.

Большинством финансовых учреждений, используется последняя методика, которая включает в себя доход банка и возможные риски.

https://www.youtube.com/watch?v=3jfLxOGZ4g8

Важно обратить внимание, что при расчете процентных платежей по депозитам используется эта же ставка.

Знание размеров ставки рефинансирования позволяет с легкостью узнать о депозитных процентах, подлежащих обложению налогами.

Согласно установленному регламенту, сумма налогообложения составляет тридцать пять процентов от процентного платежа по депозиту, чей размер может превышать 13,25%.

Как определить пени, используя в расчетах ставку рефинансирования

При нарушении сроков оплаты, установленных договором, заключенным между сторонами, на нарушителя накладывается штраф в виде пени. Следует обратить внимание, что размеры штрафа могут быть заранее обговорены во время заключения сделки.

В том случае, когда данная ситуация не была предусмотрена, возможные конфликты решаются на основании триста девяносто пятой статьи ГК РФ.

Пеня представляет собой ежедневное процентное отчисление, которое высчитывается на основе общей задолженности.

При погашении задолженности, должник имеет возможность самостоятельно рассчитать величину штрафа, накопившегося за определенный промежуток времени. Штрафные санкции накладываются в отношении стороны, нарушившей условия договора, на следующие сутки после окончания установленного срока.

Когда правила расчета процентных отчислений не прописываются на страницах договора, пени приравнивается к ставке рефинансирования.

Данная ставка устанавливается государством в отношении кредитных организаций, использующих средства Центробанка при оформлении кредитов.

Важно обратить внимание на то, что ключевая ставка является динамическим значением. На апрель две тысячи восемнадцатого года её размер составляет 7,25%.

Для того чтобы составить расчеты, потребуется подготовить сведения об общей сумме задолженности, сроках просрочки и ключевой ставке за определенный период. Важно отметить, что финансовый календарь имеет свои специфические отличия.

Ставка рефинансирования – размер процентов, под который Центробанк РФ выдает кредиты коммерческим банкам

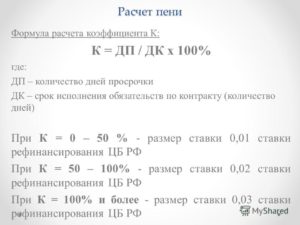

Какие формулы используются в расчетах

Формула расчета пени по ставке рефинансирования выглядит следующим образом: «С*В*(Р/100) /300=П». Давайте узнаем, что означает каждое из сокращений.

В данной формуле «С» является суммой финансовой задолженности, имеющейся у одной из сторон. «В» является определенным временным промежутком, измеряющимся в днях.

«Р» — ключевая ставка на основе которой рассчитывается пеня («П»).

В форме, приведенной выше, ставку рефинансирования следует разделить на сто, так как данная величина является процентной. Для того чтобы перевести абсолютное число в доли, используется деление на сто. Разделение полученного результата на 300 является одним из условий Центробанка. Согласно установленным правилам, для определения величины штрафа берется 1/300 часть ключевой ставки.

С*В*(Р/100) /360=П, где:

- П – размер неустойки.

- С – сумма финансовой задолженности.

- В – промежуток времени (единица измерения — день).

- Р – текущее значение ставки рефинансирования.

- «360» — количество дней в финансовом календаре.

Следует обратить внимание на то, что при изменении ключевой ставки за период просрочки, составить расчеты становится гораздо труднее.

Для этого, потребуется разделить период времени две части, после чего дважды использовать формулу, приведенную выше. Срок задолженности разбивается на «до» и «после» изменения ставки.

Полученный результат является пеней, которая снимается с должника.

Пример составления расчетов

Далее мы предлагаем рассмотреть пример расчета пеней по ставке рефинансирования. В представленном ниже примере рассматривается организация с задолженностью 150 тысяч рублей. Срок задолженности составляет 15 дней. Для того чтобы вычислить величину процентной прибавки к общей сумме долга, потребуется выполнить следующие действия:

«150 тысяч рублей * 15 дней * (7,25(ставка рефинансирования) /100) /300= 543 рубля 75 копеек»

Это означает, что общая сумма задолженности с учетом пени составляет 150 825 рублей 75 копеек. Важно обратить внимание на то, что при просрочке задолженности еще на пятнадцать дней, к сумме долга прибавится еще 543 рубля 75 копеек. В этом случае общая сумма долга будет составлять 151 651 рубль 50 копеек.

https://www.youtube.com/watch?v=82UczC2RY40

Ставка рефинансирования Центрального банка РФ (повторного финансирования) представляет собой минимальный процент по кредиту, который Центробанк выдает коммерческим банкам

Далее предлагаем рассмотреть пример, в котором значение ключевой ставки изменилось в течение срока задолженности. Рассматриваемая компания должна второй стороне 150 тысяч рублей. Срок задолженности составляет 30 дней. Первые пятнадцать дней величина ключевой ставки составляла 7,5 процентов, а вторую половину этого срока 7,25%. В этом случае, пример расчетов выглядит следующим образом:

«150 тысяч рублей * 15 дней * (7,5/100) / 300 + 150 тысяч рублей * 15 * (7,25/100) / 300 = 1 106 рублей 25 копеек»

543,75

562,5

Для того чтобы систематизировать расчеты, можно использовать специальные онлайн-калькуляторы, которые работают на основе вышеуказанной формулы. Пользователю необходимо ввести лишь размер задолженности и длительность периода просрочки оплаты.

Как рассчитать пени по налогам

Важно обратить внимание на то, что ставка рефинансирования используется и при расчетах штрафных санкций при просрочке налоговых выплат. Важно отметить, что в рассматриваемом примере налоговые службы могут использовать различные виды штрафных санкций.

Для вычисления общей суммы задолженности, включающей в себя процентные начисления за каждый просроченный день, применяется данная формула:

«С*В*(Р/100) /300=П»

- П – процентные начисления, за каждый просроченный день.

- С – общая сумма задолженности перед налоговой службой.

- В – отрезок времени, измеряющийся в днях.

- Р – размер ключевой ставки.

В основе любых процентов по кредитам и займам лежит ставка рефинансирования

Неустойка для арбитражного суда

Расчет неустойки по ставке рефинансирования в данном случае выглядит следующим образом:

«С*В*(Р/100) /360=П». В этой формуле «С» является общей суммой первоначального платежа, что не был своевременно погашен. «В» представляет собой единицу измерения, которая исчисляется в днях. «360» — общее количество дней в составе финансового года.

Юристы рекомендуют использовать для вычислений специальный калькулятор, имеющийся на официальном портале арбитражного суда. Для составления расчетов необходимо учитывать НДС на общую сумму задолженности, ставку налогового обложения и длительность просрочки. Помимо этого, потребуется узнать о текущей ставке рефинансирования, установленной Центробанком.

🎥 Видео

🔴 Расчет неустойки по ДДУ | Как рассчитать неустойку по ДДУ [2023] 214-ФЗСкачать

![🔴 Расчет неустойки по ДДУ | Как рассчитать неустойку по ДДУ [2023] 214-ФЗ](https://i.ytimg.com/vi/3mc6CudgNKw/0.jpg)

Что такое СТАВКА РЕФИНАНСИРОВАНИЯ?Скачать

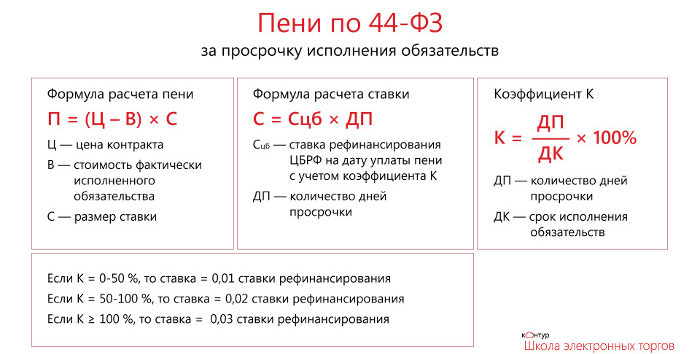

Расчет пени (неустойки) по контракту 44-ФЗСкачать

Инфокрафт: Формула ЖКХ. Настройка и расчет пени.Скачать

В 70 квитанциях за ЖКХ пени начислены неверно. Проверяем вместеСкачать

Как рассчитать 1/300 рефинансированияСкачать

Как рассчитываются пени за неоплату ЖКУ?Скачать

Как рассчитать пени по налогам по новым правилам?Скачать

Калькулятор пени по договору аренды и неустойки по договору займаСкачать

Формула расчета неустойки по ДДУСкачать

Что такое налог на материальную выгоду и как его рассчитать в 2022 году?Скачать

Расчет пени по взносам и отчислениямСкачать

Как рассчитать пеню по договору - Пеня за просрочку оплаты.Скачать

Как УО рассчитать пени за неоплату ЖКУ после отмены моратория-2020Скачать

Как уменьшить размер пениСкачать