С 2021 года приобретать лотерейные билеты и получать выигранное разрешено лишь совершеннолетним, поэтому и налог на выигрыш уплачивают только те, кому исполнилось 18 лет. Рассказываем, как не нарушать закон и отдавать в бюджет положенное.

- Кто платит?

- Сколько и как рассчитывают?

- Что нужно знать игрокам букмекерской конторы и казино?

- Платить ли за приз?

- Зарубежные лотереи

- Как отчитаться и оплатить?

- Наказание

- Полезно знать!

- Налог на выигрыш в лотерею в России в 2021 году: с какой суммы платят НДФЛ в букмекерских конторах

- Какой налог с лотерейных выигрышей

- Приз — квартира

- Расчет налога на выигрыш квартирой

- В букмекерских конторах и казино

- Пример расчета выигрыша в букмекерской конторе

- Акции, конкурсы, розыгрыши

- Иностранные лотереи

- С какой суммы платится

- Как заполнить декларацию 3-НДФЛ

- Как оплатить

- Заключение

- Ндфл с выигрышей и призов в 2021 году

- Ндфл с выигрыша приза

- Ндфл с выигрыша в лотерею в 2021

- Ндфл с выигрыша в лотерею в 2021 году

- Что изменилось в уплате НДФЛ с выигрышей в 2021 году

- С 1 января 2021 года установлен новый порядок по ндфл с выигрышей и двойной налог на игорный бизнес

- Как облагаются НДФЛ выигрыши и призы

- Налог на выигрыш в лотерею: в России в 2021 году

- Отражение призов в форме 6-НДФЛ

- Налог на выигрыш в лотерею Гослото

- Налог на призы и выигрыши в России: конкурсы, лотереи

- Какой налог платить с приза?

- Итоги

- Может ли организатор приза оплатить налог на выигрыш

- Рассказываем, как заплатить налог с подарка, приза или выигрыша 7649

- Налог на призы и выигрыши

- Налог на выигрыши и призы

- Налог на приз

- Как Налоговому Агенту Заплатить Ндфл С Призов В Соревнованиях

- Кто должен заплатить 13% НДФЛ с денежного приза на соревнованиях

- Нужно ли платить НДФЛ с выигрыша при участии в соревнованиях

- При выдаче каких подарков и призов налоговый агент обязан удержать НДФЛ

- Каков общий порядок уплаты НДФЛ при получении физическим лицом призов, подарков, выигрышей

- Ндфл с подарков, призов и выигрышей

- 📹 Видео

Кто платит?

Неважно, выиграли ли вы по лотерейному билету или получили на розыгрыше в ближайшем супермаркете хороший приз, заплатить государству придется. Выигранное считается дополнительным доходом, и поэтому в обязательном порядке облагается налогом на доходы физлиц. Только в одних случаях платит организатор, а в других – счастливый победитель.

Налог на выигрыш в лотерею оплачивает компания-организатор, если сумма составила 15 тысяч рублей и более. Таким образом, человек получает на руки меньше – за минусом запланированного к уплате НДФЛ.

Готовность организатора взять на себя оплату указывается в условиях (это то, что обычно пишется мелким шрифтом или публикуется на официальном сайте устроителя). На руки победитель получает меньше выигранного, ведь часть удерживается для погашения налога.

При выигрыше менее 15 тыс.руб., но более 4 тыс.руб, отчитаться обязан получатель, при этом ему на руки организатором выдается вся сумма.

Сколько и как рассчитывают?

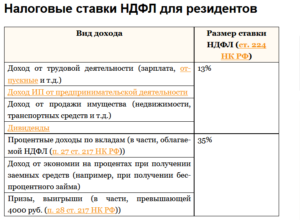

Какой налог с выигрыша в лотерею или другую стимулирующую игру придется заплатить, зависит от типа:

- НДФЛ за выигрыш/приз в рекламной акции рассчитывается по ставке 35%;

- с выигранных в лотерею или азартную игру денег – 13%.

С какой суммы выигрыша платится налог? Необлагаемая сумма – 4 тысячи рублей. Такой выигрыш под налогообложение не подпадает, но только в том случае, если за 12 месяцев он был разовым. Если за 12 месяцев человек выиграл несколько раз, и сумма превысила 4 тыс.руб., то отчитаться за полученный доход он обязан.

Кроме этого, помним, что:

- полученную сумму от 4 до 15 тысяч декларируем сами;

- более 15 тысяч – отчет налоговикам передает организатор.

Если речь идет о букмекерских выигрышах, то при расчете из суммы вычитают размер сделанной человеком ставки, и только с оставшихся денег считают налог.

Важно! Из суммы выигрыша нельзя вычесть всё, что потрачено на покупку лотерейных билетов.

Что нужно знать игрокам букмекерской конторы и казино?

С 2021 году вступили в силу изменения ст.214-7 Налогового кодекса, в которых описаны правила расчета налога на выигрыш в букмекерской конторе 2021. Изменения зафиксированы в ФЗ-354 от 27.11.2021.

По новым правилам, если выигрыш составил 15 тыс.рублей и более, то букмекерская контора обязана сама оплатить НДФЛ. При этом сумма налога рассчитывается по каждой победной ставке отдельно.

Если выиграть удалось от 15 тыс.руб., то организатор:

- уменьшает сумму на внесенную игроком ставку;

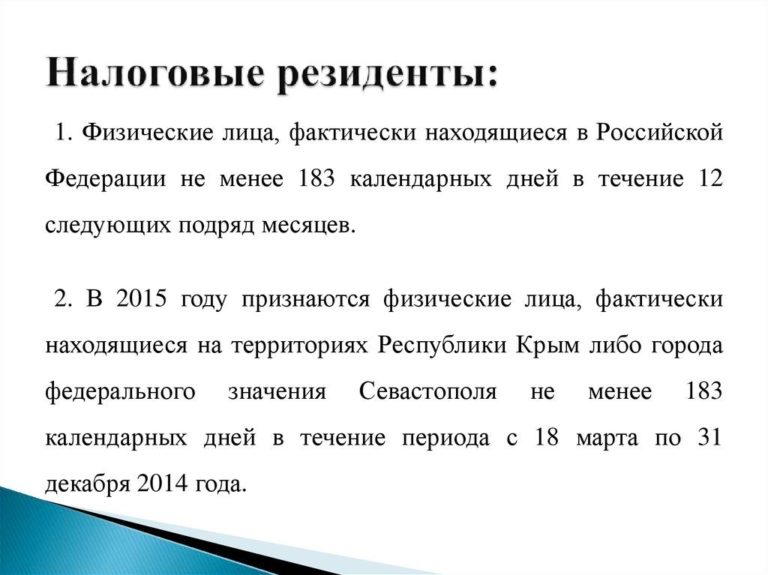

- удерживает налог с полученной разницы: 13% – с россиян, 30% – с тех, кто живет в России меньше 183 дней.

Когда выигрыш составил менее 15 тыс.руб., получатель получает от букмекерской конторы всю сумму целиком, но заплатить НДФЛ он обязан сам.

Важно! Букмекер передает данные о факте выигрыша в налоговую, и если человек не заплатит, инспектор направит бумаги на принудительное взыскание денег.

Игрокам в казино следует знать, что:

- оплате подлежит каждый выигрыш, даже если выигранные деньги в следующий раз были проиграны;

- размер НДФЛ составляет 13%.

Большинство владельцев казино снимают с себя ответственность по налоговой отчетности за выигрыши, но как понять – надо сорвавшему джек-пот платить налог на выигрыш в казино или нет? Очень просто: если на руки получена полная сумма, то отчитаться нужно. Если какую-то часть удержали, то нет.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Эти правила распространяются и на онлайн-казино, при этом фактом получения выигрыша становится поступление денег на электронный кошелек или банковский счет победителя.

Платить ли за приз?

Учитывая вышесказанное, не должно возникать сомнений: при выигрыше автомобиля нужно ли платить налог? Обязательно, при этом сделать это должен счастливый обладатель подарка, а НДФЛ составляет уже не 13, а 35%.

Как и букмекерские конторы, организаторы стимулирующих акций сообщают информацию о победителе в фискальные органы, поэтому сделать вид, что новенький автомобиль – подарок от любимой жены не получится.

Необлагаемые 4 тыс.руб. вычитаются из суммы приза, и с остатка уплачивается 35%. Если приз стоит четыре тысячи и меньше, то платить налог не придется.

Для расчета важно знать стоимость приза. Ее документально подтверждает организатор. Если вы не согласны с указанной ценой за полученную машину, бытовую технику, шубу или другой подарок, то вправе обратиться в независимую оценочную компанию. Составленный ее специалистами акт о реальной рыночной стоимости следует приложить к налоговой декларации, чтобы не возникло споров и разногласий с ФНС.

На заметку! Обращаться к оценщикам стоит лишь при получении дорогостоящих призов, так как за работу экспертов придется заплатить из собственного кармана.

Зарубежные лотереи

Участникам иностранных лотерей нужно знать следующее:

- если страна-организатор имеет с Россией договор об отсутствии двойного налогообложения, то оплачивается выигрыш только по налоговой ставке иностранной компании, проводившей лотерею или стимулирующую акцию;

- если договора нет, то заплатить придется дважды: и в российскую казну, и в бюджет страны-организатора.

В некоторых штатах Америки действуют надбавки к федеральной ставке: в Мичигане – 4,35%, в Иллинойсе – 3%, в Нью-Джерси – 10,8%. Они приплюсовываются к 25%.

Как отчитаться и оплатить?

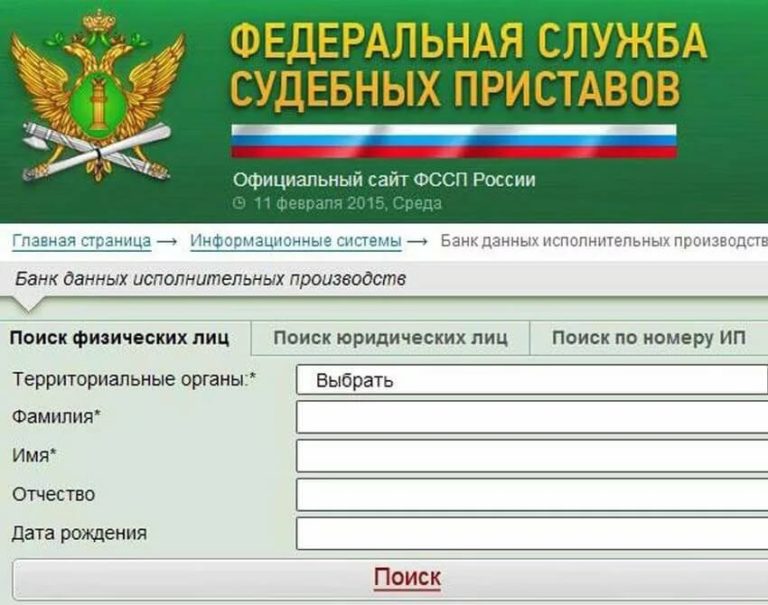

За налог на выигрыш в лотерею 2021 следует отчитаться до 30 апреля 2021 г., предоставив 3НДФЛ-декларацию в налоговую инспекцию в ФНС по месту жительства.

В декларации по форме 3-НДФЛ указываются:

- персональные данные;

- размер полученной суммы (данные оценки);

- расчет НДФЛ.

Принести декларацию можно лично, переслать по почте или заполнить на сайте Налоговой службы. В последнем случае необходимо иметь доступ к Личному кабинету налогоплательщика.

Как заплатить налог на выигрыш в лотерею? Во-первых, сделать это нужно до 15 июля, то есть за сторонний доход в 2021 году заплатить не позднее 15 июля 2021 г. Во-вторых, можно выбрать удобный способ оплаты:

- взять квитанцию при сдаче отчетности и оплатить в любом банке;

- использовать онлайн-кабинет налогоплательщика на сайте ФНС и сформировать платежный документ в разделе «Заплати налоги», а затем оплатить в банке или через онлайн-банкинг.

Наказание

Нарушителям, не желающим делиться призовыми деньгами, грозит:

- штраф 20% от суммы налога за его неуплату (40% – если суд докажет намеренное уклонение);

- начисление пени – ключевая ставка, поделенная на 300 (за каждый день);

- 5% за каждый месяц просрочки за непредоставление декларации (не менее 100 руб., но не более 30% от суммы налога);

- уголовная ответственность при долге от 900 тыс.руб. – годовой арест или штраф от 100 до 300 тыс.руб.

Важно! Ключевая ставка Центробанком регулярно меняется. На момент подготовки статьи актуальны 7,25%, зафиксированные 26 марта 2021 г. Уточнить ее можно на официальном сайте главного финансового регулятора страны.

Полезно знать!

И в заключение еще несколько важных моментов:

- налоговая ставка не зависит от того, государственная компания или частная проводит розыгрыш;

- не имеющие российского гражданства и лица, находящиеся в РФ менее 183 дней, уплачивают 30%-ный налог;

- не облагаются подарки от ближайших родственников – супругов, родителей, бабушек/дедушек, кровных или сводных братьев и сестер;

- отдать 35% за подарок придется, даже если организатор не имеет предпринимательского статуса (не является ИП, юрлицом).

Налог на выигрыш в России является обязательным к уплате, но если выигрышная сумма составляет менее 4 тысяч, то отчитываться перед фискальными органами не нужно, а если более 15 тысяч, то задекларировать доход за победителя может организатор.

https://www.youtube.com/watch?v=g5WV5j6b58o

Оригинал статьи на сайте

Видео:Налог с выигрышаСкачать

Налог на выигрыш в лотерею в России в 2021 году: с какой суммы платят НДФЛ в букмекерских конторах

Последнее обновление от 06.05.2021

Каждый день в России происходят розыгрыши призов, подарков, денежных сумм. Граждане, которые получают выигрыши, обязаны платить налог на доходы. Порядок исчисления и размер налога регулируется 23 главой «Налог на доходы физических лиц» Налогового Кодекса РФ.

Согласно статье 224 НК РФ ставки налога на доходы могут быть 13%, 30% или 35%. Если стоимость подарка или приза не превышает 4 000 рублей, то физическое лицо от налога освобождается. Налог в бюджет уплачивается в следующем году со всех сумм, полученных за календарный год.

Какой налог с лотерейных выигрышей

Размер налога с выигрыша по приобретенным лотерейным билетам составляет 13% для граждан России и иностранных граждан, которые находятся на территории РФ более 183 дня. Для всех остальных иностранцев налог составит 30%.

Когда гражданин получает в подарок не денежный приз, а какое-либо имущество, то необходимо знать стоимость приза. Организаторы дают сертификат, в котором указана стоимость приза. Если вдруг забыли его вам выдать, обязательно попросите.

Если указанная стоимость в сертификате будет слишком завышена, то можно обратиться в компанию по независимой оценки имущества. Иначе вы будете переплачивать налог. Но делать оценку выгодно только для дорогих призов — квартиры, машины, дома, земельного участка. Так как стоимость оценки вы оплачиваете самостоятельно и она может составить выше, чем рассчитанный налог к уплате.

Некоторые коммерческие организаторы могут специально указать очень высокую стоимость приза. И при исчислении НДФЛ у вас выйдет реальная стоимость «подарка».

Заранее вы никак не сможете узнать какая будет указана стоимость приза. Поэтому, лучше не участвуйте в сомнительных розыгрышах.

Покупайте билеты только у официальных государственных компаний, которые проводят регулярные честные лотереи и розыгрыши.

К таким организаторам лотерей относятся:

- Гослото.

- Русское лото.

- Спортлото.

- Золотой ключ.

- Лотерея железных дорог РЖД «Победа».

- Лото миллион.

- Первая национальная лотерея.

- «Жилищной лотереи» (ГЖЛ Победа).

- Золотая подкова.

Приз — квартира

Сейчас часто разыгрываются квартиры. Приобретая лотерейный билетик, каждый надеется выиграть ее. И мало кто задумывается о налоге, который придется потом платить.

Расчет налога на выигрыш квартирой

Валеева В.В. купила лотерейный билет и выиграла по нему квартиру. Ей был вручен сертификат, в котором указана стоимость квартиры — 4 100 000 рублей.

Валеевой В.В. необходимо рассчитать налог, отчитаться в налоговой инспекции и оплатить налог в бюджет. Надо стоимость квартиры умножить на ставку:

4 100 000 × 13% = 533 000 рублей.

Итого, Валеева В.В. перечислит 533 000 рублей подоходного налога.

Если у физического лица не окажется данной суммы, то он может отказаться от выигранной квартиры и взять деньги. Тогда с этой суммы надо будет заплатить 13% НДФЛ.

В букмекерских конторах и казино

Выигрыши в казино, на тотализаторах и букмекерских конторах облагаются ставкой 13% для резидентов РФ и 30% для нерезидентов.

Если сумма одного выигрыша составила менее 15 000 рублей, то с полученной суммы игрок сам должен заплатить в бюджет 13% НДФЛ и подать декларацию в налоговую инспекцию. Когда сумма превышает 15 000 рублей, то вся обязанность возложена на букмекерскую контору или казино в качестве налогового агента на основании статьи 214.7 НК РФ.

https://www.youtube.com/watch?v=yk1I9lw700A

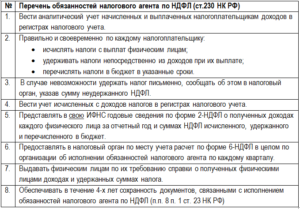

Игрок получает уже чистый выигрыш, без налога. Ему не надо ничего платить в бюджет и подавать декларацию в ИФНС. Все эти действия выполняет налоговый агент.

НДФЛ исчисляется с каждой суммы выигрыша отдельно.

Букмекерские конторы при исчислении 13%, сначала вычитают размер ставки, которая была поставлена, и потом уже рассчитывают налог.

Пример расчета выигрыша в букмекерской конторе

Борисов К.В. Поставил ставку на матч по баскетболу в размере 300 рублей. Его ставка выиграла, и сумма составила 30 000 рублей. Букмекерская контора выполнит расчет следующий образом:

30 000 — 300 = 29 700 руб.

29 700 × 13% = 3 861 руб.

Компания заплатит в бюджет сумму 3 861 руб. и подаст сведения о выигрыше в ИФНС.

Борисов К.В. получит на руки 30 000 — 3 861 = 26 139 руб.

В отличие от букмекерских контор, казино не вычитают поставленные ставки на кон для расчета налога. Сумма рассчитывается из полного выигрыша.

Акции, конкурсы, розыгрыши

Все очень любят разные бесплатные конкурсы, розыгрыши и лотереи, которые проводят организаторы и дарят подарки, ценные призы, сертификаты. Тем самым они стараются привлечь больше покупателей, посетителей и привлечь большую аудиторию. Сейчас розыгрыши проводят везде — на радио, телевидении, в интернете, разные магазины, торговые центры, выставки, кинотеатры.

Но, не стоит забывать, что с таких розыгрышей вам надо будет заплатить налог в размере 35%. Необлагаемая сумма подарка составляет только 4 000 рублей.

Выигрыш в размере до 4 000 рублей не облагается НДФЛ.

Если вы выиграли денежную сумму, то для расчета налога надо вычесть сначала 4 000 рублей, а потом рассчитать с нее 35%.

Пример.

Романов М.В. выиграл в бесплатном розыгрыши 12 000 рублей. Из полученной суммы вычитаем сначала 4 000 рублей, а потом исчисляем налог:

12 000 — 4 000 = 8 000 руб.

8 000 руб. × 35% = 2 800 руб.

Итого получается 2 800 рублей Романову М.В. надо уплатить в бюджет.

Если сумма по розыгрышу была больше 15 000 рублей, то обязанность уплаты налога в бюджет возлагается на организатора. И вы получаете сумму уже за минусом исчисленного налога 35%.

Когда вы получаете материальный приз, то надо будет самостоятельно с него исчислить и уплатить налог. Сумма приза здесь уже не имеет значения, кроме как до 4 000 рублей.

Стоимость подарка можно будет узнать из сертификата, который вам обязательно выдадут вместе с призом.

Но если вы не согласитесь со стоимостью, которую организатор указал в сертификате, закажите официальную независимую оценку имущества. И тогда организация сможет составить новый документ с новой суммой подарка, в случае согласия.

Иностранные лотереи

В других странах налог будет равен согласно законодательству той страны, в которой был выигрыш. И дополнительно, в России вы должны оплатить еще 13%.

Но можно избежать двойного налога.

Россия заключила со многими странами Соглашение об избежании двойного налогообложения. Согласно нему, не придётся платить два раза.

Многие иностранные лотереи не облагаются налогом вообще. Поэтому, перед участием, лучше ознакомиться подробно со всеми правилами проведения розыгрышей.

С какой суммы платится

Согласно пункту 28 статьи 217 НК РФ сумма в размере 4 000 рублей, которая была получена в случае выигрыша или приза, не облагается налогом.

Если в течение одного года в период с 01 января по 31 декабря вы выиграли в нескольких лотереях и общая сумма по ним не превысила 4 000 рублей, то платить не придется. А если больше, то придется исчислить и заплатить.

Примеры

- Морозов О.О. выиграл в течение года в 5 разных лотереях в сумме: 100 руб., 500 руб., 1000 руб., 200 руб., 1100 руб. Общая сумма составила 2 900 рублей, которая не превысила необлагаемого предела. Поэтому в бюджет платить ничего не надо.

- Титова Г.Д. выигрывала за год 4 раза в разных розыгрышах: 700 руб., 1200 руб., 1500 руб., 2000 руб. Общая сумма выигрыша — 5400 рублей. Это уже больше установленного предела, поэтому придется исчислить и заплатить налог:

5000 — 4000 = 1000 рублей

1000 × 13% = 130 рублей сумма НДФЛ к уплате.

https://www.youtube.com/watch?v=BLHznxpfzuM

Если ваш денежный выигрыш составил от 4 000,01 рублей до 14 999,99 рублей, то исчислить и уплатить НДФЛ необходимо самостоятельно. Также надо будет подать в налоговую инспекцию декларацию 3-НДФЛ.

От 15 000,00 рублей, с выигрышей налог обязаны платить сами организаторы лотерей и розыгрышей согласно статьи 214.7 НК РФ.

Вы получаете уже чистую сумму за минусом налога. Уведомлять налоговые органы о вашем денежном призе тоже возложена на организации, которые устраивают лотереи.

Если приз был получен в виде товара или имущества, то рассчитать налог надо с подтвержденной стоимости. Компании, которые проводят лотереи, выдают сертификат на приз с указанием стоимости. И от этой суммы надо будет исчислить НДФЛ и заплатить в бюджет.

Как заполнить декларацию 3-НДФЛ

Когда физическое лицо обязано самостоятельно уплатить налог с выигрыша, то необходимо еще подать в налоговую инспекцию Декларацию 3-НДФЛ и заявить о своем призе.

За 2021 год форма 3-НДФЛ, по которой надо подавать утверждена приказом ФНС 03.10.2021 № ММВ-7-11/569@. Срок подачи декларации установлен до 30 апреля следующего года после отчетного.

Если вы получили выигрыш в 2021 году, то подать 3-НДФЛ надо до 30 апреля 2021 года.

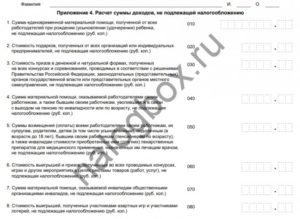

Бланк декларации содержит много листов. Но, если у вас не было иных доходов, имущественных и социальных вычетов, то вам надо заполнить Титульный лист, Разделы 1 и 2, Приложение 1, Приложение 4.

Начните заполнять с конца. Так будет удобней.

В Приложении 4 надо указать необлагаемую сумму налогом в размере 4 000 рублей. Эта сумма освобождается от налогообложения полученных призов, подарков.

Впишите в одну из строк:

«060» — укажите сумму 4 000 рублей, если вы выиграли призы в конкурсах, и других мероприятиях в целях рекламы товаров (работ, услуг).

«080» — укажите сумму 4 000 рублей, если стали участником азартных игр и лотерей.

В строке «120» еще раз пропишите сумму 4 000 рублей.

3-НДФЛ с выигрыша. Приложение 4

В Разделе 2 надо указать сумму полученного дохода с выигрыша за прошлый год.

В строке 001 укажите ставку налога, которой облагает ваш приз:

- 13% — для российских граждан;

- 30% — для иностранных граждан;

- 35% — для призов, полученных в виде имущества.

Проставьте суммы в следующих строках:

- «010» — полная сумма выигрыша.

- «020» — сумма переносится из Приложения 4 в размере 4 000 рублей.

- «030» — разница между строками «010» и «020».

- «060» — повторите сумму из «030».

- «070» — исчисленная сумма налога.

- «150» — еще раз повторяется из «070».

3-НДФЛ с выигрыша. Раздел 2

В Разделе 1 заполните сумму налога к уплате в строке 040. Сумма переносится из Раздела 2 строки 150 «Сумма налога, подлежащая уплате (доплате) в бюджет».

В строке 010 укажите «1» — уплата (доплата в бюджет).

Заполните коды КБК и ОКАТО в соответствующих строках.

На Титульном листе заполняются ИНН, персональные данные, сведения документа, удостоверяющий личность налогоплательщика.

Код статуса налогоплательщика:

- «1» — для налогового резидента Российской Федерации;

- «2» — для лица, не являющегося налоговым резидентом Российской Федерации.

Укажите номер телефона и количество страниц декларации.

Предоставить 3-НДФЛ в ИФНС возможно несколькими способами:

- Подать через официальный сайт ФНС России, при наличии Личного кабинета.

- Отправить письмом с уведомлением о вручении.

- Лично посетить налоговую инспекцию и сдать декларацию.

- Поручить уполномоченному лицу предоставить 3-НДФЛ по доверенности, заверенной нотариусом.

В случае, если вам посчастливилось и вы выиграли более 15 000 рублей, то подавать налоговую декларацию не придется. За вас обязан это сделать сам организатор лотереи. Компания сама исчисляет, уплачивает в бюджет налог и подает сведения по вашему выигрышу.

Как оплатить

Срок уплаты НДФЛ установлен статьей НК РФ. Для физических лиц это дата — 15 июля. До этого числа надо оплатить налог за прошлый налоговый год.

https://www.youtube.com/watch?v=f2EwJ6y-Csg

На сайте ФНС в личном кабинете можно будет распечатать квитанцию об оплате и оплатить. Или дождаться уведомления, которое пришлют налоговые органы.

Оплату можно произвести в отделении банка, с помощью личного кабинета онлайн банка или в Личном кабинете налогоплательщика.

В случае несвоевременной уплаты налога, вам начислят пени и штраф.

Уплатить штраф надо в размере 20% от несвоевременно уплаченной суммы.

А пени — в размере 1/300 ставки рефинансирования Центрального банка Российской Федерации, действующей на момент начисления пеней.

Заключение

Подоходный налог с выигрыша составит 13% когда купил лотерейный билет для российских граждан и 30% — для иностранных граждан.

Полученный выигрыш от бесплатных розыгрышей, акций составит 35% НДФЛ.

Выигрыш до 4 000 рублей не облагается и не декларируется.

Отчитаться в налоговую инспекцию о выигрыше надо до 30 апреля следующего года.

Заплатить НДФЛ в бюджет необходимо до 15 июля следующего года.

Видео:Как налоговому агенту вернуть или зачесть переплату по НДФЛ?Скачать

Ндфл с выигрышей и призов в 2021 году

Допустим, каждый организатор лотереи (азартной игры, букмекер) как потенциальный налоговый агент при выдаче победителю выигрыша в размере до 4000 рублей на вполне законных основаниях не стал удерживать НДФЛ на лотерею за налоговой период. Однако получилось так, что в совокупности по всем небольшим выигрышам за налоговый период от всех налоговых агентов установленный законом лимит в 4000 рублей превышен.

Сколько составляет НДФЛ с выигрыша? Декларационная кампания-2021 по доходам за 2021 год близится к своему завершению. Последний день для подачи декларации – 3 мая 2021 года.

Значит, физическим лицам, которым посчастливилось обогатиться в прошлом году, срочно необходимо сдать отчёт об этом и затем уплатить НДФЛ с выигрышей в 2021 году. Но возможно, этого делать не придётся.

Рассказываем, как быть с учётом свежих разъяснений ФНС России о ставке НДФЛ с выигрыша.

Ндфл с выигрыша приза

Ответ на вопрос, каков процент налога с выигрыша в лотерею, зависит от вида такой лотереи.

Если это выигрыш в лотерею, проводимую в целях рекламы товаров, работ и услуг, то так называемый подоходный налог с выигрыша в лотерею исчисляется по ставке 35% ().

При этом налог удерживается не со всей суммы выигрыша, а лишь с суммы, превышающей для конкретного физического лица 4 000 рублей в течение календарного года.

Но возможно, этого делать не придётся. Рассказываем, как быть с учётом свежих разъяснений ФНС России о ставке НДФЛ с выигрыша.Участие в лотерее/азартной игре/букмекерской конторе/тотализаторе может привести к получению от их организатора приза или определённой суммы денег.

Ндфл с выигрыша в лотерею в 2021

С 1 января 2021 года вступили в силу изменения, внесенные в Налоговый кодекс по вопросам налогообложения доходов от участия в лотереях. Разбираемся, что поменялось, как это отразится на участниках государственных лотерей и что делать, если вы выиграли многомиллионный суперприз.

Если это «обычная», нерекламная лотерея, то размер налога с выигрыша в лотерею зависит от того, является ли получатель выигрыша налоговым резидентом РФ. Так, ставка налога на выигрыш в лотерею для резидента РФ – 13% (п. 1 ст. 224 НК РФ). А сколько платят налог с выигрыша в лотерею нерезиденты? Процент налог на выигрыш в лотерею для них составляет 30% (п. 3 ст. 224 НК РФ).

Ндфл с выигрыша в лотерею в 2021 году

На данный момент в России нет отдельного закона или пункта закона, согласно которому доход от выигрыша облагался бы каким-то особым образом по сравнению с остальными видами получения денег. Таким образом, на выигрыш начисляется обычный подоходный налог, 13% от суммы полученного дохода.

https://www.youtube.com/watch?v=kCUBYIrNinM

Если же речь идет о выигрыше не в денежной, а в материальной форме (например, об автомобиле), тогда организатору надлежит сообщить победителю в письменной форме стоимость вещественного выигрыша и размер налога, подлежащего уплате. В случае неисполнения этого условия, победитель вправе привлечь для аналогичных целей независимого оценщика, к нему же обращаются при несогласии со стоимостью выигрыша, указанной организатором.

Что изменилось в уплате НДФЛ с выигрышей в 2021 году

Выигрыши в государственную лотерею облагаются налогом 13%. Уплачивает НДФЛ с выигрыша игрок самостоятельно. С 2021 года, если суммарный выигрыш гражданина оказался менее 4000 рублей, он не обязан подавать декларацию и платить налог на доход согласно п.28 ст.217, п.4 ст.229 НК РФ.

Рекомендуем прочесть: Пенсия Ребенка Инвалида В 2021

Все выигранные призы в рекламных акциях облагаются НДФЛ в 35%.

Если проводится рекламная лотерея с целью привлечь покупателей или клиентов с розыгрышем, например, автомобиля, то выигрывший должен заплатить налог 35% и с оставшейся суммы еще 13%.

Поэтому, счастливчики, не имеющие сумму для уплаты налога вынуждены либо отказываться от такого приза, либо брать кредит на уплату налога на выигрыш.

Организация — российский производитель планирует проведение лотереи, стимулирующей спрос на производимый товар, в ходе которой предполагается выдача выигрышей только в натуральной форме. Также предполагается, что физические лица будут самостоятельно исчислять суммы НДФЛ со своего дохода в виде стоимости полученного выигрыша, превышающей 4000 руб.

, и перечислять их организации из личных средств. В свою очередь, организация будет перечислять данные суммы в бюджет, тем самым исполняя обязанности налогового агента.

Как определяется величина дохода в виде выигрыша в лотерею в натуральной форме для целей расчета НДФЛ? Может ли организатор выступить налоговым агентом и перечислить в бюджет НДФЛ, если разыгрывается приз в натуральной форме (неденежный)?

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ (п. 1 ст. 210 НК РФ).

С 1 января 2021 года установлен новый порядок по ндфл с выигрышей и двойной налог на игорный бизнес

О выигрыше в лотерею также необходимо отчитаться перед налоговиками.

Для этого нужно составить и сдать в налоговую инспекцию по месту постоянного жительства декларацию, которая так и называется «Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)».

Сделать это следует не позднее 30 апреля года, следующего за годом, в котором выиграли (то есть если выиграли в 2021, сдать нужно до 30 апреля 2021).

В связи с тем, что выигрыш до 4000 рублей не требует налоговых отчислений, необходимо от суммы выигрыша отнять эти 4000, а уже после этого разделить эту полученную сумму на размер процентной ставки. Чтобы быть уверенным в правильности своих действий в случае получения денежного приза, стоит уточнить у юриста порядок и сумму уплаты налога.

Как облагаются НДФЛ выигрыши и призы

Если налоговый агент не смог удержать НДФЛ с выигрыша (приза) и подал справку 2-НДФЛ с признаком 2, то, несмотря на это, он также должен подать и справку 2-НДФЛ с признаком 1. Правопреемник налогового агента в таком случае подает справку 2-НДФЛ с признаком 3 и справку 2-НДФЛ с признаком 4.

операторы лотерей, распространители, организаторы азартных игр рассчитывают налог по ставке 13% с сумм, которые равны или превышают 15 000 руб. Если сумма меньше, налог уплачивает физическое лицо. Выигрыш или приз от участия в азартной игре облагается за минусом ставки, сделанной участником.

в год. И то лишь при условии, что конкурсы и соревнования проведены в соответствии с решениями Правительства РФ, законодательных (представительных) органов госвласти или представительных органов местного самоуправления (абз. 3 п.

28 ст. 217 ).

Если конкурс или соревнования организованы на предприятии «без указания властей» (неважно, только для работников организации или для более широкого круга лиц), то доходы в виде стоимости приза будут облагаться НДФЛ полностью.

https://www.youtube.com/watch?v=ObPKtXkQApg

Рекомендуем прочесть: Сколько детей в россии на 2021 год

Согласно п.1 ст.210 гл.

23 НК РФ при определении налоговой базы налога на доходы физических лиц учитываются все доходы налогоплательщика полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст.212 НК РФ. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки (п.2 ст.210 гл.23 НК РФ) Согласно, п.3 ст.210 гл.23 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка, установленная в размере 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218 — 221 настоящего Кодекса, с учетом особенностей, установленных 23 главой.

Налог на выигрыш в лотерею: в России в 2021 году

Именно. Конвертация в этом случае будет производиться по курсу, действующему в день выигрыша и вывода денег. Если налог вы должны рассчитывать и платить самостоятельно, имеет смысл обратиться в банк и уточнить курс Центробанка на ту дату. Декларацию с суммой налога тоже нужно заполнять самостоятельно.

Эйфория от выигрыша в лотерею или казино у россиянина длится недолго. Он понимает: чем выше сорванный джек-пот, тем больше налогов придется отчислить казне. Притом какую сумму платить – решает закон, а точнее, ст.228 НК РФ, которая приравнивает всех любителей азартных игр к налогоплательщикам.

Отражение призов в форме 6-НДФЛ

В разделе 1 в строке 020 укажите сумму дохода, а в строках 040 и 080 сумму начисленного и неудержанного НДФЛ. Не забудьте, что призы облагаются НДФЛ по ставке 35% (п. 2 ст. 224 НК РФ). Так что в строке 010 раздела 1 вы укажете эту ставку.

И доходы в виде призов вы отразите в отдельном разделе 1 формы 6-НДФЛ (не в том разделе, в котором записываете зарплату и прочие доходы, облагаемые по ставке 13%). При этом строки 060 – 090 заполняются только на первой странице раздела 1, в них отражаются данные по всем ставкам по организации в целом (п. 3.

2 Порядка заполнения формы 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 № ММВ-7-11/450@).

У меня на обслуживании организация — электронная фитнесс-игра. Организаторы выплачивают денежные и не денежные призы.

Если выплачен не денежный приз, то нужно его записывать в расчет 6-НДФЛ и в какие строки, ведь налог не был удержан.

И второй вопрос, людям выплачиваются денежные призы иногда до 4000 рублей, и тоже нужно отражать в расчете 6-НДФЛ, потому что идет второй сезон игры и эти люди могут получить денежные призы еще раз и тогда будет более 4000 рублей.

Налог на выигрыш в лотерею Гослото

В соответствии с Федеральным законом от 27.11.2021 № 354-ФЗ с 1 января 2021 года в части налогообложения выигрышей в лотерею произошли существенные изменения. Если до этой даты налогом облагались все полученные выигрыши на любую сумму, то с нового года введена их градация и определен новый порядок исчисления и уплаты налога. Главные изменения:

Например, в прошедшем 2021 году Вы успешно играли в лотерею (в том числе используя популярные лотерейные системы) и у Вас было несколько выигрышей. Из всех своих выигрышей Вы отбираете только те, размер которых составляет до 14999 рублей включительно (каждого).

Допустим их общая сумма составит 100 тысяч рублей. Вычитаете из этой суммы 4000 рублей. Налогооблагаемая база составит 96 тысяч рублей, исчисленный налог на выигрыш – 12480 рублей. Налоговую декларацию за 2021 год вы должны подать до 30 апреля 2021 года.

Заплатить налог необходимо до 15 июля 2021 года.

Видео:Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Налог на призы и выигрыши в России: конкурсы, лотереи

Последнее обновление 2021-06-15 в 12:12

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

НДФЛ с призов и подарков по акции в 2021 году зависит от нескольких факторов — сути мероприятий, раздающих выигрыши, статуса плательщика и стоимости подаренного имущества или суммы денежных средств. Разберем все нюансы налога на вещевой и денежный выигрыш в РФ в нашем материале.

Какой налог платить с приза?

Налог на призы, подарки и выигрыши в России уплачивается согласно нормам главы 23 Налогового кодекса Российской Федерации — в рамках подоходного налогообложения, поскольку такие подарки считаются доходом физического лица, извлеченным от источников в стране, о чем сказано в ст.208 и ст.209 НК РФ.

https://www.youtube.com/watch?v=SWJdRzv8PZ0

С точки зрения НДФЛ налог за прибыль с призов делится на 2 вида:

- Выигрыши и призы от проведенных викторин, конкурсов, лотерей, игр и розыгрышей, не связанные с рекламными акциями.

- Выигрыши и призы от проведенных викторин, конкурсов, лотерей, игр и розыгрышей в рамках рекламных акций.

Согласно п.1 ст.224 НК РФ в первом случае доход налогового резидента облагается по ставке 13%. Если победитель розыгрыша не является резидентом, то платит по ставке 30%. По таким доходам стоимость призов, не облагаемых налогом, не предусмотрена налоговым законодательством.

Важно! За выигрыши, не связанные с рекламой товаров, работ и услуг, нужно платить по ставкам 13% и 30% для резидентов и нерезидентов соответственно, а необлагаемого минимума по налогу за приз в рекламной акции нет.

В случае же рекламных акций в соответствии с п.2 ст.224 НК РФ действует ставка 35%, применяемая всеми плательщиками. А согласно п.28 ст.217 НК РФ действует освобождение от НДФЛ в части приза, не превышающей 4 000 рублей. Этот необлагаемый минимум распространяется на:

- подарки от индивидуальных предпринимателей и фирм;

- стоимость призов от конкурсов и соревнований, учреждаемых по инициативе Правительства России, региональных и местных властей;

- стоимость выигрышей от участия в лотереях и азартных играх.

Итак, какой налог нужно платить при выигрыше квартиры в лотерею или в конкурсе:

- если лотерея или конкурс имеют рекламный характер, то 35% стоимости квартиры;

- а если выиграл квартиру в лотерею, проводимую без рекламы, то процент налога составит 13% или 30%; в большинстве случаев применяется ставка 13%, т. к. большая часть населения России являются ее налоговыми резидентами.

Как платить налог с приза — согласно ст.228 НК РФ физические лица, получившие самостоятельные доходы в виде подарков, призов и выигрышей, обязаны так же самостоятельно заявить о них в ИФНС, рассчитать и уплатить НДФЛ. Чтобы заявить о доходах, необходимо использовать декларацию 3-НДФЛ.

Важно!

Если даритель — фирма либо ИП — сам удержит и перечислит в бюджет НДФЛ за вас, то вам не нужно ничего подавать в налоговую.

Важно заполнить правильный бланк декларации. Так, в 2021 году заполняется форма, принятая за 2021 год. Ее можно скачать здесь. Также листы декларации всегда можно бесплатно получить в ИФНС.

Для отражения доходов в виде призов используется лист «Приложение 1».

А если у вас есть подарки и призы, попадающие под п.28 ст.217 НК РФ, вам еще нужен лист «Приложение 4»..

Важно!

Декларацию нужно подать до 30 апреля года после года получения подарков и призов.

Ее можно подать:

- лично;

- через представителя;

- письмом;

- в Личном кабинете налогоплательщика;

- заполнить в специальной программе и подать на флешке.

Рассмотрим примеры расчета.

Пример 1

Ульянова Инна в рамках рекламной акции бренда цифровой техники выиграла планшет стоимостью 25 000 рублей. Она обязана уплатить с него НДФЛ по ставке 35%, но может уменьшить базу на необлагаемые 4 000 рублей. Налог на выигрыш планшета составит: (25 000 — 4 000) × 35% = 7 350 рублей.

Пример 2

Ульянова Инна выиграла в стимулирующей лотерее 40 000 рублей. Она является резидентом России, поэтому НДФЛ за выигрыш приза в конкурсе свыше 40 000 рублей будет облагаться по ставке 13% и без каких-либо вычетов: 40 000 × 13% = 5 200 рублей.

Пример 3

Ульянова Инна выиграла билет на концерт стоимостью 5 000 рублей. Розыгрыш проводился в рамках рекламной акции. Инна не является резидентом России. Во-первых, база будет уменьшена на 4 000 рублей: 5 000 — 4 000 = 1 000 рублей. А НДФЛ составит: 1 000 × 30% = 300 рублей.

Налог уплачивается до 15 июля после подачи декларации:

Чек рекомендуется хранить в течение 3 лет. Электронный чек тождественен бумажному.

Итоги

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

- Призы от рекламных мероприятий облагаются по стандартным ставкам — 13% и 30% для резидентов и нерезидентов соответственно.

- Выигрыши от рекламных акций облагаются в полном объеме, без предоставления скидок и вычетов.

- Подарки от мероприятий нерекламного характера облагаются по ставке 35%.

- Подарки и призы от нерекламных мероприятий не облагаются НДФЛ в части, не превышающей 4 000 рублей.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

Видео:3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

Может ли организатор приза оплатить налог на выигрыш

Пунктом 1 ст. 226 НК РФ предусмотрено, что российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в п. 2 ст.

226 НК РФ, признаются налоговыми агентами в отношении таких доходов, выплачиваемых физическому лицу, и обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со ст. 224 Кодекса.

Высокая ставка целых 35 % — используется в том случае, если целью устроителя была реклама (стимулирование продаж).

Розыгрыш призов от Спрайта, конкурс на самую интересную историю Как я начал курить от Мальборо, вручение путвки на двоих тысячному клиенту турфирмы, обратившемуся в не на День Валентина и тому подобное вс, в результате чего повышается количество продаж, обращений, посещений, попадает в эту категорию.

Рассказываем, как заплатить налог с подарка, приза или выигрыша 7649

Тимур из Пятигорска выиграл в 2010 году у Дмитрия Диброва 3 000 000 рублей. Все у него спрашивали, что он сделает с деньгами. Тимур честно отвечал: 1 048 600 заплатил в виде налога. Это 35% от суммы выигрыша. На оставшиеся деньги купил квартиру на одном этаже с родителями.

https://www.youtube.com/watch?v=W3w4QewYNzI

Если подарок дарит предприятие, где вы работаете, бухгалтерия сама удержит налог из ваших доходов. Правда, есть оговорка: если размер налога на подарок не превышает 50% от заработка. Если это так, то налог придется платить самому. Но работодатель предупредит вас об этом в налоговом уведомлении. Там будет указана сумма дохода и сумма неудержанного налога.

Налог на призы и выигрыши

Высокая ставка — целых 35 % — используется в том случае, если целью устроителя была реклама (стимулирование продаж).

Розыгрыш призов от «Спрайта», конкурс на самую интересную историю «Как я начал курить» от «Мальборо», вручение путёвки на двоих тысячному клиенту турфирмы, обратившемуся в неё на День Валентина и тому подобное — всё, в результате чего повышается количество продаж, обращений, посещений, попадает в эту категорию.

Если подарок дарит предприятие, где вы работаете, бухгалтерия сама удержит налог из ваших доходов. Правда, есть оговорка: если размер налога на подарок не превышает 50% от заработка. Если это так, то налог придется платить самому. Но работодатель предупредит вас об этом в налоговом уведомлении. Там будет указана сумма дохода и сумма неудержанного налога.

При планировании стимулирующего мероприятия выяснилось, что клиент хочет сам заплатить налоги за своих победителей (т.к. призы крупные и налоги практически всем потребителям не по карману), возможно ли это сделать за потребителя? Может ли это сделать сам клиент? И как снизить налоги в рекламной акции?

В соответствии с п.1 ст. 45 Налогового кодекса РФ налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах. Согласно п. 9 ст. 226 НК РФ уплата налога за счет средств налоговых агентов не допускается.

При заключении договоров (а правила по сути являются текстом договора, заключаемого между организатором и участником) запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога за физических лиц.

Рекомендуем прочесть: Программа для ветеранов труда

Налог на выигрыши и призы

В разделе Бухгалтерия, Аудит, Налоги на вопрос Налог с приза? Должен ли я заплатить налоги с приза и в каком размере? Если приз представляет из себя: заданный автором распространиться лучший ответ это Платить налог Вы обязаны.

Если участие в акции, повлекшей получение указанного сертификата, производилось в рекламных целях, то ставка налога составляет 35 % от стоимости приза (п. 2 ст. 224 НК РФ). Но налог по этой ставке будет взиматься только с суммы, превышающей 4000 руб. , в связи с тем, что призы (выигрыши) в конкурсах стоимостью до 4000 руб.

налогом не облагаются (п. 28 ст. 217 НК РФ) .

В Вашем случае получается: Номинальная стоимость сертификата (10000) + денежная составляющая (3231) — размер необлагаемый налогом (4000) (если до этого Вы не получали никаких других выигрышей, т. к. это годовая сумма, т. е. все призы в денежном выражении, необлагаемые налогом по ставке 35% должно в течение года не превышать 4000 руб. ) х 35% = сумма налогового обязательства.

Налог на приз

Видео:НДФЛ от выигрышей в рекламных акцияхСкачать

Как Налоговому Агенту Заплатить Ндфл С Призов В Соревнованиях

Если сумма выигрыша оказалась меньше сделанной налогоплательщиком ставки или равна ей, то удерживать налог не нужно. Нет необходимости в такой ситуации подавать и справку 2-НДФЛ, и расчет по форме 6-НДФЛ, поскольку отсутствует облагаемый доход.

В разд. 5 вносятся суммы начисленного и фактически полученного дохода в виде приза в рекламной акции, с которого не удержан НДФЛ, и сумма исчисленного, но не удержанного налога (гл. VII Порядка заполнения справки 2-НДФЛ).

Кто должен заплатить 13% НДФЛ с денежного приза на соревнованиях

В Вашем случае, требуется уточнение — в соревнованиях какого уровня Вы принимали участие. Так, на основании п.20 ст.

217 НК РФ, полностью освобождаются от налогообложения призы в денежной и натуральной форме, полученные спортсменами за призовые места на Олимпийских, Паралимпийских и Сурдлимпийских играх, Всемирных шахматных олимпиадах, чемпионатах и кубках мира и Европы, а также на чемпионатах, первенствах и кубках РФ. Условием для освобождения полученных доходов от обложения НДФЛ является выплата (выдача) призов за счет средств официальных организаторов или соответствующих бюджетов. Также освобождены от налогооблажения суммы призов до 4 000 рублей включительно если соревнования проведены в соответствии с решениями Правительства РФ, законодательных (представительных) органов госвласти или представительных органов местного самоуправления (абз. 3 п. 28 ст. 217 НК РФ).

По общему правилу, российская организация — источник выплаты дохода в виде приза на основании положений п. 1 ст. 226 НК РФ, и признается налоговым агентом. Поэтому она обязана удержать и перечислить в бюджет сумму НДФЛ со стоимости приза.

Нужно ли платить НДФЛ с выигрыша при участии в соревнованиях

Гр. Фомичев С.А. в 2012 г. участвовал в нескольких шахматных турнирах. Один из них был организован профсоюзом компании, где он работает. Со стоимости полученного за 1-е место приза (3000 руб.) работодатель полностью удержал НДФЛ. Другие турниры были организованы по решению администрации г. N.

Организацию мероприятий взяли на себя коммерческие предприятия города. С.А. Фомичев получил от них награды стоимостью 3000 руб. и 3500 руб. Соответственно у организаций не возникло обязанностей налоговых агентов при выплате этого дохода. Однако общая стоимость полученных наград превысила 4000 руб.

, поэтому в срок не позднее 30 апреля 2013 г. С.А. Фомичев должен подать декларацию по форме 3-НДФЛ (п. 1 ст. 229 НК РФ). В листе Г1 декларации он укажет по строке 090 общую сумму дохода — 6500 руб., а по строке 100 сумму дохода, не подлежащую налогообложению, — 4000 руб.

Сумма НДФЛ, подлежащая к уплате в бюджет, составит 325 руб. [(6500 руб. – 4000 руб.) х 13%].

Отметим важный момент: у компаний — организаторов соревнований при соблюдении условия, прописанного в абз. 3 п. 28 ст. 217 НК РФ, не возникает обязанностей налоговых агентов при выплате (выдаче) физлицу в течение года призов общей стоимостью 4000 руб.

и менее. И сведения в инспекцию в таком случае налоговые агенты тоже не подают. Но у гражданина может возникнуть обязанность уплатить налог самостоятельно, если он получил награды от нескольких организаций и их совокупная стоимость превысила 4000 руб.

При выдаче каких подарков и призов налоговый агент обязан удержать НДФЛ

Независимо от оснований выдачи подарка с его стоимости не нужно удерживать НДФЛ, если общая сумма подарков от работодателя данному физлицу с начала года не превысила 4000 руб. С суммы свыше этого предела работодатель обязан удержать НДФЛ.

Поскольку работнику выплачиваются и иные доходы — зарплата, премии, денежные компенсации и др., то работодатель сможет удержать НДФЛ даже при выдаче подарка в натуральной форме.

Но удерживаемый налог не должен превышать 50% от суммы выплат, причитающихся к выдаче физлицу (п. 4 ст. 226 НК РФ).

Примечание. Если подарок вручается лицу, не работающему в данной организации, и с его стоимости невозможно удержать НДФЛ, необходимо сделать копию с паспорта получателя подарка. Иначе даритель не сможет заполнить справку по форме 2-НДФЛ.

Каков общий порядок уплаты НДФЛ при получении физическим лицом призов, подарков, выигрышей

Пункт 1 ст. 210 НК РФ указывает, что при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

https://www.youtube.com/watch?v=wBXiBr88mp0

В то же время по каким-либо причинам у налогоплательщика просто могут отсутствовать сведения, необходимые для составления налоговой декларации (например, доход (подарок, приз) был получен в натуральной форме и налоговый агент не направил в адрес налогоплательщика сведения по форме 2-НДФЛ).

Ндфл с подарков, призов и выигрышей

д.), при первой выплате дохода в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов от суммы выплат, причитающихся к выдаче работнику.

Если же работник других доходов в организации не получает или срок, в течение которого налог может быть удержан, превышает 12 месяцев, то организация должна сообщить об этом в свою налоговую инспекцию (по форме 2-НДФЛ) и указать сумму задолженности физического лица по налогу. Сделать это нужно не позднее одного месяца после получения работником дохода.

Уплата налога, переданного на взыскание в налоговый орган, производится налогоплательщиком на основании налогового уведомления. Уведомление вручается налоговой инспекцией по месту жительства налогоплательщика. Уплата налога по такому уведомлению осуществляется равными долями в два платежа:

- первый — не позднее 30 дней с даты вручения налогового уведомления;

- второй — не позднее 30 дней после первого срока уплаты.

При расчете налога налоговые вычеты предоставляются налогоплательщику в общеустановленном порядке. Что касается подарков деловым партнерам — физическим лицам, то организация должна подать сведения о лицах, получивших презент. Сделать это нужно, если стоимость подарка больше 4000 руб.

и при наличии данных об одаряемом лице. Получить такие данные — обязанность налогового агента. ПРИМЕР 60 А.В. Сергеев работает в строительной компании ЗАО «Салют» экспедитором с окладом 10 000 руб. в месяц. Детей у Сергеева нет. ЗАО «Салют» является для Сергеева основным местом работы.

Сергеев подал в бухгалтерию организации заявление на получение стандартного налогового вычета в 400 руб., предусмотренного подпунктом 3 пункта 1 статьи 218 Налогового кодекса РФ (права на получение стандартных налоговых вычетов, предусмотренных подпунктами 1 и 2 пункта 1 статьи 218 Налогового кодекса РФ, Сергеев не имеет).

Зарплата в ЗАО «Салют» выдается сотрудникам 6-го числа следующего месяца.

В январе организация с целью поощрить Сергеева — одного из своих старейших работников — приобрела видеомагнитофон стоимостью

ДЕБЕТ 91-2 КРЕДИТ 68 субсчет «Расчеты по НДС»

- 900 руб. — начислен налог на добавленную стоимость по безвозмездной передаче;

ДЕБЕТ 44 КРЕДИТ 70

- 10 000 руб. — начислена заработная плата работнику за январь (в составе общей суммы заработной платы по организации);

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по налогу на доходы физических лиц»

- 1495 руб. — удержан налог на доходы физических лиц из заработной платы работника.

В феврале бухгалтер ЗАО «Салют» сделал в учете следующие проводки.

ДЕБЕТ 50 КРЕДИТ 51

- 8505 руб. — получены в банке денежные средства на оплату труда за январь (в составе общей суммы заработной платы по организации); ДЕБЕТ 70 КРЕДИТ 50

- 8505 руб. — выдана заработная плата работнику за минусом удержанного налога (в составе общей суммы заработной платы по организации); ДЕБЕТ 68 субсчет «Расчеты по налогу на доходы физических лиц» КРЕДИТ 51

- 1495 руб. — налог на доходы физических лиц перечислен в бюджет (в составе общей суммы платежа по организации).

Призы и выигрыши Размер налога, который надо заплатить со стоимости приза, зависит от того, где человек его выиграл. Возможны две ситуации. Первая ситуация. Человек стал победителем конкурса или игры, которые проводились в рекламных целях.

От стоимости полученных в таких случаях выигрышей закон предписывает перечислять в бюджет 35 процентов. Это установлено пунктом 2 статьи 224 Налогового кодекса РФ. Однако платить налог нужно не со всей стоимости приза.

Дело в том, что выигрыши, которые получены во время рекламных акций, не облагаются НДФЛ в пределах 4000 руб. в год (п. 28 ст. 217 Налогового кодекса РФ). Следовательно, если вы участвовали в рекламном розыгрыше, и вам достался приз, стоящий менее 4000 руб.

, платить налог вообще не нужно. А когда приз стоит дороже, то придется заплатить НДФЛ с разницы между полученным и 4000 руб.

https://www.youtube.com/watch?v=ogdVp1DDb3Y

Вторая ситуация. Человек получил выигрыш в казино, интернет-кафе, игровом клубе или участвуя в лотерее (то есть в игре, основанной на www.rosbuh.ruwww.rosbuh.ruwww.rosbuh.ru

📹 Видео

Как отчитаться в налоговую по дивидендам и сделкам? Пошаговая инструкцияСкачать

Налог с выигрыша в букмекерской конторе, как платить и заполнять декларацию 3-НДФЛ выигрыш со ставокСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

С каких доходов надо платить НДФЛ самостоятельноСкачать

3 НДФЛ при продаже валюты 2023 Как платить налог с продажи валюты на бирже и заполнить декларациюСкачать

Как ИП уплачивает НДФЛ?Скачать

Налогоплательщики НДФЛ. Налоговый агент I Крысанова А.С.Скачать

Как налоговому агенту вернуть или зачесть переплату по НДФЛ?Скачать

Как и кем платятся налоги. Налоговый агент. Налоги с ценных бумагСкачать

Как заполнить декларацию 3-НДФЛ | Подробная инструкцияСкачать

НДФЛ ошибка ИП в платеже статусе платежа налоговый агентСкачать

Кто такой налоговый агент? / Когда налоги платят за Вас?Скачать

Как не платить НДФЛ?Скачать

Как вернуть излишне уплаченный налог по брокерскому счету? Декларация 3 НДФЛ или заявление брокеру?Скачать

Как оплатить налог на доходы физических лиц: срок уплаты НДФЛСкачать