У многихработников возникает вопрос относительно налогообложения их дохода. Существуютразличные ситуации, которые требуют особого подхода к начислению заработкачеловека, например, болезнь или выход в декрет. Изменяется ли при этомудержание и как? В статье будет подробно рассказано, удерживается ли налогс больничного.

- Какой налог платят с больничного листа в 2021 году?

- Кто ответственен за уплату подоходного налога с больничного?

- Когда именно удерживается налог при нетрудоспособности сотрудника?

- Когда налог с дохода переводится в бюджет?

- Пошаговая инструкция: выплата больничных и отчисление с их налога

- Облагается ли больничный налогом при заключении договора ГПХ?

- Заключение

- Какими налогами облагаются выплаты по больничному листу в 2021-2021 году

- Облагается ли больничный НДФЛ

- Больничные облагаются ли страховыми взносами

- Облагается ли больничный подоходным налогом

- Облагаются ли больничные взносами в ПФР

- Облагается ли больничный алиментами

- 2021 какие взносы налоги начисляются на больничный лист

- Какие больничные облагаются страховыми взносами в 2021 году

- Какими налогами облагается больничный по беременности и родам

- Особенности обложения больничного листа страховыми взносами

- Начисляются ли страховые взносы на больничный лист в 2021 году

- В каких случаях пособие по временной нетрудоспособности облагается взносами

- Ошибки при обложении пособий по больничному листу

- Начисляются ли страховые взносы и НДФЛ на больничный лист в 2021 году: облагаются ли 3 дня больничных за счет работодателя

- Уменьшаются ли страховые выплаты для работодателя за счет пособия по больничному

- Взносы с больничного листа в 2021 году

- Облагаются ли страховыми взносами больничные листы по закону в 2021 году

- Облагается ли больничный взносами в ПФР, страховыми взносами, НДФЛ

- Оплата больничного листа в 2021-2021 году: сроки, размер, расчет и порядок выплат

- Начисляются ли на больничный страховые взносы

- Какими налогами облагаются выплаты по больничному листу в 2021 году

- Какими налогами облагаются выплаты по больничному листу

- Сроки уплаты налогом НДФЛ с больничного листа в России в 2021 году

- Облагается ли больничный лист страховыми взносами в 2021 году

- 📸 Видео

Какой налог платят с больничного листа в 2021 году?

Сумма, исчисленная по стандартному больничному, попадает под налогообложение. Из нее вычитается налог на доходы физлиц.

Это объясняется тем, что данные отчисления не относятся к категории соцпособий, освобожденных от удержаний на законодательном уровне.

Ставка установлена Налоговым кодексом РФ и составляет 13 процентов.

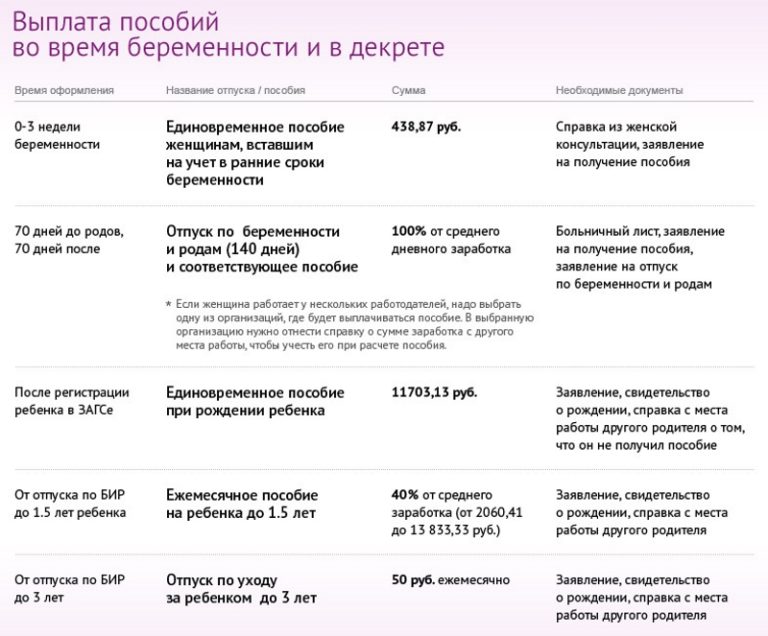

Стоит помнить о том, что декрет, в который выходит беременная, также является больничным.

Однако его природа носит льготный характер, что позволяет исключить пособия из перечня доходов, облагаемых НДФЛ (п. 1 ст. 217 НК).

Кто ответственен за уплату подоходного налога с больничного?

НДФЛ перечисляется в бюджет налоговым агентом. Таким образом, гражданин, с дохода которого удерживается определенная сумма, фактически не осуществляет никаких действий.

В качестве ответственной организации выступает наниматель, если субъект не принимает участие в пилотном проекте Фонда соцстраха, либо работодатель и ФСС (при наличии в регионе «пилота»).

При удержании средств нанимателем сотруднику перечисляется вся сумма больничного. При этом начиная с 4-го дня нетрудоспособности отчисления проводятся не за счет компании, а посредством финансирования госструктурой.

Тем не менее налоговым агентом остается работодатель. Таким образом, выплаты предполагают удержание НДФЛ со всей суммы, полагающейся сотруднику, бухгалтерской службой организации.

Если субъект РФ участвует в пилотном проекте, то пособие рассчитывается бухгалтером только за три первых дня. Остальная часть переводится напрямую ФСС.

Таким образом, при наличии принятой в регионе экспериментальной программы наниматель выступает в качестве налогового агента лишь в первые дни нахождения на больничном гражданина, оформленного в штат.

Когда именно удерживается налог при нетрудоспособности сотрудника?

Налог по больничному в 2021 году удерживается единовременно с выплатой денежных средств сотруднику (ст. 226 НК России).

Датой перечисления денег считается ближайший день предоставления работникам заработной платы, следующий за моментом утверждения пособия.

Последнее назначается не позднее десяти суток с даты представления сотрудником пакета документов, необходимых для осуществления процедуры (ст. 15 Федерального закона за номером 255-ФЗ).

Другие акты не могут выступать в качестве основания для предоставления человеку положенных ему средств.

Когда налог с дохода переводится в бюджет?

Перечисление средств в казну государства производится в срок не позднее окончания месяца, в котором сотруднику перевели пособие по нетрудоспособности (ст. 226 НК Российской Федерации).

Так, период, установленный законодательством более продолжительный, нежели тот, что принят по общим правилам.

Вместе с тем никто не заставляет бухгалтерию тянуть время. Перевод можно осуществить сразу, после удержания НДФЛ.

Налоги с отпускных: когда и как платить, сроки перечисления.

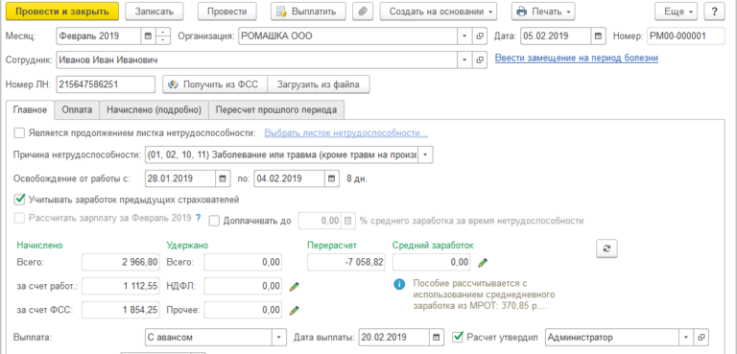

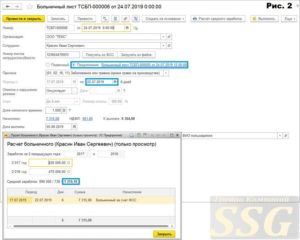

Пошаговая инструкция: выплата больничных и отчисление с их налога

Весь процесс по выплате больничных можно поделить на отдельные действия.

Тогда процедура будет состоять из следующих самостоятельных этапов:

- Гражданин после болезни представляет в адрес нанимателя листок,свидетельствующий о периоде нетрудоспособности. Документ можно передатьработнику бухгалтерии.

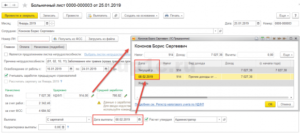

- Через 10 суток человеку назначается пособие. Уполномоченным сотрудникомоформляется справка-расчет к бюллетеню. В ней содержится вся необходимаяинформация и время исчисления выплаты. Приказ на отчисления не издается. Такжеработник бухгалтерской службы заполняет часть листка.

НДФЛ не подлежит выделению в бюллетене. Пособие в документе уже указано с учетом соответствующих удержаний.

Справка-расчет формируется в свободной форме.

https://www.youtube.com/watch?v=_EnLybCy3hk

При желании указать сумму налоговых удержаний в акте нужно дополнить его соответствующей строкой.

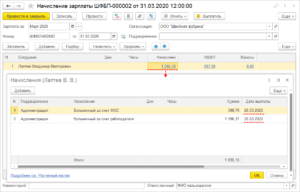

- В ближайший день выдачи заработной платы (в организации устанавливается по усмотрению руководства с соблюдением требований ТК РФ) бухгалтер рассчитывает работника в соответствии с листком нетрудоспособности вместе с зарплатой. В этот же день удерживаются налоги.

- Далее, бухгалтерское подразделение нанимателя осуществляет расчет по НДФЛ с бюджетом. Как уже было отмечено, дедлайн устанавливается на последнюю дату месяца, в котором был произведен расчет.

- Стоит заметить, что действует правило о переносе периода на ближайший будний день (ст. 6.1 НК России).

Расчет с казной в тот же день, что и выплата зарплаты, а также совершение указанных действий на следующий день также не будут являться ошибкой.

Бухгалтерская служба должна исходить из того, какой способ будет более удобен для организации.

Скачать заявление в ФСС выплаты на больничном. [61.00 KB]

Облагается ли больничный налогом при заключении договора ГПХ?

Данный вопрос не совсем уместен, поскольку ГПД заключается на условиях, не предполагающих установления обязательств в отношении нанимателя на перечисление средств в ФНС на соцстрахование работника.

Поэтому подрядчик не может рассчитывать на оплату больничного. Соцпособия гражданину, осуществляющему деятельность на основании указанного документа, также не положены.

Кроме того, согласно ст. 183 ТК РФ нормы трудового законодательства об оплате дней нетрудоспособности на контрагентов не распространяются.

Соответственно, вопрос об удержании НДФЛ отпадает.

Заключение

Таким образом, налог на доходы физлиц удерживается и с больничных пособий, выплачиваемых согласно представленному гражданином листу нетрудоспособности.

Удержанию подлежат 13% от поступлений за счет работодателя. Данная норма не относится к больничному, связанному с декретом.

Видео:Изменения в выплатах по больничному листуСкачать

Какими налогами облагаются выплаты по больничному листу в 2021-2021 году

Каждый работающий человек отчисляет в пользу государства некую сумму, равную 13% от его ежемесячных доходов. Но каждый человек может заболеть и просидеть дома несколько дней. За этот период он получит компенсацию. Облагаются ли какими-либо налогами выплаты по больничному листу?

Облагается ли больничный НДФЛ

Существует несколько оснований для получения больничного листа. Основные из них – это болезнь, травма, беременность и роды, уход за ребёнком. От того, по какой причине выдан листок нетрудоспособности, зависит факт налогообложения выплат.

По факту, компенсация за дни болезни – это доход работающего человека. Следовательно, к доходу применяются все нормы налогообложения, в том числе и по НДФЛ. В то же время, эти выплаты не относятся к фонду оплаты труда, поэтому не должны облагаться подоходным налогом.

Однако эти выплаты также не являются и государственной компенсацией, поэтому облагаются также всеми предусмотренными в законодательстве взносами. Но, если работодатель будет учитывать эти выплаты в качестве базы для начисления взносов в ФСС, то они могут быть не приняты по следующим причинам:

- произошло нарушение действующего законодательства. Например, бухгалтерия неправильно произвела расчёт среднего заработка для заболевшего работника;

- отсутствуют документы, подтверждающие право на выплаты. В данном случае, это сам больничный лист;

- больничный лист изначально был неправильно оформлен.

Согласно действующему налоговому законодательству, выплаты по больничному листу подлежат налогообложению в общем порядке. НДЛФ уплачивается за счет средств работника.

https://www.youtube.com/watch?v=PxNuGFwmBqA

Подоходным налогом облагаются выплаты, полученные по больничному, выданному по следующим основаниям:

- работник заболел сам;

- у него заболел ребёнок или иной родственник, который требует за собой ухода;

- карантин по инфекционному заболеванию;

- получение травмы, как на производстве, так и в быту;

- потребность в получении дополнительного лечения в стационаре или в санатории.

Все выплаты по больничному листу начисляются только после того, как работник представит его в бухгалтерию. Согласно ст. 217 НК РФ, эти выплаты можно отнести к денежным доходам, соответственно:

- если больничный лист выдан по причине болезни самого сотрудника, его ребёнка, родственника и по другой причине, то с полученного «больничного» пособия начисляются все необходимые налоги, сборы и взносы;

- если больничный выдан по причине беременности сотрудницы и её дальнейших родов, то никакие налоги и сборы с этих выплат не удерживаются. Женщина получает 100% заработка за весь период нетрудоспособности, который зависит от количества ожидаемых детей;

- если больничный выдан на том основании, что работник получил травму на производстве, то выплаты также не облагаются ни НДФЛ, ни обязательными страховыми взносами. Это происходит по той причине, что работник временно потерял нетрудоспособность по вине руководства, поэтому взимать с него ещё и дополнительные суммы государство посчитало неправильным.

Каждый бухгалтер должен знать, что размер пособия по временной нетрудоспособности зависит от стажа самого работника. Работник может получить от 60% до 100% от рассчитанного на основании среднего заработка за день пособия. Только больничный, выданный в связи с беременностью и родами, оплачивается 100% вне зависимости от стажа работницы.

Минимальный срок болезни – 10 дней подряд. Если есть необходимость, терапевт может продлить до 30 дней. Если больной не идёт на поправку, то созывается специальная комиссия, которая может продлить период болезни до 1 года. За это время нужно либо выздороветь, либо оформить инвалидность.

Так как законодательно пособие по безработице относится к доходу, то на него необходимо делать соответствующие начисления:

- подоходный налог в размере 13% от получаемой на руки суммы;

- взносы в ПФР и ФСС;

- иные отчисления, которые связаны с социальными нуждами.

Никаких нюансов по начислению, удержанию или перечислению в бюджет нет. Всё происходит в обычном режиме.

Важно! Все начисления необходимо делать уже после того, как работник сдаст больничный лист в бухгалтерию. В течение 10 дней работнику должно быть назначено пособие, которое он получит в день выплаты очередной заработной платы.

Если работник заболел после увольнения, то он имеет право на оплату листка нетрудоспособности.

Важное условие! Болезнь должна наступить в течение 30 дней после увольнения, а сам работник не должен быть трудоустроен в этот период.

Предъявить больничный бывшему работодателю он может в течение полугода после болезни. При этом он также должен представить доказательства того, что он не работал в этот период.

Как уже упоминалось выше, выплаты по больничному листу (за исключением некоторых случаев) поддаются налогообложению в размере 13% от начисленной суммы.

Работодатель имеет право назначить своим работникам дополнительную материальную помощь в связи с определёнными основаниями болезни. Например, доплату до размера оклада в связи с болезнью ребёнка или самого работника.

Если такие доплаты прописаны в коллективном договоре или ином нормативном локальном акте, то налогообложению они не подлежат.

На основании всего вышеизложенного можно сделать вывод, что:

- компенсация за период болезни замещает собой заработную плату, хотя и не относится к фонду оплаты труда. Поэтому НДЛФ нужно начислять во всех случаях, кроме прописанных в законе исключений;

- выплаты производится следующим образом – первые 5 дней оплачивает работодатель, а остальной период оплачивается из «кармана» ФСС. Поэтому в первые 5 дней НДФЛ выплачивается за счёт самого заболевшего работника, а за остальной период – ФСС платит НДЛФ;

- сам работник не принимает никакого участия в процессе начисления и уплаты НДФЛ. На руки он уже получает сумму, из которой произведены все необходимые удержания.

Такие правила действуют в России уже 10 лет, и бухгалтера уже «набили» руку по отчислению подоходного налога и других взносов в бюджет страны.

Больничные облагаются ли страховыми взносами

Выплаты на период болезни осуществляются за счёт средств самого работодателя, а также ФСС. Согласно ст. 9 закона 212-ФЗ, у работника нет обязанности по самостоятельному начислению необходимых взносов.

https://www.youtube.com/watch?v=ZH8-s1qh95s

Это факт обусловлен следующими причинами:

- страховые взносы уже являются частью пособия по нетрудоспособности;

- ФСС не должен делать отчисления в отношении самого себя.

Исходя из этого, можно сделать вывод, что выплаты по больничному листу облагаются только подоходным налогом. Такие правила действуют с 2009 года.

С 2021 года в оборот пущена новая форма больничного листа, в котором есть следующие основные строки:

- сумма, которую получит заболевший работник от Фонда соцстраха;

- сумма средств, которую заболевший работник получит от работодателя;

- итоговая строка, в которой указывается суммарное значение этих двух показателей.

Эти сроки обязан заполнять работодатель. На основании сделанных расчётов формируется платёжная ведомость, в которой указывается сумма к выплате. Когда работник получает эти средства на руки, он расписывается в этом документе об их получении.

Расчёт делается бухгалтерской службой на основании следующих показателей:

- стаж данного сотрудника. Если он имеет общий страховой стаж менее 5 лет, то он может рассчитывать лишь на 60% от среднего заработка. Если величина общего стажа колеблется в пределах от 5 до 8 лет, то сотрудник получит 80%, если же стаж более 8 лет – то оплата будет производиться в размере 100% от среднего заработка;

- средний заработок этого работника за 1 рабочий день. Для расчёта следует брать показатели за последние 2 года. Именно для этих целей при увольнении выдаётся справка о среднем заработке;

- продолжительность болезни в днях.

Облагается ли больничный подоходным налогом

Выплаты по больничному листу облагаются подоходным налогом. Хотя эти средства не относятся к фонду оплаты труда, НДФЛ на них необходимо начислить. Делается это следующим образом:

- 5 дней болезни оплачиваются работодателем. С этих выплат именно работодатель исчисляет, удерживает и уплачивает налог;

- последующие дни оплачиваются Фондом социального страхования. Теперь на этот фонд легла обязанность по уплате налога.

Как и во всех остальных случаях, работник не имеет отношения к перечислению налога в бюджет. Этим занимается налоговый агент – ФСС и работодатель.

Облагаются ли больничные взносами в ПФР

Как уже упоминалось, выплаты по больничному листу производятся за счёт средств ФСС (полностью или частично). Та часть больничного листа, которая оплачивается за счёт средств этого фонда, не облагается никакими обязательными страховыми взносами.

В п. 1 ст. 9 Закона № 212-ФЗ сказано, что выплаты по больничному листу – это пособия, получаемые за счёт средств государственного фонда. Поэтому начислять и взимать страховые взносы с этих пособий нельзя.

В некоторых случаях, несколько дней болезни работника оплачиваются из «кармана» работодателя. Эти выплаты также не облагаются страховыми взносами по причине «государственности» пособий.

В п. 1 ст. 20. 2 Закона 125-ФЗ сказано, что «больничные» выплаты также не облагаются взносами за «травматизм».

Облагается ли больничный алиментами

Материальная поддержка ребёнку необходима всегда, вне зависимости от того, более родитель или нет. Так как, выплаты по больничному листку являются доходом гражданина, то алименты с них удерживаются.

Но есть важный нюанс! Алименты в пользу ребёнка или иного родственника взыскиваются с «больничных» выплат только в том случае, если есть решение суда или судебный приказ, то есть открыто исполнительное дело и выдан исполнительный лист. Он может быть выдан на основании:

- алиментного соглашения, которое супруги заключают между собой, но один решил его не исполнять;

- исполнительный лист, выданный на основании решения суда или судебного приказа.

Поэтому никакой другой документ не может являться основанием для удержания алиментов. Например, родитель передаёт деньги другому родителю на содержание их общего ребёнка. Никаких документов они не подписывали и не составляли.

Таким образом, уплата производится на основании устной договорённости. Один родитель заболевает, а второй пишет ему на работу письмо с требованием о выплате ему некой суммы в качестве алиментов.

На основании этого письма удержание не должно быть произведено. Это незаконно!

Чтобы удержание с выплат по листку нетрудоспособности было законным, необходимо предпринять следующие шаги:

- заключить алиментное соглашение или подать исковое заявление в суд с требованием о взыскании;

- дождаться решения суда по делу;

- передать это решение или судебный приказ в службу судебных приставов;

- получить на руки исполнительный документ;

- передать этот документ в бухгалтерию предприятия, на котором трудится алиментоплательщик.

Если предпринять такие действия, то алименты будут отчисляться каждый месяц в день выплаты заработной платы вне зависимости от того, болел ли алиментоплательщик в текущем месяце или нет.

https://www.youtube.com/watch?v=WkaX8EInNcE

Временная нетрудоспособность может повлиять только на размер получаемых алиментов. Например, работник по больничному получает лишь 60% от своего среднего заработка. Проболел он почти месяц, следовательно, получил намного меньшую заработную плату, чем за целый месяц работы. Если алименты взыскиваются в процентном соотношении к доходу, то получатель получит намного меньшую сумму.

Видео:Электронный больничный листСкачать

2021 какие взносы налоги начисляются на больничный лист

Берется ли подоходный налог с больничного листа? Да, в 2021 году его ставка составляет 13%. Он взимается при начислении компенсации сотруднику.

В общем случае первые 3 дня болезни из периода нетрудоспособности работника оплачиваются за счет средств работодателя, остальные дни – за счет средств ФСС.

При этом переход от бумажных носителей к электронному формату ожидается плавным, первые по-прежнему будут котироваться, но постепенно электронный образец заменит бумажный носитель полностью.

Чтобы нововведение не вызвало у россиян слишком бурной реакции, докторам рекомендовано предоставлять выбор самим пациентам, которые смогут определить удобный для себя вариант больничного.

Новшества касаются больничных по беременности и болезни.

Какие больничные облагаются страховыми взносами в 2021 году

Факт нетрудоспособности находит отражением в больничном листе. В нем не указывается диагноз, поскольку он составляет врачебную тайну, проставляется лишь соответствующий код.

Данное пособие является доходом работника, но не его заработной платой, поэтому никакие страховые взносы на него не начисляются и не уплачиваются (п. 3 ст. 422 НК РФ).

В связи с этим возникает другой вопрос: берется ли с больничного листа налог на доходы физических лиц?

Превышение размера больничного над установленным законодательством лимитом приравнивается к издержкам предприятия на зарплату и включается в уменьшаемые прибыль расходы. При этом следует учесть, что сумма доплаты является объектом налогообложения ЕСН.

Однако речь идет исключительно о самом пособии. На предприятии могут установить дополнительные доплаты к пособию. Таковые в 217-й статье не отражены. Продление. По умолчанию в строке стоит нет. Если больничный лист является продолжение выбираем нужный номер больничного лист из раскрывающегося списка. Укажите данные из листа нетрудоспособности.

Пособия по временной нетрудоспособности (больничный) исключены из списка не облагаемых налогом государственных пособий (п. 1 ст. 217 НК РФ). Поэтому всей оплаты больничного листа удерживается НДФЛ при ее выплате работнику (п. 1, 4 ст. 226 НК РФ).

А перечислить НДФЛ в бюджет нужно не позднее последнего числа месяца, в котором работнику выплачено пособие по временной нетрудоспособности (п.6 ст.226 НК РФ).

Со всей суммы больничного пособия удержите НДФЛ. Налог удержите независимо от того, в связи с каким страховым случаем (болезнь самого сотрудника, уход за больным ребенком и т. п.

) назначено пособие. Облагается НДФЛ и пособие, назначенное в связи с несчастным случаем на производстве или профзаболеванием.

Официальное представительство ИА BISHELP — Свидетельство о регистрации СМИ Эл №ФС77-26113 от 09.11.2006 При частичном или полном использовании материалов ИА ссылка на них обязательна.

Авторские права на материалы третьих лиц принадлежат их авторам и правообладателям и отмечены соответствующими ссылками на первоисточник.

Если работник заболел, то за время болезни ему полагается денежное пособие, которое выплачивается по листку нетрудоспособности.

Это официальный документ, выдаваемый медучреждением, который подтверждает факт временной неспособности продолжать трудовую деятельность.

За остальное время подоходный налог оплачивает фонд социального страхования.

По пособиям, выданным по причине карантина или необходимости ухода за больным ребенком, обязанность удержания НДФЛ возлагается на фонд социального страхования.

Для расчета пособия по беременности и родам вноситься доход по годам и кол-во дней отработанных за расчетный период. Сохраните введенные данные, нажмите кнопку «Принять».

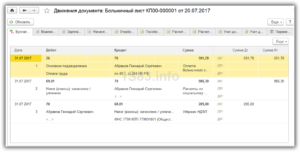

Да, ошибки встречаются во взаиморасчетах довольно часто. Если бухгалтер неправильно произвел расчет, то с Налоговым органом взаимодействовать не обязательно. Поправку следует сделать в акте взаимозачета с Фондом. Для этого готовится справка-расчет с правильными данными.

Денежные средства, выплачиваемые за период нетрудоспособности, которая связана с заболеванием, хоть и не считаются оплатой труда, но облагаются налогами. Согласно законодательным актам нашей страны, НДФЛ с больничного рассчитывается в общем порядке.

Он выплачивается за счёт работника и зависит от причин получения им листа временной нетрудоспособности.

https://www.youtube.com/watch?v=RREzVwct4yw

Для получения оплаты работодателю и в ФСС вместе с заявлением сдается лист о временной потере трудовой способности и все необходимые справки.

Вопрос № 4. В каких формах отчетности отражаются начисления по больничному листку и удержания по ним? Ответ. Суммы подоходного налога, в том числе удержанные из величины пособий по болезни, находят отражение в отчете 6-НДФЛ.

Какими налогами облагается больничный по беременности и родам

С начала 2021 года перечисление НДФЛ с больничного листа и отпускных нужно производить не позднее последнего числа того месяца, в котором они были выплачены.

Чтобы произвести учёт НДФЛ сначала надо вычислить сумму удержания.

Документация рассматривается в течение 10 суток, после чего происходит начисление средств вместе с авансом или заработной платы.

Предварительно с них удерживается налог.

Но все пошло не так. Я пытался вернуть свои деньги, но меня обвинили в мошенничестве, и теперь грозят подать иск в суд или в прокуратуру.

Нужно ли облагать НДФЛ больничный лист в 2021 году? Обязательно ли облагать больничное пособие налогом? Как в 2021 году обстоят дела с первыми тремя днями болезни? Ответим.

Но необходимо учитывать, что работодатель обязан оплатить только первые три дня нетрудоспособности. Остальное время болезни оплачивает фонд социального страхования.

Однако, весь период отсутствия работника на своем рабочем месте по причине болезни, ему оплачивается. И впоследствии эти средства попадают под категорию доходов работника. Поэтому, со средств, которые насчитаны за больничный период, точно так же, как и из заработной платы, вычисляется подоходный налог.

Налоги на компенсацию по больничному рассчитываются по той же схеме, по какой они взимаются с начисленной заработной платы.

Следовательно, из таких сумм работодатель должен удержать НДФЛ и перечислить его в бюджет. Отражение налогообложения пособий на счетах: проводки Часть больничного, оплачиваемого за счет средств работодателя, отражается в бухгалтерском учете как затраты:

- Дт20, 23,25, 26, 44 Кт70.

Начисление ЕСН на доходы по пособиям:

- Дт20, 23, 25, 26, 44 Кт69.

Значит и взимание налога производится с суммы, которая начисляется работнику за первых 3 дня нахождения его на больничном.

В колонке Дата выплаты открывшейся формы в строках с больничными необходимо автоматически заполненную концом месяца дату изменить на предполагаемую дату выплаты пособия по временной нетрудоспособности.

Компенсация по документу, подтверждающему временную нетрудоспособность, рассчитывается в течение 10 дней после сдачи его организации, а выплачивается вместе с зарплатой, последующей за пособием.

Чтобы корректно оформить справку, отражающую НДФЛ с больничного листа, следует учесть советы ФНС. В справке 2-НДФЛ следует указать весь полученный доход за нужный период.

Пособие должно быть назначено работнику в течение 10 календарных дней с даты предъявления больничного работодателю, а перечислено в ближайший после назначения пособия день выплаты зарплаты, установленный у работодателя (ч. 1 ст. 15, ч. 8 ст. 13 Закона от 29.12.2006 № 255-ФЗ).

Причина заболевания. Выбираем из раскрывающего списка; Переходим на кнопку Расчет. В открывшейся форме укажите данные о заработке за 2 предыдущих года.

Лист временной нетрудоспособности или просто больничный лист – это стандартный бланк, который заполняется, а впоследствии заверяется подписью и печатью, врача, к которому обращается заболевший сотрудник предприятия.

Данный документ – это законное основание для того, чтобы в период лечения не выходить на работу, а после закрытия больничного, получить денежную выплату за рабочие дни, пропущенные по болезни.

На основании свидетельства о смерти договор признается разорванным. При этом получить заработок могут наследники погибшего — близкие родственники.

Видео:Больничный лист по уходу за больным ребенком. Изменения с 2021 года. Оплата больничного листа в 2021Скачать

Особенности обложения больничного листа страховыми взносами

Официально трудоустроенные граждане при ситуациях, вызывающих временную нетрудоспособность, имеют право на получение больничного листа, по которому в дальнейшем им будет начислено социальное пособие.

Многих интересует вопрос, начисляются ли страховые взносы на больничный за счет работодателя или же эти выплаты лежат целиком на Фонде социального страхования. Начисление страховых взносов зависит от конкретной причины нетрудоспособности и регулируется Федеральным Законом N 212 от 24 июля 2009 г.

Рассмотрим подробнее каждую из этих причин, а также нюансы, на которые стоит обратить внимание при обложении страховых взносов по листку нетрудоспособности.

Начисляются ли страховые взносы на больничный лист в 2021 году

Страховые взносы на пособие по временной нетрудоспособности отчисляются ежемесячно от официального дохода работника. Пособие, полученное по листку временной нетрудоспособности, – это не доход гражданина, а социальная плата. Соответственно, пособие по больничному листу не облагается страховым взносом.

https://www.youtube.com/watch?v=cAXTMbAv6fw

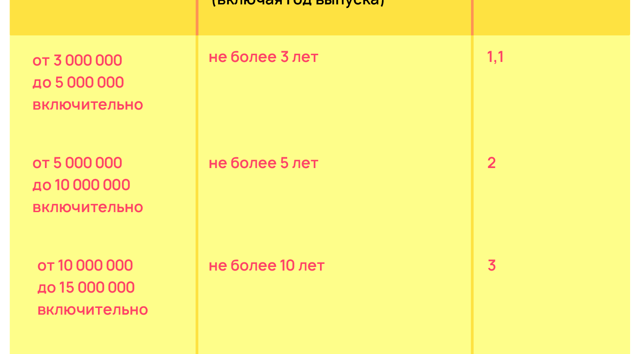

Однако есть и исключение из правил. Страховые взносы будут начисляться в том случае, если размер пособия выше установленного максимума. В этой ситуации первые три дня больничного будут облагаться за счет руководителя.

На 2021 г. установлен порог максимальной выплаты – 865 000 руб. Рассчитывается выплата по следующей формуле: средняя дневная зарплата = суммарный доход за 2 последних года / на количество дней за 2 года (730 или 731 день).

Работники, состоящие в профсоюзе и делающие ежемесячные отчисления, также могут не переживать по поводу страховых отчислений в профсоюз в период нетрудоспособности. Профсоюзные взносы отчисляются только с дохода работника, а социальные выплаты не относятся к числу доходов, следовательно, страховые отчисления с пособий сделаны не будут.

Единственное, на что не распространяется это правило – выплаты НДФЛ. С суммы пособия по временной нетрудоспособности будет вычтен подоходный налог в размере 13%. Это единственный вычет из социальной выплаты.

Внимание! Больничный лист по беременности и родам полностью освобожден от любых сборов и налогов.

В каких случаях пособие по временной нетрудоспособности облагается взносами

Часто возникает вопрос, облагаются ли больничные страховыми взносами в 2021 году. Лист о временной нетрудоспособности – это основной документ, по которому работник имеет право на получение социального пособия.

Эти выплаты не относятся к понятию «доход» и не могут облагаться никакими сборами, кроме НДФЛ. Однако есть исключение из правила. Страховыми взносами облагается пособие по листку нетрудоспособности в том случае, если работодателем превышен максимальный лимит пособия, установленный законом РФ.

В эту категорию относятся доплаты, сделанные организацией работнику до уровня среднего заработка. Страховая выплата вычитается из превышающей суммы, при этом первые 3 дня вычитаются за счет работодателя. Также, если пособие начислено ошибочно, то страховой взнос вычитается со всей суммы выплаты.

Источником пособий по больничному листу являются средства работодателя и Фонда социального страхования.

Исключение составляет только пособие по беременности и родам, которое по законодательству не облагается никакими сборами.

Работодатель может сэкономить, если выплата не будет превышать установленный законом размер максимальной компенсации. На 2021 г. размер составляет 865 000 рублей в год. Из суммы, превышающий этот размер, работодатель обязан вычесть страховой взнос. Однако согласно ст.

430 НК Российской Федерации, Фонд социального страхования компенсирует работодателям сумму, которая была потрачена на социальную выплату работнику по листу нетрудоспособности.

В эту категорию входит и больничный лист в связи с временной нетрудоспособностью по беременности и родам.

Кроме того, по закону РФ ежемесячные взносы за счет уплаченных выплат позволяют работодателям уменьшать их размер.

Ошибки при обложении пособий по больничному листу

К нередким относятся случаи, когда ошибки в оформлении больничного листа приводят к неправильному размеру положенной социальной выплаты. Ошибки могут случиться как из-за человеческого фактора (арифметические ошибки), так и из-за сбоя компьютерной программы. При исправлении подобных ошибок и для перерасчета учитывается результат ошибки – недоплата или превышение пособия.

Если размер пособия меньше положенного, обязательно делается перерасчет и доплачивается сумма за неучтенный ранее период. При этом, если источником выплаченной части пособия был и работодатель и ФСС, то и оплата больничного листа будет разделена между этими двумя организациями.

ВНИМАНИЕ! Независимо от того, по чьей вине была допущена ошибка в расчете больничного листа, ответственность несет работодатель, который становится обязан заплатить компенсацию в размере установленной ЦБРФ суммы за каждый день отсрочки.

После исправления ошибки и подсчёта необходимого размера доплаты, следует ожидать выплату в ближайший день получения заработной платы.

Если сумма пособия превышает положенный размер, взыскать лишнюю сумму представляется возможным только в двух случаях: если произошла счетная ошибка или если страхователь предоставил неверную (ложную) информацию, которая повлияла на размер социальной выплаты. При других обстоятельствах вернуть излишек можно только в том случае, если работник согласится вернуть сумму или даст письменное разрешение на удерживание излишка из следующей заработной платы или пособия работника.

https://www.youtube.com/watch?v=wks5VkYcJhc

Исправленный бланк расчета социальной выплаты прикрепляется к приказу работодателя. Копия приказа отправляется в ПФР.

Подводя итог из всего вышесказанного, становится понятно, что страховые взносы на больничный лист в 2021 году облагаются только в том случае, если работодателем превышен лимит по максимальным выплатам. Кроме того, страховыми выплатами не облагается лист по нетрудоспособности по беременности и родам.

Видео:Налоги скоро повысят: кто будет платить больше? Мосбиржа пробила сопротивление! / НовостиСкачать

Начисляются ли страховые взносы и НДФЛ на больничный лист в 2021 году: облагаются ли 3 дня больничных за счет работодателя

Официально трудоустроенные граждане при ситуациях, вызывающих временную нетрудоспособность, имеют право на получение больничного листа, по которому в дальнейшем им будет начислено социальное пособие.

Многих интересует вопрос, начисляются ли страховые взносы на больничный за счет работодателя или же эти выплаты лежат целиком на Фонде социального страхования. Начисление страховых взносов зависит от конкретной причины нетрудоспособности и регулируется Федеральным Законом N 212 от 24 июля 2009 г.

Рассмотрим подробнее каждую из этих причин, а также нюансы, на которые стоит обратить внимание при обложении страховых взносов по листку нетрудоспособности.

Уменьшаются ли страховые выплаты для работодателя за счет пособия по больничному

Работодатель может сэкономить, если выплата не будет превышать установленный законом размер максимальной компенсации. На 2021 г. размер составляет 865 000 рублей в год. Из суммы, превышающий этот размер, работодатель обязан вычесть страховой взнос. Однако согласно ст.

430 НК Российской Федерации, Фонд социального страхования компенсирует работодателям сумму, которая была потрачена на социальную выплату работнику по листу нетрудоспособности.

В эту категорию входит и больничный лист в связи с временной нетрудоспособностью по беременности и родам.

Однако есть исключение из этого правила. Так, нельзя уменьшить страховые выплаты работодателя, если:

- Больничный лист работником получен в результате травмы на рабочем месте (производственная травма), либо если заболевание связано с трудовой деятельностью работника (профзаболевания);

- Если предприятие работает по общей системе налогообложения, а работник занимается одновременно двумя или несколькими видами трудовой деятельности. При этом организация должна выплачивать специальный налоговый режим – ЕДНВ.

Кроме того, по закону РФ ежемесячные взносы за счет уплаченных выплат позволяют работодателям уменьшать их размер.

Видео:НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Взносы с больничного листа в 2021 году

Если листок нетрудоспособности выдан работнику в связи с его болезнью, травмой или необходимостью ухода за больным членом семьи, то оплата по нему облагается налогом на доходы физических лиц.

НДФЛ должен быть исчислен и удержан со всей суммы пособия. То есть перед перечислением пособия работнику из оплаты больничного вычитается подоходный налог.

И работнику выплачивается пособие за минусом НДФЛ.

Что касается налогообложения больничного листа 2021 по беременности и родам (БиР), то НДФЛ с его оплаты удерживать не нужно. Поскольку данное пособие прямо поименовано в НК в качестве выплаты, не облагаемой НДФЛ (п. 1 ст. 217 НК РФ).

Облагаются ли страховыми взносами больничные листы по закону в 2021 году

В данной ситуации дотацию служащему организации законодательство рассматривает как производственные отношения, и на такие финансовые доходы в пользу трудящихся надо производить начисление взносов в общем порядке.

Случается, что бюллетень по временной утрате способности трудиться оплачивается из личных финансов работодателя. Тогда бухгалтерия компании делает запрос в Фонд соцстрахования на возмещение затрат, понесенных в связи со случившимся. Но зачастую ФСС отказывает на законных основаниях, аргументируя, например, тем, что неправильно был оформлен документ.

Облагается ли больничный взносами в ПФР, страховыми взносами, НДФЛ

Получение травмы, профессиональное заболевание, реабилитация работника, также освобождает организацию от уплаты страховых взносов по причине их статуса как компенсационных выплат. Денежные средства в ситуации нанесения урона здоровью, которые относятся к производственному травматизму, подоходным налогом не облагаются. К таким оплатам относятся:

- вынужденный отпуск на время выздоровления и восстановления;

- необходимое лечение;

- возмещение морального ущерба производится работодателем за свой счет в случае вынесения такого решения судом.

Кроме определенной законодательством суммы выплат, руководство организации может назначить доплату до среднего заработка из собственного резервного бюджета. Однако она не является государственной компенсацией и, по законодательству, облагается соответствующими взносами как заработная плата работающего человека.

Оплата больничного листа в 2021-2021 году: сроки, размер, расчет и порядок выплат

- нет официального стажа работы (отсутствие записей в трудовой книжке);

- рабочего стажа недостаточно для расчета суммы дохода;

- у работника нет заработка на дату выдачи документа или же сумма заработной платы — ниже допустимой ставки (в пересчете на полный рабочий месяц);

- у работника на день болезни имеется запись в трудовой книжке о дневном обучении в учебном заведении (при этом он работает в организации менее 6 месяцев).

2006 №255-ФЗ, если у работника на день обращения за пособиями по временной нетрудоспособности отсутствует справка о сумме заработка, которая необходима для назначения пособия, то пособие назначается на основании сведений и документов, имеющихся в распоряжении у работодателя. После представления работником справки о сумме заработка производится перерасчет пособия за все прошлое время, но не более чем за три года, предшествующих дню представления справки.

Начисляются ли на больничный страховые взносы

На вопрос «Больничный лист облагается страховыми взносами?» и коллегам, и руководству надо отвечать отрицательно.

Потому что пособие по временной нетрудоспособности, в том числе предоставленное в связи с предстоящими родами, считается государственной выплатой, которая в силу о социальном страховании на случай болезни, ничем облагаться не должна.

На такие выплаты не надо начислять средства ни на пенсионное, ни на медицинское, ни тем более на социальное страхование от несчастных случаев на производстве.

Итак, больничный облагается страховыми взносами? Нет.

Но если на предприятии принято доплачивать к государственным пособиям определенные суммы, чтобы довести выплату до размера среднего заработка, то с них уже надо платить проценты в ПФР и другие фонды.

По закону, такие доплаты не являются компенсациями, а рассматриваются как дополнительный доход работника. Поэтому в таком случае надо применять общие для всех прочих видов доходов правила начисления выплат в соцфонды.

Какими налогами облагаются выплаты по больничному листу в 2021 году

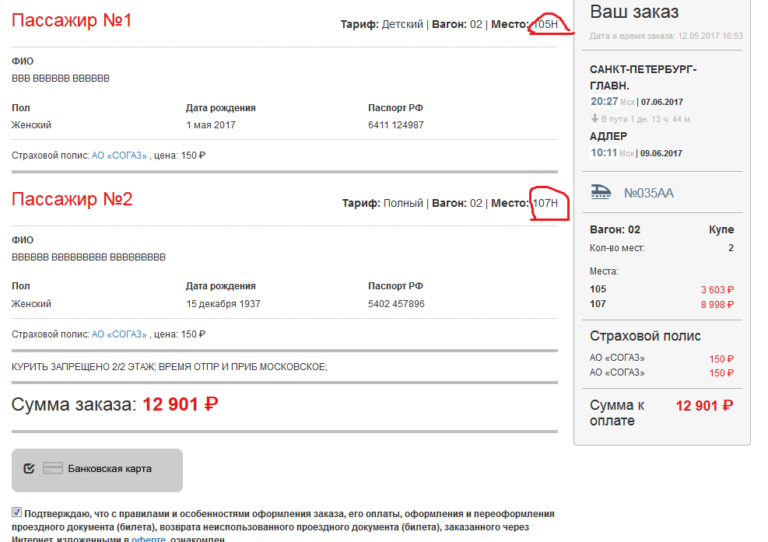

Стоит отметить, что если лицевая часть больничного листа заполняется лечащим врачом, то указанные выше строки на обратной стороне документа заполняет работодатель.

На основании этих сведений организация-работодатель также оформляет внутренний документ – платежную ведомость, благодаря которой он ведет учет страховых выплат работнику.

Для расчета следует ориентироваться на общий размер страхового стажа, а именно: Менее 5 лет 60% среднего заработка 5-8 лет 80% Более 8 лет 100% Пример расчета.

Менеджер по продажам Васильев А.А.

Ответ. Нет, пособия по беременности и родам не являются объектом налогообложения подоходным налогом с физических лиц. Это же правило распространяется на пособия по уходу за ребенком как до 1,5 лет, так и до 3 лет. А вот из суммы пособия по болезни работника НДФЛ удерживается.

Какими налогами облагаются выплаты по больничному листу

Какими налогами облагаются выплаты по больничному листу в 2021 году? Этот момент волнует всех официально трудоустроенных граждан России.

Компенсация в денежном эквиваленте за временное отсутствие трудящегося в обязательном порядке осуществляется организацией-работодателем не только за время болезни работника, но и при оформлении документа нетрудоспособности по уходу за ребенком или больным родственником. А уплата налога за нее производится в зависимости от ситуации.

https://www.youtube.com/watch?v=U6gd_mbWzvI

Все денежные выплаты по больничному начисляются сразу после получения бухгалтерией соответствующего подтверждающего документа. Согласно статье 217 НК РФ такие выплаты относятся к доходам, в связи с этим:

Так как пособие рассчитываем в 2021 году, надо взять выплаты за 2021 годы. Кстати, если в одном или двух годах работник был в отпуске по беременности и родам, или находился в отпуске по уходу за ребенком, эти можно заменить более ранними.

Данный закон имеет силу в отношении всех видов пособий по нетрудоспособности, предусмотренных законодательством. Это подтверждает судебная практика и соответствующие нормативные документы №15АП-1002/13 и № 07АП-8508/12 арбитражных апелляционных инстанций .

Сроки уплаты налогом НДФЛ с больничного листа в России в 2021 году

- по уходу за больным родственником работника предприятия (включая детей);

- в связи с несчастным случаем, произошедшем на производстве, или при профзаболевании;

- при долечивании работника в санатории сразу после выписки со стационара, если на санаторно-курортное лечение сотрудника направило медучреждение;

- при проведении протезирования в стационаре специализированного медучреждения;

- при пребывании работника на карантине (ребенка-дошкольника до семилетнего возраста) или другого члена семьи, являющегося недееспособным.

По закону, компенсация за больничный лист за время болезни сотрудника, или в случае ухода за заболевшим близким родственником, не входят в перечни категорий, являющихся льготными, и не облагаемых налоговыми начислениями.

Облагается ли больничный лист страховыми взносами в 2021 году

📸 Видео

Электронные больничные листы: что надо знать работнику и работодателю?Скачать

У меня обворовали магазин. Смотрим Лигу Чемпионов: Бавария- Лацио, Реал Сосьедад- ПСЖСкачать

Начисление больничного листаСкачать

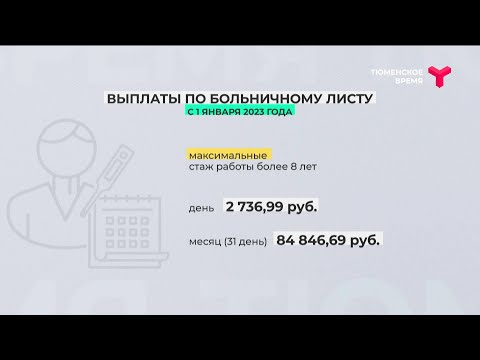

Как изменится оплата больничных в 2023 годуСкачать

Новый порядок оплаты больничногоСкачать

Пособие по нетрудоспособности в 2021 году! Кто оплачивает больничные листы?Скачать

В 2021 году все организации должны перейти на оформление электронного больничногоСкачать

Начисление больничного листа в 1С:Бухгалтерия для Казахстана 8.3. Урок 5Скачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Как оплачивается больничный #shortsСкачать

Электронный больничный лист в 2021 годуСкачать

Порядок выдачи, оформления и оплаты листов временной нетрудоспособности в 2021 гСкачать

Как оформить больничный листСкачать

Электронный больничный лист: как это работаетСкачать

Больничный лист. Начисление, оплата, пределСкачать