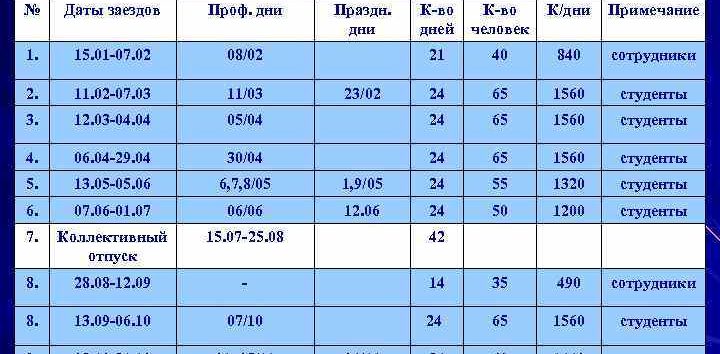

Для многих россиян вопрос заработной платы госслужащих является животрепещущей темой. Особенно если речь хотя бы в малой степени идет о повышении у них дохода. Для лиц, работающих на государство, эта тема особенно актуальна. Зарплата госслужащих в 2021 году по логике должна быть увеличена, хотя в последнее время части таких сотрудников была недоступна даже индексация.

- Текущая ситуация с доходами госслужащих

- Ожидаемая индексация заработных плат

- Отличия московских и региональных доходов

- Возможные изменения в плане начисления жалования

- Ожидаемые сокращения и их связь с доходами госслужащих

- Какая зарплата у сотрудников налоговой инспекции в России в 2021 году

- Причины популярности профессии

- Обязанности налогового инспектора

- Требования для соискателя

- Важные качества

- Где получить образование

- Сколько получают работники налоговой службы

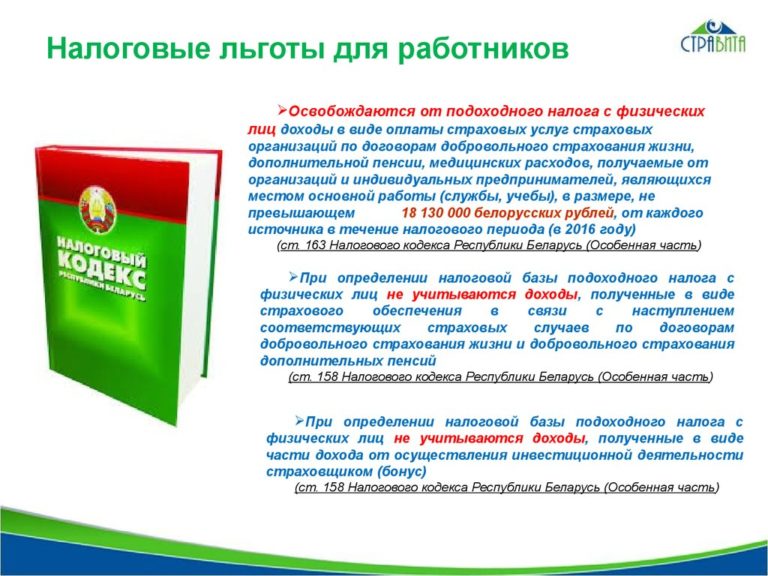

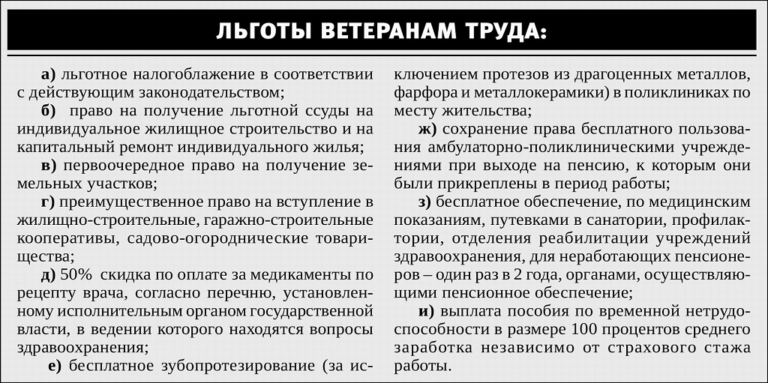

- Льготы для работников налоговой

- Налоговые льготы, доступные ИП в 2021 году

- Фотогалерея: формы онлайн-запроса в реестр субъектов малого и среднего предпринимательства

- Льготы начинающим предпринимателям

- Преференции для ИП-пенсионеров

- Льготы многодетным ИП

- Льготы для ИП-инвалида

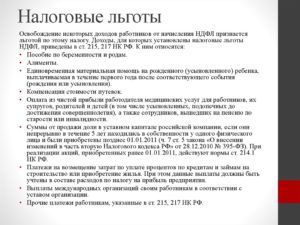

- Кому положены льготы по налогам

- Налоги для индивидуальных предпринимателей

- Законодательное обоснование права на две налоговые социальные льготы

- Зарплата сотрудников налоговой инспекции в России в 2021 году

- История профессии

- Где учиться

- Чем занимается налоговая служба

- Средний размер зарплаты

- Уровень заработной платы в Москве и регионах РФ

- Из чего состоит оклад

- Льготы и надбавки

- Смс премии зарплаты в ФНС

- Почему налоговики получают низкую зарплату

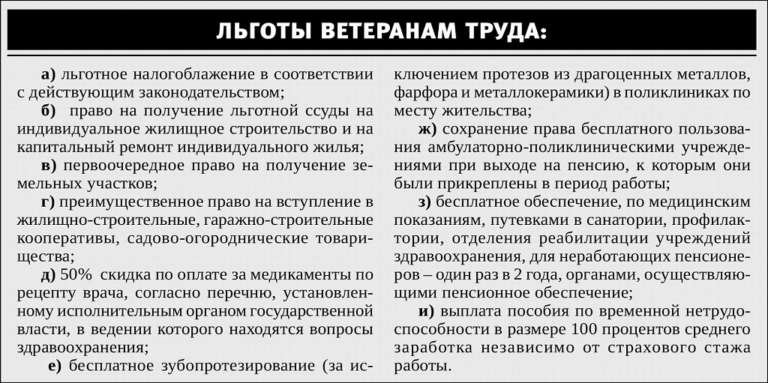

- Индексация зарплаты

- Пенсия у налоговиков

- Плюсы и минусы работы в налоговой инспекции

- Льготы Для Сотрудников Налоговой

- Налоговые льготы пенсионерам МВД по выслуге лет

- Налоговые льготы для организаций

- Действующие налоговые льготы для организаций в 2021 году

- Зарплаты налоговиков в России

- Льготы для сотрудников ФСИН в 2021 году

- Льготы для государственных служащих в 2021 году

- Правила предоставления налоговых каникул для Индивидуальных предпринимателей

- Льготы по уплате налогов для юридических лиц

- Налоговая социальная льгота для работников с детьми

- 🔍 Видео

Текущая ситуация с доходами госслужащих

Про повышение зарплаты госслужащим сами сотрудники и рядовые граждане говорят на регулярной основе. Первые ждут, когда им поднимут зарплату, вторые считаю, что жалование увеличивать не надо. Причины недовольства рядовых жителей страны частично обосновано — многие искренне верят, что все лица, занятые государственной службой, получают 100 и более тысяч рублей.

В реальности дело обстоит иначе — чем меньше муниципальный субъект, тем ниже зарплаты в госструктуре. Исключения составляют лишь малые населенные пункты, находящиеся на севере страны. Там даже у госслужащих, занимающих даже низшие должности, неплохая зарплата. Это связано не с особой любовью властей, а с северными коэффициентами, иногда увеличивающими оклад вдвое.

Интересно знать! Часть рядовых граждан будет сильно удивлена, узнав, что некоторые чиновники и их помощники получают вполне скромные жалования до 30 т.р.

Последние новости в плане повышения жалования служащим больше похожи на подраздел фантастических рассказов. Случайно высказанная мысль, касающаяся необходимости увеличения дохода госработников на 200%, спустя время усилиями интернет-порталов превратилась в новость, подкрепленную какими-то мнимыми аргументами, ссылками на заявления известных чиновников и т.п.

По факту желание поднять зарплату на такие значения лишь идея, а не официальный законопроект, утвержденный на самом верху.

Еще в 2021 году Кудрин дал пояснения по поводу этих высказываний, касающихся 200%, заявив о нереальности выполнения таких показателей на текущий момент.

Сейчас же даже непонятно, что будет с компенсацией инфляции, ведь индексация чиновникам и ряду других государственных служащих в последний год не проводилась по причине дефицита бюджета.

Ожидаемая индексация заработных плат

Недавно пережитый крупный экономический кризис негативно повлиял на очередные планы правительства, направленные на увеличение заработных плат разным категориям работников. Госслужащие не стали исключением — рост доходов на уровень инфляции не является реальной прибавкой. Это лишь компенсация растущих цен, не дающая фактического изменения зарплаты, т.е. ее покупательской способности.

При этом неизвестно будет ли проведена и такая прибавка, ведь часть работников из разных государственных сфер в последнее время лишали даже индексации, не говоря про реальное увеличение дохода. Предполагается, что в 2021 году ситуация изменится, а жалование будет увеличено в фактическом выражении.

Пока предварительно речь идет об увеличение дохода на 10%. Это не точное официальное заявление, а лишь наиболее вероятное событие. Ни когда поднимут зарплату, ни точный размер роста дохода, ни другие нюансы пока неизвестны. Неясно будет ли это сделано для всех служащих или же выберут часть наиболее незащищенных с финансовой точки зрения.

Многие государственные служащие часто изучают свежие новости, касающиеся вопросов роста их доходов. Это связано не с тотальной жадностью, а с действительно невысокой зарплатой.

Речь не идет обо всех работниках государственной сферы, хотя часто под ними подразумеваются чиновники и сотрудники различных ведомств.

К тому же граждане думают, что все госслужащие получают зарплаты как столичные депутаты.

Отличия московских и региональных доходов

Вряд ли для кого-то будет секретом более высокие зарплаты, начисляемые столичным госслужащим. При этом жители регионов забывают о факторе высокого уровня московских цен даже на самые обычные продукты питания. Та же разница в цене молока или хлеба при одинаковой зарплате будет ощущаться весомой регулярной тратой. Это и было учтено в МРОТе, начисляемым в столичных учреждениях.

https://www.youtube.com/watch?v=kKk7Smn1bQg

Такая же ситуация с разницей в ценах на товары первой необходимости учтена и в северных районах. Банальные помидоры, стоящие на юге несколько десятков рублей, в том же ХМАО (Ханты-Мансийский автономный округ) даже в летний период могут достигать пары сотен.

Следовательно, для северчан идет компенсация разницы в ценах за счет коэффициентов, хотя более высокие зарплаты положены в целом по причине более суровых условий проживания.

Впрочем, можно примерно представить средний разброс размера жалований государственных служащих.

| Регион | Средние границы оплаты труда |

| Москва и Мо | 45000-53000 |

| Санкт-Петербург | 37000-42000 |

| Липецкая и Рязанская области | 34000-39000 |

| Белгородская область | 35000-37000 |

| Краснодарский край | 38000-42000 |

| Челябинская область | 33000-40000 |

| Томская область | 36000-42000 |

| Ханты-Мансийский автономный округ | 56000-70000 |

| Республики Марий Эл и Хакасия | 26000-29000 |

Не стоит забывать про фактор средних показателей. Госслужащие, занимающие высокие должности, получают жалование, значительно превышающее средние значения. При этом те, кто трудится на более «простых местах», заметно не дотягивают по сумме до указанных цифр.

Очевидно, что в Москве помимо Государственной Думы, есть и иные чиновники.

Именно они получают не самые высокие оклады, лишь немногим превышающие в цифрах региональные жалования, хотя средние данные все же выглядят слишком скромно для столицы.

При этом власти уже задумались о смене принципа начисления зарплат, но пока ожидаемые новшества лишь потенциальные изменения, а не заявленный на официальном уровне план действий.

Возможные изменения в плане начисления жалования

На текущий момент средняя зарплата чиновников значительно выше, чем у учителей, медиков и других работников государственных предприятий.

При этом по отношению к тем же врачам и педагогам такая ситуация выражено несправедлива. Люди этих профессий приносят больше пользы для общества, но имеют низкий доход.

Впрочем, наличие более высокого дохода можно обусловить попытками властей минимизировать коррупцию на местах и иными причинами.

Только по какому-то неведомому фактору для госслужащих хотят сделать обратную пирамиду начисления жалования. Это выражается в превышении окладной части над стимулирующей. По сути даже если чиновник совсем плохо работал, то он все равно получить 60% своей стандартной зарплаты.

Оставшиеся 40% включают не только стимулирующие доплаты, но и иные надбавки. В итоге жалование сотрудника для без премии будет порядка 70-80% от заявленного максимума при отсутствии какой-либо результативности его работы. Такая ситуация абсурдна, требуется внести изменения.

Новшества уже запланированы, но многим они неприятны.

Ситуация с различными доплатами к окладу пока остается прежней — различные зарплатные бонусы выиграют от повышения основной ставки. Только теперь многое изменится — планируется внедрение в должности новых обязанностей из-за общего уменьшения числа работников.

Ожидаемые сокращения и их связь с доходами госслужащих

Госпожа Нестеренко, являющаяся замминистра финансов РФ, уже заявила о необходимости сокращений среди государственных служащих в рамках процессе рабочей и финансовой оптимизации.

Дублирование функций при отсутствии качественной организации труда, но с вынужденной оплаты деятельности нескольких сотрудников, нелогично.

Необходимо менять подход к рабочим обязанностям госслужащих, объединяя трудовую деятельность, создавая полноценную нагрузку, а не ее видимость.

В этой ситуации заработные платы лиц, передавших свои обязанности другим сотрудникам, можно использовать для повышения размера жалований. Причем количество сокращаемых лиц довольно велико — за 2 ближайших года из территориальных органов собираются сократить 15% служащих, а центральный аппарат «похудеет» на 10 процентов.

https://www.youtube.com/watch?v=mWVLSYhdxdE

Стоит знать! Важно не забывать про законодательные отводы, позволяющие избежать сокращения, а также про саму процедуру увольнения такого характера. В первом случае получится остаться на службе, а во втором получить полноценную компенсацию.

Также необходимо помнить, что в планах властей не только уволить часть сотрудников, но и делегировать их полномочия оставшимся работникам. При этом заработная плата должна вырасти за счет уменьшения количества служащих при сохранении прежнего объема бюджета, направляемого на жалования сотрудникам госсферы.

Зарплата госслужащих в 2021 году должна вырасти за счет изменения принципа начисления и оптимизации кадрового состава. При этом пока ситуация еще не начала развиваться, а реализация фактического повышения жалований может быть отложена по времени. В такой ситуации госслужащим придется полагаться только на базовую индексацию, покрывающую лишь уровень инфляции.

Какая зарплата у сотрудников налоговой инспекции в России в 2021 году

Ни для кого не является секретом, что работники налоговых инспекций России относятся к категории государственных служащих. Основная задача данного органа – контроль потока финансов в бюджет страны.

Налоговики имеют право осуществлять поверки в организациях и предприятиях, выявлять нарушения и наказывать тех, кто пытается скрыть доходы и уклоняется от уплаты налогов.

В этой статье мы рассмотрим заработную плату работников налоговой инспекции.

Причины популярности профессии

Почему же даже в 2015 году, несмотря на такой маленький уровень официального заработка, работа в налоговой инспекции остается достаточно популярной? На то есть множество причин, и у каждого соискателя они свои. Кого-то прельщает общий престиж государственной службы в России, кто-то надеется добраться до верхов карьерной лестницы в ФСН и там получать огромные оклады.

Другие соискатели должности хотят приобрести ценный опыт работы в налоговой службе, чтобы в будущем устоится на работу в коммерческие структуры.

Есть и такие лица, которые устраиваются на работу в налоговую инспекцию, изначально надеясь использовать свой пост в коррупционных целях.

Обязанности налогового инспектора

Налоговый инспектор – это государственный служащий, основной задачей которого является контроль соблюдения налогового законодательства, проверка налоговых отчислений в бюджет, а также изучение правильности ведения бухгалтерских документов физическими и юридическими лицами.

Обязанности:

- проведение выездных и камеральных налоговых проверок;

- контроль ведения бухгалтерской документации, отчетов, смет, книг, деклараций и т.д.;

- проверка правильности налоговых сумм, уплаченных частными лицами и предприятиями в бюджет;

- оформление специальных деклараций, Справок, протоколов;

- взыскание денежных средств и направление их на уплату налогов;

- выемка необходимых документов и электронных носителей с целью проведения налоговых проверок;

- наложение штрафных санкций;

- подготовка материалов для передачи в суды;

- ведение отчетности и деловой документации.

Требования для соискателя

- – знание налогового законодательства;

- – знание основ бухгалтерского учета;

- – внимание и скрупулезное отношение к цифрам;

- – склонность к учетно-аналитической работе;

- – хорошая сосредоточенность и концентрация внимания.

Получить профессию налогового инспектора по специальности «Налоги и налогообложение» можно в вузах на экономических факультетах. Также у налогового инспектора может быть юридическое образование или экономическое широкого профиля.

Важные качества

Внимательность, кропотливость, аналитические способности, усидчивость, честность, способность отстаивать свою точку зрения, стрессоустойчивость, требовательность, умение быстро принимать решения, высокий уровень концентрации, устойчивости и избирательности внимания (способность в течение длительного времени сосредоточиваться на одном важном виде деятельности), умение обобщать материал, хорошо развитая долговременная и оперативная память, склонность к работе с документацией.

https://www.youtube.com/watch?v=de6b5Z33afg

Специальные знания: основы налогового законодательства, все виды и формы бухгалтерского учета и отчетности, методика составления отчетности, принципы арбитражной деятельности.

Где получить образование

Кратчайший путь стать налоговым инспектором – получить диплом экономического или финансового факультета по специальности «налоги и налогообложение». Соответствующее направление подготовки есть более чем в 140 российских вузах, расположенных во всех регионах страны.

В десятку лучших вузов России с сильной школой преподавания экономических дисциплин входят:

- НИУ ВШЭ.

- МГИМО.

- МГУ.

- РАНХиГС.

- Финуниверситет при правительстве РФ.

- РЭУ им. Плеханова.

- ВАВТ Минэкономразвития РФ.

- СПбГУ. НГУ (Новосибирский госуниверситет).

- КФУ (Казанский федеральный университет).

Для поступления на экономические специальности потребуются высокие (так как конкурсы и на бюджет, и на контракт немаленькие) результаты ЕГЭ – в среднем не ниже 80 баллов – по профильной математике, обществознанию и русскому.

Сколько получают работники налоговой службы

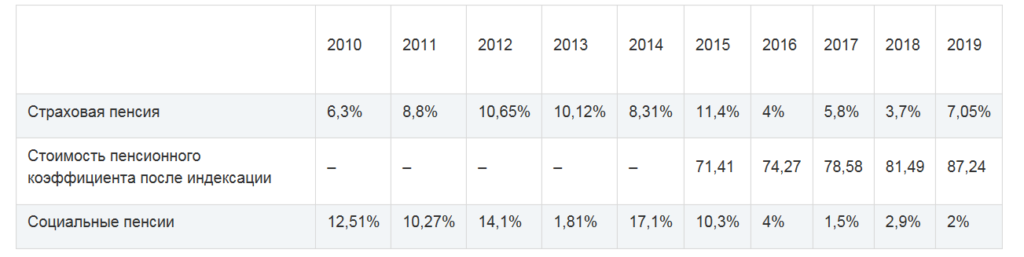

Говоря о разнице заработных плат отметим федеральные, региональные представительства налоговых органов.

Опираясь на комитет статистики известно, что:

- Выплаты работникам Федеральной службы варьируются в пределах 70000 рублей.

- Сотрудник регионального подразделения получает 30000 рублей.

Разница в сумме заметна – административные подразделения России работают с большим количеством информации, клиентов, соответственно, получают больше.

Отталкивать от района проживания работы, выплаты в разнице доходят до 6 раз.

Видео:Кому положены льготы на транспортный налог?Скачать

Льготы для работников налоговой

Когда говорят о госслужащих, то имеются в виду только гражданские лица.

К ним относятся работники органов таких ветвей власти:

Все указанные лица относятся к гражданской службе. Она, в свою очередь, делится на два уровня Каждый финансируется из одноименного бюджета. Выделяют такие уровни госслужбы:

Служащие различаются уровнем полномочий и ответственности, которая компенсируется соответствующими благами за счет бюджета.

Описанные ниже преференции не относятся к военным и правоохранителям. Их льготы определяются иными актами.

Налоговые льготы, доступные ИП в 2021 году

Индивидуальные предприниматели со всей России сегодня числятся в Едином государственном реестре субъектов малого и среднего предпринимательства (МСП). Он доступен онлайн, и любой частный предприниматель имеет возможность проверить, что и его ИП входит в этот список, внеся в поля формы запроса свои реквизиты (ИНН, ОГРНИП или просто Ф. И. О.).

Фотогалерея: формы онлайн-запроса в реестр субъектов малого и среднего предпринимательства

Присутствие в реестре МСП позволяет ИП претендовать на поддержку от государства, поэтому если информации о вашей фирме там не представлена или существующие данные некорректны, стоит направить заявку через сайт и сообщить о себе верные сведения.

Льготы начинающим предпринимателям

Для ИП, которые лишь начинают своё дело, российским законодательством предусмотрены некоторые льготы. К одной из таких льгот относятся недавно введённые налоговые каникулы.

Они подразумевают временное освобождение индивидуального предпринимателя от обязанности уплаты налогов. Федеральный закон N 477 от 29.12.

2014 сообщает, что ИП, которые были зарегистрированы в первый раз, на протяжении не более чем 2 налоговых периодов имеют возможность применять ставку налога 0%.

Подобные налоговые льготы доступны не для всех видов ИП, а лишь для соответствующих заданным критериям:

- ИП на имя конкретного физического лица зарегистрировано в первый раз. Если вы хотите ликвидировать одно ИП и открыть вместо него другое, налоговых каникул получить не удастся;

- ИП ведёт свою работу в одной из следующих областей:

- производство,

- научная работа,

- социальная работа.

- доход от деятельности в названных областях обязательно должен быть не меньше 70% всего дохода фирмы;

- специфические законы региона, где зарегистрирована бизнес-единица, предусматривают возможность подобных каникул для ИП;

- ИП выбрал для себя упрощённую или патентную систему обложения налогом. Предпринимателям, работающим по общей системе либо по вменённому режиму, разрешается претендовать на эти льготы исключительно после смены системы на УСН либо ПСН.

Для ИП на упрощённой системе налоговый период равняется году, для ИП на патентной системе налоговый период задаётся продолжительностью действия патента.

Иначе говоря, если патент взят на один месяц, то и налоговый период будет равняться месяцу, а льготный период налогообложения будет длиться всего два месяца.

Начинающий бизнесмен может легально трудиться в таком режиме и не платить налоги совершенно законно на протяжении не более 2 лет со дня регистрации его фирмы.

https://www.youtube.com/watch?v=0cMsJl8CGPw

Налоговые каникулы ИП на УСН регулируются пунктом 4 статьи 346.20 Налогового кодекса, за подробной информацией о каникулах ИП на патентах рекомендуется обратиться к пункту 3 статьи 346.50 НК РФ.

За активностью бизнесмена, работающего в льготном режиме, ведётся строгий надзор. Если по каким-то причинам ИП перестанет соответствовать названным критериям, налоговые каникулы будут прекращены.

Список направлений деятельности, для которых разрешено применение режима налоговых каникул, может варьироваться для разных регионов страны. К примеру, в Новгородской области под льготное налогообложение попадают парикмахерские, студии красоты, предприятия, осуществляющие ремонт товаров бытового назначения и личного потребления, а также ИП, работающие в сфере оказания ритуальных услуг.

В регионах могут действовать и дополнительные налоговые выгоды для индивидуальных предпринимателей. Узнать, доступны ли налоговые каникулы и прочие льготы предприятиям вашего региона, можно по телефону горячей линии ФНС: 8–800–222–22–22 или здесь.

К числу нематериальных, но полезных льгот относится также гарантированное отсутствие любых проверок со стороны государственных инстанций в первые три года после регистрации ИП. Важно, что оно гарантируется лишь при условии отсутствия жалоб на ИП.

Преференции для ИП-пенсионеров

Предприниматели-пенсионеры с юридической точки зрения не отличаются от обычных ИП и не пользуются льготами по уплате в бюджет налогов и взносов.

Наряду с обычными ИП, пенсионеры обязаны отвечать по долгам всем своим имуществом, именно по этой причине рекомендуется не поддаваться на предложения друзей и знакомых зарегистрировать на вас бизнес.

Пенсионерам гарантировано право пользоваться льготами только как физическим лицам.

Льготы многодетным ИП

Индивидуальные предприниматели, имеющие на попечении трёх и более детей, не достигших возраста 16 лет, могут быть освобождены от необходимости уплаты государственной пошлины при регистрации. Других налоговых послаблений для многодетных предпринимателей сегодня нет.

Чтобы воспользоваться своим правом не оплачивать госпошлину, при регистрации ИП предприниматель должен предоставить определённые законом документы:

- справку о количественном составе своей семьи;

- справку о своих доходах за последние 6 календарных месяцев;

- ксерокопии свидетельств о рождении всех детей в возрасте младше 16 лет;

- заявление на предоставление льготы в свободной форме.

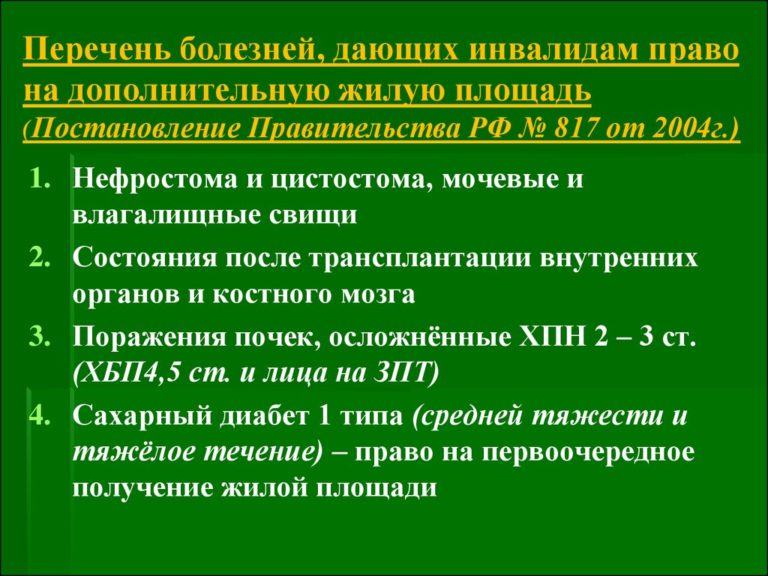

Льготы для ИП-инвалида

Наличие у индивидуального предпринимателя степени инвалидности также не даёт существенных преимуществ при взаимодействии с налоговой службой. Есть лишь некоторые исключения:

- ИП-инвалид 1, 2 или 3 категории имеет возможность не уплачивать единый социальный налог (ЕСН) в том случае, если выручка его предприятия за год не достигает 100 тысяч рублей;

- ИП-инвалид может получить также и некоторые льготы по транспортному налогу, но лишь в тех случаях, когда это позволяется региональным законодательством.

Министерство финансов опасается, что введение дополнительных особых льгот для предпринимателей-инвалидов может спровоцировать массовую перерегистрацию ИП на инвалидов, и это отрицательно скажется на поступлениях в бюджет от ИП. Инвалиды 1 и 2 групп, а также инвалиды детства при уплате НДФЛ могут получить налоговый вычет 500 рублей за каждый месяц отчётного налогового периода (смотри пункт 1.2 статьи 218 Налогового кодекса РФ).

Кому положены льготы по налогам

В 2021 году преимущества будут доступны:

- жители с 1 и 2 группами инвалидности;

- граждане, которые брали участие в боевых действиях в «Горячих точках»;

- творческие деятели, использующие своё жильё как галереи, музеи или библиотеки (действует во время пользования);

- герои СССР, РФ;

- граждане, получившие орден Славы трёх степеней;

- военные Советской Армии, Военно-Морского флота, органы внутренних дел и гос. безопасности;

- пенсионеры и жители, достигшие 60 и 55 лет;

- граждане с общественными преимуществами;

- работающие и ушедшие на пенсию военнослужащие со стажем от 20 лет;

- дети-инвалиды и инвалиды с детства;

- потерпевшие при аварии на ЧАЭС;

- члены составления отделение особого риска (испытания ядерного и термоядерного оружия, устранение аварий на военных объектах);

- семьи гос. служащих, скончавшихся при выполнении должностных обязанностей;

- пережившее и потерпевшие от лучевой болезни, из-за испытаний, связанных с ядерным оружием или космической техникой;

- родные военных, лишившиеся кормильца;

- участники ВОВ и Гражданской войны;

- владельцы хозяйственные сооружения, более 50 квадратных метров каждое.

Налоги для индивидуальных предпринимателей

По закону РФ частное лицо имеет право на организацию своего бизнеса. Для ИП система налогообложения намного проще, чем для «ООО» или «АО».

Чаще всего индивидуальные предприниматели пользуются упрощенной системой налогообложения (УСН).

Это удобный способ уплаты налогов, однако он имеет один недостаток: до 1 января нового года при оформлении ИП в декабре прошлого года предприниматель должен предоставить налоговой отчетность за две недели декабря.

Это оказалось неудобным для многих бизнесменов, поскольку они попросту не успевали подготовить нужные документы.

Законодательное обоснование права на две налоговые социальные льготы

Второй абзац п.6.2 Закона [1] гласит:

В случае если налогоплательщик имеет право на применение налоговой социальной льготы из двух и более оснований, указанных в пункте 6.1 этой статьи, налоговая социальная льгота применяется один раз по основанию, предусматривающий ее наибольший размер.

https://www.youtube.com/watch?v=qlxO5MhZnTo

Однако следующий абзац определяет исключения из этого правила:

Нормы настоящего пункта не распространяются на случаи, предусмотренные в абзаце втором подпункта 6.5.1 пункта 6.5 настоящей статьи.

В этом втором абзаце п.6.5.1 говорится о следующие категории работников:

— Одинокая мать или одинокий отец;

— Лицо, содержащее ребенка инвалида;

Эти две категории работников имеют право на льготу в повышенном размере, т.е. 150%. Предельный доход рассчитывается на каждого ребенка.

— Лицо, имеющее и воспитывает троих или более детей в возрасте до 18 лет.

Эта категория работников имеет право на льготу в максимальном размере, т.е. 200%. Предельный доход рассчитывается на каждого ребенка.

Итак, уже исходя из этого можно заключить, что эти категории работников имеют право на получение двух видов налоговых социальных льгот — льготу на детей и льготу непосредственно на себя.

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Зарплата сотрудников налоговой инспекции в России в 2021 году

Трудовая деятельность в Федеральной Налоговой Службе относится к категории государственной службы. Деятельность структуры направлена на обеспечение и контроль за поступление средств в государственный бюджет.

В рамках работы осуществляются проверки налоговой отчетности, выявление нарушений и применение санкций к нарушителям. Среди налоговиков высококвалифицированные специалисты, бухгалтера и аудиторы. Работа с финансами не подразумевает высоких доходов.

Как ни странно налоговая сфера одна из самых низкооплачиваемых бюджетных сфер.

История профессии

История профессии налогового инспектора начинается еще со времен Древней Руси, когда с населения взимались различные подати (дань и оброк) в пользу князей, феодалов и царей.

В XVI-XVII веках налогообложение в России было приведено в систему и были созданы специальные органы, контролирующие поступление денег в бюджет государства. При этом наименование «налоговый инспектор» появилось лишь в середине ХХ века.

Где учиться

Достаточно долго подготовкой специалистов по налогам в России занималось единственное в стране учреждение – Всероссийская академия налогообложения. Сегодня же получить профессию налогового инспектора можно в любом экономическим ВУЗе, где имеется специальность «налоги и налогообложение» или «экономическая безопасность».

Единственное “но”. Если вы выбрали профессию налогового инспектора по велению души, и мечтаете добиться значительных успехов в карьере, то при выборе ВУЗа, необходимо учитывать наличие в высшем учебном заведении научной школы, историю его существования, а также опыт практической связи с налоговыми органами.

Исходя из всего вышесказанного мы можем порекомендовать молодым людям такие лучшие экономические ВУЗы России, как:

- Академия экономической безопасности при МВД России;

- Всероссийская Государственная налоговая академия при Министерстве финансов Правительства РФ;

- Российская экономическая академия имени Г.В. Плеханова;

- Московский государственный университет экономики, статистики и финансов (МЭСИ);

- Российский торгово-экономический университет (и его филиалы).

Чем занимается налоговая служба

Профессия налоговика многие годы держала марку желанной и высокооплачиваемой специальности. На сегодняшний день престиж данной работы слегка пострадал из-за снижения оплаты труда.

Работа налоговика подразумевает серьезную нагрузку. Это ознакомление и обработка большого количества информации, аналитика, нередкие командировки и осуществление проверок.

Обязанности налоговика требуют квалифицированного и качественного выполнения:

- контроль соответствия финансовой деятельности предприятий налоговому законодательству;

- обнаружение и привлечение к ответственности нарушителей;

- владение нормами права;

- изучение финансовой отчетности в разрезе нарушений налогового законодательства;

- осуществление плановых и выборочных проверок;

- аналитика результатов проверок;

- штрафование неплательщиков и нарушителей;

- ведение собственной отчетности;

- проведение консультаций для физических и юридических лиц;

Профессия налоговика подразумевает сочетание определенных качеств и навыков. Чтобы выполнять весь объем работы, специалист налоговой службы должен соответствовать таким критериям:

- аналитические навыки;

- способность сконцентрироваться на конкретном вопросе;

- внимательность к мелочам;

- стресоустойчивость;

- честность и ответственность;

- способность отстоять свою точку зрения;

Кроме того налоговик должен кропотливо и терпеливо выполнять монотонную работу с бумагами, быть спокойным, компетентным и общительным.

Средний размер зарплаты

В вопросе оплаты труда работникам налоговой службы значение имеет регион, где проходит служба. Согласно данным статистики, заработная плата налоговика в среднем составляет:

- 70 000 рублей для сотрудников Федерального подразделения;

- 30 000 рублей для работников региональных филиалов.

На лицо ощутимая разница между работниками федерального и административного уровня. Кроме того, разница может быть ощутимой и между размерами заработной платы сотрудников в одном подразделении. Разница может быть кратна только 2, но и 4 и 6.

Размер оклада зависит от должности, занимаемой налоговиком. Оклад государственного налогового инспектора составляет в среднем 3600 рублей, должность старшего инспектора подразумевает оклад в 4000 рублей, а главному инспектору полагается оклад в 4500 рублей.

Чтобы занять должность главного инспектора необходимо иметь специальный стаж от 4 лет и стаж непосредственно на налоговой службе от 2 лет.

Уровень заработной платы в Москве и регионах РФ

Государственные служащие, осуществляющие деятельность в налоговых структурах, могут рассчитывать на высокий уровень стабильного дохода. В 2021 году средняя зарплата составляла от 42 000 руб. В 2021 году ее уровень остался прежним.

https://www.youtube.com/watch?v=ap-9ZorDej8

В Москве усредненное значение повышается до 80 000 руб. В других регионах наблюдаются следующие размеры заработной платы:

- Чукотский автономный округ – 26 320 руб.;

- Якутия (республика Саха) – 27 180 руб.;

- Камчатка – 28 600 руб.;

- ЯНАО – 28 650 руб.;

- Ярославская область – 27 500 руб.;

- Хабаровск и область – 18 000 руб.;

- Санкт-Петербург – 14 000 руб.;

- Люберцы – 11 000 руб.;

- Владивосток (от 20 000 руб. для новичка до 70 000 руб. для государственного инспектора);

- Пермь (от 10 000 руб.), требуется опыт работы в расчетных операциях.

Из чего состоит оклад

В большинстве случаев зарплата специалиста включает в себя фиксированный оклад, а также определенные премиальные выплаты, надбавки.

Опытные специалисты имеют возможность рассчитывать на систему льгот на государственном уровне. Важную роль играет не только фиксированная часть заработной платы, но и всевозможные премии/надбавки. Они выдаются при следующих обстоятельствах:

- исправное исполнение должностных обязанностей на регулярной основе;

- работа в особых условиях;

- прием большого количества посетителей (отклонение от плана в большую сторону);

- выявление нарушителей налогового законодательства;

- прочие особые заслуги.

Именно эти выплаты и составляют большую часть заработной платы специалиста, поэтому налоговики заинтересованы в том, чтобы исправно выполнять свои должностные обязанности.

Льготы и надбавки

Государственные служащие, в частности, представители налоговых служб, могут рассчитывать на получение следующих льгот и надбавок:

- при наличии звания полковника можно получить плюс 15 квадратных метров к суммарной площади жилья;

- бесплатное обслуживание в учреждениях медицинского характера;

- возможность отправления на отдых в санатории/пансионаты с компенсированием расходов;

- предоставление субсидий в процессе организации операций с недвижимым имуществом;

- обеспечение скидки в 50% на услуги жилищно-коммунального хозяйства;

- обеспечение беспроцентных займов в государственных банковских учреждениях.

Наряду с этим некоторые представители налоговых служб могут рассчитывать на получение пособий, продолжая работать.

Для этого необходимо соблюсти определенный перечень условий:

- 15 лет опыта работы в налоговых службах;

- достижение пенсионного возраста или выслуги лет;

- сокращение подразделения, в котором трудился специалист;

- наличие определенного состояния здоровья;

- присутствие собственного желания.

Смс премии зарплаты в ФНС

Доходы налоговиков подразумевают начисление оклада и таких надбавок как:

Кроме того, возможны премии и стимулирующие выплаты в индивидуальном порядке. Каждый месяц налоговику начисляется надбавка в соответствии с чином.

Каждый месяц по инициативе руководства налоговый инспектор может рассчитывать на надбавку за особые условия работы. Это значительная надбавка в сумме 80−100% от оклада.

Практикуется начисление денежного поощрения — ежемесячно в сумме оклада. Самая значительная надбавка в доходе налоговика — это материальное стимулирование — смс. Это квартальная надбавка распределяется между сотрудниками по решению начальства.

В отдельных регионах практикуется начисление ежеквартальной премии, а также премии приуроченной к национальным и профессиональным праздникам.

Почему налоговики получают низкую зарплату

На сегодняшний день престиж работы налоговика падает. Сфера терпит дефицит кадров, многие работники не выдерживают нагрузки и увольняются. Кроме того, незавидное финансовое положение сотрудников налоговой службы.

С 2006 года не было произведено повышение зарплаты налоговикам. И хотя в этом же 2021 году было запланировано увеличение окладов на 15%, данные нововведение осталось на грани проекта. На сегодняшний день изменений не предвидится, так как для бюджетной сферы оклады имеют довольно большой размер.

Индексация зарплаты

В настоящее время о том, когда в ближайшие годы будет проводиться индексация заработных плат специалистов, ничего не известно. Однако в правительстве появились новости, что в 2021 году количество пересчетов увеличится.

https://www.youtube.com/watch?v=99lDdoLA8DA

При всем этом в качестве основного стимулирующего фактора будет выступать повышение уровня заработных плат сотрудникам налоговых служб в форме преференций за следующие заслуги:

- трудовой стаж;

- имеющийся чин;

- занимаемая должность;

- особые трудовые заслуги.

Наряду с этим, вероятнее всего, произойдет увеличение окладов молодых специалистов, что позволит сделать службу престижной и высокооплачиваемой, а работу в ней – востребованной. На решение всех этих задач в правительственных кругах выделено 380 миллиардов рублей в рамках 2021 года.

Пенсия у налоговиков

Налоговики как государственные служащие могут выйти на пенсию по выслуге лет при таких условиях:

- стаж не менее 15 лет конкретно на государственной службе;

- расчет исходя из таких условий:

- сокращение или реорганизация структурного подразделения;

- достижение пенсионного возраста;

- по состоянию здоровья;

- по собственному желанию в связи с возможностью выхода на пенсию.

Соблюдение этих условий дает работникам налоговой службы выйти на пенсию по выслуге лет.

Пенсия налоговика рассчитывается исходя из соотношения 70% от заработной платы, получаемой сотрудником. Таким образом пенсия налоговика зависит от того в каком подразделении служил инспектор, какую зарплату получал и в каком регионе проходила служба. Дополнительно читайте о размере заработка футболиста Лионеля Месси.

Плюсы и минусы работы в налоговой инспекции

Преимущества:

- устроиться на работу в налоговую может молодой специалист без опыта работы. Особенно важно в современных реалиях, когда найти работу без стажа довольно сложно. Налоговая служба – неплохой вариант для старта карьеры специалистов экономической и юридической специальностей;

- социальная защита: оплачиваемый больничный, отпуск, надбавка за выслугу лет;

- белая заработная плата, позволяющая претендовать на кредиты и ссуды;

Недостатки:

- ненормированный рабочий день, которым начальство нередко злоупотребляет. В зависимости от объемов работы, налоговый инспектор может допоздна задерживаться на службе, работать в выходные дни;

- низкая заработная плата;

- сложности с поиском работы после налоговой. Узкая спецификация деятельности нередко является причиной проблем с трудоустройством людей, которые длительное время пребывали исключительно на государственной службе;

- в большинстве случаев негативное отношение к сотрудникам налоговой инспекции со стороны предпринимателей. Особенности и отзывы о работе в налоговой создали негативно-нейтральный имидж данной деятельности.

Видео:Налоговые льготы для IT компанийСкачать

Льготы Для Сотрудников Налоговой

Сотрудники имеют право на бесплатное медицинское обеспечение (в том числе и лекарствами) в медицинских учреждениях системы Департамента налоговой полиции, а также в медицинских учреждениях других министерств и ведомств Российской Федерации за счет средств Департамента налоговой полиции.

Сотрудникам, прослужившим в органах налоговой полиции 15 лет и более (в календарном исчислении), предоставляются безвозмездно земельные участки под строительство индивидуальных жилых домов и садово-огородные хозяйства в установленном законодательством порядке площадью 0,06 га — в городах, 0,10 га — в поселках городского типа и 0,25 га — в сельской местности.

Налоговые льготы пенсионерам МВД по выслуге лет

Согласно письму Департамента налоговой, а также транспортно-тарифной политики, которое датировано августом 2011 года, все пенсионеры МВД полностью и безоговорочно освобождаются от налога на имущество, в каких размерах оно бы не имелось, зарегистрированное на них, в качестве физических (не юридических) лиц. Однако и тут есть свои нюансы:

- Сходить в налоговую самостоятельно, что даст возможность на месте узнать, хватает ли у вас всех справок и даже исправить ошибки, при их наличии.

- Обратиться в МФЦ поблизости, если он есть в вашем городе, где также будет просто и удобно сдать все бумаги.

- Отправить копии документов и справок по почте, но письмо должно быть обязательно рекомендованным и иметь опись вложения.

- Зарегистрироваться на официальном сайте НС РФ, создать личный кабинет, для чего все равно придется туда идти и писать заявление, и загрузить сканы документов прямо на сервер службы.

Налоговые льготы для организаций

Чтобы пользоваться данной льготой для этого нужно не позднее, чем за месяц до начала налогового периода, с которого хотите применять ставку 0%, подать в налоговый орган по месту регистрации заявление и приложить копию лицензии на образовательную деятельность.

Организации, применяющие ставку 0% по окончании налогового периода в срок, установленный для сдачи налоговой декларации по налогу на прибыль, обязаны подать сведения в налоговый орган об удельном весе льготируемой продукции и о численности работников в штате организации и о количестве работников, имеющих сертификат специалиста.

https://www.youtube.com/watch?v=MedvpDd29IE

Чтобы пользоваться данной льготой для этого нужно не позднее, чем за месяц до начала налогового периода, с которого хотите применять ставку 0%, подать в налоговый орган по месту регистрации заявление и приложить копию лицензии на образовательную деятельность.

Организации, применяющие ставку 0% по окончании налогового периода не позднее 28 марта следующего года вместе с декларациями по налогу на прибыль должны сдавать в налоговые инспекции сведения по форме КНД 1150022:

Действующие налоговые льготы для организаций в 2021 году

- организации основным видом деятельности которых является производство фармацевтической продукции, — в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов;

- специализированных протезно-ортопедических предприятий;

- коллегий адвокатов, адвокатских бюро и юридических консультаций;

- получившие статус участников проекта «Сколково» по осуществлению исследований, разработок и коммерциализации их результатов;

Рекомендуем прочесть: Льготы всем категориям чернобыльцев

Государство всегда стремиться оказать поддержку малому бизнесу РФ, конечно не всего у него это получается. Одним из видов поддержки малого и среднего предпринимательства являются налоговые льготы, их список достаточно обширен и затрагивает разные сферы деятельности от сельхозпроизводителей до вполне солидных юридических лиц (ООО, ЗАО, ОАО). В нашей статье мы постараемся коротко рассказать на какую конкретно льготу может рассчитывать владелец бизнеса на территории Российской Федерации в 2021 году.

Зарплаты налоговиков в России

Ни для кого не является секретом, что работники налоговых инспекций России относятся к категории государственных служащих. Основная задача данного органа – контроль потока финансов в бюджет страны.

Налоговики имеют право осуществлять поверки в организациях и предприятиях, выявлять нарушения и наказывать тех, кто пытается скрыть доходы и уклоняется от уплаты налогов. Все эти средства поступают впоследствии в государственную казну, а затем распределяются соответствующими службами на общих основаниях.

Миссия налоговой службы является достаточно ответственной. Справиться с данной задачей могут только профессионалы: бухгалтеры и аудиторы.

По мнению чиновников, инфляционный порог не будет больше 6%. Перерасчета зарплат за два предыдущих года не производилось по той причине, что для этого не хватило бюджетных средств. Что ожидает налоговых работников в 2021 году – покажет время.

Льготы для сотрудников ФСИН в 2021 году

К государственным льготникам в нашей стране относят сотрудников Федеральной службы исполнения наказаний. Какие льготы, предназначенные сотрудникам ФСИН, будут действовать в 2021 году? Ответ на этот вопрос вы сможете найти в данной статье.

Прямая обязанность сотрудников ФСИН – исполнять уголовные наказания, вынесенные российским государственным судом, контролировать поведение осужденных лиц, обеспечивать их охрану, а также правопорядок в специализированных учреждениях для содержания заключенных под стражу.

Как видим, сотрудники ФСИН работают в территориальных органах и специализированных учреждениях – исправительных колониях, инспекциях, учебных и адаптационных центрах. Это охранники, контролеры, воспитатели, соцработники.

И все они имеют право воспользоваться специальными льготами от государства, потому что их трудовая деятельность связана с риском для жизни.

Льготы для государственных служащих в 2021 году

- Право на получение безвозмездного лечения в любом учреждении здравоохранения.

- Ежегодная единоразовая выплата — премия.

- Возмещение затрат на бензин, в случае использования личного транспорта по служебным нуждам.

- Дополнительный оклад при увольнении на пенсию. Исчисляется в среднем за последние десять лет работы.

- Увеличение продолжительности отпуска. За год работы прибавка составляет 1 день. Преференция ограничена десятью сутками в общем.

- Обучение за счет бюджета с сохранением места службы.

- Пенсионное обеспечение, зависящее от выслуги.

- Зачисление в кадровый резерв на вышестоящую должность.

- Получение безвозмездной субсидии для приобретения жилья.

Каждый субъект РФ может расширить круг преференций своим служащим. Законодательство этого не запрещает.

- Устройство детей в дошкольное образовательное учреждение без ожидания своей очереди.

- Компенсации на погребение.

- Пенсионное обеспечение иждивенцев погибшего при исполнении обязанностей чиновника.

Первые два пункта сохраняются за пенсионерами.

Правила предоставления налоговых каникул для Индивидуальных предпринимателей

Чтобы оформить льготу, бизнесмен при постановке на учет в налоговую инспекцию должен в день регистрации подать документы на открытие патента. Если предприниматель принимает решение работать по упрощенной системе, он обязан уведомить об этом контрольные органы в течение месяца с момента регистрации.

https://www.youtube.com/watch?v=dNmtuaeTo78

Для предпринимателей, которые работают по патентной системе налогообложения, льгота действует на протяжении двух календарных лет. Налоговым периодом в данном случае становится срок действия патента. Если он будет менее года, то срок каникул закончится раньше, чем может быть установлен. Такой вид невыгоден для патентов с небольшим сроком.

Льготы по уплате налогов для юридических лиц

- все приобретенное имущество и ресурсы, по которым был рассчитан НДС, принимали участие в операциях, облагаемых этом видом налога;

- материальные ценности в собственности юридического лица находятся на учете;

- был оформлен счет – фактура на проведение финансовых операций.

Многие жители России, основывая бизнес, желают сократить налоги всеми доступными способами. Возможность сделать это легально действительно есть – оформление льгот. Однако, правом на получение послаблений обладают лишь некоторые категории юридических лиц.

Налоговая социальная льгота для работников с детьми

Сумма предельного размера зарплаты для применения налоговой социальной льготы определяется как произведение предельного размера зарплаты для применения налоговой социальной льготы и соответствующего количества детей работника (3860 грн. = 1930 грн. х 2).

🔍 Видео

Налоговая не имеет права! / 10 ошибок на допросе в налоговойСкачать

Как уменьшать налоги на страховые взносы ИПСкачать

Налоговые льготы для субъектов малого бизнеса. Как не платить налоги?Скачать

Вы можете НЕ ПЛАТИТЬ налоги в 2024! / Кому положены налоговые льготы?Скачать

Налоговые льготы: кому положены и как их оформитьСкачать

Экономия на налогах. Нюансы переезда в льготные регионы РФ. #россия #бизнес #налоги #льготыСкачать

Новый способ легально сэкономить на УСН в 2024 и 2025 годах и за весь 2023 год. Бизнес и налогиСкачать

Как платить налоги и кому положены льготы в 2021 годуСкачать

Патентная система налогообложения для ИП в 2023 годуСкачать

Предпенсионный возраст. Что это? Какие льготы есть у предпенсионеров?Скачать

Как ИП нанять работника в 2022 году: трудовой договор или ГПХ, налоги, взносы, штрафы.Скачать

Налоговые льготы для медорганизацийСкачать

Все налоги ООО на ОСН. Какие налоги на общей системе налогообложения?Скачать

Платить меньше налогов - реально. Рассказываю как получить льготы. Переход с ИП на ОООСкачать

ИП и ООО на УСН в 2023 году: какую УСН выбрать, когда и какие отчёты сдавать на «упрощенке»Скачать

Кто и на какие налоговые льготы может рассчитывать?Скачать

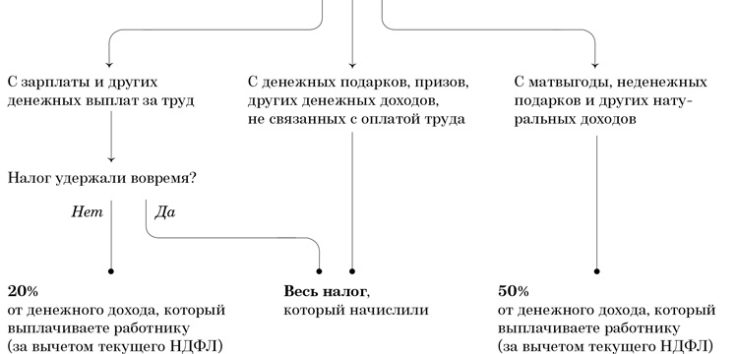

Как рассчитать НДФЛ с зарплаты сотрудников, учитывая налоговые социальные льготы в 2020?Скачать