Налоговая взялась за дольщиков.

- Покупая жилье c целью перепродажи, дольщики, как правило, стараются сбыть квартиру еще до сдачи дома (по переуступке), чтобы не оформлять собственность и не платить налог. Но если гражданин перепродал квартиру в незавершенном объекте, это вовсе не означает, что ему не надо платить налог с чистого дохода. Фискальные органы вправе потребовать уплаты 13% и взыскать эту сумму через суд. Примеры есть

- Прятки с ФНС

- Составление договора

- Изменения в налогообложении от продажи недвижимости вступили в силу с 01.01.2021 и действуют до настоящего времени (2021 год). В публикации также отражены изменения с 2021 года.

- Имущественный налоговый вычет при продаже имущества

- Продажа квартир по переуступке прав

- При долевом участии

- Как получить налоговый вычет при покупке квартиры по ДДУ

- Покупка квартиры по переуступке прав в сданном доме: риски, плюсы и минусы

- Как расчитывается ндфл с продажи квартиры долевого участия

- Как платятся налоги при продаже квартиры в строящемся доме?

- Налог на переуступку прав по дду

- Как получить квартиру по договору переуступки прав требования

- Если права нановостройкуу несовершеннолетних

- Если ДДУ оформлялся с материнским капиталом

- Основные положения

- Продаю квартиру по переуступке, покупаю другую. Какой налог платить?

- Отвечает юрист, эксперт по недвижимости Светлана Кириллова:

- Отвечает руководитель отдела правового сопровождения компании «НДВ – супермаркет недвижимости» Ксения Буслаева:

- Продажа квартиры по переуступке прав в 2021 году

- Понятие переуступки прав

- Плюсы и минусы продажи доли по переуступке

- Перечень документов для оформления

- Как же продать квартиру по переуступке?

- Заключение

- Налог при переуступке прав по договору долевого участия — Собственник

- Понятие переуступки

- Покупка по ДДУ в новостройке

- Особенности совершения сделки

- Налогообложение по заключению договора уступки прав

- Платить ли налог при переуступке права ДДУ

- От чего зависит величина налога при продаже недвижимости

- Сделка по продаже жилой недвижимости

- Сделка по продаже нежилой недвижимости

- Ндфл у дольщика по 214-фз и нк рф: налоги при переуступке дду, при получении неустойки или страховой выплаты

- Переуступка прав по ДДУ на строящееся жилье

- НДФЛ цессионария при переуступке по ДДУ

- НДФЛ цедента при переуступке по ДДУ

- Налогообложение неустоек по ФЗ-214 от застройщика

- Ндс при перепродаже квартиры по договору уступки права требования

- Отступное или новация? Выбираем оптимальный способ договориться с контрагентом

- Как цеденту оформить и отразить в бухучете уступку права требования

- Как начислить НДС при реализации имущественных прав

- Задайте свой вопрос экспертам «Системы Главбух»

- 📹 Видео

Покупая жилье c целью перепродажи, дольщики, как правило, стараются сбыть квартиру еще до сдачи дома (по переуступке), чтобы не оформлять собственность и не платить налог. Но если гражданин перепродал квартиру в незавершенном объекте, это вовсе не означает, что ему не надо платить налог с чистого дохода. Фискальные органы вправе потребовать уплаты 13% и взыскать эту сумму через суд. Примеры есть

Продажа квартир по договорам цессии (то есть через переуступку права требования) стала распространенным явлением на первичном рынке.

Многие граждане зарабатывают на этом: покупают жилье на нулевом цикле и продают по переуступке на завершающем этапе.

Наш журнал неоднократно описывал нюансы подобных сделок. В частности, мы рассказывали, в каком случае нужно получать согласие застройщика на переуступку, а в каком — нет (см. №?40/2012). Но мы обходили стороной вопрос налоговых последствий. В то же время для многих «инвесторов» — это главный мотив продажи квартир до сдачи объекта.

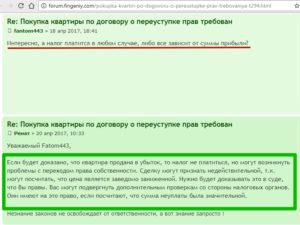

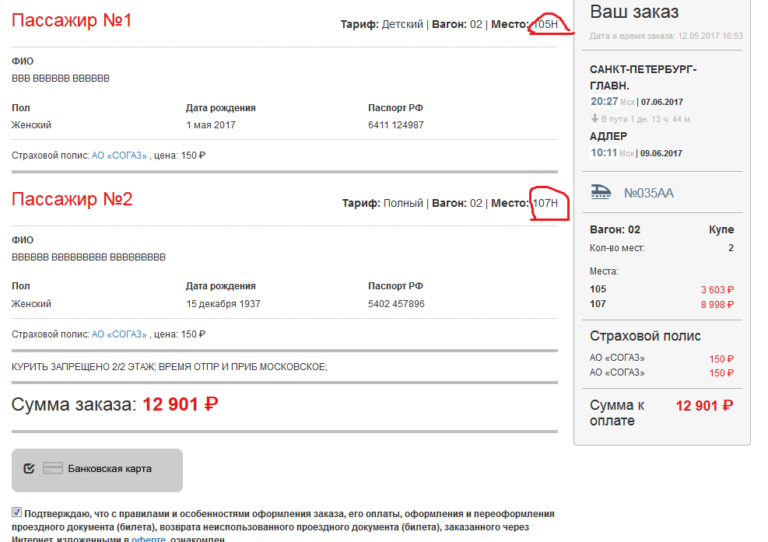

[1]

Прятки с ФНС

Если дольщик примет квартиру по акту, оформит право собственности и захочет оперативно продать жилье, то он сразу попадет в поле зрения налоговых органов. Данные о регистрации прав на недвижимость автоматически поступают в инспекцию ФНС.

Согласно Налоговому кодексу (НК), если гражданин владеет квартирой менее трех лет, то при ее продаже он должен уплатить подоходный налог 13%. Правда, не обязательно платить налог со всей полученной суммы.

Если гражданин приобрел квартиру за 3 млн рублей, а перепродает за 4,5 млн рублей, то он вправе уплатить налог 13% с 1,5 млн рублей, то есть с суммы чистого дохода. В данном случае выходит 195 000 рублей.

Составление договора

Грамотно составленный договор цессии должен включать в себя:

- Информация о продавце, застройщике, покупателе.

- Стоимость переуступки.

- В каком порядке производится расчет.

[2]

В приложении обязательно должны находиться: проектная документация, согласие застройщика.

Договор обязательно должен быть заверен у нотариуса.

Здесь можно скачать образец договора

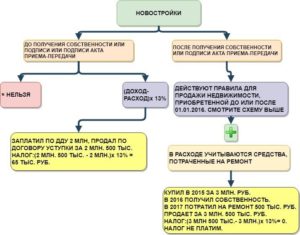

Изменения в налогообложении от продажи недвижимости вступили в силу с 01.01.2021 и действуют до настоящего времени (2021 год). В публикации также отражены изменения с 2021 года.

Напомним, что до 2021 года продавцы платили налог 13% с суммы, полученной от продажи недвижимости, которая находилась у них в собственности менее 3 лет.

Сократить сумму, с которой рассчитывается налог, можно было или на 1 000 000 рублей (воспользоваться налоговым вычетом), или на сумму, ранее потраченную на приобретение продаваемой недвижимости.

Сумма налога никак не привязывалась к кадастровой стоимости, поэтому граждане занижали стоимость недвижимости в договоре купли-продажи до размера налогового вычета (до 1 000 000 рублей или до ранее потраченной суммы на приобретение недвижимости)

Продажа квартиры менее 5 лет в собственности новый закон

Имущественный налоговый вычет при продаже имущества

Сразу оговоримся, что имущественный налоговый вычет не применяется для имущества, которое используется в предпринимательской деятельности.

Для имущества, отчуждаемого налогоплательщиком, применяются следующие имущественные налоговые вычеты:

- 1 000 000 рублей от продажи имущества;

Продажа квартир по переуступке прав

Переуступка прав осуществляется посредством переоформления договора долевого участия и внесения изменений в документации застройщика.

При этом стороны должны ориентироваться на закон «Об участи в долевом строительстве».

Стороны должны учитывать, что о проведенной переуступке необходимо уведомить застройщика, несмотря на отсутствие данного требования в законодательстве.

https://www.youtube.com/watch?v=hvW14P_sWFc

Если этого не сделать, при оформлении права собственности на квартиру могут возникнуть проблемы.

Уведомляется застройщик до начала сделки. Как правило, препятствий для переуступки не создается. Стоимость квартиры по переуступке значительно ниже фактической.

Это объясняется существующими рисками процедуры, а также необходимостью ожидания сдачи дома в эксплуатацию неопределенное количество времени. Согласно статистике, около 25% квартир покупается по переуступке прав.

При долевом участии

Долевое участие предполагает покупку права на приобретение квартиры в собственность.

На деньги дольщиков строительная компания возводит дом, поэтому самое дешевое жилье можно приобрести на этапе котлована. Ждать заселения придется долго, но экономия ощутима.

Участникам долевого строительства выдаются договора, в которых прописываются права и обязанности сторон.

После ввода дома в эксплуатацию, на основании данного документа оформляются акты приема-передачи, позволяющие зарегистрировать квартиру в собственность.

Приобретая квадратные метры по переуступки прав, покупатель фактически заменяет дольщика. С ним переоформляется договор, после чего он обретает право собственности на имущество.

Рекомендуется сразу проверить застройщика, чтобы минимизировать риски, связанные с вероятностью допущения ошибок, препятствующих введению дома в эксплуатацию.

При переуступке прав необходимо проверить и продавца квартиры. Если у него имеются открытые обязательства или долги перед застройщиком, то лучше отказаться от сделки.

Вместе с правом на квартиру, покупатель приобретает и ответственность за внесение положенной суммы.

Как получить налоговый вычет при покупке квартиры по ДДУ

Еще один момент, нуждающийся в обсуждении – возможность получения возврата при оплате стоимости квартиры через ЖСК. Процедура предполагает заключение договора паенакопления с жилищно-строительными кооперативами. Условия предоставления вычета в этом случае стандартные:

Налоговый вычет или НВ – послабление, гарантированное НК (налоговым кодексом) РФ всем плательщикам НДФЛ ставки. Представляется в виде сокращения налогооблагаемой базы на оговоренный лимит или в форме возврата ранее уплаченного тарифа. В случае с покупкой недвижимости используется второй вариант.

Покупка квартиры по переуступке прав в сданном доме: риски, плюсы и минусы

- Договор долевого участия (ДДУ), который необходимо регистрировать в госорганах. Переуступить права в этом случае надо до того момента, когда будет подписан акт о приемке жилья.

- Предварительное соглашение купли-продажи. Регистрировать его нет необходимости.

Переуступить право необходимо до момента заключения основного договора купли-продажи.

- Сообщить застройщику о том, что он намерен переуступить право требования.

- Получить от него официальное согласие на уступку прав. Это может быть как пункт договора, так и самостоятельный документ.

- Получить у застройщика справку об отсутствии долгов.

- Взять выписку из ЕГРН. Клиент может обратиться в регистрационную палату лично, через МФЦ или отправить запрос через официальный сайт Росреестра.

- Оформить у нотариуса согласие от супруга на продажу квадратных метров.

- Если квадратные метры приобретались на заемные средства, взять справку в банке об отсутствии задолженности.

Как расчитывается ндфл с продажи квартиры долевого участия

Однако нужно иметь на руках документальное подтверждение этих затрат. Платить подоходный налог с проданной квартиры физическому лицу нужно не всегда. Есть ситуации, когда такая налоговая обязанность отсутствует. Кто может не платить НДФЛ с продажи квартиры Наличие освобождение от обязанности по уплате подоходного налога с продажи недвижимости зависит от двух параметров:

- от налогового статуса продавца;

- от количество лет, в течение которых квартира находится в собственности продавца.

Не нужно платить налог с продажи недвижимости, если физическое лицо одновременно соответствует следующим условиям:

- является российским резидентом;

- квартира находится в собственности не менее 3 лет (по недвижимости, полученному до 2021г.). По объектам, полученным с 2021г.

Как платятся налоги при продаже квартиры в строящемся доме?

- справку с работы по форме 2-НДФЛ;

- декларация по форме 3-НДФЛ;

- документы, подтверждающие право на вычет;

- документы, подтверждающие все понесённые налогоплательщиком расходы.

Вычет не выдаётся на руки наличными деньгами. Он переводится на указанный налогоплательщиком счёт, либо налогоплательщик не уплачивает подоходный налог до тех пор, пока полностью «не выберет» свой вычет.

Не стоит забывать об обязанности по уплате налога.

Налог на переуступку прав по дду

Алгоритм сделки по уступке прав:

- Поиск покупателя через риэлтерское агентство или посредника.

- Получение согласия от застройщика.

Имеется два сценария для оформления цессии. Если арендатор полностью расплатился с застройщиком, ему по статье ФЗ-214, не нужно согласие последнего для оформления сделки переуступки права.

Однако большинство застройщиков вносят это требование в договор отдельным пунктом, следовательно, уведомление строительной компании о смене кредитора сделать придётся.

Если сумма уплачена не полностью, то перед совершением сделки необходимо известить компанию застройщика о намерении сменить владельца документа и получить от него письменное разрешение. Уведомление о получении запроса необходимо сохранять.

Как получить квартиру по договору переуступки прав требования

После регистрации договора переуступки прав ждите, когда застройщик введет дом в эксплуатацию. Он присвоит ему почтовый адрес, оформит кадастровый паспорт на сам объект и каждую квартиру, составит протокол о распределении квартир и выполнит ряд других действий. Выдаст вам заверенную копию разрешения на ввод в эксплуатацию и подпишет акт приема-передачи квартиры.

https://www.youtube.com/watch?v=vfgTDeBRGBc

Обратитесь в Росреестр или МФЦ, чтобы зарегистрировать право собственности. Предоставьте сотруднику:

✔ паспорт гражданина Российской Федерации;

✔ цессию и договор долевого участия в строительстве;

✔ копию разрешения на ввод в эксплуатацию;

✔ акт приема-передачи квартиры;

✔ квитанцию об оплате государственной пошлины.

Размер пошлины составляет 2 000 ₽ для физических лиц, 22 000 ₽ для юридических.

Сотрудник Росреестра или МФЦ примет документы, выдаст расписку с перечнем бумаг и датой, когда нужно забрать их. Срок регистрации права собственности — 10 рабочих дней. Когда придете в Росреестр, получите обратно оригиналы документов и выписку из ЕГРН с подтверждением права собственности.

Если права на новостройку у несовершеннолетних

Если в договоре ДДУ фигурируют несовершеннолетние лица, при оформлении цессии обязательно нужно получить разрешение на сделку от органов опеки. Законными представителями несовершеннолетнего являются родители или опекуны — они и будут подписывать цессию.

Если ДДУ оформлялся с материнским капиталом

Если оформляете переуступку прав, а продавец использовал для заключения ДДУ средства из материнского капитала, процедура усложняется. В цессии должно быть прописано, что дети получат свои доли в собственность после окончания срока строительства.

Основные положения

Российское налоговое законодательство признает денежную сумму, полученную физическим лицом от продажи квартиры в качестве дохода, с которого необходимо платить налог. В 2021 году на территории РФ продолжается налоговая реформа, благодаря которой поменялись многие нормативы расчета налога для физических лиц.

Видео:Налогообложение при продаже квартиры. Как и когда продать квартиру без налога?Скачать

Продаю квартиру по переуступке, покупаю другую. Какой налог платить?

С учетом изложенных в вопросе обстоятельств можно сделать следующие выводы:

- приобретена не квартира, а право требования на квартиру по переуступке прав по договору долевого участия или по ДДУ;

- право собственности на квартиру не возникло;

- залог права требования на построенную в будущем квартиру прекращен в связи с погашением кредита (займа).

Какие налоги действуют при продаже квартиры с последующей покупкой?

В 2021 продала квартиру и купила другую. Какой налог я должна заплатить?

С точки зрения гражданского и налогового законодательства это означает следующее.

1. До регистрации права собственности Вы продаете не квартиру, а имущественное право требования, что не запрещено. Другими словами – Вы (цессионарий) переуступаете право требования покупателю (цеденту).

2. При наличии дохода от этой операции у Вас возникает объект налогообложения на основании НК РФ по ставке 13%.

3. Для расчета итоговой суммы налога с дохода в размере 2,5 млн рублей следует обратиться к пп. 2 п. 2 ст. 220 НК РФ, где указан размер вычета при продаже имущественных прав по ДДУ.

Таким образом, Вы имеете право вычесть из суммы своих облагаемых налогом доходов сумму фактически произведенных и документально подтвержденных расходов, связанных с приобретением имущественных прав по договору участия в долевом строительстве (по договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством). Другими словами – сумму в 2,1 млн рублей и плюс проценты по кредитному договору (вопрос с процентами спорный).

Все сказанное верно при наличии у Вас договора ДДУ или иного. Все остальные ухищрения застройщиков (займы, векселя и т.п.) под это не попадают. Вычет равен 250 000 рублей.

4. Покупка новой квартиры не имеет значения для исчисления налога. Это разные сделки.

https://www.youtube.com/watch?v=re-gSyNxfq0

Исходя из это арифметики, получается следующая картина (итоговый налог, подлежащий уплате). Если не вычитать проценты, то облагаемый доход составит 400 тысяч рублей, а налог равен 13% от этой суммы, то есть 52 тысяч рублей.

Продал жилье и купил новое, доход нулевой. Что с налогами?

Продаю квартиру в новостройке, покупаю другую – что с налогом?

И последнее: если ранее Вы получали вычет на покупку квартиры, но не получали вычет по процентам, уплаченным по ипотечному кредиту, то право на вычет, уплаченный по процентам до 3 млн рублей, имеется. Но на этот вычет можно заявить при наличии ДДУ только с момента передачи квартиры Вам в собственность по акту.

Отвечает юрист, эксперт по недвижимости Светлана Кириллова:

Когда квартира куплена на этапе строительства по договору долевого участия до ввода дома в эксплуатацию, ее можно продать только по уступке прав (цессии). Доход, полученный от уступки прав, также подлежит налогообложению налогом на имущество.

В Вашем случае можно получить имущественный налоговый вычет в сумме расходов, связанных с получением доходов от продажи. То есть расход составил 2,1 млн. Вычитаем эту сумму из 2,5 млн, которые получены от продажи. Доходом будет сумма 400 тысяч. С нее и нужно будет заплатить 13% НДФЛ. Итог – 52 тысячи рублей.

Ваши планы по покупке нового более дорогого жилья при расчете налога во внимание не принимаются.

Инструкция: как подать налоговую декларацию 3-НДФЛ

Купил и продал строящуюся квартиру. Должен ли я платить налог?

Отвечает руководитель отдела правового сопровождения компании «НДВ – супермаркет недвижимости» Ксения Буслаева:

Если Вы собираетесь продать квартиру уже после ввода дома в эксплуатацию и получения права собственности, то есть не по договору переуступки, то в течение пяти лет с момента возникновения права собственности продажа квартиры будет облагаться подоходным налогом в размере 13% от стоимости.

Необлагаемой базой может считаться документально подтвержденная (ДКП, ДДУ) сумма в размере расходов на приобретение этой же квартиры, то есть 2,1 млн. Тогда налог удерживается с прибыли, то есть с разницы в стоимости продажи и покупки, в данном случае – с 400 тысяч рублей.

Сумма налога составит 52 тысячи рублей.

Если налоговый вычет за покупку нового жилья вам уже не положен, сократить эту сумму не получится. В противном случае при совершении продажи и покупки в один налоговый период можно в одной налоговой декларации указать обе сделки и покрыть сумму налога налоговым вычетом, ничего не заплатив.

Следует также помнить, что максимальная сумма налогового вычета при покупке жилья в России составляет 260 тысяч рублей (13% от 2 млн руб.) вне зависимости от числа сделок. Если Вы покупали квартиру дешевле 2 млн, и лимит налогового вычета не исчерпали, то сможете претендовать на его остаток при последующих покупках жилья.

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Календарь налогов на недвижимость в 2021 году

Могу ли я получить налоговый вычет за два объекта?

Переуступка прав: особенности сделок

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Видео:Нужно ли платить налог с продажи квартиры по переуступке прав ДДУ?Скачать

Продажа квартиры по переуступке прав в 2021 году

Юридическая база знаний › Сделки с недвижимостью

18.01.2021 1 922 просмотров

Продажа квартиры по переуступке прав – это часто встречающийся тип сделки. Под переуступкой понимается такой факт: если дом не сдан в эксплуатацию, можно продать свою долю ещё только в возводимом здании. Покупатель становится долевым участником или, по-другому, дольщиком.

Понятие переуступки прав

Переуступка прав – это передача прав требования на квартиру в строящемся многоквартирном доме, полученных на основании договора долевого участия (ДДУ), другому лицу. Эту схему продажи еще называют цессией.

https://www.youtube.com/watch?v=-yrtXZD0iDw

Такой договор (ДДУ) означает, что дольщик в дальнейшем может потребовать права на квартиру. Он приобретает, по сути не квартиру, так как она еще не построена, а права на неё.

Такая система продажи необходима застройщикам для того чтобы многоквартирный дом не стоял после его сдачи. Пока собираются вся документация для введения в эксплуатацию, в том числе и свидетельства о правах собственности, продажа затягивается на неопределенный срок, так как продавать в этот период запрещается. Поэтому застройщики нашли выход из положения и продают долю по переуступке.

Покупатели-инвесторы часто приобретают квартиру в новостройке еще на этапе котлована, потому как это заметно дешевле, нежели со свидетельством, когда дом сдан. А затем могут продать права на эту квартиру по договору переуступки и заработать на этой сделке.

Плюсы и минусы продажи доли по переуступке

Положительные стороны переуступки:

- Выгодная цена. Многие инвесторы покупают у застройщика долю на стадии котлована, а потом перепродают дороже.

- Быстрота регистрации сделки. Пакет документов минимален при переуступке прав.

Отрицательные стороны:

- Доход от продажи квартиры в строящемся доме облагается налогом в размере 13% (от разницы между стоимости продажи и покупки). К примеру, доля приобретена по цене 1 500 000 рублей, а продана по переуступке за 2 000 000. Выгода составляет 500 000 рублей, вычисляем 13% и получаем 65 000 рублей. Такие налоги необходимо заплатить в налоговую службу.

- Недобросовестные застройщики могут перенести сроки сдачи или провести некачественные строительные работы.

- Судебные разбирательства. Иногда это все что остается покупателю, если условия договора не выполнены или строительство дома прекращено.

Перечень документов для оформления

Для продавца и покупателя необходимо собрать следующие документы:

- ксерокопия паспорта, свидетельство о браке или разводе;

- соглашение по ипотеке от банка, если ипотека имеет место быть;

- согласие от супруга (супруги);

- свидетельство о рождении для несовершеннолетнего собственника;

- доверенность для представителей покупателя — при наличии таковых;

- договор долевого участия;

- согласие застройщика на проведение сделки.

Напоминаем, что даже если Вы досконально изучите все данные, находящиеся в открытом доступе, это не заменит Вам опыта профессиональных юристов!

Чтобы получить подробную бесплатную консультацию и максимально надежно решить Ваш вопрос — Вы можете обратиться к специалистам через онлайн-форму.

Как же продать квартиру по переуступке?

Сделка по переуступке прав регламентирована ФЗ-214 «об участии в долевом строительстве многоквартирных домов». Этапы оформления переуступки прав требования на долю:

- Для начала необходимо определится со стоимостью объекта долевого строительства. Это процедура, как правило, не составляет труда, так как аналогов на рынке недвижимости великое множество.

- Продавцу приготовить необходимую документацию, а покупателю внимательно изучить её. Если покупатель не компетентен в этом вопросе, самый легкий способ — это обращение к ресурсам интернета, а если он располагает денежными средствами – за помощью можно обратится к юристу по недвижимости.

- Отправить застройщику уведомление о продаже квартиры и получить согласие супруга или супруги. Согласие оформляется у нотариуса.

- У нотариуса оформить акт переуступки прав. У любого нотариуса образец есть в наличии.

- Продавец и покупатель регистрируют сделку в Росреестре через МФЦ. На сделку можно прийти по предварительной записи на официальном сайте организации, или по живой очереди, которая регулируется с помощью талонов.

- Покупатель забирает зарегистрированный документ через 10 дней. Если квартира в ипотеке, то срок даже меньше — 5 дней.

Заключение

В 2021 году продажа по переуступке регулируется Гражданским кодексом, а именно статьями начиная с 382 по 390. А также федеральным законом № 214-ФЗ.

Поскольку процесс продажи квартиры в строящемся доме может таить в себе достаточное количество тонкостей и подводных камней, очень желательно предварительно проконсультироваться у специалиста по вопросам подготовки документов и анализа безопасности сделки.

Переуступка квартиры в новостройке. Продажа жилья по договору переуступки. Ссылка на основную публикацию

Видео:Какой будет налог при продаже квартиры по переуступке?Скачать

Налог при переуступке прав по договору долевого участия — Собственник

Граждане участвуют в долевом строительстве не только для приобретения жилья в новостройке по сниженной цене, но и для выгодного размещения инвестиционного капитала.

Это может быть сдача жилья в аренду, продажа готовой квартиры по договору купли-продажи или договору по уступке права третьему лицу или дольщику, если дом не введён в эксплуатацию.

Что говорит законодательство об уплате налога при переуступке прав ДДУ?

Понятие переуступки

Гражданское законодательство предусматривает совершение сделки по продаже имущественного права. Оформление уступки производится только в период между регистрацией договора долевого участия и подписанием акта по приёму объекта в эксплуатацию.

https://www.youtube.com/watch?v=RNupQj0atq0

Переуступка прав означает смену кредитора. Это не возбраняется законом, если только в ДДУ не прописан запрет на изменение. Договором уступки прав пользовались некоторые инвесторы, чтобы не платить НДФЛ. Согласно поправкам к законодательству, перекупщик жилья должен заплатить налог с продажи квартиры, если он покупает по цене ДДУ, а продаёт с более высокой стоимостью.

Если к моменту сделки акт по приёму недвижимости был подписан, документ носит название «договор купли-продажи».

Юридические действия с недвижимостью имеют свои особенности для физических лиц. Необходимо иметь понятие о льготах, которые предоставляет законодательство, и правильно ими воспользоваться. Следовательно, заплатить налоги в меньшем размере.

Покупка по ДДУ в новостройке

О каком налоге может идти речь, если сделка по уступке прав оформляется на первоначальную сумму, указанную в договоре долевого участия? Прибыли нет, следовательно, база для налогообложения нулевая.

По мере приближения окончания строительства, стоимость жилья становится выше. В договоре по переуступке прав цена квартиры будет отличаться от своей первоначальной стоимости. Налицо получение дохода, следовательно, доход по сделке переуступки прав подлежит налогообложению. Необходимо подавать декларацию о доходах в налоговую службу.

Так как налог вычисляется с полученного дохода, необходимо иметь документы, подтверждающие затраты на покупку недвижимости. Доказательством могут служить представленные квитанции и чеки.

Особенности совершения сделки

Сделка по переуступке прав требует наличия двух сторон и предмета сделки. В данном случае предметом сделки является переуступка права требования от застройщика получить жильё согласно ДДУ.

Алгоритм сделки по уступке прав:

- Поиск покупателя через риэлтерское агентство или посредника.

- Получение согласия от застройщика.

Имеется два сценария для оформления цессии. Если арендатор полностью расплатился с застройщиком, ему по статье ФЗ-214, не нужно согласие последнего для оформления сделки переуступки права.

Однако большинство застройщиков вносят это требование в договор отдельным пунктом, следовательно, уведомление строительной компании о смене кредитора сделать придётся.

Если сумма уплачена не полностью, то перед совершением сделки необходимо известить компанию застройщика о намерении сменить владельца документа и получить от него письменное разрешение. Уведомление о получении запроса необходимо сохранять.

- Если на квартиру была оформлена ипотека по долевому участию, покупатель должен предоставить в банк документы, подтверждающие его платёжеспособность.

- Кредитная организация изучит предоставленную документацию, и, в случае согласия, закроет договор кредитования, оформленный на продавца, и откроет новый на покупателя.

Ошибочно думать, что продажа недостроенного жилья невозможна, тем более, если дольщик не расплатился полностью со строительной компанией.

Важно, чтобы представитель второй стороны соглашения понимал, что приобретая переуступку прав ДДУ, он автоматически перекупает обязанность по уплате задолженности перед кредитором, вместе с рисками вложения капитала в долевое строительство. В договоре с ним обязательно появится пункт, обязывающий его расплатиться с застройщиком в указанные сроки, зафиксированные в ДДУ.

При оформлении сделки покупатель должен получить на руки документы, по которым он бы видел свой долг перед застройщиком. В случае неправильного составления нового договора по переуступке прав, будет невозможно обязать покупателя выплачивать оставшуюся сумму.

Статья 382 ГК РФ предусматривает передачу права требования долга другому лицу.

Заключается соглашение об уступке прав, учитывающее интересы всех сторон:

- застройщика, который является первым владельцем права;

- арендатора, перекупившего право у строительной компании, который затем становится новым продавцом права;

- покупателя недостроенного жилья, приобретающего право требования.

Для цессии основанием становится сделка по переуступке прав договора долевого участия в строительстве. Оформление сделки требует тех же действий, что и изначальный ДДУ.

Налогообложение по заключению договора уступки прав

Возможность получения вычета при покупке жилья по ДДУ регламентируется статьёй Налогового кодекса №220.

Каждая из сторон имеет свои льготы по налогу с продажи квартиры по уступке права ДДУ. Продавец заплатит денежные средства с дохода от продажи жилья с учётом понесённых затрат на её приобретение.

https://www.youtube.com/watch?v=2e3f_G9-0tk

Покупатель получит право воспользоваться получением имущественного вычета и заплатит налог в меньших размерах. Подобными льготами к сделке переуступке прав договора долевого участия можно воспользоваться только один раз.

Платить ли налог при переуступке права ДДУ

- Вопрос: Марианна

- Я покупаю квартиру по договору переуступки права договора долевого строительства без риэлторов и специалистов банков, какие мне оформить документы, подтверждающие передачу денег продавцу, чтобы воспользоваться налоговым вычетом в 13%.

- Ответ: В вашем случае будет достаточно расписки в получении суммы от продавца.

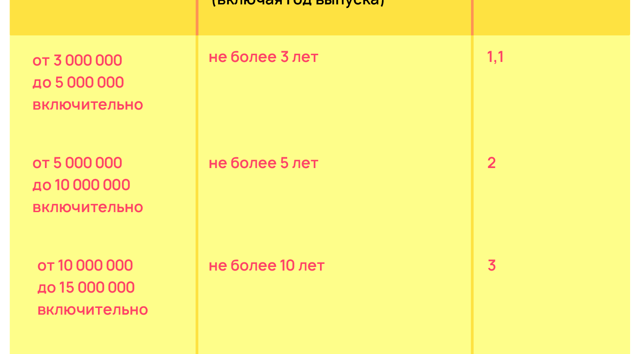

От чего зависит величина налога при продаже недвижимости

Если продавец владеет имуществом более трёх лет, он не обязан платить налог с полученного дохода. Если сделка совершается ранее, закон обязывает продавца указать полученную прибыль в налоговой декларации. Ему придётся уплатить налог с полученной суммы по ставке 13%.Важно понимать, как правильно рассчитать налогооблагаемую базу, с которой необходимо заплатить эти проценты.

Так как продавец и покупатель указывают в договоре купли-продажи заниженную стоимость жилья для снижения налога, законодатель вводит новое правило. Налогооблагаемая база должна рассчитываться от кадастровой стоимости жилья.

Пока ещё не все регионы переведены на новое налогоисчисление. До 2021 года планируется закончить этот процесс. На сниженную кадастровую стоимость могут претендовать жители 50 квартирных домов, квартир, площадью до 20м2 и комнат до 10м2.

Подход к налоговым ставкам тоже демократичный. В зависимости от местоположения и состояния жилища они могут быть нулевыми или увеличенными.

Сделка по продаже жилой недвижимости

У продавца имеется два варианта исчисления налогооблагаемой базы:

- снизить полученный доход от продажи жилья на один миллион рублей;

- сумма полученного дохода уменьшается на затраты по её приобретению.

Законодатель предоставляет право продавцу самостоятельно выбрать самый выгодный для того вариант. В случае выбора второго пути, необходимо представить платёжные квитанции, подтверждающие расходы на покупку жилья.

Сделка по продаже нежилой недвижимости

В данном случае возможно:

- снизить полученный доход от продажи площади на 250 тыс. рублей;

- сумму полученного дохода уменьшить на расходы по приобретению продаваемой недвижимости.

Продавец лишается права воспользоваться налоговым вычетом при продаже жилья, если он после покупки сдаёт его в аренду и регистрируется как индивидуальный предприниматель.

Ндфл у дольщика по 214-фз и нк рф: налоги при переуступке дду, при получении неустойки или страховой выплаты

Инвестиции в строительство по договору ДДУ — это довольно выгодное и перспективное вложение. Но, одним из важнейшим его недостатков, является долговременность. В большинстве случаев воспользоваться выгодой можно лишь после нескольких лет ожидания.

Но, иногда, изменение жизненных обстоятельств заставляет дольщиков продавать недостроенные квартиры.

Как это правильно сделать, облагается ли налогом такая сделка, а также другие вопросы рассмотрим в этой статье.

Переуступка прав по ДДУ на строящееся жилье

Переуступка прав возникает, когда дольщик купил квартиру по ДДУ, и до сдачи дома в эксплуатацию, а точнее до подписания акта приема-передачи, переуступил свои права и обязанности иному лицу.

В итоге новый покупатель (цессионарий) станет обладателем жилья по договору переуступки, он берет на себя риски и ответственность, и в случае задержки стройки или других неблагоприятных обстоятельств, отвечать по договору будет застройщик, а не продавец (цедент).

Чаще всего застройщики стараются ограничить право переуступки договора ДДУ, например, включают в договор требования об уплате комиссии или вводят иные ограничения на переуступку. Эти требования незаконны, достаточно просто уведомить застройщика о готовящейся переуступке в письменном виде как при любой смене кредитора.

https://www.youtube.com/watch?v=C47PDxyKzLY

Если квартира приобреталась с использованием ипотечного кредита, то важно достичь согласия с банком, имея варианты: погасить его кредит, произвести замену залога или переоформление ипотеки на нового дольщика по ДДУ. К сожалению, в этой части вы полностью зависимы от банка, профинансировавшего сделку.

НДФЛ цессионария при переуступке по ДДУ

Покупатель переуступленных прав вправе вернуть 13 % от своих затрат на приобретение имущества по договору цессии. То есть по действующим на сегодняшний день правилам с момента подписания акта передачи жилья (не дожидаясь оформления прав через Росреестр), подавая декларацию вместе с ДДУ, договором переуступки и платежными документами.

Вычет будет доступен со стоимости квартиры в 2 млн. рублей и с кредитных средств предельной суммой 3 млн. рублей. Таким образом, наибольшая сумма, на которую можно рассчитывать: 260 000+390 000 = 650 000 рублей, если сделка произошла после января 2014 года.

НДФЛ цедента при переуступке по ДДУ

Продавец получает денежные средства от цессионария, а любые доходы физических лиц облагаются налогом. Теперь ему нужно подготовить декларацию 3-НДФЛ в инспекцию, чтобы оплатить налог в полном размере.

Согласно изменениям в законодательстве, если налоговый резидент владел на праве собственности недвижимостью 5 лет и более, при его отчуждении он освобождается от НДФЛ (ст. 217.1 НК РФ). Но относится ли это правило к переуступке прав по договору ДДУ на строящуюся квартиру?

Доход от сделки по переуступке является реализацией имущественных прав, а так как квартира только строится и права собственности на нее нет – то налоговый вычет в смысле ст. 217.1 НК РФ не применяется.

Однако, налоги, облагаемые 13 % ставкой, уменьшаются на имущественный вычет, предусмотренный статьями о вычетах 218—221 НК РФ. Вычет равен фактически понесенным расходам, подтвержденным документально: договором о долевом строительстве и квитанциями об уплате цены договора.

При подаче декларации на получение дохода цедент может одновременно воспользоваться своим правом принять в зачет (в качестве налогового вычета) свои документально подтвержденные затраты по договору долевого участия, которые он потратил на покупку будущей квартиры в новостройке, тем самым уменьшая налог при переуступке прав по ДДУ.

Разница между ценой договора переуступки и ценой ДДУ, умноженная на 13 %, и будет являться налогом к уплате.

Налогообложение неустоек по ФЗ-214 от застройщика

Если застройщик задержал сдачу объекта и судом ему назначена выплата неустойки, с нее также удерживается налог. Взысканная дольщиком неустойка со строительной организации и фактически полученная (т.е. по фактически исполненным исполнительным документам), облагается НДФЛ на общих основаниях.

Застройщик, при этом, выступает налоговым агентом, обязанным удерживать НДФЛ самостоятельно и внести его в бюджет. Обычно это происходит в случае, когда размер НДФЛ для каждого дольщика установлен судом напрямую.

Видео:Как правильно продавать квартиру по переуступке. Ошибки инвесторов.Скачать

Ндс при перепродаже квартиры по договору уступки права требования

Налоговая база по НДС при передаче имущественных прав на жилые дома (помещения), доли в них. Ндс при перепродаже квартиры по договору уступки права требования.

Вопрос: Наша компания (на ОСНО) выполняла работы при строительстве многоквартирного жилого дома, соответственно в стоимость наших работ включен НДС.

За выполненные работы с нашей компанией расплатились договором уступки права требования на квартиру БЕЗ НДС. Далее данное право требования было перепродано физическому лицу по договору уступки права требования без НДС.

Какими проводками наша компания должна отразить все эти операции? И возникает ли Ндс при перепродаже квартиры по договору уступки права требования?

Ответ:

В учете будут проводки:

Дебет 62 Кредит 90 отражена выручка от реализации работ;

Дебет 90 Кредит 68 начислен НДС;

Дебет 58 Кредит 62 получена квартира в качестве отступного;

Дебет 76 Кредит 91 реализовано право требования по договору уступки;

Дебет 91-2 Кредит 58 – списана с баланса стоимость реализованного права требования по договору цессии;

Дебет 51 (50) Кредит 76 субсчет «Расчеты по договору уступки права требования»

– получена оплата от цессионария по договору цессии.

https://www.youtube.com/watch?v=EO5sXADTNZM

НДС при уступке права требования возникает. При передаче имущественных прав на жилые дома (помещения), доли в них, налоговая база определяется как разница между полученным доходом (с учетом НДС) и расходами на приобретение указанных прав. Налог начисляйте по ставке 18/118.

Обязанность по начислению НДС возникает в момент уступки (последующей уступки) имущественного права. Если договор об уступке права требования подлежит госрегистрации, то он считается заключенным с момента регистрации.

Поэтому обязанность начислить НДС возникает в том налоговом периоде, в котором:

— был заключен договор уступки имущественного права, не нуждающийся в госрегистрации;

— произошла регистрация договора уступки имущественного права, нуждающегося в госрегистрации.

Обоснование

Отступное или новация? Выбираем оптимальный способ договориться с контрагентом

Учет и налоги у кредитора

Предприятие, которое получает отступное, отразит поступившее имущество по дебету соответствующих счетов. При этом погашение обязательства отражают по кредиту счета 62 или 76.

В налоговом учете полученный актив следует показать по стоимости, равной величине обязательства, которое было прекращено отступным, за вычетом НДС (п. 2 ст. 254 Налогового кодекса РФ).

При использовании кассового метода поступившее имущество компания учитывает на дату получения отступного от покупателя-должника.

То есть в тот день, когда будет подписан акт приемки-передачи имущества (или выполненных работ, услуг) (п. 2 ст. 273 Налогового кодекса РФ).

Как цеденту оформить и отразить в бухучете уступку права требования

При этом на дату подписания договора цессии в учете сделайте проводку:

Дебет 76 субсчет «Расчеты по договору уступки права требования» Кредит 91-1

– реализовано право требования по договору цессии.

При передаче имущественных прав у цедента может возникнуть обязанность начислить НДС, если сумма дохода от передачи требования превышает размер самого требования (абз. 2 п. 1 ст. 155 НК РФ). Подробнее об этом см. Как начислить НДС при реализации имущественных прав.

Стоимость права требования, по которой оно учитывается на балансе цедента, отразите в составе прочих расходов по дебету счета 91 (п. 6 и 14.1 ПБУ 10/99). При этом на дату подписания договора цессии в учете сделайте проводку:

Дебет 91-2 Кредит 62 (76, 58)

– списана с баланса стоимость реализованного права требования по договору цессии.

При поступлении оплаты от цессионария по договору уступки права требования сделайте проводку:

Дебет 51 (50) Кредит 76 субсчет «Расчеты по договору уступки права требования»

– получена оплата от цессионария по договору цессии.

Такой порядок следует из Инструкции к плану счетов (счета 76, 91).

Как начислить НДС при реализации имущественных прав

Передача прав на жилые и нежилые помещения

Как начислить НДС при передаче имущественных прав на жилые дома

При передаче имущественных прав на жилые дома (помещения), доли в них, гаражи и машино-места налоговая база определяется как разница между полученным доходом (с учетом НДС) и расходами на приобретение указанных прав (п. 3 ст. 155 НК РФ). Налог начисляйте по ставке 18/118 (п. 4 ст. 164 НК РФ). Обязанность по начислению НДС возникает в момент уступки (последующей уступки) имущественного права (п. 8 ст. 167 НК РФ).

Если договор об уступке права требования подлежит госрегистрации, то он считается заключенным с момента регистрации (п. 3 ст. 433 ГК РФ). Поэтому обязанность начислить НДС возникает в том налоговом периоде, в котором:

— был заключен договор уступки имущественного права, не нуждающийся в госрегистрации;

— произошла регистрация договора уступки имущественного права, нуждающегося в госрегистрации.

Отвечает Александр Сорокин,

заместитель начальника Управления оперативного контроля ФНС России

«ККТ нужно применять только в случаях, если продавец предоставляет покупателю, в том числе своим сотрудникам, отсрочку или рассрочку по оплате своих товаров, работ, услуг.

Именно эти случаи, по мнению ФНС, относятся к предоставлению и погашению займа для оплаты товаров, работ, услуг.

Если организация выдает денежный заем, получает возврат такого займа или сама получает и возвращает заем, кассу не применяйте. Когда именно нужно пробивать чек, смотрите в рекомендации».

Из рекомендации Нужно ли применять ККТ при выдаче, получении и возврате займа

Задайте свой вопрос экспертам «Системы Главбух»

📹 Видео

Налог с продажи квартиры (ДДУ) Статья 217.1 Сроки владения при продаже по уступке прав требованияСкачать

3-НДФЛ при продаже КВАРТИРЫ 2024: Заполнение декларации 3-НДФЛ продажа квартиры в личном кабинетеСкачать

Продажа квартиры по переуступке в новостройке по ДДУ – какой будет налог?Скачать

Как купить новостройку выгоднее на 20 в 2023 / Переуступка - все проблемы и нюансыСкачать

Переуступка - что это такое? / Какие проблемы могут возникнуть?Скачать

Законные способы НЕ ПЛАТИТЬ налог с продажи квартиры в 2023 году / Налог на недвижимость 2023Скачать

Какой отчёт нужно подать в налоговую при продаже квартиры купленной по ДДУ? Ответ!Скачать

Налог при продаже квартиры по переуступке#6Скачать

Налог с продажи квартиры в 2024 году: Надо ли платить налог при продаже квартиры, дома в 2024Скачать

Взаимозачет в декларации 3 НДФЛ как не платить налог при продаже и покупке квартиры в одном годуСкачать

3. Какие документы нужны для переуступки квартирыСкачать

3-НДФЛ 2023 при продаже квартиры Как заполнить декларацию 3-НДФЛ Онлайн при продаже квартирыСкачать

Как не платить налог при продаже квартиры в новостройке?Скачать

Квартира по ДДУ по 214-ФЗ. Продажа по переуступке. Налоги "с продажи"Скачать

КАК ПРОДАТЬ квартиру по уступке? Эффективные советыСкачать

Переуступка квартиры в новостройке | Основные рискиСкачать