Эта статья предназначена для тех, кто только принимает решения о занятии предпринимательской деятельностью. В ней в общих чертах будет изложено, когда лучше приступать к работе, что для этого надои какие могут возникнуть трудности.

Начать деятельность начинающему ИП по законодательству российской федерации необходимо с момента регистрации.

Без нее вы не сможете заключить договор аренды, официально нанимать людей и вообще работать в рамках правового поля.

Однако на практике очень часто встречаются случаи, когда деятельность уже ведется и в силу различных обстоятельств возникает необходимость в регистрации. Это необходимо сделать незамедлительно, чтобы избежать проблем с законом.

- Что представляет собой УСН для ИП

- Когда платить первый раз налоги после открытия ИП, сроки и даты уплаты

- Что может понадобиться ИП для начала работы: расчетный счет, печать, ККТ и т. п

- Какие могут быть трудности в работе ИП

- Какие налоги и взносы платит ип в 2021 году? — Бизнес Хаб

- Обязательные платежи ИП за себя

- Системы налогообложения для ИП

- Упрощенная система налогообложения

- ЕНВД

- ПСН

- ЕСХН

- Экспериментальный налог на профессиональный доход

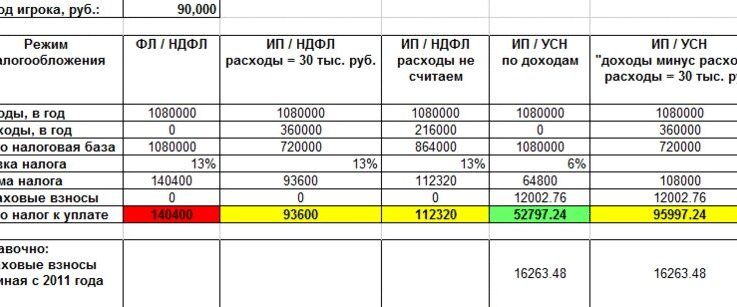

- Пример расчета налогов ИП

- Какие налоги и взносы платит ИП на УСН 6% без сотрудников в 2021 году? Давайте посчитаем =)

- Итак, приступим

- 1. Налог по УСН

- Первый важный момент:

- Чтобы было понятно, приведу пример:

- Второй важный момент

- Третий важный момент

- Сколько в год платить за ИП: налоги и страховые взносы, порядок начисления

- Налоги, которые должен платить ИП

- Основная система налогообложения: порядок перехода и уплаты налогов

- Сроки подачи отчетности и уплаты налогов на ОСНО

- Специальные режимы налогообложения: порядок перехода и уплаты налогов

- Кто не может применять специальные режимы?

- Патентная система налогообложения

- Единый налог на вмененный доход

- Единый сельскохозяйственный налог

- Страховые вносы ИП без работников

- Взносы за сотрудников

- Ип без доходов

- Инструкция: как предпринимателю выгоднее всего платить налоги

- Как выгоднее платить налоги

- Как выбрать самый подходящий режим

- Сколько придётся платить налогов в разных системах?

- 📽️ Видео

Что представляет собой УСН для ИП

До момента регистрации, одним из важных вопросов, с которыми должен определиться бизнесмен, является вопрос выбора системы налогообложения.

Для понятия общей картины необходимо знать, что существует:

- Общая система налогообложения, которая предоставляется бизнесмену по умолчанию при подаче заявления на регистрацию. Она пользуется меньшей популярностью, чем следующая система.

- Упрощенная система налогообложения – представляет собой определенный порядок уплаты налогов и сборов. Специально предназначена для поддержки малого и среднего бизнеса. На ней остановимся подробнее.

Для начинающих ИП упрощенка возможна при соблюдении следующих условий:

- Количество наемных сотрудников не должно превышать 100 человек. То есть вы должны сразу уже предполагать, какое число сотрудников будет вам помогать при начале деятельности ИП.

- Также необходимо просчитать предполагаемый доход. Он должен составлять не более 60 млн. рублей.

- Остаточная стоимость основных средств (которые подлежат амортизации) не должна превышать 100 млн. рублей.

Если предприниматель выбрал упрощенную систему налогообложения, то он освобождается от уплаты таких видов налогов (кроме некоторых исключений), как:

- на добавленную стоимость;

- на доходы физических лиц;

- на имущество физических лиц, которое он будет использовать в своей предпринимательской деятельности.

То есть, налог вы должны будете заплатить всего один. Но уплату взносов в Пенсионный фонд и Фонд социального страхования, при наличии сотрудников, никто не отменял.

Также имейте ввиду, что если вы изначально при регистрации не подали заявление на УСН, то по умолчанию окажетесь на ОСНО и перейти на желаемый вид налогообложения сможете только со следующего календарного года.

Для уплаты вы сможете выбрать, на свое усмотрение, объекты налогообложения:

- Доходы – и будете уплачивать 6% с полученной сумы доходов.

- Доходы минус расходы – уплачивается 15% с разницы между доходами и расходами.

Чтобы сделать выбор, надо предположить процентное соотношение ваших доходов и расходов. Если расходы будут превышать 60% от доходов и вы сможете подтвердить их документально, то выбирайте второй вид. Убыточная деятельность будет также требовать от вас уплаты минимального налога в размере 1% от полученных доходов. Если вы не сможете соблюсти все эти условия, то лучше первый.

Учитывайте, что ИП при УСН разрешено работать не по всем видам деятельности. Полный перечень можно найти в Налоговом кодексе, а сегодня отметим, что, например, если вы производите подакцизные товары (алкоголь, табак, бензин) или осуществляете их продажу, то упрощенка не для вас.

Не забывайте и о сдаче необходимой отчетности. Это вам необходимо сделать в срок до 30 апреля следующего за отчетным годом.

Заполнение декларации не составит особого труда, главное, чтобы у вас был актуальный бланк.

И запомните, что даже если вы не осуществляете деятельность или получаете нулевые доходы, или находитесь на налоговых каникулах как вновь открывшийся ИП, сдавать отчетность обязательно.

Когда платить первый раз налоги после открытия ИП, сроки и даты уплаты

Актуален и не менее важен вопрос о том, когда надо начинать ИП платить налоги. Сроки уплаты зависят от того режима налогообложения, который вы для себя выбрали.

- Упрощенная система налогообложения.

Налоговый период – календарный год. Предусмотрена авансовая оплата по итогам отчетного квартала до 25 числа. Сам же единый налог рассчитывают по итогам года (учитывая все авансовые платежи) и уплачивают до 30 апреля. Не платить ежеквартально авансовые платежи нельзя, иначе будут начитаны пени.

https://www.youtube.com/watch?v=gbyB3S-i8Is

Суммы рассчитываете с фактически полученных вами доходов. Если деятельность не велась, то сдаете нулевую декларацию и налоги не платите.

- Единый налог на вмененный доход – этот налог вводится на предполагаемый доход и уплачивается ежеквартально до 25 числа.

Однако, согласно налоговому кодексу, плательщики данного вида налога становятся на учет и снимаются с него в течение 5 дней с момента начала и конца осуществления деятельности. То есть, считается, что если вы деятельность не осуществляете или доход не получаете, то снимайтесь с учета и все. Сдача нулевой отчетности по ЕНВД не предусмотрена.

- Патентная система налогообложения – под налогом в этом случае понимают сумму, оплачиваемую за патент.

- Единый сельскохозяйственный налог – в этом случае также предусмотрена авансовая уплата, которая производится не позднее 25 дней после отчетного периода. Срок годового налога — до 31 марта.

Уплачивать страховые взносы необходимо начинать с момента приобретения статуса индивидуального предпринимателя, т. е.

включения в Единый государственный реестр индивидуальных предпринимателей. Прекращение деятельности – это исключение из вышеуказанного реестра.

Рассчитывать же страховые взносы начинают со следующего дня после регистрации (дата регистрации в таком случае не учитывается).

Отчисления на пенсионное и медицинское страхование проводятся в любом случае, независимо от того, осуществляется ли вообще какая-либо предпринимательская деятельность, и на каком режиме вы находитесь. Оплата в ФСС производится только при наличии сотрудников.

Что может понадобиться ИП для начала работы: расчетный счет, печать, ККТ и т. п

Что нужно начинающему ИП:

- Зарегистрироваться в органах Государственной налоговой службы.

- В зависимости от выбранного вида деятельности, уведомить соответствующие органы. Например, уведомить в Роспотребнадзор о начале деятельности ИП необходимо, если вы предоставляете:

- гостиничные услуги;

- бытовые услуги;

- услуги общественного питания;

- розничную или оптовую торговлю;

- производство швейных изделий, одежды, изделий из кожи и др.

Полный перечень указан в Постановлении № 584.

- Если для осуществления деятельности необходима лицензия или специальное разрешение, то оформить его соответствующим образом.

ИП для начинающих также должен знать, что для работы ему может понадобиться (это положение рекомендательный характер или для отдельных случаев):

- Расчетный счет – открывается бизнесменом по-необходимости для безналичных расчетов с клиентами. Это право, а не обязанность. Уведомлять органы ФНС не надо.

- Печать – ее наличие также не является необходимостью. Но если бизнесмену кажется, что наличие печати придает ему солидности и дополнительно защитит документы, то изготовить он ее сможет без проблем.

- Немного другая ситуация с контрольно-кассовой техникой. Согласно российскому законодательству, ИП осуществляющие расчеты с применением наличных денежных средств или платежных банковских карт, обязаны ее использовать. Однако и в данном случае существуют исключения. Например, если ИП оказывает услуги населению на УСН, то он может и не иметь аппарат, но должен выдать покупателю бланк строгой отчетности.

Какие могут быть трудности в работе ИП

Кроме вышесказанных положений, с чего начать бизнес начинающему ИП, надо помнить и о трудностях, которые могут возникнуть:

- Уплата налогов и сборов должна проводиться вовремя.

- Вести бухгалтерский учет и предоставлять отчетность необходимо в четко установленные сроки.

- На ведение любой предпринимательской деятельности необходимо затрачивать нервы, время, рабочие и денежные ресурсы.

Во всех вышеуказанных случаях бизнесмен должен помнить, что за свои ошибки он отвечает всем своим имуществом, на которое по закону может быть обращено взыскание.

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Какие налоги и взносы платит ип в 2021 году? — Бизнес Хаб

Налоги – это обязательные платежи, которые физические и юридические лица платят с большинства своих доходов. ИП – не исключение. Доходы от индивидуальной предпринимательской деятельности облагаются налогами в рамках выбранного налогового режима.

Порядок расчета и налоговые ставки на разных системах налогообложения для ИП заметно отличаются. Причем, итоговые суммы платежей в бюджет на одной системе могут быть в несколько раз больше, чем на другой при одних и тех же доходах. Учитывая это, очень важно сделать правильный выбор налогового режима. В этой статье вы узнаете, какие налоги платят ИП без работников в 2021 году.

Почему в теме про налоги мы обращаем внимание на наличие или отсутствие работников? Потому что индивидуальный предприниматель, который работает сам, является, по сути, самозанятым лицом. Очень часто обороты у таких ИП небольшие, и государство предоставляет им больше налоговых льгот, чем тем, кто использует наемный труд.

Обязательные платежи ИП за себя

Но перед тем, как перейти к особенностям систем налогообложения, расскажем про страховые взносы. Эти платежи не зависят от того, на каком налоговом режиме работает предприниматель. Платить их надо даже тогда, когда бизнес не приносит доход или деятельность вообще не ведется.

https://www.youtube.com/watch?v=lf2YGs3oD04

Фиксированные взносы ИП – это не налоги, а перечисления на будущую пенсию и медицинское страхование предпринимателя. Размер взносов на каждый год и порядок их уплаты устанавливает Налоговый кодекс РФ. Страховые взносы учитываются при расчете общей налоговой нагрузки предпринимателя.

Обязательные взносы надо заплатить до конца текущего года, а дополнительный взнос – не позднее 1 июля следующего года. Но если платить взносы частями каждый квартал, можно сразу снижать налоги к уплате, а не делать перерасчет по итогам года.

Бесплатная консультация по налогообложению

Системы налогообложения для ИП

А теперь конкретно о том, какое налогообложение предусмотрено для индивидуальных предпринимателей в России. Всего для ИП действуют пять налоговых режимов, сначала ознакомимся с ними кратко:

- ОСНО или общая система налогообложения. В рамках этой системы платят два налога — НДФЛ по ставке 13% и НДС по ставке от 0% до 20%.

- УСН или упрощенная система налогообложения. Здесь есть два варианта: УСН Доходы и УСН Доходы минус расходы. Налоговая ставка на первом варианте составляет 6% от полученного дохода, а на втором — от 5% до 15% разницы между доходами и расходами.

- ЕНВД или единый налог на вмененный доход. Особенность системы в том, что налогом облагается не тот доход, который реально получает ИП, а вмененный, т.е. заранее рассчитанный государством. Ставка налога – 15% от вмененного дохода.

- ПСН или патентная система налогообложения. Здесь так же, как на ЕНВД, в расчет берут не реальный доход, а потенциально возможный, размер которого устанавливают муниципальные органы власти. Налоговая ставка или стоимость патента – 6% от потенциально возможного дохода.

- ЕСХН или сельхозналог. Этот режим похож на УСН Доходы минус расходы, но ставка здесь составляет 6% от разницы доходов и расходов.

На общей системе налогообложения (ОСНО) могут работать все предприниматели без исключения. Остальные режимы называются специальными или льготными, потому что налоговая нагрузка на них обычно меньше.

Чтобы работать на льготных режимах, надо соблюдать ограничения для ИП, установленные в отношении количества работников, годовому доходу, видам деятельности. Расскажем об этом подробнее.

Упрощенная система налогообложения

Основные ограничения на УСН установлены для годового дохода и численности работников. Доход ИП-упрощенца не должен превышать 150 млн рублей в год, а нанимать можно не более 100 человек.

Что касается видов деятельности, то упрощенцы могут заниматься всеми видами услуг, оптовой и розничной торговлей, производством.

Запрет действует на организацию азартных игр, производство подакцизных товаров, банковскую и страховую деятельность, ломбарды, МФО.

Большинство предпринимателей легко выполняют эти условия, поэтому упрощенная система налогообложения – самый популярный вариант у малого бизнеса.

ЕНВД

На ЕНВД или вмененке тоже запрещено нанимать больше 100 работников, но ограничений по размеру годового дохода здесь нет. Однако этот режим действует только для определенных видов деятельности, указанных в статье 346.29 НК РФ.

Это бытовые и ветеринарные услуги, автоперевозки, розничная торговля и общепит на площадях до 150 кв. м, некоторые другие направления. ЕНВД давно планируют отменить, потому что плательщики этого налога перечисляют в бюджет небольшие суммы. Но пока его отмену в очередной раз отложили, на этот раз до 2021 года.

ПСН

Ограничения для ИП на патенте самые жесткие:

- количество работников не более 15 человек;

- лимит годового дохода – 60 млн рублей;

- площадь магазина или точки общепита не должна превышать 50 кв. м;

- уплаченные взносы не уменьшают стоимость патента;

- можно вести только определенные виды деятельности, указанные в статье 346.43 НК РФ.

Кроме того, территория действия патента ограничена одним муниципальным образованием. Если вы, например, оформили патент на парикмахерские услуги в одном городе, то не можете на основании этого патента вести деятельность в другом населенном пункте. Надо оформлять новый.

https://www.youtube.com/watch?v=wmCSKCxdVd8

Однако ограничения ПСН компенсируются сравнительно невысокой (но не всегда) стоимостью патента. В отдельных регионах по некоторым видам деятельности патент может стоить всего 500 рублей в месяц.

ЕСХН

Ограничения для сельхозналога понятны из его названия. Применять его могут только производители сельхозпродукции, рыболовецкие производства и те, кто оказывает некоторые услуги сельхозпроизводителям.

Численность работников ИП, занятых в сфере рыболовства, не должна превышать 300 человек. Для сельского хозяйства ограничения по численности работников не установлены. Нет их и в отношении годового дохода.

Экспериментальный налог на профессиональный доход

Кроме этих, общероссийских, систем налогообложения с 2021 года для ИП без работников станет доступен еще один режим — налог на профессиональный доход. НПД будет действовать на территории только четырех российских регионов: Москвы, Московской и Калужской областях, Республики Татарстан. Эксперимент продлится в течение 10 лет, после чего, возможно, станет работать по всей России.

Чтобы платить налог на профессиональный доход, надо зарабатывать не более 2,4 млн рублей в год, не заниматься перепродажей товаров, не нанимать работников и соблюдать еще ряд ограничений.

Пример расчета налогов ИП

А теперь посмотрим на конкретном примере, какие налоги платит ИП на разных режимах при одинаковом доходе. Выберем направление, подходящее большинству систем налогообложения – розничную торговлю на площади в 40 кв. метров в городе Тверь.

Известные следующие данные:

- выручка в месяц — 350 тысяч рублей;

- расходы в месяц (закупка товаров, аренда, связь, транспорт) — 220 тысяч рублей;

- взносы ИП за себя в 2021 году — 75 238 рублей или 6 270 рублей в месяц.

Подсчитаем, сколько налогов надо платить на каждом льготном режиме:

- УСН Доходы. Выручка за год (4 200 000 рублей) умножается на ставку 6%, получаем налог, равный 252 000 рублей. Но эту сумму можно уменьшить на уплаченные страховые взносы 75 238 рублей. Получаем, что налог на УСН доходы составит 176 762 рублей.

- УСН Доходы минус расходы. Из годовой выручки отнимаем годовые расходы и уплаченные взносы (4 200 000 – 2 640 000 — 75 238), получаем 1 484 762 рублей. Умножаем на ставку в 15%, получаем налог 222 714 рублей.

- ЕНВД рассчитаем по формуле, указанной в этой статье. Коэффициент К2 по этому виду деятельности в Твери равен 0,7. ЕНВД за квартал составит 43432 рублей, а за год – 173 729 рублей. Но и эту сумму можно уменьшить на уплаченные взносы, получаем, что налог за год равен 98 491 рублей.

- Для ПСН стоимость патента считаем на калькуляторе от ФНС, получаем, что патент на 1 месяц стоит 4 406 рублей, значит, за год – 52 872 рублей. Напомним, что уменьшить стоимость патента за счет взносов нельзя.

Итак, в нашем примере самым выгодным оказался вариант ПСН, хотя так бывает не всегда.

Что касается общей системы налогообложения (ОСНО), мы не делали с ней расчет, потому что для этого нужны дополнительные данные:

- будет ли ИП приобретать для себя жилую недвижимость (в этом случае он вправе получить возврат НДФЛ на сумму до 260 000 рублей);

- станет ли предприниматель заявлять освобождение от НДС (это возможно, если доход за три месяца не превышает 2 млн рублей);

- есть ли в цене закупленного товара входящий НДС (его могут выставлять только контрагенты на ОСНО).

Но если говорить в целом, то налоговая нагрузка на общей системе обычно выше, чем на льготных режимах, поэтому ИП редко работают на ОСНО.

Какие налоги и взносы платит ИП на УСН 6% без сотрудников в 2021 году? Давайте посчитаем =)

Добрый день, уважаемые ИП!

В этой небольшой статье рассмотрим вопрос о том, сколько будет платить налогов и взносов ИП на УСН 6% без сотрудников в 2021 году. Более корректно говорить, конечно, УСН “доходы”.

Итак, приступим

Любой ИП на УСН 6% без работников совершает два главных платежа в бюджет государства:

1. Платит налог по УСН, который зависит от дохода ИП.

2. Платит страховые взносы “за себя”, которые тоже зависят от дохода ИП:

- Обязательное пенсионное страхование (в ПФР);

- Обязательное медицинское страхование (в ФФОМС);

Начнем разбираться с первого платежа.

1. Налог по УСН

Думаю, что здесь все понятно. ИП на УСН 6%, извините за тавтологию, платит 6% от всего своего дохода. Но, как обычно, есть несколько важных моментов.

Первый важный момент:

Подчеркну, что именно ОТ ВСЕГО дохода, а не от чистой выручки. Каждый год я получаю множество комментариев от ИП-новичков, которые пытаются убедить меня, что налог по УСН “доходы” нужно считать от чистой выручки.

Конечно-же, это совершенно не так. Если вы будете считать 6% от чистой выручки (то есть, учитывать расходы), то рано или поздно получите письмо из налоговой инспекции с требованием предоставить пояснения.

https://www.youtube.com/watch?v=dNmtuaeTo78

Просто запомните, что ИП на УСН “доходы” считает налог по УСН от ВСЕГО дохода, который был получен в рамках деятельности ИП. Именно поэтому эта система называется как УСН “Доходы”. Расходы не учитываются.

Чтобы было понятно, приведу пример:

Например, некий ИП на УСН “Доходы” 6% получил доход в размере 3 000 000 рублей за 2021 год. Это означает, что налог по УСН составит: 3 000 000 * 6% = 180 000 рублей.

Расходы ИП при этом не учитываются.

Второй важный момент

Многие регионы России могут устанавливать СВОИ ставки по УСН от 0 % до 6% .

- Например, в Крыму, начиная с 2021 года, ИП на УСН “доходы” платит 4% налога от дохода.

- А в 2021 году была еще меньше ставка по по УСН в Крыму = 3% Подробнее прочитать можно здесь: https://dmitry-robionek.ru/zakon/krym-stai-usn-2021.html

- Кстати, может быть даже нулевая ставка налога по УСН, если ИП живет в регионе, где действуют налоговые каникулы. А сам ИП выполняет ряд критериев, которые позволят получить ему налоговые каникулы. Какие критерии? Смотрите видео ниже:

Третий важный момент

Из налога по УСН можно делать налоговый вычет страховых взносов “за себя”. Это отдельная и большая тема, которая с трудом поддается пониманию для большинства начинающих ИП.

Несмотря на кажущуюся простоту этого налогового вычета, есть масса нюансов. Даже опытные ИП часто теряются и делают ошибки…

В этой статья я на нескольких примерах показываю как корректно посчитать налоговый вычет страховых взносов “за себя” из налога по УСН в 2021 году (понятно, что в 2021 году сохранится аналогичный принцип).

Особенно для тех ИП, которые НЕ имеют большую расходную часть. Но все-таки, я призываю не слепо верить всем статьям в Интернете, которые уверяют, что УСН – это лучший выбор для начинающего ИП.

Это далеко не так, иначе не было бы миллионов ИП, которые работают на ЕНВД, ПСН и ОСН.

Видео:Как ИП платить налоги и подавать уведомления в 2024 годуСкачать

Сколько в год платить за ИП: налоги и страховые взносы, порядок начисления

Прежде, чем становиться индивидуальным предпринимателем и открывать бизнес следует позаботиться не только о бизнес-плане, стартовом капитале, но и тщательно изучить все правовые аспекты ведения бизнеса. У каждого предпринимателя есть обязанность платить налоги и сборы. Сколько в год платить за ИП? Это главный вопрос, который волнует новоиспеченных предпринимателей.

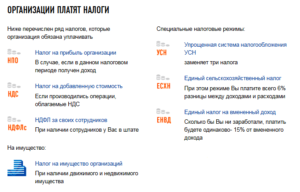

Налоги, которые должен платить ИП

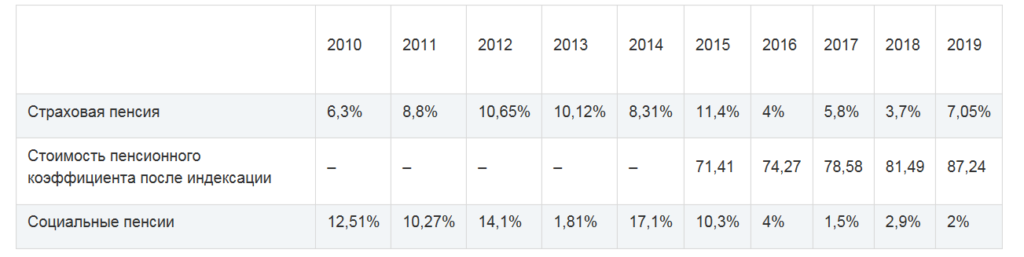

Прежде чем приступать к подсчету стоимости расходов ИП на налоги и сборы, стоит определиться с тем, какие налоги ИП должен платить и куда. В целом систему уплаты можно представить таким образом:

- налог, уплачиваемый с полученных доходов в соответствии с выбранным режимом обложения;

- взносы, перечисляемые в бюджет за сотрудников;

- налоги, которыми облагаются материальные ценности ИП: транспорт и земля.

Важно определить режим налогообложения правильно, прежде чем открыть ИП. Сколько платить в год — напрямую зависит от системы налогообложения.

В большинстве случаев предприниматель должен подать соответствующие документы о переходе на определенный режим в течение месяца после регистрации, иначе он автоматически будет обязан платить налоги по общей системе.

Своевременный выбор налогового режима позволит избежать проблем с контролирующими органами и сэкономить деньги.

Важно! Режим налогообложения – определенный порядок расчета и уплаты налогов за определенный промежуток времени. Регулируются режимы Налоговым кодексом Российской Федерации и иными федеральными законами.

На сегодня для ИП существует два ключевых режима: основная система и специальные налоговые режимы.

Основная система налогообложения: порядок перехода и уплаты налогов

Основная система (ОСНО) может вступить в силу, если ИП самостоятельно не подаст уведомление о переходе на один из возможных спецрежимов.

В подавляющем большинстве ОСНО используется крупными предприятиями с большими оборотами, которым запрещено применять спецрежимы. ИП редко останавливаются на ОСНО.

Это объясняется большим количеством налогов, которые нужно уплачивать в бюджет , и сложностью ведения бухгалтерского и налогового учетов. Сколько в год ИП платит налогов на ОСНО?

Применяя основную систему ИП, придется исчислять и уплачивать в бюджет:

- налог на используемое в деятельности имущество юридического лица;

- налог на доходы физических лиц;

- налог на добленную стоимость.

Ставка имущественного налога регулируется главой 32 Налогового кодекса и законодательными актами муниципальных образований. Максимальный размер ставки составляет 2%.

Узнать, сколько в год платить за ИП по налогу на имущество и размер ставки в конкретном регионе, поможет сайт Федеральной налоговой службы.

ИП оплачивают налог на имущество, используемое ими для ведения финансово-хозяйственной деятельности.

https://www.youtube.com/watch?v=r4GYlplzfO4

Налог на добавленную стоимость определяется в соответствии с гл. 21 НК РФ и составляет в зависимости от объекта реализации (налогообложения) 0%, 10% или 20%.

Налог на доходы физических лиц имеет ставку 13% от доходов бизнеса (разница между выручкой и расходами).

Это обязательные налоги, уплачиваемые ИП. Кроме них определенные виды деятельности могут облагаться такими налогами, как:

- водный налог (обязанность возникает при потреблении водных подземных ресурсов, например, минеральной воды);

- акцизы (уплачиваются производителями алкогольной продукции и табачных изделий; это косвенный налог, включаемый в стоимость товаров);

- земельный налог (оплачивают предприниматели, имеющие в собственности земельные наделы, которые используются для ведения бизнеса).

Сроки подачи отчетности и уплаты налогов на ОСНО

Сколько раз в год ИП платит налоги и подает декларации на ОСНО?

Декларация по налогу НДС сдается ежеквартально в налоговый орган по месту регистрации ИП не позже, чем 25 числа каждого месяца, следующего за отчетным периодом (квартал). Таким образом, за 3 кв. 2021 года ИП должны подать декларацию не позднее, чем 25.11.2021 года, и так далее.

Уплачивать НДС нужно в течение 3 месяцев после отчетного периода, до 25 числа каждого из них равными долями.

Пример! Налог за 3 квартал составил 9 000 руб. Тогда ИП должен уплачивать налог по схеме: 25 октября – 3 000 руб., 25 ноября – 3 000 руб., 25 декабря – 3 000 руб.

НДФЛ, или подоходный налог, платят в бюджет до 15 июля года, следующего за отчетным. Есть и авансовые платежи, они уплачиваются ежеквартально до 15 числа следующего за кварталом месяца. Отчетность по НДФЛ: декларация формы 3-НДФЛ сдается до 30 апреля, 4-НДФЛ должен попасть в Налоговую инспекцию не позже 5 рабочих дней после окончания месяца, в котором поступила первая выручка в году.

По налогу на имущество ИП не сдается декларация, ИФНС самостоятельно присылает извещение о необходимости уплаты налога. Сколько платить в год за ИП имущественного налога? Налоговая самостоятельно рассчитывает сумму налога на имущество и указывает сумму в извещении. С транспортным налогом происходит так же. Оплатить эти налоги необходимо в срок до первого декабря следующего года.

Специальные режимы налогообложения: порядок перехода и уплаты налогов

Важно! Специальный режим налогообложения – это особый свод законов, разрабатываемых государством с целью упрощения ведения коммерческой деятельности отдельными категориями граждан.

Сколько нужно в год платить за ИП, находящегося на специальном режиме, зависит от выбранной системы. Всего существует четыре спецрежима налогообложения:

- УСН, или упрощенная система налогообложения;

- ПСН, или патентная система налогообложения;

- ЕНВД, или единый налог на вмененный доход;

- ЕСХН, или единый сельскохозяйственный налог.

Для того чтобы начать применять один из данных налоговых режимов, необходимо после регистрации в налоговых органах в качестве ИП подать соответствующее заявление в налоговые органы по месту регистрации. Также заявление можно подавать сразу с пакетом документов на регистрацию.

Дополнительные налоги, уплачиваемые ИП, применяющим спецрежимы:

- Налог на имущество. ИП уплачивают налог на имущество только в случае, если у них имеется недвижимость, входящая в региональный кадастровый список коммерческого недвижимого имущества.

- Не освобождаются предприниматели на специальных режимах и от уплаты водного налога, земельного налога.

Кто не может применять специальные режимы?

На то, сколько в год должен платить ИП, влияет и вид деятельности, выбранный предпринимателем. Не все ИП могут пользоваться привилегиями, предоставляемыми специальными режимами.

Не вправе применять УСН:

- предприниматели, производящие подакцизные товары;

- банковские и страховые организации;

- пенсионные и инвестиционные фонды, речь идет о негосударственных учреждениях;

- предприниматели, занятые игровым бизнесом, и ломбарды;

- нотариусы и адвокаты, занятые частной практикой;

- стороны, участвующие в соглашении о разделе продукции;

- предприниматели, применяющие ЕСХН.

Применять патентную систему могут только ИП, занимающиеся определенными видами деятельности, устанавливаемыми Налоговым кодексом. Кроме того, ограничениями для применения патентной системы являются:

- среднесписочная численность работников ИП больше пятнадцати человек;

- объем общей годовой выручки более 64 020 руб.;

- ведение деятельности ИП по договору простого товарищества, либо на основании договора доверительного управления имущества.

Единый сельскохозяйственный налог могут применять только ИП с основным видом деятельности в виде производства сельскохозяйственной продукции, а единый налог на вмененный доход вправе применять только ИП, занятые розничной торговлей.

Патентная система налогообложения

Система популярна среди предпринимателей по понятным причинам: нет нужды вести объемную бухгалтерскую документацию, размер вносов фиксированный, применение ПСН снимает с ИП уплату имущественного налога, НДФЛ и НДС.

https://www.youtube.com/watch?v=4xgYdleD03k

Сколько надо платить за ИП в год на патенте? Это зависит конкретно от вида деятельности. Узнать точную стоимость патента можно на сайте Федеральной налоговой службы. Для того чтобы узнать сумму, нужно указать код по ОКВЭД, регион и срок патента. Автоматическая система самостоятельно рассчитывает стоимость и подсказывает срок уплаты взноса.

От оплаты взносов в фонды, такие как ФСС, патентная система не освобождает.

Единый налог на вмененный доход

ЕНВД можно применять только в отношении некоторых видов деятельности, указанных в гл. 26.3 НК РФ. Объектом обложения служит доход от этой деятельности. ЕНВД применяется добровольно и требует от предпринимателя раздельного ведения бухгалтерского учета по ЕНВД и основной системе налогообложения. Для того, чтобы узнать сколько ИП платит налогов в год, на ЕНВД применяется формула:

ЕНВД= БД * ФП * Ко1 * Ко2, где

БД – базовая доходность, определяется видом деятельности;

ФП – физический показатель, в роли которого может выступать площадь помещений торговли или число работников;

Ко1 — это дефлятор, который устанавливается сроком на год федеральными органами власти; в 2021 году он равняется 1,868;

Ко2 — коррекционный коэффициент, зависящий от вида деятельности; его величину определяют местные власти.

Единый сельскохозяйственный налог

Единый сельскохозяйственный налог (ЕСХН) вправе применять ИП, которые являются производителями сельскохозяйственной продукции и товаров.

Объект налогообложения ЕСХН — доходы, уменьшенные на расходы. Наибольшая ставка налога равна 6%. Региональные власти могут понижать ставку.

Для того чтобы определить, сколько в год платить за ИП, используется формула расчета ЕСХН:

ЕСХН = (доходы – расходы) x 6%.

Налоговым периодом установлен год. Авансовые платежи по налогу ИП оплачивают за полугодие (по 25 июля). Оставшаяся часть налога должна быть оплачена до 31 марта следующего года, вместе с подачей декларации.

Страховые вносы ИП без работников

ИП уплачивают страховые взносы за себя. Без работников они за себя должны платить фиксированные суммы на медицинское и пенсионное страхование.

Сколько ИП платить в год в ПФР? Сумма в 2021 году равна 26 545 рублей.

На медицинское страхование нужно перечислить 5 840 рублей.

Срок перечисления взносов на ОПС и ОМС – до 31 декабря текущего года.

В случае если доход ИП за год превысил 300 000 рублей, то надо исчислить и уплатить в бюджет дополнительно 1% от дохода поверх суммы фиксированных взносов. Отчетность по этим взносам не сдается, но оплаченные суммы могут быть учтены в расходах предпринимателя. Дополнительный взнос перечисляется не позже 1 апреля последующего года.

Взносы за сотрудников

ИП обязан перечислять взносы за сотрудников:

- 22% от выплат сотруднику – это сумма, обозначающая, сколько ИП платить в ПФ; в год накапливается приличная цифра;

- на медицинское страхование ИП перечисляет 5,1% от выплат;

- 2,9% отчисляет ИП на социальное страхование;

- взносы на травматизм варьируются в пределах интервала 0,2-8,5% и зависят от класса опасности деятельности, которой заняты работники.

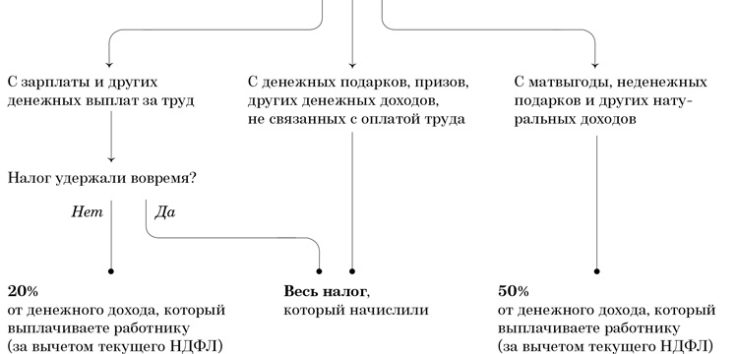

Кроме этого, предприниматель должен уплачивать НДФЛ 13% от доходов сотрудника и подавать декларации 6-НДФЛ (ежеквартально) и 2-НДФЛ (ежегодно).

Ип без доходов

Сколько платить в год Ип без доходов? Часто бывают ситуации, когда человек открывает ИП, но деятельность не ведет. Это вовсе не значит, что налоги и взносы платить он не должен.

- УСН: предприниматель на УСН без доходов не уплачивает в бюджет ничего.

- Вносы на ОМС и ОПС: если ИП не имеет сотрудников, то он должен перечислять за себя взносы на ОМС и ОПС.

- НДФЛ: уплачивается только в случае наличия дохода (в данном случае — нет).

- Взносы на сотрудников: если были выплаты сотрудникам, то все они должны быть перечислены в полном объеме на каждого штатного работника.

Видео:Какие налоги платит ИП в 2022 году на УСН, АУСН, ОСНО, патенте? Как платить меньше?Скачать

Инструкция: как предпринимателю выгоднее всего платить налоги

Если вы пока только выбираете, как зарегистрировать свой бизнес, то вот чем хорош индивидуальный предприниматель.

ИП легче регистрировать. Необходимо только заявление о государственной регистрации, копия паспорта, квитанция об оплате госпошлины и свидетельство о постановке на учёт физического лица в ФНС. Как правило, весь процесс занимает 5 дней.

Меньше отчётности. ООО обязано вести бухучёт, отражая в нем каждую операцию, и в конце года сдавать бухгалтерскую отчётность. ИП бухгалтерскую отчётность не ведёт. Если предприниматель на специальном налоговом режиме (УСН, ЕНВД), то он сдаёт один простой отчёт или не сдаёт его вовсе (такую возможность даёт патент).

Свободные наличные. ИП — это ещё не юридическое лицо, и все средства компании считаются деньгами её владельца как физического лица. Он может свободно выводить наличные и тратить их на любые нужды. Деньги ООО являются собственностью ООО, а не директора или учредителя. Просто так тратить выручку ООО не может.

Есть и риски: например, при банкротстве компании ИП отвечает по обязательствам всем личным имуществом, а ООО — только уставным капиталом. Но такие печальные сценарии на старте лучше не рассматривать.

https://www.youtube.com/watch?v=QFPwT_j0i1Y

Вы поняли, что ИП — лучшее решение. Что дальше?

Как выгоднее платить налоги

Дальше нужно озаботиться выбором подходящей системы налогообложения.

Для ИП существует две основные группы налоговых режимов: общий (ОСНО) и специальные. Если при регистрации не подать заявление на применение спецрежима, предпринимателя автоматически поставят на общую систему. Для небольшого бизнеса она, как правило, невыгодна, к тому же на ОСНО придётся сдавать в разы больше отчётов в ФНС.

Лучше выбрать один из специальных режимов: УСН («доходы» или «доходы минус расходы»), ЕНВД, ЕСХН или патент. Выбор зависит от сферы, в которой работает бизнес, его масштабов и показателей. Особенности каждого из режимов мы собрали в таблице ниже.

Налоговый режим | Кто может применять | Объект налогообложения | Ставка | Отчётность |

ОСНО | Все ИП с любым числом сотрудников и видом деятельности | 1. Доходы физического лица 2. Добавленная стоимость для НДС | От 13% до 30% От 0% до 18% | Учёт ведётся в КУДиР (книге учёта доходов и расходов). Отчётность: 3-НДФЛ за год или 4-НДФЛ, ежеквартальная декларация по НДС. |

УСН 1. Доходы 2. Доходы минус расходы | ИП с выручкой ниже 150 миллионов рублей в год и не больше 100 сотрудников | 1. Доходы (выручка) 2. Разница между доходами и расходами (прибыль) | 1. 6% (может уменьшаться до 1%) 2. 15% (может уменьшаться до 5%, но быть не ниже 1% от выручки) | Учёт ведётся в КУДиР. Отчётность – одна годовая декларация |

ЕНВД | ИП в некоторых видах деятельности (чаще всего сфера услуг и торговля). Не больше 100 сотрудников. | Вменённый (предполагаемый к получению бизнесменом) доход. | От 7,5% до 15% (на усмотрение региональных властей) | Учёт вести не нужно, отчётность ежеквартальная. Форма — декларация по ЕНВД. ИП платит фиксированную сумму каждый квартал. |

ЕСХН (единый сельскохозяйственный налог) | Только сельхозпроизводители. Не больше 300 сотрудников. | Разница между доходами и расходами | 6% | Учёт ведётся в КУДиР, отчётность – одна годовая декларация ЕСХН. |

Патент | ИП с выручкой ниже 60 миллионов рублей в год, в штате не больше 15 сотрудников. | Потенциально возможный доход — определяется местным законом. |

| Учёт ведётся в КУДиР, декларацию сдавать не надо. ИП покупает патент на срок от 1 до 12 месяцев. |

Как выбрать самый подходящий режим

Итак, если у вас крупный бизнес с многомиллионными оборотами, вы занимаетесь, например, оптовой торговлей или участвуете в розыгрыше тендеров, имеет смысл работать на ОСНО. Но нужно быть готовым платить сложносочинённый налог и держать отчётность в строгом порядке.

Если бизнес небольшой (кафе, магазин, парикмахерская), логичнее выбрать один из спецрежимов. Чуть подробнее о них.

УСН — самый распространённый вид налогообложения для начинающих компаний. Налог государству нужно перечислять раз в квартал, а сдавать отчётность в ФНС — раз в год. Если вы выбрали УСН, нужно определиться с объектом налогообложения (то есть с тем, какие показатели будут учитываться при начислении налога):

доходы (выручка);

доходы минус расходы (прибыль).

Здесь стоит руководствоваться собственной выгодой: посчитать, какая сумма (6% от выручки или 15% от прибыли) в вашем случае ниже.

ЕНВД и патент подходят не для всех видов деятельности. Для ЕНВД их 22, для патента — 63. В обоих случаях это в основном сдача в аренду жилых и нежилых помещений, образовательные услуги (репетиторы, няни), деятельность такси и небольшие розничные магазины.

У режимов есть территориальные ограничения: например, ЕНВД отменили в Москве, а стоимость патента рассчитывается в зависимости от региона (а в Москве — от района города).

Но если вы проходите по всем критериям, поздравляем — это проще и зачастую выгоднее, чем УСН и тем более ОСНО.

ЕСХН похож на упрощённую систему налогообложения, но предназначен только для сельхозпроизводителей. То есть для тех, кто самостоятельно выращивает, перерабатывает и продаёт сельскохозяйственную продукцию. Обычно те, кто связан с сельским хозяйством, выбирают именно его как самый удобный и выгодный в этой сфере деятельности.

Сколько придётся платить налогов в разных системах?

Чтобы нагляднее показать, какова разница между налоговыми режимами на деле, мы составили сравнительную таблицу. В качестве примера взяли два типа ИП: частный фотограф и книжный магазин с одним штатным сотрудником. Предположим, что выручка каждой из этих компаний — 1 миллион рублей в месяц. Рассчитаем, сколько налогов придётся заплатить его владельцам при разных формах отношений с ФНС.

УСН «доходы» (6% от выручки) | ||

Фотограф | Книжный магазин | |

Выручка | 1 миллион рублей | 1 миллион рублей. |

Кол-во штатных сотрудников | 0 | 1 |

Зарплаты сотрудников | 0 рублей | 30 тысяч рублей |

Сумма налога | 27 тысяч 615 рублей | 30 тысяч рублей |

Страховые взносы в ПФР | 26 тысяч 545 рублей | 8 тысяч 586 рублей |

Страховые взносы по мед. страховке | 5 тысяч 840 рублей | 6 тысяч 241 рубль |

Взносы в Фонд социального страхования | 0 рублей | 26 тысяч 545 рублей |

НДФЛ | 0 рублей | 5 тысяч 840 рублей |

ИТОГО налоговая нагрузка | 60 тысяч рублей | 77 тысяч 212 рублей |

УСН «доходы минус расходы» (15% от прибыли) | ||

Фотограф | Книжный магазин | |

Выручка | 1 миллион рублей | 1 миллион рублей |

Кол-во штатных сотрудников | 0 | 1 |

Расходы компании | 200 тысяч рублей | 230 тысяч рублей |

Сумма налога | 115 тысяч 142 рубля | 108 тысяч 418 рублей |

Страховые взносы в ПФР | 26 тысяч 545 рублей | 34 тысячи 131 рубль |

Страховые взносы по мед. страховке | 5 тысяч 840 рублей | 7 тысяч 598 рублей |

Взносы в Фонд социального страхования | 0 рублей | 1 тысяча рублей |

НДФЛ | 0 рублей | 4 тысячи 483 рубля |

ИТОГО налоговая нагрузка | 147 тысяч 527 рублей | 155 тысяч 630 рублей |

ОСНО | ||

Выручка | 1 миллион рублей | |

Кол-во штатных сотрудников | 0 | 1 |

Зарплаты сотрудников | 0 рублей | 30 тысяч рублей |

Расходы (включая НДС) | 100 тысяч рублей | 130 тысяч рублей |

НДФЛ | 88 тысяч 442 рубля | 87 тысяч 97 рублей |

НДС | 137 тысяч 288 рублей | 137 тысяч 288 рублей |

Страховые взносы в ПФР | 26 тысяч 545 рублей | 34 тысячи 131 рубль |

Страховые взносы по мед. страховке | 5 тысяч 840 рублей | 7 тысяч 598 рублей |

Взносы в Фонд социального страхования | 0 рублей | 1 тысяча рублей |

ИТОГО налоговая нагрузка | 258 тысяч 115 рублей | 267 тысяч 114 рублей |

Дмитрий Гудович, руководитель службы бухгалтерской поддержки клиентов Модульбанка, источник фото — unsplash.com

📽️ Видео

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Какие налоги платит ИП: УСН, Пенсионные страховые взносыСкачать

Как ПРАВИЛЬНО платить налоги за ИП в 2024 году? Для тех ИП кто работает через E-Salyq businessСкачать

Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

🟣 Что если ИП на УСН 6 и нет ДОХОДА ? / Как платить взносы и налог по УСН в 2021 г. Когда платить?Скачать

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

Как платить налоги если не было дохода? Если ИП не работал как сдать отчётСкачать

OZON налогообложение! Как посчитать правильно, как платить налог в рамках площадки по УСН! ОЗОНСкачать

Как ИП платить налоги 0 ? А ЧТО ТАК МОЖНО БЫЛО?Скачать

Какие налоги платит ИП на УСН и ПАТЕНТЕ?Скачать

Как изменятся расчеты ИП в 2024 году? Налоги для ИП на 2024 годСкачать

Как и когда платить налоги ИП? Процесс оплаты всех платежей в 2021 без бухгалтераСкачать

Как ОТКРЫТЬ ИП в 2024 году через E-Salyq Business? Как платить 1 налога в 2024 году вместо ЕСПСкачать

Как рассчитать налоги ИП на УСН 6 без работников | УСН ДОХОДЫ для ИП | Упрощенка | ПредпринимательСкачать

Сколько налогов платит ИП с официальной зарплаты сотрудника? Бизнес и налоги.Скачать

Страховые взносы ИП в 2024 году 👀Скачать

Какие налоги у ИП без дохода (ИП/РФ)Скачать