Страхование титула при покупке квартиры – это то же самое, что страховка покупки жилья. Услуга стала очень распространенной в последнее время ввиду востребованности ипотечных кредитований и частых случаев квартирных афер. Однако многие потребители даже после подписания договора купли-продажи и страхового полиса титула квартиры не совсем понимают, что они застраховали и зачем.

- Что такое титульное страхование

- Обязательно ли страховать титул при ипотеке

- Для чего нужно страхование титула

- Как оформить титульное страхование

- Какие СК делают страховку

- Документы и требования к договору

- Стоимость полиса

- На какой срок оформляется страховое соглашение

- Что делать при наступлении страхового случая

- Заключение

- Страхование покупки квартиры в 2021 – титульное страхование объектов недвижимости в РОСГОССТРАХ

- Зачем нужно титульное страхование

- Преимущества титульного страхования

- Как оформить полис

- Отвечаем на частые вопросы

- Страхование сделки купли продажи квартиры: стоимость договора 2021

- Титульное страхование

- Страхование при оплате собственными деньгами

- В каких случаях стоит оформлять

- Примерные тарифы

- Расчет стоимости страховки

- Страхование при ипотеке

- Когда стоит оформить

- Калькулятор страховки онлайн

- Оформление

- Продление полиса

- Как получить возмещение при страховом случае

- Какие еще виды страхования оформляются

- Как застраховать сделку при покупке квартиры

- От чего можно застраховать

- Что не является страховым случаем

- Порядок действий

- Документы

- 🔍 Видео

Что такое титульное страхование

Это услуга для физических и юридических лиц, обеспечивающая защиту права собственности на недвижимость от риска утраты частично или полностью в случае форс-мажора.

Особенно актуальна услуга, если жилье покупается в ипотеку, квартира находится в собственности нескольких человек или же получена по наследству.

Форс-мажором можно считать любые обстоятельства, при которых появляются еще одни претенденты на квартиру (или на ее часть).

Чтобы лучше понимать, что это такое – титульное страхование недвижимости, – почему и когда важно его оформить, стоит упомянуть преимущества такого страхового полиса:

- надежная защита от претензий бывшего собственника квартиры или дома, если вдруг он пожелает признать сделку недействительной;

- иммунитет против сделок, совершенных одним супругом без согласия другого при разделе имущества;

- защита от недобросовестных застройщиков, если квартира покупается в еще не сданном новострое.

Особенно важно учесть все нюансы в последнем случае. Если квартира приобретается в доме, который еще не достроен, в договоре купли-продажи указываются инвестиционный период и титульный.

Инвестиционный – это период времени, длящийся от даты подписания договора до даты получения свидетельства права собственности. После получения документов, подтверждающих право собственности на квартиру, начинается титульный период.

Раньше оформить титульное страхование нельзя.

Обязательно ли страховать титул при ипотеке

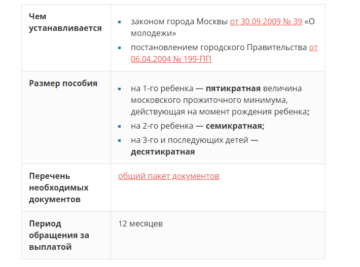

Договор титульного страхования гражданам России, согласно действующему законодательству заключать не обязательно. Это добровольная процедура. Но сложность в том, что многие банки-кредиторы отказываются оформлять ипотеку, если заемщик не оформляет титульное страхование. Или же повышает процентную ставку по кредиту, если отсутствует страховой полис.

Учитывать при этом нужно, что застрахована будет не сумма ипотечного кредита, а право собственности на квартиру по ее рыночной стоимости. Кроме того, выгодоприобретателем становится банковская организация.

Еще один интересный момент: нельзя при ипотеке на пять лет заключить страховой договор только на год, чтобы кредит был одобрен. Банк потребует оформить титульное страхование на весь ипотечный срок, с учетом процентов по кредиту. Если же страховой договор по истечению срока действия не будет продлен, процентная ставка может быть повышена.

Если же квартира приобретается за наличные, без заемных средств банка, покупатель и новый владелец квартиры может заключить договор на титульное страхование добровольно. В этом случае, суммой страховки будет стоимость жилья, а выгодоприобретателем является новый владелец квартиры.

Для чего нужно страхование титула

Страхование сделки купли-продажи квартиры необходимо, чтобы избежать конфликтов и судебных разбирательств с лицами, которые также могут претендовать на жилье. Хотя при покупке квартиры юристы проверяют документы и дают гарантии, что других владельцев жилья нет, риски остаются всегда.

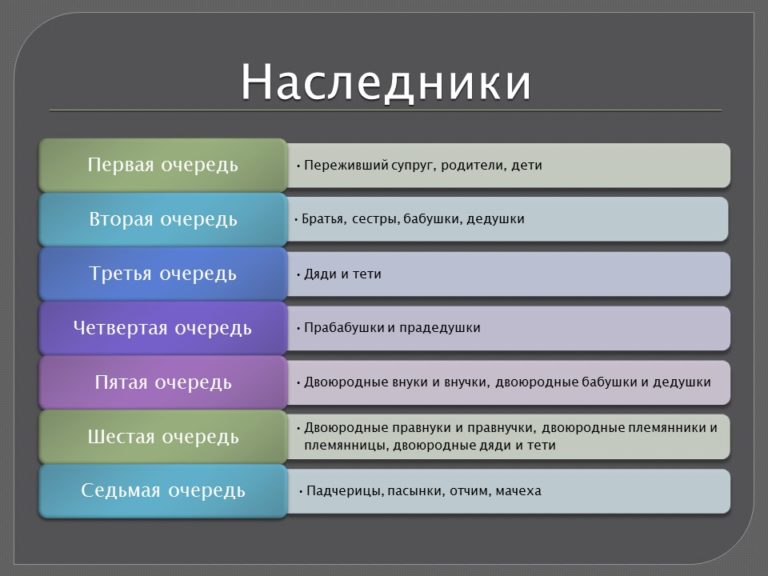

Страхование титула при сделках с недвижимостью позволяет защитить свои интересы собственника в таких случаях:

- появились родственники, которые ранее были несовершеннолетними, заключенные, недееспособные лица, чьи интересы не учтены при заключении сделки;

- какая-либо из сделок с квартирой признана мошеннической;

- приватизация жилья была проведена ненадлежащим образом;

- один из участников сделки на момент ее заключения был признан невменяемым или недееспособным.

Также страховой полис защищает от застройщиков-аферистов, которые могут дважды и трижды продавать одну и ту же квартиру.

В зависимости от условий договора, благодаря титульному страхованию, владелец квартиры сможет возместить стоимость утраченной квартиры полностью или частично.

При этом неважно, при каких обстоятельствах наступил страховой случай: владелец не знал, что приобрел квартиру незаконно, стал жертвой родственников-аферистов или сам мошенничает. При наличии страхового полиса, компания выплатит понесенный ущерб согласно договору.

Как оформить титульное страхование

Чтобы заключить договор титульного страхования, вначале рекомендуется изучить предложения от самых крупных, авторитетных компаний и выбрать оптимальное. Далее следует обратиться в компанию, уточнить, какие документы потребуются, и назначить дату встречи.

После первого собеседования и подачи пакета документов, будет проведена экспертиза. Страховщик имеет право провести определенные мероприятия, чтобы выяснить, насколько рискованно заключать договор с владельцем квартиры. Занимает процедура около семи рабочих дней.

После экспертизы, страховщик объявляет о своем решении – выполнять титульное страхование или нет. Если страховая компания посчитает слишком рискованным страховать право собственности, владельцу стоит еще раз изучить все документы на недвижимость – возможно, сделка является мошеннической и его обманывают.

https://www.youtube.com/watch?v=Tz2DNMDWsBI

Если же страховщик согласен заключить договор с владельцем квартиры, останется предоставить необходимые документы, оплатить услуги и взносы и подписать полис. Оформить титульное страхование можно как во время совершения сделки купли-продажи, так и после нее.

Какие СК делают страховку

Росгосстрах защищает сделки купли-продажи недвижимого имущества вторичного и первичного рынка. Максимальный срок действия договора – 3 года, потом его можно продлить. Стоимость страхования не может превышать рыночную стоимость квартиры на момент заключения сделки, процентная ставка – от 0,25% до 1%.

Ингосстрах заключает договора на срок до 5 лет, предлагает одни из самых выгодных тарифов – от 0,2 до 0,35%.

Альфастрахование предлагает одни из самых высоких тарифов – от 0,30%. При этом подписывает договор на срок до 10 лет. Если оплачивается сразу вся сумма на срок от 1 года и до 10 лет, тарифы снижаются.

Самые низкие тарифы в ВТБ – от 0,18%. Но перед подписанием договора следует внимательно изучить каждый пункт договора и обратить внимание на сроки и возможность их продления.

Документы и требования к договору

Чтобы оформить страховку титула, потребуются следующие документы:

- паспорт владельца квартиры;

- документы, подтверждающие право собственности;

- заявление-анкета;

- свидетельство, подтверждающее регистрацию права собственности на жилье;

- выписка из кадастрового паспорта квартиры;

- справка об экспертной оценке стоимости квартиры;

- справка от нарколога и психиатра о том, что подающий заявление не состоит у них на учете;

- справка о состоянии здоровья.

Также потребуются документы обо всех сделках с квартирой, связанных со сменой владельца, приватизацией или наследством за последние 3 года. Список может дополняться другими документами, в зависимости от обстоятельств – например, свидетельством о разводе, о рождении несовершеннолетних детей, о приватизации квартиры и т.д.

Стоимость полиса

Выполнять расчет цены страхового полиса следует внимательно, с учетом всех существующих факторов и особенностей каждого отдельного случая. Единого универсального тарифа не существует.

Тарифы будут зависеть в первую очередь от двух основных факторов:

- рыночной стоимости страхуемой недвижимости;

- стоимости услуг выбранной страховой компании.

Но при этом сумма страховки не может превышать сумму, затраченную на ее приобретение. Также будут учитываться сроки страхования.

Сколько стоит титульное страхование, сможет сказать эксперт компании после расчета всех факторов. При этом рыночную стоимость жилья чаще всего страховая компания определяет самостоятельно.

Сумму умножают на тарифы компании и получают цену страховой премии. Обычно это около 0,30%, в некоторых компаниях тарифы достигают 1%.

Также тариф может повышаться, если объект многократно продавался, правом собственности владеют несколько родственников и т.д.

Учтите также, что если квартира куплена в кредит, то к стоимости взносов могут прибавлять проценты по ипотечному кредиту.

Для примера: если жилье было куплено за 2,5 миллиона рублей, то стоимость страхового полиса на эту недвижимость за год составит от 7500 рублей при тарифной ставке 0,3%.

Стоимость титульного страхования квартиры быстро и точно можно рассчитать с помощью онлайн-калькулятора. Калькулятор предлагает на своих сайтах практически каждая страховая компания, имеющая свой интернет-ресурс. Не забудьте, что к стоимости полиса прибавляется также стоимость услуг страхового агента, юриста, судебные издержки.

На какой срок оформляется страховое соглашение

Титульная страховка собственности оформляется сроком не менее 12 месяцев. Максимальный срок устанавливается в каждой компании индивидуально. Обычно титульное страхование выполняется максимум на 10 лет. Но заказчик имеет право оформить страховку титула на два года, три или пять лет, а потом отменить или продлить.

Эксперты рекомендуют оформлять титульную страховку сроком на 3 года. Именно в трехлетний период родственники, чьи интересы не были учтены при покупке и регистрации недвижимости, могут подавать претензии.

По истечению этого срока право собственности уже не оспаривается, поэтому выплачивать страховку титула нет большой необходимости, тем более, если финансовые средства ограничены.

Что делать при наступлении страхового случая

Первое, что нужно сделать – перезвонить в страховую компанию и проконсультироваться с их экспертом по титульному страхованию сделок с недвижимостью. Он определит, наступил страховой случай, или нет.

Вообще, страховым случаем считаются любые обстоятельства, при которых владелец квартиры может утратить право собственности на жилье. Но не всегда он получит полное возмещение или хотя бы частичное по страховому полису.

Кроме того, титульное страхование не защищает от того, что у владельца квартиры не могут появиться совладельцы.

https://www.youtube.com/watch?v=2OaApcPgn7k

В каких случаях титульное страхование не сработает:

- Если еще один претендент на жилье отстоял свои права и признан совладельцем. В этом случае первый владелец не утрачивает права на собственность, но выплат не получает и будет делить жилье со вторым совладельцем.

- Квартира уничтожена при несчастном случае или стихийном бедствии.

- Жилье отобрано для погашения задолженности перед банком.

- Планировка квартиры изменена.

- Сделка по квартире признана в судебном порядке недействительной и суд постановил вернуть сторонам полученные средства.

Что еще важно знать: титульное страхование не компенсирует моральный ущерб и не покрывает судебные издержки, штрафы и прочие затраты в ходе разбирательств.

Таким образом, главным минусом титульного страхования можно назвать его высокую стоимость при сравнительно низких гарантиях.

С другой стороны, если вы уверены в юридической чистоте сделки, по крайней мере, со своей стороны, титульное страхование действительно может сохранить вам жилье.

Заключение

Как застраховать приобретение участка, дома, квартиры, в какую компанию обратиться и сколько это будет стоить, важно узнать каждому, кто собирается купить квартиру, уже купил или получает ее в наследство.

В жизни бывают различные случаи, часто родственники пытаются незаконно завладеть своей частью имущественного наследства или незаконно сделать эту часть своей собственности. При разводе супругам бывает сложно правильно выполнить раздел имущества.

Также вы можете встретиться с аферистами, которые положили глаз на ваше жилье.

Страхование титула поможет избежать многих сложностей и недоразумений, и легко решить вопрос владения недвижимостью без судового разбирательства. Это не бесплатно, но все затраты в итоге полностью окупаются.

imushhestvo/nedvizhimost/titulnoe-strakhovanie-nedvizhimosti.html

Видео:Кто больше всех рискует при занижении стоимости в договоре купли-продажи квартиры?Скачать

Страхование покупки квартиры в 2021 – титульное страхование объектов недвижимости в РОСГОССТРАХ

Если вы решили купить недвижимость на вторичном рынке, не забудьте оформить полис титульного страхования.

Зачем нужно титульное страхование

Титульное страхование (или на более простом языке страхование покупки квартиры) обеспечивает страховую защиту на случай утраты права собственности или других вещных прав на недвижимость, если вашу сделку признают в суде незаконной по причине событий, которые не были вам известны на момент заключения договора купли-продажи.

Основное отличие титульного страхования от других видов заключается в том, что оно защищает собственника от уже произошедших событий, которые не были известны на момент заключения сделки с недвижимым имуществом.

Заранее предвидеть такие обстоятельства, а также полностью изучить юридическую историю объекта недвижимости часто, как правило, просто невозможно. По этой причине, покупая квартиру, вы должны надежно застраховать свою сделку.

К наиболее типичным рискам, покрываемым титульным страхованиям, относятся следующие:

- в процессе оформления необходимых документов для сделки были допущены ошибки;

- имеет место случай мошенничества;

- не были учтены интересы наследников и/или несовершеннолетних лиц;

- предыдущие сделки по приватизации или продаже данного объекта недвижимости не были законными и др.

Преимущества титульного страхования

- договор страхования может быть заключен на этапе подготовки договора купли-продажи объекта недвижимости;

- проведение предстраховой экспертизы (изучение юридической истории объекта недвижимости);

- минимальный перечень документов, предоставляемых в копии;

- при необходимости мы можем участвовать в суде в качестве третьего лица, имеющего заинтересованность.

Прочитайте наши правила страхования имущества №132.

По титульному страхованию можно застраховать следующие объекты:

- Жилые помещения (квартира, дом, и т.п.).

- Нежилые помещения (здания, сооружения, предприятия как имущественные комплексы).

- Земельные участки (как в собственности физических, так и юридических лиц).

Наши договоры включают максимальное количество всевозможных рисков, от которых мы вас защищаем. К основным рискам, включенным в страховое покрытие, относятся:

- Риски признания сделки недействительной:

- сделки, совершенные гражданином, признанным недееспособным;

- сделки, совершенные гражданином, ограниченным судом в дееспособности;

- сделки, совершенные гражданином, не способным понимать значение своих действий или руководить ими;

- сделки, совершенные под влиянием заблуждения;

- сделки, совершенные под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителя одной стороны с другой стороной или стечения тяжелых обстоятельств (кабальные сделки);

- сделки по распоряжению общим имуществом супругов, совершенные одним из супругов без согласия другого супруга;

- сделки по отчуждению имущества, переданного для обеспечения пожизненного содержания, совершенные плательщиком ренты без согласия получателя ренты.

- Риски, связанные с истребованием недвижимого имущества из незаконного владения (продажа или передача в возмездной форме имущества помимо воли собственника).

Мы стремимся сделать наши страховые программы максимально прозрачными, поэтому об основных исключениях из страхового покрытия по страховым программам мы заявляем открыто

https://www.youtube.com/watch?v=zvPtYIV4dEQ

По стандартному договору титульного страхования не признаются страховыми случаи утраты либо прекращения права собственности или других вещных прав на недвижимое имущество вследствие:

- Прямого или косвенного воздействия ядерного взрыва, радиации или радиоактивного заражения.

- Военных действий, маневров, гражданской войны или их последствий, народных волнений всякого рода, забастовок.

- Реквизиции, конфискации, ареста, изъятия и уничтожения по распоряжению государственных органов застрахованного недвижимого имущества.

- Обращения взыскания на недвижимое имущество по обязательствам страхователя (выгодоприобретателя).

- Отчуждения недвижимого имущества, которое в силу закона не может принадлежать страхователю (выгодоприобретателю).

- Прекращения права собственности на земельный участок.

- Выкупа земельного участка для государственных или муниципальных нужд.

- Изъятия земельного участка, используемого с нарушением законодательства.

- Прекращения права собственности на бесхозяйственно содержимое жилое помещение.

Для оформления полиса титульного страхования вам потребуются следующие документы.

Заполненная Анкета-заявление на страхование

Скачать Анкету-заявление.

Документы для страхования земельных участков

Обязательные:

- Свидетельство о государственной регистрации права собственности на земельный участок (а также на дом, если на земельном участке находится дом).

- Копии паспортов (свидетельств о рождении) продавцов земельного участка и страхователя.

- Все договоры отчуждения объекта недвижимости за последние три года (купли-продажи, дарения, мены и т.д.).

- Свидетельство о праве на наследство по завещанию/закону, копия завещания.

- Свидетельство о смерти наследодателя.

- Разрешение органов опеки и попечительства на сделку при наличии в числе собственников земельного участка несовершеннолетних.

- Нотариально заверенное согласие супруга на отчуждение земельного участка, совместно приобретенного во время брака.

- Врачебные свидетельства из психоневрологического диспансера, из наркологического диспансера (на продавцов земельного участка пенсионного возраста).

- Кадастровый план на земельный участок (формы В1, В2, В3, В4 и В5).

* Документы по объекту недвижимости предоставляются по сделкам, совершенным в течение последних трех лет.

При необходимости мы имеем право затребовать от вас дополнительные документы, необходимые для проведения предстраховой экспертизы: документы по предыдущим сделкам по отчуждению недвижимости, копии свидетельств о рождении детей, смерти (членов семьи и пр.), браке, разводе, квитанций об оплате пожизненной ренты и стоимости ритуальных услуг, исполнительный лист или копия вступившего в силу решения суда о праве собственности на объект недвижимости (если объект недвижимости достался по суду) и пр.

Документы для страхования недвижимости

Обязательные:

- Свидетельство о государственной регистрации права.

- Копии паспортов (свидетельств о рождении) продавцов квартиры (дома) и страхователя.

- Экспликация, поэтажный план (выписка из технического паспорта или копия технического паспорта).

- Выписка из домовой книги.

- Финансовый лицевой счет / карточка учета собственников.

- Все договоры отчуждения квартиры за последние 3 года (купли-продажи, дарения, мены, ренты и т.д.).

- Свидетельство о праве на наследство по завещанию/закону, копия завещания,

- Свидетельство о смерти наследодателя.

- Заявление на приватизацию, договор передачи (приватизация) или:

- Договор инвестирования (инвестиционный контракт) со всеми приложениями и доп. соглашениями или

- Справка ЖСК о полностью выплаченном пае.

- Разрешение органов опеки и попечительства на сделку при наличии несовершеннолетних собственников.

- Нотариально заверенное согласие супруга на отчуждение квартиры, совместно приобретенной во время брака.

- Врачебные свидетельства из психоневрологического диспансера, из наркологического диспансера (на продавцов квартиры пенсионного возраста).

- Доверенность представителя (если сделка совершалась по доверенности).

По запросу:

- Расширенная (архивная) выписка из домовой книги.

- Справка об отсутствии задолженности по квартплате и коммунальным платежам.

* Документы по объекту недвижимости предоставляются по сделкам, совершенным в течение последних трех лет.

При необходимости мы имеем право затребовать у вас дополнительные документы, необходимые для проведения предстраховой экспертизы: документы по предыдущим сделкам по отчуждению недвижимости, копии свидетельств о рождении детей, смерти (членов семьи и пр.), браке, разводе, квитанций об оплате пожизненной ренты и стоимости ритуальных услуг, исполнительный лист или копия вступившего в силу решения суда о праве собственности на объект недвижимости (если объект недвижимости достался по суду) и пр.

Как оформить полис

- Отправьте заявку на страхование (кнопка внизу экрана);

- Позвоните нам по бесплатным номерам: 0530 для звонков с мобильных телефонов8-800-200-0-900 для звонков с городского телефона по России

Отвечаем на частые вопросы

Можно ли застраховать квартиру на ее реальную (рыночную) стоимость, если в договоре купли-продажи указана заниженная цена, так как квартира находится менее 3 лет в собственности?

Да, страховая компания в договоре (полисе) страхования по соглашению сторон может указать реальную (рыночную) стоимость приобретаемой квартиры.

На какой максимальный срок можно заключить полис (договор) страхования?

Полис (договор) страхования по риску утраты права собственности на объект недвижимости заключается на срок не более 3 лет, в дальнейшем срок страхования можно продлить.

На каком этапе сделки можно заключить договор (полис) страхования?

Договор (полис) страхования можно заключить как до регистрации права собственности на объект недвижимости, так и после регистрации. Однако полис страхования вступает в действие только после регистрации права собственности.

В течение какого времени страховая компания принимает решение о страховании объекта недвижимости по риску утраты права собственности?

В случае начала судебного процесса по застрахованному объекту недвижимости, представляет ли страховая компания интересы страхователя?Страховая компания принимает решение в течение 2 рабочих дней с момента предоставления полного пакета документов на объект недвижимости.

Страховая компания участвует в судебном процессе в качестве 3-го лица, имеющего заинтересованность, представляет только свои интересы, но заинтересована в сохранении объекта недвижимости в собственности страхователя.

Что делать при наступлении страхового случая?

- Не волнуйтесь.

- Выполните следующие действия.

- Позвоните нам: 8-800-200-99-77 (звонок только с городского номера, по России бесплатный) или 0530 (бесплатно для мобильных МТС, Билайн, Мегафон).

Видео:Завышение цены в договоре купли-продажи / Кому это выгодно?Скачать

Страхование сделки купли продажи квартиры: стоимость договора 2021

Для минимизации рисков приобретение недвижимости дополняют специальными гарантиями. Страхование сделки купли-продажи квартиры компенсирует финансовые потери в случае мошенничества. Рассмотрим, в чем состоит такое страхование и в каких случаях оно необходимо.

Титульное страхование

Базовая функция – защита прав (титула) покупателя на квартиру. Зарегистрированную собственность страхователь может утратить только по решению суда. Это действие признают страховым случаем, после которого компания (страховщик) выплачивает определенную полисом сумму.

Как отмечено выше, соответствующие проблемы способно провоцировать неправильное оформление сделки. В частности, договор может быть аннулирован по причине продажи недвижимости:

- без ведома настоящего собственника;

- под психологическим давлением;

- при невменяемом (недееспособном) состоянии.

Последний пункт включает ситуации, когда опекун (попечитель) действует с нарушением правил действующего законодательства.

Так, для совершения сделок с имуществом несовершеннолетних детей родителям необходимо получать специальное разрешение государственных контролирующих органов (ООиП).

Если согласие отсутствует, судебным решением восстанавливают имущественные права подопечного – сделка купли-продажи отменяется.

https://www.youtube.com/watch?v=2ey3YO8iMr8

Читайте подробнее об оспаривании купли-продажи квартиры в суде.

Страхование при оплате собственными деньгами

С учетом особенностей титульного полиса понятно преимущественное целевое назначение – вторичный рынок недвижимости. В этом разделе подробно рассмотрена защита покупателя при купле-продаже квартиры без заемных средств.

Важные особенности:

- такие сделки можно выполнить даже без нотариального заверения, если отсутствует принадлежащая несовершеннолетнему ребенку собственность;

- для безопасных расчетов применяют банковскую ячейку или условный аккредитив;

- регистрацию прав собственности можно завершить за 7 рабочих дней максимум после личного обращения в МФЦ.

Страхование можно оформить до или после записи нового владельца в ЕГРН. Заблаговременно следует ознакомиться с условиями и тарифами специализированных компаний, подготовить пакет сопроводительных документов. Ниже рассмотрены правила выбора лучшего варианта из актуальных предложений в соответствующем сегменте рынка.

В каких случаях стоит оформлять

Страховать сделки с застройщиками (договора долевого участия) не имеет смысла. Право собственности регистрируется непосредственно после подписания акта приема-передачи. Недвижимость без посредников записывают на покупателя без посредников, поэтому дополнительные гарантии не нужны.

На вторичном рынке страхование купли-продажи квартиры применяют при наличии длинной цепочки предыдущих владельцев. Даже опытному юристу сложно проверить разнородные сделки, когда необходимо учесть возможные права:

- наследников (завещание);

- близких родственников (рентный договор);

- несовершеннолетних детей (приобретение недвижимости с использованием средств материнского капитала);

- лиц, не принявших участие в приватизации недвижимости.

Право пожизненного проживания в квартире не влияет на право собственности и само по себе не мешает заключению купли-продажи.

Страховка пригодится при обнаружении следующих проблем:

- существенные ошибки в тексте ДКП (невозможна идентификация квартиры, отсутствует механизм расчета);

- договор на продажу совместного имущества заключен только одним из супругов (без согласия второго собственника);

- невыгодные для продавца условия объясняются насильственными действиями;

- сделка заключена от имени недееспособного лица с нарушением законодательства;

- на имущество продавца наложен арест по решению суда;

- для оформления продажи использована фиктивная или просроченная доверенность.

Важно! Защита титульного страхования сделки купли-продажи квартиры не распространяется на право проживания (постоянной регистрации) по определенному адресу.

Примерные тарифы

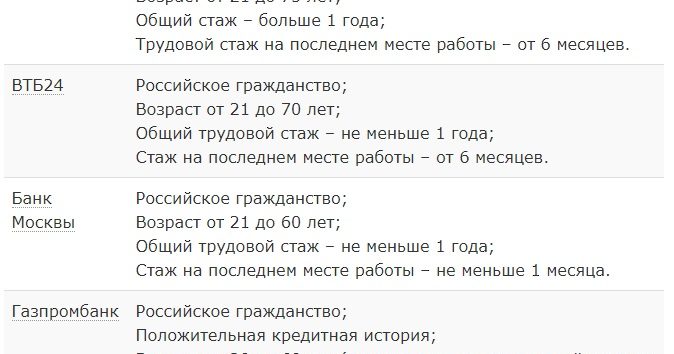

| Страховая компания | Минимальная ставка, % | Срок полиса, лет | Примечания |

| Альфа страхование | 0,3 | 1-10 | При единовременной оплате полиса на длительный срок предлагаются существенные скидки. |

| РОСНО | 0,4 | 1-3 | Плавное снижение тарифа после первого года обусловлено соответствующим снижением уровня рисков. Повышающие коэффициенты применяют при наличии в цепочке владельцев, получивших недвижимость в подарок или по наследству. |

| Росгосстрах | 0,35 | 1-3 | Возможно продление до 10 лет. Предварительная оценка заявки выполняется бесплатно. |

Расчет стоимости страховки

Исходные данные (пример):

- стоимость квартиры: 3 280 000 р.;

- срок страхования: 5 лет;

- базовая ставка: 0,4%;

- ежегодное снижение: 0,02%;

- повышающий коэффициент (определен по количеству предыдущих владельцев): 0,15;

- скидка за предварительную оплату всего договора: 20%.

Ежегодные оплаты без коррекций (р.):

- 3 280 000/100*0,04 = 13 120;

- 3 280 000/100*0,038 = 12 464;

- 3 280 000/100*0,036 = 11 808;

- 3 280 000/100*0,034 = 11 152;

- 3 280 000/100*0,032 = 10 496.

Продолжение расчета (р.):

- итого: 59 040;

- с повышающим коэффициентом: 59 040 + 8 856 = 67 896;

- стоимость с учетом скидки: 67 896 * 0,8 = 54 317.

Страхование при ипотеке

При выдаче кредита банку нужны гарантии возврата ссуды и процентов. По типовым правилам используется залог предмета покупки с оформлением соответствующего обременения в «Росреестре». Этой записью блокируют отчуждение собственности, однако не обеспечивают сохранность квартиры.

https://www.youtube.com/watch?v=qhfDxc-IFMk

Обозначенную проблему решают с помощью программы страхования недвижимости. При ипотеке обязательным является страхование конструктива – то есть квартиры как объекта недвижимости от физического разрушения, например, в результате стихийных бедствий, аварий, катастроф предусматривается, действий собственника или третьих лиц.

Дополнительно к конструктиву кредиторы требуют следующие страховки:

- титульную;

- жизни;

- сохранения трудоспособности.

Перечисленные полисы не являются обязательными, но при их отсутствии банк вправе поднять процентную ставку по кредиту на 1-3 п.п.

Когда стоит оформить

Страхование конструктива обязательно при любой ипотеке. Можно оформить только его или получить комплексную страховку, которая включает также защиту жизни и титула. Титул стоит страховать, когда имеются сомнения в юридической чистоте квартиры.

Например, когда при заключении купли-продажи выявляются следующие факты:

- жилье было приватизировано – есть риск появления заинтересованных граждан, которых не учли при приватизации;

- приобретается доля в жилье – есть риск не соблюсти преимущественное право покупки;

- квартира была унаследована менее чем за 1-3 года перед куплей-продажей (в пределах срока исковой давности) – есть риск появления заинтересованных наследников.

Если заключается сделка купли-продажи квартиры в новостройке, титул страховать не нужно.

Калькулятор страховки онлайн

С помощью нашего калькулятора можно подобрать подходящий вариант страхования сделки купли-продажи квартиры и сразу же оформить полис. Электронный вариант страховки имеет ту же юридическую силу, что и бумажный, но требует намного меньше времени для оформления.

Оформление

Как правило, решение страховой компании можно получить через 1-3 рабочих дня после передачи ответственному работнику заявления. При оформлении через офис СК понадобятся следующие документы:

- паспорт заявителя;

- выписка из базы данных ЕГРН на квартиру (расширенную, чтобы было видно переходы прав от собственника к собственнику);

- договор купли-продажи (ДКП);

- кредитный договор, если квартира приобретается в ипотеку.

Страховщик может попросить дополнительные документы при необходимости. Читайте подробнее о списке необходимых документов для страхования купли-продажи квартиры.

К сведению! Фактически сотрудники СК тщательно проверяют юридическую чистоту сделки. Аналогичные действия необходимо выполнить самому покупателю. Они повышают общий уровень надежности, предотвращают обман и мошенничество.

Чтобы оформить страхование купли-продажи через наш портал, документы вообще не потребуются. Достаточно заполнить поля калькулятора выше, ввести данные о заявителе и получить полис на электронную почту.

Продление полиса

Стандартный полис по титулу оформляют на 3 года с учетом срока давности по типовым искам. При необходимости его можно продлить. В этом случае составляют новый документ. Продлить полис можно с помощью нашего калькулятора онлайн.

В некоторых ситуациях упомянутый стандартный временной период является недостаточным. Законные претензии могут предъявить с отсчетом от даты, когда истец узнал о совершенной сделке, но не дольше, чем в течение 10 лет.

Как получить возмещение при страховом случае

В тексте договора страховщик определяет порядок действий в типичных ситуациях. Чтобы исключить проблемы с возмещением ущерба рекомендуется внимательно изучать подписываемое соглашение.

Стандартная процедура получения страхового возмещения включает:

- Сообщение о страховом случае. Оставить первичное сообщение можно онлайн на сайте СК, по телефону горячей линии или электронной почте.

- Сбор документов в соответствии с правилами страхования. В любом случае понадобится заявление по форме страховщика, вступившее в силу судебное решение и выписка из ЕГРН.

- Получение возмещения на банковский счет.

Компания может отказаться делать выплату по разным причинам:

- неправильная форма (задержка) сообщения о страховом случае;

- нарушение временного графика оплаты полиса;

- передача имущества в собственность третьим лицам;

- использование жилых помещений по иному назначению (мастерская, склад, офис);

- изменение планировки, технических параметров, оснащения;

- изъятие за долги.

Если СК отказалась выплачивать страховку, нужно обращаться за защитой своих прав в суд.

https://www.youtube.com/watch?v=ZjJU9E4N2vY

К страховым случаям не относятся:

- военные действия, техногенные или природные катастрофы;

- плановый снос по решению муниципальных (федеральных) органов власти;

- разрушение объекта недвижимости.

К сведению! Последний пункт в списке оценивают как повреждение недвижимости. Такие случаи защищают по имущественному страхованию конструктива.

Какие еще виды страхования оформляются

Выбор страхования зависит от конкретных условий – первичный или вторичный рынок, оплата своими или заемными деньгами. На рынке новостроек для защиты дольщиков применяют страхование обязательств застройщика. Этот вид страхования применяется для погашения долгов в случае банкротства строительной компании наряду с другими процедурами.

Узнать больше о страховании жизни и здоровья заемщика при ипотеке можно из нашей предыдущей статьи.

Необходимо подчеркнуть важность формулировок в тексте договора титульного страхования. Некоторые компании устанавливают действенность соглашения начиная с даты регистрации новых прав собственности. Иногда в качестве причины для отказа применяют осведомленность покупателя о проблемах или недостаточное изучение страхователем особенностей квартиры.

При возникновении затруднений с объективным анализом сделки купли-продажи пригодится помощь профессионала. Обращайтесь к юристам нашего сайта, пользуйтесь размещенной здесь информацией.

Видео:Завышение стоимости в договоре купли-продажи недвижимости. Стоит ли связываться?Скачать

Как застраховать сделку при покупке квартиры

» Купля-продажа квартиры » Как застраховать сделку при покупке квартиры

1 792 просмотров

Страхование сделок при покупке квартиры – это достаточно популярная, а главное, полезная процедура, при помощи которой можно получить дополнительные гарантии надежности сделки. Называется данная процедура «титульное страхование». Рассмотрим подробнее, что это такое и зачем оно нужно.

От чего можно застраховать

Титульное страхование предполагает выплаты в случае возникновения следующих рисков:

- Передача или продажа жилья в результате обмана или принуждения.

- Признание сделки купли-продажи недействительной.

В первом случае все вполне понятно: если человека заставляют продать квартиру (или каким-то образом обманывают так, что он в результате лишается своей собственности), то при таких условиях страховая компания компенсирует всю стоимость жилья. А вот второй тип рисков нуждается в более детальном описании. В него входят примерно следующие ситуации:

- Сделка заключалась с недееспособным/частично дееспособным человеком.

- Сделка заключалась с человеком, который на тот момент не мог понимать последствий своих действий.

- Сделка заключалась без согласия супруга/супруги и так далее.

Проще говоря, титульное страхование практически со 100% гарантией обеспечивает надежность любой сделки по купле-продаже недвижимости. Исключение составляют только ситуации, которые не являются страховыми случаями.

Что не является страховым случаем

Любые другие ситуации, не описанные выше, не являются страховыми случаями. Как было сказано ранее, если квартира сгорит, разрушится дом и так далее – все это не будет считаться страховым случаем.

Отдельно нужно отметить тот факт, что нужно очень внимательно читать договор со страховой компанией.

Нередко там расписаны дополнительные условия, правила и требования, при невыполнении которых клиент также теряет право на страховое возмещение. Например:

- Клиент обязан обратиться в страховую компанию за возмещением в срок до 1 месяца с момента возникновения проблемы.

- Клиент обязан работать только с адвокатами и юристами, аккредитованными в страховой компании и так далее.

Процедура оформления договора титульного страхования достаточно проста. Рассмотрим ее подробнее.

Порядок действий

- При помощи агентства недвижимости, частного риэлтора или самостоятельно найти подходящую квартиру.

- Обсудить с продавцом условия будущей сделки, заранее предупредив, что будет оформляться договор титульного страхования. Так как платить за него будет покупатель и он никак не зависит от продавца, нормальным собственникам это не доставит никаких хлопот.

А вот если продавец заранее задумал обмануть покупателя, на этом этапе он может отказаться от сделки.

- Осмотреть квартиру и запросить документы для ее проверки.

- С документами на руках начать поиск подходящей страховой компании.

- Обратиться в страховую компанию, объяснить ситуацию, предоставить документы.

- Дождаться, пока специалисты СК проведут собственную проверку на основании предоставленных бумаг.

- Заключить с СК договор страхования титула и оплатить полис.

- Заключить с продавцом договор купли-продажи.

- Оформить право собственности на жилье. На этом этапе договор страхования титула вступает в силу.

- Подписать акт приема-передачи и запросить у продавца расписку в получении средств за квартиру.

Факт передачи денег никем, кроме покупателя, не контролируется. Если на этом этапе возникнут проблемы, страховое возмещение выплачено не будет, так как не будет подтверждения факта оплаты. Как следствие, расписка в получении средств нужна обязательно.

Иногда ее совмещают в одном документе с актом приема-передачи, однако лучше, если это будет оформлено в виде отдельного документа.

Документы

Непосредственно страховой компании для проверки квартиры нужно предоставить:

- Паспорт клиента, чтобы было понятно, кто именно является покупателем.

- Паспорт продавца, чтобы можно было сверить данные на документах с удостоверением, подтверждающим личность.

- Выписка из ЕГРН на приобретаемую недвижимость. Сейчас такой документ заменяет собой свидетельство на право собственности. Он является одной из важнейших бумаг, по которой можно проверить как факт наличия у продавца права собственности, так и возможные обременения. Выписка нужна максимально свежая, желательно, полученная не позднее чем за 1 месяц до даты оформления договора.

- Техпаспорт на квартиру. Этот документ позволяет определить наличие или отсутствие неузаконенной перепланировки. Иногда это может иметь огромное значение.

- Выписка из домовой книги. Очень важный документ, на основании которого можно понять, кто именно прописан в квартире. В идеале следует требовать от продавца еще до окончания оформления сделки выписать всех прописанных лиц, однако это не всегда возможно (может быть просто некуда выписываться). Если в квартире прописаны несовершеннолетние лица, то это может стать проблемой, так как выписать их «в никуда» невозможно. Также, если несовершеннолетние лица являются совладельцами жилья, требуется разрешение органов опеки на продажу квартиры.

- Согласие супруги/супруга продавца. Этот документ актуален только в том случае, если продавец состоит в браке и есть хоть малейшая вероятность того, что квартира не находится в его личной собственности.

Тот факт, что в выписки ЕГРН будет фигурировать 1 человек – ничего не значит. При покупке недвижимости права на нее возникают у обоих супругов и не важно, кто из них считается собственником по документам.

Доказать тот факт, что жилье является личной, а не совместной собственностью достаточно сложно, потому значительно проще всегда требовать согласия супруги/супруга.

Даже если этого не сделает покупатель, такие требования выдвинет СК, иначе компания просто откажется оформлять договор страхования титула.

https://www.youtube.com/watch?v=BVZDfd6chuE

Размер страхового возмещения указывается непосредственно в договоре. Он должен соответствовать рыночной стоимости квартиры на момент подписания этого документа. На практике сумма может быть немного ниже (примерно на 5-10%), однако это все равно лучше, чем ничего. Нужно учитывать еще тот факт, что цена не зависит от той стоимости жилья, которая указана в договоре купли-продажи.

Стоимость страхового полиса зависит от следующих факторов:

- Цена квартиры (рыночная) – сумма возмещения.

- Период, на который будет застрахована квартира. Как правило, первый год – самый дорогой, потом цена снижается.

- Возможные риски. Чем выше СК оценивает вероятность того, что у клиента будут проблемы, тем дороже обойдется страховка. К слову, это тоже может быть неплохим сигналом о потенциальных проблемах – чем выше ставка страховой компании, тем больше вероятность того, что проблемы все-таки возникнут.

Пример: В среднем, ставка составляет около 0,3% от рыночной стоимости квартиры (суммы возмещения). Если предположить, что квартира стоит на рынке 10 миллионов рублей, то страховой полис обойдется приблизительно в 30 тысяч рублей.

Сам договор заключается примерно за 1-2 дня. В отдельных случаях – 1 неделя, но только очень редко – дольше. А вот его срок действия зависит уже от клиента. Это может быть как 1 год, так и 10 лет.

Чаще всего такой договор заключают на 3 года (срок исковой давности).

Гарантий того, что срок исковой давности не будет восстановлен это не дает, но все же большая часть проблем за это время исчезает сама собой.

Пример: Если квартира досталась продавцу по наследству, и он сразу ее продает, есть вероятность, что сделку оспорят другие потенциальные наследники.

Срок исковой давности по подобным делам составляет 3 года, но только при условии, что наследник знал или должен был знать о том, что наследодатель умер и оставил после себя квартиру.

Однако если наследник не знал об этом (например, находился в очень длительной командировке, где у него не было доступа к интернету, телефону и другим средствам связи) и сможет это доказать, то срок исковой давности может быть восстановлен даже через 10 лет.

Выплата страхового возмещения выполняется в строгом соответствии с договором. Конкретные условия могут меняться в зависимости от выбранной СК и возникшей ситуации. В среднем, если нет никаких причин для отсрочки платежей и других проблем, выплата производится примерно в срок до 1-3 месяцев после обращения клиента или получения окончательного решения суда.

Страхование титула помогает решить значительную часть проблем, однако с оформлением сделки помогает далеко не всегда, из-за чего могут возникать риски и другие спорные ситуации, не связанные непосредственно с потерей права собственности. Указать на них заранее могут только опытные юристы. На бесплатной консультации они расскажут об основных проблемах, которые могут возникать в такой ситуации. Также специалисты готовы сопровождать всю сделку, с момента поиска продавца и до оформления права собственности. Комбинируя грамотную юридическую помощь и страхование можно практически на 100% избавиться от любых нежелательных ситуаций.

Для вас работают БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ! Если вы хотите решить именно вашу проблему, тогда:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните +7(499)369-98-20 — Москва и Московская область

- позвоните +7(812)926-06-15 — Санкт-Петербург и область

🔍 Видео

Сделка купли-продажи недвижимости в 2023 году проходит по новому алгоритмуСкачать

Занижение стоимости квартиры в договоре купли-продажи квартиры.Скачать

Договор купли-продажи недвижимости за наличные.Как не остаться без денег?Скачать

Как проходит сделка купли-продажи квартиры?Скачать

Занижение стоимости квартиры в договоре купли-продажи — какие есть риски? | Сделки с занижениемСкачать

ЗАНИЖЕНИЕ СТОИМОСТИ ЖИЛЬЯ В ДОГОВОРЕ КУПЛИ-ПРОДАЖИ / КАКИЕ ЕСТЬ РИСКИ?Скачать

Занижение стоимости в договоре купли-продажи недвижимостиСкачать

ТРЕБОВАНИЕ НЕДЕЙСТВИТЕЛЬНОСТИ ДОГОВОРА КУПЛИ-ПРОДАЖИ КВАРТИРЫСкачать

Сделка купли-продажи квартиры 2024. Схема дня подписания договора купли-продажи.Скачать

2 Опасных пункта в договоре купли продажи. Как оформить договор купли продажиСкачать

"Кинули на деньги" при продаже квартиры//Подозрительная сделка.Скачать

РИСКИ ЗАНИЖЕНИЯ СТОИМОСТИ НЕДВИЖИМОСТИ В ДОГОВОРЕ КУПЛИ-ПРОДАЖИ!Скачать

Занижение стоимости в ДКП. Почему продавец и покупатель останутся без денег и без квартиры?Скачать

Кто оплачивает сделку купли-продажи квартиры?Скачать

Занижение стоимости Квартиры/дома в договоре купли-продажи. Риски Продавца и Покупателя.Скачать

Продажа квартиры. Куда идти? В МФЦ или к нотариусу?Скачать

В каких случаях можно расторгнуть договор купли продажи недвижимостиСкачать