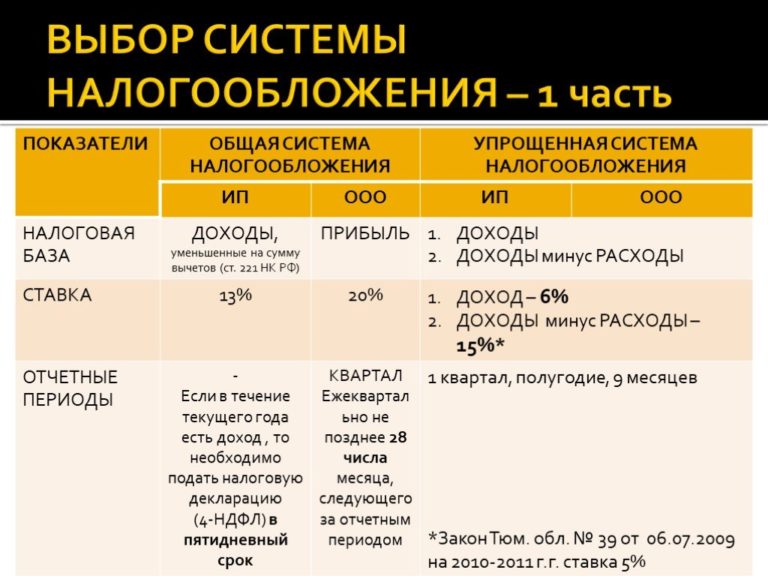

В подобных случаях, когда невозможно разделить расходы, чтобы исчислить налоговую базу по каждому виду деятельности, расходы распределяются пропорционально соответствующим долям доходов в общем объеме доходов, полученных при применении УСН и ЕНВД.

По таким основным средствам часто просто невозможно вести раздельный учёт, поэтому, стоимость основных средств, на которые начисляется налог на имущество, определяется пропорционально сумме выручки от реализации товаров, работ, услуг, полученной от «обычной» деятельности, то есть не попадающей под ЕНВД, к общей сумме выручки от реализации товаров, работ, услуг (письмо Минфина России от 25 октября 2004 г. N 03-06-01-04/87)

- Учет и отчетность индивидуального предпринимателя

- Налоговый учет у ИП при продаже основного средства, не введенного в эксплуатацию

- ЕНВД: покупка и продажа основных средств

- Продажа основного средства ИП на ЕНВД

- Особенности бухучета для индивидуальных предпринимателей на ЕНВД

- Учет при ЕНВД

- Учет основных средств при применении в организации ЕНВД и УСН

- Как вести учет основных средств ип

- Налоговый учет основных средств у ип

- Должен ли ип вести учет основных средств

- Продажа основного средства при енвд

- Енвд для ип: таблица и примеры расчета

- Что относится к основным средствам ИП: их учет в предпринимательстве

- ИП: особенности учета наличных денег

- Единый налог на вменённый доход (ЕНВД) в 2021 году

- Особенности бухучета для индивидуальных предпринимателей на ЕНВД

- Преимущества и недостатки ЕНВД

- Особенности бухучёта при ЕНВД

- Кому необходимо вести бухгалтерский учёт при ЕНВД?

- Налоги и отчётность

- Налоговый учет у ИП при продаже основного средства, не введенного в эксплуатацию

- Отражаем доходы от продажи

- Учитываем в расходах покупную стоимость

- Особый учет основных средств в налоге УСН — Эльба

- Списываем затраты на покупку основного средства

- Давайте рассмотрим на примере:

- Если основное средство приобретено до регистрации ИП и используется в бизнесе, можно ли списать в расходы?

- Слишком быстро продавать основное средство — невыгодно

- Енвд бухгалтерский учет и налогообложение

- Основные требования при начислении ЕНВД

- Формула расчета ЕНВД

- Проводки по начислению и уплате ЕНВД

- 📽️ Видео

Учет и отчетность индивидуального предпринимателя

Предприниматель, который числится на общей системе налогообложения, подает большее количество документов и появляется в налоговой службе куда чаще. Во-первых, каждый квартал до двадцать пятого числа месяца (ранее было до 20 числа), следующего за окончанием квартала, необходимо подать декларацию по НДС.

Вместе с тем ИП на ЕНВД обязаны вести учет показателей, по которым определяется налогооблагаемая база. Например, ИП, предоставляющие бытовые услуги, должны вести учет количества работников и табели рабочего времени.

Предприниматели, осуществляющие розничную торговлю, могут предоставлять для расчета налоговой базы документы на помещение, в котором производят предпринимательскую деятельность (договор аренды или документы на право собственности).

Налоговый учет у ИП при продаже основного средства, не введенного в эксплуатацию

Как мы выяснили ранее, основное средство, не введенное в эксплуатацию и реализованное, считается товаром. Поэтому расходы на его покупку учитываются на основании подпункта 23 пункта 1 статьи 346.

16 НК РФ (при «упрощенке») или подпункта 24 пункта 2 статьи 346.5 НК РФ (при уплате ЕСХН). Условия списания расходов на покупку товаров при обоих режимах одинаковы. Товары должны быть оплачены и реализованы (подп. 2 п. 2 ст. 346.

17 и подп. 2 п. 5 ст. 346.5 НК РФ).

Если ранее вы подавали заявление о переходе на УСН, доходы и расходы (если вы выбрали объект доходы минус расходы, если нет, то только доходы) будут облагаться налогом при УСН.

Если заявление о переходе на УСН вы не подавали, вам придется уплачивать налоги в рамках общего режима.

То есть выполнять все формальности, связанные с НДС (об этом было сказано ранее), и включать стоимость имущества (без НДС) в налоговую базу по НДФЛ.

ЕНВД: покупка и продажа основных средств

Во-первых, до реализации основного средства налогоплательщик использовал его в деятельности, облагаемой ЕНВД. А сама по себе реализация имущества не свидетельствует о том, что он решил заниматься новым видом деятельности.

Это можно косвенно подтвердить порядком отражения в бухгалтерском учете выручки от продажи основных средств. Она включается в прочие доходы, не связанные с получением прибыли от реализации товаров, работ или услуг (п. 7 ПБУ 9/99 «Доходы организации»).

Таким образом, продажа имущества — это неотъемлемая часть той хозяйственной деятельности, которой занимается компания, применяя по ней ЕНВД.

В любом случае, если при реализации основного средства компания понесет какие-либо дополнительные расходы, в стоимость которых входит НДС, она имеет право предъявить «входной» налог к вычету. Это прямо следует из положений подп. 1 п. 2 ст. 171 НК РФ и подп. 1 ст. 172 НК РФ. Ведь эти дополнительные расходы, очевидно, связаны с деятельностью, облагаемой НДС.

Продажа основного средства ИП на ЕНВД

Цитата: Физическое лицо зарегистрировано в качестве индивидуального предпринимателя и применяет одновременно общий режим налогообложения и ЕНВД.

Им был приобретен грузовой автомобиль уже после получения статуса ИП. Автомобиль использовался в рамках деятельности, облагаемой ЕНВД.

Кто будет выступать продавцом при продаже автомобиля: физическое лицо или ИП? Какие налоги должны быть уплачены при продаже?

Рассмотрев вопрос, мы пришли к следующему выводу:

По мнению контролирующих органов, реализация основного средства (автомобиля) не подпадает под ЕНВД.

Следовательно, в случае реализации транспортного средства, осуществляемой вне рамок деятельности, облагаемой ЕНВД, индивидуальному предпринимателю, одновременно применяющему общий режим, следует исчислить и уплатить налоги в соответствии с общим режимом налогообложения (НДФЛ и НДС).

Особенности бухучета для индивидуальных предпринимателей на ЕНВД

Действующее законодательство утверждает, что юрлица, перешедшие на ЕНВД, должны вести бухгалтерский учёт по установленным ИФНС правилам. Те же законы устанавливают для плательщиков единого налога на вменённый доход право ИП быть избавленными от обязанности по ведению.

https://www.youtube.com/watch?v=_OxmNvVpzk4

ЕНВД рассчитывается отдельно по местам выполнения деятельности и видам таковой, и вписывается в соответствующие статьи декларации ЕНВД.

Налоговая база вычисляется помесячно, при этом учитываются все дни, на протяжении которых ИП зарегистрирован в ИФНС как работающий по ЕНВД.

ИП вправе снизить начисления до 100% от суммы, вычтя из неё размер уплаченных во внебюджетные фонды взносов за рассматриваемый период. Вычисленная для страховых взносов уплата также указывается в декларации.

Учет при ЕНВД

Законодательство о бухгалтерском учете не предусматривает обязательности ведения бухгалтерского учета при ЕНВД частными предпринимателями и гражданами, занимающимися индивидуальной практикой.

Плательщики ЕНВД должны соблюдать порядок по осуществлению расчетных и кассовых операций в наличной и безналичной формах и хранить соответствующие документы (кассовые книги) в течение оговоренных законом сроков.Учет основных средств при применении в организации ЕНВД и УСН

Пример 5. Организация осуществляет два вида деятельности: розничная торговля и производство. Розничная торговля в данном регионе переведена на уплату ЕНВД, а по производственной деятельности организация перешла на УСН с 1 января 2004 г. В качестве объекта налогообложения выбраны доходы, уменьшенные на величину расходов.

Рекомендуем прочесть: Льготы При Рождении 3 Ребенка В 2021 В Спб

Сумма амортизационных отчислений в III квартале составит 2049,24 руб. (1024,62 руб. х 2 мес.), в IV квартале 2004 г. и I квартале 2005 г. — по 3073,86 руб. (1024,62 руб. х 3 мес.), а во II квартале 2005 г. — 2049,24 руб. (1024,62 руб. х 2 мес.).

Как вести учет основных средств ип

В случае несения работником полной материальной ответственности (кладовщики, завхозы) заключается договоры о полной материальной ответственности. При наличии сменной работы обязательно составляется график.

Предприниматели, находящиеся на УСН и ОСН, согласно Налоговому кодексу, обязаны вести книгу учета доходов и расходов. Форма книги утверждена приказом Министерства финансов России № 86н и МНС России N БГ-3-04/430 от 13.08.2002 года.

Как именно заполнять книгу, прописано в приказе Министерства финансов от 22 октября 2012 года № 135н. Согласно вышеупомянутым документам, ведение отчетности ИП может происходить как в бумажном, так и в электронном виде.

Предприниматель к окончанию отчетного периода просто распечатывает файлы и заверяет их в налоговой службе.

Налоговый учет основных средств у ип

- трудовой договор;

- приказ (распоряжение) о приеме работника на работу;

- личная карточка работника;

- трудовая книжка;

- табель учета рабочего времени и расчета оплаты труда;

- приказ (распоряжение) о предоставлении отпуска работнику;

- заявление работника о предоставлении отпуска без сохранения зарплаты;

ИП, применяющие общий режим налогообложения, не признаются плательщиками налога на прибыль организаций, однако правила признания доходов и расходов в целях обложения НДФЛ приближены к правилам признания доходов и расходов при определении налоговой базы по налогу на прибыль.На основании п. 2 ст. 54 НК РФ ИП исчисляют налоговую базу по итогам каждого налогового периода на основе данных учета доходов и расходов и хозяйственных операций в порядке, определяемом Минфином России.Данный порядок утвержден совместным приказом Минфина России и МНС России от 13.08.2002 N 86н/БГ-3-04/430 «Об утверждении Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей» (далее — Порядок).Указанный нормативный акт используется для исчисления налоговой базы по НДФЛ, уплачиваемому ИП на основании главы 23 НК РФ.В соответствии со ст. 221, ст.

Должен ли ип вести учет основных средств

Возлагая на себя ответственность с бухгалтерскими документами, индивидуальный предприниматель имеет возможность выбрать, по какой системе он будет вести учет.

При этом некоторые ИП разрабатывают собственную систему, которая наиболее подходит к их виду деятельности.

Это означает, что необязательно детально изучать план счетов и вести стандартные регистры, главное научиться четко разбираться в своих записях.

https://www.youtube.com/watch?v=o85TnKrIVWE

То есть не только товаром для продажи, не только магазинным и офисным оборудованием, но и личной машиной, собственной квартирой, уютной дачей и т. д. Это главное, о чем нужно помнить ИП, не только продумывая прибыльные сделки, но и организовывая у себя бухгалтерский учет.

Продажа основного средства при енвд

Предприниматель на ЕНВД продал транспортные средства, находившиеся в его собственности менее трех лет и использовавшиеся в предпринимательской деятельности. Приобретение транспортных средств не учитывалось при налогообложении доходов, которые были получены от осуществления предпринимательской деятельности.

Всё относительно просто, если в разных видах деятельности используется разное имущество: в отношении видов деятельности и всех объектов ОС, которые не облагаются ЕНВД, применяется общая система налогообложения и уплачиваются все необходимые налоги и сборы.

Рекомендуем прочесть: Возврат За Детский Сад В 2021 Военослужащих

Енвд для ип: таблица и примеры расчета

- Штат предприятия не достигает 100 человек;

- Соответствующий вид деятельности;

- Доля участия в бизнесе сторонних предприятий не может заходить за 25%, кроме организаций, капитал которых входят вклады ООИ – общественных организаций инвалидов;

- Деятельность не основана на доверенности об использовании имущества;

- Услуга не является сдачей в аренду газо- и автозаправочных станций, мест на заправке;

- Предприниматель не покупал патент и не прибегал к режиму ЕСХН.

- Базовая доходность (БД) – фиксированная величина, установленная государством и различная для каждого типа деятельности. Регион проживания не влияет на показатель.

- Физический показатель (ФП) – величина, различная для каждого случая. В зависимости от деятельности в качестве показателя учитывается количество работников, авто- либо мототранспортных средств, квадратных метров.

- К1 – коэффициент, установленный Министерством экономики. В 2021 году К1 равен 1, 798.

- К2 – величина, установленная местными муниципальными учреждениями. Это корректирующий коэффициент.

- Ставка – неизменная величина.

Что относится к основным средствам ИП: их учет в предпринимательстве

- Какое-либо оборудование или подобные машины, которые содержатся в готовом виде в складских помещениях индивидуальных предпринимателей, ведущих торговую деятельность, а имущество служит товаром для продажи.

- Предметное достояние, которое на пути в монтаж или уже на ремонте.

- Материальные вложения.

Владение, которое не входит в список основных средств, не требует ценза, достаточно лишь хранить документы, подтверждающие сделку между продавцом и покупателем. Это могут быть, например, чеки или накладные.

Сумма ОС документируется в затраты по УСН только после прохождения всех этапов учета имущества следующим образом:

ИП: особенности учета наличных денег

Согласно действующим правилам наличные деньги должны проходить через кассу.

На каждое поступление средств выписывается приходный кассовый ордер (ПКО), траты оформляются расходным кассовым ордером (РКО).

Кроме того, каждую операцию необходимо записывать в кассовую книгу, в которой по итогам каждого операционного дня подбиваются общие суммы доходов и расходов, а также выводится остаток денежных средств.

Таким же образом фиксируются траты на содержание, техническое обслуживание и ремонт ОС. Продажа этого актива повлечет за собой получение дохода, который должен быть зафиксирован в доходной части КУДИР. Предприниматели, являющиеся плательщиками НДС, относят налог от покупки ОС к сумме вычета, а НДС с продажи основного средства прибавляют к базе налогообложения.

Единый налог на вменённый доход (ЕНВД) в 2021 году

Примечание: одновременно заниматься одним и тем же видом деятельности на разных налоговых режимах нельзя. Помимо этого, необходимо раздельно по каждой системе налогообложения вести налоговый учёт (имущества, обязательств, хозяйственных операций), сдавать отчётность и уплачивать налоги.

Обратите внимание, с 2021 года все ИП и организации, осуществляющие расчеты с использованием наличных денежных средств и электронных средств платежа (за некоторым исключением), перешли на онлайн-кассы. Для ИП на ЕНВД это необходимо будет сделать чуть позже, а именно, не позднее 1 июля 2021 года.

Видео:Приём к учёту основных средств в 2022 годуСкачать

Особенности бухучета для индивидуальных предпринимателей на ЕНВД

Нужен ли ИП на ЕНВД бухгалтерский учёт? Перевод ИП на ЕНВД может существенно упростить взаимоотношения с налоговыми органами. Предпринимателям свойственно искать пути облегчения налогообложения и связанных с ним формальностей, чтобы не просто сэкономить средства, но сделать процесс оформления отчётности быстрее и проще. Что такое ЕНВД, и кому он может понадобиться?

Преимущества и недостатки ЕНВД

Аббревиатурой ЕНВД сокращается термин «Единый налог на вменённый доход». Государством разработаны упрощённые системы налогообложения, включая и рассматриваемую. Это особый налоговый режим, на котором могут работать некоторые предприятия и ИП.

На эту систему могут перейти бизнесмены, ведущие деятельность в сфере:

- предприятий розничной торговли;

- точек общепита;

- авторемонта, мойки машин, техобслуживания;

- ветеринарных услуг;

- бытового сервиса;

- рекламы;

- коммерческой аренды;

- предоставления временного проживания, размещения;

- автотранспортных перевозок;

- стоянок, парковок.

Ключевые особенности рассматриваемой системы:

- ЕНВД добровольна, на неё вправе перейти ИП или юрлица;

- требуется встать на специальный учёт в ИФНС;

- можно работать только по строго определённым видам деятельности;

- число работников для ИП до 100 (или ни одного);

- показатель доходности, по которому исчисляется налог, устанавливается каждый год законодательно;

- регионы имеют право гибко переопределять положения о применении ЕНВД: в частности, местная администрация может запрещать переход на эту систему, устанавливать размеры ставок и коэффициентов;

- ЕНВД освобождает бизнесмена от выплаты нескольких форм налогов;

- юрлицам дана возможность снизить сумму до 50%, а ИП – полностью, если они внесли соответствующую сумму страховых взносов за период;

- период платежей – ежеквартально.

У ЕНВД есть ряд преимуществ по сравнению с другими системами, но имеются также и негативные стороны.

https://www.youtube.com/watch?v=zb7CXkVG1Rk

Рассмотрим плюсы системы.

Несколько налогов заменяются выплатой одного – вменённого. Это особенно актуально, если налоги платит индивидуальный предприниматель. Обычно ему приходится платить НДС, НДФЛ и налог на имущество, а по ЕНВД платёж всего один.

В рамках юридического лица типичный перечень налогов:

- На прибыль.

- На имущество.

- На добавочную стоимость.

И все они также заменяются ЕНВД.

Для обеих форм хозяйствования даётся возможность предпринимателям упростить процесс уплаты налогов и снизить финансовую нагрузку на бизнес.

Корректирующие коэффициенты К1, К2 – эти параметры позволяют предприятиям уменьшить налоговую базу, из-за чего их ещё называют коэффициентами-дефляторами:

- К1 – принимает во внимание динамику цен на товары, услуги или выполненные работы;

- К2 – корректирует базовую доходность, учитывая сезонность работ, ассортимент товаров или спектр предлагаемых услуг, уровень дохода предпринимателя и другие факторы.

Учёт фактической продолжительности деятельности. Если таковая меньше, чем установленный законом налоговый период, К2 учтёт этот факт, скорректировав базу на понижение. Учитываются санитарные дни, остановка работы ИП/фирмы на ремонт, выходные и праздники.

Как видно, плюсы у ЕНВД для ИП существенные. Но сопровождают его и недостатки.

Налог взимается вне зависимости от того, в прибыли компания или в убытке. Убыток не станет основанием для налоговых льгот, ЕНВД платить все равно придётся.

Законом устанавливается не соответствующая реальному положению базовая доходность, цифры её во многом не обоснованы должным образом (хотя она ежегодно пересчитывается).

Неудобство для контрагентов. Работая в рамках системы ЕНВД, предприниматель не платит НДС и не выставляет партнёрам и покупателям счетов-фактур. Следствие этого – контрагенты сами не могут получить возмещение по НДС, и сотрудничество с таким ИП будет невыгодным для них.

Те налоги, от которых деятельность на ЕНВД не освобождает (НДФЛ, страховые взносы и т. д.), все равно должны уплачиваться, как и необходимо предоставлять по ним отчётность.

Юрлица обязаны вести бухучёт, хотя необходим он только для формирования бухгалтерской отчётности и на размер ЕНВД не влияет.

Если сотрудников у ИП больше 100 человек, ЕНВД невозможен.

Особенности бухучёта при ЕНВД

Закон о бухучёте приводит перечень тех, в чью обязанность входит исполнение положений документа, и индивидуальные предприниматели тоже есть в этом списке. Но там же содержится и положение о возможности отказа от бухучёта для тех ИП, что работают на базе налогового законодательства.

Таким образом, частные предприниматели и физические лица, практикующие индивидуально, не обязаны вести учёт.

Но если ведётся деятельность без создания юридического лица, на гражданина, тем не менее, накладывается обязанность учитывать поступления и расходы, а также подлежащие налогообложению объекты.

И если ИП подвергнется налоговой проверке, комиссия вправе потребовать документы, фиксирующие деятельность предпринимателя.

Эти документы, по НК РФ, налогоплательщик должен хранить не менее 4 лет.

В их списке:

- Подтверждение доходов и расходов.

- Бумаги, требуемые для исчисления налогов.

- Свидетельства об уплате начисленной суммы налога.

Непредоставление этих сведений, а также другой информации по запросу инспекции, карается штрафом.

Как упоминалось, бухучёт у ИП на ЕНВД не обязателен. Но предприниматель должен фиксировать показатели, по которым рассчитывается налог. Именно поэтому при проверке требование предъявить документы законно. Для проверки бухгалтерии по ЕНВД в 2021 году могут попросить договоры аренды на помещения, планы таковых, при этом предъявлять документы о доходах и совершённых затратах не понадобится.

Но это не означает, что бухучёт ИП на ЕНВД не подразумевает фиксации движения средств и не нужен вообще. ИП должен хранить кассовые книги и где каждая операция отражается по приходу и расходу, хотя проверять их налоговая и не будет.

Кому необходимо вести бухгалтерский учёт при ЕНВД?

Действующее законодательство утверждает, что юрлица, перешедшие на ЕНВД, должны вести бухгалтерский учёт по установленным ИФНС правилам. Те же законы устанавливают для плательщиков единого налога на вменённый доход право ИП быть избавленными от обязанности по ведению.

https://www.youtube.com/watch?v=8ACkeSpOMxA

Им не нужно даже иметь:

- контрольно-кассовую технику;

- бланки строгой отчётности.

Но работающие по ЕНВД ИП обязаны по требованию проверяющих предоставить бумаги, подтверждающие право вести предпринимательскую активность по «вменённой» системе.

Это значит, что данный режим требует постоянно учитывать физические показатели, по которым исчисляется сумма, подлежащая уплате в государственный бюджет.

Если ИП выступает и как налоговый агент, он обязан хранить документальные подтверждения исполнения своих обязательств.

Важно: в ФНС нередко предъявляют работающим по ЕНВД ИП требование показать Книгу учёта, при отсутствии таковой угрожая штрафами. Фактически, если при проверке у вменёнщиков требуют эту книгу, данное требование противозаконно.

К физическим показателям могут отнести:

- площадь торгового зала (предприятиям розничной торговли);

- число сотрудников (для сферы услуг, например).

Нормы порядка учёта не определены законом, и многие ИП делают это буквально в обычной ученической тетрадке, занося туда ручкой все показатели и их изменения. Основное требование при этом – сохранность документов, необходимых для исчисления, в том числе расчётов среднего количества работников за месяц и т. п.

Важно также понимать, что, хотя вести учёт ИП и не обязан, фиксировать выплачиваемую зарплату нужно по-прежнему. ИП обязан подавать сведения во внебюджетные госфонды, данные о зарплате сотрудников в налоговую, переводить страховые взносы.

Налоги и отчётность

Ведение бухгалтерского учёта по ЕНВД для ИП в 2021 году учитывает правила:

- добровольный переход на вменёнку, при этом перейти можно с начала года, на срок не менее 12 месяцев;

- документы в ФНС подаются до 20 числа следующего за истекшим налоговым периодом месяца;

- работающие по ЕНВД освобождаются от уплаты НДФЛ, НДС, страховых и имущественных налогов.

Налоговый период равен кварталу, то есть документы придётся подавать раз в три месяца, в форме декларации. После её подачи у ИП есть пять дней на оплату, если этого не сделать вовремя, со стороны надзорных органов последуют штрафные санкции к ИП.

Расчёт платежа делается в самой декларации.

Для этого нужно знать:

- базовую доходность;

- значение коэффициента-дефлятора.

ЕНВД рассчитывается отдельно по местам выполнения деятельности и видам таковой, и вписывается в соответствующие статьи декларации ЕНВД.

Налоговая база вычисляется помесячно, при этом учитываются все дни, на протяжении которых ИП зарегистрирован в ИФНС как работающий по ЕНВД.

ИП вправе снизить начисления до 100% от суммы, вычтя из неё размер уплаченных во внебюджетные фонды взносов за рассматриваемый период. Вычисленная для страховых взносов уплата также указывается в декларации.

ИП остаётся обязан вести учёт страховых взносов и выплат сотрудникам, фиксировать движения кадров. При найме работника с ним заключается договор – допустим гражданско-правовой или трудовой.

Заводятся соответствующие кадровые документы, работника регистрируют в налоговой, ФСС и Пенсионном фонде, чтобы туда шли отчисления с зарплаты.

Отчёты об этих начислениях предоставляются в фонды ежеквартально.

Итак, законодательство не обязывает ИП вести учёт всех хозяйственных операций, но он вправе делать это самостоятельно, для облегчения работы предприятия. Индивидуальный предприниматель, работающий в одиночку, сдаёт декларацию по ЕНВД 4 раза в год.

Если он нанимал сотрудников, то список документов и форм ведомостей увеличивается:

- форма отчётности ИП 6-ндфл четырежды в год, и 2 НДФЛ раз в год – сдаётся в ИФНС;

- расчёт по страховым взносам – туда же;

- отчёт по взносам в ФСС – четырежды в год;

- в Пенсионный фонд – СЗВ-М раз в месяц. И СЗВ-Стаж раз в год. Также, при необходимости, подаются бумаги по факту достижения работником пенсионного возраста и выхода на пенсию.

Даже если принят один сотрудник, на него придётся сдавать своей налоговой полный комплект документов.

Видео:Учёт у предпринимателя на общей системе налогообложения (подоходный налог ИП). Беларусь.Скачать

Налоговый учет у ИП при продаже основного средства, не введенного в эксплуатацию

Прежде чем перейти к налоговому учету, напомним, какое именно имущество относится к основным средствам.

Итак, если вы работаете на общем режиме, то состав всех расходов, включаемых в профессиональный вычет по НДФЛ, нужно определять по правилам главы 25 НК РФ (п. 1 ст. 221 НК РФ).

Если вы применяете УСН или уплачиваете ЕСХН, то к основным средствам следует относить амортизируемое имущество, признаваемое таковым в соответствии с главой 25 Налогового кодекса РФ (п. 4 ст. 346.16 и п. 4 ст. 346.5 НК РФ).

То есть правила отнесения объектов к основным средствам для всех налоговых режимов едины.

Амортизируемым считается имущество стоимостью не менее 40 000 руб. и со сроком полезного использования более 12 месяцев (п. 1 ст. 256 НК РФ). И при любом налоговом режиме начислять амортизацию или списывать расходы на покупку разрешается только после того, как объект основных средств ввели в эксплуатацию.

В рассматриваемой ситуации расходы на покупку имущества до его продажи не учитывались.

https://www.youtube.com/watch?v=WZ6vv_nATss

Теперь перейдем к налоговому учету.

Отражаем доходы от продажи

Как и при продаже любого имущества, при реализации основного средства необходимо отразить доходы. Поэтому далее рассмотрим порядок учета доходов в зависимости от применяемого коммерсантом налогового режима.

Общий режим налогообложения. Индивидуальные предприниматели, работающие на общем режиме, являются плательщиками НДС. Соответственно если вы не получили освобождение от уплаты НДС согласно статье 145 НК РФ, то при продаже основного средства нужно:

- включить в продажную цену имущества НДС;

- выписать и выдать покупателю счет-фактуру;

- на дату отгрузки имущества начислить сумму НДС и сделать запись в книге продаж.

Далее независимо от того, освобождены вы от уплаты НДС или нет, вам нужно учесть доходы от продажи в налоговой базе по НДФЛ. Запись в Книге учета доходов, расходов и хозяйственных операций на сумму, равную продажной стоимости основного средства без НДС, необходимо сделать в день поступления денежных средств от покупателя (подп. 1 п. 1 ст. 223 НК РФ).

Упрощенная система и система налогообложения в виде ЕСХН. Предприниматели, перешедшие на «упрощенку» или уплату ЕСХН, не являются плательщиками НДС при реализации имущества (п. 3 ст. 346.11 и п. 3 ст. 346.1 НК РФ). Поэтому включать данный налог в продажную стоимость и выписывать счета-фактуры вам не нужно.

Перейдем к отражению доходов. И при упрощенной системе, и при уплате ЕСХН в налоговой базе следует отражать доходы от реализации, определяемые в соответствии со статьей 249 НК РФ (п. 1 ст. 346.15 и п. 1 ст. 346.5 НК РФ).

Доходом от реализации является сумма всех поступлений от покупателей, связанных с продажей имущества. Поэтому на дату получения денежных средств от покупателя необходимо сделать запись в Книге учета доходов и расходов (п. 1 ст. 346.5 и п. 1 ст. 346.17 НК РФ).

В доходы включается вся продажная стоимость основного средства, то есть сумма, полученная от покупателя.

Патентная система налогообложения. Стоимость патента не зависит от реальных доходов предпринимателя. Однако вам также нужно записывать свои доходы в Книгу учета доходов (п. 1 ст. 346.

53 НК РФ). Запись в Книге учета доходов следует делать на дату получения денежных средств от покупателя. При этом в графе 4 Книги учета доходов необходимо указать перечисленную вам покупателем сумму.

Система налогообложения в виде ЕНВД. Индивидуальные предприниматели, уплачивающие ЕНВД, налоговый учет фактических доходов и расходов не ведут.

Однако напомним, что на «вмененку» переводится не весь бизнес предпринимателя, а лишь отдельные виды деятельности, подпадающие под уплату единого налога. А продажа основного средства не относится к видам деятельности, облагаемым ЕНВД (п. 2 ст. 346.26 НК РФ).

Поэтому в отношении доходов и расходов от реализации данного имущества вам придется применять иной режим налогообложения.

Если ранее вы подавали заявление о переходе на УСН, доходы и расходы (если вы выбрали объект доходы минус расходы, если нет, то только доходы) будут облагаться налогом при УСН.

Если заявление о переходе на УСН вы не подавали, вам придется уплачивать налоги в рамках общего режима.

То есть выполнять все формальности, связанные с НДС (об этом было сказано ранее), и включать стоимость имущества (без НДС) в налоговую базу по НДФЛ.

ПРИМЕР 1. Предприниматель Е.И. Скворцов занимается розничной торговлей через магазин с площадью торгового зала 125 кв. м и уплачивает с доходов от данного вида деятельности ЕНВД. В январе 2013 года ИП приобрел морозильное оборудование стоимостью 42 000 руб. Однако в эксплуатацию морозильник не вводился.

5 сентября 2013 года ИП продал оборудование за 43 000 руб. сторонней организации. В тот же день деньги от продажи поступили на его расчетный счет. Как отразить эту операцию, если при регистрации ИП подал заявление на применение УСН с объектом налогообложения доходы.

В данном случае предприниматель уплачивает ЕНВД с доходов от розничной торговли. Однако продажа морозильника юридическому лицу к «вмененной» розничной торговле не относится. Поэтому с доходов от такой операции он должен уплатить налог при УСН, так как перешел на этот режим со дня регистрации.

Следовательно, на дату поступления денежных средств, то есть 5 сентября 2013 года, предприниматель отразит доходы от продажи морозильника в сумме 43 000 руб. в Книге учета доходов и расходов предпринимателей на УСН.

По окончании отчетного периода — 9 месяцев 2013 года предпринимателю нужно будет заплатить налог при УСН. С доходов от продажи морозильника сумма налога составит 2580 руб. (43 000 руб. × 6%).

Учитываем в расходах покупную стоимость

Как уже говорилось, до ввода в эксплуатацию основного средства расходы на его покупку не учитывались. А можно ли их учесть после продажи этого имущества? Да, разумеется.

Объект еще не принимался в состав основных средств, так как не был введен в эксплуатацию. Значит, его можно рассматривать как имущество, предназначенное для продажи, то есть как товар.

Напомним, что товаром для налогового учета называется любое имущество, предназначенное для реализации (ст. 38 НК РФ).

Видео:Учет и отчетность ИП на ЕНВДСкачать

Особый учет основных средств в налоге УСН — Эльба

В этой статье мы расскажем, какие средства являются основными и как их покупку нужно учитывать в налоге УСН, а также рассмотрим вопросы, которые чаще всего возникают в связи с продажей такого имущества. Для того чтобы было понятнее, будем рассматривать на примерах.

Сначала давайте обозначим, о каких основных средствах идёт речь. Само понятие «основные средства» взято из бухучета, но оно активно используется в Налоговом Кодексе и применяется, в том числе, и к индивидуальным предпринимателям, которые от бухучета вообще освобождены.

Основные средства — товары или имущество, которые используются в деятельности предприятия (не для перепродажи), срок их использования дольше года, и стоят они дороже 100 тысяч рублей.

До 2021 года стоимостью дороже 40 тысяч рублей.

Например, это помещение в собственности, где находится ваш офис или торговая точка, транспорт, офисная техника, инвентарь, оборудование, то есть это все то, что является средством труда и получения прибыли.

Списываем затраты на покупку основного средства

Если вы применяете УСН «Доходы», то списать расходы на основные средства не сможете. Существенно снизить налоговую базу за счёт затрат на основное средство имеют право только фирмы на УСН «Доходы минус расходы».

Кроме того, что расход должен быть подтверждён, экономически обоснован и соответствовать списку в ст. 346.16 НК РФ, должны соблюдаться следующие обязательные условия:

- расходы на покупку должны быть полностью оплачены;

- основное средство должно использоваться в предпринимательской деятельности;

- зарегистрировано право собственности, например, если мы говорим о покупке авто или офиса.

Необходимость такой серьёзной покупки для бизнеса нужно уметь обосновать в случае вопросов налоговиков, иначе расход могут признать неправомерным и как следствие доначислят налог, пени и штраф.

https://www.youtube.com/watch?v=8bJ4I7xDzDA

Основное средство списывается по первоначальной стоимости. Определить её несложно, мы просто складываем все фактические затраты на приобретение:

- стоимость основного средства по договору;

- НДС;

- расходы на консультационные услуги, связанные с приобретением;

- таможенные пошлины и сборы;

- гос.пошлина в связи с приобретением;

- если приобретали через посредника, то вознаграждение по посредническому договору.

Расходы на покупку основного средства списываются равными долями в течение одного налогового периода (календарного года) и учитываются на последнее число квартала: на 31 марта, 30 июня, 30 сентября и на 31 декабря.

Расходы начинаем списывать в том квартале, на который выпадает последняя из дат: оплаты, введения в эксплуатацию или регистрации права собственности.

Получается, что на конец года основное средство полностью учтено в расходах.

Давайте рассмотрим на примере:

25 марта 2021 мы купили автомобиль стоимостью 900 тысяч рублей и зарегистрировали его в ГИБДД 5 апреля 2021 года.

До регистрации в ГИБДД автомобиль использовать нельзя, поэтому первое списание мы отразим в КУДиР на 30 июня 2021 года и учтём при расчёте аванса по налогу УСН за полугодие 300 тысяч рублей (⅓ от 900 000). Затем делаем списания 30 сентября 2021 года на сумму 300 тысяч рублей и 31 декабря 2021 года на сумму 300 тысяч рублей.

Если бы мы купили автомобиль в октябре 2021, а зарегистрировали его в ГИБДД в ноябре 2021, то все 900 тысяч рублей списали бы в расходы на 31 декабря 2021 года.

Если основное средство приобретено до регистрации ИП и используется в бизнесе, можно ли списать в расходы?

Несмотря на то что Налоговый Кодекс не содержит однозначного запрета, контролирующие органы в своих письмах не раз давали разъяснения на этот счёт. Включать в расходы основное средство, купленное до регистрации ИП, предприниматель не вправе. А вот при его реализации необходимо выручку от продажи отразить в доходах УСН и заплатить налог.

Слишком быстро продавать основное средство — невыгодно

Если вы решите продать автомобиль, например, который используете для перевозки грузов, и с момента, как вы начали списывать его стоимость в расходы, не прошло 3 года, то вас ждут некоторые хлопоты. По законодательству, расходы, которые вы раньше учли на его приобретение, нужно будет из налога полностью исключить.

Списать сможете только амортизацию, рассчитанную за период использования автомобиля. Соответственно, все это приведёт в пересчёту налога за тот период, когда расходы списали, возможно, нужно будет доплатить налог и подать корректировку по декларации УСН. Если 3 года прошли, то этих формальностей выполнять не нужно.

Такие правила и срок 3 года действуют для всех основных средств с полезным использованием до 15 лет. Период полезного использования уже определён постановлением Правительства, поэтому вам нужно будет просто найти своё имущество в классификации.

Для основных средств со сроком полезного использованием дольше 15 лет действует срок 10 лет с момента списания в расходы до продажи. Например, при реализации офисного помещения в течение 10 лет, нужно будет пересчитывать налог и вносить коррективы за тот год, когда расходы были списаны.

После продажи основного средства не забудьте выручку от реализации включить в доходы УСН и заплатить налог.

Статья актуальна на 10.06.2021

Видео:Основные средства на УСН. Учет основных средств в налоговом учете 2021.Скачать

Енвд бухгалтерский учет и налогообложение

ЕНВД – это специализированная система налогообложения, которая предусматривает начисление и уплату «предполагаемого» налога, и его расчет никак не зависит от фактически полученного дохода. Рассмотрим как отразить в проводках начисление и уплату налога ЕНВД.

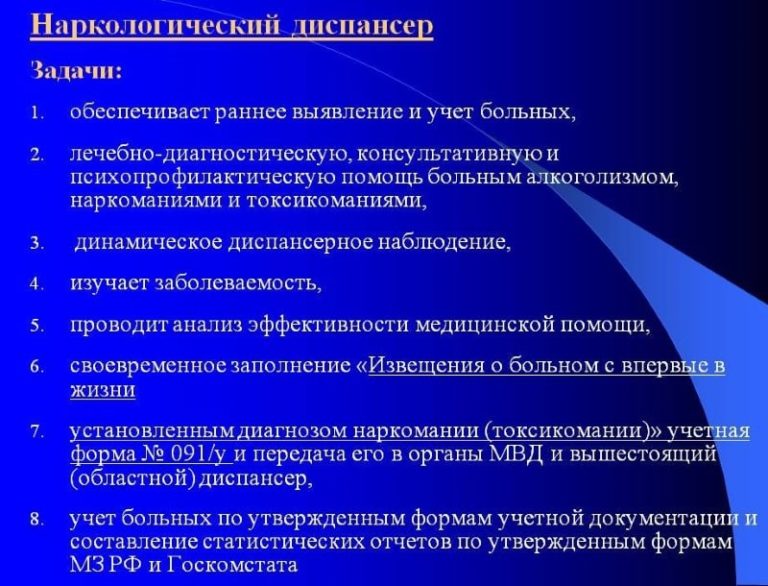

Основные требования при начислении ЕНВД

Применение данной системы налогообложения освобождает плательщика от уплаты налога на прибыль и имущество, кроме внеоборотных объектов, которые уже имеют свою кадастровую стоимость, а также НДС и налога на доходы физических лиц — НДФЛ.

Уплата ЕНВД должна осуществляться не позднее 25 числа месяца, идущего после отчетного квартала. Проводку по начислению ЕНВД необходимо делать в последний день квартала.

Важно! Сумма ЕНВД налога может быть уменьшена на размер страховых взносов, которые предприниматель платит за себя сам.

https://www.youtube.com/watch?v=RG98XNSxPmM

Кроме того обратите внимание, что сумма ЕНВД налога должна начисляться и уплачиваться даже в период простоя предприятия или получения убытков.

Применение спецрежима ЕНВД предусмотрено только в нескольких сферах деятельности на основании статьи 346.27 НК РФ:

- Услуги бытового обслуживания;

- Ветеринарные услуги;

- Гостиничные услуги;

- Услуги мойки и ремонта автотранспортных средств;

- Розничная торговля;

- заведений общепита;

- Размещение наружной рекламы;

- Предоставления жилья коммерческих объектов в аренду:

Получите 267 видеоуроков по 1С бесплатно:

Применять данную систему ЕНВД могут только те предприятия, которые отвечают требованиям установленные статьей 346.26 Налогового кодекса, а именно:

- Численность нанятых сотрудников не превышает 100 человек;

- Долевые взносы в уставные капиталы других предприятий не превышает 25%;

- Площадь торгового зала составляет не выше 150 квадратных метров;

- Организация не принадлежит к числу крупнейших налогоплательщиков.

Формула расчета ЕНВД

Расчет ЕНВД налога осуществляется на основании уровня базовой доходности, скорректированного на коэффициент-дефлятора К1 и корректирующий коэффициент К2. Размер базовой доходности и виды физических показателей К1 и К2 устанавливаются для каждого вида деятельности отдельно, что прописано в статье 346 пункта 29.

Коэффициент К1 устанавливается на федеральном уровне и на 2021г. он составляет 1,798, а размер коэффициента К2 устанавливается местным органами по месту регистрации фирмы.

Расчет и начисление ЕНВД налога осуществляется ежеквартально. Формула расчета:

Налоговая база = База доходности * физические показатели 3 месяцев * К1 * К2, где:

- К1 – коэффициент-дефлятор;

- К2 – корректирующий коэффициент;

- Налог ЕНВД = Налоговая база * 15%.

Если предприятие начало свою работу или снято с учета ЕНВД, при этом, не отработав полный отчетный период, то сумма налога будет рассчитывается за фактически отработанный период.

К примеру, частное предприятие занимается розничной торговлей. Дата регистрации предприятия 05 февраля 2021г. Найти сумму налога ЕНВД за 1 квартал.

- Площадь торгового зала составляет 25 квадратных метров;

- Уровень базовой доходности для данного вида деятельности составляет 1 800 руб./квадратный метр;

- К1 на 2021г. равен 1,798;

- К2 равен 1.

- Размер налоговой базы за февраль = 1800 руб./кв. м * (25 кв. м/28 дн. * 24 дн.) * 1,798 * 1 = 69 351,43 руб.;

- Размер налоговой базы за март = 1 800 руб./кв. м * 25 кв. м * 1,798 * 1 = 80 910,00 руб.;

- Сумма ЕНВД налога за 1 квартал = (69351,43 + 80910,00) * 15% = 22 539,21 руб.

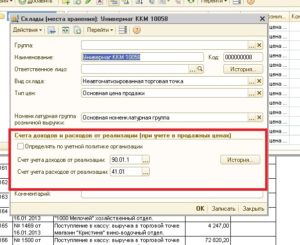

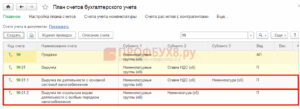

Проводки по начислению и уплате ЕНВД

Для того чтобы сумма налога ЕНВД не повлияла на стоимость производственных работ, реализованных товаров и услуг его начисление осуществляется следующей корреспонденцией:

- Дебет 99 — Прибыль и убытки;

- Кредит 68 — ЕНВД.

К концу года сумма начисленного ЕНВД налога, которая собирается по счету Дебета 99 подлежит закрытию на счет 84 — Нераспределенная прибыль.

Итого, хотя сумма ЕНВД и не имеет прямого влияния на себестоимость производимой продукции, оказанных услуг, однако принимает участие в формировании конечного финансового результата предприятия.

Начисление ЕНВД проводки:

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 99-01 | 68-ЕНВД | 22 539,21 | Начислен ЕНВД налог за 1 квартал. | Бухгалтерская справка |

| 68-ЕНВД | 50, 51 | 22 539,21 | Сумма начисленного налога ЕНВД уплачена в бюджет | Платежное поручение, банковская выписка |

| 84 | 99-01 | 131 767,21 | Списание годовой суммы начисленного ЕНВД по окончанию года ((80 910,00 * 9 мес.) * 15%) + 22 539,21 = 131 767,71 руб. | Бухгалтерская справка |

📽️ Видео

Учет основных средств ИП на УСНСкачать

Что такое ЕНВД? Особенности вменёнкиСкачать

учет малоценных основных средств (малоценка) 2023 года в 1ССкачать

Бухгалтерский учет. Видео 10. Поступление и амортизация основных средств.Скачать

Как рассчитать налоги ЕНВДСкачать

ИП на НПД плюсы и минусы. Что нужно знать перед тем как стать самозанятым ИП?Скачать

Учет при переходе на УСН с ЕНВДСкачать

Что делать ИП и ООО при переходе с ЕНВД? УСН, патент, самозанятые. Лайфхаки Бизнеса. Бизнес и налогиСкачать

Учет основных средств в 1С 8.3 - пошаговая инструкцияСкачать

Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

Занятие № 14. Амортизация основных средствСкачать

Занятие № 15. Бухучет основных средств. ПроводкиСкачать

Учет основных средств приобретенных за плату в 1С Бухгалтерия 8.3Скачать

Учет малоценных основных средств по ФСБУ 6/2020 в "1С:Бухгалтерия 8.3"Скачать

Урок 3. Как учитывать основные средства по новым правилам в 1С 8.3 Бухгалтерия?Скачать

Учет фиксированных взносов ИП на УСН и ЕНВДСкачать