Но им нужно будет вернуть принятые к вычету налоговые суммы касательные этого имущества. Если у Вас сложилась ситуация и Вы не знаете возмещение ущерба облагается НДС или нет, можете задать вопрос нашему профессиональному юристу.

14 постановления Пленума Верховного суда РФ от 23.06.2015 № 25 «О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации»).

Неустойкой (штрафом, пеней) признается денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения.

Ее размер определяется законом или договором (п.

- Возмещение материального ущерба облагается ндс

- Учет испорченных товаров

- Экономия на платежах по налогу на прибыль с помощью испорченного товара

- Ндс и возмещение ущерба

- Суммы возмещения ущерба за повреждение, порчу груза, полученные упрощенщиком, учитываются в качестве доходов

- Как в налоговом учете отразить порчу и недостачу товаров

- Облагается ли НДС сумма компенсации ущерба

- Ндс с сумм возмещения ущерба

- Возмещение ущерба налог на прибыль 2021

- Можно ли учесть в целях налога на прибыль взысканную по решению суда сумму ущерба, причиненного окружающей среде

- Налог на прибыль: суммы, полученные в возмещение убытка

- Бухгалтерский учет суммы возмещения убытка, подлежащей выплате по решению суда

- Как облагается налогом на прибыль возмещение ущерба при ДТП

- Учет возмещения убытков

- 20 Апреля 2021Сумму компенсации ущерба, причиненного окружающей среде, можно признать в расходах

- По решению суда общество обязали возместить ущерб, причиненный окружающей среде (лесным насаждениям). Возможно ли данный ущерб учесть в целях налогообложения прибыли в соответствии с пп. 13 п. 1 ст. 265 НК РФ, или он будет рассмотрен как санкции, взимаемые государственными органами, в соответствии с п. 2 ст. 270 НК РФ (в дальнейшем общество планирует возместить данную сумму ущерба с подрядчика)?

- Работник возмещает материальный ущерб: налогообложение

- Налоговый учет доходов и расходов

- Если у Вас есть вопрос — задайте его здесь >>

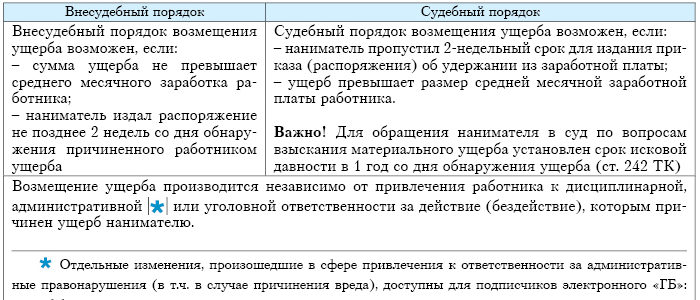

- Компенсация ущерба работником и трудовое законодательство

- Порядок расчета размера удержания с работника

- Процедура взыскания ущерба и специальная комиссия

- Письменное объяснение работника

- Заключение или акт по итогам служебного расследования

- Способ возмещения ущерба

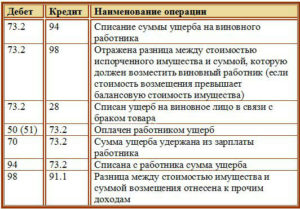

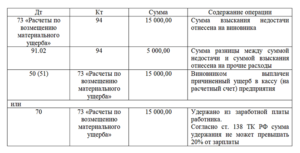

- Бухгалтерский учет

- Облагается ли НДС возмещение ущерба

- Возмещение ущерба облагается ндс

- Включение НДС в сумму претензии

- Обложение НДС суммы компенсации ущерба

- Необходимость восстановления сумм НДС, принятых к вычету

- Облагается ли ндс сумма компенсации ущерба?

- Возмещение убытков и НДС (Емельянова Е

- НДС: возмещение заказчиком работ стоимости утерянного имущества

- Арендатору, применяющему общую систему налогообложения, в результате протечки кровли в арендованном помещении во время сильного дождя был причинен ущерб — испорчен товар (продукты питания)

- 📹 Видео

Возмещение материального ущерба облагается ндс

Во время обсуждения Elis, мнение которой я очень уважаю, сказала, что: «Я тоже считаю, что Корректировка НДС по списанному по причине утраты товару должна быть. Т.к. это сказано в НК.

Никаких ссылок на возможность возмещения утраченного товара здесь нет. Более того, при выставлении счета-фактуры на возмещение ущерба, сумма будет являться облагаемым оборотом. Т.к.

нигде в Кодексе не сказано, что возмещение нанесенного ущерба не является облагаемым оборотом.

Реализацией товаров, работ или услуг согласно п.1 ст.39 НК РФ признается соответственно передача (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом

Учет испорченных товаров

Непродовольственные товары, лежавшие на складе, деформировались из-за повышенной температуры. Организация приняла решение уценить эти товары и продать их по сниженной цене. Как такая уценка отражается в «прибыльном» налоговом учете?

Торговая компания получила от птицефабрики предварительно оплаченную партию куриного мяса. Ветеринарная служба при отборе проб выявила в товаре птичий грипп, написала предписание на его уничтожение путем сжигания. Может ли торговая компания для целей налога на прибыль учесть в расходах стоимость уничтоженных товаров?

Экономия на платежах по налогу на прибыль с помощью испорченного товара

— в других случаях, предусмотренных законодательством (например, при продаже предприятия как имущественного комплекса) (ст. 561 ГК РФ). Такие правила установлены в п. 2 ст. 12 Закона от 21 ноября 1996 г. N 129-ФЗ и п. 27 Положения по ведению бухгалтерского учета и отчетности.

Если же причиной порчи товаров стали форс-мажорные обстоятельства, то стоимость испорченных товаров учитывается в составе убытков отчетного года по балансовой (учетной) стоимости. При этом делается проводка:

Ндс и возмещение ущерба

Указанная норма по аналогии может быть применена и в ситуации, когда покупателю возвращена сумма оплаты в счет предстоящей поставки товара не в связи с расторжением договора с продавцом, а в случае возмещения ущерба перевозчиком.

Покупатель не может принять к вычету уплаченный НДС только потому, что он не реализует свое право требовать от перевозчика возмещения полной стоимости утраченного груза, включая НДС. Однако выводы Минфина России совершенно правомерны.

Суммы возмещения ущерба за повреждение, порчу груза, полученные упрощенщиком, учитываются в качестве доходов

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо от 5 мая 2010 года по вопросу применения положений главы 26.2 «Упрощенная система налогообложения» Налогового кодекса Российской Федерации (далее — Кодекс) и сообщает следующее.

В соответствии со статьей 346.15 Кодекса налогоплательщик, применяющий упрощенную систему налогообложения, при определении объекта налогообложения учитывает доходы от реализации, определяемые в соответствии со статьей 249 Кодекса и внереализационные доходы, определяемые в соответствии со статьей 250 Кодекса.

Как в налоговом учете отразить порчу и недостачу товаров

В частности, должны быть связаны с деятельностью, направленной на получение дохода. Покупная стоимость товаров с истекшим сроком годности и затраты на их утилизацию (уничтожение) не могут рассматриваться как расходы, понесенные в рамках извлечения дохода от предпринимательской деятельности. На этом основании их сумма при расчете налога на прибыль не учитывается.

https://www.youtube.com/watch?v=TvmFG8KYHow

Если организация применяет общую систему налогообложения и платит ЕНВД и товары используются в обоих видах деятельности организации, сумму потерь от недостачи (порчи) такого имущества нужно распределить (п. 9 ст. 274 НК РФ). Это связано с тем, что при расчете налога на прибыль расходы, относящиеся к деятельности на ЕНВД, учесть нельзя.

Облагается ли НДС сумма компенсации ущерба

Реализацией товаров, работ или услуг признается передача на возмездной основе права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, и передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе (п. 1 ст. 39 НК РФ).

Таким образом, организация не вправе требовать возмещения убытков с учетом суммы НДС, если она имеет право на вычет суммы налога, которое исключает уменьшение его имущественной сферы.

То есть возмещение суммы НДС лицом, причинившим ущерб, и получение вычета налога из бюджета, по мнению суда, приводит к неосновательному обогащению «потерпевшего» посредством получения налога дважды — из бюджета в виде налогового вычета и от своего контрагента в виде суммы возмещения ущерба.

Ндс с сумм возмещения ущерба

Здравствуйте. По договору оказания погрузочно-разгрузочных работ исполнителю выставлена претензия на возмещение материального ущерба, возникшего в результате некачественного оказания услуг. Подлежат ли обложению НДС суммы возмещаемого материального ущерба?

Видео:Как возместить ущерб имуществу. Советы адвокатаСкачать

Возмещение ущерба налог на прибыль 2021

Под реальным ущербом понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, а также утрата или повреждение его имущества (п. 2 ст. 15 ГК РФ). Упущенной выгодой считаются неполученные доходы, которые лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (п. 2 ст. 15 ГК РФ)

Можно ли учесть в целях налога на прибыль взысканную по решению суда сумму ущерба, причиненного окружающей среде

В соответствии с п. 1 ст. 77 Федерального закона от 10.01.

2002 N 7-ФЗ «Об охране окружающей среды» (далее — Федеральный закон N 7-ФЗ) юридические и физические лица, причинившие вред окружающей среде в результате ее загрязнения, истощения, порчи, уничтожения, нерационального использования природных ресурсов, деградации и разрушения естественных экологических систем, природных комплексов и природных ландшафтов и иного нарушения законодательства в области охраны окружающей среды, обязаны возместить его в полном объеме в соответствии с законодательством.

Налог на прибыль: суммы, полученные в возмещение убытка

Гражданский истец освобождается от уплаты государственной пошлины (п. 2 ст. 44 УПК РФ). Вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред (п.

1 ст. 1064 ГК РФ )

Бухгалтерский учет суммы возмещения убытка, подлежащей выплате по решению суда

В марте решение суда вступило в законную силу и организация выплатила указанные суммы посредством перечисления денежных средств на банковский счет, указанный третьим лицом. Вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред (п. 1 ст. 1064 Гражданского кодекса РФ).

Лицо, причинившее вред, освобождается от возмещения вреда, если докажет, что вред причинен не по его вине (п. 2 ст. 1064 ГК РФ)

Как облагается налогом на прибыль возмещение ущерба при ДТП

Затем в порядке регресса ранее уплаченные суммы возмещения вреда были взысканы судом с работника в пользу работодателя.

Учет возмещения убытков

Гражданским кодексом предусмотрено, что убытки, причиненные неисполнением или ненадлежащим исполнением обязательства, также обязан возместить должник кредитору (ст.

20 Апреля 2021Сумму компенсации ущерба, причиненного окружающей среде, можно признать в расходах

Поэтому указанные суммы можно учесть в составе внереализационных расходов на дату вступления в силу решения суда о взыскании ущерба. Однако организация должна быть готова доказать обоснованность своих действий в судебном порядке. Судьи данное мнение не разделяют и считают необоснованным исключение рассматриваемых сумм из состава расходов.

По решению суда общество обязали возместить ущерб, причиненный окружающей среде (лесным насаждениям). Возможно ли данный ущерб учесть в целях налогообложения прибыли в соответствии с пп. 13 п. 1 ст. 265 НК РФ, или он будет рассмотрен как санкции, взимаемые государственными органами, в соответствии с п. 2 ст. 270 НК РФ (в дальнейшем общество планирует возместить данную сумму ущерба с подрядчика)?

По данному вопросу мы придерживаемся следующей позиции:

Учитывая позицию Минфина России и большинства судебных инстанций, полагаем, что расходы на возмещение ущерба, причиненного окружающей среде, следует учесть при налогообложении прибыли на основании пп. 13 п. 1 ст. 265 НК РФ.

https://www.youtube.com/watch?v=7CV_HHtE9eQ

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Молчанов Валерий

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Работник возмещает материальный ущерб: налогообложение

Гришина О. П., эксперт информационно-справочной системы «Аюдар Инфо»

Начнем с трудовых норм, поскольку порядок их применения на практике оказывает непосредственное влияние на решение налоговых и учетных задач по выбытию (списанию) имущества работодателя (в части экономического обоснования операций и их документального подтверждения – ст. 252 НК РФ).

: Как перевести деньги с Paypal на Paypal

Итак, если вина работника установлена, то последний в силу ст. 238 ТК РФ обязан возместить работодателю причиненный ему только прямой действительный ущерб. Отметим: из-за прямого запрета, закрепленного в данной норме, с работника нельзя взыскать неполученные доходы (упущенную выгоду).

К сведению: под прямым действительным ущербом понимается реальное уменьшение наличного имущества работодателя или ухудшение состояния указанного имущества (в том числе имущества третьих лиц, находящегося у работодателя, если работодатель несет ответственность за сохранность этого имущества), а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение, восстановление имущества либо на возмещение ущерба, причиненного работником третьим лицам.

Процедура возмещения ущерба работником состоит из нескольких этапов.

Вначале работодатель должен установить размер причиненного ему ущерба и причины его возникновения. Для этого он должен создать комиссию с участием соответствующих специалистов и провести проверку (ст. 247 ТК РФ). Работодатель должен документально зафиксировать (это важно для налогообложения и исключения «скрытой» реализации):

сам факт порчи (утраты) имущества;

величину причиненного ущерба;

виновное лицо (если его можно установить).

В свою очередь, работник должен письменно пояснить причины, повлекшие порчу (утрату) имущества (тем самым признать свою вину). В случае отказа работника от предоставления пояснений составляется акт.

Работник вправе оспорить результаты проверки комиссии, в том числе в судебном порядке (ст. 247, 381 и 382 ТК РФ).

* С этим распоряжением работника необходимо ознакомить под подпись.

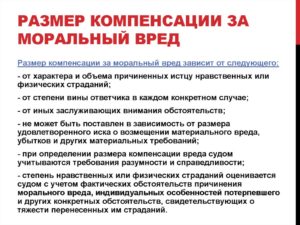

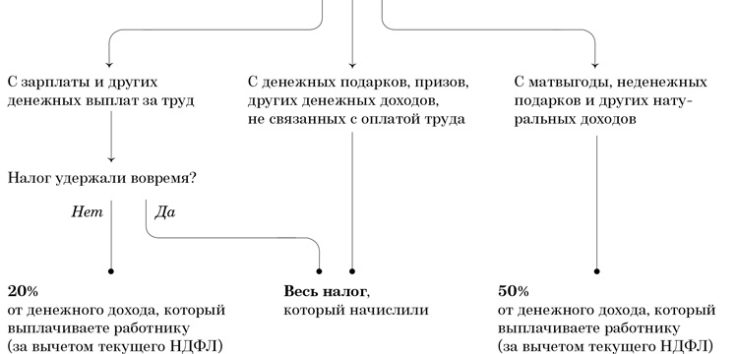

По общему правилу работник несет материальную ответственность в пределах своего среднего месячного заработка (ст. 241 ТК РФ), а совокупный размер удержаний не может превышать 20 % от выплачиваемой заработной платы, оставшейся после удержания налогов (ст. 138 ТК РФ, Письмо ФНС России от 14.08.2021 № АС-4-20/15707).

Полная материальная ответственность предусмотрена, например, в случаях (ст. 243 ТК РФ) умышленного причинения ущерба; причинения ущерба в результате преступных действий работника, установленных приговором суда; причинения ущерба не при исполнении работником трудовых обязанностей.

Если работник не согласен ни с самим фактом, ни с порядком удержания, а также если размер удержания превышает его среднемесячный заработок, взыскание осуществляется в судебном порядке (см. п. 1 Постановления Пленума ВС РФ от 16.11.2006 № 52).

Далее проанализируем вопросы налогового учета.

Сумма потерь от утраты имущества, возмещаемая работником, признается внереализационным доходом на основании п. 3 ст. 250 НК РФ и включается в базу по налогу на прибыль на дату признания долга работником – на дату заключения соглашения о порядке возмещения причиненного ущерба (пп. 4 п. 4 ст. 271 НК РФ).

Добавим, риски действительно будут минимальными, если компания учтет еще ряд моментов.

Во-вторых, в случае если величина потерь компании и возмещаемая работником сумма убытков не совпадают (размер среднемесячного заработка меньше величины ущерба), в расходы можно списать полную стоимость утраченного имущества, поскольку:

НК РФ не установлено прямой зависимости между суммами признаваемого расхода и получаемого возмещения;

с работника взыскивается максимально разрешенная законом сумма.

https://www.youtube.com/watch?v=KY5w9EOx9Qk

Хотя контролеры в данном случае (не исключено) будут настаивать на обратном.

К сведению: в данном пункте высшими арбитрами даны рекомендации по определению налоговых последствий выбытия (списания) имущества в результате наступления событий, не зависящих от воли налогоплательщика (утрата имущества по причине порчи, боя, хищения, стихийного бедствия и тому подобных событий). Указав, что такое выбытие (списание) имущества не являетсяобъектом обложения НДС, они подчеркнули, что налогоплательщикобязан зафиксировать факт выбытия и то обстоятельство, что имущество выбыло именно по указанным основаниям, без передачи его третьим лицам. В силу п. 1 ст. 54 НК РФ именно налогоплательщик обязан доказать наличие тех фактов своей хозяйственной деятельности, которые влияют на формирование финансового результата, служащего основанием для определения объема налоговой обязанности. Если в ходе разбирательства суды установят факт выбытия имущества, а налогоплательщик не подтвердит, что выбытие имущества имело место в результате наступления событий, не зависящих от его воли, то ему (налогоплательщику) придется начислить налог по правилам, предусмотренным п. 2 ст. 154 НК РФ для случаев безвозмездной реализации имущества.

Таким образом, для того чтобы выбытие (списание) имущества, пришедшего в негодность по вине работника, не было признано «скрытой» реализацией или передачей на безвозмездной основе третьему лицу (словом, операциями, подлежащими обложению НДС), организации как раз и нужно оформить те документы, о которых мы говорили ранее. Именно они помогут (в случае спора с контролерами) подтвердить причину и обстоятельства списания имущества с баланса компании. При наличии таких документов компании, полагаем, будет несложно оспорить претензии контролеров, ведь:

восстановление НДС, ранее правомерно принятого к вычету по такому имуществу, не предусмотрено п. 3 ст. 170 НК РФ, в котором приведен закрытый перечень случаев восстановления налога (это следует из Письма ФНС России от 21.05.2015 № ГД-4-3/8627@ и единообразной арбитражной практики).

: Правила оформления наследства по завещанию

Налоговый учет доходов и расходов

Суммы возмещения убытков, подлежащих уплате должником на основании решения суда, признаются в качестве внереализационных доходов (п. 3 ст. 250 НК РФ).

Между тем само появление доходов обусловлено утратой имущества. Его стоимость нужно отразить в составе внереализационных расходов на дату вступления в силу решения суда (подп. 20 п. 1 ст. 265, подп. 8 п. 7 ст. 272 НК РФ). Ведь без признания расходов налогообложение утрачивает под собой экономическое основание (п. 3 ст. 3 НК РФ).

В итоге подход, изложенный в пункте 1 комментируемого письма, возражений не встречает.

Е.Ю. Диркова, для журнала «Нормативные акты для бухгалтера»

Путеводитель для УСН

С этой электронной книгой вы с легкостью разберетесь во всех премудростях упрощенной системы налогообложения, грамотно составите бухгалтерский баланс и отчет о финансовых результатах. Электронное издание Вы получаете сразу после оплаты на ваш email. Узнайте об издании больше >>

Если у Вас есть вопрос — задайте его здесь >>

Видео:Обзор Постановления Пленума ВС РФ от 15 ноября 2022 года о компенсации морального вредаСкачать

Компенсация ущерба работником и трудовое законодательство

12.02.20

Статья размещена в газете «Первая полоса» № 1 (117), февраль 2021.

На практике нередки случаи, когда по вине работника предприятия происходит порча или утеря имущества организации. Рассмотрим бухгалтерский и налоговый учет операций, связанных с компенсацией сотрудником сумм причиненного ущерба.

Материальная ответственность наступает за причинение ущерба работодателю по вине работника.

Работник может быть привлечен к материальной ответственности в случае:

- прямого действительного ущерба (ст. 238 ТК РФ);

- противоправного поведения (ч. 1 ст. 233 ТК РФ);

- вины работника (ч. 1 ст. 233 ТК РФ).

При этом материальная ответственность работника исключается в случаях возникновения ущерба вследствие непреодолимой силы, нормального хозяйственного риска, крайней необходимости или необходимой обороны, либо неисполнения работодателем обязанности по обеспечению надлежащих условий для хранения имущества, вверенного работнику (ст. 239 ТК РФ).

Таким образом, работник обязан возместить работодателю причиненный ему прямой действительный ущерб в соответствии с нормами трудового законодательства и иными федеральными законами (ст. 238 ТК РФ). При этом неполученные доходы (упущенная выгода) взысканию с работника не подлежат.

https://www.youtube.com/watch?v=DBxnhbvQ8JY

Под прямым действительным ущербом понимается реальное уменьшение наличного имущества работодателя или ухудшение состояния указанного имущества (в том числе имущества третьих лиц, находящегося у работодателя, если работодатель несет ответственность за сохранность этого имущества), а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение, восстановление имущества либо на возмещение ущерба, причиненного работником третьим лицам.

В силу ст. 22 ТК РФ работодатель вправе потребовать возмещения ущерба, причиненного работником.

Порядок расчета размера удержания с работника

Размер ущерба, причиненного работодателю при утрате и порче имущества, определяется по фактическим потерям, исчисляемым исходя из рыночных цен, действующих в указанной местности на день причинения ущерба, но не ниже стоимости имущества по данным бухгалтерского учета с учетом степени износа этого имущества (ст. 246 ТК РФ).

По общему правилу работник несет материальную ответственность в пределах своего среднего месячного заработка (ст. 241 ТК РФ). При этом совокупный размер удержаний не может превышать 20% от выплачиваемой заработной платы, оставшейся после удержания налогов (ст. 138 ТК РФ, Письмо ФНС России от 14.08.2021 № АС-4-20/15707).

Таким образом, если, к примеру, размер ущерба, причиненного работником, составил 45 000 руб., а его заработная плата — 50 000 руб., то ежемесячно работодатель сможет удерживать из его зарплаты не более 8 700 руб. ((50 000 руб. – (50 000 руб. × 13%)) × 20%).

В этом случае ущерб в размере среднемесячного заработка будет возмещен за 6 месяцев. При этом сумма последнего удержания составит 1 500 руб. (45 000 руб. – (8 700 руб. × 5 мес.)).

Процедура взыскания ущерба и специальная комиссия

В случае обнаружения ущерба работодатель обязан установить его размер и причину возникновения (ст. 247 ТК РФ). В соответствии с указанной статьей до принятия решения о возмещении ущерба конкретными работниками работодатель обязан провести проверку для установления размера причиненного ущерба и причин его возникновения.

Для проведения такой проверки работодатель имеет право создать комиссию с участием соответствующих специалистов.

В приказе о создании комиссии, составленном в произвольном виде и подписанном руководителем организации, следует указать должности и Ф.И.О. всех проверяющих, а также срок, в течение которого они должны закончить проверку.

Специальная комиссия должна установить и подтвердить:

— точный размер ущерба;

— возможность привлечения конкретного работника к материальной ответственности.

Письменное объяснение работника

Для установления причины возникновения ущерба сотрудники, использующие поврежденное (уничтоженное) имущество, должны представить письменное объяснение, указав в нем все обстоятельства произошедшего. В случае отказа или уклонения работника от представления данного объяснения составляется акт.

Если работник предприятия не признает свою вину по нанесению ущерба или отказывается его компенсировать, то организации следует обратиться в суд.

Заключение или акт по итогам служебного расследования

По итогам служебного расследования комиссии необходимо составить заключение или акт. Так как на сегодня нет унифицированного образца акта или заключения, то документ можно составить в произвольной форме или по шаблону, действующему внутри организации.

В таком документе обязательно нужно:

1) отразить дату, номер и место написания, название организации;

2) в основной части документа:

- описать причиненные имуществу повреждения;

- указать наименование и количество пострадавших товарно-материальных ценностей;

- оценить приблизительную сумму ущерба;

3) внести информацию о виновнике: его должность, фамилию, имя, отчество;

4) перечислить причины, по которым произошла порча или утрата имущества (этот пункт очень важен для определения точной степени вины и наказания);

5) сделать выводы о последствиях нанесенного имуществу вреда: можно ли это имущество починить или его нужно списать.

Отметим, что работодатель не обязан самостоятельно знакомить сотрудника с материалами служебного расследования. Однако согласно ст. 247 ТК РФ он должен предоставить их подчиненному по его требованию.

Способ возмещения ущерба

Отметим, что возмещать ущерб денежными средствами необязательно. С согласия работодателя виновный сотрудник может произвести ремонт поврежденного имущества или предоставить организации равноценную вещь.

Бухгалтерский учет

Видео:Компенсация морального вреда. Как доказать и рассчитать моральный ущерб | Адвокат РомановСкачать

Облагается ли НДС возмещение ущерба

Организация осуществляет облагаемые и не облагаемые НДС операции. Оказывает санаторно-курортные услуги.

По договору оказания санаторно-курортных услуг, при выезде отдыхающих, из санатория, ранее срока, «Продавец» производит возврат денежных средств в размере 50% от стоимости неиспользованных дней лечения, с учетом упущенной выгоды «Продавца». Подлежат ли обложению НДС суммы упущенной выгоды продавца?

Сообщаю Вам следующее:

Упущенная выгода НДС не облагается.

Подборка документов из Систем КонсультантПлюс:

Документ 1.

Вопрос: Увеличивается ли налоговая база по НДС на сумму возмещения упущенной выгоды?

Ответ: Суммы, полученные в счет возмещения упущенной выгоды, НДС не облагаются.

https://www.youtube.com/watch?v=2m8BOn0n_-8

Упущенная выгода НДС не облагается.

… упущенная выгода относится гражданским законодательством к убыткам, которые налоговым законодательством не рассматриваются в качестве объекта обложения НДС, независимо от того, что компенсация такого рода убытков связана с хозяйственной деятельностью налогоплательщика.

Документ 2.

1.3. Увеличивается ли налоговая база по НДС на сумму возмещения упущенной выгоды (пп. 2 п. 1 ст. 162НК РФ)?

Согласно пп. 2 п. 1 ст. 162 НК РФ налоговая база увеличивается на суммы, полученные за реализованные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанные с оплатой реализованных товаров (работ, услуг). Данная норма не разъясняет, включаются ли суммы возмещения упущенной выгоды в налоговую базу по НДС.

Официальной позиции нет.

Документ 3.

Облагается ли НДС возмещение убытков

| Денежные средства, которые вы получили в счет возмещения убытков (реального ущерба, упущенной выгоды), НДС не облагаются. |

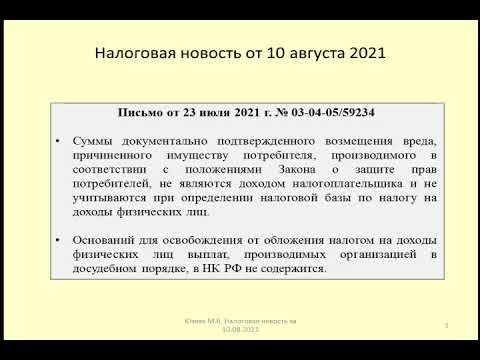

С сумм возмещения убытков в виде реального ущерба НДС платить не нужно. Налогом облагаются только суммы, которые связаны с оплатой реализуемых товаров (работ, услуг). При возмещении ущерба нет реализации и эти суммы с ней не связаны, поэтому они в налоговую базу не включаются.

Услуга оказывается в соответствии с регламентом услуги Линия Консультаций. Рекомендуем заранее с ним ознакомиться.

Услуга «Линия Консультаций» включает в себя подбор, анализ и предоставление информации, а также нормативных и консультационных материалов Справочно-правовых Систем КонсультантПлюс по вопросу,

Ответ подготовил эксперт Линии консультаций

Возмещение ущерба облагается ндс

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Возмещение ущерба облагается ндс». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Любые сделки с недвижимостью, так или иначе, требуют уплаты налогов. Касается это и ситуации с продажей доли в квартире, однако в данном случае дела обстоят немного сложнее.

Ответ: В связи с письмом по вопросу применения налога на добавленную стоимость при возмещении заказчиком работ стоимости утерянного имущества Департамент налоговой и таможенно-тарифной политики сообщает.

Итак. Постановление Президиума ВАС РФ №2852/13 от 23.07.2013г. Суды трех инстанций поддержали истца и взыскали убытки в полном объеме.

Включение НДС в сумму претензии

Для подрядчика полученная компенсация является возмещением причиненных убытков (п. 1 ст. 15 ГК РФ). При этом НДС она не облагается ввиду следующего.

По условиям договора организация предоставляет контрагенту право транспортировать его газ по находящемуся у нее в собственности газопроводу, за это контрагент будет оплачивать часть расходов, связанных с ремонтом и обслуживанием газопровода, проводимого сторонней газовой компанией. Других платежей осуществляться не будет.

Полагаем, что частичная компенсация контрагентом расходов, связанных с ремонтом и обслуживанием газопровода, проводимого газовой компанией, будет являться доходом организации и, соответственно, базой для исчисления НДС.

Любое недвижимое имущество, принадлежащее физическому лицу, подлежит налогообложению. Порядок начисления и уплаты такого вида налоговых сборов регулируется на уровне федерального законодательства. Арендодатель нанес ущерб в результате порчи готовой продукции, хранящейся на арендованном складе.

Облагается ли НДС сумма компенсации ущерба? В соответствии с подпунктом 1 пункта 1 статьи 146 Кодекса объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг).

При этом на основании пункта 1 статьи 39 Кодекса реализацией товаров признается передача на возмездной основе права собственности на товары, а в случаях, предусмотренных Кодексом, передача права собственности на товары на безвозмездной основе.

Вопрос: В процессе выполнения работ оборудование организации-подрядчика было повреждено по вине заказчика. Стоимость ущерба заказчик компенсировал. Облагается ли НДС полученная подрядчиком денежная компенсация?

Обложение НДС суммы компенсации ущерба

Минфин пояснил, что компенсация стоимости испорченного или утраченного имущества не связана напрямую с реализацией, поэтому НДС не облагается.

https://www.youtube.com/watch?v=O661yNgjm3Q

Закрытый перечень операций, признаваемых объектом обложения НДС, содержится в п. 1 ст. 146 НК РФ. В число таких операций входят:

- реализация товаров, работ, услуг и передача имущественных прав;

- передача на территории РФ для собственных нужд товаров, работ, услуг, расходы на которые не принимаются к вычету при исчислении налога на прибыль;

- выполнение строительно-монтажных работ для собственного потребления;

- ввоз товаров на территорию РФ.

Но ведь операцию «возмещение материального ущерба» нельзя расценить как передачу прав собственности на товар, так как собственно товара-то и нет, ведь он утрачен виновной стороной.

Необходимость восстановления сумм НДС, принятых к вычету

Проблемы налогообложения при возмещении ущерба по ремонту и недостаче арендованного оборудования (Голубева Е По общим правилам в арендных отношениях арендатор отвечает за утрату, недостачу или повреждение объекта аренды, а также за утрату его товарного вида (например, оборудования).

: Налоги с продажи частного дома 2021

Что же касается налога на прибыль, то арендодатель в описанной ситуации уплатит его с суммы превышения возмещения ущерба над остаточной стоимостью утраченного имущества.

Арендатор исчислит этот налог с рыночной стоимости обнаруженных при инвентаризации ТМЦ.

На ту же стоимость он сможет уменьшить налогооблагаемую прибыль при дальнейшем использовании оприходованных материалов в производстве или при продаже.

Расходы организации на ремонт и обслуживание газопровода, проводимого газовой компанией, не зависят от количества передаваемого по трубопроводу газа. Будет ли частичная компенсация контрагентом расходов, связанных с ремонтом и обслуживанием газопровода, облагаться НДС? У организации в собственности находится газопровод.

Вопрос: Наша организация оказывает услуги по сопровождению бурения (подрядчик). При выполнении работ мы используем собственное оборудование. В связи с этим в договоре отдельно прописаны случаи и порядок возмещения ущерба.

В результате работы по вине заказчика оборудование было оставлено в скважине. Наша организация понесла ущерб. Она является плательщиком НДС. Мы отдельно выставляем счет-фактуру для оплаты возмещения ущерба с учетом НДС.

Заказчик не согласен оплачивать НДС.

Облагается ли ндс сумма компенсации ущерба?

Согласно пункту 3 статьи 168 Налогового кодекса Российской Федерации (далее – Кодекс) счета-фактуры выставляются налогоплательщиком налога на добавленную стоимость при реализации товаров (работ, услуг). В соответствии с п. 1 ст.

15 ГК РФ лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере.

При этом под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

Таким образом, когда заказчик возмещает стоимость поврежденного оборудования подрядчику, последний не включает в налоговую базу по НДС сумму полученной компенсации и не выставляет счет-фактуру.

Следовательно, если товар, принадлежащий компании «А», по какой-то причине утрачен компанией «Б» (не важно: кража, порча при транспортировке, охране и т д), то компания «А» выставляя претензию не должна облагать ее НДС.

Возмещение убытков и НДС (Емельянова Е

Общий принцип, на котором основана приведенная норма, сформулирован в ст. 15 ГК РФ: лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере.

Под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

НДС: возмещение заказчиком работ стоимости утерянного имущества

Статья 15 Гражданского кодекса РФ предусматривает право компании на возмещение ей ущерба за испорченное или утерянное контрагентом имущество, причем даже если такое условие напрямую в договоре между ними не предусмотрено.

Допустим, при аренде помещения вместе с движимым имуществом (мебелью, оргтехникой и т.п.) арендатор допустил полную порчу части такого прочего имущества. Для арендодателя это прямой ущерб, который арендатор согласился компенсировать.

Это будет отражено следующими проводками:

Арендатору, применяющему общую систему налогообложения, в результате протечки кровли в арендованном помещении во время сильного дождя был причинен ущерб — испорчен товар (продукты питания)

📹 Видео

Как суд классифицирует вред здоровью? Как оценить ущерб?Скачать

Исковое заявление о возмещении материального ущерба и морального вредаСкачать

Компенсация морального вреда: как суд определяет размер выплаты?Скачать

Как правильно подать в суд иск о возмещении морального вреда - Адвокат по уголовным деламСкачать

Как списать испорченные товары и материалы?Скачать

МОРАЛЬНЫЙ ВРЕД подробная инструкция по компенсацииСкачать

Компенсация ущерба из-за ямы. Это должен знать каждый автомобилист. Подробная инструкция. 0+Скачать

Моральный вред. Суммы. Что нужно учестьСкачать

10082021 Налоговая новость о НДФЛ при компенсации морального вреда и вреда имуществу /moral damageСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Образец искового заявления в суд о возмещении материального ущербаСкачать

Возмещение материального ущербаСкачать

Возмещение ущерба причиненного преступлением - Адвокат по уголовным деламСкачать

ВОЗМЕЩЕНИЕ УЩЕРБАСкачать

Моральный вред | Моральный ущерб | Как взыскать компенсацию в судах РФ в 2021Скачать

Налоговая не имеет права! / 10 ошибок на допросе в налоговойСкачать

Как взыскать моральный вред с виновника ДТП | Сколько можно получить денег | Токсичный АдвокатСкачать