Наша организация применяет УСН (доходы 6%).

Ситуация следующая: Оплатили поставщику услуги с НДС, после выставления поставщиком накладной сумма оказалась меньше оплаченной изначально, мы письмом попросили возврат.

Возврат пришел, НО в назначении платежа указанно: «возврат ошибочно перечисленной суммы, в том числе НДС 480 руб.» Как нам быть и каковы последствия принятия суммы возврата с НДС для нас, как «упрощенцев»?

- Ответ

- Уточненку подавать не нужно

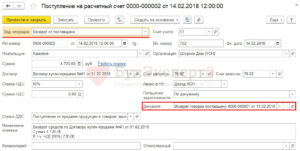

- Предприниматель (УСН с объектом «доходы минус расходы») перечислил излишнюю сумму по договору купли-продажи, договорные отношения прекращены. ИП написал письмо с просьбой о возврате денежных средств в связи с расторжением договора и наличием переплаты. Должен ли ИП включить в налогооблагаемый доход возвращаемые денежные средства?

- Оформление возврата товара покупателем, правила возврата денег, учёт в налоге УСН — Эльба

- Возврат некачественного товара

- Возврат качественного товара

- Как оформить документы на возврат товара

- Правила возврата денег покупателю

- Возврат в день покупки

- Возврат в другой день

- Как учесть возврат в налоге УСН

- Возврат товара на УСН поставщику с ндс 2021 год

- Возврат товара с НДС при применении УСН

- Возврат товара покупателем-спецрежимником: что с НДС

- Возврат товара на УСН поставщику с ндс

- Возврат некачественноготовара продавцу

- 🎦 Видео

Ответ

Организация, применяющая УСН, при получении возвращенных ей денег с учетом НДС не должна выставлять счет-фактуру, поскольку у нее отсутствует такая обязанность. Платить НДС в бюджет организация также не обязана.

Денежные средства в виде сумм возврата излишне оплаченных услуг не включаются в состав доходов при УСН. Они не относятся ни к доходам от реализации (ст. 249 НК РФ), ни к внереализационным поступлениям (ст. 250 НК РФ).

Кроме того, данные суммы не считаются доходом, так как не относятся к экономической выгоде компании (ст. 41 НК РФ). Следовательно, и в книге учета доходов и расходов возврат излишне выплаченной зарплаты Вам отражать не нужно.

Поскольку организация платит налог с доходов, в расходах сумму оплаченных услуг она не учитывала. Поэтому необходимости корректировки расходов также не возникает.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Ситуация: должна ли организация, применяющая упрощенку, перечислять НДС в бюджет, если покупатель в платежном поручении выделил сумму налога. Счет-фактуру покупателю организация не выставляла

Нет, не должна.

Организации (в т. ч. автономные учреждения), применяющие упрощенку, обязаны перечислять НДС в бюджет только в следующих случаях:

- импорт товаров ();

- выставление счетов-фактур покупателю с выделением суммы НДС ();

- исполнение обязанностей налогового агента по НДС ().

Если счет-фактуру покупателю организация не выставляла, то платить НДС не нужно. Даже если в платежном поручении покупатель указал сумму налога отдельной строкой. Аналогичная точка зрения отражена в .*

Ситуация: как покупателю учесть при расчете единого налога при упрощенке сумму аванса, возвращенного продавцом

По общему правилу при расчете единого налога суммы авансов, возвращенных продавцами, в доходы включать не нужно.

Во-первых, у покупателя эти суммы не связаны с реализацией товаров (работ, услуг) ( , НК РФ). А во-вторых, при возврате ранее выданного аванса у покупателя не возникает экономической выгоды, которая является основным признаком дохода ().

Если покупатель рассчитывает единый налог с разницы между доходами и расходами, то авансовые платежи, перечисленные продавцам, налоговую базу не уменьшают. Дело в том, что при расчете единого налога затраты признаются расходами только после их оплаты.

В свою очередь, оплатой является прекращение встречного обязательства, связанного с поставкой товаров (выполнением работ, оказанием услуг). Это следует из положений статьи 346.17 Налогового кодекса РФ. При перечислении авансовых платежей эти требования не выполняются. Следовательно, оснований для того, чтобы включать их в расчет налоговой базы по единому налогу, нет.

Если же при выдаче аванса организация все же уменьшила налоговую базу, то при возврате его нужно включить в состав доходов.

Если в течение налогового периода фирма не получила доход, то учесть сумму возвращенного покупателю аванса в целях расчета «упрощенного» налога она не сможет.

На практике фирмы-«упрощенцы» порой возвращают предоплату (авансы). Причем операции покупки (получения денег) и возврата могут быть произведены в разные отчетные (налоговые) периоды. Как в таком случае правильно оформить книгу учета доходов и расходов? Нужно ли подавать уточненку по «упрощенному» налогу?

Признаем аванс доходом

Фирмы на УСН применяют кассовый метод признания доходов и расходов 1 . При этом доход признают на день:

- поступления средств на счета в банках и (или) в кассу;

- поступления имущества и (или) имущественных прав на него;

- погашения задолженности перед фирмой иным способом.

В состав выручки от реализации «упрощенцы» включают суммы предоплаты (авансы), полученные в счет предстоящей поставки товаров.

Ведь при учете доходов они должны руководствоваться в том числе и статьей 251 Налогового кодекса 2 . Полученную предоплату в налоговую базу могут не включать только фирмы, которые применяют метод начисления 3 .

Поэтому суммы полученных авансов «упрощенцы» включают в доходы на дату их получения 4 .

«Упрощенец» возвращает предоплату

https://www.youtube.com/watch?v=GpmpNrFcppM

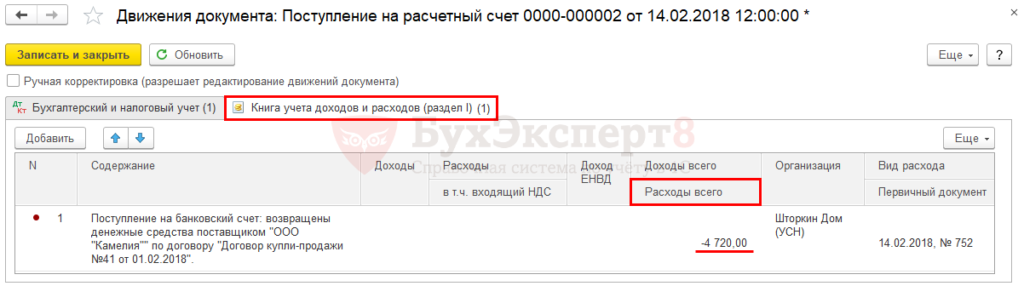

При возврате ранее полученного аванса «упрощенец» уменьшает на его сумму доходы того налогового (отчетного) периода, в котором такой возврат произведен 5 . Данное правило действует с 1 января 2008 года 6 . Напомним, что до 2008 года Минфин России требовал от «упрощенцев» уточнения базы того налогового периода, в котором предоплата была получена продавцом 7 .

Таким образом, фирма также вправе при определении базы по «упрощенному» налогу произвести корректировку полученных доходов в книге учета доходов и расходов8 на день списания денежных средств со счета в банке или уменьшения своих доходов иным способом. При этом возврат денег должен быть подтвержден первичными документами, которые позволяют определить факт, основание и размер суммы 9 .

Необходимо иметь следующие документы:

- платежное поручение, в графе «Назначение платежа» которого надо написать: «Возврат аванса по договору № …»;

- выписку банка (доказывает перечисление денег);

- документ, подтверждающий изменение либо расторжение договора (например, дополнительное соглашение с контрагентом).

Однако возврат предоплаты может быть в рамках как одного, так и разных отчетных (налоговых) периодов. Рассмотрим на примерах заполнение книги учета доходов и расходов в зависимости от момента возврата предоплаты.

28 февраля «упрощенец»-испол¬нитель (фирма «Омега») заключил с заказчиком (фирма «Альфа») договор оказания услуг на условиях 100 процентной предоплаты. 1 марта компания «Омега» получила от фирмы «Альфа» аванс по этому договору в размере 50 000 руб.

Он был признан доходом и учтен в налоговой базе за отчетный период (I квартал). Однако 11 марта фирма «Омега» вернула сумму предоплаты заказчику в связи с расторжением договора по соглашению сторон. В графе 4 раздела I книги учета доходов и расходов компания «Омега», руководствуясь пп. 2.1-2.

11 Порядка заполнения раздела I «Доходы и расходы», на дату возврата предоплаты отразит сумму возвращенного аванса со знаком минус 10 . Так как получение и возврат предоплаты произведены в одном отчетном периоде, на сумму авансового платежа по налогу эти операции не повлияют 11 .

Таким образом, налог с полученного аванса в бюджет фактически не уплачивают.

Выписка из книги учета доходов и расходов (к примеру 1)

Раздел I. Доходы и расходы

| Регистрация | |

| доходы, руб. | расходы, руб. |

| Итого за I квартал |

Воспользуемся условиями предыдущего примера. Но теперь возврат предоплаты по договору фирма «Омега» произвела заказчику в следующем отчетном периоде — 16 мая. В книге учета доходов и расходов будут сделаны следующие записи (см. с. 90).

Если фирма «Омега» получила аванс в феврале, а в мае его возвращает, то доходы за май будут уменьшены на сумму возврата этого аванса. При этом пересчитывать налоговую базу за I квартал не нужно 12 .

Так как получение и возврат аванса происходят в разных кварталах, компании нужно заплатить в бюджет авансовый платеж по налогу, исчисленный с суммы предоплаты.

Включенную в авансовый платеж по налогу сумму предоплаты в дальнейшем можно будет компенсировать, уменьшив на нее полученные доходы. Сделать это нужно в квартале, когда эта предоплата была возвращена.

Выписка из книги учета доходов и расходов (к примеру 2)

Подготовлено с использованием системы ГАРАНТ

I. Доходы и расходы

| Регистрация | ||

| дата и номер первичного документа | доходы, руб. | расходы, руб. |

| Итого за II квартал | ||

| Итого за полугодие |

Воспользуемся условиями примера 1. Но теперь возврат предоплаты по договору фирма «Омега» произвела заказчику в следующем налоговом периоде — 13 января. При возврате предоплаты в последующих налоговых периодах ситуация аналогична примеру 2. То есть на дату возврата денег в книге учета доходов и расходов также делают запись на сумму аванса со знаком минус.

Так как данные прошлого налогового периода не корректируют, то и в подаче уточненной декларации у фирмы нет необходимости. Однако организация в данном случае сумму аванса, возвращенного покупателю, исключает из состава доходов, полученных в I квартале 2012 г.

Поэтому если доход в данном отчетном периоде недостаточен или вовсе отсутствует, то и учесть сумму возвращаемого аванса в целях расчета налога она не сможет. Официальные разъяснения по этой ситуации в настоящее время отсутствуют. Тем не менее при исчислении налоговой базы доходы определяют нараста¬ющим итогом с начала налогового периода 13 .

Налоговым периодом для «упрощенцев» признается календарный год 14 . Отчетными периодами — I квартал, полугодие и 9 месяцев календарного года 15 . вышеперечисленных норм позволяет предположить, что право фирмы на уменьшение дохода на сумму возвращенного аванса не прекращается с окончанием I квартала 2012 г.

, а сохраняется в течение всего налогового периода до окончания года. Поэтому налогооблагаемый доход, полученный «упрощенцем» в течение 2012 г., может быть уменьшен на сумму возвращенного покупателю аванса. Это также найдет свое отражение в книге учета доходов и расходов по строке «Итого за полугодие (за 9 месяцев, за год)». Если в течение 2012 г.

компания доход не получит, то учесть сумму возвращенного аванса в целях налогообложения она не сможет.

Также бухгалтеру необходимо иметь в виду, что если фирма «Омега» с 2012 г. перейдет на общий режим налогообложения и вернет ранее полученный аванс, то она не вправе уменьшить сумму налога, уплаченного в связи с применением УСН в 2011 г.

, на сумму возвращенного аванса 16 . В расходы по налогу на прибыль сумму возвращенного аванса тоже включить нельзя. Поэтому компании в целях получения налоговой выгоды желательно успеть вернуть предоплату по расторгнутому договору с покупателем до перехода на общий режим.

Уточненку подавать не нужно

При возврате фирмой-«упрощенцем» сумм, ранее полученных в счет предоплаты поставки товаров, на сумму возврата уменьшают доходы того налогового (отчетного) периода, в котором был произведен возврат (п. 1 ст. 346.

17 НК РФ). На дату возврата аванса в графе 4 раздела I книги учета доходов и расходов указанную сумму показывают со знаком минус.

В этом случае обязанности по представлению уточненной декларации за предыдущий период не возникает.

https://www.youtube.com/watch?v=D1tOacaoyPk

Трудности могут возникнуть в ситуации, когда в периоде возврата предоплаты не было доходов либо они оказались меньше возвращаемой суммы. Ведь тогда база по «упрощенному» налогу принимает отрицательное значение. Данный факт скорее всего не понравится налоговикам.

Однако здесь можно привести в пример постановление ФАС Северо-Кавказского округа от 9 сентября 2011 года № А53-24985/2010.

По этому делу арбитры решили, что законодательством не установлен запрет на подачу «упрощенцем» налоговой декларации с данными о возврате из бюджета сумм налога в случае, если сумма предоплаты, полученной в предыдущем налоговом периоде и возвращенной в текущем, превысила сумму полученных в текущем налоговом периоде доходов.

- Предприниматель (УСН с объектом «доходы минус расходы») перечислил излишнюю сумму по договору купли-продажи, договорные отношения прекращены. ИП написал письмо с просьбой о возврате денежных средств в связи с расторжением договора и наличием переплаты. Должен ли ИП включить в налогооблагаемый доход возвращаемые денежные средства?

Предприниматель (УСН с объектом «доходы минус расходы») перечислил излишнюю сумму по договору купли-продажи, договорные отношения прекращены. ИП написал письмо с просьбой о возврате денежных средств в связи с расторжением договора и наличием переплаты. Должен ли ИП включить в налогооблагаемый доход возвращаемые денежные средства?

Рассмотрев вопрос, мы пришли к следующему выводу:

Индивидуальный предприниматель может не учитывать в составе доходов при расчете налога, уплачиваемого в связи с применением УСН, суммы переплаты, возвращенные поставщиком, но только в том случае, если эти такие суммы ранее (при их выплате поставщику) не были учтены в составе расходов.

Обоснование вывода:

В соответствии с пп. 1 п. 1.1 ст. 346.15 НК РФ при определении объекта налогообложения налогоплательщиками, применяющими упрощенную систему налогообложения, не учитываются доходы, перечисленные в ст. 251 НК РФ.

Суммы, излишне уплаченные поставщику и впоследствии возвращенные организации, в ст. 251 НК РФ прямо не предусмотрены.

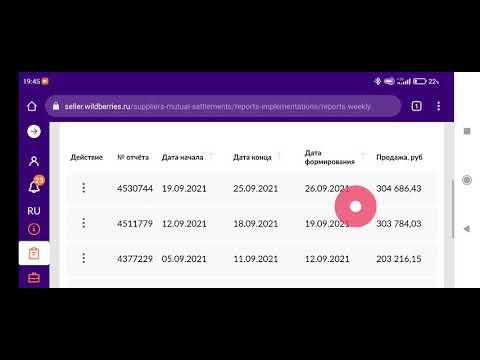

Видео:Как платить налоги при работе с Вайлдберриз при УСН 6Скачать

Оформление возврата товара покупателем, правила возврата денег, учёт в налоге УСН — Эльба

Покупатели возвращают товар по разным причинам. Это может быть производственный брак или просто неподходящий размер. В каждом случае есть нюансы оформления и поводы для отказа.

Возврат некачественного товара

Если покупатель обнаружил в товаре брак, он может попросить:

- Заменить его на товар этой же или другой марки. Если цена товаров разная, то он доплачивает или вы возвращаете ему разницу.

- Уменьшить цену, за которую он купил товар.

- Бесплатно устранить недостатки товара или возместить расходы на их исправление покупателем.

- Вернуть деньги за товар — встречается чаще всего.

Если при покупке клиент знал о браке, вы не обязаны принимать товар и возвращать деньги. Например, в некоторых магазинах продают уценённый товар и сразу говорят о его недостатках. Тогда они не могут быть поводом для возврата.

Чтобы выяснить причину брака, вы можете провести экспертизу за свой счёт. Если окажется, что товар испортил сам покупатель, не принимайте его назад и просите возместить стоимости экспертизы. Покупатель обязан это сделать.

Возврат качественного товара

Если качественный товар не подошёл покупателю по цвету или размеру, он может попросить обменять его на подходящий товар. У вас может быть три причины для отказа:

- Прошло больше 14 дней с даты покупки.

- Товар потерял вид. Например, покупатель принёс обувь с потёртой подошвой или рубашку без пуговицы.

- Товар не подлежит обмену или возврату по закону. Например, косметика, нижнее бельё или ювелирные изделия. Помните, что отказать по этой причине вы можете, только если товар качественный. Перечень товаров, которые не подлежат возврату

Если причин для отказа нет, вы должны обменять товар на подходящий покупателю. А при его отсутствии — вернуть деньги.

Как оформить документы на возврат товара

Попросите у покупателя заявление и кассовый чек.

https://www.youtube.com/watch?v=BRgjl0KCcl4

В заявлении он указывает свои паспортные данные, называет причину возврата и сумму, которую хочет вернуть. Если покупатель потерял кассовый чек, он может доказать факт покупки другим способом, например, сослаться на показания свидетелей.

При приёме товара от покупателя, составьте накладную на возврат товара. Её можно оформить в произвольной форме. Главное, чтобы накладная содержала данные покупателя и всю информацию о товаре: его название, количество, стоимость.

Правила возврата денег покупателю

Как правильно оформить возврат денег покупателю, зависит от того, когда он к вам обратился.

Возврат в день покупки

Если покупатель платил наличными, выдайте ему деньги прямо из ящика кассового аппарата. При оплате товара картой, возврат также производится безналом — достаточно отменить операцию. В обоих случаях не забудьте пробить по кассе чек с признаком «возврат прихода».

Возврат в другой день

Если покупатель возвращает товар в другой день, нельзя взять деньги из ящика кассового аппарата. Выдайте деньги из главной кассы — так называют все наличные деньги в организации. Если у вас ООО, выпишите расходный кассовый ордер или РКО. ИП этого делать не нужно, так как они не обязаны соблюдать кассовую дисциплину.

Подробнее об этом читайте в статье «Кассовая дисциплина в 2021 году»

Если покупатель оплачивал товар по банковской карте, верните деньги обратно на неё. Наличные в этом случае выдавать нельзя, это запрещено Указанием ЦБ РФ. Как именно вернуть деньги на карту покупателя, уточните в поддержке банка, с которым у вас заключён договор эквайринга. Если вернуть деньги обратно на карту нельзя, снимите деньги с расчётного счёта и верните покупателю.

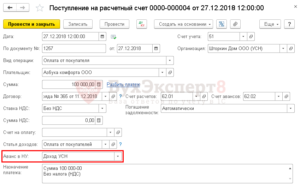

Как учесть возврат в налоге УСН

Когда покупатель заплатил за товар, вы учли эти деньги в доходах УСН. А если у вас УСН«Доходы минус расходы», вы списали себестоимость товара в затраты. Из-за возврата товара и денег за него придётся корректировать налоговый учёт.

В день возврата денег покупателю скорректируйте доходы. Для этого в столбце «Доходы» в КУДиР укажите сумму возврата со знаком «минус». В Эльбе для этого создайте поступление с видом «Прочее», тип операции «Не указан».

На УСН «Доходы минус расходы» cебестоимость товара, которую вы учли в расходах, исправьте таким же способом. Сделайте это в день возврата товара. Укажите себестоимость товара со знаком «минус» в столбце «Расходы» КУДиР.

Бесплатный курс по онлайн-кассам

Статья актуальна на 06.02.2021

Видео:УСН 6 обязательно ли вести учёт расходов (ИП/РФ)Скачать

Возврат товара на УСН поставщику с ндс 2021 год

Поскольку оборудование было принято и оприходовано покупателем на склад, право собственности на него перешло от поставщика к покупателю. При возврате оборудования право собственности на него перейдет обратно к продавцу. Такая операция в целях налогообложения признается реализацией (п. 1 ст. 39 НК РФ).

Лица, применяющие УСН, плательщиками НДС не являются и счета-фактуры при реализации товаров не выставляют (п. 2 ст. 346.11 НК РФ).

Поэтому при возврате оборудования поставщику организация на УСН оформляет только документы на отгрузку (товарную накладную, транспортную накладную и т.д.

), в которых возвращаемое оборудование указывается по полной стоимости с учетом НДС без выделения суммы налога в отдельную позицию.

Но как же продавец сможет принять к вычету НДС по возвращенному товару, если покупатель, применяющий УСН, счет-фактуру не выставляет? Согласованная позиция Минфина России и ФНС России на этот счет выражена в письме ФНС России от 14.05.2013 № ЕД-4-3/8562@. Чиновники дали следующие разъяснения.

В соответствии с п. 5 ст. 171 НК РФ вычетам подлежат суммы НДС, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров продавцу или отказа от них.

Вычеты указанных сумм налога производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом (отказом)товаров, но не позднее одного года с момента возврата или отказа (п. 4 ст. 172 НК РФ).

Так как исключений из общего порядка применения вычетов при возврате товаров лицами, не являющимися плательщиками НДС, не предусмотрено, при возврате такими лицами товаров, как принятых, так и не принятых на учет, следует руководствоваться п. 5 ст. 171 НК РФ.

При этом счет-фактура, зарегистрированный продавцом в книге продаж при отгрузке товаров, регистрируется им в книге покупок по мере возникновения права на налоговые вычеты.

Возврат товара с НДС при применении УСН

По договору купли-продажи продавец обязуется передать товар в собственность покупателю, а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (п. 1 ст. 454 ГК РФ).

Обязанность продавца по передаче товара считается исполненной в момент вручения товара покупателю (п. 1 ст. 458 ГК РФ).

Поскольку оборудование было принято и оприходовано покупателем на склад, право собственности на него перешло от поставщика к покупателю.

https://www.youtube.com/watch?v=cg0yVpUtEo8

Но как же продавец сможет принять к вычету НДС по возвращенному товару, если покупатель, применяющий УСН, счет-фактуру не выставляет? Согласованная позиция Минфина России и ФНС России на этот счет выражена в письме ФНС России от 14.05.2013 № ЕД-4-3/8562@ «О порядке оформления счетов-фактур при возврате товаров». Чиновники дали следующие разъяснения.

В соответствии с п. 5 ст. 171 НК РФ вычетам подлежат суммы НДС, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них.

Вычеты указанных сумм налога производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее одного года с момента возврата или отказа (п. 4 ст. 172 НК РФ).

Так как исключений из общего порядка применения вычетов при возврате товаров лицами, не являющимися плательщиками НДС, положениями главы 21 НК РФ не предусмотрено, при возврате такими лицами всей партии отгруженных товаров, как принятых, так и не принятых на учет, следует руководствоваться вышеуказанным п. 5 ст. 171 НК РФ.

При этом счет-фактура, зарегистрированный продавцом в книге продаж при отгрузке товаров, регистрируется им в книге покупок по мере возникновения права на налоговые вычеты.

: Возврат госпошлины при отмене судебного приказа 2021 год

Итак, поскольку оборудование возвращается поставщику, он примет НДС к вычету на основании своего счета-фактуры, который был выписан при отгрузке этого оборудования покупателю. Такой порядок применяется, если покупатель, применяющий УСН, не выставил в адрес поставщика счет-фактуру.

Возврат товара покупателем-спецрежимником: что с НДС

Независимо от того, по какой причине упрощенец возвращает товар продавцу, счет-фактуру при возврате он не выставляет. Тем не менее, продавец-общережимник все равно может принять к вычету НДС по возвращенным товарам. При этом, как известно, для вычета НДС наличие счета-фактуры — обязательное условие. Возникает вопрос: на основании какого документа продавец принимает налог к вычету.

За разъяснениями мы обратились к специалисту ФНС Думинской Ольге Сергеевне. И вот что она нам ответила:

«Покупатель, не являющийся плательщиком НДС (в том числе применяющий упрощенку), возвращает продавцу товар, который не соответствует условиям договора. К примеру, товар оказался некачественным.

Либо к качеству товара у покупателей нет претензий, однако не соблюдены какие-либо другие требования, указанные в договоре. В частности, не выполнены условия по ассортименту либо комплектности товара.

Во всех этих случаях (причем независимо от того, был товар принят покупателем к учету или нет) действует следующий порядок.

Продавец, получивший назад свой товар в полном объеме, принимает к вычету НДС на основании своего счета-фактуры, зарегистрированного им ранее в книге продаж при отгрузке товаров.

Для этого такой счет-фактура регистрируется продавцом в книге покупок по мере возникновения права на налоговые вычеты. Сделать это можно не позднее 1 года с момента возврата товара покупателем.

В том же порядке продавец может заявить вычет НДС в случае, если неплательщик НДС возвращает ему товар, который является качественным и полностью соответствует условиям договора. Ведь в гл. 21 НК РФ не предусмотрено исключений из общего правила применения вычетов НДС при возврате товаров лицами, не являющимися плательщиками НДС.

Если же покупатель, не являющийся плательщиком НДС, возвращает товар лишь частично, то продавцу следует составить корректировочный счет-фактуру. После принятия на учет возвращенных товаров он может зарегистрировать его в книге покупок».

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Возврат товара на УСН поставщику с ндс

Возврат поставщику нереализованного товара, к которому у покупателя нет претензий по качеству, является реализацией по договору купли-продажи, согласно статьи 454 ГК РФ, так как в данной ситуации организация-поставщик со своей стороны соблюдает все условия договора поставки, в частности товар по качеству соответствует требованиям, указанным в договоре.

https://www.youtube.com/watch?v=QFPwT_j0i1Y

При этом покупатель, при возврате ставший продавцом, сначала зачитывает «входной» НДС при покупке товара, а потом ставит эту же сумму НДС к начислению при реализации товара (возврате нереализованного товара). Бывший продавец, наоборот, сначала начисляет НДС к уплате в бюджет при реализации товара, а затем ставит его к вычету при поступлении товаров.

: Ифнс 26 возврат госпошлины 2021 год

Покупатель применяет упрощенную систему налогообложения.

Если покупатель применяет упрощенную систему налогообложения и поэтому не является плательщиком НДС, следовательно, при возврате нереализованного товара НДС не начисляется и счет-фактура не выставляется.

В таком случае первоначальный продавец товаров теряет НДС, так как при реализации товаров НДС был уплачен в бюджет, а, получая нереализованные товары обратно, он не может взять к вычету НДС, так как нет счета-фактуры.

Однако, если покупатель примет решение выделить в отгрузочных документах сумму НДС отдельной строкой и оформить счет-фактуру при возврате нереализованных товаров своему продавцу, тогда организации-покупателю, применяющей упрощенную систему налогообложения необходимо учитывать следующее:

во-первых: согласно подпункту 1 пункт 5 статьи 173 главы 21 НК РФ необходимо заплатить НДС в бюджет;

во-вторых: уплаченная в бюджет сумма НДС не признается расходом для целей налогообложения, так как организации применяющие «упрощенку» не признаются плательщиками НДС за исключением НДС при ввозе товаров на территорию Российской Федерации, поэтому при исчислении единого налога сумма уплаченного НДС не может быть включена в состав расходов в соответствии с подпунктом 22 пункта 1 статьи 346.16 главы 26.2 НК РФ.

Книга учета доходов и расходов у организации-покупателя «А»

Продавец применяет упрощенную систему налогообложения.

В случае если продавец применяет упрощенную систему налогообложения и поэтому не является плательщиком НДС, следовательно, при реализации товаров сумма НДС в отгрузочных документах не выделяется отдельной строкой и счет-фактура не оформляется.

В связи с этим при возврате нереализованного товара покупатель товаров теряет НДС, так как, приобретая товар НДС не был уплачен в бюджет, следовательно, нет «входного» НДС, а при передаче нереализованных товаров обратно организация должна начислить НДС в бюджет, так как является плательщиком НДС.

Книга учета доходов и расходов у организации-продавца «А»:

Учет операций у организации-покупателя «Б»:

| Товар приобретен у продавца, применяющего упрощенную систему налогообложения | |||

| 41 «Товары» | 60 «Расчеты с поставщиками и подрядчиками» | 11 800 | Получен товар от поставщика |

| Возврат нереализованного товара продавцу | |||

| 62 «Расчеты с покупателями и заказчиками» | 90/1 «Выручка» | 11 800 | *Выручка от реализации товара |

| 90/2 «Себестоимость продаж» | 41/1 «Товары на складах» | 11 800 | Списана покупная стоимость товара |

| 90/3 «НДС» | 68 «НДС» | 1800 | Начислен НДС |

| 60 «Расчеты с поставщиками и подрядчиками» | 62 «Расчеты с покупателями и заказчиками» | 11800 | Зачет взаимных требований |

Обращаем внимание , что при осуществлении контроля за полнотой исчисления налогов налоговые органы вправе проверять правильность применения цен по сделке в случае, когда в пределах непродолжительного периода времени цены, применяемые налогоплательщиком по идентичным (однородным) товарам, отклоняются более чем на 20 процентов в сторону повышения или в сторону понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (подпункт 4 пункта 2 статьи 40 НК РФ). При этом налоговые органы могут одновременно отказаться учесть для налога на прибыль отрицательную разницу между доходом от реализации и покупной стоимостью, как экономически не обоснованную.

https://www.youtube.com/watch?v=js0eBruUEno

Для того чтобы организации-покупателю избежать уплаты НДС с возвращаемого товара, по которому нет претензий по качеству, рекомендуем заключать договор купли-продажи с особым переходом права собственности или договор комиссии, если продавцом товара выступают организации или индивидуальные предприниматели, применяющие упрощенную систему.

Возврат некачественноготовара продавцу

При возврате некачественного или некомплектного товара проблем с НДС не возникает, так как обратной реализации не происходит. В связи с тем, что не выполнены все условия договора купли-продажи, он частично или полностью расторгается, а товар возвращается продавцу. Таким образом, обе стороны оказываются в положении, которое существовало до поставки товара.

Если при возврате некачественных или некомплектных товаров одна из сторон применяет упрощенную систему налогообложения, тогда необходимо обратить внимание на особенности заполнения книги учета доходов и расходов.

Продавец применяет упрощенную систему налогообложения.

При возврате покупателем некачественного товара продавец должен уменьшить сумму своих доходов на сумму возращенного товара.

Данная операция будет отражаться сторнировочной записью по графам 4 и 5 в книге учета доходов и расходов.

Однако необходимо иметь в виду, что доходы, учитываемые при расчете единого налога, организация вправе уменьшить только в том случае, если была получена оплата от покупателя.

20 мая 2003 года организация-продавец «А», применяющая упрощенную систему налогообложения, отгрузила товар организации-покупателю «Б» на сумму 24.000 рублей. В этот же день была получена оплата от покупателя. 23 мая 2003 года организация «Б» предъявила претензию организации «А» на сумму 5.000 рублей и вернула ей бракованный товар.

Книга учета доходов и расходов у организации-продавца «А»:

| № п/п | Дата и номер первичного документа | операции | Доходы всего | В том числе доходы, учитываемые при расчете единого налога | Расходы всего | В том числе расходы, учитываемые при расчете единого налога |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | 20.05.2003 №134 | Поступили денежные средства за реализованный товар | 24.000 рублей | 24.000 рублей | ||

| 2 |

🎦 Видео

Как рассчитать налоги ИП на УСН 6 без работников | УСН ДОХОДЫ для ИП | Упрощенка | ПредпринимательСкачать

Новые правила уменьшения УСН на взносы ИПСкачать

Налогообложение при импорте. Импорт из Китая. Оптимизация расходов. Александр Шоршин: Про налогиСкачать

Как продавать товар поставщикам, если у меня ИП на УСН 6? #налоги #налогивроссии #усн #поставщикиСкачать

Возврат аванса от поставщика: отражаем в 1ССкачать

Налоговая требует документы на закупку товара, а их нет. Налоговый юрист и проверки. Бизнес и налогиСкачать

Как снизить налоги на УСН в 2023 до 0: как уменьшить налоги на взносы, ИП с работниками и без.Скачать

УСН 6 + фиксированные страховые взносы для ИП.Скачать

УСН в торговле (расходы на товар)Скачать

Как поставщику Вайлдберриз платить налоги в 2023 году! Эфир с бухгалтером маркетплейсов.Скачать

Что делать с НДС на УСН? Ошибки ИП и ошибки ООО. Налоги и налогообложение. Лайфхаки бизнеса.Скачать

Какие налоги платит ИП: УСН, Пенсионные страховые взносыСкачать

Урок № 7 Возврат ранее выкупленного маркетплейсом товаровСкачать

Как перейти с УСН 15 на УСН 6 (и наоборот)Скачать

НИКОГДА не обналичивайте средства через ИП! / Ответственность за обнал #shortsСкачать

Считаем налоги для Wildberries Правильный расчет налогов при торговле на маркетплейсах WildberriesСкачать

ИП на УСН 6 без дохода и сотрудников: взносы и налог по УСН в 2022 годуСкачать

ИП на УСН 6 без сотрудников опоздал с оплатой взносов. Можно ли их вычесть из налога по УСН?Скачать