Субъектами, в чьи обязанности входят начисление и уплата налога по образовавшейся прибыли, являются все юрлица.

Исключение составляют предприятия на льготных режимах налогообложения, таких как ЕНВД, ЕСХН, УСН, а также организации, освобожденные от налога на основании пп. 2 и 4 ст. 246 и ст. 246.1 НК РФ.

Совмещение же режимов налогообложения, например ОСНО и ЕНВД, предполагает начисление налога только в рамках прибыли, полученной на ОСНО.

На нашем форуме можно обсудить любой вопрос, возникший у вас, по начислению и оплате тех или иных налогов, а также формированию отчетности по ним, в т. ч. по налогу на прибыль. В этой ветке, например, ведем дискуссию по нововведениям в начислении налога на прибыль.

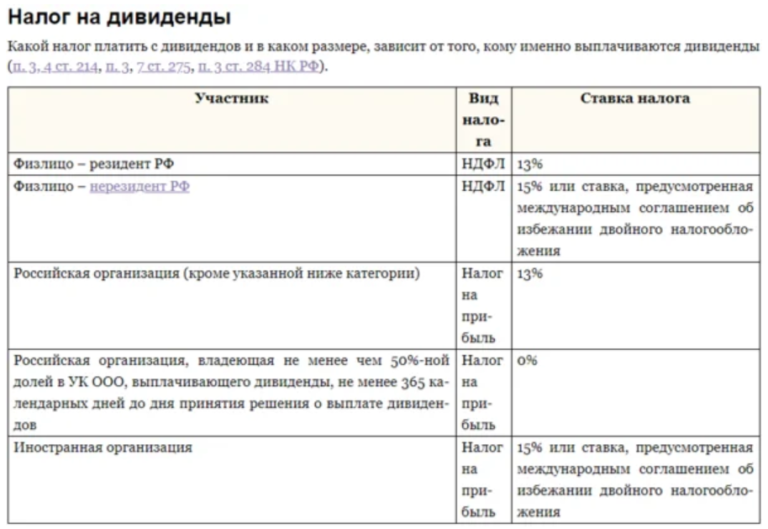

- Налог на дивиденды в 2021 году

- Законы РФ 2021-2021

- Кбк 2021 года: налог на прибыль для юридических лиц

- Кбк по налогу на прибыль в 2021 году для юридических лиц

- Размер ставки налога на прибыль для юридических лиц в 2021 году

- Фиксированные сроки уплаты НДФЛ в 2021 году

- Кбк налог на прибыль в федеральный бюджет 2021

- Налог на дивиденды юридических и физических лиц в 2021 году

- Налог на прибыль в 2021 году: новые ставки, таблица

- Налог с дивидендов в 2021 году для физических лиц

- Кбк налога на прибыль

- Налог на прибыль юр лиц 2021

- Инструкция: как рассчитывается налог на прибыль

- Кбк налог на прибыль в федеральный бюджет в 2021 году

- Налогообложение дивидендов в 2021 — 2021 годах

- Налог на дивиденды для физических и юридических лиц в 2021 году

- Налог на дивиденды в 2021 году

- Платежка НДФЛ с дивидендов 2021: образец заполнения

- Налог на дивиденды для физических лиц в 2021 году (ставки)

- Кбк по налогу на прибыль

- Плательщики

- Размер платежей

- Значения

- Оформление платежного поручения

- Трудности при перечислении

- Образец заполнения платежного поручения

- Уплата налога на прибыль с дивидендов

- Порядок уплаты налога на прибыль с дивидендов

- Общие реквизиты

- Реквизиты получателя – ИФНС

- Реквизиты платежа

- Уплата налога на прибыль с дивидендов в бюджет

- Проводки по документу

- Проверка расчетов с бюджетом по налогу на прибыль с дивидендов

- Налог на прибыль с дивидендов в 2021 году для юридических лиц

- Налог с дивидендов в 2021 году и особенности расчета налоговой ставки для физических и юридических лиц

- Налог на дивиденды юридических и физических лиц в 2021 году

- Налог на дивиденды для учредителей в 2021 году

- Ставки налога на прибыль для юридических лиц в 2021 году: таблица

- Ставка налога на прибыль в 2021 году для юридических лиц

- Налог на прибыль в 2021 году: новые ставки, таблица

- Налог на прибыль с юридических лиц 2021

- Сколько процентов составляет ставка налога на прибыль

- Налог на дивиденды юридических лиц

- 🔍 Видео

Налог на дивиденды в 2021 году

Дополнительные сложности при выплате учредителю дохода не в денежной форме связаны с тем, что налоговики считают такую передачу имущества реализацией, потому что при этом происходит смена собственника. А при реализации имущества его стоимость должна облагаться налогом, в зависимости от системы налогообложения, на которой работает фирма:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу их получателя, к общей сумме распределяемой прибыли;

- Сн — ставка налога;

- Д1 — общая сумма дивидендов, распределяемая в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных самой организацией в текущем и предыдущем отчетных (налоговых) периодах, если они не учитывались ранее при расчете дохода.

Законы РФ 2021-2021

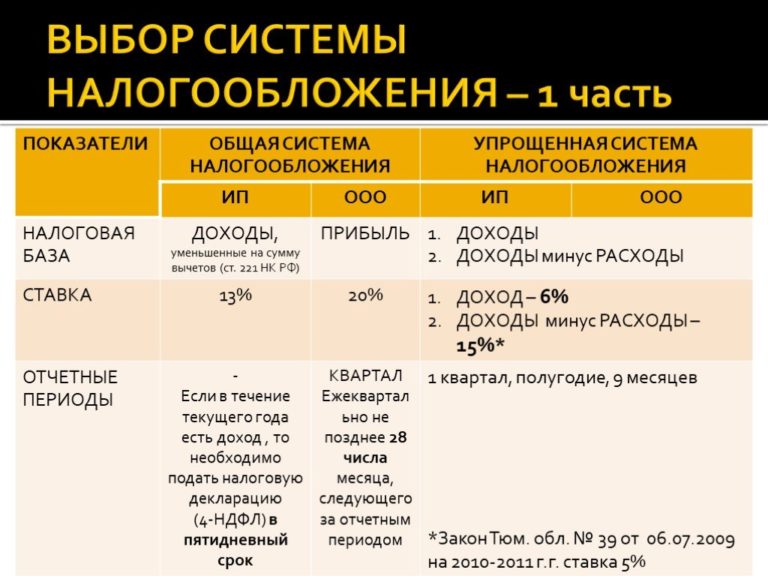

Ставка налога на прибыль в 2021 году для юридических лиц установлена статьей 284 НК РФ. Как и в 2021 году при расчете налога на прибыль организаций общая ставка на 2021 год установлена в размере 20%. Распределение между федеральным и региональным бюджетами следующее:

ООО «Сфера» работает в Новосибирской области, льгот по налогу на прибыль в регионе не установлено. В первом квартале 2021 года компания получила доходы в размере 2 600 000 руб., а расходы составили 1 850 000 руб.

Кбк 2021 года: налог на прибыль для юридических лиц

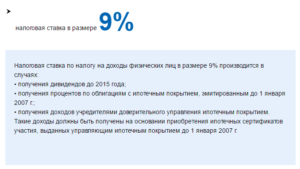

Изменения в КБК 2021 года налога на прибыль для юридических лиц хоть и не существенные но при заполнении платежек их надо учитывать. Они затрагивают те суммы налогов, которые организации обязаны перечислять с доходов по обращающимся облигациям и облигациям с ипотечным покрытием, эмитированным с января 2007 года. Смотрите, на какие КБК надо перечислять налог с облигаций, в таблице ниже.

Такое же распределение и ставки действуют в 2021 году. Однако с 1 января 2021 года платежные поручения на перечисление налога на прибыль надо заполнять по-новому. Чиновники поменяли коды бюджетной классификации, которые нужно отражать в поле 104 поручений (приказ Минфина от 09.06.17 № 87н).

Кбк по налогу на прибыль в 2021 году для юридических лиц

- 13%, если они выплачиваются российской организации;

- 0%, если на дату принятия решения об их выплате российская организация, которой вы перечисляете дивиденды, владеет как минимум половиной вашего уставного капитала не менее 365 дней подряд;

- 15%, если они выплачиваются иностранной компании.

Какие КБК установлены для юридических лиц в целях уплаты налога на прибыль в 2021 году? Какие новые КБК введены с 2021 года? Какие КБК применять в целях уплаты пеней и штрафов? Представляем вам удобную таблицу с актуальными КБК на 2021 год.

Размер ставки налога на прибыль для юридических лиц в 2021 году

В период перехода предпринимателями на УСН (упрощенную систему налогообложения) субъектам хозяйствования допускается возможность самостоятельно делать выбор между несколькими режимами налогообложения, а именно:

- если же затраты превышают доход и прибыль предприятия, то база по налогам приравнивается к 0. Это означает, что ставка налога на прибыль для юридических лиц также равняется 0;

- значение подлежит расчету с начала отчетного календарного года нарастающим итогом;

- при наличии у юридических лиц убытков, которые переносятся с прошлых лет, то они оставляют за собой право рассчитывать на снижение налоговой базы;

- если по причине имеющихся особенностей занятости, юридические лица уплачивают налог на дохода по разным процентным ставкам, причем налоговая база также рассчитывается в индивидуальном порядке.

Фиксированные сроки уплаты НДФЛ в 2021 году

В первую очередь стоит отметить тот факт, что НДФЛ выплачивается только физическими лицами, но при этом каждое физическое лицо должно знать о том, какие правила установлены действующим законодательством, может предусматриваться для всех остальных категорий налогоплательщиков.

https://www.youtube.com/watch?v=PtgiNtV9oho

Налоги с зарплаты физических лиц должны оплачиваться на протяжении одного дня после того, как был перечислен оклад.

При этом большинство экспертов рекомендует проводить данные платежи одновременно, чтобы не забыть, причем специалисты рекомендуют перечислять сумму налога в том размере, в котором он удерживается из зарплаты, и делать это раньше срока крайне не рекомендуется, так как сотрудники налоговых органов признают в качестве налогов те средства, которые удерживаются из оклада, а не выплачиваются из своих средств.

Кбк налог на прибыль в федеральный бюджет 2021

КБК по налогу на прибыль в 2021-2021 годах применяются 3-х видов: на уплату налога, пени и штрафа. С 2021 года к ним прибавились новые коды. О КБК по налогу на прибыль в 2021-2021 годах расскажем в нашем материале.

Организация получила определенный доход, если вычесть из него расходы, имеет прибыль, подлежащую налогообложению. Такой налог называется прямым.

Платить его обязаны все юридические лица на территории РФ – как отечественные, так и иностранные (резиденты, работающие через постоянные представительства или просто получающие какой-либо доход).

Все предприниматели, работающие на общей системе налогообложения, должны будут его уплатить.

Налог на дивиденды юридических и физических лиц в 2021 году

Дивиденды – часть прибыли организации, распределяемая между учредителями (акционерами) компании в соответствии с их долями в учредительном капитале (далее УК) или порядком, утвержденным собранием учредителей (акционеров).

- Доход может быть выплачен как в денежной, так и натуральной форме (имуществом).

- Налоговым агентом, обязанным удержать и перечислить в бюджет налог, признается компания, выплачивающая средства своим участникам в денежной форме.

- При выплате дохода участнику имуществом обязанность уплатить налог переходит к получателю данного имущества.

Налог на прибыль в 2021 году: новые ставки, таблица

- Они могут снижать налоговую ставку, по которой рассчитывается региональная часть налога. При этом в федеральный бюджет ставка остается равной 3%,

- Снижать ставку могут до 12,5%, ниже ставка налога опускаться не может.

С 2021 года льготы по налогу на прибыль сократятся. Власти субъектов теперь не смогут снижать ставки налога на прибыль по своему усмотрению. такое право у них будет только в отношении категорий налогоплательщиков, которые указаны в НК.

Например, для резидентов особых экономических зон и участников региональных инвестиционных проектов.

Налог с дивидендов в 2021 году для физических лиц

Причем для фиксации данной ставки не обязательным является требование гражданства, и, более того – не прерывают данный срок и выезды за границу.

Порядок выплаты Оплата налогов с дивидендного дохода физлица-акционера в государственный бюджет производится путем оформление издержек, которые проводит его компания – она же здесь выполняет функции налогового агента.

По данной схеме владелец акций получает свою долю уже после того, как будут произведены все налоговые издержки, соответственно, он же и избавляется от необходимости самостоятельно оплачивать свой НДФЛ.

Вид платежа от реализации имущества, переданного участнику, зависит от применяемой обществом системы налогообложения. Для компаний на ОСНО это НДС и ННП, для упрощенцев – единый налог, для вмененщиков реализация будет облагаться либо единым налогом (если ЕНВД совмещается с УСНО), либо НДС и ННП (если компания применяет только ЕНВД).

Рекомендуем прочесть: Со скольки можно шуметь на улице

Кбк налога на прибыль

- КБК 18210102010011000110—НДФЛ за сотрудников.

- Региональный взнос на налог на прибыль—18210101012021000110.

- Федеральный налог—18210101011011000110.

- Уплата взносов упрощенцами по одним доходам—18210501011011000110.

- Налог для уплаты на режиме ЕВНД—18210502010021000110.

- НДС для налога—18210301000011000110.

- Пени налога на прибыль—18210301000012100110.

- Штрафы налога на прибыль—18210301000013000110.

Он означает что организация, осуществлявшая свою деятельность, должна уплачивать в бюджет государства налог на прибыль, которая была ею заработана.

Делая перечисления в казну государства, хозяйственники (коммерсанты или компании) делают перечисления налога на прибыли по вышеперечисленному КБК.

Налог на прибыль юр лиц 2021

В данном случае, обычно, рассматривается разница между выручкой от реализации, за вычетом налогов и сборов из выручки, и затратами по производству и реализации товаров, работ, услуг или имущественных прав; прибыль от реализации основных средств предприятия, нематериальных активов – рассчитывается как разница между выручкой от реализации указанных активов, за минусом налогов и сборов из выручки, и остаточной стоимостью реализованного имущества и затратами на их реализацию; внереализационная прибыль, т.е.

Перечислим, какие налоги в 2021 году платит большинство налогоплательщиков, рассмотрим изменения в, касающиеся как юридических, так и физических лиц (предпринимателей и непредпринимателей). Рассматриваеміе ниже изменения в налоговом и «зарплатном» законодательстве вмeсте с Бюджетом-2021 вступают в силу 1 января.

Инструкция: как рассчитывается налог на прибыль

Налоговые декларации предоставляются в территориальную ИФНС до завершения отчетного периода (года). Организация распределяет суммы платежа равномерно и уплачивает их авансом — ежемесячно или ежеквартально в течение всего отчетного периода. После завершения года бухгалтер перечисляет остаточную сумму налога на прибыль.

https://www.youtube.com/watch?v=-67EoLbf8jw

Расходы — это издержки, направленные на удовлетворение производственных, общехозяйственных и основных нужд организации (заработная плата, материалы, оборудование и проч.). Расходы также могут быть и косвенными, например, траты, направленные на погашение процентов по кредитам. Все издержки должны быть целесообразными и документально обоснованными.

Кбк налог на прибыль в федеральный бюджет в 2021 году

Если предприятием допущена просрочка платежей, ему придется уплатить начисленные пени по налогу. Пени рекомендуется начислять и рассчитывать самостоятельно перед сдачей уточненных расчетов в случае образования недоимки.

Ставка налога устанавливается для коммерческих организаций в размере 20%. Исключение составляют некоторые учреждения образовательной и медицинской направленности, сельхозучреждения, участники региональных инвестпроектов и пр. в соответствии со ст. 284 НК РФ.

Налогообложение дивидендов в 2021 — 2021 годах

ООО, выплачивающее дивиденды участникам, должно исчислить с них налог, удержать его из выплачиваемого дохода и перечислить в бюджет. Иными словами, выполнить стандартные обязанности налогового агента. При этом неважно, какой режим налогообложения применяет организация, выплачивающая дивиденды: общий, УСН, уплачивает ЕНВД или ЕСХН.

Видео:Дивиденды, выплачиваемые российским компаниям и налогиСкачать

Налог на дивиденды для физических и юридических лиц в 2021 году

Общество с ограниченной ответственностью – это коммерческая структура, созданная для получения прибыли. Получить свою часть дохода от бизнеса участники ООО могут только после принятия решения о распределении прибыли и удержания налога.

Какой установлен налог на дивиденды в 2021 году? Ставка налога на дивиденды в 2021 году зависит от того, к какой категории относится участник (физическое или юридическое лицо), и ещё от нескольких важных критериев, которые мы рассмотрим дальше.

Налог на дивиденды в 2021 году

Рассчитать дивиденды и налоги к ним в несколько кликов вы можете в программе БухСофт. Программа сделает расчет сама с применением актуальных ставок и сформирует платежку на уплату.

Рассчитать дивиденды онлайн

В целях налогообложения дивидендами признаются любые доходы, полученные акционером (участником) компании от прибыли после налогообложения (включая проценты по привилегированным акциям).

Выплачиваемый доход должен соответствовать доле участника в уставном капитале.

Кроме этого, дивидендами могут быть и доходы, полученные за пределами РФ, но при условии, что такие доходы в соответствии с законодательством иностранных государств являются дивидендами (п. 1 ст. 43 НК РФ).

Не признаются дивидендами (п. 2 ст. 43 НК РФ):

- выплата компании в виде передачи своих акций учредителям в собственность

- выплата организацией при ликвидации доходов акционерам в денежной и натуральной форме, но не более суммы взноса каждого акционера в уставный капитал

- выплата хозяйственных обществ некоммерческой организации на ведение ее основной уставной (не предпринимательской) деятельности при условии, что уставной капитал данных хозяйственных обществ полностью состоит из вкладов этой некоммерческой организации

При расчете налога на прибыль дивиденды не принимаются во внимание, так как они не являются расходами компании, а значит, не могут уменьшить налоговую базу при исчислении налога на прибыль (п. 1 ст. 270 НК РФ).

Дивиденды облагаются:

- НДФЛ, если выплачиваются физическому лицу

- налогом на прибыль, если получатель дохода — организация

Платежка НДФЛ с дивидендов 2021: образец заполнения

Кроме КБК, платежный документ содержит более 20-ти обязательных полей, заполнить которые необходимо строго по правилам, разработанным Банком России. Чтобы не сверяться каждый раз с нормативными документами ЦБ РФ, удобно иметь под рукой памятку по оформлению платежных поручений – например, такую, как приведена в окне ниже (ее можно скачать):

Памятка по заполнению платежек.

https://www.youtube.com/watch?v=QB-XsH8kRTo

Чтобы избежать случайных ошибок, лучше формировать платежки автоматически – в программе БухСофт.

Программа БухСофт автоматически формирует платежные поручения с актуальными реквизитами. Программа сама поставит правильный КБК, очередность платежа и код налогового периода. Попробуйте бесплатно:

Образец платежки с актуальным КБК дивидендов в 2021 году НДФЛ смотрите в окне ниже, этот документ можно скачать:

Бланк платежки файлом WORD.

Бланк платежки файлом EXCEL.

Готовая платежка по налогу.

Налог на дивиденды для физических лиц в 2021 году (ставки)

Налогообложение дивидендов физических лиц в 2021 году по-прежнему производится исходя из статуса получателя дохода:

- 13% — для учредителя-налогового резидента РФ

- 15% — для учредителя-нерезидента РФ (если другая ставка не установлена международными договорами об избежании двойного налогообложения)

Налоговым резидентом является физическое лицо, которое фактически находилось на территории РФ не менее 183 календарных дня в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). Если на момент выплаты дивидендов учредитель находился на территории РФ в течение 12 следующих подряд месяцев, то необходимо удерживать подоходный налог по ставке 13%.

Формула расчета НДФЛ с дивидендов в 2021 году:

| НДФЛ с дивидендов | = | Дивиденды | х | Ставка налога |

- Статья по теме: Прожиточный минимум в 2021 году: таблица по регионам России

Расчет налога производится налоговым агентом по каждой выплате дивидендов. НДФЛ необходимо удержать при выплате дивидендов. Если они пока что только начислены, то есть не выплачены, налог не удерживайте (п. 3 ст.214 НК РФ).

Видео:Дивиденды физлицам и налогиСкачать

Кбк по налогу на прибыль

КБК для уплаты налога на прибыль за 2021 год — это цифровое значение, указываемое в поле 104 платежного поручения при уплате налога. Это обязательный реквизит, единый для налогоплательщиков всей страны.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

По определению, данному в Налоговом кодексе РФ, прибыль — это сумма дохода, полученная после вычета всех расходов (учитываются и иные, внереализационные доходы).

Государство ожидает, что от компаний, ведущих бизнес на основной системе налогообложения (ОСНО), поступит оплата налога на прибыль за 2021 год; КБК потребуется при заполнении платежного поручения — это необходимый реквизит при всех перечислениях в бюджет.

Он нужен для идентификации и распределения поступлений. Коды бюджетной классификации утверждаются ежегодно, однако нередко сами значения остаются при этом неизменными. Так, КБК «Налог на прибыль» 2021 для юридических лиц во многом идентичен показателю 2021 года.

Однако Приказ Минфина № 36н от 06.03.2021 ввел в перечень кодов изменения и дополнения — все они отражены в таблице КБК ниже.

Плательщики

По ст. 246 НК РФ, налогоплательщиками в данном случае являются российские и иностранные организации при условии, что они осуществляют предпринимательскую деятельность через открытые на территории РФ представительства.

Однако юрлица, перешедшие на упрощенные режимы (УСН, ЕНВД, ЕСХН), от этой повинности освобождены. В этом и есть смысл упрощенной системы: уплачивается только один, единый сбор.

Если основной режим совмещается с ЕНВД, налог уплачивается с суммы прибыли, полученной на ОСНО.

В ст. 246 и 246.1 НК РФ указаны и иные лица, освобожденные от данного сбора, но они ограничены признаком участия в спецпроектах (Сколково).

Размер платежей

Ставка платежа — 20 % (общая), причем 3 % перечисляется в федеральный бюджет и 17 % — в региональный (этот показатель может быть снижен местными властями). Причем налог все равно считается федеральным. Для отдельных видов прибыли и категорий плательщиков установлены иные ставки.

Значения

По каким КБК платить налог на прибыль за 2021 год? Рассмотрим подробно в таблице, так как значения зависят от вида прибыли, и их достаточно много.

| Сумма налога, исчисленная всеми субъектами, кроме консолидированных групп (основной КБК изменен Приказом № 26н) | Федеральный (ФБ) | 182 1 01 01011 01 1000 110 | 182 1 01 01011 01 2100 110 | 182 1 01 01011 01 3000 110 |

| -//- | Региональный (РБ) | 182 1 01 01012 02 1000 110 | 182 1 01 01012 02 2100 110 | 182 1 01 01012 02 3000 110 |

| Фискальный платеж для консолидированных групп (основной) | ФБ | 182 1 01 01013 01 1000 110 | 182 1 01 01013 01 2100 110 | 182 1 01 01013 01 3000 110 |

| -//- | РБ | 182 1 01 01014 02 1000 110 | 182 1 01 01014 02 2100 110 | 182 1 01 01014 02 3000 110 |

| Платеж на прибыль международных холдинговых компаний (Приказ № 26н) | ФБ | 182 1 01 01015 01 0000 110 | ||

| -//- | РБ | 182 1 01 01016 02 0000 110 | ||

| Фискальные платежи с доходов иностранных организаций, не связанных с деятельностью на территории РФ через свои постоянные представительства | ФБ | 182 1 01 01030 01 1000 110 | 182 1 01 01030 01 2100 110 | 182 1 01 01030 01 3000 110 |

| Обязательства по налогам при выполнении соглашений о разделе продукции, если дата их заключения — ранее 21.10.2011 | ФБ | 182 1 01 01020 01 1000 110 | 182 1 01 01020 01 2100 110 | 182 1 01 01020 01 3000 110 |

| Доходы российских организаций в виде дивидендов от участия в российских организациях | ФБ | 182 1 01 01040 01 1000 110 | 182 1 01 01040 01 2100 110 | 182 1 01 01040 01 3000 110 |

| Обязательные транши с доходов иностранных компаний в виде дивидендов от участия в российских организациях | ФБ | 182 1 01 01050 01 1000 110 | 182 1 01 01050 01 2100 110 | 182 1 01 01050 01 3000 110 |

| Платежи в бюджет с дивидендов от иностранных компаний в пользу российских организаций | ФБ | 182 1 01 01060 01 1000 110 | 182 1 01 01060 01 2100 110 | 182 1 01 01060 01 3000 110 |

| Фискальное обременение с процентов, полученных по государственным и муниципальным ценным бумагам | ФБ | 182 1 01 01070 01 1000 110 | 182 1 01 01070 01 2100 110 | 182 1 01 01070 01 3000 110 |

| Налоговые транши с процентов по облигациям российских компаний (этот код введен только в 2021 году) | ФБ | 182 1 01 01090 01 1000 110 | 1 01 01090 01 2100 110 | 1 01 01090 01 3000 110 |

| Бюджетные обязательства по ННПО с прибыли контролируемых иностранных организаций | ФБ | 182 1 01 01080 01 1000 110 | 182 1 01 01080 01 2100 110 | 182 1 01 01080 01 3000 110 |

Эти же коды используются и для перечисления авансовых платежей.

https://www.youtube.com/watch?v=KLLgq1Z6p6U

Следует обратить внимание, что при несвоевременной оплате начисляются пени по налогу на прибыль; КБК 2021 в платежном поручении при оплате пеней нужно указать иные, отличные от тех, которые используются при исполнении основного обязательства. Для штрафных санкций также предусмотрены законодателем собственные цифровые коды.

Коды зависят и от того, в какой именно бюджет перечисляется платеж. Так, КБК «Пени по налогу на прибыль в федеральный бюджет» 2021 иные, чем отчисляемые в региональный бюджет.

Оформление платежного поручения

КБК для уплаты налога на прибыль указывается в 104 поле платежки. Коды бюджетной классификации устанавливаются федеральным органом власти и действуют на территории всей страны, на 2021 год они утверждены Приказом Минфина № 132н от 08.

06.2021. Другие реквизиты можно уточнить на официальном сайте ФНС, определив предварительно налоговую инспекцию по месту учета плательщика. Эти реквизиты разные для разных юрлиц, это необходимо учитывать при использовании образцов платежек.

Трудности при перечислении

Невыполнение обязательств по перечислению по любым причинам станет основанием для начисления пени. При допущении ошибки в КБК деньги не пропадают, они переходят в разряд невыясненных платежей в Казначействе.

Если указан код для другого платежа, по нему образуется переплата. При сверке с налоговой это можно легко обнаружить.

Для зачисления средств по нужным реквизитам необходимо обратиться с соответствующим заявлением в ИФНС.

Обычно при исправлении ошибки налоговая сразу же аннулирует пени, ведь средства перечислены в Казначейство, то есть в бюджет, и обязательство выполнено, дата перечисления не меняется. Если налоговая продолжает требовать уплату пени, ее решение можно обжаловать в суд. Практика показывает, что это действенный метод.

Образец заполнения платежного поручения

Видео:Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

Уплата налога на прибыль с дивидендов

Уплата в бюджет налоговым агентом налога на прибыль с дивидендов имеет свои особенности. В данной статье мы ознакомимся с порядком уплаты налога на прибыль с дивидендов российской организации, рассмотрим ключевые моменты подготовки платежного поручения на уплату налога:

- общие реквизиты;

- реквизиты получателя;

- реквизиты платежа в бюджет.

Мы также вместе проведем платеж и проверим взаиморасчеты с бюджетом.

Порядок уплаты налога на прибыль с дивидендов

Налоговые агенты уплачивают налог на прибыль с дивидендов:

- не позднее дня, следующего за днем выплаты (п. 4 ст. 287 НК РФ);

Уплата производится в ИФНС по месту нахождения организации – налогового агента.

Рассмотрим порядок уплаты в бюджет налога на прибыль с дивидендов, выплаченных российской организации, в программе.

Организация как налоговый агент исчисляет и удерживает налог на прибыль с доходов в виде дивидендов российским организациям в размере 13%.

Общие реквизиты

Платежное поручение на уплату налога на прибыль с дивидендов в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк – Платежные поручения – кнопка Создать.

При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью:

- Помощника выплаты в документе Начисление дивидендов кнопка Выплатить;

- Помощника уплаты налогов через раздел Банк и касса – Банк – Платежные поручения – кнопка Оплатить – Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

- Налог – Налог на прибыль c дивидендов, выбирается из справочника Налоги и взносы.

Налог на прибыль c дивидендов предопределен в справочнике Налоги и взносы.

Для него заданы параметры:

- соответствующий КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета налога.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет (п. 2 ст. 855 ГК РФ).

Реквизиты получателя – ИФНС

Получателем налога на прибыль c дивидендов является налоговая инспекция, в которой зарегистрирован налоговый агент, поэтому ее реквизиты необходимо указать в документе Платежное поручение.

- Получатель – ИФНС, в которую платится налог, выбирается из справочника Контрагенты;

- Счет получателя – банковские реквизиты ИФНС, указанной в поле Получатель;

- Реквизиты получателя – ИНН, КПП и наименование получателя. Эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

Реквизиты платежа

Нужно контролировать данные, которые программа заполняет по ссылке Реквизиты платежа.

Необходимо проверить заполнение полей:

- КБК – 18210101040011000110 «Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций российскими организациями».

КБК подставляется автоматически из справочника Налоги и взносы.

- Код ОКТМО – код территории, на которой зарегистрирована Организация. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 02–налоговый агент;

- УИН – 0, т.к. УИН можно заполнить только из данных налоговых уведомлений или требований об уплате налога (пени, штрафа);

- Основание платежа – ТП–платежи текущего года, проставляется при уплате налога по сроку;

- Налоговый период – МС–месячный платеж, месяц, получения дохода;

- Год – 2021, год, в котором выплачены дивиденды;

- Месяц – 03, месяц, в котором выплачены дивиденды;

- Номер документа – 0, так как документа, на основании которого производится платеж в бюджет, нет;

- Дата документа – 0-значение не указывается.

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

- Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости значение можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Уплата налога на прибыль с дивидендов в бюджет

После получения выписки банка нужно сформировать документ Списание с расчетного счета вид операции Уплата налога.

Документ Списание с расчетного счета можно:

- создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF Основные данные перенесутся из документа Платежное поручение;

- загрузить из программы Клиент-банк;

- загрузить напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- Дата – дата уплаты налога, согласно выписке банка;

- По документу № – номер платежного поручения и от – дата платежного поручения;

- Налог – Налог на прибыль с дивидендов, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета;

- Вид обязательства – Налог;

- Отражение в бухгалтерском учете – заполняется автоматически:

- Счет дебета — 68.34 «Налог на прибыль при исполнении обязанностей налогового агента»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

Проводки по документу

Документ формирует проводку:

- Дт 68.34 Кт 51 – задолженность налогового агента перед бюджетом по налогу на прибыль с дивидендов погашена.

Проверка расчетов с бюджетом по налогу на прибыль с дивидендов

Для проверки расчетов с бюджетом по налогу на прибыль организаций с дивидендов можно создать отчет Анализ счета по счету 68.34 «Налог на прибыль при исполнении обязанностей налогового агента» в разделе Отчеты – Стандартные отчеты – Анализ счета.

https://www.youtube.com/watch?v=jeN_Q7dRUe4

Задолженность по уплате налога на прибыль с дивидендов при исполнении обязанностей налогового агента отсутствует.

Видео:3-НДФЛ Дивиденды 2023 Заполнение декларации 3-НДФЛ по налогу на дивиденды иностранных компаний (США)Скачать

Налог на прибыль с дивидендов в 2021 году для юридических лиц

Экономические кризисы показывают, какие проблемы существуют в экономике стран и существующий сейчас не стал исключением. Кредитные ставки пошли на увеличение, как и цены на нефтяном рынке, из-за чего рост ВВП остановился, что значительно повлияло на жизнь не только множества компаний, малого и крупного бизнеса, но и на жизнь каждого гражданина.

Федеральные и региональные бюджеты медленно истощаются, содержать их становится всё сложнее, и одним из кардинальных решений, которое может улучшить ситуацию является привлечение инвестиций.

А чтобы сделать страну и её субъекты привлекательными для инвестиций, нужно создать удобную систему налогообложения. Потому что реформации в НК РФ помогут поднять её конкурентоспособность.

А создание конкуренции – это одно из ключевых правил развития качественного бизнеса.

Налогообложение доходов от дивидендов акционеров предприятия – физических лиц исчисляется по ставке 13%, если он является резидентом РФ, то есть жил и работал в пределах России минимум 183 из 365 дней в календарном году. Причем для фиксации данной ставки не обязательным является требование гражданства, и, более того – не прерывают данный срок и выезды за границу.

Коды бюджетной классификации необходимо знать каждому бухгалтеру, сотруднику налоговой и иных контролирующих организаций. Это важный элемент регулярной уплаты налогов. Здесь мы рассмотрим, как изменился налог на прибыль, а также предложим вашему вниманию КБК налога на прибыль 2021 года для юридических лиц.

Налог с дивидендов в 2021 году и особенности расчета налоговой ставки для физических и юридических лиц

На собрании акционеров не всегда принимается решение разделить полученный доход, нередко прибыль реинвестируется в бизнес.

Но такой вариант возможен, если за него проголосует большинство лиц, участвующих на совещании. Тип, категорию и стоимость акций устанавливается, исходя из устава компании.

Стоит отметить, что закон в 2021 году не позволяет, чтобы доля привилегированных акций составляла более 25% от общего количества.

Специалист знает все детали и особенности введения налога на прибыль физических лиц, организаций и предприятий, поэтому сможет вникнуть в ситуацию, внимательно изучит обстоятельства дела, даст эффективные рекомендации.

Дистанционные услуги эксперта необходимы для лиц, живущих в разных уголках страны, но желающих узнать, облагаются ли дивиденды налогами, и какова ставка в 2021 году.

Консультация профессионала позволит россиянам понять основные азы налогообложения в стране, правильно применить установленные правила и порядки, сэкономив при этом личные ресурсы и время.

Налог на дивиденды юридических и физических лиц в 2021 году

- Доход может быть выплачен как в денежной, так и натуральной форме (имуществом).

- Налоговым агентом, обязанным удержать и перечислить в бюджет налог, признается компания, выплачивающая средства своим участникам в денежной форме.

- При выплате дохода участнику имуществом обязанность уплатить налог переходит к получателю данного имущества.

Компания при перечислении дивидендов своим участникам, как физическим, так и юридическим лицам, обязана исчислить налог с данных выплат. Вид и размер платежа зависят от статуса получателя средств: физического или юридического лица, имеющего или не имеющего резидентство РФ.

Налог на дивиденды, при выплате средств участнику-гражданину: НДФЛ, при выплате дохода участнику-организации – налог на прибыль (далее ННП).

Налог на дивиденды для учредителей в 2021 году

Ставкой 13% облагаются дивиденды российских и иностранных организаций, если условия до получения нулевой ставки не выполнены. Ставкой 13% также облагаются дивиденды, полученные по акциям, права на которые удостоверены депозитарными расписками (подп. 2 п. 3 ст. 284 НК РФ).

- выплата компании в виде передачи своих акций учредителям в собственность

- выплата организацией при ликвидации доходов акционерам в денежной и натуральной форме, но не более суммы взноса каждого акционера в уставный капитал

- выплата хозяйственных обществ некоммерческой организации на ведение ее основной уставной (не предпринимательской) деятельности при условии, что уставной капитал данных хозяйственных обществ полностью состоит из вкладов этой некоммерческой организации

Ставки налога на прибыль для юридических лиц в 2021 году: таблица

- в федеральный бюджет – 3%;

- в региональный – 17%.

Законодательством установлено, что любой субъект РФ может издать закон, который снизит ставку региональной части налога на прибыль.

Однако теперь это касается только тех компаний, которые получили льготу до 1 января 2021 года. Она будет действовать еще до 1 января 2023 года. Если организация получила право на пониженную ставку налога на прибыль в течение 2021 года, то с 1 января 2021 она больше не имеет права ее применять.

Такие изменения в части налога на прибыль внесены Федеральным законом 03.08.18 № 302-ФЗ.

Также продолжают действовать исключения из пункта 1 статьи 284 НК РФ, которые не распространяются на отдельные категории субъектов налога (контролирующих лиц по прибыли контролируемых ими иностранных компаний, а также субъектов, указанных в п. 1 ст. 275.2 НК РФ).

Ставка налога на прибыль в 2021 году для юридических лиц

Кроме этого, основными направлениями бюджетной, налоговой и таможенно-тарифной политики РФ до 2021 года введение прогрессивной ставки по налогу на прибыль не предусмотрено. Соответственно, предложение не поддерживается и изменения ставки налога на прибыль в 2021 году не будет.

https://www.youtube.com/watch?v=i56Wg3XwRSg

Рекомендуем прочесть: Продажа Квартиры Которая В Собственности Менее 3 Лет

Законодательством установлено, что любой субъект РФ может издать закон, который снизит ставку региональной части налога на прибыль. Однако теперь это касается только тех компаний, которые получили льготу до 1 января 2021 года. Она будет действовать еще до 1 января 2023 года.

Налог на прибыль в 2021 году: новые ставки, таблица

Например, в составе расходов можно учитывать расходы на туристические путевки работникам. Налоговую базу можно уменьшить на стоимость проезда, проживания, питания, санаторно-курортного обслуживания и экскурсий не только работников, но и членов их семей. Правда, есть три ограничения:

С 2021 года льготы по налогу на прибыль сократятся. Власти субъектов теперь не смогут снижать ставки налога на прибыль по своему усмотрению. такое право у них будет только в отношении категорий налогоплательщиков, которые указаны в НК. Например, для резидентов особых экономических зон и участников региональных инвестиционных проектов.

Налог на прибыль с юридических лиц 2021

Поменялись ли ставки налога на прибыль в 2021 году, предусмотрены ли для компаний новые ставки, как теперь перечислять авансовые платежи по налогу на прибыль и на что еще обратить внимание — об этом и многом другом в этой статье. С 1 января 2021 года по 31 декабря 2021 года распределять налог между бюджетами нужно по новым ставкам.

Как следует из постановления Президента от 27 декабря 2021 года «О прогнозе основных макроэкономических показателей и параметрах Государственного бюджета Республики Узбекистан на 2021 год», прошлогодние ставки сохранились на налог на прибыль, а также НДС. Остались неизменными также единый налоговый платеж, единый социальный платеж и налог на доходы физических лиц. Базовая ставка налога на прибыль юридических лиц сохранена на уровне 7,5 %, а для коммерческих банков — 15 %.

Сколько процентов составляет ставка налога на прибыль

- Кассовый метод. Главной особенностью этого способа исчисления прибыли является порядок определения совокупной величины доходов. Бухгалтера должны учитывать при определении совокупных доходов только суммы поступлений на расчётные счета и в кассу предприятий.

По такому же принципу следует учитывать и совокупные расходы отчётного периода.

- Начислительный метод. В этом случае бухгалтерам следует учитывать (при определении совокупного дохода), все проведённые реализационные сделки, не зависимо от того, были они оплачены контрагентами или нет.

Совокупные расходы, фактически понесённые, так же суммируются, не зависимо от их оплаты.

- В документе, который имеет название – «Закрытие месяца».

- В регистре «Ставки налога на прибыль».

- В общих параметрах настройки учётной политики.

- В регистре «Ставки налога на прибыль» для каждого конкретного предприятия.

- В общих параметрах настройки учётной политики для каждой конкретной организации.

Налог на дивиденды юридических лиц

Чистая прибыль, оставшаяся после уплаты налогов, сборов и прочих обязательств в 2015 году делится между учредителями:

- в АО перечисляются с прибыли акционерам.

- в компаниях в форме общества с ограниченной ответственностью прибыль соразмерно долей равномерно распределяется между всеми участниками ООО;

Получателем дивидендов выступает и юрлицо, и физлицо, в частности, ИП.

Так, для россиян размер процентной ставки составляет 13%. Согласно закону, налог на дивиденды удерживается и отчисляется в налоговую инспекцию на следующий день после получения прибыли.

Это является обязательным, никаких послаблений в законе на этот счет не имеется.

Для иностранных компаний налог на дивиденды составляет 15%, они также должны рассчитывать его и выплачивать в соответствии с законом.

🔍 Видео

Налог на дивиденды для физических лиц: кому, когда и как платить НДФЛСкачать

Дивиденды, выплачиваемые иностранным компаниям и налогиСкачать

Как отчитаться в налоговую по дивидендам и сделкам? Пошаговая инструкцияСкачать

НАЛОГИ С ИНВЕСТИЦИЙ. Как платить налоги с дивидендов и акций 2022?Скачать

Получил доход свыше 5 млн руб - плати НДФЛ 15. Иллюзия раздельного налогообложения разных доходовСкачать

Какие налоги и когда взимает брокер, а когда я плачу сама // Наталья СмирноваСкачать

Выплата дивидендов имуществом. Как правильно оформить и исчислить налоги?Скачать

Налогообложение дивидендов. Особенности выплат дивидендов юридическим лицамСкачать

Тинькофф Инвестиции – налоги (налог с дивидендов, налоги с прибыли от сделок, корректировка налога)Скачать

Налогообложение и выплата дивидендовСкачать

Тинькофф инвестиции – налоги (налоги с дивидендов, налоги с прибыли от сделок)Скачать

Налог у источника при выплате дивидендов- что изменилось 2021?Скачать

Как изменится порядок налогообложения дивидендов в 2023 году?Скачать

Трейдеру. Акции Газпрома сильно вырастут в течение месяца?Скачать

Integra Asset Management - отзывы о брокере 2024Скачать

Налоги на инвестиции. Как платить налоги с дивидендов и с продажи акций?Скачать