Стандартный налоговый вычет, установленный подпунктом 4 пункта 1 настоящей статьи, предоставляется независимо от предоставления стандартного налогового вычета, установленного подпунктами 1 и 2 пункта 1 настоящей статьи.

3. Установленные настоящей статьей стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

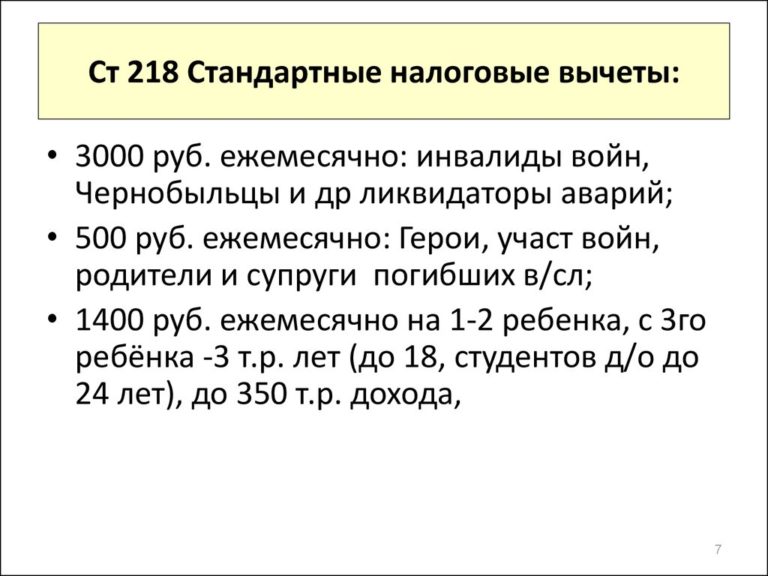

- Статья 218

- Налоговый кодекс ( ст 218 Стандартные вычеты НДФЛ НК РФ 2021 )

- Статья 218 НК РФ

- Стандартные налоговые вычеты на ребенка (детей)

- До какого возраста налоговые вычеты на детей? Статья 218 НК РФ. Стандартные налоговые вычеты

- Описание

- Основные условия

- На кого положены

- После совершеннолетия

- О размерах

- О суммировании

- Инструкция по оформлению

- О справках для реализации права

- О налоговой декларации

- Заключение

- 🎬 Видео

Статья 218

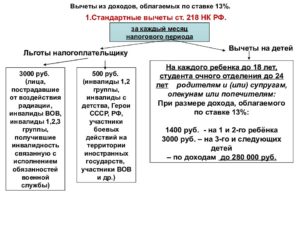

12 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы;

— налоговый вычет в размере от 1400 руб. до 3000 руб. (действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 280 000 рублей).

Налоговый кодекс ( ст 218 Стандартные вычеты НДФЛ НК РФ 2021 )

налоговый вычет за каждый месяц налогового периода распространяется на опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в следующих размерах:

лиц, получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационной нагрузкой, вызванные последствиями радиационных аварий на атомных объектах гражданского или военного назначения, а также в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

Статья 218 НК РФ

Налоговый вычет действует до месяца, в котором доход налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами Российской Федерации), исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 настоящего Кодекса) налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 350 000 рублей.

рабочих и служащих, а также бывших военнослужащих и уволившихся со службы лиц начальствующего и рядового состава органов внутренних дел, Государственной противопожарной службы, сотрудников учреждений и органов уголовно-исполнительной системы, получивших профессиональные заболевания, связанные с радиационным воздействием на работах в зоне отчуждения Чернобыльской АЭС;

Стандартные налоговые вычеты на ребенка (детей)

Видео:Стандартные налоговые вычетыСкачать

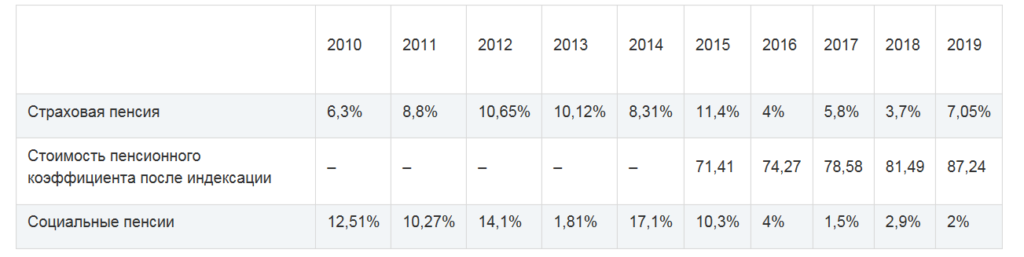

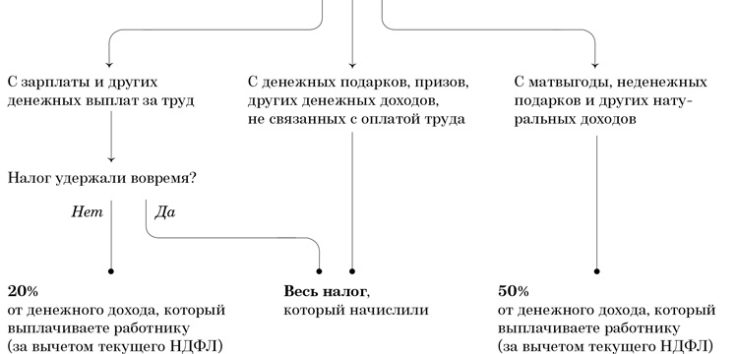

Т.о. стандартные налоговые вычеты — это суммы, которые вычтитаются из зарплаты до уплаты с нее налога на доходы физических лиц (НДФЛ), поэтому при применении вычета работник получает на руки больше денег, т.к.

НДФЛ расчитают не со всей суммы заработной платы, а с разницы между ней и размером налогового вычета. Поэтому если у работника есть ребенок или дети, то такой работник имеет право на стандартные налоговые вычеты.

Уменьшить сумму налога и получить больше денег работник может только на основании заявления, выражая им свое право на его использование.

лиц, получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы на Чернобыльской АЭС либо с работами по ликвидации последствий катастрофы на Чернобыльской АЭС;

До какого возраста налоговые вычеты на детей? Статья 218 НК РФ. Стандартные налоговые вычеты

Сегодня нас будут интересовать налоговые вычеты на детей. До какого возраста они выплачиваются? И как их оформить? В каких размерах предоставляются оные? Ответы на эти вопросы рекомендуется уточнить каждому гражданину РФ.

Особенно они важны для тех, у кого скоро появятся дети. Воспользоваться официальной возможностью уменьшения НДФЛ хочет каждый. Только далеко не у всех имеется такой шанс.

Далее постараемся изучить вычеты за детей в мельчайших подробностях.

Описание

С чем предстоит иметь дело? И до какого возраста налоговые вычеты на детей могут быть оформлены?

Такого типа возврат — это официальный способ уменьшения налоговой базы при подсчете НДФЛ на фиксированную сумму. Таким образом, гражданин сможет платить в конечном итоге меньше подоходного налога с зарплаты. Правда, не у каждого есть право на использование этого государственного бонуса.

Основные условия

Видео:Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Кто может оформить вычет на ребенка? Для реализации поставленной задачи необходимо соответствовать некоторым критериям. Они установлены государством и едины для всех регионов РФ.

https://www.youtube.com/watch?v=YxnhmaSg7aE

Чтобы иметь право на требование вычета на детей, требуется:

- являться гражданином РФ;

- иметь официальное место трудоустройства;

- получать зарплату, облагаемую НДФЛ;

- воспитывать детей (в том числе усыновленных).

Как правило, оба усыновителя или родителя имеют право на оформление налогового вычета. Один из них может отказаться от подобных полномочий в пользу супруга. Тогда гражданин будет получать повышенный возврат. Ниже рассмотрим процесс реализации изучаемого права.

Стоит обратить внимание на еще один весьма важный момент. Все дело в том, что оформление налогового вычета на детей возможно до тех пор, пока гражданин получает зарплату до определенной годовой планки. Что это значит?

На сегодняшний день требовать изучаемый возврат может тот, кто соответствует установленным выше критериям при условии, что он получает в год не более 350 тыс. рублей. Как только годовой заработок становится выше, право на налоговый вычет за ребенка упраздняется. Разумеется, оно будет восстановлено, если доходы опустятся до указанного значения.

На кого положены

По ст.218 НК РФ оформить изучаемый бонус могут родители, опекуны или усыновители. Главное, чтобы усыновление было официальным, а родство — доказанным.

Законодательство РФ допускает оформление вычета за всех детей, в том числе инвалидов. Правда, до определенного возраста. Но об этом расскажем позже.

Стоит отметить, что даже после совершеннолетия закон позволяет в некоторых случаях оформлять налоговый вычет. Правда, избирательно.

Важно: вычеты оформляются на каждого ребенка. То есть, их суммы складываются в конечном итоге.

Хочется запросить налоговый вычет на ребенка? До какого возраста он предоставляется без особых затруднений и уникальных условий?

Видео:Стандартные налоговые вычетыСкачать

По закону, родитель, опекун или усыновитель может требовать уменьшения налоговой базы при подсчете НДФЛ со своей зарплаты до достижения ребенком 18 лет. Прекращение действия соответствующего бонуса от государства осуществляется до конца года, в котором несовершеннолетний стал полностью дееспособным.

Правда, если при этом ребенок трудоустраивается или женится/выходит замуж, право на возврат средств у его родителей упраздняется сразу. То есть, с месяца, в котором произошли соответствующие события.

После совершеннолетия

Налоговый вычет на ребенка до 18 лет оформляется в общих случаях. Тем не менее российское законодательство является весьма гибким. Оно позволяет получать разнообразные пособия, бонусы и иные уникальные возможности за детей даже после достижения ими совершеннолетия. И уменьшение налоговой базы при подсчете НДФЛ с зарплаты — не исключение!

После 18 лет налоговый вычет на ребенка, как уже было подмечено, оформляется избирательно. Обычно на него могут претендовать родители студентов-очников при условии, что учащиеся не женаты/не замужем, а также не имеют официального места работы.

В этом случае уменьшение НДФЛ положено до достижения ребенком 24 лет, либо до окончания обучения в ВУЗе, но при условии, что указанные возрастные ограничения не достигнуты.

Важно: уменьшение налогооблагаемой суммы зарплаты родителей осуществляется до конца года, в котором прекратилось обучение или ребенку исполнилось 24 года.

О размерах

Суммы налоговых вычетов на ребенка тоже интересуют многих граждан. Далеко не все государственные бонусы выгодны. Некоторые из них предусматривают значительную бумажную волокиту, но на выходе толк оказывается крайне маленьким.

К счастью, в случае с налоговыми вычетами все не так плохо. Бумажная волокита минимальна, а толк от реализации соответствующих полномочий действительно помогает гражданам получить небольшую прибавку к реально выплачиваемым на руки зарплатам.

На данный момент налоговый вычет на 1 ребенка составляет 1 400 рублей. Столько же можно требовать за двух детей. При наличии в семье трех и более несовершеннолетних/студентов-очников, размер возврата составит 3 000 рублей. Аналогичные суммы положены не только родителям, но и опекунам/усыновителям.

Несколько иначе ситуация обстоит с детьми-инвалидами. За каждого «особенного» ребенка родитель может оформить вычет на 12 000 рублей, а остальные законные представители — на 6 000. Эти суммы актуальны и для несовершеннолетних, и для студентов до 24 лет.

О суммировании

Налоговый вычет на 3 детей помогает значительно уменьшить налогооблагаемую сумму при расчете НДФЛ с зарплаты человека. Это очень удобно! Правда, далеко не каждый знаком с некоторыми особенностями изучаемого права.

Во-первых, как уже было сказано, можно получать повышенный (удвоенный) вычет. Он полагается:

Видео:Стандартные налоговые вычетыСкачать

- законным представителям-одиночкам;

- тем, чей супруг отказался от вычета за детей.

Во-вторых, итоговая сумма вычета складывается путем суммирования указанных выше средств за каждого ребенка. То есть, при наличии в семье двоих детей, размер возврата составит 2 800 рублей, трех — 9 000 рублей и так далее.

В-третьих, если ребенок, за которого полагается вычет, является инвалидом, можно получить несколько увеличенное уменьшение налогооблагаемой базы. Например, за одного ребенка-инвалида удастся получить 13 400 рублей в виде вычета, за одного инвалида и одного здорового малыша — 14 800 рублей и так далее.

https://www.youtube.com/watch?v=6LcdZFDwRcE

Запомнив все это, каждый сможет реализовать свои права на вычет за детей. Это не так трудно сделать, как кажется. Особенно с учетом того, что бумажная волокита при этом минимальна.

Инструкция по оформлению

До какого возраста налоговые вычеты на детей предоставляются, выяснили. Теперь можно разобраться с порядком их оформления. Обратиться для реализации поставленной задачи необходимо к своему работодателю. Это довольно простой процесс.

Чтобы оформить детский налоговый вычет, гражданину рекомендуется действовать так:

- Сформировать пакет документов для дальнейших действий. О его элементах расскажем ниже.

- Заполнить налоговую декларацию по форме 3-НДФЛ.

- Обратиться к работодателю и подать заявление установленной формы о назначении налогового вычета за ребенка.

- Подождать некоторое время.

Вот и все. Как показывает практика, оформление изучаемого бонуса доставляет минимум хлопот. Никаких затруднений процесс не вызывает.

О справках для реализации права

Какие документы нужны для получения налогового вычета? В нашем случае, как уже было подмечено, бумажная волокита окажется минимальной. И без особых затруднений гражданин сможет реализовать положенные ему права.

Чтобы запросить детский налоговый вычет, придется подготовить:

- паспорт;

- СНИЛС;

- справку о доходах по форме 2-НДФЛ;

- налоговую декларацию;

- свидетельство о рождении или усыновлении каждого ребенка;

- справки об инвалидности детей.

Видео:Налоги – дело добровольное: разбираем статью 45.1 НК РФСкачать

Дополнительно могут пригодиться следующие документы:

- отказ супруга от вычета;

- свидетельство о браке или его расторжении;

- выписки, указывающие на статус родителя-одиночки (например, свидетельство о смерти мужа/жены);

- справки студента;

- паспорт (копия) совершеннолетнего ребенка-студента.

Все перечисленные составляющие необходимо принести в оригиналах. Об их копиях тоже не стоит забывать. Только так получится оформить детский налоговый вычет.

О налоговой декларации

Некоторых интересует образец заполнения декларации 3-НДФЛ для использования изученного права. Бланк установленной формы представлен ниже.

Как правило, в документе необходимо указать:

- ФИО гражданина-получателя;

- адрес места жительства;

- информацию о доходах;

- данные о компании, в которой работает человек;

- тип вычета (в нашем случае — «Стандартный»);

- код стандартного вычета (126-128, 130-132, 134-139, 142-147).

Вот и все. Если во время заполнения налоговой декларации возникли проблемы, можно попросить помощи у опытного юриста или у работодателя. Иногда в бухгалтериях компаний работникам помогают с оформлением детского вычета.

Теперь понятно, как выглядит грамотный образец заполнения декларации 3-НДФЛ. Ничего трудного или непонятно в процессе нет. Нужно просто внимательно отнестись к процессу. Тогда добиться желаемого результата удастся в кратчайшие сроки.

Заключение

До какого возраста налоговые вычеты на детей предоставляются в России? Если говорить о стандартном возврате — до 18 или 24 лет соответственно. И отныне понятно, как его оформить в том или ином случае.

Как показывает практика, детский стандартный налоговый вычет позволяет немного сэкономить. Правда, если в семье только один здоровый малыш, на большую сумму уменьшить налогооблагаемую базу при подсчете НДФЛ не получится.

Видео:Стандартные налоговые вычетыСкачать

Могут ли отказать в реализации соответствующих полномочий? Да, но это весьма редкий случай. Обычно он имеет место, если не соблюдены условия получения вычета. Например, заявителем является иностранец.

В действительности все проще, чем кажется. Стандартный налоговый вычет на ребенка — это самый простой возврат НДФЛ из всех существующих. У добросовестных граждан он не вызовет никаких серьезных проблем.

🎬 Видео

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

За что можно получить налоговый вычет?Скачать

Взыскание налоговой задолженности с физических лицСкачать

Налоговые льготы на детей. Налоговый вычет. НДФЛСкачать

Проблемы налоговых вычетов: необоснованная налоговая выгода, применение ст. 54.1НК РФСкачать

Какой порядок предоставления стандартных налоговых вычетов?Скачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Налоговые вычеты по НДФЛ в 2022 годуСкачать

НАЛОГОВЫЙ ВЫЧЕТ НА РЕБЕНКА В 2022 ГОДУСкачать

Социальные налоговые вычеты станут больше!Скачать

Вычет по НДФЛ через работодателя на ребенкаСкачать

Налоговый кодекс РФ (2021) - Часть 2. Раздел VIII. Глава 23. (ст. 207 - 232) - аудиокнигаСкачать

Налоговые вычеты: видыСкачать