Земельные участки всегда относились к сфере особо важного экономического значения. Государство регулирует использование участков трепетно и строго. Последнее время набирают популярность правоотношения по использованию арендованной земли. Для понимания выгоды данной сделки необходимо грамотно рассчитать размер регулярных платежей.

- Из чего складывается цена за использование земли?

- Арендная плата

- Налог

- Правовое регулирование

- Кто оплачивает наем ЗУ?

- Как определяется и от чего зависит размер?

- Государственная или муниципальная собственность

- Частный собственник

- Как узнать стоимость по кадастровому номеру?

- Описание и пример отчета оценки права найма ЗУ

- Сроки перечисления средств

- Предоставление сведений о сумме по заключенным договорам через Госуслуги

- Как оплатить через Сбербанк онлайн?

- Взыскании задолженности по договору

- Арендные Платежи По Земле Срок Оплаты За 2 Квартал

- Земельные платежи в городе москве

- Как определяется размер арендной платы?

- Земли физических и юридических лиц

- Как рассчитывается налог на земли лесного фонда?

- Как рассчитывается налог на земли водного фонда?

- Когда аренда земли не облагается НДС?

- Ставка Арендной Платы За Землю На 2021 Год Москва

- Расчет стоимости аренды земли у муниципалитета. Сроки найма участка, находящегося в собственности администрации

- Земельный налог при аренде земельного участка

- Сроки, стоимость и налоги аренды земли у администрации

- Арендная плата за землю в г

- Арендодателю — о последствиях экономии на земельном налоге

- Срок Оплаты Аренды Земли За 2 Квартал 2021

- Сроки уплаты налогов в 2021 году: таблица, календарь

- Истекает срок уплаты аренды за II квартал 2021 года

- Срок уплаты налога на прибыль за 1 квартал 2021 года

- Срок уплаты налога на имущество за 2 квартал 2021 года

- Налог на прибыль за 1 квартал 2021 года — срок сдачи

- Сроки сдачи отчетности и уплаты налогов за 2 квартал 2021 год (за 1-е полугодие)

- Сроки уплаты земельного налога

- Как рассчитать налог на землю для юридических лиц в 2021-2021 годах

- Налог на землю сроки сдачи отчетности

- Ставки и сроки оплаты авансовых платежей по земельному налогу для юридических лиц

- Срок уплаты аренды земли

- Земельный налог для юридических лиц в 2021 году: сроки и правила уплаты

- Когда организациям и ИП необходимо уплатить налоги за 2 квартал 2021 года

- Земельный налог за 2 квартал 2021

- Авансовые платежи по земельному налогу

- Нужно ли перечислять авансовые платежи по земельному налогу?

- Начисляются ли пени на авансовые платежи по земельному налогу?

- Сроки уплаты авансовых платежей по земельному налогу в 2021 году

- Авансовые платежи по земельному налогу в 2021 году для юридических лиц

- Как рассчитать сумму авансового платежа по земельному налогу?

- Пример расчета

- Ответственность за неуплату авансовых платежей по земельному налогу

- Плата за аренду и порядок отчисления налогов за земельные участки

- Законодательство

- Формы платы за землю

- Что такое арендная плата?

- Земли государства и муниципалитета

- Как на размер арендной платы влияет месторасположение земельного участка?

- Что такое налог на аренду земельного участка (НДС)?

- Как рассчитывается налог на земельный участок?

- Уплата налогов и арендной платы при переходе аренды земли по наследству

- 💡 Видео

Из чего складывается цена за использование земли?

Статья земельного кодекса РФ №65 содержит и уточняет принцип платного использования земель. Закон предусматривает как форму оплаты земельный налог и арендную плату.

Данный принцип является одним из основополагающим в ЗК.

Платная форма использования земли позволяет обращаться с ней более бережно и рационально, а также дает возможность направлять дополнительные средства для поддержания плодородия почвы и охраны участков.

Арендная плата

Арендной платой называют денежную сумму, которой оплачивается право пользования земельным участком, взятым во временное пользование. Размер таких платежей чаще всего определяется договором, но в определенных случаях может быть установлен соответствующими государственными законодательными актами.

Налог

Налог на землю может взимается либо с собственника, либо, с постоянного землепользователя. В соответствии с налоговым кодексом, данный вид сборов отнесен к ведению муниципальных районов и городских округов.

Размер местных налогов, а также их введение в действие и прекращение, определяется местными органами самоуправления.

О том, как рассчитать налог на аренду земли, как оплатить и для кого возможны льготы при сдаче муниципальных участков, читайте тут.

Правовое регулирование

Нормативно-правовое регулирование правоотношений по аренде земельных участков имеет четкое комплексное нормирование со стороны государства.

Прежде всего арендные отношения между сторонами устанавливаются положениями гражданского законодательства.

Однако земельный кодекс имеет более глубокий уровень регулирования данных отношений, и именно нормы ЗК РФ должны быть использованы преимущественно над ГК РФ.

Кто оплачивает наем ЗУ?

Заключение договора аренды земельного участка несет в себе порождение юридических последствий, прав и обязанностей. Одной из главных обязанностей арендатора является внесение установленных арендных платежей за пользование землей в пользу арендодателя. Таким образом, лицо, взявшее в аренду землю обязано оплачивать установленную законом или договором сумму за пользование участком.

Как определяется и от чего зависит размер?

Размер арендной платы для каждого участка отличается. Но он зависит не только от характеристик самой земли, но от того, кто является собственником:

- государство;

- муниципалитет;

- физическое (юридическое) лицо (как по образцу составить договор аренды земли между физическими лицами или с участием предпринимателей, читайте тут).

Государственная или муниципальная собственность

Сумма оплаты за землю определяется в соответствии с федеральным законом, по которому уполномоченный орган устанавливает размер денежного довольствия арендодателя, при этом, если ставка повысится, то наличие уже заключенного договора не сохранит прежний размер платежей. Повышение произойдет автоматически, если иное не указано в законе.

Важно различать какому именно уровню власти принадлежит земля. Так федеральные земельные участки находятся в ведении правительства, региональные земли регулируются нормами субъектов РФ, а муниципальные – муниципалитетов.

Основные факторы, использующиеся для определения стоимости аренды:

- кадастровая цена земель;

- рыночная цена (если отсутствует кадастровая);

- размер налога на землю;

- итоги торгов;

- коэффициент оплаты (рассчитывается на основании срока аренды и наличия льгот у арендатора).

Частный собственник

Частный собственник может назначать арендную плату исходя из собственных интересов. Чаще всего он учитывает следующие факторы:

- целевое назначение – каждая категория земель имеет свою ценность;

- территориальное расположение;

- привлекательность данного участка для ведения на нем бизнеса или строительства;

- экономические возможности использования земли с целью получения прибыли;

- историческое и архитектурное значение.

Порядок и методики оценки стоимости права аренды на земельный участок можно найти здесь.

Как узнать стоимость по кадастровому номеру?

Если вы знаете кадастровый номер, то можно самостоятельно рассчитать аренду.

Кадастровая стоимость может обновляться ежегодно, поэтому перед проведением вычислений обязательно проверьте последнюю актуальную информацию.

https://www.youtube.com/watch?v=8Bq-zQcpYzM

Кроме кадастровой стоимости необходимо наличие еще одной составляющей – корректирующего коэффициента. Он зависит от того, кто является арендатором и какие цели он преследует.

Например он может построить помещение под магазин, или же передать участок в субаренду (о составлении договора субаренды земельного участка и порядок регистрации читайте тут).

Но в обоих случаях он получит определенную выгоду.

Однако посчитать размер прибыли от постройки помещений торгового назначения и разбитием огорода довольно проблемно. Поэтому и были введены специальные корректирующие коэффициенты. Подробнее об этом сказано в постановлении правительства. Размер коэффициента варьируется от от 0,01 до 2 процентов от кадастровой стоимости.

Минимальный размер (0,01) предусмотрен для граждан имеющих льготы и освобожденных от уплаты земельного налога (на основании положения налогового кодекса). Коэффициент 0,6 присваивается для участков на которых ведется:

- ИЖС;

- садоводство;

- личное подсобное хозяйство;

- фермерская и сельскохозяйственная деятельность (о порядке аренды земель сельскохозяйственного назначения читайте тут).

Для лиц, имеющих право на получение бесплатного земельного участка или заключивших договор на развитие территории коэффициент равен 1,5%. А максимальный 2% корректирующий коэффициент присваивается при аренде земель для разработки недр.

Сама формула для расчета выглядит следующим образом:

Ap= KC х KK,

- Ap — арендная плата за год;

- KC — кадастровая стоимость земельного участка;

- KK — корректирующий коэффициент.

Например, фермеру нужно рассчитать предстоящую арендную плату за земельный участок. На этом участке он предполагает разводить свиней и организовать сенокос и выращивание овощей.

Полная кадастровая стоимость участка, куда вошли площадь, ВРИ и категория, рельеф, расположение, удаленность от города, равна 2 миллионам рублей. КК — 0,6%. Перемножаем эти два значения: 2 000 000 х 0,6% = 12 000 Получаем 12 тысяч рублей.

Описание и пример отчета оценки права найма ЗУ

Часто в спорных случаях заказывается оценка справедливой стоимости права аренды земельного участка.

Данная услуга предоставляется специальными независимыми организациями и предоставляют заказчику итоговые выводы, основанные на расчетах, заключениях и иной информации, полученной в результате исследования рынка, а также на опыте и профессиональных знаниях, на деловых встречах, в ходе которых была получена необходимая информация, относящаяся к спорному вопросу.

Источники информации и методика расчетов и заключений приводятся в соответствующих разделах отчета. Учитываются фактические данные по конкретному участку, установление общих сведений и общий анализ по аналогичному сегменту рынка.

Чаще всего такой документ заказывают при желании снизить арендную плату государственных и муниципальных земель.

Данная процедура возможно только на основании судебного решения, а оценка справедливой стоимости в большинстве случаев решит вопрос о снижении арендных платежей в пользу арендатора.

Сроки перечисления средств

При аренде участка у физического или юридического лица срок оплаты устанавливается сторонами и прописывается в заключенном соглашении. Но если земли берутся в пользование у государства или муниципалитета, то данные сроки устанавливаются соответствующими нормативными актами.

В каждом субъекте РФ он могут отличаться, поэтому для начала необходимо выяснить кто именно является собственником, а после уточнить сроки в соответствующих нормативных актах.

Предоставление сведений о сумме по заключенным договорам через Госуслуги

- Откройте сайт https://www.gosuslugi.ru/, в правом верхнем углу нужно нажать на кнопку входа в личный кабинет.

- Тут вас попросят зайти в ваш профиль: введите сотовый или снилс и пароль, который вы указывали при регистрации.

- Если вы еще не зарегистрированы, то можете это сделать имея на руках ваш паспорт, сотовый и снилс.

- После входа в личный кабинет сверху появится белая полоска с меню посередине, состоящим из трех пунктов.

- Вторым разделом является «оплата» – нажимаете на нее.

- Открывается новая страница, немного прокручиваем вниз экран и видим вкладку «к оплате».

- Под ней будут вкладки второго уровня «штрафы», «госпошлины», «счета».

- При наличии задолженности или еще неоплаченного счета за аренду земельного участка, принадлежащего государству, в графе «счета» появится соответствующая квитанция с указанием суммы к оплате. Оплатить ее вы можете прямо на сайте госууслуг.

Как оплатить через Сбербанк онлайн?

- Для оплаты аренды земельного участка вам необходимо войти в личный кабинет сбербанка онлайн на компьютере.

- Для этого вам потребуется логин и пароль. Получить их вы можете при помощи вашей карты в любом банкомате.

- После входа в личный кабинет вам нужно найти горизонтальное меню в верхней части странице на зеленой полоске.

- Выберите вкладку «Переводы и платежи» нажмите и перейдите на нее. Перед вами откроется новая страница.

- Найдти под оглавлением «переводы» пункт «организациям» и нажмите на надпись «рублевый перевод по России».

- Перед вами появятся поля, обязательные для заполнения. Информация берется из квитанции.

Нужно указать ИНН получателя (в квитанции он находится вверху), номер расчетного счета и БИК банка получателя. Все это указано на квитанции.

- Нажмите кнопку «продолжить». На этой странице обратите внимание, что получатель должен был уже найтись в базе сбербанка и подтянуться к вашей форме.

- После этого впишите в поле «назначение платежа»: «оплата аренды земельного участка за мм.гггг.

- Заполните поле ФИО – тут нужно указать полностью фамилию, имя, отчество.

- Следующим пунктом вы указываете ваш адрес, а далее вводите нужную сумму, которую вы будете оплачивать. Адрес абонента и ФИО должны быть указаны в точности так, как они напечатаны на вашей квитанции.

- Проверьте правильность введенных вами реквизитов и подтвердите платеж. После этого ваш перевод будет зачислен в пределах 3 банковских рабочих дней. Обычно же эта процедура занимает около 1 часа.

Взыскании задолженности по договору

Задолженность по договору аренды взыскивается в общем порядке через суд. Досудебный порядок решения вопроса в настоящее время не является обязательным, однако лучше всего его соблюсти.

Для этого должнику направляется в письменном виде претензия с просьбой погасить долг. Если данная мера не помогает, то пишется исковое заявление с приложением фактов о попытке пройти досудебное решение вопроса.

Уже в ходе заседания на недобросовестного арендатора могут быть наложены судом штрафные санкции в виде пени.

https://www.youtube.com/watch?v=5iHyJZRxx3U

Учитывая ограничения на увеличение стоимости аренды государственных и муниципальных участков, часто выгоднее заключать договор аренды именно с муниципалитетом.

Частные собственники могут накрутить любую сумму в заключаемом арендном договоре если земельный участок находится в хорошем и привлекательном месте.

А аренда муниципальных и государственных участков урегулирована законодательными актами, и не может быть изменена без издания нового закона.

Видео:Как оплачивать арендную плату | Советы Аграрию #2 | Kosovan Legal GroupСкачать

Арендные Платежи По Земле Срок Оплаты За 2 Квартал

Аренда земли сроки оплаты.

Налог уплачивается за счёт личных средств налогоплательщика. ПИФы же уплачивают налог за счёт того имущества, которое и составляет сам ПИФ.

Сроки Физические лица уплачивают налог 1 раз в год. До 01 марта следующего года, налоговики должны разослать всем собственникам земли налоговые уведомления, где указаны все необходимые для оплаты реквизиты и сумма налога.

Эти уведомления являются уже и квитанциями на оплату налога. Физическому лицу остаётся только поставить свою подпись и заплатить указанную сумму до 01 ноября следующего года.

Не редкостью являются уведомления ФНС, которые рассылаются гражданам для уточнения данных по налогам и информирования по расчетам.

Земельные платежи в городе москве

- формирование договора;

- внесение предоплаты за участок;

- принятие решения о приобретении земельного надела;

- формирование договора о купле-продаже выбранного участка;

- государственная регистрация документов.

Количество этапов обусловлено особенностями местности, категорией земли, статусом субъекта, заинтересованного в выкупе земли. Стоимость участка может быть оплачена единовременно или с применением правила рассрочки платежей.

Выкуп возможен в следующих случаях:

- когда покупатели земли обладают недвижимостью, расположенную на конкретном земельном участке, который будет являться предметом выкупа;

- через аукцион.

Особенности отдельных категорий собственности Аренда земельных участков сельхозназначения осуществляется на основании договора, срок которого должен составлять не более 49 лет.

Как определяется размер арендной платы?

Собственником участка может быть:

- Физическое или юридическое лицо (гражданин или организация);

- Муниципалитет, субъект РФ, государство.

Земли физических и юридических лиц

Земли граждан и организаций сдаются в аренду за плату, которая рассчитывается по определенной формуле:

А = С * Р, где

- А — размер платы за аренду;

- С — рыночная цена земли, рассчитываемая путем независимой экспертизы. Независимую экспертизу необходимо проводить не ранее, чем за полгода до даты получения прав арендатора на землю;

- Р — ставка рефинансирования Центробанка РФ. Ставка рефинансирования устанавливается в начале года и будет действовать только для договоров найма земли, заключенных в этот год.

Как рассчитывается налог на земли лесного фонда?

Налогообложение за земли лесного фонда определяется за время лесопользования на единицу площади освоенного леса эксплуатационного характера, на которых заготавливается древесина. Взимается налог вместе с платой за использование лесов в размере 5 % от платы за древесину, которая отпускается на корню.

Как рассчитывается налог на земли водного фонда?

Ставка налога на земли водного фонда за границами населенных пунктов, предоставленные предприятиям сфер промышленности, транспорта, связи и прочего назначения в целях создания продукции из рыбы также будет равняться 0,3 %.

При этом не имеет значения, какому предприятию была предоставлена земля водного фонда, главное — это наличие целевого назначения в виде производства рыбных продуктов.

Когда аренда земли не облагается НДС?

Продажа прав (реализация долей) земельных наделов не облагается налогом (НДС) согласно части 2, главы 21, ст. 146, п. 2 Налогового кодекса РФ.

https://www.youtube.com/watch?v=C5YhmIYsWJc

Объектом налогообложения также не будут признаваться земли, на которых государственные органы в целях осуществления возложенных на них законодательством полномочий в какой-либо сфере государственной деятельности оказывают услуги населению.

Налог на добавленную стоимость не будет взиматься с земель, исключенных из оборота, на которых расположены объекты культурного наследия, определенные участки лесного и водного фондов.

Ставка Арендной Платы За Землю На 2021 Год Москва

Поэтому выяснение кадастровой стоимости должно соответствовать букве закона и проводится специализированной кадастровой службой Российский Федерации.

Онлайн журнал для бухгалтера По закону земельный налог отнесён к местным обязательным платежам.

В связи с этим сроки уплаты авансовых платежей по земельному налогу зависят от решения местных властей на соответствующей территории. Так, на основании п. 1 ст. Меню Внимание.

Данный сайт не является официальным источником информации.При распечатывании и оплате квитанции проверяйте правильность заполнения реквизитов из официальных источников.

Расчет стоимости аренды земли у муниципалитета. Сроки найма участка, находящегося в собственности администрации

Лицо, предложившее наибольшую сумму, выигрывает торги и получает право на найм надела. Торги могут быть инициированы самой администрацией или начаты по заявлению от гражданина.

Кроме того, земля может быть арендована в обход аукциона, если арендатор пользуется льготами, а также если на земельный участок при подаче заявления со стороны гражданина за 30 дней не нашлось претендентов, желающих участвовать в аукционе.

Если вы участвуете в торгах, тогда вся операция займёт неделю (плюс 50-60 дней ожидания итогового решения). Если же вы подаёте заявление на имя главы администрации, то будьте готовы на ожидание в течение 60 дней.

Земельный налог при аренде земельного участка

Это требование распространяется, например, на формирование списка освобожденных от уплаты платежей налогоплательщиков. Как пример такой правоприменительной практики может являться снижение сумм его оплаты пенсионерам на необлагаемую часть, применяемой в некоторых регионах РФ.

Для физ. лиц срок уплаты, в том числе и при аренде земельного участка – один раз в год после получения квитанции на оплату – налогового уведомления. В нем содержатся все необходимые для оплаты реквизиты и приведен размер налога.

Такое уведомление налоговые органы должны сформировать до 01 марта года, следовавшего за отчетным. По установившей практике вместе с уведомлением гражданину одновременно представляется форма заявления на случай несоответствия данных, которые содержаться в уведомлении, фактическим обстоятельствам формирования сумм налога по конкретному объекту налогообложения.

Сроки, стоимость и налоги аренды земли у администрации

Размер и механизм ее внесения обговаривается в обязательном порядке в договоре.

Плата устанавливается на основании законодательных правил и принципов определения арендной платы и различается в зависимости от категории земли, местных условий и других критериев. Законодательство позволяет изменять размер арендной платы как в сторону уменьшения, так и в сторону увеличения.

Арендная плата за землю в г

При нарушении любого из перечисленных условий взимается арендная плата в размере 1.5% от кадастровой стоимости.

В случае заключения договора аренды без проведения торгов для объектов социально-культурного и коммунально-бытового назначения, реализации масштабных инвестиционных проектов арендная плата в зависимости от категории таких объектов может устанавливаться в процентах от кадастровой стоимости либо по результатам рыночной оценки стоимости права аренды.

Арендодателю — о последствиях экономии на земельном налоге

389 НК РФ, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, если иное не установлено названным пунктом. Указанные права на земельный участок подлежат государственной регистрации (ч. 1 ст. 131 ГК РФ), которая в силу п.

Видео:Аренда земельного участка — без торгов с 1 марта 2023 годаСкачать

Срок Оплаты Аренды Земли За 2 Квартал 2021

Возьмем Ивана Ивановича, решившего взять в аренду землю для ведения огородничества. Период аренды – май-сентябрь (включительно) 2021 года, рыночная оценка земли производилась в декабре 2015 (за полгода по правилам), договор заключался тогда же. Стоимость земли на лето 2021 оценена в 100 000 рублей.

Стоимость аренды земли зависит от ситуации в стране. Сейчас всё ещё продолжается кризис, но он не может длиться вечно.

Как и в 2008 году падение цен на землю вскоре сменилось новым ростом, так и сейчас разорванные отношения с Европой должны замениться на внутреннее производство.

Недавно было объявлено, что впервые с 2014 года ВВП страны перестал падать и наметился незначительный рост. Это значит, что пик кризиса миновал и начинается новый подъем. Значит, стоимость аренды скоро также пойдет в рост.

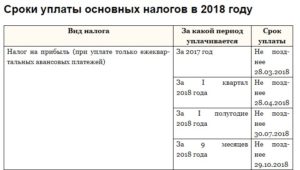

Сроки уплаты налогов в 2021 году: таблица, календарь

При расчетах на основе фактической выручки средства необходимо переводить не позднее 28-го числа месяца, следующего за отчетным. Если выбран ежемесячный аванс, перевод осуществляется в тот же месяц, в котором получена прибыль. Доплата производится в следующем месяце также не позднее 28-го числа.

https://www.youtube.com/watch?v=SgR-JNNuHmU

Юрлицо платит пени вместе с налогом, выплата которого задержалась, или вскоре после него. Если юрлицо не перечисляет накопившиеся проценты, они могут быть списаны со счета или получены через реализацию имущества.

Истекает срок уплаты аренды за II квартал 2021 года

10 июля 2021 года заканчивается срок уплаты арендных платежей за II квартал 2021 года. За нарушение сроков внесения арендной платы, Арендаторы уплачивают Арендодателю пени в размере 0,5% от суммы невнесенной арендной платы за каждый календарный день просрочки.

В отношении арендаторов, нарушающих сроки уплаты арендной платы, администрацией МО «Зеленоградский городской округ» направляются в судебные органы исковые заявления о расторжении договоров аренды земельных участков, а также о взыскании арендной платы и штрафных санкций. Кроме того, в отношении недобросовестных арендаторов принимаются иные меры, включая отказ в продлении сроков договора аренды, отказ о выдаче разрешения на строительство до рассмотрения дела в суде.

Срок уплаты налога на прибыль за 1 квартал 2021 года

Важно! Ознакомьтесь с основными правилами расчета и уплаты ежемесячных и ежеквартальных авансов по налогу на прибыль от ведущих специалистов ФНС. Скачайте справочники и образцы документов, которые помогут правильно и своевременно произвести оплату налога на прибыль за 1 квартал 2021 года:

По итогам каждого из указанных периодов определяют квартальный авансовый платеж. Эту сумму показывают в декларации. По сути она представляет собой налог на прибыль, полученный за весь отчетный период. Но это не задолженность фирмы, так как в отчетном периоде начисляют авансовые платежи:

Срок уплаты налога на имущество за 2 квартал 2021 года

Налоговый кодекс предписывает уплату аванса не позднее 30 числа месяца, следующего за отчетным периодом. Отчетными периодами признаются 1 квартал, полугодие и 9 месяцев. А для имущества, по которому налог считают по кадастровой стоимости, такие периоды — первый, второй и третий квартал года.

- если в региональном законе установлено, что отчетных периодов по налогу на имущество нет, то никаких отчетов и платежей до конца года не нужно;

- когда отчетные периоды отличаются от прописанных в кодексе, соблюдайте региональные нормы;

- когда закон субъекта РФ ничего не говорит по поводу отчетных периодов, нужно следовать нормам кодекса.

Налог на прибыль за 1 квартал 2021 года — срок сдачи

Уплата авансовых платежей, рассчитанных в декларации по итогам 1 квартала, должна быть осуществлена либо однократно также до 29 апреля, либо тремя частями в сроки до 29 апреля, 28 мая, 1 июля. Однако в течение всего 1 квартала платятся такие же авансы, как и в 4 квартале предыдущего года.

- В течение 1 квартала текущего года ежемесячно в срок до 28.01, 28.02, 28.03 перечисляются авансы в таком же размере, в каком они должны быть уплачены в течение 4 квартала предыдущего года.

- По окончании 1 квартала на основании сдаваемой декларации производится уплата авансов, рассчитанных по итогам 1 квартала, в течение всего 2 квартала в сроки до 28.04 (29.04 — в 2021 году), 28.05, 28.06 (01.07 — в 2021 году).

Сроки сдачи отчетности и уплаты налогов за 2 квартал 2021 год (за 1-е полугодие)

Налогоплательщики, рассчитывающие ежемесячные авансовые платежи исходя из фактически полученной прибыли, представляют налоговые декларации и уплачивают авансовые платежи не позднее 28 дней после отчетного месяца. А именно: 28 мая (за январь-апрель 2021г.), 28 июня (за период январь-май), 29 июля (за период январь – июнь).

Налоговым Кодексом установлены сроки уплаты налогов и сроки сдачи налоговой отчетности. Федеральными законами определены сроки сдачи бухгалтерской отчетности, отчетности в Пенсионный фонд и фонд социального страхования.

Сроки уплаты земельного налога

Реквизиты для оплаты земельного налога в 2021 года для физических лиц следует узнавать в местной администрации. Обращаться в налоговую службу нет необходимости. Поскольку, средства поступают в локальные бюджеты, то занимается этим администрация города.

https://www.youtube.com/watch?v=2Xqh9BbPy7s

К примеру, в городе федерального значения Севастополе указанные даты совпадают. То есть, землепользователи подают декларации до первого февраля и к указанному времени они обязаны выплатить земельный сбор.

Как рассчитать налог на землю для юридических лиц в 2021-2021 годах

В соответствии с решением общего собрания товарищество собственников жилья приватизировало дворовой участок многоквартирного дома в конце января 2021 года. Согласно ст. 394 НК РФ налоговая ставка, применимая к данной категории земель, равна 0,3%, при этом стоимость землевладения составляет 9000000 рублей.

Земельный налог на 2021 год будет рассчитываться следующим способом: 9000000 руб. * 0,3% * 11/12 = 24750 рублей. Значение 11/12 является коэффициентом учета полных месяцев владения недвижимостью.

Общее количество таких месяцев за отчетный период равняется 11, так как право собственности оформлено в конце января (соответственно, январь не может приниматься за полный месяц).

Важно: лица, использующие землю на правах безвозмездного пользования либо по арендному договору, не могут быть признаны налогоплательщиками, соответственно, обязательств по уплате земельных налогов перед государством не имеют.

Налог на землю сроки сдачи отчетности

Отчет об использовании сумм страховых взносов на финансирование предупредительных мер по сокращению производственного травматизма и профессиональных заболеваний работников подается одновременно с 4-ФСС (п. 6 Порядка представления отчета, утв.

где можно подписаться на напоминания о той или иной форме отчетности и сообщения будут приходить на е-мейл в выбранное время. Чтобы подписаться, выберите нужное событие, и нажмите кнопку «Включить напоминание об этом событии».

Ставки и сроки оплаты авансовых платежей по земельному налогу для юридических лиц

В Налоговом кодексе России определен промежуток времени, в который обязательно нужно представить декларацию по взносам на землю. Этим днем является 1 февраля календарного года, следующего сразу за отчетным.

Налоговый кодекс закрепляет за муниципалитетами районов права устанавливать налог на землю, а также определять конкретный регламент, регулирующий его уплату и исчисление.

Бухгалтер на предприятии должен найти решение городского совета в регионе расположения юридического лица и выяснить, должен ли он платить деньги, и в каком размере.

Решение муниципалитетов обязательно должно быть задокументировано и официально принято, только тогда появляется необходимость его исполнения.

Рекомендуем прочесть: Молочная Кухня Для Беременных В Москве

Срок уплаты аренды земли

- налог за весь 2021 год в Москве надо успеть оплатить до 01 февраля 2021 года (ст. 3 Закона г. Москвы «О земельном налоге»).

- за третий квартал – не позже 31 октября;

- авансовый платеж земельного налога за 2 квартал 2021 года – до 31 июля включительно;

Об изменении правил внесения арендной платы за землю в Нефтекамске смотрите в следующем видеосюжете: Способы определения стоимости участка Каждый потенциальный арендатор желает знать, сколько примерно может стоить арендуемая им земля.

Земельный налог для юридических лиц в 2021 году: сроки и правила уплаты

Пунктом 1 ст. 397 НК РФ установлен ориентировочный срок для уплаты годовой суммы налога – день, когда должна быть представлена декларации по земельному налогу, но не раньше. Этот день — 1 февраля года, следующего за отчетным (п. 3 ст. 398 НК РФ).

Когда объект находится в общем владении, цену на кадастр нужно разделить на число фирм. Пример – территорией владеют 5 предприятий в размере 1/5 доли. Цена земли одной конторы определяется как одна пятая часть от кадастровой стоимости.

Когда организациям и ИП необходимо уплатить налоги за 2 квартал 2021 года

Начисление и уплата прочих платежей (в т. ч. при ПСН и налоге на профдоход) зависят от наличия облагаемого ими объекта. Поэтому решая, когда платить налоги за 2 квартал, в первую очередь необходимо понять, должен ли начисляться этот налог вообще.

https://www.youtube.com/watch?v=MkdDN4AY-Lc

Аналогичная ситуация с платежами по авансам складывается и для земельного налога, уплачиваемого юрлицами. С той разницей, что решение о делении года на отчетные периоды и установлении сроков уплаты авансов по налогу принимает муниципальное образование (п. 3 ст. 393, п.

1 ст. 397 НК РФ). Это приводит к еще более дробному делению территорий РФ по условиям начисления и уплаты этого налога. Исключение — только Москва, Санкт-Петербург и Севастополь, т. е.

те субъекты РФ, которые устанавливают правила применения налога на землю для города в целом.

Земельный налог за 2 квартал 2021

- Порядок исчисления и уплаты налога

- Льготы по налогам пенсионерам — порядок предоставления и образец заявления

- Перерасчет налога за прошлые годы

- Льготы по земельному налогу в Москве

- Льготы на 6 соток

- Ставки земельного налога в Москве в 2021 — 2021 году

Также на официальном сайте ФНС есть , позволяющий узнать условия налогообложения на территории любого муниципального образования. Например, в Санкт-Петербурге срок уплаты земельного налога — до 10 февраля включительно (Закон г.

Видео:Выкуп земли из аренды в собственностьСкачать

Авансовые платежи по земельному налогу

Законодательно предусмотрено, что земля предоставляется в пользование населению на платной основе. Под платой понимают специальный сбор за участок земли.

Чтобы избежать административных взысканий и не иметь проблем с государственными службами, землевладельцам необходимо понимать порядок расчета и начисления сбора, а также особенности его оплаты и возможные взыскания за несвоевременность поступления денежных средств.

Нужно ли перечислять авансовые платежи по земельному налогу?

Уплата авансовых платежей по земельному налогу производится любым ее владельцем: компанией, обычным гражданином или частным предпринимателем. В соответствии с НК РФ определены также категории для льготного налогообложения.

Под сбор попадают земли, соответствующие следующим критериям:

- Находятся на территории, где действуют налоговые пошлины;

- Оформлены для пожизненного или бессрочного использования, находятся в собственности лица, отнесенному к категории налогоплательщиков;

- Приобретены с соблюдением всех законодательных норм.

Предусмотрена поквартальная уплата соответствующих авансовых платежей, что подтверждается законами конкретного региона, руководствуясь общими территориальными нормами. При этом организации обязаны рассчитывать его самостоятельно, а ИП и граждане могут руководствоваться уведомлением с квитанцией, которые составляет и пересылает налоговая служба.

Другие подробности, связанные с налогом с продажи земельного участка в 2021 году (для физических лиц), имеются в следующей статье.

Начисляются ли пени на авансовые платежи по земельному налогу?

Пени по авансовым платежам по земельному налогу начисляются при полной или частичной неуплате суммы выплат в сроки, установленные законодательством.

Налогоплательщик обладает возможностью рассчитать ее самостоятельно по общедоступной формуле, начиная со следующего дня, сразу после истечения 90 дней с отведенного для уплаты периода.

Если было выявлено нарушение контролирующими органами, расчет производится ими уже с первого же дня просрочки.

Законодательство предусматривает ряд причин, по которым владелец освобождается от пени. Среди них обстоятельства, не зависящие от налогоплательщика и связанные с работой банка или самой налоговой службы.

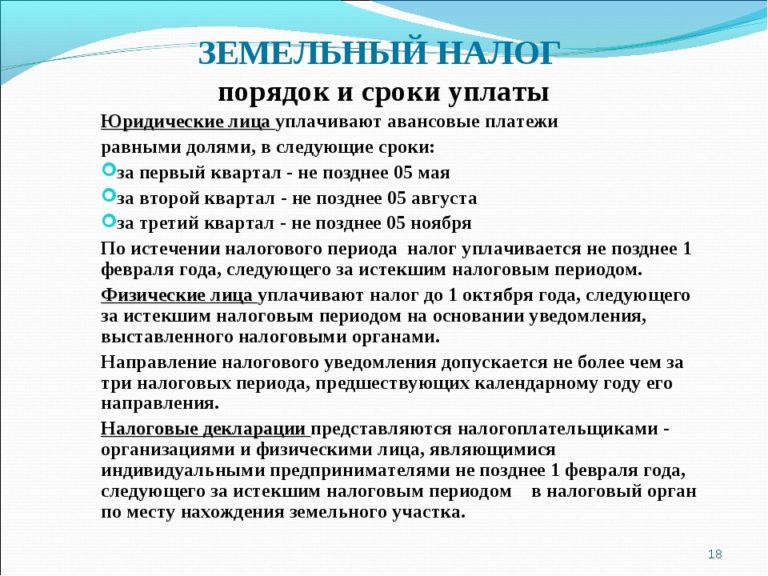

Сроки уплаты авансовых платежей по земельному налогу в 2021 году

Сроки уплаты авансовых платежей по каждому из кварталов определяются местными властями на год, отдельно для юридических и прочих лиц. Организации должны самостоятельно следить за выполнением собственных обязательств по земельным выплатам, в то время как ИП и обычные владельцы земли, получают специальные бланки уведомлений с квитанцией.

https://www.youtube.com/watch?v=IpYWQna61fY

Срок уплаты устанавливается не раньше, чем предоставляется соответствующая сбору декларация. Несмотря на возможные отличия графика, установленного местными властями, обычно, конечным сроком перехода между кварталами устанавливается месяц, следующий за последним квартальным: апрель, июль и октябрь.

Авансовые платежи по земельному налогу в 2021 году для юридических лиц

Организации являются отдельной категорией плательщиков налоговых сборов: процедура и сроки отличаются от физических лиц, что подтверждается муниципальными законами. Все нюансы уплаты авансовых платежей по земельному налогу полностью регулируются местными властями.

Несвоевременная его уплата приводит к начислению пени: ежедневного процента от суммы задолженности. При расчете денежной составляющей сбора для юридического лица, бухгалтерии придется использовать кадастровую стоимость участка и коэффициент ставки налога.

Кстати, имеется статья о КБК по земельному налогу в 2021 году для юридических лиц.

Как рассчитать сумму авансового платежа по земельному налогу?

Расчет авансовых платежей по земельному налогу происходит сразу на весь год, а получившаяся сумма делиться поровну на кварталы. Изначально величина представляет собой произведение кадастровой стоимости участка на установленную в регионе налоговую ставку, получившееся число делят на 100%, переводя в денежную сумму.

При необходимости рассчитать выплату в неполном году (например, в случае покупки земли в середине года) применяется специальный коэффициент, равный отношению количества фактических месяцев владения к числу месяцев в квартале. Неполные месяцы округляются по правилам математики.

Пример расчета

Но для наглядности нужно привести пример расчета суммы авансового платежа по земельному налогу.

Если участок зафиксирован в кадастре под стоимостью в 1 840 211 рублей, а ставка составляет 1,5%, то годовой налог будет составлять 27 603 рублей. Сумма, которая должна быть заплачена в квартал, составит 6 900 рублей. Если участок был приобретен 16 февраля, то сумма сбора за ближайший квартал будет равна 1/3 от обычной квартальной платы, то есть 2 300 рублей.

Таким образом, владельцу нужно знать сумму квартальной платы и для аванса — делить ее на 3.

Ответственность за неуплату авансовых платежей по земельному налогу

Согласно 31 главе НК, налоговой базой исчисления земельной выплаты являются статьи 53 и 54, где определено, что за неуплату полной суммы исчисления, владелец земли принуждается к уплате пени.

В ст. 122 НК РФ говорится об ответственности, которая наступает за неуплату любого сбора, но фактически за авансовый платеж по земельному налогу не сказано ничего. Можно сделать вывод, что ответственность за невыполнение своих обязательств перед государством, владелец понесет наказание согласно статьям 119 и 122 НК.

Следует иметь в виду, что каждый землепользователь по закону должен выплачивать государству определенный процент пошлины. Реализуется данная процедура в обязательном порядке и в соответствии с установленными НК РФ правилами.

Скачать последнюю редакцию НК РФ

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- 8 (800) 350-83-59 — все регионы РФ.

Видео:ПОКУПКА УЧАСТКА КОТОРЫЙ В АРЕНДЕ! ПРОБЛЕМЫ И НЮАНСЫ ПОКУПКИ.Скачать

Плата за аренду и порядок отчисления налогов за земельные участки

По законодательству РФ использование земель является платным. Формами оплаты выступают арендная плата за землю и налоги.

Арендная плата закрепляется договором по соглашению сторон в соответствии с нормативно-правовыми актами местного и государственного уровня.

Налоги, в свою очередь, представляют собой властные предписания государства пользователям земли на обязательную уплату определенных Налоговым кодексом платежей. При уплате налогов предусмотрены изъятия земель из тех, которые подлежат оплате налога, а также льготы на выплаты налогов по земельным участкам.

Законодательство

За земельные участки, передаваемые в аренду, взимается арендная плата (п. 3 ст. 65 ЗК РФ). Определение размера оплаты аренды земельного участка — существенное условие договора аренды земельного надела.

https://www.youtube.com/watch?v=g-XfnW3jULU

Статья 39.7 Земельного кодекса РФ устанавливает величину платы за аренду земельного участка, который принадлежит государству или муниципальной администрации.

Это принципы:

- Предсказуемости расчета размера платы за аренду, по которому нормативно-правовыми актами органов государственной власти и местного самоуправления закрепляется порядок определения суммы арендной платы и ситуации, при которых возможно пересмотреть размер оплаты по требованию арендодателя в одностороннем порядке;

- При расчете арендной платы должна быть организована предельно допустимая простота расчета, что означает определение платы на основе кадастровой стоимости;

- Недопущение ухудшения экономического состояния пользователей и владельцев земельного участка в ходе переоформления ими своих прав на землю. Данный принцип закрепляет невозможность превышения размера платы за аренду в связи с переоформлением прав на землю более чем в 2 раза по сравнению с земельным налогом на такой земельный участок;

- Принятие во внимание необходимости в поддержке социально значимой деятельности путем фиксирования размера арендной оплаты в границах, не превышающих земельный налог. Принцип также защищает интересы лиц, которые по законодательству освобождаются от уплаты налога на землю;

- Запрет необоснованных предпочтений. Это означает, что размер арендной платы не должен различаться за земли публично-правового образования, относящиеся к одной земельной категории, применяемые для одного и того же назначения и предоставляемые по одинаковым основаниям.

Пункт 4 статьи 22 ЗК РФ об аренде земельных участков устанавливает, что размер платы за аренду земли определяется договором аренды. Естественно, при определении размера оплаты в договоре необходимо опираться на вышеназванные законодательные принципы.

Формы платы за землю

Арендная плата, земельный налог, налог на недвижимость и нормативная цена земли являются формами платы за земельный участок (ст. 65 ЗК РФ).

Налогообложению подлежат арендованные земельные участки, их части и доли земельных участков в общей долевой собственности, предоставляемые физическим и юридическим лицам на праве собственности, владения и пользования.

Земельный налог — местный сбор, относящийся к доходам в бюджет муниципальных властей. Среди всех источников налоговых поступлений налог на землю составляет 12-20 %.

Важным показателем является нормативная стоимость земли — размер вложенных в участок средств или стоимость произведенной на земле продукции. К нормативной стоимости земли также относят рентообразующую способность участка, объем и соотношение спроса и предложения на земельном рынке, спрос платежеспособного населения, инфляцию, налоговые вычеты и прочие факторы.

Нормативная стоимость земли необходима для возмещения ущерба из-за отчуждения земли и вынужденной консервации (долгосрочное сохранение).

Что такое арендная плата?

Арендная плата — разновидность внесения платежей за использование земельного участка, устанавливаемая договором аренды. Арендная плата является регулярными платежами за аренду земельного надела по договору аренды земли.

Величина, сроки и условия внесения платы за аренду земли определяются договором на основании нормативно-правовых актов.

Земли государства и муниципалитета

Государственные и земли местных региональных властей — это преобладающая часть всех земельных участков территории России. Регламентация размеров арендной платы является важнейшей частью определения доходов в казну государства.

По Земельному кодексу РФ арендатор государственных и муниципальных земель может вносить оплату 2-мя способами:

- Земельный налог;

- Налог на недвижимость.

В соответствии с пунктом 2 Правил определения размера арендной платы, а также порядка, условий и сроков внесения арендной платы за земли, находящиеся в собственности Российской Федерации размер арендной платы определяется следующими методами:

- На основании кадастровой цены земельных наделов;

- По итогам торгов, проводимых на аукционе;

- По ставкам арендной платы либо методическим указаниям по ее расчету, утверждаемым Министерством экономического развития РФ;

- На основании рыночной цены земель, которая устанавливается законодательством России об оценочной деятельности.

Если арендуемый земельный участок предоставляется арендатору без организации торгов с определенной целью, то плата рассчитывается по кадастровой стоимости в размере:

- 0,01 % от ее суммы в отношении земельных наделов:

- Предоставленных физ. или юр. лицу, у которых есть право освободиться от внесения земельного налога, что закреплено нормативной базой о налогах и сборах;

- Предоставленных физическому лицу с правом на снижение налоговой базы в случае, если при таком снижении налоговая база оказывается равной нулю;

- Предоставленных физическому лицу с правом на снижение налоговой базы в случае, если налоговый вычет меньше налоговой базы. В такой ситуации 0,01 % будет действовать в отношении платы, которая равняется размеру такого налогового вычета.

- Изъятых из оборота, если земля может быть передана в арендные отношения в соответствии с федеральным законодательством;

- Загрязненных отходами высокой токсичности, радиоактивными веществами. Также земли, на которых произошло заражение, загрязнение и деградация, не включая ситуации с консервацией земель и изъятием их с оборота;

- Предоставленных в целях расположения диппредставительств других стран и консульских учреждений в России, если иной порядок не установлен международными соглашениями.

- 0,6 % от кадастровой стоимости в отношении земель:

- 1,5 % от цены по кадастру для земельных наделов в случаях, предусмотренных статьей 39.7 ЗК РФ пунктом 5.

- 2 % от кадастровой стоимости при земельных участках:

- Предоставленных недропользователю в целях осуществления работ, касающихся использования недр;

- Предоставленных без организации торгов, на котором нет зданий, сооружений, объектов неоконченного строительства и пр.

Как на размер арендной платы влияет месторасположение земельного участка?

При определении размеров арендной платы за землю в разных регионах на различных уровнях применяются свои системы коэффициентов.

https://www.youtube.com/watch?v=dTVY8CnY7wU

К примеру, по Закону Московской области от 07.06.1996 № 23/96-ОЗ «О регулировании земельных отношений в Московской области» в определенных ситуациях размер платы за аренду измеряется формулой с 3-мя коэффициентами:

А=Аб×Кд×Пкд×Км×S, где

А — арендная плата за землю, Аб — базовый размер платы, Кд — коэффициент, учитывающий разновидность разрешенного способа применения земли, Пкд — корректирующий коэффициент, Км – коэффициент, учитывающий территориальное местонахождение надела в муниципальном регионе, S — площадь арендуемой земли.

Что такое налог на аренду земельного участка (НДС)?

Земля относится к природным ресурсам в соответствии с пунктом 1 статьи 1 Земельного кодекса России. В то же время право пользования природными ресурсами не облагается налогом на добавленную стоимость (пп. 17 п. 2 ст. 149 Налогового кодекса РФ).

Юридическим лицом, являющимся арендатором, представляется в налоговую по месту своей регистрации соответствующая налоговая декларация по НДС. Но так как вышеуказанные нормы освобождают арендную плату за земельные участки от НДС, то налоговым агентам необходимо только заполнить раздел 7-ой налоговой декларации об операциях, не подлежащих налогообложению.

Второй раздел декларации по такой операции не заполняется. Декларацию необходимо заполнить в соответствии с Приказом Минфина РФ от 15.10.2009 № 104н «Об утверждении формы налоговой декларации по налогу на добавленную стоимость и Порядка ее заполнения».

Как рассчитывается налог на земельный участок?

Налоговая сумма рассчитывается в конце налогового периода (1 год) соответственно процентной доле налоговой базы по налоговой ставке, если иной порядок не предусматривается пунктами 15 и 16 НК РФ.

Оплачивается налог на сданный в аренду земельный участок налогоплательщиками в бюджет по месту расположения земли. Порядок и сроки уплаты устанавливаются нормативными документами представительных органов муниципалитета (законы Москвы, Санкт-Петербурга, Екатеринбурга).

Расчет суммы налога производится формулой:

Земельный налог = Кст x Д x Cт x Кв,

- в которой Кст — кадастровая цена земельного надела (кадастровую стоимость можно выяснить на официальном сайте Росреестра либо с помощью кадастровой карты);

- Д — размер доли в праве на землю;

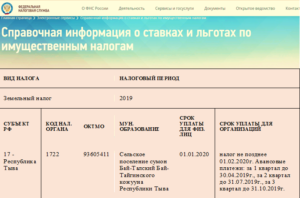

- Ст — размер налоговой ставки (налоговая ставка отображается в справочной информации о ставках и льготах по имущественным налогам на сайте Федеральной налоговой службы);

- Кв — коэффициент владения землей (используется лишь в ситуации, когда владение составляет неполный год).

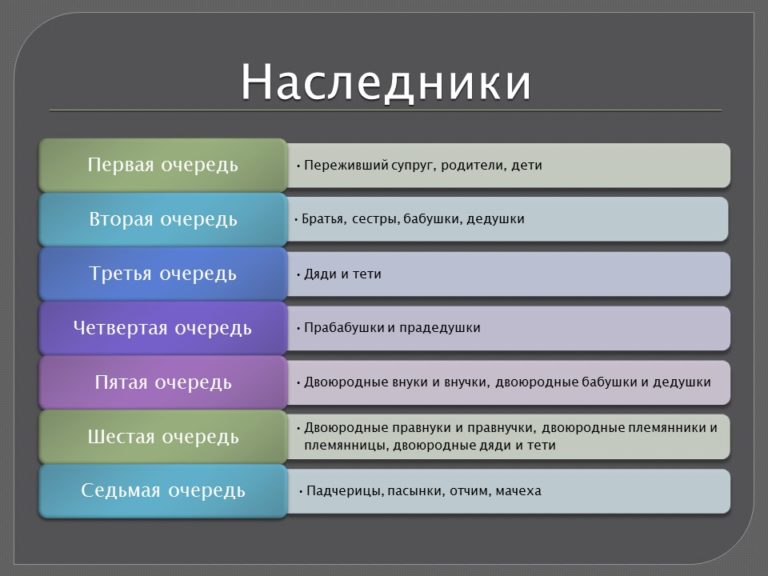

Уплата налогов и арендной платы при переходе аренды земли по наследству

Если на протяжении года право собственности, право пожизненного наследуемого владения, право постоянного (бессрочного) пользования земельными наделами перешли от одного лица к другому, налог на землю будет считаться и предъявляться к оплате прежним собственником земли, землевладельцем, землепользователем с 1 января данного года и до того месяца (включая его), в котором было утрачено право на земельный надел. Новый арендатор-наследник платит только со следующего месяца после месяца возникновения прав на землю.

За земельные участки, на которых расположены наследуемые жилые дома, нежилые здания и сооружения, платить налог следует с даты открытия наследства. Дата, время, момент открытия — день смерти наследодателя.

Наследники, принявшие наследство до того, как наступил срок налогового учета, платят налог вместе со всеми налоговыми обязательствами наследодателя.

Не нашли ответа на свой вопрос? Звоните на телефоны горячей линии. 24 часа бесплатно!

+7 (499) 110-86-72

Москва и область

💡 Видео

5.2. Права и обязанности сторон по договору аренды. Расторжение и продление договораСкачать

Договор аренды земельного участкаСкачать

Арендная плата в валюте. Договор аренды недействителен?Скачать

Закон о педерастах - Курултаю важнее чем компенсации выплаты пенсии нашим ветеранам- БашкортостанСкачать

Арендная плата за землю должна примерно равняться второй пенсииСкачать

Заплати за аренду землиСкачать

Как расторгнуть договор аренды земли с недобросовестным арендатором?Скачать

Вопрос Эксперту - "Оформила аренду на землю. Надо ли платить земельный налог?" – УФНС по РТСкачать

Нагуманов Вадим Геннадьевич - Нужно ли платить за аренду участка, если не было квитанций?Скачать

Выкуп земли из АРЕНДЫ В СОБСТВЕННОСТЬСкачать

Земельный налог и арендная плата на использование земельного участкаСкачать

Как платить земельный налог в 2023 годуСкачать

Вот почему не нужно сдавать квартиру в аренду! #квартиры #аренда #ремонт #обзорСкачать

Как платить налоги, если сдаёшь квартиру в аренду? Два варианта. Самозанятые!Скачать

Форма арендной платы за землю | Советы Аграрию #1 | Kosovan Legal GroupСкачать

Узнать срок аренды земельного участка за 3 минутыСкачать