Планом счетов бухгалтерского учета (Приказ Минфина № 94н от 31.10.2000) для отражения начисления, выплаты зарплаты и удержания из нее предусмотрен счет 70 «Расчеты с персоналом по оплате труда». Именно по нему формируются бухпроводки по зарплате в корреспонденции с другими счетами.

Счет является пассивным, и его сальдо по кредиту отражает сумму задолженности по оплате труда организации перед своими работниками. По кредиту счета отражается начисление оплаты за выполнение трудовых обязанностей.

По дебету отражается перечисление с расчетного счета или выдача заработной платы из кассы, проводка, отражающая сумму удержаний.

Аналитический учет следует организовать по каждому сотруднику отдельно. Это позволит в любой момент времени получить актуальную информацию по начислениям и задолженностям каждого отдельного работника компании.

К главным этапам организации учета зарплаты относятся:

- Начисление оплаты труда.

- Расчет и учет удержаний из зарплаты.

- Начисление страховых взносов.

- Выплата зарплаты.

- Перечисление налога на доходы физлиц и страховых взносов.

Все этапы бухгалтер повторяет каждый месяц. И для каждого случая формируется своя проводка. Ниже приведем корреспонденции счетов, которые используются наиболее часто.

- Проводки по начислению заработной платы

- Удержание из заработной платы: проводки

- Выдана заработная плата: проводка

- Ндфл и страховые взносы: начисление и уплата

- Проводки по ЗП: отражение в регистрах учета

- Форма Т-54

- Пример начисления зарплаты: расчет и проводки

- Удержание Профсоюзных Взносов В 1с 8 Бюджет Проводки 2021

- Членские взносы: проводки в бухучете

- Пример отражения в учете бюджетной организации начисления зарплаты

- Бизнес

- Инфраструктура

- Порядок формирования проводок по зарплате в бюджетной организации

- Удержание профсоюзных взносов в 1с 8 Удержание профсоюзных взносов в 1с 8. 2

- Налогообложение некоммерческих организаций

- Пример

- Членские взносы в СРО: бухгалтерские проводки

- Сче 302.62 Кэк В 2021 Году

- Бюджетная классификация в 2021 году: примеры

- Вход для клиентов

- КОСГУ-2021: учитываем новшества

- Новации 2021 года: к чему готовиться бухгалтерам бюджетных организаций

- Кпс для бюджетных учреждений расшифровка 2021 счета 105 и 101

- Новое в бюджетной классификации на 2021 год

- Проводки по заработной плате в бюджетном учете

- Учет удержаний из заработной платы: проводки и примеры

- Основания и порядок удержания из заработной платы

- Доходы, не подлежащие удержаниям

- Очерёдность удержаний

- Ограничение размера удержаний

- Пример расчета удержания из заработной платы

- Обязательные удержания

- По исполнительным документам

- По инициативе работодателя

- По заявлению сотрудника

- Проводки По Удержанию Профсоюзных Взносов В Бюджетном Учреждении С 2021 Года

- Учет удержаний из заработной платы: проводки и примеры

- Удержание профсоюзных взносов с выходного пособия проводки в бюджетном учете

- Какие проводки использовать, чтобы отразить операции по зарплате

- Выплаты по удержанию профсоюзных взносов

- Профсоюзные взносы — с чего удерживаются, размер, проводки

- Проводки бюджетного бухгалтерского учета с примерами основных операций

- На какой бух счет относить профсоюзные взносы

- 🔍 Видео

Проводки по начислению заработной платы

Начисление оплаты труда отражается по кредиту счета 70. Корреспондирующие счета при начислении зарплаты отражают направление учета затрат в зависимости от выполняемых работником трудовых функций. Также по кредиту счета 70 отражаются начисления оплаты за время отсутствия работника по причине болезни или отпуска.

| Начислена заработная плата работникам основного производства, проводка | 20 | 70 |

| Работникам вспомогательных производств | 23 | 70 |

| Работникам подразделений, обслуживающих основное производство, начислена заработная плата, проводка | 25 | 70 |

| Сотрудникам управления и общехозяйственных подразделений начислена ЗП, проводка | 26 | 70 |

| Выполняются строительные работы нового административного здания своими силами: начислена зарплата, проводка | 08 | 70 |

| Рассчитана зарплата работников торговой организации | 44 | 70 |

| Рассчитана оплата по листкам нетрудоспособности за счет работодателя (первые три дня) | 20, 25, 26, 44 | 70 |

| Рассчитана оплата по листкам нетрудоспособности за счет ФСС | 69 | 70 |

| Отражены начисленные выплаты, не связанные напрямую с трудовой деятельностью (например, премия к юбилею сотрудника) | 91 | 70 |

| Если формируется резерв на оплату отпусков | ||

| Сделано отчисление в резерв на дату, когда начислена заработная плата работникам, проводка | 20, 25, 26, 44 | 96 |

| Начислены отпускные | 96 | 70 |

Удержание из заработной платы: проводки

Удержания из оплаты труда отражаются по дебету счета 70. Основные из них:

- НДФЛ;

- алименты, иные удержания по исполнительным листам;

- взносы в профсоюзную организацию;

- возмещение предприятию нанесенного ущерба или убытка.

| Исчислен НДФЛ | 70 | 68 |

| Удержаны платежи по исполнительным листам (алименты, штрафы) | 70 | 76 |

| Удержаны суммы возмещения недостач и ущерба по вине работника | 70 | 73 |

| При увольнении удержана оплата за неотработанные дни отпуска, сторно | 96 (20, 25, 26, 44) | 70 |

Выдана заработная плата: проводка

Заработная плата по желанию сотрудника может выдаваться ему наличным или безналичным путем. Независимого от того, перечислена на карточку или выдана ЗП из кассы, проводка формируется по дебету счета 70.

| Выдана из кассы заработная плата, проводка | 70 | 50 |

| С расчетного счета банка на карты сотрудников выплачена заработная плата, проводка | 70 | 51 |

| Выплачены алименты и прочие удержания по исполнительным листам | 76 | 51 |

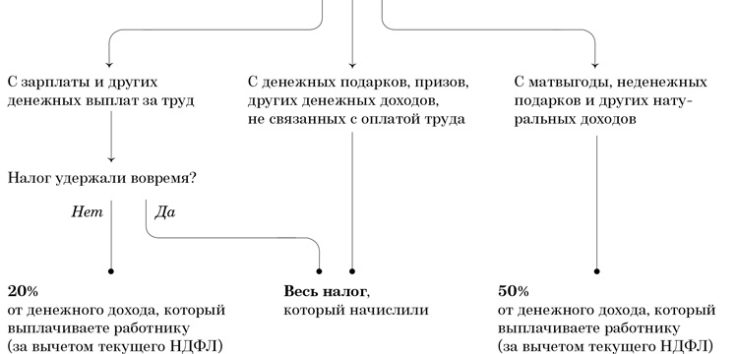

Ндфл и страховые взносы: начисление и уплата

Из выплат сотрудникам работодатели обязаны исчислять и перечислять государству:

- налог на доходы физических лиц (ставка для резидентов — 13 %);

- страховые взносы (22 % — ОПС, 5,1 % — ОМС, 2,9 % — ОСС).

Для учета налоговых платежей Планом счетов предназначен счет 68, а для начисления и учета страховых взносов — счет 69.

| Дебет | Кредит | |

| Исчислен НДФЛ | 70 | 68 |

| Произведен расчет страховых взносов | 20, 23, 25, 26, 44 | 69 |

| Перечислен удержанный НДФЛ в бюджет | 68 | 51 |

| Перечислены в бюджет страховые взносы | 69 | 51 |

Проводки по ЗП: отражение в регистрах учета

Формы регистров учета хозяйственных операций разрабатываются и утверждаются коммерческой организацией самостоятельно. Они должны в любой момент времени обеспечить возможность получения актуальной информации об активах и обязательствах компании.

https://www.youtube.com/watch?v=R0prsxmkoBs

Как было сказано выше, регистр учета зарплаты должен обеспечивать детализацию данных по каждому сотруднику. Также целесообразно детализировать данные по видам и суммам начислений, удержаний и выплат.

Организовать такой детализированный учет можно в самостоятельно разработанной форме, а можно воспользоваться Формой Т-54, утвержденной Госкомстатом в Постановлении № 1 от 05.01.2004.

Для начисления зарплаты и заполнения регистров по ее учету основанием могут являться:

- табели учета рабочего времени;

- трудовые договоры;

- приказы о премировании;

- приказы об отпусках;

- исполнительные листы и заявления об удержаниях;

- иные документы по нормированию и оплате труда.

Форма Т-54

Также, согласно статье 136 ТК РФ, работодатель обязан перед перечислением оплаты за труд известить персонал о начислениях и удержаниях. Сделать это можно, выдав сотруднику расчетный листок.

Его форма должна позволять в понятной форме сотруднику узнать о начисления, удержаниях и подлежащих получению суммах.

Информировать сотрудника можно как на бумажном носителе, так и в электронной форме, например, направив расчетный листок по электронной почте.

Пример начисления зарплаты: расчет и проводки

Рассмотрим на примере порядок формирования проводок по выплате вознаграждения сотрудникам. В ООО «Компания» трудятся два человека. Организация занимается оптовой торговлей и зарплата всех сотрудников относится на 44 счет. Зарплата выплачивается 10-го числа следующего месяца. В этот же день перечислены НДФЛ и алименты. Страховые взносы перечислены 14.12.2021.

Менеджер Петров П.П. выплачивает алименты по исполнительному листу — 25% от зарплаты. Все являются налоговыми резидентами, то есть ставка НДФЛ для всех установлена 13 %. Страховые взносы организация уплачивает по обычным ставкам (22 % — ОПС, 5,1 % — ОМС, 2,9 % — ОСС). Всем сотрудникам выплачивается зарплата на банковские карты.

| Ф.И.О. | Должность | Начислено по окладу | Пособие по болезни (вся выплата за счет ФСС) | НДФЛ | Алименты | К выплате | Страховые взносы | |

| ОПС | ОМС | ОСС | ||||||

| Иванов И.И. | Директор | 40 000 | 10 000 | 6500 | 43 500 | 8800 | 2040 | 1160 |

| Петров П.П. | Менеджер | 30 000 | 3900 | 6525 | 19 575 | 6600 | 1530 | 870 |

| Итого | 70 000 | 10 000 | 10 400 | 6525 | 63 075 | 15 400 | 3570 | 2030 |

Бухгалтер сформирует следующие проводки:

| 30 ноября 2021 | |||

| Начислена заработная плата | 70 000 | 44 | 70 |

| Пособие по нетрудоспособности | 10 000 | 69 | 70 |

| Удержан НДФЛ | 10 400 | 70 | 68 |

| Удержаны алименты | 6525 | 70 | 76 |

| Начислены страховые взносы (15 400 + 3570 + 2030) | 21 000 | 44 | 69 |

| 10 декабря 2021 | |||

| Выплачена зарплата | 63 075 | 70 | 51 |

| Перечислены алименты | 6525 | 76 | 51 |

| Уплачен НДФЛ а бюджет | 10 400 | 68 | 51 |

| 14 декабря 2021 | |||

| Перечислены страховые взносы | 21 000 | 69 | 51 |

Видео:Бухгалтерский учет понятно за 10 минутСкачать

Удержание Профсоюзных Взносов В 1с 8 Бюджет Проводки 2021

На какой бух счет относить профсоюзные взносы.

Перечисление профсоюзных взносов на счет профсоюзной организации отражается следующей бухгалтерской проводкой (п. 140 Инструкции N 174н, п. 168 Инструкции N 183н, п.

108 Инструкции N 162н): Дебет счета 0 304 03 830 (000) «Уменьшение кредиторской задолженности по удержаниям из выплат по оплате труда» Кредит счета 0 201 11 610 (000) «Выбытия денежных средств учреждения с лицевых счетов в органе казначейства». Пример.

Членские взносы: проводки в бухучете

Примечание от автора! Это связано с тем, что система государственного лицензирования профессиональной деятельности прекратила свое существование в 2010 году. Но их деятельность требует обязательного допуска, для чего существуют специальные комитеты, которые взяли на себя контрольные и надзорные функции. Поэтому участники регулируют себя сами, объединяясь в некоммерческие партнерства.

https://www.youtube.com/watch?v=rQlj1GcsMJI

Когда организация становится членом СРО, она принимает на себя обязанности по поддержке деятельности объединения, то есть финансовые издержки. Порядок установлен Федеральным законом № 315-ФЗ «О саморегулируемых организациях». Размеры взносов принимаются общим собранием участников и должны быть одинаковыми для всех.

Членские взносы — это постоянные регулярные платежи.

Пример отражения в учете бюджетной организации начисления зарплаты

Рассмотрим проводки для начисления зарплаты в бухгалтерском учете предприятия на конкретном примере.

Должностной оклад работника больницы составляет 24 000 руб. Сотрудник не имеет детей, следовательно, у него отсутствует право на стандартный вычет.

Начислен доход за март 2021 года — 24 000 руб.

Проводки по отражению операций, связанных с начислением и выплатой зарплаты, будут такими:

Начислена заработная плата работнику

Бизнес

Автоматизация бизнес-процессов • Интернет-магазины • Строительство • Телефонная связь • Оптовые компании

Инфраструктура

Город • Власть • Администрации районов • Суды • Коммунальные услуги • Подростковые клубы • Общественные организации • Городские информационные сайты

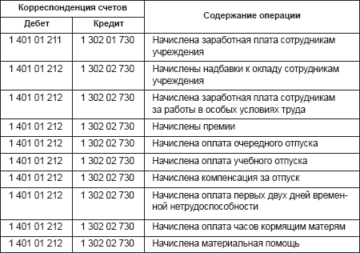

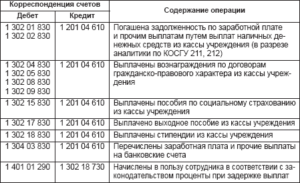

Порядок формирования проводок по зарплате в бюджетной организации

В бюджетной сфере для детализации движения денежных средств разработана классификация операций сектора государственного управления (сокращенно — КОСГУ). При этом к бухгалтерскому счету при формировании проводок следует добавлять код, определяющий вид поступления или выбытия объекта учета в соответствии с данной классификацией.

В частности, для начисления зарплаты бухгалтеру нужно использовать следующие коды КОСГУ:

- 211 — «Заработная плата»: сюда необходимо отнести расходы на все выплаты денежных средств в соответствии с договорными обязательствами; кроме этого, здесь отражают различные удержания из начисленной зарплаты сотрудника (членские профсоюзные взносы, НДФЛ, возмещение морального вреда, причиненного работником, алименты и пр. );

- 212 — «Прочие выплаты»: используется для начисления расходов на оплату не относящихся к зарплате дополнительных выплат, компенсаций (например, суточных при служебных командировках, компенсаций за использование автомобиля и пр. );

- пособия, например, те, что выплачиваются за счет ФСС сотрудникам, относят на подстатью 213 (в т. ч. пособие по беременности и родам, единовременное пособие при рождении ребенка, ежемесячное пособие по уходу за детьми и т. д. ).

Также для корректного распределения видов движения денежных средств нам понадобятся следующие КОСГУ:

- 730 — «Увеличение прочей кредиторской задолженности»;

- 830 — «Уменьшение прочей кредиторской задолженности»;

- 610 — «Выбытие со счетов бюджета».

Удержание профсоюзных взносов в 1с 8 Удержание профсоюзных взносов в 1с 8. 2

Согласно ч. 5 ст. 377 ТК РФ при наличии письменных заявлений работников, являющихся членами профсоюза, работодатель ежемесячно и бесплатно перечисляет на счет профсоюза членские взносы из заработной платы работников в соответствии с коллективным договором или соглашением.

Порядок перечисления членских взносов определен в письме ЦБ РФ от 27. 05. 1997 N 456 «О порядке перечисления на счета профсоюзов денежных средств (взносов) из заработной платы работников».

Согласно данному письму, указанные денежные средства перечисляются работодателем на банковский счет профсоюза, открытый по решению постоянно действующего руководящего выборного коллегиального органа, который осуществляет права юридического лица на основании ст. 8 Федерального закона от 12. 01. 1996 N 10-ФЗ, ст. ст. 8, 21, 32 Федерального закона от 19. 05. 1995 N 82-ФЗ и устава данного профсоюза.

В соответствии со ст. 137 ТК РФ удержания из заработной платы могут производиться только в случаях, предусмотренных законодательством. При этом по распоряжению руководителя организации может производиться удержание членских профсоюзных взносов, при безналичной системе расчетов с профсоюзными организациями.

Удержание членских профсоюзных взносов производится при наличии письменных заявлений членов профсоюзов, с просьбой о приеме от них членских профсоюзных взносов путем безналичного расчета.

В бухгалтерском учете удержание и перечисление членских взносов отражаются тем же порядком, что и удержание страховых взносов. К счету 76 открывается дополнительный субсчет 09.

Бухгалтер организации формирует проводку Д-т 70 К-т 76. 09

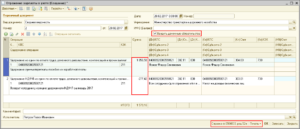

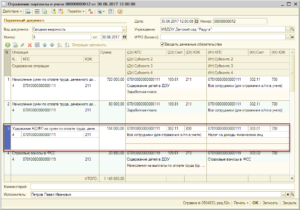

Теперь рассмотрим, как провести операцию по удержанию членских профсоюзных взносов в программе 1С Бухгалтерия.

Для этого нам необходимо:

- добавить и настроить новый вид расчета – Профсоюзные взносы;

- провести удержания в программе.

Налогообложение некоммерческих организаций

Журнал “Бухгалтерский учет в бюджетных и некоммерческих организациях“, 2010, № 1

ОСОБЕННОСТИ УЧЕТА ОСНОВНЫХ СРЕДСТВ НЕКОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ

Некоммерческой организацией в соответствии с Законом является организация, не имеющая извлечения прибыли в качестве основной цели своей деятельности и не распределяющая полученную прибыль между участниками.

Некоммерческие организации могут создаваться для достижения социальных, благотворительных, культурных, образовательных, научных и управленческих целей, в целях охраны здоровья граждан, развития физической культуры и спорта, удовлетворения духовных и иных нематериальных потребностей граждан, защиты прав, законных интересов граждан и организаций, разрешения споров и конфликтов, оказания юридической помощи, а также в иных целях, направленных на достижение общественных благ.

Пример

ООО «Строитель» сделало в СРО следующие взносы:

- за вступление – в сумме 1 500 000 руб.;

- в компенсационный фонд – 4 000 000 руб.;

- регулярный за членство (оплата сразу за годовой период) – 960 000 руб.

1. По вступительному платежу

| Операция | Проводка | Сумма, руб. |

| Произведение платежа за вступление в СРО | Дт 76 Кт 51 | 1 500 000 |

| Отражение взноса в текущих расходах | Дт 20 Кт 76 | 1 500 000 |

2. По взносу в фонд

| Операция | Проводка | Сумма, руб. |

| Произведение платежа в фонд СРО | Дт 76 Кт 51 | 4 000 000 |

| Отражение взноса в СРО в текущих расходах | Дт 20 Кт 76 | 4 000 000 |

3. По регулярным платежам

| Операция | Проводка | Сумма, тыс. руб. |

| Внесение годового членского взноса в СРО | Дт 76 Кт 51 | 960 000 |

| Отнесение взноса на расходы будущих периодов | Дт 97 Кт 76 | 960 000 |

| Списание ежемесячного платежа по членским взносам (960 000 / 12 мес.) | Дт 20 Кт 97 | 80 000 |

Сч. 90 рассматриваемые нами НКО не применяют. А сч. 91 используется только при проведении операций по продаже активов (абзац 2 п. 1 ПБУ 9/99, абзац 2 п. 1 ПБУ 10/99).

Ниже представлены проводки по основным операциям, осуществляемым НКО, которые не занимаются предпринимательской деятельностью.

Членские взносы в СРО: бухгалтерские проводки

Видео:Проводки по бюджетному учету: ТОП 5 сложностей с их составлениемСкачать

Сче 302.62 Кэк В 2021 Году

Согласно Инструкции 157н, по счету 302 в бюджетном учете обязательства могут быть приняты в иностранной валюте. В этом случае параллельно ведется учет в рублевом эквиваленте. При переоценке задолженности по состоянию на отчетные даты возникающие положительные или отрицательные курсовые разницы относят на финансовый результат текущего периода от переоценки активов.

- 731 – для организаций-участников бюджетного процесса (УБП);

- 732 – для госучреждений;

- 733 – для финансовых и нефинансовых организаций госсектора экономики;

- 734 – для иных нефинансовых юрлиц;

- 735 – для иных финансовых юрлиц;

- 736 – для НКО и физлиц, выполняющих работы и оказывающих услуги;

- 737 – для всех прочих физлиц;

- 738 – для наднациональных международных организаций;

- 739 – для нерезидентов.

Бюджетная классификация в 2021 году: примеры

Таким образом, пособие за первые три дня временной нетрудоспособности за счет средств работодателя, в случае заболевания работника или полученной им травмы с 2021 года отражается по соответствующему виду расходов 111, 121, 131 или 141 в увязке с подстатьей 266 КОСГУ.

Взаимоувязка вида расходов 112 с подстатьями 212 и 226 КОСГУ предусмотрена Таблицей соответствия видов расходов классификации расходов бюджетов и статей (подстатей) классификации операций сектора государственного управления, относящихся к расходам бюджетов, применяемая начиная с 1 января 2021 года.

На счете 0 302 62 000 «Расчеты по пособиям по социальной помощи населению» отражаются расчеты, связанные с социальным обеспечением населения вне рамок систем государственного пенсионного, социального, медицинского страхования, отнесенные в соответствии с Указаниями № 65н на подстатью 262 «Пособия по социальной помощи населению» КОСГУ, в том числе на:

— оплату пособий и денежных компенсаций различным категориям граждан, путевок на санаторно-курортное лечение и в детские оздоровительные лагеря при наличии медицинских показателей, бесплатного проезда на пригородном железнодорожном, внутригородском транспорте и транспорте пригородного сообщения, междугородном транспорте;

Вход для клиентов

С 1 января 2021 года изменился порядок применения кодов КОСГУ в части командировочных расходов. В связи с этим изменились и аналитические счета в целях отражения таких расходов в бухгалтерском учете. О том, как правильно учет командировочных суммы в новом году, расскажем в статье.

Порядок применения КОСГУ с 1 января 2021 года утвержден отдельным документом – Приказом Минфина РФ от 29.11.2021 № 209н (далее – Порядок № 209н). Согласно данному документу правила применения КОСГУ в части командировочных расходов изменились. Для наглядности приведем эти изменения в таблице.

Рекомендуем прочесть: Как вернуть скидку по осаго

КОСГУ-2021: учитываем новшества

Из приведенной таблицы видно, что с 2021 года исключены подстатьи 183 и 184, предназначавшиеся ранее для отражения целевых субсидий, субсидий на осуществление капитальных вложений, получаемых государственными (муниципальными) учреждениями. Возникает вопрос: по какой подстатье отражать указанные субсидии теперь

Ежемесячные компенсационные выплаты в размере 50 руб. сотрудникам (работникам), находящимся в отпуске по уходу за ребенком до достижения им возраста трех лет, назначаемые и выплачиваемые в соответствии с Постановлением Правительства РФ от 03.11.1994 № 1206 «Об утверждении порядка назначения и выплаты ежемесячных компенсационных выплат отдельным категориям граждан»

Новации 2021 года: к чему готовиться бухгалтерам бюджетных организаций

Планируют расширить и коды расходов. Например, статью 210 «Оплата труда, начисления на выплаты по оплате труда» КОСГУ дополнят подстатьей 214 «Прочие выплаты персоналу в натуральной форме». По ней нужно будет учитывать расходы на выплаты сотрудникам в натуральной форме, которые не относятся к заработной плате. Например, компенсацию расходов на проезд и провоз багажа при переезде.

Бухгалтерам следует также обратить внимание на создание резервов, и не только по оплате отпусков. Так, например, пунктом 302.

1 Инструкции № 157н в учетной политике учреждения предусмотрены резервы предстоящих расходов. Однако следует помнить, что учреждение само решает, создавать резервы или нет. А также определяет их виды.

Свое решение оно фиксирует в учетной политике согласно п. 302.1 Инструкции №157н.

Кпс для бюджетных учреждений расшифровка 2021 счета 105 и 101

типом учреждений Приказами Минфина России утверждены соответствующие планы счетов и инструкции по их применению. На основе соответствующего Плана счетов и Инструкции по его применению учреждением разрабатывается и утверждается рабочий план счетов бухгалтерского учета.

Если бухгалтеру необходимо перенести остатки по счетам аналитического учета счетов 1 101 00 000, то при формировании номера счета бюджетного учета он должен указать в 1 — 4 разрядах значения 4 — 7 разрядов КБК, а в 5 — 17 разрядах — нули. Бухгалтер формирует перенос остатков по КПС таким образом: Напомним, что эту операцию необходимо отразить в бухгалтерской справке 0504833 в межотчетный период.

Новое в бюджетной классификации на 2021 год

Бюджетные ассигнования на выполнение научно-исследовательских и опытно-конструкторских работ в соответствии с положениями главы 38 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ» Гражданского кодекса РФ, независимо от сферы (области, тематики и цели) проведения работ отражаются по КВР 241 «Научно-исследовательские и опытно-конструкторские работы».

Так, по элементам видов расходов подгруппы 210 «Разработка, закупка и ремонт вооружений, военной и специальной техники, продукции производственно-технического назначения и имущества» отражаются бюджетные ассигнования за закупку товаров, работ и услуг, перечень которых определяется на основании положений нормативных правовых актов, регулирующих отношения в указанной сфере.

Проводки по заработной плате в бюджетном учете

- 211 — «Заработная плата»: сюда необходимо отнести расходы на все выплаты денежных средств в соответствии с договорными обязательствами; кроме этого, здесь отражают различные удержания из начисленной зарплаты сотрудника (членские профсоюзные взносы, НДФЛ, возмещение морального вреда, причиненного работником, алименты и пр.);

- 212 — «Прочие выплаты»: используется для начисления расходов на оплату не относящихся к зарплате дополнительных выплат, компенсаций (например, суточных при служебных командировках, компенсаций за использование автомобиля и пр.);

- пособия, например, те, что выплачиваются за счет ФСС сотрудникам, относят на подстатью 213 (в т. ч. пособие по беременности и родам, единовременное пособие при рождении ребенка, ежемесячное пособие по уходу за детьми и т. д.).

- Единым планом счетов бухучета для госорганов, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений (приказ Минфина РФ от 01.12.2010 № 157н);

Видео:Постановка на учет бюджетных обязательств в реестре контрактовСкачать

Учет удержаний из заработной платы: проводки и примеры

Согласно законодательству из заработной платы работников могут быть произведены различные удержания. Для правильного удержания необходимо знать нюансы видов удержания и их бухгалтерский учёт.

Рассмотрим пример расчета удержания из заработной платы, а также бухгалтерские проводки, формируемые при удержании НДФЛ, по исполнительным листам, при погашении выданного займа сотруднику и удержании профсоюзных взносов.

Основания и порядок удержания из заработной платы

Виды возможных удержаний из зарплаты работника:

Доходы, не подлежащие удержаниям

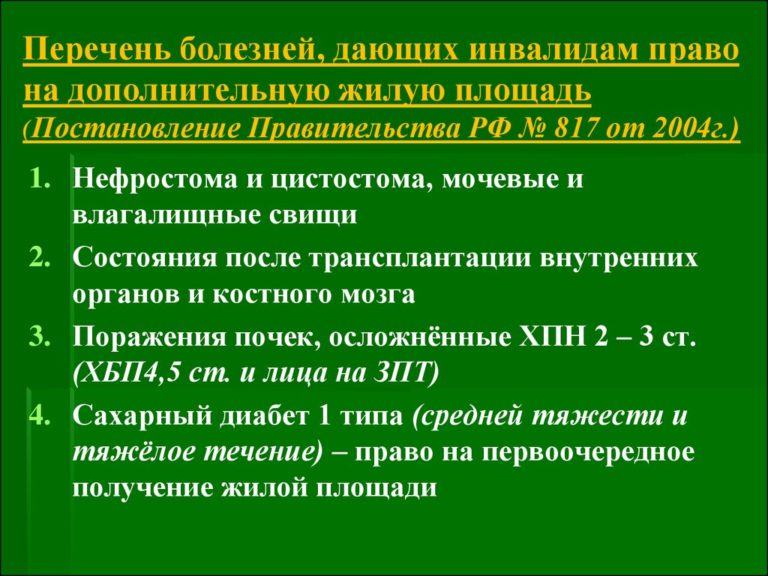

Данные виды установлены ст. 101 закона №229-ФЗ. Основные виды таких доходов:

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Очерёдность удержаний

Удержания из заработной платы работника производятся в следующей последовательности:

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

Ограничение размера удержаний

Сумма обязательных удержаний не может превышать 50% заработной платы, причитающейся работнику. В отдельных случаях размер удержаний может быть увеличен. Например, удержания по исполнительным листам. По данным удержаниям установлено ограничение 70%:

- По алиментам на несовершеннолетних детей;

- Возмещения вреда, причинённого здоровью, смерти кормильца;

- Возмещение преступного ущерба.

Также при расчете удержаний следует учесть:

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

Пример расчета удержания из заработной платы

На имя сотрудника Василькова А.А. поступило 2 исполнительных листа: алименты на содержание 3 несовершеннолетних детей – 50% заработка и возмещение вреда нанесённый здоровью в размере 5 000,00 руб. Сумма заработной платы составила 15 000,00 руб. Вычет НДФЛ на 3-х детей составил 5 800,00 руб.

Произведем расчёт удержаний по исполнительным листам:

- Налогооблагаемая база НДФЛ = 15 000,00 – 5 800,00 = 9 200,00 руб.;

- НДФЛ = 1 196,00 руб.;

- Сумма заработка для расчёта удержаний = 15 000,00 – 1 196,00 = 13 804,00 руб.;

- Предельная сумма = 9 662,80 руб.

Получите 267 видеоуроков по 1С бесплатно:

Удержания в размере =11 902,00 руб., из них:

- По алиментам = 6 902,00 руб. (58% от общей суммы удержания);

- Возмещение вреда = 5 000, руб. (42% от общей суммы удержания).

В итоге по исполнительным листам производятся удержания в сумме:

- По алиментам – 9 662,80 *0,58 = 5 604,42 руб.;

- Возмещение вреда – 9 662,80 *0,42 = 4 058,38 руб.

Обязательные удержания

НДФЛ удерживается у каждого сотрудника с заработной платы в размере ставок:

- 13% — если сотрудник — резидент РФ;

- 30% — если нерезидент РФ;

- 35% — в случае выигрыша, суммы экономии на процентах и прочее;

- 15% — от дивидендов нерезидента РФ;

- 9% — от дивидендов до 2015 года; процентов по облигациям с ипотечным покрытием до 2007 года, от доходов учредителями доверительного управления ипотечным покрытием.

При этом не важно в какой форме получен доход в денежной или натуральной. Рассмотрим пример:

Сотруднику Василькову А.А. начислена заработная плата 30 000,00 руб., из неё удержан НДФЛ по ставке 13%, так как Васильков А.А. является резидентом.

Проводки по обязательному удержанию НДФЛ:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 30 000,00 | Начислена заработная плата |

| 70 | 68 | 3 900,00 | Удержан НДФЛ |

По исполнительным документам

Сумма по исполнительному листу удерживается с зарплаты с учётом НДФЛ. Сумма дополнительных расходов по исполнительному листу (например, комиссия за перевод) списывается с сотрудника.

Рассмотрим на примере:

Сотруднику Василькову А.А. начислена заработная плата 20 000,00 руб., из неё удержано 25% по исполнительному листу. Сумма удержания по исполнительному листу = (20 000,00 – 13%) * 25% = 4 350,00 руб.

Удержание из заработной платы Василькова А.А. по исполнительному листу отражается проводкой:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 20 000,00 | Начислена заработная плата |

| 70 | 68 | 2 600,00 | Удержан НДФЛ |

| 70 | 76.41 | 4 350,00 | Удержана сумма по исполнительному листу |

| 76.41 | 50 | 4 350,00 | Перечислена сумма по исполнительному документу из кассы |

По инициативе работодателя

Удержания в целях погашения задолженности регламентируются Трудовым кодексом и прочими федеральными законами. При этом необходимо издать приказ не позднее месяца со дня выплаты и получить письменное разрешение от сотрудника.

Если при увольнении сумма удержаний не полностью списана, то по согласованию с работником сумма может быть погашена:

- В судебном порядке;

- Внесением средств в кассу;

- Подарить работнику (в таком случае, расходы не учитываются при исчислении налога на прибыль);

- По заявлению работника списывать ежемесячно по 20% заработной платы.

Типовые проводки при удержаниях из заработной платы по инициативе работодателя::

| Дт | Кт | Описание операции |

| 26 | 70 | Начислена заработная плата |

| 70 | 68 | Удержан НДФЛ |

| 70 | 73.2 | Удержана сумма возмещения недостачи |

| 70 | 71 | Удержана невозвращённая подотчётная сумма |

| 70 | 73.1 | Погашение выданного займа |

Рассмотрим пример:

У сотрудника Василькова А.А. из заработной платы произведено удержание в счёт погашения займа 1 500,00 руб. Заработная плата при этом составила 10 000,00 руб. Предельная сумма равна = 8 700,00 *0,2 = 1740,00 руб.

Проводки удержание займа из заработной платы Василькова А.А.:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 73.1 | 1 500,00 | Удержание в счёт погашения займа |

По заявлению сотрудника

По заявлению сотрудника руководитель может удерживать необходимые суммы из заработной платы, но также руководитель может отказать в таких удержаниях. При этом размер удержаний по заявлению сотрудника не ограничивается.

Удержание из заработной платы по заявлению сотрудника проводки:

| Дт | Кт | Описание операции |

| 70 | 76 | Удержана сумма по заявлению сотрудника |

Рассмотрим на примере:

Сотрудник Васильков А.А. написал заявление на удержание профсоюзных взносов в размере 2%. Заработная плата при этом составила 10 000,00 руб. Сумма профсоюзного взноса равна (10 000,00 – 1 300,00) *2% = 174,00 руб.

Удержание профсоюзных взносов из заработной платы Василькова А.А. проводка:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 76 | 174,00 | Удержан профсоюзный взнос |

Видео:БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]Скачать

![БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]](https://i.ytimg.com/vi/wEZ1CqCWSXg/0.jpg)

Проводки По Удержанию Профсоюзных Взносов В Бюджетном Учреждении С 2021 Года

В качестве примера рассмотрим следующую ситуацию. Как показала проверка, сумма переплаты в проверяемом учреждении за 10 месяцев 2021 года составила 5 927,40 руб. по одному из работников.

Данные, являющиеся основанием утверждать, что бухгалтером учреждения зарплата работнику начислялась неправильно, приведены в таблице: Наименование составной части заработной платы Размер выплаты, который должен быть произведен, руб.

Повышающий коэффициент к окладу по государственному учреждению в размере 15 % от оклада Надбавка за выслугу за выслугу лет в размере 15 % от оклада Стимулирующая выплата за интенсивность и высокие результаты работы Компенсационная выплата за расширение зоны обслуживания в размере 92 % от оклада Сумма переплаты за месяц составила 592,74 руб.

В бюджетной сфере для детализации движения денежных средств разработана классификация операций сектора государственного управления (сокращенно — КОСГУ). При этом к бухгалтерскому счету при формировании проводок следует добавлять код, определяющий вид поступления или выбытия объекта учета в соответствии с данной классификацией.

Учет удержаний из заработной платы: проводки и примеры

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Удержание профсоюзных взносов с выходного пособия проводки в бюджетном учете

Сумма дополнительных расходов по исполнительному листу (например, комиссия за перевод) списывается с сотрудника. Рассмотрим на примере: Сотруднику Василькову А.А. начислена заработная плата 20 000,00 руб., из неё удержано 25% по исполнительному листу. Сумма удержания по исполнительному листу = (20 000,00 – 13%) * 25% = 4 350,00 руб.

Пример отражения в учете бюджетной организации начисления зарплаты Рассмотрим проводки для начисления зарплаты в бухгалтерском учете предприятия на конкретном примере. Пример Должностной оклад работника больницы составляет 24 000 руб. Сотрудник не имеет детей, следовательно, у него отсутствует право на стандартный вычет.

Начислен доход за март 2021 года — 24 000 руб. Проводки по отражению операций, связанных с начислением и выплатой зарплаты, будут такими: операции Дебет Кредит Сумма, руб.

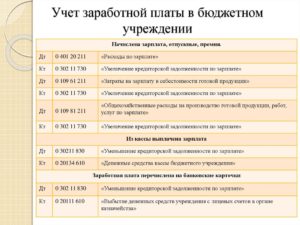

Начислена заработная плата работнику 0 401 20 211 0 302 11 730 24 000 Начислен НДФЛ 0 302 11 830 0 303 01 730 3 120 (24 000 × 13%) Выдана заработная плата из кассы 0 302 11 830 0 201 34 610 20 880 (24 000 – 3120) Начислены страховые взносы в ПФР — 22% 0 401 20 213 0 303 10 730 5 280 (24 000 × 22%) Начислены страховые взносы в ФСС — 2,9% 0 401 20 213 0 303 02 730 696 (24 000 × 2,9%) Начислены взносы по страхованию от несчастных случаев — 0,2% 0 401 20 213 0 303 06 730 48 (24 000 × 0,2%) Начислены страховые взносы в ФФОМС — 5,1% 0 401 20 213 0 303 07 730 1 224 (24 000 × 5,1%) Итоги Применение действующих инструкций для бюджетных учреждений и кодов КОСГУ немаловажно для формирования проводок по заработной плате.

операции Дебет Кредит Сумма, руб.

Начислена заработная плата работникам — членам профсоюза 4 109 60 211 4 302 11 730 100 000 Удержан НДФЛ из заработной платы работников 4 302 11 830 4 303 01 730 13 000 Перечислен НДФЛ в бюджет 4 303 01 830 4 201 11 610 13 000 Удержан профсоюзный взнос из заработной платы (после уплаты НДФЛ) (100 000 — 13 000) руб. x 1% 4 302 11 830 4 304 03 730 870 Перечислен взнос на счет профсоюзной организации 4 304 03 830 4 201 11 610 870 Налогообложение профсоюзных выплат За счет членских профсоюзных взносов членам профсоюза (членам их семьи) осуществляются различные выплаты социального или поощрительного характера (материальная помощь, выплаты к праздничным и юбилейным датам и т.д.), а также выплаты в натуральной форме (например, билеты на культурно-массовые и спортивные мероприятия, санаторно-курортные путевки).

Какие проводки использовать, чтобы отразить операции по зарплате

Некоммерческие организации обязаны вести бухучет по общепринятым нормам, согласно Приказу Минфина № 94н. Так, все начисленные вознаграждения за труд аккумулируйте на бухсчете 70 «Расчеты с персоналом по оплате труда».

Так, в соответствии с данными нормативно-правовыми актами, бюджетники для отражения начислений в пользу своих работников обязаны использовать счет 0 302 10 000 «Расчеты по оплате труда и начислениям на выплаты по оплате труда».

Выплаты по удержанию профсоюзных взносов

Понятие материальной помощи законодательно не установлено.

Под ней подразумевается единовременная выплата социального характера, непосредственно не связанная с производственной деятельностью и выполнением сотрудниками трудовых обязанностей.

Чаще всего в виде материальной помощи сотрудники получают выплаты: к свадьбе, отпуску, в связи со смертью близких родственников, рождением ребенка, стихийным бедствием и по другим уважительным причинам.

Рекомендуем прочесть: Пособие По Потере Кормильца В 2021 Году Размер Тула

Санаторно-курортное лечение является разновидностью дополнительных выплат и компенсации в пользу работников и (или) их иждивенцев, не относящиеся к заработной плате. Данные выплаты обусловлены трудовыми отношениями, статусом работников в соответствии с законодательством Российской Федерации.

Профсоюзные взносы — с чего удерживаются, размер, проводки

- вступительные и членские взносы;

- иные добровольные взносы;

- средства, вырученные от проведения лекционных занятий, аукционов, выставочных и других мероприятий;

- доходы от хозяйственной и внешнеэкономической деятельности;

- доходы от сделок ГПХ;

- иные, не идущие вразрез с законными нормами.

Так, определенная часть аккумулированных финансов остается внутри организации, а остальная, установленная в процентах к общей сумме, определенных решением выборного коллегиального органа, передается в вышестоящие профорганы для спонсирования деятельности территориальных профструктур.

Проводки бюджетного бухгалтерского учета с примерами основных операций

Бюджетными учреждениями называют организации, финансирование которых осуществляется за счет бюджетных средств и на основе утвержденных смет. Принадлежность организации к бюджетному учреждению определяется соответствующим финансовым органов и фиксируется в учредительных документах.

Процедура ведения учета в бюджетных учреждениях имеет свои особенности и специфику. В данной статье мы познакомим Вас с основными бухгалтерскими операциями бюджетных учреждений и механизмом их отражения.

На какой бух счет относить профсоюзные взносы

М╧OВИj╬ЗЦzЬИ▐щjo║h⌡╛DнFгy╧8WЮVpэзЗ9ы█цн▄жmБ─Я│6пф1█ +аJ╝рюж

🔍 Видео

Бухгалтерские проводки по учету заработной платы работников.Скачать

Бухгалтерский учет в бюджетных (муниципальных) учреждениях.Скачать

Как запомнить много проводокСкачать

Вебинар «Бюджетная классификация и правила учёта в организациях бюджетной сферы в 2023 году»Скачать

Урок 2. За 9 минут счета бухгалтерского учёта запомнить. Бухгалтерские проводки.Скачать

Новые и дискуссионные вопросы бухгалтерского учета организаций в бюджетной сфере в 2021 годуСкачать

Бухгалтерский учет в бюджетных учреждениях для начинающих бухгалтеровСкачать

Урок 6. Как за 10 минут выучить 1000 бухгалтерских проводок? Учет для начинающих.Скачать

С работы уволили, денег нет, а до пенсии еще несколько лет: как получить выплату от государстваСкачать

Бухгалтерские проводки простыми словами | Финансовый результат | Счет 90 "Продажи" | БухучетСкачать

Бухгалтерские проводки от 0 до БалансаСкачать

Учет материалов | Решение задач по бухучету | Бухгалтерские проводки по счету 10 "Материалы"Скачать

Бухгалтерские проводки по учету налога на добавленную стоимостьСкачать

Задание №2. Составить проводки. РУНОСкачать

Бухгалтерские проводки по счету 90. Справочник проводок. Продажи счет 90. Бухучет для начинающихСкачать