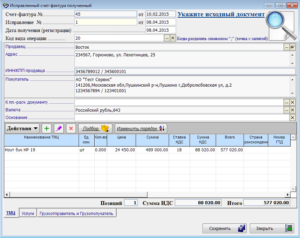

В новом экземпляре счета-фактуры не допускается изменение показателей, указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления.

При этом в случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются.

Из подпункта 1 п. 5 ст. 169 НК РФ следует, что дата составления является обязательным реквизитом счета-фактуры (подп. 1 п. 5 ст. 169 НК РФ). Согласно пункту 3 ст.

168 НК РФ счета-фактуры выставляются не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Несвоевременно выписанный, неверно составленный счет-фактура может доставить организации-покупателю проблемы. Указанную в нем сумму НДС налоговый инспектор при проверке может не принять к вычету. Мы расскажем о некоторых погрешностях при заполнении счетов-фактур, на которые обращают внимание налоговики. А кто предупрежден, тот вооружен.

Дата составления счета-фактуры не совпадает с датой отгрузки товаров, указанной в накладной (или датой выполнения работ, оказания услуг, указанной в акте).

Поводов для волнения бухгалтера нет только в одном случае: если счет-фактура выписан позже отгрузки, но в установленный Налоговым кодексом срок, то есть в течение пяти дней со дня отгрузки товаров (выполнения работ, оказания услуг).

Гораздо хуже ситуация, когда счет-фактура составлен раньше, чем товары отгружены, работы выполнены, а услуги оказаны. Абсурд? Не скажите! Такое часто бывает, когда поставщик, нарушая установленный порядок, выставляет счет-фактуру покупателю на аванс, а при последующей реализации нового документа не выписывает.

Неверное оформление документов поставщиком может привести к неприятным налоговым последствиям у покупателя. Пунктом 2 ст.169 НК РФ предусмотрено, что выставленный с нарушением порядка, прописанного в п.п.5 и 6 той же статьи, счет-фактура не может являться основанием для принятия суммы НДС к вычету. Согласно п.

5 в счете-фактуре должна быть указана дата выписки счета-фактуры. Эта дата никак не может быть раньше даты реализации, указанной в накладной, так как по п.3 ст.168 Кодекса при реализации товаров (работ, услуг) соответствующие счета-фактуры выставляются покупателю не позднее пяти дней со дня отгрузки товаров (выполнения работ, оказания услуг).

Конечно, вероятность того, что инспектор будет сличать даты накладных и счетов-фактур, невелика. Однако, если при проверке он все же обнаружит нарушение и не примет налог к вычету, формально он будет прав.

Чтобы не попасть впросак, советуем покупателю настойчиво попросить продавца выписать верный документ.

Соответственно, необходимо поменять счет-фактуру и тогда, когда он выписан позже пяти дней со дня отгрузки товаров (выполнения работ, оказания услуг). И по тем же самым причинам.

Добрый день! Да, расхождение в дате будет обнаружено налоговой. Вам необходимо исправить дату в счете-фактуре и подать уточненную декларацию. К изменению суммы налога это не приведет, вы просто внесете корректировку в Книгу покупок.

Добрый день! Мы покупатели-ошиблась в дате, когда вносила счет-фактуру от поставщика. Сумма в счет-фактуре большая. Придут ли расхождения по делкарации НДС , если допустим, у поставщика дата счет-фактуры 17 число, а я ошибочно забила 18?

- В счете-фактуре указывают дату составления платежного поручения на аванс

- Счет, счет-фактура и акт выполненных работ

- Тема: Разные даты накладной и счет-фактуры

- Дата документа в счет-фактуре

- Разные даты в Акте и счет-фактуре

- Какой датой должна быть счет фактура

- Как избавиться от календарной путаницы

- Итоги

- Оформляем счёт-фактуру правильно

- Зачем нужен счёт-фактура

- Различие счёта-фактуры и товарной накладной

- Срок выставления документа

- Обязательные элементы документа

- Сводный счёт-фактура

- Оформление СФ при частичном принятии товара

- Кто подписывает документ

- Пример оформления документа при продаже товара

- Пример оформления документа при аренде помещения

- 🌟 Видео

В счете-фактуре указывают дату составления платежного поручения на аванс

Ирина, правильнее указывать дату перечисления денежных средств покупателем, то есть дату, которую покупатель поставил в платежном поручении на аванс.

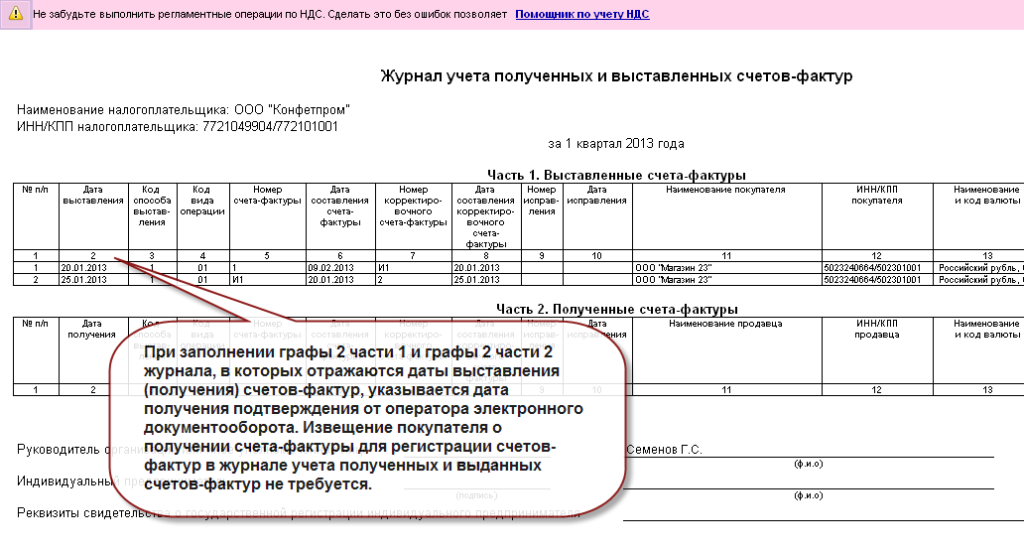

О том, что по строке 5 счета-фактуры нужно указывать «реквизиты (номер и дату составления) расчетно-платежного документа», по которому ваша компания получила предварительную оплату, прямо сказано в постановлении Правительства РФ от 02.12.

2000 № 914 «Об утверждении правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по НДС».

«…По условиям договоров с покупателями мы отгружаем им товары только после получения от них полной оплаты.

В строке 5 «К платежно-расчетному документу» мы всегда указывали дату зачисления аванса на наш счет.

Однако покупатель настаивает на том, что в ней нужно указывать дату, которая стоит в его платежном поручении на аванс. Кто из нас прав. »

Из письма главного бухгалтера Ирины Потаповой, г. Самара

Счет, счет-фактура и акт выполненных работ

- Нужно на основе рекомендуемой налоговиками формы УПД разработать бланк, позволяющий совместить сведения из счета-фактуры и акта выполненных работ. Важно, чтобы эта форма содержала все обязательные для первичного документа и счета-фактуры реквизиты.

- Утвердить в учетной политике бланк УПД и возможность его применения.

- Согласовать с контрагентами условия применения УПД.

Дата счета-фактуры влияет на своевременность получения заказчиком работ вычета по НДС. Она определяется по нормам п. 3 ст.

168 НК РФ и выбирается из отрезка длиной в 5 календарных дней, отсчитываемых от момента:

Тема: Разные даты накладной и счет-фактуры

я вот тоже сомневаюсь, что эту счет-фактуру ОБЯЗАТЕЛЬНО надо включать в 1 квартал. Есть разрешение выписывать документ в течение 5 дней — оно не нарушено. Дата сч-ф. уже апрельская. По идее никто не запрещает его включать в базу 2 квартала. Хотя, если есть убедительные аргументы, что нельзя НДС по операции одного отчетного периода переносить на следующий — буду рада услышать

https://www.youtube.com/watch?v=y8b-7Jfhbko

Странная идея, явно не соответствующая ст.167 НК РФ.

«1. В целях настоящей главы моментом определения налоговой базы, если иное не предусмотрено пунктами 3, 7 — 11, 13 — 15 настоящей статьи, является наиболее ранняя из следующих дат:

Дата документа в счет-фактуре

Добрый день! Я вообще-то вас тоже не оскорбляла, а писала о «том бухгалтере» (см.начало темы). Просто внимательней надо читать переписку, и не принимать все на свой счет.

А про дату согласна, не написано, но при получении денег на расчетный счет вы обязаны ставить номер документа, а не дату зачисления денежных средств на расчетный счет.

Продавец (поставщик) ОБЯЗАН выдать с/ф на аванс, если с момента получения предоплаты до реализации прошло БОЛЕЕ 5 дней. (но ИМЕЕТ ПРАВО И РАНЬШЕ). Ваше право не пользоваться входящими с/ф на аванс, даже если с/ф на аванс и поступление товаров (услуг) произошли в РАЗНЫХ отчетных периодах.

Разные даты в Акте и счет-фактуре

Видео:Что такое документ «Счет фактура» и для чего он нужен? asistent.kzСкачать

Какой датой должна быть счет фактура

В сложившейся хозяйственной практике в пакет документов, сопровождающих сделку, включают счет, счет-фактуру и акт выполненных работ. Такой набор бумаг бухгалтерия подшивает после того, как работы приняты заказчиком и в учете произведены необходимые операции.

Возникает вопрос: если все три документа относятся к одной сделке, должны ли они оформляться одной датой или могут расходиться во времени? И если да, то насколько критично это расхождение?

Законодательство не содержит требования о том, чтобы даты в акте выполненных работ и в счете-фактуре совпадали. А дата выставления такого документа, как счет, вообще не регламентирована ни одним нормативным актом.

Это объясняется тем, что счет не признается первичным документом в бухучете, да и для налогового учета он не имеет никакого значения. Исполнитель выставляет его заказчику по своему усмотрению или в сроки, прописанные в договоре.

То есть совпадение в датах счета, счета-фактуры и акта выполненных работ допустимо, но не обязательно.

Что нужно учесть в ситуации, когда акт и счет-фактура оформлены разными датами?

Дата в акте выполненных работ — важный элемент, влияющий на достоверность формирования информации в бухгалтерском учете. Этой датой в учете заказчика признаются расходы в размере стоимости выполненных работ, согласованной сторонами. В учете исполнителя этой же датой отражается выручка от реализации работ и признаются связанные с исполнением обязательств по договору расходы.

Дата счета-фактуры влияет на своевременность получения заказчиком работ вычета по НДС. Она определяется по нормам п. 3 ст. 168 НК РФ и выбирается из отрезка длиной в 5 календарных дней, отсчитываемых от момента:

- выполнения работ, оказания услуг или отгрузки товаров и продукции;

- получения аванса;

- изменения объема выполненных работ (количества или цены отгруженных товаров).

Получается, что расхождение в датах является нормальной ситуацией, ограниченной временными рамками.

А что будет, если нарушить 5-дневный срок или оформить не авансовый счет-фактуру ранее, чем работы будут выполнены и приняты заказчиком? Такая календарная чехарда, если она происходит на границе налоговых периодов, может вызвать претензии контролеров и стать поводом для штрафа. Но вообще более позднее выставление счета-фактуры Минфин не склонен рассматривать, как основание для отказа в вычете покупателю.

О возможных штрафах при нарушении срока выставления счета-фактуры рассказываем в этом материале.

Как избавиться от календарной путаницы

Чтобы не ошибаться с датами в акте и счете-фактуре, можно оптимизировать процедуру оформления этих двух документов, а именно объединить их в одном универсальном передаточном документе (УПД). Соответственно, и дата у такого документа будет только одна. Исчезнет причина разночтений в датах, и риски претензий контролеров сведутся к минимуму.

https://www.youtube.com/watch?v=EAhHBBzaRj8

Переход на применение УПД требует предварительной подготовки:

- Нужно на основе рекомендуемой налоговиками формы УПД разработать бланк, позволяющий совместить сведения из счета-фактуры и акта выполненных работ. Важно, чтобы эта форма содержала все обязательные для первичного документа и счета-фактуры реквизиты.

- Утвердить в учетной политике бланк УПД и возможность его применения.

- Согласовать с контрагентами условия применения УПД.

Общие рекомендации по оформлению УПД приведены в письме ФНС России от 21.10.2013 № MMB-20-3/96@.

Подробнее об алгоритме перехода на УПД рассказываем здесь.

Итоги

Дата счета законодательством не регламентируется и определяется самостоятельно исполнителем работ или прописывается в договоре. Счет-фактура и акт выполненных работ могут оформляться одной датой.

Допустимо выставлять счет-фактуру в даты, отличные от даты первичного документа (акта). При этом разница в датах не должна превышать 5 календарных дней.

Чтобы не путаться в датах и оптимизировать документооборот, можно заменить акт и счет-фактуру одним универсальным передаточным документом (УПД).

Когда выставляется счет-фактура при отгрузке? По общему правилу оформить и выставить счет-фактуру необходимо в течение 5 календарных дней со дня отгрузки товаров, выполнения работ, оказания услуг (п. 3 ст. 168 НК РФ).

Счет-фактура составляется в 2-х экземплярах: один нужно передать покупателю, другой – зарегистрировать в книге продаж (п. 6 Правил заполнения счета-фактуры, п. 2,3 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.

12.2011 N 1137).

Видео:Счет фактура, УПД, транспортная накладная, товарная накладная, акт и договор | Краткий обзорСкачать

Оформляем счёт-фактуру правильно

Осуществление предпринимательской деятельности осложняется созданием внушительного количества документов. Однако среди них есть те, оформлять которые необходимо и для учёта хозяйственных операций, и для составления налоговой отчётности — это счета-фактуры. Каждый бизнесмен должен чётко уяснить, для каких целей они применяются, как их правильно составить и когда не нужно этого делать.

Зачем нужен счёт-фактура

Счёт-фактура (СФ) считается бухгалтерским документом, эксперты утверждают, что для налогового учёта его можно рассматривать как первичный документ, а для бухгалтерии — нет, поскольку он составляется на основе других документов. Оформляется СФ на каждую операцию, по нему покупатель получает поставленный продавцом товар или услугу. Если получена предоплата, то выписывается СФ на сумму авансового платежа.

Документ широко используется налогоплательщиками: по нему покупатель претендует на налоговые вычеты в сумму НДС, уплаченной при расчёте за товар. Оформляя его, продавец подтверждает право покупателя на получение указанных вычетов.

Но не только продавцы и покупатели используют СФ, также его применяют посредники, комиссионеры или агенты. Оформляют СФ экспедиторы, застройщики.

Счёт-фактура не всегда необходим. Вот случаи, когда его не используют:

- Продавец и покупатель не уплачивают НДС (специальные режимы налогообложения или ст. 145 НК РФ).

- Продавец поставляет товар своему сотруднику безвозмездно.

- Покупатель является физическим лицом и приобретает товары для последующей продажи.

- Сделка не облагается НДС (ст. 149 НК РФ).

Различие счёта-фактуры и товарной накладной

Чем же отличается счёт-фактура от товарной накладной? Товарная накладная подтверждает факт передачи товара продавцом покупателю и подписывается обеими сторонами. А счёт-фактура аккумулирует сумму налоговых вычетов, подписывается продавцом и не является подтверждением передачи товара покупателю.

Срок выставления документа

Продавцу следует оформить и передать покупателю документ в течение 5 дней с момента исполнения условий сделки (отгрузки товара, оказания услуг, по окончании работ) или после получения предоплаты.

https://www.youtube.com/watch?v=Cy0Ea1XqQQw

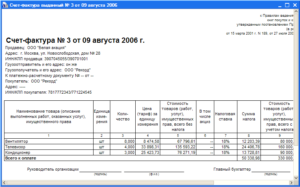

Бланк документа можно скачать здесь. Счёт-фактура состоит из тринадцати строк и одиннадцати граф в таблице. Рассмотрим обязательные элементы СФ.

Обязательные элементы документа

Счёт-фактура состоит из информационного блока о сторонах сделки и таблицы с данными о предмете сделки. Информационный блок включает восемь строк:

- Порядковый номер и дата составления документа (строка 1), номер проставляется в соответствии с хронологией выдачи счетов налогоплательщиком.

- Номер и дата внесения изменений, если делались изменения (срока 1а).

- Наименование продавца (строка 2), юридический адрес для продавца — юридического лица или место жительства, если продавец ИП (в строке 2а), индивидуальный номер налогоплательщика в налоговой инспекции (строка 2б).

- Грузоотправитель и его почтовый адрес (строка 3).

- Грузополучатель и его почтовый адрес (строка 4).

- Покупатель (строка 6) и его юридический адрес для юридического лица или место жительства (покупатель ИП) (строка 6а), его номер в налоговой (строка 6б).

- Номер и дата расчётно-платёжного документа, к которому составлен счёт-фактура. Если этот счёт-фактура составляется на полученный аванс, то в строке 5 ставится прочерк. Если получены авансовые или иные платежи за поставляемый в будущем товар, то указывается документ, к которому прилагается этот счёт-фактура.

- Валюта (в строке 7), код валюты должен быть единым для всех перечисленных в документе товаров, узнать код любого вида валюты можно здесь.

- Идентификатор государственного контракта (строка 8) указывается в том случае, если оформляется поставка по госконтракту.

Красным цветом обозначены нововведения, вступившие в силу с октября 2021 года: номер госконтракта, код товара по ТН ВЭД, подпись уполномоченного лица

Перейдём к таблице, которая содержит 11 граф, полностью описывающих предмет сделки — работу, услугу или товар.

- Первая графа предназначена для записи названия товара. В таблице появилась дополнительная графа 1а, в ней указывается код товара. Узнать его можно по общероссийскому классификатору ТН-ВЭД Товарная номенклатура внешнеэкономической деятельности. Этот столбец заполняют, если товар вывозится с территории РФ на территорию Евразийского экономического союза, в других случаях здесь ставят прочерк.

- В графах 2 и 2а вносят единицу измерения (код и обозначение) по общероссийскому классификатору единиц измерения (ОК 015–94 (МК 00–97)).

- В третьей графе отмечают объём товара в указанных единицах (если показатель отсутствует, то ставят прочерк).

- В четвёртой графе фиксируют тариф за единицу.

- В пятой графе записывается общая стоимость поставленных товаров (оказанных услуг или работ).

- В шестой графе фиксируется сумма акцизных сборов, если товар не подакцизный — ставят прочерк.

- Седьмая графа — налоговая ставка. Для операций, перечисленных в ст. 168 пп. 5 НК РФ, записывается «без НДС».

- Восьмая графа — сумма налога на добавленную стоимость.

- Девятая графа — общая стоимость поставляемых товаров (оказанных услуг или работ) по выставляемому СФ.

- В графах 10 и 10а указывают страну происхождения и её код по классификатору ОК (МК(ИСО 3166) 004–97) 025–2001, если товар произведён на территории другой страны.

- В одиннадцатую графу записывают номер таможенной декларации для товаров, произведённых не на территории России.

Счета-фактуры должны заполняться разборчиво, без исправлений или помарок

Если продавец применяет УСН, тогда он не должен выдавать СФ, так как, по сути, не уплачивает налог на добавленную стоимость. Однако часто бывает, что покупателю счёт-фактура необходим, и он настаивает на его получении.

Разрешением вопроса может стать выписка бумаги с формулировкой «без НДС», но нужно понимать различие между «без НДС» и «0% НДС», так как выставление счёта-фактуры с НДС влечёт обязательство продавца отчитываться перед налоговой инспекцией за обозначенную сумму НДС (пусть даже и нулевую), а это лишние хлопоты.

Сводный счёт-фактура

В комиссионных, агентских сделках может применяться сводный СФ. Это нововведение появилось в 2015 году.

Например, продающий посредник (агент или комиссионер) отгружает товары (или оказывает услуги) нескольким покупателям, подобная операция может быть оформлена одним документом, сводным СФ.

И наоборот, покупающий посредник (агент или комиссионер) приобретает для заказчика товары (услуги) от нескольких продавцов, и такая операция также может оформляться единым сводным счётом-фактурой.

Оформление СФ при частичном принятии товара

Частичное принятие товара подразумевает изменение стоимости поставляемых товаров, то есть требуется составлять корректировочный счёт-фактуру.

Если товар принимается частично, то продавец готовит корректировочный счёт-фактуру на новую сумму с учётом недопоставленных товаров в течение 5 дней со дня подписания соглашения об изменении стоимости поставки.

Потом регистрирует его в книге продаж и журнале учёта счетов-фактур. Покупатель учитывает в книге покупок первый счёт-фактуру с учётом уменьшения суммы.

Кто подписывает документ

Свою подпись на СФ ставят первые лица компании, директор и бухгалтер. Визирование документа допустимо и доверенным лицом, при этом право подписи доверенным лицом должно подтверждаться внутренним приказом о закреплении полномочий или выданной доверенности.

В нормативных документах нет обязательного условия заверять документ печатью организации. Но, возможно, имеет смысл установить подобную обязанность при оформлении СФ на нескольких страницах доверенным лицом.

Важно сделать это заранее, чтобы не доставлять неудобств покупателю.

https://www.youtube.com/watch?v=O-Y1Gjpemis

Право подписи счёта-фактуры закрепляется внутренними распоряжениями (приказами)

Пример оформления документа при продаже товара

Предположим, что продавец ИП И.С. Иванов продал товар, облагаемый НДС. Следовательно, он должен выдать покупателю счёт-фактуру. Для его оформления понадобятся такие сведения:

- Ф. И. О.

- Юридический адрес — 770055 г. Москва, пер. Урукова, дом 12, корпус 1, квартира 22.

- Фактический адрес — 428000 г. Чебоксары, ул. Мира, до 25, квартира 1.

- Данные о платёжно-расчётном документе — №599 от 04.07.2021.

- Реквизиты покупателя — компании ООО «Рога и копыта».

Предметом сделки является продажа монитора Samsung X90. Так как товар произведён вне таможенной зоны Российской Федерации (имеется регистрационный номер таможенной декларации и указан код страны происхождения 646 — Руанда), в графе 1а указывается код по товарной номенклатуре.

Обращаясь к ТН ВЭД, выясняем, что код товара — 8528599000. Мониторы считаются в штуках, код 796. Продаётся монитор в количестве одной штуки, тариф за единицу 4 237,49 рубля. Стоимость товара 4 237,49 руб., товар не облагается акцизными сборами, сумма налога равна 762,71 руб.

, общая стоимость равна 5 000,00 руб.

Счёт-фактура подтверждает реализацию компьютерной техники (монитора): страна-производитель острова Теркс и Кайкос (796), номер таможенной декларации 25252213213

Пример оформления документа при аренде помещения

Юридическое лицо ООО «Ветер», адрес: 118347 г. Москва, ул. Красная сосна, дом 5, сдаёт в аренду нежилое помещение компании ООО «Полёт» (111024, г. Москва, ш. Энтузиастов, дом 4). Документ составлен к платёжно — расчётному документу №131 от 08.10.2015.

🌟 Видео

Почему может не проставляться дата и номер платежно-расчетного документа в счет-фактуре выданнойСкачать

Порядковый номер и дата составления авансового счета фактурыСкачать

Исправление чисел, превратившихся в датыСкачать

Сколько дней дается на выписку ЭСФ. Сроки выписки ЭСФСкачать

Порядковый номер и дата составления счета фактурыСкачать

Как правильно выписать ЭСФ в 2023 году ? Кто обязан выставлять электронные счёт фактуры!Скачать

Счет фактура - УслугиСкачать

Как выставляются электронные счета-фактуры?Скачать

Когда составлять корректировочные счета-фактуры?Скачать

Как выписать счет фактуру ЕСФ электронноСкачать

Электронные первичные документы, электронные счета-фактуры и электронные УПД: новые требованияСкачать

Счета-фактуры на аванс - регистрация и ошибки в 1С: БухгалтерииСкачать

Как исправить ошибку в ЭСФ? Выписка исправленного электронного счета-фактуры в ИС ЭСФ.Скачать

Корректировочный счет-фактура в 1С 8.3 БухгалтерияСкачать

Счет-фактура в 1С БухгалтерияСкачать

Счет-фактура от упрощенца: кто платит НДССкачать

Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Как в 1С 8.3 Бухгалтерия выставить покупателю ТОРГ 12, акт, счет фактуру и УПДСкачать