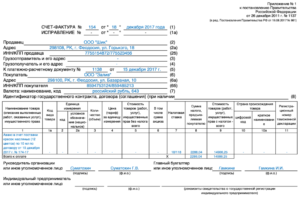

Также Минфин утвердил позицию, что выставлять счёт-фактуру не надо и в этом случае, если полная отгрузка продуктов / выполнение работ / оказание услуг, произошли в течение 5 календарных дней после получения торговцем аванса.

Но, чтоб не рисковать, лучше оформить счёт-фактуру совместно с документами на отгрузку и дать покупателю вкупе с затратной. Тогда заморочек не возникнет.Законодательством предусмотрены случаи, когда счёт-фактуру за предоплаченные продукты / работы / услуги можно не выставлять.

Обозначенная в документе сумма будет применяться обратной стороной сделки как «входящий» к зачёту, а торговцем – как «исходящий» НДС к зачёту.На основании этих документов будет исчисляться сумма налога к уплате в бюджет, потому стоит быть очень внимательными при ее заполнении.

Они все прописаны в ст. 169 НК РФ. Некорректно заполненный документ не будет принят налоговиками к зачёту по «исходящему» НДС.Если компаний применяет общую систему налогообложения, то оно должно выставлять своим покупателям счета-фактуры.

По общепринятому правилу, тарифная ставка по НДС составляет 18%. Эти средства закладываются в цена продукта/работы/услуги.Но, когда выставляется счёт-фактура, отдельной строчкой необходимо указать:

Требования по наполнению этого документа прописаны в п. 5. 1 ст. 169 НК РФ.Согласно положениям ст. 169 НК РФ, можно выделить 3 вида счёт-фактуры. Это:Для каждого вида предусмотрены свои правила дизайна.

- Законодательная база

- Какие виды есть

- Начисление НДС

- Срок выставления получателю

- Когда этого можно не делать

- Выписываем счет-фактуру на приобретенный аванс в 2021 году

- Правила наполнения

- Когда выписывается счет-фактура на аванс в 2021 году — полученный, получателю

- Какие виды существуют

- Правила заполнения

- Регистрация СФ

- Ответственность за нарушение правил

- Разбираемся со счетами-фактурами на аванс в «1С:Бухгалтерия» 8.3 — Первый Дом Консалтинга «Что делать Консалт»

- Делаем первоначальные настройки программы 1С 8.3

- Учёт в 1С авансов полученных

- Какой датой выставляется счет фактура на аванс

- Правила выставления счета-фактуры на аванс в 2021 — 2021 годах

- Счет-фактура на аванс: когда выписывается, образец заполнения 2021 г

- Когда нужно выписывать счет фактура на аванс

- Важные нюансы оформления счета-фактуры на аванс: когда выписывается документ, какая проставляется дата

- Типичные ошибки в счетах-фактурах по сделкам с предоплатой

- Какие ошибки бухгалтеры допускают чаще всего при формировании и учете авансового счета-фактуры

- Счет-фактура на аванс: когда выписывается

- Выписываем счет-фактуру на полученный аванс в 2021 году

- Оформлять ли счет — фактуру, если аванс и отгрузка прошли в одном квартале

- Выставляем счета-фактуры на аванс

- Счет-фактура на аванс- когда выставляется

- Когда выписываются счета-фактуры на аванс? Требования, правила и особенности

- Как правильно заполнить счет-фактуру на аванс

- Что такое счёт-фактура на аванс и как её составлять

- Какой датой выписывается счет фактура на аванс

- Когда выписывается счет-фактура? Когда выписывается счет-фактура на аванс? Особенности оформления

- Когда выписывается счет-фактура на аванс

- Счет фактура на аванс 1с

- Составление счёт-фактуры на аванс

- Правила выставления счета-фактуры на аванс в 2021-2021 годах

- Правила выставления счетов-фактур на аванс

- В каких случаях и когда выписывается счет-фактура на аванс? сроки выдачи и проставление даты при оформлении

- Когда выставляется счет-фактура на аванс

- 🎬 Видео

Законодательная база

Если поставщик не сумеет подтвердить ту либо иную статью налога к зачёту подходящим документом, то эта сумма не будет принята налоговиками к зачёту. Потому при получении аванса нужно выставлять этот документ покупателю.

Потому что, счёт-фактура является главным документом для налогообложения по НДС, то при выставлении этого документа покупателю, следует быть внимательным в части процентной ставки по данному налогу для данной категории продукта.

Какие виды есть

.

Это стремительно и Безвозмездно!

Начисление НДС

Аванс от контрагента – это сумма денег, внесённых на счёт поставщика продуктов / работ / услуг в качестве предоплаты по соответственному договору.

Счёт-фактура – это первичный документ бухгалтерского учёта, в каком отражается НДС. Если предприятие применяет общий режим налогообложения, то оно должно выставлять счета-фактуры своим контрагентам.

Согласно выставленным счетам-фактурам формируется книжка продаж, по которой составляется отчёт по «исходящему» НДС.

Это такие случаи, как:

- Цикл производства предоплаченной продукции превосходит полгода.

- Предоплаченные продукты облагаются НДС по ставке 0%, согласно нормам НК РФ.

- Стоимость единицы без налога.

- Сумму НДС.

- Стоимость за единицу совместно с НДС.

+7 (812) 309-85-28 (Санкт-Петербург)ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ Круглые сутки и БЕЗ ВЫХОДНЫХ ДНЕЙ

Срок выставления получателю

В этой статье сказано, что обыденный документ должен быть выставлен не позже 5 календарных дней с момента отгрузки продукта/выполнения работ/оказания услуг.

В ст. 168 НК РФ сказано, что если торговец получил предоплату, то он должен выставить контрагенту «авансовый» счёт-фактуру на сумму внесённого аванса.

Сделать это он должен в течение 5 календарных дней с того момента, как он получил деньги.

Если они пришли банковским переводом на расчётный счёт торговца, то датой получения является тот банковский денек, в каком вышло зачисление.

| ЗАДАТЬ ВОПРОС | ЗАПРОСИТЬ ПРЕДЛОЖЕНИЕ |

Если вы желаете выяснить, как решить конкретно Вашу делему — обращайтесь к консультанту:

Когда этого можно не делать

Выписываем счет-фактуру на приобретенный аванс в 2021 году

Многие конторы работают по предоплате. Потому у их появляется обязанность по выставлению счёт-фактуры, как часть предоплаты поступит на счёт компании. Какие есть аспекты дизайна данного документа.Дорогие читатели! Статья ведает о типовых методах решения юридических вопросов, но каждый случай индивидуален.

Правила наполнения

«Авансовая» должна заполняться по определённым правилам, с соблюдением нужных норм. В неприятном случае, обозначенный в документе НДС не будет принят к зачёту инспекторами ФНС во время наиблежайшей проверки.

https://www.youtube.com/watch?v=9GjcU47Ict8

Тогда торговцу будет выставлен штраф за неуплату НДС, а на сумму налога будут «накручены» штрафы и пени.

Потому при оформлении и заполнении непременно необходимо указать последующую информацию:

Если же они пришли наличными в кассу (что бывает достаточно изредка, потому что речь идёт о больших суммах), то датой получения является оформление приходного кассового ордера.

Если последний денек, из отведённого в ст. 168 НК РФ, 5-ти дневного срока выпадает на выходной либо нерабочий торжественный денек, то выставить счёт-фактуру можно в 1-ый рабочий денек после отдыха.

Это не будет являться нарушением.

| ЗАДАТЬ ВОПРОС | ЗАПРОСИТЬ ПРЕДЛОЖЕНИЕ |

Видео:Счета-фактуры на аванс - регистрация и ошибки в 1С: БухгалтерииСкачать

Когда выписывается счет-фактура на аванс в 2021 году — полученный, получателю

Многие фирмы работают по предоплате. Поэтому у них возникает обязанность по выставлению счёт-фактуры, как только часть предоплаты поступит на счёт компании. Какие есть нюансы оформления данного документа.

Аванс от контрагента – это сумма денежных средств, внесённых на счёт поставщика товаров / работ / услуг в качестве предоплаты по соответствующему договору.

Счёт-фактура – это первичный документ бухгалтерского учёта, в котором отражается НДС. Если предприятие применяет общий режим налогообложения, то оно обязано выставлять счета-фактуры своим контрагентам.

Согласно выставленным счетам-фактурам формируется книга продаж, по которой составляется отчёт по «исходящему» НДС.

Если поставщик не сможет подтвердить ту или иную статью налога к зачёту соответствующим документом, то эта сумма не будет принята налоговиками к зачёту. Поэтому при получении аванса необходимо выставлять этот документ покупателю.

Какие виды существуют

Согласно положениям ст. 169 НК РФ, можно выделить 3 вида счёт-фактуры. Это:

| Обычный документ | то есть, этот документ выставляется тогда, когда происходит полная отгрузка товаров / выполнение работ / предоставление услуг, либо переход вещного права от одной стороны сделки к другой. Такой счёт-фактуру именуют «отгрузочной» и по ней сверяют «исходящий» НДС |

| «Авансовый» документ | подтверждающий, что покупатель внёс предоплату за товар / услугу / работу |

| Корректировочный счёт-фактура | это документ, который вносит более точные сведения о сделке. Её необходимо оформить тогда, когда продавец снизил цену на оплаченный товар или же объём поставляемой продукции. То есть, такой документ необходим в том случае, если необходимо внести уточняющие сведения |

Для каждого вида предусмотрены свои правила оформления. Все они прописаны в ст. 169 НК РФ. Неправильно заполненный документ не будет принят налоговиками к зачёту по «исходящему» НДС.

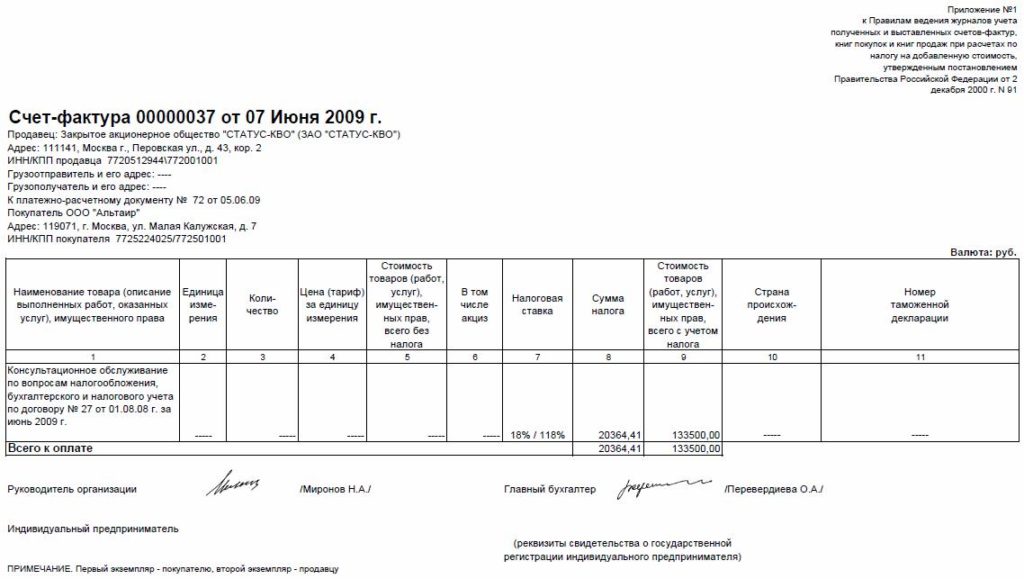

Правила заполнения

«Авансовая» должна заполняться по определённым правилам, с соблюдением необходимых норм. В противном случае, указанный в документе НДС не будет принят к зачёту инспекторами ФНС во время ближайшей проверки.

https://www.youtube.com/watch?v=9GjcU47Ict8

Тогда продавцу будет выставлен штраф за неуплату НДС, а на сумму налога будут «накручены» штрафы и пени.

Поэтому при оформлении и заполнении обязательно нужно указать следующую информацию:

| Дату составления документа | — |

| Его порядковый номер | этот нюанс необходимо тщательно соблюдать, так как, если номер будет пропущен, налоговики заинтересуются этим фактом |

| Сведения о каждой стороне сделке | если это юридические лица, то нужно указывать:

Если же одной из сторон выступает ИП, то нужно указать:

|

| Реквизиты платёжного документа | согласно которому был перечислен аванс |

| Код валюты | в которой осуществляется расчёт |

| Название товара / работы / услуги, который предоплачен указанным выше платёжным документом | название должно быть прописано именно так, как оно указано в договоре между сторонами сделки |

| Процентная ставка НДС, которая установлена законодательством в отношении предоплаченного товара / работы / услуги | в соответствии с действующим законодательством, ставка может быть 10, 18 и 20%. При этом в счёт-фактуре она должна указываться в формате 10 / 110, 18/ 118, 20 / 120 |

| Сумму НДС, исчисляемого по данной сделке | сумма должна быть округлена до копеек |

| Сумма полученного ранее аванса | также указывается в рублях и копейках |

Регистрация СФ

В противном случае, тот НДС, который указан в незарегистрированном документе. Не будет принят к зачёту.

Сейчас мало кто ведёт бухгалтерский учёт вручную, вся бухгалтерия переведена на компьютеры. Поэтому нет необходимости самостоятельно записывать каждую выставленную счёт-фактуру в журнал. Это сделает компьютер.

https://www.youtube.com/watch?v=y8b-7Jfhbko

Главное условие правильного учёта этих документов – необходимо поставить «галочку» в настройках, когда счёт-фактуру необходимо проводить в книгу продаж.

Это может быть два момента:

- Вместе с тем, когда будут регистрироваться платёжные документы о полученном авансе.

- Когда документ будет выставляться покупателю.

Когда бы не происходила регистрация, перед тем, как формировать отчёт по НДС, необходимо тщательно проверить все выставленные и принятые документы на соответствие с заявленными к уплате. В противном случае, налогоплательщик будет привлечён к ответственности.

Ответственность за нарушение правил

Так как, счёт-фактура является первичным документом бухгалтерского учёта, то и ответственность за неправильное оформление будет точно такой же, как и при неправильном оформлении любого другого первичного документа.

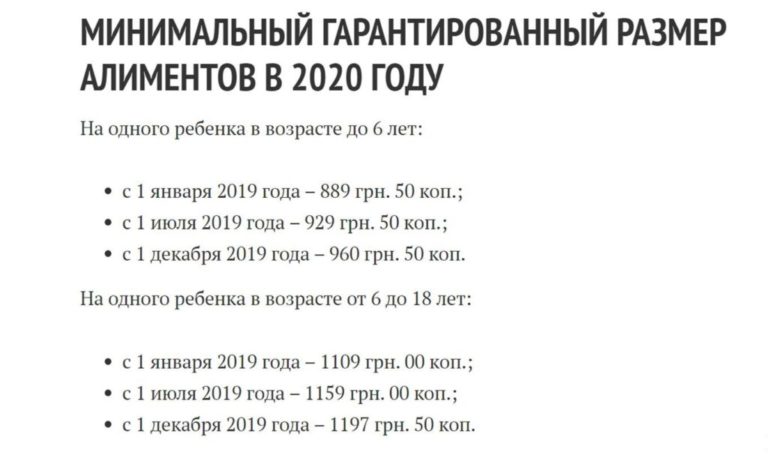

Согласно нормам ст. 120 НК РФ, налогоплательщик несёт следующую ответственность за неправильное ее оформление:

| Если правонарушение замечено в течение одного налогового периода | то на плательщика будет наложен штраф в размере 10 000 рублей |

| Если правонарушение будет замечено в течение нескольких периодов | то будет наложен штраф в размере 30 000 рублей |

| Если то правонарушение привело к тому, что налоговая база по НДС была занижена | то штраф будет равен 20% от неуплаченной суммы. Но он не может быт менее 40 000 рублей |

Налогоплательщик будет привлечён к ответственности после того, как будет проведена проверка инспекторами ФНС и выдано предписание о наложении штрафа. Если штраф не будет уплачен вовремя, на эту сумму будут начисляться пени.

: полезная информация

Правильное заполнение счёт-фактур является залогом правильного исчисления НДС.

Не зря этот налог считают самым сложным в России, поэтому к его расчету, а также к регистрации первичных документов нужно подходить со всей ответственностью. В противном случае, не избежать крупных штрафов.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Разбираемся со счетами-фактурами на аванс в «1С:Бухгалтерия» 8.3 — Первый Дом Консалтинга «Что делать Консалт»

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, – наша сегодняшняя статья.

Делаем первоначальные настройки программы 1С 8.3

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

- аванс был зачтён в пятидневный срок;

- аванс был зачтён до конца месяца;

- аванс был зачтён до конца налогового периода.

Наше право – выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

Учёт в 1С авансов выданных.

https://www.youtube.com/watch?v=iCc9kLOpUUs

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

- вид операции «Оплата поставщику»;

- договор (при оприходовании товара договор должен быть идентичен банковской выписке);

- процентную ставку НДС;

- зачёт аванса с НДС автоматически (иной показатель указываем в исключительных случаях);

- при проведении документа мы обязательно должны получить корреспонденцию 51 счёта с авансовым счётом поставщика, в нашем примере это 62.02. Иначе счёт-фактура на аванс в 1С не будет выписан.

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с фирмой ООО «Атлант» на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

Методика работы в программе та же самая, как и в предыдущем варианте.

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

Зарегистрировать счёт-фактуру на аванс в 1С можно непосредственно из документа «Поступление на расчётный счёт», а можно воспользоваться обработкой «Регистрация счетов-фактур на аванс», которая расположена в разделе «Банк и касса». В любом случае она сразу попадает в книгу продаж.

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Посмотреть, как убрать из «Формирования записей книги покупок» суммы, принятые к учёту в прошлых периодах, можно здесь.

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 – смело задавайте их нам на выделенную Линию консультаций 1С. Эксперты работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

Видео:Счет-фактура на аванс в 1С 8.3 БухгалтерияСкачать

Какой датой выставляется счет фактура на аванс

Когда выписывать счет-фактуру на аванс? Напомним, что при реализации товаров, выполнении работ, оказании услуг счет-фактура выписывается не позднее 5 календарных дней со дня отгрузки товаров (выполнения работ, оказания услуг).

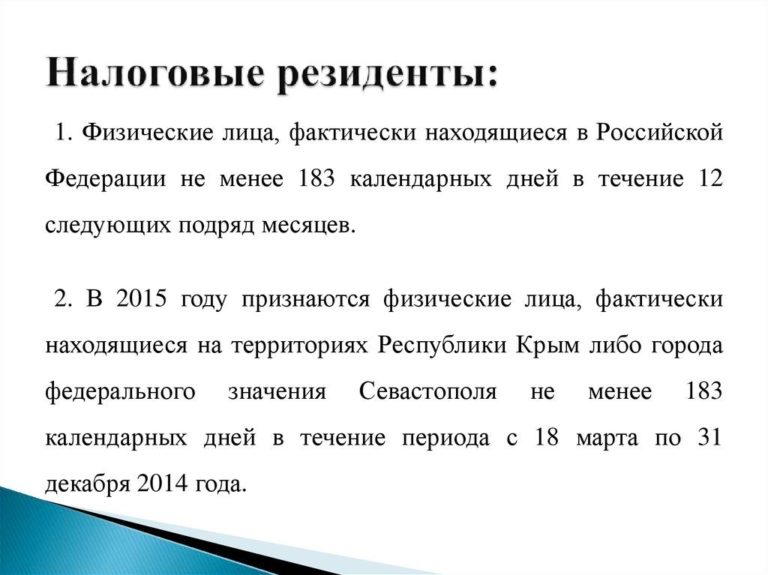

Сказанное означает, что, получив аванс в счет поставки товаров, выполнения работ или оказания услуг, продавец должен исчислить НДС к уплате в бюджет по расчетной ставке 20 /120 или 10/110 (п. 4 ст. 164 НК РФ). Какую налоговую ставку применять, зависит от того, по какой ставке облагается реализация товаров, выполнение работ или оказание услуг, в счет которых был получен аванс.

Правила выставления счета-фактуры на аванс в 2021 — 2021 годах

Таким образом, авансовый и отгрузочный документы обладают одинаковой юридической значимостью. Законодатель установил форму, по которой они должны обязательно составляться — ее структура приведена в приложении 1 к постановлению Правительства РФ от 26.12.2011 № 1137.

Сведений для остальных граф авансового счета-фактуры, по всей вероятности, у поставщика на момент составления документа не будет. Собственно, указание таковых и не требуется, если следовать положениям, содержащимся в п. 5.1. ст. 169 НК РФ.

В свою очередь, при заполнении отгрузочного счета-фактуры они вполне могут иметься в наличии — как информация о грузоотправителе и грузополучателе, фиксируемая в 3-й и 4-й строках.

Их обязательно нужно указывать в соответствующем документе так же, как и другие сведения, требуемые в соответствии с п. 5 ст. 169 НК РФ.

Счет-фактура на аванс: когда выписывается, образец заполнения 2021 г

Оформление счет фактуры на аванс, регистрация документа в Книгах покупок и продаж, вычеты налога – это далеко не новые операции. По ним четко прописаны правила в Налоговом кодексе, выпущена масса официальных разъяснений, большинство неясностей урегулировано.

Счет-фактура на аванс это основной документ, позволяющий принять НДС к вычету обеим сторонам сделки. По счету фактуре на аванс вноситель предоплаты может заявить вычет НДС по факту уплаты денег, а получатель аванса – по факту отгрузки в счет полученной предоплаты.

Когда нужно выписывать счет фактура на аванс

- срок изготовления отгружаемых товаров составляет более 6 месяцев;

- товар, согласно статье НК РФ № 149, не облагается налогом;

- товар, согласно статье НК РФ № 164, облагается по ставке 0%;

- заказчик освобожден от уплаты НДС.

Рекомендуем прочесть: Ипотека Сбербанк Что Можно Вернуть С 2 Детьми

Ниже всех столбцов располагается строка «Всего к оплате», в ней необходимо посчитать общую сумму налога (сложить все значения столбца 8), а также указать общую стоимость товаров, включая налог (сложить все значения столбца 9).

Важные нюансы оформления счета-фактуры на аванс: когда выписывается документ, какая проставляется дата

- Услуги, работы или товары приняты к учету.

- Объект сделки используется в облагаемой НДС деятельности.

- По объекту операции имеется счет-фактура.

Эти моменты указаны в 5 и 6 пункте статьи 169 НК РФ и являются основанием для налогового возмещения и вычета, тогда как сроки предписанные в 3 пункте являются рекомендательным требованием.

Все налоговые вычеты на суммы налога, которые не противоречат 172 статье НК, принимаются на учет при наличии соответствующих документов. При соблюдении основного регламента по внесению в книгу покупок и хранению счетов-фактур дата составления не имеет существенного значения.

Типичные ошибки в счетах-фактурах по сделкам с предоплатой

Если покупатель осуществляет операции как облагаемые, так и не облагаемые НДС, он обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам). При этом речь идет только о суммах налога по приобретенным товарам (работам, услугам), которые используются для осуществления как облагаемых НДС, так и не подлежащих налогообложению операций (п. 4 ст. 170 НК РФ).

Далее в табличной части в графах 7, 8, 9 указывают: расчетную налоговую ставку — 18/118 или 10/110 (п. 4 ст. 164 НК РФ); сумму исчисленного НДС; сумму полученного аванса. В остальных графах 2–6, 10–11 и строках 3 и 4 ставят прочерки (п. 4 Правил заполнения счета-фактуры).

Какие ошибки бухгалтеры допускают чаще всего при формировании и учете авансового счета-фактуры

В соответствии с пунктом 3 статьи 168 Налогового кодекса, счет-фактура на аванс должен быть выставлен не позднее 5 дней с момента получения поставщиком предоплаты. Оформить документ нужно в двух экземплярах, один из которых направить покупателю, а второй зарегистрировать в своей книге продаж.

- если операция не подлежит обложению НДС в соответствии со статьей 149 НК РФ;

- если поставщик применяет освобождение от уплаты налога согласно статье 145 НК РФ;

- если операция облагается НДС по «нулевой» ставке;

- если аванс был перечислен в счет будущей поставки товаров с длительным циклом производства (более 6 месяцев) в соответствии с пунктом 1 статьи 154 НК РФ.

Счет-фактура на аванс: когда выписывается

- период оформления и предоставления покупателю ограничен 5 днями;

- при совпадении крайнего дня составления документа с выходными или праздничными сутками осуществляется перенос пограничной даты на ближайший рабочий день.

Счет-фактура на аванс по определению ст. 169 НК РФ представляет собой документ, обосновывающий принятие к вычету сумм НДС покупателями. Налогооблагаемая сумма по НДС формируется с привязкой к размеру выручки, полученной в денежной и натуральной формах.

Моментом возникновения обязательств считается одна из дат:

Выписываем счет-фактуру на полученный аванс в 2021 году

Налогоплательщик будет привлечён к ответственности после того, как будет проведена проверка инспекторами ФНС и выдано предписание о наложении штрафа. Если штраф не будет уплачен вовремя, на эту сумму будут начисляться пени.

https://www.youtube.com/watch?v=L8f58QRFlko

Когда бы не происходила регистрация, перед тем, как формировать отчёт по НДС, необходимо тщательно проверить все выставленные и принятые документы на соответствие с заявленными к уплате. В противном случае, налогоплательщик будет привлечён к ответственности.

Оформлять ли счет — фактуру, если аванс и отгрузка прошли в одном квартале

Многие мои коллеги выставляют авансовые счета — фактуры на каждую предоплату в своей бухгалтерской программе. Но распечатывают ее только по требованию покупателя. Им так спокойнее. Ведь тогда они в точности соблюдают все требования Налогового кодекса.

С одной стороны, в Налоговом кодексе сказано, что счет — фактура выставляется в срок не позднее пяти дней со дня получения предоплаты. Это пункт 3 статьи 168 Налогового кодекса РФ. Но с другой стороны, сумма налога на добавленную стоимость, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода.

Об этом сказано в пункте 1 статьи 173 Налогового кодекса РФ. Поэтому налоговая база не будет искажена, если не выставить счет — фактуру на предоплату, полученную в одном периоде с отгрузкой. Судьи Высшего арбитражного суда в постановлении от 10 марта 2009 г.

№ 10022/08 отметили, что если предоплата и отгрузка произведены в одном квартале, то платежи не могут считаться авансовыми и документ выписывать не нужно.

Выставляем счета-фактуры на аванс

Продавцы товаров (работ, услуг) счета-фактуры на полученные авансы оформляют уже давно.

Сначала такая обязанность вытекала из Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж . Сейчас же такая обязанность прямо следует из норм Налогового кодекса .

Тем не менее вопросов по авансовым счетам-фактурам до сих пор возникает немало. Не пора ли уже расставить все точки над «i»?

Одновременно показатели счета-фактуры, оформленного и зарегистрированного в книге продаж при получении предоплаты, необходимо занести в книгу покупок . В уже рассматриваемом примере книгу покупок нужно заполнить следующим образом.

Счет-фактура на аванс- когда выставляется

3.

При реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Если брать ситуацию с выполненными работами, одни из основных реквизитов перв. учет. документов — дата акта и подписи лиц, ответственных за операцию. Мне кажется все согласования должны быть до составления акта.

В отдельных случаях, когда согласование самого акта требует длительного периода (строительство), выставляется акт и с-ф в течение пяти дней с даты акта, потом могут согласовывать сколько сторонам требуется. Если какие-то косяки — корректировку.

Есть два, более или менее свежих письма МФ, которые друг другу противоречат и несколько судов.

Когда выписываются счета-фактуры на аванс? Требования, правила и особенности

Продавец, получив предоплату, должен сформировать счет и зарегистрировать его в книге продаж. Иначе организации будет начислен штраф в сумме от 10 до 40 тыс. руб. Чтобы не нарушать налоговое законодательство, нужно четко знать, когда выставляется счет-фактура на аванс, как заполнить, каковы требования к оформлению документа.

Во II квартале предприятие подписало допсоглашение, по которому покупатель отказывается от первого заказа и меняет товар на тот, который облагается 10 % НДС. Стоимость такой поставки составляет 29,7 тыс. руб. Полученный ранее аванс частично перечисляется в счет будущих поставок и возвращается покупателю.

Как правильно заполнить счет-фактуру на аванс

Напоминаем, что отгрузочные расчеты и бланки на аванс существенно отличаются своим содержанием. В расчетных документах на предоплату указывается меньше данных, да и требования к оформлению не так строго регламентированы. Самым главным отличием является формат указания НДС, так как в данном случае он выделяется из аванса.

- Основной или отгрузочный предоставляется поставщиком заказчику по факту поставки товаров, выполнения работ или оказания услуг, а также при юридической передаче прав от одного экономического субъекта другому. Описание, формат и содержание таких документов регулирует п. 5 ст. 169 НК РФ.

- По предоплате направляется исполнителем заказчику в том случае, если последний оплатил аванс за поставляемые товары, работы или услуги. Порядок заполнения утверждается п. 5.1 ст. 169 НК РФ.

- Корректировочный формируется при изменении ценовых или количественных характеристик поставки. Сведения по расчетно-платежным документам уточняются в случае снижения цены на товары, работы, услуги или объема поставляемой продукции. Данный тип документов применяется с 2011 года (245-ФЗ от 19.07.2011).

Что такое счёт-фактура на аванс и как её составлять

Есть сделки, которые предполагают внесение предоплаты за товар/услугу. В таком случае продавец должен оформить счет-фактуру на аванс, которая зафиксирует ту сумму, перевод которой был произведен клиентом в качестве необходимой предоплаты. Составляется в двух экземплярах: по одному покупателю и продавцу.

Есть бухгалтеры, которые игнорируют требования налогового законодательства к обязательному оформлению счета-фактуры на аванс по каждому поступившему предварительному платежу. Однако данные противозаконные действия обязательно будут выявлены уже при первой налоговой ревизии, которая всегда просматривает, чтобы по каждой предоплате от клиента имелась своя счет-фактура.

Счет-фактура – это документ, на основании которого покупатель товаров, работ или услуг сможет сделать вычет по НДС. Когда компания-продавец получает предоплату за свои товары, она обязана выписать компании-покупателю счет-фактуру, при этом не имеет значения, отгрузил продавец товары или нет. Это и будет авансовый счет-фактура.

Для отражения операций с продавцами применяется сч.60, на котором обособленно учитываются авансовые перечисленные суммы, при этом можно открыть самостоятельный субсчет 60 ав, при этом на субсчете 60 р будут учитываться прочие операции с продавцами.

Видео:Счет фактура на аванс в 1С 8.2Скачать

Какой датой выписывается счет фактура на аванс

В книге продаж заполняются все графы, кроме 14, 16 и 19. В момент отгрузки в счет полученной оплаты сумму НДС можно предъявить к вычету полностью, если аванс уже отработан, или только часть с предоплаты.

При отгрузке товаров счет на сумму реализации вписывается в книгу продаж. Но товар может отгружаться несколькими партиями. Для каждой может быть предусмотрен счет-фактура и аванс.

Два счета-фактуры выписываются по общим правилам, то есть если отгрузка и оплата осуществлялись в разных налоговых периодах.

Когда выписываются счета фактуры на аванс, покупатель регистрирует операцию на 59 тыс. руб. Первая отгрузка прошла на 50 тыс. руб. Эта же сумма указывается в фактуре на реализацию и в книге покупок.

Сразу восстанавливается часть НДС, принятая к вычету с аванса: в графе 13б – 50 тыс. руб., в графе 17 – 7627,12 руб. После получения второй партии в книге продаж указывается, соответственно, 9 тыс. руб.

и 1372,88 руб.

Когда выписывается счет-фактура? Когда выписывается счет-фактура на аванс? Особенности оформления

Чем грозят компании или ИП нарушения, связанные с описываемым документом? В законе прописано, в какие сроки выписывается счет-фактура, но прямой ответственности за их превышение не предусмотрено. А вот отсутствие счета-фактуры расценивается как серьезный огрех в учете. Под отсутствием понимается невыставление документа в том квартале, когда прошла сделка.

- авансовый счет-фактура отражается в Книге продаж;

- когда происходит реализация товара, составляется отгрузочный, то есть «настоящий» счет-фактура;

- отгрузочный документ отмечается в Книге продаж на всю сумму поставки;

- в то же время в Книгу покупок вносится запись об авансовом счете-фактуре.

Когда выписывается счет-фактура на аванс

- Период формирования и заполнения. АСФ составляется при поступлении предоплаты, а отгрузочный – по факту продажи товара или оказанию услуги.

- Степень заполнения информации в бланке – по объективным причинам в фактуре первого типа может быть неосуществимо заполнение всех строк документа – это учтено в законодательстве и содержится в регламентах НК РФ.

- Момент реализации, отгрузки товара или дата оказания услуг, прописанных в соответствующем соглашении.

- День частичного или полного погашения суммы платежа за товары или услуги, оговоренных в договоре.

Поэтому в случае поступления средств, продавец обязан рассчитать сумму налога и его базы из расчета ставки 18/118 или 10/110 – это зависит от ставки, по которой реализуется продукция.

Счет фактура на аванс 1с

Порядок выставления и регистрации «авансовых» счетов-фактур закреплен в Постановлении Правительства РФ от 26.12.2011 N 1137, которым утверждены новые формы и Правила заполнения счетов-фактур, книг покупок, книг продаж, журнала учета полученных и выставленных счетов-фактур.

Еще почитать: Решается ли вопрос в суде в пользу виновника залития соседей

https://www.youtube.com/watch?v=j7UwaNN1B80

Выписывается счет-фактура на аванс с помощью документа Счет-фактура выданный. Данный документ можно сформировать на основании ранее введенного документа на поступление оплаты на расчетный счет предприятия. Однако удобнее использовать обработку Регистрация счетов-фактур на аванс. Данная обработка находится на закладке «Банк»

Составление счёт-фактуры на аванс

Некоторые бухгалтеры ведут обособленный учёт, что не совсем верно. Хотя ответственность за это не предусмотрена, но для консолидации при проверках правильная последовательность облегчает дело. Для удобства можно ставить пометки в виде буквенных значений (101/АВ).

Не следует указывать чужой код операции при незнании истинного. Лучше проставить прочерк. В полях 2 и 2а не следует проставлять единицы измерения, которые не соответствуют специальному классификатору (ОКЕИ). Если компания не является импортёром, то при отсутствии таможенной декларации графы 10–11 не заполняются.

Правила выставления счета-фактуры на аванс в 2021-2021 годах

- дату составления документа, порядковый номер (их нужно включать в строку 1);

- сведения о продавце и клиенте — названия фирм, их адреса, ИНН, КПП (в строках 2, 2а, 2б, 6, 6а, 6б);

- данные о платежном документе, подтверждающем перечисление аванса — номер и дату (фиксируются в строке 5);

- название валюты расчетов, а также ее код — в соответствии с ОКВ (строка 7);

- название товара/работы, за что перечислен аванс — так, как оно звучит в договоре между организациями (в графе 1);

- ставку НДС, установленную в отношении конкретного вида товара — причем обозначаться она должна как расчетная — 10/110 или 18/118, а не 10 и 18% (в графе 7);

- величину исчисленного НДС — в рублях и копейках без округления (в графе 8);

- величину полученной предоплаты, также в рублях и копейках (в графе 9).

- период изготовления товаров более 6 месяцев;

- товары (работы, услуги), которые в соответствии с п. 1 ст. 164 НК РФ облагаются по ставке 0%;

- товары, работы, услуги не облагаются НДС или освобождаются от налогообложения в соответствии со ст. 149 НК РФ;

- налогоплательщик получил освобождение по ст. 145, 145.1 НК РФ.

Правила выставления счетов-фактур на аванс

Но что делать, если необходимо выставить счет по факту заключения самого договора? Фактура выставляется лишь при крайней необходимости. Для продавца в таких ситуациях сроки выписок не имеют значения. А вот покупателям необходимо вовремя применять своё право на оформление вычета по НДС. Образец счета это подвердит.

У некоторых предпринимателей часто возникают ситуации, которые не попадают под общий порядок. Рассмотрим особые случаи, связанные с оформлением хозяйственной операции. Это позволит понять, как быть со счетом фактурой на аванс в книге покупок.

Еще почитать: Правила содержания придомовой территории в частном секторе

В каких случаях и когда выписывается счет-фактура на аванс? сроки выдачи и проставление даты при оформлении

- дату и порядковый номер счета;

- сведения о поставщике и о покупателе (в данном случае указываются полные названия фирм, их адреса, индивидуальные номера налогоплательщика и другие данные);

- должны быть указаны данные о платеже;

- название услуг либо товаров, за которые перечислен аванс;

- ставку налога (НДС), которая установлена в отношении данной услуги либо товара,

а также размер полученной предоплаты.

Также следует отметить то, что на счетах-фактурах разрешается ставить дополнительные отметки, используемые для удобства внутреннего пользования документами (например «авансы от ООО АРТ»). При этом данные отметки должны размещаться так, чтобы не попадать на основные поля документа.

Как можно трактовать положения пункта 2 статьи 237: «При оказании услуг по предоставлению кредита (займа, микрокредита), перевозке пассажиров, багажа, грузобагажа и почты на железнодорожном транспорте, предоставлению во временное владение и пользование имущества, банковских операций датой совершения оборота по реализации работ, услуг является наиболее ранняя из следующих дат: 1) дата выписки счета-фактуры с НДС; 2) дата получения каждого платежа (независимо от формы расчета); 3) дата признания в бухгалтерском учете выполнения работ, оказания услуг». В части временного владения и пользования имуществом, если совершена предоплата за аренду (что повсеместно распространено и оговорено договорами аренды помещений), то счет-фактура выставляется по дате предоплаты? А акт выполненных работ в этом случае как бы отделен от счета-фактуры и выставляется по дате оказания услуг— в конце месяца?

Исходя из положений пункта 7 статьи 263 Налогового кодекса и пункта 2 статьи 237 Налогового кодекса, при получении предоплаты счет-фактуру следует выписывать на дату получения авансового платежа, а акты выполненных работ по окончании месяца, в котором была оказана услуга по аренде.

Когда выставляется счет-фактура на аванс

Поступление авансовых сумм от клиентов требует выставления счета-фактуры. На выполнение данного действия отводится 5 дней со дня поступления денег. Формируемый счет-фактура именуется авансовый и составляется в двух экземплярах.

Первый подлежит передаче лицу, от которого получены денежные средства, и используется для проведения записи в книги покупок, второй остается в месте выписки для обоснования регистрационной записи в книге продаж.

Расскажем в статье, как составляется счет-фактура на аванс, дадим образец заполнения.

🎬 Видео

Начисление НДС с авансов полученных. Примеры расчета НДС с авансовСкачать

Счета фактуры на авансСкачать

Обучение 1С. Видеоуроки. Как зарегистрировать счет фактуру на аванс от поставщикаСкачать

Cрок выставления счета-фактурыСкачать

Авансы полученные и выданные. Вычет и восстановление НДС.Скачать

Как в 1С оформить счет - фактуру на аванс?Скачать

Как провести счет-фактуру на выданные авансы в 1С 8.3 I Крысанова АнастасияСкачать

Как выставляются электронные счета-фактуры?Скачать

Регистрация счетов-фактур на авансСкачать

Ошибка №10 Ошибка при формировании счета фактуры на аванс Правильное заполнение счета фактуры на аСкачать

Что такое документ «Счет фактура» и для чего он нужен? asistent.kzСкачать

Зачет авансов полученных в 1С 8.3 БухгалтерияСкачать

НДС и счет фактура на аванс при оплате картой в 1С:Бухгалтерии 8Скачать

Урок № 28 Регистрация счетов фактур на авансСкачать

Как в 1С сделать вычет НДС с авансовСкачать

Регистрация «забытого» счета-фактуры на аванс в 1С:Бухгалтерии 8Скачать