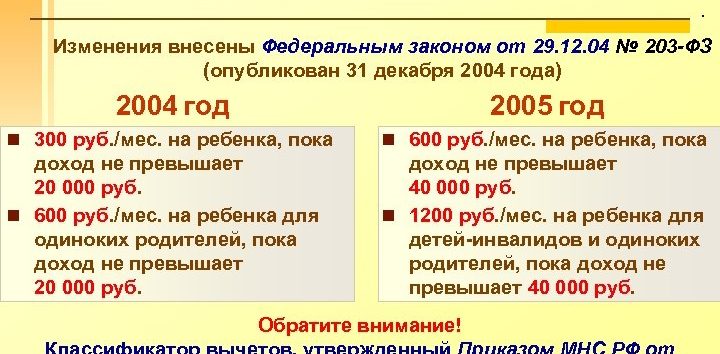

С 15 июля увеличены штрафы за неприменение ККТ, пишет портал Клерк.ру.

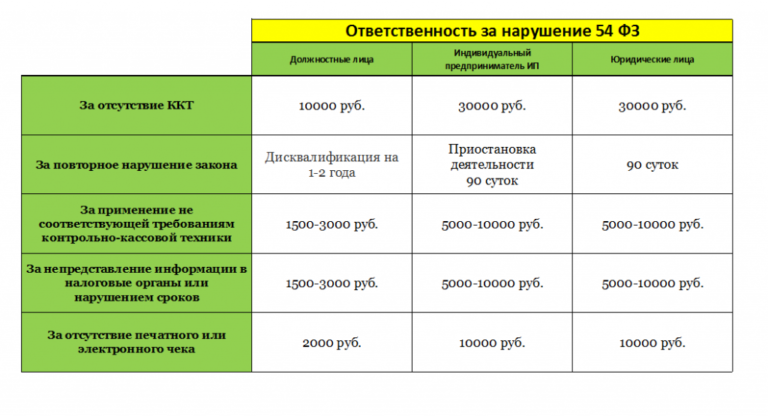

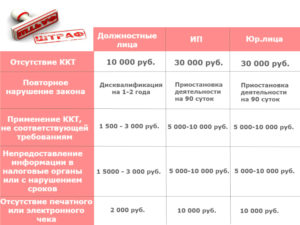

Согласно вступившим в силу поправкам в ст. 14.

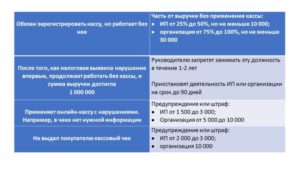

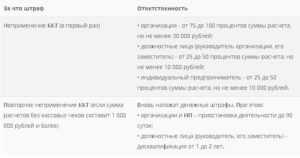

5 КоАП «Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники», штрафы за работу без ККТ теперь будут зависеть от суммы расчета, по которому не был выпущен чек. Для должностных лиц они составят от 1/4 до 1/2 суммы непробитого чека, но не менее 10 000 руб. Для юрлиц — от 3/4 до 1 суммы, но не менее 30 000 руб.

Повторное нарушение правил, если сумма расчетов без ККТ составит в совокупности 1 млн руб., приведет к дисквалификации должностных лиц, а в отношении ИП и юрлиц — административное приостановление деятельности на срок до 90 суток.

Поправки также ввели новые основания для штрафов:

- применение ККТ, не соответствующей установленным требованиям, либо применение ККТ с нарушением установленных законодательством РФ порядка регистрации ККТ, порядка, сроков и условий ее перерегистрации, порядка и условий ее применения;

- непредставление организацией или индивидуальным предпринимателем информации и документов по запросам налоговых органов или представление информации и документов с нарушением сроков, установленных законодательством РФ о применении ККТ;

- ненаправление организацией или индивидуальным предпринимателем при применении ККТ покупателю (клиенту) кассового чека или БСО в электронной форме либо непередача указанных документов на бумажном носителе покупателю (клиенту) по его требованию в случаях, предусмотренных законодательством РФ о применении ККТ.

+7 (499) 653-60-72 доб. 740

бесплатный звонок по России

для Москвы и Московской обл.

+7 (499) 653-60-72 доб. 740

для Москвы и Московской обл.

8 (800) 500-27-29 доб. 717

бесплатный звонок по России

8 (800) 500-27-29 доб. 717

+7 (499) 653-60-72 доб. 740

бесплатный звонок по России

для Москвы и Московской обл.

+7 (499) 653-60-72 доб. 740

для Москвы и Московской обл.

8 (800) 500-27-29 доб. 717

бесплатный звонок по России

» Вопросы экономики » Административная ответственность ИП в 2021 году

- Административная ответственность ИП в 2021 году

- Штраф за непробитый чек для ИП в 2021 году

- Штраф за онлайн-кассу для ИП

- Справочник Бухгалтера

- Можно ли ООО работать без кассового аппарата

- Какие ООО могут работать без ККМ

- Ип и ооо на усн: кто может работать без касс

- Розничная торговля без кассового аппарата для ООО

- Можно ли ООО работать без кассового аппарата в сфере услуг

- Сколько стоит кассовый аппарат для ООО

- Штрафы за работу без кассового аппарата для ООО

- Штраф за нарушение кассовой дисциплины для ИП и ООО в 2021 году

- Штраф за непробитый чек для ООО и ИП в 2021

- Штраф за отсутствие кассового аппарата у ИП и ООО

- Может ли ООО работать без кассы в 2021 году

- Штраф за превышение лимита кассы в 2021

- Может ли ООО работать без кассового аппарата

- Штраф за торговлю без кассового аппарата

- Законодательство об использовании ККМ

- Правомерность работы без кассы

- Касса для интернет-магазина

- Касса для продажи алкоголя и пива

- Бсо как альтернатива

- Ответственность за неприменение ККТ

- Часто задаваемые вопросы

- Правовые нормы, определяющие порядок применения штрафов за неустановку онлайн касс

- Можно ли ИП осуществлять торговлю без кассового аппарата?

- Виды деятельности для ИП без кассы

- Касса для интернет-магазина

- Легальный способ работы без кассы

- Штраф для ИП за работу без онлайн-кассы в 2021 году

- Зачем придумали онлайн-кассы

- Кто должен перейти на онлайн-кассу в 2021 году

- Ответственность за отсутствие кассового аппарата

- Как избежать наказания за работу без кассового аппарата и другие нарушения

- Кассовый аппарат (ккм) для ип: при усн, сколько стоит, его регистрация, штраф за отсутствие — Дело

- Штраф штрафу рознь

- Несоблюдение графика сдачи отчётности

- Отсутствие налогового учёта

- Нарушение правил уплаты налогов

- Неуплата страховых взносов

- Отсутствие договора с работником ИП

- Неприменение кассового аппарата

- Ведение деятельности без лицензии

- Кому нужно ставить кассовый аппарат

- Нужно ли ставить кассовый аппарат для ИП в 2021 году?

- Нужен ли кассовый аппарат для ООО?

- 💡 Видео

Административная ответственность ИП в 2021 году

Индивидуальный предприниматель несёт огромную ответственность за своё дело. Его контролирует множество надзорных ведомств.

В этой статье рассмотрены штрафы ИП в 2021: за непробитый чек, онлайн-кассу, работу без ИП.

- Штраф за непробитый чек для ИП в 2021 году

- Штраф за онлайн-кассу для ИП

- Отсутствие кассового аппарата у ИП

- Штраф за работу без ИП

- Штраф ИП за неоформленного работника

- Штраф за декларацию ИП

Штраф за непробитый чек для ИП в 2021 году

Предприниматели, которые связали свою деятельность с осуществлением наличного или безналичного расчёта, обязаны неуклонно следовать принятым нормам. Нарушение правил повлечёт наказание в виде штрафов.

Индивидуальный предприниматель должен давать покупателю чек при совершении покупки в случаях, когда:

продавцом реализована покупка;

покупателем уже был сделан заказ и получена услуга;

Если по вышеперечисленным операциям не был пробит чек, ИП подвергнется проверке на наличие контрольно-кассовой машины (ККМ).

Размер штрафа в этом году за непробитый (по разным причинам) чек:

при отсутствии ККМ – ¾ от всего объёма операций, проведённых без неё, но не меньше 10 тысяч рублей ;

при непопадании бизнеса под действие закона о применении контрольно-кассовой техники или при её неполадках – от 5 до 10 тысяч рублей;

при невыдаче бумажного или электронного чека – 10 тысяч рублей ;

Пример: даже если продавец не выдал чек при покупке на 30 рублей, он всё равно будет оштрафован на 10 тысяч рублей при выявлении этого административного правонарушения.

https://www.youtube.com/watch?v=cZ6Wiy9T1Qs

Если ИП настроил лимит хранения наличных средств в кассе, но превысил его, он будет оштрафован на сумму от 4 до 5 тысяч рублей.

Штраф за онлайн-кассу для ИП

Согласно требованиям Федерального закона № 54 онлайн-кассами обязаны пользоваться все предприятия и индивидуальные предприниматели при проведении расчётов на территории России. Онлайн-касса – это контрольно-кассовая техника нового образца. Новый порядок пользования вступил в силу 01.07.2021 года . Всеобщий переход на онлайн-кассы завершится до 1 июля 2021 года .

Видео:Штрафы для ИП. История одного ИП, не знающего законСкачать

Справочник Бухгалтера

С февраля 2021 года компании перестают работать на аппаратах с электронной лентой и переходят на онлайн-кассы. Онлайн-касса формирует электронный чек и отправляет его оператору фискальных данных по интернету.

Оператор данных пересылает чек в налоговую и сохраняет копию на пять лет. В течение пяти лет налоговый инспектор или покупатель могут получить чек по запросу. Инспектор — чтобы проверить доходы компании, покупатель — чтобы подтвердить покупку товара, если потерял бумажный чек.

Онлайн-кассы защищены лучше старых касс, поэтому теневым предпринимателям сложнее подделывать чеки и скрывать доходы.

Можно ли ООО работать без кассового аппарата

ООО могут работать без кассового аппарата, но с ним удобнее. Касса показывает:

- сколько покупателей прошло за день,

- когда и что купили,

- сколько денег в кассе на конец дня,

- какие товары заканчиваются,

- когда платить налоги и какую сумму.

На онлайн-кассы переходят с февраля 2021 года. Многие предприниматели уже работают с ккт, некоторые получили отсрочку.

Какие ООО могут работать без ККМ

Налоговая не регистрирует старые кассовые аппараты с 1 февраля 2021 года. Чтобы предприниматели подключили онлайн-кассы вовремя, государство переводит на них поэтапно.

С 1 апреля 2021 года кассу подключают юрлица, которые продают алкоголь. Алкоголь — это напитки крепостью выше 0,5%, но не квас и не кефир.

С 1 июля 2021 года ККМ подключают ООО на упрощенной, общей и сельскохозяйственной форме налогообложения.

С 1 июля 2021 года с кассой работают юридические лица, у которых дело в розничной торговле или общепите на вмененке.

С 1 июля 2021 года кассу подключают компании на вмененке, и те, которые оказывают услуги или выполняют работы.

Ип и ооо на усн: кто может работать без касс

Например, ремонтируют компьютеры или бурят скважины на дачных участках.

ООО работает без ККТ, если находится в труднодоступной местности. Это отдаленные деревни, где нет интернета и нормальных дорог. Региональные власти публикуют перечни таких местностей на официальных сайтах.

Если ООО торгует алкоголем, сигаретами или бензином, онлайн-касса нужна даже в труднодоступной местности. Ккт работает в автономном режиме без интернета, а бухгалтер передает данные о платежах в налоговую самостоятельно.

Розничная торговля без кассового аппарата для ООО

Если компания работает без кассового аппарата, она выдает покупателям бланки строгой отчетности. В бланке кассир указывает информацию о продаже, например:

- дату, время и место расчета,

- название товара или услуги,

- цену за единицу и общую стоимость,

- налоговую ставку,

- свою фамилию и должность.

Кассир заполняет бланк от руки. С 1 июля 2021 бланки печатает автоматизированная система. Система стоит до 5000 рублей и экономит время продавца. Бланки нужно выдавать не всегда, а по требованию покупателя.

С 1 июля 2021 года налоговая штрафует за выдачу бланков строгой отчетности, которые не соответствуют 54 ФЗ. Например, если компания не передает копию бланка в налоговую через оператора фискальных данных. Сумма штрафа — от 5000 до 10 000 рублей.

Можно ли ООО работать без кассового аппарата в сфере услуг

По закону ООО имеет право работать без кассового аппарата, если продает лекарства в сельской аптеке.

https://www.youtube.com/watch?v=A03v1NfHUPI

Некоторые виды деятельности работают без онлайн-кассы на аппарате старого образца. Например, те компании, которые:

- продают газеты из киоска,

- торгуют акциями и облигациями,

- готовят обеды для детских школ,

- продают разливные безалкогольные напитки,

- торгуют овощами на рынке,

- ремонтируют обувь и сумки.

Сколько стоит кассовый аппарат для ООО

Онлайн-кассы стоият от 20 000 до 250 000 рублей. Дешевые ККМ соответствуют 54 ФЗ — отправляют чеки оператору фискальных данных. У дорогой есть дополнительные функции, например:

- работа от аккумулятора,

- интернет через сим-карту,

- интеграция с системой учета платежей,

- сканер штрих-кодов,

- большой цветной экран.

Чтобы не переплачивать, нужно выбирать устройства под задачи ООО.

Штрафы за работу без кассового аппарата для ООО

Если компания работает без кассы, налоговая выписывает штраф — до 100% от суммы сделок без кассы. Минимальный штраф — 30 000 рублей. За повторное нарушение налоговая приостанавливает бизнес на 3 месяца. Если выручка компании больше миллиона рублей в месяц, директора отстраняют от должности на срок до двух лет.

Если ККМ не отвечает требованиям 54 ФЗ, налоговая штрафует на 10 000 рублей. Например, касса передает не все чеки или неправильно зарегистрирована.

Штраф за нарушение кассовой дисциплины для ИП и ООО в 2021 году

Понятие кассовой дисциплины объединяет ряд норм и ограничений, касающихся приема, выдачи, хранения наличных денежных средств на предприятии, при безналичных расчетах – их учет в рамках проведения кассовых операций.

Любые манипуляции с наличностью, в том числе выдача зарплаты, прием платежей за товары и услуги, а также их своевременное документальное оформление, называются кассовыми.

Совокупность норм, принятых за основу ведения кассы, устанавливается не руководством частных компаний, а определяется законодательными актами Российской Федерации.

Штраф за непробитый чек для ООО и ИП в 2021

Новую шкалу штрафных санкций за непробитый чек за оказанные услуги либо осуществление коммерческой деятельности ввел Закон №290-ФЗ в июле 2021 года. Для нарушителей — ИП размеры штрафов увеличились в 2-5 раз.

В соответствии со статьей 14.5 п.

2 КоАП РФ, любая операция получения денежных средств предпринимателем сопровождается пробитием чека на кассовом аппарате, причем в расчет берется выручка как за реализованный товар, так и за оказанную услугу.

Штраф ИП за невыдачу кассового чека в 2021 предусмотрен вышеуказанным законом и поправкой 2 к статье 14.

5 КоАП и составляет сумму в размере от ¼ до ½ от стоимости оказанной услуги либо реализованного товара, но не менее 10 000 рублей.

На практике это выглядит так: если на сумму 200 000 рублей чек не выдан, то штраф составит от 50 000 до 100 000 рублей, если же сумма покупки будет всего 20 рублей, то штраф за не пробитый по кассе чек составит 10 000 рублей.

Штраф за отсутствие кассового аппарата у ИП и ООО

Любая организация либо индивидуальный предприниматель, производящий с клиентами денежный расчет посредством наличных средств либо банковских карт, обязан вручить покупателям чек из зарегистрированного кассового аппарата. Работа без кассового аппарата попросту запрещена. Обязательный чековый документ выдается в случаях, когда:

- продавец реализовал товар;

- сотрудники компании оказывали клиенту платные услуги;

- клиент получил ранее заказанную услугу.

Если чек за вышеперечисленные услуги не выдан, на работу организации или индивидуального предпринимателя будет возложен штраф.

При осуществлении контроля и надзора за соблюдением предпринимателями закона о ККТ налоговые органы мониторят расчеты с применением онлайн-касс, оценивают полноту данных, представленных организациями, и учета выручки, полученной ими. Нарушителей ожидает штраф за неиспользование кассового аппарата ИП, в соответствии с ч. 2 ст. 14.5 КоАП РФ.

| № | Вид административного нарушения | Вид наказания для должностного лица | Вид наказания для юр. лица и ИП |

| Неиспользование ККТ в случаях, установленных российским законодательством | Штраф от ¼ до ½ суммы расчета, осуществленного без применения ККТ, но не менее 10 000 рублей; | Штраф от ¾ четвертых до полной суммы расчета, осуществленного без применения КТТ, но не менее 10 000 рублей. | |

Использование КТТ, не соответствующей требованиям новой редакции ст.Может ли ООО работать без кассы в 2021 году4 Федерального закона от 22.05.2003 №54-ФЗ. | Штраф от 1 500 до 3 000 рублей; | Штраф от 5 000 до 10 000 рублей | |

| Нарушения в работе ККТ согласно требованиям ст. 4.2. «Порядок регистрации, перерегистрации и снятия с регистрационного учета ККТ» Федерального закона №290-ФЗ в | Штраф от 1500 до 3 000 рублей | Штраф от 5 000 до 10 000 рублей. | |

| Ненаправление организацией или индивидуальным предпринимателем при применении ККТ покупателю кассового чека в электронной форме. | Штраф 2 000 рублей; | Штраф 10 000 рублей. | |

| Непередача организацией или индивидуальным предпринимателем при применении ККТ кассового чека покупателю по его требованию в случаях, предусмотренных законодательством | Штраф 2 000 рублей; | Штраф 10 000 рублей |

Все новые штрафы за неприменение ККТ в 2021 году вступили в действие с 15 июля 2021, а штраф за неприменение ККМ для ИП в 2021, так называемых онлайн-касс, действуют с 1 февраля 2021 года.

Штраф за превышение лимита кассы в 2021

Понятие «лимит кассы» означает максимально допустимую величину наличности в денежном хранилище, сейфе либо кассе организации к концу рабочего дня. Подобную норму ввел Центробанк РФ, однако устанавливает свой максимум бухгалтерия предприятия индивидуально в начале каждого календарного года.

https://www.youtube.com/watch?v=HCTPtESQnS4

Кассовые излишки вполне законно могут допускаться в определенные дни. Уважительными причинами, согласно п.2 Указания Банка России от 11.03.2014 № 3210-У, считаются:

- выплата заработной платы и различных видов помощи, но не больше пяти рабочих дней после снятия денежных средств с расчетных счетов компании;

- проведение кассовых операций с привлечением наличных средств в нерабочие либо праздничные дни.

Иные обстоятельства не могут служить оправданием для превышения лимита и влекут за собой штрафные санкции.

Избранным категориям коммерческих компаний малого бизнеса, предприятиям, организаций, ИП закон разрешает отменить лимит в кассе.

Для отказа от предельной суммы не нужно производить каких-либо специальных действий, достаточно простого соответствия определенным нормам Указания Банка России от 11.03.

14 №3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства»:

- ограниченное количество персонала – не превышает 100 человек за прошедший календарный год;

- предельный доход за выполненные услуги и реализованный товар – не более 800 000 рублей, не считая НДС;

- участие в уставном капитале иных юридических лиц – не более четверти доли.

Если какая-либо из организаций попадает в рамки этих требований, она может хранить в кассе любые суммы финансовых средств.

Какое административное взыскание накладывается в случаях нарушения лимита по кассе? Юридические лица подвергаются наказанию в виде штрафа на сумму от 40 000 до 50 000 рублей, индивидуальные предприниматели и должностные лица (бухгалтер и руководитель) подвергаются штрафным санкциям на сумму от 4 000 до 5 000 рублей.

Может ли ООО работать без кассового аппарата

Видео:Предприниматели, торгующие на рынке без кассового аппарата, рискуют нарваться на штрафСкачать

Штраф за торговлю без кассового аппарата

После регистрации у начинающего бизнесмена возникает вопрос: «Можно ли осуществлять деятельность без кассы?» ККМ (контрольно-кассовая машина) – дополнительные затраты для предпринимателя. Работа с кассой подразумевает проверки со стороны государственных органов, обучение сотрудников, штрафы за нарушение правил и пр.

Законодательство об использовании ККМ

Порядок применения ККТ (контрольно-кассовой техники) урегулирован в ФЗ№54.

В данном акте определено, что ИП обязан использовать кассовый аппарат при продаже товаров, выполнении работ или реализации услуг, в том числе путем использования интернет-магазина.

При этом оплата производится денежными средствами в наличной форме или платежными картами. Законодатель делает исключение из этого правила, которые будут проанализированы ниже, когда штрафы за отсутствие КММ не применяются.

Ответственность и штраф за неиспользование ККТ утверждены КоАП РФ.

Правомерность работы без кассы

В соответствии с ФЗ№54 правомерно можно осуществлять расчеты без кассы в следующих случаях:

- оказания услуг физическим лицам при условии предоставления БСО по правилам, утвержденным Правительством РФ;

- плательщики ЕНВД и ПСН при условии передачи по требованию клиента документации (квитанция, товарный чек и т.д.), подтверждающей факт приема денежных средств за ценности;

- осуществление определенных видов деятельности или в силу специфики местонахождения.

Можно работать без кассы при ведении деятельности следующим образом:

- Продажа периодических изданий и прессы в специализированных киосках. Доля реализации данных товаров должна составлять не менее 50%, а ассортимент сопутствующих изделий утверждается государственным органом. При этом учет прибыли, поступающей после продажи прессы и иных благ, определяется раздельно.

- Продажа акций, облигаций и других ценных бумаг.

- Реализация лотерейных билетов.

- Торговля проездными билетами, а также талонами для пользования городским общественным транспортом.

- Снабжение питанием учащихся и сотрудников образовательных учреждений во время занятий.

- Продажа товаров на рынках, ярмарках и прочая выездная торговля в местах подобного типа. Исключение – киоски, павильоны, палатки, автомагазины и иные обустроенные помещения, обеспечивающие сохранность товара. Пиво или алкогольные напитки продавать таким образом без ККТ нельзя.

- Разносная розничная торговля с корзин, лотков продовольственными (исключение – алкоголь) и отдельными категориями непродовольственных товаров.

- Продажа продукции в ассортименте, утвержденном соответствующим государственным органом, в поездах.

- Торговля мороженым и напитками, не содержащими алкоголь, в киосках.

- Торговля из цистерн (пиво, молоко) или вразвал продовольственными товарами.

- Прием утильсырья (исключение – металлолом) и стеклотары.

- Реализация религиозных предметов, проведение культовых обрядов и пр.

- Продажа почтовых марок и иных знаков, свидетельствующих об оплате услуг почтовой связи.

ИП, которые осуществляют деятельность в далеких или труднодоступных местностях, могут принимать наличные денежные средства и оплату с использованием платежных карт без использования ККТ. Органы местной власти утверждают перечень таких районов. Таким образом, воспользоваться возможностью работы без кассы смогут только те предприниматели, которые ведут дело в определённом населенном пункте.

Касса для интернет-магазина

Многие предприниматели работают через интернет-магазины. Реализация товаров в онлайн-пространстве позволяет сэкономить значительные денежные средства. Однако такая статья расходов, как покупка ККМ для бизнесменов, имеющих интернет-магазин, обязательна.

https://www.youtube.com/watch?v=_eE9Wxyma_g

При расчетах наличными денежными средствами или платежными картами продавцу нужно предоставлять кассовый чек. Работа в онлайн-режиме осуществляется на основных правилах. Предприниматель, открывший интернет-магазин, не вправе выбрать ЕНВД.

По законодательству данный режим налогообложения предусматривает расчет платежа с учетом, в том числе и торговой площади, которой в онлайн-пространстве нет.

Торговая деятельность в интернете не подойдет под иные пункты, предусматривающие освобождение от работы с кассой.

При совершении покупок ИП передает клиенту чек, напечатанный при помощи ККТ, в противном случае на него будет наложен штраф.

Как вариант – применение переносной компактной кассы для интернет-магазина.

Касса для продажи алкоголя и пива

Неоднозначно трактуется норма о продаже алкоголя и пива без ККТ. В соответствии с ранее действовавшим положением допускалась реализация слабоалкогольной продукции без кассы, например, пива крепостью до 5 градусов.

Данное положение действовало до 2013г., когда всех продавцов пива и алкоголя обязали использовать кассу. Исключение составляли лишь те предприниматели, которые выбрали ЕНВД.

Вплоть до 2014 года такие продавцы могли реализовать пиво и алкоголь без кассы. Но ВАС и ФНС представили официальные разъяснения по данному вопросу.

Государственные ведомства однозначно заявили о незаконности продажи алкоголя и пива без ККТ.

ФЗ №54 четко утверждает случаи применения кассового аппарата – расчет наличными денежными средствами. Таким образом, безналичная оплата может производиться без использования ККМ.

Речь идет не о расчетах платежными картами, а о перечислении денежных средств на расчетный счет ИП.

Чтобы легально воспользоваться этим методом, нужно выполнить следующие действия:

- Открыть расчетный счет в любом кредитном учреждении;

- Выписывать клиентам квитанции для оплаты в банке;

- Получать денежные средства на расчетный счет.

Недостаток работы с расчетным счетом – трудная реализация метода при большом количестве клиентов и маленьких суммах.

Бсо как альтернатива

Для ИП на ЕНВД не установлена обязанность по применению кассы. Но такие бизнесмены выдают клиентам БСО. Данные бланки называют квитанциями, билетами, абонементами и пр.

До 2008 года форма БСО была единой. После принятия Постановления Правительства №359 предпринимателям можно самостоятельно разрабатывать форму.

Исключение – билеты на транспорте, путевки, залоговые билеты, квитанции на ветеринарные услуги.

Законодатель уточняет, что БСО должен содержать перечень обязательных реквизитов:

- наименование документа, номер и серия;

- название ИП, ИНН;

- адрес;

- вид услуг, название товара;

- цена;

- сумма оплаты по БСО;

- дата и время формирования;

- должность и ФИО лица ответственного за выдачу БСО, подпись.

В случае отсутствия хотя бы одного реквизита документ можно признать недействительным. Документация может быть приобретена в готовом виде, а также заказана в типографии.

Ответственность за неприменение ККТ

Ответственность за неприменение ККТ предусмотрена в КоАП РФ. Данная норма предусматривает для правонарушителя санкции в виде штрафа. Ответственность возникает в случае применения незарегистрированной ККМ или использование кассового аппарата с нарушением установленных правил.

Работа без ККТ — следующие преимущества:

- отсутствие затрат на приобретение ККМ (цена – более 8 тыс. рублей);

- отсутствие расходов на техническое обслуживание кассового аппарата (цена – более 10 тыс. рублей за 1 год);

- нет необходимости проходить процедуру регистрации ККТ в налоговой службе.

Несмотря на это большинство ИП, в том числе при работе через интернет-магазин, обязаны во исполнение норм ФЗ №54 покупать ККМ и производить расчеты с ее помощью. Исключение – случаи, предусмотренные законом.

В противной ситуации – штраф:

- юридические лица – до 40 тыс. рублей;

- ИП – до 2 тыс. рублей.

Часто задаваемые вопросы

Рассмотрим вопросы, которые чаще всего возникают у предпринимателей.

Нужна ли ККМ при УСН?

Ответ: Касса такому предпринимателю нужна. В 2021 году законодатель не предусматривает исключений для бизнесменов на УСН.

Такой предприниматель вправе трудиться без кассового аппарата на общих основаниях – при определённом виде деятельности или в силу специфики своего местонахождения.

Факт выбора в качестве режима налогообложения упрощенки не влечет за собой автоматически правомерное неиспользование ККТ и отсутствие штрафа по КоАП РФ.

Нужно ли применять кассовый аппарат при ПСН?

Ответ: Нет, с 2013 года обязанность использовать ККМ при продаже товаров или оказании услуг для ИП на ПСН упразднена.

Влияет ли факт регистрации в качестве ИП на обязанность использовать кассовый аппарат?

Ответ: нет. Законодатель не предусмотрел различий в исполнении этого пункта в зависимости к организационно-правовой форме субъекта рынка.

ipprof.ru

Правовые нормы, определяющие порядок применения штрафов за неустановку онлайн касс

Видео:Можно без ИП или ООО торговать и какой штраф?Скачать

Можно ли ИП осуществлять торговлю без кассового аппарата?

После регистрации у начинающего бизнесмена возникает вопрос: «Можно ли осуществлять деятельность без кассы?» ККМ (контрольно-кассовая машина) – дополнительные затраты для предпринимателя. Работа с кассой подразумевает проверки со стороны государственных органов, обучение сотрудников, штрафы за нарушение правил и пр.

Виды деятельности для ИП без кассы

Можно работать без кассы при ведении деятельности следующим образом:

- Продажа периодических изданий и прессы в специализированных киосках. Доля реализации данных товаров должна составлять не менее 50%, а ассортимент сопутствующих изделий утверждается государственным органом. При этом учет прибыли, поступающей после продажи прессы и иных благ, определяется раздельно.

- Продажа акций, облигаций и других ценных бумаг.

- Реализация лотерейных билетов.

- Торговля проездными билетами, а также талонами для пользования городским общественным транспортом.

- Снабжение питанием учащихся и сотрудников образовательных учреждений во время занятий.

- Продажа товаров на рынках, ярмарках и прочая выездная торговля в местах подобного типа. Исключение – киоски, павильоны, палатки, автомагазины и иные обустроенные помещения, обеспечивающие сохранность товара. Пиво или алкогольные напитки продавать таким образом без ККТ нельзя.

- Разносная розничная торговля с корзин, лотков продовольственными (исключение – алкоголь) и отдельными категориями непродовольственных товаров.

- Продажа продукции в ассортименте, утвержденном соответствующим государственным органом, в поездах.

- Торговля мороженым и напитками, не содержащими алкоголь, в киосках.

- Торговля из цистерн (пиво, молоко) или вразвал продовольственными товарами.

- Прием утильсырья (исключение – металлолом) и стеклотары.

- Реализация религиозных предметов, проведение культовых обрядов и пр.

- Продажа почтовых марок и иных знаков, свидетельствующих об оплате услуг почтовой связи.

ИП, которые осуществляют деятельность в далеких или труднодоступных местностях, могут принимать наличные денежные средства и оплату с использованием платежных карт без использования ККТ. Органы местной власти утверждают перечень таких районов. Таким образом, воспользоваться возможностью работы без кассы смогут только те предприниматели, которые ведут дело в определённом населенном пункте.

Касса для интернет-магазина

Многие предприниматели работают через интернет-магазины. Реализация товаров в онлайн-пространстве позволяет сэкономить значительные денежные средства. Однако такая статья расходов, как покупка ККМ для бизнесменов, имеющих интернет-магазин, обязательна.

https://www.youtube.com/watch?v=_eE9Wxyma_g

При расчетах наличными денежными средствами или платежными картами продавцу нужно предоставлять кассовый чек. Работа в онлайн-режиме осуществляется на основных правилах. Предприниматель, открывший интернет-магазин, не вправе выбрать ЕНВД.

По законодательству данный режим налогообложения предусматривает расчет платежа с учетом, в том числе и торговой площади, которой в онлайн-пространстве нет.

Торговая деятельность в интернете не подойдет под иные пункты, предусматривающие освобождение от работы с кассой.

При совершении покупок ИП передает клиенту чек, напечатанный при помощи ККТ, в противном случае на него будет наложен штраф.

Как вариант – применение переносной компактной кассы для интернет-магазина.

Легальный способ работы без кассы

ФЗ №54 четко утверждает случаи применения кассового аппарата – расчет наличными денежными средствами. Таким образом, безналичная оплата может производиться без использования ККМ.

Речь идет не о расчетах платежными картами, а о перечислении денежных средств на расчетный счет ИП.

Чтобы легально воспользоваться этим методом, нужно выполнить следующие действия:

- Открыть расчетный счет в любом кредитном учреждении;

- Выписывать клиентам квитанции для оплаты в банке;

- Получать денежные средства на расчетный счет.

Недостаток работы с расчетным счетом – трудная реализация метода при большом количестве клиентов и маленьких суммах.

Видео:Штраф за отсутствие онлайн кассы и работу без нее для ИП и ООО в 2019 годуСкачать

Штраф для ИП за работу без онлайн-кассы в 2021 году

Пройдите тест и узнайте, какая онлайн-касса подойдёт именно для Вашего бизнеса!

Собственники бизнеса подключают кассы нового поколения с 2021 года. Новые аппараты подключаются к интернету, поэтому называются онлайн-кассами. Когда покупатель рассчитывается с кассиром, онлайн-касса формирует электронный чек и отправляет его на почту покупателя, а также оператору фискальных данных. Оператор выдает чеки налоговой и покупателям по запросу.

За работу без онлайн-кассы налоговая начисляет штраф, но некоторые собственники вправе не устанавливать устройства. Разберемся, в каких случаях налоговая оштрафует, а в каких нет.

Зачем придумали онлайн-кассы

Устройство нового образца делает торговлю прозрачной: налоговый инспектор видит продажи предпринимателя и не тратит время на выездные проверки, потому что запрашивает информацию о продажах компании у оператора данных. Затем он сверяет информацию с данными из декларации и решает, нужно ли проверять бизнес.

https://www.youtube.com/watch?v=_2IDea3n5Dw

Если покупатель теряет бумажный чек и хочет вернуть товар в магазин, продавец может отказать. Тогда покупатель запрашивает электронный чек у оператора, подтверждает покупку и возвращает товар в магазин.

Теневым предпринимателям сложнее работать, когда данные о сделках передаются в налоговую. Подделать чеки в кассах нового образца невозможно. Поэтому предприниматели либо закрывают бизнес, либо начинают платить налоги вместе со всеми. Честным предпринимателям становится проще конкурировать.

Кто должен перейти на онлайн-кассу в 2021 году

Большинство собственников бизнеса ведут деятельность с новыми аппаратами с 2021 года. Например, компании на общей системе налогообложения или продавцы алкоголя и сигарет. Производители не успели выпустить достаточное количество устройств, поэтому некоторым компаниям Госдума дала отсрочку до 2021 или 2021 года.

С 1 июля 2021 года устройство нового образца подключают ИП на патенте и вмененке, которые наняли работников.

С 1 июля 2021 года кассу подключают все предприниматели, кроме тех, кто указан во второй статье 54 ФЗ, например:

- деревенские и сельские аптеки;

- бизнес в труднодоступных регионах без интернета;

- продавцы на рынках, ярмарках;

- сиделки, няни;

- художники, которые продают собственные картины.

Если собственник бизнеса имеет законное право трудиться без кассы, кассир выдает квитанции — бланки строгой отчетности. Раньше кассир заполнял бланк вручную, теперь — с помощью автоматизированной системы. Она печатает уже заполненный бланк, который остается только подписать. В квитанции указана информация о сделке:

- количество товаров или услуг,

- цена за единицу и общая стоимость,

- вид налогообложения и величина ставки НДС,

- имя и должность работника, который подписывает квитанцию;

- ИНН компании;

- название компании или ФИО предпринимателя.

Кассир выписывает бланки строгой отчетности, когда покупатель запрашивает документ. Если кассир отказывает, налоговая штрафует. ИП платит 3000 рублей, юрлицо — 10 000 рублей.

Ответственность за отсутствие кассового аппарата

Налоговая штрафует собственников бизнеса, которые игнорируют закон 54 ФЗ. Юридическое лицо платит до 100% от суммы, которую компания заработала без кассы, минимум 30 000 рублей.

Индивидуальный предприниматель платит до половины от выручки, минимум 10 000 рублей.

Если компания нарушает закон второй раз, налоговая запрещает бизнесу работать на три месяца, а гендиректора компании оставит без поста на два года.

Иногда кассовая техника выходит из строя, например перестает отправлять чеки оператору фискальных данных. За работу с неисправным кассовым аппаратом налоговая штрафует юрлицо на 10 000 рублей, предпринимателя — на 3000 рублей.

Инспектор может потребовать документы на онлайн-кассу, чтобы убедиться, что она соответствует 54 ФЗ. Если предприниматель не представляет документы в срок, платит штраф — 10 000 рублей для юрлица и 3000 рублей для ИП.

ИП, который не дает кассовый чек, платит 2000 рублей, юридическое лицо — 10 000. В некоторых случаях инспектор ограничивается предупреждением. Например, если предприниматель нарушает закон впервые.

Как избежать наказания за работу без кассового аппарата и другие нарушения

Предприниматель может законно избежать штрафов. Для этого нужно сообщить инспектору о нарушении раньше, чем он его обнаружит. Нарушение следует подтвердить документом.

Например, если собственник магазина видит, что кассир продает товары мимо кассы, следует составить чеки коррекции и принести их в налоговую.

Явка с повинной не гарантирует отсутствие штрафов, но повышает вероятность получить предупреждение.

Видео:НУЖНА ЛИ КАССА НА ПАТЕНТЕ. КОМУ МОЖНО РАБОТАТЬ БЕЗ КАССЫСкачать

Кассовый аппарат (ккм) для ип: при усн, сколько стоит, его регистрация, штраф за отсутствие — Дело

В предприниматели идут, чтобы создать собственный бизнес, зарабатывать большие деньги и стать, наконец, независимым от начальства. Начальников у предпринимателей действительно нет, но контроль за их деятельностью всё равно ведется, причём, многоуровневый. А вместо вызова на ковёр и выговора с занесением в трудовую, применяется другой действенный инструмент — штрафы ИП.

Штраф штрафу рознь

Если вы уже стояли перед выбором между ИП и ООО, то, наверняка, находили информацию, что штрафы на физических лиц в несколько раз ниже, чем на юридических. Это действительно так, если речь идет про штраф для ИП по КоАП РФ.

Этот кодекс регулирует наложение административных санкций, и для организаций они намного больше, чем для предпринимателей. Один из ярких примеров – штраф за размещение наружной рекламы без согласования с местной администрацией.

Если такую рекламу обнаружат у ИП, то он отделается суммой от трех до пяти тысяч рублей. Ну а если законодательство о рекламе нарушит юридическое лицо, то вилка штрафов здесь совсем другая – от 500 тысяч до 1 миллиона рублей.

А вот Налоговый кодекс различий между предпринимателем и организацией не делает. Все налогоплательщики за нарушение налогового законодательства отвечают одинаково, за небольшим исключением.

Учтите, что так называемые надзорные каникулы или периоды освобождения от плановых проверок распространяются только на неналоговые органы. Это Роспотребнадзор, Ространснадзор, Государственная инспекция труда, Росприроднадзор, Госпожнадзор, Росздравнадзор, и др. Сводный план таких проверок ежегодно публикуется на сайте Генеральной Прокуратуры.

https://www.youtube.com/watch?v=yXiNQGA7Ous

Но кроме плановых, возможно проведение внеплановых проверок – по обращению лица, чьи права нарушены, или в случаях причинения вреда жизни и здоровью граждан, культурному наследию и окружающей среде. И хотя санкций в законах прописано много, поверьте, вполне можно спокойно работать, если знать основные и самые частые нарушения.

Перед вами ТОП-7 ситуаций для ИП, за которые вас могут оштрафовать. Просто держите их на контроле, это не так сложно.

Несоблюдение графика сдачи отчётности

Если ИП работает сам, то обязательной отчётности у него немного. Например, на упрощённой системе всего одна годовая декларация, а на ПСН деклараций нет вообще.

Но всё меняется, когда предприниматель нанимает работников. Отчётов здесь несколько видов, некоторые сдаются раз в квартал, но есть и ежемесячные. О том, что и куда сдавать в соответствии с выбранным режимом, можно узнать в нашем налоговом календаре.

Минимальный штраф за несданную налоговую отчётность, в том числе, нулевую – 1 000 рублей. За отчётность по работникам штраф для ИП зависит от конкретной формы. Так, для ежемесячного отчета СЗВ-М сумма зависит от количества сотрудников – 500 рублей за одного человека.

Самые высокие штрафы – по статистическим формам. Росстат добился принятия для ИП таких санкций по статье 13.19 КоАП РФ:

- от 10 до 20 тысяч рублей за первое нарушение;

- от 30 до 50 тысяч рублей за повторное нарушение.

Cроки сдачи в Росстат специфические. Раз в пять лет этот орган проводит сплошное наблюдение за деятельностью малого бизнеса (последний раз проводилось за 2015 год). А в промежутках между наблюдениями отчётность сдается выборочно, по запросу статорганов. Но лучше заранее узнать на сайте Росстата, надо ли вам отчитываться и когда.

Отсутствие налогового учёта

Бухучёт предприниматели не ведут, но кроме бухгалтерского, есть и другой учёт – налоговый. К этому виду учёта относятся не только декларации, но и специальные книги учёта доходов и расходов, разработанные для всех режимов, кроме ЕНВД.

Книги доходов и расходов – это регистры налогового учёта, и за их отсутствие налагается штраф от 10 до 30 тысяч рублей по статье 120 НК РФ (если неведение учёта не привело к занижению налога). Если же при проверке выяснится, что в результате отсутствия учёта налог к уплате был занижен, то штраф составит уже 40 тысяч рублей.

Кроме книг учёта и деклараций на режимах, которые требуют подтверждения расходов (ОСНО, ЕСХН, УСН Доходы минус расходы), надо правильно оформлять первичные документы. Ошибка в их оформлении может привести к тому, что налоговики не признают сумму рассчитанного налога, соответственно, начислят штраф.

Если вы нанимаете персонал или работаете на режиме, требующим подтверждения расходов, советуем доверить учёт специалистам 1С:БО. Это намного дешевле, чем нанимать бухгалтера в штат.

Нарушение правил уплаты налогов

Налоги предприниматель должен платить вовремя и в полном размере. Сроки уплаты на разных системах налогообложения тоже указаны в нашем календаре. Штраф за неуплату налогов ИП по статье 122 НК РФ составляет 20% от суммы неуплаченного налога.

Кроме того, предприниматель при наличии работников становится налоговым агентом, поэтому должен удержать с их доходов НДФЛ и перечислить его в бюджет. За нарушение сроков перечисления этого налога штраф налагают на ИП по тем же правилам, т.е. 20% от не перечисленной суммы.

Неуплата страховых взносов

Каждый предприниматель, независимо от наличия доходов от бизнеса, должен платить страховые взносы за себя. Срок уплаты обязательной суммы взносов – в любое время не позднее 31 декабря текущего года.

Для дополнительного взноса в сумме 1% от годовых доходов, превышающих 300 тысяч рублей, установлен другой срок уплаты. Если вы получили в 2021 году доход выше этого лимита, то дополнительный внос можно заплатить до 1 июля 2021 года.

Надо ли платить штрафы ИП за неуплату страховых взносов? Это зависит от того, правильно ли были рассчитаны взносы. По мнению Минфина (письмо от 24 мая 2021 г. N 03-02-07/1/31912), наказывать ИП за неуплату страховых взносов штрафом нельзя, если их сумма не была занижена намеренно или по ошибке.

Соответственно, если взносы начислены верно и правильно отражены в своевременно сданной отчётности или расчёте, то нарушение срока их уплаты приведёт только к начислению пени, но не к штрафу.

Отсутствие договора с работником ИП

Индивидуальный предприниматель – такой же работодатель, как и организация. Со своим работником надо обязательно заключить письменный договор – трудовой или гражданско-правовой. Штраф ИП за неоформленного работника предусмотрен статьёй 5.27 КоАП РФ. Это сумма от 5 до 10 тысяч рублей.

https://www.youtube.com/watch?v=XXPIakYMA5g

Если же это правонарушение обнаружат повторно, то штраф ИП за неоформленного работника существенно вырастет и составит уже от 30 до 40 тысяч рублей.

Причём, наказать предпринимателя по этой статье могут, даже если в бизнесе ему помогают члены его семьи. Доказывать, что помощь родственников была безвозмездной, непостоянной и не имела характера трудовых отношений, скорее всего, придётся в суде.

Неприменение кассового аппарата

После вступления в силу изменений о порядке применения ККТ осталось совсем немного ситуаций, когда допускается отсутствие кассового аппарата.

Несмотря на сопротивление бизнеса, онлайн-кассы с середины 2021 года обязательны для торгующих на режимах ОСНО, УСН и ЕСХН. А с середины 2021 года право работать без кассы теряют и предприниматели на ЕНВД и ПСН.

Небольшая отсрочка (до 1 июля 2021 года) для установки ККТ предусмотрена для ИП без работников, которые занимаются:

- оказанием услуг;

- выполнением работ;

- продажей изделий собственного производства.

Система налогообложения, на которой работает ИП, значения не имеет.

Кроме того, работа без ККТ теперь невозможна при приёме онлайн-оплаты, а также при получении оплаты напрямую на расчётный счёт ИП, если покупателем является обычное физлицо. Санкция за отсутствие кассового аппарата установлена статьей 14.5 КоАП РФ. Это от ¼ до ½ от суммы продажи, но не менее 10 тысяч рублей.

Например, если зафиксирован факт продажи на сумму 30 тысяч рублей, то штраф может составить 15 тысяч рублей. А если покупка была копеечной, рублей на 100, то всё равно взыщут 10 тысяч рублей. То есть, в этом случае штраф за отсутствие онлайн кассы для ИП будет больше суммы продажи в 100 раз!

Ведение деятельности без лицензии

Из лицензируемых направлений для предпринимателей доступны только автоперевозки пассажиров, фармацевтическая, медицинская, образовательная и частная детективная деятельность. Отсутствие лицензии, если она обязательна, наказывается по статье 14.1 КоАП РФ – на сумму от 4 до 5 тысяч рублей с возможной конфискацией изготовленной продукции, орудий производства и сырья.

Что касается крепкого алкоголя, реализация которого предпринимателями запрещена, то для этого в Административном кодексе есть специальная статья 14.17.1. Согласно этой норме санкции для ИП за продажу алкоголя без лицензии составляют от 100 до 200 тысяч рублей с обязательной конфискацией алкогольной и спиртосодержащей продукции.

ИП за продажу алкоголя без лицензии не наказывают только в случае, если он реализует не крепкий алкоголь, а пиво. При этом для продажи пива установлены определённые требования, которые тоже надо соблюдать.

Кому нужно ставить кассовый аппарат

По закону 54-ФЗ «О применении контрольно-кассовой техники» торговля в стране поэтапно переходит на онлайн-ККТ — сегодня зарегистрировано более 2,3 млн новых касс. Чтобы разобраться, кому нужно ставить кассовый аппарат в этом году, читайте нашу статью.

Для перехода на новый порядок мало просто купить кассу и зарегистрировать ее в ФНС. В чеках теперь надо пробивать наименования товаров — а значит, вам потребуется кассовая программа, которая это умеет. Наше приложение Касса МойСклад поддерживает это и все остальные требования 54-ФЗ. Скачайте и попробуйте прямо сейчас: это бесплатно.

Все, что связано с использованием ККТ, регулирует 54-ФЗ. Этот закон отвечает и на вопросы, кто и когда должен ставить кассу, обязан ли ИП иметь кассовый аппарат, кто вообще освобожден от установки новой техники. Все о том, должны ли вы ставить ККТ и когда — в этой статье.

Разберем для начала, зависит ли применение ККТ от формы собственности бизнеса.

Нужно ли ставить кассовый аппарат для ИП в 2021 году?

Нужен ли кассовый аппарат для ИП — раньше решали сами предприниматели: они могли выбирать, чем подтверждать покупку. Можно было использовать не только кассовые чеки, но и другие документы — например, товарный чек. После принятия поправок в 54-ФЗ порядок изменился. Теперь покупка подтверждается исключительно чеком онлайн-ККТ.

Всем ли ИП обязательно иметь кассовый аппарат сегодня? Большинству. Есть только одно исключение: до 1 июля 2021 года вправе не применять кассовую технику ИП без работников на трудовых договорах, которые:

- реализуют товары собственного производства,

- выполняют работы,

- оказывают услуги.

Если вы не попадаете в эту категорию и у вас еще нет кассы — значит, вы должны поставить ее к 1 июля этого года. Так, это касается:

- ИП без наемных сотрудников, торгующих товарами не своего производства или торгующих через вендинговые автоматы.

- ИП с наемными сотрудниками, которые выполняют работы или оказывают услуги.

- ИП, которые выдают бланки строгой отчетности (сюда же относится продажа билетов в салоне транспорта кондуктором или водителем).

Отсрочек уже не будет. Техника должна быть нового образца — с подключением к интернету для онлайн-передачи данных в налоговую.

Нужен ли кассовый аппарат для ООО?

Применение ККТ не зависит от формы собственности организации, то есть ООО тоже должны использовать новые кассы. При этом срок перехода на новый порядок определяется налоговым режимом. Далее мы подробно разберем, кому и когда надо ставить кассу в зависимости от формы налогообложения.

💡 Видео

Кто может работать без кассы в 2022 году: виды деятельности, для которых не нужна касса в 2022 году.Скачать

Штрафы! За что и на сколько штрафуют ООО и ИП?Скачать

Онлайн-кассы. Когда применять? Льготы для предпринимателей. Штрафы.Скачать

Кто может торговать без онлайн кассы?Скачать

ККТ НА РОЗНИЧНОМ РЫНКЕ. КТО не ОБЯЗАН ПРИМЕНЯТЬ? без КАССЫ, ТОРГОВЛЯ, РЫНОК, ИП. КОМУ КАССА НЕ НУЖНАСкачать

ТЫ НЕ СМОЖЕШЬ УСТАНОВИТЬ ОНЛАЙН-КАССУ, НЕ ПОСМОТРЕВ ЭТО ВИДЕО. ОНЛАЙН-КАССЫ В 2023 ГОДУ.Скачать

Штрафы ИП - Серия 3. Не пробили чек ККМСкачать

Кому нужен кассовый аппарат в 2023 году?Скачать

Контроль доходов ИП: Что если принимать оплату в серую и не платить налоги?Скачать

Кто может работать без кассы (ККТ) в 2023 годуСкачать

Кому грозят рейды налоговой и проверки касс. Штрафы за отсутствие ККТСкачать

ШТРАФЫ ЗА ОНЛАЙН-КАССУ: ЗА ЧТО ВАС МОГУТ ОШТРАФОВАТЬ В 2019?Скачать

Кто может работать без кассовых аппаратовСкачать

Штрафы за наличную оплатуСкачать

Штрафы за кассовые нарушенияСкачать