- Платит ли СНТ налог на имущество? Да, СНТ обязано уплачивать налог на все имущество, которым оно владеет. Следует понимать, что налог на имущество является региональным налогом, поэтому его размер устанавливается региональным законодательством. Также следует помнить, что налог не может быть выше 2,2%.

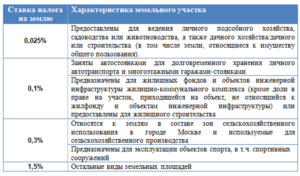

- Земельный налог. Каждый владелец земельного участка также обязан платить налог на землю. Этот налог также является региональным. В среднем его размер составляет 0,1 — 0,5%, а налоговой базой в таком случае является кадастровая стоимость участка. В некоторых регионах налог может состоять из двух частей — какие-то объекты облагаются одним налогом, а другие объекты — другим налогом.

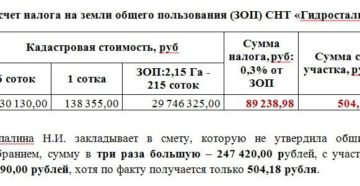

- Налог на земли общего пользования в СНТ. Этот налог фактически является разновидностью земельного налога. Объектом налогообложения является земля, которая находится в коллективной собственности и не используется для садоводства (это могут быть дороги, парки, детские площадки и так далее). Правила тут все те же — налог является региональным, средний размер налога составляет 0,1 — 0,5% и так далее. Следует помнить, что в 2021 году вступит в силу закон, согласно которому коллективную собственность можно будет переводить в долевую. После перевода общей земли в личную собственность необходимо будет платить налог на эту землю на общих основаниях

- НДФЛ. Если СНТ заключается с кем-либо трудовой договор, то после получения денег такой человек обязан заплатить НДФЛ на общих основаниях.

- В некоторых случаях также придется заплатить водный налог. Впрочем, в большинстве случаев СНТ не платят налог на воду, поскольку использование воды для полива огородов и садовых участков не облагается налогом.

Садовое некоммерческое товарищество (СНТ) — это специальное некоммерческое объединение, которое может создаваться гражданами РФ на добровольных началах для того, чтобы члены этой организации могли вместе решать определенные хозяйственные задачи в садоводстве.

Следует понимать, что фактически любое СНТ является юридическим лицом, которое обязано платить налоги на общих основаниях, а для уплаты этих налогов обычно используются членские взносы участников СНТ.

Но какие налоги платит СНТ в 2021 году? Любое садовое некоммерческое товарищество обязано платить 4 видов налогов:

Рекомендуем прочесть: Будут Ли Поправки По Статье 111 Части 4 2021г

- Какие налоги платит снт на упрощенке в 2021 году

- Как рассчитать земельный налог

- Ставка земельного налога в 2021 году в московской области для снт

- Земельный налог 2021 снт

- Земельный налог в садовых и дачных товариществах: СНТ, ДНТ, ДНП

- Особенности расчета земельного налога в 2021-2021 году

- Кбк для уплаты земельного налога

- Льготы на земельный налог для пенсионеров в 2021 году

- Налог на землю для пенсионеров 2021: платят ли или нет

- Налог на дом в СНТ в 2021 году

- Налог на дачу в 2021 году

- Земли общего пользования в СНТ и налог на них

- Налог с продажи дачи и земельного участка: старое и новое в законодательстве

- Налог с продажи земельного участка: что изменилось с 2021 года

- Налогообложение садовых и дачных товариществ в 2021 году: размер, сроки и порядок платежей | Земельный эксперт

- Налог на садовые и дачные земли

- Налог на доход физических лиц

- Налоговые льготы

- Заключение

- Наиболее популярные вопросы и ответы на них по налогообложению садовых и дачных товариществ

- Вам будут полезны следующие статьи:

- Какие налоги должно платить снт

- Объекты налогообложения

- Виды налогов СНТ

- Имущественный налог

- Земельный налог

- Налог на земельные участки общего пользования

- Подача деклараций

- Тариф На Земельный Налог Московская Область 2021 Для Снт

- Оплата земельного налога в Московской области: ставки

- Налог на землю в Московской области

- Налог на землю в снт московской области 2021 год

- Налог на землю для снт в московской области

- Какие налоги платит СНТ в 2021 году

- Налог на земли общего пользования в снт 2021 московская область

- Ставки земельного налога

- Земельный налог для пенсионеров в Московской области

- Тарифы на электроэнергию для Московской области с 1 июля 2021 года

- Ставки земельного налога в московской области на 2021 год

- Сколько стоит сотка земли в Подмосковье(по районам, таблица)

- Освободили снт от уплаты земельного налога на земли общего пользования за 2021 год

- Эксперт: Земельный налог на земли общего пользования в снт 2021

- Налог на землю под ИЖС

- Как заплатить налог?

- Плательщики земналога

- Понятие: плата за землю, земельный налог, арендная плата

- Налог на землю в СНТ

- Максимальная ставка земельного налога

- Сроки сдачи отчетности в 2021 году

- Расчет налога

- Какие налоги платят СНТ в 2021 году

- Земельный налог

- Земельный налог на дачный участок

- 💥 Видео

Какие налоги платит снт на упрощенке в 2021 году

К указанным целевым поступлениям на содержание некоммерческих организаций и ведение ими уставной деятельности относятся, в частности, вступительные взносы, членские взносы, целевые взносы и отчисления в публично-правовые профессиональные объединения, построенные на принципе обязательного членства, паевые вклады, а также пожертвования, признаваемые таковыми в соответствии с ГК РФ. Таким образом, при исчислении налоговой базы по единому налогу не учитываются членские взносы, направленные на содержание ГСК и ведение им уставной деятельности. В п. 14 ст. Федерального закона от 15.12.2001 N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (далее — Закон N 167-ФЗ) организации, производящие выплаты физическим лицам, являются страхователями по обязательному пенсионному страхованию.Организации, применяющие упрощенную систему, уплачивают страховые взносы на обязательное пенсионное

Именно по нему можно определить, что можно построить на участке. Так как видов, по новому закону, два – садовые и огородные участки — то и постройки подразделяют, исходя из этого. Какие постройки можно возводить на садовых земельных участках?

Как рассчитать земельный налог

Как уже отмечалось выше, налог на землю (например, на гараж) отчасти определяется муниципальными госорганами, поэтому муниципалитеты вправе устанавливать местные льготы для определенных категорий налогоплательщиков.

https://www.youtube.com/watch?v=YFcg9sI_OI0

Налоговый расчет авансовых платежей по налогу на землю рассчитывают по итогам каждого из первых 3-ех кварталов текущего года. Потом на основании общей суммы авансов на протяжении года высчитывают итоговый платеж.

Ставка земельного налога в 2021 году в московской области для снт

Садовое некоммерческое товарищество (СНТ) — это специальное некоммерческое объединение, которое может создаваться гражданами РФ на добровольных началах для того, чтобы члены этой организации могли вместе решать определенные хозяйственные задачи в садоводстве.

Следует понимать, что фактически любое СНТ является юридическим лицом, которое обязано платить налоги на общих основаниях, а для уплаты этих налогов обычно используются членские взносы участников СНТ.

Но какие налоги платит СНТ в 2021 году? Любое садовое некоммерческое товарищество обязано платить 4 видов налогов:

Первый вариант предусматривает присуждение конкретной стоимости каждой из существующих земельных групп. Это означает, что земельным участкам, относящимся к одной упомянутой группе, будет начислена одна и та же стоимость. Подобное решение не является объективным и не может считаться актуальным, поскольку каждая территория обладает своими индивидуальными особенностями.

Земельный налог 2021 снт

Следует помнить, что в 2021 году вступит в силу закон, согласно которому коллективную собственность можно будет переводить в долевую. После перевода общей земли в личную собственность необходимо будет платить налог на эту землю на общих основаниях

Если кадастровая стоимость земли снизилась, то в течение одного календарного периода организация имеет вправе уменьшить выплачиваемый налог. Однако для этого нужно будет документально разъяснить причину снижения стоимости в органах ИФНС.

Рекомендуем прочесть: Устав Снт 2021 Образец

Земельный налог в садовых и дачных товариществах: СНТ, ДНТ, ДНП

Законом № 217-ФЗ введено важное новшество: теперь взносы в СНТ обязаны делать все владельцы участков в пределах территории товарищества. И не важно, вступили они в СНТ или нет. До 2021 г. такая обязанность была только у членов СНТ.

Если общая земля зарегистрирована за членами товарищества, т.е. они являются плательщиками налога, все расчеты проводит налоговая. Гражданам остается просто оплатить сумму, указанную в уведомлении.

Особенности расчета земельного налога в 2021-2021 году

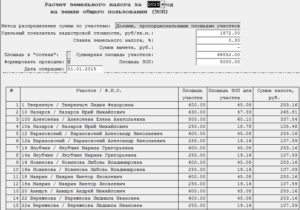

Чтобы верно рассчитать размер фискального платежа, необходимо уточнить, какая ставка на земельный налог установлена в регионе местоположения участка. Также важно учитывать, что ранее налоговый платеж исчислялся исходя из инвентаризационной стоимости объекта. Теперь для расчета принимается цена по данным кадастра.

Кадастровая стоимость не фиксирована. Она пересматривается в зависимости от региона один раз в 2-3 года. Текущую цену можно уточнить в Росреестре, МФЦ или воспользоваться онлайн-картой, размещенной на официальном сайте Росреестра.

Кбк для уплаты земельного налога

ВНИМАНИЕ! Если вы обнаружили, что налоговое уведомление в чем-то ошибочно, нужно заполнить бланк заявления, которое вам пришлют вместе с уведомлением, и направить его в налоговую для уточнения и перерасчета. Когда налоговая все проверит, она пришлет вам новое уведомление.

Если этот документ задержится, потеряется или по еще каким-то причинам не попадет к адресату, не думайте, что земельный налог можно не платить – закон обязывает физлиц в таких случаях самостоятельно обратиться в налоговую, если, конечно, не хотите познакомиться со штрафами и пенями.

Льготы на земельный налог для пенсионеров в 2021 году

Налог на собственный земельный участок призван «облегчить» кошелёк пенсионеров, поэтому они заинтересованы в предоставлении льгот на этот вид налогообложения. Он считается местным и в 2021 году обязателен для уплаты на территориях всех муниципальных образований.

В Налоговом кодексе РФ нет конкретных нормативов, по которым можно освободить пенсионеров от земельных налоговых обязательств. В законодательных актах многих регионов предусмотрены дополнительные социальные льготы именно для этой категории граждан:

Налог на землю для пенсионеров 2021: платят ли или нет

21 декабря 2021 года в третьем чтении был принят очередной закон, который изменяет некоторые статьи в налоговом кодексе, а также освобождает людей пенсионного возраста от уплаты налога за 6 соток. То есть был введен очередной измененный налог на землю пенсионерам в 2021 году.

https://www.youtube.com/watch?v=XlsvrAz07lc

Чаще всего документы предоставлять в налоговую инспекцию не требуется, так как у них есть все данные, но в некоторых случаях может понадобиться предоставление кадастрового номера участка и договор, на основании которого он становится собственностью, например, договор купли продажи.

Налог на дом в СНТ в 2021 году

В Налоговом кодексе РФ приведена специальная формула расчета налога по новым правилам в переходный период (п. 8 ст. 408). Поэтому изначально мы рассчитаем сумму налога, исходя из инвентаризационной стоимости объекта, то есть как это было ранее: 100 000 руб.*0,1%, получается 100 рублей.

Рекомендуем прочесть: Бесплатный Ли Проезд У Пенсионеров Москвы В Питере

Денежные средства будут распределены должностным лицом в счет погашения исчисленной суммы налога на соответствующую дату (за 2021 год – на дату 02.12.2021 г.

в соответствии с п.7 ст. 6.1 НК РФ). Однако в случае имеющейся недоимки по налоговым сборам денежные средства, перечисленные без привязки к определенному КБМ (не по уведомлению), будут зачитываться в счет погашения долга по налогам.

Налог на дачу в 2021 году

Налоговые сборы уплачиваются только по присланному документу из налоговой инспекции. В нём присутствует расчёт имущественного налогообложения и сумма к уплате. Платить не придётся собственникам дач, чья площадь меньше 50 м2, если больше – начисление производится с оставшейся площади. Квитанции будут доставлены только владельцам зарегистрированных участков.

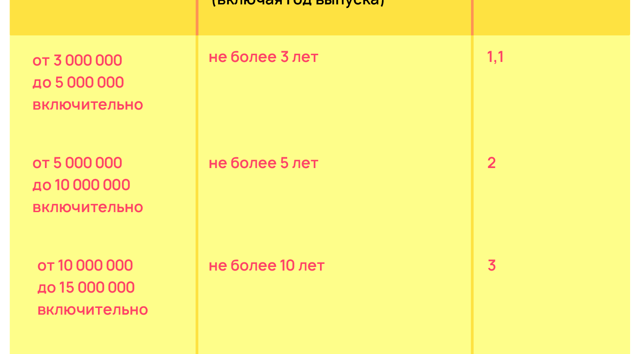

Трудно определить стоимость земельного участка. Она зависит от многих факторов, и определяющим будет близость его к черте города. Поэтому платёж 2021 рассчитывается по кадастровой стоимости. В формулу входит налоговая ставка, величину которой можно определить из таблицы.

Земли общего пользования в СНТ и налог на них

Плательщиков налога определяют в зависимости от вида прав на земельные участки СНТ, которые зарегистрированы в Едином государственном реестре недвижимости (ЕГРН) по основаниям, предусмотренным Законом от 15 апреля 1998 года № 66-ФЗ «О садоводческих, огороднических и дачных некоммерческих объединениях граждан» (далее – Закон № 66-ФЗ).

Иногда налог на земли общего пользования в СНТ приходится платить, когда права участки удостоверены документами, датированными до 1998 года. То есть, выданными до начала действия Закона от 21.07.1997 № 122-ФЗ .

Налог с продажи дачи и земельного участка: старое и новое в законодательстве

В законодательстве, регламентирующем налогообложение доходов от продажи недвижимости в России, периодически появляются значительные нововведения. Появились они и в сфере регулирования уплаты НДФЛ при продаже дач и земельных участков. Рассмотрим данные нововведения подробнее.

- Он владеет соответствующей недвижимостью в течение 3 лет и более при условии, что данная недвижимость представлена:

- объектами, которые перешли в собственность физического лица по праву наследования или были подарены ему близким родственником;

- объектами, которые перешли в собственность человека в рамках приватизации;

- объектами, которые перешли в собственность налогоплательщика в соответствии с соглашением о пожизненном содержании при иждивении.

- Он владеет недвижимостью 5 лет и более — если она не относится ни к одной из перечисленных категорий объектов.

Налог с продажи земельного участка: что изменилось с 2021 года

Важно отметить, что получение статуса нерезидента не зависит только от его реального пребывания в пределах территории РФ. Каждый вопрос решается индивидуально, в том числе с учетом наличия постоянного места жительства в стране.

До 30 апреля года, следующего за годом реализации земельного участка, собственнику необходимо представить декларацию в налоговые органы. Причем рассчитать НДФЛ плательщику придется самостоятельно.

Видео:Вопрос Эксперту - "Земельный налог в СНТ"Скачать

Налогообложение садовых и дачных товариществ в 2021 году: размер, сроки и порядок платежей | Земельный эксперт

Объектом налогообложения может выступать дом, квартира, комната или гараж. Налог на имущество садового и дачного земельного участка взимается только за те постройки, которые возведены на территории.

Некоторые группы граждан могут быть освобождены от уплаты налога на имущества. Не облагаются налогом строения, расположенные на садовом или дачном участке, площадью до 50 квадратных метров, включая хозпостройки такого же размера.

Ставка по налогу на имущество устанавливается муниципалитетом, поскольку данный вид сбора является местным. В качестве налоговой базы берется стоимость недвижимости:

- до 300 тыс. рублей — до 0.1%;

- от 300 тыс. рублей до 500 тыс. рублей — от 0,1 до 0.3%;

- свыше 500 тысяч рублей — от 0,3 до 2.0%.

Налоговая декларация подается ежеквартально в виде авансовых отчетов, а оплата производится не позднее 30 марта следующего года.

https://www.youtube.com/watch?v=tCVORuiGeeQ

Плательщиком налога на имущество в отношении участков, состоящих в сообществе, выступает объединение. Для земель, находящихся в распоряжении сообщества, ставки устанавливаются административным аппаратом.

Налог на садовые и дачные земли

Согласно гл. 30 НК РФ наделы, входящие в состав дачного сообщества или СНТ облагаются налогом на землю так же как и другие виды собственности. Особенность налогообложения таких наделов заключается в том, что платежи производит садовое или дачное сообщество за счет целевых взносов со стороны участников объединения.

Налоговые ставки устанавливаются муниципалитетом, поскольку данный вид сборов является местным. Для некоторых групп граждан предусмотрены льготы.

Размер налога устанавливается на основании кадастровой стоимости территории и с учетом классификации земель по целевому использованию.

Исчисление происходит путем умножения налоговой базы и текущей ставки.

Для садовых и дачных наделов такая ставка составляет максимально 0,3% от кадастровой стоимости. Налоговая база определяется как кадастровая стоимость территории на начало года, считающегося налоговым периодом, за вычетом налоговых льгот.

Сумма налога, которая подлежит оплате, указывается в соответствующем отчете – налоговой декларации по земельному налогу. Срок ее предоставления не позже 1 февраля года, следующего за отчетным периодом.

Ставку по налогу на землю, находящуюся в собственности товарищества, определяет административный орган.

Налог на доход физических лиц

Сообщество садоводов или дачников является некоммерческой организацией, однако в объединении могут быть трудоустроены граждане, выполняющие различные виды трудовой деятельности.

В этой связи, как любой работодатель, СНТ обязано оплачивать все налоговые обязательства, которые возникают у него.

К таковым можно отнести налог на доходы физических лиц, пенсионные сборы и другие виды налогообложения.

НДФЛ исчисляется в размере 13% от заработной платы сотрудника. Перед этим в обязательном порядке производится стандартный налоговый вычет.

Налоговые льготы

Для отдельных групп граждан устанавливается льготный порядок налогообложения. Владельцы наделов могут быть освобождены от уплаты налогов в полном объеме, частично или база для начисления будет уменьшена за счет произведенных вычетов. Право на соцподдержку имеют:

- герои СССР и РФ, полные кавалеры ордена Славы;

- граждане с инвалидностью;

- инвалиды с детства;

- участники ликвидации техногенных катастроф и пострадавшие жители (на ЧАЭС, Семипалатинском полигоне и объединении «Маяк»);

- ветераны ВОВ и участники боевых действий.

Для того чтобы получить право на льготу, гражданин должен обратиться в налоговую инспекцию, подготовить документы, которые необходимы для подтверждения его статуса и подать заявление на освобождение от уплаты налога. Сотрудник службы проверяет пакет бумаг, принимает заявление, и обратившийся гражданин освобождается от обязательств по уплате соответствующего налога.

Заключение

В завершении сказанного можно сделать ряд выводов:

- Имущество, которое располагается на земельных наделах садоводческого или дачного сообщества, как и любое другое является объектом налогообложения.

- Плательщиком в данном случае выступает СНТ, а не сам владелец надела. Оплата производится за счет средств, которые поступают в кассу сообщества в виде целевых взносов.

- Чтобы произвести платеж, товарищество обязано предоставить в налоговую инспекцию соответствующую декларацию, в которой указать сумму к оплате. Декларация предоставляется ежеквартально.

- Начисления налога на имущество зависят от стоимости объекта и соответствующей ставки.

- Земельный налог также является обязательным к оплате, и исчисляется по ставке, которую назначает административный орган. По земельному налогу тоже предоставляется декларация.

- Размер налога определяется с учетом кадастровой стоимости участка и установленной ставки, которая не должна превышать 0,3%.

- Как все юридические лица, СНТ принимает на себя обязательства по уплате налога на доходы физических лиц в размере 13% от начисленной заработной платы. Средства выплачиваются с заработных плат сотрудников, которые выполняют необходимую трудовую деятельность в сообществе.

- Не все граждане обязаны оплачивать указанные налоги. Отдельные группы участников товарищества освобождаются от налогообложения при наличии соответствующих оснований, к примеру, свидетельства об инвалидности, ветеранского удостоверения.

Наиболее популярные вопросы и ответы на них по налогообложению садовых и дачных товариществ

Вопрос: Здравствуйте, меня зовут Павел. Хотел бы уточнить один вопрос. Дело в том, что я состою в садоводческом товариществе и своевременно плачу целевые взносы.

https://www.youtube.com/watch?v=e0YvunLJZM0

В начале года, на общем собрании участников правление нам пояснило, что налог на землю оплачивает товарищество из этих средств. Сейчас мне пришла квитанция на оплату налога домой. Получается, что оплачивать должен я и до сих пор никаких средств внесено не было.

Подскажите, как платит налог на землю садовое товарищество? Необходимо ли мне оплачивать деньги или следует обратиться в правление для решения вопроса?

Ответ: Здравствуйте, Павел. В гл. 30 НК РФ говорится о том, что садоводческое товарищество так же как и другие организации принимает на себя обязательства по уплате земельного налога за наделы сообщества. Данный налог оплачивается после того, как будет сдана вся отчетность в виде деклараций.

Оплата начислений, как вам и сообщило правление, происходит из тех средств, которые поступают в кассу СНТ в виде целевых взносов. Если ваше сообщество не производит такой оплаты, то оно нарушает свои обязанности и все штрафы, пени, начисленные на сумму платежа, оплачивает уже из личных средств.

Исходя из этого, оплачивать пришедшую квитанцию вам не следует. Более того, срок подачи декларации – 30 марта, а значит, оплата производится после этой даты. Так что никаких платежей вам сейчас не может быть начислено.

Вам будут полезны следующие статьи:

Позвоните прямо сейчас и решите свой вопрос — это быстро и бесплатно!

Видео:Пять действий правления СНТ, которые незаконны и нарушают права садоводовСкачать

Какие налоги должно платить снт

СНТ — юридическое лицо, а потому его деятельность в обязательном порядке облагается налогами. Помимо этого, участники садоводческого некоммерческого товарищества также имеют подобные обязательства. Какие предусмотрены налоги в СНТ в 2021 году? Разберемся подробнее в этом вопросе.

Объекты налогообложения

Сразу после создания, объединение регистрируют в налоговой службе. А это занчит, что садоводческое товарищество становится налогоплательщиком.

Налогом юридического лица облагаются:

- земельные площади, занятые коммунальными объектами, дорогами и другими сооружениями, предназначенными для общего пользования;

- земельные участки, приобретенные на средства специального фонда;

- недвижимость, которая находится в собственности товарищества;

- зарплата наемных сотрудников СНТ, включая самого председателя;

- объекты основных средств, приобретенные на основе договора купли-продажи.

Что касается членов товарищества (физических лиц), для них объектами налогообложения являются:

- земельные наделы общего пользования, которые находятся в долевой собственности (условия действуют с 1 января 2021 года, согласно ФЗ-217 от 29.07.2021);

- личные земельные участки, сведения о которых внесены в ЕНРН в соответствии с законодательством;

- сооружения на территории участка (площадью от 50 м 2 ), находящегося в собственности.

Обратите внимание! СНТ — некоммерческая организация, основанная на добровольном объединении садоводов. Она существует за счет членских и целевых взносов.

Виды налогов СНТ

Для содержания товарищества и, в частности, уплаты налогов, используются членские взносы. Помимо налогообложения основных объектов, сам председатель, как сотрудник организации, получающий заработную плату, обязан делать отчисления в Пенсионный фонд РФ (22%). Также часть зарплаты, а именно 5,1% перечисляется в виде ОМС, а 2,9% — в ФСС.

Какие налоги платит СНТ? Всего их предусмотрено 4 вида:

- имущественный;

- земельный;

- на земли общего пользования;

- НДФЛ.

Иногда вводится водный налог. Но, как правило, его удается избежать. Дело в том, что водные ресурсы, используемые для орошения земельных участков, налогообложению не подлежат. Налог предусмотрен для лицензированных скважин.

Напомним, что с 1 января 2021 года планируется обязать СНТ получать лицензию на использование скважин. Таким образом, водные источники будут облагаться налогом, но непосредственно для самого садоводческого товарищества, как юридического лица. Садоводов (физических лиц), которые пользуются водой из этой общей скважины, изменения не коснутся.

Имущественный налог

Платит ли СНТ налог на имущество? Под налогообложение попадают объекты, принадлежащие самой организации и состоящие на ее балансе. Размер регионального налога составляет до 2,2% от кадастровой стоимости имущества.

https://www.youtube.com/watch?v=nUWXl3_qZF0

Члены СНТ оплачивают определенный процент (для каждого региона устанавливается индивидуально) от кадастровой стоимости объектов, которые находятся в их собственности. То есть, числящиеся в БТИ.

Важно! На гараж, туалет, теплицы, душ, сарай и другие постройки, не принадлежащие к объектам капитального строительства, площадь которых не превышает 50 м 2 , налог не начисляется. Даже, несмотря на то, что они возведены на территории земельного участка собственника.

Земельный налог

Один из основных обязательных платежей свойственных СНТ. Он также относится к региональному типу. Приблизительный размер варьируется в пределах 0,1—0,5% от кадастровой стоимости земли.

В отдельных случаях земналог делят на две части, попадающие под разные условия налогообложения.

Налог на земельные участки общего пользования

По сути, этот тот же налог о которым написаны выше. Но в предыдущем случае он начисляется на объект личного пользования, находящегося в собственности садовода. Однако в состав СНТ включены и общие территории, которые применяются для эксплуатации всех членов товарищества. Например, дороги, детские площадки и другие.

В данном случае действует общее правило: процентная ставка зависит от региона размещения организации. В среднем она составляет 0,1—0,5%.

С 1.01.2021 действует закон, согласно которому коллективную собственность можно переоформлять в долевую. В соответствии с новыми условиями, земельный налог разбивается на всех участников, а его размер для конкретного садовода зависит от величины доли.

При заключении трудового договора с СНТ, сотрудник платит налог в размере 13% от заработной платы.

Отдельные категории населения могут воспользоваться льготами при осуществлении различных юридически значимых сделок. В частности, они распространяются и на уплату налогов. В данном случае предусмотрено два варианта развития событий: снижение процентной ставки или уменьшение налоговой базы (кадастровой стоимости).

Итак, ими пользуются следующие категории граждан:

- герои СССР или РФ;

- участники войны или лица, принимавшие участие в боевых действиях;

- инвалиды, независимо от группы;

- пенсионеры;

- военнослужащие;

- семьи погибших военнослужащих.

Пенсионеры имеют льготы на земельный налог. Так, его не придется уплачивать при наличии участков, площадью до 6 соток. Если же земельный надел превышает 600 м 2 , налогом облагается лишь та часть, которая выходит за установленные нормы, то есть, от общей площади вычитают 6 соток, а на оставшуюся долю умножают процентную ставку, предусмотренную для конкретного региона.

Для подтверждения наличия льготы понадобится предъявить соответствующий пакет документов вместе с заявлением в ФНС.

Подача деклараций

По завершению налогового периода в ФНС по месту регистрации подают декларацию. При отсутствии ошибок в документе ставят подпись и печать. Далее председатель получает оповещение об одобрении декларации и оплачивает налог. Если в документе допущены ошибки, он отправляется обратно, а налогоплательщик устраняет недостатки и снова подает в ФНС.

Видео:Налогообложение участков и имущества в СНТСкачать

Тариф На Земельный Налог Московская Область 2021 Для Снт

Садовое некоммерческое товарищество (СНТ) — это специальное некоммерческое объединение, которое может создаваться гражданами РФ на добровольных началах для того, чтобы члены этой организации могли вместе решать определенные хозяйственные задачи в садоводстве.

Следует понимать, что фактически любое СНТ является юридическим лицом, которое обязано платить налоги на общих основаниях, а для уплаты этих налогов обычно используются членские взносы участников СНТ.

Но какие налоги платит СНТ в 2021 году? Любое садовое некоммерческое товарищество обязано платить 4 видов налогов:

В соответствии со ст. 387 НК налог на землю регламентируется НК РФ (глава 31) и правовыми актами местных органов управления. На территориях Москвы, Санкт-Петербурга и Севастополя ЗН устанавливается в соответствии с НК и законами этих городов. В частности, на территории Москвы действует Закон № 74 от 24.11.2004 года.

Оплата земельного налога в Московской области: ставки

- ветеранов войны;

- участников боевых действий на территории СССР и РФ;

- ликвидаторов аварии на Чернобыльской АЭС;

- вдов и родителей военнослужащих, погибших при исполнении;

- инвалидов первой и второй групп, инвалиды детства.

Первый вариант предусматривает присуждение конкретной стоимости каждой из существующих земельных групп. Это означает, что земельным участкам, относящимся к одной упомянутой группе, будет начислена одна и та же стоимость.

Подобное решение не является объективным и не может считаться актуальным, поскольку каждая территория обладает своими индивидуальными особенностями.

Налог на землю в Московской области

В 2013 году производились переоценка КС земли в Подмосковье. При этом стоимость ЗУ значительно выросла. Результаты кадастровой оценки земель с/х назначения, дачного (садоводческого) использования, земель населенных пунктов были утверждены распоряжениями Минэкологии МО (№№ 563-РМ, 564-РМ и 566-РМ соответственно).

Указанная в НК налоговая ставка является высшим порогом. Поэтому местные органы по тем или иным причинам могут уменьшить эту ставку.

Налог на землю в снт московской области 2021 год

Земельный налог для юридических лиц выплачивается на протяжении всей деятельности предприятия , начиная с момента образования и заканчивая закрытием. Выплаты предусмотрены на законодательном уровне и распространяются на весь период предпринимательской деятельности, когда ИП или организация получает коммерческую выгоду.

https://www.youtube.com/watch?v=d7rPV4z6CB4

Садоводческое товарищество — это некоммерческий вид организации, соответственно прибыль она не извлекает из своей деятельности.

Главный источник доходов СНТ — вступительные, членские и целевые взносы физических лиц, имеющих земельные участки в пределах такого садоводческого товарищества и использующих имущество общего пользования.

Поэтому членам садоводческого товарищества необходимо уплачивать земельный налог на земли общего пользования.

Налог на землю для снт в московской области

Сведения о кадастровой стоимости участка можно найти на официальном сайте по регионам или же на также по каждому региону.

Кроме того, кадастровая стоимость участков должна размещаться на официальных сайтах субъектов федерации.

Для физических лиц сумму налога рассчитываю налоговые органы на основании тех сведений, которые им представляют власти субъектов после проведение государственной кадастровой оценка земель.

Физические лица уплачивают налог однократно за предыдущий год по 30 ноября текущего года включительно. Расчет производится по простой формуле: Размер ЗН = Кадастровая стоимость × процентная ставка Например, если кадастровая стоимость садового участка 5 млн. Федеральным и местным законодательством некоторые категории граждан полностью освобождаются от уплаты земельного налога в 2021 году:

Какие налоги платит СНТ в 2021 году

- Платит ли СНТ налог на имущество? Да, СНТ обязано уплачивать налог на все имущество, которым оно владеет. Следует понимать, что налог на имущество является региональным налогом, поэтому его размер устанавливается региональным законодательством. Также следует помнить, что налог не может быть выше 2,2%.

- Земельный налог. Каждый владелец земельного участка также обязан платить налог на землю. Этот налог также является региональным. В среднем его размер составляет 0,1 — 0,5%, а налоговой базой в таком случае является кадастровая стоимость участка. В некоторых регионах налог может состоять из двух частей — какие-то объекты облагаются одним налогом, а другие объекты — другим налогом.

- Налог на земли общего пользования в СНТ. Этот налог фактически является разновидностью земельного налога. Объектом налогообложения является земля, которая находится в коллективной собственности и не используется для садоводства (это могут быть дороги, парки, детские площадки и так далее). Правила тут все те же — налог является региональным, средний размер налога составляет 0,1 — 0,5% и так далее. Следует помнить, что в 2021 году вступит в силу закон, согласно которому коллективную собственность можно будет переводить в долевую. После перевода общей земли в личную собственность необходимо будет платить налог на эту землю на общих основаниях

- НДФЛ. Если СНТ заключается с кем-либо трудовой договор, то после получения денег такой человек обязан заплатить НДФЛ на общих основаниях.

- В некоторых случаях также придется заплатить водный налог. Впрочем, в большинстве случаев СНТ не платят налог на воду, поскольку использование воды для полива огородов и садовых участков не облагается налогом.

Садовое некоммерческое товарищество (СНТ) — это специальное некоммерческое объединение, которое может создаваться гражданами РФ на добровольных началах для того, чтобы члены этой организации могли вместе решать определенные хозяйственные задачи в садоводстве.

Следует понимать, что фактически любое СНТ является юридическим лицом, которое обязано платить налоги на общих основаниях, а для уплаты этих налогов обычно используются членские взносы участников СНТ.

Но какие налоги платит СНТ в 2021 году? Любое садовое некоммерческое товарищество обязано платить 4 видов налогов:

Рекомендуем прочесть: Косгу Для Реконструкции

→→→Земельный налог Земельный налог также как и является местным налогом, т.е.

он платится в бюджет муниципального образования (или городов федерального значения Москвы, Санкт-Петербурга и Севастополя), где он установлен и в котором находится земельный участок.

Земельный налог должны платить лица, владеющие участками на праве собственности, постоянного (бессрочного) пользования или пожизненного владения.

https://www.youtube.com/watch?v=KVuksaliTAo

Таковыми являются земли под дорогами, спортплощадками, объектами электро-, газо-, водоснабжения, общей инфраструктуры и т. п. Земельный налог уплачивают лица, которые владеют участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения ().

- Если при оценке кадастровой стоимости была допущена ошибка, то перерасчет налоговой базы производится за каждый ошибочно рассчитанный ранее налоговый период.

- В случае корректировки кадастровой стоимости земельного участка по решению комиссии или определению суда, изменения вступают в сил с периода, в котором гражданин обратился за пересмотром кадастровой стоимости.

- В остальных случаях изменение налоговой базы в текущем налоговом периоде не производится и новая кадастровая стоимость участка будет учтена только в следующем году.

Если же указанные требования не выполнены, то налог может быть рассчитан только по максимальной ставке.

Она равняется 0,3%, и утверждена законодательно (ст.394 НК РФ). Минимальная ставка может составлять от 0,1 до 0,3%.

Налог на земли общего пользования в снт 2021 московская область

Коснется оно в первую очередь налога на земельные участки для садоводства и огородничества, на земли общего пользования СНТ и капитальные строения.

Сегодня средний земельный налог в Московской области составляет две тысячи рублей за участок СНТ и полторы тысячи — за дом площадью 100 квадратных метров.В прошлом году был принят новый закон о садоводах — в полную силу он вступит с 1 января 2021 года.

Председатель Союза дачников Подмосковья, первый заместитель председателя Мособлдумы Никита ЧАПЛИН объяснил нюансы читателям «МК».

Почему теперь взносы будут платить все без исключения, кто имеет участок на территории СНТ?Почему разводить пчел, свиней и собак в дачном поселке можно только с согласия соседей?— В конце прошлого года на Форуме дачников Подмосковья мы обсуждали именно эти вопросы. Очень много жалоб от дачников на соседей, которые заводят домашних животных и бросают их после окончания сезона. Если соседи не против — пожалуйста, разводите кого хотите.

Ставки земельного налога

Земельные участки, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и объектам инженерной инфраструктуры)

Конкретные ставки земельного налога устанавливаются актами представительных органов муниципальных образований/законами городов федерального значения Москвы, Санкт-Петербурга, Севастополя (п. 1 ст. 394 НК РФ). Но, как мы уже сказали, эти ставки не могут быть выше уровня, установленного НК РФ.

Земельный налог для пенсионеров в Московской области

- категории участка, который находится в собственности пенсионера;

- в каких целях используется земля;

- место, в котором находится надел;

- площадь участка, указанная в паспорте;

- наличие льгот у владельца земли.

Еще в 2015 году был принят закон, который обязывает пожилого человека сообщать о наличии земельных участков. Налоговые уведомления можно просмотреть в личном кабинете.

Некоторые участки не прошли регистрацию и не числятся за налогоплательщиками.

Рекомендуем прочесть: Можно Ли Не Платить Членские Взносы В Снт?

Тарифы на электроэнергию для Московской области с 1 июля 2021 года

Вы сможете ознакомиться с тарифами на электроэнергию для населения Московской области на 2021 год. Размещенные тарифы на электроэнергию используются для определения стоимости электроэнергии. Также по этим тарифам на электроэнергию для населения гарантирующий поставщик определяет стоимость электроэнергии для жителей региона.

Стоит отметить, что действие тарифов на электроэнергию разделяется на два периода: тарифы на электроэнергию с 1 января 2021 года по 30 июня 2021 и тарифы на электроэнергию с 1 июля 2021 года по 31 декабря 2021 года.

Ставки земельного налога в московской области на 2021 год

Несмотря на то, что текст указанного закона содержит исчерпывающую информацию о расчете и уплате земельного налога, не каждый способен понять сухой язык юридических терминов. Поэтому в этой статье мы постараемся изложить его суть в более доступной форме, насколько это возможно, разумеется. Итак, приступим.

https://www.youtube.com/watch?v=S1bLWDVix-8

Но на практике текущая кадастровая оценка может меняться по причине изменения вида разрешенного использования земельного участка и/или его перевода из одной категории земель в другую. Теперь этот важный фактор учитывают при расчёте налога со дня внесения в ЕГРН обновлённых сведений о стоимости земли.

Сколько стоит сотка земли в Подмосковье(по районам, таблица)

Кадастровая стоимость участка земли используется для расчета земельного налога; считается, что она была равна рыночной стоимости на момент проведения оценки. В действительности рыночная стоимость «живет собственной жизнью» и подвержена постоянным изменениям. Так, за 2021 год в Подмосковье она снизилась в среднем на 2,5%, а отдельных районах до 7%.

Данные в таблице приведены в ознакомительных целях. Они рассчитаны на основе стоимости вставлявшихся на продажу земельных участков с застройкой (садовые домики, дачи, коттеджи. ) и без подряда. По материалам риэлторских агентств. Информация на конец 2021, начало 2021 года.

Видео:Какие налоги не платят пенсионерыСкачать

Освободили снт от уплаты земельного налога на земли общего пользования за 2021 год

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Освободили снт от уплаты земельного налога на земли общего пользования за 2021 год». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

В том случае, если в документе поставлены фразы, касающиеся передачи земельных наделов на праве собственности, то не потребуется соблюдать порядок переоформления документации на землю, находящуюся в общем пользовании жителей товарищества.

При этом нужно обратить внимание на то, что если поставить в документе любую другую фразу, то товариществу садоводов нужно будет заняться процедурой переоформления и регистрации прав на земельные наделы, находящиеся в общем пользовании.

Другими словами, земли общего пользования в СНТ — все недвижимое имущество, находящееся на территории садоводческого товарищества, предельных линиях земельных участков, за исключением имущества непосредственно принадлежащего конкретным садоводам.

Эксперт: Земельный налог на земли общего пользования в снт 2021

Садовое некоммерческое товарищество (СНТ) — это специальное некоммерческое объединение, которое может создаваться гражданами РФ на добровольных началах для того, чтобы члены этой организации могли вместе решать определенные хозяйственные задачи в садоводстве.

Налог на землю под ИЖС

Если по каким-либо причинам налогоплательщик не знает кадастровую стоимость принадлежащей ему на праве собственности земли, узнать ее можно в кадастровом паспорте объекта недвижимости или на сайте Росреестра.

Героям Советского Союза, Героям Российской Федерации и полным кавалерам орденов Славы необходимо предоставить соответствующие орденские книжки и книжки Героев. Инвалиды могут уменьшить свою налоговую базу, предоставив удостоверение инвалида, пенсионное удостоверение, справку врачебно-трудовой экспертной комиссии.

- Принимавших участие в боевых действиях по защите Отечества или осуществлявших обеспечение воинских частей действующей армии в местах боевых действий;

- Проходивших военную службу либо отработавших в тылу во время Великой Отечественной войны 1941 — 1945 гг. не менее полугода, не включая время работы на оккупированных территориях СССР, либо награжденные орденами или медалями СССР за службу и самоотверженный труд в ходе Великой Отечественной войны.

Как заплатить налог?

Земельные налоги являются сборами в местную казну. Они устанавливаются Налоговым кодексом и нормативно-правовыми актами представительных органов муниципалитетов. Вводить их в действие и прекращать взимание допускается только в соответствии с НК РФ и нормативно-правовыми актами представительных органов муниципалитетов.

https://www.youtube.com/watch?v=gARMnN9baAs

Поэтому достаточно долго велся спор с фискалами по поводу того, должен ли владелец нежилой недвижимости платить земналог на землю под многоэтажкой, если он не имеет права собственности на такую землю. В Госкадастре информации о том, что земля под многоэтажным домом закреплена за владельцем нежилой или жилой недвижимости, не содержится.

Плательщики земналога

В то же время, как утверждают налоговики в категории 112.05 БЗ, невключение таких земель в объект налогообложения не освобождает владельцев таких земель от предоставления декларации. То есть, если лицо имеет только такие земли, советуем подать нулевую декларацию и в ней начисленный налог отразить как льготу.

Начиная рассмотрение вопроса, сразу оговорим, что речь пойдет о плате за землю. Так называется обязательный платеж с владельцев и пользователей земельных участков в соответствии Налоговым кодексом Украины (далее – НКУ).

Аналогичный платеж устанавливал закон Украины «О плате за землю». Но на сегодняшний день о нем говорить не приходится, поскольку закон утратил силу со дня вступления в силу НКУ.

В разговорной речи термины «налог на землю» и «земельный налог» зачастую используют как синонимы платы за землю, хотя де-юре они имею более узкое значение.

Основанием для начисления арендной платы выступает договор аренды земельного участка, в котором указываются размер и условия внесения платы. Следует обратить внимание на то, что договор аренды в данном случае носит административный характер.

Поскольку арендодателем выступает орган исполнительной власти или орган местного самоуправления, то говорить о свободе установления договорных условий в полной мере не приходится.

Закон «Об аренде земли» содержит оговорку о том, что сроки внесения арендной платы при передаче в аренду коммунальной или государственной земли определяются налоговым законодательством (ст. 21).

НКУ устанавливает нижний и верхний пределы размера арендной платы за землю. Так размер годовой суммы платежа устанавливается договором аренды, однако, размер аренды не может быть:

: В казани амнистия для граждан таджикистана с1 апреля 2021

Понятие: плата за землю, земельный налог, арендная плата

Отдельно НКУ устанавливает, что налог на землю лесного фонда оплачивается в составе рентной платы за специспользование леса, а вслучае использования нелесных земель лесными хозяйствами — налог на землю платится на общих основаниях.

Садоводческие некоммерческие товарищества являются популярной системой организации деятельности российских садоводов. По своему статусу СНТ является юридическим лицом и призвано обеспечить защиту интересов граждан, входящих в его состав.

Все владельцы дачных участков должны уплачивать в местный бюджет земельный налог.

Помимо того, что налог на землю должны перечислять собственники, в СНТ существуют также и земли общего пользования, необходимость оплачивать которые возложена на правление товарищества.

Налог на землю в СНТ

В связи с тем, что данный бюджетный платеж относится к уровню местных налогов, ставка по нему устанавливается местными органами самоуправления индивидуально. Правительством регламентировано два вида ставок, исходя из которых, местные власти могут самостоятельно варьировать ставку по налогу на землю, не превышая установленного предела.

Максимальная ставка земельного налога

Земельные участки, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и объектам инженерной инфраструктуры)

Юлия Георгиевна — пенсионерка. Ее садовый надел в 8 соток расположен на территории СНТ. ЗОП оформлена в совместную собственность. Инвалиды могут уменьшить свою налоговую базу, предоставив удостоверение инвалида, пенсионное удостоверение, справку врачебно-трудовой экспертной комиссии.

P.S. Повышение налога на землю с 2021 года – тенденция общая. Последние новости — свидетельство этому. У правительства нет денег, чтобы сверстать бюджет. Вот ищут, где бы добыть средства.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

: Норматив на одн гвс астрахань 2021

Сроки сдачи отчетности в 2021 году

Справочная информация о ставках и льготах по имущественным налогам имеется также на сайте Федеральной налоговой службы, где можно узнать реквизиты решения об установлении земельного налога, срок уплаты налога, размер налога, а также установленные льготы по налогу.

- Рассчитывается кадастровая стоимость ЗУ как произведение средней рыночной цены 1 кв. м. земельного участка на его площадь.

- Ставка по налогу на земельные участки в СНТ не должна превышать 0.3%.

- Налог равен произведению налоговой ставки на кадастровую стоимость участка.

- Отдельная регистрация долей членов СНТ в ОДС не проводится.

- Продать право в доле общей собственности нельзя без продажи принадлежащего собственнику земельного участка.

- Преимущественное право покупки этой доли у остальных членов СНТ

- Продажа земли общего пользования возможна только после ликвидации СНТ, либо после его реорганизации в сообщество другого типа. При этом у членов товарищества возникает право на получение своей доли в ЗОП.

Расчет налога

Доля собственности члена СНТ во владении ЗУ ЗОП составляет 1/20. Кадастровая стоимость ЗУ — 2 млн руб. Налоговая ставка, установленная местным ОМСУ — 0.3 %. Налогоплательщик должен заплатить земельный налог на участок ЗОП в размере 2000000/20 х 0.3% = 300 руб.

https://www.youtube.com/watch?v=m8Sa9DoM_RA

Земельный налог на участки общего пользования в СНТ в 2021 году уплачивается юрлицами (дачные или садовые некоммерческие объединения) или физлицами (члены товарищества). Налогоплательщик назначается из правового основания на землю.

Какие налоги платят СНТ в 2021 году

Государственная поддержка 2021 года для пенсионеров выражена в предоставлении налогового вычета. Согласно нововведениям, налог будет рассчитываться без учета кадастровой стоимости участка площадью 600 кв. м.

Это значит, что пенсионер, владеющий дачным или садовым участком в 6 соток на правах собственности, полностью освобождается от земельного налога. Когда земельный участок превышает эту площадь, налоговая база будет рассчитана для оставшейся площади за вычетом 6 соток.

Послабление действует только для одного садового или дачного участка. При этом собственником земли должен быть пенсионер.

Земельный налог

Налоговая политика России строится на принципе, что все хозяйствующие субъекты вне зависимости от их организационно-правовой формы и формы собственности должны платить налоги, пополняющие бюджеты федерального уровня и субъектов РФ. Это распространяется и на садовые некоммерческие товарищества (СНТ), которые обязательно регистрируются в ФНС как юрлица. В статье расскажем о том, какие налоги платит СНТ, разберем нововведения и поправки, касающиеся пенсионеров.

Если по каким-либо причинам налогоплательщик не знает кадастровую стоимость принадлежащей ему на праве собственности земли, узнать ее можно в кадастровом паспорте объекта недвижимости или на сайте Росреестра.

За земли общего пользования СНТ, права на которые удостоверены документами, выданными до 1997 года (до вступления в силу закона о регистрации от 21.07.1997 № 122-ФЗ), платить налог должны лица, указанные в этих документах.

Земельный налог на дачный участок

Важно! Ст. 4 закона № 217-ФЗ, действующего с 2021 г., оставляет только одну возможную форму объединения — товарищество, с долевой собственностью граждан на общее имущество. При этом выделяют 2 подкатегории товариществ:

💥 Видео

Земельный налог на землю в 2021 году. Какова ставка налога на землю и срок уплаты.Скачать

Земельный участок в СНТ или ИЖС | Что Вас ждет после покупки | Минусы жилого дома в СНТ!Скачать

Какие налоги нужно платить за дом и участок?Скачать

За что теперь не должны платить садоводы, даже если СНТ требует: четыре примераСкачать

Перевод из СНТ в ИЖС I Плюсы и МинсусыСкачать

Как рассчитывается земельный налог?Скачать

С 2022 года Декларацию 3-НДФЛ не нужно подавать при продаже квартиры, дома, земли дешевле 1 миллионаСкачать

Пять случаев, когда у собственника могут отобрать его земельный участокСкачать

За что не обязан платить садовод, не являясь членом СНТ, а за что все же придетсяСкачать

Нужно ли платить земельный налог за дачные сотки и кто освобождается от уплаты?Скачать

Категории земельных участков: ИЖС, ДНП, ЛПХ, СНТ. Земельный участок в СНТ или ИЖС?Скачать

НАЛОГ 13 НДФЛ С ПРОДАЖИ ПОСТРОЕННОГО ДОМА и ЗЕМЕЛЬНОГО УЧАСТКАСкачать

Как платить земельный налог в 2023 годуСкачать

Как прописаться на Даче в СНТ в 2021 году. Быстрый способ.Скачать

В чём разница между ИЖС, ЛПХ и СНТ? Где можно строить дом? Виды разрешенного использования участковСкачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать